Содержание

Введение.......................................................................................................... 3

1. Экономическая сущность расчетных отношений................................. 4

1.1 Развитие

и основные принципы организации расчетных взаимоотношений между организациями и

предприятиями.......................................................................................... 4

1.2 Краткая экономическая характеристика объекта исследования............................ 8

2. Бухгалтерский учет и управление расчетными отношениями......... 11

2.1 Документальное оформление расчетных операций................................................... 11

2.2 Синтетический и аналитический учет расчетных операций................................ 15

2.3 Автоматизированная обработка информации по учету расчетов с партнерами 21

Заключение.................................................................................................. 34

Список литературы..................................................................................... 36

Введение

Рассматривая юридическую сторону исследуемой темы

дебиторская и кредиторская задолженность - это обязательства, которые должны

исполняться надлежащим образом в соответствии с их условиями и требованиями

закона, иных правовых актов, а при отсутствии таких условий и требований - в

соответствии с обычаями делового оборота или иными надлежащими правилами.

Исследуя юридическую сторону бухгалтеру необходимо

руководствоваться Гражданским кодексом РФ при составлении актов сверок, зачетов

и актах об исполнении обязательств.

Помимо расчетов с покупателями и заказчиками, поставщиками и

подрядчиками на предприятии существуют расчеты: по имущественному и личному

страхованию, по претензиям, по депонированным суммам, по суммам, удержанным из

оплаты труда работников по исполнительным листам, и др.

Учитывать такие расчеты надо на счете 76 "Расчеты с

разными дебиторами и кредиторами". К этому счету можно открыть субсчета:

- "Расчеты по имущественному и личному

страхованию";

- "Расчеты по претензиям";

- "Расчеты по причитающимся дивидендам и другим

доходам";

- "Расчеты по депонированным суммам и др.

Цель данной курсовой работы заключается в исследовании учета

дебиторской и кредиторской задолженности.

1. Экономическая сущность расчетных отношений

Развитие и основные принципы организации расчетных

взаимоотношений между организациями и предприятиями

Дебитор - юридическое

или физическое лицо, имеющее денежную или имущественную задолженность предприятию,

организации или учреждению.

Дебиторская задолженность – это вид активов,

характеризующих:

1) сумму долгов, причитающихся организации от

юридических и физических лиц в результате хозяйственных взаимоотношений с ними;

2) счета, причитающиеся к получению в связи с

поставками в кредит или оплатой в рассрочку.

Наиболее распространенный вид дебиторской

задолженности - задолженность покупателей и заказчиков за отпущенные им товары,

материалы, услуги, выполненные и неоплаченные в срок работы; превышение

задолженности по ссудам, выданным организацией своим работникам, над кредитами,

полученными для этих целей. Дебиторская задолженность отвлекает средства из

оборота организации, ухудшает ее финансовое положение. Своевременное взыскание

дебиторской задолженности - важнейшая задача бухгалтерии организации. По

истечении сроков исковой давности она подлежит списанию в убыток в составе внереализационных расходов.

Дебиторская задолженность может быть обусловлена

нормальным процессом хозяйственной деятельности или нарушением финансовой,

расчетной или платежной дисциплины.

Дефицит денежных средств, массовые неплатежи и обусловленный

этим рост дебиторской задолженности определяют значимость анализа расчетов с

дебиторами. Проблема анализа дебиторской задолженности и обеспечение на этой

основе эффективного управления системой взаимоотношений организации с ее

контрагентами осложняются несовершенством нормативной и законодательной базы в

части востребования задолженности. Вместе с тем при всей объективной сложности

управления дебиторской задолженностью, на ее величину существенное влияние

оказывают специфические условия деятельности организации, анализ которых

позволяет воздействовать на состояние расчетов с дебиторами.

На величину дебиторской задолженности предприятия влияют:

- общий объем продаж и доля в нем реализации на условиях

последующей оплаты (с ростом объема продаж растут и остатки дебиторской

задолженности);

- условия расчетов с покупателями и заказчиками (увеличение

сроков, снижение требований по оценке надежности дебиторов ведут к росту

дебиторской задолженности);

- политика взыскания дебиторской задолженности (чем активнее

предприятие во взыскании дебиторской задолженности, тем меньше ее остатки и тем

выше "качество" дебиторской задолженности);

- платежная дисциплина покупателей и общее экономическое

состояние тех отраслей, к которым они относятся;

- качество анализа дебиторской задолженности и

последовательность в использовании его результатов.

При удовлетворительном состоянии аналитической работы на

предприятии создаются предпосылки для перехода от пассивного управления

дебиторской задолженностью, сводимого, в основном, к регистрации информации о

составе и структуре задолженности, к политике активного управления,

предполагающего целенаправленное воздействие на условия предоставления кредита

покупателям.

Основной целью анализа дебиторской задолженности является

разработка и обоснование политики кредитования покупателей, направленной на

ускорение расчетов и снижение риска неплатежей. В этой связи в качестве главных

задач анализа можно выделить:

- оценку состояния дебиторской задолженности, ее состава и

структуры;

- формирование

аналитической информации, позволяющей прогнозировать дебиторскую задолженность;

- разработку политики расчетов и обоснование условий предоставления

кредита отдельным покупателям;

- определение реальной стоимости дебиторской задолженности в

условиях меняющейся покупательной способности;

- контроль за соотношением дебиторской и кредиторской

задолженности.

Было бы некорректно давать общие указания о том, какой срок

задержки платежа позволяет отнести задолженность к сомнительной. В процессе

внутреннего анализа организации сами решают этот вопрос. Внешний аналитик

располагает информацией отчетности и, следовательно, будет исходить из данных

расшифровки дебиторской задолженности.

Управление дебиторскими счетами предполагает решение

следующего комплекса задач.

1. Анализ и контроль динамики показателей ликвидности,

кредитоспособности дебиторов с составлением их рейтинга и портфеля дебиторских

счетов.

2. Определение оптимального, максимально приближенного к

среднерыночным показателям периода погашения дебиторских счетов. Задача

возникает из-за того, что жесткий срок погашения приведет к оттоку клиентов к

конкурентам, большие сроки погашения уменьшают приток денежной наличности,

увеличивают риски неплатежей, а значит, и размеры страховых фондов.

3. Расчеты показателей поступления денежной наличности в

соотношениях с показателями выручки от реализации продукции, работ и услуг, а

также поступившей денежной наличности - в соотношении с общими суммами долгов.

4. Составление отчета о

дебиторских счетах, выявление отрицательных факторов, условий и разработка

мероприятий по улучшению позиций организации по работе с долгами.

В ходе решения перечисленных задач одной из основных работ

является развертка дебиторских долгов по периодам просрочек.

Кредиторская задолженность – это

вид обязательств, характеризующих:

1) сумму долгов, причитающихся к уплате организацией в

пользу других юридических и физических лиц в результате хозяйственных

взаимоотношений с ними;

2) счета, причитающиеся к получению в связи с поставками в

кредит или оплатой в рассрочку.

Наиболее распространенный вид кредиторской задолженности -

задолженность поставщикам и подрядчикам за поставленные ими товары, материалы,

услуги, выполненные и неоплаченные в срок работы. Кредиторская задолженность

отвлекает средства из оборота организации, ухудшает ее финансовое положение.

Своевременное погашение кредиторской задолженности - важнейшая задача

бухгалтерии организации.

По истечении сроков исковой давности кредиторская

задолженность подлежит списанию на финансовые результаты в составе внереализационных доходов.

Как же возникает кредиторская задолженность? Дело в том, что

деньги, которые предприятие задолжало физическим или юридическим лицам за

поставленные товары, услуги либо еще не успело расплатиться с поставщиком

(торговые кредиторы), либо взяло у них ссуду, кредит. Суммы денег, не

выплаченные в течение года, считаются как текущие обязательства предприятия в его

балансе. Суммы, которые не выплачиваются свыше года, считаются долгосрочными

обязательствами предприятия.

Некоторые кредиторы, называемые обеспеченными кредиторами,

получают обеспечение кредита в форме фиксированных выплат с определенного

актива, которым владеет предприятие-дебитор. На этот актив кредиторы могут

заявить свои права, если должник не в состоянии выплатить ссуду. Другие

обеспеченные кредиторы получают обеспечение в форме плавающей ставки от активов

должников, что предоставляет им право первоочередности при предъявлении

претензий на доход, полученный от продажи активов предприятия в случае его

несостоятельности.

Зеркальным отражением работы с дебиторскими счетами является

работа с кредиторскими счетами, по которым следует своевременно и в необходимом

размере осуществлять денежные выплаты другим предприятиям. С одной стороны

бухгалтер компании часто показывает задержки и "размазывания по

времени" денежных выплат, демонстрируя сохранение или даже увеличение

доходов. Но в действительности эти невыплаченные суммы должны отражаться на

счетах "к выплате", то есть как накопление кредиторских долгов. Это,

конечно, создает проблемы с предприятиями - поставщиками, банками и с другими

кредиторами.

1.2 Краткая

экономическая характеристика объекта исследования

ООО «Партнеръ-Плюс»

- это профессиональная организация на. рынке производства, приема и переработки

металла.

Организация деятельности

ОАО "Урал-Электрон" основывается на ФЗ "Об открытых акционерных

обществах".

С момента своего

основания в 2000 году организация ООО «Партнеръ-Плюс»

зарекомендовала себя надежным и солидным партнером, как среди иностранных

организаций так и среди российских организаций. В организации ООО «Партнеръ-Плюс» работает опытный и дружный персонал который

всегда найдет выход из сложной ситуации. Каждый из них любит, знает и выполняет

свою работу. Наша организация всегда проконсультирует вас по любому виду

графита, металла и тд.

Для обеспечения деятельности общества за счет вкладов

учредителей создается уставный капитал в размере 200000 рублей. Между

учредителями доли распределяются в соотношении: 50000 руб. – 25% доли.

На момент регистрации общества каждый из учредителей обязан

внести не менее 50% своего вклада деньгами, имуществом, или иными основными

средствами.

Органами управления общества являются: общее собрание

учредителей, директор (исполнительный орган), ликвидационная комиссия. Органом

контроля за финансово-хозяйственной деятельностью общества является ревизионная

комиссия.

Организация ООО «Партнеръ-Плюс» три года занимается изделиями из металла,

графита и графитосодержащих материалов, ведет прием и

переработку. Постоянно ведется работа над новыми разработками, проэктами, заказами, мы пытаемся реализовывать новые,

перспективные идеи в жизнь.

Организация снабжает

предприятия, которые имеют потребность в использовании нашей продукции

например, переработки или производства более совершенного продукта.

Стиль компании ООО «Партнеръ-Плюс» - это надежное деловое сотрудничество с

партнерами, предоставление профессиональных услуг каждому клиенту в

соответствии с его пожеланиями. Компания всегда стремится найти новых партнеров

во всех сферах нашей деятельности и заинтересованы в поиске новых направлений

развития компании для более полного удовлетворения потребностей наших

заказчиков.

Бухгалтерский и налоговый учет на предприятии осуществляется

в соответствии с утвержденной учетной политикой на предприятии. Бухгалтерский

учет осуществляется главным бухгалтером, который одновременно исполняет и

обязанности кассира. Согласно должностной инструкции главный бухгалтер

осуществляет организацию бухгалтерского учета хозяйственно–финансовой

деятельности предприятия; обеспечивает рациональную организацию бухгалтерского

учета и отчетности; организует учет. Учет ведется автоматизировано, с

использованием программы «1С: Бухгалтерия».

2. Бухгалтерский учет и управление расчетными

отношениями

2.1 Документальное оформление расчетных операций

Основой формирования дебиторской задолженности являются договорные

отношения. В последнее время из-за ряда объективных и субъективных факторов

усложнились порядок учета и отражения в отчетности дебиторской задолженности.

Более сложным стало налогообложение операций, связанных с учетом дебиторской

задолженности.

Объективно на это повлияли переход страны на рыночные отношения

и принятия новых законодательных актов, которые увеличили значение договорных

обязательств сторон, участвующих в сделке.

Субъективно на это оказывает влияние состояние платежей в

стране и, как следствие, принятия государством ряда нормативных актов, направленных

на обеспечение правопорядка при осуществлении расчетов за поставку продукции

(работ, услуг), а также желание многих организаций производить расчеты без

использования денежных средств.

Дебиторская задолженность в бухгалтерском учете организации отражается

как следствие ее гражданских обязательств возникающих в результате определенной

сделки.

Таким образом, юридические основы хозяйственных

взаимоотношений между участниками различных видов договоров определяются

Гражданским кодексом России, согласно которому организация-продавец обязуется

передать вещь в собственность организации-покупателю, а та должна уплатить за

нее определенную денежную сумму. Продавец обязан одновременно с передачей вещи

передать покупателю ее принадлежности и относящиеся к ней документы

(технический паспорт, сертификат качества, инструкцию по эксплуатации). Если

иное не указано в договоре, то продавец обязан передать такой экземпляр вещи,

на который не распространяются права третьих лиц.

Все коммерческие отношения между хозяйствующими субъектами

оформляются договорами. Договор поставки заключается между покупателем и

продавцом, в котором поставщик обязуется поставить приобретенный товар или

продукцию покупателю. Одним из самых распространенных гражданско-правовых

соглашений, заключаемых при осуществлении предпринимательской деятельности является договор комиссии.

При передаче товаров

покупателю выписывают товарную накладную (форма N ТОРГ-12) и счет-фактуру. Если

товар до покупателя доставляет организация-продавец, выписывают товарно-транспортную

накладную (форма N 1-Т). Если при этом используется собственный грузовой

транспорт, дополнительно оформляют путевой лист (формы N 4-С и 4-П).

В организациях регулярно

проводиться инвентаризация расчетов. Перед началом инвентаризации составляют

акты сверки расчетов с другими организациями.

Результаты

инвентаризации отражают в акте инвентаризации расчетов с покупателями,

поставщиками и другими дебиторами (кредиторами) (форма N ИНВ-17) и специальной

справке (приложение к форме N ИНВ-17).

На основании акта сверки расчетов может быть подготовлено

заявление о зачете взаимных требований. Это делают, если у организации есть как

дебиторская, так и кредиторская задолженность перед одним и тем же предприятием

(например, когда поставщик одновременно является и покупателем товаров

организации).

Между предприятия могут

производится товарообменные операции. В соответствии со ст.567 ГК РФ

данная операция оформляется договором мены, согласно которому каждая из сторон

обязуется передать в собственность другой стороны один товар в обмен на другой.

В общеэкономическом

смысле под товарообменными операциями принято понимать любые операции, при

которых отсутствует движение денежной массы (товар обменивается на услугу,

услуга предоставляется взамен выполнения каких-либо работ и т.д.). В правовом

аспекте товарообмен представляет собой операцию, в рамках которой стороны

обмениваются товарно-материальными ценностями. Это означает, что если два

субъекта заключили между собой договор, по которому один передает другому определенный

товар, а взамен получает обусловленную договором услугу, то речь в данном

случае следует вести о смешанном договоре, содержащем элементы купли-продажи и

возмездного оказания услуг, а не о договоре мены [29, с. 56].

Путем заключения

договора мены можно обменять товар на товар, товар на имущественное право,

имущественное право на другое имущественное право.

Торговые организации,

осуществляющие комиссионные операции правовые отношения оформляют договором

комиссии, согласно которому одна сторона (комиссионер) обязуется по поручению

другой стороны (комитента) за вознаграждение совершить одну или несколько

сделок от своего имени, но за счет комитента [1, ст.990].

По сделке, совершенной

комиссионером с третьим лицом, приобретает права и становится обязанным

комиссионер, хотя бы комитент и был назван в сделке или вступил с третьим лицом

в непосредственные отношения по исполнению сделки.

В случае оказания

возмездных услуг предприятию другим предприятием заключается договор

возмездного оказания услуг, по которому исполнитель обязуется по заданию

заказчика оказать услуги (совершить определенные действия или осуществить

определенную деятельность), а заказчик обязуется оплатить эти услуги.

К договору возмездного

оказания услуг относятся, например, договор на оказание юридических,

аудиторских, медицинских, ветеринарных, консалтинговых

и других аналогичных услуг, договор на проведение переоценки основных средств и

т.д.

На практике нередко

возникают ситуации, когда задолженность предприятий по договорным обязательствам

погашается несвоевременно либо не погашается совсем.

В этом случае вступает в

действие ст.196 ГК РФ, которая устанавливает общий срок исковой давности в три

года. Следует иметь в виду, что законодательство предусматривает и специальные

сроки исковой давности, как сокращенные, так и более длительные по сравнению с

общим сроком [ст.797, ст.966]. Отсчет срока исковой давности начинается с

момента просрочки долга, который определяется исходя из условий договора, а не

с даты возникновения задолженности.

Если в договоре срок

исполнения обязательств должником не оговорен, руководствуются общими правилами

гражданского законодательства. В случае, когда обязательство не предусматривает

срок его исполнения и не содержит условий, позволяющих определить этот срок, оно

должно быть исполнено в разумный срок после возникновения такого обязательства.

Если обязательство не

исполнено в разумный срок или срок его исполнения определен моментом

востребования, то должник обязан исполнить его в 7-дневный срок со дня

предъявления кредитором соответствующего требования. Данное положение

правомочно, когда обязанность исполнения в другой срок не вытекает из закона,

иных правовых актов, условий обязательства, обычаев делового оборота или

существа обязательства.

Таким образом, договорные

отношения между предприятиями оформляются хозяйственными договорами согласно

гражданскому законодательству.

2.2 Синтетический и аналитический учет расчетных

операций

При выполнении условий договора поставки на предприятии оформляются

следующие документы, которые являются первичными документами при учете расчетов

с покупателями и заказчиками:

1) накладная. В ней указывают наименование передаваемого

товара, его количество и цена. Накладная подписывается руководителем ООО «Партнеръ-Плюс» представителем покупателя, также обязательно

ставится печать ОАО «Урал-Электрон»;

2) Доверенность, которую должно предоставить лицо уполномоченное

осуществлять приемку товара;

3) Счет-фактура, который обязательно подписывается

руководителем и главным бухгалтером ОАО «Урал-Электрон»;

4) Приходный кассовый ордер, если оплата производится за

наличный расчет.

На предприятии ведется

журнал учета выставленных счетов-фактур, в которых хранятся их вторые

экземпляры. Так же ведется книга продаж,

которая предназначена для регистрации счетов-фактур составленных при совершении

операций, признаваемых объектами, которые облагаются налогом на добавленную

стоимость.

Пожар, авария, несчастный случай могут случиться на любом

предприятии. Чтобы возместить убытки, которые возникают в результате та их

событий, ООО «Партнеръ-Плюс» заключает договора

страхования со специализированной организацией. За счет средств страховой

организации ООО «Партнеръ-Плюс» может компенсировать

убытки. Различают страхование имущества, предпринимательских рисков, гражданской

ответственности и личное страхование.

Страхование имущества позволяет предприятию возместить

затраты, связанные с ремонтом поврежденного имущества или приобретением нового

взамен утраченного.

Личное страхование - это защита работников предприятия от

рисков, которые угрожают его жизни, здоровью и трудоспособности. Распространены

следующие виды личного страхования:

- страхование от несчастных случаев, связанных с

осуществлением работником трудовой деятельности;

- страхование от профессиональных заболеваний;

- медицинское страхование и др.

Для учета расчетов по страхованию имущества или сотрудников

ООО «Партнеръ-Плюс» к счету 76 открыт субсчет 76-1

"Расчеты по имущественному и личному страхованию".

Расходы на обязательное страхование работников учитываются

при налогообложении в полном объеме, расходы на добровольное страхование - в

пределах установленных норм [2].

Расходы на добровольное страхование имущества учитываются

при налогообложении в полном объеме, на обязательное страхование - в пределах

тарифов, взимаемых согласно российским и международным законам, а если такие

тарифы не утверждены - в полном объеме [2].

Начисление страховых платежей о ООО «Партнеръ-Плюс»

отражается по кредиту субсчета 76-1 "Расчеты по имущественному и личному

страхованию".

Если застрахованное имущество используется в

производственной деятельности ОАО «Урал-Электрон», то суммы страховых платежей

включаются в себестоимость продукции (работ, услуг) или в состав расходов на

продажу:

Дебет 20 Кредит 76-1

- учтена в составе затрат сумма платежей по страхованию

имущества.

Если застрахованное имущество используется для целей, не

связанных с производственной деятельностью, то суммы страховых платежей

учитываются в составе прочих расходов:

Дебет 91-2 Кредит 76-1

- учтена в составе прочих расходов сумма страховых платежей.

По дебету субсчета 76-1 учитывайте перечисление страховых

платежей. При этом сумму начисленных платежей ООО «Партнеръ-Плюс»

может выплатить страховой организации из кассы или перечислить с банковского

счета:

Дебет 76-1 Кредит 50

- перечислены платежи по договору страхования.

При наступлении случая, от которого страховалось имущество

ОАО «Урал-Электрон», то общество вправе получить страховое возмещение.

Сумму страхового возмещения, поступившую в кассу, на

расчетный счет, в учете отражается записью:

Дебет 50 (51) Кредит 76-1

- поступила сумма страхового возмещения.

Остаточную стоимость имущества, утраченного в результате

наступления страхового случая, списывается:

Дебет 76-1 Кредит 01 (10, 43)

- списана остаточная стоимость застрахованного имущества,

испорченного или уничтоженного при наступлении страхового случая.

Если имущество, пострадавшее в результате страхового случая,

можно отремонтировать, то связанные с этим расходы ООО «Партнеръ-Плюс»

также может отнести за счет страхового возмещения:

Дебет 76-1 Кредит 20 (25, 26)

- списаны расходы по восстановлению застрахованного

имущества.

Если по условиям договора страхования потери (часть потерь)

не подлежат компенсации за счет страхового возмещения, то они считаются

чрезвычайными расходами ОАО «Урал-Электрон».

На сумму таких потерь бухгалтер производит запись:

Дебет 99 Кредит 76-1

- учтена в составе чрезвычайных расходов сумма потерь от

страхового случая, не возмещаемая за счет страхового возмещения.

Если сумма страхового возмещения превышает потери ООО «Партнеръ-Плюс» от порчи или утраты имущества, то сумма

такого превышения считается чрезвычайным доходом.

На сумму этого превышения в учете делается запись:

Дебет 76-1 Кредит 99

- учтена сумма превышения страхового возмещения над

потерями, понесенными в результате порчи или утраты имущества.

К

примеру ООО «Партнеръ-Плюс»

застраховало помещение своего склада на случай пожара. Сумма страхового

возмещения при наступлении страхового случая составляет 600 000 руб.

В период действия договора страхования на складе возник

пожар, и помещение склада пострадало. Страховая организация выплатила сумму

страхового возмещения в соответствии с договором в полном объеме.

Ремонт помещения склада ООО «Партнеръ-Плюс»

осуществляло собственными силами. Стоимость ремонта составила 460 000 руб., в

том числе:

- 354 915 руб. - стоимость материалов (в том числе НДС - 54

915 руб.);

- 100 000 руб. - затраты на оплату труда работников, занятых

на ремонтных работах (включая сумму единого социального налога и взносов на

социальное страхование от несчастных случаев на производстве).

Бухгалтер ОАО "Урал-Электрон" должен сделать

проводки:

Дебет 51 Кредит 76-1

- 600 000 руб. - получена сумма страхового возмещения;

Дебет 10 Кредит 60

- 300 000 руб. (354 915 - 54 915) - приобретены материалы

для ремонтных работ;

Дебет 19 Кредит 60

- 54 915 руб. - учтена сумма НДС по приобретенным

материалам;

Дебет 60 Кредит 51

- 354 915 руб. - оплачены полученные материалы;

Дебет 20 Кредит 10

- 300 000 руб. - переданы материалы на производство

ремонтных работ;

Дебет 20 Кредит 69, 70

- 100 000 руб. - начислены оплата труда, единый социальный

налог и взносы на социальное страхование от несчастных случаев на производстве;

Дебет 76-1 Кредит 20

- 400 000 руб. (300 000 + 100 000) - списаны за счет

страхового возмещения расходы по ремонту склада;

Дебет 76-1 Кредит 19

- 54 915 руб. - списана за счет страхового возмещения сумма

НДС по приобретенным для ремонта материалам;

Дебет 76-1 Кредит 99

- 145 085 руб. (600 000 - 454 915) - превышение суммы страхового

возмещения над понесенными потерями учтено в составе чрезвычайных доходов.

Начисление и перечисление страховых взносов при страховании

работников ООО «Партнеръ-Плюс» отражается в учете

аналогично тому, как отражается начисление и перечисление взносов при

страховании имущества.

При наступлении страхового случая застрахованному работнику

ООО «Партнеръ-Плюс» полагается выплата

соответствующего возмещения.

Сумму страхового возмещения, поступившую в кассу, на

расчетный счет, отражается в учете записью:

Дебет 50 (51) Кредит 76-1

- поступила сумма страхового возмещения.

Сумму этой выплаты бухгалтер начисляет проводкой:

Дебет 76-1 Кредит 73 субсчет "Расчеты по договору

страхования"

- начислена сумма страхового возмещения, причитающаяся по

договору страхования работника.

При выплате полученного возмещения застрахованному

сотруднику ООО «Партнеръ-Плюс» производится запись:

Дебет 73 субсчет "Расчеты по договору страхования"

Кредит 50 (51)

- сумма страхового возмещения выдана сотруднику организации.

В процессе своей деятельности ООО «Партнеръ-Плюс»

при расчетах с контрагентами возникают претензии друг к другу. Объектами

претензий могут быть поставка некачественного товара, несвоевременная поставка

товара и т.п. Если в договоре предусмотрено, что возникающие споры решаются в

досудебном порядке, то предъявление претензий обязательно. Претензия должна

быть составлена в письменной форме в двух экземплярах, факт передачи претензии

должен быть документально подтвержден. Пострадавшая сторона должна указать в

претензии, что нарушила другая сторона, и предъявить к ней соответствующие

требования.

Для учета расчетов по претензиям, которые ООО «Партнеръ-Плюс» предъявляет поставщикам, подрядчикам и

другим организациям, к счету 76 открыт субсчет 76-2 "Расчеты по

претензиям". По дебету счета 76-1 учитываются суммы, на которые вы

предъявляете претензии поставщикам.

ООО «Партнеръ-Плюс» выставить

поставщику претензию, например, в следующих случаях:

- при выявлении арифметической ошибки в счете, поступившем

от поставщика;

- при выявлении недостачи ценностей, поступивших от

поставщика (сверх предусмотренных в договоре величин);

- при несоблюдении поставщиком договорных обязательств.

Суммы, на которые ООО «Партнеръ-Плюс»

предъявляет претензии поставщикам, отнесится в дебет

субсчета 76-1.

Если ООО «Партнеръ-Плюс»

перечислило поставщику денежные средства в порядке предварительной оплаты и

обнаружилась арифметическая ошибка при проверке полученных от него счетов, ООО

«Партнеръ-Плюс» вправе выставить претензию. В учете

делается запись:

Дебет 76-2 Кредит 60 субсчет "Расчеты по авансам

выданным"

- отражена сумма выставленной поставщику претензии.

Если бухгалтер ООО «Партнеръ-Плюс»

выявил ошибку в счете поставщика после оприходования

полученных ценностей, то на сумму выставленной претензии производится запись:

Дебет 76-2 Кредит 10

- отражена сумма претензии, выставленной поставщику

товарно-материальных ценностей.

При приемке товарно-материальных ценностей, поступивших от

поставщика, может быть обнаружена недостача как в пределах величин, предусмотренных

в договоре постав и, так и сверх предусмотренных величин.

2.3 Автоматизированная обработка информации

по учету расчетов с партнерами

В наше время, наряду с ручными формами учета все большее

распространение получают специальные программы по бухгалтерскому учету.

В ООО «Партнеръ-Плюс» для

автоматизации бухгалтерского учета используется компоненты программы

«1С:Предприятие» версия 7.7. «Торговля и склад»

«1С:Бухгалтерия» является универсальной бухгалтерской

программой. Она применяется при ведении как простого, так

и двойного учета. Программа построена по принципу «от простого – к сложному».

Ее можно применять для простых операций: печатать платежные поручения,

формировать оборотные ведомости, реестры счетов, главную книгу, отдельные

отчеты. Программа может автоматизировать бухгалтерский учет по всем

разделам.

Программа "1С:Бухгалтерия 7.7" является гибкой и

универсальной, причем ее гибкость во многом обусловлена свободой, которую она

предоставляет в отношении формирования рабочего плана счетов. Программа позволяет

вводить новые счета, субсчета, а также субсчета любого порядка, изменять длину

кода счетов и субсчетов, удалять ранее введенные счета и субсчета, изменять их

свойства.

Программа "1С:Бухгалтерия", с одной стороны, дает

некоторое готовое, достаточно универсальное решение по организации ведения

бухгалтерского учета, которое базируется на основе единого плана счетов и

инструкций Министерства финансов по его применению, а с другой стороны, остается

открытой для реорганизации предложенного решения, в том числе, и сколь угодно

радикального.

В рассматриваемой версии типовой конфигурации установлен

один рабочий план счетов. Данный план счетов имеет наименование (идентификатор)

- "Основной". Помимо основного плана счетов, в состав конфигурации

может быть добавлено произвольное число дополнительных планов счетов, например

для ведения параллельного внутреннего учета, или учета по международным

стандартам.

Обратимся к настройке счета 60 «Расчеты с поставщиками и

подрядчиками» в рабочем плане счетов типовой конфигурации (табл.2.1.).

Таблица 2.1.

Фрагмент рабочего плана счетов в настройке

счета 60 «Расчеты с поставщиками и подрядчиками»

|

Код

|

Наименование

|

Вал

|

Кол

|

Заб

|

Акт

|

Субконто 1

|

Субконто 2

|

|

60

|

Расчеты с поставщиками и подрядчиками

|

|

|

|

АП

|

Контрагенты

|

Договоры

|

|

60.1

|

Расчеты с поставщиками и подрядчиками (в рублях)

|

|

|

|

П

|

Контрагенты

|

Договоры

|

|

60.2

|

Расчеты по авансам выданным (в рублях)

|

|

|

|

А

|

Контрагенты

|

Договоры

|

В целом счет объявлен активно-пассивным, в то время как его

отдельные субсчета объявлены или активными, или пассивными. Активными являются

субсчета, предназначенные для учета выданных авансов (в рублях), остальные

субсчета - пассивные.

По счету в целом, а стало быть и по всем субсчетам счета 60

"Расчеты с поставщиками и подрядчиками", аналитический учет ведется в

разрезе двух видов субконто "Контрагенты" и

"Договоры".

Значениями субконто

"Контрагенты" являются элементы справочника "Контрагенты",

значениями субконто "Договоры" являются

элементы справочника "Договоры (счета)". Справочник "Договоры

(счета)" подчинен справочнику "Контрагенты". Из этого следует,

что при вводе проводок, прежде чем ввести значение субконто

"Договоры", сначала будет запрашиваться контрагент, и только после

выбора контрагента из списка договоров по данному контрагенту можно выбрать

требуемое значение из справочника "Договоры".

Справочник "Контрагенты" является многоуровневым и

допускает произвольные группировки контрагентов до трех уровней вложенности. За

счет создания групп, с одной стороны, можно облегчить процесс поиска нужного

контрагента при выборе его из справочника, с другой стороны, многоуровневая

организация справочника позволяет получать аналитические отчеты, как в разрезе

отдельных контрагентов, так и в разрезе их групп.

Справочник "Договоры" предназначен для хранения документов-оснований

(договоров, актов, счетов, накладных и т. д.) для расчетов с контрагентами и

обычно используется для ведения дополнительного аналитического учета на тех же

счетах, на которых ведется аналитический учет по субконто

вида "Контрагенты". Справочник "Договоры" является

подчиненным справочнику "Контрагенты". Это значит, что каждое

значение этого справочника относится к конкретному элементу справочника

"Контрагенты".

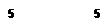

Рис. Форма списка справочника "Договоры"

Счет 62 "Расчеты с покупателями и заказчиками"

предназначен для обобщения информации о расчетах с покупателями и заказчиками.

По дебету счета отражаются суммы, на которые предъявлены расчетные документы.

По кредиту счета - суммы поступивших платежей (включая суммы полученных

авансов) и т.п. При этом суммы полученных авансов и предварительной оплаты

учитываются обособленно. Обратимся к фрагменту рабочего плана счетов типовой

конфигурации, в котором представлена настройка счета (табл. 2.2.).

Таблица 2.2.

Фрагмент рабочего плана счетов в настройке

счета 62 «Расчеты с покупателями и заказчиками»

|

Код

|

Наименование

|

Вал

|

Кол

|

Заб

|

Акт

|

Субконто 1

|

Субконто 2

|

Субконто 3

|

|

62

|

Расчеты с покупателями и заказчиками

|

|

|

|

АП

|

Контрагенты

|

Договоры

|

|

|

62.1

|

Расчеты с покупателями и заказчиками (в рублях)

|

|

|

|

А

|

Контрагенты

|

Договоры

|

Виды расчетов с покупателями

|

|

62.2

|

Расчеты по авансам полученным (в рублях)

|

|

|

|

П

|

Контрагенты

|

Договоры

|

|

Как и предусмотрено инструкцией по применению плана счетов,

аналитический учет по счету 62 "Расчеты с покупателями и заказчиками"

ведется по каждому предъявленному покупателям (заказчикам) счету, а также по

каждому контрагенту (покупателю или заказчику).

Вместе с тем, на субсчете 1 счета 62 "Расчеты с

покупателями и заказчиками"

потребовалось введение третьего аналитического разреза по субконто "Виды расчетов", которому соответствует

"перечисление", содержащее три значения:

– расчеты за товары;

– расчеты за продукцию, работы и услуги;

– расчеты по прочим операциям.

При таком построении аналитического учета обеспечивается

возможность получения необходимых данных по: покупателям и заказчикам по расчетным

документам, срок оплаты которых не наступил; покупателям и заказчикам по

неоплаченным в срок расчетным документам; авансам полученным.

Документы по реализации товаров, работ, услуг при их проведении

могут автоматически определять и зачитывать аванс, ранее полученный от покупателя,

при его наличии. Для этого в документах предусмотрен выбор варианта зачета

аванса. Обычно в шапках форм диалогов документов присутствует реквизит

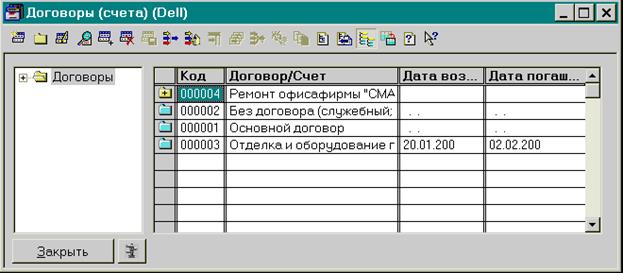

"Зачет аванса", который показан на рисунке.

Рис.

Форма диалога документа "Зачет аванса от покупателя"

Реквизит "Зачет аванса" управляет формированием

проводок по зачету аванса, полученного от покупателя. Реквизит "Зачет

аванса" может принимать одно из следующих значений:

не зачитывать - тогда проводки по зачету аванса не

формируются;

без указания договора - документ определяет сумму аванса как

сумму по указанному в документе договору, увеличенную на сумму, поступившую или

выплаченную с основанием для расчетов "Без договора:", и, исходя из

этой общей суммы, формирует проводки по зачету аванса;

только по договору - документ при проведении определяет

наличие аванса, поступившего или выплаченного только по указанному в документе

договору, и, исходя из этой суммы, формирует проводки по зачету аванса.

Счет 71 "Расчеты с подотчетными лицами"

предназначен для обобщения информации о расчетах с работниками по суммам,

выданным им под отчет на административно-хозяйственные и операционные расходы.

Обратимся к фрагменту рабочего плана счетов типовой конфигурации, в котором представлена

настройка счета 71 "Расчеты с подотчетными лицами" (табл. 2.3.).

Таблица 2.3.

Настройка счета 71

"Расчеты с подотчетными лицами"

|

Код

|

Наименование

|

Вал

|

Кол

|

Заб

|

Акт

|

Субконто 1

|

Субконто 2

|

|

71

|

Расчеты с подотчетными лицами

|

|

|

|

АП

|

Сотрудники

|

|

|

71.1

|

Расчеты в рублях

|

|

|

|

АП

|

Сотрудники

|

|

|

71.11

|

Расчеты в валюте

|

+

|

|

|

АП

|

Сотрудники

|

|

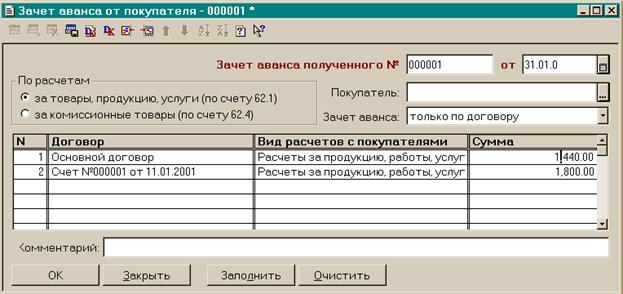

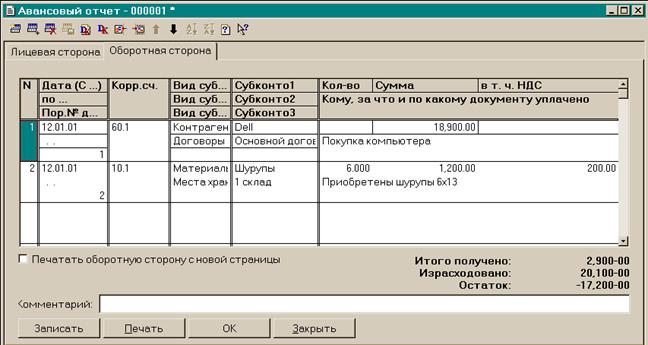

Для ввода информации о расходах, выполненных подотчетным

лицом, в типовой конфигурации предусмотрен документ "Авансовый отчет"

(меню: "Документы - Авансовый отчет".) Форма диалога документа

показана на рисунке

Рис. Форма диалога

документа "Авансовый отчет"

На закладке "Оборотная сторона" формы диалога

расположена табличная часть документа.

Рис. Закладка

"Оборотная сторона" документа "Авансовый отчет"

При проведении авансового отчета по каждой строке табличной

части будет сформирована проводка на сумму без НДС по дебету указанного корреспондирующего

счета и кредиту счета 71 "Расчеты с подотчетными лицами" (субсчет

71.1 или 71.2 в зависимости от типа авансового отчета).

Документ позволяет указывать в качестве корреспондирующего

счета произвольный счет из рабочего плана счетов, однако если аванс использован

на приобретение материально-производственных запасов (МПЗ) - основных средств,

нематериальных активов, материалов, или на оплату услуг, то в качестве

корреспондирующего счета целесообразно указать счет расчета с контрагентами (60

или 76). В инструкции по применению плана счетов подобная корреспонденция

отсутствует. Принимая во внимание рекомендательный характер инструкции и

разрешение использовать дополнительные корреспонденции, не включенные в типовую

схему, подобная проводка представляется вполне уместной.

Счет 73 "Расчеты с персоналом по прочим операциям"

предназначен для обобщения информации обо всех видах расчетов с работниками

организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами.

Обратимся к фрагменту рабочего плана счетов типовой

конфигурации, в котором представлена настройка счета 73 "Расчеты с

персоналом по прочим операциям" (табл. 2.4.).

Таблица 2.4.

Настройка счета 73

"Расчеты с персоналом по прочим операциям"

|

Код

|

Наименование

|

Вал

|

Кол

|

Заб

|

Акт

|

Субконто 1

|

Субконто 2

|

|

73

|

Расчеты с персоналом по прочим операциям

|

|

|

|

А

|

Сотрудники

|

|

|

73.1

|

Расчеты по предоставленным займам

|

|

|

|

А

|

Сотрудники

|

|

|

73.2

|

Расчеты по возмещению ущерба

|

|

|

|

|

|

|

|

73.3

|

Расчеты по прочим операциям

|

|

|

|

А

|

Сотрудники

|

|

Аналитический учет по счету 73 "Расчеты с персоналом по

прочим операциям" ведется по каждому работнику ООО «Партнеръ

Плюс».

Счет 76 "Расчеты с разными дебиторами и

кредиторами" предназначен для обобщения информации о расчетах по операциям

с дебиторами и кредиторами, не упомянутыми в пояснениях к счетам 60-75: по

имущественному и личному страхованию; по претензиям; по суммам, удержанным из оплаты

труда работников организации в пользу других организаций и отдельных лиц на

основании исполнительных документов или постановлений судов, и др.

Обратимся к фрагменту рабочего плана счетов типовой

конфигурации, в котором представлена настройка счета 76 "Расчеты с разными

дебиторами и кредиторами" (табл. 2.5.).

Таблица 4.27

Настройка счета 76

"Расчеты с разными дебиторами и кредиторами"

|

Код

|

Наименование

|

Вал

|

Кол

|

Заб

|

Акт

|

Субконто 1

|

Субконто 2

|

Субконто 3

|

|

76

|

Расчеты с разными дебиторами и кредиторами

|

|

|

|

АП

|

|

|

|

|

76.1

|

Расчеты по страхованию (в рублях)

|

|

|

|

АП

|

Контрагенты

|

Договоры

|

|

|

76.2

|

Расчеты по претензиям (в рублях)

|

|

|

|

АП

|

Контрагенты

|

Договоры

|

|

|

76.3

|

Дивиденды и другие доходы

|

|

|

|

АП

|

Контрагенты

|

|

|

Аналитический учет на субсчетах 76.1, 76.2 ведется в разрезе

двух видов субконто "Контрагенты и

"Договоры". Этим видам субконто соответствуют

справочники с такими же наименованиями "Контрагенты" и "Договоры".

Однако в зависимости от вида расчетов, учитываемых на конкретном субсчете,

будет различаться содержательная сторона информации, используемой в качестве аналитики.

Все документы и хозяйственные операции, отражающие

дебиторскую задолженность ООО «Партнеръ Плюс»

отражаются в общем журнале. Все хозяйственные операции регистрируются в журнале

операций.

Используемая в ООО «Партнеръ Плюс»

бухгалтерская программа «1С. Бухгалтерия 7.7» позволяет проводить анализ

дебиторской задолженности, для чего формируются различные виды отчетов:

– бухгалтерские (оборотно-сальдовая

ведомость в целом по предприятию, в разрезе счетов учета дебиторской

задолженности);

– сводные проводки;

– шахматка.

Для анализа по счетам используются следующие бухгалтерские

отчеты:

– обороты по счетам учета дебиторской задолженности;

– журнал-ордер и ведомость по счетам учета дебиторской

задолженности;

– анализ счета и карточка счета и др.

На основании документов и операций по окончании отчетного

периода составляются регламентированные отчеты, которые предоставляются в налоговые

органы (бухгалтерский баланс, отчет о прибылях и убытках, приложения к бухгалтерскому

балансу).

В связи с выше изложенных руководству предприятия ООО «Партнеръ Плюс» можно порекомендовать обновить бухгалтерскую

программу. Фирма "1С" расширила линейку прикладных решений,

построенных на технологической платформе нового поколения "1С:Предприятие

8.0". Вслед за конфигурациями "Управление торговлей",

"Управление персоналом" и "Управление производственным

предприятием" был выпущен долгожданный продукт - "1С:Бухгалтерия

8.0", который несет в себе много новшеств, призванных повысить эффективность

автоматизации работы бухгалтерии.

"1С:Бухгалтерия 8.0" - это программный продукт,

представляющий собой совокупность технологической платформы

"1С:Предприятие 8.0" и конфигурации (прикладного решения)

"Бухгалтерия предприятия". При этом главные особенности ведения учета

настроены именно в конфигурации "1С:Бухгалтерия 8.0" предназначена

для автоматизации бухгалтерского и налогового учета, включая подготовку

обязательной (регламентированной) отчетности, в организациях, осуществляющих

любые виды коммерческой деятельности: оптовую и розничную торговлю, оказание

услуг, производство и т.д. Бухгалтерский и налоговый учет ведется в

соответствии с действующим законодательством Российской Федерации.

"1С:Бухгалтерия 8.0" обеспечивает решение всех задач, стоящих перед

бухгалтерской службой предприятия, если эта бухгалтерская служба полностью

отвечает за учет на предприятии, включая, например, выписку первичных

документов, учет продаж и т.д. Данное прикладное решение также можно

использовать только для ведения бухгалтерского и налогового учета, а задачи

автоматизации других служб, (например, отдела продаж), решать

специализированными конфигурациями или другими системами. Так, в

"1С:Бухгалтерию 8.0" заложена возможность совместного использования с

прикладными решениями "Управление торговлей" и "Зарплата и

Управление Персоналом" системы "1С:Предприятие 8.0".В состав

"1С:Бухгалтерии 8.0" включен план счетов, соответствующий приказу

Минфина России от 31.10.2000 N 94н "Об утверждении плана счетов бухгалтерского

учета финансово-хозяйственной деятельности организаций и инструкции по его

применению" (в редакции приказа Минфина России от 07.05.2003 N 38н).

Пользователь может самостоятельно создавать новые счета и субсчета.

"1С:Бухгалтерия 8.0" содержит средства для ведения аналитического,

валютного и количественного учета.

С помощью "1С:Бухгалтерии 8.0" можно вести

несколько информационных баз, например, предназначенных для разных организаций.

В то же время "1С:Бухгалтерия 8.0" предоставляет возможность ведения

бухгалтерского и налогового учета нескольких организаций в общей информационной

базе. Это будет удобно в ситуации, когда хозяйственная деятельность этих

организаций тесно связана между собой. При этом в текущей работе можно

использовать общие списки товаров, контрагентов (деловых партнеров), работников,

собственных складов и т.д., а обязательную отчетность формировать раздельно.

Для розничной торговли поддерживаются технологии работы как

с автоматизированными, так и не автоматизированными торговыми точками. Автоматизировано

отражение возвратов товаров от покупателя и поставщику.

В "1С:Бухгалтерии 8.0" регистрируются данные

инвентаризации, которые автоматически сверяются с данными учета. На основании

инвентаризации отражается выявление излишков и списание недостач.

Учет расчетов с поставщиками и покупателями можно вести в

рублях, условных единицах и иностранной валюте. Курсовые и суммовые разницы по

каждой операции рассчитываются автоматически. Расчеты с контрагентами можно

вести по договору в целом или по каждому расчетному документу. Способ ведения

расчетов определяется конкретным договором. При оформлении документов

поступления и реализации можно использовать как общие цены для всех

контрагентов, так и индивидуальные для конкретного договора.

Из преимуществ, обусловленных использованием новой

технологической платформы, можно выделить следующие:

Более приятный интерфейс - гораздо удобнее читать и

пользоваться встроенной справкой с гиперссылками,

есть возможность переходить к связанным разделам справки. Возможности отборов

по сложным критериям в журналах документов, в формах списков справочников.

Возможность настройки состава, порядка, расположения

реквизитов в табличных частях справочников, документов, а также в формах

списков, справочников и в журналах. Возможность оперативной печати (и выгрузки

в файл) списка отобранных элементов прямо из формы списка справочника. Такая

возможность очень полезна, например, в случае, когда нам необходимо оперативно

отобрать и напечатать список ОС конкретного подразделения. Важна также преемственность

концепций: пользователю, работающему с продуктами "1С" версии 7.7, не

составит труда перейти на использование систем на основе "1С:Предприятие

8.0".

Заключение

Таким

образом кредиторская или дебиторская задолженность возникает при совершении организацией

финансово-хозяйственных операций, которые связаны с движением материальных

ресурсов, денежных средств или принятием на себя определенных обязательств.

Под

кредиторской понимается задолженность организации юридическим и физическим

лицам, которая отражается в бухгалтерском учете как обязательства организации.

Дебиторская

задолженность представляет собой юридическим и

физическим лицам данной организации, отражение которой в учете выражено

как имущество организации, то есть право на получение определенной денежной

суммы с должника.

Дебиторская

и кредиторская задолженность формируется на счете 76 "Расчеты с разными

дебиторами и кредиторами.

К счету 76 "Расчеты

с разными дебиторами и кредиторами" предприятием открыты следующие

субсчета: 76-1 "Расчеты по имущественному и личному страхованию";

76-2 "Расчеты по претензиям"; 76-3 "Расчеты по причитающимся

дивидендам и другим доходам"; 76-4 "Расчеты по депонированным

суммам".

На субсчете 76-1

"Расчеты по имущественному и личному страхованию" отражают расчеты по

страхованию имущества и персонала организации, в котором организация выступает

страхователем (кроме расчетов по социальному страхованию и обязательному

медицинскому страхованию).

Начисленные суммы

страховых платежей отражают по кредиту счета 76"Расчеты с разными

дебиторами и кредиторами", субсчет

1 "Расчеты по имущественному и личному страхованию", в

корреспонденции со счетами учета затрат на производство ли других источников

страховых платежей. Перечисленные суммы страховых платежей страхователям списывают

с кредита счетов по учету денежных средств 51 "Расчетные счета", 55

"Специальные счета в банках" в

дебет счета 76-1 "Расчеты по имущественному и личному страхованию".

По дебету счета 76

"Расчеты с разными дебиторами и кредиторами" отражаются, в частности,

расчеты по претензиям: к поставщикам при выявлении арифметических ошибок - в

корреспонденции со счетом 60 "Расчеты с поставщиками и подрядчиками"

или со счетами учета производственных запасов, товаров и соответствующих

затрат, когда завышение цен либо арифметические ошибки в предъявленных

поставщиками и подрядчиками счетах обнаружились после того, как записи по

счетам учета товарно-материальных ценностей или затрат были совершены; к

поставщикам материалов, товаров, как и к организациям, перерабатывающим

материалы организации, за обнаруженные несоответствия качества стандартам,

техническим условиям, заказу - в корреспонденции со счетами 60 "Расчеты с

поставщиками и подрядчиками";

На субсчете 76-4

"Расчеты по депонированным суммам" учитывают расчеты с работниками

организации по невыплаченным в установленный срок суммам из-за неявки

получателя. Депонированные суммы отражают по кредиту счета 76-4 "Расчеты

по причитающимся дивидендам и другим доходам" и дебету счета 70 "расчеты с персоналом

по оплате труда". При выплате депонированных сумм получателю кредитуют

счета учета денежных средств и дебетуют счет 76-4 "Расчеты по

причитающимся дивидендам и другим доходам".

Аналитический учет по

счету 76 "Учет расчетов с разными дебиторами и кредиторами" ведется по каждому

дебитору и кредитору. Сальдо по этому

счету определяют по оборотной ведомости по аналитическим счетам.

Список литературы

Налоговый кодекс

Российской Федерации часть первая от 31 июля 1998 г. N 146-ФЗ и часть вторая от

5 августа 2000 г. N 117-ФЗ

Конституция РФ (принята на всенародном голосовании

12.12.1993г.)

Гражданский кодекс РФ принят государственной думой

21.10.1994г.(с последними изменениями от 10.01.2003 г.

Федеральный закон "О банкротстве" принятый

Министерством финансов № 24-р от 11.04.2001г.

"Бухгалтерский учет", N 19, "Оборотные

активы организаций и их анализ"

Журнал «Финансы» за 1997-2001г.г.

"Бухгалтерский учет", N 6, 2003 "Анализ

дебиторской задолженности"

"Бухгалтерский учет", N 10, 2000 «Анализ

оборотных активов»

"Финансовая газета", N 40, 2002 «контроль за

полнотой и законностью использования бюджетного

финансирования»

Финансы", N 2, 2003 «Кредит и оборотный капитал»

"Налоговый вестник", N 12, 2000

"Возможные пути финансового оздоровления предприятий"

"Финансы", N 12, 2001 «Управление

кредиторскими и дебиторскими долгами компании"

"Финансовая газета", N 20, 2002

«Экономический нормативы управления финансовым циклом организации"

"Финансовая газета. Региональный выпуск", N

27, 2002 «Организация раздельного учета средств, поступающих из разных

источников"

"Бухгалтерский учет", N 10, 1999

«Финансовый анализ в оценке инвестиционной привлекательности предприятий"

В.П.Парушина Бухгалтерский

учет №12 04, 2002 «Финансовый анализ дебиторской и кредиторской задолженности»

Ричард Брейли, Стюарт Майерс. Принципы корпоративных финансов /Пер. с англ. – М.: ИНФРА, 1999. – 336 с.

Родионова В.М., Федотова М.А. Финансовая устойчивость

предприятия в условиях инфляции. – М.: Изд-во «Перспектива», 2000. – 420 с.

Роберт Н.Холт. Основы

финансового менеджмента /Пер. с англ. – М.: «Дело

ЛТД», 1998. – 385 с.

Федеральный закон «О бухгалтерском учете» 129-ФЗ

Приказ Минфина России от 28.06.2000 N 60н "О

Методических рекомендациях о порядке формирования показателей бухгалтерской

отчетности организации";

Положение по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина

России от 29.07.1998 N 34н

Антипят В. В. Основы

бухгалтерского учета (практическое пособие). Ростов н/Д, Феникс, 2002.

Палий В. Ф.,

Палий В. В. Новое в составлении годовой бухгалтерской отчетности //

Бухгалтерский учет. 2001. № 3.

Порядок

составления бухгалтерской отчетности за 2001 год // Главбух. 2001. №1, 2.