Содержание

1. Теоретические аспекты инвестиций и инвестиционного портфеля....... 3

1.1. Теория инвестиций и ее основные понятия...................................................................... 3

1.2. Финансовый рынок................................................................................................................. 8

1.3. Понятие инвестиционного портфеля и основные критерии его формирования..... 11

1.4. Модели формирования инвестиционного портфеля...................................................... 13

1.5. Принципы формирования инвестиционного портфеля................................................ 17

2. Понятие риска как экономической категории....................................... 22

2.1. Понятие риска как экономической категории и особенности инвестиционной деятельности, влияющие на уровень инвестиционных рисков...................................................................... 22

2.2. Направления классификации рисков................................................................................. 23

2.3. Структура коммерческих рисков...................................................................................... 24

2.4. Методы преодоления инвестиционных рисков............................................................... 28

2.5. Бета-фактор и его роль в оценке риска............................................................................ 29

2.6. Приемы управления рисками. Правила стратегии риск-менеджмента.................... 30

Список литературы........................................................................................ 32

1. Теоретические аспекты инвестиций и инвестиционного портфеля

1.1. Теория инвестиций и ее основные понятия

Инвестиции представляют собой использование финансовых ресурсов в форме долгосрочных вложений капитала в целях увеличения активов и получения прибыли. Инвестиции осуществляют как физические так и юридические лица.

Инвестиции – совокупность долговременных затрат финансовых, трудовых и материальных ресурсов в целях увеличения активов и прибыли,

Инвестиции обеспечивают динамичное развитие предприятия и позволяют решать следующие задачи: расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов; приобретение новых предприятий; диверсификация вследствие освоения новых областей бизнеса.

Расширение собственной предпринимательской деятельности свидетельствует о прочных позициях предприятия на рынке, Наличии спроса на выпускаемую продукцию, производимые работы или оказываемые услуги.[1]

В определении понятия «инвестиции» основной акцент необходимо ставить на характеристике конкретного экономического процесса. Такая точка зрения является наиболее распространенной. В основе ее лежит указание на предмет вложений (что вкладывать), группы объектов инвестиционной деятельности (куда вкладывать) и цели осуществления этого процесса.

Некоторые авторы в определениях либо смешивают понятия, либо ссужают их до одного - двух элементов. Многие российские авторы -экономисты (Е.П.Козлова, И.В.Липсиц, В.В.Коссов, И.Т.Балабанов, Ю.В.Богатин) в качестве предмета вложений рассматривают только лишь денежные средства. В то же время существует и совершенно противоположная точка зрения, согласно которой отрицается использование реальных денег (финансовых ресурсов) в качестве предмета вложений. Целесообразнее всего использовать универсальные (обобщающие) характеристики данных содержательных элементов понятия «инвестиции». Удачными можно назвать такие определения предмета вложения, как «совокупность материальных, трудовых и финансовых ресурсов» (Л.Н. Павлова), «все виды имущественных и интеллектуальных ценностей» (В.В. Бочаров), «вложения капитала» (Е.Ф.Борисов и Ф.М. Волков).

Инвестиции могут охватывать как полный научно - технический и производственный цикл, так и его элементы (стадии): научные исследования, проектно – конструкторские работы, расширение, реконструкцию или техническое перевооружение действующего производства, организацию нового производства, утилизацию.

Рассмотрим более подробно классификацию инвестиций по различным признакам. Главным признаком классификации является объект вложения капитала, на основании которого выделяют реальные (прямые) и финансовые (портфельные) инвестиции. Реальные (прямые) инвестиции - любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Это вложения, направленные на увеличение основных фондов предприятия. Финансовые (портфельные) инвестиции характеризуют вложения капитала в различные финансовые инструменты инвестирования в ценные бумаги с целью получения дохода.

По характеру участия в инвестиционном процессе выделяют прямые и непрямые инвестиции. Прямые инвестиции - прямое участие инвестора в выборе объектов инвестирования и вложении капитала. Прямые инвестиции осуществляются путем непосредственного вложения капитала в уставные фонды других предприятий. Инвестирование осуществляют в основном подготовленные инвесторы, имеющие точную информацию об объекте инвестирования. Непрямые инвестиции – вложения капитала инвестора, опосредованное другими лицами.

По воспроизводственной направленности выделяют валовые, реновационные и чистые инвестиции. Валовые инвестиции характеризуют общий объем капитала, инвестируемого в воспроизводство основных средств и нематериальных активов в определенном периоде. Реновационные инвестиции характеризуют объем капитала, инвестируемого в простое воспроизводство основных средств и амортизируемых нематериальных активов. Реновационные инвестиции приравниваются обычно к сумме амортизационных отчислений в определенном периоде. Чистые инвестиции - объем капитала, инвестируемого в расширенное воспроизводство основных средств и нематериальных активов. В экономической теории под чистыми инвестициями понимается чистое капиталообразование в реальном секторе экономики.

По степени зависимости от доходов разделяют производные и автономные инвестиции. Производные инвестиции прямо коррелируют с динамикой объема чистого дохода (прибыли) через механизм его распределения на сбережение и потребление. Автономные инвестиции характеризуют вложение капитала, инициированное действием факторов, не связанных с формированием и распределением чистого дохода (прибыли).

По отношению к предприятию инвестору выделяют внутренние и внешние инвестиции. Внутренние инвестиции характеризуют вложение капитала в развитие операционных активов самого предприятия - инвестора. Внешние инвестиции - вложение капитала в реальные активы других предприятий.

По периоду осуществления выделяют краткосрочные и долгосрочные инвестиции предприятия. Под краткосрочными инвестициями понимают обычно вложения капитала на период, не более одного года, а под долгосрочными инвестициями -вложения капитала на период свыше одного года.

По совместимости осуществления различают инвестиции независимые, взаимозависимые, взаимоисключающие. Под независимыми инвестициями понимают вложения капитала в такие объекты инвестирования (инвестиционные проекты, финансовые инструменты), которые могут быть реализованы как независящие от других объектов инвестирования и не исключающие их в общей инвестиционной программе предприятия. Взаимозависимые инвестиции характеризуют вложения капитала в такие объекты инвестирования, очередность реализации которых зависит от других объектов инвестирования и может осуществляться лишь в комплексе с ними. Взаимоисключающие инвестиции носят аналоговый характер по целям их осуществления, характеру технологии, номенклатуре продукции и требуют альтернативного выбора.

По уровню доходности: высокодоходные инвестиции - вложения капитала в инвестиционные проекты или финансовые инструменты, ожидаемый уровень чистой инвестиционной прибыли по которым существенно превышает среднюю норму этой прибыли на инвестиционном рынке; среднедоходные инвестиции - ожидаемый уровень чистой инвестиционной прибыли по инновационным проектам и финансовым инструментам инвестирования этой группы, соответствует средней норме инвестиционной прибыли, сложившейся на инвестиционном рынке; низкодоходные инвестиции - ожидаемый уровень чистой инвестиционной прибыли обычно значительно ниже средней нормы этой прибыли; бездоходные инвестиции - группа объектов инвестирования, выбор и осуществление которых инвестор не связывает с получением инвестиционной прибыли.

По уровню инвестиционного риска выделяют следующие виды инвестиций: безрисковые инвестиции характеризуют вложения средств в такие объекты инвестирования, по которым отсутствует реальный риск потери капитала или ожидаемого дохода; низкорисковые инвестиции - вложения капитала в объекты инвестирования, риск по которым значительно ниже среднерыночного; среднерисковые инвестиции - уровень риска по объектам инвестирования примерно соответствует среднерыночному; высокорисковые инвестиции - уровень риска по объектам инвестирования существенно превышает среднерыночный.

По уровню ликвидности инвестиции подразделяются на следующие виды: высоколиквидные инвестиции - относятся объекты (инструменты) инвестирования предприятия, которые быстро могут быть конверсированы в денежную форму без ощутимых потерь своей текущей стоимости; среднеликвидные инвестиции характеризуют группу объектов (инструментов) инвестирования предприятия, которые могут быть конверсированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев; низколиквидные инвестиции - относятся объекты (инструменты) инвестирования предприятия, которые могут быть конверсированы в денежную форму без потерь своей текущей рыночной стоимости по истечении значительного периода времени от полугода и выше. Основным видом низко ликвидных инвестиций являются незавершенные инвестиционные проекты; неликвидные инвестиции характеризуют такие виды инвестиций предприятия, которые самостоятельно реализованы быть не могут, они могут быть проданы на инвестиционном рынке в составе целостного имущественного комплекса.[2]

По формам собственности инвестируемого капитала выделяют частные, государственные и смешанные инвестиции. Частные инвестиции - вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности. Государственные инвестиции осуществляют центральные и местные органы власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также государственные предприятия за счет собственных и заемных средств. Смешанные инвестиции предполагают вложения, как частного, так и государственного капитала в объекты инвестирования предприятия.

По характеру использования капитала в инвестиционном процессе выделяют первичные инвестиции, реинвестиции и дезинвестиции. Первичные инвестиции характеризуют использование вновь сформированного для инвестиционных целей капитала за счет собственных и заемных финансовых ресурсов. Реинвестиции - повторное использование капитала в инвестиционных целях при условии предварительного его высвобождения в процессе реализации ранее выбранных инвестиционных проектов. Дезинвестиции представляют собой процесс изъятия ранее инвестированного капитала из инвестиционного оборота без последующего его использования в инвестиционных целях.

По региональным источникам привлечения капитала выделяют отечественные и иностранные инвестиции. Отечественные инвестиции характеризуют вложения национального капитала в разнообразные объекты инвестирования резидентами данной страны. Иностранные инвестиции - вложения капитала нерезидентами (физическими или юридическими лицами) в объекты инвестирования данной страны.

По региональной направленности инвестируемого капитала различают инвестиции внутри страны и за рубежом. Под инвестициями внутри страны подразумевают вложения средств в объекты инвестирования, размещенные в территориальных границах данной страны. Под инвестициями за рубежом понимают вложения средств в объекты инвестирования, размещенные за пределами территориальных границ данной страны.[3]

1.2. Финансовый рынок

Финансовый рынок – совокупность экономических отношений, связанных с распределением финансовых ресурсов, куплей, продажей временно свободных денежных средств и ценных бумаг. Объектами отношений на финансовом рынке выступают денежно-кредитные ресурсы и ценные бумаги. Субъектами отношений являются государственные предприятия, различных форм собственности и отдельные граждане.

Главной функцией финансового рынка, являются обеспечение движения денежных средств от кредиторов к заемщику и обратно. Финансовый рынок выступает в виде механизма перераспределения финансовых ресурсов предприятий и объединений, а также населения между собой, между субъектами хозяйствования и отраслями экономики.

Основными составляющими финансового рынка являются: кредитный рынок, рынок ценных бумаг, денежный рынок

Кредитный рынок предполагает перераспределение денежных средств путем их предоставления владельцами ссуду на основе платности, срочности и возвратности. Кредит - это форма движения ссудного капитала. На рынке капиталов ссудный капитал занимает особое место, удовлетворяя потребности национальной экономики в лице государства, юридических и физических лиц в свободных финансовых ресурсах. Рынок ссудных капиталов как один из финансовых рынков можно определить как особую сферу финансовых отношений, связанных с процессом обеспечения кругооборота ссудного капитала. Основные участники этого рынка:

- первичные инвесторы, т.е. владельцы свободных финансовых ресурсов, на различных началах мобилизуемых банками и превращаемых в ссудный капитал;

- специализированные посредники в лице кредитно-финансовых организаций, осуществляющих непосредственное привлечение денежных средств, превращение их в ссудный капитал и последующую временную передачу его заемщикам на возвратной основе за плату в виде процента;

- заемщики в лице юридических, физических лиц и государства.

Исходя из целевой направленности выделяемых банками кредитных ресурсов, рынок ссудных капиталов может быть дифференцирован на четыре базовых сегмента: денежный рынок, рынок капиталов, фондовый рынок, ипотечный рынок.

Каждый из перечисленных сегментов рынка имеет специфические особенности в части его организации и функционирования, что на практике привело к созданию коммерческих банков, специализированных финансово-кредитных институтов(инвестиционных, ипотечных и т.п.) По форме существуют следующие виды кредита:

1. Коммерческий кредит- одна из форм кредитных отношений в экономике, породившая вексельное обращение и активно способствовшая развитию безналичного денежного оборота.

2. Потребительский кредит - главный отличи- тельный его признак, целевая форма кредитования физических лиц.

3. Государственный кредит -основной признак, непременное участие государства в лице органов исполнительной власти. Осуществляя функции кредитора, государство через центральный банк производит кредитование.

4. Международный кредит рассматривается как совокупность кредитных отношений функционирующих на международном уровне.

5. Ростовщический кредит специфическая форма кредита. В современных российских условиях получил определенное распространение

Рынок ценных бумаг - это совокупность отношений финансового рынка, связанного с выпуском и обращением ценных бумаг. Создание рынка ценных бумаг в России проходило достаточно сложно, наполнение рынка ценными бумагами осуществлялось медленно из-за отсутствия процесса приватизации. Процесс формирования рынка ценных бумаг занял около пяти лет и имеет следующую структуру:

- на первичном рынке ценных бумаг осуществляется продажа всех существующих видов ценных бумаг. Реализация на первичном рынке происходит через фондовые магазины, а также действующую систему посредников(брокеров и коммерческие банки)

- вторичный рынок - фондовые биржи и фондовые отделы товарных бирж осуществляют перепродажу ранее выпущенных ценных бумаг.

Денежный рынок предполагает выпуск в обращение денежной наличности путем расчета ее количества на основе расчета ВВП. При этом с корректировкой на инфляцию и стагнацию.

При формировании финансового рынка особое внимание уделяется рынку ценных бумаг. При формировании рынка ценных бумаг он распределяется на биржевой и перераспределительный. Развитие рынка ценных бумаг регламентируется количеством инвесторов и нормативно-законодательными актами. При формировании рынка ценных бумаг особое место уделяется облигациям. Государство выпускает их совместно со сбербанком для аккумулирования свободных денежных средств на счетах государства для выполнения особых задач. При размещении облигаций необходимо помнить сроки: краткосрочные до 1 года; среднесрочные от 5 до10 лет; долгосрочные от 15 до 20 лет

Размещением занимается Центробанк бумажным и безбумажным способом. Выпускаются бескупонные облигации ГКО, векселя ГКВ и Казначейские обязательства КО.

К числу ценных бумаг относятся депозитивные сертификаты - именные и на получателя. Условия выпуска регламентируются Центробанком.

1.3. Понятие инвестиционного портфеля и основные критерии его формирования

Портфельные инвестиции связаны с формированием портфеля и представляют собой диверсифицированную совокупность вложений в различные виды финансовых активов. Портфель ценных бумаг– собранные воедино различные инвестиционные финансовые ценности, служащие инструментом для достижения конкретной инвестиционной цели вкладчика. Формируя портфель, инвестор исходит из своих "портфельных соображений". "Портфельные соображения" – это желание владельца средств иметь их в такой форме и в таком месте, чтобы они были безопасными, ликвидными и высокодоходными.

Портфельное инвестирование позволяет планировать, оценивать, контролировать конечные результаты всей инвестиционной деятельности в различных секторах фондового рынка.

Как правило, портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям.[4]

Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата.

Основная задача портфельного инвестирования — улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Считается, что возможность проведения портфельных инвестиций говорит о зрелости рынка, и это, на наш взгляд, совершенно справедливо. Еще в 1994 г. в России полемика относительно методов портфельного инвестирования была сугубо теоретической, хотя уже тогда существовали банки и финансовые компании, которые брали средства клиентов в доверительное управление. Однако лишь немногие из них подходили при этом к портфельному инвестированию как к сложному финансовому объекту, обладающему тонкой спецификой и подчиняющемуся соответствующей теории.

Практика показывает, что портфельным инвестированием сегодня интересуются два типа клиентов. К первому относятся те, перед кем остро стоит проблема размещения временно свободных средств (крупные и инертные государственные корпорации, выросшие из бывших министерств, различные фонды, создаваемые при министерствах, и другие подобные структуры, а также клиенты из тех регионов, где рынок не способен освоить крупные средства). Ко второму типу относятся те, кто, уловив эту потребность "денежных мешков" и остро нуждаясь в оборотных средствах, выдвигают идею портфеля в качестве "приманки" (не очень крупные банки, финансовые компании и небольшие брокерские конторы).[5]

Конечно, многие клиенты не до конца отдают себе отчет, что такое портфель активов, и в процессе общения с ними часто выясняется, что на данном этапе они нуждаются в более простых формах сотрудничества. Да и уровень развития рынков в различных регионах разный - во многих регионах процесс формирования класса профессиональных участников рынка и квалифицированных инвесторов еще далеко не завершен. Тем не менее, усиление клиентского спроса на услуги по формированию инвестиционного портфеля в последнее время очевидно.

Основным преимуществом портфельного инвестирования является возможность выбора портфеля для решения специфических инвестиционных задач.

1.4. Модели формирования инвестиционного портфеля

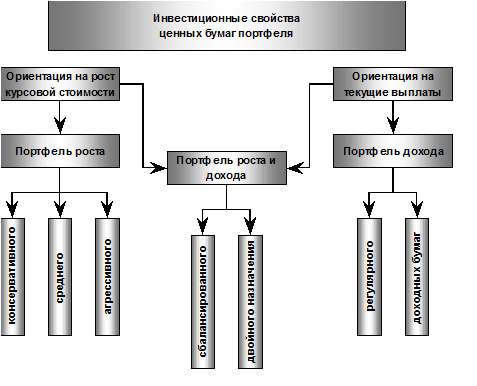

Для этого используются различные портфели ценных бумаг, в каждом из которых будет собственный баланс между существующим риском, приемлемым для владельца портфеля, и ожидаемой им отдачей (доходом) в определенный период времени. Соотношение этих факторов и позволяет определить тип портфеля ценных бумаг. Тип портфеля – это его инвестиционная характеристика, основанная на соотношении дохода и риска. При этом важным признаком при классификации типа портфеля является то, каким способом и за счет какого источника данный доход получен: за счет роста курсовой стоимости или за счет текущих выплат – дивидендов, процентов.

Выделяют два основных типа портфеля: портфель, ориентированный на преимущественное получение дохода за счет процентов и дивидендов (портфель дохода); портфель, направленный на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей (портфель роста). Было бы упрощенным понимание портфеля как некой однородной совокупности, несмотря на то, что портфель роста, например, ориентирован на акции, инвестиционной характеристикой которых является рост курсовой стоимости. В его состав могут входить и ценные бумаги с иными инвестиционными свойствами. Таким образом, рассматривают еще и портфель роста и дохода.

Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля — рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в портфель, и определяют виды портфелей, входящие в данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность — ценными бумагами агрессивного роста. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.[6]

Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода – процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания — получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой. Охарактеризуем виды данного типа портфеля.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые — прирост капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. В состав портфеля могут включаться и высоко рискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств.[7]

При формировании инвестиционного портфеля следует руководствоваться следующими соображениями: безопасность вложений (неуязвимость инвестиций от потрясений на рынке инвестиционного капитала), стабильность получения дохода, ликвидность вложений, то есть их способность участвовать в немедленном приобретении товара (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Ни одна из инвестиционных ценностей не обладает всеми перечисленными выше свойствами. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

1.5. Принципы формирования инвестиционного портфеля

Основной вопрос при ведении портфеля - как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.[8]

Принцип консервативности. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Диверсификация вложений - основной принцип портфельного инвестирования. Идея этого принципа хорошо проявляется в старинной английской поговорке: "не кладите все яйца в одну корзину".

На нашем языке это звучит - не вкладывайте все деньги в одни бумаги, каким бы выгодным это вложением вам ни казалось. Только такая сдержанность позволит избежать катастрофических ущербов в случае ошибки.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина – от 8 до 20 различных видов ценных бумаг.

Распыление вложений происходит как между теми активными сегментами, о которых мы упоминали, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг - между акциями различных эмитентов.

Упрощенная диверсификация состоит просто в делении средств между несколькими ценными бумагами без серьезного анализа.

Достаточный объем средств в портфеле позволяет сделать следующий шаг - проводить так называемые отраслевую и региональную диверсификации.

Принцип отраслевой диверсификации состоит в том, чтобы не допускать перекосов портфеля в сторону бумаг предприятий одной отрасли. Дело в том, что катаклизм может постигнуть отрасль в целом. Например, падение цен на нефть на мировом рынке может привести к одновременному падению цен акций всех нефтеперерабатывающих предприятий, и то, что ваши вложения будут распределены между различными предприятиями этой отрасли, вам не поможет.

Еще более глубокий анализ возможен с применением серьезного математического аппарата. Статистические исследования показывают, что многие акции растут или падают в цене, как правило, одновременно, хотя таких видимых связей между ними, как принадлежность к одной отрасли или региону, и нет. Изменения цен других пар ценных бумаг, наоборот, идут в противофазе. Естественно, диверсификация между второй парой бумаг значительно более предпочтительна. Методы корреляционного анализа позволяют, эксплуатируя эту идею, найти оптимальный баланс между различными ценными бумагами в портфеле.

Принцип достаточной ликвидности состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для решения которых достаточно быстро удается найти общую схему решения, но которые практически не решаются до конца.[9]

Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться: необходимо выбрать оптимальный тип портфеля; оценить приемлемое для себя сочетание риска и дохода портфеля и соответственно определить удельный вес портфеля ценных бумаг с различными уровнями риска и дохода; определить первоначальный состав портфеля; выбрать схему дальнейшего управления портфелем.

На втором этапе формирования портфеля вкладчик оценивает приемлемое для себя сочетание риска и дохода портфеля и соответственно определяет удельный вес портфеля ценных бумаг с различными уровнями риска и дохода. Эта задача вытекает из общего принципа, который действует на фондовом рынке: чем более высокий потенциальный риск несет ценная бумага, тем более высокий потенциальный доход она должна иметь, и, наоборот, чем вернее доход, тем ниже ставка дохода. Данная задача решается на основе анализа обращения ценных бумаг на фондовом рынке. В основном приобретаются ценные бумаги известных акционерных обществ, имеющих хорошие финансовые показатели, в частности большой размер уставного капитала.

Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то необходимо вспомнить их классификацию, согласно которой они делились на консервативные, умеренно-агрессивные, агрессивные и нерациональные. Ясно, что каждому типу инвестора будет соответствовать и свой тип портфеля ценных бумаг: высоконадежный, но низко доходный; диверсифицированный; рискованный, но высокодоходный, бессистемный.

|

Тип инвестора |

Цель инвестирования |

Степень риска |

Тип ценной бумаги |

Тип портфеля |

|

Консервативный |

Защита от инфляции |

Низкая |

Государстве и иные ценные бумаги, акции и облигации крупных стабильных эмитентов |

Высоконадежный, но низко-доходный |

|

Умеренно-агрессивный |

Длительное вложение капитала и его рост |

Средняя |

Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с длительной рыночной историей |

Диверсифицированный |

|

Агрессивный |

Спекулятивная игра, возможность быстрого роста вложенных средств |

Высокая |

Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т.д. |

Рискованный, но высокодоходный |

|

Нерациональный |

Нет четких целей |

Низкая |

Произвольно подобранные ценные бумаги |

Бессистемный |

Агрессивный инвестор – инвестор, склонный к высокой степени риска. В своей инвестиционной деятельности он делает акцент на приобретение акций. Консервативный инвестор – инвестор, склонный к меньшей степени риска. Он приобретает в основном облигации и краткосрочные ценные бумаги.

При покупке акций и облигаций одного акционерного общества инвестору следует исходить из принципа финансового левериджа. Финансовый леверидж представляет собой соотношение между облигациями и привилегированными акциями, с одной стороны, и обыкновенными акциями – с другой:

Леверидж = (Облигации + Привилегированные акции) / Обыкновенные акции

Оптимальный инвестиционный портфель гарантирует соответствие инвестиционных инструментов поставленным задачам.

Метод формирования оптимального инвестиционного портфеля состоит в том, что в соответствии с ним инвестору необходимо оценивать ожидаемые доходно:ти и дисперсии всех рассматриваемых ценных бумаг. Более того, должны быть оценены все ковариации этих ценных бумаг и определена безрисковая процентная ставка. И лишь после того, как все это проделано, инвестор может определить ожидаемую доходность и среднеквадратичное отклонение. На следующем этапе инвестор может перейти к определению оптимального портфеля, отмечая на графике те точки, где одна из кривых безразличия касается, но не пересекает эффективное множество. И так как эффективное множество представляет собой прямую, то оптимальный портфель включает инвестиции в “касательный” портфель (соответствующий точке, в которой прямая, исходящая из точки безрисковой ставки, касается эффективного множества Марковица), комбинированные с определенным количеством безрисковых вложений и кредитов.

2. Понятие риска как экономической категории

2.1. Понятие риска как экономической категории и особенности инвестиционной деятельности, влияющие на уровень инвестиционных рисков

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человека.

Для менеджера риск - это вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться настолько рискованным, что, как говорится, «игра не стоит свеч».

Риск - это экономическая категория. Как экономическая категория риск представляет собой возможность совершения события, которое может повлечь за собой три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль).

Риск – это действие, совершаемое в надежде на счастливый исход по принципу «повезет – не повезет».

Конечно, риска можно избежать, т. е. просто уклониться от мероприятия, связанного с риском. Однако для предпринимателя избежание риска зачастую означает отказ от возможной прибыли. Хорошая поговорка гласит: «Кто не рискует, тот ничего не имеет».

Риском можно управлять, т.е. использовать различные меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска. Эффективность организации управления риском во многом определяется классификацией риска.

Решения инвестиционного характера обычно принимаются в условиях неопределенности. Под неопределенностью понимают неполноту и неточность информации об условиях реализации проекта, в том числе издержках и результатах. Таким образом риск - это неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и их последствий.

Под инвестиционным риском понимают также вероятность отклонения величины фактического инвестиционного дохода от величины ожидаемого: чем изменчивее и шире шкала колебаний возможных доходов тем выше риск.

На уровень риска влияет изменение объема инвестиционной деятельности, поведение инвестора, применение новых финансовых инструментов и инвестиционных технологий, экономическая ситуация и конъюнктура рынка.

2.2. Направления классификации рисков

Под классификацией рисков следует понимать их распределение на отдельные группы по определенным признакам для достижения определенных целей. Научно обоснованная классификация рисков позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов и приемов управления риском. Каждому риску соответствует свой прием управления риском.

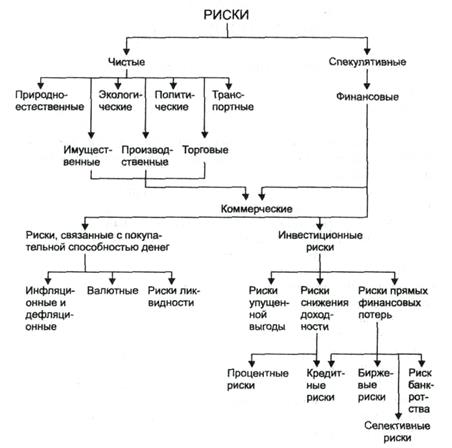

Квалификационная система рисков включает в себя категории, группы, виды, подвиды и разновидности рисков (рис. 2.1).

В зависимости от возможного результата (рискового события) риски можно подразделить на две большие группы: чистые и спекулятивные.

Чистые риски означают возможность получения отрицательного или нулевого результата. К этим рискам относятся: природно-естественные, экологические, политические, транспортные и часть коммерческих рисков (имущественные, производственные, торговые).

Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. К ним относятся финансовые риски, являющиеся частью коммерческих рисков.

Рис. 2.1. Система рисков

В зависимости от основной причины возникновения (базисный или природный признак), риски делятся на следующие категории: природно-естественные, экологические, политические, транспортные и коммерческие.

2.3. Структура коммерческих рисков

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они означают неопределенность результата от данной коммерческой сделки.

По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые, финансовые.

Имущественные риски – это риски, связанные с вероятностью потерь имущества гражданина-предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем и т. п.

Производственные риски – это риски, связанные с убытком от остановки производства вследствие воздействия различных факторов и, прежде всего, с гибелью или повреждением основных и оборотных фондов (оборудование, сырье, транспорт и т. п.), а также риски, связанные с внедрением в производство новой техники и технологии.

Торговые риски представляют собой риски, связанные с убытком по причине задержки платежей, отказа от платежа в период транспортировки товара, непоставки товара и т. п.

Финансовые риски связаны с вероятностью потерь финансовых ресурсов (т. е. денежных средств).

Финансовые риски подразделяются на два вида:

1) риски, связанные с покупательной способностью денег;

2) риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риск ликвидности.

Инфляция означает обесценение денег и, соответственно, рост цен. Дефляция — это процесс, обратный инфляции, он выражается в снижении цен и, соответственно, в увеличении покупательной способности денег.

Инфляционный риск — это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. В таких условиях предприниматель несет реальные потери.

Дефляционный риск – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов.

Валютные риски представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой при проведении внешнеэкономических, кредитных и других валютных операций.

Риски ликвидности – это риски, связанные с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости.

Инвестиционные риски включают в себя следующие подвиды рисков: 1) риск упущенной выгоды; 2) риск снижения доходности; 3) риск прямых финансовых потерь.

Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование т.п.).

Риск снижения доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг и других активов. Термин «портфельный» происходит от итальянского «porto fbglio» в значении совокупности ценных бумаг, которые имеются у инвестора.

Риск снижения доходности включает в себя следующие разновидности: процентные риски и кредитные риски.

К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селинговыми компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмиттированных под более низкие фиксированные проценты и, по условиям выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Иными словами, инвестор мог бы получить прирост доходов за счет повышения процента, но не может высвободить свои средства, вложенные на указанных выше условиях.

Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем. Иначе говоря, эмитент мог бы привлекать средства с рынка под более низкий процент, но он уже связан сделанным им выпуском ценных бумаг.

Этот вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных бумаг.

Кредитный риск – опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору. К кредитному риску относится также риск такого события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать проценты по ним или основную сумму долга.

Кредитный риск может быть также разновидностью рисков прямых финансовых потерь.

Риски прямых финансовых потерь включают в себя следующие разновидности: биржевой риск, селективный риск, риск банкротства, а также кредитный риск.

Биржевые риски представляют собой опасность потерь от биржевых сделок. К этим рискам относятся: риск неплатежа по коммерческим сделкам, риск неплатежа комиссионного вознаграждения брокерской фирмы и т. п.

Селективные риски (от лат. selectio – выбор, отбор) – это риски неправильного выбора способа вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля.

Риск банкротства представляет собой опасность в результате неправильного выбора способа вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. В результате предприниматель становится банкротом.

Финансовый риск представляет собой функцию времени. Как правило, степень риска для данного финансового актива или варианта вложения капитала увеличивается во времени. Например, убытки импортера сегодня зависят от времени от момента заключения контракта до срока платежа по сделке, так как курсы иностранной валюты по отношению к российскому рублю продолжают расти.

2.4. Методы преодоления инвестиционных рисков

Повышение коммерческой привлекательности и увеличение объема прямых вложений в экономику неразрывно связано со снижением инвестиционных рисков, т.е. созданием условий, при которых возможность высоких доходов для инвесторов в случае успеха проекта не сопровождалась бы неприемлемо большими потерями при его провале.

Главным методом уменьшения инвестиционного риска является диверсификация. Направления диверсификации: качество ценных бумаг; срок погашения; тип эмитента; территориальное распределение.

Цель диверсификации в отношении качества ценных бумаг - минимизировать риск невыполнения эмитентом обязательств.

Диверсификация по срокам дает возможность распределить риск во времени и уменьшить суммарный риск, связанный с колебаниями процентных ставок и рыночной стоимости ценных бумаг.

Цель территориальной диверсификации - снизить риск на случай экономических затруднений в отдельных регионах.

В зависимости от целей, которые преследует банк при осуществлении инвестиционных операций их можно разбить на 2 группы:

• Прямые инвестиции - это вложения с целью непосредственного управления объектом инвестиций, в качестве которого могут выступать предприятия, различные фонды и корпорации, недвижимость и иное имущество.

• Портфельные инвестиции осуществляются в форме создания портфеля ценных бумаг различных эмитентов, управляемых как единое целое. Цель портфельных инвестиций – получение дохода от роста курсовой ценности бумаг, находящихся в портфеле и прибыли в форме дивидендов и процентов.

2.5. Бета-фактор и его роль в оценке риска

Фактор "бета" - измеритель недиверсифицируемого, или рыночного, риска; показывает, как реагирует курс ценной бумаги на рыночные силы: чем более отзывчив курс ценной бумаги на изменения рынка, тем выше фактор "бета" для этой ценной бумаги. Фактор "бета" рассчитывают, опираясь на взаимосвязь фактической доходности ценных бумаг и фактической рыночной доходности.

Рыночная доходность обычно измеряется как средний показатель доходности всех (или большой выборки) акций. Средняя доходность всех акций, входящих в какой-либо фондовый индекс используется для измерения рыночной доходности. Фактор "бета" для всего фондового рынка" равен 1; все другие значения фактора "бета" рассматриваются по отношению к этой величине. "Бета" имеет как положительное, так и отрицательно значение, хотя почти все фактические значения "беты" обычно положительны.

В США, многие крупные брокерские фирмы, как и издательства подписных финансовых изданий , публикуют факторы "бета" для широкого спектра ценных бумаг. В России постоянным расч╠том этих коэффициентов занимаются информационные агентства "AK&M" и "Росбизнесконсалтинг". В общем, чем выше "бета", тем более рискованна ценная бумага. Положительный или отрицательный знак, предшествующий значению "беты", выражает только одно: изменяется ли доходность от акций в том же направлении, что и значение рыночной доходности

Теперь суммируем некоторые важные характеристики фактора "бета".

1. "Бета" измеряет недиверсифицируемый, или рыночный, риск, связанный с ценной бумагой.

2. "Бета" для рынка в целом равна 1

3. Акции могут иметь как положительные, так и отрицательные "беты", но почти все они положительны

4. Акции, у которых "бета" больше 1, более отзывчивы на изменения рыночной доходности и, следовательно, более рискованны, чем рынок в целом; акции, у которых "бета" меньше 1, менее рискованны, чем рынок.

5. Чем выше "бета" для акций, тем из-за высокого риска выше уровень ожидаемой доходности, и наоборот.

2.6. Приемы управления рисками. Правила стратегии риск-менеджмента

Важнейшими элементами систем управления рисками являются: четкие и документированные принципы, правила и директивы по вопросам торговой политики банка, управления рисками, организации трудового процесса и используемой терминологии; создание специальных групп управления рисками, не зависимых от коммерческих подразделений банка; руководитель подразделения, ведающего рыночными рисками, отчитывается перед председателем правления банка, руководитель подразделения кредитных рисков – перед заместителем председателя правления, т.е. перед членами высшего руководства банка; установление лимитов рыночных и кредитных рисков и контроль за их соблюдением, а также агрегирование (объединение) рисков по отдельным банковским продуктам, контрагентам и регионам; определение периодичности информирования руководства банка о рисках. Как правило, такая информация представляется ежедневно, особенно по рыночным рискам; для всех типов рисков создаются специальные немногочисленные группы по управлению, не зависимые от коммерческих подразделений банка; все элементы системы контроля и управления рисками регулярно проверяются аудиторами, не зависящими от коммерческих служб банка.

Основные способы уменьшения риска:

· привлечение к разработке проекта компетентных партнеров, компаньонов и консультантов;

· глубокая предпроектная проработка сопутствующих проблем;

· прогнозирование тенденций развития рыночной конъюнктуры, спроса на данную продукцию или услуги;

· распределение риска между участниками проекта, его соисполнителями;

· страхование риска;

· резервирование средств на покрытие непредвиденных расходов.

При принятии решений, сопряженных с риском, предприниматель должен учитывать объективные и субъективные факторы. Лицо, принимающее решение, связанное с риском, должно обладать такими качествами, как оригинальность мышления, агрессивность, самостоятельность и др. Большинство психологов считает, что склонность к риску или его отрицание не являются свойствами личности. Отношение к риску определяется главным образом внешними условиями или некоторыми индивидуальными и психологическими особенностями человека, например такими, как агрессивность или уровень тревоги, стресс. Вместе с этим психологические исследования показали, что

Список литературы

1. Вахрин П.И. Инвестиции: Учеб. для вузов по экон. специальностям. – М.: Дашков и К, 2004. – 382 с.

2. Деева А.И. Инвестиции: Учеб. пособие. – М.: Экзамен, 2004. – 318 с.

3. Игонина Л.Л. Инвестиции: Учеб. пособие /Под ред. В.А. Слепова. – М.: Экономистъ, 2004. – 476 с.

4. Игошин Н.В. Инвестиции: Организация, управление, финансирование: Учеб. для вузов. – М.: ЮНИТИ, 2005. – 446 с.

5. Инвестиции: Учеб. для вузов по экон. специальностям/ Под ред. В.В. Ковалева и др. – М.: Проспект: Велби, 2003. – 440 с.

6. Инвестиции: Учеб. пособие для вузов. – М.: КноРус, 2004. – 174 с.

7. Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост предпринимательства. – СПб.: «Лань», 2000

8. Малашихина Н.Н. Риск-менеджмент: Учеб. пособие. – Ростов н/Д: Феникс, 2004. – 317 с.

9. Мертенс А.В. Инвестиции: Курс лекций по соврем. финансовой теории. – Киев: Киев. инвестиц. агентство, 1997. – 415 с.

10. Орлова Е.Р. Инвестиции: Курс лекций. – М.: Омега-Л, 2003. – 190 с.

11. Риск- менеджмент=Risk management: Учеб./Под ред. И. Юргенса. – М.: Дашков и К, 2003. – 493 с.

12. Слепнева Т.А. Инвестиции: Учеб. пособие. – М.: ИНФРА-М, 2003. –173 с.

13. Станиславчик Е.Н. Риск-менеджмент на предприятии: Теория и практика. – М.: Ось-89, 2002. – 80 с.

14. Чернов В.Б. Анализ риска комплексного инвестиционного проекта. //Управление риском. – 2003. – №3

15. Шарп У.Ф. Инвестиции: Учеб. пособие: Пер. с англ. – М.: ИНФРА-М, 2003. – 1027 с.

16. Шопенко Д.В. Управление инвестиционным процессом в реальной экономике – СПб., 2000.

[1] Курс экономической теории (Под ред. проф. Чепурина М.Н.) Киров 2001.

[2] Шопенко Д.В. Управление инвестиционным процессом в реальной экономике – СПб., 2000.

[3] Крутик А.Б., Никольская Е.Г. Инвестиции и экономический рост предпринимательства. – СПб.: «Лань», 2000.

[4] Агарков М.М. Учение о ценных бумагах. – М.: ИНФРА-М, 2002

[5] Жуков Е.Ф. Ценные бумаги и фондовые рынки: Учеб. пособие. – М.: ЮНИТИ, 2001

[6] Миркин Я.М. Ценные бумаги и фондовые рынки: Учебник. – М.: Перспектива, 2000

[7] Семенкова Е.В. Операции с ценными бумагами. – М.: Перспектива; ИНФРА-М, 2000

[8] Павлова Л. Н. Профессиональная деятельность на рынке ценных бумаг. Практическое пособие. - М., 2000

[9] Миркин Я.М. Ценные бумаги и фондовые рынки: Учебник. – М.: Перспектива, 2000