Вывоз капитала из России

Содержание

Введение.............................................................................................................. 3

1. Экономическое содержание и последствие вывоза капитала................. 4

1.1. Понятие, причины и формы вывоза капитала.................................................................. 4

1.2. Мировые тенденции вывоза капитала (что особого сейчас в этом

процессе, как он меняется)........................................................................................................................................................... 9

1.3. Положительные и отрицательные последствия вывоза капитала........................... 11

2. Специфика вывоза капитала из России................................................... 12

2.1. Причины вывоза капитала из России................................................................................ 12

2.2. Оценка масштабов вывоза капитала из России............................................................. 12

2.3. Формы и механизм вывоза капитала из России.............................................................. 23

2.4. Регулирование вывоза капитала......................................................................................... 25

Заключение...................................................................................................... 33

Список использованной литературы........................................................... 34

Введение

Проблема бегства капитала

из России находится в фокусе внимания российских и зарубежных государственных

деятелей и средств массовой информации. Масштабы вывоза оцениваются весьма

по-разному. Бесспорно одно - бегство российского капитала существует, имеет

огромные масштабы и отрицательно воздействует как на возможности развития

страны, так и на решение проблемы внешнего долга.

Агрегированная оценка

масштабов бегства капиталов из России во второй половине 90-х годов устойчиво

дает величину порядка 30% экспорта, верхняя граница оценивается в 20- 25 млрд.

долларов в год.

Вывозимый нелегально из

России капитал преимущественно не имеет криминального происхождения, хотя

уклоняется от российских налогов.

Вывозимые из России

средства представляют собой недорогой источник капитала для мировой экономики.

Колебания политического

климата в России и финансовый крах 1998 года не оказали видимого воздействия на

вывоз капитала из России, что позволяет прогнозировать его в будущем на том же

уровне.

Вывоз капитала в 1996 -

1998 годах в большой мере покрывался ввозом частного портфельного капитала и

долговыми заимствованиями государства. После краха вывоз капитала покрывается

исключительно положительным сальдо текущего платежного баланса.

Целью

данной работы является описание ситуации вывоза капитала из России.

Для раскрытия

поставленной цели раскроем ряд задач:

–

раскрыть понятие, причины и формы вывоза капитала;

– описать

мировые тенденции вывоза капитала;

– выявить

положительные и отрицательные последствия вывоза капитала;

–

обозначить причины вывоза капитала из России;

– провести

оценку масштабов вывоза капитала из России;

– обозначить

формы и механизм вывоза капитала из России;

– описать

механизм регулирования вывоза капитала.

1. Экономическое

содержание и последствие вывоза капитала

1.1. Понятие, причины и формы вывоза капитала

Бегство капитала можно определить

как устойчивый отток в больших масштабах экономических и финансовых активов в

легальной и нелегальной формах, сокращающих финансово-инвестиционные ресурсы

страны. Сам по себе этот экономический процесс закономерен и обусловлен целым

рядом факторов. К ним можно отнести некоторые характеристики экономической

ситуации в странах, куда переводятся капиталы из России: более высокий уровень

прибыли (при сохранении оптимального соотношения доходности и рискованности),

более стабильная политическая и экономическая обстановка, предоставление

налоговых льгот и т.д. Вместе с тем в период, когда страна переживает тяжелые

потрясения и ей не хватает финансовых ресурсов, вывоз капитала должен

регулироваться.

В этой связи интересным может

стать соотношение понятий “бегство” и “вывоз” капитала. Так, например, с нашей

точки зрения, вывоз капитала — это действия субъектов экономических отношений

по перемещению капитала из одной страны в другую, из менее в более

благоприятную экономическую среду при соблюдении законодательно установленных

обязательств. При этом в первую очередь требуется получение необходимой

лицензии государства, из которого вывозится капитал. Плата за лицензию в

конечном счете попадает в его доход. Таким образом, при лицензировании вывоза

капитала в определенной степени происходит реинвестирование прибыли. В то же

время бегство капитала из страны сопровождается такими негативными явлениями в

ее экономике, как снижение инвестиционной активности, уменьшение налоговых

поступлений, увеличение диспропорции баланса по текущим операциям, дефицит

иностранной валюты и др. Владельцы денежных средств руководствуются в этом

случае стремлением сохранить, избавить от лишнего неоправданного риска свои

капиталы или просто “отмыть” их из теневого бизнеса.

Наиболее эффективным средством

перевода капитала из России за рубеж является составление фиктивных контрактов,

различных приложений к ним, а также невыполнение договорных обязательств.

Хотелось бы обратить внимание на следующие варианты оседания валюты за

границей:

1. Зачисление иностранными

плательщиками валютной выручки, причитающейся российским предприятиям и

гражданам, на счета в зарубежных банках.

2. Импорт и экспорт товаров,

работ и услуг с занижением экспортной цены и завышением импортной, что приводит

к образованию на счетах посреднических иностранных фирм, организующих сделки,

свободных валютных средств.

3. Перевод российскими

предприятиями иностранной валюты за границу в качестве взноса в уставный

капитал иностранной компании или платежа за приобретаемые ценные бумаги.

4. Переводы российскими

предприятиями и гражданами валюты за рубеж в счет оплаты якобы оказанных услуг

(юридических, туристических, консультационных и т.д.).

5. Отказ российских предприятий

от получения экспортной выручки с последующей оплатой иностранными партнерами

импортных контрактов российского предприятия.

6. Удовлетворение российской

стороной фиктивных претензий иностранных фирм и предпринимателей с уплатой

пошлин, штрафов и т.п.

7. Сокрытие, отказ российских

предприятий от перевода в Россию полученных доходов от легальных инвестиций за

границей.

8. Неэквивалентный товарообмен

при сделках, объявленных российскими предприятиями бартерными, с последующим

получением разницы в стоимости товаров на счет за границей.

Перекачка российских частных

капиталов в зарубежные банки в основном осуществляется через третьи страны. В

частности, через государства Балтии и Чехию. С целью окончательно запутать

следы вывезенного капитала активно используются компании, зарегистрированные в

оффшорных зонах. Местное законодательство предоставляет такого рода компаниям

режим налогового благоприятствования, свободного перемещения капитала через

границу, при этом часто источник капитала не имеет принципиального значения.

Западные бизнесмены используют оффшорные организации для уклонения от налогов,

в то время как российские предприниматели с помощью оффшорных компаний не

только избегают уплаты налогов, но и достаточно часто “отмывают” деньги,

полученные незаконным путем.

Основная опасность этого

преступления состоит в том, что преступные синдикаты стремятся легализовать

незаконные доходы не только для улучшения своего материального положения, но и

для приобретения возможности управления экономической и политической жизнью

общества, т.е. для ее криминализации.

Легализация незаконных доходов –

сложный процесс, состоящий из нескольких этапов: размещение, маскировка и

интеграция денежных средств.

Первый этап – размещение.

Большой объем чаще всего наличных денег перемещается следующим образом:

• вживляется в финансовую

систему, вывозится в другую страну, переводится в иные формы активов (ценные

бумаги, дорожные чеки и т.п.);

• поступает в хозяйственный

оборот, расходуется на приобретение недвижимости, вкладывается в

оптово-розничную торговлю, в предприятия общественного питания и т.д.

Второй этап – маскировка. На

этом этапе происходит прежде всего наслоение финансовых операций,

предпринимается попытка окончательно отделить полученные доходы от незаконного

источника их поступления. Преднамеренно создается цепочка финансовых операций,

нацеленных на сокрытие от возможных аудиторских и других проверок настоящего

источника средств, а также их собственника.

Так, например, перемещение

средств через несколько оффшорных банков практически не представляет

возможности определить источник происхождения средств. Использование же

международных товарных, фондовых и фьючерсных рынков делает деньги абсолютно

легализованными.

Заключительный этап –

интеграция. Это стадия, когда деньги уже попали в законные экономические и

финансовые системы и собственник в случае необходимости может показать

законность их происхождения.

Мировое сообщество предпринимает

активные шаги для выявления, изъятия из бизнеса и наказания данного рода

правонарушений. Проблема отмывания денежных средств волнует не только

руководство РФ, но и актуальна в большинстве развитых стран мира. Важным

условием повышения результативности борьбы с отмыванием денег является

расширение международного сотрудничества, особенно в области обмена информацией

о незаконных финансовых операциях. С этой целью с начала 90-х годов были

проведены многочисленные международные конференции в рамках ООН, приняты

несколько документов под общим названием “Венское соглашение”, конвенция “Об

отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности”

1990 г., а также Базельское заявление “О принципах

Группы десяти”, особенно важен такой документ, как “Сорок рекомендаций”,

принятый “FATF” (международной специальной комиссией по борьбе с легализацией

преступных доходов). В 1995 г. создана неофициальная международная организация,

известная как “Группа Эгмонт”. Ее цель состоит в обеспечении обмена информацией

между различными странами и поддержке их национальных программ по борьбе с

отмыванием преступных доходов.

Кроме того, каждое государство

создает новые структуры и системы для решения проблемы отмывания доходов,

полученных незаконным путем. Эти учреждения обычно упоминаются как

“подразделения финансовой разведки” (ПФР). Их привлекательность заключается в

эффективности быстрого обмена информацией между банковскими учреждениями и

правительственными органами. Функции ПФР расширяются, и они также проводят

следственные действия на основании собранной информации, осуществляют

регулирующие или надзорные функции в сфере борьбы с легализацией преступных

доходов. Однако основная роль ПФР заключается в том, что этот орган является

буфером между частным финансовым сектором, с одной стороны, и

правоохранительными органами – с другой.

Конечно же, нельзя говорить о

том, что процесс “отмывания” денег связан только с преступным источником их

происхождения. Отмываемый капитал имеет свои корни либо в теневом, либо в

криминальном бизнесе. Криминальный источник происхождения денег всегда связан с

совершением уголовного преступления, в то время как происхождение средств из

теневого бизнеса означает лишь то, что они не учтены официальной статистикой,

избегают налогового обложения, не отражены в балансе по текущим операциям и

т.д.

Подобные финансовые катаклизмы

существуют давно, и в разных государствах, как правило, они связаны с

трансформацией экономической и политической системы. Однако в России есть

специфические черты бегства капитала за пределы страны.

Основные из них следующие:

1. В отличие от других стран в

России процесс оттока средств подпитывают не только иностранные бизнесмены, но

и отечественные предприниматели, а также физические лица. Не веря в

стабильность рубля, владельцы капиталов переводят громадные суммы наличных

рублей в валюту, а потом, по возможности, и за границу. Так, по некоторым

подсчетам, в последние годы на эти цели тратилось около 350 млрд. рублей

ежегодно.

2. Сочетание нелегального и

легального вывоза экономических активов. Экспортные операции с российскими

энергетическими, лесными ресурсами, металлами и т.п. принесли экспортерам

значительные сверхприбыли, учитывая, что приобретались эти товары за рубли, а

продавалось за валюту в условиях высокой инфляции.

3. Одним из решающих моментов

миграции капиталов является уровень прибыльности в конкретной стране. В 1997 г.

был заметен приток средств из-за границы, но после дефолта в августе 1998 г.

денежные средства ушли за рубеж в еще большем масштабе.

Однако, несмотря на все

отрицательные моменты современной экономической ситуации в России, есть такие

собственники капиталов, которые готовы рисковать, приходить на новые для них

рынки и работать с новыми российскими партнерами. Для этого необходимо

осуществление правительством РФ целого комплекса экономических,

административных и правовых мер, направленных на приостановление бегства

капитала из России и привлечение иностранных инвестиций.

1.2. Мировые тенденции вывоза капитала (что особого

сейчас в этом процессе, как он меняется)

Рассмотрим факторы

оттока капитала в разных странах. Исторически вывоз капитала сформировался как

экспорт небольшого числа промышленно развитых стран в страны, зависимые и

экономически отсталые. На протяжении десятилетий международные встречные потоки

капитала традиционно совершали движение между развитыми и развивающимися

странами. Постепенно развитие мирового хозяйства превратило вывоз капитала в

необходимое условие эффективности функционирования экономики любой страны. При

этом вывозят капитал не только промышленно развитые, но и среднеразвитые и

развивающиеся страны. Причем каждая страна является одновременно и экспортером,

и импортером капитала. Движение капитала превратилось из одностороннего в

перекрестное.

Определим

рекомендации для России по ее исправлению с учетом международного опыта.

Во-первых,

имеющиеся исследования свидетельствуют о том, что отток капитала развивается на

фоне неудовлетворительных макроэкономических показателей и недостаточного

развития необходимых институтов. Используя ограниченную выборку стран с

переходной экономикой, можно сделать вывод о том, что высокий уровень инфляции,

большой дефицит бюджета, прогрессирующее снижение курса национальной валюты и

низкие реальные процентные ставки ведут к увеличению оттока капитала. Изучение

выборки из 18 развивающихся стран в период с 1978 по 1988 годы свидетельствует

о том, что бюджетная консолидация и выполнение программы стабилизации МВФ

позволяют пресечь отток капитала.

Итоги

сравнительного исследования развивающихся стран отмечают взаимосвязь между

оттоком капитала и диспропорциями финансовой политики, которые приводят к завышению

валютного курса.

Во-вторых,

наиболее успешный опыт реформ в странах Центральной Европы, Балтии и Латинской

Америки также свидетельствует о возможности значительного уменьшения или даже

преодоления оттока капитала путем неуклонного улучшения макроэкономических

показателей, проведения институциональных реформ или сочетания этих подходов. в

странах Центральной Европы полное преодоление оттока капитала было связано со

снижением уровня инфляции и повышением качества структурных реформ. В странах

Балтии также был достигнут существенный прогресс по обоим направлениям, и,

кроме того, осуществляется контроль за состоянием бюджетного баланса. В странах

Латинской Америки удалось достичь значительных успехов по сокращению бюджетного

дефицита.

В-третьих,

имеется взаимосвязь между интенсивностью оттока капитала и показателями

экономического роста. Основной трудностью при анализе взаимосвязи между оттоком

капитала и прочими переменными является правильное определение причинности,

поскольку очевидно, что отток капитала может являться как следствием, так и

причиной неудовлетворительной макроэкономической ситуации. Тем не менее

представляется весьма вероятным, что устойчивое улучшение макроэкономических

показателей в стране и укрепление организационно-правовой базы (в том числе

укрепление политической стабильности, защита прав собственности и главенство

закона) позволят пресечь отток капитала.

По

данным сравнительных исследований в различных странах остается тем не менее не

до конца понятным, насколько эффективным являются меры регулирования капитала

для предотвращения его оттока. Большинство имеющихся исследований указывает на

то, что регулирование оттока капитала и, в частности, меры количественного

контроля, в большинстве случаев оказывается неэффективным. На основании выборки

промышленно развитых и развивающихся стран не обнаружили подтверждения тому,

что меры регулирования капитала способны оградить платежный баланс

развивающихся стран. Меры регулирования капитала не оказывают заметного влияния

на отток капитала, бюджетный дисбаланс и осуществление программ МВФ. Хотя в

ряде случаев меры контроля могут оказаться на короткое время эффективными, тем

не менее инвесторы очень скоро находят пути для обхода этих ограничений.

Следует добавить, что во многих странах наблюдается тенденция сохранять меры

регулирования капитала, что, по всей вероятности, характерно и для России.

1.3. Положительные и отрицательные последствия

вывоза капитала

Вывоз капитала

из России поможет остановить инфляцию, но пагубно скажется на банковской сфере.

В этом году отток капитала

из России значительно превышает прошлогодние показатели. К настоящему моменту

Россия уже упустила за рубеж 6 миллиардов долларов чистого капитала (пик оттока

пришелся на апрель-май), а к концу года этот показатель может достигнуть 8

миллиардов против 2 миллиардов в прошлом году.

Связано это с

тем, что курс рубля перестал расти благодаря политике Центробанка, и

иностранцы, стремившиеся заработать на росте курса российской валюты, забрали

свои деньги. То есть речь идет прежде всего об оттоке спекулятивного капитала.

Правительство и ЦБ смело

заявляют об усилении темпов оттока капитала в 2004 году. Задача удержания

контроля над инфляцией и сдерживанием укрепления курса рубля, решение которой

без оттока капитала было бы практически невозможным, становится хоть и сложной,

но выполнимой.

У вывоза капитала будут и

негативные последствия – оно окажет пагубное влияние на российскую банковскую

систему.

2. Специфика

вывоза капитала из России

2.1. Причины вывоза капитала из России

Главными причинами оттока

капитала из России являются политическая неопределенность, тяжелое бремя

налогов, неразвитость банковской системы, чрезвычайно сильное влияние интересов

крупных монополий в энергетическом секторе.

Среди главных причин

вывоза капитала из России можно назвать неустойчивую политическую ситуацию,

макроэкономическую нестабильность, конфискационный характер налогообложения,

несостоятельность банковской системы и ненадежное обеспечение прав

собственности. Следствием всего этого является мощный отток капитала из страны

с использованием таких средств, как занижение сумм в счетах-фактурах при

экспортных операциях, оформлении фиктивных авансовых платежей в счет импорта, а

также банковские переводы в обход существующих мер контроля.

Несмотря на то, что проблему

оттока капитала едва ли можно решить за короткое время, опыт других стран с

переходной экономикой показывает, что эту тенденцию можно преодолеть всего за

несколько лет, если для устранения главных причин этого явления будут

предусмотрены решительные и серьезные реформы. Необходимы мероприятия,

направленные на укрепление банковской системы, совершенствование системы

налогообложения, улучшение методов управления и контроль за интересами крупных

монополий в энергетическом секторе. Провести такие реформы нелегко, но если не

устранить базовых причин оттока капитала, преодолеть его не удастся.

2.2. Оценка масштабов вывоза капитала из России

Говоря об оттоке капитала из

России, обычно имеют в виду одно из двух: либо отток иностранного капитала, то

есть уменьшение иностранных инвестиций в РФ (прямых, портфельных, или других, в

зависимости от контекста), либо, наоборот, отток за границу российского

капитала, то есть увеличение зарубежных активов российских резидентов (обычно

речь идет о негосударственных организациях).

В частности, как видно из

вышеприведенных данных платежного баланса, по сектору нефинансовых предприятий

в 2003 г. имел место приток иностранных ссуд и займов в размере 12,6 млрд.

долл., но зато отток портфельных иностранных инвестиций составил 2,2 млрд.

долл., а прямых - 0,2 млрд. долл.

В частности, последняя величина,

по данным того же ЦБР, складывается из следующих составляющих (расхождение в

последнем знаке вызвано, очевидно, ошибками округления).

Чистый приток (+)/ отток (-)

иностранных прямых инвестиций по сектору нефинансовых предприятий (-0,3): участие

в капитале (-2,4), реинвестирование доходов (0,8), прочий капитал (1,3).

Речь здесь идет о чистом, или

нетто-притоке (оттоке), то есть о разнице между фактическим притоком и оттоком

иностранных инвестиций.

Во втором полугодии 2003 г.

наблюдался просто катастрофический нетто-отток прямых инвестиций (-4,2), тогда

как все последние годы имел место их нетто-приток. Однако, по мнению экспертов

ЦБ, этот отток носит чисто технический характер, и возник из «незавершенности

ряда сделок, связанных со слиянием и поглощением отечественных компаний» (ЮКОС-Сибнефть?). Если же исключить из рассмотрения эти

сделки, то будет иметь место не отток, а приток инвестиций, причем даже больший

(в 2,2 раза), чем в 2002 г.

Второе значение, в котором

употребляют термин «отток капитала» (из России), - увеличение российских

активов за рубежом. В том же значении часто применяют выражение «вывоз

капитала», а также «экспорт капитала». Обычно речь идет о вывозе капитала частным

сектором экономики, то есть банками, нефинансовыми предприятиями и домашними

хозяйствами (последний термин – калька с английского, для нас более привычным

было бы - «физическими лицами»). Как видим из платежного баланса, в этом смысле

отток или вывоз капитала из России в 2003 г. составил 17,8 млрд. долл. Эта

также нетто-величина, то есть сальдо вывоза и возврата российского капитала.

Однако наиболее интересной с

точки зрения экономической науки величиной считается не просто вывоз, а чистый

вывоз капитала, то есть разница между нетто-вывозом российского капитала за

рубеж и нетто-ввозом иностранного капитала в Россию.

Как правило, при обсуждении

чистого вывоза капитала речь опять же идет только о частном секторе экономики.

Методика ЦБР для расчета данного показателя предполагает исключение из общей

суммы увеличения частных российских активов за рубежом статьи «Задолженность по

товарным поставкам на основании межправительственных соглашений», что логично,

так как это скорее вывоз государственного капитала. Кроме того, специалисты ЦБР

при вычислении чистого вывоза капитала дополнительно включают в него статью

(какую бы вы думали?) «Чистые ошибки и пропуски»(!).

Ее относят к вывозу капитала

нефинансовыми предприятиями, так как именно в этом секторе возникают наибольшие

технические сложности с учетом операций (с банками ЦБР как-то проще).

И в этом отношении с экспертами

ЦБР следует, пожалуй, согласиться. Для других стран мира расхождение в

платежном балансе обычно действительно носит чисто статистический характер,

бывает как положительным, так и отрицательным (в среднем ноль), а его величина

составляет считанные проценты от кредитовых статей баланса. В то же время в

России эта величина устойчиво отрицательна (доллары куда-то бесследно

исчезают...) и в процентном выражении значительно превышает мировые аналоги.

Таким образом, основным источником «ошибок и пропусков» следует признать не

случайные погрешности измерений, а целенаправленный вывод средств за рубеж.

В результате получается

следующая структура чистого вывоза капитала (данные вновь из платежного баланса

за 2003 г.).

Чистый вывоз капитала частного

сектора (-2,9)

— Чистый

вывоз капитала банками (9,6): иностранные активы (-1,1), иностранные пассивы

(10,7).

— Чистый

вывоз капитала нефинансовыми предприятиями и домохозяйствами (-12,5): иностранные

активы (-16,8), иностранные пассивы (10,3), чистые ошибки и пропуски (-5,9).

Вычисленная таким образом

величина вывоза (или чистого вывоза) капитала носит весьма разнородный

характер. Во-первых, в нее включены (в раздел «иностранные активы», см. выше)

прямые и портфельные инвестиции резидентов России за рубежом (-3,4; напомним,

что знак «-» в данном случае означает увеличение). Здесь, разумеется, имеются в

виду легальные инвестиции, совершенные в предусмотренном законом (о валютном регулировании) порядке, то есть,

как правило, по особому разрешению ЦБР на каждую инвестицию. Сюда же входит

приобретенная населением иностранная валюта (5,5; знак «+» означает

уменьшение), то есть своего рода «внутренний вывоз капитала». Статья платежного

баланса «Торговые кредиты и авансы» выглядит невинно, но поскольку знак этой

величины также устойчиво отрицательный (общая сумма кредитов и авансов

нерезидентам из года в год увеличивается), обоснованность некоторой части

кредитов и авансов может вызвать определенные сомнения.

Наконец, в вывоз капитала

включена статья «Своевременно не полученная экспортная выручка, не поступившие

товары и услуги в счет переводов денежных средств по импортным контрактам,

переводы по фиктивным операциям с ценными бумагами» (-14,3). Это, по большей

части, есть не что иное, как нелегальный вывоз капитала, то есть невозвращенная

валютная выручка и вывод средств за границу по фиктивным контрактам (импортным

или с ценными бумагами). Подобный вывоз капитала представляет собой грубое

нарушение валютного законодательства, а заодно, возможно, таможенного,

уголовного и др.

Справедливости ради отметим, что

сами по себе выводимые таким образом за рубеж капиталы не обязательно имеют

криминальную природу. Как правило, это вовсе не выручка от торговли наркотиками

и т.п., а обычный коммерческий доход российских предприятий, полученный на

вполне законных основаниях. Однако этот доход затем был скрыт от налогообложения

и вывезен за границу с нарушением закона. Помимо прочего, речь зачастую идет об

обмане акционеров российской компании: недобросовестный менеджер выводит

средства компании, по праву принадлежащие акционерам, на свои личные офшорные структуры.

О статье «Чистые ошибки и

пропуски» мы уже говорили: по-видимому, в значительной степени она также

представляет собой нелегальный вывоз капитала.

Когда говорят об утечке (или

«бегстве») капитала, то обычно имеют в виду именно эту криминальную

составляющую его вывоза. Точной прямой статистики на этот счет, конечно, нет,

но есть экспертные оценки разной степени надежности. Численно утечку оценивают

по-разному; обычно складываются с теми или иными весами статьи платежного

баланса «Своевременно не полученная экспортная выручка...» (это - основная

составляющая), «Чистые ошибки и пропуски» и «Торговые кредиты и авансы

(нерезидентам)». Для определенности будем следовать следующей методике:

оцениваем утечку (нелегальный вывоз) капитала как сумму статьи «Своевременно не

полученная экспортная выручка...» и 1/2 статьи «Чистые ошибки и пропуски». Это,

так сказать, «оптимистическая» оценка, предполагающая, что все торговые кредиты

и авансы все же настоящие, а из «ошибок и пропусков» лишь половина -

криминальный вывоз, а остальное – действительно просто ошибки. При такой

методике оценки величина утечки капитала за 2003 г. составила 17,2 млрд. долл.

(это, кстати, исторический максимум за все время систематических наблюдений, то

есть с 1994 г.). «Пессимистическая» оценка – простая сумма всех трех

«подозрительных» статей - на 2003 г. составила 21,7 млрд. долл.

Итак, в оценку чистого вывоза

капитала по методике ЦБР входит как легальный («белый»), так и явно нелегальный

(«черный») его вывоз. Есть, однако, и третья разновидность: условно говоря,

«серый» экспорт капитала. Речь идет о выводе капитала, замаскированном под

текущие операции: занижение стоимости товаров или услуг при экспорте и

завышение – при импорте (трансфертное ценообразование), выплата дивидендов,

процентов, роялти на собственные офшорные структуры и

т.п. В результате часть средств от текущих операций накапливается на зарубежных

компаниях, контролируемых россиянами. Такой вывод капитала не предполагает

явного нарушения валютного и иного законодательства: при грамотном построении

соответствующие схемы могут быть вполне «непотопляемыми». С другой стороны, при

их построении могут допускаться и нарушения (хотя и не столь грубые, как

банальный невозврат валютной выручки). В частности,

речь может идти о налоговых нарушениях, а также об упоминавшемся выше обмане

акционеров менеджерами компании. Поэтому мы и характеризуем этот вид вывоза как

«серый» или «полулегальный».

Наибольшие проблемы возникают при

численной оценке не «черного», а именно «серого» экспорта капитала. Эти суммы

проходят не по финансовым, а по текущим статьям платежного баланса, и вычленить

их оттуда не так-то просто. Можно предположить, что «серый» экспорт составляет

определенную (более или менее постоянную; вероятно - единицы процентов) долю

соответствующих текущих статей. Максимальна (в процентном, а не абсолютном

выражении) эта доля, видимо, для импорта услуг (общая стоимость в 2003 г. -

26,8 млрд. долл.), где манипулирование контрактными ценами не составляет

особого труда, а также для инвестиционных доходов к выплате (для нефинансовых

предприятий– 7,5), затем идет импорт товаров (74,8), затем – экспорт (134,4).

Таким образом, исходя из оценки «единицы процентов», общая величина «серого»

экспорта капитала в 2003 г. ориентировочно находилась в промежутке 10-20 млрд.

долл., то есть была сопоставима с нелегальной его утечкой. Более точные оценки

сделать затруднительно, а на основании одного лишь платежного баланса - просто

невозможно.

Все вывезенные из России

капиталы лишь скапливаются где-то за границей, финансируя тем самым мировую

экономику. Определенная их часть, вывезенная как по легальным каналам, так и по

нелегальным или «полулегальным», возвращается в Россию в виде иностранных инвестиций,

теперь уже стопроцентно законных. Это, в общем, логично, поскольку именно

российские инвестиционные возможности наиболее близки и понятны фактическим

владельцам средств – российским предпринимателям.

Известно, в частности, что одним

из крупнейших инвесторов в Россию является Кипр - традиционная офшорная база российского бизнеса. Место в первой десятке

по объему инвестиций в РФ занимают и Британские Виргинские острова,

представляющие собой «классическую» офшорную зона; в

десятку входят также Нидерланды, Люксембург и Швейцария, где возможно создание

безналоговых холдингов и, соответственно, часть инвестированных капиталов может

иметь российское происхождение.

Приведем некоторую статистику на

этот счет. По данным Госкомстата на 2003 г., общий объем накопленных

иностранных инвестиций в экономике России составляет 57,0 млрд. долл. США. За

2003 г. иностранные инвестиции в Россию, включая прямые, портфельные и кредиты,

составили 29,7 млрд. долл., а их выбытие (погашение) – 16,5 млрд. Таким

образом, нетто-ввоз иностранного капитала составил 13,2 млрд. долл.

Отметим, что по данным ЦБР (см.

платежный баланс) нетто-ввоз иностранного капитала за 2003 г. составил 21,0

млрд. долл. (включая инвестиции в банки и нефинансовые предприятия). Столь

существенное расхождение результатов объясняется, очевидно, различиями в

методике расчетов двух ведомств.

Весь

ввоз капитала разделяется на следующие составляющие (в скобках данные

Госкомстата за 2003 г. в млрд. долл.).

Иностранные инвестиции (29,7): прямые

(6,8), портфельные (0,4), прочие (22,5).

Отметим, что львиная доля

иностранных инвестиций – это «прочие» инвестиции, то есть преимущественно

кредиты. Речь в данном случае идет о брутто-величинах (то есть без учета

выбытия инвестиций и погашения кредитов).

Теперь приведем показатели по

десяти ведущим странам-инвесторам (источник – Госкомстат РФ). Приводится объем

инвестиций (брутто), поступивших в 2003 г., и общий объем накопленных за всю

историю инвестиций.

Таблица

2.1

Объем

иностранных инвестиций в экономике России по основным странам-инвесторам на

2003 год, млрд. долл. США

|

|

Накоплено

|

В том числе

|

Поступило в 2003г.

|

|

всего

|

в % к итогу

|

прямые

|

портфельные

|

прочие

|

всего

|

в % к итогу

|

|

Всего инвестиций

|

57,0

|

100,0

|

26,1

|

1,4

|

29,5

|

29,7

|

100,0

|

|

из них по основным странам-инвесторам

|

47,5

|

83,3

|

20,9

|

1,1

|

25,4

|

25,5

|

85,8

|

|

в том числе:

|

|

|

|

|

|

|

|

|

Германия

|

10,2

|

17,9

|

2,5

|

0,4

|

7,3

|

4,3

|

14,5

|

|

Кипр

|

8,1

|

14,2

|

5,0

|

0,5

|

2,5

|

4,2

|

14,2

|

|

Великобритания

|

7,2

|

12,7

|

2,8

|

0,1

|

4,3

|

4,6

|

15,6

|

|

США

|

5,3

|

9,3

|

4,3

|

0,0

|

1,0

|

1,1

|

3,8

|

|

Франция

|

4,8

|

8,4

|

0,3

|

0,0

|

4,4

|

3,7

|

12,5

|

|

Нидерланды

|

3,6

|

6,3

|

2,8

|

0,0

|

0,8

|

1,7

|

5,9

|

|

Люксембург

|

3,5

|

6,1

|

0,2

|

0,0

|

3,2

|

2,2

|

7,5

|

|

Япония

|

1,9

|

3,3

|

1,4

|

0,0

|

0,5

|

1,0

|

3,4

|

|

Британские Виргинские острова

|

1,5

|

2,6

|

0,7

|

0,0

|

0,8

|

1,5

|

4,9

|

|

Швейцария

|

1,5

|

0,0

|

0,8

|

0,0

|

0,6

|

1,1

|

3,6

|

Как видим, доля Кипра устойчиво

составляет около 14% всех иностранных инвестиций в Россию, еще около 5% в

настоящее время дают БВО, а Нидерланды, Люксембург и Швейцария вместе – 17%. В

графическом выражении данные за 2003 г. выглядят следующим образом.

Отметим, что по данным того же

Госкомстата, Кипр, БВО, Швейцария и Нидерланды входят и в десятку крупнейших

получателей российских инвестиций, причем Кипр и БВО лидируют с огромным

отрывом от всех прочих стран (в 2003 г. – 5,9 млрд. и 3,6 млрд. долл. США,

соответственно, из общих 23 млрд. российских инвестиций за рубеж).

По данным Кипрского платежного

баланса, кипрские инвестиции в Россию не превышают 15 млн. (отнюдь не

миллиардов!) долл. в год. Столь катастрофическое расхождение объясняется именно

тем, что инвестиции в основном совершаются не «настоящими» кипрскими

компаниями, а компаниями международного бизнеса (ранее они именовались офшорными), которые являются нерезидентами Кипра для целей

валютного контроля и не дают вклада в платежный баланс.

Рис.

2.1. Иностранные инвестиции в РФ в 2003 г. по странам инвесторов

Вывод такой: приблизительно

20-25% всех иностранных инвестиций в Россию могут представлять собой возврат

ранее вывезенного российского капитала. Если применить эту пропорцию к

показателям платежного баланса РФ (что технически не вполне корректно, но дает

правильное представление о порядках величин) за 2003 г., то получится, что из

21 млрд. ввоза капитала в частный сектор 4-5 млрд. могут иметь российское

происхождение. Эта сумма составляет 20-30% как от общего вывоза капитала (17,8

млрд.), так и от нелегальной «утечки» капитала из России (17,2 млрд.), см.

выше.

Интересно рассмотреть динамику

вывоза капитала за последние годы (надежные данные о показателях платежного

баланса имеются, начиная с 1994 г.) в сравнении с фундаментальными

экономическими индикаторами.

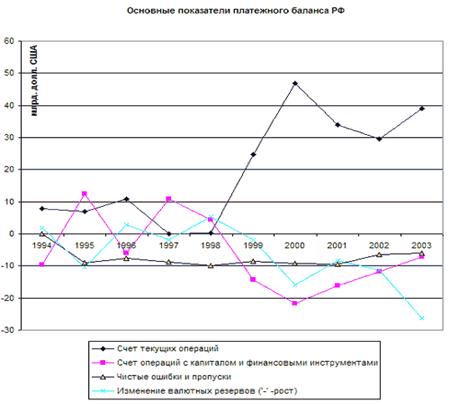

Приведем в графической форме

основные показатели платежного баланса РФ за этот период (счет текущих

операций, счет операций с капиталом и финансовыми инструментами, изменение

валютных резервов, чистые ошибки и пропуски) а также показатели вывоза капитала

частным сектором, в сравнении ввозом капитала в него же.

Рис.

2.2. Основные показатели платежного баланса в РФ

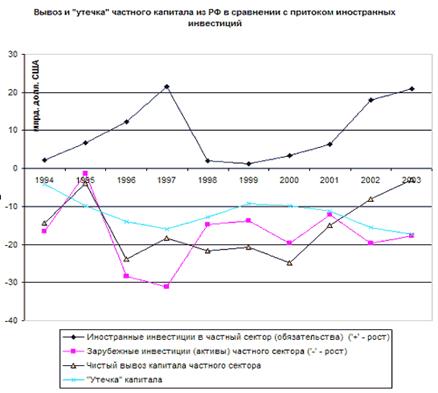

К показателям вывоза капитала мы

отнесли следующие.

Во-первых, это общее увеличение зарубежных активов

российского частного сектора (банков, нефинансовых предприятий и домашних

хозяйств). Как мы видели, в этот показатель входит как легальный вывоз капитала

в виде прямых, портфельных и кредитных инвестиций, так и нелегальный - в виде

невозвращенной валютной выручки и сумм, перечисленных за рубеж по фиктивным

контрактам.

Для сравнения приведен приток

капитала (иностранных инвестиций) в частный сектор РФ, под которым понимается

общее увеличение зарубежных обязательств российского частного сектора.

Рис.

2.3. Вывоз и «утечка» частного капитала из России в сравнении с притоком

иностранных инвестиций

Во-вторых, это чистый вывоз

капитала частного сектора, вычисленный по методике ЦБР. Как уже обсуждалось, он

представляет собой разность двух предыдущих величин, скорректированную

следующим образом: исключена величина «Задолженность по товарным поставкам на

основании межправительственных соглашений» и добавлены «Чистые ошибки и

пропуски».

Наконец, третий показатель -

«утечка», или нелегальный вывоз капитала, оцениваемый по формуле (см. выше)

«Своевременно не полученная экспортная выручка...» + 0,5х«Чистые ошибки и

пропуски».

Данные о «сером» экспорте

капитала не приводится ввиду отсутствия надежного источника таковых.

Не претендуя на всесторонний

анализ приводимых данных, отметим лишь следующее.

Показатели легального вывоза

(равно как и ввоза) капитала весьма существенно зависят от общей

макроэкономической ситуации в стране и мире в целом. В частности, отчетливо

выражен на графиках российский финансовый кризис 1998 г. Чистый вывоз капитала

частного сектора (в отличие от просто вывоза) в последние годы уверенно

сокращается и имеет все шансы вскоре превратиться в чистый ввоз.

Однако показатель нелегальной

утечки капитала демонстрирует замечательную стабильность: никакие финансовые

катастрофы не оказывают на него решающего воздействия. В основном он колеблется

в коридоре 10-15 млрд. долл. в год. В последние годы данный показатель имеет

определенную тенденцию к росту, и в 2003 г. он достиг своего исторического

максимума (17,2 млрд.). Эта величина составляет около 4% ВВП России, доля,

прямо скажем, чудовищная.

2.3. Формы и механизм вывоза капитала из России

Многообразные формы вывоза

капитала – прямые частные инвестиции, государственные займы, кредиты

международных финансовых организаций – стали важнейшей движущей силой,

развивающей и углубляющей мирохозяйственные связи. При этом подходы к оценке

этого явления весьма неоднозначны – от конкуренции между странами за получение

иностранного капитала и технологий до прямого ограничения иностранных

инвестиций из опасений подрыва контроля над национальной экономикой. Подобная

неоднозначность оценок характерна как для стран, принимающих капитал, так и для

вывозящих. В экономической теории при оценке выгод международного кредитования

отмечается, что движение капитала в поисках высокой нормы дохода, прибыльных

сфер инвестиций приводит к более производительному использованию капитала и

обеспечивает более высокий уровень дохода не только для индивидуальных

держателей капитала, но и для мира в целом, ведет в конечном счете к увеличению

мирового продукта.

Каналы оттока капитала из России

хорошо известны и включают в себя следующие:

— Предоставление

неверных сведений о размерах экспортной выручки, особенно в

топливно-энергетическом секторе.

Неверное указание доходов от

экспорта достигается несколькими способами: (а) занижение сумм в

счетах-фактурах при экспортных операциях; (b)

контрабандный экспорт, доходы от которого переводятся в зарубежные компании или

на зарубежные счета, и (с) осуществление экспорта через оффшорные дочерние

предприятия по заниженным отпускным ценам, причем разница между ними и

рыночными ценами остается в оффшорной зоне.

Преимущественное сосредоточение

российского экспорта в энергетическом секторе превращает его в основной канал

оттока капитала из России. Именно “нефтяное проклятие” отчасти объясняет

подобное сочетание медленного хода реформ, коррупции и оттока капитала из

России. Очевидная взаимосвязь между интенсивностью оттока капитала из страны и

ростом мировых цен на нефть также подтверждает ту точку зрения, что отток

капитала в значительной мере отражает невозвращение в страну экспортной выручки

от продажи энергоносителей.

В 1995 г. экспортные цены в

России отставали от мировых в среднем на 7 % для сырой нефти, на 29 % для

нефтепродуктов, на 15 % для угля, на 11 % для природного газа, на 21 процент

для алюминия и на 13 % для меди. Эти статьи экспорта составляют до половины

всей его структуры в России.

Слабость таможенного и

пограничного контроля в государствах бывшего СССР в первые годы реформ

облегчала отток капитала через этот канал. Например, некоторые страны Балтии

превратились в центры реэкспорта товаров, незаконно экспортированных из России.

— Завышение

размеров платежей по импорту, в том числе с помощью фиктивных контрактов на

импорт товаров или услуг.

По сравнению с экспортным

механизмом, величину оттока капитала через этот канал оценить значительно

сложнее, поскольку структура российского импорта оказывается значительно более

диверсифицированной, чем структура экспорта.

Указанные в контрактах цены

импортируемых пищевых продуктов, таких как пшеница и подсолнечное масло,

превышают мировые цены на 40 %.

— Фиктивная

предоплата по импортным сделкам.

Это еще один из важных каналов оттока капитала.

Имеется множество примеров, когда предприятия создаются исключительно с целью

оформления импортного контракта, на основании которого банк предоставляет

крупную предоплату. Как только перевод средства осуществляется, предприятие

ликвидируется.

— Целый

ряд операций по счетам движения капиталов в обход установленных правил нередко

осуществляется российскими банками через корреспондентские счета зарубежных банков.

В ряде случаев граждане России

также приобретают банки (обычно в тех странах, где отсутствует строгий надзор

за банковской деятельностью) с целью открытия корреспондентских счетов с

российским банком. Эти счета служат каналом оттока капитала, практически

неподконтрольным ЦБ РФ.

Некоторые из перечисленных

каналов входят в число способов оттока капитала, рассмотренных выше, тогда как

другие (такие как некоторые из форм предоставления неверной информации о

размерах экспортной выручки) являются дополнительными вариантами.

2.4. Регулирование вывоза капитала

Рассмотрим регулирование вывоза

капитала в экономической, правовой и административной областях,

В экономической области

необходимо:

- установление реальных

положительных банковских ставок как по рублевым, так и по валютным счетам;

- пересмотр налогообложения и

изменение его “карательного” характера, в том числе и по отношению к валютным

доходам;

- формирование новой концепции

установления курса рубля.

На наш взгляд, заслуживает

внимания концепция некоторых видных экономистов (В. Сенчагов,

А. Шохин и др.), считающих, что активизация спроса на рубль может произойти при

условии экспортной продажи таких товаров, как лес, газ, металлы, нефть, только

за рубли. Такая мера, по их мнению, будет способствовать заинтересованности

зарубежных покупателей в рублях и рублевых накоплениях, а также поможет

привлечь дополнительные средства в иностранной валюте на российский рынок.

В правовой области законодателю

необходимо:

- включить в уголовный кодекс

статьи, которые определяют понятие “отмывание“ денег и раскрывают состав этого

преступления;

- принять обязательные к

исполнению всеми финансовыми учреждениями страны нормативы по ведению

бухгалтерского учета, определить сроки хранения финансовых документов и

некоторые другие.

В административной области:

- требуется прежде всего

осуществление регулярных проверок всех лицензий и разрешений на вывоз валюты;

- давно назрело создание единой

сплошной таможенной границы как со странами “дальнего”, так и “ближнего”

зарубежья, в результате целесообразным будет усиление таможенного режима по

отношению к вывозу финансовых ресурсов;

- необходимо жестче

структурировать и регламентировать внешнеэкономическую деятельность. В условиях

оседания валюты за рубежом свободная внешняя торговля не только не решает

стоящие перед государством задачи, но и способствует разворовыванию

национальных природных ресурсов и в конечном счете усложняет и без того

непростую экономическую ситуацию в России.

Репатриация валютной выручки

экспортеров может быть осуществлена лишь с помощью комплексных мер. Вернуть

капитал нельзя только путем введения тотального валютного контроля, при

отсутствии реальных стимулов для экономической деятельности на территории

страны. Такой контроль может превратиться в еще одно “гнездо” коррупции[1].

Вместе с тем представляется

необходимым проведение полномасштабного лицензирования экспортных и импортных

фирм с указанием в лицензии конкретного товара и, возможно, сроков проведения

операций. Может оказаться полезным опыт развитых стран по государственной

поддержке и стимулированию контролируемого экспорта через

государственно-коммерческие экспортно-импортные банки.

Внешнеэкономические сделки в

развитых странах осуществляются в основном использованием аккредитивной формы

оплаты или гарантии надежных банков. Например, в Японии государственный банк

предоставляет кредиты и гарантии совместно с коммерческими банками, Французский

банк для внешней торговли кредитует как экспортные сделки (на 100%), так и

производство экспортной продукции (до 90% издержек). В Германии экспортные

кредиты страхуются государственной страховой компанией.

На новом этапе реформирования

экономики России представляется целесообразным согласиться с предложениями

перевести экспортное кредитование и страхование в основном на государственную

базу, что не исключает участие в этих операциях частных банков[2].

Россия крайне заинтересована в

прямых инвестициях в перспективные отрасли, развитие которых на основе

отечественного капитала идет неудовлетворительно медленно.

Предлагается создать

государственную экономическую программу, которая решила бы такие вопросы, как

амнистирование незаконно или полузаконно вывезенного

за рубеж капитала, при условии возврата его в экономику страны и использование

в целевых экономических программах. Под целевыми экономическими программами мы

понимаем вложение средств в реально действующее производство, при этом деньги

вкладываются непосредственно собственником в интересующую его отрасль экономики

на продолжительный срок (от 8 до 15 лет).

Необходимо создать

за границей координационную организацию с участием Правительства РФ для работы

по привлечению вывезенных средств в конкретные отрасли экономики России. Для

потенциальных инвесторов интерес может представлять достаточно большой спектр

отраслей: газовая; нефтяная; кораблестроение; военно-промышленный комплекс;

наукоемкие производства и некоторые другие.

Известно, что

сейчас такие отрасли, как нефтяная, газовая, металлургическая, должны

преимущественно развивать не добывающие, а перерабатывающие российское сырье

производства для последующей продажи продукции за границу, что, в свою очередь,

требует дополнительных финансовых затрат. Кроме того, наиболее выгодными вложнениями всегда были и остаются по сей день наукоемкие

производства. Торговля товарами интеллектуального труда способна приносить

колоссальные прибыли при условии крупных и сравнительно долгосрочных

капитальных вложений. Не меньший интерес для амнистированного капитала

представляют отрасли ВПК. Репатриация капитала может и должна иметь обоюдную

заинтересованность как инвесторов, так и государства.

Преодоление в

России “барьера недоверия” к государству возможно при условии, что капитал

физически останется за границей, но с помощью инвестиционных технологий начнет

эффективно и легально работать в реальной экономике России. В этом случае

собственники могут отказаться от права изъятия вложенных средств из российской

экономики, сохраняя за собой выбор и направления перемещения капитала внутри

целевой государственной программы. Кроме того, собственник оградит свои

средства от действия сомнительных финансовых инструментов и станет участником

конкурентоспособного реального производства, получая более высокий доход,

нежели по банковским депозитам или аналогичным иностранным проектам.

Сегодня

российские денежные средства за рубежом (их величина точно не известна, однако,

по оценкам экспертов, колеблется в пределах 50-100 млрд. долл. США с ежегодным

увеличением на десятки миллиардов), разбросанные по всему миру, помогают

укреплять экономику иностранных государств, в то время как Россия остро

нуждается в инвестициях.

Немаловажным

фактором для финансовых рынков является постоянное усиление международной

борьбы с отмыванием капитала. Деньги, находящиеся за границей, в большинстве

случаев являются “грязными”. И собственники пытаются их “отмыть”, т.е. вернуть

в деловой оборот. Для многих избавление от дальнейшего сокрытия капитала при

условии получения неплохого дохода, а при желании и полная легализация средств

могут стать весьма привлекательными.

Таким

образом, вывоз частного капитала из России делится на три больших потока:

легальный вывоз в виде прямых и портфельных инвестиций частного сектора,

кредитов и т.п., нелегальный вывоз (значительно превышающий легальный) в виде

невозвращенной валютной выручки и выплат за рубеж по фиктивным контрактам, и

«серый» экспорт капитала по текущим статьям платежного баланса (его объем,

по-видимому, сравним с объемом нелегального вывоза).

Легальный

вывоз капитала хотя и не всегда благоприятен для национальной экономики, но, в

общем, не представляет для нее угрозы, а является нормальным экономическим

явлением. Когда говорят о борьбе с вывозом капитала, как правило, имеют в виду

нелегальную и «полулегальную» составляющие.

Основными

мерами борьбы обычно называются следующие.

1. Общее

улучшение экономической обстановки

Предполагается,

что повышение инвестиционной привлекательности российских активов не только

привлечет иностранные инвестиции, но и снизит стимулы к оттоку российского

капитала. Это, однако, верно лишь отчасти, причем в основном в отношении лишь

легального вывоза. Как уже отмечалось, при нелегальном вывозе чаще всего

основные стимулы – не столько поиск возможности наиболее эффективных вложений,

сколько стремление вывести средства из зоны политического и экономического риска,

а также нередко из-под налогообложения и (или) из-под контроля акционеров.

Вернуть же при необходимости вывезенные средства в Россию не составляет труда.

2.Ужесточение

валютного и таможенного контроля

Такое ужесточение эффективно

лишь до определенной степени: поскольку оно мешает работать и совершенно

легитимному бизнесу, гайки нельзя закручивать до бесконечности. Несмотря на

всестороннюю систему контроля над экспортом и импортом, действующую в настоящее

время (дальше ее ужесточать вроде бы и некуда), утечка капитала по этим

каналам, как мы видим, не ослабевает. Сказанное в равной степени относится как

к нелегальному, так и к «серому» вывозу капитала.

Законодатели

(с подачи правительства) и приняли новую, значительно более либеральную версию

закона о валютном регулировании, вступающую в силу в июне 2004 г. Очевидно,

законодатели сознательно идут на возможное увеличение утечки, полагая, что ее

негативные эффекты будут меньше, чем положительные эффекты либерализации

международной коммерции. Впрочем, валютный контроль новым законом сохраняется,

либерализация означает лишь расширение спектра разрешенных валютных операций

(сняты запреты на операции, связанные с движением капитала). Отметим, что

либерализация может значительно увеличить легальный вывоз капитала.

3.

Экономические меры противодействия вывозу

Имеются

в виду прежде всего обеспечительные меры против нарушения валютного

законодательства, такие как требование депонирования определенных сумм, которые

возвращаются владельцам только после успешного завершения валютной операции. В

настоящее время применяется депонирование 20% суммы предоплаты при импорте:

если оплаченный товар на самом деле не ввозится (фиктивный контракт), депозит

не возвращается.

Сходная

идеология нашла широкое применение в новом законе о валютном регулировании:

существующая разрешительная система в отношении капитальных валютных операций

отменяется, но зато по ряду операций вводится обязательное резервирование

средств в размере определенного процента от суммы операции на тот или иной срок.

Данная мера эффективна прежде всего для борьбы с легальным оттоком капитала;

она позволяет смягчить эффект возможных кризисных ситуаций, противодействуя

паническому оттоку капитала.

4.

Повышение ответственности менеджеров компаний

Нелегальный

(с нарушением валютного законодательства) и «полулегальный» (под видом текущих

операций, но без явного нарушения валютного законодательства) вывоз капитала

может быть сопряжен с налоговыми нарушениями, а также нередко с

недобросовестностью менеджмента компании по отношению к ее акционерам.

Возможно,

именно в повышении ответственности менеджмента как перед государством (за

нарушение валютного и налогового законодательства), так и перед акционерами

компаний, кроется основной резерв борьбы с утечкой капитала. Впрочем, и здесь

важно не перегнуть палку, так что требуется скорее «тонкая настройка», чем

радикальная реформа, а это обычно гораздо труднее.

5.

Амнистия

В

последние годы периодически всплывает идея амнистии «беглых капиталов» как

средства возврата их на родину. При этом ссылаются на успех подробных амнистий

в зарубежных странах (из недавних примеров – Италия, Бельгия). Однако следует

учитывать существенную разницу условий между Россией и Европой. Там речь идет

преимущественно о физических лицах, хранящих деньги на личных счетах в

зарубежных банках. Им было разрешено вернуть средства на родину, уплатив

определенную часть их (несколько процентов) вместо неуплаченного в свое время

налога. Взамен они были освобождены от ответственности за неуплату этого

налога. Важным стимулом для возврата капитала стало приближающееся вступление в

силу (в 2005 г.) директивы ЕС, предусматривающий обмен информацией между

странами ЕС в отношении частных банковских вкладов.

У нас

все гораздо сложнее. Деньги за рубежом хранятся в основном не на личных, а на

корпоративных счетах (как правило, офшорных

компаний). Получить от банка какую-либо информацию о фактических владельцах

средств для российских органов не представляется возможным без трудоемкой

процедуры заведения уголовного дела и проведения запроса через соответствующие

зарубежные инстанции (да и тогда полученных сведений может оказаться

недостаточно для конфискации денег). Поэтому серьезная угроза наказания для

уклоняющихся от возврата капитала лиц практически отсутствует.

Особенных

стимулов для перечисления зарубежных средств на личные счета в российских

банках, по сути, тоже нет. В иностранных банках они, в принципе, хранятся

гораздо надежнее. При необходимости деньги всегда могут вернуться в Россию в

виде респектабельных иностранных инвестиций. Если какую-то часть их нужно

официально передать физическому лицу, контролирующему компанию, это можно

сделать в виде дивидендов компании ее акционеру: налог на дивиденды, получаемые

российскими физическими лицами – всего 6%. В сущности, столь низкий налог, в

совокупности с разрешением на официальное приобретение акций иностранных

компаний, уже можно рассматривать как своего рода амнистию: предпринимателям

предложен легальный канал возвращения средств из-за рубежа под вполне щадящий

процент. Тем не менее, ажиотажа в этом отношении пока не наблюдается.

Не

вполне ясно, по каким именно правонарушениям предполагается объявить амнистию.

По неуплате подоходного налога физическими лицами, как в Европе? Но если

средства находятся на счетах офшорных компаний, то

вообще не факт, что российское физическое лицо действительно обязано их

учитывать при уплате своих налогов. По нарушениям валютного и налогового

законодательства юридическими лицами (невозвращенная валютная выручка и т.п.)?

Но тогда репатриированные средства должны быть возвращены российским компаниям,

со счетов которых они ушли, а это часто вовсе не соответствует намерениям их

нынешних распорядителей. Ну, а амнистия для менеджеров, похитивших средства

своих компаний – это, пожалуй, уже слишком.

Таким образом,

представляется маловероятным, чтобы амнистия в какой бы то ни было форме могла

привести к массовому возврату вывезенного за рубеж капитала.

Заключение

В ходе проведения теоретического и

методологического исследования можно сделать следующие выводы.

Говоря о вывозе капитала из России, следует

различать его легальный вывоз (прямые и портфельные инвестиции, кредиты),

нелегальный вывоз или «утечку» капитала (невозвращенная валютная выручка,

авансы по фиктивным контрактам и т.п.) и «полулегальный» или «серый» вывоз, то

есть вывод средств через текущие операции (без явных нарушений закона).

Достаточно надежные оценки, использующие данные

платежного баланса, существуют для легального и нелегального вывоза, причем

последний в настоящее время значительно превосходит первый. Для «серого»

экспорта капитала оценку дать сложнее, но, по видимому, его величина

сопоставима с величиной нелегального вывоза.

Легальный вывоз капитала не всегда благоприятен для

экономики, но в целом представляет собой нормальное экономическое явление.

Наибольшую опасность несет в себе криминальный вывоз.

Радикальные средства борьбы с утечкой капитала

(ужесточение валютного контроля и т.п.) в настоящее время, по-видимому,

исчерпаны, но не привели к удовлетворительному результату. Успех предлагаемой

амнистии «беглых капиталов» представляется маловероятным. Важнейшими методами

борьбы с утечкой капитала следует признать экономические меры, а также общее

совершенствование корпоративного законодательства.

Ввоз прямых (и возможно портфельных) инвестиций в

Россию в значительной степени представляет собой частичный возврат российских

вывезенных капиталов.

Без сокращения вывоза капитала, решения проблем

налогообложения экспортных доходов невозможно долгосрочное решение проблемы

долговой зависимости.

Список

использованной литературы

1. Балацкий, Павличенко, Иностранный сектор

в экономике России// Мировая экономика и международные отношения №5, 2001

2. Баталова

А.А. Институциональное регулирование вывоза капитала

в условиях современной России: Диссертация к.э.н.

–Казань, 2004. 140 c.

3. Волков

А. Государственное регулирование вывоза капитала: теоретические аспекты и

российские проблемы /Волков А. //Бизнес Академия, 2002.-№ 8. - С. 2-7.

4. Еще

один способ привлечения иностранных инвестиций // Коммерсантъ.

24 октября 1995. – С. 40.

5. Зубченко Л. Международное движение капитала в современных

условиях. //Экономист. – 2001. №6.

6. Катасонов В.Ю. Бегство капитала из России. – М.: Анкил, 2002. – 200 с.

7. Катасонов В.Ю. Инвестиционный потенциал экономики: Механизмы

формирования и использования. – М.: ЮНИТИ-ДАНА, 2004. – 328 с.

8. Мельников

В. и Мовсесян А. Валютные инструменты в экономическом оркестре // Экономика и

жизнь. № 1 (8747). С. 2.

9. Платонова И.Н. Проблемы вывозов и бегства

капиталов из России (вопросы стратегии и тактики) //Финансы и кредит. –

2001. – № 11 (83)

10.Столяренко В.М. Условия репатриации

российского капитала // Право и политика. – 2000. – №5.

11.Ханин Г.И. Альтернативные методы

определения объема экспорта капитала из России. //ЭКО. – 2001. №1.

[1]

Столяренко В.М. Условия репатриации российского капитала // Право и политика. –

2000. – №5.

[2]

Мельников В. и Мовсесян А. Валютные инструменты в экономическом оркестре //

Экономика и жизнь. № 1 (8747). С. 2.