Содержание

Введение. 3

Тема 2. Гражданский Кодекс – основа регулирования

расчетных и кредитных отношений. 4

Тема 12. Расчеты чеками. 6

1. Понятие и правовое регулирование расчетов

чеками. 6

2. Чек как ценная бумага и как форма расчетов. 9

3. Виды чеков. 13

Заключение. 17

Задача 2. 19

Список литературы.. 21

Введение

Кредитные и расчетные

обязательства не играют абсолютно самостоятельной экономической роли. Они

выполняют вспомогательную функцию, которая заключается в том, что при их

осуществлении либо вообще не образуется новой стоимости (например, при

безналичных расчетах за товар), либо такая стоимость возникает в результате

возврата денежной суммы с приращением (возмездный кредит). Это, однако, не

означает, что расчетные и кредитные правоотношения лишь формально сопровождают

процесс товарообмена.

Наоборот, они не являются

акцессорными обязательствами и существуют юридически самостоятельно. Более

того, в раде случаев они просто оторваны от актов обмена реальными стоимостями

(таков вексель). Объясняется это тем, что в обмене материальными благами при

исполнении договоров купли-продажи, подряда, аренды и т.д. принимает участие

финансовый институт (банк или иное лицо), специально созданный рынком для

осуществления кредитования и расчетов в безналичной форме. Это придает таким

отношением «известную самостоятельность», на которую неоднократно обращали

внимание в литературе.

Тема 2. Гражданский Кодекс – основа регулирования расчетных и

кредитных отношений

Принципы -

руководящие (отправные) начала, в соответствии с которыми осуществляется

правовое регулирование общественных отношений. В принципах выражены социально-экономическая

основа общества и общечеловеческие ценности. Они могут приобретать форму

нормативных установок (п. 1 ст. 1 ГК РФ), но часть их реализуется без специального

нормативного оформления.

Основу

гражданского права составляет следующая совокупность принципов: 1) правовое

равенство субъектов гражданского права; 2) равенство всех форм собственности;

3) неприкосновенность собственности; 4) Свобода договора; 5) свобода

предпринимательства; 6) неприкосновенность личности, личных прав и свобод

субъекта; 7) неприкосновенность интеллектуальной собственности; 8) осуществление

прав своей волей и в своем интересе; 9) недопустимость злоупотребления правом.

Перечисленные

принципы относятся к разряду отраслевых, обеспечивающих единство подходов

законодателя к регламентации конкретного комплекса отношений.

Начало

правового равенства субъектов лежит в основе определения объема правосубъектности,

механизмов возникновения и осуществления прав, исполнения обязанностей в любой

сфере, регулируемой гражданским правом. Положим, гражданин вступает в договорные

отношения с таким естественным монополистом, как железная дорога. Экономическая

мощь и возможности перевозчика и пассажира несравнимы. Однако

гражданско-правовой механизм их взаимодействия, основанный на договоре

перевозки, позволяет юридически уравнять положение сторон.

Расчетно-денежные

отношения в банковской сфере - важнейший элемент рыночной экономики, что

предопределило более полное по сравнению с предшествующим законодательством

регулирование данных отношений в новом Гражданском кодексе. Кодекс

устанавливает общие правила для расчетно

- денежных отношений, которые не могут быть изменены другими законами и иными

правовыми актами.

Расчетно - денежные

правоотношения могут быть определены через совокупность следующих специфических

признаков:

а) наличие специальных

субъектов - банка и клиента ;

б) наличие специальных

объектов - банковских операций;

в) опосредованность через

расчетно-денежные правоотношения кредитно-денежной политики государства, что

означает отсутствие воли сторон в определении форм правоотношений и правил их

реализации, а также прямое или косвенное участие государства в этих

правоотношениях.

Метод правового

регулирования расчетно-денежных правоотношений сводится к противопоставлению

императивного и диспозитивного регулирования, а основные способы правового

регулирования - к позитивному обязыванию, дозволению и запрету.

Гражданский кодекс

Российской Федерации регулирует различный порядок расчетов, чему разработана

гл. 46 “ Расчеты”. Данная глава является новой. В Гражданском кодексе 1964 г.

вопросы, связанные с осуществлением безналичных расчетов, подробно не

регулировались и были предметом банковских правил. С введением в действие части

второй Гражданского кодекса безналичные расчеты регулируются банковскими

правилами постольку, поскольку это предусмотрено в Гражданском кодексе или ином

законе (в первую очередь в Законе о банках и банковской деятельности) и в

части, не противоречащей нормам Гражданского кодекса.

Безналичные расчеты[1]

по товарным и нетоварным операциям осуществляются в разных формах, имеющих специфические

особенности в механизме функционирования, обусловленные разнообразием видов

расчетных документов, характера документооборота, времени и способа платежа.

Комбинации в содержании этих элементов обусловливают возможность дальнейшего их

совершенствования, появление новых, более полно отвечающих современному состоянию

и перспективам развития российской экономики. Статья 861 ГК РФ «Наличные и

безналичные расчеты» определяет, что расчеты с участием граждан, не связанные с

осуществлением ими предпринимательской деятельности, могут производиться

наличными деньгами (статья 140) без ограничения суммы или в безналичном

порядке. Расчеты между юридическими лицами, а также расчеты с участием граждан,

связанные с осуществлением ими предпринимательской деятельности, производятся в

безналичном порядке. Расчеты между этими лицами могут производиться также наличными

деньгами, если иное не установлено законом. Согласно действующему Российскому

законодательству (ст. 862 ГК РФ ) в современных условиях могут быть

использованы следующие виды расчетных документов: платежные требования,

платежные требования-поручения, поручения, чеки, аккредитивы[2].

Тема 12. Расчеты чеками

1. Понятие и правовое регулирование расчетов чеками

Чеком

признается ценная бумага, содержащая ничем не обусловленное распоряжение

чекодателя банку произвести платеж указанной в нем суммы чекодержателю. В

качестве плательщика по чеку может быть указан только банк, где чекодатель

имеет средства, которыми он вправе распоряжаться путем выставления чеков. Отзыв

чека до истечения срока для его предъявления не допускается. Выдача чека не

погашает денежного обязательства, во исполнение которого он выдан (ст. 877 ГК

РФ). 1

Чек

оплачивается за счет средств чекодателя. В случае депонирования средств порядок

и условия депонирования средств для покрытия чека устанавливаются банковскими

правилами. Чек подлежит оплате плательщиком при условии предъявления его к

оплате в срок, установленный законом. Плательщик по чеку обязан удостовериться

всеми доступными ему способами в подлинности чека, а также в том, что

предъявитель чека является уполномоченным по нему лицом. При оплате

индоссированного чека плательщик обязан проверить правильность индоссаментов,

но не подписи индоссантов. Убытки, возникшие вследствие оплаты плательщиком подложного,

похищенного или утраченного чека, возлагаются на плательщика или чекодателя в

зависимости от того, по чьей вине они были причинены. Лицо, оплатившее чек,

вправе потребовать передачи ему чека с распиской в получении платежа (ст. 879

ГК РФ). Платеж по чеку

может быть гарантирован полностью или частично посредством аваля. Гарантия

платежа по чеку (аваль) может даваться любым лицом, за исключением плательщика.

Аваль проставляется на лицевой стороне чека или на дополнительном листе путем

надписи «считать за аваль» и указания, кем и за кого он дан. Если не указано,

за кого он дан, то считается, что аваль дан за чекодателя. Аваль подписывается

авалистом с указанием места его жительства и даты совершения надписи, а если

авалистом является юридическое лицо, места его нахождения и даты совершения

надписи.

Среди ценных бумаг в

банковской деятельности большое место занимают чеки. Чеки является ценная

бумага, содержащая ничем не обусловленное письменное распоряжение чекодателя

банку уплатить держателю чека указанную в нем сумму. Чек должен быть предъявлен

к оплате в течение срока, установленного законодательством.

Основная функция чека

состоит в том, чтобы служить средством получения платежа. Продавец принимает от

покупателя вместо денег чек для того, чтобы получить в банке наличную валюту

или для зачисления суммы чека, списанной со счета покупателя, на свой счет.

Кроме того, держатель чека имеет возможность рассчитываться этим чеком с

третьим лицом - своим кредитором по другой сделке. Таким образом, чек может служить

средством обращения.

Что такое чек? Это документированное вложение

хранящихся в банке денежных средств чекодателя в активы и (или) денежные

операции чекодержателя. Это краткосрочная, денежно-распорядительная,

долговая, абстрактная, рыночная, неконвертируемая, ордерная, коммерческая ценная

бумага.

Наконец,

это — ничем

не обусловленное письменное поручение (приказ) чекодателя (вкладчика) плательщику

(банку) произвести платеж чекодержателю указанной в нем денежной суммы.[3]

Чек можно определить и как строго документированную форму

чекового договора.

Чек имеет следующие

черты:

- абстрактный характер

обязательства, выраженного чеком (текст чека не должен содержать ссылки на

сделку, являющуюся основанием выдачи чека);

- безусловный характер

обязательства по чеку (чек содержит простое и ничем не обусловленное

предложение уплатить определенную сумму);

- чек - всегда

денежное обязательство (содержит предложение уплатить определенную денежную

сумму);

- чек - всегда

письменный документ;

- чек - это документ, имеющий строго установленные

обязательные реквизиты (отсутствие хотя бы одного из них, за некоторым

исключением, приводит к утрате данным документом силы чека);

- стороны, обязанные

по чеку, несут солидарную ответственность;

- плательщиком по чеку

всегда выступает банк или иной финансовый институт, имеющий банковскую

лицензию.

Расчетный чек - это

документ, который содержит письменное распоряжение собственника счета

(чекодателя) учреждению банка (банку-эмитенту), которое ведет его счет,

уплатить чекодержателю указанную в чеку сумму средства.[4]

Чекодатель -

юридическое или физическое лицо, которое производит платеж с помощью чека и

подписывает его.

Чекодержатель -

предприятие, которое есть отримувачем средств за чеком.

Банк-эмитент - банк,

который выдает чековую книжку (расчетный чек) предприятию или физическому лицу.

2. Чек как ценная бумага и как форма расчетов

По своей юридической

природе чек является ценной бумагой. Без предъявления чека банк не оплатит его.

Чек обладает публичной достоверностью: права, вытекающие из чека, определяются

только его содержанием и не требуют каких-либо дополнительных доказательств -

свидетельский показаний, документов, подтверждающих текст чека, и т.д. оговаривается

предельная сумма чека.

Чек, как платежный

инструмент, преобладает в западных платежных, расчетных системах. Вместе с тем,

международная и российская практика показала, что чек, с одной стороны, может

использоваться как долговая ценная бумага, а с другой - в качестве суррогата

наличности.

Термин "чек"

по одной из версий имеет французское происхождение, слово "check"

возникло из практики контроля документов, когда на формы ставили

последовательные числа, чтобы они служили контрольным номером, средством

опознавания документов.

Чек, в

отличие от ряда других ценных бумаг, и раньше — до 1991 г.

широко использовался для расчетов между предприятиями и организациями. Позднее

чеки стали широко применяться в целях выдачи наличных денег, в

экспортно-импортных операциях и др. Использование чеков значительно упрощает

денежный оборот. Вместе с тем, в данном случае существует такой лимитирующий

фактор, как непродолжительные сроки обращения чеков в силу короткого срока

предъявления их к оплате. Кроме того, среди других банковских ценных бумаг

чеки выделяются ограниченной способностью их передачи другому лицу.

Среди ценных бумаг в банковской деятельности большое

место занимают чеки.[5]

Чеки является ценная бумага, содержащая ничем не

обусловленное письменное распоряжение чекодателя банку уплатить держателю чека

указанную в нем сумму. Чек должен быть предъявлен к оплате в течение срока,

установленного законодательством.

Основная функция чека состоит в том, чтобы служить

средством получения платежа. Продавец принимает от покупателя вместо денег чек

для того, чтобы получить в банке наличную валюту или для зачисления суммы чека,

списанной со счета покупателя, на свой счет. Кроме того, держатель чека имеет

возможность рассчитываться этим чеком с третьим лицом - своим кредитором по

другой сделке. Таким образом, чек может служить средством обращения.

По своей юридической природе чек является ценной

бумагой. Без предъявления чека банк не оплатит его. Чек обладает публичной

достоверностью: права, вытекающие из чека, определяются только его содержанием

и не требуют каких-либо дополнительных доказательств - свидетельский показаний,

документов, подтверждающих текст чека, и т.д.

Чек относиться к числу строго формальных документов:

его форма, реквизиты, круг участников и так далее определяется законом.

В основе чеков лежит чековый договор, согласно

которому строятся отношения между чекодателем и банком. Чековый договор

фиксирует способ выплаты банком денежных средств со счетов клиента.

Чеки — один из самых

популярных финансовых инструментов. В развитых странах они используются в

качестве платежного средства в не меньшей степени, чем банкноты. Порой их

используют даже при погашении облигаций и выплате процентов по ним. По чеку

могут быть получены как наличные, так и безналичные средства. Чек может быть

выписан на себя и собственному приказу. Чек, в отличие от ряда

других ценных бумаг, и раньше — до

1991 г.

широко использовался для расчетов между предприятиями и организациями. Позднее

чеки стали широко применяться в целях выдачи наличных денег, в

экспортно-импортных операциях и др. Использование чеков значительно упрощает

денежный оборот. Вместе с тем, в данном случае существует такой лимитирующий

фактор, как непродолжительные сроки обращения чеков в силу короткого срока

предъявления их к оплате. Кроме того, среди других банковских ценных бумаг

чеки выделяются ограниченной способностью их передачи другому лицу.

Чековые книжки (расчетные чеки) изготавливаются на

специальной бумаге и являются бланками строгой отчетности. Срок действия

чековой книжки — один год.

Расчетные чеки, которые используются физическими

лицами при проведении разовых операций, изготавливаются отдельными бланками,

учет их ведется отдельно от чековых книжек и срок их действия три месяца.

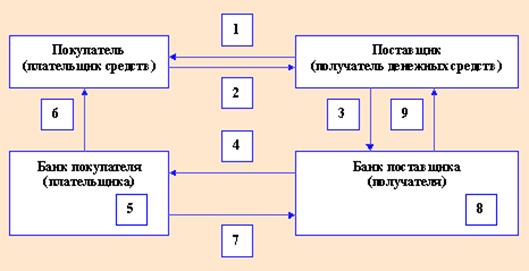

Расчеты чеками можно представить в виде схемы.

Несмотря на внешнюю схожесть оплаты наличными денежными средствами и чеками,

между этими двумя формами расчетов имеются

существенные различия. Если оплата

наличными абсолютно гарантирована, то передача чека чекодержателю чекодателем

еще не означает факта действительной оплаты и перечисления денег со счета

должника на счет кредитора, т.к. фактическое перечисление денег зависит от

наличия денежного покрытия переданного чека, т.е. наличия соответствующих

средств на банковском счете чекодателя при передаче чека чекодержателем в банк

для погашения.

В этой связи

гарантированная оплата чека может обеспечиваться:

путем депонирования чекодателем средств на отдельном

счете в банке. С этой целью вместе с заявлением на выдачу чековой книжки

предоставляется платежное поручение для депонирования средств на отдельном

счете чекодателя;

наличием средств на соответствующем счете

чекодателя, но не выше суммы, гарантированной банком по соглашению с

чекодателем при предоставлении чековой книжки.

Рисунок 1. Последовательность расчетов чеками

На рисунке 1 последовательность операций отмечена

цифрами.

Характеристику предъявительских и именных чеков с

точки зрения их обращения мы уже рассмотрели выше. Ордерный чек, обращается по

передаточной надписи (индоссаменту). Также как и для векселей, индоссамент

чеков должен быть непрерывным (основанным на непрерывном ряде передаточных

надписей), простым и ничем не обусловленным. Индоссамент пишется на самом чеке

(на обороте) или на присоединенном к нему добавочном листе (аллонже). Примеры

передаточной надписи: "платите приказу" (далее наименование нового

чекодержателя, дата, подпись передающего чек лица). По отношению к чекам

применяется та же классификация индоссаментов, что и в отношении векселей.

Индоссамент должен быть только полным. Частичный индоссамент не допускается.[6]

Возможны банковский и именной индоссаменты, причем

последний превращает чек из ордерного в именной (т.е. не подлежащий передаче

дальше), если только не содержит оговорку "не приказу". Разрешены

безоборотный индоссамент, индоссамент с оговоркой и без оговорок,

препоручительский индоссамент.

Факт неоплаты чека может быть удостоверен двумя

способами: а) протестом, б) отметкой плательщика на чеке об отказе в его

оплате.

Данные лица несут солидарную ответственность по

чеку. Держатель чека имеет право предъявления иска по всем этим лицам, не

будучи принужден соблюдать при этом последовательность, в которой они

обязались. При этом держатель осуществляет свое право регресса.

Если кто-либо из лиц, не являющихся конечным

плательщиком, погасит полностью чек, то а) к нему переходит право требования по

чеку по отношению к лицам, приобретшим обязанности до него; б) исчезает

ответственность по чеку у лиц, приобретших обязанности по чеку после него.

3. Виды чеков

Во-первых, это предъявительские чеки. В них

содержится надпись «предъявителю» и не указано наименование чекодержателя.

Законным держателем такого чека считается любой его предъявитель в банке.

Последний может потребовать от чекодержателя

расписки в получении чека и этим снять с себя ответственность в случае,

если он был утерян или украден. Существуют также ордерные чеки, ордерные

с бланковым индоссаментом и именные.

Предъявительские и ордерные чеки могут передаваться

во владение другому лицу посредством индоссамента. Такая передача может

быть совершена любому другому лицу, включая чекодателя, которое может, в свою

очередь, индоссировать чек. Простым вручением осуществляется передача

предъявительских, а также ордерных чеков с бланковым индоссаментом. Именной

чек не подлежит передаче за исключением случаев обращения взыскания на

имущество чекодержателя. Именным чеком (ректа-бумагой) может стать и неименной,

если на нем после слов «уплатить по сему чеку», помимо указания ремитента,

чекодателем будет сделана оговорка «и не его приказу». Именной чек не может

быть передан по индоссаменту. Он передается по правилам цессии.

В тех же случаях, где он применяется, индоссамент

должен быть написан на обороте чека или на присоединенном к нему листке и

подписан индоссантом с указанием даты совершения надписи. Индоссамент ничем не

обусловливается. Всякое ограничивающее его условие считается ненаписанным.

Индоссамент на часть суммы, указанной в чеке, недействителен. Недействительным

является также индоссамент плательщика. Индоссамент может быть именным, если в

нем указано наименование лица, которому передается чек, или бланковым, если оно

не указано. Индоссамент на предъявителя имеет силу бланкового.

Лицо, располагающее чеком, полученным по индоссаменту,

рассматривается как законный чекодержатель, если оно основывает свое право на

непрерывном ряде индоссаментов, если даже последний индоссамент бланковый.

Зачеркнутые индоссаменты при этом считаются ненаписанными. Здесь, как видим,

индоссамент выполняет гарантийную функцию. Индоссант отвечает за платеж (несет

солидарную ответственность с чекодателем, авалистом, другими индоссантами), за

исключением случая, когда его индоссамент сделан с оговоркой «без оборота на

меня», означающей, что он не несет ответственности перед теми лицами, которыми

чек был индоссирован после него. Платеж по чеку может быть гарантированным и

посредством аваля (полностью или частично). Аваль может давать любое лицо,

исключая плательщика.

Еще одной разновидностью является кредитный чек

— выданный под сумму кредита

плательщика чекодателю.

Существует и чек комиссионный — выписанный чекодателем от собственного

имени, но с дебетованием счета третьего лица — должника чекодателя (обычно на основании чека третьего лица,

векселедержателем которого он выступает). Эти чеки поступают в банк в связи

друг с другом. Чековое законодательство выделяет чек кроссированный (или

перечеркнутый). При этом выделяется общее и специальное кроссирование.

Общее кроссирование — это осуществление на лицевой стороне чека двух параллельных

линий, между которыми нет никакого обозначения или имеется пометка «банк».

Специальным считается кроссирование, когда между линиями вписано наименование

плательщика. При этом общее кроссирование может быть превращено в специальное

путем вписывания между линиями наименования плательщика. Специальное

кроссирование не может быть превращено в общее. Зачеркивание кроссирования или

наименования банка считается недействительным.

Чек, имеющий общее кроссирование, может быть оплачен

плательщиком только банку или своему клиенту. Держатель чека со специальным

кроссированием может предъявить его только банку, наименование которого указано

между линиями. Банк, в свою очередь, может принять кроссированный чек только

от своего клиента или другого банка. На чеке может быть произведено только

одно кроссирование.

Чеки, по которым денежные средства выплачиваются наличными,

называются кассовыми. До 1989

г. таких чеков в России не существовало. Чекодатель или чекодержатель могут

запретить оплату чека наличными деньгами, сделав на его лицевой стороне надпись

«расчетный». По предъявлении расчетного чека его оплата производится в

безналичном порядке путем записей по счетам. Зачеркивание надписи «расчетный»

считается недействительным.

В законодательстве нет запрета и на другие виды

чеков. Это касается казначейского чека — ценной бумаги, выписываемой банком, скрепляемой подписью его

казначея.

Сертифицированный

чек — это чек-сертификат,

удостоверяющий гарантию его оплаты банком, о чем на нем имеется специальная

отметка. Жирочек — это

поручение чекодателя банку осуществить безналичное перечисление определенной

суммы с его жиросчета на счет чекодержателя. Обязательным условием жирочека

является наличие жирорасчетов ремитента и трассата в одном банке.[7]

Существуют и дорожные чеки, используемые

обычно в целях обеспечения валютой туристов. Такой чек содержит в себе

обязательство выплатить чекодержателю обозначенную на нем денежную сумму в

соответствии с образцом подписи, проставленной на чеке. С 1994 г. дорожные чеки иностранных

эмитентов обращаются в Украине. Речь идет о чеках международных платежных

систем VISА, Eurocard, Citycorp и др. Продают их российские

уполномоченные банки, имеющие валютную лицензию. Эмитируют их юридические лица

— нерезиденты, у которых

банки их заказывают и ввозят в Россию. В Европе такие чеки называются

еврочеками. Там они могут выдаваться в счет краткосрочного банковского кредита.

Кроме

перечисленных в законодательстве и практике также выделены:

Расчетные

чеки - чеки, по которому

запрещена оплата наличными деньгами. Для того, чтобы создать такой чек, на его

лицевой стороне делается надпись "расчетный".

По чекам со

специальным кроссированием платеж чеком может совершаться только конкретному

банку.

Безвалютные

чеки - чеки, не имеющие

покрытие (зарезервированной денежной суммы на счете в банке плательщика,

открытой кредитной линии).

Денежные

чеки - чеки, которые можно

использовать только для получения наличности в банке. Являются письменным

распоряжением чекодателя своему банку о выдаче чекодателю.

Заключение

Кредитное обязательство

можно определить как гражданское правоотношение, состоящее в передаче

кредитором должнику денег или вещей, определяемых родовыми признаками, с

условием возврата эквивалентного количества денег или таких же вещей либо в

предоставлении одной стороной другой стороне правоотношения отсрочки исполнения

какой-либо обязанности по договору (уплатить деньги, передать имущество,

выполнить работы, оказать услуги).

Расчетные отношения

значительно прочнее связаны с теми основными обязательствами, которые они

сопровождают и обслуживают. Тем не менее, законом и они признаются

самостоятельными гражданско-правовыми обязательствами. Их юридическая ценность

состоит в том, что сколь бы ни было тесно взаимосвязано исполнение основной

обязанности по гражданско-правовому договору (передать имущество, выполнить

работу и пр.) с встречной платежной обязанностью, реализация последней далеко

выходит за рамки договора и порождает гражданско-правовые отношения,

развивающиеся по особым, весьма специфичным правилам.

В современном мире

подавляющее большинство расчетов осуществляется не путем передачи наличных

денег от одной стороны другой, а в безналичном порядке при помощи

финансово-кредитного посредника (банка, иной кредитной организации) с

использованием различных форм безналичных расчетов (аккредитив, инкассо, чек,

платежное поручение, электронные платежи и пр.). Иногда расчетное обязательство

становится независимым от основного договора и без участия финансово-кредитного

института. Так, при передаче одним гражданином другому векселя в уплату за

товар и в доказательство заключения договора займа возникает новое и совершенно

автономное обязательство, внешне ничем не связанное с первым. Кроме того,

расчеты могут возникать не только при надлежащем исполнении сделки, но и в ходе

применения мер ответственности, возврата неосновательно полученного и т. д.

Это лишний раз доказывает

юридическую самостоятельность расчетного правоотношения, которое нельзя сводить

только к отношениям между клиентом и банком.

Задача 2

В обеспечение обязательства поставщика по поставке

товаров банк выдал покупателю гарантийное письмо, которым принимал на себя

обязательство выплатить определенную сумму покупателю – бенефициару при предъявлении им письменного требования в

случае невыполнения поставщиком в обусловленный срок обязательства по поставке.

В

связи с неисполнением обеспечиваемого гарантией обязательства бенефициар

предъявил к гаранту письменное требование об уплате соответствующей суммы с

приложением предусмотренных условиями гарантии документов. Гарант отказался

произвести выплату, указав, что обязательство по гарантии не возникло.

По

мнению гаранта не была соблюдена простая письменная форма сделки (ст.161, 434

Кодекса), поскольку бенефициар не направил гаранту письменного извещения о

принятии гарантийного письма. В основном договоре ссылка на выданную гарантию

также отсутствовала. Исходя из этого гарант полагал, что гарантийная сделка

является недействительной в соответствии с пунктом 2 статьи 162 Кодекса.

Можно ли гарантию признать недействительной?

Сошлитесь на нормы ГК.

Решение:

В подтверждение

законности своих действий (отказ произвести оплату) гарант ссылается на ст.161,

434 ГК РФ, по его мнению, не была соблюдена простая письменная форма сделки.

Считаю отказ гаранта от уплаты предусмотренной суммы действием, нарушающим

нормы ГК РФ. В частности в соответствии со ст.373 ГК РФ банковская гарантия

вступает в силу со дня ее выдачи, если в гарантии не предусмотрено иное. Исходя

из этого положения не требуется письменного извещения от бенефициара о принятии

гарантийного письма, она вступила в силу с момента выдачи, следовательно нет

оснований признать гарантию недействительной.

Статья 161 ГК РФ на которую, в частности, ссылается гарант регулирует совершение сделок в простой письменной форме,

а в рассматриваемой задаче имеют место отношения по обеспечению исполнения

обязательств, а точнее, один из видов обеспечения – банковская гарантия,

которая регламентируется статьями 368 –

379 ГК РФ.

Список литературы

Гражданский кодекс Российской Федерации (часть вторая) от

26.01.96 N 14-ФЗ (ред. от 10.01.2003).

Положение

ЦБР от 3 октября 2002 г. N 2-П "О безналичных расчетах в Российской

Федерации"

(с

изменениями от 3 марта 2003 г., 11 июня 2004 г.)

Белов

В.А. Ценные бумаги.- М.: Просвещение;

2000.

Боpоздин

П.Ю. «Ценные бумаги

и фондовый pынок»

- М.: КИЕВ, 2000. – с. 155.

Карасевич

М.В.,.Крохина Ю.А /Финансовое право/ Учебник/М.,Норма,2002 г. – С.253

[1]

Карасевич М.В.,.Крохина Ю.А /Финансовое право/ Учебник/М.,Норма,2002 г. – С.253.

[2] Положение ЦБР от 3 октября 2002 г. N 2-П "О

безналичных расчетах в Российской Федерации"

(с

изменениями от 3 марта 2003 г., 11 июня 2004 г.)

1 Гражданский

кодекс Российской Федерации (часть вторая) от 26.01.96 N 14-ФЗ (ред. от

10.01.2003).

[3] Боpоздин

П.Ю. «Ценные бумаги

и фондовый pынок»

- М.: КИЕВ, 2000.

[4]

Боpоздин П.Ю. «Ценные бумаги

и фондовый pынок»

- М.: КИЕВ, 2000. – с. 155.

[5] Белов

В.А. “Ценные бумаги”, - М.: Просвещение;

2000г.

[6] Белов

В.А. Ценные бумаги.- М.: Просвещение;

2000. – с. 109.

[7] Белов

В.А. “Ценные бумаги”, - М.: Просвещение;

2000. – с. 189.