Содержание

Введение.......................................................................................................... 3

Риск и неопределенность в экономике........................................................ 4

Оптимизация экономических решений с учетом риска и неопределнности 15

Хеджирование и рынки фьючерсов.......................................................... 27

Заключение.................................................................................................. 38

Список литературы..................................................................................... 39

Введение

В последние годы появилось

большое количество работ, посвященных вопросам риска в экономических исследованиях

и хозяйственной практике.

Интерес к проблематике неопределенности и риска в

хозяйственной практике стал заметен в связи с трансформационными процессами в

экономике России еще в период так называемой "косыгинской

реформы" во второй половине 70-х годов. В это время стали появляться

первые работы отечественных ученых - Н.Я.Петракова, В.И.Ротаря и др. по исследованию экономико-математических

моделей управления, учитывающих фактор неопределенности. В опубликованной в

1979 г. на русском языке книге венгерских экономистов Т.Бачкаи

и др. "Хозяйственный риск и методы его измерения", пожалуй, впервые в

незавуалированной форме обосновывалась необходимость

учета неопределенности и риска при принятии хозяйственных решений даже в

относительно стабильной среде планово-централизованной экономики

социалистических стран.

В современной научной и

прикладной литературе в сходном смысле употребляются такие термины, как

"экономический риск", "предпринимательский риск",

"коммерческий риск", "финансовый риск" и т.п.

Риск и неопределенность в экономике

Суть работы по управлению рисками состоит в том,

чтобы оценить их размер, выработать эффективные и экономичные меры по

уменьшению этого размера и затем убедиться, что риски заключены в приемлемые

рамки (и остаются таковыми). Следовательно, управление рисками включает в себя

два вида деятельности, которые чередуются циклически:

(пере)оценку (измерение) рисков;

выбор эффективных и экономичных защитных средств (нейтрализация

рисков).

По отношению к выявленным рискам

возможны следующие действия:

1.

ликвидация риска (например, за счет устранения

причины);

2.

уменьшение риска (например, за счет использования

дополнительных защитных средств);

3.

принятие риска (и выработка плана действия в

соответствующих условиях);

4.

переадресация риска (например, путем заключения

страхового соглашения).

Управление рисками - процесс

циклический. По существу, последний этап - это оператор конца цикла,

предписывающий вернуться к началу. Риски нужно контролировать постоянно,

периодически проводя их переоценку.

Управление риском должно

осуществляться в несколько этапов[1].

1. Определение целей и создание предпосылок. Данный этап

предполагает установление общих целей и параметров, в пределах которых

конкретный риск или группа рисков могут быть изучены и приняты решения по ним.

Эти границы могут рассматриваться с точки зрения стратегических и

организационных аспектов.

Стратегические аспекты это,

прежде всего, определение взаимоотношений между предприятием и окружающей его

внешней средой, установление слабых и сильных сторон предприятия. В этой связи,

особенно важно, установление тех критических параметров в позиционировании

организации во внешней среде, которые могут снизить или расширить возможности

предприятия, в случае наступления неблагоприятных или благоприятных событий.

Организационные аспекты

предполагают установление целей и задач для различных иерархических ступеней

управления предприятием, и распределение ответственности между ними за

различные типы принятия решения. Основная идея такого распределения заключается

в том, что решения принятые по управлению того или иного риска, в зависимости

от типа, могли быть практически реализованы соответствующими структурными

подразделениями.

2. Идентицифирование рисков. На этом этапе, необходимо

определить список тех рисков, которым может быть подвержено предприятие,

выявить какие из них являются более важными, какие менее. Кроме этого, целью идентицифирования рисков является и выявление тех событий

(как неблагоприятных, так и благоприятных), которые могут оказать существенное

влияние на функционирование предприятия в случае их наступления. Это, прежде

всего, разрешение таких вопросов, как - когда, почему и как наступят

сопряженные с риском события, и каким образом предприятие может отреагировать

на них.

Следует отметить, что, учитывая

многообразие и специфику проявления различных видов рисков в сельском

хозяйстве, его обширный характер идентицифирование

рисков, а тем более адекватное реагирование на них, не всегда является простой

задачей. Безусловно, существуют некоторые риски, которые являются редкими и

необычными, и поэтому трудными с точки зрения их выявления.

3. Анализ рисков. Анализ рисков состоит из двух этапов: определение

возможностей наступления рисков с точки зрения их вероятностей; и оценка

возможных последствий. Другими словами, с точки зрения неформального анализа,

необходимо выявить какие риски являются “маловероятными” и какие “весьма

вероятными”, а также оценить возможные последствия с точки зрения их уровня

воздействия на предприятие в целом (“несущественные”, “серьезные”,

“катастрофические” и т.д..). Основная задача, такого рода неформального анализа

заключается в том, чтобы отделить те риски, которые являются “низко-вероятными”

и “несущественными”, от тех, которые являются “более вероятными” и

“катастрофическим”, и заниматься ими более подробно, всесторонне, используя

системный анализ.

Как правило, в литературе

различают два способа определения вероятности: объективный и субъективный.

Вероятность считается

объективной, если ее можно определить с помощью математических методов или же

путем статистических исследований, анализа накопленного опыта. Наиболее простой

пример объективной вероятности: монета при подбрасывании ложится вверх “решкой”

с вероятностью 0.5 (или 50%). Следует отметить, что вероятность будет определена

объективно, если поступит достаточно информации для того, чтобы прогноз

оказался статистически достоверным. Так, даже в нашем примере, монета может

лечь “решкой” в 3, 4, 5, 6, 7 и т. д. раз из серии в 10 попыток. Чем больше

будет количество подбрасываний, тем более достоверным будет результат - в 50 %

случаев монета ляжет верх “решкой”.

Однако, во многих случаях

организации не располагают достаточным количеством информации для того, чтобы

объективно оценить вероятность, и это особенно актуально для предприятий

работающих в сфере АПК. В такой ситуации руководитель может отдать предпочтение

тому или иному варианту, используя суждения о возможности свершения альтернатив

с той или иной субъективной вероятностью.

4. Оценка рисков. Этап “оценка рисков” тесно связан и следует за

анализом рисков. Здесь особое внимание обращается на те риски, к которым

существующие методы управления риском не подходят, и поэтому последующие

мероприятия по управлению ими становятся необходимыми. В оценке приемлемости

риска, важное значение имеет определение уровня не принятия риска. Очевидно,

что данный уровень находится в обратной зависимости от общей стоимости

имущества предприятия.

Затем организация должна

подсчитать, в какой степени она готова покрыть финансовые расходы, связанные с

уже определенными рисками, и если не готова, переходить к следующему этапу

управления рисками - контролю риском.

5. Управление рисками. Она включает в себя разработку мероприятий,

направленные на снижение вероятности возможного риска, исключение или попытку

его избежать, а также уменьшение серьезности риска в случае его наступления.

Кроме того, необходимо заботиться о том, как покрыть финансовый ущерб от

рисков, которые окажутся ни допустимыми, ни контролируемыми на допустимом

уровне. Для этого необходимо разработать меры с целью распределения финансовых

потерь по времени так, чтобы смягчилось финансовое давление, под которым

окажется организация в случае появления серьезных убытков.

Эффективное управление риска

включает предвидение и прогнозирование возможных трудностей и планирование

мероприятий, с целью уменьшения неблагоприятных последствий, а не просто

реагировать на неблагоприятные события после того, как они уже произошли. Таким

образом, на наш взгляд, два первичных аспекта управления риска:

предвидение и прогнозирование

возможностей наступления неблагоприятных условий хозяйствования и разработка

мер, направленные на уменьшения вероятности проявления таких событий;

разработка мероприятий,

направленных на снижение неблагоприятных последствий, в случае если они уже

произошли.

Например,

управление риском в области сельскохозяйственной техники и оборудования могло

включить капитальный ремонт старой техники перед началом напряженного периода

работ, чтобы уменьшить шансы основных поломок. Также, в течении посевных и

уборочных работ, следовало бы иметь запасы основных запасных частей, которые

подвержены частой поломки. Конечно, запасные части не предотвращают поломку, но

неблагоприятные последствия будут гораздо ниже, если будет произведен оперативный

ремонт техники, с использованием имеющихся запасных частей. Для управления

рисками можно также использовать хеджирование, с помощью которого

предприниматели могут сузить область возможных нежелательных результатов

(отказываясь от дополнительных доходов в случае повышения цен на рынке, но

защищаясь от убытков при понижения цен).

5. Проверка и обзор. Очевидно, что раз план

по управлению тем или риском был принят и осуществлен, то естественно он должен

быть в процесс реализации проверен. Более того, в связи с тем, что управление

риском осуществляется в условиях неполной информации о возможных будущих

последствиях принятого решения, то весьма вероятно, что многие аспекты принятой

стратегии риск- менеджмента могут оказаться не неудовлетворительными. Поэтому,

этап “проверка и обзор” обязателен и призван установить - как работает принятая

стратегия и тактика риск–менеджмента, и в зависимости от этого (в случае

необходимости) внести соответствующие коррективы.

Важным этапом управления

рисками является сбор и анализ информации, необходимой в конечном итоге для

выбора конкурентных стратегий. Сбор данных о деятельности конкурентов и ее

анализ — достаточно трудоемкая работа, требующая систематического проведения.

Обычно исследование начинается со

сбора вторичных данных. Они служат отправной точкой исследования. Они дешевле и

более доступны.

В зависимости от направления и

характера исследований информация может черпаться из самых различных

источников. Исследования могут разделяться на внутрифирменные исследования и

исследования внешней среды. Источниками информации для внутрифирменных

исследований являются, прежде всего, различные отчетные документы,

характеризующие деятельность фирмы. Они составляются в основном работниками

фирмы. Информация при исследованиях внешней среды обычно берется из трех

основных источников:

-

собственные источники - информация, полученная в ходе

исследований внешней среды, проводимых фирмой;

-

заказная информация – информация, которую для заказчика

предоставляют специализированные фирмы;

-

независимые источники – отчеты, обзоры, подборки и т.

д., публикуемые различными научно-исследовательскими, и иными фирмами и

обществами.

Несомненно, что риск

есть вероятностная категория, и в этом смысле наиболее обоснованно с научных

позиций характеризовать и измерить его как вероятность возникновения определенного

уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы

устанавливать для каждого абсолютного или относительного значения величины возможных

потерь соответствующую вероятность возникновения такой величины.

Рис. 1. Схема зон риска

Построение кривой вероятностей (или таблицы)

призвано быть исходной стадией оценки риска. Но применительно к

предпринимательству это чаще всего чрезвычайно сложная задача. Поэтому практически

приходится ограничиваться упрощенными подходами, оценивая риск по одному или

нескольким, показателям, представляющим обобщенные характеристики, наиболее

важные для суждения о приемлемости риска.

Рассмотрим некоторые из главных показателей риска. С этой

целью сначала выделим определенные области или зоны риска в зависимости от величины

потерь.

Область, в которой потери не ожидаются, назовем безрисковой зоной, ей соответствуют нулевые потери

или отрицательные (превышение прибыли).

Под зоной допустимого

риска будем понимать область, в пределах которой данный вид

предпринимательской деятельности сохраняет свою экономическую целесообразность,

т. е. потери имеют место, но они меньше ожидаемой прибыли.

Граница зоны допустимого риска соответствует уровню потерь,

равному расчетной прибыли от предпринимательской деятельности.

Следующую более опасную область будем называть зоной критического риска. Это область,

характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли,

вплоть до величины полной расчетной выручки от предпринимательства,

представляющей сумму затрат и прибыли.

Иначе говоря, зона критического риска характеризуется

опасностью потерь, которые заведомо превышают ожидаемую прибыль и в максимуме

могут привести к невозмещаемой потере всех средств,

вложенных предпринимателем в дело. В последнем случае предприниматель не только

не получает от сделки никакого дохода, но несет убытки в сумме всех бесплодных

затрат.

Кроме критического, целесообразно рассмотреть еще более

устрашающий катастрофический риск. Зона

катастрофического риска представляет область потерь, которые по своей

величине превосходят критический уровень и в максимуме могут достигать

величины, равной имущественному состоянию предпринимателя. Катастрофический

риск способен привести к краху, банкротству предприятия, его закрытию и

распродаже имущества.

К категории катастрофического следует относить вне

зависимости от имущественного или денежного ущерба риск, связанный с прямой

опасностью для жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая

кривая распределения вероятностей потери или графическое изображение зависимости

вероятности потерь от их уровня, показывающее, насколько вероятно возникновение

тех или иных потерь.

Чтобы установить вид типичной кривой вероятности потерь,

рассмотрим прибыль как случайную величину и построим вначале кривую распределения

вероятностей получения определенного уровня прибыли (рис.1).

Существует несколько способов сбора первичных данных. Они

адекватны целям и задачам работы для конкретного заказчика.

Голубков Е. П. в своей статье «Общая характеристика методов

сбора данных», опубликованной в журнале «Маркетинг в России и за рубежом»[2] различает

качественные и количественные методы маркетинговых исследований. К качественным

он относит наблюдения, фокус-группы, глубинные

интервью, анализы протоколов, проекционные и физиологические измерения. К

количественным – различного вида опросы. Рассмотрим три метода маркетинговых

исследований - наблюдение, эксперимент, опрос.

Наблюдение – один из способов сбора первичных данных, когда

исследователь ведет непосредственное наблюдение за людьми и обстановкой.

Другой способ сбора данных – эксперимент. Эксперимент

подходит для выявления причинно-следственных связей.

Наблюдение лучше всего подходит для поисковых исследований,

тогда как опрос, один из наиболее трудоемких способов сбора первичной

информации, наиболее удобен при проведении описательных исследований. Опросы

проводятся обычно для выявления предпочтений клиентов о качестве или

ассортименте предоставляемых услуг. Это позволяет фирме определиться в выборе

воздействий.

Опросами, наблюдениями и экспериментами могут заниматься

агенты по сбыту или другие сотрудники фирмы, совмещающие их проведение со своей

основной работой или занимающиеся этим в специально выделенное время.

Для проведения опроса фирма может пригласить временных

работников. Чаще всего приглашаются старшеклассники или студенты, поскольку

выполнение этой работы не требует особой квалификации.

Иногда фирма приглашает для этой цели специалистов, однако

такое привлечение должно быть хорошо продуманно и обоснованно, так как затраты

на использование специалиста должны окупиться.

Существуют также различные орудия исследования.

При сборе первичных данных можно использовать анкеты или

механические устройства.

Анкета – самое распространенное орудие исследования при

сборе первичных данных. В широком смысле, анкета – это ряд вопросов, на которые

опрашиваемый должен дать ответы. Анкета требует тщательной разработки,

опробования и устранения ошибок до начала ее использования. При разработке

анкеты особое внимание нужно обратить на форму вопросов, их последовательность

и формулировку. Не желательно включение вопросов, на которые не захотят отвечать

или которые не требуют ответа. Исследователи выделяют два типа вопросов:

закрытые и открытые. Закрытый вопрос включает в себя все возможные варианты

ответов, и опрашиваемый просто выбирает один из них. На открытый вопрос нужно

отвечать своими словами. Открытые вопросы дают больше информации, так как

опрашиваемый не связан определенным ответом и они особенно полезны на поисковом

этапе исследования. Ответы на закрытые вопросы легче интерпретировать и сводить

в таблицы.

Формулировка вопросов должна быть простой, недвусмысленной,

не влияющей на ответ. Первые вопросы должны по возможности заинтересовать

опрашиваемого. Трудные или личные вопросы лучше поставить в конец.

Кроме анкет используются различного рода механические

устройства, например, специальный аппарат, с помощью которого можно определить

кокой цвет воспринимается глазом лучше всего или аппарат, который фиксирует все

включения и выключения телевизора и номера каналов.

Существуют также различные способы связи с аудиторией, а

именно: интервью по телефону, анкеты, рассылаемые по почте, личные интервью,

групповые интервью. Выбор способа связи с аудиторией зависит от целей, задач

исследования. Все эти способы по-своему хороши.

Следующим этапом исследования является извлечение из

полученной информации наиболее важных данных и результатов. Эти полученные

данные сводятся в таблицы и обрабатываются с помощью статистических методик.

Оптимизация экономических решений с учетом риска и неопределнности

Управление риском должно

осуществляться в несколько этапов[3].

1. Определение целей и создание предпосылок. Данный этап

предполагает установление общих целей и параметров, в пределах которых

конкретный риск или группа рисков могут быть изучены и приняты решения по ним.

Эти границы могут рассматриваться с точки зрения стратегических и

организационных аспектов.

Стратегические аспекты это,

прежде всего, определение взаимоотношений между предприятием и окружающей его

внешней средой, установление слабых и сильных сторон предприятия. В этой связи,

особенно важно, установление тех критических параметров в позиционировании

организации во внешней среде, которые могут снизить или расширить возможности

предприятия, в случае наступления неблагоприятных или благоприятных событий.

Организационные аспекты

предполагают установление целей и задач для различных иерархических ступеней

управления предприятием, и распределение ответственности между ними за

различные типы принятия решения. Основная идея такого распределения заключается

в том, что решения принятые по управлению того или иного риска, в зависимости

от типа, могли быть практически реализованы соответствующими структурными

подразделениями.

2. Идентицифирование рисков. На этом этапе, необходимо

определить список тех рисков, которым может быть подвержено предприятие,

выявить какие из них являются более важными, какие менее. Кроме этого, целью идентицифирования рисков является и выявление тех событий

(как неблагоприятных, так и благоприятных), которые могут оказать существенное

влияние на функционирование предприятия в случае их наступления. Это, прежде

всего, разрешение таких вопросов, как - когда, почему и как наступят

сопряженные с риском события, и каким образом предприятие может отреагировать

на них.

Следует отметить, что, учитывая

многообразие и специфику проявления различных видов рисков в сельском

хозяйстве, его обширный характер идентицифирование

рисков, а тем более адекватное реагирование на них, не всегда является простой

задачей. Безусловно, существуют некоторые риски, которые являются редкими и

необычными, и поэтому трудными с точки зрения их выявления.

3. Анализ рисков. Анализ рисков состоит из двух этапов: определение

возможностей наступления рисков с точки зрения их вероятностей; и оценка

возможных последствий. Другими словами, с точки зрения неформального анализа, необходимо

выявить какие риски являются “маловероятными” и какие “весьма вероятными”, а

также оценить возможные последствия с точки зрения их уровня воздействия на

предприятие в целом (“несущественные”, “серьезные”, “катастрофические” и

т.д..). Основная задача, такого рода неформального анализа заключается в том,

чтобы отделить те риски, которые являются “низко-вероятными” и

“несущественными”, от тех, которые являются “более вероятными” и

“катастрофическим”, и заниматься ими более подробно, всесторонне, используя

системный анализ.

Как правило, в литературе

различают два способа определения вероятности: объективный и субъективный.

Вероятность считается

объективной, если ее можно определить с помощью математических методов или же

путем статистических исследований, анализа накопленного опыта. Наиболее простой

пример объективной вероятности: монета при подбрасывании ложится вверх “решкой”

с вероятностью 0.5 (или 50%). Следует отметить, что вероятность будет

определена объективно, если поступит достаточно информации для того, чтобы

прогноз оказался статистически достоверным. Так, даже в нашем примере, монета

может лечь “решкой” в 3, 4, 5, 6, 7 и т. д. раз из серии в 10 попыток. Чем

больше будет количество подбрасываний, тем более достоверным будет результат -

в 50 % случаев монета ляжет верх “решкой”.

Однако, во многих случаях

организации не располагают достаточным количеством информации для того, чтобы

объективно оценить вероятность, и это особенно актуально для предприятий

работающих в сфере АПК. В такой ситуации руководитель может отдать предпочтение

тому или иному варианту, используя суждения о возможности свершения альтернатив

с той или иной субъективной вероятностью.

4. Оценка рисков. Этап “оценка рисков” тесно связан и следует за

анализом рисков. Здесь особое внимание обращается на те риски, к которым

существующие методы управления риском не подходят, и поэтому последующие

мероприятия по управлению ими становятся необходимыми. В оценке приемлемости

риска, важное значение имеет определение уровня не принятия риска. Очевидно,

что данный уровень находится в обратной зависимости от общей стоимости

имущества предприятия.

Затем организация должна

подсчитать, в какой степени она готова покрыть финансовые расходы, связанные с

уже определенными рисками, и если не готова, переходить к следующему этапу

управления рисками - контролю риском.

5. Управление рисками. Она включает в себя разработку мероприятий,

направленные на снижение вероятности возможного риска, исключение или попытку

его избежать, а также уменьшение серьезности риска в случае его наступления.

Кроме того, необходимо заботиться о том, как покрыть финансовый ущерб от

рисков, которые окажутся ни допустимыми, ни контролируемыми на допустимом

уровне. Для этого необходимо разработать меры с целью распределения финансовых

потерь по времени так, чтобы смягчилось финансовое давление, под которым

окажется организация в случае появления серьезных убытков.

Эффективное управление риска

включает предвидение и прогнозирование возможных трудностей и планирование

мероприятий, с целью уменьшения неблагоприятных последствий, а не просто

реагировать на неблагоприятные события после того, как они уже произошли. Таким

образом, на наш взгляд, два первичных аспекта управления риска:

предвидение и прогнозирование

возможностей наступления неблагоприятных условий хозяйствования и разработка

мер, направленные на уменьшения вероятности проявления таких событий;

разработка мероприятий,

направленных на снижение неблагоприятных последствий, в случае если они уже

произошли.

Например,

управление риском в области сельскохозяйственной техники и оборудования могло

включить капитальный ремонт старой техники перед началом напряженного периода

работ, чтобы уменьшить шансы основных поломок. Также, в течении посевных и

уборочных работ, следовало бы иметь запасы основных запасных частей, которые

подвержены частой поломки. Конечно, запасные части не предотвращают поломку, но

неблагоприятные последствия будут гораздо ниже, если будет произведен

оперативный ремонт техники, с использованием имеющихся запасных частей. Для

управления рисками можно также использовать хеджирование, с помощью которого

предприниматели могут сузить область возможных нежелательных результатов

(отказываясь от дополнительных доходов в случае повышения цен на рынке, но

защищаясь от убытков при понижения цен).

Проверка и обзор. Очевидно,

что раз план по управлению тем или риском был принят и осуществлен, то

естественно он должен быть в процесс реализации проверен. Более того, в связи с

тем, что управление риском осуществляется в условиях неполной информации о

возможных будущих последствиях принятого решения, то весьма вероятно, что

многие аспекты принятой стратегии риск- менеджмента могут оказаться не

неудовлетворительными. Поэтому, этап “проверка и обзор” обязателен и призван

установить - как работает принятая стратегия и тактика риск–менеджмента, и в

зависимости от этого (в случае необходимости) внести соответствующие

коррективы.

Высокая степень финансового риска

проекта приводит к необходимости поиска путей ее искусственного снижения.

Снижение

степени риска - это сокращение

вероятности и объема потерь.

Для снижения степени риска

применяются различные приемы. Наиболее распространенными являются:

·

диверсификация;

·

приобретение

дополнительной информации о выборе и результатах;

·

лимитирование;

·

самострахование;

·

страхование;

·

страхование

от валютных рисков;

·

хеджирование;

·

приобретение

контроля над деятельностью в связанных областях;

·

учет и

оценка доли использования специфических фондов компании в ее общих фондах и др.

Диверсификация

представляет собой процесс

распределения капитала между различными объектами вложения, которые

непосредственно не связаны между собой.

Диверсификация позволяет избежать

части риска при распределении капитала между разнообразными видами

деятельности. Например, приобретение инвестором акций пяти разных акционерных

обществ вместо акций одного общества увеличивает вероятность получения им

среднего дохода в пять раз и соответственно в пять раз снижает степень риска.

Диверсификация является наиболее

обоснованным и относительно менее издержкоемким

способом снижения степени финансового риска.

Диверсификация - это рассеивание

инвестиционного риска. Однако она не может свести инвестиционный риск до нуля.

Это связано с тем, что на предпринимательство и инвестиционную деятельность

хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с

выбором конкретных объектов вложения капитала, и, следовательно, на них не

влияет диверсификация.

Внешние факторы затрагивают весь

финансовый рынок, т.е. они влияют на финансовую деятельность всех

инвестиционных институтов, банков, финансовых компаний, а не на отдельные

хозяйствующие субъекты.

К внешним факторам относятся

процессы, происходящие в экономике страны в целом, военные действия,

гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка

России, изменение процентных ставок по депозитам, кредитам в коммерческих

банках, и т.д. Риск, обусловленный этими процессами, нельзя уменьшить с помощью

диверсификации.

Таким образом, риск состоит из двух

частей: диверсифицируемого и недиверсифицируемого

риска.

Диверсифицируемый

риск, называемый еще

несистематическим, может быть устранен путем его рассеивания, т.е.

диверсификацией.

Недиверсифицируемый риск, называемый еще систематическим, не может быть

уменьшен диверсификацией.

Причем исследования показывают, что

расширение объектов вложения капитала, т.е. рассеивания риска, позволяет легко

и значительно уменьшить объем риска. Поэтому основное внимание следует уделить

уменьшению степени недиверсифицируемого риска.

С этой целью зарубежная экономика

разработала так называемую «портфельную теорию». Частью этой теории является

модель увязки систематического риска и доходности ценных бумаг (Capital Asset Pricing

Model – САРМ)

Информация играет важную роль в риск-менеджменте. Финансовому менеджеру часто приходится

принимать рисковые решения, когда результаты вложения капитала не определены и

основаны на ограниченной информации. Если бы у него была более полная

информация, то он мог бы сделать более точный прогноз и снизить риск. Это

делает информацию товаром, причем очень ценным. Инвестор готов заплатить за

полную информацию.

Стоимость полной информации

рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения

или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью,

когда информация неполная.

Лимитирование - это установление лимита, т.е. предельных сумм

расходов, продажи, кредита и т.п. Лимитирование

является важным приемом снижения степени риска и применяется банками при выдаче

ссуд, при заключении договора на овердрафт и т.п. Хозяйствующими субъектами он

применяется при продаже товаров в кредит, предоставлении займов, определении

сумм вложения капитала и т.п.

Самострахование

означает, что предприниматель

предпочитает подстраховаться сам, чем покупать страховку в страховой компании.

Тем самым он экономит на затратах капитала по страхованию. Самострахование

представляет собой децентрализованную форму создания натуральных и страховых

(резервных) фондов непосредственно в хозяйствующем субъекте, особенно в тех,

чья деятельность подвержена риску.

Создание предпринимателем

обособленного фонда возмещения возможных убытков в производственно-торговом

процессе выражает сущность самострахования. Основная задача самострахования

заключается в оперативном преодолении временных затруднений

финансово-коммерческой деятельности. В процессе самострахования создаются

различные резервные и страховые фонды. Эти фонды в зависимости от цели

назначения могут создаваться в натуральной или денежной форме.

Так, фермеры и другие субъекты

сельского хозяйства создают прежде всего натуральные страховые фонды: семенной,

фуражный и др. Их создание вызвано вероятностью наступления неблагоприятных

климатических и природных условий.

Резервные денежные фонды создаются

прежде всего на случай покрытия непредвиденных расходов, кредиторской

задолженности, расходов по ликвидации хозяйствующего субъекта. Создание их

является обязательным для акционерных обществ.

Акционерные общества и предприятия с

участием иностранного капитала обязаны в законодательном порядке создавать

резервный фонд в размере не менее 15% и не более 25% от уставного капитала.

Акционерное общество зачисляет в

резервный фонд также эмиссионный доход, т.е. сумму разницы между продажной и

номинальной стоимостью акций, вырученной при их реализации по цене, превышающей

номинальную стоимость. Эта сумма не подлежит какому-либо использованию или

распределению, кроме случаев реализации акций по цене ниже номинальной

стоимости.

Резервный фонд акционерного общества

используется для финансирования непредвиденных расходов, в том числе также на

выплату процентов по облигациям и дивидендов по привилегированным акциям в

случае недостаточности прибыли для этих целей.

Хозяйствующие субъекты и граждане для

страховой защиты своих имущественных интересов могут создавать общества

взаимного страхования.

Наиболее важным и самым

распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в

том, что инвестор готов отказаться от части своих доходов, чтобы избежать

риска, т.е. он готов заплатить за снижение степени риска до нуля.

Хеджирование (англ. heaging -

ограждать) используется в банковской, биржевой и коммерческой практике для

обозначения различных методов страхования валютных рисков. Так, в книге Долан Э. Дж. и др. «Деньги, банковское дело и

денежно-кредитная политика» этому термину дается следующее определение:

«Хеджирование - система заключения срочных контрактов и сделок, учитывающая

вероятностные в будущем изменения обменных валютных курсов и преследующая цель

избежать неблагоприятных последствий этих изменений». В отечественной

литературе термин «хеджирование» стал применяться в более широком смысле как

страхование рисков от неблагоприятных изменений цен на любые товарно-материальные

ценности по контрактам и коммерческим операциям, предусматривающим поставки

(продажи) товаров в будущих периодах.

Контракт, который служит для

страховки от рисков изменения курсов (цен), носит название «хедж» (англ. hedge - изгородь,

ограда). Хозяйствующий субъект, осуществляющий хеджирование, называется «хеджер». Существуют две операции хеджирования: хеджирование

на повышение; хеджирование на понижение.

Хеджирование на повышение, или хеджирование покупкой, представляет собой

биржевую операцию по покупке срочных контрактов или опционов. Хедж на повышение

применяется в тех случаях, когда необходимо застраховаться от возможного

повышения цен (курсов) в будущем. Он позволяет установить покупную цену намного

раньше, чем был приобретен реальный товар. Предположим, что цена товара (курс

валюты или ценных бумаг) через три месяца возрастет, а товар нужен будет именно

через три месяца. Для компенсации потерь от предполагаемого роста цен

необходимо купить сейчас по сегодняшней цене срочный контракт, связанный с этим

товаром, и продать его через три месяца в тот момент, когда будет приобретаться

товар. Поскольку цена на товар и на связанный с ним срочный контракт изменяется

пропорционально в одном направлении, то купленный ранее контракт можно продать

дороже почти на столько же, на сколько возрастет к этому времени цена товара.

Таким образом, хеджер, осуществляющий хеджирование на

повышение, страхует себя от возможного повышения цен в будущем.

Хеджирование на понижение, или хеджирование продажей - это биржевая операция

с продажей срочного контракта. Хеджер, осуществляющий

хеджирование на понижение, предполагает совершить в будущем продажу товара, и

поэтому, продавая на бирже срочный контракт или опцион, он страхует себя от

возможного снижения цен в будущем. Предположим, что цена товара (курс валюты,

ценных бумаг) через три месяца снижается, а товар нужно будет продавать через

три месяца. Для компенсации предполагаемых потерь от снижения цены хеджер продает срочный контракт сегодня по высокой цене, а

при продаже своего товара через три месяца, когда цена на него упала, покупает

такой же срочный контракт по снизившейся (почти настолько же) цене. Таким

образом, хедж на понижение применяется в тех случаях, когда товар необходимо

продать позднее.

Хеджер стремится снизить риск, вызванный

неопределенностью цен на рынке, с помощью покупки или продажи срочных

контрактов. Это дает возможность зафиксировать цену и сделать доходы или

расходы более предсказуемыми. При этом риск, связанный с хеджированием, не

исчезает. Его берут на себя спекулянты, т.е. предприниматели, идущие на

определенный, заранее рассчитанный риск.

Спекулянты на рынке срочных

контрактов играют большую роль. Принимая на себя риск в надежде на получение

прибыли при игре на разнице цен, они выполняют роль стабилизатора цен. При

покупке срочных контрактов на бирже спекулянт вносит гарантийный взнос, которым

и определяется величина риска спекулянта. Если цена товара (курс валюты, ценных

бумаг) снизилась, то спекулянт, купивший ранее контракт, теряет сумму, равную

гарантийному взносу. Если цена товара возросла, то спекулянт возвращает себе

сумму, равную гарантийному взносу, и получает дополнительный доход от разницы в

ценах товара и купленного контракта.

Весь процесс

управления рисками можно отобразить следующим образом:

Этап постановки целей управления

рисками характеризуется использованием методов анализа и прогнозирования

экономической конъюнктуры, выявления возможностей и потребностей предприятия в

рамках стратегии и текущих планов его развития.

На этапе анализа риска используются методы

качественного и количественного анализа: методы сбора имеющейся и новой

информации, моделирования деятельности предприятия, статистические и

вероятностные методы и т.п.

На третьем этапе производится

сопоставление эффективности различных методов воздействия на риск: избежания

риска, снижения риска, принятия риска на себя, передачи части или всего риска

третьим лицам, которое завершается выработкой решения о выборе их оптимального

набора.

На завершающем этапе управления

рисками выбранных методов воздействия на риск. Результатом данного этапа должно

стать новое знание о риске, позволяющее, при необходимости, откорректировать

ранее поставленные цели управления риском.

Таким образом, на каждом из

этапов используются свои методы управления рисками. Результаты каждого этапа

становятся исходными данными для последующих этапов, образуя систему принятия

решений с обратной связью. Такая система обеспечивает максимально эффективное

достижение целей, поскольку знание, получаемое на каждом из этапов, позволяет

корректировать не только методы воздействия на риск, но и сами цели управления

рисками.

Хеджирование и рынки фьючерсов

Термин хеджирование происходит от английского hedge,означающее ограждение.

Хеджирование(hedging)-это инструментарий, используемый для минимизации

потерь от валютных колебаний. Он действует главным образом путем открытия

противоположной позиции по той же валюте. Техника хеджирования включает

использование форвардных, фьючерсных, опционных операций, процентных свопов и

т.д.

Необходимость хеджа появляется вместе с открытием валютной позиции. При короткой позиции банк вынужден покупать

валюту, и задача состоит в том, чтобы избежать привлечения валюты по более

высокому курсу; при длинной позиции-избежать

ситуации, в которой банк вынужден

принимать подорожавшую валюту по старому, более низкому курсу, размещая ее по

более высокому.

Американский экспортер заключил сделку на продажу книг по

искусству на сумму в 100 000 ф.ст. в июне месяце года

N с британским клиентом

и, предоставив отсрочку платежа на три месяца своему клиенту, ожидает получения

платежа в сентябре года N

. Стремясь снизить риск, экспортер обеспечивает покрытие валютных рисков на

рынке фьючерсных контрактов.

Текущие

курсы:

Текущий курс GBR/USD:1,380 USD;

Трехмесячный курс GBR/USD:1,3900

USD;

Фьючерсный курс сентября GBR/USD:1,4000

USD.

Экспортер

находится в длинной позиции в ф.ст. Если срочный курс

рассматривать как прогноз будущих валютных курсов, то предполагаемая стоимость

100 000 GBR будет

равна:

100

000 *1,3900 USD=139 000

USD

На рынке срочных

финансовых контрактов экспортер должен занять короткую позицию в ф.ст., т.е. продать контракт на ф.ст.

Количество

контрактов, которые необходимо ему продать, чтобы покрыть свою позицию:

100 000

GBR:25000=4

В Таблице 1 представлены результаты операций.

Экспортер компенсирует доходами, которые он получил на рынке

фьючерсов (10 000 USD),

понесенные потери (10 000 USD)

по отношению к прогнозируемой стоимости.

Таблица 1

Операции на наличном рынке и на рынке фьючерсов

|

Наличный рынок.

|

Рынок фьючерсов.

|

|

Июнь года N

Срочный

трехмесячный курс

GBР/USD:1,3900 USD

Прогнозируемая стоимость

100 000 GBР:100000*1,3900=139000 USD

Сентябрь года N

Текущий курс GBР/USD:1,2900

100 000 GBР:Стоимость

полученных

100

000*1,2900=129000 USD

Потери по

отношению к прогнозируемой стоимости:

139000 USD-129000 USD=10000 USD

|

Продажа 4

контрактов GBР-сентябрь по курсу 1,400

4*25000*1,400=140000

USD

Сентябрь года N

1,300:Покупка

контракта на GBР по курсу

4*25000*1,3000=130000 USD

Прибыль по

фьючерсам:

140000 USD-130000 USD=10000 USD

|

Американский импортер заключил контракт на покупку

немецких калькуляторов. Оплата по контракту должна быть осуществлена в день

поставки калькуляторов, через три месяца, т.е. в июне года N года N. Общая сумма контракта составляет 1

000 000 DEM. Опасаясь повышения курса немецкой марки по отношению к

доллару, импортер решает хеджировать валютные риски на рынке фьючерсных

контрактов.

Текущие курсы

марта на рынке фьючерсов следующие:

Текущий курс DEM/USD:0,4955;

Курс июньского

фьючерса:0,4955;

Курс сентябрьского

фьючерса:0,4985.

На рынке

фьючерсных контрактов импортер должен купить такое количество контрактов, какое

необходимо ему для покрытия своей позиции. Т.к. фьючерсные контракты продаются

на сумму 125 000 DEM,

то он должен купить 8 контрактов (1 000 000/125 000) (см. Табл. 2).

Таблица 2

Операции на наличном рынке

и на срочном финансовом рынке.

|

Наличный рынок.

|

Рынок фьючерсов.

|

|

Март года N

Прогнозируемая стоимость

1 000 000

DEM равна:495500 USD

Июнь года N

Покупка немецких марок на рынке спот по

курсу 0,4990, что составит:

1 000 000*0,4990=499000 USD

Потери: 3500 USD

|

Март года N

Покупка 8 контрактов по 125000 DEM по курсу 0,4965 USD=496500 USD

Июнь года N

Продажа 8 контрактов по курсу

0,5005

8*125000*0,5005=500500 USD

Прибыль по контрактам:

500500 USD-496500 USD=4000 USD

|

Импортер купит 8 фьючерсных контрактов на июнь, т.к. в июне

он должен погасить свой долг по импортной поставке, при этом желательно, чтобы

валютный курс по фьючерсам соответствовал текущему июньскому курсу, потому что

расчеты в немецких марках нужно сделать эффективными.

В этом примере импортер компенсирует свои потери на

наличном рынке прибылью от фьючерсных контрактов. Чистая прибыль составит:

4 000 USD-3 500 USD=500 USD.

Приведенные выше примеры касались американских импортеров

и экспортеров. Необходимо отметить, что фьючерсные контракты котируются в USD, поэтому неамериканские

импортеры и экспортеры должны хеджировать следующим образом.

Если

неамериканским импортерам необходимо оплатить импортные поставки в USD, то они должны продать

фьючерсные контракты, которые они в дальнейшем купят вновь.

Неамериканские экспортеры, которые получат платеж в

долларах USD, должны

купить фьючерсные контракты и продать их позже.

Фьючерсные контракты это контракты в валюте или соглашения,

заключенные на рынке валютных фьючерсов на покупку или продажу валюты в

будущем.

Определение фьючерсов на фондовом рынке дано в п.1.2 «Положения

об условиях совершения срочных сделок на рынке срочных бумаг» от 14 августа

1998 г. Там указано, что фьючерс – это

«договор купли-продажи базового актива (договор на получение денежных средств

на основании изменения цены базового актива) с исполнением обязательств в

установленную дату в будущем, условия которого определены Спецификацией

организатора торговли».

Каждый контракт оговаривает определенное количество валюты и

срок продажи или покупки.

На рынках валютных фьючерсов действуют следующие участники:

компании и банки, стремящиеся хеджировать валютные риски (хеджеры), а также

биржевые спекулянты (игроки), которые соглашаются взять на себя риск,

предполагая получить прибыль от колебаний цен на рынке.

На рынке фьючерсов компании, предпочитающие обеспечивать

покрытие валютных рисков, займут позицию, противоположную той, что существует

на наличном рынке.

Если компания займет на рынке фьючерсов противоположную

позицию существующей на рынке валюты, то таким образом она компенсирует

понесенные потери на одном рынке прибылью на такую же сумму на втором рынке.

Стоимость фьючерсных контрактов складывается из двух типов

издержек:

·

переменные комиссионные затраты;

·

постоянные затраты, выраженные в виде

первоначального депозита, который вносится при заключении контракта, а также

дополнительные взносы, перечисляемые в случае неблагоприятных изменений курса

валюты.

Существует два вида валютных фьючерсов:

1.Фьючерсы на

курс иностранной валюты;

2.Фьючерсы на

кросс-курс иностранной валюты.

В первом случае иностранная валюта

приобретается по валютному курсу за национальную валюту.

Во втором случае иностранная валюта приобретается по

валютному курсу за другую иностранную валюту, но с оплатой в национальной

валюте.

Фьючерсы используются для уменьшения валютного риска в случае,

если компания или финансовое учреждение рассчитывает осуществить платежи или

получить выплату валютных средств в будущем. Возможность финансового риска

проистекает от неуверенности в отношении изменения биржевого курса к времени

заключения сделки.

Содержание фьючерсного контракта определяется фьючерсными

биржами и является единым для всех. Стандартизация в данном случае

подразумевает обсуждение продавцом и покупателем только цены контракта.

Спецификация контракта, предлагаемая биржей, будет включать

в себя следующее:

- определение ценной бумаги, подлежащей купле-продаже;

- стоимость контракта (номинальная стоимость);

- минимально допустимый интервал изменения цены (обменного

курса), например, сотая часть цента по контракту немецкая марка/доллар;

- величину минимального изменения стоимости контракта

(например, по контракту на немецкую марку на ЧТБ эта величина составляет

$12,50);

- время торговли (например, подписание контракта состоится

между 7.30 и 16.00 по лондонскому времени);

- дату передачи новому владельцу;

- последний день купли или продажи контракта.

Одним из недостатков стандартизации является тот факт, что

контракт в некоторых случаях не соответствует индивидуальным требованиям

пользователя.

Обязательным условием фьючерса является гарантированный

депозит.

Расчеты между контрагентами осуществляется через клиринговую

палату при валютной бирже, которая выступает посредниками между сторонами и

одновременно гарантом сделки.

Преимуществом фьючерса является его высокая ликвидность и

постоянная котировка на валютной бирже. С помощью фьючерсов экспортеры имеют

возможность хеджирования своих операций.

Покупка или продажа валютных фьючерсов позволяет избежать

возможных потерь, возникающих в результате колебаний курсов валют по сделкам с

клиентами.

Сделки спот по фьючерсам на межбанковском рынке проходят все

12 месяцев в году. Открытые позиции по операциям с клиентами (форварды,

опционы, свопы) банки обычно хеджируют на фьючерсном биржевом рынке.

На рынке валютных фьючерсов хеджер

– тот кто покупает фьючерсный контракт – получают гарантию, что в случае

повышения курса иностранной валюты на рынке спот он сможет купить ее по более

выгодному курсу, зафиксированному фьючерсной сделкой. Таким образом, убытке по сделки спот компенсируются

хеджером прибылью на фьючерсном валютном рынке при

повышении курса иностранной валюты и на оборот. Нужно отметить также одну

неписаную закономерность – валютный курс на рынке спот всегда имеет тенденцию

сближения с курсом фьючерсного рынка по мере приближения срока исполнения фьючерсного

контракта.

Недостаток хеджирования с помощью фьючерсного контракта-

данный контракт, позволяя покрывать риск при неблагоприятном изменении на рынке

спот, не дают возможности воспользоваться благоприятными изменениями т.е.

получить дополнительную прибыль, если она возможна.

Клиринговая палата выполняет основную роль на рынке

фьючерсов. Именно ей принадлежат следующие функции:

·

эмитировать контракты, служащие предметом

сделки;

·

компенсировать позиции, кредитуя или дебетуя

счета участников, имеющих дебиторские или кредиторские маржи;

·

контролировать и нести ответственность за

каждого участника. Каждая из сторон несет обязательства только по отношению к

Клиринговой палате.

При заключении фьючерсного контракта существует две позиции:

длинная и короткая.

Покупатель контракта занимает длинную (лонг)

позицию. Владелец длинной фьючерсной позиции может получить поставку реального

товара, если продержит фьючерсную позицию до срока поставки.

Правила, регулирующие фьючерсную торговлю, позволяют продать

фьючерсный контракт раньше, чем Вы его купили. Покупатель данного контракта

занимает короткую (шорт) позицию. От покупателя ожидается поставка фактического

товара, если короткая позиция сохраняется до срока поставки. Чтобы закрыть

короткую фьючерсную позицию, нужно на бирже купить идентичный фьючерсный

контракт.

На фьючерсном рынке для каждой длинной позиции существует

короткая. Т.е. на рынке фьючерсов компании, предпочитающие обеспечить покрытие

валютных рисков, займут позицию, противоположную той, что существует. Так она

компенсирует понесенные потери на одном рынке прибылью на такую же сумму на

другом. На рынке фьючерсов количество проданных контрактов равно числу

купленных контрактов.

Понятие коэффициента

хеджирования, как это ни парадоксально, и весьма прозрачно, и весьма сложно

одновременно. Его определение простое. Коэффициент хеджирования есть не что

иное, как количество единиц инструмента хеджирования, необходимое для

хеджирования одной единицы наличной позиции. Сложность, как мы вскоре покажем,

заключена скорее в Деталях, чем в определении.

Расчет подходящего (или оптимального) коэффициента

хеджирования ведется по-разному для различных типов инструментов хеджирования.

Мы остановимся здесь на вычислении коэффициента хеджирования для фьючерсного

хеджирования. Наши прежние представления о коэффициенте хеджирования сводились

к тому, что для хеджирования одной единицы наличной позиции требуется одна

единица фьючерса. Использование коэффициента хеджирования 1 : 1 сегодня

именуется (и совершенно справедливо) «наивным» подходом (naive

approach). «Наивный» коэффициент хеджирования

применялся достаточно долго и давал хорошие результаты для некоторых наличных

позиций, хеджируемых некоторыми фьючерсами. Однако в других случаях это

приводило к плохим результатам.

В начале 60-х гг. Джонсон (1960) и

Штейн (1961) применили к хеджированию портфельный подход, аргументируя это тем,

что целью хеджирования служит минимизация дисперсии прибыли, связанной с

комбинацией наличной и фьючерсной позиций. Это привело к использованию

регрессионного анализа для определения коэффициента хеджирования, минимизирующего риск. В то время их методология могла быть

применена лишь к хеджированию традиционных товаров, так как финансовые фьючерсы

еще не вошли в обиход. Эмпирическая проверка на исторических рядах наблюдений

цен показала преимущества подхода Джонсона и Штейна.

«Наивный» подход отныне должен был рассматриваться как неправильный и указывал

лишь на недостаточную искушенность тех, кто его использовал. После появления в

70-х гг. финансовых фьючерсов Эдерингтон (1979)

распространил подход Джонсона и Штейна на

хеджирование финансовых позиций.

В методологии Джонсона, Штейна и Эдерингтона (JSE) применяется обычная минимальная

среднеквадратичная регрессия спотовой цены по

фьючерсной. Близкий к ней, но в теоретическом плане более предпочтительный

подход заключается в определении, регрессии изменения спотовой

цены по изменению фьючерсной цены. Такая регрессия определяется формулами 4 или

5.

(4)

(4)

(5)

(5)

Параметр и задает ошибку (или остаточный член) регрессии.

Наклон прямой регрессии b

означает коэффициент хеджирования с минимальной дисперсией, а параметр а —

свободный член, которым обычно пренебрегают. (В случае когда строится регрессия

для разностей, параметр а близок к нулю.)

Несмотря на повышение эффективности хеджирования,

обусловленное применением методологии JSE, многие проблемы остались. Наиболее

важные из них связаны с нарушением предположений, лежащих в основе

регрессионного анализа. А именно, использование метода регрессии предполагает,

что соотношение зависимой (S) и независимой (F) переменных остается стабильным.

Это значит, что ожидаемый базис тот же самый, т. е. не зависит от того, когда

сделаны наблюдения. Но на самом деле соотношение спотовой

и фьючерсной цен обычно не является стабильным. Например, для прямого хеджа —

хеджа, использующего фьючерсный контракт, для которого лежащий в основе актив в

точности тот же, что и в хеджируемой позиции (включая и место его поставки), —

фьючерсная цена должна приближаться к спотовой цене,

так что базис исчезает в момент поставки. Напомним, что базисом называется

разность между спотовой и фьючерсной ценами.

Отклонение между предполагаемым поведением базиса и его фактическим поведением

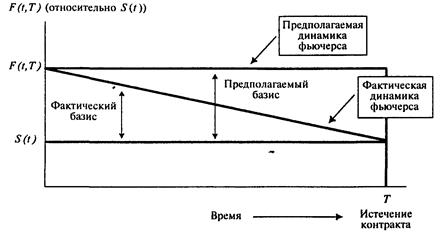

представлено на рис. 8.

Для хранимых продуктов, включая и большинство финансовых,

базис объясняется издержками по поддержанию позиции

(cost of carry). Иными словами, фьючерсная цена равна цене «спот»

плюс полные издержки по поддержанию позиции. Эти полные издержки включают в

себя процентные издержки по поддержанию наличного актива и стоимость хранения

наличного актива за вычетом любых выгод от актива. Таким образом, фьючерсная

цена связана со спотовой соотношением 6.

Рис. 8. Поведение фьючерсной цены (предполагаемой и

фактической) во времени

F(t,T) = S(t) [1 + r(t,T) + w(t.T) - c(t,T)] (6)

где r (t,

T) — ставка процента за период, a w(t, Т) и с(t,

Т) — стоимость хранения за период и выгоды от актива соответственно, выраженные

в процентах от спотовой цены S(t).

С течением времени, когда текущее время / приближается к

моменту истечения Т, издержки по поддержанию позиции [r(t,T) + (w(t,T) — с (t,T)]

стремятся к нулю и, следовательно, базис должен исчезнуть.

Второе предположение метода регрессии связано с внутрирядовой некоррелированностью ошибок измерений. Однако

было обнаружено, что по крайней мере для некоторых товаров ошибки измерения

взаимно коррелированы. Это влияет на поведение базиса

во времени.

Заключение

В ходе проведения теоретического

и методологического исследования можно сделать следующие выводы.

Весь процесс

управления рисками можно отобразить следующим образом:

Этап постановки целей управления

рисками характеризуется использованием методов анализа и прогнозирования

экономической конъюнктуры, выявления возможностей и потребностей предприятия в

рамках стратегии и текущих планов его развития.

На этапе анализа риска используются методы

качественного и количественного анализа: методы сбора имеющейся и новой

информации, моделирования деятельности предприятия, статистические и

вероятностные методы и т.п.

На третьем этапе производится

сопоставление эффективности различных методов воздействия на риск: избежания

риска, снижения риска, принятия риска на себя, передачи части или всего риска

третьим лицам, которое завершается выработкой решения о выборе их оптимального

набора.

На завершающем этапе управления

рисками выбранных методов воздействия на риск. Результатом данного этапа должно

стать новое знание о риске, позволяющее, при необходимости, откорректировать

ранее поставленные цели управления риском.

Таким образом, на каждом из

этапов используются свои методы управления рисками. Результаты каждого этапа

становятся исходными данными для последующих этапов, образуя систему принятия

решений с обратной связью. Такая система обеспечивает максимально эффективное

достижение целей, поскольку знание, получаемое на каждом из этапов, позволяет

корректировать не только методы воздействия на риск, но и сами цели управления

рисками.

Базовым этапом, позволяющим

сформировать дальнейшую стратегию управления рисками является этап анализа

риска.

Список литературы

1.

Гранатуров В.М. Экономический

риск: сущность, методы измерения, пути снижения. Учебное пособие. Москва:

"Дело и Сервис", 2002, 112 с.

2. Романов

В. С. Понятие рисков и их классификация как основной элемент теории рисков //

Инвестиции в России. – 2004 г. – № 12, с. 41-43

3. Романов

В. С. Управление рисками: этапы и методы // Факты и проблемы практики

менеджмента: Материалы научно-практической конференции 30 октября 2001 г. –

Киров: Изд-во Вятского ГЛУ, 2003 г. – с. 71-77

4. Романов

В.С. Механизм управления рисками предприятия в современных условиях

хозяйствования: Автореферат диссертации на соискание ученой степени кандидата

экономических наук. – Ульяновск, 2002

5. Хохлов

Н.В. Управление риском: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА, 2002. – 239 с.

[1]

Хохлов Н.В. Управление риском: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА,

1999. – с.123

[2]

Голубков Е.П. Общая характеристика

методов сбора данных. Маркетинг в России

и за рубежом. № 1(4), 1998.

[3]

Хохлов Н.В. Управление риском: Учебное пособие для вузов. – М.: ЮНИТИ-ДАНА,

1999. – с.123