СОДЕРЖАНИЕ

ВВЕДЕНИЕ........................................................................................................... 5

1 ТЕОРЕТИЧЕСКИЕ И

МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ РАЗРАБОТКИ АЛГОРИТМА УПРАВЛЕНИЯ КРЕДИТОРСКОЙ

ЗАДОЛЖЕННОСТЬЮ..... 8

1.1 Понятие и виды кредиторской задолженности....................................... 8

1.2 Принципы управления кредиторской задолженностью....................... 25

1.3 Методы анализа динамики состава и структуры кредиторской задолженности................................................................................................ 55

2 АНАЛИЗ

ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ..................... 72

2.1 Краткая характеристика МУП ЖКУ №5................................................ 72

2.2 Расчет основных финансовых показателей МУП ЖКУ №5............... 73

3. РАЗРАБОТКА

АЛГОРИТМА УПРАВЛЕНИЯ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ....................................................................................... 92

3.1. Цели и основные направления управления кредиторской задолженности........................................................................................................................... 92

3.2. Алгоритм управления кредиторской задолженностью МУП ЖКУ №5 96

4 ЭКОНОМИЧЕСКАЯ

БЕЗОПАСНОСТЬ...................................................... 106

ЗАКЛЮЧЕНИЕ,

ВЫВОДЫ, РЕКОМЕНДАЦИИ........................................... 121

СПИСОК

ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.......................................... 124

Приложения

1.

Графическая часть

на 5 листах ф. А4

2. формы бухгалтерской отчетности на 8 листах

ВВЕДЕНИЕ

В условиях

перехода к рыночным отношениям в России управление кредиторской задолженностью

приобретает огромное значение и оказывает большое влияние на процесс и

результаты хозяйственной деятельности предприятия.

Актуальность

выбранной темы дипломного проекта обусловлена тем, что для многих не крупных

компаний кредиторская задолженность является основным источником

финансирования, причем зачастую эти предприятия просто не имеют доступа к

рынкам долгосрочного капитала.

Квалифицированная оценка соотношения состояния собственных

средств и заемных средств необходима главному бухгалтеру и руководителю, как

для определения финансового положения организации, так и для того, чтобы

избежать применения к предприятиям санкций за невыполнение условий договоров, а

также не допустить конфликтов с контролирующими органами. Несвоевременное

погашение кредиторской задолженности отрицательно влияет на деловую репутацию

предприятия.

Состояние текущих обязательств и расчетов (кредиторской

задолженности) наиболее точно отражает уровень организации производственной и

торговой деятельности, а также бухгалтерского учета хозяйствующих субъектов.

Для эффективного осуществления хозяйственно-операционной

работы предприятия необходимо качественное управление кредиторской задолженностью.

Реализация основных этапов управления внутренней кредиторской задолженностью

предприятия, организация взаимосвязи между ними и является главной задачей

управления кредиторской задолженностью.

Предмет дипломного проекта: анализ подходов и методов управления

кредиторской задолженностью.

Цель работы: разработка эффективного алгоритма управления

кредиторской задолженностью, уточнение основных задач, решаемых с помощью

алгоритма, а также выбор средств и методов их решения. Под эффективным

алгоритмом управления кредиторской задолженностью понимается комплекс основных

этапов анализа управления внутренней кредиторской задолженностью с учетом

специфики рассматриваемого предприятия. Основной целью управления кредиторской

задолженностью является обеспечение своевременного начисления и выплаты

средств, входящих в ее состав.

Объект анализа: Муниципальное унитарное предприятие жилищно-

коммунальное управление №5 г. Копейска (МУП ЖКУ№5), созданное с целью

обеспечения надежного технического состояния и содержания муниципального жилого

фонда, инженерных коммуникаций и оборудования на территории города Копейска.

В рамках дипломного проекта решаются следующие основные

задачи: рассматриваются понятие и виды кредиторской задолженности,

разрабатываются принципы управления кредиторской задолженностью, раскрываются

методы анализа состава структуры и динамики кредиторской задолженности

предприятия, используемые в современных условиях в практике российских фирм.

Определение основных задач, решаемых с помощью управления кредиторской

задолженностью, а также создание алгоритма управления кредиторской задолженностью.

Реализация предлагаемого алгоритма и является основной задачей дипломного

проекта.

Понятие кредиторской задолженности является исключительно

важным для определения финансового состояния организации, состояния источников

финансирования текущих капитальных затрат, а также для оценки правильности и

обоснованности принимаемых управленческих решений.

В практической части дипломного проекта проводится расчет

основных финансовых показателей предприятия, разрабатывается алгоритм

управления кредиторской задолженностью предприятия. При его создании

осуществляется анализ принципов его построения и результатов использования.

Результаты работы могут быть использованы при принятии управленческих

решений, относительно управления кредиторской задолженностью на предприятиях в

сфере жилищно-коммунального хозяйства (а также дипломных проектов).

В дипломном проекте использована теория и методология,

изложенная в монографиях, справочной и учебной литературе российских и

зарубежных учёных, а также нормативных актах.

1 ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ РАЗРАБОТКИ

АЛГОРИТМА УПРАВЛЕНИЯ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

1.1 Понятие и виды кредиторской

задолженности

В России переход экономики на рыночные условия хозяйствования

предоставляет экономическим субъектам полную хозяйственную самостоятельность в

выборе рынков сбыта продукции, поставщиков и подрядчиков, в поиске источников

финансирования, что заставляет особое внимание уделять расчётам с различными

контрагентами.

Финансовая политика предприятия является узловым моментом в

оценке допустимых, желаемых или прогнозируемых темпов наращивания его

экономического потенциала. В определённой степени она характеризуется при

рассмотрении пассива баланса, который включает одну из важнейших характеристик

как кредиторская задолженность.

Случается так, что получив товары, предприятие не может сразу

расплатиться за них. Тогда у него возникает кредиторская задолженность. Такая

задолженность может появиться у предприятия и по другой причине, например, если

оно вовремя не заплатило налоги, не вернуло кредит, либо не выплатило

работникам заработную плату.

Кредиторская задолженность является частью заёмного капитала,

и следовательно, политика управления ею должна быть подчинена целям общей политики

управления заёмным капиталом. В связи с этим, разработку алгоритма необходимо

начать с определения общего понятия – заемного капитала, и лишь, затем

переходить к определению понятия кредиторской задолженности.

Рассмотрим ряд определений заёмного капитала, приводимых в

отечественной и зарубежной литературе.

В иностранной литературе заёмный капитал определяется, как

правило, перечислением входящих в него видов задолженности, элементов. В

отечественной литературе подходы к определению заемного капитала различны.

Бланк И.А. дает определение заемного капитала следующим

образом:

Заёмный капитал – заёмные финансовые средства, привлекаемые

для финансирования развития предприятия на возвратной основе денежные средства

и другое имущество. [11c340]

Заёмный капитал классифицируется по видам, срокам использования

и другим признакам. Все формы заёмного капитала, используемого предприятием,

представляют собой его финансовые обязательства, подлежащие погашению в

предусмотренные сроки. Заёмный капитал – это кредиты банков и финансовых

компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др.,

привлекаемые для финансирования развития предприятия на возвратной основе

денежные средства и другое имущество.

Все формы заёмного капитала, используемого предприятием представляют

собой его финансовые обязательства, подлежащие возврату в предусмотренные сроки.

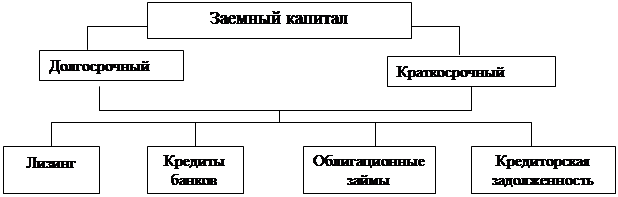

Структура и содержание заёмного капитала по Бланку И.А.

представлена на рис. 1.1.

Ковалёв В.В. даёт определение заёмного капитала следующим образом:

Заёмный капитал – кредиты банков и финансовых компаний,

займы, кредиторская задолженность, лизинг, коммерческие бумаги и другое. Он

подразделяется на долгосрочный (более года) и краткосрочный (до года). [22, c.420]

Рис. 1.1. Формы финансовых обязательств предприятия,

отражаемых в его балансе

Структура и содержание заёмного капитала по Ковалёву В.В.

представлена на рис. 1.2.

Рис. 1.2. Структура и содержание заёмного капитала

По целям привлечения заёмные средства подразделяются на следующие

виды:

-

средства, привлекаемые для воспроизводства основных

средств и

-

нематериальных активов;

-

средства, привлекаемые для пополнения оборотных

активов;

-

средства, привлекаемые для удовлетворения социальных

нужд.

По форме привлечения заёмные средства могут быть в денежной

форме, в форме оборотной (лизинг), в товарной форме и других видах. По

источникам привлечения они делятся на внешние и внутренние, по форме

обеспечения – обеспечение залогом или закладом, обеспечение поручителями или

гарантией и необеспеченные.

Определив понятие заемного капитала, и приведя его классификацию,

перейдём к рассмотрению одного из его составных элементов – кредиторской задолженности.

Кредиторская задолженность является составной частью заёмных

средств хозяйствующих субъектов и означает привлечение в хозяйственный оборот

предприятия средств других предприятий, организаций или отдельных лиц.

Задолженность – денежный капитал, предоставляемый в виде

займа, который фирма должна возвратить с процентами через определённый срок.

[11]

Краткосрочная задолженность – текущие обязательства

предприятия, отражающие его задолженность перед хозяйственными партнёрами по

коммерческим операциям, по расчётам с налоговыми органами, персоналом и т.п.,

подлежащие погашению в течение 12 месяцев начиная с даты на которую составлен

баланс.

В основном фирмы производят покупки в кредит. Этот долг

учитывается в виде кредиторской задолженности (или торгового кредита). [5, c.84]

Кредиторская задолженность – наиболее весомая часть

краткосрочной задолженности, составляющая примерно 40% краткосрочных

обязательств среднего небанковского предприятия. Эта доля может быть выше у

более мелких фирм, которые не всегда имеют возможность использовать другие

источники финансирования, доступные крупным фирмам. Небанковское учреждение МУП

ЖКУ№5 является не крупным предприятием, что обусловило наличие 100%

краткосрочной кредиторской задолженности.

Кредиторская задолженность спонтанный источник

финансирования, т.к. его возникновение зависит лишь от совершаемых сделок.

Кредиторская задолженность (счета к оплате) – суммы, которые

представлены кредиторами (поставщиками).

К кредиторской задолженности относятся обязательства по

выплате денег, оказанию услуг или передаче активов. Их можно также определить

как требования по отношению к текущим и будущим активам и ресурсам компании.

[18].

Кредиторская задолженность представляет собой задолженность

данного предприятия другим предприятиям или физическим лицам (кредиторам).

По нашему мнению, кредиторской называют задолженность другим

организациям, работникам и лицам, которые называются кредиторами. Кредиторов

задолженность, которым возникла по другим операциям, называют прочими

кредиторами. В бухгалтерском балансе кредиторская задолженность отражается по

их видам.

Долгосрочные и краткосрочные обязательства отражаются в

пассиве баланса. [21]

Управление кредиторской задолженностью, пожалуй

самый трудный участок работы финансовой службы предприятия. Политика в области

кредиторской задолженности заключается в управлении длительностью финансового

цикла.

Финансовый цикл является частью операционного

цикла – времени, в течении которого финансовые ресурсы омертвлены в запасах

дебиторской задолженности.

Если бы предприятие рассчитывалось с поставщиками

материальных ресурсов и производственных услуг немедленно в момент поставки

(расчеты спот), то финансовый цикл по продолжительности совпадал бы с

операционным. Но поскольку между поставками и расчетами с поставщиками также

проходит определенный период, финансовый цикл меньше операционного на время

обращения кредиторской задолженности. Отсюда финансовый цикл может быть

сокращен за счет как ускорения производственного процесса и замедления

оборачиваемости кредиторской задолженности.

Кредиторская задолженность относится к пассивам

организации. При рассмотрении вопроса управления кредиторской

задолженностью важным понятием является определение производственного

финансового цикла: продолжительность финансового цикла или цикла обращения

денежной наличности представляет собой время, в течении которого денежные

средства из оборота. [19, c.171]

Основные

этапы обращения денежных средств представлены на рис. 1.3.

Рис. 1.3. Определение производственного цикла

Финансовый цикл – период обращения денежной наличности,

представляет собой время, в течении которого денежные средства отвлечены из

оборота. [19.c.171]

Производственный

финансовый цикл равен:

Производственный

цикл + период оборота дебиторской

задолженности - период оборота кредиторской задолженности ± авансовые платежи

Пути

сокращения производственного финансового цикла:

1 Путь. Сокращение времени самого производственного цикла за

счет сокращения периода оборота запасов незавершённого производства и готовой

продукции.

2

Путь. Сокращение периода оборота дебиторской задолженности

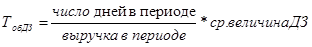

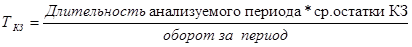

, (1.1.)

, (1.1.)

где ДЗ – дебиторская задолженность.

Определение рациональной величины оборота кредиторской

задолженности

, (1.2)

, (1.2)

где КЗ – кредиторская задолженность,

Тоб кз – время периода оборота кредиторской задолженности.

В качестве критериев классификации кредиторской задолженности

можно предложить: вид, срок, факт наступления платежа.

По видам выделим:

1.

поставщики и подрядчики;

2.

векселя к уплате;

3.

задолженность перед дочерними и зависимыми обществами;

4.

задолженность перед бюджетом;

5.

обязательства по товарам и услугам, приобретённым по

неоплаченным, невыплаченным налогам и любые другие начисления и расходы;

6.

полученные авансы, предварительная оплата,

коммерческие акцепты, векселя к оплате, краткосрочные ссуды банка, а также

текущая часть (к выплате) долгосрочных обязательств авансы полученные;

7.

прочие кредиторы;

8.

прочие краткосрочные обязательства.

По сроку:

1.

долгосрочные;

2.

краткосрочные.

По факту наступления срока платежа:

1.

просроченная;

2.

кредиторская задолженность, срок оплаты которой на

наступил.

Так как кредиторская задолженность является составной частью

заёмного капитала хозяйствующих субъектов и означает привлечение в

хозяйственный оборот предприятия средств других предприятий, организаций или

отдельных лиц, использование этих привлечённых средств в пределах действующих

сроков оплаты счетов и обязательств правомерно.

Однако, в большинстве случаев кредиторская задолженность

возникает в результате нарушения расчетно-платежной дисциплины. В связи с этим

у предприятия образуется задолженность поставщикам за полученные

товарно-материальные ценности, по векселям выданным, авансам полученным.

Кредиторскую задолженность классифицируют по сроку на

долгосрочную и краткосрочную.

Долгосрочная кредиторская задолженность включает в себя, как

срочные ссуды, предоставляемые такими финансовыми институтами, как банки,

страховые компании, и так далее, так и более формальную эмиссию облигаций,

необеспеченных долговых обязательств потребителями его продукции (работ, услуг)

покупателями и заказчиками – строятся на основе заключаемых с ними договоров,

подлежащие погашению более чем через 12 месяцев после отчетной даты.

Краткосрочная кредиторская задолженность включает займы и

кредиты в том числе: кредиты банков, подлежащие погашению, в течение 12 месяцев

после отчётной даты, также займы, подлежащие погашению в течение 12 месяцев

после отчётной даты и др.

К текущим пассивам или к краткосрочным обязательствам

относятся обязательства, которые обычно покрываются за счет имеющихся оборотных

активов или создания других текущих пассивов.

Как и в случае с текущими активами, период, в течении

которого текущие пассивы должны быть погашены составляет один год, а для

операционных пассивов - текущий операционный цикл независимо от его длительности.

Согласно МСФО и Концепции бухгалтерского учёта в рыночной

экономике России в состав текущих обязательств включает задолженность

предприятия, которая подлежит срочной оплате по требованию кредитора, или

задолженность, которая должна быть погашена в течении одного года со дня

отчётной даты (или в течении нормального операционного цикла). [18]

Часть долгосрочных обязательств, подлежащих погашению в

течении года, также классифицируются как краткосрочные. Как правило, погашение

активов пассивами допустимо только тогда, когда оно закреплено учетными

стандартами. Таким образом, наличие денежных средств для оплаты обязательств не

оправдывает их взаимного погашения.

Некоторые краткосрочные обязательства, например,

задолженность по коммерческому кредиту и начисленные пассивы всегда следует

классифицировать, как текущие включать в общий итог по текущим пассивам баланса

компании.

По факту наступления срока платежа кредиторская задолженность

может быть просроченная, и срок оплаты которой не наступил.

Производя прибыль, предприятие всегда наращивает капитал и,

по определению, способно выполнить свои финансовые обязательства, если только,

не разместит свои финансы так, что их нельзя быстро или безболезненно мобилизовать

для расчета по обязательствам.

Отсюда следует, что проблемы неплатежей как-то связаны с

размещением или использованием капитала предприятия. [26, c.214-223]

Капитал предприятия проходит определенные этапы, а именно:

-

предприятие, начинает функционировать, имея некоторый

первоначальный собственный капитал;

-

в дополнение к собственному капиталу предприятие берет

на себя определенные обязательства в виде банковских займов, закупок товаров с

последующей оплатой, потребления услуг с последующим расчетом (например, за

электроэнергию) и т.д. Общая сумма всех взятых обязательств в бухгалтерском

смысле как реально совершившихся фактов задолженности образует заемные

средства, находящиеся в распоряжении предприятия.

Собственный капитал и заемные средства (обязательства)

образуют все источники капитала, поступающие в распоряжение предприятия, или

так называемые пассивы, по финансово-бухгалтерской терминологии.

Основным источником платежей по обязательствам является

выручка предприятия, которая содержит:

-

возмещение ранее понесенных затрат, в том числе за

счет еще непогашенных обязательств;

-

резерв в виде чистой прибыли предприятия.

Сама по себе выручка есть обезличенное денежное поступление,

способное оплатить любой расход, быть помещенным в банк и т.д. Для того чтобы

выручка направлялась полностью или частично на погашение обязательств, нужна

определенная управленческая воля.

В условиях рыночной экономики сложилась практика планирования

выручки и ее распределения по различным видам платежей. Это называется планированием

денежного потока, который строго контролируется финансовым руководством.

В России, к сожалению, такой традиции нет. В результате

выручка зачастую расходуется хаотически, под влиянием текущих обстоятельств и

без увязки со своевременным исполнением обязательств.

Всякий неуправляемый процесс, как известно, не решает никаких

задач, а формирует итог по принципу «так вышло».

Планировать денежные потоки -

значит:

-

планировать выручку;

-

увязывать плановый объем выручки с текущих объемом

обязательств;

-

ставить задачи по пополнению (приросту) выручки за

счет мобилизации внутренних резервов, которые сокрыты в основных оборотных

средствах предприятия, но могут, обращены в выручку;

-

удерживать общую сумму текущих обязательств в

некоторых рамках, пропорциональных выручке;

-

расходовать выручку прежде всего с учетом погашения обязательств

и поддержания некоторых резервов;

-

заблаговременно планировать все расходы из выручки по

отдельным направлениям, удерживая их в определенных рамках.

Помимо регулярной выручки источником платежей, или исполнения

обязательств, могут быть внутренние резервы активов, которые сокрыты в основных

и оборотных фондах.

Совокупность мероприятий по дополнительной мобилизации этих

средств из активов может дать существенный дополнительный источник расчета по

обязательствам.

С целью сохранения платежеспособности между выручкой и

обязательствами должно поддерживаться определенное соотношение.

Руководствуясь данной логикой, платежеспособность любого

предприятия может быть поверхностно оценена по соотношению выручки и общей

суммы обязательств в условных днях возможного погашения накопленных долгов.

В последнее время для характеристики кредиторской

задолженности используют понятие «финансовый инструмент». [16] Под «финансовым

инструментом» понимают любой договор, в результате которого одновременно у

одной компании возникает финансовый актив, а у другой финансовое обязательство.

Финансовое обязательство – это любое обязательство по договору,

таким образом кредиторскую задолженность можно представить в составе финансовых

инструментов.

Например, обязательство выступает в качестве кредиторской

задолженности, если оно:

-

имеет место в настоящем и является следствием прошлых

фактов хозяйственной жизни;

-

связано с необходимостью будущих платежей;

-

должно быть выполнено, а также, если срок выполнения

его определен.

В соответствии с международным стандартом бухгалтерского

учета, «Финансовые инструменты: раскрытие и представление» под финансовыми

инструментами понимают любой контракт, из которого возникает финансовый актив

для одного предприятия и финансовое обязательство или инструмент капитального

характера для другого предприятия.

Финансовые инструменты включают в себя как первичные

инструменты, такие, как дебиторская и кредиторская задолженности, акции,

облигации, векселя, так и производные инструменты, такие, как финансовые

опционы, фьючерсы и форварды, процентные и валютные свопы.

Финансовый актив может быть в виде: денежных средств,

контрактного права на получение денежных средств или другого финансового актива

от другого предприятия, контрактного права обмена на финансовый инструмент с

другим предприятием, инструментом капитального характера другого предприятия.

Финансовое обязательство – это любое обязательство, которое

является контрактным обязательством:

-

передать денежные средства или иной финансовый актив;

-

обменять финансовые инструменты с другим предприятием

на потенциально неблагоприятных условиях.

Кроме прибыли как собственного источника оборотных средств на

каждом предприятии имеются средства, приравненные к собственным. Это устойчивые

пассивы, которые не принадлежат предприятию, но постоянно находятся в обороте и

используются на вполне законных основаниях. Данный источник средств является по

существу планируемой кредиторской задолженности.

К устойчивым пассивам относятся:

1.

Минимальная переходящая задолженность по оплате груда,

отчисляемым во внебюджетные социальные фонды, которая обусловлена естественным

расхождением между сроком начисления и датой выплаты заработной платы,

перечисления обязательных платежей;

2.

Минимальная задолженность по резервам на покрытие предстоящих

расходов платежей;

3.

Задолженность поставщикам по неотфактурованным

поставкам и акцептованным расчетным документам, срок оплаты которых не

наступил;

4.

Задолженность поставщиком по авансом и частичной оплате

(предоплате) продукции;

5.

Задолженность бюджету по некоторым видам налогов,

начисление которых происходит раньше срока платежа.

Устойчивые пассивы являются источником покрытия собственных

оборотных средств только в сумме прироста, то есть разницы между их величиной

на конец и начало периода. Сумма устойчивых пассивов может меняться в сторону

увеличения или уменьшения.

Кредиторская задолженность связана с обесцениваем оборотных

средств, что является одной из главных причин кризиса неплатежей, и с

образованием просроченной дебиторской задолженности. Из-за большой дебиторской

задолженности покупателей значительная часть авансированных оборотных средств

из материальной сферы в финансовую, что ведёт к нарушению стоимостного

механизма обращения капитала.

Финансовым источником покрытия просроченной дебиторской задолженности

стала кредиторская задолженность в различных её видах. Всё это привело к

сдвигам в структуре источников образования оборотных средств: низкой

обеспеченности собственными оборотными средствами. Соотношения между

собственными и заемными средствами в США составляет 60:40, в Японии 30:70, в

России оптимальной считается 50:50. [18]

Таким образом, нехватка собственных оборотных средств

порождает повышенную дебиторскую задолженность, кризис неплатежей видоизменяет

структуру источников образования оборотных средств, и, в конечном счете, все

это негативно влияет на воспроизводственный процесс предприятия.

В порядке привлечения заемных средств для покрытия

потребности в оборотных средствах фирма может выпустить в обращение долговые

ценные бумаги, как облигации. Тем самым оформляются как бы отношения займа

между эмитентом и держателями облигаций.

Заемные средства привлекаются не только в форме кредитов,

займов и вкладов, но и виде кредиторской задолженности, а также прочих средств,

т.е. остатков фондов и резервов самой фирмы. Временно не используемых по

целевому назначению.

Характерно, что в современных экономических условиях в РФ

кредиторская задолженность является основным источником формирования оборотного

капитала. На ее долю приходится более 85% всех источников, тогда как

задолженность по полученным кредитом и займам - примерно 10%. [2]

Внутренняя кредиторская задолженность – одна из форм

краткосрочной кредиторской задолженности предприятия, представленная

переходящей задолженностью по заработной плате; отчислениям в бюджет и

внебюджетные фонды, отчислениям на страхование и т.п. Начисление по этим

платежам производится предприятием ежедневно (по мере осуществления текущих

хозяйственных операций),а погашение этих обязательств – в определённые (установленные

сроки) и в диапазоне до одного месяца. Они являются для предприятия бесплатным

источником пользования заёмных средств.

Бланк И.А. характеризует внутреннюю кредиторскую

задолженность следующим образом. [11.c.351]

Внутренняя кредиторская задолженность (или внутренние счета

начисления средств) характеризует наиболее краткосрочный вид используемых

предприятием заемных средств, формируемых им за счет внутренних источников.

Начисления средств по различным видам этих счетов производятся предприятием

ежедневно (по мере осуществления текущих хозяйственных операций), а погашение

обязательств по этой внутренней задолженности – в определенные (установленные)

сроки в диапазоне до одного месяца. Так как с момента начисления средства,

входящие в состав внутренней кредиторской задолженности, уже не являются

собственностью предприятия, а лишь используются им до наступления срока

погашения обязательств, по своему экономическому содержанию они являются

разновидностью заемного капитала.

Как форма заемного капитала, используемого предприятием в процессе

своей хозяйственной деятельности, внутренняя кредиторская задолженность

характеризуется следующими основными особенностями:

1.

Внутренняя кредиторская задолженность является для

предприятия бесплатным источником используемых заемных средств. Как бесплатный

источник формирования капитала она обеспечивает снижение не только заемной его

части, но и всей стоимости капитала предприятия. Чем выше в общей сумме

используемого предприятием капитала доля внутренней кредиторской задолженности,

тем соответственно ниже (при прочих равных условиях) будет показатель

средневзвешенной стоимости его капитала;

2.

Размер внутренней кредиторской задолженности,

выраженный в днях ее оборота, оказывает влияние на продолжительность

финансового цикла предприятия. Он влияет в определенной степени на необходимый

объем средств для финансирования оборотных активов. Чем выше относительный

размер внутренней кредиторской задолженности, тем меньший объем средств (при

прочих равных условиях) предприятию необходимо привлекать для текущего

финансирования своей хозяйственной деятельности;

3.

Сумма формируемой предприятием внутренней кредиторской

задолженности находится в прямой зависимости от объема хозяйственной

деятельности предприятия, в первую очередь – от объема производства и реализации

продукции. С ростом объема производства и реализации продукции возрастают

расходы предприятия, начисляемые в составе его внутренней кредиторской

задолженности, а соответственно увеличивается общая ее сумма, и наоборот.

Поэтому при неизменном коэффициенте финансового левериджа

4.

Развитие операционной деятельности предприятия не

увеличивает его относительную потребность в кредите за счет роста заемного

капитала, формируемого из внутренних источников;

5.

Прогнозируемый размер внутренней кредиторской задолженности

по большинству видов носит лишь оценочный характер. Это связано с тем, что

размеры многих начислений, входящих в состав внутренней кредиторской

задолженности, не поддаются точному количественному расчету в связи с

неопределенностью многих параметров предстоящей хозяйственной деятельности

предприятия;

6.

Размер внутренней кредиторской задолженности по

отдельным ее видам и по предприятию в целом зависит от периодичности выплат

(погашения обязательств) начисленных средств. Периодичность этих выплат регулируется

государственными нормативно-правовыми актами, условиями контрактов с

хозяйственными партнерами и лишь незначительная их часть – внутренними

нормативами предприятия. Эта высокая степень зависимости периодичности выплат

(а соответственно и размеров начислений) по отдельным счетам, входящим в состав

внутренней кредиторской задолженности, от внешних факторов определяет низкий

уровень регулируемости этого источника заемных средств в процессе финансового

менеджмента.

Основными видами внутренней кредиторской задолженности,

являющимися объектами управления на предприятии, являются задолженности

представленные на рисунке 1.4.

Рис.1.4

Основные виды внутренней кредиторской задолженности предприятия

Понятие кредиторской задолженностей является исключительно

важным и для определения финансового

состояния организации, состояния источников финансирования текущих капитальных

затрат, а также для оценки правильности и обоснованности принимаемых

управленческих решений.

Кредиторская задолженность участвует в расчете чистых активов

организации и целого ряда показателей финансового анализа. Кредиторская

задолженность выступает в качестве источника возмещения расходов организации.

Некоторые виды кредиторской задолженности (по оплате труда

работникам, задолженность перед бюджетом и внебюджетными фондами) в течении

сроков, определенных законом являются устойчивым пассивом и может учитываться

при определении величины пассивов, необходимых для осуществления

предпринимательской деятельности наравне с собственными средствами организации,

требующие аналитического обоснования. Определение основных принципов управления

кредиторской задолженностью осуществляется путем анализа и управленческого

контроля

1.2 Принципы управления

кредиторской задолженностью

Принципы управления кредиторской задолженностью – это

основополагающие требования к управлению организацией финансов на предприятии,

для достижения поставленных целей.

Управление кредиторской задолженностью – способность ставить

цели для эффективного управления кредиторской задолженностью и находить

средства их достижения.

Любое предприятие – это самостоятельный хозяйствующий

субъект, обладающий правами юридического лица, производящий продукцию, товары,

услуги, выполняющий работы, занимающийся различными видами экономической

деятельности, целью которой является, обеспечение общественных потребностей,

извлечение прибыли и приращение капитала. Все это предопределяет

основополагающие требования управления кредиторской задолженностью.

В процессе деятельности у предприятий и организаций возникают

хозяйственные связи со своими контрагентами: поставщиками, покупателями,

партнерами по совместной деятельности, объединениями и ассоциациями, финансовой

и кредитной системами, в результате которых возникают финансовые отношения, связанные

с организацией производства и реализации продукции, выполнением работ,

оказанием услуг, формированием финансовых ресурсов, осуществлением

инвестиционной деятельности.

Материальной основой финансовых отношений являются деньги.

Однако необходимо условием их возникновения является реальное движение денежных

средств, обусловленное взаимными расчетами между хозяйствующими субъектами, в

процессе, которого создаются и используются централизованные и децентрализованные

фонды денежных средств.

Финансы предприятий характеризуются как финансовые и денежные

отношения, возникающие в процессе формирования основного и оборотного капитала,

фондов денежных средств предприятия и их использования.

Наиболее полно сущность финансов проявляется в их функциях.

Финансы предприятия выполняют две основные функции: распределительную и контрольную.

Обе функции тесно связаны между собой.

Распределительная функция: формирование первоначального

капитала, образующегося за счет вкладов учредителей, распределение валового продукта

в стоимостном выражении, определении основных стоимостных пропорций в процессе

распределения доходов и финансовых ресурсов, обеспечивается оптимальное

сочетание интересов отдельных товаропроизводителей, предприятий, организаций и

государства в целом.

Объективной основой контрольной функции являются стоимостный

учет затрат на производство и реализацию продукции, выполнение работ, оказание

услуг, формирование доходов и денежных фондов и их использование. Реализация

контрольной функции осуществляется с помощью финансовых показателей деятельности

предприятий, их оценки и разработки, необходимых мер для повышения

эффективности распределенных отношений.

Организация финансов предприятия строится на определенных

принципах из которых логически вытекают принципы управления кредиторской

задолженностью:

-

хозяйственная самостоятельность;

-

самофинансирование;

-

материальная ответственность;

-

заинтересованность в результатах деятельности;

-

формирование финансовых резервов;

-

деление всех средств предприятия на собственные и

заёмные.

В системе внутрифирменного финансового анализа и

управленческого контроля можно выделить следующие принципы требующие

аналитического обоснования:

1.

Выбор поставщика (в данном случае должны приниматься

во внимание: солидность поставщика, установление долгосрочных отношений, вариабельность

в установлении финансово-расчётных отношений, наличие различных схем поставки

сырья и материалов, средняя продолжительность поставки и т.п.);

2.

Контроль своевременности расчётов (как правило,

превышение предельного срока оплаты поставленных сырья и материалов приводит к

штрафным санкциям);

3.

Выбор момента расчёта с конкретным кредитором в

конкретной ситуации (в подавляющем большинстве случаев поставщики сырья,

естественным образом заинтересованные в ускорении оплаты, предлагают скидку с

отпускной цены при условии относительно быстрой оплаты; таким образом, перед

предприятием возникает дилемма – воспользоваться скидкой, или получить

дополнительный источник финансирования);

4.

Кредиторская задолженность сопряжена с образованием

дебиторской задолженности и является основным источником её покрытия. Поэтому

может возникнуть мнение, что кредиторская задолженность не должна быть меньше

дебиторской. Такое положение было бы необоснованным, так как временно

отвлечённые и временно привлечённые в оборот средства отнюдь не должны корреспондироваться

по величине;

5.

Кредиторская задолженность должна погашаться предприятием

независимо от величины дебиторской задолженности;

6.

Кредиторская задолженность, как и дебиторская,

подлежит детальному анализу с использованием тех же формул оборачиваемости,

показывающих количество оборотов средств в кредиторской задолженности одного

оборота в днях;

7.

Кредиторская задолженность обладает преимущественным

требованием на активы и ресурсы компании, и аналитик должен быть уверен в том,

что они должным образом отражены в отчётности вместе с исчерпывающими

описаниями:

-

Объём;

-

Дата погашения и условия обеспечения и ограничения, к

которым они обязывают компании.

Принципы управления кредиторской задолженностью представлены

на рис. 1.5.

Первый принцип – выбор поставщика, т.е. принимаются во

внимание: солидность поставщика, возможность установления долгосрочных отношений,

вариабельность в установлении финансово – расчётных отношений, наличие

различных схем поставки сырья и материалов, средняя продолжительность поставки

и т.п. выполнение этого принципа при управлении кредиторской задолженностью,

прерогатива маркетингового отдела.

Здесь необходима информация о состоянии расчетов,

сгруппированная в разрезе отдельных поставщиков, позволяющая выделить среди них

наиболее значимых для обеспечения нормальной операционной деятельности. Это

дает возможность сопоставить условия предоставления коммерческого кредита поставщиками

в части сроков и формы погашения (денежные средства, встречные поставки и др.),

динамику цен на товары и услуги, скидки и т.д.

Наличие такой информации помогает более обоснованно подойти к

разработке политики взаимоотношений с конкретными поставщиками (предложения о

скидках, возможном увеличении сроков расчетов и иных льготных условиях).

Рис. 1.5

Система принципов управления кредиторской задолженностью

Любое предприятие имеет множество контрагентов – поставщиков,

покупателей, кредиторов, с которыми отношения строятся на основе договоров,

предполагающих выполнение расчётных и кредитных отношений. Контрагенты –

кредиторы, являются поставщиками ресурсов, и поэтому предприятие временно

пользуется чужими средствами. Кредиторская задолженность является источником

средств, поэтому предприятие заинтересовано в максимально длительном

использовании чужих средств, т.е. в оттягивании срока платежа.

Необходимо учесть, что ситуация с платёжной дисциплиной

усугубляется в периоды инфляции любая непредусмотренная задержка платежей может

обернуться как доходами, так и потерями. Косвенные доходы возникают в связи с

максимально возможным оттягивании расчётов с кредиторами, когда может оказаться

выгодным уплатить штраф «облегчёнными» ввиду инфляции – деньгами; косвенные

потери имеют место, в частности, из–за платности источников средств.

Следующий принцип – выбор момента расчёта с конкретными кредитором

в конкретной ситуации необходим надо стимулировать ускорение расчетов. Многие

предприятия имеют систему скидок, смысл которой состоит в том, что в договоры

купли/продажи, как правило, включают опцию о скидке с цены при условии оплаты

полученной продукции в достаточно сжатые сроки. Если покупатель не пользуется

опцией, т.е. оплачивает товар с предусмотренной договором существенной

отсрочкой платежа, у него на некоторое время появляется дополнительный источник

средств, но этот источник уже не бесплатен, так как покупатель отказался от

скидки.

Стандартизованный договор, содержащий опцию, имеет вид:

«d/k чиcто n» (d/k net n), т.е.

покупатель может получить скидку в размере d%, если он оплатит покупку в течение k дней, в оставшиеся (n - k) дней

оплата должна быть сделана по полной цене. Значениями параметров варьируют в

зависимости от надежности покупателя.

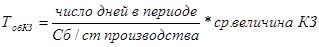

Стоимость источника «Краткосрочная кредиторская

задолженность» в случае отказа от опции рассчитывается по следующей формуле:

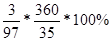

, (1.3)

, (1.3)

где d - скидка,

которую можно получить, оплатив товар в течение k дней, %

n - число

дней, в течение которых товар подлежит обязательной оплате.

Например, если договор имеет вид «3/10 чисто 45», то

стоимость источника равна 31,8% ( ). Логика рассуждений очевидна допустим, что полная цена

равна 100 руб.; отказ от скидки означает, пользование дополнительным (в течение

35 дней) источником придётся платить больше на 3,093% (

). Логика рассуждений очевидна допустим, что полная цена

равна 100 руб.; отказ от скидки означает, пользование дополнительным (в течение

35 дней) источником придётся платить больше на 3,093% ( ; переход к характеристике стоимости в терминах годовой

процентной ставки как раз и дает величину 31,8%. Легко заметить, что этот

источник весьма дорогой.

; переход к характеристике стоимости в терминах годовой

процентной ставки как раз и дает величину 31,8%. Легко заметить, что этот

источник весьма дорогой.

Приведенная методика имеет отношение, прежде всего, к

аналитическому обоснованию схемы расчетов с кредиторами.

Резюмируя,

можно утверждать, что аналитическое обоснование политики в отношении кредиторов

заключается в выборе и/или установлении нескольких вариантов типовых договоров

с варьирующими условиями оплаты, в том числе и по величине предоставляемой

скидки.

Следующий

принцип - контроль своевременности расчётов. Состояние расчётно-платёжной

дисциплины непосредственно влияет на финансовое положение предприятия. В случае

отвлечения значительных сумм в дебиторскую задолженность оно может оказаться

неплатёжеспособным. С другой стороны несвоевременное погашение долга своим

кредиторам отрицательно влияет на деловую репутацию предприятия. При анализе

выявляют просроченную кредиторскую задолженность.

Просроченная

задолженность - задолженность, не погашенная в сроки, установленные договором,

а при их отсутствии - в разумный срок после возникновения обязательства.

Разумный срок означает срок нормального документооборота, но не более 3

месяцев.

В целях углубления анализа движения кредиторской

задолженности и финансового состояния необходимо выявить и проанализировать

динамику неоправданной кредиторской задолженности. К неоправданной кредиторской

задолженности относится задолженность поставщикам по не оплаченным в срок

расчётным документам. [26].

Обязательства предприятия, возникающее в ходе его

финансово-хозяйственной деятельности, имеют определенные сроки исполнения.

Нарушение сроков исполнения обязательств ведет к

возникновению у контрагентов рисков. Чем больше рисков создает предприятие

контрагентам, чем чаще и длительно оно задерживает исполнение обязательств, тем

ненадежнее оно выглядит в глазах партнеров, контрагентов, собственных

работников и т.д.

Такое предприятие обретает репутацию ненадежного партнера,

недобросовестного налогоплательщика, работодателя и т.д.

Ненадежное исполнение обязательств свидетельствует:

-

о необязательности как о стиле взаимодействия с

партнерами, если предприятие располагает ресурсами, достаточными для выполнения

имеющихся обязательств;

-

о дефиците или кризисе возможностей для исполнения

обязательств.

Необязательность как стиль работы влечет за собой, как

правило, отказ партнеров от взаимодействия, штрафы и иные санкции,

предусмотренные законодательством и договорами, но, в конечном счете, партнеры

или кредиторы сохраняют надежду на погашение обязательств без особого ущерба.

Когда предприятие испытывает дефицит или кризис возможностей

для исполнения имеющихся обязательств, возникает вопрос, способно ли оно в

полной мере, т.е. не нанося ущерба, удовлетворить кредиторов. И здесь не

принципиально, способно ли оно удовлетворить одних кредиторов в ущерб другим.

Важно, способно ли предприятие удовлетворить без ущерба всех кредиторов в надлежащие

сроки, платежеспособно ли оно.

Предприятие, которое из режима своевременного исполнения

обязательств переходит в кризисную зону ненадежного исполнения, исполнения со

сбоями и срывами вплоть до безнадежного состояния, становится как партнер

неплатежеспособным, или несостоятельным, наносящим ущерб своим кредиторам.

Очевидно, что неплатежеспособность есть некая переменная

характеристика, которая может иметь разные градации — от эпизодической до

устойчивой (хронической) неплатежеспособности. Устойчивая и хроническая

неплатежеспособность предприятия с финансовой точки зрения означает, что такое

предприятие:

- поглощает

(с задержкой или безнадежно) ресурсы или средства кредиторов, их товары, деньги

и услуги. Это средства банков, других предприятий, собственных работников,

акционеров и т.д.;

- формирует

недоимки по налогам и иным обязательным платежам, что из-за дефицита средств

мешает в полной мере исполнить федеральный и местные бюджеты.

Иными словами, неплатежеспособное предприятие наносит

финансовый ущерб кредиторам, оказывает на них депрессивное влияние путем

изъятия их ресурсов.

В конечном счете, неплатежеспособное предприятие ставит своих

кредиторов (и государство в том числе) перед выбором:

-

или дать предприятию некий контролируемый шанс на

преодоление внутреннего финансового кризиса, на финансовое оздоровление, что

может быть реализовано в рамках некоторого ограниченного во времени

(временного) соглашения;

-

или выставить требования о ликвидации данного

предприятия и продажи его имущества, чтобы за счет этого удовлетворить

полностью или хотя бы частично требования кредиторов.

Однако здесь выбор стоит не только перед кредиторами.

Сам должник, оценивая собственное кризисное состояние и свою

неспособность к расчёту по обязательствам, может поставить вопрос о диалоге с

кредиторами или о собственной ликвидации как предприятия.

Со своей стороны кредитор также хотел бы определить срок

давности счетов к оплате, или, иначе, конверсионную матрицу счетов к оплате.

Это инструмент к которым относится оборачиваемость обязательств ( год покупки,

в кредит делённую на сумму обязательств ).

(1.4)

(1.4)

Если кредиторская задолженность, так и не будет погашена

спустя определённое время, её нужно будет списать, т.е. увеличить её на сумму

прибыли предприятия.

Кредиторскую задолженность можно списывать после того, как истёк

срок её исковой давности (исковая давность 3 года).

Главная цель системы мероприятий - создание устойчивого

организационно-экономического механизма решения проблемы неплатёжеспособности.

Основой всей работы преодоления кризиса неплатежей предприятия

является существенное усиление государственного регулирования в экономике, что

естественно следует из анализа причин кризиса неплатежей.

Просроченная кредиторская задолженность представляет собой

одну из самых серьезных проблем российской экономики, основной индикатор ее

структуры и институциональной слабости.

При анализе причин неплатежей может использоваться общие для

всех предприятий и более конкретные гипотезы.

1.

Неплатежи в некотором смысле представляют собой

инструменты проведения государственной политики в области занятости, политики в

области заработной платы, дающим возможность предприятиям фактически

выплачивать заработную плату более низкую, чем номинальная, политики в

отношении групп населения с низкими доходами, позволяющей недополучать доходы

от эксплуатации жилья.

2.

Неплатежи просроченная дебиторская и кредиторская

задолженности являются следствием нехватки денег и в целом ликвидности

оборотных средств у предприятий, что пришло на смену «денежному навесу».

3.

Неплатежи «пут» - политика мягких бюджетных

ограничений, проводимых государством.

Основными методами управления кредиторской задолженностью в условиях

неплатежеспособности на предприятиях являются её реструктуризация и конвертация.

Под реструктуризацией кредиторской задолженности понимают

предоставление отсрочек по уплате долгов. (рис 1.6.) [26]. Реструктуризация

может осуществлять на основе частных договорённостей предприятий с кредитором,

на основе решения суда или мирового соглашения в рамках судебного

разбирательства.

Конвертация и капитализация кредиторской задолженности

предприятий осуществляется путем передачи части их акций в собственность кредиторов.

Это позволит списать задолженность с баланса предприятий,

сделав его ликвидным и одновременно передав кредиторам инструменты, приносящие

доход в течение всего срока жизни компании.

Конвертация кредиторской задолженности может быть

осуществлена путем дополнительной эмиссии обыкновенных и (или)

привилегированных акций приватизированных предприятий на сумму их кредиторской

задолженности перед федеральным, региональным и местным бюджетами, а также

перед предприятиями энергоснабжения.

Рис. 1.6 Содержание понятия «реструктуризация обязательств»

Отрицательное (кредитовое) сальдо после взаимозачета

кредиторской и дебиторской задолженности по поставкам сырья, материалов,

производственных услуг и готовой продукции, а также задолженность по платежам в

государственные внебюджетные фонды остается на балансах предприятий -

должников.

При решении проблемы конвертации (капитализации) кредиторской

задолженности реструктуризация активов и деятельности компании сводится к

выработке оптимальной политики предприятия, достижения согласованного

взаимодействия его функциональных структур.

Итак, реструктуризация кредиторской задолженности заключается

в отсрочке, рассрочке или конвертации долга в долевые участия в бизнесе

должника, которые бы обеспечивали финансовую эквивалентность нереструктуризованного

и реструктуризованного долгов. Подобная эквивалентность может быть обеспечена,

если разработан реалистичный бизнес - план эффективного использования средств,

временно высвобожденных от обесценивая денег.

Следующий принцип, предполагает, что кредиторская

задолженность сопряжена с образованием дебиторской задолженности и является

основным источником её покрытия.

Уплата долгов дебиторами – это практически источник средств

для погашения кредиторской задолженности. Если оборачиваемость дебиторской

задолженности медленнее, чем кредиторская задолженность, это означает что у

предприятия неблагоприятные условия расчётов с покупателями и поставщиками:

предприятие должно возвращать свои долги чаще, чем оно получает оплату за

реализованную продукцию.

И наоборот, если дебиторская задолженность оборачивается

быстрее чем кредиторская задолженность у предприятия появляются свободные средства

в обороте в размере, соответствующем разнице числа дней оборота кредиторской

задолженности и дебиторской задолженности.

Если предприятие прибыльно, то по большей части дебиторская

задолженность будет превышать кредиторскую; если предприятие убыточно, то

соотношение между дебиторской и кредиторской задолженностями будет обратным

[26].

У названного явления имеется экономическая и бухгалтерская

логика. С экономической точки зрения прибыльное предприятие становится неплатежеспособным

из-за своих покупателей, поэтому сумма выставленных им требований больше его

собственных обязательств. Убыточное предприятие само рождает цепочку

неплатежей. Причину неплатежеспособности в непомерно высоких затратах, низком

качестве продукции, не позволяющем повысить цену, плохом маркетинге. У него

может вовсе не быть дебиторской задолженности, но если она присутствует, то

только по причине платежного кризиса в России.

С бухгалтерской точки зрения у прибыльного предприятия отражаемая

в пассиве баланса прибыль должна корреспондироваться с равновеликой статьей

актива. Если бы отгруженная покупателю продукция была оплачена, то прибыли противостояли

бы полученные денежные средства, по поскольку этого нет, то прибыль заморожена

в долгах покупателей и заказчиков, т.е. в дебиторской задолженности. Напротив,

финансовые результаты убыточного предприятия (убытки) отражаются в активе

баланса, а в пассиве им противостоит кредиторская задолженность. Полная

остановка такого предприятия пока не состоялась только благодаря безвозмездно

присвоенным результатам чужого труда.

Уровень дебиторской задолженности определяется многими факторами:

видами продукции, емкостью рынка, степенью насыщенности рынка данной

продукцией, принятой на предприятии системой расчетов и др. Последний фактор

особенно важен для финансового управляющего.

Управление дебиторской задолженностью предполагает прежде

всего контроль за оборачиваемостью средств в расчетах. При этом для кризисных

предприятий важна не столько сама продолжительность оборота дебиторской задолженности,

сколько то, чтобы она не оказалась длительнее оборота кредиторской задолженности.

Ускорение, оборачиваемости в принципе рассматривается как положительное

явление.

Управление дебиторской задолженностью предполагает отбор

покупателей. Критерии отбора - платежеспособность контрагента и соблюдение им

платежной дисциплины.

Однако гораздо более реальным рычагом является определение

условий оплаты продукции (работ, услуг).

Отдельные покупатели могут рассчитываться на условиях

предоплаты. Это является идеальным вариантом и полностью ликвидирует

дебиторскую задолженность. Однако требование 100%-й предоплаты по отношению ко

всем покупателям является грубой управленческой ошибкой, т.к. делает сбыт в

сегодняшних условиях невозможным. Поэтому необходимо стимулировать покупателя к

скорейшей оплате.

Перечисленные формы воздействия на покупателя являются

прерогативой отдела маркетинга, а не финансовой службы.

Финансовыми способами воздействия являются составления актов

сверки задолженности, применение штрафных санкций, предложение о проведении

взаимозачётов, продажа задолженности, передача её налоговым органам для зачёта

неоплаченных налогов, а также выставление под арест для расчёта с кредиторами.

Для улучшения состояния дебиторской и кредиторской задолженности

надо:

1) Следить за соотношением дебиторской и кредиторской задолженностями.

Превышение дебиторской задолженности над кредиторской задолженностью делает

необходимым привлечение дополнительных источников финансирования.

2) Ориентироваться на увеличение количества заказчиков с

целью уменьшения риска неуплаты монопольным заказчикам.

3) Контролировать состояние расчётов по просроченным

задолженностям.

4) Выявлять недопустимые виды дебиторской и кредиторской задолженности,

к которым относятся:

-

просроченная задолженность поставщикам, в бюджет;

-

кредиторская задолженность по претензиям;

-

сверхнормативная задолженность по устойчивым пассивам;

-

товары, отгруженные, но неоплаченные в срок;

-

поставщики и покупатели по претензиям;

-

задолженность по расчётам возмещения материального

ущерба;

Таким образом, при разработке политики управления

кредиторской задолженностью, необходимо учитывать, что она является

одновременно источником покрытия дебиторской задолженности.

Этот момент очень важен, во-первых, для внешних

потребителей информации (например, банков и других поставщиков ресурсов) при

изучении степени финансового риска и, во - вторых, для самого предприятия при

определении перспективного варианта организации финансов и выработке финансовой

стратегии.

Поэтому надо сравнить сумму дебиторской и

кредиторской задолженности.

Если дебиторская задолженность превышает

кредиторскую, то это свидетельствует об иммобилизации собственного капитала в

дебиторскую задолженность. Если кредиторская задолженность превышает

дебиторскую в 2 раза, то финансовое состояние предприятия считается

нестабильным.

Перейдём к рассмотрению следующего принципа - кредиторская

задолженность должна погашаться предприятиями независимо от величины

дебиторской задолженности.

Весьма актуален вопрос о правомочности

сопоставления дебиторской и кредиторской задолженности. Здесь позиции аналитика

и бухгалтера могут быть диаметрально противоположными: первый допускает

возможность, сопоставления (в частности, весь анализ ликвидности и

платежеспособности с использованием специальных коэффициентов основан на таком

сопоставлении), второй – нет. При этом бухгалтер приводит обычно следующие

аргументы. Иногда считают, что дебиторская задолженность может быть любой, лишь

бы она не превышала кредиторскую, и что при анализе следует принимать во

внимание только разность между ними. Это мнение глубоко ошибочно, так как

предприятие обязано погашать свою кредиторскую задолженность независимо от

того, получает оно долги от своих дебиторов или нет. Поэтому при анализе кредиторскую

задолженность и дебиторскую задолженность следует рассматривать раздельно:

дебиторскую как средства, временно отвлечённые из оборота, а кредиторскую как

средства, временно привлечённые в оборот. Приведённые аргументы весомы.

Заметим, только что в мировой учётно – аналитической практике сопоставление

кредиторской задолженности и дебиторской задолженности – обычный и весьма

распространенный аналитический приём.

Устранению причин возникновения неуправляемой задолженностью

способствует дальнейшее реформирование банковской системы, включая РКЦ,

развитие вексельного обращения, клиринг системы обслуживания.

Управление кредиторской задолженностью и дебиторской

задолженностью, а также управление денежными средствами, рыночными ценными бумагами

и другими средствами (кроме займов) - прямая обязанность финансового директора.

Эта работа требует постоянного каждодневного надзора. Решение

вопроса, связанных с оборотными средствами отличается от других сфер

деятельности финансового директора, прежде всего тем количеством времени,

которое должно быть уделено выполнению этого принципа.

Определение необходимого уровня оборотных средств и

краткосрочной кредиторской задолженности , от которых зависит состояние текущих

активов предприятия включает в себя принятие решения о ликвидации его активов и

очерёдности выплат его долгов.

При

реализации этого принципа важно планировать дебиторскую задолженность

кредиторскую задолженность.

Величина

дебиторской и кредиторской задолженности в плановом периоде может измениться по

сравнению с базисной под влиянием действия ряда факторов. В данном случае нам

важно учесть те факторы, которые связаны с условиями расчётов с дебиторами и

кредиторами.

Перечисленные

факторы оказывают непосредственное влияние на наиболее динамичные элементы

активов и пассивов - дебиторскую задолженность, денежные средства, кредиторскую

задолженность.

Рассматривая

планирование кредиторской задолженности и дебиторской задолженности

предприятия, оставим в стороне возможные изменения в его инвестиционной

политике, во взаимоотношениях с банками и т. д. Примем во внимание лишь те

факторы, которые изменяются наиболее часто и непосредственно связаны с основной

деятельностью.

При

планировании значений кредиторской задолженности и дебиторской задолженности

учесть обстоятельства [5.c.97-105]:

1.

Состояние дебиторской задолженности: нет ли в её

составе просроченной или безнадёжной и предполагается ли погашение

просроченной. Кроме того, не меняется ли состав дебиторов или условия расчётов

с ними, приводящие к ускорению либо замедлению оборачиваемости дебиторской

задолженности в целом.

2.

Состояние кредиторской задолженности: нет ли в её

составе просроченной и предполагается ли ее погашение, если она есть. Кроме

того, не меняется ли состав кредиторов - поставщиков и условия расчётов с ними,

приводящие к ускорению либо замедлению оборачиваемости кредиторской

задолженности поставщикам. Наконец, нет ли просроченной кредиторской

задолженности другим кредиторам (бюджету, внебюджетным фондам и др.)

В

зависимости от перечисленных обстоятельств плановые суммы дебиторской и кредиторской

задолженности могут существенно различаться.

Рассчитаем

плановую величину дебиторской задолженности. Поскольку здесь надо принимать во

внимание и фактический состав, и оборачиваемость, сделаем два расчета.

Посмотрим

какая методика применяется при расчете плановой величины дебиторской

задолженности, (табл. 1.1.)

Таблица 1.1

Расчет

планового размера дебиторской задолженности с учётом ее состояния

Тыс. руб.

|

Показатели

|

Базисный период

|

Плановый период

|

|

минимум

|

максимум

|

|

Балансовая величина дебиторской задолженности, тыс. руб.

|

–

|

–

|

–

|

|

в

том числе:

|

–

|

–

|

–

|

|

1.1.

Просроченная

|

–

|

–

|

–

|

|

1.2. Безнадёжная

|

–

|

–

|

–

|

|

2.

Выручка от реализации, тыс. руб

|

–

|

–

|

–

|

|

3.

Оборачиваемость дебиторской задолженности в базисном периоде (число оборотов)

(стр.3. : стр. 1.)

|

–

|

–

|

–

|

|

а)

фактическая

|

–

|

–

|

–

|

|

б)

без учёта просроченной и безнадёжной дебиторской

|

–

|

–

|

–

|

Пояснения

к расчёту.

1. Расчёт должен быть сделан исходя

из неизменных договорных условий дебиторами и прежнего состава дебиторов.

2. Предполагается, что минимальная

величина дебиторской задолженности в плановом периоде возможна при отсутствии

просроченной и безнадёжной задолженности (первая будет погашена, вторая

списана).

С

учётом аналогичных факторов планируется кредиторская задолженность поставщикам.

(табл. 1.2.)

Если

в плановом периоде изменяется состав поставщиков или договорные условия

расчётов с ними, что приводит к изменению оборачиваемости кредиторской

задолженности, то рассчитанная величина изменяется обратно пропорционально

применению числа оборотов аналогично тому, как выше мы привели методику расчета

дебиторской задолженности.

Кредиторская

задолженность по оплате труда, социальному страхованию и обеспечению, как

правило, зависит от установлений периодичности расчётов соответственно с

работниками предприятия и внебюджетными фондами. Поэтому её можно рассчитать на

плановый период исходя из суммы на конец базисного периода, увеличенной

пропорционально росту затрат на оплату труда и отчислений во внебюджетные фонды

в составе затрат на реализуемую в плановом периоде продукцию.

Таблица 1.2

Расчёт

планового размера кредиторской задолженности поставщикам

Тыс.руб.

|

Показатели

|

Базисный период

|

Плановый период

|

|

минимум

|

максимум

|

|

1.

Балансовая величина кредиторской задолженности поставщикам, тыс. руб.

|

–

|

–

|

–

|

|

в том числе:

|

–

|

–

|

–

|

|

1.1.

Просроченная

|

–

|

–

|

–

|

|

2.

Материальные затраты на реализованную продукцию, тыс. Руб.

|

–

|

–

|

–

|

|

3.

Оборачиваемость кредиторской задолженности поставщикам. (число оборотов;

стр.2. : стр.1)

|

–

|

–

|

–

|

|

а)

фактическая

|

–

|

–

|

–

|

|

б)

без учёта просроченной

|

–

|

–

|

–

|

Более

сложно и трудоёмко с достаточной степенью точности определить плановую сумму

кредиторской задолженности бюджету. Если у предприятия нет просроченных долгов

бюджету, то базисная сумма отражает необходимую величину долгов,

соответствующую установленной периодичности платежей в бюджет по разным видам

налогов. Однако в связи с изменением выручки от реализации и прибыли в плановом

периоде по сравнению с базисным и сохранении размеров всех остальных объектов

налогообложения надо рассчитать прирост налога на прибыль, НДС и всех других

налогов, размеры которых зависят от выручки от реализации, прибыли фонда оплаты

труда. Это делается прямым счётом, исходя из конкретных данных каждого

предприятия.

Конечно,

эта величина рассчитывается с некоторым допуском. Но для составления планового

баланса погрешность можно не принимать во внимание, так как задолженность

бюджету, как правило, не является количественно решающей частью кредиторской

задолженности предприятия.

Следующий принцип – кредиторская задолженность, как

дебиторская задолженность подлежит детальному анализу с использованием тех же

формул оборачиваемости.

Для эффективного управления дебиторской задолженностью

финансовая служба должна систематически рассчитывать значения так называемых дебиторских коэффициентов и сравнивать их с

нормативными или оптимальными для данного предприятия величинами. [18]

Нормативное значение этого коэффициента

соответствует тому сроку оплаты, который предприятие установило для себя в

качестве приемлемого. Так, по мировым меркам период до 30 дней считается идеальным,

до 40 – приемлемым, до 90 - плохим, до 120 рассматривается как коммерческий

кредит, а свыше 120 – как сигнал для принятия мер, связанных с банкротством

контрагента.

В Российских условиях на нынешнем

этапе должна быть сделана существенная поправка к нормативному значению

коэффициента. Нельзя забывать, что оборот дебиторской задолженности чаще всего

заканчивается не поступлением денег поставщику, а проведением взаимного зачета

его долгов. Поскольку в большинстве случаев такой зачет является прямым и в

него втянуто еще несколько звеньев, оборот задолженности, естественно,

замедляется.

Ускорить оборачиваемость дебиторской задолженности в сегодняшних

реальных условиях можно прежде всего через ее продажу

специализированным агентам, т.е. через, переуступку прав требования долгов.

Наиболее распространенной ошибкой руководителей кризисных предприятий является

их нежелание терять на дисконте при продаже долгов.

В результате в последствии приходится списывать

на убытки всю дебиторскую задолженность, как потерю от безнадёжных долгов.

Отметим, что на практике, а также в методической литературе

расчёт показателей, характеризующих оборачиваемость кредиторской задолженности,

а также период её погашения, базируется на нескольких подходах, которые

приводят к получению разных результатов.

Главное различие способов расчёта состоит в обосновании базы

для исчисления показателя.

В качестве базы для расчета используются

следующие показатели:

-

Выручка;

-

Себестоимость проданной продукции;

-

Стоимость закупленных материальных ценностей;

-

Сумма платежей, связанных с погашением имеющихся

обязательств.

Рассмотрим каждый из этих способов с позиции их аналитических

возможностей, а так же надёжности расчётов.

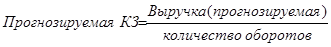

Первый способ (на базе выручки) представляет собой самый

общий подход к анализу оборачиваемости кредиторской задолженности:

(1.6)

(1.6)

Он позволяет определить одно из устойчивых для конкретного

предприятия соотношений: соотношение между выручкой и кредиторской

задолженностью.

Учитывая, что выручка является ключевым показателем при

прогнозном анализе, в том числе и при прогнозе кредиторской задолженности,

данное соотношение используется на практике с целью составления прогнозного

баланса и определения ожидаемой потребности в собственном оборотном капитале.

Формула для прогнозных расчётов будет следующей:

(1.7)

(1.7)

Вместе с тем данные показатели вряд ли можно использовать для

характеристики продолжительности сроков оплаты кредиторской задолженности,

поскольку завершением оборота кредиторской задолженности является её оплата, а

не получение выручки от продажи продукции.

Расчёт, основанный на сопоставлении кредиторской

задолженности и выручки, является полезным аналитическим приёмом, который

целесообразно использовать для целей предварительной оценки ожидаемой величины

кредиторской задолженности, но не расчёт её погашения.

Второй способ расчёта показателя оборачиваемости кредиторской

задолженности представляет собой компромиссный вариант между наиболее общим

расчётом, который основан на использовании показателя выручки, и более точными

способами расчётов, которые будут рассмотрены далее (третьим 1.6 и четвёртым

1.7).

Здесь для расчёта используется следующая формула:

(1.8)

(1.8)

Данный коэффициент должен быть основан на соотнесении данных

о закупках и кредиторской задолженности. Поскольку информация о закупах в

отчётности отсутствует, в целях упрощения расчётов при проведении внешнего

анализа, в частности анализа кредитоспособности, может быть использована

величина себестоимости проданной продукции. Данный показатель отражается в

бухгалтерской отчётности, что облегчит внешнему пользователю проведения

расчётов.

Третий (1.9.) и четвёртый (1.10.) варианты расчёта показателя

основаны на использовании данных об оборотах по счетам кредиторской

задолженности, при этом в третьем варианте для расчёта используется оборот по

кредиту соответствующего пассивного счёта, четвёртый ориентируется на дебетовый

оборот за анализируемый период.

Отметим, что третий вариант расчёта показателя широко

распространён за рубежом, тогда как четвёртый в большей степени присущ отечественной

практике анализа.

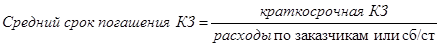

В целях обеспечения задолженности точного расчёта среднего

периода погашения кредиторской задолженности (Ткз) целесообразно

использовать следующую формулу:

, (1.9)

, (1.9)

где под оборотом понимается величина погашения обязательств

за анализируемый период по соответствующим счетам и субсчетам кредиторской

задолженности («Расчёты с поставщиками и подрядчиками», «Расчёты по авансам

полученным» в составе «Расчётов с покупателями и заказчиками» и др.)

При этом в наиболее упрощенном виде величину среднего остатка

по видам краткосрочных обязательств можно рассчитать по данным баланса как:

, (1.10)

, (1.10)

где КО – краткосрочные обязательства,

ОКЗ Н и ОКЗ К - остаток кредиторской

задолженности на начало и конец периода соответственно.

Понятно, что такой расчёт весьма приблизителен, если величина

кредиторской задолженности организации существенно изменяется от одного месяца

к другому.

В этом случае для получения более достоверной информации

следует привлечь ежемесячные данные об остатках кредиторской задолженности в

разрезе отдельных видов: поставщики и подрядчики, авансы, полученные от

покупателей, расчёты с бюджетом и внебюджетными фондами, расчёты с персоналом

по оплате труда и др.

Полученные данные о сроках погашения кредиторской

задолженности в процессе дальнейшего анализа должны быть составлены с продолжительностью

сроков погашения дебиторской задолженности для оценки соответствия условий

получения и предоставления коммерческого кредита.

Объём кредиторской задолженности может резко возрасти на фоне

увеличения общей дебиторской задолженности. Проводимые зачёты взаимной

задолженности лишь по времени стабилизируют ситуацию, но не устраняют причин

появления задолженности. Это свидетельствует о том, что система платежей и

расчётов объективно отражает кризисное положение дел в экономике, сфере

производства и реализации товаров.

Кредиторская задолженность относится к краткосрочным

обязательствам предприятий. Соотношение оборотных средств и краткосрочных обязательств

представляет собой коэффициент покрытия оборотных средств:

(1.11)

(1.11)

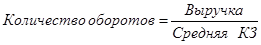

Ещё ряд коэффициентов

характеризующих оборачиваемость кредиторской и дебиторской задолженностью:

Коэффициент оборачиваемости дебиторской задолженностью

,

(1.12)

,

(1.12)

где Д - средняя за период дебиторская задолженность;

Сопоставление оборачиваемости дебиторской и

кредиторской задолженности важно для оценки финансового состояния предприятия:

если кредиторам надо платить чаще, чем поступают деньги от дебиторов, у

предприятия появляется недостаток средств в обороте, при противоположном

соотношении оборачиваемости дебиторской и кредиторской задолженности — излишние

средства, которые можно направить на другие цели.

Разница в оборачиваемости лишь сигнализирует об

излишних или недостающих средствах в обороте и позволяет в последнем случае определить,

в какой мере и за счет каких факторов можно эту разницу уменьшить или вообще

изменить ее знак.

Например, ускорению оборачиваемости дебиторской

задолженности способствовало бы увеличение объема реализации, не сопровождающееся

увеличением средних остатков дебиторской задолженности. Практически это

означало бы изменения в условиях расчетов с покупателями и другими дебиторами.

Второй способ — изменение договорных условий расчетов с поставщиками, например

удлинение промежутка времени между поставкой и ее оплатой.

Поскольку величина долгов покупателей формируется

под влиянием не только оборачиваемости, но и стоимости продаж, а величина

долгов поставщикам – под влиянием не только оборачиваемости, но и стоимости

поставок, сопоставлять надо итоговые суммы сложившейся дебиторской и

кредиторской задолженности. Это тем более необходимо, чтобы учесть всю

кредиторскую задолженность предприятия, а не только поставщикам.

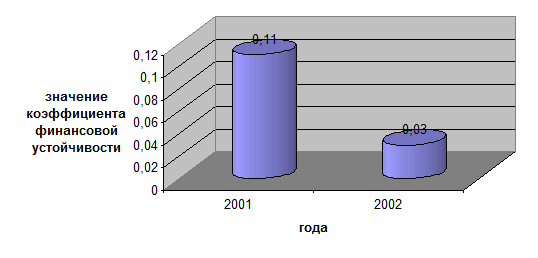

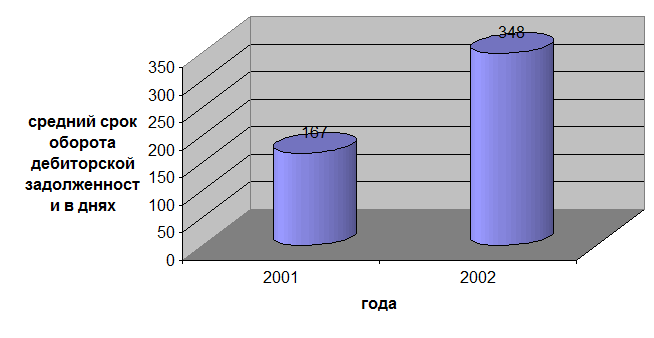

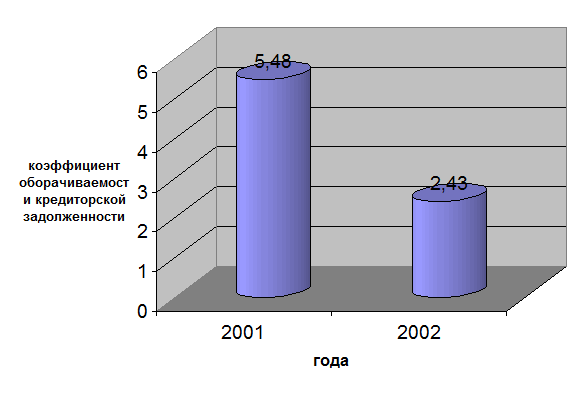

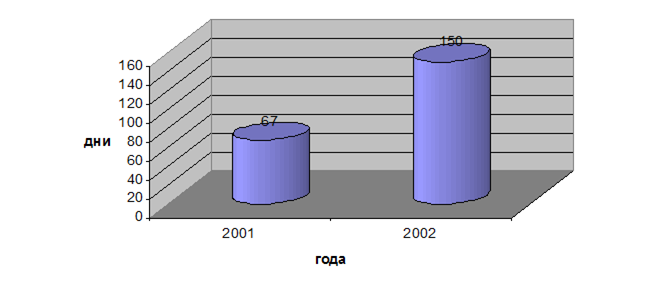

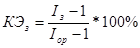

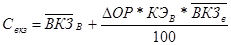

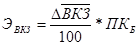

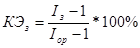

Недостающие или излишние средства в обороте