Министерство образования РФ

Всероссийский заочный финансово-экономический институт

Кафедра статистики

КУРСОВАЯ РАБОТА

по дисциплине «Статистика»

на тему

«Статистические методы изучения

финансовых результатов деятельности коммерческих банков»

Вариант № 21

Воронеж

2008

Оглавление

Оглавление. 2

Введение. 3

Теоретическая

часть. 4

1.

Сущность и функции банков. 4

2.

Показатели ликвидности и платежеспособности. 7

3.

Доходы и расходы банка. 9

Расчетная

часть. 17

1.

Задание. 17

2.

Решение. 20

Задание

1. 20

Задание

2. 22

Задание

3. 25

Задание

4. 26

Аналитическая

часть. 30

1.

Постановка задачи. 30

2.

Методика решения задачи. 31

3.

Технология выполнения компьютерных расчетов. 31

4.

Анализ результатов статистических компьютерных расчетов. 33

Заключение. 34

Список

использованной литературы.. 35

ПРИЛОЖЕНИЕ

I. 36

Введение

Целью данной курсовой работы является

анализ основных показателей деятельности коммерческого банка и использование

статистических методов в оценке их результативности.

В ходе подготовки к написанию

курсовой работы были использованы теоретические источники и статистические

данные.

Развитие деятельности коммерческих

банков - необходимое условие реального создания рыночного механизма. Процесс

экономических преобразований начался с реформирования банковской системы. Эта

сфера динамично развивается и сегодня. Путём ведения расчетных, вкладных,

кредитных и других операции, банки выполняют общественно необходимые функции.

Вместе с тем, банковская деятельность подвержена многочисленным рискам и именно

поэтому в большинстве стран эта деятельность является наиболее регулируемым

видом предпринимательства. При этом регулирование имеет ярко выраженные

национальные особенности, отражающие специфику формирования национальной

банковской системы.

Эффективность банковской деятельности

существенным образом влияет на развитие экономики страны. Финансовый кризис

1998 года означал в известной мере окончание первого этапа становления рыночной

банковской системы. На этом этапе возникла конкурентная среда в сфере

банковских услуг. Это происходило на фоне высоких темпов инфляции,

обеспечивающей без больших усилий получение существенных доходов от банковской

деятельности. В настоящее время наступил более зрелый этап развития, когда

устойчивость банков может быть обеспечена лишь на основе использования научных,

проверенных международной практикой, методов управления. Банки выполняют

разнообразные функции и вступают в сложные взаимоотношения между собой и

другими субъектами хозяйственной жизни.

Теоретическая

часть

1.

Сущность и функции банков

Банки – непременный атрибут

товарно-денежного хозяйства. Исторически они развивались практически

одновременно: начало обращения денежной формы стоимости можно считать и началом

банковской деятельности, а степень зрелости развития банковской системы всегда

соответствовала развитости товарно-денежных связей в экономике.

Банк – это предприятие, осуществляющее

предпринимательскую деятельность, связанную с производством специфического

продукта в сфере обращения [1, c. 319].

В банковской системе государства

большую роль играют коммерческие банки. Они являются многофункциональными

финансовыми предприятиями, действующими в различных секторах денежного рынка и

рынка капитала. Используя механизм распределения и перераспределения ссудного

капитала по отраслям экономики. Коммерческие банки содействуют структурной

перестройке народного хозяйства в зависимости от объективных потребностей

производства. В современных условиях кредитная система представлена

многообразием банков. В зависимости от признаков структуризации банки можно

классифицировать следующим образом (Рис. 1).

Рис. 1 Классификация коммерческих

банков

Успешная (прибыльная) работа банков

может быть достигнута только при соблюдении следующих основных принципов их

деятельности:

Осуществление деятельности в пределах

имеющихся ресурсов.

Полная экономическая

самостоятельность и ответственность коммерческих банков за результаты своей

деятельности.

Взаимоотношения коммерческого банка

со своими клиентами строится на рыночной основе.

Регулирование деятельности

коммерческого банка может осуществляться только косвенными экономическими (а не

административными) методами [1, c. 328]

Важнейшей особенностью коммерческих

банков является исполнение ими специфических функций, отличных от функций

Центрального банка:

1. Посредничество

в кредите. Проявляется в способности банков выступать посредниками между теми

хозяйствующими субъектами и населением, которые обладают временно свободными

денежными ресурсами, и теми, кто в них нуждается. Высвобождаемые в процессе

кругооборота денежные средства предприятия, сбережения и накопления населения

аккумулируются банками, превращаются в ссудный капитал и с соблюдением основных

принципов кредитования передаются заемщикам.

Посредничество в платежах.

Осуществляются по поручению клиентов (операции, связанные с проведением

расчетов и платежей в безналичной форме).

Выпуск кредитных денег. Коммерческий

банк осуществляет выпуск кредитных средств посредством обращения

депозитно-чековой эмиссии. Суть ее сводится к тому. Что коммерческие банки,

выдавая кредит, зачисляют его на счет субъекта хозяйствования, представляющий

собой счет до востребования. При этом происходит наращивание обязательств

банка. Владелец счета вправе получить в коммерческом банке наличные деньги в

пределах установленных лимитов и величины вклада. Тем самым создаются условия

для увеличения денежной массы, а при возврате денежных средств ее величина

уменьшается. Выпуск кредитных денег в обращение сводится к имитированию

векселей, чеков, пластиковых карт, которые замещают действительные деньги

кредитными, снижая при этом издержки обращения.

Все функции тесно переплетаются и

позволяют коммерческому банку выступать в качестве органа, эмитирующего

платежные средства для обслуживания всего кругооборота капитала в процессе

производства и обращения товаров. Но самостоятельно эмитировать наличные

банкноты коммерческие банки не имеют права. Это монополия Центрального банка[1,

c. 329].

Результатом деятельности

коммерческого банка являются разного рода предоставляемые услуги. Они могут

быть оказаны клиентам посредством многообразных операций, которые укрупнено

можно сгруппировать в: пассивные, активные, комиссионные.

Пассивными называют операции,

связанные с формированием ресурсов банка. Ресурсы коммерческих банков могут

быть сформированы за счет собственных (уставной капитал, резервный и

специальные фонды, страховые резервы, нераспределенная прибыль), привлеченных

(передаваемых во временное пользование банкам субъектами хозяйствования и

населением) и эмитированных средств (облигационные займы, векселя и т.п.).

Современная структура ресурсной базы

коммерческих банков, как правило, характеризуется незначительной долей

собственных средств. Основную часть ресурсов банков формируют привлеченные

средства, которые покрывают от 80 до 90% всей потребности в денежных средствах

для осуществления активных банковских операций.

Активными называют операции,

связанные с размещением банковских ресурсов с целью получения прибыли

(учетно-ссудные – кредитные операции, инвестиционные операции, комиссионные

(посреднические) операции)[1, c. 331].

Комиссионные операции - те, которые

банк выполняет по поручению своих клиентов и взимает с них плату в виде

комиссионных (расчетно-кассовое обслуживание клиентов, трастовые операции,

операции с иностранной валютой, информационно-консультационные услуги, выдача

гарантий и поручительств, сдача в аренду сейфов индивидуального хранения

ценностей и др.)[1, c. 333].

2.

Показатели ликвидности и платежеспособности

Статистика финансов предприятий и

организаций отражает результаты финансовой деятельности, платежеспособности,

имущественного положения, а также состояния расчетов. Источником данных

статистики финансов являются данные статистической и бухгалтерской отчетности.

Характеристика финансового состояния

предприятия может быть дана при помощи абсолютных и относительных показателей

(коэффициентов).

Все показатели являются

характеристиками производственного процесса или деятельности, которые носят

замкнутый характер, а конечной их целью является создание финансовых ресурсов.

Информация о финансовом состоянии

необходима руководству предприятия - для принятия управленческих решений,

акционерам она позволяет судить о возможностях получения дивидендов,

целесообразности владения акциями, кредиторам - о кредитоспособности

предприятия, налоговикам - о правильности расчетов с бюджетами разных уровней,

поставщикам - о целесообразности взаимного сотрудничества, инвесторам - о

целесообразности вложений и д.р.

Финансовое состояние банка

характеризуется показателями ликвидности и платежеспособности.

Ликвидность характеризует степень

надежности банка и его возможности своевременно выполнять обязательства перед

своими клиентами. Ликвидность баланса оценивается при помощи коэффициентов,

которые отражают соотношения различных статей актива баланса банка с

определенными статьями пассива или пассивов с активами.

В практической деятельности

коммерческие банки рассчитывают несколько показателей ликвидности. Методика их

расчета и нормативные значения определяются ЦБ РФ и по мере необходимости

пересматриваются.

Для расчета коэффициентов ликвидности

выделяют ликвидные активы, а из них - высоколиквидные.

Коэффициент мгновенной ликвидности

(Н2) определяется как отношение суммы высоколиквидных активов банка (ЛАМ) к

сумме обязательств банка по счетам до востребования ( ОВМ):

Этот коэффициент показывает, в какой

мере ликвидная часть активов банка может быть использования для единовременного

погашения обязательств до востребования, по которым вкладчики могут потребовать

возврата средств в любое время. Минимально допустимое его значение установлено

ЦБ РФ в размере 20% с 0 1 .0 1 .98г.

Коэффициент текущей ликвидности (НЗ)

рассчитывается как отношение суммы ликвидных активов (ЛАТ) к сумме обязательств

банка до востребования и со сроком до 30 дней ( ОВТ ):

Минимально допустимое значение

коэффициента текущей ликвидности, установленное ЦБ РФ с 01.02.99 г. в размере

70%. Выполнение этого требования означает, что банк способен исполнить свои

обязательства на текущий момент времени и им соблюдаются сроки привлечения

вкладов и их размещения на финансовом рынке.

Коэффициент долгосрочной ликвидности

(Н4) определяется отношением всей долгосрочной задолженности банка сроком свыше

года, включая выданные кредиты ( КРq ) к капиталу банка и его обязательствам по

депозитным счетам, полученным кредитам и другим долговым обязательствам на срок

свыше одного года (OD).

Максимально допустимое значение этого

коэффициента определено ЦБ РФ в размере 120% с 01.01.98 г.

Коэффициент общей ликвидности (Н5)

банка определяется отношением ликвидных активов к общей сумме активов за

минусом обязательных резервов (РО):

ЦБ РФ установил минимально допустимое

значение этого коэффициента в размере 20% с 01.01.98 г. Соблюдение этого

соотношения показывает минимальную долю ликвидных активов, при которой

одновременно будет обеспечен достаточный уровень ликвидности банка. Значение

коэффициента ниже 20% свидетельствует о потере ликвидности, а при повышении

коэффициента - банк будет нести потери по доходам от активных операций.

Платежеспособность ( Кпл ) -

характеризует финансовое состояние кредитной организации на определенную дату,

которое выражается в своевременном выполнении банком своих обязательств.

, где

ОВФАКТ. – сумма фактически оплаченных обязательств, ОВПР. – сумма предъявленных

обязательств.

, где

ОВФАКТ. – сумма фактически оплаченных обязательств, ОВПР. – сумма предъявленных

обязательств.

Методики расчета показателей

ликвидности и платежеспособности говорят о том, что банк в отдельные периоды

может быть неплатежеспособным, но оставаться ликвидным. Постоянная

неплатежеспособность ведет к не ликвидности баланса банка.

3.

Доходы и расходы банка

Балансовая прибыль определяется как

разница между доходами (без налога на добавленную стоимость) и расходами банка.

Доходы банка (Д) в его балансе

группируются по следующим статьям:

- проценты, полученные за

предоставленные кредиты;

- доходы, полученные от операций с

ценными бумагами;

- доходы, полученные от операций с

иностранной валютой и другими валютными ценностями;

- дивиденды полученные;

-доходы по организациям банков;

- штрафы, пени, неустойки полученные;

- другие доходы.

Большое значение имеет группировка

доходов банка с выделением процентных и непроцентных доходов.

Процентные доходы банка (Дn)

включают:

- проценты по кредитам, выданным

юридическим лицам;

- проценты по ссудам, выданным

населению;

- проценты от выдачи ссуд в инвалюте;

- доходы в виде процентов по ценным

бумагам.

Непроцентные доходы включают:

- комиссию, полученную за услуги,

оказываемые банком юридическим лицам, в том числе в инвалюте;

- доходы

от валютных операций;

- доходы от внебанковской

деятельности:

а) штрафы,

пени, неустойки полученные;

б) доходы

от долевого участия, доходы хозрасчетных учреждений банка, дивиденды, доходы по

ценным бумагам (кроме доходов в виде процентов);

- прочие

доходы.

Расходы банка (Р) в его балансе

группируются по следующим статьям:

- проценты, уплаченные за

привлеченные кредиты;

- проценты, уплаченные юридическим

лицам по привлеченным средствам;

- проценты, уплаченные физическим

лицам по депозитам;

- расходы по операциям с ценными

бумагами;

- расходы по операциям с иностранной

валютой и другими валютными ценностями;

- расходы на содержание аппарата управления;

- расходы по организациям банков;

- штрафы, пени, неустойки уплаченные;

- другие расходы.

Расходы банка так же, как и доходы

группируются в процентные и непроцентные расходы.

Процентные расходы банка (Рn)

включают:

- проценты по вкладам и депозитам

населения;

- проценты по счетам организаций и

депозитам юридических лиц;

- проценты по ценным бумагам,

эмитированным банком;

- расходы на выплату процентов за

используемые кредиты.

Непроцентные расходы включают:

- операционные расходы;

- расходы на содержание аппарата

управления;

- расходы на оплату труда;

- прочие расходы.

В течение года банк производит

платежи из прибыли в бюджет. Остающаяся в распоряжении банка прибыль называется

чистой прибылью.

Относительную характеристику

прибыльности банков дают следующие показатели рентабельности (R).

- соотношение балансовой прибыли (П)

и собственного капитала банка (К);

- соотношение балансовой прибыли и

активов (А);

- соотношение чистой прибыли (ЧП) и

активов;

- соотношение процентной маржи (МП) и

работающих активов (АРА).

Основным источником прибыли банка

является процентная маржа (МП). Она определяется как разница между процентными

доходами и процентными расходами банка.

Используя этот показатель можно

определить реальный уровень прибыльности активов коэффициентом процентной маржи

(RA(M)).

Пример

1

Имеются

данные по коммерческому банку, млн., рублей.

Таблица 1

|

№/№

п/п

|

Показатели

|

Условные обозначения

|

Базисный период

|

Отчетный период

|

|

11

|

Капитал банка

|

К

|

440

|

500

|

|

2 2

|

Активы банка

|

А

|

3100

|

3550

|

|

33

|

В том числе работающие

|

АРА

|

2200

|

2550

|

|

3 4

|

Активы банка, взвешенные коэффициентами с учетом риска

|

АР

|

2400

|

2600

|

|

55

|

Доходы - всего

|

Д

|

429

|

485

|

|

6

6

|

В том числе процентные доходы

|

Дп

|

343

|

398

|

|

5 7

|

Расходы - всего

|

Р

|

349

|

385

|

|

8

|

В том числе процентные расходы

|

Рn

|

283

|

320

|

|

6 9

|

Платежи в бюджет из прибыли

|

ПБ

|

24

|

30

|

Источник:

Практикум по теории статистики [9; с. 198]

Определить

показатели прибыли и рентабельности.

Произвести

факторный анализ балансовой прибыли и процентной маржи (прибыли).

Решение.

1. Определяем балансовую прибыль:

П0=429-349=80

млн. руб.

П1=485-385=100

млн.руб.

Определяем

процентную маржу (прибыль):

МП0=343-283=60

млн.руб.

МП1=398-320=78

млн.руб.

Определяем

чистую прибыль:

ЧП0=80-24=56

млн.руб.

ЧП1=100-30=70

млн.руб.

4.

Определяем рентабельность капитала:

5.

Рентабельность активов составит:

а), по

балансовой прибыли:

б), по

чистой прибыли:

в), по

процентной марже:

Сведем

расчеты в таблицу 2:

Таблица 2

|

№ п/п

|

Показатели

|

Единица измерения

|

Базисный период

|

Отчетный период

|

Абсолютное изменение

|

Темп роста, %

|

|

|

А

|

1

|

2

|

3

|

4

|

5

|

|

1

|

Балансовая прибыль

|

млн. руб.

|

80

|

100

|

20

|

125,0

|

|

2

|

Чистая прибыль

|

млн. руб.

|

56

|

70

|

14

|

125,0

|

|

3

|

Процентная прибыль (маржа)

|

млн. руб.

|

60

|

78

|

18

|

130

|

|

4

|

Рентабельность капитала

|

%

|

18,18

|

20,00

|

1,82

|

х

|

|

5

|

Рентабельность активов:

|

|

|

|

|

|

|

5а

|

По балансовой прибыли

|

%

|

2,58

|

2,82

|

0,24

|

х

|

|

5б

|

По чистой прибыли

|

%

|

1,81

|

1,97

|

0,16

|

х

|

|

5в

|

По процентной прибыли

|

%

|

2,72

|

3,05

|

0,33

|

х

|

Данные

таблицы 3 свидетельствуют о том, что балансовая прибыль по банку в отчетном периоде

составила 100 млн. руб. и выросла по сравнению с предыдущим периодом на 20 млн.

руб. или на 25%. Рост балансовой прибыли на 90% был обеспечен процентной

прибылью, т.е. прибылью по кредитным операциям и ценным бумагам, приносящим процентный

доход. Следует отметить более высокие темпы роста процентной прибыли (130%) по

сравнению с балансовой и чистой прибылью. Рост прибыли позволил улучшить все

показатели рентабельности. Рентабельность капитала составила 20% и возросла на 1,82%.

Наблюдается

так же и рост рентабельности активов. Наибольший рост составила рентабельность

по процентной прибыли (0,33%). Это говорит о необходимости банку увеличивать

долю работающих активов для роста прибыли.

Уровень

рентабельности (RK) или норма прибыли на капитал находится под влиянием

прибыльности активов (RA(П)) и коэффициента достаточности капитала

(КK), который определяется по формуле:

, где

, где  - активы банка,

взвешенные по установленным ЦБ РФ коэффициентам с учетом риска по каждому виду

актива.

- активы банка,

взвешенные по установленным ЦБ РФ коэффициентам с учетом риска по каждому виду

актива.

Возможности

роста рентабельности за счет снижения коэффициента достаточности капитала в

настоящее время ограничены, поэтому главным фактором роста рентабельности

является эффективность использования активов банка. В то же время прибыльность

активов зависит от доходности активов ( КDA ) и доли прибыли в доходах банка (dП)

;

;

;

;

.

.

Доходность

активов в целом складывается из процентных (DП) и непроцентных (DНП) доходов, поэтому коэффициент доходности активов можно

разложить:

Пример

3 На основании

данных примера 2 произвести анализ доходности активов.

Решение.

1. Определим

доходность активов:

КДА0= или 13,84%

или 13,84%

КДА1= или 13,66%

или 13,66%

2.

Рассчитаем долю балансовой прибыли в доходах банка:

или 18,65%

или 18,65%

или 20,62%

или 20,62%

3. Разложим рентабельность активов по

балансовой прибыли по факторам:

0,1384*0,7865=0,0258 или 2,58%

0,1384*0,7865=0,0258 или 2,58%

0,1366*0,2062=0,0282 или 2,82%

0,1366*0,2062=0,0282 или 2,82%

4. Сделаем расчеты доходности активов:

а), по

процентным доходам:

б), по

непроцентным доходам:

5. Разложим

коэффициент доходности по факторам:

КДА0=11,06+2,78=13,84%

КДА1=11,21+2,45=13,66%

Произведенные

расчеты показывают, что рентабельность активов в большей степени была

обеспечена увеличением доли балансовой прибыли в доходах банка, которая выросла

в отчетном периоде с 18,65% до 20,62%. Основным источником роста доходности

активов являются процентные доходы. Так, доходность активов по процентной марже

составила 80% в базисном периоде, а в отчетном - 82% в общей доходности

активов.

Факторный

анализ балансовой прибыли коммерческого банка можно произвести на основании

следующей формулы:

, где

, где  - мультипликатор

капитала, он определяется отношением

активов к собственному капиталу(А/К).

- мультипликатор

капитала, он определяется отношением

активов к собственному капиталу(А/К).

Определим

влияние каждого из четырех факторов на сумму прибыли, обозначив показатели

базисного периода - «0», а отчетного -«1».

-

Влияние изменения собственного капитала на прибыль:

- Влияние изменения эффективности

использования активов на прибыль:

-

Влияние изменения мультипликатора капитала на прибыль:

- Влияние

изменения доли маржи прибыли на прибыль:

Общий

прирост прибыли за счет всех факторов можно определить:

Расчетная часть

1. Задание

Имеются

следующие выборочные данные за отчетный год по объему средств юридических и

физических лиц, привлеченных в депозиты, и прибыли коммерческих банков (выборка

5 %-ная механическая), млн. руб.:

Таблица 1

|

№ п/п

|

Депозиты

юридических

и физических

лиц

|

Прибыль

|

№ п/п

|

Депозиты

юридических

и

физических

лиц

|

Прибыль

|

|

1

|

135968

|

8566

|

16

|

38009

|

1710

|

|

2

|

34600

|

1557

|

17

|

39911

|

1995

|

|

3

|

53092

|

2655

|

18

|

91805

|

5050

|

|

4

|

31450

|

1415

|

19

|

98060

|

5903

|

|

5

|

42800

|

2140

|

20

|

10942

|

501

|

|

6

|

115560

|

6933

|

21

|

39050

|

1952

|

|

7

|

150060

|

9003

|

22

|

87278

|

4800

|

|

8

|

10060

|

453

|

23

|

66050

|

3301

|

|

9

|

36700

|

1652

|

24

|

72122

|

3965

|

|

10

|

130060

|

8069

|

25

|

61068

|

3064

|

|

11

|

53108

|

2660

|

26

|

40236

|

2012

|

|

12

|

36709

|

1658

|

27

|

50040

|

2502

|

|

13

|

43089

|

2155

|

28

|

94040

|

5170

|

|

14

|

120354

|

7220

|

29

|

38060

|

1903

|

|

15

|

94060

|

5640

|

30

|

66060

|

3640

|

Задание 1

По

исходным данным:

1.

Постройте

статистический ряд распределения коммерческих банков по признаку депозиты

юридических и физических лиц., образовав пять групп с равными интервалами.

2.

Рассчитайте

характеристики интервального ряда распределения: среднюю арифметическую,

среднее квадратическое отклонение, коэффициент вариации, моду и медиану.

Сделайте

выводы по результатам выполнения задания.

Задание 2

По

исходным данным:

1.

Установите

наличие и характер связи между признаками – депозиты юридических и физических

лиц и прибыль коммерческих банков методом аналитической группировки, образовав

пять групп с равными интервалами по факторному признаку.

2.

Измерьте

тесноту корреляционной связи между названными признаками с использованием

коэффициентов детерминации и эмпирического корреляционного отношения.

Сделайте выводы по результатам

выполнения задания.

Задание 3

По результатам выполнения задания 1 с

вероятностью 0,954 определите:

1.

Ошибку

выборки среднего объема депозитов юридических и физических лиц и границы, в

которых он будет находиться в генеральной совокупности.

2.

Ошибку

выборки доли коммерческих банков с объемом депозитов от 66 060 млн руб. и

более и границы, в которых будет находиться генеральная доля.

Задание 4

Имеются следующие данные

по коммерческому банку о просроченной задолженности по кредитным ссудам

(Таблица 4):

Таблица 2

|

Годы

|

Задол-женность,

по

кредиту,

млн руб.

|

По

сравнению с предыдущим

годом

|

Абсолютное

значение

1%

прироста,

млн руб.

|

|

Абсолютный

прирост,

млн руб.

|

Темп

роста,

%

|

Темп

|

|

1

|

|

-

|

-

|

-

|

-

|

|

2

|

|

|

106,25

|

|

16

|

|

3

|

|

+100

|

|

|

|

|

4

|

|

|

|

30,0

|

|

|

5

|

|

|

108,5

|

|

|

Определите:

1.

Задолженность

по кредиту за каждый год.

2.

Недостающие

показатели анализа ряда динамики, внесите их в таблицу.

3.

Основную

тенденцию развития методом аналитического выравнивания.

Осуществите прогноз задолженности на

следующие два года на основе найденного тренда.

Постройте графики.

Сделайте выводы.

2. Решение

Задание

1

1. Построим

статистический ряд распределения коммерческих банков по уровню депозитов

юридических и физических лиц, образовав пять групп с равными интервалами.(Таблица

5).

Определим длину интервала:

, n = 5

, n = 5

млн руб.

млн руб.

Таблица 3

|

№ грыппы

|

Группы по объему депозитов

юридических и физических лиц, млн руб.

|

Число банков:

f

|

Центр, середина интервала:

x

|

Накопленные частоты,

S

|

|

1

|

10060-38060

|

7

|

24060

|

7

|

|

2

|

38060-66060

|

11

|

52060

|

18

|

|

3

|

66060-94060

|

5

|

80060

|

23

|

|

4

|

94060-122060

|

4

|

108060

|

27

|

|

5

|

122060-150060

|

3

|

136060

|

30

|

|

|

Итого:

|

30

|

|

|

2. Рассчитаем характеристики

интервального ряда распределения:

а) среднюю

арифметическую:

Для ее расчета все

промежуточные итоги представим в таблице.4

Таблица 4

|

Группы по объему депозитов

юридических и физических лиц, млн руб.

|

Число банков,

|

Расчетные показатели

|

|

|

|

|

|

|

|

10060-38060

|

7

|

24060

|

168420

|

-42000

|

1764000000

|

12348000000

|

|

38060-66060

|

11

|

52060

|

572660

|

-14000

|

196000000

|

2156000000

|

|

66060-94060

|

5

|

80060

|

400300

|

14000

|

196000000

|

980000000

|

|

94060-122060

|

4

|

108060

|

432240

|

42000

|

1764000000

|

7056000000

|

|

122060-150060

|

3

|

136060

|

408180

|

70000

|

4900000000

|

14700000000

|

|

Итого:

|

30

|

|

1981800

|

|

|

37240000000

|

=66060 млн руб.

=66060 млн руб.

Средний размер депозитов

юридических и физических лиц для банков в выборке составит 66060 млн руб.

б) среднее квадратическое

отклонение:

млн руб.2

млн руб.2

млн руб.

млн руб.

в) коэффицент вариации:

%

%

Совокупность

банков в выборке по объему депозитов юридических и физических лиц неоднородна,

т.к.к V>33%

г)

моду:

млн руб.

млн руб.

В

выборке преобладают коммерческие банки с объемом депозитов юридических и

физических лиц 49260 млн руб.

д)

медиану:

млн руб.

млн руб.

В

выборке 50% коммерческих банков имеют объем депозитов юридических и физических

лиц не менее 30424 млн руб., а 50% коммерческих банков - более 30424 млн руб.

Задание 2

1.Установим наличие и

характер связи между депозитами юридических и физических лиц и прибылью банков

методом аналитической группировки, образовав пять групп с равными интервалами

по первому признаку:

, n = 5

, n = 5

млн руб.

млн руб.

Составим рабочую

группировку, построим таблицу 5.

Таблица 5

|

№ группы

|

Группы по объему депозитов физических и

юридических лиц, млн руб.

|

№ п/п

|

Депозиты юридических и физических лиц,

млн руб.

|

Прибыль, млн руб.

|

|

1

|

10060-38060

|

2

|

34600

|

1557

|

|

4

|

31450

|

1415

|

|

8

|

10060

|

453

|

|

9

|

36700

|

1652

|

|

12

|

36709

|

1658

|

|

16

|

38009

|

1710

|

|

20

|

10942

|

501

|

|

Итого

|

7

|

198470

|

8946

|

|

2

|

38060-66060

|

3

|

53092

|

2655

|

|

5

|

42800

|

2140

|

|

11

|

53108

|

2660

|

|

13

|

43089

|

2155

|

|

17

|

39911

|

1995

|

|

21

|

39050

|

1952

|

|

23

|

66050

|

3301

|

|

25

|

61068

|

3064

|

|

26

|

40236

|

2012

|

|

27

|

50040

|

2502

|

|

29

|

38060

|

1903

|

|

Итого

|

11

|

526504

|

26339

|

|

3

|

66060-94060

|

18

|

91805

|

5050

|

|

22

|

87278

|

4800

|

|

24

|

72122

|

3965

|

|

28

|

94040

|

5170

|

|

30

|

66060

|

3640

|

|

Итого

|

5

|

411305

|

22625

|

|

4

|

94060-122060

|

6

|

115560

|

6933

|

|

14

|

120354

|

7220

|

|

15

|

94060

|

5640

|

|

19

|

98060

|

5903

|

|

Итого

|

4

|

428034

|

25696

|

|

5

|

122060-150060

|

1

|

135968

|

8566

|

|

7

|

150060

|

9003

|

|

10

|

130060

|

8069

|

|

Итого

|

3

|

416088

|

25638

|

|

Всего

|

30

|

1980401

|

109244

|

Таблица 6

|

№ группы

|

Группы по объему депозитов юридических и

физических лиц, млн руб

|

Число банков

|

Депозиты юридических и физических лиц,

млн руб.

|

Прибыль, млн руб.

|

|

Всего

|

В среднем

|

Всего

|

В среднем

|

|

1

|

10060-38060

|

7

|

198470

|

28353

|

8946

|

1278

|

|

2

|

38060-66060

|

11

|

526504

|

47864

|

26339

|

2394

|

|

3

|

66060-94060

|

5

|

411305

|

82261

|

22625

|

4525

|

|

4

|

94060-122060

|

4

|

428034

|

107009

|

25696

|

6424

|

|

5

|

122060-150060

|

3

|

416088

|

138696

|

25638

|

8546

|

|

Итого:

|

|

30

|

1980401

|

66013

|

109244

|

3641

|

2. Оценим

тесноту связи, определив:

а)

коэффицент детерминации:

, где

, где  -межгрупповая дисперсия, а

-межгрупповая дисперсия, а

- общая дисперсия.

- общая дисперсия.

Расчет

межгрупповой дисперсии представлен в таблице 7.

Таблица 7

|

Группы по объему депозитов юридических и

физических лиц, млн руб.

|

Число банков,

f

|

Прибыль в среднем на 1 банк, млн руб,

|

|

|

|

|

10060-38060

|

7

|

1278

|

-2363

|

5583769

|

39086383

|

|

38060-66060

|

11

|

2394

|

-1247

|

1555009

|

17105099

|

|

66060-94060

|

5

|

4525

|

884

|

781456

|

3907280

|

|

94060-122060

|

4

|

6424

|

2783

|

7745089

|

30980356

|

|

122060-150060

|

3

|

8546

|

4905

|

24059025

|

72177075

|

|

Итого:

|

30

|

3641

|

|

|

163256193

|

млн руб.

млн руб.

Для

определения общей дисперсии используем таблицу 8.

Таблица 8

|

№

п/п

|

Прибыль, y

|

|

|

|

1

|

8566

|

4925

|

24255625

|

|

2

|

1557

|

-2084

|

4343056

|

|

3

|

2655

|

-986

|

972196

|

|

4

|

1415

|

-2226

|

4955076

|

|

5

|

2140

|

-1501

|

2253001

|

|

6

|

6933

|

3292

|

10837264

|

|

7

|

9003

|

5362

|

28751044

|

|

8

|

453

|

-3188

|

10163344

|

|

9

|

1652

|

-1989

|

3956121

|

|

10

|

8069

|

4428

|

19607184

|

|

11

|

2660

|

-981

|

962361

|

|

12

|

1658

|

-1983

|

3932289

|

|

13

|

2155

|

-1486

|

2208196

|

|

14

|

7220

|

3579

|

12809241

|

|

15

|

5640

|

1999

|

3996001

|

|

16

|

1710

|

-1931

|

3728761

|

|

17

|

1995

|

-1646

|

2709316

|

|

18

|

5050

|

1409

|

1985281

|

|

19

|

5903

|

2262

|

5116644

|

|

20

|

501

|

-3140

|

9859600

|

|

21

|

1952

|

-1689

|

2852721

|

|

22

|

4800

|

1159

|

1343281

|

|

23

|

3301

|

-340

|

115600

|

|

24

|

3965

|

324

|

104976

|

|

25

|

3064

|

-577

|

332929

|

|

26

|

2012

|

-1629

|

2653641

|

|

27

|

2502

|

-1139

|

1297321

|

|

28

|

5170

|

1529

|

2337841

|

|

29

|

1903

|

-1738

|

3020644

|

|

30

|

3640

|

-1

|

1

|

|

Итого:

|

|

|

171460556

|

млн руб.

млн руб.

. Вариация

прибыли коммерческих банков на 95,2% обусловлена вариацией объемов депозитов

юридических и физических лиц.

б)

эмпирическое корелляционное отношение:

Таким

образом, можно сказать, что между размером депозитов юридических и физических

лиц и прибылью коммерческих банков присутствует очень тесная связь.

Задание

3

Определим

ошибку выборки среднего объема депозитов юридических и физических лиц:

Так как выборка 5 %, то n=30, N=n/0,05=30/0,05=600;

при P=0,954, то

при P=0,954, то

млн руб.

млн руб.

Границы определим по формуле:

С

вероятностью 0,954 средний объем депозитов юридических и физических лиц в

генеральной совокупности будет находиться в пределах от 53520 до 78600 млн руб.

2.

Определим ошибку выборки доли коммерческих банков с объемом депозитов от 66060

млн руб и более.

Для

бесповторной выборки:

Границы

определим по формуле:

С

вероятностью 0,954 доля коммерческих банков с объемом депозитов от 66060 млн

руб. и более будет находиться в пределах от 0,226 до 0,574.

Задание

4

1.

Определим задолженность по кредиту за каждый год:

1 год:

16*100=1600 млн руб.

2 год:

1600*1,0625=1700 млн руб.

3 год:

1700+100=1800 млн руб.

4 год:

1800+540=2340 млн руб. (1800*0,3=540 млн руб. –это абсолютный прирост)

5 год:

2340*1,085=2538,9 млн руб.

2.

Определим недостающие показатели ряда динамики. Воспользуемся формулами:

(цепной абсолютный

прирост)

(цепной абсолютный

прирост)

% (цепной темп роста)

% (цепной темп роста)

% (темп прироста)

% (темп прироста)

(абсолютное значение

1% прироста)

(абсолютное значение

1% прироста)

Результаты

расчетов представим в таблице 9.

Таблица 9

|

Годы

|

Задолженность по кредиту, млн. руб.

|

По сравнению с предыдущим годом

|

Абсолютное значение 1% прироста,

млн руб.

|

|

Абсолютный прирост, млн руб.

|

Темп роста, %

|

Темп

|

|

1

|

1600

|

-

|

-

|

-

|

-

|

|

2

|

1700

|

+100

|

106,25

|

6,25

|

16

|

|

3

|

1800

|

+100

|

105,9

|

5,9

|

17

|

|

4

|

2340

|

+540

|

130

|

30

|

18

|

|

5

|

2538,9

|

+198,9

|

108,5

|

8,5

|

23,4

|

3.

Выявим тенденцию ряда динамики, используя уравнение линейного тренда:

где  и

и  найдены из системы

нормальных уравнений:

найдены из системы

нормальных уравнений:

где у -

фактические (эмпирические) уровни ряда; t – время (порядковый номер периода

или момента времени). Расчет параметров значительно упрощается, если за начало

отсчета времени (t=0) принять центральный интервал (момент). В нашем случае при нечетном

числе уровней (5), значения t – условного обозначения времени будут такими:

1 год 2 год 3

год 4 год 5год

-2 -1 0 +1 +2

В этом

случае  =0 ,так что система нормальных уравнений

принимает вид:

=0 ,так что система нормальных уравнений

принимает вид:

Из

первого уравнения

Из

второго уравнения

Промежуточные

расчеты представим в таблице 10.

Таблица 10

|

Годы

|

Задолженность по кредиту, млн. руб.

y

|

|

|

|

|

|

|

|

1

|

1600

|

-2

|

4

|

-3200

|

1492,22

|

107,78

|

11616,53

|

|

2

|

1700

|

-1

|

1

|

-1700

|

1744

|

-44

|

1936

|

|

3

|

1800

|

0

|

0

|

0

|

1995,78

|

-195,78

|

38329,81

|

|

4

|

2340

|

+1

|

1

|

2340

|

2247,56

|

92,44

|

8545,154

|

|

5

|

2538,9

|

+2

|

4

|

5077,8

|

2499,34

|

39,56

|

1564,994

|

|

Итого

|

9978,9

|

0

|

10

|

2517,8

|

9978,9

|

0

|

61992,48

|

Из

таблицы находим:

Отсюда

уравнение имеет вид:

Подставляя

в данное уравнение последовательно значения t, равные -2,-1,0,+1 и +2, находим

выровненные уровни  .

.

Построим

прогноз на 2 года вперед:

а)

точечный прогноз

млн руб.

млн руб.

млн руб.

млн руб.

б)

интервальный прогноз

Для

определения границ интервалов используют формулу:

,

,

где  - коэффициент доверия по распределению Стьюдента;

- коэффициент доверия по распределению Стьюдента;

- остаточное среднее квадратическое

отклонение от тренда, скорректированное по числу степеней свободы (n-m)

- остаточное среднее квадратическое

отклонение от тренда, скорректированное по числу степеней свободы (n-m)

n- число уровней ряда динамики;

m- число параметров адекватной модели тренда (для уравнения прямой m=2)

Вероятностные

границы интервала прогнозируемого явления:

Рассчитаем

прогнозируемые доверительные интервалы задолженности на следующие 2 года.

Если n=5 и m=2, то число степеней свободы равно

3. Тогда при доверительной вероятности равной

0,95 (т. е. при уровне значимости случайностей  =0,05), коэффициент доверия tα=2,306 (по таблице Стьюдента),

=0,05), коэффициент доверия tα=2,306 (по таблице Стьюдента),

= 61992,48

= 61992,48

Тогда  =

=

Зная

точные оценки прогнозируемых значений задолженностей по кредиту и

и  , определим вероятностные границы интервала по формуле

, определим вероятностные границы интервала по формуле  :

:

3506,46-2,306*143,75≤упр≤3506,46+2,306*143,75

3174,98

≤упр≤ 3837,95

3758,24-2,306*143,75≤упр≤3758,24+2,306*143,75

3426,75≤упр≤4089,73

При

сохранении существующей закономерности прогнозные значения задолженности по

кредиту на 6 и 7 годы составят 3506,46 и 3758,24 млн руб. соответственно и с

вероятностью 0,95 будут находиться в интервалах:

6 год:

3506,46  331,49 (млн руб.)

331,49 (млн руб.)

7 год:

3758,24  331,49 (млн руб.)

331,49 (млн руб.)

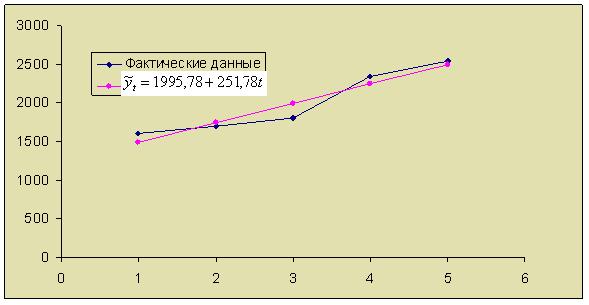

Отобразим

на графике фактические и выровненные уровни (Рис. 1):

Рис. 2 Динамика просроченной задолженности по кредитным ссудам за 5 лет.

Аналитическая

часть

1.

Постановка задачи

Обобщенную оценку

эффективности деятельности хозяйствующих субъектов дают достигнутые ими

финансовые результаты. Одним из направлений изучения финансовых результатов

деятельности предприятия является анализ кредиторской задолженности, полученной

за несколько отчетных периодов, т.е. ее динамика.

По данным Российского

статистического ежегодника за несколько периодов, представленных в табл. 13,

проведем анализ динамики кредиторской задолженности, для чего рассчитаем

следующие показатели:

· абсолютный прирост;

· темп роста;

· темп прироста;

· абсолютное значение 1 % прироста;

· средние за период уровень ряда,

абсолютный прирост, темпы роста и прироста.

Таблица 1

Задолженность по кредитам в руб., предоставленным кредитными

организациями юридическим лицам, по Воронежской области

(с начала года; млн. руб.)

|

Год

|

Задолженность по

кредитам

|

|

2001

|

4419,8

|

|

2002

|

7918,6

|

|

2003

|

10323,8

|

|

2004

|

16076,5

|

|

2005

|

23850,9

|

|

2006

|

31121,4

|

Источник: Российский

статистический ежегодник [8, с. 626]

2. Методика решения задачи

Расчет показателей

анализа ряда динамики осуществим по формулам, представленным в табл. 2

Таблица 2

Формулы расчета показателей

|

Показатель

|

Базисный

|

Цепной

|

Средний

|

|

Абсолютный прирост

|

|

|

|

|

Темп роста

|

|

|

|

|

Темп прироста

|

|

|

|

Средний уровень в

интервальном ряду динамики вычисляется по формуле:

Для определения

абсолютной величины, стоящей за каждым процентом прироста кредиторской

задолженности, рассчитывают показатель абсолютного значения 1% прироста (А%).

Один из способов его расчета – расчет по формуле:

Числовые обозначения:

У1 – уровень

первого периода; уi – уровень сравниваемого периода; уi-1 – уровень предыдущего периода; уn – уровень последнего периода; n – число уровней ряда динамики.

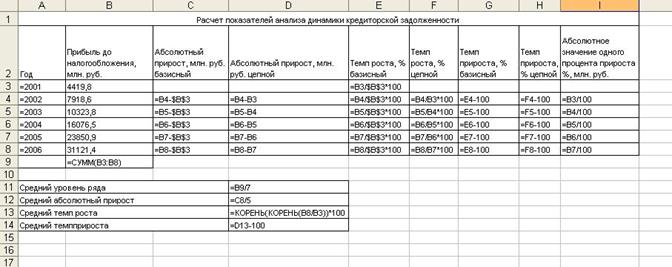

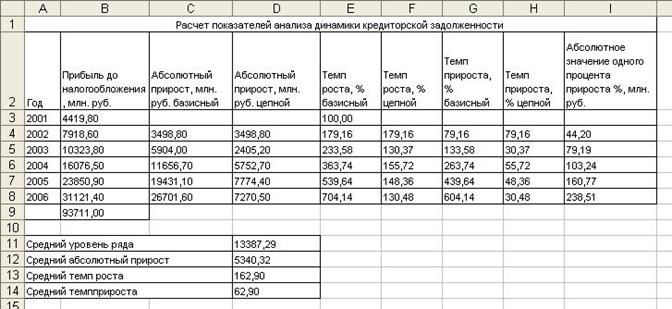

3. Технология выполнения компьютерных расчетов

Расчеты показателей

анализа динамики кредиторской задолженности

выполнены с применением

пакета прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Расположение на рабочем

листе Excel исходных данных (табл. 1) и расчетных формул (1) – (11) представлено в

табл. 3

Таблица 3

Таблица 3

Результаты расчетов

приведены в табл. 4 В приложении 1

представлено графическое изображение динамики кредиторской задолженности за 6

лет.

Таблица 4

Таблица 4

4.

Анализ результатов статистических компьютерных расчетов

Результаты проведенных

расчетов позволяют сделать следующие выводы:

Сумма кредиторской

задолженности за 6 лет выросла на 604,14 %, что в абсолютном выражении

составляет 26701,60 млн. руб.

Динамика кредиторской

задолженности носит возрастающий характер, так как задолженность на начало 2002 г. возросла по

сравнению с 2001 г.

на 79,16%, на начало 2003 г.

возросла по отношению к 2002

г. на 30,37%, на начало 2004 г. возросла по

отношению к 2003 г.

на 55,72%, на начало 2005 г.

возросла по отношению к 2004

г. на 48,36%, на начало 2006 г. возросла по

отношению к 2005 г

на 30,48 %. Это же подтверждает и графическое изображение динамики кредиторской

задолженности (см. ПРИЛОЖЕНИЕ I).

В течение анализируемого

периода средний размер задолженности по кредитам составил 13387,29 млн. руб., в

среднем за период она увеличилась на 5340,32 млн. руб. или на 62,90%.

Заключение

Рассмотрев

основные методы статистических расчетов, становится отчетливо видно, что такая

наука, как статистика оказывает незаменимую помощь в решении государственных,

экономических, социологических вопросов и во многом способствует развитию

данных наук и сфер деятельности. Учитывая тот факт, что влияние статистики

распространяется на управленческую и экономическую деятельность предприятий и

фирм, можно заключить, что эта наука очень важна для функционирования, роста и

успешности предприятий.

В банковской

деятельности применение статистических данных и проведение статистического

наблюдения, с последующим анализом полученной информации, - неотъемлемая часть

деятельности любого предприятия. Это обосновывается тем, что банк должен

непрестанно следить за изменением спроса на кредиты, быть в курсе экономических

и финансовых изменений (как на мировом и государственном уровнях, так и на

уровне отдельно взятых социальных групп) и т.д. Для этого необходимо постоянно

проводить исследования банковского рынка, осуществлять сбор разнообразных

данных о населении (их возможностях и потребностях), а также способствовать

предприятиям найти оптимальные для них решения, встающих перед ними задач.

Правильно проведённый сбор, анализ данных и статистические расчёты позволяют

обеспечить заинтересованные структуры и общественность информацией о развитии

экономики, о направлении её развития, показать эффективность использования

ресурсов, учесть занятость населения и его трудоспособность, определить темпы

роста цен и влияние торговли на сам рынок или отдельно взятую сферу.

Список

использованной литературы

1.

Курс

социально-экономической статистики: учебник для вузов/Под ред. проф. М. Г.

Назарова – М.: Финстатинформ, ЮНИТИ-ДАНА, 2000 -771 с.

2.

Леонтьев

В.Е., Радковска Н.П. Финансы. Деньги. Кредит и банки. – С-Пб., 2002. – 380 с.

3.

Финансовая

статистика: Учеб. Пособие/Т. В. Тимофеева, А. А. Снатенков, Е. Р. Мендыбаева,

под. ред. Т.В. Тимофеевой. – М.: Финансы и статистика, 2006.- 480 с.

4.

Общая

теория статистики: Статистическая методология в изучении коммерческой деятельности:

Учебник/Под ред. О.Э. Башиной, А.А. Спирина. – М.: Финансы и статистика, 2005.

-347 с.

5.

Гусаров В.М. Теория

статистики. Учебник для вузов. – М.: ЮНИТИ, 2000.-374 с.

6.

Шимко П.Д., Власов М.П. Статистика. –

Ростов-на-Дону: «Феникс», 2003. – 330 с.

7.

Экономическая статистика: Учебник / Под

ред. Ю.Н. Иванова. – М.: ИНФРА-М, 2003. – 412 с.

8.

Российский

статистический ежегодник. 2006: Стат.сб./Росстат. - М., 2006.-806 с.

9.

Практикум

по теории статистики: Учебное пособие/Под ред. Р. А. Шмойловой. –М.: Финансы и

статистика, 2004.- 325 с.

ПРИЛОЖЕНИЕ I