Содержание

Введение. 4

1. Методология и методы оценки стоимости бизнеса. 5

1.1. Бизнес как объект оценки. 5

1.2. Принципы оценки бизнеса. 8

1.3. Подходы и методы, используемые в оценке бизнеса. 10

2. Оценка предприятия на примере ООО «С.А. Лизинг». 20

2.1. Общие сведения. 20

2.2. Основные предположения и ограничивающие условия. 20

2.3. Цель оценки. 21

2.4. Рыночная стоимость объекта оценки. 21

2.5. Социально- экономическое положение региона,

расположение объекта оценки. 22

2.6. Анализ среды месторасположения. 26

2.7. Характеристика рынка предприятия. 26

2.8. Общая характеристика фирмы.. 29

2.9. Анализ финансового состояния объекта оценки. 30

2.10. Имущественный (затратный подход) 33

2.10.1 Определение рыночной стоимости недвижимого

имущества. 34

2.10.2. Оценка

рыночной стоимости земельных участков. 36

2.10.3. Оценка

рыночной стоимости автотранспортных средств. 37

2.10.4. Оценка

товара - материальных запасов. 40

2.10.5. Оценка

расходов будущих периодов. 40

2.10.6. Оценка

дебиторской задолженности. 40

2.10.7. Оценка

денежных средств. 40

2.10.8. Расчет

скорректированной величины чистых активов на дату оценки 41

2.11. Рыночный (сравнительный) подход. 42

2.12. Оценки бизнеса доходным подходом. 45

2.13. Согласование полученных результатов. 48

Заключение. 50

Список литературы.. 52

Приложения. 54

Введение

Сегодня мы являемся свидетелями глубочайшего кризиса во всех отраслях

экономики. В создавшихся условиях конкуренции и постоянной борьбы большинство

предприятий и организаций, освободившихся от влияния государства, оказалось

обреченным на вымирание. Остальные, сумевшие удержаться и выстоять, должны были

учиться выживать в условиях огромнейшего риска и неопределенности, когда все

решения приходится принимать самостоятельно без инструкций и указов сверху. В

новых рыночных условиях организации

оказались в тесной взаимосвязи с внешней средой, к которой нужно было адаптироваться.

Одним из способов адаптации

предприятия к внешней среде является оценка бизнеса или проекта

в сложившихся условиях. Оценка

бизнеса преследует цель не просто математически оценит вероятность того,

насколько эффективным будет тот или иной проект, или то или иное принятое

решение, но и окать пути и возможности снижения

риска и неопределенности, а, возможно, и устранения его в определенной

степени.

Целью данной

работы является приобретение практических навыков по оценке стоимости предприятия.

Поставленная

цель конкретизируется рядом задач:

1.

рассмотреть теоретические основы оценки бизнеса

2.

рассмотреть практические основы оценки бизнеса на

примере ООО «С.А. Лизинг»» тремя подходами.

1. Методология и методы оценки стоимости бизнеса

1.1. Бизнес как объект оценки

Объект оценки

должен быть четко идентифицирован, т. е. должны быть определены его содержание,

функции, составные части, границы, отделяющие его от других имущественных

объектов. Если объектом оценки, например, является предприятие, то необходимо

конкретизировать состав его имущества, ведь структура многих промышленных

предприятий очень сложная. В нее могут входить цеха, участки, обслуживающие хозяйства,

специальные подразделения (испытательные станции, полигоны, лаборатории и т.

д.), конторские строения, средства связи и коммуникации, которые могут

располагаться на разных площадях и даже в разных регионах. Необходимо решить

также, входят ли в объект оценки подразделения социально-культурной сферы,

жилой фонд, поликлиники, гостиницы, дома культуры, стадионы, детские сады,

пансионаты и т. д., находящиеся на балансе данного предприятия. Иногда под

одной крышей могут находиться несколько предприятий, и тогда возникает проблема

четкого разграничения территорий.

При оценке

стоимости предприятия надо учитывать то, что этот объект, будучи юридическим

лицом, одновременно является и хозяйствующим субъектом, и поэтому его

стоимость должна учитывать наличие определенных юридических прав.

Если оценивается

только недвижимость предприятия, то необходимо четко определить ее состав:

размеры и границы земельного участка (или нескольких участков), число и виды

зданий (сооружений), энерго- и теплосети, подъездные

железнодорожные и другие пути, различные коммуникации и т. д.

Если оцениваются

только машины и оборудование, принадлежащее предприятию, то идентификация

осуществляется на основе их полного перечня и рассмотрения исчерпывающих

характеристик по каждой позиции в учетной ведомости. Проблемы иногда возникают

по некоторым видам оборудования, которые настолько привязаны к строению или земле,

что с равным правом могут быть отнесены к недвижимости.

Если оцениваются

только нематериальные активы предприятия, то их идентификация сводится к

установлению полного набора имущественных прав, включенных в эти активы. В

первую очередь сюда относятся исключительные права (интеллектуальная

собственность) граждан или юридических лиц на результаты интеллектуальной

деятельности и приравненные к ним средства индивидуализации предприятия, его

продукции, работ и услуг (фирменное наименование, товарный знак, знак обслуживания

и т. п.).

Оценочные работы

имеют конечной целью расчет и обоснование рыночной стоимости имущественного

комплекса на определенную дату. Стоимость предприятия подвержена влиянию

инфляции. Кроме того, возможны какие-то частные, локальные события, которые

могут привести к резкому изменению стоимости данного объекта. Например, прокладка

новых автомобильных и других дорог вблизи предприятия вызывает, как правило,

значительное повышение его стоимости. Изменение ситуации на товарном рынке,

куда поступает продукция предприятия, может также серьезно повлиять на

изменение стоимости активов предприятия в ту или иную сторону. В некоторых

случаях оценка стоимости имущества может производиться не на одну, а на

несколько дат, например, если процесс продажи имущества произойдет не

единовременно, а займет какой-то период времени.

Оценка - это определение стоимости объекта собственности в

конкретных условиях рынка в определенный момент времени. Основой стоимости

любого объекта собственности является его полезность.

Бизнес - это конкретная деятельность, одной из целей которой

является получение прибыли. Как любой товар, бизнес обладает полезностью для

покупателя. Именно это делает возможной оценку бизнеса как особого инвестиционного

товара.

Владелец бизнеса имеет право продать его, заложить,

застраховать, завещать. Таким образом, бизнес становится объектом сделки,

товаром со всеми присущими ему свойствами.

Как всякий товар, бизнес обладает полезностью для

покупателя. Прежде всего, он должен соответствовать потребности в получении

доходов.

В то же время получение дохода, воспроизводство или

формирование альтернативного бизнеса, нового предприятия сопровождается

определенными затратами.

Полезность и затраты в совокупности составляют ту величину,

которая является основой рыночной стоимости, которую можно определить как рыночную стоимость.

Бизнес и предприятие обладают всеми признаками товара и

могут быть объектом купли-продажи. Но это товар особого рода:

1. Это товар инвестиционный, т.е. товар, вложения в который

осуществляются с целью отдачи в будущем. Затраты и доходы разъединены во

времени, причем размер ожидаемой прибыли не известен, имеет вероятностный характер,

поэтому инвестору приходится учитывать риск возможной неудачи.

2. Бизнес является системой, но продаваться может как вся

система в целом, так и отдельно ее подсистемы и даже элементы.

3. Потребность в этом товаре зависит от процессов, которые

происходят как внутри самого товара, так и во внешней среде.

4. С учетом особого значения устойчивости бизнеса для

стабильности в обществе необходимо участие государства не только в

регулировании механизма купли-продажи бизнеса, но и в формировании рыночных цен

на бизнес, в его оценке.

Оценка бизнеса - это оценка рыночной стоимости собственного

капитала предприятия или какой-либо его части (доли).

Понятие "оценка бизнеса" не тождественно понятию

"оценка имущества".

На величину стоимости бизнеса оказывают влияние

разнообразные факторы как связанные с настоящей и будущей деятельностью

компании, так и несвязанные с ней (социальные, политико-правовые,

макроэкономические и иные факторы).

В зависимости от цели оценки рассчитываются различные виды

стоимости бизнеса:

·

рыночная;

·

инвестиционная;

·

ликвидационная и другие.

Оценку бизнеса производят для какой-либо цели. Определение

цели является важной составной частью работы.

1.2. Принципы оценки бизнеса

Известны

методические принципы определения рыночной стоимости, которые можно

сгруппировать следующим образом.

Принципы,

основанные на представлениях владельца имущества

Принцип

полезности. Объект оценки обладает стоимостью только тогда, когда он полезен

потенциальному собственнику, т. е. способен удовлетворить его ожидаемые

потребности в течение определенного времени.

Принцип

замещения. Разумный инвестор не заплатит за данный объект больше, чем

наименьшая цена, запрашиваемая за другой объект с эквивалентной полезностью.

Принцип

ожидания. Инвестор вкладывает средства в объект сегодня, так как ожидает от

объекта получение потока доходов в будущем. Оцениваемая стоимость — это

текущая стоимость всех будущих доходов.

Принципы,

связанные с рыночной средой

Принцип

зависимости от внешней среды. Стоимость ОО зависит от внешней экономической

среды, в которой он эксплуатируется, и в свою очередь данный ОО влияет на

стоимость других связанных с ним объектов.

Принцип

соответствия между спросом и предложением. Цены стабильны тогда, когда между спросом

и предложением на рынке устанавливается соответствие. Наличие дефицита, т. е.

превышение спроса над предложением, повышает цену.

Принцип

конкуренции. Конкуренция уравнивает доходность инвестиций.

Принцип

изменения стоимости. Стоимость ООО непрерывно изменяется но времени.

Каждая оценка стоимости должна содержать указание на дату ее проведения.

Принципы,

связанные с эксплуатацией имущества

Принцип факторов

производства. ОО может являться элементом производственной системы,

доходность которой определяется четырьмя факторами: менеджментом, трудом,

капиталом и землей. Чистый доход — результат действия всех четырех факторов и

поэтому на основе оценки дохода определяется стоимость всей системы. Для оценки

нужно знать юлю (вклад) каждого фактора в формировании дохода всей системы,

Принцип

остаточной продуктивности земельного участка. Остаточная

продуктивность определяется как чистый доход, отнесенный к земельному участку,

после того как оплачены расходы на менеджмент, труд и эксплуатацию капитала.

Принцип вклада. Включение

дополнительных активов в ОО эффективно тогда, когда они повышают его рыночную

стоимость. Любые добавочные элементы оправданы тогда, когда получаемый прирост

стоимости превышает затраты на приобретение этих элементов.

Принцип

пропорциональности (сбалансированности). Составные части ОО должны быть согласованы

между собой по пропускной способности и другим характеристикам. Добавление

какого-либо элемента к ОО данного принципа не приводит к росту его стоимости.

Принцип наиболее

эффективного использования. Из возможных вариантов выбирается вариант

наилучшего и наиболее эффективного использования ОО, при котором наиболее полно

реализуются функциональные возможности комплекса. Именно этот вариант

применяется для оценки стоимости.

Перечисленные

принципы в обобщенном виде универсальны и применимы ко всем ОО. Правда, их

практическое содержание несколько меняется в зависимости от того, как объект

непосредственно оценивается. Кроме того, при оценке некоторых объектов могут

применяться и другие принципы, отражающие специфику оцениваемого объекта.

1.3. Подходы и методы, используемые в оценке бизнеса

Рассмотрим основные методы оценки бизнеса в логической

последовательности. Все методы оценки бизнеса могут быть сгруппированы в рамках

трех подходов, подход с точки зрения активов, сравнительный подход и подход с

точки зрения «потока наличности» (с точки зрения доходов). Соответственно, каждый

подход включает в себя различные методы.

В наглядной форме все подходы и методы приведены в таблице 1.2., а ниже

будет дано краткое описание каждого их них.

Таблица 1.2

Методы оценки рыночной стоимости бизнеса

|

Подход

|

Метод

|

|

Подход с точки

зрения активов (имущественный подход)

|

Метод чистой

балансовой стоимости материальных активов

|

|

Метод чистой

рыночной стоимости материальных активов

|

|

Метод оценки

стоимости воссоздания

|

|

Метод оценки

ликвидационной стоимости

|

|

Подход с точки

зрения анализа рыночных данных или методом компании-аналога (рыночный,

сравнительный подход)

|

Метод рынка

капитала

|

|

Метод сделок

(продаж)

|

|

Метод

отраслевых коэффициентов

|

|

Подход с точки

зрения «потока наличности» (доходный подход)

|

Метод

капитализации нормализованного дохода

|

|

Метод дисконтирования

будущих денежных потоков

|

Подход с точки зрения активов или имущественный подход, или поход с точки

зрения накопления активов включает несколько так называемых балансовых методов:

метод чистой балансовой стоимости материальных активов, метод чистой рыночной

стоимости материальных активов, метод оценки стоимости воссоздания, метод

оценки ликвидационной стоимости. Все виды балансовых методов «отталкиваются» от

фактической бухгалтерской отчетности

Все балансовые методы предполагают, что собственный капитал ,

представленный в балансе, определяется как разница между всеми активами

предприятия и всеми пассивами (обязательствами). Этот показатель можно назвать

балансовой стоимостью собственного капитала предприятия. Применение метода

чистой балансовой стоимости материальных активов предполагает, что из

балансовой стоимости предприятия будет вычтена стоимость нематериальных активов

по оценке, зафиксированной в бухгалтерской отчетности, и затем будут

осуществлены вышеуказанные процедуры. К недостаткам этого метода относят то,

что он не отражает реальной рыночной стоимости материальных активов, не

учитывает нематериальных активов к достоинствам — простота, поскольку

практически сразу получается готовый показатель, понятность для большинства

пользователей [12 , с.101] .

Второй метод — чистой рыночной стоимости материальных активов

предполагает корректировку материальных активов на отражение рыночных

показателей стоимости. В первую очередь корректировка должна быть осуществлена

на учет влияния инфляции [3 , с.105] , кроме того, необходимо учесть и

специальные рыночные корректировки. Последние осуществляются с привлечением

специалистов товарных рынков (биржевые и внебиржевые брокеры, специалисты

оптовой торговли) [5, с.35] . Скорректированная балансовая стоимость

материальных активов гораздо предпочтительнее балансовой стоимости,

определенной на основе бухгалтерской документации. Использование указанных двух

популярных методов «наиболее целесообразно для оценки предприятий, обладающих

значительными материальными и/или финансовыми активами или в случае

невозможности достаточно точного определения прибыли в будущем» [6, с.84] .

Метод оценки стоимости замещения оценивает предприятие исходя из наличия

объекта — бизнеса аналогичной полезности; метод оценки стоимости воссоздания

позволяет оценить предприятие из затрат на его полное восстановление; оба

метода предполагают рыночную оценку активов. Стоимость восстановления

определяется как стоимость создания точной копии оцениваемого сооружения с

использованием тех же материалов и спецификаций, но по текущим ценам. Стоимость

замещения определяется как стоимость строительства на этом же участке

современного сооружения эквивалентной полезности с использованием текущих

стандартов, материалов, дизайна и текущих цен. Существенный недостаток этих

методов — они не учитывают доходность бизнеса.

Применение метода оценки ликвидационной стоимости оправдано в случае

ликвидации предприятия (бизнеса). Предприятие прекращает свои операции,

распродает активы , погашает свои обязательства . Ликвидационная стоимость

представляет собой чистую денежную сумму, которую собственник предприятия может

получить при ликвидации предприятия, раздельной распродаже его активов и после

расчетов со всеми кредиторами. Ликвидационная стоимость может быть определена и

для действующего предприятия как нижний уровень оценки стоимости бизнеса. Хотя

большинство оценщиков считает некорректным сам факт расчета ликвидационной

стоимости для действующего предприятия — предположение о ликвидации предприятия

вносит сомнение в результаты оценки стоимости бизнеса, определенных другими

методами.

Сравнительный подход, именуемый также подходом с точки зрения анализа

рыночных данных или методом компании-аналога или просто рыночным подходом,

включает методы рынка капитала, метод сделок (продаж) и метод отраслевых

коэффициентов.

Метод рынка капитала предполагает определение стоимости оцениваемого

предприятия с помощью различных мультипликаторов. К последним относятся

специальные соотношения рыночной цены акции предприятия к чистой прибыли или к

текущему денежному потоку, к балансовой стоимости материальных активов, к

чистому денежному потоку, к выручке от реализации, к собственному капиталу.

Рыночная цена акции любого предприятия — важный показатель. Как отмечает Дж.

Ван Хорн: «оценивая истинную стоимость компании, инвесторы обращают внимание в

основном на цену ее акций; она отражает потенциальную прибыль компании,

дивиденды на ее ценные бумаги, деловой риск , структуру ее капитала, стоимость

активов и другие факторы, поддающиеся оценке» [5, с.680] . Оценщик находит

предприятие-аналог и применяет имеющиеся соотношения-мультипликаторы к

оцениваемому предприятию. Основные вопросы, возникающие при применении этого

метода: акции компании-аналога должны свободно котироваться на рынке; на

фондовом рынке (рынке капитала), как правило, обращаются неконтрольные пакеты

акций, как быть, если необходимо оценить контрольный пакет; можно ли

использовать соотношения-мультипликаторы, зная, что котировка акций на рынке

неустойчива? Несмотря на все эти сложные вопросы, данный метод широко

используется в практике оценки бизнеса за рубежом.

К недостаткам метода относят, также, сложные вопросы сопоставимости

оцениваемых предприятий-аналогов, трудности применения мультипликаторов к

компаниям закрытого типа [7 , с.113] . В то же время, у данного метода

серьезное достоинство — простота.

Метод сделок (продаж) позволяет определить стоимость многих активов

предприятия. Суть данного метода сводится к тому, что стоимость оцениваемой

компании представляет собой скорректированную стоимость , скорректированную

продажную цену аналогичного предприятия. Предприятие-аналог должно

удовлетворять требованиям сопоставимости - принадлежать той же отрасли, не

слишком отличаться размером, форма владения должна быть аналогичной. Только

если эти условия выполняются, рыночную цену предприятия-аналога можно

корректировать с целью учета даты продажи, типа предприятия, условий продажи и

другой информации по сделкам. Использование данного метода ограничено

скудностью и ненадежностью данных о сопоставимых продажах.

Метод отраслевых коэффициентов называют также методом отраслевых

соотношений или правилом «золотого сечения». Этот метод предполагает наличие

отраслевых, достаточно стабильных, мультипликаторов. В условиях развитой экономики,

данные о специальных соотношениях для различных отраслей аккумулируются в

торговых ассоциациях, непосредственно у владельцев предприятий, они регулярно

публикуются в специальных изданиях.

Подход с точки зрения «потока наличности», или доходный подход включает

два основных метода: капитализации нормализованного дохода, дисконтирования

будущих денежных потоков и их разновидности

Метод капитализации чистого дохода определяет поток дохода и преобразует

его в текущую стоимость путем применения нормы капитализации (коэффициента

капитализации): стоимость = чистый доход/коэффициент капитализации.

Как правило, под чистым доходом подразумевают прибыль предприятия, причем

лучше всего использовать среднегодовое значение прибыли за последние годы и до

вычета налогов [8, с. 166 ] . Важным условием использования данного метода

является применение процедуры нормализации прибыли, которая предполагает

исключение, в первую очередь, единовременных расходов и доходов. Значение

прибыли должно быть характерно для нормально действующего бизнеса.

Коэффициент капитализации не менее важен при использовании этого метода.

Коэффициент капитализации называют ставкой, которая, будучи отнесенной к

текущим доходам дает оценочную стоимость [6 , с.74] , или же «представляет

собой такую величину, что частное от деления прибыли на нее равно капиталу,

который дает норму прибыли, определяемую ставкой капитализации» [2, с.107] .

Последнее «тавтологическое» определение ставки капитализации определяет саму

суть этого показателя — это норма прибыли. Коэффициент капитализации должен

отражать текущую ситуацию на рынке, т. е. он должен быть получен из рыночных

данных для альтернативных инвестиций.

Метод капитализации используют, обычно, если ожидается, что будущие

чистые доходы будут равны (приблизительно) текущим или, если темпы их роста

будут умеренными и предсказуемыми, доход должен быть значительной положительной

величиной, а в активах предприятия преобладает быстроизнашивающиеся

оборудование.

К недостаткам данного метода можно отнести «ограничение зоны

использования» — т. е. невозможность его применения для любого предприятия, а

также проблемы получения данных для сравнительного анализа, определения прибыли

и ставки капитализации. Несмотря на значительные ограничения «метод

капитализации чистой прибыли отражает фактическое состояние рынка и позволяет

корректировать данные применительно к конкретной ситуации» [4, с.109] .

Метод дисконтирования будущих доходов получил широкое распространение в

зарубежной практике оценки. Экономический смысл дисконтирования денежных

потоков иногда трактуют как приведение их к определенному моменту времени — на

дату оценки. Прагматичная точка зрения на понимание смысла дисконтирования

денежных потоков рассматривает любое предприятие как инвестиционный проект и, соответственно,

его стоимость как чистый дисконтированный доход инвестиционного проекта (NPV)

[1] .

Процедура определения стоимости бизнеса сводится к определению денежных

потоков, как правило, ежегодных, на протяжении проектного периода и остаточной

стоимости на конец проектного периода; далее определяется текущая стоимость

всех будущих поступлений с применением соответствующей нормы дисконтирования.

Различают денежные потоки для собственного капитала и на бездолговой

основе (для собственного и заемного капитала); денежные потоки бывают

номинальные (включающие инфляцию) и реальные (очищенные от инфляции). Выбор

ставки дисконтирования зависит от вида денежного потока и, главное, ставка

дисконта должна соответствовать виду денежного потока. Чаще всего используют

денежный поток для собственного капитала. Ставка дисконтирования для денежного

потока для собственного капитала может быть определена либо по модели оценки

капитальных активов (САРМ), либо по методу суммирования. Оба способа расчета

ставки дисконтирования предполагают определение безрисковой

ставки дохода и премии за риск вложения в инвестиционный актив (в данном

случае, в предприятие). Наибольшее распространение получил способ определения

ставки дисконтирования по модели оценки капитальных активов. Однако признается,

что этот способ «не является панацеей от встречающихся серьезных проблем при

попытке их решения... это логичный и апеллирующий к интуиции метод, связывающий

риск с нормами прибыли» [1, с.297] , поэтому его необходимо использовать с

осторожностью в сочетании с другими методами.

Краткий обзор подходов и методов оценки бизнеса позволяет сделать

следующий вывод — одного универсального, уникального, удовлетворяющего всем

требованиям, не обладающего недостатками, метода не существует. Каждый подход и

каждый метод имеют свои достоинства, недостатки, границы применения. Поэтому,

необходимо в процессе оценки стоимости бизнеса использовать различные методы, а

затем согласовывать полученные величины, может быть придать большую значимость

результатам оценки, полученным одним из методов. Скорее всего, придется

определять весовое соотношение между всеми методами и подходами. Заключение

оценщика о стоимости бизнеса, полученное в результате логических рассуждений,

неизбежно будет включать в себя субъективную оценку, в прочем любая оценка

такова. Чем больше подходов и методов будет использовано в процессе оценки, тем

больше вероятность того, что итоговая субъективная оценка будет объективным

отражением стоимости бизнеса.

Какие же методы оценки предприятия адекватны экономике переходного

периода?

Два фактора экономики переходного периода оказывают существенное влияние

на использование методов оценки бизнеса: инфляционные процессы и изменение

конъюнктуры рынка. Для периода 1992-1996 годов на первом месте по значимости,

конечно, первый фактор.

Негативное влияние инфляции сказывается на [7 , с.103-104] :

- занижении стоимости имущества предприятия

- занижении стоимости товарно-материальных запасов

- способности предприятия к накоплению денег для осуществления капитальных

вложений

- величине дохода предприятия

- «сверхналогообложении» прибыли предприятия,

искусственном занижении себестоимости продукции и, как следствие, неполном

возмещении затрат.

Инфляция и структурные сдвиги в экономике, приведшие к деформации спроса

оказали существенное влияние на стоимость отечественных предприятий, в первую

очередь на стоимость их основных средств.

Для преодоления негативных последствий инфляции в последнее время

регулярно проводится переоценка основных фондов — независимо от формы

собственности. Переоценка основных фондов осуществляется на основе

разработанных Госкомстатом индексирующих коэффициентов, а также путем прямой

оценки рыночной стоимости (с 1994 года к переоценке стали привлекаться

профессиональные оценщики). Переоценка основных фондов с использованием

индексов Госкомстата «фактически состоит в замене старых административных цен

на новые или корректировке цен, с учетом централизованно устанавливаемых

коэффициентов, но эти цены не отражают рыночное равновесие» [3, с.39] .

Переоценку основных фондов можно признать одной из попыток применения

затратного (балансового) подхода в оценке предприятия, бизнеса, может быть не

самую удачную, но ценна она тем, что предпринята оценка рыночной стоимости

предприятий с привлечением профессиональных оценщиков, безусловно, дала бы

более точный результат, но процедура эта трудоемкая, требует сил, времени на

исполнение и достаточно дорога, а стало быть, доступна очень немногим

предприятиям.

Возможности использования рыночных подходов к оценке бизнеса ограничены в

силу неразвитости самого рынка предприятий, и отсутствием доверия к

существующей рыночной информации. Действительно, в настоящее время идет постваучерная приватизация предприятий путем скупки акций,

из-за избыточного предложения, как правило, со стороны нуждающихся акционеров —

работников трудовых коллективов, акции покупаются по заниженной стоимости.

Часто стратегические пакеты акций приобретаются предприятиями-смежниками

с целью нормализации снабжения и сбыта, и, таким образом, рыночные цены акций

отражают доходность скорее товарных рынков, нежели фондовых. Кроме того,

использование рыночных подходов затруднено по причине наличия большого

количества закрытых предприятия (имеется в виду организационно-правовая форма),

которые не подвергаются оценке на фондовом рынке.

В России достаточно открытых акционерных обществ, которые, либо не

находятся в листинге фондовых бирж потому, что не отвечают необходимым

требованиям, либо акции предприятия котируются, но недостаточно ликвидны — и поэтому их рыночной стоимости трудно доверять.

Таким образом, оценка бизнеса с использованием рыночного подхода

затруднена, во-первых, по той причине, что многие «объекты оценки не обладают

достаточной рыночностью: они не обращаются на

открытом, массовом и конкурентном рынке» [7, с.10] , во-вторых, сам фондовый

рынок в нашей стране недостаточно ликвиден и сильно

зависит от краткосрочных внеэкономических факторов

Основная проблема применения доходного подхода в России — это проблема

прогнозирования будущих денежных потоков, точнее достоверности возможных

прогнозов денежных потоков, а также проблема оценки коэффициента капитализации

или ставки дисконтирования. Сочетание первого и второго даже при значительной

вариабельности расчетов позволит получить лишь приблизительный результат

Однако, если необходима не просто стоимость предприятия как такового, а

сочетание результатов оценки стоимости предприятия, полученных при

использовании различных методов оценки, если важна тенденция, хоть и

приблизительной, величины стоимости предприятия? В. Григорьев выделяет основную

функцию оценки стоимости предприятия в переходной экономике — « информационное

обеспечение принятия различных экономических или управленческих решений» [6] .

Особенно важна оценка стоимости предприятия при принятии решений о его санации

или ликвидации, т.е. для оценки его состоятельности.

2. Оценка предприятия на примере ООО «С.А. Лизинг»

2.1. Общие сведения

Общие сведения об объекте оценки сведите в табл. 2.1

Таблица 2.1

Общие сведения об объекте оценки

|

Оцениваемый параметр

|

Характеристика

|

|

Характеристика оцениваемого

объекта

|

ООО «С.А. Лизинг»

|

|

Месторасположение объекта

|

Объект расположен в центре города Хабаровска

|

|

Цель оценки

|

Определение стоимости объекта

|

|

Задача оценки

|

Оценить объект

|

|

Действительная дата оценки

|

10.12.2005

|

|

Первоначальная стоимость

объекта оценки

|

руб.

|

|

Остаточная стоимость

объекта оценки

|

руб.

|

|

Собственник объекта оценки

|

Бокоров

А.С.

|

|

Права на земельный участок

|

С.А. Лизинг

|

|

Настоящее использование

объекта

|

Торговля

|

|

Время осмотра объекта

|

01.12.2005

|

2.2. Основные предположения и ограничивающие условия

1. Оценщик не принимает на себя ответственность за юридическое описание

прав оцениваемой собственности. Права на оцениваемую собственность считаются

достоверными.

2. Любые чертежи и рисунки, содержащиеся в отчете, призваны помочь

пользователю получить визуальное представление о собственности. Пользователю не

следует полагаться на эти чертежи и рисунки в случае любого другого их

использования.

3. От оценщика не требуется давать свидетельство или появляться в суде

вследствие проведения оценки данной собственности, иначе как по официальному

вызову суда.

4. Оценщик предполагает отсутствие каких-либо скрытых факторов, оказывающих

влияние на оценку, на состояние собственности (конструкций). Оценщик не несет

ответственности ни за наличие таких скрытых факторов, ни за необходимость

выявления таковых.

5. Информация, оценки и мнения, полученные оценщиком и содержащиеся в

настоящем отчете, были добыты из источников, достоверных согласно мнению оценщика,

у которого есть все основания полагаться на их верность. Тем не менее оценщик

не может принять на себя ответственность за точность этих данных.

6. Ни заказчик, ни оценщик не могут разглашать содержание настоящего

Отчета об оценке без предварительного письменного согласования.

7. Мнение оценщика относительно рыночной стоимости является действительным

на дату, специально оговоренную в настоящем отчете. Оценщик не принимает на

себя никакой ответственности за социальные, экономические, физические или нормативные

изменения, которые могут произойти после этой даты, отразиться на влиянии

рыночных факторов и, таким образом, повлиять на суждение оценщика.

8. Отчет об оценке содержит профессиональное мнение оценщика относительно

цены собственности. Это не является никакой гарантией того, что собственность

будет продана, заложена согласно величине оцененной стоимости.

2.3. Цель оценки

Цель оценки объекта недвижимости – последующая

продажа.

2.4. Рыночная стоимость объекта оценки

Рыночная стоимость объекта – наиболее вероятная цена, по которой

данный объект может быть отчужден на открытом рынке в условиях конкуренции,

когда стороны сделки действуют разумно, располагая всей необходимой

информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства,

т.е. когда:

·

Одна из сторон сделки не обязана отчуждать

объект оценки, а другая сторона не

обязана принимать исполнение;

·

Стороны сделки хорошо осведомлены о предмете

сделки и действуют в своих интересах;

·

Объект оценки представлен на открытый рынок в

форме публичной оферты;

·

Цена сделки представляет собой разумное

вознаграждение за объект оценки и принуждения к совершению сделки в отношении

сторон сделки с чьей-либо стороны не было;

·

Платеж за объект оценки выражен в денежной

форме.

Рыночную стоимость недвижимости иначе называют стоимостью при обмене в

отличие от стоимости в использовании (или потребительской стоимости), которая

отражает ценность объекта для конкретного собственника. Концепция рыночной

стоимости основывается на том, что типичный покупатель на рынке недвижимости

имеет возможность выбрать альтернативные объекты недвижимости.

2.5. Социально- экономическое положение региона,

расположение объекта оценки

Хабаровский край занимает

центральную часть Дальнего Востока. Образован одновременно с Приморским при

разделении единого Дальневосточного края на Хабаровский и Приморский края в

октябре 1938 года. В крае проживает 1.6 млн. чел.

Хабаровский край является промышленной

сердцевиной Дальнего Востока и

Забайкалья. Обладает мощным потенциалом машиностроения и металлообработки

(судостроение, авиастроение, станкостроение, выпуск кабеля, дизелей), черной

металлургии, нефтепереработки, производством строительных материалов и

оборудования. Имеется большое число предприятий легкой и пищевой промышленности.

Один из наиболее значимых в России и в мире регионов рыбодобычи

и рыбопереработки. Обладает весьма развитым

электроэнергетическим комплексом.

Располагает огромными запасами различного минерального сырья. Наиболее

перспективные направления промышленности – золото, олово и уголь. Развиты лесодобыча и лесопереработка, пушной и зверобойный промыслы. Одна из важнейших отраслей

хозяйства – добыча, переработка рыбы и морепродуктов.

Хабаровский край – один из крупнейших по размерам регионов Российской

Федерации. Его площадь 788600 кв. км.

Хабаровский край занимает выгодное положение. Он расположен в центре

Дальневосточного экономического региона, имеет общие границы с Республикой Саха

(Якутией), Еврейской автономной областью. Приморским краем, Амурской и

Магаданской областями. Татарский пролив отделяет его от Сахалина, а Охотское

море - от Камчатской области. По протоке Казакевичева

и реке Уссури на протяжении 265 км проходит граница с КНР.

В крае насчитывается 17 районов, 7 городов, 31 поселок городского типа.

534 сельских населенных пунктов, 68% всего населения края проживает городах. По

численности населения г. Хабаровск занимает второе место на Дальнем Востоке

(после г. Владивостока), а г. Комсомольск-на-Амуре

- третье.

Хабаровский край обладает большими и разнообразными ресурсами –

земельными, водными, лесными и другими биологическими ресурсами вод и суши.

Многочисленными полезными ископаемыми.

По многим из них край занимает важное место на Дальнем Востоке и даже в

стране (лес, ценные виды рыб и пушных зверей, руды черных, цветных и

драгоценных металлов, водные ресурсы и др.)

В Хабаровском крае более 120 тыс. больших и малых рек с общим стоком 4,5

млрд. куб. км. Большинство из них принадлежит системе Амура - одной из самых

длинных рек России. Ее общая длина 4440 км., в том числе более 1000 км. на

территории края. Он несет через край огромную массу воды, выливая ниже города Николаевска-на-Амуре в Охотское море за год 346 куб. км.

Велики энергетические ресурсы рек, но их использование во многих случаях

ограничено, так как по многим идут на нерест проходные лососи.

В структуре отраслей народного хозяйства промышленность занимает

лидирующее положение (32% валового регионального продукта), ориентирована в

основном на общегосударственные и региональные нужды. В целом Хабаровский край

производит свыше четверти промышленной продукции Дальневосточного региона.

Основными отраслями являются электроэнергетика (28% объема промышленного

производства края), топливная промышленность (15%), машиностроение и

металлообработка (26%), лесная и деревообрабатывающая промышленность (6%),

цветная металлургия (5%), пищевая промышленность (10%).

В 2003 году и особенно в 2004 году начался подъем экономики в России и, в

частности, в Хабаровском крае. Это выразилось, в первую очередь, в увеличении

объема промышленного производства в 2004 году до 25,1 млрд. руб., что

составило 109% к уровню 2003 года.

Относительно устойчивое положение сохранилось в отраслях

топливно-энергетического комплекса и отдельных ресурсодобывающих

отраслях. Предприятиями топливно-энергетического комплекса даже в сложных

условиях 2003 года произведено продукции на 2.5 процента выше уровня

предыдущего года, в основном за счет увеличения объема производства предприятий

топливной промышленности (на 13%). В условиях начавшегося экономического

подъема темпы роста в топливно-энергетической отрасли значительно возросли, составив в 2004 году

14%.

На нефтеперерабатывающих предприятиях в 2004 году объемы переработки

нефти возросли на 20.4 процентов, выпуск автомобильных бензинов увеличился на

15.7 процентов, дизельного топлива - на 13.9 процентов. Возросла экспортная

направленность производства. На реконструкцию действующих мощностей

нефтеперерабатывающими предприятиями использовано 195 млн. руб.

В 2004 году добыча угля в крае увеличилась по сравнению с предыдущим

годом на 11.7 процентов, составив 1,6 млн. тонн. И уже к концу 2005 года был

достигнут рубеж в 1,9 млн. тонн. Продолжались работы на пусковом комплексе

разреза “Ургальский”. Приобретена по лизингу техника

для разработки Мареканского месторождения в Охотском

районе, где в истекшем году было добыто 5.3 тыс. тонн угля.

На предприятиях лесной и деревообрабатывающей промышленности объем промышленного производства в 2004 году

составил 100.2 процента к уровню прошлого года. Объем вывозки древесины

увеличился на 1.7 процента и составил 4,4 млн. куб. м, производство

древесноволокнистых плит – на 19.3 процента.

В рыбной отрасли объемы рыбодобычи возросли на 6.5 процента и составили 232.8 тыс. тонн, выпуск пищевой

рыбной продукции на рыбодобывающих и рыбоперерабатывающих

предприятиях края увеличился на 43 процента.

Хабаровский край - ведущий в России регион по производству оловянного

концентрата; на его долю приходится 35 процентов олова России. Кроме того, в

крае добывается и медь.

Хабаровский край по запасам и ресурсам драгоценных металлов входит в

число 10 основных золотодобывающих

регионов России. Золотодобыча относится к числу приоритетных отраслей,

способных сыграть заметную роль в развитии экономики края - уже сейчас она

обеспечивает порядка 7% поступлений в краевой бюджет, способствует развитию

дорожно-транспортной инфраструктуры (по мере ввода в эксплуатацию новых

месторождений прокладываются новые дороги, связывающие месторождение с

магистралями).

В крае добывается ежегодно свыше 8 т. золота, из них 72% - из россыпей,

остальное - из рудных месторождений. Из россыпей добывается также платина и

платиноиды. Примечательной особенностью

является то, что все месторождения золота (за исключением месторождений в

молодых вулканитах) содержат эти

металлы.

По производству многих видов продукции (древесина, цветные и драгоценные

металлы, рыба, литейные машины, мостовые электрические краны, продукции

оборонного комплекса) край выделяется не только на Дальнем Востоке, но и в

России. Здесь находятся единственные на Дальнем Востоке предприятия

нефтеперерабатывающей промышленности и черной металлургии.

Экономическая ситуация в крае также способствует развитию автотранспорта

в крае в значительной степени.

2.6. Анализ среды месторасположения

Адрес: г. Хабаровск, ул. Ленина - 156

Так как организация находится недалеко от центра города, то транспортная доступность

оценивается положительно.

2.7. Характеристика рынка предприятия

О расцвете лизинга в России говорить еще рано, но отдельные итоги подвести

уже можно. Так если в 1995 г. в России было всего 24 лизинговые компании, то на

1 января 2003 г. – уже более 300. Растет объем лизинговых сделок.

По экспертным оценкам, объем лизинговых операций в прошедшем году

составил примерно 120-140 млн. дол. США, или около 0.1% всего объема инвестиций

в основной капитал.

Рост лизинговых услуг наглядно видно из таблицы динамики развития лизинговых

услуг в России в целом.

Таблица 2.2

Динамика развития лизинговых услуг в России , млн. руб.

|

Виды лизинга

|

2001 г.

|

2002 г.

|

2003 г.

|

2004 г.

|

|

Лизинг оборудования

|

9178.5

|

107608.0

|

641231.2

|

2637945

|

|

Лизинг недвижимости

|

|

|

29423,7

|

198555

|

|

Итого

|

9178,5

|

107608,0

|

670636,9

|

2836500

|

От уровня политических, технических, социально-экономических и других

факторов развития региона и страны зависит эффективность функционирования

фирмы, т.к. она является компонентом региона (страны) как глобальной по

отношению к ней системы. Одни факторы макросреды, например, налоговая система,

внешнеэкономическая политика и др., влияют на эффективность функционирования

фирмы напрямую, другие - косвенно.

Состав положительных и

отрицательных факторов внешней среды фирмы приведен в таблице 2.3

Таблица 2.3

Факторы макросреды ООО «С.А. Лизинг» в городе Хабаровске

|

Факторы макросреды,

положительно влияющие на деятельность организации

|

Факторы макросреды,

отрицательно влияющие на деятельность организации

|

|

Значительный потенциал спроса на лизинговые услуги и его расширение

|

Выход на рынок лизинговых

конкурентов

|

|

Расширение рынка лизинговых услуг, открытие новых сегментов лизинга

|

Рост продаж оборудования и

недвижимости, которое можно было бы взять в лизинг

|

|

Ослабление позиций конкурентов

|

Изменения потребностей покупателей и структуры спроса на лизинговые

услуги

|

|

Возможности интеграции

|

Сокращение рынка лизинговых услуг

|

|

Разработка новых технологий и методов лизинга

|

Нестабильность банковского процента

|

При определении

общей привлекательности проводим анализ,

представленный на рисунке 2.1.

Анализ

общей привлекательности отрасли

|

|

Внешняя

среда

|

|

О Возможности

-

достаточный потенциал спроса и возможность его

расширения;

-

расширение рынка и открытие новых сегментов лизинга;

-

ослабление позиций конкурентов;

-

возможность интеграции;

-

появление новых технологий и

оборудования

|

Т Угрозы

-

рост продажи

оборудования;

-

изменение структуры потенциала спроса;

-

сокращение рынка лизинга;

-

нестабильность банковского процента

|

|

Внутренняя среда

|

S Сильные

стороны

-

сильные конкурентные позиции;

-

интеграция ;

-

высокое качество лизинговых услуг;

-

довольно низкая цена (лизинговая плата);

-

высокая рентабельность в отрасли

лизинга;

-

профильная диверсификация;

-

небольшие издержки;

-

высокоэффективная маркетинговая политика;

-

значительные затраты на исследования и разработки

нового оборудования для лизинга

|

SO Реализация

возможностей

-

высокая

рентабельность позволяет снизить цены и тем самым увеличить потенциал

спроса;

-

высокая рентабельность позволяет расширить рынок

лизинга, открывать новые сегменты;

-

за счет невысоких издержках, существенный прирост

доли на рынке позволит ослабить позиции конкурентов;

-

за счет высокой рентабельности возможно внедрение

новых технологий и оборудования для лизинга

|

ST Избежание

угроз

-

высокое качество продукции, профильная диверсификация

позволяют снизить давление производителей товаров -заменителей;

-

маркетинговая политика, низкие цены на продукцию

позволяют замедлить сокращение рынка;

-

за счет высокой рентабельности необходимо снизить темп, расширить рынок и

улучшить качество продукции

|

|

W Слабые

стороны

-

малоразвитая инфраструктура рынка лизинга;

-

ориентация на узкий диапазон потребителей-

предприятий;

|

WO Упущенные возможности

-

из-за недостаточного развитой инфраструктуры упущены некоторое количество

потребителей- предприятий;

-

низкая дифференциация услуг, ориентация на узкий

диапазон потребителей не позволяет расширять границы рынка и увеличивать

количество потребителей

|

WT Опасное

сочетание

-

ограниченный

ассортимент оборудования для лизинга;

-

изменение структуры потенциала и ориентация организации

на узкий диапазон потребителей могут

резко сократить размеры рынка лизинга

|

Рис.2.1. Матрица SWOT-анализа компании ООО «С.А. Лизинг»

Критериями привлекательности рынка лизинга выступают

следующие:

- доступность рынка в Хабаровске;

- темп роста (низкая - менее 5%, высокая - более

10%);

- длительность цикла жизни (до 2 лет и свыше 5 лет);

- потенциал валовой прибыли (менее 15%, более 25%);

- острота конкуренции;

- возможности неценовой конкуренции;

- концентрация клиентов-

лизингополучателей (для низкой оценки до 2000, высокой - менее 200).

Для того, чтобы произвести изменение необходимо вывести ситуацию из равновесия,

то есть величина или количество движущих сил должны быть больше сдерживающих

сил.

Для ситуации внедрения системы оперативной управленческой информации

диаграмма поля сил представляет следующее.

Рис.2.2. Диаграмма поля сил в отрасли лизинга для ООО «С.А. Лизинг»

На диаграмме схематично изображен причины по которым фирма может сопротивляться изменению, движущие силы.

2.8. Общая характеристика фирмы

Основным видом деятельности «С.А. Лизинг» будет являться лизинговая

деятельность, предоставление в аренду

(лизинг) объектов собственности различным предприятиям и организациям.

Спектр деятельности фирмы очень

широк. Это сдача в аренду объектов

основных средств (имущества) для предприятий города Хабаровска из

имеющегося парка строительных и автотранспортных машин, строительного

оборудования и мебели.

2.9. Анализ финансового состояния объекта оценки

Анализ финансового состояния проводим на основании данных

бухгалтерского баланса и отчета о

прибылях и убытках, представленных в приложениях 1- 2.

Анализ финансового состояния начинаем с составления

уплотненного баланса - нетто по форме табл. 2.4. Для проведения вертикального

анализа баланса сведите данные в табл. 2.5.

Таблица 2.4

Уплотненный баланс-нетто за 2004 год

Руб.

|

Статья

|

Идентификатор

|

На начало года

|

На конец года

|

|

АКТИВ

|

|

|

|

|

1. ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Основные средства

|

ОС

|

4637000,0

|

6479000,0

|

|

Прочие внеоборотные активы

|

ПВ

|

599800,0

|

962000,0

|

|

Итого по разделу 1

|

ВА

|

5236800,0

|

7441000,0

|

|

2. ОБОРОТНЫЕ СРЕДСТВА

|

|

|

|

|

Денежные средства и их эквиваленты

|

ДС

|

73000,0

|

49000,0

|

|

Дебиторская задолженность

|

ДБ

|

765000,0

|

1565000,0

|

|

Запасы и прочие оборотные активы

|

З

|

600000,0

|

771000,0

|

|

Итого по разделу 2

|

ОА

|

1438000,0

|

2385000,0

|

|

ВСЕГО АКТИВОВ

|

СА

|

6674800,0

|

9826000,0

|

|

ПАССИВ

|

|

6674800,0

|

9826000,0

|

|

1. Собственный капитал

|

|

|

|

|

Уставной капитал

|

УК

|

16422,0

|

16422,0

|

|

Фонды и резервы

|

ФР

|

5234578,0

|

7531578,0

|

|

Итого по разделу 1

|

ПК

|

5251000,0

|

7548000,0

|

|

2. Привлеченный капитал

|

|

|

|

|

Краткосрочные пассивы

|

КП

|

1920000,0

|

3304000,0

|

|

Долгосрочные пассивы

|

ДП

|

0,0

|

0,0

|

|

Итого по разделу 2

|

СК

|

1920000,0

|

3304000,0

|

|

ВСЕГО ПАССИВОВ

|

СП

|

7171000,0

|

10852000,0

|

Таблица 2.5

Вертикальный баланс ООО «С.А. Лизинг» за 2004 год

Руб.

|

Статья

|

На начало года

|

На конец года

|

Изменение

|

|

АКТИВ

|

|

|

|

|

1. Внеоборотные активы

|

|

|

|

|

Основные средства

|

4637000,0

|

6479000,0

|

1842000,0

|

|

Долгосрочные финансовые вложения

|

8600,0

|

71000,0

|

62400,0

|

|

Прочие оборотные активы

|

591200,0

|

891000,0

|

299800,0

|

|

ИТОГО по разделу 1

|

5236800,0

|

7441000,0

|

2204200,0

|

|

2. Оборотные активы

|

|

|

|

|

Запасы и затраты

|

600000,0

|

771000,0

|

171000,0

|

|

Дебиторская задолженность

|

765000,0

|

1565000,0

|

800000,0

|

|

Денежные средства и их эквиваленты

|

73000,0

|

49000,0

|

-24000,0

|

|

Прочие оборотные активы

|

0,0

|

0,0

|

0,0

|

|

ИТОГО по разделу 2

|

1438000,0

|

2385000,0

|

947000,0

|

|

ВСЕГО АКТИВОВ

|

6674800,0

|

9826000,0

|

3151200,0

|

|

ПАССИВ

|

|

|

|

|

1. Собственный капитал

|

|

|

|

|

Уставной капитал

|

16422,0

|

16422,0

|

0,0

|

|

Фонды и резервы

|

5234578,0

|

7531578,0

|

2297000,0

|

|

ИТОГО по разделу 1

|

5251000,0

|

7548000,0

|

2297000,0

|

|

2. Привлеченный капитал

|

|

|

|

|

Краткосрочные пассивы

|

1920000,0

|

3304000,0

|

1384000,0

|

|

Долгосрочные пассивы

|

0,0

|

0,0

|

0,0

|

|

ИТОГО по разделу 2

|

1920000,0

|

3304000,0

|

1384000,0

|

|

ВСЕГО ИСТОЧНИКОВ

|

7171000,0

|

10852000,0

|

3681000,0

|

Из

таблицы 2.6 видны следующие тенденции:

- основные средства выросли на

1842000 руб.

- запасы выросли на 171000 руб.

- дебиторская задолженность

выросла на 800000 руб.

- денежные средства уменьшились

на 24000 руб.

- всего активы выросли на

3151200 руб.

- уставной капитал не изменился.

- фонды выросли на 2297000 руб.

- краткосрочные пассивы

увеличились на 1384000 руб.

Таблица 2.6

Показатели финансово-

экономического состояния предприятия ООО «С.А. Лизинг» за 2004 год

|

Показатель

|

Характеристика

|

Методика расчета

|

Норматив

|

база

|

отчет

|

|

ОБЩИЕ ПОКАЗАТЕЛИ

|

|

|

|

|

|

|

1. Среднемесячная выручка

|

характеризует масштаб деятельности

|

с.010ф№2 :12

|

-

|

1797916,7

|

2148083,3

|

|

2. Доля денежных средств в выручке

|

характеризует систему расчетов и финансовые возможности предприятия

|

с. (010+020) Ф. №4

с. 010 ф. №2

|

-

|

0,0

|

0,0

|

|

3. Среднесписочная численность

|

характеризует размер предприятия

|

с.760 ф. №5

|

-

|

|

|

|

КОЭФФИЦИЕНТЫ ПЛАТЕЖЕСПОСОБНОСТИ

|

|

|

4. Коэффициент абсолютной ликвидности

|

Показывает, какая часть краткосрочных обязательств

может быть погашена немедленно; рассчитывается как отношение наиболее

ликвидных оборотных активов к текущим обязательствам должника

|

с. (250+260) ф. №1

с. (690-630-640) ф. №1

|

≥ 0,2

|

|

|

|

5. Коэффициент текущей ликвидности

|

Характеризует обеспеченность предприятия оборотными

средствами для ведения хозяйственной деятельности и своевременного погашения

обязательств. Определяется отношением ликвидных активов к текущим

обязательствам должника

|

с. 290_________

с. (690-640-650)

|

≥ 1

|

0,0

|

0,0

|

|

6.Обеспеченность обязательств должника его активами

|

Характеризует величину активов должника, приходящихся

на единицу долга. Определяется отношением суммы активов к обязательствам

должника

|

с.(190+с.250+с.260+с.270+с.240)ф.№1

с. (590+690) ф. №1

|

-

|

|

|

|

7. Степень платежеспособности по текущим

обязательствам

|

Определяет текущую платежеспособность организации,

объемы её краткосрочных заёмных средств и период возможного погашения

предприятием текущей задолженности перед кредиторами за счет выручки.

Рассчитывается отношением текущих обязательств

должника к величине среднемесячной

|

с. (690 - 640 – 650) ф. №1

с. 010 ф. №2 /12

|

-

|

0,8

|

0,1

|

|

8. Коэффициент автономии (финансовой независимости)

|

Показывает долю активов должника, которые

обеспечиваются собственными средствами. Определяется отношением чистых

активов предприятия к совокупным активам

|

с. (490+640) ф. №1

с. 300 ф. №1

|

≥ 0,5

|

|

|

|

9. Коэффициент обеспеченности собственными оборотными

средствами

|

Определяет степень обеспеченности предприятия СОС,

необходимыми для его финансовой устойчивости

|

с. (490 – 190) ф. №1

с. 290 ф. №1

|

≥ 0,1

|

3,2

|

2,7

|

|

10. Отношение дебиторской задолженности к совокупным

активам

|

Рассчитывается как отношение разницы оборотных

активов и краткосрочных обязательств к величине ОА

Определяется как отношение суммы долгосрочной

дебиторской задолженности и потенциальных ОА, подлежащих возврату, к СА

|

с. (230+240) ф. №1

с. 300 ф.№1

|

-

|

|

|

|

КОЭФФИЦИЕНТЫ ДЕЛОВОЙ АКТИВНОСТИ

|

|

|

|

1,1

|

1,5

|

|

11. Рентабельность активов

|

Характеризует степень эффективности использования

имущества, профессиональную квалификацию менеджмента предприятия.

Определяется как отношение чистой прибыли (убытка) к СА

|

с. 190 ф. №2

с. 300 ф. №1

|

> 0

|

|

|

|

12. Норма чистой прибыли

|

Характеризует уровень доходности хозяйственной

деятельности предприятия. Измеряется отношением чистой прибыли к выручке

|

с. 190 ф. №2

с. 010 ф. №2

|

> 0

|

9,7

|

59,9

|

2.10. Имущественный (затратный подход)

Сущность метода чистых активов состоит в том, что все

активы предприятия, принимаемые к расчету, оцениваются по рыночной стоимости.

(P.I + Р.П баланса). Затем из полученной

суммы вычитается стоимость обязательств, принимаемых к расчёту (P.IV + P.V - с.640).

К полученной разности прибавляется рыночная стоимость

земли, и получается стоимость чистых активов предприятия.

Эта методика расчета стоимости предприятия соответствует

международным принципам бухгалтерского учета и широко используется на

практике. Алгоритм расчета дан в «Порядке оценки стоимости чистых активов

акционерных обществ», утвержденном приказом МФ РФ от 5 августа 1996 г. № 71 и Федеральной

комиссией по рынку ценных бумаг от 5 августа 1996 г. № 179.

Корректировка статей баланса в целях оценки стоимости

предприятия заключается как в нормализации бухгалтерской отчетности (в том

числе статей баланса), так и в пересчете статей актива и пассива баланса в

текущие цены.

2.10.1 Определение рыночной

стоимости недвижимого имущества

Представьте состав недвижимости оцениваемого предприятия в

форме табл. 2.7

Таблица 2.7

Состав недвижимости

|

Наименование

|

Место расположения

|

Назначение

|

Характеристика

|

Реквизиты документов

|

|

Административный корпус

|

центр

|

спец объект

|

кирпич

|

123567,0

|

|

Производственный корпус

|

центр

|

спец. Объект

|

кирпич

|

2667770,0

|

|

Складской корпус

|

центр

|

склад

|

кирпич

|

600996,0

|

Затратный подход - совокупность методов оценки стоимости объекта

оценки, основанных на определении затрат, необходимых для восстановления либо

замещения объекта оценки, с учетом его износа.

В рамках затратного подхода применяется какой-либо метод

оценки недвижимости. В работе весь процесс оценки недвижимости расписывается

последовательно.

Определение восстановительной стоимости зданий

При определении восстановительной стоимости зданий и части

сооружений нами были использованы удельные стоимостные показатели в уровне

сметных цен 1984 года на единицу объема или площади, а также индексы изменения

стоимости строительства для пересчета этих показателей в уровень цен на

01.01.91 г. на основании письма Госстроя СССР от 06.09.90 г., № 14-Д и индексы

Регионального центра по ценообразованию в строительстве Правительства

Хабаровского края. Индексы представляют собой отношение стоимости продукции или

ресурсов в текущем уровне цен к стоимости в базисном уровне цен. За базисный

уровень принимается стоимость в уровне сметных норм и цен, введенных с 01.01.84

г. и 01.01.91 г.

Таблица 2.8

Определение

восстановительной стоимости

Руб.

|

Наименование

|

Источник

|

Стоимость в базисных ценах 1984 г, руб.

|

Стоимость с

учетом рыночных факторов по

конструктивам, руб.

|

|

Административный корпус

|

УПВС 18, т. 26

|

88928,0

|

2223200,0

|

|

Производственный корпус

|

УПВС 18, т. 26

|

44464,0

|

1111600,0

|

|

Складской корпус

|

УПВС 18, т. 26

|

33348,0

|

833700,0

|

|

ИТОГО

|

|

166740,0

|

4168500,0

|

В величине восстановительной стоимости должна быть учтена

прибыль предпринимателя, которую нужно определить экспертно и НДС.

Таблица 2.9

Определенные рыночной стоимости

|

Наименование

|

Восстановительная стоимость на дату оценки, .р.

|

Исправимый физический износ, руб.

|

Неисправимый физический износ в короткоживущих

элементах здания

|

Неисправимый физический износ в долгоживущих

элементах здания

|

Всего физический износ, руб.

|

Остаток, р.

|

Внешний износ, .р.

|

Рыночная стоимость по затратному подходу, руб.

|

|

Административный корпус

|

2223200,0

|

489104,0

|

600264,0

|

198087,1

|

1089368,0

|

1133832,0

|

0,0

|

1133832,0

|

|

Производственный корпус

|

1111600,0

|

244552,0

|

300132,0

|

99043,6

|

544684,0

|

566916,0

|

0,0

|

566916,0

|

|

Складской корпус

|

833700,0

|

183414,0

|

225099,0

|

74282,7

|

408513,0

|

425187,0

|

0,0

|

425187,0

|

|

ИТОГО

|

|

|

|

|

2042565,0

|

|

|

2125935,0

|

2.10.2.

Оценка рыночной стоимости земельных участков

Рыночная стоимость объекта оценки (земельного участка)

определяется в соответствии с ФЗ "Об оценочной деятельности в РФ",

где под рыночной стоимостью объекта оценки понимается "наиболее вероятная

цена, по которой данный объект оценки может быть отчужден на открытом рынке в

условиях конкуренции, когда стороны сделки действуют разумно, располагая всей

необходимой информацией, а на величине цены сделки не отражаются какие-либо

чрезвычайные обстоятельства".

В современном обществе оценка земель используется в

следующих целях:

* для целей налогообложения недвижимости; '

* для установления ставок земельного налога;

* для установления величины арендной платы;

* для информационной поддержки рынка земли, ипотеки, рынка

ценных земельных бумаг;

* для оценки эффективности существующего функционального

использования территории;

* для расчетной поддержки проектных разработок генерального

плана города в планировании модели городского развития;

* для осуществления прав и обязанностей заинтересованных

лиц о стоимости городских земель в отношении подлежащей им недвижимости и

планируемых сделок с недвижимостью.

Основными факторами, влияющими на стоимость земельного

участка, можно назвать экономические, социальные, юридические, административные

или политические, физические.

Стоимость земельных участков формируется под воздействием

спроса и предложения, наиболее эффективного использования, остаточной продуктивности

и принципов изменения и ожидания. Результат оценки земельных участков

существенно зависит от цели оценки. Цель оценки обусловливает вид стоимости

земельного участка и находится под влиянием прав, относящихся к данному

земельному участку.

Таблица 2.10

Оценка стоимости земли

|

Площадь земельного участка, м2

|

Ставка земельного налога за 1м2, руб.

|

Стоимость земельного участка, .руб.

|

|

79400,0

|

35,0

|

277900,0

|

2.10.3. Оценка рыночной стоимости

автотранспортных средств

При корректировке балансовой стоимости автотранспортных

средств оценщиками был использован сравнительный (рыночный) подход и был применен

факторный метод по идентичному транспортному средству.

Для определения стоимости транспортных средств по данному

методу оценщиками была использована «Методика оценки остаточной стоимости

транспортных средств с учетом технического состояния» Р-03112194-0376-98,

утвержденная руководителем Департамента автомобильного транспорта Министерства

транспорта РФ Г.П, Николаевым 10.12.1998 г.

Таблица 2.11

Технические характеристики объектов оценки

|

№ п\п

|

Наименование объекта оценки

|

Техническое описание

|

|

1

|

Автомобиль

|

Год выпуска -1986, тип двигателя – бензин, мощность

двигателя, л.с. - 115, рабочий объем двигателя, куб. см. - 4250.

|

|

2

|

Автомобиль- фургон

|

Год выпуска -1987, тип двигателя – бензин, мощность

двигателя, л.с. - 115, рабочий объем двигателя, куб. см. - 4250.

|

|

3

|

Автомобиль- фургон

|

Год выпуска -1993, грузоподъемность - 3,5т, мощность

двигателя - 120 л.с., макс. скорость - 90 км/ч

|

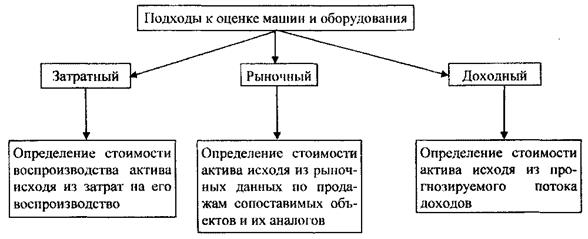

Подходы к оценке стоимости транспортных средств приведены

на рис.2.3.

Рис. 2.3. Оценка стоимости машин и оборудования

Затратный подход. В затратном подходе оценки машин и

оборудования можно выделить следующие основные методы:

• метод расчета по цене однородного объекта;

• метод поэлементного расчета; индексный метод. Расчет физического износа

Физический износ машин и оборудования преимущественно

измеряется:

=> методом срока жизни:

процент физического износа рассчитывается как отношение

эффективного возраста к сроку экономической жизни;

=> методом укрупненной оценки технического состояния:

используются специальные оценочные шкалы.

Таблица 2.12

Шкала оценки физического износа

|

Физический износ, %

|

Оценка технического состояния

|

Общая характеристика технического -состояния

|

|

0-20

|

Хорошее

|

Повреждений и деформаций нет. Имеются отдельные неисправности,

не влияющие на эксплуатацию элемента, и устраняются в период текущего ремонта

|

|

21-40

|

Удовлетворительное

|

Элементы в целом пригодны для эксплуатации, однако, требуют

ремонта уже на данной стадии эксплуатации

|

|

41-60

|

Неудовлетворительное

|

Эксплуатация элементов возможна лишь при условии проведения

ремонта

|

|

61-80

|

Аварийное

|

Состояние элементов аварийное. Выполнение элементами своих

функций возможно лишь при проведении специальных охранительных работ или полной

замене этих элементов

|

|

81-100

|

Непригодное

|

Элементы находятся в непригодном к эксплуатации состоянии

|

Расчет функционального износа

Он представляет собой потерю стоимости, вызванную либо

появлением более дешевых машин, оборудования, либо производством более

экономичных и производительных аналогов.

К = xq /

Ханап,

где К - корректирующий коэффициент; Х0, ХШШ1

- значения характеристики оцениваемого объекта и аналога.

Расчет внешнего износа

Данный вид износа определяется методом связанных пар

продаж. Сравниваются два сопоставимых объекта, один из которых имеет признаки

внешнего износа, а другой — нет. Разница в ценах продаж трактуется как внешний

(экономический) износ.

Сравнительный (рыночный) подход

к оценке стоимости машин и оборудования

Подход основан на методе сравнения.

1. Нахождение объекта-аналога,

2. Внесение корректировок в цену аналога. Корректировки

бывают двух видов:

• коэффициентные, вносимые умножением на коэффициент;

• поправочные, вносимые прибавлением или вычитанием

абсолютной поправки.

Доходный подход в оценке машин и

оборудования Решаются следующие задачи:

1. Рассчитывается операционный доход от функционирования

производственной системы,

2. Методом остатка определяется та часть дохода, которую

можно отнести к машинному парку этой системы.

3. С помощью метода дисконтирования или метода

капитализации определяется стоимость.

Определяется рыночная стоимость на основании результатов,

полученных тремя подходами.

Таблица 2.13

Расчет стоимости машин

|

Наименование

|

Первоначальная стоимость, руб.

|

Износ, руб.

|

Остаточная стоимость , руб.

|

|

Автомобиль

|

389060,0

|

77812,0

|

311248,0

|

|

Автомобиль- фургон

|

333480,0

|

66696,0

|

266784,0

|

|

Автомобиль- фургон

|

389060,0

|

77812,0

|

311248,0

|

|

ИТОГО

|

1111600,0

|

222320,0

|

889280,0

|

2.10.4. Оценка

товара - материальных запасов

Они оцениваются по текущим ценам с учетом затрат на

транспортировку и складирование. Устаревшие запасы списываются в пределах

принятых для данных предприятий.

2.10.5. Оценка

расходов будущих периодов

Они оцениваются по номинальной стоимости, если еще

существует связанная с ними выгода. Если же выгода не существует, то величина

расходов будущих периодов списывается.

2.10.6. Оценка дебиторской задолженности

Требуются анализ дебиторской задолженности по срокам

погашения, выявление просроченной задолженности,

В нашем случае на предприятии существует дебиторская

задолженность со сроком погашения 12 месяцев, данный вид статьи баланса не

корректируется.

2.10.7. Оценка денежных

средств

Эта статья не подлежит корректировке

2.10.8. Расчет

скорректированной величины чистых активов на дату оценки

После проведения корректировок сведите исходные данные

баланса и скорректированные величины в табл.2.14

Таблица 2.14

Расчет чистых активов на дату оценки

Руб.

|

Показатель

|

ПО данным баланса

|

Скорректированная величина

|

|

1. Внеоборотные активы

|

|

|

|

Нематериальные активы

|

7000,0

|

7000,0

|

|

Основные средства

|

6479000,0

|

4214115,0

|

|

Прочие внеоборотные активы

|

955000,0

|

955000,0

|

|

ИТОГО по разделу 1

|

7441000,0

|

5176115,0

|

|

2. Оборотные активы

|

|

|

|

Запасы

|

771000,0

|

670770,0

|

|

сырье и материалы

|

430000,0

|

374100,0

|

|

Затраты в незавершенном производстве

|

711000,0

|

618570,0

|

|

готовая продукция

|

135000,0

|

117450,0

|

|

расходы будущих периодов

|

0,0

|

0,0

|

|

денежные средства

|

49000,0

|

49000,0

|

|

прочие оборотные активы

|

0,0

|

0,0

|

|

ИТОГО по разделу 2

|

2096000,0

|

1829890,0

|

|

ПАССИВ

|

|

|

|

4. Долгосрочные пассивы

|

|

|

|

Займы и кредиты

|

0,0

|

0,0

|

|

Прочие долгосрочные обязательства

|

0,0

|

0,0

|

|

ИТОГО по разделу 4

|

0,0

|

0,0

|

|

5. Краткосрочные обязательства

|

|

|

|

Займы и кредиты

|

1305000,0

|

900450,0

|

|

Кредиторская задолженность

|

1999000,0

|

1999000,0

|

|

поставщики и подрядчики

|

1437000,0

|

1437000,0

|

|

задолженность перед персоналом

|

244000,0

|

244000,0

|

|

задолженность перед государственными внебюджетными

фондами

|

64000,0

|

64000,0

|

|

задолженность по налогам и сборам

|

43000,0

|

43000,0

|

|

Доходы будущих периодов

|

0,0

|

0,0

|

|

Прочие кредиторы

|

0,0

|

0,0

|

|

ИТОГО по разделу 5

|

5092000,0

|

4687450,0

|

Таблица 2.15

Расчет стоимости предприятия методом чистых активов

|

Показатель

|

Расчет

|

Значение, руб.

|

|

1.Рыночная стоимость предприятия

|

Р1+Р2

|

7693200,0

|

|

2.Стоимость обязательств

|

Р.4+Р5-с. 640

|

3304000,0

|

|

3.Рыночная стоимость земли

|

|

277900,0

|

|

4.Стоимость чистых активов предприятия

|

стр. 1-стр. 2+стр.3

|

4667100,0

|

После внесения корректировок величина чистых активов

предприятия на дату оценки составила 4667100 рублей.

2.11. Рыночный (сравнительный) подход

В рамках рыночного (сравнительного) подхода был применён

метод сделок или метод сравнения продаж.

При выборе объектов сравнения оценщики руководствовались

следующими критериями отбора: