Европейский университет в Санкт-Петербурге

В.Д.Матвеенко

Макроэкономика

Интенсивный курс

Санкт-Петербург

2002

Р

а з д е л ы 1 - 4

1.

Предмет и метод макроэкономики

Макроэкономика занимается

вопросами измерения и анализа агрегированных

показателей экономики, таких как

валовой внутренний продукт, уровень цен, процентная ставка, уровень

безработицы, денежная масса и др. Оперируя этими агрегированными показателями,

макроэкономика занимается изучением рыночного равновесия и экономической динамики,

выдвигая различные гипотезы о поведении участников экономики (экономических

агентов). Эти поведенческие гипотезы, которые играют основополагающую роль в

макроэкономической теории, в современных моделях обосновываются специально

проводимым анализом микроэкономических

оснований. Таким образом, макроэкономика тесно связана с микроэкономикой.

Связана она и с другими разделами экономики, в частности, с экономикой

общественного сектора (public

economics или public

finance), специально изучающей правительственные расходы, налоги и

трансферты, а также с международной экономикой и теорией финансов.

В макроэкономике изучают производство и обмен на нескольких

взаимосвязанных агрегированных рынках. Обычно выделяют товарный рынок (рынок

товаров и услуг), рынок денег, рынок ценных бумаг и рынок труда. На каждом

рынке измеряется количество товара, продаваемого на этом рынке, средняя цена

этого товара, соотношение этой цены с ценами товаров на других рынках.

Макроэкономисты объясняют наблюдаемую динамику изменения этих величин и

пытаются предсказать дальнейший ход этих изменений.

Стандартными мерами производства (выпуска) товаров и услуг

являются валовой внутренний продукт, ВВП (gross

domestic product, GDP) и валовой национальный продукт, ВНП (gross

national product, GNP). Изменения

ВВП тесно связаны с изменениями уровней использования факторов производства,

главными из которых являются труд и капитал. Поэтому важное место в

макроэкономике занимают исследования занятости и безработицы, инвестиций и

использования капитала.

Важными вопросами макроэкономики являются также изучение уровня

цен товаров и услуг и темпов инфляции, кредитных рынков (формирование

процентных ставок, курсовой стоимости ценных бумаг), внешнеэкономических связей (экспорта и импорта, торгового и платежного

балансов), действий правительства (правительственных расходов, налогов и

трансфертов, бюджетного дефицита и правительственного долга, выпуска денег и

долговых обязательств).

Макроэкономика пытается решить конкретные проблемы, например,

объяснить так называемый деловой цикл, дать рекомендации по проведению

макроэкономической политики.

Рассматривая столь сложные системы, как современные экономики

промышленно развитых стран, макроэкономика абстрагируется от конкретных деталей

производства и обмена, используя в качестве основного инструмента модели. Каждая макроэкономическая модель

обычно может быть изложена в трех формах: словесной, математической и

графической. Как правило, макроэкономическая математическая модель включает три

группы уравнений (точнее говоря, равенств):

-

тождества и определения (соотношения между

экономическими переменными, которые «несомненно» выполняются);

-

гипотезы о поведении агентов;

-

условия равновесия.

Как и в микроэкономике,

предполагается, что экономические агенты рациональны. Их поведение описывается

задачами оптимизации с ограничениями.

Переменные моделей классифицируются как экзогенные (значения которых определены вне данной модели) и эндогенные (значения которых

определяются в данной модели). Кроме переменных, в модель входят постоянные

величины и параметры. Основная задача моделирования в статике – это исследовать

влияние экзогенных переменных и параметров на эндогенные переменные (задача сравнительной статики), а в

динамике – исследовать траектории эндогенных переменных в зависимости от

траекторий эндогенных переменных и параметров (задача сравнительной динамики).

1.1. Какие экономические агенты рассматриваются в макроэкономике?

Следуя схеме национальных

счетов, экономические агенты (участники экономики) подразделяются на

-

домохозяйства (households),

-

фирмы (firms),

-

правительства (governments).

При анализе обычно

предполагается, что имеется большое число идентичных репрезентативных (representative) домохозяйств, они имеют

одинаковые предпочтения, одинаковые доходы и являются атомарными, т.е. каждое из них принимает решения изолированно и

подразумевает, что его решение не окажет влияния на экономику в целом.

Аналогично, имеется большое число идентичных репрезентативных фирм. Обычно

принимается гипотеза о совершенном конкурентном рынке: ни отдельные

домохозяйства, ни отдельные фирмы не могут влиять на формируемые на рынках

цены. Поведение правительство обычно рассматривается в моделях как экзогенное.

1.2. Чем обмениваются экономические агенты?

Обычно в макроэкономике учитываются

1.

Труд

2.

Товары и услуги

3.

Приносящие прибыль активы

4.

Деньги

1.

Труд

измеряется в рабочих часах за единицу времени (год, месяц,

неделя, день). Труд

участвует как затраты в производственном

процессе, организуемом фирмами. Домохозяйства владеют трудом и продают

его фирмам. В дальнейшем используются обозначения L – труд (labour), W – номинальная ставка

заработной платы (nominal

wage).

2. Товары и услуги производятся фирмами. Обычно в моделях

макроэкономики считают, что производится лишь

один вид товаров (и услуг) – продукт, составляющий ВВП, который может

использоваться всеми тремя типами агентов:

-

потребляться

домохозяйствами;

-

использоваться

фирмами для пополнения запасов капитала (инвестиций);

-

покупаться

правительством.

Теоретическое предположение о

наличии единственного

многофункционального продукта характерно для

большинства макроэкономических моделей и позволяет получать вполне реалистичные

следствия, хотя реалистичность самого этого предположения может показаться

сомнительной.

Принимая

предположение о наличии единственного продукта, обозначим реальный (т.е. выраженный в единицах продукта) его выпуск за

единицу времени Y, а цену

единицы продукта P, тогда номинальный (т.е. выраженный в денежных единицах) выпуск равен PY.

3.

К приносящим

прибыль активам относятся, например, акции фирм и

правительственные

облигации.

4.

Деньги

выпускаются правительством (точнее говоря, деньги обычно

выпускает центральный банк

страны, который мы рассматриваем как часть правительства) и их хранение не

приносит непосредственно прибыли. Далее через M (от слова money) обозначается номинальное

количество денег в обращении, выраженное в денежных единицах страны, например,

в рублях. Реальная же стоимость этих денег, выраженная в их покупательной

способности, равна

.

.

Эта величина,

которая называется реальными деньгами (real money balances) показывает число единиц продукта,

которое можно приобрести, потратив сумму денег M. (Иногда

реальные деньги называют в российской литературе реальными кассовыми

остатками).

1.3. Что такое номинальные и реальные величины?

Номинальные величины измеряются в

денежном выражении в текущих ценах, а реальные величины – в единицах продукта

(в моделях имеется в виду единственный продукт, выпускаемый в экономике).

Например, в макроэкономических моделях, номинальный ВВП – это валовой

внутренний продукт в денежном выражении, а реальный ВВП – это выпущенное

количество единиц продукта. Реальный и номинальный ВВП связаны равенством

,

,

P - уровень

цен ( price level).

На практике следят не

столько за уровнем цен, сколько за темпом его

прироста –

темпом инфляции  . Поступают одним из двух способов.

. Поступают одним из двух способов.

Во-первых, можно в каждом периоде времени (например, каждый

год) найти стоимость в текущих ценах некоторой заранее фиксированной корзины благ. Если в течение периода

времени эта стоимость увеличивается в  раз, то величина

раз, то величина  и служит оценкой для

темпа инфляции. Однако, подобрать состав такой корзины, которая хорошо

характеризовала бы экономику в целом, очень трудно. Поэтому, например, в США

составляют две корзины и рассчитывают два индекса, характеризующих темп

инфляции: индекс цен потребителя (consumer price index, CPI) и

индекс цен производителя (producer

price index, PPI).

и служит оценкой для

темпа инфляции. Однако, подобрать состав такой корзины, которая хорошо

характеризовала бы экономику в целом, очень трудно. Поэтому, например, в США

составляют две корзины и рассчитывают два индекса, характеризующих темп

инфляции: индекс цен потребителя (consumer price index, CPI) и

индекс цен производителя (producer

price index, PPI).

Во-вторых, можно, наряду со значением номинального ВВП  , рассчитанного по ценам текущего периода, найти для того же

периода t значение ВВП

, рассчитанного по ценам текущего периода, найти для того же

периода t значение ВВП  , рассчитав его по ценам некоторого базового периода

, рассчитав его по ценам некоторого базового периода  (например можно

рассчитать ВВП 2001 года по ценам товаров и услуг 1990 года). Значение

(например можно

рассчитать ВВП 2001 года по ценам товаров и услуг 1990 года). Значение  называют реальным ВВП.

Уровень цен в период t можно определить как

называют реальным ВВП.

Уровень цен в период t можно определить как  , а темп инфляции как

, а темп инфляции как  .

.

1.4. Что такое

процентные ставки, и какова их роль в рыночной экономике?

Центральный банк страны предоставляет коммерческим банкам

кредиты под определенную процентную ставку, известную как ставка рефинансирования.

Коммерческие банки предоставляют кредиты фирмам и индивидам, также

взимая за это проценты, зависящие от срока кредита и других обстоятельств.

Наоборот, вкладчикам банков и держателям акций и облигаций выплачиваются

проценты. Процентные ставки, действующие в различных случаях, могут значительно

различаться. Тем не менее, в основном процентные ставки изменяются

(увеличиваются и уменьшаются) синхронно, в одном направлении. В макроэкономике

часто рассматривается некоторая усредненная процентная

ставка, характеризующая в целом все процентные ставки в стране в данный

момент времени.

Желаемый (планируемый) уровень инвестиций в экономике тем

ниже, чем выше процентная ставка. Инвестиции – это, прежде всего, расходы на приращение запаса

производственного капитала (машины и оборудование, фабричные здания, запасы

сырья). Инвестиции делаются с целью получения в будущем дохода с использованием

этого капитала. Для приобретения дополнительного производственного капитала

фирмы берут кредиты. Чем выше процентная ставка, тем большие процентные платежи

придется делать фирмам. Поэтому, чем больше процентная ставка, тем меньшую

чистую прибыль получат фирмы, и тем меньше они будут инвестировать, дожидаясь

периода с низкой процентной ставкой. Наоборот, низкая процентная ставка делает

инвестиции более прибыльными и приводит к увеличению инвестиций.

От процентной ставки зависит также структура совокупного спроса в экономике: соотношение между

потреблением, инвестициями и правительственными покупками. Если процентные

ставки повышаются в результате увеличения правительственных покупок, рост ВВП

сопровождается изменениям его структуры: правительственные покупки растут,

инвестиции падают. IS-LM модель, которая

рассматривается далее в разделе 4 показывает,

что потребление в этом случае также растет (при сделанных в модели

предположениях о формировании потребительского спроса).

Изменение структуры совокупного спроса при увеличении

правительственных покупок должно учитываться при выработке экономической

политики. Принимая во внимание этот эффект, некоторые экономисты вообще не

рекомендуют проводить фискальные (финансово-кредитные) политики.

1.5. Что такое

темп прироста и темп роста?

Темп

прироста – одно из основных понятий в динамической

макроэкономике. Пусть экономическая

величина  рассматривается в дискретном

времени (например, ее значения относятся к последовательным годам или

месяцам). Здесь t – индекс

времени (порядковый номер года или месяца). Посмотрим на изменение величины.

Например, пусть буханка хлеба стоила месяц назад 7.60, а сейчас 7.80. Цена

увеличилась примерно в 1,03 раза. Коэффициент 1,03 можно записать как (1 +

0.3). В данном случае 1,03 – это темп роста, а 0,3 – темп прироста. В общем

случае, если

рассматривается в дискретном

времени (например, ее значения относятся к последовательным годам или

месяцам). Здесь t – индекс

времени (порядковый номер года или месяца). Посмотрим на изменение величины.

Например, пусть буханка хлеба стоила месяц назад 7.60, а сейчас 7.80. Цена

увеличилась примерно в 1,03 раза. Коэффициент 1,03 можно записать как (1 +

0.3). В данном случае 1,03 – это темп роста, а 0,3 – темп прироста. В общем

случае, если  , то величина (1+g) называется темпом

роста (growth factor), а величина g – темпом прироста (growth rate). Вообще

говоря, эти величины могут сами изменяться во времени. Здесь темп роста и темп

прироста – числовые величины. В экономической статистике они чаще приводятся в

процентах. Например, если в стране темп инфляции составляет 3% в год, то темп

прироста по нашему определению составляет 0,03, а темп роста равен 1,03.

, то величина (1+g) называется темпом

роста (growth factor), а величина g – темпом прироста (growth rate). Вообще

говоря, эти величины могут сами изменяться во времени. Здесь темп роста и темп

прироста – числовые величины. В экономической статистике они чаще приводятся в

процентах. Например, если в стране темп инфляции составляет 3% в год, то темп

прироста по нашему определению составляет 0,03, а темп роста равен 1,03.

Очевидно,

что если величина имеет постоянный темп прироста, равный g, то

.

.

Как легко

проверить, приведенное определение темпа прироста эквивалентно следующему: темп

прироста – это величина

.

.

2.

Циркулярная модель экономики

Так

называемая циркулярная модель, которую часто приводят во

вводных

курсах макроэкономики – это простая схема, которая показывает основные

материальные и денежные потоки в экономике страны (рис. 1). Движение денег

показано пунктирными стрелками.

Циркулярная модель дает возможность

первого и, конечно, поверхностного знакомства с точками зрения основных школ

макроэкономистов на возможности правительственного вмешательства в экономику.

Кейнсианцы

считают, что увеличение правительственных покупок G (имеются в виду оборонные расходы, космическая

программа, строительство аэропортов, крупных дорог и т.д.) увеличит спрос фирм

на труд и доходы домохозяйств. В результате возрастет спрос домохозяйств

на товары и услуги, что, в свою очередь, поведет к увеличению выпуска. При этом

возникает эффект мультипликатора:

приращение ВВП значительно превышает увеличение правительственных покупок. Этот

эффект будет рассмотрен далее в разделах 4.3, 4.8 и в задании 4.

Современные

приверженцы классической школы (в

частности, традиционные монетаристы, новые классики) придерживаются иной точки

зрения: в экономике в данный период времени имеется некоторый равновесный потенциальный уровень производства,

который определяется производственными мощностями фирм и равновесием на рынке

труда. Существенно превзойти этот уровень в ближайшем будущем нельзя, поэтому

увеличение правительственных расходов приведет разве что к конкуренции с уже

имеющимися у фирм заказами. Это явление называется вытеснением (crowding out). Мы рассмотрим его в разделе 4.8. Следствием увеличения правительственных расходов будет, согласно

классической школе, прежде всего, увеличение уровня цен, т.е. инфляция.

Монетаристы состредотачиваются

на влиянии денежного потока в экономике на выпуск. Важным понятием является скорость обращения денег, т.е. отношение

объема платежей (т.е. номинального ВВП) к денежной массе в обращении

(учитываются и безналичные деньги):

,

,

где P – уровень цен, Y – реальный ВВП, M – денежная масса в обращении.

Скорость

обращения показывает, сколько раз в среднем деньги меняют владельца в течение

периода времени (например, года). Монетаристы считают, что скорость обращения  постоянна, отсюда

следует уравнение обмена

постоянна, отсюда

следует уравнение обмена

,

,

из которого

видно, что номинальный ВВП, PY , может увеличиваться лишь если увеличивается

денежная масса M. Однако, увеличение

номинального ВВП совсем не означает увеличения реального ВВП, Y. Монетаристы считают, что,

обычно увеличение денежной массы M ведет к

пропорциональному увеличению уровня цен P при неизменном реальном

ВВП Y.

3. Некоторые сведения о финансовых рынках

Финансовые рынки – это рынки, на которых

продают и покупают деньги

страны, иностранную валюту, ценные

бумаги (облигации, акции), недвижимость и др. ценности. В макроэкономических

моделях часто для простоты предполагают, что имеется лишь два вида активов:

деньги и облигации. Облигация – это обязательство уплатить ее держатенлю

определенные, заранее оговоренные денежные суммы в определенные сроки.

Например, заемщик может выпустить купонную облигацию номиналом 100 долларов с

обязательством выплачивать ежегодно 6% этой суммы держателю облигации, а по

истечении трех лет вернуть 100 долларов (так называемую, основную сумму,

maturity).

Если курсовая стоимость этой облигации в момент покупки

составляет 100 долларов, то процентная ставка равна 6%. Если же в момент

покупки курсовая стоимость равнялась 90 долларов, то процентная ставка,

очевидно, больше 6%. Читатель может рассчитать процентную ставку в этом случае.

Для нас же важно, что при уменьшении курсовой стоимости облигации, процентная

ставка увеличивается, и наоборот.

Облигации выпускают правительства, муниципалитеты,

корпорации. Процентные ставки на облигации различны и отражают надежность

заемщика: вообще говоря, чем больше процентная ставка, тем больще вероятность,

что вы не получите свои деньги назад.

3.1. Что такое портфельное решение?

В каждый момент времени домохозяйству приходится распределять

свои ценности между альтернативными видами активов. Деньги являются удобным

средством платежа, но не приносят столь большой прибыли, как облигации. (Мы не

говорим здесь о том, что при инфляции деньги теряют свою стоимость). Облигации

приносят прибыль, но не могут непосредственно использоваться в платежах.

Портфель – это набор финансовых и реальных активов (денег, иностранной валюты,

ценных бумаг, недвижимости), держателем которых является индивид. Портфельное

решение – это решение индивида о том, каким должен быть состав этого портфеля.

В качестве примера приведем

следующую таблицу.

Табл. Активы домохозяйств США в 1998 г., %

|

Финансовые активы

|

64,9

|

|

Чековые депозиты и наличные

|

2,8

|

|

Другие депозиты

|

13,6

|

|

Кредитные рыночные

инструменты

(облигации)

|

6,9

|

|

Акции: корпоративные

|

12,0

|

|

некорпоративные

|

12,9

|

|

Страховые и пенсионные фонды

|

13,5

|

|

Реальные активы

(имущество

корпораций, земля предметы длительного пользования (автомобили, стиральные

машины и т.п.), дома)

|

35,1

|

Проценты на чековые депозиты

начисляются в США с середины 1970х годов, до этого эти депозиты держали

исключительно для удобства платежей. Доход по акциям образуется в одной из двух

форм: как регулярные дивиденды на каждую акцию или как увеличение капитала

фирмы, приходящегося на каждую акцию. В последнем случае растет курсовая

стоимость акции (ее цена на рынке).

В моделях макроэкономики, как уже говорилось, часто

рассматривается портфель с двумя активами. При этом должно соблюдаться

бюджетное ограничение, состоящее в том, что сумма спроса индивида на

деньги и его спроса на облигации равна

его общему богатству.

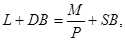

Для модели с идентичными репрезентативными индивидами это

бюджетное ограничение имеет вид:

где L – спрос

на реальные деньги, M – предложение (номинальных) денег, P – уровень цен, DB – реальный

спрос на облигации, SB – реальное предложение облигаций.

Спрос на деньги – это, вообще говоря, спрос на реальные деньги: чем выше

уровень цен, тем больше, при прочих равных условиях, потребуется номинальных

денег.

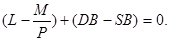

Рассматриваемое бюджетное

ограничение эквивалентно равенству

Отсюда

следует, что рынок денег находится в равновесии (

) в том и только в том случае, когда рынок облигаций

находится в равновесии (DB = SB). Если же на одном из этих двух рынков

имеется избыточный спрос, то на другом – избыточное предложение.

) в том и только в том случае, когда рынок облигаций

находится в равновесии (DB = SB). Если же на одном из этих двух рынков

имеется избыточный спрос, то на другом – избыточное предложение.

4.

Товарный

рынок и рынок денег. IS-LM модель

Объединить

или хотя бы сопоставить кейнсианскую и классическую точки зрения в рамках одной

макроэкономической модели было непростой задачей. Эту задачу отчасти решила

неоклассическая школа экономистов, расцвет которой пришелся на 50е-60е годы XX века. В этом разделе мы

рассмотрим одну из основных моделей макроэкономики, так называемую IS-LM модель (читается «ай-эс-эл-эм-модель»). Первый вариант

этой модели был разработан Дж. Хиксом в 1937 г. Хикс пытался записать в

математической форме основные идеи книги Дж. М. Кейнса «Общая теория занятости,

процента и денег» (1936). Вариант модели, который мы будем рассматривать,

изучается обычно в курсах макроэкономики бакалаврского уровня. Вполне вероятно,

что будущие президенты США (а может быть и России) изучают сейчас экономику по

этой модели.

Буквы, составляющие название модели – это обозначения I – инвестиции (investment), S – сбережения (saving), L

– спрос на деньги (liquidities),

M – предложение денег (money)/

IS-LM модель

включает в себя две отдельные модели: IS модель, описывающую

равновесия на товарном рынке (рынке товаров и услуг) и LM модель,

описывающую равновесия на финансовом рынке (рынке денег). В объединяющей их IS-LM модели отыскивается общее равновесие на этих двух

рынках.

Мы начинаем с формального математического исследования IS-LM модели, а затем обсуждаем экономический смысл

полученных результатов.

Итак, вот восемь уравнений (точнее, равенств), задающих IS модель и два уравнения LM модели. Предполагается, что уровень цен P – это экзогенная переменная модели.

4.1. IS модель

(1)

Y = AD

Выпуск

продукта, т.е. ВВП равен совокупному спросу. Иными словами,

экономика выпускает в

единицу времени ровно столько, сколько требуется ее участникам.

(2)

AD

= C + I + G + NX

Совокупный

спрос складывается из спроса домохозяйств на

потребительские

товары и услуги C (consumption – потребление), спроса фирм

на инвестиции I, спроса правительства G (government – правительство) и чистого

экспорта NX (т.е.

разности экспорта и импорта). Мы будем пока рассматривать случай, когда NX=0, т.е. внешняя торговля

вообще не ведется (случай закрытой

экономики) или экспорт равен импорту.

(3)

,

,

где

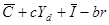

Это поведенческое

уравнение. Потребительский спрос является линейной

функцией располагаемого дохода (т.е. дохода

домохозяйств после уплаты налогов и получения трансфертов)  (disposable income), причем зависимость

положительная, т.е. потребительский спрос возрастает с ростом располагаемого

дохода. Здесь

(disposable income), причем зависимость

положительная, т.е. потребительский спрос возрастает с ростом располагаемого

дохода. Здесь  - положительный

параметр, который называют автономным

потреблением, его можно интерпретировать как часть потребительского спроса,

которая не зависит от величины располагаемого дохода. Параметр c носит название предельной склонности к потреблению (marginal propensity to consume).

- положительный

параметр, который называют автономным

потреблением, его можно интерпретировать как часть потребительского спроса,

которая не зависит от величины располагаемого дохода. Параметр c носит название предельной склонности к потреблению (marginal propensity to consume).

(4)

Ta – Tr

Ta – Tr

Располагаемый доход

представляет собой весь доход Y (он равен ВВП,

поскольку в

модели подразумевается, что выручка от проданных товаров и услуг распределяется

в виде дохода между владельцами капитала и работниками, однако те и другие

представляют собой домохозяйства) за вычетом налогов Ta и с добавлением трансфертов Tr. Величина Tr – экзогенная

(определяется вне модели).

(5) Ta = tY

Налоги Ta пропорциональны доходу Y ; t – налоговая ставка,  .

.

(6)

Это поведенческое

уравнение: инвестиции I связаны линейно с процентной

ставкой r (interest rate), причем с ростом процентной ставки инвестиции

снижаются. Объяснение этого уравнения дается в разделе ??? Здесь  - автономные

инвестиции и b – положительные параметры.

- автономные

инвестиции и b – положительные параметры.

(7)

Сбережения

равны той части располагаемого дохода, которая не

использована

для потребления.

(8) BD = Ta – (G + Tr)

Бюджетный дефицит (budget deficit) равен разности

между доходами

правительства

(т.е. налогами) и расходами (т.е. правительственными покупками и трансфертами).

4.2. LM модель

(9) L = M

Спрос на деньги равен

предложению денег.

(10)

Это поведенческое

уравнение, описывающее спрос на деньги. Имеется в виду, что для экономических

агентов деньги страны являются одним из альтернативных активов (например, можно

держать рубли, а можно доллары, золото, бриллианты, ценные бумаги). Здесь k и h – положительные параметры, таким образом уравнение показывает, что

спрос на деньги положительно зависит от дохода и отрицательно от процентной

ставки.

Положительную

зависимость от дохода можно объяснить тем, что людям потребуется больше денег

для покупок, когда возрастет их доход, а также тем, что увеличение ВВП (увеличение

дохода) связано с увеличением объемов сделок, для чего требуется больше денег.

Уменьшение спроса на деньги с увеличением процентной ставки объясняется тем,

что увеличивается спрос на ценные бумаги.

4.3. Равновесия товарного рынка. IS кривая

Правительственные покупки G и трансферты Tr являются экзогенными

переменными IS-LM модели. Процентная ставка r является экзогенной для IS модели, однако,

эндогенной – для IS-LM модели. Если зафиксировать

экзогенные переменные и параметры для IS модели,

можно найти значение эндогенной переменной Y, при которой товарный

рынок находится в равновесии, т.е. выполняются одновременно равенства (1)-(8),

и в частности, совокупный спрос равен ВВП.

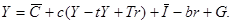

Объединяя равенства (1) и (2), получаем

Y = C +

I + G .

(Напомним, что предполагается, что чистый

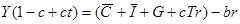

экспорт равен нулю).

Подставляем

в полученное равенство вражения для потребительского спроса и спроса на

инвестиции:

Y =  + G ,

+ G ,

затем используем определения располагаемого

дохода и процентной ставки:

Если

теперь перенести все члены, содержащие переменную Y в левую часть, получим

или

,

,

где

- так

называемые, автономные расходы, их

величина определяется только

параметрами

или экзогенными переменными.

Приходим

к равенству

(11)

,

,

где

(12)

.

.

Величина  известна как мультипликатор Кейнса, ее смысл

обсуждается в разделах 2 и 4.8. Поскольку как предельная склонность к

потреблению с, так и налоговая ставка

t меньше единицы, знаменатель принадлежит промежутку (0,1), и

значит мультипликатор Кейнса больше 1.

известна как мультипликатор Кейнса, ее смысл

обсуждается в разделах 2 и 4.8. Поскольку как предельная склонность к

потреблению с, так и налоговая ставка

t меньше единицы, знаменатель принадлежит промежутку (0,1), и

значит мультипликатор Кейнса больше 1.

Равенство (11) описывает кривую (в нашем линейном случае

- это прямая линия) на плоскости (Y, r) (рис. 2), которая показывает

всевозможные сочетания дохода (ВВП) Y и процентной ставки r, при которых товарный рынок находится в равновесии. Кривая

(11) носит название IS кривой.

Подчеркнем, что равновесий товарного

рынка бесконечно много, ссответствующие точки (Y, r) составляют IS кривую.

При изображении IS кривой

переменную Y откладывают на горизонтальной оси, а

переменную r - на вертикальной. При таком изображении IS кривую естественно записывать как

Угловой коэффициент этой прямой, равный  , отрицателен. Точка пересечения прямой с вертикальной осью носит в англоязычной

литературе специальное название интерсепт

(intercept). В данном случае интерсепт равен A.

, отрицателен. Точка пересечения прямой с вертикальной осью носит в англоязычной

литературе специальное название интерсепт

(intercept). В данном случае интерсепт равен A.

Соответствующие каждому равновесию

товарного рынка значения потребления и инвестиций можно легко найти, используя

равенства (3)-(5) и (6), соответственно.

4.4. Равновесия

рынка денег. LM кривая

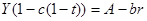

Найти равновесия рынка денег еще легче. Денежная масса в

обращении (предложение денег) M рассматривается как экзогенная переменная.

Из

равенств (9), (10) следует, что

,

,

отсюда

(12)  .

.

Уравнение (12) определяет

прямую в пространстве (Y,r) (рис. 3), которую

называют LM кривой. LM кривая

показывает всевозможные сочетания ВВП и процентной ставки, при которых рынок

денег находится в равновесии.

Угловой коэффициент LM кривой, равный  , положителен. Интерсепт, равный

, положителен. Интерсепт, равный  , отрицателен.

, отрицателен.

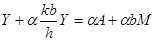

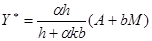

4.5. Общее

равновесие товарного рынка и рынка денег.

Равновесие в IS-LM модели

Оба рынка, товарный рынок и рынок

денег, будут в равновесии в точке, для которой одновременно выполняются

равенства (1)-(10). Эта точка лежит на пересечении кривых IS и LM (рис.

4). Точка равновесия является решением системы уравнений (11), (12):

,

,

.

.

Отсюда

следует уравнение

.

.

Решая его,

находим

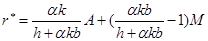

(13)  .

.

Отсюда

.

.

4.6. Как

объясняется форма кривых IS и LM? Каков

смысл точки равновесия – пресечения этих кривых?

Кривая IS описывает совокупный спрос, формируемый

на товарном рынке в зависимости от процентной ставки r. Уровень

цен считается неизменным. Совокупный спрос увеличивается с уменьшением

процентной ставки. Основная причина в том, что при малых процентных ставках

фирмам выгодны кредиты (и инвестиции),

поскольку проценты, которые надо возвращать, невелики. Наоборот, при высоких

процентных ставках деловая активность снижается.

Другая причина (которая

лишь косвенно отражена в IS-LM модели): нежелание людей сберегать при

малой процентной ставке; в результате возрастает спрос на товары и услуги.

Наоборот, спрос падает при высокой

процентной ставке, поскольку

увеличиваются сбережения.

Кривая LM при фиксированном уровне цен и

предложении денег показывает формируемую на финансовых рынках зависимость

процентной ставки от совокупного спроса. Пусть уровень цен и денежная масса в

стране не изменились, как и параметры модели, а совокупный спрос возрос. Если бы не изменилась процентная ставка,

то спрос на деньги возрос бы, тогда как предложение денег не изменилось. Однако

процентная ставка падает, механизм

этого изменения такой. При возрастании спроса на деньги курсовая стоимость

альтернативных активов – ценных бумаг - падает, т.е. процентная ставка возрастает.

(Представьте себе, например, купонную облигацию, которая дает по купонам

фиксированный номинальный доход. При снижении курсовой стоимости, доход в

расчете на цену, по которой куплена облигация, возрастает, т.е. процентная

ставка возрастает).

Взаимодействие между товарным и финансовыми рынками можно

представлять себе следующим образом: совокупный спрос служит для финансовых

рынков экзогенной переменной для формирования процентной ставки. Последняя, в

свою очередь, служит экзогенной переменной для формирования совокупного спроса

на товарном рынке (рис. 5)

4.7. Фискальные

политики в IS-LM : изменение автономных

расходов

IS-LM модель позволяет исследовать

последствия макроэкономической политики, которую проводит правительство. (Мы

рассматриваем здесь центральный банк как часть правительства). Фискальные (или финансово-бюджетные)

политики – это изменения правительственных покупок, трансфертов и (или)

налогов. Монетарные (или денежно-кредитные) политики связаны с

изменением денежной массы (или темпа роста денежной массы) или с прямым

воздействие на процентную ставку. Мы будем рассматривать макроэкономические

политики как изменение экзогенных переменных модели, т.е., по существу, будем

решать задачу сравнительной статики. (Напомним, что задача сравнительной статики

состоит в выяснении вопроса, как влияет изменение экзогенных переменных на

изменение равновесия).

Начнем с

изменений правительственных покупок G и

трансфертов Tr.

Обе эти

величины входят в автономные расходы A:

правительственные

покупки –

непосредственно, а трансферты – с множителем с. Что

произойдет,

если правительство увеличивает правительственные покупки на

величину  ?

?

Обратимся к уравнению (11) IS кривой.

Интерсепт A увеличивается на

величину  , а угловой коэффициент не меняется. Значит, IS кривая

, а угловой коэффициент не меняется. Значит, IS кривая

сдвигается

параллельно на  вверх (рис. 6).

Увеличение

вверх (рис. 6).

Увеличение

правительственных

покупок не влияет на положение LM кривой. Новое

равновесие IS-LM модели находится на той же LM кривой,

но выше и правее. Таким образом, увеличение G приводит к увеличению

ВВП и уменьшению процентной ставки.

Точно к таким же

качественным результатам приводит и уве6личение

трансфертов.

Макроэкономическая

политика, приводящая к увеличению ВВП

называется расширяющей (expanding). Таким образом, увеличение

правительственных расходов и увеличение трансфертов представляют собой

расширяющие фискальные политики.

Аналогично,

уменьшение правительственных расходов или уменьшение

трансфертов

означают параллельный сдвиг IS кривой вниз и влекут

уменьшение равновесного ВВП и уменьшение процентной ставки (рис. 7).

Макроэкономическая политика, приводящая к увеличению ВВП

называется сжимающей (contracting). Таким образом, увеличение

правительственных расходов и увеличение трансфертов представляют собой

сжимающие фискальные политики.

4.8. Мультипликатор Кейнса

Как видно из

равенства (11), мультипликатор Кейнса показывает, на сколько увеличивается

равновесное значение дохода (ВВП) Y, если автономные

расходы увеличиваются на единицу, а процентная

ставка не изменяется.

Пусть, например,

мультипликатор Кейнса равен 3, а правительство

увеличивает

свои покупки на 1 миллион рублей, тогда, если процентная ставка не

меняется, автономные расходы

увеличиваются также на 1 миллион, а равновесное значение ВВП увеличивается на 3

миллиона рублей. Тем самым, увеличение ВВП значительно превосходит ту величину,

на которую правительство увеличило свои покупки. В этом состоит эффект

мультипликации, который уже упоминался в разделе 2.

Процентная ставка не менялась бы при

увеличении автономных расходов, если бы LM

кривая была горизонтальной. При наклонном положении LM кривой фактическое увеличение ВВП при увеличении

автономных расходов будет меньше,

чем оно было бы при неизменной процентной ставке.

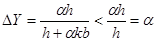

Из выражения (13) для равновесного значения ВВП

непосредственно видно, что если автономные расходы увеличиваются на величину  , то равновесное значение ВВП увеличивается на величину

, то равновесное значение ВВП увеличивается на величину

,

,

т.е. на

величину, меньшую мультипликатора Кейнса. Это отражает явление вытеснения (crowding out), которое уже

упоминалось в разделе 2.

4.9. Фискальные

политики в IS-LM модели: изменение налогов

Теперь рассмотрим

последствия увеличения и уменьшения налоговой

ставки t. Предположим, что правительство увеличивает t. В таком случае величина 1 - t уменьшается, знаменатель

в мультипликаторе Кейнса увеличивается, а сам мультипликатор Кейнса

уменьшается. Это означает, что угловой коэффициент IS кривой

увеличивается, при этом интерсепт не меняется. Значит IS кривая поворачивается по часовой стрелке вокруг своего

интерсепта (рис. 8). Проложение LM кривой не меняется, и

равновесное состояние IS-LM модели сдвигается по кривой LM вниз.

Аналогично, уменьшение

налоговой ставки приводит к повороту IS

кривой против часовой стрелки (рис.

9). Равновесное состояние IS-LM модели

сдвигается по кривой LM вверх.

Таким образом, увеличение

налоговой ставки является в IS-LM модели

сжимающей политикой, а уменьшение

налоговой ставки – расширяющей политикой. Изменения процентной ставки при этом

аналогичны тем, которые были описаны при рассмотрении изменений автономных

расходов.

Результаты исследования фискальных политик

сведены в таблицу.

|

Ф и

с к а л ь н ы е п о л и т и к и

|

|

|

Инструменты

|

Результат

|

|

Расширяющие

|

Увеличение G

Увеличение Tr

Уменьшение t

|

Увеличение Y и r

|

|

Сжимающие

|

Уменьшение G

Уменьшение Tr

Увеличение t

|

Уменьшение Y и r

|

4.10.

Монетарные политики в IS-LM модели: изменение денежной

массы

Предположим, что правительство (точнее, центральный банк)

увеличивает денежную массу в обращении M (возможности

осуществления этой политики обсуждаются ниже. Как показывает уравнение LM кривой (12), при этом уменьшается интерсепт, и прямая LM смещается параллельно вниз (рис. 10). Положение IS кривой не меняется, и равновесие IS-LM модели сдвигается вниз и вправо по

кривой IS. При этом ВВП

увеличивается это расширяющая политика!), а процентная ставка уменьшается

(обратите внимание на отличие от расширяющих фискальных политик!).

Наоборот, если предложение

денег M уменьшается, то LM кривая сдвигается

параллельно

вверх (рис. 11). Равновесное значение ВВП уменьшается (сжимающая политика), а

процентная ставка увеличивается (в отличие от сжимающих фискальных политик).

На практике при проведении

монетарных политик центральный банк воздействует на денежную массу, выдавая

кредиты, проводя так называемые операции на открытом рынке (open market operations), т.е. продавая

или покупая правительственные облигации, изменяя резервные требования к коммерческим банкам (об этом

пойдет речь в одном из следующих разделов) или влияя на процентную ставку, в

частности изменяя процентную ставку, по которой предоставляются кредиты

коммерческим банкам (в нашей стране она называется ставкой рефинансирования).

Содержание этого пункта можно

представить в виде таблицы.

|

М о

н е т а р н ы е п о л и т и к и

|

|

|

Инструменты

|

Результат

|

|

Расширяющие

|

Увеличение М

|

Увеличение Y

Уменьшение r

|

|

Сжимающие

|

Уменьшение M

|

Уменьшение Y

Увеличение r

|

4.11.

IS-LM модель с учетом уровня цен

Мы

рассмотрели простой вариант IS-LM модели без учета уровня цен. Теперь несколько

усложним модель. Пусть спрос на деньги представляет собой спрос на реальные деньги. Имеется в виду, что в условиях инфляции

при одинаковых прочих условиях номинальных денег будет требоваться тем больше,

чем больше уровень цен. Представьте себе, например, что все цены и зарплаты

растут на 1% в месяц. Если в этом месяце вам требуется для покупки

определенного набора товаров и услуг, например 1000 руб., то в следующем месяце

для покупки такого же набора понадобится на 1% больше, т.е. 1010 руб., однако

величина реальных денег, которые нужны,  , останется той же самой. Она определяется, в частности,

реальным доходом и реальной процентной ставкой.

, останется той же самой. Она определяется, в частности,

реальным доходом и реальной процентной ставкой.

Итак, пусть  - реальный доход, r – реальная процентная ставка, М – номинальная денежная масса, P – уровень цен, L – спрос

на реальные деньги. Рассмотрим IS-LM модель, которая описывается такими же

уравнениями как и предыдущий вариант модели, за исключением того, что равенство

спроса на деньги и предложения денег теперь представляет собой равенства спроса

на реальные деньги, L, и предложения реальных денег,

- реальный доход, r – реальная процентная ставка, М – номинальная денежная масса, P – уровень цен, L – спрос

на реальные деньги. Рассмотрим IS-LM модель, которая описывается такими же

уравнениями как и предыдущий вариант модели, за исключением того, что равенство

спроса на деньги и предложения денег теперь представляет собой равенства спроса

на реальные деньги, L, и предложения реальных денег,  , отсюда вытекает уравнение LM-кривой

, отсюда вытекает уравнение LM-кривой

.

.

Поскольку единственное изменение в

модели по существу состоит в замене переменной M на  , все вытекающие из уравнений модели следствия остаются в

силе, если вместо M использовать

, все вытекающие из уравнений модели следствия остаются в

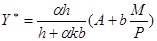

силе, если вместо M использовать  . В частности, равновесные значения реального ВВП и реальной

процентной ставки выглядят следующим образом:

. В частности, равновесные значения реального ВВП и реальной

процентной ставки выглядят следующим образом:

,

,

.

.

4.12.

Монетарные политики в IS-LM модели с учетом уровня цен

В простом варианте IS-LM модели монетарные политики

состояли в

увеличении и уменьшении номинальной

денежной массы (предложения денег) M.

Теперь речь идет об изменении реальных денег  . При увеличении реальных денег, LM-кривая сдвигается вправо, и

равновесное значение ВВП увеличивается, а процентной ставки – уменьшается. Наоборот,

при уменьшении реальных денег, LM-кривая сдвигается вправо, и равновесное

значение ВВП уменьшается, а процентной ставки – увеличивается. Остается понять,

когда реальные деньги увеличиваются, а когда уменьшаются. Посмотрим на

выраженеи для реальных денег:

. При увеличении реальных денег, LM-кривая сдвигается вправо, и

равновесное значение ВВП увеличивается, а процентной ставки – уменьшается. Наоборот,

при уменьшении реальных денег, LM-кривая сдвигается вправо, и равновесное

значение ВВП уменьшается, а процентной ставки – увеличивается. Остается понять,

когда реальные деньги увеличиваются, а когда уменьшаются. Посмотрим на

выраженеи для реальных денег:  . Реальные деньги увеличатся, если темп прироста денежной

массы будет выше, чем темп прироста уровня цен, т.е. темп инфляции (тогда

числитель дроби

. Реальные деньги увеличатся, если темп прироста денежной

массы будет выше, чем темп прироста уровня цен, т.е. темп инфляции (тогда

числитель дроби  будет умножен на

большее число, чем знаменатель, и дробь увеличится). Наоборот, реальные деньги

уменьшатся, если темп прироста денежной массы будет выше, чем темп инфляции.

будет умножен на

большее число, чем знаменатель, и дробь увеличится). Наоборот, реальные деньги

уменьшатся, если темп прироста денежной массы будет выше, чем темп инфляции.

Таким

образом расширяющие политики могут состоять в увеличении темпа роста денежной

массы (по сравнению с темпом инфляции) или в снижении темпа инфляции (по

сравнению с темпом роста денежной массы). Наоборот, сжимающие политики могут

состоять в уменьшении темпа роста денежной массы (по сравнению с темпом

инфляции) или в увеличении темпа инфляции (по сравнению с темпом роста денежной

массы). Поскольку увеличение темпа роста денежной массы практически всегда

«тянет» за собой инфляцию, а снижение темпа роста денежной массы вызывает

снижение темпа инфляции, проводить результативные монетарные политики весьма

сложно. Многие экономисты рекомендуют вообще отказаться от проведения монетарных

политик и поддерживать постоянный темп роста денежной массы и равный ему

постоянный темп инфляции.

Задания

1.

Пусть в 2000 г. акции некоторой компании продавались по

$15. В 2001 году по

акции выплачивались дивиденды $0,75,

а курсовая стоимость увеличилась до $16,50. Рассчитайте доход по акции.

2.

Представьте себе, что в вымышленной стране выпускается

всего два продукта: еда и одежда. В таблице приводятся для 1999, 2000, 2001 г.

выпущенные количества единиц еды и одежды и цены на них.

а) Составьте сами некоторую

корзину благ и вычислите темпы инфляции с помощью этой корзины.

б) Примите 2000 год за

базовый и вычислите значения номинальных и реальных ВВП для всех трех лет и

темпы инфляции.

|

|

1999

|

2000

|

2001

|

|

Еда:

цена

количество

|

4

20

|

2

30

|

3

25

|

|

Одежда:

цена

количество

|

3

30

|

3

20

|

4

25

|

3.

Рассмотрите простейший вариант IS модели,

когда отсутствуют налоги, трансферты и правительственные покупки, а процентная

ставка не оказывает влияния на товарный рынок. Модель задается соотношениями

.

.

а)

Какова в этой модели связь между сбережениями и инвестициями?

Прокомментируйте эту связь с точки зрения

экономиста.

б) Найдите

мультипликатор Кейнса.

4.

«Парадокс

бережливости». Пусть в рамках

простейшей модели, рассмотренной в предыдущем пункте, жители страны

желают увеличить ВВП и для этого уменьшают свою предельную склонность к

потреблению с, стараясь увеличить

сбережения. Каков будет результат, и как его объяснить?

5.

Происхождение мультипликатора Кейнса объясняют

следующим образом.

Увеличение автономных

расходов ведет к непосредственному увеличению дохода. Последнее, ведет к новому

увеличению дохода и т.д. Проследим этот процесс с помощью простейшей IS модели, рассмотренной в задании 2. Там для равновесного

состояния модели выполняется равенство

.

.

Предположим,

что автономные расходы увеличились на величину  . После того как правая часть изменилась на величину

. После того как правая часть изменилась на величину  , левая часть равенства, т.е. величина Y также изменяется на

, левая часть равенства, т.е. величина Y также изменяется на  . Тогда Y в правой части также

меняется на величину

. Тогда Y в правой части также

меняется на величину  , т.е. правая часть изменяется на величину

, т.е. правая часть изменяется на величину  . Левая часть равенства должна измениться на ту же величину и

т.д. Рассуждая таким образом, запишите общее изменение

. Левая часть равенства должна измениться на ту же величину и

т.д. Рассуждая таким образом, запишите общее изменение  равновесного значения Y как сумму ряда. Чему равно отношение

равновесного значения Y как сумму ряда. Чему равно отношение  (т.е. мультипликатор

Кейнса)?

(т.е. мультипликатор

Кейнса)?

6. В экономике полная занятость.

Правительство хочет изменить структуру спроса, увеличив инвестиции и уменьшив

потребление домохозяйств, но так, чтобы совокупный спрос остался на уровне

полной занятости. Какова требуемая смесь политик?

7.

Правительство

хочет уменьшить налог на доходы. Покажите последствия при каждом из двух

предположений:

а) Правительство сохраняет процентные ставки

постоянными с помощью сопутствующей монетарной политики.

б) Денежная масса остается неизменной.

Объясните различие в результатах.

8.

Правительство рассматривает две альтернативные

программы сжатия. Одна из них – это отмена инвестиционной субсидии, другая –

повышение ставки налога на доход. Как повлияет каждая из этих альтернативных

политик на доход, процентные ставки и инвестиции?

9.

Пусть параметры IS-LM модели равны  Предположим, что

правительственные расходы возрастают на 1 миллиард. Насколько должно быть

увеличено реальное количество денег, чтобы сохранились процентные ставки?

Предположим, что

правительственные расходы возрастают на 1 миллиард. Насколько должно быть

увеличено реальное количество денег, чтобы сохранились процентные ставки?