СОДЕРЖАНИЕ

1. Роль инвестиций в развитии и укреплении потребительского рынка. 3

1.1. Сущность инвестиций и

инвестиционного процесса. 3

1.2 Роль инвестиций в Российской

экономике. 5

1.3

Иностранные инвестиции и их роль в укреплении потребительского рынка 8

2. РАСЧЕТ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА.. 12

СПИСОК ЛИТЕРАТУРЫ.. 24

Вариант 27

Задание 1

1. Роль инвестиций в развитии и укреплении

потребительского рынка

1.1. Сущность

инвестиций и инвестиционного процесса

В самом общем виде

инвестиции определяются как денежные средства, банковские вклады, паи, акции и

другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе

на товарные знаки, кредиты, любое другое имущество или имущественные права,

интеллектуальные ценности, вкладываемые в объекты предпринимательской

деятельности или других видов деятельности в целях получения прибыли (дохода) и

достижения положительного социального эффекта.[1, с.413]

По финансовому

определению инвестиции – это все виды активов (средств), вкладываемых в

хозяйственную деятельность в целях получения дохода.

Экономическое определение

инвестиций трактуется как расходы на создание, расширение, реконструкцию и

техническое перевооружение основного капитала, а также на связанные с этим

изменения оборотного капитала.

Инвестиции в отдельно

взятое предприятие (организацию) призваны обеспечить:

− расширение

собственной предпринимательской деятельности;

− повышение

технического уровня производства;

− недопущение

чрезмерного морального и физического износа основных фондов;

− приобретение

новых предприятий;

− решение

социальных задач, стоящих перед предприятием и другие.

Инвестиционный процесс –

это совокупность и последовательность мер организационного и экономического

характера по осуществлению инвестиционной деятельности.[2, с.10]

Инвестиционная

деятельность предприятия представляет собой комплекс практических действий по

вложению его капитала в различные объекты инвестиционной деятельности с целью

получения прибыли и (или) достижения иного полезного эффекта.

Объектами инвестиционной

деятельности являются:

• вновь создаваемые и

реконструируемые основные фонды производственного и непроизводственного назначения, а также

оборотные активы во всех отраслях народного хозяйства;

• ценные бумаги;

• целевые вклады юридических и физических лиц

в банках;

• научно-техническая

продукция и другие объекты собственности, имущественные права и права на

интеллектуальную собственность;

• природные ресурсы (включая ресурсы земных

недр, водных и лесных массивов).

К субъектам

инвестиционной деятельности относятся

застройщики; исполнители работ; пользователи объектов инвестиционной деятельности; поставщики товарно-материальных

ценностей, оборудования и проектной документации для строительства объектов;

финансовые посредники, осуществляющие операции с ценными бумагами на фондовом

рынке; иностранные юридические и физические лица, государства и международные

организации.

Основной субъект инвестиционной деятельности – инвестор, осуществляющий

вложение собственных, заемных и (или) привлеченных средств в форме инвестиций и

обеспечивающий их целевое использование. В качестве инвесторов могут выступать:

− физические и юридические лица;

− объединения

юридических лиц, создаваемые на основе договора о совместной деятельности и не

имеющие статуса юридического лица;

− государственные

органы и органы местного самоуправления;

− иностранные

субъекты предпринимательской деятельности.

Для достижения своих

целей в процессе создания и функционирования инвестиционного объекта инвестор

совершает, используя как возможности рынка, так и особенности осуществления

проекта, определенные действия, которые называются инвестиционными.

Инвестиционные действия

инвестора всегда связаны с дополнительным финансированием и дополнительным

инвестированием, а также организацией дополнительного производства или

обеспечения услуг.

В условиях рыночной

экономики инвестиционные действия значительно расширяют возможность инвестора

по достижению его целей. Оценка тех или иных инвестиционных проектов должна

осуществляться с точки зрения всех необходимых и возможных действий инвестора,

связанных с реализацией рассматриваемого проекта, а не сводится к оценке

инвестиционного объекта, создаваемого в результате реализации этого проекта, и

определению его будущей стоимости.[3, с.9]

1.2 Роль

инвестиций в Российской экономике

Современный

экономический рост отличается приоритетной ролью научно-технического

прогресса, интеллектуализацией основных факторов производства. На долю новых

знаний, воплощаемых в технологиях, оборудовании, образовании кадров, организации

производства, в развитых странах приходится 70-85% прироста ВВП.

Отмеченная

тенденция существенно повысила роль государства в инвестиционной сфере, что

обусловлено спецификой инвестиционных, процессов: значительная капиталоемкость

научных исследований, высокая степень риска, большая зависимость от уровня

общей научной среды и информационной инфраструктуры, повышение требований к

общеобразовательной и профессиональной подготовке кадров, необходимость

правовой защиты интеллектуальной собственности и обеспечение гарантий

инвестированию. Поэтому вполне закономерен рост доли расходов на образование и

науку, которая в развитых странах достигает 3% ВВП, а доля государства в этих

расходах составляет 35-40%.[4,с.21]

Инвестиционная

деятельность тесно связана с формированием и движением инвестиций и распространяется

на всю инвестиционную сферу. Поэтому ограничивать ее вложением средств и

обеспечением отдачи от них означало бы давать узкую трактовку инвестиционной

сферы. В действительности инвестиционная деятельность присутствует на всех

этапах формирования, размещения, вложения инвестиций.

Рост

инвестиций зависит от комплекса факторов внутренней и внешней среды, которые

воздействуют на инвестиционный спрос и предложение. Наряду с

технико-экономическими, организационно-управленческими на динамику роста

инвестиций и их структуру существенное влияние оказывают политические,

социально-психологические, правовые и другие факторы. Среди них выделяются:

специфика объектов вложения (предприятий, отраслей, структура народного

хозяйства); ожидаемая норма прибыли, или рентабельности инвестиций; инвестиционный

климат, альтернативные возможности инвестирования; нормативно-правовая база

инвестирования; система налогообложения и налогового климата; уровень

информации; инвестиционный риск; объемы и динамика роста национального дохода;

динамика инвестиционного спроса и предложения, склонность к потреблению,

сбережению, инвестированию и т.д.

Инвестирование

в реальный сектор экономики преимущественно связано с привнесением инноваций в

технику, технологию и организацию производства. В немалой степени этому способствует

конкуренция. Привнесение инноваций в производство модернизирует основной

потенциал страны, ведет к повышению производительности труда и, следовательно,

к экономии материальных и трудовых ресурсов страны. Кроме

того, инвестирование в производство одних отраслей, как правило, создает

мультипликационный эффект в других отраслях. В результате обеспечивается рост валового

внутреннего продукта страны, значительно

превосходящий первоначальные инвестиционные затраты.

Для

определения мультипликационного эффекта инвестирования можно использовать

систему показателей:

1.

Валовой внутренний продукт, валовой, национальный продукт;

2.

Национальный доход;

3.

Объем промышленного производства;

4.

Объем

сельскохозяйственного производства;

5.Производительность

общественного труда.

Опережение

темпов роста перечисленных показателей над темпами роста инвестиций

характеризует созданный мультипликационный эффект. Масштабы инвестирования,

разнообразие его видов и форм

определяются уровнем индустриального развития страны. Не случайно крупнейшие

кредитно-финансовые институты мира сосредоточены в индустриально развитых

странах.

Современный экономический рост немыслим: без

активного внедрения достижений научно-технического прогресса и

интеллектуализации основных факторов производства. По прогнозам экспертов в

ХХI веке интеллектуализация труда и информатизация производства станет

приоритетным фактором глобальной конкуренции. Уже сегодня на долю новых

знаний, воплощаемых в технологиях, оборудовании, образовании кадров,

организации производства, в развитых странах приходится 70-80% прироста ВВП. Это

требует высокой степени участия государства в стимулировании

научно-технического прогресса. Для России возрастание роли интеллектуализации

экономики имеет особое значение, так как это является решающим фактором

преодоления структурного процесса в экономике и обеспечения стабильного

экономического роста.

Инвестиционная

деятельность является важнейшей составляющей экономической деятельности в

целом, так как от нее зависят перспективы развития всей экономической системы,

экономический рост.

В условиях переходной

экономики инвестиционная деятельность имеет свои особенности, обусловленные

структурными преобразованиями и формированием новых рыночных институтов. В

этой связи важное значение приобретает изучение опыта инвестиционной

деятельности и ее эффективности в России с позиций рыночного реформирования

всей экономической системы, что позволит глубже понять суть трансформационных

процессов, присущих переходной экономики, выявить позитивные и негативные

моменты.

Глубинные

преобразования российской экономики создали новые условия для осуществления

инвестиционной деятельности и сформировали новый воспроизводственный каркас ее

поступательного развития.

Расширение

объема импортных поставок продовольствия на российский рынок способствовало

оживлению инвестиционной деятельности в аграрном секторе и связанных с ним

технологически отраслях промышленности зарубежных стран-экспортеров. Приток

любых инвестиций в расширение отраслей обеспечил в этих странах создание

дополнительных рабочих мест, сокращение безработицы и повышение жизненного

уровня населения.[5,с.14]]

1.3 Иностранные инвестиции и их роль в укреплении

потребительского рынка

Под

иностранными инвестициями понимают вложения капитала в разнообразных видах и

формах зарубежными инвесторами: государством, иностранными банками, фирмами,

компаниями, фондами и частными лицами в экономику другой страны.

Привлечение

средств зарубежных инвесторов предполагает наличие благоприятной инвестиционной

среды (благоприятного инвестиционного климата) в стране, в которую должны

направляться инвестиции.

Инвестиционная

среда представляет собой совокупность правовых, политических, экономических и

социальных условий для осуществления инвестиционной деятельности. Она

оказывает существенное воздействие на уровень доходности, риска и ликвидности

инвестиций.

Иностранные

инвестиции могут осуществляться в разнообразных видах и формах. Наиболее

распространенными видами и формами участия иностранных инвестиций в экономике

стран являются следующие:

·

создание совместных предприятий с долевым участием

иностранного капитала;

·

создание предприятий, представительств и филиалов,

полностью принадлежащих иностранным инвесторам;

·

приобретение в собственность предприятий, зданий,

сооружений, а также долей участия в предприятиях, корпорациях и т.д.;

·

приобретение облигаций, акций и иных ценных бумаг в той

или иной стране;

·

предоставление займов, кредитов, имущества и имущественных

прав и др.;

·

приобретение прав пользования землей и иными природными

ресурсами, если это не ограничено действующим законодательством.

Иностранный

капитал может привлекаться в форме частных и государственных инвестиций, а также

в форме государственных и частных займов и кредитов. Е иностранным инвестициям

относятся также займы и кредиты или иные формы ссудного капитала,

предоставляемые международными организациями: Международным Валютным Фондом

(МВФ), Европейским Банком Реконструкции и Развития (ЕБРР), Лондонским клубом,

Парижским клубом и др.[6, с. 5]

Иностранные

инвестиции могут осуществляться в форме прямых и портфельных инвестиций.

К

прямым иностранным инвестициям в российской практике относят такие, если

иностранный инвестор владеет более, чем 25 % акций предприятия или его

контрольным пакетом. Прямые иностранные инвестиции играют весьма важную роль

особенно для развивающихся стран и для стран с переходной экономикой. При

размещении капитала в стране иностранные компании, как правило, привносят Б экономику

новые технологии, прогрессивные способы и методы организации производства и

способствуют прямому выходу на мировой рынок. Благодаря этому повышается

производительность труда и повышается конкурентоспособность национальных

предприятий.[4, с. 279]

Под

портфельными инвестициями понимают вложения средств в акции зарубежных

предприятий, корпораций, которые не дают права контроля над ними, а также

приобретение облигаций и иных ценных бумаг иностранного государства,

международных фондов и др.

Портфельные

иностранные инвестиции не предполагают захвата руководства компаний. Иностранный

инвестор при осуществлении портфельных инвecтиций рассчитывает на получение в

будущем стабильного дохода в виде дивидендов.

В Россию иностранный

капитал привлекается в основном в форме прямых, портфельных инвестиций,

ссудных капиталовложений, а также путем размещения облигационных займов на

международном рынке капиталов. Среди различных форм иностранных инвестиций

доминирующими остаются прямые инвестиции. В 2001

г. они составили более 16 % от общего объема инвестиций в основной капитал

российской экономики. Согласно данным «СкеЙт-. пресс», прямые иностранные

инвестиции с долей голосов свыше 25 % были

вложены в такие российские предприятия: Пивоваренная компания «Балтика» (73

%), Челябинский электролитно-цинковыЙ завод (48 %), Беланинский ЦБЕ «Волга» (70 %)"

«Сегежабумпром» (57 %), Братский алюминиевый завод (25 %), Верхнесалдинское металлургическое

объединение (55 %), Соликамский магниевый завод (10,5 %), Кузнецкий

металлургический завод (28 %), «Карелия-электросвязь» (27,4 %) и др.

К числу преимуществ прямых иностранных

инвестиций относится то, что многие

крупные российские предприятия, контролируемые иностранным капиталом,

осуществляют инвестирование своих проектов; не привлекая капитал со стороны,

т.е. за счет собственных средств. Благодаря этому, высвободившиеся

инвестиционные ресурсы могут направляться в другие отрасли.

Увеличение притока прямых

иностранных инвестиций в экономику России напрямую зависит от благоприятного

инвестиционного климата. Поэтому по мере

создания благоприятных условий для инвестирования и снижения риска поток

иностранных инвестиций во все сектора экономики будет нарастать.

Одним из важных направлений

развития инвестиционного рынка должно быть транснационализация коммерческих

связей, товарных и финансовых рынков. С одной стороны, расширение таких связей

будет соответствовать нынешним преобразованиям, тенденциям приобщения все

большего количества государств к мировым интеграционным процессам. С другой

стороны, в государствах всех континентов наметилась тенденция делового

сотрудничества с региональными структурами где более конкретны инвестиционные

цели и задачи, короче путь принятия организационных и административных решений.

Кроме

того, необходимо учитывать, что:

Во-первых, развитие

межрегионального сотрудничества - один из путей к международному безопасному и

стабильному экономическому развитию, укреплению государственности.

Во-вторых, международное

сотрудничество - один из реальных путей привлечения значительных инвестиционных

ресурсов в экономики государств. При этом международное сотрудничество

закрывает ту нишу инвестиционного рынка, которая не интересна национальным и

региональным инвестиционным институтами - ниша малых проектов (начиная с

объемов в десятки тысяч долларов). Однако

суммарные объемы таких инвестиций сопоставимы с объемами привлечения

иностранного инвестиционного капитала профессиональными участниками этого

рынка.

В-третьих, все большее

развитие бизнеса будет происходить в рамках действующих корпораций, имеющих

устойчивые позиции на товарных и финансовых рынках, заинтересованных в

расширении собственного производства и освоения новых рынков и регионов сбыта

готовой продукции и услуг.

В-четвертых, только

крупный, функционирующий капитал способен вывести новые товары и услуги на

рынки, достаточно сформированные и уже заполненные самыми разнообразными

товарами и услугами.

Задание 2

2.

РАСЧЕТ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Эффективность

инвестиционного проекта – категория, отражающая соответствие проекта целям и

интересам его участников.

Оценивают эффективность

проекта в целом и эффективность участия в проекте.

Эффективность проекта в

целом оценивается с целью определения потенциальной привлекательности проекта

для возможных участников и поисков источников финансирования.

Эффективность участия в

проекте определяется с целью проверки реализуемости инвестиционного проекта и

заинтересованности всех его участников.

Эффективность

инвестиционного проекта оценивается в течение расчетного периода, охватывающего

временной интервал от начала проекта до его прекращения.

Расчетный период

разбивается на шаги – отрезки, в пределах которых производится агрегирование

данных, используемых для оценки финансовых показателей. Время измеряется в

годах или долях года и отсчитывается от фиксированного момента tо=0, принимаемого за базовый. В нашем примере временной

интервал составляет 9 лет.

Проект, как и любая

финансовая операция, порождает денежные потоки. Денежный поток инвестиционного

проекта – это разность между чистыми притоками и оттоками денежных средств на

данном расчетном периоде.

Денежный поток состоит из

потоков от отдельных видов деятельности:

─ денежного потока

от инвестиционной деятельности;

─ денежного потока

от операционной деятельности;

─ денежного потока

от финансовой деятельности;

На каждом шаге значение

денежного потока характеризуется притоком, оттоком денежных средств и сальдо

(разность между притоком и оттоком).

Таблица 1

Состав денежных потоков

|

Вид деятельности

|

Притоки

|

Оттоки

|

|

Инвестиционная

деятельность

|

• Продажа активов;

• Поступления за счет

уменьшения оборотного капитала.

|

• Капитальные вложения;

• Затраты на

пуско-наладочные работы;

• Ликвидационные затраты в

конце проекта;

• Затраты на увеличение

оборотного капитала.

|

|

Операционная

деятельность

|

• Выручка от реализации;

• Внереализационные доходы.

|

• Производственные

издержки;

• Налоги.

|

|

Финансовая деятельность

|

• Вложения собственного

капитала;

• Привлеченные средства

(субсидии, дотации, выпуск долговых ценных бумаг);

• Заемные средства.

|

• Затраты на возврат и

обслуживание займов;

• Выплата дивидендов.

|

Показатели эффективности

проекта в целом определяются по

результатам инвестиционной и операционной деятельности. Показатели

эффективности для участников проекта включают все фактические притоки и оттоки

денежных средств, в том числе и от финансовой деятельности.

1. На основании данных таблицы 1 сгруппируем притоки и оттоки

денежных средств для проекта в целом и для участника проекта и занесем их в

таблицу 2.

Таблица 2

Состав притоков и оттоков

|

Наименование

|

Состав притока

|

Состав оттока

|

|

Проект

в целом:

инвестиционная деятельность

операционная деятельность

|

−

Выручка

от реализации

|

Инвестиционные

затраты

Производственные

затраты, налоги

|

|

Заказчик

(собственник):

инвестиционная деятельность

операционная деятельность

финансовая деятельность

|

−

Выручка

от реализации

Вложения собственного

капитала; заемные средства

|

Инвестиционные

затраты

Производственные

затраты; налоги

Затраты

на возврат и обслуживание займов

|

2. На основании исходных

данных (прил. 2) и табл. 2 рассчитаем

денежный поток для проекта и для заказчика. Данные для расчета заносятся в

табл. 3 и 4. Все притоки заносятся в таблицу со знаком «+», а оттоки со знаком

«-».

Выручка задана в первом

интервале планирования – 730 у.е. и задан шаг наращения выручки в каждый

последующий интервал – 380 у.е. Тогда выручка составит:

1-й год: 730 у.е.

2-й год: 730+380 = 1110

у.е.

3-й год: 1110+380 = 1490

у.е.

4-й год: 1490+380 = 1870

у.е.

5-й год: 1870+380 = 2250

у.е.

6-й год: 2250+380 = 2630

у.е.

7-й год: 2630+380 = 3010

у.е.

8-й год: 3010+380 = 3390

у.е.

9-й год: 3390+380 = 3770 у.е.

Производственные затраты

определяются исходя из следующих процентов от выручки: 1-й год – 57%; 2-й год –

43%; 3-й год – 41%; 4-й год и все последующие – 40%. Производственные затраты

составят:

1-й год: 730*0,57 = 416,1

у.е.

2-й год: 1110*0,43 =

477,3 у.е.

3-й год: 1490*0,41 =

610,9 у.е.

4-й год: 1870*0,40 =

748 у.е.

5-й год: 2250*0,40 =

900 у.е.

6-й год: 2630*0,40 = 1052

у.е.

7-й год: 3010*0,40 = 1204

у.е.

8-й год: 3390*0,40 = 1356

у.е.

9-й год: 3770*0,40 = 1508

у.е.

Таблица 3

Расчет денежного потока для проекта

|

Наименование показателя

|

Интервал планирования

|

|

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

ПРИТОКИ

|

|

|

|

|

|

|

|

|

|

|

|

1.Инвестиционная

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

ИТОГО по ИД

|

|

|

|

|

|

|

|

|

|

|

|

2.Операционная деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Выручка от реализации

|

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

ИТОГО по ОД

|

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

Всего притоков

|

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

ОТТОКИ

|

|

|

|

|

|

|

|

|

|

|

|

1.Инвестиционная

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Инвестиционные затраты

|

-1857

|

-879

|

-322

|

|

|

|

|

|

|

|

|

ИТОГО по ИД

|

-1857

|

-879

|

-322

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

2.Операционная деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Производственные затраты

|

|

-416,1

|

-477,3

|

-610,9

|

-748

|

-900

|

-1052

|

-1204

|

-1356

|

-1508

|

|

Налоги

|

|

-206,7

|

-351,6

|

-479,2

|

-605,9

|

-729,0

|

-852,1

|

-975,2

|

-1098,4

|

-1221,5

|

|

ИТОГО по ОД

|

0

|

-622,8

|

-828,9

|

-1090,1

|

-1353,9

|

-1629,0

|

-1904,1

|

-2179,2

|

-2454,4

|

-2729,5

|

|

Всего оттоков

|

-1857

|

-1501,8

|

-1150,9

|

-1090,1

|

-1353,9

|

-1629,0

|

-1904,1

|

-2179,2

|

-2454,4

|

-2729,5

|

|

Денежный поток NCF

|

-1857

|

-771,8

|

-40,9

|

399,9

|

516,1

|

621,0

|

725,9

|

830,8

|

935,6

|

1040,5

|

Таблица 4

Расчет денежного потока для заказчика

|

Наименование

показателя

|

Интервал

планирования

|

|

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

ПРИТОКИ

|

|

|

|

|

|

|

|

|

|

|

|

1.Операционная

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Выручка

от реализации

|

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

ИТОГО

по ОД

|

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

2.Финансовая

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Вложения

собственного капитала

|

500

|

|

|

|

|

|

|

|

|

|

|

Заемные

средства

|

1857

|

|

|

|

|

|

|

|

|

|

|

ИТОГО

по ФД

|

2357

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

Всего

притоков

|

2357

|

730

|

1110

|

1490

|

1870

|

2250

|

2630

|

3010

|

3390

|

3770

|

|

ОТТОКИ

|

|

|

|

|

|

|

|

|

|

|

|

1.Инвестиционная

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Инвестиционные

затраты

|

-1857

|

-879

|

-322

|

|

|

|

|

|

|

|

|

ИТОГО

по ИД

|

-1857

|

-879

|

-322

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

|

2.Операционная

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Производственные

затраты

|

|

-416,1

|

-477,3

|

-610,9

|

-748,0

|

-900,0

|

-1052,0

|

-1204,0

|

-1356,0

|

-1508,0

|

|

Налоги

|

|

-206,7

|

-351,6

|

-479,2

|

-605,9

|

-729,0

|

-852,1

|

-975,2

|

-1098,4

|

-1221,5

|

|

ИТОГО

по ОД

|

0

|

-622,8

|

-828,9

|

-1090,1

|

-1353,9

|

-1629,0

|

-1904,1

|

-2179,2

|

-2454,4

|

-2729,5

|

|

2.Финансовая

деятельность

|

|

|

|

|

|

|

|

|

|

|

|

Затраты

на возврат

|

|

-501,4

|

-501,4

|

-695,0

|

-623,4

|

-551,8

|

-480,2

|

-408,5

|

-336,9

|

-265,3

|

|

ИТОГО

по ФД

|

|

-501,4

|

-501,4

|

-695,0

|

-623,4

|

-551,8

|

-480,2

|

-408,5

|

-336,9

|

-265,3

|

|

Всего

оттоков

|

-1857

|

-2003,2

|

-1652,3

|

-1785,1

|

-1977,3

|

-2180,8

|

-2384,3

|

-2587,8

|

-2791,3

|

-2994,8

|

|

Денежный

поток NCF

|

500

|

-1273,2

|

-542,3

|

-295,1

|

-107,3

|

69,2

|

245,7

|

422,2

|

598,7

|

775,2

|

3. Для расчета суммы

налоговых отчислений воспользуемся дополнительной таблицей 5. По заданию

учитывается только налог на добавленную стоимость (18%) и налог на прибыль

(24%). Исходим из предположения, что налогооблагаемая прибыль определяется как

разность между выручкой и производственными затратами.

Таблица 5

Расчет налоговых отчислений

|

Наименование показателя

|

Интервал

планирования

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

Выручка от реализации, у.е.

|

730,0

|

1110,0

|

1490,0

|

1870,0

|

2250,0

|

2630,0

|

3010,0

|

3390,0

|

3770,0

|

|

НДС (18%)

|

131,4

|

199,8

|

268,2

|

336,6

|

405,0

|

473,4

|

541,8

|

610,2

|

678,6

|

|

Балансовая прибыль, у.е.

|

313,9

|

632,7

|

879,1

|

1122,0

|

1350,0

|

1578,0

|

1806,0

|

2034,0

|

2262,0

|

|

Налог на прибыль

|

75,3

|

151,8

|

211,0

|

269,3

|

324,0

|

378,7

|

433,4

|

488,2

|

542,9

|

|

Итого налоговых выплат, у.е.

|

206,7

|

351,6

|

479,2

|

605,9

|

729,0

|

852,1

|

975,2

|

1098,4

|

1221,5

|

4. Для расчета затрат на

возврат и обслуживание займа воспользуемся дополнительной таблицей 6.

Потребность в дополнительном финансировании находится как максимальное значение

абсолютной величины отрицательного накопленного сальдо от инвестиционной и

операционной деятельности (см. табл.3). При выплате долга исходим из

предположения, что долг погашается равными частями, начиная с третьего

интервала планирования. По условию – стоимость заемных средств – 27%.

Таблица 6

Расчет затрат на возврат и

обслуживание займа

|

Наименование

показателя

|

Интервал

планирования

|

|

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

|

Возврат суммы кредита

|

|

|

|

265,3

|

265,3

|

265,3

|

265,3

|

265,3

|

265,3

|

265,3

|

|

Остаток кредита в пользовании

|

1857,0

|

1857,0

|

1857,0

|

1591,7

|

1326,4

|

1061,1

|

795,9

|

530,6

|

265,3

|

0,0

|

|

Обслуживание кредита

|

|

501,4

|

501,4

|

429,8

|

358,1

|

286,5

|

214,9

|

143,3

|

71,6

|

0,0

|

|

Итого возврата и обслуживания кредита

|

|

501,4

|

501,4

|

695,0

|

623,4

|

551,8

|

480,2

|

408,5

|

336,9

|

265,3

|

Внеся дополнительные

расчеты, произведенные в табл. 5 и 6 в соответствующие оттоки табл. 3 и 4,

рассчитаем денежный поток для проекта и для заказчика.

В качестве основных

показателей, используемых для расчетов эффективности инвестиционных проектов,

выступают следующие:

─ чистый доход;

─ чистый

дисконтированный доход;

─ внутренняя норма

доходности;

─ индексы

доходности затрат и инвестиций;

─ срок окупаемости.

Чистый доход предприятия

от реализации инвестиционного проекта представляет собой разницу между

поступлениями (притоком средств) и выплатами (оттоком средств) предприятия в

процессе реализации проекта применительно к каждому интервалу планирования.[7,

с.85]

Чистый доход (NV) – это накопленный эффект (сальдо денежного потока)

за расчетный период. Он определяется по формуле:

NV=∑ NСF n

(1)

Чистый дисконтированный

доход ( NPV ) – это накопленный дисконтированный эффект за расчетный период:

NPV=NСF(0)+ NСF(1)*DF(1)+……… NСF(n)*DF(n) (2)

Дисконтирование денежного

потока осуществляется путем умножения денежного потока на коэффициент

дисконтирования:

DF=1/(1+Е)n (3)

где Е – норма дисконта.

По условию Е=30%.

DF1 = 1/(1+0,30)1=0,77

DF2 = 1/(1+0,30)2=0,59

DF3 = 1/(1+0,30)3=0,46

DF4 = 1/(1+0,30)4=0,35

DF5 = 1/(1+0,30)5=0,27

DF6 = 1/(1+0,30)6=0,21

DF7 = 1/(1+0,30)7=0,16

DF8 = 1/(1+0,30)8=0,12

DF9 = 1/(1+0,30)9=0,09

Чистый доход составит:

а) для проекта в целом NV

=(-1857)+(-771,8)+(-40,9)+399,9+516,1+

+621,0+725,9+830,8+935,6+1040,5=2400,1

у.е.

б) заказчика проекта NV=500+(-1273,2)+(-542,3)+(-295,1)+(-107,3)+

+69,2+245,7+422,2+598,7+775,2= 393,1

у.е.

Чистый дисконтированный

доход составит:

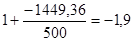

а) для проекта

в целом NPV = (-1857)+(-771,8)*0,77+(-40,9)*0,59+

+399,9*0,46+516,1*0,35+621,0*0,27+725,9*0,21+830,8*0,16+935,6*0,12+

+1040,5*0,09=-1449,36 у.е.

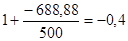

б) для заказчика проекта NPV = 500+(-1273,2)*0,77+(-542,3)*0,59+

+(-295,1)*0,46+(-107,3)*0,35+69,2*0,27+245,7*0,21+422,2*0,16+

+598,7*0,12+775,2*0,09=-688,88

у.е.

Отрицательное значение

чистого дисконтированного дохода свидетельствует о неэффективности

инвестиционного проекта.

Внутренняя норма

доходности (окупаемости) – это расчетная процентная ставка, при которой

получаемые выгоды (доходы) от проекта

становятся равными затратам на проект, то есть расчетная процентная ставка, при

которой чистая приведенная стоимость равняется нулю.

Внутренняя норма

доходности (IRR) представляет собой такое положительное число Е, при котором чистый

дисконтированный доход проекта обращается в «0».

Для оценки эффективности

инвестиционных проектов значение IRR необходимо сопоставить с нормой дисконта Е. Проекты, у которых IRR>Е,

имеют положительный NPV и поэтому эффективны. Проекты, у

которых IRR<Е, имеют отрицательный NPV и поэтому неэффективны.

IRR определяется

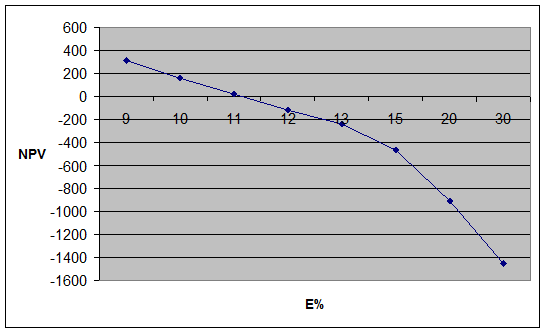

путем подбора значения нормы дисконта и графически (рис. 1,2).

Посчитаем чистый

дисконтированный доход при разных ставках дисконта для проекта в целом:

при Е=10 %, NPV = +159,88 у.е. при Е=20%, NPV = - 904,53 у.е.

при Е=11%, NPV = +16,34 у.е.

при Е=12%, NPV = - 117,1 у.е.

По графику, изображенному

на рис. 1, и путем подбора определяем внутреннюю норму доходности для проекта в

целом. IRR находится в интервале от 10 до 11 %. IRR<Е и NPV<0, следовательно, проект

неэффективен.

Рис. 1 Зависимость NPV от нормы дисконта для проекта в целом

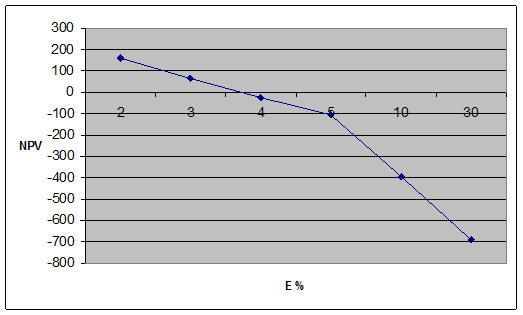

Посчитаем чистый

дисконтированный доход при разных ставках дисконта для заказчика проекта:

при Е=2 %, NPV = +161,35 у.е.

при Е=3 %, NPV = +62,8 у.е.

при Е=4 %, NPV = -25,69 у.е.

при Е=5 %, NPV = -105,13 у.е.

при Е=10 %, NPV = -394,3 у.е.

По графику, изображенному

на рис.2, и путем подбора определяем внутреннюю норму доходности для заказчика

в целом. IRR находится в интервале от 3 до 4 %. IRR<Е и NPV<0, следовательно, проект

неэффективен.

Рис. 2 Зависимость NPV от нормы дисконта (для заказчика)

Индекс доходности

инвестиций (ИД) – отношение суммы элементов денежного потока от операционной

деятельности к абсолютной величине суммы элементов денежного потока от

инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к

накопленному объему инвестиций:

ИД=1+ЧД /

Σ In

(4)

При расчете ИД и ИДД

могут учитываться либо все капитальные вложения за расчетный период, включая

вложения в замещение выбывающих основных фондов, либо только первоначальные

капитальные вложения, осуществляемые до ввода в эксплуатацию. В нашем случае

учитываем первоначальные капитальные вложения.

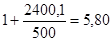

Таким

образом, индекс доходности инвестиций составит:

Для

проекта в целом: ИД=

Для

заказчика: ИД=

Индекс доходности

дисконтированных затрат – отношение суммы дисконтированных денежных притоков к

сумме дисконтированных денежных оттоков (по абсолютной величине):

ИДДЗ= NСF(прит.) / NСF (отток.) (5)

Найдем

дисконтированные денежные притоки и дисконтированные денежные оттоки (с учетом

коэффициентов дисконтирования, рассчитанных по формуле (3)).

Для проекта в целом :

дисконтированные

денежные притоки составят:

730*0,77

+1110*0,59+1490*0,46+1870*0,35+2250*0,27+2630*0,21+

+3010*0,16+3390*0,12+3770*0,09=4952,92

у.е.

дисконтированные

денежные оттоки составят:

-1857+(-1501,8)*0,77+(-1150,9)*0,59+(-1090,1)*0,46+(-1353,9)*0,35+

+(-1629)*0,27+(-1904,1)*0,21+(-2179,2)*0,16+(-2454,4)*0,12+

+(-2729)*0,09=-6402,28

у.е.

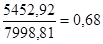

ИДДЗ для проекта в целом =

Для заказчика:

дисконтированные

денежные притоки составят:

500+730*0,77

+1110*0,59+1490*0,46+1870*0,35+2250*0,27+2630*0,21+

+3010*0,16+3390*0,12+3770*0,09=

5452,92 у.е.

дисконтированные

денежные оттоки составят:

-1857+(-2003,2)*0,77+(-1652,3)*0,59+(-1785,1)*0,46+(-1977,3)*0,35+

+(-2180,8)*0,27+(-2384,3)*0,21+(-2587,8)*0,16+(-2791,3)*0,12+

+(-2994,8)*0,09=-

7998,81 у.е.

ИДДЗ

для заказчика =

ИДДЗ<1,

значит, проект неэффективен и в целом, и

для заказчика.

Индекс

доходности дисконтированных инвестиций равен увеличенному на единицу отношению

ЧДД к накопленному дисконтированному объему инвестиций:

ИДД=1+ЧДД / РVI

(6)

Индекс

доходности дисконтированных инвестиций составит:

Для

проекта в целом: ИДД=

Для

заказчика: ИДД=

ИДД<1

и имеет отрицательное значение, значит, проект неэффективен.

Сроком

окупаемости называется период времени, в течение которого текущий чистый доход

становится неотрицательным. Так, срок окупаемости для проекта в целом равен

3-ому интервалу планирования. Проект для заказчика окупится на 5-ом интервале

планирования.

Таким

образом, по результатам расчета всех показателей эффективности инвестиционных

проектов можно сделать вывод, что данный проект неэффективен как для проекта в

целом, так и для заказчика.

СПИСОК ЛИТЕРАТУРЫ

1.Экономика предприятия /

Под редакцией Сафронова Н. А. – М.: Юристъ. 2002. – 608 с.

2. Шарп У., Александер Г.

Д., Бэйли Д. В. Инвестиции. - М.: ИНФРА-М. 1999. – 1028 с.

3. Воронцовский А.В.

Методы обоснования инвестиционных проектов в условиях определенности. Учебное

пособие. – Спб.: ОЦЭиМ, 2004 – 182 с.

4.Иванов Г.И. Инвестиции:

сущность, виды, механизмы функционирования. – Ростов-на-Дону: «Феникс». 2002 –

352 с.

5.Глазьев С. Пути

преодоления инвестиционного кризиса // Вопросы экономики. 2000, №11.

6.Зелтынь А.С.

Иностранные инвестиции в Россию. // ЭКО, 2001 №8

7. Экономика предприятия (фирмы): Учебник/ Под

ред. О.И.Волкова – М.: ИНФРА-М, 2002 – 601с.

8. В. В. Ковалев Введение

в финансовый менеджмент. М.: «Финансы и статистика». 2002. – 768 с.