Содержание банковского менеджмента

Содержание

Введение.............................................................................................................. 3

1. Сущность понятия «Банковский менеджмент»........................................ 4

2. Цели, содержание и субъекты банковской деятельности........................ 6

3. Управление в деятельности коммерческого банка................................ 11

Заключение...................................................................................................... 13

Список использованной литературы........................................................... 14

Введение

В современных условиях, когда на рынке капиталов существует конкуренция

за сферу привлечения денежных ресурсов и сферу приложения капитала, для банков,

прежде всего коммерческих, весьма актуальна проблема управления банком, т.е.

выбор и осуществление рационального банковского менеджмента. Он необходим банку

для расширения операций, продвижения на рынке и получения прибыли. Поэтому

важной стороной деятельности любого вида или типа банка является банковский

менеджмент, который разрабатывается, как правило, всеми звеньями управления

банком - от высшего до низового.

Испытывая на

себе негативные последствия мировых и внутренних экономических процессов, в

условиях снижения объемов ресурсов и доходов, а также увеличения резервных

издержек, российское банковское сообщество встало перед проблемами повышения

эффективности системы управления банковской деятельностью.

Проблема банковского менеджмента в России

относится к числу наименее разработанных. Пока еще "каждый банкир строит

менеджмент в своем банке, опираясь не на систему общепринятых ценностей и представлений,

а лишь на свое индивидуальное восприятие действительности"[1]. Вместе с тем,

очевидно, что на смену этапа интуитивного управления коммерческим банком,

соответствовавшему началу становления банковской системы, должно прийти

управление, базирующееся на современной научной методологии.

Цель работы:

раскрыть содержание банковского менеджмента.

Содержание

банковского менеджмента занимались зарубежные и отечественные ученые среди

которых следует выделить таких как Вил Р.В., Долан Э.Дж., Паукок М.А., Рид Э., Синки Дж.Ф., Тейлор Ф.У., Тимоти У., Хан Д. Широко известны труды Букато

В.И., Лаврушина О.И., Москвина В.А., Палия В.Ф., Пановой Г., Петрова А.Н., Симановского А.Ю., Хандруева

А.А., Ямпольского М.М., затрагивающие данную проблематику.

1. Сущность понятия «Банковский менеджмент»

На сегодняшний день нет единого определения банковского менеджмента. Так,

например, К.Р. Тагирбеков под банковским менеджментом

понимает систему управленческих мер, предпринимаемых соответствующими

организационными структурами для обеспечения непрерывности и своевременности

движения кредитных ресурсов, целью которых является достижение как микро-, так

и макроэкономических приоритетов. Макроэкономические приоритеты лежат в сфере

стабилизации национальной денежной единицы, максимальной активизации

использования материальных и денежных ресурсов в экономике.

Несколько альтернативный подход в определении банковского менеджмента у

О.С. Семенюты: "Банковский менеджмент – это

система управления кредитной организацией, основанная на использовании

современных эффективных форм, средств и методов управления банковской

деятельностью в условиях рыночной экономики. Она представляет собой воздействие

субъекта управления на объект управления для достижения поставленной

цели".

A.M. Тавасиев характеризует

менеджмент как "управление фирмой в условиях рыночной экономики,

направленное на выбор оптимального способа получения наивысших экономических

результатов".

В настоящее время кредитное предпринимательство

может быть действительно успешным, если кредитная организация сможет правильно

определить и практически реализовать комплекс целей и стратегию действия, свою

миссию – базовую концепцию развитию. Все выше перечисленное концентрируется в

банковской политике, где аккумулируются, оцениваются, сопрягаются идеи,

действия, возможности, схемы реализации. Наличие банковской политики позволяет

коммерческому банку максимально использовать положительные моменты и факторы

изменений экономической конъюнктуры и нейтрализовать негативные.

Формирование банковского менеджмента является довольно сложным процессом

и состоит из ряда важнейших компонентов, направленных на достижение

разработанных целей и выработанной стратегии банка.

К таким компонентам относятся:

·

процесс

принятия и реализации управленческих решений;

·

информационное

обеспечение менеджмента;

·

экономический

механизм банковского менеджмента;

·

управление

банковской деятельностью;

·

управление

персоналом;

·

регулирование

предпринимательской деятельности банка.

Сущность банковского менеджмента непосредственно связана с банковским

менеджментом.

2. Цели,

содержание и субъекты банковской деятельности

Цели банковской деятельности

кредитных организаций и цели деятельности Банка России различны. Это связано с

их правовым статусом и функциями в денежно-кредитной и финансовой системах:

Банк России -это публичный институт, который регулирует банковскую систему и

осуществляет банковский надзор, в то время как роль кредитных организаций

определяется частными экономическими потребностями и интересами[2].

а) Кредитные организации стремятся

получить максимальную прибыль от своих банковских операций и сделок. В этом

смысле банковская деятельность является разновидностью предпринимательской

деятельности. Однако она ограничена только рамками банковских операций и

сделок, Как будет показано дальше, кредитным организациям запрещается

заниматься производственной, торговой и страховой деятельностью.

б) Деятельность Банка России,

как уже говорилось, определяется следующими целями: поддержание курса и

покупательной способности рубля; укрепление и развитие банковской системы и

организация эффективной системы расчетов. Поэтому, как предусмотрено в законе,

эта деятельность не имеет своей целью получение прибыли. Вместе с тем закон

предусматривает, что все расходы Банка России возмещаются за счет его доходов,

и в соответствии с этим он осуществляет все виды банковских операций.

По своему содержанию банковская

деятельность включает предусмотренный законом и банковской лицензией перечень

возможных банковских операций[3].

В ст. 5

Федерального закона "О банках и банковской деятельности" названы не

только банковские операции, но и сделки. Заметим, что действующее

законодательство не содержит нормативного определения понятия банковской

операции, а лишь использует эти термины в ст. 5 указанного Закона.

Федеральный закон

предусматривает, что все банковские операции и сделки осуществляются в рублях,

а при наличии соответствующей лицензии Банка России - в иностранной валюте.

а) Банковская деятельность – это

банковские операции и сделки, а также другие действия кредитной организации,

которые непосредственно направлены на развитие эффективности и повышение

безопасности банковских услуг.

Банковская деятельность имеет

множество аспектов. Следует различать основную и вспомогательную банковскую

деятельность.

Основная банковская деятельность

- это такая деятельность кредитной организации, которая включает банковские

операции и сделки.

Вспомогательная

банковская деятельность направлена на обеспечение благоприятных и безопасных

условий осуществления основной банковской деятельности. Эта деятельность

косвенно связана с результатами основной банковской деятельности. Например, к

вспомогательной банковской деятельности относятся информатизация, охрана,

система безопасности и другие аналогичные виды деятельности различных

подразделений кредитной организации.

Содержание понятия

"банковская деятельность" помимо теоретического имеет чисто

практическое и даже прикладное значение (например, для правильности

бухгалтерского учета, определения финансовых результатов и налоговых платежей).

При этом напомним, что Банк России устанавливает правила бухгалтерского учета и

контролирует их выполнение кредитными организациями. Кроме того, он

осуществляет надзор за финансовым положением кредитных организаций.

С этой точки зрения, а также и по другим - юридическим

- соображениям желательно, чтобы в законах, регулирующих банковскую

деятельность, закреплялись точные понятия. Однако Федеральный закон от 3

февраля 1996 года № 17-ФЗ "О внесении изменений и дополнений в Закон РСФСР

"О банках и банковской деятельности в РСФСР" не содержит определения

понятия "банковская деятельность". Между тем на практике из-за этого

возникает много неясностей, поскольку сам термин употребляется в ряде

нормативных актов. С такими же трудностями сталкиваются и надзорные подразделения

Банка России в процессе проверок в кредитных организациях.

Иногда по этим же

вопросам возникает спор между налоговыми органами, кредитными организациями и

Банком России. Например, в нормативных актах, регулирующих порядок отнесения

тех или иных затрат на расходы банкой, употребляется формулировка "если

расходы относятся к банковской деятельности". Вопрос, что относится, а что

не относится к банковской деятельности, иногда может стать предметом спора

между налоговым инспектором и банком, причем, как подтверждает практика

судебных споров между налоговыми органами и банками, является весьма

актуальным.

б) Предпринимательская

деятельность кредитной организации имеет ограниченный характер.

Это ограничение объясняется тем,

"что кредитная организация в отличие от других коммерческих организаций

использует привлеченные денежные средства и тем самым создает определенный риск

не только для себя, но и для своих клиентов. Поэтому в ст. 5 "Банковские

операции и Другие сделки кредитной организации “Федерального закона "О

банках и банковской деятельности" сказано, что кредитной организации

запрещается заниматься производственной, торговой и страховой деятельностью.

" Понятно, что если кредитные организации станут заниматься

предпринимательской деятельностью, то это приведет к снижению ликвидности

активов, не говоря уж о том, что в стране с высоким уровнем преступности это

облегчит совершение различных обманных операций.

Впрочем,

кредитные организации всегда могут обойти этот запрет. Известно, что некоторые

банки занимались тем, что создавали дочерние структуры (в лучшем случае) или

даже подставные фирмы и туда благополучно переводили денежные средства

клиентов, в том числе и вкладчиков. При этом сами они, естественно, никакой

торговой деятельностью не занимались. Федеральный закон мог бы предусмотреть

больше ограничений, кроме запрета "заниматься производственной, торговой и

страховой деятельностью", но он их не предусмотрел. Такие ограничения, но

только четкие и понятные, нужны. В России очень важно принять меры к тому, чтобы

активы не выводились из банков.

В ходе банковской деятельности возникает в основном

два вида отношений: а) отношения между кредитными организациями и их клиентами;

б) отношения между Банком России и кредитными организациями.

Банковская деятельность имеет

множество аспектов. Следует различать основную и вспомогательную банковскую

деятельность.

Основная банковская деятельность - это такая деятельность

кредитной организации, которая включает банковские операции, а также реализацию

правоспособности компетенции кредитной организации по заключению сделок.

Вспомогательная банковская деятельность направлена на обеспечение благоприятных и

безопасных условий осуществления основной банковской деятельности. Эта

деятельность косвенно связана с результатами основной банковской деятельности.

Например, к вспомогательной банковской деятельности относится информатизация,

охрана, система безопасности и другие, аналогичные виды деятельности различных

подразделений кредитной организации.

Субъектами банковской

деятельности являются Банк России и кредитные организации. Они обладают

специальной правоспособностью, которая используется ими для налаживания и

осуществления банковской деятельности. При этом их правоспособность

определяется закрепленными в законе целями банковской деятельности. Эти цели

различны, поэтому различны характер и объем их правоспособности.

а) Банк России

действует в соответствии со своим правовым статусом, закрепленным в Федеральном

законе "О Центральном банке Российской Федерации (Банке России)". Он

регулирует процесс создания банковской системы и, соответственно, отвечает за

предотвращение системных рисков, которые возникают в процессе взаимодействия

кредитных организаций. Поэтому он устанавливает определенные финансовые

нормативы, которые обязаны соблюдать все кредитные организации. Но прежде всего

он регистрирует вновь создаваемые коммерческие банки и другие кредитные

организации. Он обязан организовать нормативное регулирование всей банковской

деятельности и надзор за ней в соответствии с требованиями Конституции

Российской Федерации, федеральных конституционных законов и федеральных

законов.

б) Кредитные организации

являются коммерческими юридическими лицами и действуют на основании своих

уставов и в соответствии с выданными им Банком России лицензиями, в целях

извлечения прибыли. Они создаются в организационно-правовой форме,

предусмотренной гражданским законодательством. Однако Федеральный закон "О

банках и банковской деятельности" сузил возможности использования других

организационно-правовых форм в банковской деятельности, кроме хозяйственного

общества - акционерного общества, общества с ограниченной ответственностью и

общества с дополнительной ответственностью.

3. Управление в деятельности коммерческого банка

Банковский менеджмент, по мнению специалистов,

включает в себя две составляющие – финансовый менеджмент банка и управление

персоналом банка. Содержанием финансового менеджмента банка являются разработка

и реализация экономической политики кредитной организации, управление ее

капиталом, активами и пассивами, ликвидностью, доходностью, банковскими

рисками, направленными на выполнение миссии банка и достижение им цели своей

деятельности - извлечение прибыли.

В управлении деятельностью коммерческого банка

участвуют многие подразделения. Возглавляет пирамиду управления руководящий

орган банка – наблюдательный совет, совет директоров и т.п., либо

исполнительный орган – правление, председатель правления и т.п. Все глобальные

решения принимаются на уровне руководства. В то же время вся информация, необходимая

для принятия таких решений, должным образом обработанная и систематизированная,

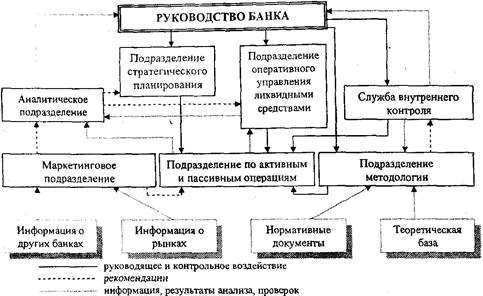

доводится до руководства банка (рис. 1).

Рисунок 1 - Модель связи подразделений банка в

процессе его управления

Основным подразделением, собирающим внешнюю для

банка информацию, является маркетинговое подразделение. В то же время внешняя

для банка информация не ограничивается информацией об экономической среде.

Субъекты национальной банковской системы основывают свою деятельность на

международном и российском законодательстве, нормативных документах Банка

России и других обязательных к исполнению документах министерств и ведомств. В

российских экономических условиях законодательная и нормативная среда постоянно

изменяются; отслеживание этого процесса поручается отделу методологии.

Служба внутреннего контроля осуществляет внутрибанковский

надзор за деятельностью кредитной организации. Обобщенный и проанализированный

опыт проверок деятельности различных подразделений банка может быть основой для

рекомендаций по корректировке внутрибанковских

нормативных документов.

Особое место в организации

управления деятельностью банка отводится аналитическому подразделению, основной

задачей которого является обработка огромного массива информации, обобщение и

представление результатов анализа руководству банка и рекомендаций планирующим

подразделениям.

Подразделение стратегического управления не

только формулирует основные цели банка на ближайшие годы, но и структурирует

план всего банка на части, касающиеся отдельных управлений, отделов, доводит до

этих управлений и отделов стратегические планы.

Подразделение оперативного управления доводит

оперативные планы до подразделений и постоянно контролирует выполнение этих

планов.

Посредством финансового менеджмента руководством коммерческого банка решаются

следующие задачи: формирование собственных и привлеченных денежных ресурсов,

необходимых для осуществления банковской деятельности; рациональное размещение

денежных ресурсов в целях получения прибыли; максимизация доходов и минимизация

расходов, связанных с деятельностью банка; регулирование проходящих через банк

денежных потоков; соблюдение обязательных экономических нормативов,

устанавливаемых коммерческим банком ЦБ РФ; минимизация банковских рисков;

обеспечение ликвидности банка; другие задачи по оптимизации экономических

результатов деятельности банка. Управление персоналом банка включает

формирование и развитие персонала, кредитной организации, мотивацию труда и

обеспечение благоприятных условий для эффективной деятельности ее работников.

Заключение

Таким образом, основными направлениями развития банковского менеджмента в

России, по мнению специалистов, следует считать: совершенствование организации

банковского менеджмента; развитие стратегического планирования; развитие

банковского маркетинга; развитие аналитической работы по оценке

платежеспособности и кредитоспособности, финансовой устойчивости клиентов;

хеджирование банковских рисков. Актуальными вопросами развития банковского

менеджмента являются также дальнейшая автоматизация банковских процессов,

повышение доходности банков, рост профессионального уровня персонала банка и

др.

Список

использованной литературы

1. Банковское

дело: Дополнительные операции для клиентов: Учеб. по специальности

"Менеджмент орг."/ Под ред. А.М. Тавасиева. – М.: Финансы и статистика, 2005. – 413 c.

2.

Банковское

дело: управление и технологии: Учеб. пособие для вузов /Под ред. проф. A.M. Тависиева. – М.:

ЮНИТИ-ДАНА. 2001. 863с.

3. Банковское

дело: Учеб./ Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2005. – 666 c.

4. Банковское дело: Учебник / Под ред. Г.Г. Коробовой.

– М.: Юристъ, 2002. 753 с.

5. Банковское

дело: Учебник/ Под ред. Г.Г. Коробовой. – М.: Юристъ, 2002. – 751 с.

6.

Братко А.Г. Банковское право России. – М.: Юридическая литература, 2003.

7. Братко А.Г. Банковское право. Теория и практика. Учебное

пособие. – М., Приор, 2001

8. Жилинс С.Э. Предпринимательское право (правовая основа

предпринимательской деятельности): Учебник для вузов. – М.: Норма, 2004. – 928

с.

9. Москвин

В.А. Российский банковский менеджмент: трудности становления // Деньги и

кредит.-1997.-№5.-С.ЗЗ.

10.

О банках и банковской деятельности в Российской

Федерации/Гл. ред. В.М. Прудников. – М.: Инфра-М,

2005. – 46 с.

11.

Основы

банковской деятельности (банковское дело) / Под ред. Тагчрбекова

К.Р. М.: ННФРА-М, Весь мир, 2001. 720.

12.

Основы банковской деятельности: Банковское дело/ Под

ред. К.Р. Тагирбекова. – М.: Весь мир: Инфра-М, 2003. – 715 с.

13.

Оспины

банковского дела в Российской Федерации / Под ред. О.С. Семеиюты.

– Poсто-на-Дону, 2001. С.343-369.

14.

Свиридов О.Ю.

Банковское дело: Учеб. пособие для экон. вузов по

специальностям "Финансы и кредит" и "Бухгалт.

учет и аудит": Соответствует Гос. образоват. стандарту. – Ростов на Дону: МарТ,

2002. – 411 с.

15.

Тавасиев А.М.

Банковское дело: Учеб. для сред. проф. учеб. заведений/ Под ред. А.М. Тавасиева. – М.: ЮНИТИ: Единство, 2002. –527 с.

[1]

Москвин В.А. Российский банковский менеджмент: трудности становления // Деньги

и кредит.-1997.-№5.-С.ЗЗ.

[2] Жилинс С.Э. Предпринимательское право (правовая основа

предпринимательской деятельности): Учебник для вузов. – М.: Норма, 2004.

–628-643

[3] Братко А.Г. Банковское право России. – М.: Юридическая

литература, 2003. C. 556 -564