(Вариант 3)

Содержание.

1. Введение

2.

Теоретический вопрос. Управление финансами. Финансовая политика и финансовый контроль.

3. Тесты:

3.1. Финансы хозяйствующих субъектов согласно методике

ООН включают в себя финансы…

А.

нефинансовых организаций.

Б.

финансовых организаций.

В.

некоммерческих организаций, обслуживающих домохозяйства.

Г.

домохозяйств.

Д.

коммерческих организаций.

3.2.

Установите соответствие между денежными агрегатами и их характеристикой:

|

Характеристики

|

Денежные агрегаты

|

|

М0

|

М1

|

М2

|

М3

|

|

Включает наличные деньги и

средства на текущих счетах

|

|

|

|

|

|

Состоит из наличных денег,

средств на текущих счетах и суммы срочных и бесчековых сберегательных вкладов

в коммерческих банках

|

|

|

|

|

|

Состоит из наличных денег

(металлических монет и бумажных денег), обладает наибольшей ликвидностью

|

|

|

|

|

|

Включает наличные деньги,

средства на текущих счетах, срочных и бесчековых сберегательных вкладах в банках,

а также государственные ценные бумаги, обращающиеся на денежном рынке

|

|

|

|

|

3.3. Активные операции коммерческих банков – это:

А. ссудные операции.

Б. выпуск ценных

бумаг (банковских облигаций, векселей, депозитных и сберегательных

сертификатов).

В. привлечение

кредитов у других коммерческих банков или у ЦБ.

Г. вложения в ценные

бумаги (акции, облигации и т.д.).

4. Задача.

Покупатель

приобрел телевизор по цене 3,6 тыс. руб. При этом он сразу уплатил 25% цены

телевизора, а на остальную сумму получил кредит на 6 месяцев под простую

процентную ставку 20% годовых. Составьте план погашения кредита с учетом того,

что кредит погашается равными суммами ежемесячно, процентные платежи за

пользование потребительским кредитом рассчитываются каждый раз на оставшуюся

часть долга.

5. Аналитическое задание.

Используя данные таблицы, рассчитайте по годам:

1.

удельный вес страховых премий по обязательному и добровольному страхованию

(в целом и по отраслям) в общем объеме

собранных страховых премий;

2. темпы роста страховых премий (2003 = 100).

Сделайте выводы, ответив на

вопрос: какова общая тенденция в динамике и структуре доходов страховых

компаний по формам и отраслям страховой деятельности в рассматриваемый период?

Страховые

премии по формам и отраслям страховой

деятельности в РФ в 2003-2006 гг.

|

Формы и

отрасли страховой деятельности

|

Страховые

премии, млн руб.

|

|

2003

|

2004

|

2005

|

2006

|

|

|

Добровольное

страхование всего:

|

343 200,0

|

315 200,0

|

291 100,0

|

337 379,7

|

|

в том числе: страхование

жизни

|

155 700,0

|

91 900,0

|

25 300,0

|

15 984,3

|

|

личное

(кроме страхования жизни)

|

42 200,0

|

53 300,0

|

64 000,0

|

76 950,1

|

|

имущественное

страхование

|

130 900,0

|

155 400,0

|

185 600,0

|

227 912,0

|

|

страхование

ответственности

|

14 400,0

|

14 600,0

|

16 200,0

|

16 533,3

|

|

Обязательное

страхование всего:

|

103 600,0

|

155 300,0

|

199 500,0

|

273 247,0

|

|

Итого:

|

446 800,0

|

470 500,0

|

490 600,0

|

610 626,7

|

6. Заключение.

7.

Список литературы.

Введение

Финансы являются одной из важнейших экономических

категорий, отражающей экономические отношения в процессе создания и

использования денежных средств. Их возникновение произошло в условиях перехода

от натурального хозяйства к регулярному товарно-денежному обмену и было тесно

связано с развитием государства и его потребностей в ресурсах. Одним из главных

признаков финансов является их денежная форма выражения и отражение финансовых

отношений реальным движением денежных средств.

Финансы - это денежные отношения, возникающие в

процессе распределения и перераспределения стоимости валового общественного

продукта и части национального богатства в связи с формированием денежных

доходов и накоплений у субъектов хозяйствования и государства, а также использованием

их на расширенное воспроизводство, материальное стимулирование работающих,

удовлетворение социальных и других потребностей общества.

Финансы представляют собой совокупность денежных

отношений, возникающих в процессе создания фондов денежных средств у

хозяйствующих субъектов и государства и использования их на цели

воспроизводства, стимулирования и удовлетворения социальных нужд общества.

Областью возникновения и функционирования финансов является стадия

воспроизводственного процесса, когда происходит распределение стоимости

произведенного общественного продукта. Именно на этой стадии появляются

финансовые отношения, связанные с формированием денежных доходов и накоплений,

принимающих специфическую форму финансовых ресурсов. Потенциально финансовые

ресурсы образуются на стадии производства, когда образуется новая стоимость и

осуществляется перенос старой. Однако реальное формирование финансовых ресурсов

начинается только на стадии распределения, когда стоимость реализована.

Управление финансами. Финансовая политика и финансовый контроль.

Управление финансами

Согласно определению, управление - это совокупность

приемов и методов целенаправленного воздействия на объект для достижения

определенного результата. Управление финансами является составной частью общей

системы управления социально-экономическими процессами. Оно направлено на совершенствование системы отношений,

призванных нормализовать финансовые ресурсы, необходимые для

социально-экономического развития общества.

Цель управления финансами финансовая устойчивость и

финансовая независимость, проявляющиеся в макроэкономической

сбалансированности, профиците бюджета, снижении государственного долга,

твердости национальной валюты, в сочетании экономических интересов государства

и всех членов общества.

В управление финансами выделяются объекты и субъекты

управления. Объектами выступают разнообразные виды финансовых отношений,

которые образуют финансовую систему. Субъекты управления финансами совокупность

всех организационных структур, осуществляющих управление финансами финансовый

аппарат. В соответствии с классификацией финансовых отношений по их сферам

выделяют три группы объектов: финансы предприятий (организаций, учреждений),

страховые отношения, государственные финансы. Им соответствуют следующие

субъекты управления: финансовые службы (отделы) предприятий (организаций,

учреждений), страховые органы, финансовые органы и налоговые инспекции.

Совокупность всех организационных структур, осуществляющих управление

финансами, называется финансовым аппаратом. В управлении финансами выделяют

несколько функциональных элементов: финансовое планирование, оперативное

управление, финансовый контроль.

Финансовое планирование

занимает важное место в системе управления финансами. Именно в ходе

планирования любой субъект хозяйствования всесторонне оценивает состояние своих

финансов, выявляет возможности увеличения финансовых ресурсов, направления их

наиболее эффективного использования. Управленческие решения в процессе

планирования принимаются на основе анализа финансовой информации, которая в

связи с этим должна быть достаточно полной и достоверной. Достоверность и

своевременность получения информации обеспечивают принятие обоснованных

решений. Финансовая информация базируется на бухгалтерской, статистической и

оперативной отчетности.

Применительно к государственному управлению финансами

финансовое планирование – это деятельность по сбалансированности и

пропорциональности финансовых ресурсов. Сбалансированность

означает оптимальное соотношение между финансовыми ресурсами, находящимися в

распоряжении государства, и доходами, остающимися в руках хозяйствующих

субъектов. Пропорциональность –

рациональное соотношение между величиной дохода до уплаты налога и после уплаты

по предприятиям, отраслям хозяйства, регионам, субъектам федерации. Государство

через увеличение или уменьшение этого соотношения может стимулировать либо

ограничивать их развитие.

Финансовое планирование представляет собой составную

часть народнохозяйственного планирования, базируется на показателях плана

социально-экономического развития, направлено на координацию деятельности всех

органов финансовой системы.

Главным объектом финансового планирования являются

звенья финансов, получающие в плане свое количественное выражение. Движение

средств конкретного денежного фонда выражается и закрепляется в соответствующих

финансовых планах, которые объединены в единую систему.

Финансовые планы имеют все звенья финансовой системы,

причем форма финансового плана, состав его показателей отражают специфику соответствующего

звена финансовой системы. Так, предприятия и организации, функционирующие на

коммерческих началах, составляют балансы доходов и расходов; учреждения,

осуществляющие некоммерческую деятельность,

– сметы; общественные объединения, страховые компании – финансовые

планы; органы государственной власти – бюджеты различных уровней.

Конкретные задачи финансового планирования

определяются финансовой политикой. Это определение объема денежных средств и их

источников, необходимых для выполнения плановых заданий; выявление резервов

роста доходов, экономии в расходах; установление оптимальных пропорций в

распределении средств между централизованными и децентрализованными

фондами.

Оперативное управление финансами

связано с осуществлением практических действий по выполнению финансового плана,

внесению корректив в его показатели с учетом новых хозяйственных обстоятельств,

изысканию иных источников формирования финансовых ресурсов и направлений их

эффективного вложения. Оперативное управление представляет собой комплекс мер,

разрабатываемы на основе оперативного анализа складывающейся ситуации и

преследующих цель получения максимального эффекта при минимуме затрат с помощью

перераспределения финансовых ресурсов. Основное содержание оперативного

управления сводится к маневрированию финансовыми ресурсами с целью решения

вновь возникающих задач.

Оперативное управление финансами – главная функция

аппарата финансовой системы: Министерства финансов, финансовых управлений

местных органов власти, дирекций внебюджетных фондов, страховых организаций,

финансовых служб предприятий.

Финансовый контроль, с одной стороны – одна из завершающих стадий

управления финансами, а с другой он выступает необходимым условием

эффективности управления ими.

Финансовый контроль, являясь формой реализации контрольной функции финансов,

представляет собой совокупность действий и операций за соблюдением

финансово-экономического законодательства и финансовой дисциплиной в процессе

формирования и использования денежных фондов на макро- и микроуровне с целью

обеспечения целесообразности и эффективности финансово-хозяйственных операций.

Объектом финансового контроля являются денежные отношения,

перераспределительные процессы при формировании и использовании финансовых

ресурсов, в том числе в форме денежных фондов на всех уровнях и во всех звеньях

хозяйства.

Финансовый контроль включает:

- проверку соблюдения экономических законов

(оптимальности распределения и перераспределения национального дохода);

- составления и исполнения бюджетного плана (бюджетный контроль);

- эффективности использования трудовых, материальных и

финансовых ресурсов предприятий и организаций, бюджетных учреждений;

- налоговый контроль.

Финансовый контроль преследует следующие задачи:

- содействие сбалансированности между потребностью в финансовых

ресурсах и размерами денежных фондов;

- обеспечение своевременности и полноты выполнения

финансовых обязательств перед государственным бюджетом;

- выявление внутрипроизводственных резервов увеличения

финансовых ресурсов.

Важную роль в обеспечении качества финансового

контроля играет уровень организации учета в стране – бухгалтерского,

бюджетного, налогового. Отчетная документация – главный объект финансового

контроля. Успешное и эффективное проведение финансового контроля зависит от

уровня организации и видов контроля, форм и методов его проведения.

В зависимости от субъектов контроля, осуществляющих

финансовый контроль, различают следующие его виды:

· общегосударственный

контроль, проводится органами государственной власти. Главная цель –

обеспечить интересы государства и общества по поступлению доходов и при

расходовании государственных средств;

· ведомственный

контроль, осуществляется контрольно-ревизионными управлениями, другими структурами

министерств и ведомств, охватывает деятельность подотчетных им предприятий,

учреждений и организаций;

· внутрихозяйственный

контроль проводится экономическими и финансовыми службами предприятий и

организаций. Объект контроля – хозяйственная и финансовая деятельность;

· общественный

контроль осуществляют неправительственные организации. Объект контроля

зависит от стоящих перед ними задач;

· независимый

контроль проводится специальными органами: аудиторскими фирмами и

другими службами.

К методам финансового контроля относятся:

- Проверка производится по отдельным вопросам финансово-хозяйственной

деятельности на основе отчетных, балансовых и расходных документов. В процессе

проверки выявляются нарушения финансовой дисциплины и намечаются мероприятия по

их устранению.

- Обследование охватывает отдельные стороны деятельности предприятий,

организаций и учреждений.

- Надзор проводится контролирующими органами за экономическими

субъектами, получившими лицензию на определенный вид финансовой деятельности:

страховую, банковскую и др. Он предполагает контроль за соблюдением нормативов

и правил.

- Экономический анализ, как разновидность финансового контроля, имеет целью

детальное изучение периодической или годовой финансовой и бухгалтерской

отчетности с целью общей оценки результатов хозяйственной деятельности,

финансового состояния и обоснования возможностей их эффективного использования.

- Ревизия – наиболее распространенная форма финансового

контроля, представляющая собой взаимосвязанный комплекс проверок

финансово-хозяйственной деятельности предприятий, учреждений и организаций.

Ревизия проводится для установления целесообразности, обоснованности,

экономической эффективности совершенных хозяйственных операций, проверки

финансовой дисциплины, достоверности данных бухгалтерского учета и отчетности –

для выявления нарушений и недостатков в деятельности ревизуемого объекта.

Контроль осуществляют законодательные органы власти,

исполнительные органы управления, финансовые, налоговые и кредитные учреждения,

страховые организации, госкомитеты, министерства и ведомства; финансовые службы

предприятий, организаций и учреждений.

Органы

управления финансами на федеральном уровне.

Управление финансами

осуществляют, прежде всего, высшие органы государственной власти

и управления -

Федеральное Собрание

Российской Федерации и

Президент Российской федерации.

Это управление имеет место

при рассмотрении и

утверждении проекта федерального

бюджета и утверждении отчета о его исполнении.

Важнейшими финансовыми

органами, разрабатывающими финансовую политику государства и осуществляющими

управление финансами, выступают Министерство финансов РФ и его органы на

местах.

Основными задачами

Министерства финансов РФ являются:

- разработка

и реализация стратегических направлений единой государственной финансовой

политики;

-

составление проекта и исполнение федерального бюджета;

- обеспечение устойчивости

государственных финансов и их активного воздействия на социально-экономическое

развитие страны;

- концентрация финансовых ресурсов на

приоритетных направлениях социально-экономического развития РФ и ее регионов,

целевое финансирование общегосударственных потребностей;

- разработка предложений по привлечению в экономику страны иностранных

кредитов;

- совершенствование методов

финансово-бюджетного планирования;

- осуществление финансового контроля за

рациональным и целевым расходованием бюджетных средств и средств

государственных (федеральных) внебюджетных фондов.

Важнейшими

департаментами Министерства

финансов России являются:

- бюджетный департамент, который

составляет проект федерального бюджета;

- отраслевые департаменты финансирования промышленности,

строительства и строительной индустрии, транспортных систем и связи,

сельского хозяйства, пищевой

промышленности и охраны

природы,-

оборонного комплекса и др.;

- департамент иностранных кредитов и

внешнего долга;

- департамент налоговых реформ;

- департамент государственных ценных бумаг

и финансового рынка

рынка.

Важнейшее подразделение

Министерства финансов - Главное

управление федерального казначейства, отвечающее за кассовое исполнение

бюджета.

Главное управление федерального Казначейства и

его Территориальные органы выполняют следующие задачи:

§ организацию, осуществление и контроль над

исполнением федерального бюджета РФ;

§ управление доходами и расходами

федерального бюджета, исходя из принципа единства кассы.

На казначейскую систему

возложен учет всех операций по государственным финансовым ресурсам в

безналичной форме. Появление новой структуры связано с развитием рыночных

отношений, которое сопровождалось разрушением государственной банковской

системы СССР и ослаблением банковского учета и эффективного контроля за целевым

и рациональным использованием бюджетных средств.

Важная роль в мобилизации

налогов принадлежит Государственной

налоговой службе. Она осуществляет контроль за правильным и

своевременным перечислением юридическими и физическими лицами налогов в

бюджетную систему.

Государственный налоговый

комитет РФ (ГТК

РФ) несет ответственность за поступление

таможенных пошлин РФ. Он обязан:

-

проводить налоговые проверки по

налогам, взимаемым

таможенными органами;

-

проверять все

документы, связанные с исчислением

и уплатой налогов, взимаемых

таможенными органами;

-

приостанавливать

операции налогоплательщиков по счетам в банках при неисполнении или

ненадлежащем исполнении ими налогового законодательства;

-

проводить

взимание недоимок па налогам, а также сумм штрафов, предусмотренных налоговым

законодательством.

В целом таможенные органы

осуществляют контроль за соблюдением налогового

законодательства при пересечении

товаров границы РФ, правильностью исчисления и уплатой таможенных

пошлин.

Отчеты

об исполнении бюджетов составляются

исполнительными органами власти всех

уровней: Министерством

финансов РФ, Министерствами

финансов субъектов федерации органами на местах, а также Государственной

налоговой службой РФ и ее налоговыми инспекциями. Эти отчеты направляются

соответствующим органам государственной власти. Отчет о федеральном бюджете РФ

докладывается Федеральному Собранию, котороё его утверждает. Для осуществления

контроля над исполнением федерального бюджета Совет Федерации и Государственная

Дума образуют Счетную палату, состав

и порядок деятельности которой определяются федеральным законом.

Финансовая

политика

Государство в процессе своего

функционирования осуществляет политическую деятельность в различных сферах

общественной жизни. Объектом этой деятельности выступают экономика в целом, а

также отдельные составные элементы: цена, денежное обращение, финансы, кредит,

валютные отношения и т.п.

Совокупность государственных

мероприятий по использованию финансовых отношений для выполнения государством

своих функций представляет собой финансовую

политику.

Содержание финансовой политики

достаточно сложное, так как охватывает широкий комплекс мероприятий:

1) разработку общей концепции финансовой политики, определение

ее основных направлений, целей, главных задач;

2) создание

адекватного финансового механизма;

3) управление финансовой деятельностью государства и других

субъектов экономики.

Основу финансовой политики

составляют стратегические направления, которые определяют долгосрочную и

среднесрочную перспективу использования финансов и предусматривают решение главных

задач, вытекающих из особенностей функционирования экономики и социальной

сферы страны. Одновременно с этим государство осуществляет выбор текущих

тактических целей и задач использования финансовых отношений. Они связаны с

основными проблемами, стоящими перед государством в области мобилизации и

эффективного использования финансовых ресурсов, регулирования экономических и

социальных процессов и стимулирования передовых направлений развития производительных

сил, отдельных территорий и отраслей экономики. Все эти мероприятия тесно

взаимосвязаны и взаимозависимы.

Задачи

финансовой политики.

1) обеспечение условий для формирования максимально

возможных финансовых ресурсов;

2) Установление рационального с точки зрения государства

распределения и использования финансовых ресурсов;

3) организация регулирования и стимулирования экономических

и социальных процессов финансовыми методами;

4) выработка финансового механизма и его развитие в соответствии

с изменяющимися целями и задачами стратегии;

5) создание

эффективной и максимально деловой

системы

управления финансами.

Финансовая политика - составная часть

экономической политики государства. В ней конкретизируются главные направления

развития народного хозяйства, определяется общий объем финансовых ресурсов, их источники и

направления использования, разрабатывается механизм регулирования и

стимулирования финансовыми методами социально-экономических процессов.

В то же время финансовая

политика - относительно самостоятельная сфера деятельности государства,

важнейшее средство реализации политики государства в любой области

общественной деятельности.

При выработке финансовой

политики следует исходить из конкретных особенностей исторического развития

общества. Она должна учитывать специфику внутренней и международной обстановки

реальные, экономические и финансовые возможности страны. Учет текущих

особенностей должен дополняться изучением опыта использования экономического и

финансового механизма новых тенденций развития, а также мирового опыта.

В процессе проведения финансовой

политики особенно важно требование обеспечения ее взаимосвязи с другими

составными частями экономической

политики - кредитной, ценовой, денежной.

Оценка результатов финансовой

политики государства основывается на ее соответствии интересам общества и

большинства его социальных групп, а также на достигнутых результатах, вытекающих

из поставленных целей и задач.

Финансовый механизм. Важной

составной частью финансовой политики является установление финансового

механизма, при помощи которого происходит осуществление всей деятельности

государства в области финансов.

Финансовый механизм представляет собой систему установленных государством

форм, видов и методов организации финансовых отношений. Финансовый механизм -

это внешняя оболочка финансов, проявляющаяся в финансовой практике. К элементам

финансового механизма относятся формы финансовых ресурсов, методы их

формирования, система законодательных норм и нормативов, которые используются

при определении доходов и расходов государства, организации бюджетной системы,

финансов предприятий и рынка ценных бумаг.

Финансовый механизм — наиболее

динамичная часть финансовой политики. Его изменения происходят в связи с

решением различных тактических задач, и поэтому финансовый механизм чутко

реагирует на все особенности текущей обстановки в экономике и социальной сфере

страны. Одно и то же финансовое отношение может быть организовано государством

поразному. Так, отношения, возникающие между государством и юридическими лицами

по формированию бюджета, могут строиться на основе взимания налогов или

неналоговых платежей. При этом система налогов может включать различный

перечень прямых и косвенных, общегосударственных и местных налогов, а каждый

налог будет иметь особый субъект, объект обложения, ставки, льготы и другие

элементы, изменяющиеся в связи с развитием налогового законодательства.

Финансовый

механизм подразделяется на директивный и

регулирующий.

Директивный

финансовый механизм, как правило, разрабатывается для финансовых отношений, в которых

непосредственно участвует государство. В его сферу включаются налоги, государственный

кредит, расходы бюджета, бюджетное финансирование, организация бюджетного

устройства и бюджетного процесса, финансовое планирование.

В этом случае государством

детально разрабатывается вся система

организации финансовых отношений, обязательная для всех его участников. В ряде

случаев директивный финансовый Механизм может распространяться и на другие виды

финансовых отношений, в которых государство непосредственно не участвует. Такие отношения либо имеют большое значение

для реализации всей финансовой политики (рынок корпоративных Ценных бумаг),

либо одна из сторон этих отношений — агент государства (финансы государственных

предприятий).

Регулирующий финансовый механизм

определяет основные правила игры

в конкретном сегменте финансов, не затрагивающем прямо интересы государства.

Такая разновидность финансового механизма характерна для организации

внутрихозяйственных финансовых отношений на частных предприятиях. В этом случае

государство устанавливает общий порядок использования финансовых ресурсов,

остающихся на предприятии после уплаты налогов и других обязательных платежей,

а предприятие самостоятельно разрабатывает формы, виды денежных фондов, направления

их использования.

Типы финансовой

политики.

Развитие государства связано с изменением финансовой политики. Использование

того или иного типа финансовой политики определяется особенностями текущего

этапа развития экономики и социальной сферы, интересами правящих партий и

социальных групп и господствующими теоретическими концепциями, влияющими на

экономический и политический курс государства. Все это обеспечивает сохранение

и развитие существующей в данном государстве системы общественных отношений.

Анализ применявшейся различными

государствами финансовой политики позволяет выделить три ее основных типа:

1) классическая;

2) регулирующая;

3) планово-директивная.

1. До конца 20-х годов текущего

столетия основным типом финансовой политики большинства стран был классический ее вариант. Такая

финансовая политика была основана на трудах классиков политэкономии А. Смита (1723—1790) и Д. Рикардо (1772—1823) и их

последователей. Основное ее направление — невмешательство государства в

экономику, сохранение свободной конкуренции, использование рыночного механизма

как главного регулятора хозяйственных процессов. Следствием этого было

ограничение государственных расходов и налогов, обеспечение условий для

формирования и исполнения равновесного (сбалансированного) бюджета.

Финансовый механизм строился

исходя из этих целей финансовой политики.

Государство стремилось к уменьшению расходов бюджета, сводившихся в

основном к расходам на военные цели, выплате процентов по государственному

долгу и его погашению и управлению. Система налогообложения должна была создать

необходимое поступление средств для обеспечения сбалансированного бюджета

государства. Причем система налогов строилась в основном на косвенных и

имущественных налогах, которые были достаточно просты и эффективны с точки

зрения механизма их взимания. Система управления финансовой деятельностью была

проста и сосредоточивалась, как правило, в одном органе управления —

министерстве финансов (казначействе).

2. Бурное развитие

производительных сил поставило перед

государствами еще в XIX в. вопрос об изменении подходов

к финансовой политике. Особенно остро встал вопрос об этом в конце 20-х годов

нынешнего столетия, когда обострился весь комплекс экономических, политических

и социальных проблем большинства государств. В этот период в западных странах

осуществлялся переход к регулирующей

финансовой политике. В её основу вначале была положена экономическая теория

английского экономиста Дж. Кейнса (1883—1946) и его последователей. Они

исходили из необходимости вмешательства и

регулирования государством циклического развития экономики. Финансовая политика

наряду с ее традиционными задачами стала преследовать цель использовать

финансовый механизм для регулирования экономики и социальных отношений в целях

обеспечения полной занятости населения. Основными инструментами вмешательства

в экономику становятся государственные расходы, за счет которых формируется

дополнительный спрос. Поэтому государственные расходы обеспечивают рост

предпринимательской деятельности, увеличение национального дохода и

способствуют ликвидации безработицы путем финансирования создания новых рабочих

мест.

Система налогов в условиях

регулирующей финансовой политики кардинально изменяется. Главным механизмом

регулирования становится подоходный налог, использующий прогрессивные ставки.

Этот налог обеспечивает изъятие у экономических субъектов доходов, используемых

в виде сбережений, что позволяет обеспечить сбалансированность бюджета

государства при высоком уровне расходов. Большое внимание в финансовом

механизме уделяется системе государственного кредита, на основе которого

проводится политика дефицитного финансирования. Государство активно развивает

применение долгосрочных и среднесрочных займов. Рынок ссудных капиталов

становится вторым по значению источником доходов бюджета, а дефицит бюджета

используется для регулирования экономики.

Изменяется система управления

финансами. Вместо единого органа управления возникает несколько самостоятельных

специализированных органов. Выделяются отдельные службы, занимающиеся

планированием бюджета и бюджетных расходов, их финансированием, контролем за

поступлением налогов, управлением государственным долгом.

В целом кейнсианская

регулирующая финансовая политика показала свою сравнительную эффективность в

западных странах. Она обеспечила в 30—60-х годах стабильный экономический

рост, высокий уровень занятости и эффективную систему финансирования социальных

нужд в большинстве этих стран.

3. В

70-х годах в основу финансовой политики была положена

неоконсервативная стратегия,

связанная с неоклассическим на-

правлением экономической теории. Эта разновидность финансо-

вой политики не связана с отказом от регулирования как ее цели,

но ограничивает вмешательство государства в экономику и соци-

альную область. Регулирование экономики становится многоцеле-

вым. Кроме экономического роста и занятости, государство регу-

лирует денежное обращение, валютный курс, социальные факто-

ры экономики, структурную перестройку хозяйства.

Финансовый механизм в этих

условиях исходит из необходимости сокращения объема перераспределения

национального дохода через финансовую систему, снижения бюджетного дефицита,

стимулирования роста сбережений как источника производственного

инвестирования. Важная роль отводится налогам. Ставится задача их сокращения и

уменьшения степени прогрессивности обложения.

Следует отметить, что различные

разновидности регулирующей финансовой политики тесно взаимосвязаны. Поэтому

одинаковые или похожие инструменты финансового механизма применяются в

различных странах, использующих как кейнсианскую, так и неоконсервативную

систему регулирования, что приводит к их конвергенции.

4. Планово-директивная финансовая политика

применяется в

странах, использующих административно-командную систему

управления экономикой. Основанная на государственной собственности на

средства производства, плановая система управления позволяет осуществлять

прямое директивное руководство всеми сферами экономики и социальной жизни, в

том числе и финансами. Цель финансовой политики в этих условиях - обеспечение максимальной концентрации

финансовых ресурсов у государства (в первую очередь у центральных органов

власти и управления) для их последующего перераспределения в соответствии с

основными направлениями государственного плана.

Основной задачей финансового механизма было

создание инструментов, при помощи которых производится изъятие всех

неиспользуемых в соответствии с государственным планом финансовых ресурсов.

Изъятие средств производилось у государственных предприятий, населения и

органов местной власти.

Для государственных предприятий

был создан механизм двухканального изъятия чистого дохода (с последующими небольшими

изменениями). Чистый доход государственных предприятий изымался в бюджет

вначале при помощи налога с оборота в отраслях, где за счет цен, установленных

государством, создавался доход в повышенных размерах (легкая, пищевая

промышленность). Затем при помощи индивидуальных отчислений от прибыли

(взносов свободного остатка прибыли) изымались в бюджет все излишки прибыли,

которые, по мнению государства, нельзя было использовать в рамках предприятий.

При этом определялся предельный размер всех расходов предприятия за счет

прибыли, то есть государство полностью регулировало весь финансовый механизм

государственных предприятий. В отдельные годы у государственных предприятий

изымалось до 80% их чистого дохода. Регулирование использования денежных

доходов населения осуществлялось при помощи подоходного налога. Кроме того,

часть средств изымалась путем размещения фактически принудительных

государственных займов. Свободные средства населения, помещенные в систему

сберегательных касс, также направлялись в бюджет в виде специального безоблигационного

займа..Примерно такой же механизм изъятия доходов применялся для кооперативных

предприятий..

Изъятие средств у местных

органов власти обеспечивалось ограничением в установлении самостоятельных

источников доходов местных бюджетов. Система местных доходов включала

небольшие по объему доходы, удельный вес которых в бюджете не превышал 10—15%

от общей суммы доходов. В связи с этим уровень доходов местных бюджетов

полностью зависел от объема средств, выделяемых им из вышестоящих бюджетов в

порядке бюджетного регулирования.

Расходы бюджетов определялись

исходя из приоритетов, установленных государственным планом. Средства

выделялись на затраты, как правило, без их увязки с возможным получаемым

эффектом. В связи с этим значительные ресурсы использовались непроизводительно:

на финансирование оборонных отраслей народного хозяйства, «долгостроя», военных

расходов и т.п. В то же время покрытие расходов на социальные нужды

осуществлялось остаточным методом по минимальным нормам, что отрицательно

сказывалось на развитии отраслей социальной сферы.

Управление финансами

осуществлялось из единого центра — Министерства финансов, которое занималось

всеми вопросами использования финансового механизма в народном хозяйстве.

Других управленческих органов в области финансов не существовало.

Планово-директивная финансовая

политика проводилась практически во всех бывших социалистических странах. Она

показала свою достаточно высокую эффективность в годы, когда требовалась

максимальная концентрация финансовых ресурсов для финансирования чрезвычайных

расходов государства (в годы Второй мировой войны, восстановления народного

хозяйства и т.п.). В то же время использование такой финансовой политики в

условиях нормального функционирования экономики привело к отрицательным

последствиям: снижению эффективности производства, замедлению развития

социальной сферы общества, резкому ухудшению финансового положения

государства.

Направления совершенствования финансовой политики в РФ.

Создание рыночных отношений немыслимо без проведения

принципиально новой финансовой политики. Проведение такой политики требует в

первую очередь основополагающих теоретических разработок, анализа и учета

действующей практики при проведении реформ

с целью оперативного внесения соответствующих коррективов.

Основные социально-экономические

реформы будут направлены на повышение:

·

качества жизни граждан через проведение реформ образования, здравоохранения, а также

обеспечение населения доступным жильем;

·

конкурентоспособности российских компаний, в том числе путем создания среды для

добросовестной конкуренции, технического регулирования и развития финансовых рынков;

·

эффективности государственного управления через проведение административной реформы,

совершенствование управления государственным имуществом, бюджетной реформы.

Одним из приоритетных

направлений деятельности по повышению уровня жизни населения будет обеспечение доступа

широких слоев

населения к качественному жилью, для чего предполагается создать эффективно действующий

рынок жилья на основе ипотечного кредитования и других форм финансирования жилищного строительства,

обеспечить комплексность застройки, включая инженерно-коммунальную и

социальную инфраструктуру.

В целях модернизации российской

системы образования планируется введение новых государственных образовательных стандартов, профильного обучения в

старшей школе, переход к двухуровневой системе высшего профессионального

образования. Необходимо

сформировать систему мониторинга и прогнозирования потребностей рынка труда в

специалистах. Важной задачей является развитие систем непрерывного и дополнительного

профессионального образования, обучения

и переобучения военнослужащих, в том числе на базе гражданских вузов.

Для обеспечения доступности и

повышения качества медицинской помощи населению, укрепления финансовой базы здравоохранения и усиления

государственного контроля за целевым и рациональным использованием средств

предстоит разработать и внедрить систему стандартов медицинских услуг, а также

единую методику

формирования тарифов на медицинские, в том числе профилактические, услуги.

В сфере развития финансовых рынков

необходимо совершенствование

законодательства Российской Федерации, обеспечивающего защиту прав инвесторов,

дальнейшее развитие системы внутреннего корпоративного управления, использование

международных стандартов

финансовой отчетности. Приоритетными задачами в данной сфере являются повышение

устойчивости и инвестиционной привлекательности российских банков, повышение уровня доверия вкладчиков, усиление

защиты их интересов.

Важными направлениями в сфере

развития малого предпринимательства станут реструктуризация действующей системы государственной поддержки малого

предпринимательства, совершенствование налогового законодательства Российской Федерации в

части налогообложения

субъектов малого предпринимательства.

Административная реформа

направлена на сокращение административных барьеров и вмешательства государства в

экономику, разграничение

функций и полномочий исполнительной власти, повышение прозрачности системы государственного

управления. В рамках проведения

административной реформы будет принят типовой регламент, устанавливающий

порядок взаимодействия между федеральными министерствами и находящимися в их

ведении федеральными службами и федеральными агентствами, а также

административные регламенты федеральных органов исполнительной власти, определяющие порядок осуществления ими

своих полномочий.

Совершенствование системы

управления государственным имуществом предполагает поэтапное сокращение его избыточной части, не обеспечивающей выполнения

государственных функций. В федеральной собственности в основном останется имущество,

запрещенное к

приватизации, а также стратегические предприятия и акционерные общества,

обеспечивающие выпуск продукции стратегического назначения для обеспечения

национальной безопасности.

Условием решения этих задач

является экономический рост. Ускорение

темпов экономического роста будет происходить на основе взвешенной макроэкономической политики, базирующейся на

следующих принципах:

·

последовательное снижение уровня инфляции;

·

проведение сбалансированной денежно-кредитной политики, обеспечивающей переход к

полной конвертируемости рубля без его

чрезмерного укрепления;

·

содействие повышению конкурентоспособности российских компаний, укрепление их позиций на внутреннем и внешнем

рынках;

·

поддержание сбалансированного федерального бюджета при дальнейшем

снижении налоговой нагрузки на экономику и существенном повышении эффективности его расходов.

Тесты

3.1. Финансы хозяйствующих субъектов согласно методике

ООН включают в себя финансы…

А.

нефинансовых организаций.

Б.

финансовых организаций.

В.

некоммерческих организаций, обслуживающих домохозяйства.

Г.

домохозяйств.

Д.

коммерческих организаций.

Ответ: В, Д

Хозяйствующий субъект –

это искусственное образование, созданное группой физических или юридических

лиц.

Хозяйствующие субъекты по результатам деятельности

делятся на две группы. Основная цель первой состоит в извлечении прибыли, это

группа коммерческих организаций. Основная цель второй не заключается в

извлечении прибыли и ее распределении между учредителями, это группа

некоммерческих организаций.

К

коммерческим организациям можно отнести, в частности, так называемые

предприятия реального сектора экономики (промышленность, сельское хозяйство…),

предприятия финансового сектора (банковские, инвестиционные, страховые

компании…), сферу услуг.

К

некоммерческим относятся религиозные организации, политические партии и

движения, благотворительные и иные фонды. Они могут заниматься

предпринимательской деятельностью лишь в случае, если это способствует

достижения уставных целей.

3.2.

Установите соответствие между денежными агрегатами и их характеристикой:

|

Характеристики

|

Денежные агрегаты

|

|

М0

|

М1

|

М2

|

М3

|

|

Включает наличные деньги и

средства на текущих счетах

|

*

|

|

|

|

|

Состоит из наличных денег,

средств на текущих счетах и суммы срочных и бесчековых сберегательных вкладов

в коммерческих банках

|

|

*

|

|

|

|

Состоит из наличных денег (металлических монет и бумажных денег), обладает

наибольшей ликвидностью

|

|

|

*

|

|

|

Включает наличные деньги, средства на текущих счетах, срочных и бесчековых

сберегательных вкладах в банках, а также государственные ценные бумаги,

обращающиеся на денежном рынке

|

|

|

|

*

|

Разграничение

денежных агрегатов производится исходя из степени их ликвидности, т. е.

возможности быстрой, с наименьшими рисками и затратами конверсии различных форм

вкладов и сбережений в быстрореализуемые средства. Так, денежные агрегаты МО и

Ml характеризуют наиболее ликвидную составляющую часть денежной массы.

Денежная

масса в Российской Федерации рассчитывается по состоянию на 1-е число каждого месяца

на основании данных сводного баланса банковской системы. В состав денежной

массы входят следующие денежные агрегаты:

МО наличные деньги в обращении;

Ml состоит из агрегата МО плюс

средств на расчетных, текущих и специальных счетах предприятий и организаций,

на счетах местных бюджетов, бюджетных, профсоюзных, общественных и других

организаций, плюс средства Госстраха, плюс вклады населения и предприятий в

банках, плюс депозиты населения до востребования в Сбербанке;

М2 состоит из агрегата Ml плюс срочные

вклады населения в Сбербанке;

МЗ состоит из агрегата М2 плюс сертификаты и облигации

государственных займов.

3.3. Активные операции коммерческих

банков – это:

А. ссудные операции.

Б. выпуск ценных

бумаг (банковских облигаций, векселей, депозитных и сберегательных

сертификатов).

В. привлечение

кредитов у других коммерческих банков или у ЦБ.

Г. вложения в ценные

бумаги (акции, облигации и т.д.).

Ответ: А, В, Г.

Активные банковские операции – это операции, посредством которых банки размещают

имеющиеся в их распоряжении ресурсы в целях получения необходимого дохода и

обеспечения своей ликвидности.

Основным видом активных операций коммерческого банка

стало кредитование. Причем чрезвычайно вырос удельный вес краткосрочных

кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в

условиях кризиса.

В структуре активов

российских коммерческих банков

доминирующее положение занимают

две основные статьи: кредиты экономике и

вложения в государственные ценные бумаги. Кроме того значительная часть активов представлена

межбанковскими ссудами.

Задача

Покупатель приобрел телевизор по цене 3,6 тыс. руб.

При этом он сразу уплатил 25% цены телевизора, а на остальную сумму получил

кредит на 6 месяцев под простую процентную ставку 20% годовых. Составьте план

погашения кредита с учетом того, что кредит погашается равными суммами ежемесячно,

процентные платежи за пользование потребительским кредитом рассчитываются

каждый раз на оставшуюся часть долга.

Решение:

Составим план погашения

кредита:

Цена телевизора – 3600р.

1) 3600*25%=900р. – покупатель заплатил за

телевизор.

2) 2700р. – взял кредит на 6

месяцев, по 450р. покупатель обязан выплачивать основной долг.

3) Рассчитаем остаток основного

долга на начало месяца:

1 месяц: 2700р.

2 месяц: 2700 – 450 = 2250р.

3 месяц: 2250 – 450 = 1800р.

4 месяц: 1800 – 450 = 1350р.

5 месяц: 1350 – 450 = 900р.

6 месяц: 900 –

450 = 450р.

4) Рассчитаем процентный платеж:

1 месяц: 2700 * 0,2 * 1/12 =

45 %

2 месяц: 2250 * 0,2 * 1/12 =

37,5 %

3 месяц: 1800 * 0,2 * 1/12 =

30 %

4 месяц: 1350 * 0,2 * 1/12 =

22,5 %

5 месяц: 900 * 0,2 * 1/12 =

15 %

6 месяц: 450 * 0,2 * 1/12 =

7,5 %

5) Рассчитаем ежемесячный

платеж:

450 + 45 % = 652,5р.

450 + 37,5 % = 618,75р.

450 + 30 % = 585р.

450 + 22,5 % = 551,25р.

450 + 15 % = 517,5р.

450 + 7,5 % = 483,75 р.

|

№

месяца

|

Остаток основного долга на начало месяца

|

Процентный платеж

|

Ежемесячная выплата основного долга

|

Ежемесячный платеж

|

|

1

|

2700 р.

|

45 %

|

450 р.

|

652,5 р.

|

|

2

|

2250 р.

|

37,5 %

|

450 р.

|

618,75 р.

|

|

3

|

1800 р.

|

30 %

|

450 р.

|

585 р.

|

|

4

|

1350 р.

|

22,5 %

|

450 р.

|

551,25 р.

|

|

5

|

900 р.

|

15 %

|

450 р.

|

517,5 р.

|

|

6

|

450 р.

|

7,5 %

|

450 р.

|

483,75 р.

|

Аналитическое задание

Используя данные таблицы, рассчитайте по годам:

1. удельный вес страховых премий по обязательному и добровольному страхованию

(в целом и по отраслям) в общем объеме

собранных страховых премий;

2. темпы роста страховых

премий (2003 = 100).

Сделайте выводы, ответив на

вопрос: какова общая тенденция в динамике и структуре доходов страховых

компаний по формам и отраслям страховой деятельности в рассматриваемый период?

Страховые премии по формам и отраслям страховой деятельности в РФ в 2003-2006 гг.

|

Формы и

отрасли страховой деятельности

|

Страховые

премии, млн руб.

|

|

2003

|

2004

|

2005

|

2006

|

|

|

Добровольное

страхование всего:

|

343 200,0

|

315 200,0

|

291 100,0

|

337 379,7

|

|

в том числе: страхование

жизни

|

155 700,0

|

91 900,0

|

25 300,0

|

15 984,3

|

|

личное

(кроме страхования жизни)

|

42 200,0

|

53 300,0

|

64 000,0

|

76 950,1

|

|

имущественное

страхование

|

130 900,0

|

155 400,0

|

185 600,0

|

227 912,0

|

|

страхование

ответственности

|

14 400,0

|

14 600,0

|

16 200,0

|

16 533,3

|

|

Обязательное

страхование всего:

|

103 600,0

|

155 300,0

|

199 500,0

|

273 247,0

|

|

Итого:

|

446 800,0

|

470 500,0

|

490 600,0

|

610 626,7

|

Решение:

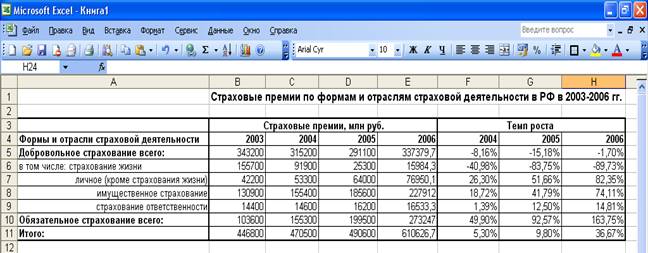

1.Для

решения данного аналитического задания воспользуемся программой Microsoft Office Excel 2003.

2.

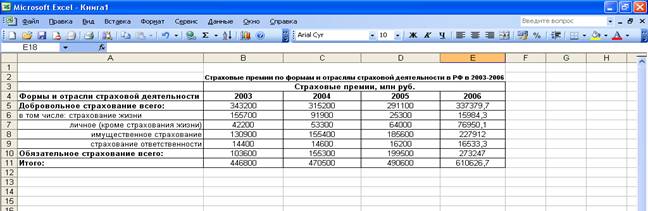

Вобьем данные таблицы в ячейки программы. (рис.1)

Рис. 1 Данные таблицы

3.

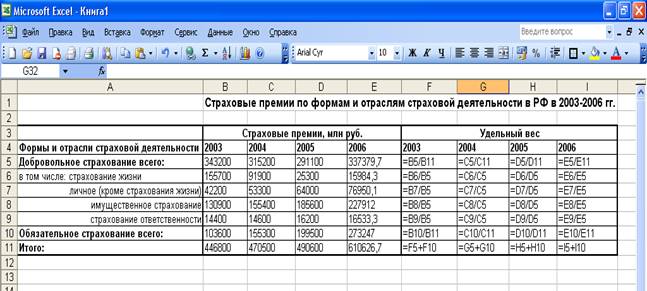

Рассчитаем удельный вес страховых премий по обязательному и добровольному

страхованию (в целом и по отраслям) в общем объеме собранных страховых премий.

Для этого добровольное и обязательное страхование разделим на общий итог

страховых премий. На рис.2 и рис.3 показаны формулы расчета удельного веса и данные

удельного веса.

Рис.2 Удельный вес.

Рис.3 Удельный вес.

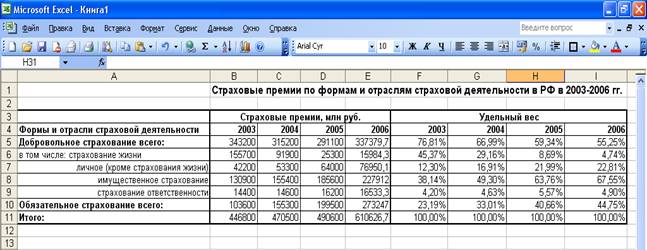

4) Рассчитаем темпы роста страховых премий (2003=100). За основу

воспользуемся данными 2003 года. Для этого данные последних лет делим на сумму 2003 г. и вычитаем 100 %. На рис.4 и рис.5 показаны формулы расчета темпа роста

и данные темпов роста.

Рис. 4 Темп роста

Рис. 5 Темп роста

5.

На рис.6 показана таблица страховых премий по формам и отраслям страховой

деятельности в РФ в 2003-2006

г.г. с расчетом удельного веса и темпа роста страхования.

Рис. 6

Удельный вес и темпы роста страховых премий по формам и отраслям страховой деятельности

в РФ в 2003-2006 г.г.

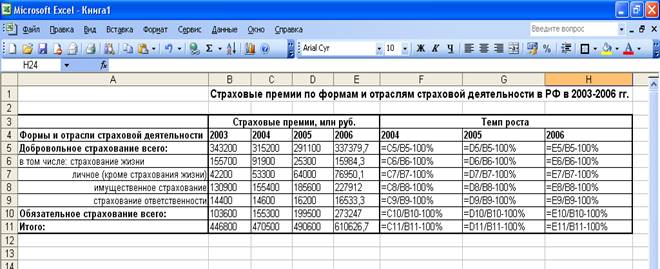

Вывод: На основании произведенных нами расчетов по

вышеприведенным таблицам можно сделать вывод о том, что общая тенденция в

динамике и структуре доходов страховых компаний за рассматриваемый период в

части добровольного страхования имеет тенденцию к снижению, а в части обязательного страхования - к увеличению. Так, в частности, рассмотрев

2004-2006 гг. по сравнению с 2003

г. Из таблицы Страховые

премии по формам и отраслям страховой деятельности в РФ в 2003-2006 г.г. видно, что удельный вес по отраслям

страховой деятельности, а именно по страхованию жизни с каждым годом снижается, и темп роста

падает, что имеет отрицательную динамику. Удельный вес личного, имущественного

страхования и страхования ответственности растет, и темп роста растет. В

конечном итоге сравнив все показатели можно сделать вывод, что добровольное

страхование в общем объеме страховой деятельности доминирует над обязательным.

Заключение

Финансы занимают

особое место в экономических отношениях. Их специфика проявляется в том, что

они всегда выступают в денежной форме, имеют распределительный характер и

отражают формирование и использование различных видов доходов и накоплений субъектов

хозяйственной деятельности сферы материального производства, государства и

участников непроизводственной сферы.

Финансовые отношения

существуют объективно, но имеют конкретные формы проявления, соответствующие

характеру производственных отношений в обществе. В современных условиях формы

финансовых отношений претерпевают серьезные изменения. Становление рынка и

предпринимательства предполагает не только разгосударствление экономики,

приватизацию предприятий, их демонополизацию для создания свободного

экономического сектора, развитие конкуренции, либерализацию цен и внешнеэкономических

связей предприятий, но и финансовое оздоровление народного хозяйства, создание

адекватной системы финансовых отношений.

Финансы предприятий, будучи частью общей

системы финансовых отношений, отражают процесс образования, распределения и

использования доходов на предприятиях различных отраслей народного хозяйства и

тесно связаны с предпринимательством, поскольку предприятие является формой

предпринимательской деятельности.

Список литературы

1. Финансы, денежное обращение и кредит:

учебник краткий курс, Н.Ф. Самсонова, -М.: ИНФРА-М, 2007 г.

2. Финансы. Денежное обращение. Кредит,

Г.Б. Поляк, 3-е изд. перераб. и допол., -М.: ЮНИТИ-ДАНА, 2007 г.

3. Финансы и кредит: учебник, М.В.

Романовского, -М.: Высшее образование. 2006 г.

4. Финансы. Денежное обращение. Кредит: учебник

для вузов / под ред. проф. Г.Б. Поляка, -М.: ЮНИТИ-ДАНА, 2-е изд., 2001 г.

Дата:

Подпись: