МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ

ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ

АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУ

ВПО

ВСЕРОССИЙСКИЙ

ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Второе высшее

образование

Курсовая работа

по дисциплине «Финансы »

Вариант: № 18

Тема: «Косвенное налогообложение и

формирование доходов бюджетной системы»

Калуга 2008

Содержание

Введение. 3

Глава 1. Косвенное

налогообложение, его роль в формировании доходов бюджетной системы. 5

1.1. Налог на

добавленную стоимость. 8

1.2. Акцизы.. 17

1.3. Таможенные

пошлины.. 22

Глава 2. Место косвенных налогов в доходах

федерального бюджета РФ. 28

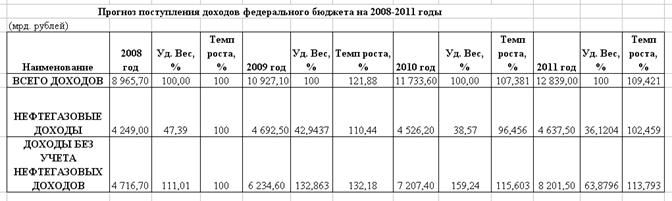

2.1. Прогноз

поступления доходов федерального бюджета на 2008 и плановый период 2009 - 2011

гг. 28

2.2.Анализ

поступления косвенные налогов с 2009 по 2011 гг. 30

Глава 3. Основные

направления совершенствования косвенного налогообложения в РФ. 35

Заключение. 40

Список литературы.. 42

Введение

В данной курсовой работе рассматривается тема: «Косвенное

налогообложение и формирование доходов бюджетной системы».

Основной целью курсовой

работы является определение роли косвенного налогообложения в формировании

доходов Федерального бюджета РФ.

До перехода на рыночные

отношения доходы государственного бюджета СССР базировались на денежных

накоплениях государственных предприятий. Такая система просуществовала с 1930

по 1990г.

В условиях перехода на

рыночные механизмы доходы бюджетной системы претерпели коренные изменения.

Основными доходами в Российской Федерации, как и в странах с развитой рыночной

экономикой стали налоги.

Доходы федерального

бюджета формируются только за счет собственных доходов, часть из которых

передается бюджетам других уровней бюджетной системы РФ (соответственно они не

включаются в доход федерального бюджета).

Доходы бюджета – это

экономические (денежные) отношения, возникающие у государства с юридическими и

физическими лицами в процессе формирования фондов денежных средств и

поступающие в распоряжение органов власти разного уровня.

Основной метод

перераспределения национального дохода – налоги, которые обеспечивают большую

долю бюджета. В доходах центрального бюджета различных государств налоговые

поступления составляют около 9/10. Доля налогов в доходах субъектов федерации и

местных бюджетов намного меньше. Эти бюджеты формируются за счет собственных

доходов соответствующих бюджетов и регулирующих доходов (которые передаются из

вышестоящего звена бюджетной системы нижестоящему).

Налоговая реформа в

Российской Федерации была осуществлена в соответствии с Законом «Об основах

налоговой системы в РФ» (принят 27 декабря 1991г.). Этот Закон определил

принципы построения налоговой системы и ее структуру и состав, а также права,

обязанности и ответственность плательщиков и налоговых органов.

К налоговым доходам

Федерального бюджета РФ относятся: федеральные налоги и сборы, которые установлены

Налоговым кодексом РФ и обязательны к уплате на всей территории Российской

Федерации. Перечень федеральных налогов и сборов в настоящее время определяется

ст.19 Закона РФ от 27.12.1991 № 2118-1 «Об основах налоговой системы в РФ» и

включает следующие косвенные налоги: налог на добавленную стоимость, акцизы,

таможенная пошлина.

Глава 1. Косвенное налогообложение, его роль в

формировании доходов бюджетной системы.

Из всего многообразия видов налогов, установленных в налоговой

системе России, фактически четыре налога (НДС, акцизы, налог на прибыль, налог

на доходы физических лиц) и таможенная пошлина с фискальной точки зрения

являются решающими. Они играют на протяжении всех лет создания основ механизма

рыночных отношений в России решающую роль в формировании доходов российской

бюджетной системы.

В налоговой системе

России большую роль играют именно косвенные налоги на товары и услуги (НДС,

акцизы). Прямые же налоги концентрируются преимущественно на региональном

уровне.

Группировка налогов по

методам их установления и взимания, характеру применяемых ставок и объектов

обложения и ряду других признаков представляет собой классификацию налогов.

В зависимости от метода

взимания налоги делятся на прямые и косвенные.

Прямые налоги

устанавливаются непосредственно на доход или собственность налогоплательщика.

Косвенные налоги

взимаются в процессе движения доходов или оборота товаров (работ, услуг). Эти

налоги включаются в виде надбавки в цену товара, а также тарифа на работы или

услуги и оплачиваются потребителем. Таким образом, косвенные налоги

непосредственно связаны с той деятельностью, которой занимается

налогоплательщик. Владелец товара (работы или услуги) при их реализации

получает с покупателя одновременно с ценой налоговые суммы, которые затем

перечисляет государству, поэтому косвенные налоги нередко называют налогами на

потребление. Таким образом, косвенные налоги предназначаются для перенесения

реального налогового бремени на конечного потребителя. При косвенном

налогообложении субъектом налога является продавец товара (работы, услуги),

которые выступают в качестве посредника между государством и фактическим

плательщиком налога – потребителем этого товара (работы, услуги).

Косвенные налоги имеют

привлекательность по многим позициям: это и возвратный характер при реализации

для производителей и предпринимателей; и стабильный источник поступлений в

бюджетную систему, а при наличии набора косвенных налогов и дифференцированных

ставок по ним, получаем прогрессивный и справедливый метод обложения доходов

различных социальных групп.

Противники косвенного

налогообложения утверждают, что он тормозит продвижение товара от продавца к

покупателю. Но косвенные налоги имеют равнодушный характер по отношению к

производителю и продавцу, при условии качества, спроса и разумного подхода к

ценообразованию продукта. Конечно, косвенные налоги утяжеляют цену товара

(работы, услуги), но при реализации происходит возмещение начисленного налога.

Здесь говорится о стимулирующей функции косвенных налогов, т.к. хозяйствующий

субъект должен производить или брать на реализацию конкурентоспособную

продукцию с позиции качества и цены. Так как косвенные налоги начисляются на

сформированную цену, и служат лишь отражением ее в фиксированной ставке,

имеется возможность и необходимость регулировать элементы себестоимости, а

также прибыль для достижения соответствующего спроса на продукцию, по

предлагаемой цене, тем более что снижение прямых налогов способствует этому.

Косвенные налоги, применяемые в условиях

галопирующей инфляции, являются более надежными источниками, чем прямые, т.к.

они более абстрагированы от формирования элементов цены, и начисляются на цену

в целом, что дает стабильное поступление доходов в бюджетную систему.

Косвенное налогообложение

фильтрует вторичный денежный поток, осаждая в бюджетную систему часть доходов,

ушедших от прямого налогообложения. Доходы физических лиц, не подпадающие под

прямое налогообложение, могут быть использованы на потребление, которое в

основной своей массе облагается косвенными налогами. Посредством оптовой и

розничной торговли часть неучтенного дохода мобилизуется в бюджетную систему в

виде налога на добавленную стоимость и акцизов.

На российском рынке

значительную долю в реализации составляют импортные продукты поэтому,

подавляющая часть налоговых поступлений от этого сегмента экономики будет за

счет косвенных налогов.

Снижение налоговой

нагрузки, в частности за счет уменьшения налоговых ставок на прибыль и

применения унифицированной ставки на доходы с физических лиц, высвобождает большой

объем прибыли и доходов в личное распоряжение хозяйствующего субъекта, а

следовательно стимулируется инвестиционная и покупательная деятельность. Таким

образом, косвенные налоги это стабильный и неиссякаемый источник бюджетной

системы.

Последние изменения в налоговом

законодательстве относительно косвенного налогообложения могут не очень хорошо

сказаться на экономике. Так снижение НДС на 2% на окажет положительного влияние

на покупательную способность граждан, т.к. свободное ценообразование на первоначальном

этапе позволит лишь увеличить прибыль, а в дальнейшем это уменьшение “съест”

инфляция.[1]

Каждый косвенный налог

является самостоятельным, но, дополняя друг друга они служат, единым целям

обложения доходов в расчетной части физических лиц, поэтому их можно объединить

в систему косвенного налогообложения.

Суммарная ставка косвенных налогов для

потребителя представляется как сумма уплаченных налогов физическим лицом или

домашним хозяйством в определенный период времени.

Аккумуляция косвенных

налогов в бюджете и их преобладающий характер в нем, дает возможность

перераспределения государством в пользу малообеспеченных слоев населения. Кроме

обеспечения функций самого государства, которое включает расходы на содержание

аппарата управления, оборону и т.п. полученные средства идет и на социальные

выплаты, культуру, образование, научные расходы, т.е. тем категориям граждан,

которые не платят высоких косвенных налогов.

С увеличением дохода

делается акцент на расходы непродовольственного характера и дорогостоящие

услуги, именно в этой части происходит усиление обложения косвенными налогами,

вследствие этого возрастает и постепенное усиливание косвенных налогов.

Косвенные налоги являются

необходимой составной частью справедливого налогообложения. Они позволяют более

равномерно распределить налоговое бремя между плательщиками.

Современные косвенные

налоги претерпели самые крупные изменения в финансовой практике. Суммарные

косвенные налоги приобрели черты налогов прогрессивных и пропорциональных.

Косвенные налоги являются

более простыми для государства с точки зрения их взимания, но также и очень

сложными для налогоплательщика с точки зрения укрывательства от их уплаты.

Привлекательность для государства эти налоги имеют еще и потому, что их

поступление в казну напрямую не связано с финансово-хозяйственной деятельностью

субъекта налогообложения и фискальный эффект достигается в условиях падения

производства и даже убыточной работы предприятий и организаций.

Тем самым косвенное

налогообложение обеспечивает устойчивость доходной базы государства, особенно в

условиях высоких темпов инфляции. Кроме того, косвенные налоги являются менее

болезненными для налогоплательщика и как бы незаметны для него.

Примерами косвенного

налогообложения могут служить НДС, акцизы и таможенные пошлины.

1.1. Налог на добавленную стоимость

Налог на добавленную

стоимость был предложен в 1954

г. французским экономистом М.Лоре. В Западной Европе он

действует с конца 60-х годов. Тогда его ввели Германия, Дания, Франция, Швеция,

Нидерланды, а в начале 70-х – Бельгия, Англия, Италия, Люксембург, Норвегия.

НДС занимает значительное

место в системе доходов развитых стран. На его долю приходится в среднем около

14% налоговых поступлений, а среди косвенных налогов его доля составляет от 30

до 50% (во Франции – 80%).[2] Основные причины роста популярности НДС:

· возможность вступления в ЕЭС;

· стремление увеличить государственные

доходы за счет налогов на потребление, способность значительно увеличить

поступления в бюджет страны по сравнению с другими налогами;

· возможность оперативно проводить

налоговые операции с помощью технических средств и определенной системы

документооборота;

· высокая степень нейтральности налога.

В России налог на

добавленную стоимость вводился вопреки накопленному мировому опыту. Мировая практика

показывает, что НДС целесообразно вводить в период роста потребительского рынка

(экономического подъема), заменяя рад прямых налогов и постепенно увеличивая

ставку. В России НДС стал использоваться в условиях спада и сразу по очень

высокой ставке 28%. При этом вводились и дополнительные прямые налоги.

Налог на добавленную

стоимость – это форма изъятия в бюджет с части прироста стоимости, которая

создается на всех стадиях производства от сырья до конечного продукта и

взимается с каждого акта купли-продажи в процессе товародвижения. Налог

определяется как разница между стоимостью реализованных товаров (работ, услуг)

и стоимостью материальных затрат, отнесенных на издержки производства и

обращения. НДС является косвенным налогом, влияющим на процесс ценообразования

и структуру потребления. В Российской Федерации он был введен в действие с 1

января 1992 года одновременно с отменой взимания налога с оборота и налога с

продаж (последний по ставке 5% был введен Указом Президента СССР М.С. Горбачева

от 29 декабря 1990г.). По сравнению с налогом с оборота НДС взимается

многократно, по мере приращения стоимости. С 2001 года НДС полностью поступает

в федеральный бюджет РФ.

Для бюджета этот налог

служит стабильным и регулярным источником доходов, кроме того, плательщику

сложно уклониться от его уплаты.

Очень велико фискальное

значение НДС. На протяжении последних нескольких лет НДС удерживает первое

место в налоговых доходах федерального бюджета. По данным Министерства финансов

РФ об исполнении бюджета за 2007 год, поступления от НДС составили 958,1 млрд.

руб., или 15,5% всех налоговых доходов федерального бюджета.[3]

С 1 января 2001 года

элементы налогообложения по НДС установлены в гл. 21 второй части Налогового

кодекса РФ.

Плательщиками НДС

являются организации, индивидуальные предприниматели и лица, признаваемые

плательщиками НДС в связи с перемещением товаров через таможенную границу

Российской Федерации, которые определяются в соответствии с Таможенным кодексом

РФ.

Объектом налогообложения

признаются следующие операции (ст. 146 НК РФ)[4]:

1. Реализация товаров (работ, услуг) на

территории Российской Федерации, том числе реализация предметов залога и

передача товаров (результатов выполнения работ, оказание услуг) по соглашению о

предоставлении отступного или новации, а также передача имущественных прав. При

реализации товаров (работ, услуг) налоговая база определяется как стоимость

этих товаров (работ, услуг) без учета НДС. При реализации подакцизных товаров и

подакцизного минерального сырья в налогооблагаемую базу следует включать акциз.

При товарообменных операциях, при реализации на безвозмездной основе и при

передаче товаров при оплате труда налоговая база рассчитывается в стоимостном

выражении аналогично.

2. Передача на территории Российской

Федерации товаров (выполнение работ, оказание услуг) для собственных нужд,

расходы на которые не принимаются к вычету (в том числе через амортизационные

отчисления) при исчислении налога на прибыль организаций. К таким операциям

относятся, например, содержание объектов здравоохранения, домов престарелых и

инвалидов, объектов культуры и спорта, оздоровительных лагерей, работы по

благоустройству городов и поселков, содержание учебных заведений и

профессиональных технических училищ, состоящих на балансе организации.

3. Выполнение строительно-монтажных

работ для собственного потребления.

4. Ввоз товаров на таможенную территорию

Российской Федерации.

В целях гл.21 ст. 146 НК

РФ не признаются объектом налогообложения:

1. передача основных средств,

нематериальных активов и (или) иного имущества некоммерческим организациям на

осуществление основной уставной деятельности, не связанной с

предпринимательской деятельностью;

2. передача на безвозмездной основе

жилых домов, детских садов, клубов и других объектов социально-культурного и

жилищно-коммунального назначения, а также дорог, электрических сетей, газовых

сетей и т.д.

3. передача имущества государственных и

муниципальных предприятий, выкупаемого в порядке приватизации.

4. операции по реализации земельных

участков (долей в них).

5. и т.д. (в ст. 146 изложен полный

перечень объектов, не признающихся объектами налогообложения).

Законодательством

определено большое количество операций, освобождаемых от обложения НДС. В НК РФ

установлен перечень операций, освобождаемых от обложения НДС:

·

предоставление

арендодателем в аренду на территории РФ помещений иностранным гражданам или

организациям, аккредитованным в РФ.

·

реализация (а также передача, выполнение, оказание для

собственных нужд) на территории РФ:

Ø медицинских услуг, оказываемых

медицинскими организациями и учреждениями, в том числе врачами, занимающимися

частной медицинской практикой, за исключением косметических, ветеринарных и

санитарно-эпидемиологических услуг;

Ø услуги скорой медицинской помощи,

оказываемые населению;

Ø услуг по перевозке пассажиров;

Ø услуг в сфере образования по

проведению некоммерческими образовательными организациями

учебно-производственного или воспитательного процесса, за исключением

консультационных услуг, а также услуг по сдаче в аренду помещений;

·

реализация

(передача для собственных нужд) предметов религиозного назначения и религиозной

литературы;

·

осуществление

банками банковских операций (за исключением инкассации);

·

проведение

лотерей, организация тотализаторов и других, основанных на риске игр

организациями игорного бизнеса.[5]

Статья 149 НК РФ

устанавливает полный перечень операций, не подлежащих обложению НДС.

Для обложения НДС в

налоговую базу включаются:

·

авансовые

платежи в счет предстоящих поставок товаров, выполнение работ и оказание услуг

за исключением авансов, полученных в счет предстоящих экспортных товаров,

длительность изготовления которых превышает шесть месяцев;

·

суммы

финансовой помощи или иные доходы, связанные с оплатой за реализованные товары

(работы, услуги), средства, полученные на пополнение фондов специального

назначения;

·

проценты

по полученным в счет оплаты за реализованные товары (работ, услуги) векселям и

облигациям, дисконт по товарному кредиту в части, превышающей ставку

рефинансирования Центрального банка РФ;

·

суммы

страховых выплат по договорам страхования риска, если страхуемые договорные

обязательства предусматривают поставку страхователем товаров (работ, услуг),

реализация которых признается объектом налогообложения.

При определении налоговой

базы выручка от реализации товаров (работ, услуг) рассчитывается исходя из всех

доходов налогоплательщика, связанных с расчетами по оплате, как в денежной, так

и в натуральной формах, включая оплату ценными бумагами.

Варианты исчисления налоговой базы

|

Порядок исчисления налоговой базы

|

Хозяйственные операции, в которых применяется этот порядок

|

|

Как стоимость реализованных

товаров, работ, услуг исчисленные по рыночной цене с учетом акцизов без

включения НДС

|

При реализации товаров; при

бартерных сделках; при передачи собственности на предмет залога

(залогодержателя); при передаче товаров в виде оплаты в натуральной форме

|

|

Как стоимость реализованных

товаров, исходя из фактических цен реализации

|

При реализации товара с учетом

дотаций, предоставляемых из бюджета, в связи с применением государственной

регулировке цен или покрытием льгот, предоставляемые потребителям в

соответствии с ФЗ

|

|

Как разница между ценой реализации

имущества с учетом НДС акцизов и стоимостью реализованного имущества

(остаточная с учетом переоценки)

|

При реализации имущества,

подлежащего учету по стоимости с учетом уплаченного НДС

|

|

Как разница между ценой реализации

с учетом НДС и ценой приобретения этой продукции

|

При реализации с/х продукции и

продуктов ее переработки, закупленной у физ. лиц, не являющихся плательщиками

НДС (за исключением подакцизных товаров)

|

|

Как стоимость обработки ,

переработки и иной трансформации сырья или материалов с учетом акцизов без

включения НДС

|

При реализации услуг по

производству товаров и давальческого сырья.

|

|

Как стоимость реализованных

товаров, указанных в договоре, но не меньше рыночной стоимости, действующая

на дату реализации с учетом акцизов без включения НДС

|

При реализации товаров по срочным

сделкам по договорам, предполагающим постановку в установленных договором

сроки по указанной в договоре цене

|

С 2001 года применяются

три ставки НДС.[6]

Налогообложение

производится по налоговой ставке 0% при реализации:

1. работ (услуг), непосредственно

связанных с перевозкой (транспортировкой) через таможенную территорию РФ

товаров, помещенных под таможенный режим транзита через указанную территорию;

2. услуг по перевозке пассажиров и

багажа при условии, что пункт отправления или пункт назначения пассажиров и

багажа расположен за пределами территории РФ, при оформлении перевозок на

основании единых международных перевозочных документов;

3. припасов, вывезенных с территории РФ

в таможенном режиме перемещения припасов (топлива, горюче-смазочных материалов

для эксплуатации воздушных и морских судов.)

Полный

перечень объектов, налогообложение которых производится по ставке 0%,

излагается в ст. 164 НК РФ.

Налогообложение

производится по налоговой ставке 10% при реализации:

1. следующих продовольственных товаров:

·

скота

и птицы в живом весе;

·

мяса

мясопродуктов (за исключением деликатесов);

·

молока

и молокопродуктов;

·

яйца

и яйцепродуктов;

·

масла

растительного;

·

зерна.

2. следующих товаров для детей:

·

швейных

изделий, в том числе изделий из натуральных овчины и кролика, нательного белья,

головных уборов;

·

обуви

(за исключением спортивной);

·

кроватей

детских;

·

дневников

школьных;

·

пластеина;

3. периодических печатных изданий;

Полный перечень объектов,

налогообложение которых производится по ставке 10%, излагается в ст. 164 НК РФ.

Налогообложение

производится по налоговой ставке 18% в случаях, не указанных в пунктах 1,2

ст.164 НК РФ.

Статья

164 устанавливает полный перечень товаров (работ, услуг) по налоговым ставкам.

При получении авансовых

платежей в счет предстоящих поставок товаров (работ, услуг), финансовой помощи,

процентов по векселям и облигациям, страховых выплат по договорам страхования

риска неисполнения договорных обязательств, при реализации имущества (если оно

приобретено на стороне и учтено с НДС), а также при удержании налога налоговыми

агентами используют расчетный метод определения НДС. Ставка налога определяется

как процентное отношение налоговой ставки (10и 18%) к налоговой базе, которая

принимается за 100 и увеличивается на соответствующий размер налоговой ставки ( ).

).

При исчислении НДС,

подлежащего внесению в бюджет, учитываются налоговые вычеты.

Вычетам подлежат суммы

налога:

·

предъявленные

налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на

территории РФ либо уплаченные налогоплательщиком при ввозе товаров на

таможенную территорию РФ;

·

исчисленные

и уплаченные налогоплательщиком с сумм авансовых и иных платежей, полученных в

счет предстоящих поставок товаров (работ, услуг);

·

предъявленные

продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, в

случае возврата этих товаров (в том числе в течение гарантийного срока)

продавцу или отказа от них.

Статья 171 НК РФ

устанавливает полный перечень налоговых вычетов. Действующее законодательство

предусматривает четыре случая, в которых НДС включается в стоимость товаров

(работ, услуг). А именно, когда эти товары (работы, услуги) приобретаются или

ввозятся:

·

для

использования в операциях, не подлежащих налогообложению;

·

для

использования в операциях, если местом реализации не признается территория РФ;

·

для

производства и реализации товаров (работ, услуг), операции, по реализации

которых не являются объектом налогообложения;

·

лицами,

которые не являются плательщиками НДС либо пользуются правом на освобождение от

обязанностей плательщика НДС.

Налоговый период (в том

числе для налоговых агентов) по НДС составляет либо один месяц, либо один

квартал. Налоговый период в один квартал устанавливается для налогоплательщиков

с ежемесячными в течение квартала суммами выручки без учета налога с продаж и

НДС, не превышающими 1 млн. руб.[7]

Уплата налога проводится

по итогам каждого налогового периода исходя из фактической реализации не

позднее 20 числа месяца, следующего за истекшим налоговым периодам. При этом

налогоплательщик обязан представить в налоговый орган по месту своего учета

налоговую декларацию.

1.2. Акцизы

Акцизы представляют собой

один из видов косвенных налогов на товары, который включается в их цену. Как

источник доходов государственного бюджета России акцизы возникли в X-XI вв., когда акцизному обложению

впервые стала подвергаться реализация спиртных напитков. В 1817 г. взимание акцизов со

спиртного было упорядоченно принятием устава о питейном сборе, который

определял акцизы с водки и пива и устанавливал объем объектов обложения. В 1838 г. в перечень

подакцизных товаров включили табак, а с 1886г. надзор за плантациями табака,

контроль за его хранением и продажей был возложен на акцизное ведомство. В

1848г. в России был введен первый акциз на спички, а с 1887г. под акцизное

обложение попали нефтяные масла.

Значение акцизов в

доходах государства быстро возрастало, и к началу XX в. они обеспечивали около 70% всех

бюджетных доходов. Акцизами облагалась реализация предметов первой

необходимости (соль, сахар, чай, спички и т.д.) и товаров массового потребления

(спиртные напитки, табачные изделия, солод).

Акцизы – разновидность

косвенных налогов, в то же время они наделены рядом специфических черт:

·

акциз

– индивидуальный налог на отдельные виды и группы товаров (в то время как НДС –

универсальный косвенный налог);

·

объект

обложения акциза – оборот по реализации только товаров, причем перечень

подакцизных товаров ограничен;

·

акцизы

функционируют только в производственной сфере; исключение составляют акцизы по

товарам, импортируемым на территорию РФ, плательщиками акцизов в этом случае

являются юридические и физические лица, закупившие подакцизные товары, в том

числе для дальнейшей реализации.

Регулирующее значение

акцизов существенно выше, чем других косвенных налогов. Распределение акцизов

между бюджетами разных уровней устанавливается в законе РФ «О федеральном

бюджете».

С 1 января 2001г.

элементы налогообложения по акцизам установлены в гл. 22 Налогового кодекса РФ.

В соответствии с

российским законодательством подакцизными товарами признаются (ст. 181 НК РФ):

·

спирт

этиловый из всех видов сырья, за исключением спирта коньячного;

·

спиртосодержащая

продукция с объемом этилового спирта более 9%;

·

алкогольная

продукция с объемной долей этилового спирта более 1,5%;

·

пиво;

·

табачная

продукция;

·

автомобили

легковые и мотоциклы с мощностью двигателя свыше 150л.с.;

·

автомобильный

бензин;

·

дизельное

топливо;

·

моторные

масла для дизельных и карбюраторных

двигателей;

·

прямогонный

бензин.

Подакцизным минеральным сырьем являются нефть

и стабильный газовый конденсат; природный газ.

Лекарственные средства и

препараты, лечебно-профилактические средства, содержащие спирт, не признаются

объектом налогообложения, если они внесены в Государственный реестр

лекарственных средств и изделий медицинского назначения либо изготовлены

аптечными учреждениями и разлиты в емкости в соответствии с требованиями

государственных стандартов на лекарственные средства. Также не облагаются

налогом препараты ветеринарного назначения, внесенные в Государственный реестр

ветеринарных препаратов и разлитые в емкости не более 100 мл. Парфюмерно-косметическая

продукция не подлежит обложению акцизами в том случае, если она разлита в емкости

не более 270 мл. [8]

Не относятся к

подакцизным товарам также спиртосодержащие товары бытовой химии в металлической

и аэрозольной упаковке.

Налогоплательщиками

акцизов являются организации и индивидуальные предприниматели, производящие и

реализующие подакцизные товары и подакцизное минеральное сырье. Плательщиками

акцизов признаются также лица, перемещающие через таможенную границу РФ

подакцизные товары и подакцизное минеральное сырье, определяемые в соответствии

с Таможенным кодексом Российской Федерации.

Налогоплательщики,

производящие или реализующие нефтепродукты, должны получить в налоговом органе

специальное свидетельство о регистрации.

Основными объектами

налогообложения признаются операции по реализации на территории РФ

произведенной подакцизной продукции ее производителями, в том числе передача

прав собственности и ее использование при натуральной оплате, реализация

алкогольной продукции с акцизных складов, ввоз подакцизных товаров на

таможенную территорию РФ, а также ряд иных операций по передаче, продаже и

использованию для собственных нужд подакцизных товаров и подакцизного

минерального сырья.

Налоговая база

определяется отдельно по каждому виду подакцизных товаров и подакцизного

минерального сырья в зависимости от применяемых в отношении этих товаров и

сырья налоговых ставок. Налоговые ставки определены по каждому виду

подакцизного товара и подакцизного минерального сырья. Преимущественно ставки

установлены в рублях и копейках за единицу измерения (специфические ставки).

Ставки акцизов являются

едиными для всей территории Российской Федерации и подразделяются на виды (ст.

193 НК РФ):

·

в

процентах к стоимости товаров по отпускным ценам без учета акцизов – адвалорный

ставки (согласно ст. 193 НК адвалорные ставки применяются при обложении

ювелирных изделий и природного газа);

·

твердые

(специфические) ставки в рублях за единицу измерения;

·

ставки

авансового платежа в форме приобретения марок акцизного сбора по отдельным

видам подакцизных товаров.

При

применении адвалорных налоговых ставок возможны два варианта:

·

как

стоимость реализованных (переданных) подакцизных товаров, исчисленная исходя из

цен, указанных сторонами сделки;

·

как

стоимость переданных подакцизных товаров, исчисленная исходя из средних цен

реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии –

исходя из рыночных цен.

Налоговая база по

подакцизным товарам, в отношении которых установлены адвалорные налоговые

ставки, определяется только в следующих ситуациях:

·

при

их реализации на безвозмездной основе;

·

при

совершении товарообменных (бартерных) операций;

·

при

передаче подакцизных товаров по соглашению о предоставлении отступного или

новации;

·

при

передачи подакцизных товаров при натуральной оплате труда.

При применении того или

иного механизма определения налоговой базы из нее исключаются акцизы и НДС.

Законодательством

предусмотрено освобождение от налогообложения акцизами некоторых операций:

·

передача

подакцизных товаров одним структурным подразделением организации, не являющимся

самостоятельным налогоплательщиком, для производства других подакцизных товаров

другому такому же структурному подразделению этой организации;

·

реализации

денатурированного этилового спирта из всех видов сырья в пределах выделенных

квот и по специальным разрешениям;

·

реализации

подакцизных товаров, помещаемых под таможенный режим экспорта за пределы

территории РФ;

·

реализации

спиртосодержащей продукции при наличии заключения уполномоченных федеральных

органов исполнительной власти о том, что для ее производства использован только

денатурированный спирт.

·

и

т.д. (в статье 183 НК РФ указан полный перечень операций, не подлежащих

обложению акцизами).

При реализации

подакцизной продукции налогоплательщик обязан предъявить сумму налога

покупателю. В расчетных документах, в том числе в реестрах чеков и аккредитивов,

первичных учетных документах, счетах-фактурах, сумма акциза выделяется

отдельной строкой за исключением случаев реализации подакцизной продукции за

пределами территории Российской Федерации и при реализации нефтепродуктов

лицам, не имеющим свидетельства.

При уплате акцизов

налогоплательщик вправе уменьшить сумму налога, подлежащую перечислению в

бюджеты, на некоторые вычеты.

Вычетам подлежат суммы

налога (ст. 200 НК РФ):

·

уплаченные

налогоплательщиком при приобретении подакцизных товаров либо при ввозе

подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в

свободное обращение, в дальнейшем использованных в качестве сырья для

производства подакцизных товаров;

·

уплаченных

собственниками давальческого сырья (материалов), являющихся подакцизными, при

его приобретении либо уплаченные им при ввозе этого сырья (материалов) на

таможенную территории РФ, выпущенного в свободное обращение, а также суммы

налога, исчисленные и уплаченные собственником этого давальческого сырья

(материалов) при его производстве;

·

уплаченные на территории РФ по этиловому

спирту, произведенного из пищевого сырья, использованному для производства

виноматериалов, в дальнейшем использованных для производства алкогольной

продукции;

·

уплаченные

налогоплательщиком в случае возврата покупателем подакцизных товаров (в том

числе возврата в течение гарантийного срока) или отказа от них;

·

суммы

авансового платежа, уплаченные при приобретении акцизных марок, по подакцизным

товарам, подлежащим обязательной маркировке.[9]

Уплата акциза при

реализации подакцизных товаров производится исходя из фактической реализации за

истекший налоговый период не позднее последнего числа месяца, следующего за

отчетным месяцем. Сроки уплаты акцизов по бензину, алкогольной продукции,

минеральному сырью несколько отличаются от общего правила.

1.3. Таможенные пошлины

Таможенная пошлина – это

одна из разновидностей косвенных налогов, которой облагается внешнеторговый

оборот товаров в силу факта перемещения товаров через таможенную границу. Под

таможенной пошлиной понимается "платеж, взимаемый таможенными органами

Российской Федерации при ввозе товара на таможенную территорию Российской

Федерации или вывозе товара с этой территории и являющийся неотъемлемым

условием такого ввоза или вывоза".[10]

Таможенной пошлиной

облагается не весь внешнеторговый оборот. Отдельные товары, в зависимости от их

вида, происхождения, заявленного таможенного режима и т. д., освобождаются от

уплаты таможенной пошлины. Однако если конкретный товар в соответствии с

нормами таможенно-тарифного законодательства подлежит обложению таможенной

пошлиной, он может быть перемещен через таможенную границу только после уплаты

причитающихся таможенных платежей.

Таможенная пошлина

обладает всеми основными налоговыми характеристиками:

1.

Уплата таможенной пошлины носит обязательный характер и

обеспечивается государственно-властным принуждением.

2.

Таможенная пошлина не представляет собой плату за оказанные услуги

и взыскивается без встречного удовлетворения.

3.

Поступления от уплаты таможенных пошлин не предназначены для

финансирования конкретных государственных расходов.

Правовое регулирование

таможенно-тарифных отношений носит односторонний характер и исключает

возможность субъектов таможенно-тарифных правоотношений договариваться по

вопросам размера, оснований, сроков и других аспектов налогообложения.

Принципу одностороннего

установления таможенных пошлин не противоречит практика заключения между

государством и предпринимателем так называемых налоговых договоров. Предметом

подобных соглашений является предоставление налоговых (в нашем случае

таможенных) льгот с целью стимулирования участия частных предпринимателей в

осуществлении государственных социально-экономических планов и программ.

Таможенной пошлине

присущи все основные элементы налога. Субъектом обложения таможенной пошлиной

(налогоплательщиком) является декларант - лицо, заявляющее таможне от

собственного имени перемещаемые через границу товары и транспортные средства.

Декларантом может быть как лицо, непосредственно перемещающее товары, так и

таможенный брокер (посредник). Объектом обложения таможенной пошлиной может

быть таможенная стоимость, количественные показатели перемещаемых через таможенную

границу товаров либо и то и другое одновременно.

Следующим элементом

налога является ставка. В соответствии с Законом о таможенном тарифе (ст. 3)

ставки таможенных пошлин в пределах, установленных данным Законом, определяются

Правительством Российской Федерации. Ставки таможенных пошлин являются едиными

и не подлежат изменению в зависимости от лиц, перемещающих товары через

таможенную границу, видов сделок и других факторов, за исключением случаев,

предусмотренных Законом о таможенном тарифе. Ставки ввозных таможенных пошлин

применяются дифференцированно в зависимости от страны происхождения товара.

Если товар происходит из страны, в торгово-политических отношениях России с

которой действует режим наибольшего благоприятствования (РНБ), применяются

ставки ввозных пошлин, установленные Правительством Российской Федерации. В

отношении товаров, происходящих из государств, с которыми Россия не заключила

договор о предоставлении РНБ, установленные Правительством РФ ставки

удваиваются, за исключением случаев предоставления Российской Федерацией

тарифных преференций. Ставки ввозных таможенных пошлин уменьшаются вдвое при

обложении товаров, происходящих из развивающихся стран, которые являются

пользователями национальной системой преференций Российской Федерации. Перечень

таких стран утвержден постановлением Правительства РФ от 13 сентября 1994 года

№ 1057. В отношении товаров, происходящих из наименее развитых стран -

пользователей национальной системой преференций Российской Федерации, ввозные

таможенные пошлины вообще не применяются. Не облагаются ввозными таможенными

пошлинами и товары, происходящие из государств - бывших республик СССР, с

которыми Россия заключила двусторонние соглашения о свободной торговле. Сейчас

такими государствами являются Азербайджан, Армения, Белоруссия, Грузия,

Казахстан, Киргизия, Молдавия, Таджикистан, Туркмения, Узбекистан и Украина.

При перемещении через

таможенную границу Российской Федерации и в других случаях, установленных

Таможенным Кодексом, уплачиваются следующие таможенные платежи:

1) таможенная пошлина;

2) налог на добавленную

стоимость;

3) акцизы;

4) сборы за выдачу

лицензий таможенными органами Российской Федерации и возобновление действия

лицензий;

5) сборы за выдачу

квалификационного аттестата специалиста по таможенному оформлению и

возобновление действия аттестата;

6) таможенные сборы за таможенное

оформление;

7) таможенные сборы за

хранение товаров;

8) таможенные сборы за

таможенное сопровождение товаров;

9) плата за

информирование и консультирование;

10) плата за принятие

предварительного решения;

11) плата за участие в

таможенных аукционах.

Таможенные пошлины могут

классифицироваться по различным критериям. По объекту взимания различают

ввозные (импортные) и вывозные (экспортные) пошлины.

Ввозные пошлины выполняют

протекционистскую функцию, защищая внутренний рынок от иностранных конкурентов.

Действие ввозных пошлин не ограничивается только удорожанием импортных товаров.

Они дают возможность повышать внутренние цены на отечественные товары до уровня

мировых цен, увеличенных на размер таможенных платежей.

По способу взимания

таможенные пошлины делятся на адвалорные, специфические и комбинированные.

Ставка адвалорных пошлин

(ad valorem) устанавливается в процентах к таможенной стоимости облагаемых

товаров. В настоящее время значительное число стран перешло к взиманию

адвалорных пошлин. Величина поступлений в бюджет от взимания адвалорных пошлин

находится в зависимости от колебаний конъюнктуры товарного рынка.

Специфические пошлины

взимают с веса, объема, штуки товара. Специфическими пошлинами являются

таможенные пошлины, "начисляемые в установленном размере за единицу

облагаемых товаров". Таким образом, размеры специфических пошлин не

зависят от товарных цен.

Комбинированные, или

смешанные, пошлины сочетают в себе адвалорный и специфический принципы

обложения.

Другим критерием

классификации таможенных пошлин является способ их введения. Автономные пошлины

устанавливаются государством самостоятельно, безотносительно к каким-либо

торговым обязательствам перед другой страной. С активизацией в последние

десятилетия многосторонней торговой дипломатии таможенные пошлины, как правило,

являются результатом соответствующих международных соглашений. Такие пошлины

называются договорными, или конвенционными.

В целях оперативного

регулирования ввоза и вывоза товаров Правительство Российской Федерации устанавливает

сезонные пошлины. Срок действия сезонных пошлин не может превышать шести

месяцев в году. При обложении товара сезонной пошлиной ставки, предусмотренные

таможенным тарифом, не применяются.

Отдельную группу образуют

так называемые особые виды пошлин, временно применяемые к ввозимым товарам

"в целях защиты экономических интересов Российской Федерации".

Особыми видами являются

специальные, антидемпинговые и компенсационные пошлины. Специальные пошлины

применяются в двух основных случаях:

1) в качестве защитной

меры, если товары ввозятся на таможенную территорию Российской Федерации в

количествах и на условиях, наносящих или угрожающих нанести ущерб отечественным

производителям подобных или непосредственно конкурирующих товаров;

2) в качестве ответной меры

на дискриминационные и иные действия, ущемляющие интересы России, со стороны

других государств.

Специальная пошлина во

втором случае нередко называется реторсионной. Под реторсиями в международном

праве понимаются не связанные с использованием вооруженных сил правомерные

принудительные меры, применяемые государством в ответ на нанесший ему моральный

или материальный ущерб недружественный, но не нарушающий норм международного

права акт другого государства. Цель применения реторсионных пошлин - прекращение

недружелюбных действий со стороны другого государства и предотвращение их в

будущем.

Антидемпинговые пошлины

применяются в случаях ввоза на российскую таможенную территорию товаров по цене

более низкой, чем их нормальная стоимость в стране вывоза в момент

осуществления импортной операции, если ввоз таких товаров наносит или угрожает

нанести материальный ущерб российским производителям подобных товаров либо

препятствует организации производства подобных товаров в России.

Определяя компенсационную

пошлину, российское таможенное законодательство учло опыт, накопленный

международной практикой тарифного регулирования, и четко определило сущностную

характеристику компенсационной пошлины, позволяющую отличать ее от

антидемпинговой пошлины: "Компенсационные пошлины применяются в случаях

ввоза на таможенную территорию Российской Федерации товаров, при производстве и

вывозе которых прямо или косвенно использовались субсидии, если такой ввоз наносит

или угрожает нанести ущерб отечественным производителям подобных товаров либо

препятствует организации или расширению производства подобных товаров в

Российской Федерации" (ст. 10 Закона о таможенном тарифе). Таким образом,

компенсационная пошлина представляет собой инструмент борьбы с негативным

влиянием на российскую экономику ввоза иностранных товаров, субсидируемых в

стране-экспортере прямо (инвестиционные субсидии) или косвенно (применение

системы дифференцированных налоговых ставок, ускоренная амортизация,

кредитование экспортеров на льготных условиях и т. д.).

Глава 2. Место косвенных налогов в доходах федерального

бюджета РФ.

2.1. Прогноз поступления доходов федерального бюджета на 2008 и

плановый период 2009 - 2011 гг.

Основные параметры доходов федерального бюджета

на

2008-2011годы

(млрд. рублей)

|

Показатели

|

2008

|

2009

|

2010

|

2011

|

|

Закон

|

Оценка

|

проект

|

проект

|

проект

|

|

Доходы - всего

|

8 965,7

|

9 897,2

|

10 927,1

|

11 733,6

|

12 839,0

|

|

в %% к ВВП

|

21,2

|

22,5

|

21,2

|

19,8

|

19,0

|

|

в том числе: Нефтегазовые доходы

|

4 249,0

|

4 944,6

|

4 692,5

|

4 526,2

|

4 637,5

|

|

в %% к ВВП

|

10,1

|

11,2

|

9,1

|

7,7

|

6,9

|

|

Доходы без учета

нефтегазовых доходов (ненефтегазовые)

|

4 716,7

|

4 952,6

|

6 234,6

|

7 207,4

|

8 201,5

|

|

в %% к ВВП

|

11,2

|

11,2

|

12,1

|

12,2

|

12,1

|

Источник: www.roskazna.ru

Анализ приведенных данных

доходов федерального бюджета Российской Федерации в 2008-2011 годах позволяет

сделать следующие выводы:

1. В целом за 2009-2011 доходы федерального

бюджета в реальном выражении возрастут на 17,5%.

2. По отношению к ВВП доходы

федерального бюджета сократятся с 22,5 % в 2008 году до 21,2% в 2009 году и

19,0% в 2011 году. Это связано, в основном, с сокращением нефтегазовых доходов,

доля которых в общем объеме доходов федерального бюджета сокращается с 50,0% в

2008 году до 36,1% в 2011 году, при сохранении объема ненефтегазовых доходов на

уровне 12,1% ВВП.

3. Если считать цепной темп

роста доходов, то основной скачок придется на 2009 г., и в 2009 году по отношению к 2008 году он должен

составить 121%.Далее рост планируется, но более медленными темпами. В 2010 году по отношению к 2009 он должен

составить 107%, в 2011 году по отношению к 2010 109%.

4. Ненефтегазовые доходы в

период с 2008 по 2011 год увеличатся в 1,7 раза. Цепной темп роста доходов без

учета нефтегазовых доходов, в 2009 году по отношению к 2008 году составит 132,1%,

в 2010 году по отношению к 2009 составит 115,6%, в 2011году по отношению к 2010

составит 113,7%.

|

Прогноз поступления доходов федерального бюджета на 2008-2011

гг.

|

|

Изменение основных показателей

макроэкономического прогноза в целом приведет к увеличению доходов федерального

бюджета на 822 112,6 млн. рублей.

Факторы, не связанные с

макроэкономическими показателями, увеличат прогноз доходов на 207 874,3 млн. руб. Так

же на увеличение доходов федерального бюджета в 2009 году по сравнению с

ожидаемым исполнением 2008 года окажет влияние введение квартального порядка

уплаты НДС в 2008 году. Поступление НДС в 2009 году за все четыре квартала (в

2008 году, в связи с введением квартального порядка уплаты налога, поступили

платежи только трех кварталов и одного месяца) приведет к увеличению доходов на

312 899,0 млн. рублей.[11]

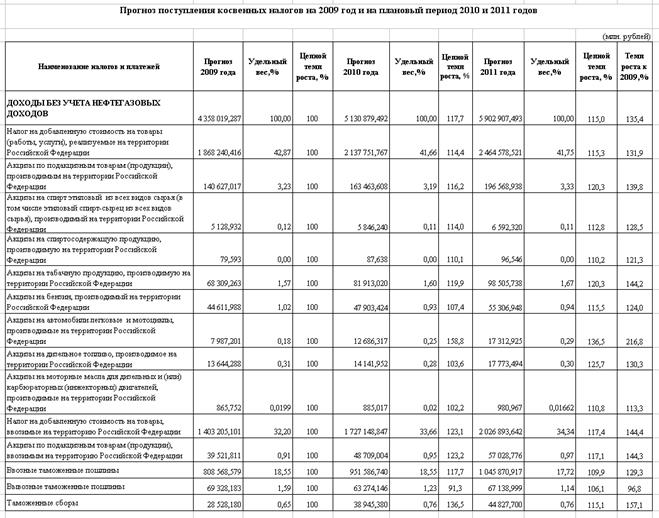

2.2.Анализ поступления косвенные налогов с 2009 по

2011 гг.

Прогноз поступления

косвенных налогов на 2009 год

и на плановый период 2010 и 2011 годов

(млн. рублей)

|

Наименование

налогов и платежей

|

Прогноз

2009 года

|

Прогноз

2010 года

|

Прогноз

2011 года

|

|

ДОХОДЫ БЕЗ УЧЕТА НЕФТЕГАЗОВЫХ ДОХОДОВ

|

4 358 019,287

|

5 130 879,492

|

5 902 907,493

|

|

Налог на добавленную стоимость на товары (работы, услуги),

реализуемые на территории Российской Федерации

|

1 868 240,416

|

2 137 751,767

|

2 464 578,521

|

|

Акцизы по подакцизным товарам (продукции), производимым на

территории Российской Федерации

|

140 627,017

|

163 463,608

|

196 568,938

|

|

Акцизы на спирт этиловый

из всех видов сырья (в том числе этиловый спирт-сырец из всех видов

сырья), производимый на территории Российской Федерации

|

5 128,932

|

5 846,240

|

6 592,320

|

|

Акцизы на спиртосодержащую продукцию, производимую на

территории Российской Федерации

|

79,593

|

87,638

|

96,546

|

|

Акцизы на табачную продукцию, производимую на территории

Российской Федерации

|

68 309,263

|

81 913,020

|

98 505,738

|

|

Акцизы на бензин, производимый на территории Российской

Федерации

|

44 611,988

|

47 903,424

|

55 306,948

|

|

Акцизы на автомобили легковые и мотоциклы, производимые на территории

Российской Федерации

|

7 987,201

|

12 686,317

|

17 312,925

|

|

Акцизы на дизельное топливо, производимое на территории

Российской Федерации

|

13 644,288

|

14 141,952

|

17 773,494

|

|

Акцизы на моторные масла для дизельных и (или)

карбюраторных (инжекторных) двигателей, производимые на территории Российской

Федерации

|

865,752

|

885,017

|

980,967

|

|

Налог на добавленную стоимость на товары, ввозимые на

территорию Российской Федерации

|

1 403 205,101

|

1 727 148,847

|

2 026 893,642

|

|

Акцизы по подакцизным товарам (продукции), ввозимым на

территорию Российской Федерации

|

39 521,811

|

48 709,004

|

57 028,776

|

|

Ввозные таможенные пошлины

|

808 568,579

|

951 586,740

|

1 045 870,917

|

|

Вывозные таможенные пошлины

|

69 328,183

|

63 274,146

|

67 138,999

|

|

Таможенные сборы

|

28 528,180

|

38 945,380

|

44 827,700

|

Источник: www.roskazna.ru

В состав доходов без

учёта нефтегазовых доходов входят косвенные налоги. Приведенные данные

косвенных налогов, которые поступят в федеральный бюджет в 2009-2011 годах позволяют

сделать следующие выводы:

Если проанализировать

верхнюю строку, то мы видим, что доходы без учёта нефтегазовых доходов

планируется увеличить с 4 358 019,287 млн. руб. до 5 902 907,493 млн. руб. Темп роста в 2010 году по отношению к 2009

году составил 135,4%.

Если считать цепной темп

роста, то в 2010 году он должен составить 117,7% по отношению к 2009 году. В

2011 году должен составить 115% по

отношению к 2010 году.

Проранжировав разделы

косвенных налогов по функциональной классификации, увидим, что на первом месте

находятся налог на добавленную стоимость на товары (работы, услуги), реализуемые

на территории Российской Федерации.

Если проранжировать

разделы косвенных налогов по их удельному весу, то на первом месте находятся налог на добавленную стоимость на товары

(работы, услуги), реализуемые на территории Российской Федерации. Его доля

колеблется от 41,75до 42,8 %.

На втором месте находится

налог на добавленную стоимость на товары, ввозимые на территорию Российской

Федерации. Их удельный вес находится в пределах от 32,2 до 34,34%.

На третьем месте ввозные

таможенные пошлины. Удельный вес данного дохода составляет от 17,7 до 18,5 %.

При этом следует

отметить, что удельный вес налога на добавленную стоимость на товары, реализуемые

на территории Российской Федерации и ввозных таможенных пошлин должен несколько

снизиться к концу планируемого периода.

Более высокие темпы роста

видны по доходам от налога на добавленную стоимость на товары (работы, услуги),

реализуемые на территории Российской Федерации – до 131,9%, акцизы на спирт этиловый (в том числе

этиловый спирт-сырец) из всех видов сырья, за исключением пищевого, производимый

на территории Российской Федерации – до 128,5%, акцизы на табачную продукцию,

производимую на территории Российской Федерации – до 144,2%, акцизы на

автомобили легковые и мотоциклы,

производимые на территории Российской Федерации – до 216,8%.

К 2011 году по сравнению

с 2009 годом удельный вес на акцизы на спирт этиловый (в том числе этиловый

спирт-сырец) из пищевого сырья, производимый на территории Российской Федерации

должен снизиться с 0,12% до 0,11%, акцизы на бензин, производимый на территории

Российской Федерации с 1,02% до 0,94%, акцизы на моторные масла для дизельных и

(или) карбюраторных (инжекторных) двигателей, производимые на территории

Российской Федерации с 0,019% до 0,016%, ввозные таможенные пошлины с 18,5% до

17,7%, вывозные таможенные пошлины с 1,59% до 1,14%, акцизы по подакцизным

товарам (продукции), ввозимым на территорию Российской Федерации увеличатся с

0,91% до 0,97%.

Проведя анализ, можно

сделать вывод, что косвенные налоги составляют примерно одну вторую доходов без

учёта нефтегазовых доходов, которые в свою очередь составляют две трети доходов

федерального бюджета. К концу планируемого периода планируется значительно

увеличить доходы от косвенных налогов. При

этом наибольший доход РФ получает от налога на добавленную стоимость.

Глава 3.

Основные направления совершенствования косвенного налогообложения в РФ.

Налоговая система России в настоящее время находится на

завершающем этапе своего реформирования.

Важнейшим результатом

проводимой налоговой реформы является заметное снижение налоговой нагрузки на

экономику, это стало одним из главных факторов поддержания экономического

роста. В последние годы принимались и вступали в силу решения, которые

предусматривали существенное снижение налогового бремени: отменены «оборотные

налоги», с 20 до 18% была снижена основная ставка НДС и отменен налог с продаж.

Начиная с 2006г. в связи с вступлением в силу важных поправок в систему

применения НДС, направленных на стимулирование инвестиционной активности,

произошло дальнейшее заметное снижение налоговой нагрузки на экономику.

Можно отметить, что по

размеру налоговых ставок основных налогов Российскую Федерацию можно отнести к

странам с наиболее низким уровнем налогообложения.

При этом, несмотря на

снижение налоговой нагрузки за годы налоговой реформы, удалось обеспечить

стабильный рост налоговых и иных обязательных платежей, которые заметно выросли

в реальном выражении с 2453,0 млрд. руб. в 2000г. до 8 965,7 млрд. руб. в 2008г.

В перспективе,

предполагается реализовать ряд основных мероприятий, направленных на дальнейшее

совершенствование налоговой системы.

В соответствии с

Федеральным законом от 22 июля 2005г. № 119-ФЗ с 1 января 2007г. осуществляется

переход от разрешительного к заявительному порядку возмещения НДС, уплаченного

по материальным ресурсам экспортерами, что обеспечивает существенную

дополнительную экономию их средств. Проблема с возвратом этого налога является

одной из самых острых. На начало 2007г. накопленная задолженность налоговиков

по возмещению НДС достигла 197 млрд. руб., с введением нового порядка

планируется сократить ее до 140 млрд. руб., а в дальнейшем предполагается

сократить до минимума.

При этом отменяется

отдельная декларация по нулевой ставке НДС и вступает в силу новый порядок

вычета этого налога при осуществлении экспортных операций, согласно которому

налогоплательщики получают право предъявить к вычету налог, уплаченный при

приобретении материальных ресурсов для производства экспортируемой продукции,

на основании общей декларации (при наличии необходимых документов, подтверждающих

факт экспорта). Это позволит решить существующую в настоящее время и вызывающую

многочисленные упреки налогоплательщиков проблему систематической задержки в

возмещении экспортерам сумм налога, уплаченным при производстве (приобретении)

экспортируемой продукции.

В соответствии с

Федеральным законом от 22 июля 2005г. № 119-ФЗ с 2006г. вступили в действие

такие важные нормы, касающиеся НДС, как переход на обязательное определение

даты возникновения обязанности по уплате этого налога всеми налогоплательщиками

по методу начисления, принятие к вычету налога по объектам капитального

строительства по мере осуществления затрат до завершения строительства,

освобождение от налогообложения при определенных условиях авансовых платежей и

некоторые другие.

В условиях, когда используются различные

способы уклонения от уплаты НДС и его незаконного возмещения особое внимание

должно быть уделено улучшению налогового администрирования и созданию системы

управления рисками.

Один из возможных

способов решения этой проблемы – введение обязательности выделения в платежных

поручениях отдельной строки «НДС – платеж» с передачей банками информации о

суммах и контрагентов расчетов налоговыми органами. Решению этого вопроса

должно также способствовать то, что в соответствии с Федеральным законом от 22

июля 2005г. №119-ФЗ начиная с 2007г. введена норма об обязательном перечислении

НДС денежными средствами с оформлением отдельных платежей поручений в случаях

осуществления товарообменных операций, при зачетах взаимных требований, а также

при использовании в расчетах за реализуемые товары (работы, услуги) ценных

бумаг.

Кроме того, решению проблемы неправомерного

возмещения НДС путем применения «фирм-однодневок» должны способствовать

изменения в законодательстве, регулирующие регистрацию организаций, а также

повышение требований к вновь создаваемым хозяйствующим субъектам.

Начиная с 2009 года планируется:

отказаться от особого порядка принятия к вычету налога при совершении

товарообменных операций, зачетов взаимных требований и при использовании в

расчетах ценных бумаг; освободить налогоплательщиков, использующих для оплаты

приобретенных товаров (работ, услуг) неденежные формы, от обязанности

перечислять своим контрагентам суммы налога на основании отдельного платежного

поручения; освободить от налогообложения реализацию услуг, имеющих социальный

характер.[12]

Начиная с 2010 года

предлагается рассмотреть вопрос о возможности применения налога на добавленную

стоимость в размере 0% при вывозе продуктов переработки в таможенном режиме

переработки на таможенной территории Российской Федерации. При этом необходимо

обеспечить порядок применения нулевой ставки налоги, аналогичный порядку,

применяемому при вывозе товаров в таможенном режиме экспорта.

В 2005г. были реализованы

важные решения, касающиеся механизма функционирования акцизов. В частности, с 1

января 2006г. был отменен не оправдавший себя налоговый режим акцизного склада

в отношении алкогольной продукции и исключены из числа налогоплательщиков

акцизов акцизные склады оптовой организации. При этом через бюджетные механизмы

было обеспечено сохранение распределения сумм акцизов по алкогольной продукции

по территории РФ, сложившееся в условиях действия акцизных складов. Было также

отменено освобождение от акциза денатурированного спирта.

В целях пресечения

факторов производства фальсифицированного автомобильного бензина была

установлена налоговая ставка по прямогонному бензину на уровне действующей для

низкооктанового бензина.

В 2008 году введен в

действие технический регламент "О требованиях к автомобильному и

авиационному бензину, дизельному и судовому топливу, топливу для реактивных

двигателей и топочному мазуту". В связи с этим в Налоговый кодекс

планируется внести изменения, предусматривающие дифференциацию ставок акцизов

на моторное топливо с целью установления более низких ставок акцизов на более

качественное и экологически безопасное моторное топливо. Это должно стать

дополнительным стимулом для расширения объемов производства на территории

страны высококачественного топлива, отвечающего европейским стандартам, объем

производства, которого в настоящее время незначителен. Дифференциация ставок

акцизов будет производиться при соблюдении условия об отсутствии потерь

бюджетов бюджетной системы в результате такой дифференциации по сравнению с

вариантом индексации акцизов без дифференциации (этот вариант подразумевает

отсутствие индексации акцизов на нефтепродукты в 2009 и 2010 годах и ежегодное осуществление такой

индексации, начиная с 2011 года).[13]

В

отношении акцизов на алкогольную продукцию в 2009-2011гг. возможно лишь

внесение некоторых уточнений, связанных с отладкой введенного с 2006г. нового

механизма контроля за оборотом алкогольной и спиртосодержащей продукции.

Что

касается акцизов на табачную продукцию, то следует сохранить существующую

систему комбинированных ставок по сигаретам. Отчетные данные о суммах

поступлений акцизов по сигаретам свидетельствуют о том, что введение таких

ставок в целом не привело к снижению поступлений акцизов в доход бюджета. В целях сокращения потерь доходов бюджета

от непоступления акцизов из-за занижения отпускных цен на сигареты и папиросы с

1 января 2007 г.

адвалорная составляющая ставки акциза на сигареты и папиросы установлена в

процентах от максимальной розничной цены, декларируемой налогоплательщиками.

В 2011 году продолжится

индексация специфических ставок акцизов на табачные изделия на 20 процентов по

отношению к уровню 2010 года, а адвалорной ставки - на 0,5 процентных пункта.

Индексацию

прочих специфических ставок акцизов (за исключением акцизов на моторное

топливо) предполагается осуществлять пропорционально прогнозируемым темпам

роста потребительских цен.

Индексация

ставок акцизов на нефтепродукты на 2009 и 2010 годы в соответствии с

прогнозируемой инфляцией не производится. Однако, уже начиная с 2011 года,

предполагается осуществлять индексацию ставок акцизов в части нефтепродуктов

темпами, соответствующими темпам ежегодной инфляции.

Заключение

В данной

курсовой работе рассмотрена тема «Косвенное налогообложение и формирование доходов

в бюджетной системе РФ», в частности был рассмотрен Федеральный бюджет РФ.

Был

рассмотрен вопрос о роли косвенного налогообложения в формировании доходов

Федерального бюджета РФ. Из изложенного в главе можно сделать вывод, что роль

косвенных налогов очень велика. Косвенные налоги включаются в цену товара в

виде надбавки, что позволяет добавить часть доходов в бюджетную систему РФ,

ушедших от прямого налогообложения. Косвенное налогообложение обеспечивает

устойчивость доходной базы государства, особенно в условиях высоких темпов

инфляции, т.к. поступления в бюджет напрямую не связано с хозяйственной

деятельностью организации. Примерами основных косвенных налогов могут служить

НДС и акцизы.

Проведя

исследование доходов федерального бюджета, мы видим, что большую часть налогов, поступающих в

бюджет РФ составили косвенные налоги, в большей степени это НДС и налоги на

внешнюю торговлю и внешнеэкономические операции, т.к. в России большую роль

играет реализация импортных товаров.

Нестабильность наших

налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д.,

несомненно, играет отрицательную роль, особенно в период перехода российской

экономики к рыночным отношениям, а также препятствует инвестициям как

отечественным, так и иностранным. Нестабильность налоговой системы на

сегодняшний день – главная проблема реформы налогообложения.

Анализ реформаторских

преобразований в области налогов в основном показывает, что выдвигаемые

предложения касаются в лучшем случае отдельных элементов налоговой системы

(прежде всего размеров ставок, предоставляемых льгот и привилегий; объектов

обложения; усиления или замены одних налогов на другие). Однако в сегодняшнее

время необходима принципиально иная налоговая система, соответствующей нынешней

фазе переходного к рыночным отношениям периода. И это не случайно, т.к. оптимальную

налоговую систему можно развернуть только на серьезной теоретической основе.

На сегодняшний день

существует огромный, причем теоретически обобщенный и осмысленный, опыт

взимания и использования налогов в странах Запада. Но ориентация на их практику

весьма затруднена, поскольку было бы совершенно неразумно не уделять

первостепенное внимание специфике экономических, социальных и политических

условий сегодняшней России, ищущей лучшие пути реформирования своего народного

хозяйства.

Список литературы

1.

Гуревич

С.В. Косвенное налогообложение в реформируемой налоговой системе // Финансы.

- 2004. - №3.

2.

Игудин

А.Г. Межбюджетные отношения и реформа местного самоуправления // Финансы. –

2006. - №7.

3.

Караваева

И.В. О тенденциях изменений в налоговой сфере// Финансы.

– 2008. - №5.

4.

Сидорова

Н.И. Специфика и функции НДС //Финансы. – 2008. - №2.

5.

Основные

направления налоговой политики на 2009-2011 г. // /www.akdi.ru/nalog/pr_news07/644.htm

6.

Проект

Федерального закона «О федеральном бюджете на 2008 год и на плановый период 2009

и 2010 годов»

7.

Финансы.

Денежное обращение. Кредит: Учебник для вузов / Под ред. проф. Г.Б. Поляка. –

М.: ЮНИТИ-ДАНА, 2-е изд. 2001.

8.

Финансы:

Учебник для вузов / Под ред. проф. А.Г. Грязновой, проф. Е.В. Маркиной. – М.:

Финансы и статистика, 2005.

9.

Финансы:

Учебник для вузов / Под ред. Г.Б. Поляка. – 2-е изд., перераб. и доп. – М.:

ЮНИТИ-ДАНА, 2003.

10. Финансы: Учебник / Под ред. В.В.

Ковалева. – 2-е изд., перераб. и доп. – М.: ООО «ТК Велби», 2003.

11. Финансы: Учебник / Под ред. проф.

С.И. Лушина, проф. В.А. Слепова. – М.: Издательство Российская экономическая

академия, 2000.

12. Налоговый кодекс Российской Федерации

(части I и II): Официальный текст. – М.: «Издательство Элит», 2005.

13. Российский статистический ежегодник.

2007// www.gks.ru

14. Справочно - правовая система

«Гарант».

15. Официальный сайт Федерального

казначейства //www.roskazna.ru/

16. Официальный сайт Министерства

финансов // www.minfin.ru

[1] Гуревич С.В. Косвенное налогообложение в реформируемой

налоговой системе // Финансы. - 2004. -

№3.

[2] Финансы: Учебник / Под ред. В.В. Ковалева. – 2-е изд.,

перераб. и доп. – М.: ООО «ТК Велби», 2003.

[3] Российский статистический

ежегодник. 2007

[4] Налоговый кодекс Российской Федерации (части I и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[5] Налоговый кодекс

Российской Федерации (части I

и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[6] Налоговый кодекс

Российской Федерации (части I

и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[7] Налоговый кодекс

Российской Федерации (части I

и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[8] Налоговый кодекс Российской Федерации (части I и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[9] Налоговый кодекс Российской Федерации (части I и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[10] Налоговый кодекс Российской Федерации (части I и II): Официальный

текст. – М.: «Издательство Элит», 2005.

[11] Федеральный закон «О федеральном бюджете на 2008 год и на плановый период

2009 и 2010 годов»

[12] Основные направления налоговой

политики на 2009-2011 г. //

/www.akdi.ru/nalog/pr_news07/644.htm

[13] Основные направления налоговой

политики на 2009-2011 г. //

/www.akdi.ru/nalog/pr_news07/644.htm