Содержание

Введение.............................................................................................................. 3

Глава 1. Сущность денежно-кредитной

политики............................................. 6

1.1 Содержание и

цели денежно-кредитной политики...................................... 6

1.2 Инструменты

денежно-кредитной политики............................................. 11

Глава 2. Основные направления единой

государственной денежно-кредитной политики в 2004-2005 год................................................................................ 15

2.1 Сценарии

макроэкономического развития в 2004 году........................... 15

2.2 Цели и

инструменты денежно-кредитной политики в 2004 году............. 20

2.3 Цели и

инструменты денежно-кредитной политики в 2005 году............. 26

Заключение........................................................................................................ 31

Список литературы........................................................................................... 35

Введение

«На заре человеческого общества

государства не существовало. Люди совместно владели и распоряжались

материальными ресурсами, а добываемые средства существования распределялись по

полу и возрасту ("уравнительное распределение'"), с появлением

индивидуального производства, частной собственности и социального расслоения

возникает государство»[1].

Государство - это не только и не

столько наименование территории, где проживают люди, объединенные языком,

культурой, традициями. Государство - это особая публичная власть, в состав

которой входят особые институты: армия, полиция, различные принудительные

учреждения, организации, разрабатывающие и принимающие законы, и т. д. Они

становятся "государством" благодаря деятельности людей, наделенных

определенными знаниями и опытом. Важнейшая их особенность заключается в том,

что они, выполняя властные функции в обществе, не производят привычных благ

(одежды, обуви, продуктов шатания). Вместе с тем, ддя

осуществления своих функций эти люди должны есть, пить, обуваться, одеваться,

платить за средства передвижения. Поэтому с возникновением государства

появилась необходимость отыскания ресурсов для его содержания. Первоначально

это были вещественные подати населения, в дальнейшем, с появлением

товарно-денежных отношений, - денежные платежи. «Совокупность этих денежных

ресурсов(или "денежных фондов", мобилизуемых для содержания

государства) и получила название "государственные финансы". Сам

термин "финансы " на латыни означает "платеж",

"доход"»[2].

Впервые в этом значении его начали использовать

торговцы в средневековой Италии; в дальнейшем оно стало применяться для

обозначения денежных ресурсов, используемых для содержания государства. Таким

образом, своим возникновением "государственные финансы" обязаны

образованию государства.

«Величина государственных финансов определяется функциями и

ролью государства в обществе. Поэтому каждая страна имеет "свои"

государственные финансы, отражающие особенности "своего" государства»[3].

Современная экономика представляет собой очень сложную

систему, каждая часть которой тесно связана с другими и играет важную роль. Но,

одну из важнейших ролей играет банковская система, обеспечивающая на

современном этапе развития экономических взаимоотношений нормальное

функционирование всей экономики в целом. На сегодняшний день банки призваны:

- аккумулировать свободные

денежные средства,

- выполнять функции кассиров

хозяйственных субъектов,

- производить эмиссию.

Сейчас невозможно представить гармонично развитое государство

без разветвленной сети банков. И действительно, банки играют в современной экономике

роль многочисленных сердец, с

помощью которых возможно развитие и становление экономико-политической мощи

государства. Именно

экономико-политической, так как еще не создана политическая доктрина, в которой

экономика рассматривалась бы отдельно от

политики. На сегодняшний день, банки являются экономическим инструментом в

руках правительства.

До недавнего времени

у нас банковская деятельность целиком и полностью определялась

внутренней политикой КПСС. Но, в связи с политико-экономическими преобразованиями, в

нашей стране появилось множество негосударственных банков, деятельность которых регулируется с одной

стороны - объективными экономическими законами, а с другой - письмами Центробанка и несовершенным пока законодательством.

В современных условиях роль и значение государства -во всех

странах возрастает, вследствие чего возрастают и затраты общества на его

содержание. Как показывает практика современной рыночной экономики, основной

причиной этой тенденции является изменение содержания функций государства в

обществе[4].

Объектом работы является Центральный Банк России.

Предметом работы являются

отношения в процессе денежно-кредитной политики.

Цель работы: проанализировать денежно-кредитную политику

Центрального Банка России, ее сущность и основные направления на сегодняшний

день.

Для раскрытия поставленной цели осветим следующие задачи:

Описать

содержание и цели денежно-кредитной политики

Рассмотреть

инструменты денежно-кредитной политики

Охарактеризовать

долгосрочное кредитование предприятий и организаций на капитальные вложения

Описать

долгосрочное кредитование населения на потребительские цели

Проанализировать

кредитно-денежную политику в России

Глава 1. Сущность денежно-кредитной политики

1.1 Содержание и цели денежно-кредитной политики

Современная кредитная система представляет собой результат

длительного исторического развития и приспособления к потребностям развития

рыночной экономики. Кредитная система, если рассматривать ее с институциональной

точки зрения, представляет собой комплекс валютно-финансовых учреждений,

активно используемых государством в целях регулирования экономики. Кредитная

система опосредствует весь механизм общественного воспроизводства и служит

мощным фактором концентрации капитала, способствует быстрой мобилизации

свободных денежных средств и их использованию в экономике страны.

Современная кредитная система в западных странах

сформировалась под влиянием таких важнейших процессов, как концентрация и

централизация банковского капитала, приведшая к возникновению банков -

гигантов; специализация кредитно-финансовых учреждений и усложнение функциональной

структуры кредитной системы; слияние или сращивание банковских промышленных

монополий и образование финансового капитала; интернационализация банковского

дела, появление транснациональных банков и финансовых групп.

В современной кредитной системе выделяются три основных

звена: Центральный банк; коммерческие банки; специализированные кредитно-финансовые

институты.

Главенствующее положение в кредитной системе занимает

Центральный банк, который исторически выделился из массы коммерческих банков

еще в XVIII - XIX вв. На ранних стадиях

капитализма. Именно Центральному банку государство предоставило исключительное

право эмиссии банкнот. Некоторые из Центральных банков были сразу учреждены как

государственные институты (Резервный банк Австралии), другие были

национализированы после Второй мировой войны (Банк Франции, Банк Японии и т.

д.) Некоторые Центральные банки до сих пор существуют на основе смешанной государственно-частной

собственности (например, Федеральная резервная система США 1913 г.)

Коммерческие банки представляют собой главные «нервные»

центры кредитной системы. Современный коммерческий банк является

кредитно-финансовым учреждением универсального характера. Он не только принимает

вклады населения и предприятий, выдает кредиты, но и выполняет финансовое

обслуживание клиентов.

Операции коммерческого банка подразделяются на пассивные

(привлечение средств) и активные (размещение средств). Кроме того, банки могут

заниматься посредническими операциями (по поручению клиента на комиссионной

основе) и доверительными операциями (управление имуществом, ценными бумагами).

В США Совет управляющих Федеральной резервной системы несет

ответственность за руководство и контроль за деятельностью денежной и

банковской систем. Именно совет разрабатывает основы политики, которой следует

банковская система. Двенадцать федеральных резервных банков - центральных

банков американской капиталистической системы - отвечают за воплощение в жизнь

политических решений Совета.

Федеральная резервные банки не руководствуются стремлением к

прибыли, а проводят те мероприятия, которые рекомендует совет управляющих. Основополагающей

целью кредитно-денежной политики является помощь экономике в достижении общего

уровня производство, характеризующегося полной занятостью и отсутствием

инфляции. Кредитно-денежная политика состоит в изменении денежного положения с

целью стабилизации совокупного объема производства, занятости и уровня цен.

Более конкретно: кредитно-денежная политика вызывает

увеличение денежного предложения во время спада для поощрения расходов, а во

время инфляции, наоборот, ограничивает предложение денег для ограничения

расходов.

Среди целей денежно-кредитной политики в России выделяются

долгосрочные (безинфляционная экономика в условиях

отсутствия безработицы) и краткосрочные (поддержание определенного уровня

денежной массы в обращении, размера банковских резервов и учетной ставки

процента) Проводником монетарной политики является центральный банк страны, а

объектами - спрос и предложение на денежном рынке.

Спрос на деньги зависит от ставки процента и национального

дохода. Между уровнем процентной ставки и спросом на деньги и национальным доходом

- прямая.

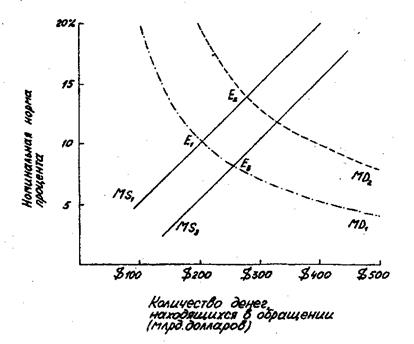

При росте предложения денег и неизменном спросе на деньги

равновесие на денежном рынке устанавливается при большем, чем первоначальное,

количестве денег в обращении и меньшей, чем первоначальная, ставке процента.

При уменьшении предложения денег наблюдается противоположные явления.

При росте спроса на деньги и неизменном денежном предложении

равновесие на денежном рынке устанавливается при большей ставке процента, чем

первоначальная. При сокращении спроса на деньги наблюдается снижение процентной

ставки.

Банк России проводит денежно-кредитную политику исходя из

необходимости создания благоприятных условий для долгосрочного экономического

развития страны. Низкий уровень инфляции является основой для принятия

эффективных решений в области осуществления сбережений, инвестиций и

потребительских расходов - базовых для устойчивого экономического роста-

Поэтому главной целью единой государственной денежно-кредитной политики,

проводимой Банком России совместно с Правительством Российской Федерации,

является устойчивое снижение инфляции и поддержание ее на низком уровне.

Для регулирования денежного предложения в мировой

экономической практике используется: операции центрального банка на открытом

рынке; изменение учетной ставки процента и норматива обязательных резервов

коммерческих банков.

Денежно-кредитная политика оказывает самое непосредственное

влияние на такие макроэкономические показатели, как ВНП, уровень цен и

занятость.

Реально предложение денег зависит от условий которые

ставятся перед денежно-кредитной системой страны.

1) Если

целью денежно-кредитной политики является поддержание на неизменном уровне

количества денег в обращении, то график денежного предложения будет

вертикальной прямой. Для достижения поставленной цели используется известные

инструменты монетарной политики. Например, с помощью операций на открытом рынке

Центральный банк может регулировать уровень избыточных резервов коммерческих

банков, изменяя его в направлении, необходимом для поддержания неизменного

денежного предложения.

Рис. 1. Вертикальное предложение денег

2) Целью денежно-кредитной политики

может быть и поддержание фиксированной нормы процента. Такая денежно-кредитная

политика носит название гибкой. В случае выбора гибкой монетарной политики

графическое отображение денежного предложения будет представлено горизонтальной

прямой.

Пусть на денежном рынке растет спрос на деньги. Кривая

спроса на деньги смещается вправо-вверх. Этот сдвиг в

спросе окажет влияние на рост процентной ставки. В целях предотвращения такого

роста при гибкой монетарной политике Центральный банк покупает ценные бумаги на

открытом рынке, увеличивая тем самым денежное предложение. Такая операция проводится

до тех пор, пока не будет достигнуто равенство спроса и предложения на денежном

рынке при зафиксированной ранее норме процента.

Рис. 2. Горизантальное предложение

денег

3) Третий вариант графического отображения денежного

предложения - наклонная кривая. Такая форма графика предложения денег

показывает, что кредитно-денежная политика допускает изменение и денежной

массы, находящейся в обращении, и нормы процента.

Предположим, что как и во втором варианте, денежный рынок

встречается с ростом спроса на деньги со всеми описанными выше последствиями.

Центральный банк увеличивает предложение денег, но в степени, недостаточной для

сохранения нормы процента на прежнем уровне: наблюдается и рост количества

денег в обращении, и рост процентной ставки.

Модернизация денежно-кредитной системы России должна быть подчинена

трем целям: удешевлению денег; снижению инфляции; локализации «эпидемии неликвидности» и предотвращению возможных будущих обострений

кризиса ликвидности. Единственно надежный способ удешевить производственный

кредит без роста инфляции - прекратить выколачивать деньги из экономики путем

заимствования на внутреннем рынке для обслуживания государственного долга.

Однако эта мера не будет эффективной (в том числе она может вызывать

распространение «эпидемии неликвидности») без целого

комплекса мер по модернизации кредитной системы страны.

Рис. 3. Наклонное предложение денег

1.2 Инструменты денежно-кредитной политики

Макроэкономическая модель монетаристов

отводит приоритетную роль в регулировании совокупного спроса денежной политике

государства.

Денежная (монетарная) политика представляет собой комплекс

взаимосвязанных мероприятий, предпринимаемых Центральным банком в целях

регулирования совокупного спроса путем планируемого воздействия на состояние

кредита и денежного обращения.

Проводя денежную политику Центральный банк стремиться обеспечить

благоприятные условия экономического роста и преследует совершенно конкретные

цели: регулирование темпов экономического роста, смягчение циклических

колебаний на рынках товаров, капитала и рабочей силы, сдерживание инфляции,

достижение сбалансированности платежного баланса.

Важнейшими инструментами кредитно-денежной политики

являются:

1. Операции на открытом рынке.

2. Изменение резервной нормы.

3. Изменение учетной ставки.

Операции на открытом рынке

Главным направлением кредитно-денежной политики являются операции

на открытом рынке. Суть этих операций покупка или продажа государственных

облигаций. Продавая государственные облигации инвестиционным дилерам-брокерам,

которые затем перепродают их коммерческим банкам, корпорациям и финансовым

учреждениям, центральный банк стремиться добиться снижения банковских резервов,

что в дальнейшем ведет к гораздо более серьезному сокращению депозитивов. Покупая государственные облигации, Центральный

банк добивается обратного эффекта. Операции на открытом рынке наиболее широко

практикуются центральными банками тех западных стран, где существует емкий

рынок государственных облигаций (США, Великобритания, Канада).

Что заставляет коммерческие банки и население идти

на продажу или покупку государственных ценных бумаг у Центрального банка. Цены

и процентные ставки облигаций находятся в обратной зависимости. Когда Центральный

банк решает покупать государственные облигации, срок на них возрастает.

Следовательно, цены государственных облигаций поднимутся, а их процентные

ставки упадут. Возросшие цены и понизившиеся процентные ставки облигаций

побуждают банки и владельцев государственных облигаций среди населения

продавать их Центральному банку. И наоборот, когда ЦБ решает продавать

государственные облигации, дополнительно их предложение на рынке понижает цены

на облигации и поднимает их процентные ставки, делая тем самым государственные

облигации привлекательной покупкой для банков и населения.

Изменение резервной нормы

Центральный банк во многих странах имеет возможность

непосредственно воздействовать на величину банковских резервов путем единовременного

изменения нормы обязательных резервов для всех банковских учреждений. Этот

инструмент позволяет оперативно влиять на финансовую ситуацию.

Центральный банк устанавливает определенный страховой резерв

платежных средств, который коммерческие банки обязаны хранить на его счетах, не

имея права расходовать. В зависимости от ситуации, складывающейся на денежном

рынке, резервная норма может меняться. При инфляции Центральный банк повышает

резервную норму, что сокращает ресурсы коммерческих банков и наоборот.

Понижение резервной нормы переводит обязательные резервы в

избыточные и тем самым увеличивает возможность банка создавать новые деньги

путем кредитования.

Как показывает таблица, изменение резервной нормы

воздействует на способность банковской системы к созданию денег двумя путями:

1) она влияет на размер избыточных резервов; 2) она изменяет размер денежного

мультипликатора.

Таблица.

Воздействие изменений

резервной нормы на способность коммерческих банках к кредитованию (цифры

условные).

|

Установленная

законом резервная норма

(в %)

|

Бессрочные

вклады (тыс. руб.)

|

Фактические

резервы (тыс. руб.)

|

Обязатель-ные резервы (тыс. руб.)

|

Избыточные резервы или (3) - (4)

(тыс. руб.)

|

Способность

отдельного банка к созданию денег = (5)

(тыс. руб.)

|

Способность

банковской системы к созданию денег

(тыс. руб.)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

10

|

20

|

5

|

2

|

3

|

3

|

30

|

|

20

|

20

|

5

|

4

|

1

|

1

|

5

|

|

25

|

20

|

5

|

5

|

0

|

0

|

0

|

|

30

|

20

|

5

|

6

|

-1

|

-1

|

-3,

333

|

Так, например, в случае повышения установленной законом

резервной нормы с 10 до 20 % избыточные резервы понижаются с 3 тысяч до 1

тысячи рублей, и то же время мультипликатор текущих счетов понижается с 10 до

5. Следовательно, способность банковской системы к созданию денег падает с 30

тысяч (=3 тыс. руб х 10) до

5 тысяч рублей (=1000 руб. х 5).

Хотя изменение резервной нормы - прием, обладающий мощным

потенциалом на самом деле он используется нечасто.

Глава 2. Основные направления единой

государственной денежно-кредитной политики в 2004-2005

год

2.1 Сценарии макроэкономического развития в 2004 году

В соответствии с

Федеральным законом Российской Федерации «О Центральном банке Российской

Федерации (Банке России)» от 10.07.02 №8б-ФЗ Банк России при выборе целей и инструментов

денежно-кредитной политики на 2004 год рассмотрел два основных сценария

экономического развития страны. Они различаются вариантами развития мировой

экономики, включая ее темпы роста, динамику мировых цен на нефть, соотношение

курсов и уровень процентных ставок по основным мировым валютам и предполагают

инерционный характер развития внутренних факторов экономического развития.

Уровень цен на нефть оказывает существенное воздействие на платежный баланс,

курс рубля, на бюджет, инвестиционную активность, потребительский спрос

Процентные ставки, складывающиеся на мировых финансовых рынках, оказывают

влияние на межрегиональные и глобальные потоки инвестиций. Все вместе эти

факторы существенно влияют на темпы роста национальной экономики.

Поэтому из всего многообразия возможных вариантов развития

мировой экономики в 2004 году для российской экономики ключевое значение имеют

наиболее чувствительные для состояния платежного баланса показатели. К ним

относятся цены на нефть, нефтепродукты и газ, уровень процентных ставок на

международном рынке заемного капитала, складывающиеся соотношения курсов

основных мировых валют. В связи с этим на стороне внешних факторов рассмотрено

два крайних варианта сочетания упомянутых показателей.

Первый вариант

(сценарий) отталкивается от предположения, что: (1) процентные ставки по

активам, номинированным в долларах, постепенно

вырастут; (2) падение доллара прекратится и взаимные курсы основных мировых

валют стабилизируются; (3) цена российской нефти сорта «Юралс»

составит 18,5 доллара за баррель.

Приток мировых сбережений в США, который достигал 77% от

всей суммы глобальных сбережений, к 2003 году несколько сократился. Причиной

этого явилось относительное снижение процентных -ставок по доллару США и

падение прибылей американских компаний. Однако под давлением обстоятельств ЕЦБ,

Банк Англии и Банк Японии также существенно снизили ставки, в результате чего

направленность глобальных мировых потоков инвестиций в 2003 году

стабилизировалась. Угроза дефляции в Германии и Японии вряд ли позволит

повысить ставки по евро и йене в 2004 году. В то же

время повышение ставок по активам, номинированным в

долларах, в связи с выходом США из зоны угрозы рецессии и ростом бюджетного

дефицита США вполне вероятно. Так, по прогнозам МВФ, ЛИБОР по депозитам, номинированным в долларах США, увеличится в 2004 году до

3,5% против 1,7% в 2003 году. Тот же показатель по депозитам, номинированным в евро, останется

практически неизменным -2,4-2,5%, а по йене повысится с 0,1 до 0,3%. Это

означает, что доступ к относительно недорогим займам на международном рынке

капитала российским компаниям будет ограничен, и можно предположить, что чистый

приток по этой статье платежного баланса России сократится.

Стабилизация курса доллара по отношению к основным мировым

валютам и рост ставок будет способствовать росту привлекательности активов, номинированных в долларах, что в конечном счете будет

способствовать сокращению притока капиталов на рынок активов, номинированных в рублях, и чистый приток портфельных

инвестиций в Россию сократится.

В рамках этого варианта прогноза развития российской

экономики ожидается замедление динамики выручки от экспорта российской

продукции. Однако инерционная динамика внутреннего потребительского и

инвестиционного спроса могут обеспечить экономический рост на уровне 3,8-4,0%.

При этом инвестиции в основной капитал и реальные располагаемые доходы

населения, будут .расти медленнее, чем в 2003 году, - на уровне 6,5-7,5%.

Основные социально-экономические показатели (%)*

|

|

2004год

|

|

|

вариант 1

|

вариант 2

|

|

Валовой внутренний продукт

|

3,8

|

5,2

|

|

Прирост потребительских цен (декабрь к декабрю предыдущего

года)

|

8,0-10,0

|

8,0-10,0

|

|

Продукция промышленности

|

3,6

|

4,7

|

|

Инвестиции в основной капитал

|

6,6

|

8,0

|

|

Реальные располагаемые денежные доходы населения

|

6,7

|

8,1

|

|

Численность безработных (по методологии МОТ) в % к

экономически активному населению

|

8,4

|

8,0

|

|

Оборот розничной торговли

|

6,9

|

8,3

|

|

Курс доллара (среднегодовой), рублей за доллар США

|

31,7

|

31,3

|

|

|

|

|

* По данным Минэкономразвития

России.

Второй вариант

(сценарий) предполагает что: (1) процентные ставки по основным мировым

валютам сохранятся на рекордно низком уровне; (2) доллар останется слабым по

отношению к ведущим мировым валютам; (3) цена российской нефти сорта «Юралс» составит 22 доллара за баррель. Такая цена использована

в расчетах доходов федерального бюджета на 2004 год.

Для российской экономики это будет означать возможность

сохранения доступа к относительно дешевым заемным ресурсам на международном

рынке капитала и рост привлекательности активов, номинированных

в рублях. Все это будет способствовать интенсификации притока капиталов в

Россию. Высокие цены на нефть будут способствовать росту инвестиционной и

потребительской активности.

В рамках этого варианта ожидается более высокий экспорт, что

поддержит инвестиционную активность, динамичный потребительский спрос и темпы

экономического роста на уровне 5-5,5%. Соответственно, прогнозируются более

высокие темпы роста инвестиций - 7,5-8,5% и более высокий рост реальных

располагаемых доходов населения — на 7,5-8,5%.

Прогноз платежного баланса Российской Федерации на

2003-2004 годы (млрд. долларов США)

|

|

|

2003 год

|

2004 год

|

|

|

2002 год (справочно)

|

основные направления на 2003 год

|

прогноз по состоянию на август 2003 года

|

вариант 1

|

вариант 2

|

|

Счет текущих операций

|

31.1

|

23.0

|

34.1

|

16.8

|

24,6

|

|

Баланс товаров и услуг

|

37,2

|

27,9

|

40,2

|

-22,4

|

30,3

|

|

Экспорт товаров и услуг

|

120,3

|

121,6

|

138,9

|

128,8

|

140,4

|

|

Импорт товаров и услуг

|

-83,1

|

-93,7

|

-98,7

|

-106,4

|

-110,0

|

|

Баланс доходов и текущих трансфертов

|

-6,1

|

-5,0

|

-6,1

|

-5,6

|

-5,7

|

|

Счет операций с

капиталом и финансовыми инструментами

|

-19,7

|

-16,0

|

-16,2

|

-14,8

|

-14,6

|

|

Финансовый счет (кроме резервных активов)

|

-7,3

|

-15,4

|

-15,7

|

-14,1

|

-13,9

|

|

Государственный сектор

и Центральный банк

|

2,0*

|

-7,1

|

-10,6

|

-5,3

|

-5,3

|

|

Частный сектор (включая

чистые ошибки и пропуски)

|

-9,3

|

-8,2

|

-5,2

|

-8,8

|

-8,6

|

|

Изменение валютных резервов ('+' - снижение, '-' - рост)

|

-11.4

|

-7,0

|

-17,9

|

-2,0

|

-10.0

|

|

|

|

|

|

|

|

|

* С учетом сальдо

трансфертов в размере 11.9 млрд. долларов США, связанного с прощением долга.

Примечание. 1) В прогнозе платежного баланса для Основных

направлений единой государственной денежно-кредитной политики на 2003 год учет

государственных иностранных активов осуществлен на кассовой основе, доходы по

государственным ценным бумагам отражены по графику; платежный баланс за 2002 год,

прогнозные оценки платежного баланса по состоянию на август 2003 года и

варианты прогноза на 2004 год построены по методу начислений.

2) Прогноз построен с учетом оценок Минэкономразвития

России на 2004 год относительно динамики макропоказателей,

а также цен на топливно-энергетические товары и физических объемов их поставки

на экспорт. Цена на нефть сорта «Юралс» для варианта

1 прогноза составляет 18,5 доллара США за баррель, для варианта 2 - 22 доллара

США за баррель. Цена на природный газ для варианта 1 прогноза составляет 91,8

доллара США за одну тысячу куб. метров, для варианта 2 - 97,4 доллара США за

одну тысячу куб. метров.

В обоих

рассматриваемых сценариях состояние платежного баланса остается устойчивым.

Вместе с тем прогнозная величина активного сальдо счета текущих операций

существенно различается по вариантам. Это, в первую очередь, связано с

различными предположениями о конъюнктуре мирового рынка энергоносителей, а

также состоянии мировой экономики. Ожидается, что сальдо счета текущих операций

снизится относительно 2003 года на 51 % или 28% в зависимости от варианта, то

есть до 3,5% ВВП или 4,9% ВВП соответственно.

Дефицит счета операций с капиталом и финансовыми

инструментами по вариантам различается незначительно: увеличение экспорта

товаров и услуг, с одной стороны, предполагает увеличение объема капитала,

который может быть вывезен, с другой, - низкие ставки на мировых рынках

капиталов способствуют притоку иностранных инвестиций.

В итоге ожидается, что по первому сценарию прирост валютных

резервов составит порядка 2 млрд. долларов США, по второму -10 млрд. долларов

США.

2.2 Цели и инструменты

денежно-кредитной политики в 2004 году

Банк России исходя из предварительных расчетов состояния

платежного баланса страны и проекта бюджета на 2004 год считает возможным

принять в качестве цели

денежно-кредитной политики на 2004 год ограничение прироста потребительских цен

в пределах 8-10% в расчете декабрь 2004 года к декабрю 2003 года.

Поставленной цели по общему уровню инфляции на

потребительском рынке соответствует уровень базовой инфляции 5,7-6,7%. На

формирование общего уровня инфляции также будет оказывать влияние динамика

тарифов на услуги населению, включая услуги жилищно-коммунального хозяйства,

транспорта и связи, параметры регулирования по которым устанавливаются на

федеральном и региональном уровнях.

В рамках обоих базовых сценариев социально-экономического

развития страны достижение таких показателей инфляции представляется реальным

при сохранении политики управляемого плавания курса рубля по отношению к

доллару США. Максимально возможное в рамках сценариев накопление валовых

международных резервов денежных властей оценивается в 10 млрд. долларов. Рост

денежного предложения, вызванный такими интервенциями Банка России по покупке

валюты на внутреннем валютном рынке, будет примерно соответствовать

предполагаемому росту спроса на деньги.

Для контроля за соответствием проводимой денежно-кредитной

политики поставленной цели по уровню инфляции Банк России разрабатывает

денежную программу.

Денежная программа на

2004 год

В рамках денежной программы проводится согласование на

макроэкономическом уровне параметров денежно-кредитной сферы на предстоящий год

с прогнозируемыми тенденциями развития бюджетной сферы, внешнеэкономического и

реального секторов экономики с целью достижения запланированных темпов

инфляции.

Во взаимосвязанную систему проектируемых индикаторов,

представленных в денежной программе, входят показатели денежной базы, оцененной

в соответствии с прогнозируемой динамикой спроса на деньги, и основные

источники ее формирования:

- чистые международные резервы органов денежно-кредитного

регулирования;

- чистые внутренние активы органов денежно-кредитного

регулирования, включая чистый кредит расширенному правительству и чистый кредит

банкам.

Показатели проекта денежной программы на 2004 год

представлены в двух вариантах, составленных исходя из сценариев

социально-экономического развития Российской Федерации, рассмотренных выше.

Параметры денежной программы неразрывно связаны с оценкой состояния платежного

баланса и ключевыми бюджетными показателями. Вариантный прогноз платежного

баланса разработан с учетом прогнозируемой динамики цен на мировых товарных

рынках, объемов иностранных инвестиций, потоков частного капитала и динамики

обменного курса российского рубля по отношению к доллару. Параметры бюджетной

политики приняты в соответствии с проектом федерального бюджета на 2004 год,

подготовленного Минфином России.

Основные показатели инфляции на потребительском рынке

(%)

|

|

Июль 2002 года к июлю 2001 года

|

Декабрь 2002 года к декабрю 2001 года

|

Июль 2003 года к июлю 2002 года

|

Декабрь 2003 года к декабрю 2002 года

|

Декабрь 2004 года к декабрю 2003 года

|

|

|

отчет

|

оценка

|

прогноз

|

|

Прирост потребительских цен

|

15,0

|

15,1

|

13,9

|

12

|

8-10

|

|

В том числе:

|

|

|

|

|

|

|

- прирост цен и тарифов на товары и услуги, входящие в расчет

БИПЦ

|

11,3

|

10,2

|

10,3

|

8,7-9,2

|

5,7-6,7

|

|

- прирост цен и тарифов на товары и услуги, не входящие в

расчет БИПЦ

|

31,7

|

38,0

|

29,6

|

|

|

|

В том числе:

|

|

|

|

|

|

|

- прирост цен на плодоовощную продукцию

|

20,8

|

33,3

|

22,7

|

|

|

|

- прирост регулируемых цен и тарифов на платные услуги*

|

38,9

|

40,6

|

33,1

|

|

|

|

|

|

|

|

|

|

|

*Оценка Банка России.

Как показывают расчеты, основными факторами, влияющими на

формирование базовой инфляции в российской экономике, в современных условиях

являются динамика денежно-кредитных показателей и валютного курса. При этом

реальное укрепление валютного курса рубля оказывает сдерживающее влияние на

уровень потребительских цен, позволяя отчасти нивелировать влияние роста

денежного предложения.

Несмотря на ожидаемое дальнейшее укрепление рубля в реальном

выражении для достижения целей по инфляции потребуется определенное ужесточение

денежно-кредитной политики. Предварительные расчеты показывают, что для

достижения цели по инфляции на 2004 год на уровне 8-10% (декабрь к декабрю) годовые

темпы прироста денежной базы в узком определении должны составить 17-24% в

зависимости от сценарных вариантов.

В первом варианте

денежной программы источниками роста денежного предложения со стороны органов

денежно-кредитного регулирования являются увеличение чистых международных

резервов на 111 млрд. рублей и чистых внутренних активов на 106 млрд. рублей.

Основные характеристики проекта федерального бюджета на 2004 год,

соответствующие первому варианту, оценены исходя из предположения отом, что при среднегодовой цене нефти марки «Юралс» 20 долларов за баррель достигается

сбалансированность доходов и расходов федерального бюджета. Это означает, что

при учитываемой в первом сценарии цене 18,5 доллара за баррель федеральный

бюджет может быть сведен с дефицитом, величина которого оценивается Банком

России в 0,5% ВВП. Исходя из этого в проекте денежной программы по данному

варианту предусмотрено сокращение остатков средств федерального правительства

на счетах в Банке России на 70-80 млрд. рублей. Оставшаяся часть прироста

чистых внутренних активов обеспечивается операциями Банк России. Существенная

часть прироста денежного предложения связана с интервенциями Банка России на

внутреннем валютном рынке.

Показатели денежной программы на 2004 год (млрд. рублей)*

|

|

1.01.04

|

1.01.05

|

|

|

|

оценка

|

вариант 1

|

вариант 2

|

|

Денежная база (узкое

определение)

|

1285

|

1503

|

1594

|

|

- наличные деньги в обращении (вне Банка России)

|

1113

|

1299

|

1377

|

|

- обязательные резервы

|

172

|

204

|

217

|

|

Чистые международные

резервы

|

1943

|

2054

|

2309

|

|

- валовые международные резервные активы Банка России и

Правительства Российской Федерации

|

2089

|

2152

|

2407

|

|

- международные резервные обязательства Правительства

Российской Федерации

|

146

|

98

|

98

|

|

Чистые внутренние

активы

|

-657

|

-551

|

-715

|

|

Чистый кредит расширенному правительству

|

-111

|

-88

|

-175

|

|

- чистый кредит федеральному правительству

|

-41

|

-28

|

-105

|

|

- остатки средств на счетах субъектов Российской Федерации,

местных органов власти и государственных внебюджетных фондов Российской

Федерации

|

-70

|

-60

|

-70

|

|

Чистый кредит банкам

|

-295

|

-215

|

-287

|

|

- валовый кредит банкам

|

20

|

50

|

25

|

|

- корреспондентские счета кредитных организаций, депозиты

банков в Банке России и другие инструменты абсорбирования

свободной банковской ликвидности

|

-315

|

-265

|

-312

|

|

Прочие чистые неклассифицированные активы

|

-251

|

-248

|

-253

|

* Показатели программы, рассчитываемые по фиксированному

обменному курсу, определены исходя из официального курса рубля на начало 2003

года.

Условия первого варианта определяют сокращение темпов роста

денежного предложения, что может привести к снижению уровня банковской

ликвидности. При возникновении потребности в ликвидности предусмотрено, что

банки могут использовать средства, которые сформировались в 2003 году за счет

депозитных операций и аукционов биржевого модифицированного РЕПО (вплоть до

снижения этих остатков до нулевого уровня). Банк России готов проводить

операции по рефинансированию банков по рыночным ставкам (объем которого может

составить порядка 30 млрд. рублей).

Во втором варианте

денежной программы основным источником денежного предложения станет рост чистых

международных резервов на 366 млрд. рублей, что с учетом ожидаемой динамики

чистых внутренних активов будет соответствовать формирующимся тенденциям со

стороны спроса на деньги и, как предполагается, не потребует существенных

усилий со стороны органов денежно-кредитного регулирования по дополнительной

стерилизации ликвидности для достижения поставленных целей.

Предполагается, что сокращение чистого кредита расширенному

правительству по второму варианту может составить около 64 млрд. рублей. Общие

остатки на корреспондентских и депозитных счетах кредитных организаций в Банке

России, а также объем средств, привлеченных через другие инструменты абсорбирования банковской ликвидности в рамках сделанных

выше предположений оцениваются на уровне 2003 года.

Банк России в качестве базового принимает второй вариант

денежной программы.

Показатели денежной программы не являются жестко заданными и

при необходимости могут быть скорректированы в зависимости от развития

макроэкономической ситуации.

При снижении цен на нефть до уровня ниже 18,5 доллара за

баррель приток иностранной валюты в Россию может существенно сократиться,

дефицит бюджета увеличится. В этих условиях спрос на деньги будет

удовлетворяться за счет существенного снижения финансового резерва

Правительства. Банк России будет удовлетворять возросшие потребности кредитных

организаций в рефинансировании с помощью инструментов денежно-кредитной

политики, имеющихся в его распоряжении, в том числе путем предоставления

ломбардных кредитов, проведения аукционов прямого РЕПО и операций по прямой

покупке государственных ценных бумаг на вторичных торгах. При необходимости

может быть рассмотрена возможность снижения нормативов обязательных резервов.

При условии сохранения высоких цен на нефть (более 22

долларов за баррель) изначительных объемах притока

капитала в страну бремя по связыванию дополнительного прироста свободной

ликвидности должно быть разделено с федеральным бюджетом. Для достижения цели

по инфляции в этих условиях необходимо формирование стабилизационного фонда за

счет дополнительных доходов от высоких цен на нефть. Задача Банка России в этой

ситуации будет заключаться в нахождении разумного баланса между реальным

укреплением российского рубля и расширением денежного предложения. При этом

Банк России с учетом возможного ускорения роста спроса на деньги будет

использовать свои возможности по частичной стерилизации дополнительного

денежного предложения, включая продажу государственных ценных бумаг из своего

портфеля, а также как крайнюю меру - повышение нормативов обязательных

резервов.

2.3 Цели и инструменты денежно-кредитной

политики в 2005 году

В Основных направлениях единой государственной

денежно-кредитной политики, разработанных Центральным Банком Российской

Федерации, предусмотрена необходимость "сохранить основные принципы

денежно-кредитной политики, направленной на защиту и обеспечение устойчивости

рубля, в том числе его покупательской способности и курса по отношению к

иностранным валютам"

Например, введена практика покрытия бюджетного дефицита за

счет выручки от реализации государственных ценных бумаг вместо представления

Центральным банком ссуд бюджету. Это обусловило использование некоторых мер

денежно кредитной политики по регулированию операций с государственными ценными

бумагами. Можно отметить и опыт применения банковских векселей: связанных в

определенной мере с возникновением платежного кризиса, что обусловило

разработку и осуществление новых методов проведения денежно-кредитной политики

этой сфере.

Однако при всех изменениях задач и применяемых методов

сохраняется характерная особенность денежно-кредитной политики, состоящая в

том, что ее осуществление включает в себя воздействие на воспроизводственные

процессы посредством двух самостоятельных и взаимосвязанных экономических

категорий: "деньги " и "кредит ".

В главе VII Федерального закона о Центральном банке РФ

(Банке России) "Денежно-кредитная политика" к числу ее инструментов и

методов отнесены: рефинансирование банков, валютное регулирование. установление

ориентиров роста денежной массы и др. Это свидетельствует о том, что

денежно-кредитная политика предусматривает использование возможностей банков, а

также определенных экономических инструментов в интересах достижения

поставленной цели.

Одним из важных условий этого является регулирование объема

денежной массы в соответствии с потребностями оборота, что предполагает

осуществление мер по предотвращению появления в обороте избыточной массы денег,

наличие которой сопровождается увеличением спроса и возможным ростом цен. В

равной мере необходимо предотвращать и образование недостатка платежных средств

в обороте, который может повлечь за собой сбои в реализации товаров и другие

негативные для экономики последствия.

Поэтому большое значение приобретает снабжение оборота

платежными средствами в размере, соответствующем действительной потребности в

них. Однако решение этой важной задачи требует надежных критериев определения

потребности оборота в платежных средствах. Без этого возможны прямо

противоположные оценки обеспеченности ими платежного оборота.

В проекте Банк России отмечает существенное улучшение

параметров экономического развития в 2004 году. Рост спроса на деньги,

отражающий более высокую экономическую динамику и процесс дедолларизации

экономики, в целом в 2004 году превысит прогнозируемый ранее уровень. В

соответствии с этим Банк России в 2005 году может увеличить денежное

предложение без негативных последствий для достижения поставленной цели по

уровню инфляции на потребительском рынке (10%).

С целью ограничения монетарных факторов инфляции Банк России

подготовил варианты денежной программы на 2005 год. В документе отмечено, что в

2005 году Банком России будет продолжено проведение курсовой политики в

условиях режима управляемого плавающего валютного курса. Банк России считает,

что повышение реального эффективного курса рубля за 2005 год не должно

превысить 8%. Следуя стратегической цели последовательного снижения инфляции в

2005 году, Банк России предусматривает ограничение прироста потребительских цен

в пределах 7,5-8,5%.

Для достижения поставленных целей денежно-кредитной политики

Банк России будет в основном использовать рыночные инструменты абсорбирования избыточной ликвидности и рефинансирования

банков, что позволит оперативно реагировать на изменение интенсивности и

направлений движения финансовых потоков.

Основные направления

денежно-кредитной политики определяют три варианта развития экономики в 2005 г.

Первый сценарий предполагает существенное ухудшение ценовой конъюнктуры на

товары российского экспорта, то есть снижение цен на нефть марки “Urals” до 22,5 долл./бар. В данном случае сокращение

положительного внешнеторгового сальдо по товарам и услугам может составить

более 40%. Снижение экспортных доходов ограничит инвестиционные возможности

российских предприятий. Отток частного капитала уменьшится до $5,5 млрд. ($8,5

млрд. в 2004 г.), а золотовалютные резервы возрастут на $7,6 млрд. ($24,8 млрд.

в 2004 г.). Замедление роста инвестиций в основной капитал, а также снижение

возможностей для роста реальных располагаемых денежных доходов населения

приведет к росту ВВП всего на 4,8%.

По второму сценарию цена на российскую нефть составит около

26 долл./бар., объем экспорта останется примерно на уровне 2004 г.($180 млрд.),

а рост импорта обеспечит сокращение сальдо внешней торговли товарами и услугами

примерно на 1/4 по сравнению с 2004 г. Чистый отток частного капитала

увеличится относительно первого варианта на $1 млрд. (до $6,5 млрд.),

золотовалютные резервы возрастут на $14,5 млрд. Прирост ВВП оценивается в 6%.

В рамках третьего сценария предполагается, что среднегодовая

цена на нефть марки “Urals” составит 28 долл./бар.

Данная цена принималась за основу при расчете доходов федерального бюджета и

поступлений в Стабилизационный фонд РФ. Сальдо баланса товаров и услуг составит

$43,9 млрд., отток частного капитала достигнет $7 млрд., а золотовалютные

резервы увеличатся на $17,9 млрд. Активный рост инвестиций в основной капитал и

реальных располагаемых денежных доходов населения, согласно данному варианту

развития экономики, будут способствовать росту ВВП, который оценивается на

уровне 6,3%.

В качестве целевого ориентира по инфляции выбран интервал

7,5-8,5%, при этом для базовой инфляции он составляет 7-8%. Прирост реального

эффективного обменного курса рубля не должен превысить 8%. Кроме того, в

области политики валютного курса устанавливается перспективная задача Банка

России – создание условий для перехода к более гибкому формированию курса

российской национальной валюты при минимальном участии Банка России в формировании

спроса и предложения на внутреннем валютном рынке. Предполагается, что это

позволит в будущем перейти к полноценному инфляционному таргетированию,

прежде всего, путем воздействия на стоимость денег в экономике с помощью

инструментов процентной политики. К тому же, исходя из растущего значения евро для российской экономики, в качестве операционного

ориентира при реализации политики сглаживания колебаний валютного курса

предполагается использовать стоимость корзины доллар-евро.

Говоря об инструментах денежно-кредитной политики, которые

ЦБ РФ планирует использовать в 2004 г., следует отметить планы по расширению

ломбардного списка за счет высоколиквидных ценных

бумаг крупнейших российских эмитентов с относительно высоким рейтингом, а также

признание необходимости перехода к регулярному выпуску облигаций Банка России и

формированию их ликвидного рынка. Последнее в определенной степени будет

способствовать усилению влияния процентных ставок по операциям ЦБ РФ на целевые

ориентиры денежно-кредитной политики.

26 августа т.г. Центробанк

направил в Госдуму доработанный проект “Основных

направлений денежно-кредитной политики на 2005 г.”, одобренный 19 августа в

целом правительством.

Возможность реализации первого варианта развития экономики

(снижение цены на нефть до 22,5 долл./бар.) практически исключена, второго (26

долл./бар.) – также весьма сомнительна. Вероятнее всего средняя цена на

российскую нефть в 2005 г. составит не менее 28 долл./бар. В таких условиях

денежные власти столкнутся с активным притоком валютной выручки в страну.

Объемы экспорта товаров и услуг, представленные в “Основных направлениях…” для

третьего варианта развития представляются нам несколько заниженными, как и

риски, связанные с притоком валюты в страну и увеличением денежной базы. Таким

образом, основной проблемой ЦБ РФ в 2005 г. будет необходимость стерилизации

излишней ликвидности в условиях нехватки соответствующих инструментов.

Заключение

Несмотря на то, что с конца 80-х

годов отечественная экономика переживает не лучшие времена, именно за этот

период сформировалась банковская система. Конечно, ее нельзя назвать сильной,

полностью отвечающей принципам рыночной экономики, но она доказала свою

жизнеспособность. Кроме того, она сыграла не последнюю роль в самом процессе

реформирования экономики.

На сегодняшний момент, когда

отечественная экономика находится в не в лучшем положении, к примеру опасность

эмиссии, грядущий секвестр бюджета, неплатежи банковская система продолжает

успешно функционировать. Конечно, это во многом обусловлено состоянием

валютного и фондового рынка, о чем было сказано выше, но с течением времени,

объем спекулятивных операций в структуре банковских доходов неуклонно

уменьшается. Это во многом связано с проведением Центробанком

политики низкой процентной ставки, а также курсом правительства на снижение

инфляции.

Следует надеяться на то, что все то позитивное влияние на

экономические преобразования в стране, которое банковская система оказывала на

протяжении последних лет продолжится и в будущем.

Большинство экономистов рассматривают кредитно-денежную

политику в качестве неотъемлемой части нашей национальной стабилизационгной

политики. Действительно, в пользу кредитно-денежной политики можно привести

несколько конкретных доводов.

1. Быстрота и гибкость. По сравнению с

фискальной политикой кредитно-денежная политика может быстро меняться.

2. Изоляция

от политического давления. Кроме того, по своей природе кредитно-денежная

политика мягче и консервативнее в политическом отношении, чем фискальная

политика. Изменения в государственных расходах непосредственно влияют на

распределение ресурсов, а налоговые изменения, без сомнения, могут иметь далеко

идущие политические последствия. Кредитно-денежная политика, наоборот,

действует тоньше и потому представляется более приемлемой в политическом

отношении.

3. Монетаризм. Хотя большинство

экономистов считают как фискальную, так и кредитно-денежную политику

действенным инструментом стабилизации, существует группа уважаемых экономистов

- называемых монетаристами, которые полагают, что

изменение денежного предложения - ключевой фактор определения уровня

экономической активности и фискальная политика относительно неэффективна.

Подобно фискальной политике, кредитно-денежная политика

призвана способствовать установлению в экономике общего уровня производства,

характеризующегося полной занятостью и отсутствием инфляции.

С учетом этого нельзя признать обоснованным сопоставление

данных о денежных базах и ВВП в России и других странах и соответственно

использование таких данных для оценки возможности эмиссии.

Данные о денежной базе также не могут рассматриваться как

достаточно обоснованные для оценки состояния денежной массы и ее соответствия

потребности оборота и для решения вопроса об ее увеличении или уменьшении.

Однако подсчет величины необходимой денежной массы сопряжен

со многими серьезными трудностями.

Важнейшим способом решением проблемы преодоления инфляции в

течении последних лет служит, как отмечалось, осуществление жесткой

денежно-кредитной политики прежде всего путем ограничения совокупного спроса.

В действительности даже при активной денежно-кредитной

политике происходит увеличение денежной массы в объеме, близком к изменению

объема ВВП (в текущих ценах). Речь идет о поддержании величины денежной массы

на определенном уровне по отношению к ВВП.

Меры осуществления такой политики состоят прежде всего в

воздействии на сферу обращения. При этом используются различные инструменты, в

том числе:

- ограничения при рефинансировании коммерческих банков;

- применение достаточно высоких норм обязательных резервов

коммерческих банков в Банке России;

- регулирование процентной политики Центральным банком;

- соблюдение нормативов, с помощью которых регулируется

деятельность коммерческих банков.

Перечисленные меры призваны ограничить возможности

предоставления ссуд коммерческими банками и тем самым оказать влияние на

снижение объема платежеспособного спроса.

Определенное влияние на использование кредита и на некоторые

процессы, происходящие в экономике, оказывает регулирование размера процентных

ставок за пользование кредитом. В частности, сравнительно высокий уровень

процентных ставок, применяемый в период значительной инфляции, способствует

ограничению спроса на кредит и снижает заинтересованность заемщиков в

использовании заемных средств. Это в свою очередь сказывается на уменьшении

платежеспособного спроса, что оказывает влияние на ограничение роста цен, т. е.

инфляционные процессы.

Не следует переоценивать значение снижения процентных ставок

за пользование кредитом на усиление положительных тенденций развития экономики,

и в том числе на расширение участия кредита в капиталовложениях. Имеются

противодействующие этому факторы, такие, например, как требование соблюдения

банками ликвидности, а также применяемых нормативов, регулирующих деятельность

коммерческих банков.

Важное значение имеет и заинтересованность банков в

увеличении доходов, в том числе и за счет взимания высоких процентных ставок.

Ограничения снижения процентных ставок за пользование заемными средствами мало

реальны в связи со слабым развитием конкуренции между банками.

Главной целью денежно-кредитной политики на 2005 г.

признается “снижение инфляции до запланированного уровня” (7,5-8,5%), при этом

Банк России будет учитывать “влияние динамики обменного курса национальной

валюты на состояние российской экономики”. Важно отметить, что инфляционный

ориентир не меняется в зависимости от варианта развития экономики. Вместе с

тем, очевидно, что влияние на инфляцию в трех вариантах различно.

Кроме того, “Основные направления…” готовятся на основе

фактических данных за I полугодие т.г., что является одним из главных

недостатков документа. Это приведет к необходимости пересмотра ряда показателей

в конце года. Однако, по итогам 2004 г. существенно недооценены показатели

оттока частного капитала и инфляции.

Список литературы

1.

Федеральный

закон от 3 февраля 1996 г. N 17-ФЗ "О внесении изменений и дополнений в

Закон РСФСР "О банках и банковской деятельности в РСФСР" (с изм. и доп. от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня,

7 августа 2001 г., 21 марта 2002 г.)

2. Федеральный

закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации

(Банке России)" (с изменениями от 10 января 2003 г.)

3.

Инструкция

ЦБР от 12 июля 1999 г. N 84-И "О порядке осуществления мер по предупреждению

несостоятельности (банкротства) кредитных организаций" (с изм. и доп. от 22 января, 27 августа 2001 г., 21 июня 2002

г.).

4. Алмазова О. Л. Дубоносов Л. А. Рынок против рынка. - М.:

Финансы и статистика, 1998г.

5. Анихин А. Мировой опыт защиты банковских вкладчиков: уроки

для России // МЭ и МО 1999г. № II.

6. Бункина М. Деньги, банки, валюта. M. 1997г.

7. Камаева В. Д. Основы экономической теории. МГТУ им Н. Э. Бауманам., 1999г.

8. Каширин

В., Куянцев И., Пимашков П.

Регулирование государством формирования и развития банковской системы //

Финансы 1999г. №5.

9. Курс

экономической теории /Под ред. М. Н. Чепурина, Е. А.

Киселевой. - Киров, 1997г.

10.

Линдерт П. Х. Экономика

мирохозяйственных связей. - М.: Прогресс, 1995г.

11.

Лукьянов В. А. Основные

направления единой государственной денежно-кредитной политики на 2003 год //

Деньги и кредит, №, 2003

12.

Макконелл К. Р., Брю С. Л. Экономикс: причины,

проблемы и политика 1-й т. - М.: Республика, 2001г.

13.

Наздрань Н., Березин И.

Денежные агрегаты: теория и практика //Вопросы экономики, 2002г. №6.

14.

Нуреев P. Деньги, банки и денежно-кредитная

политика М. Финстатинформ 2001г.

15.

Сенчагов В. Стратегия

государственной денежно-кредитной и бюджетно-налоговой политики России //

Вопросы экономики 2000г. №6.

16.

Чепурин М. Н. Курс

экономической теории "АСА" Киров. 1999г.

17.

Эклунд К. Эффективная

экономика. Шведская модель. - М.: Экономика, 2001г.

18.

Япольский М. М. Об

особенностях и проблемах денежно-кредитной политики. // Деньги и кредит 2000г.

№7

[1]

Ручкин В.А. Финансы. Учебное пособие. М. 1996 г. С. 14.

[2] Ежов

А.П. Финансы России. С-Пб., 1997. С.23.

[3]

Ручкин В.А. Финансы. Учебное пособие. М. 1996 г. С.17.

[4] Ежов

А.П. Финансы России. С-Пб., 1997. С.25.