Содержание

Введение.......................................................................................................... 3

1. Анализ эффективности использования финансовых ресурсов предприятия и их источников..................................................................................................... 5

1.1.Характеристика состава, структуры и источников финансовых ресурсов........... 5

1.2. Оценка эффективности использования финансовых ресурсов и факторов ее определяющих....................................................................................................................................................... 6

1.3. Выявление резервов повышения эффективности использования финансовых ресурсов и источников покрытия финансовой потребности............................................................. 8

2. Методические положения обоснования потребности предприятия в финансовых ресурсах и источниках их покрытия................................. 11

2.1. Последовательность планирования финансовых ресурсов и источников средств. 11

2.2. Методика расчета потребности предприятия в финансовых ресурсах и определения источников их покрытия...................................................................................................... 19

3. Обоснование потребности предприятия в финансовых ресурсах и выбор источников их покрытия........................................................................... 23

3.1. Расчет потребности предприятия в финансовых ресурсах с учетом производственных параметров.............................................................................................................................. 23

3.2. Определение вариантов покрытия потребности предприятия в финансовых ресурсах 29

Заключение.................................................................................................. 44

Литература................................................................................................... 45

Введение

Актуальность темы: современный рынок предъявляет серьезные требования к предприятию. Сложность и высокая подвижность происходящих на нем процессов создают новые предпосылки для более серьезного применения планирования.

В современных условиях формы финансовых отношений претерпевают серьезные изменения. Становление рынка и предпринимательства в России предполагает не только разгосударствление экономики, приватизацию предприятий, их демонополизацию для создания свободного экономического сектора, развитие конкуренции, либерализацию цен и внешнеэкономических связей предприятий, но и финансовое оздоровление народного хозяйства, создание адекватной системы финансовых отношений.

Финансовое планирование тесно связано с планированием производственно-хозяйственной деятельности. При административно-командной экономике составление финансового плана заключалось в механическом пересчете показателей производственного плана в финансовые показатели. Никакой самостоятельности у предприятий не было: все нормы спускались "сверху". Но сейчас, с развитием рыночных отношений финансы становятся основным видом ресурсов, именно их ограниченность начинает лимитировать производство. В связи с этим в значительной степени возрастает роль финансового планирования, изменяется его содержание как на предприятиях, так и в рамках всей финансовой системы страны.

Объектом исследования ООО «ЮКОН», занимающийся торговлей машинами.

Предметом исследования является процесс финансового планирования.

Цель работы является обоснование потребности предприятия в финансовых ресурсах ООО «ЮКОН»"

Данная цель достигается в процессе решения следующих задач:

- необходимо сформулировать понятие и виды финансового планирования в экономической литературе;

- раскрыть особенности и принципы финансового планирования на предприятии в транзитивной экономике;

- описать методику финансового планирования деятельности на предприятии;

- необходимо рассчитать и оценить показатели финансового планирования предприятия показать необходимость проведения безубыточности;

- проанализировать показатели финансового планирования;

- привести концептуальные основы разработки финансового плана;

- рассчитать прогноз расходной и доходной части финансового плана на 2005г.

1. Анализ эффективности использования финансовых ресурсов предприятия и их источников.

1.1.Характеристика состава, структуры и источников финансовых ресурсов.

Рассчитаем потребность в активах для ООО «ЮКОН»" по таблице 1, на которой показаны изменения активов в период с на 1.03.04 по 1.01.05.

Таблица 1

Динамика активов в период с на 1.03.04 по 1.01.05

|

Активы |

на 1.03.04 |

на 1.07.04 |

на 1.10.04 |

на 1.01.05 |

|

ВНЕОБОРОТНЫЕ АКТИВЫ |

0 |

5153 |

5865 |

5407 |

|

В том числе Нематериальные активы (04, 05 |

0 |

36 |

54 |

0 |

|

Основные средства (01, 02, 03) |

0 |

4745 |

5215 |

4837 |

|

Незавершенное строительство |

0 |

366 |

591 |

565 |

|

Прочие внеоборотные активы |

0 |

0 |

0 |

5 |

|

ОБОРОТНЫЕ АКТИВЫ |

10611 |

43649 |

43198 |

41852 |

|

В том числе Запасы |

3958 |

32740 |

33056 |

32879 |

|

Денежные средства |

2237 |

426 |

1273 |

385 |

Из табл. 1 видно, что основным фактором формирования активов за рассматриваемые кварталы представляют основные средства.

Таблица 2

Удельный вес в общей величине активов

|

Показатели |

на 1.03.04 |

на 1.07.04 |

на 1.10.04 |

на 1.01.05 |

|

Внеоборотные активы |

0 |

10,56 |

11,95 |

11,44 |

|

Оборотные активы |

100 |

89,44 |

88,05 |

88,56 |

|

ИТОГО |

100% |

100% |

100% |

100% |

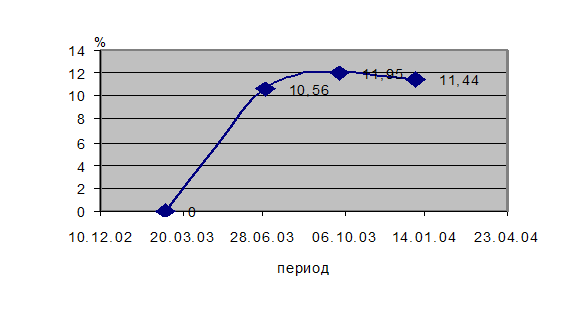

Рис. 1 Удельный вес внеоборотных активов

Рис. 1 Удельный вес внеоборотных активов

Из проведенного выше анализа на рис. 1 и 2 видно, что основным фактором формирования активов за рассматриваемые кварталы представляют основные средства.

Если проанализировать какую часть составляют больше внеоборотные активы или оборотные активы, то можно заметить, что в на 1.03.03 вообще нет внеоборотных активов и далее доля оборотных активов выше, чем внеоборотных.

1.2. Оценка эффективности использования финансовых ресурсов и факторов ее определяющих.

Оценка ликвидности баланса означает изучение способности предприятия быстро гасить свою задолженность по общей сумме и по срокам наступления платежей на протяжении 2004 года при исследованнии по кварталам.

После проведения анализа ликвидности ООО «ЮКОН»" занесем полученные данные в табл. .3.

Таблица 3

Коэффициенты ликвидности

|

Показатели |

на 1.03.04 |

на 1.07.04 |

на 1.10.04 |

на 1.01.05 |

Норма |

Отклоне-ние за год |

|

Общий показатель ликвидности |

0,599 |

0,36 |

0,406 |

0,402 |

1 |

-0,197 |

|

Показатель абсолютной ликвидности |

0,0214 |

0,0226 |

0,0347 |

0,0137 |

0,2 |

-0,0077 |

|

Показатель критической ликвидности |

0,633 |

0,208 |

0,164 |

0,159 |

1,5 |

-0,474 |

|

Показатель текущей ликвидности |

1,013 |

0,961 |

1,055 |

1,075 |

1 |

0,062 |

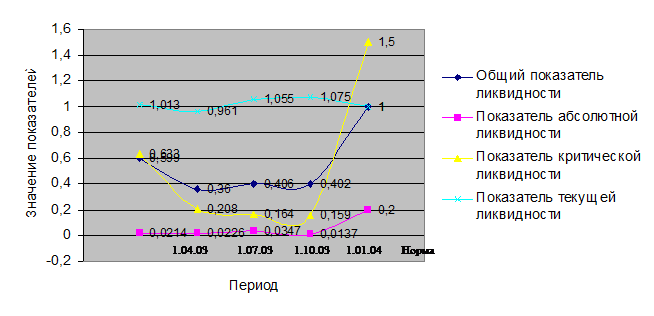

Из таблице видно, что условия абсолютной ликвидности и условие текущей ликвидности не выполнено, а выполнено только условие перспективной ликвидности, ситуация совпадает на начало и конец года.

Общий показатель ликвидности понижается за рассматриваемый период и не достигает нормативного значения.

Показатель абсолютной ликвидности показывает какую часть критической задолженности предприятие может погасить в ближайшее время.

Показатель абсолютной ликвидности за рассматриваемый период понизился, но даже на начало рассматриваемого периода ниже минимального нормативного значения. Это говорит о том, что предприятие ООО «ЮКОН» не может погасить краткосрочных обязательств в ближайшее время, к тому же ситуация ухудшается.

Показатель критической ликвидности на начало года почти достиг минимального нормативного значения, а за рассматриваемый период понизился, причем значительно. Это говорит о том, что на предприятии ООО «ЮКОН»" наблюдаются отрицательные тенденции, оно не может погасить краткосрочных обязательств в период равный средней продолжительности оборота дебиторской задолженности.

Показатель текущей ликвидности за рассматриваемый период повысился и находится выше нормы. Это говорит о том, что предприятие ООО «ЮКОН»" с апреля 2003 г. может погасить свои краткосрочные обязательства за счет текущих активов, т. е. у предприятия теперь достаточно количества средств для погашения своих краткосрочных обязательств и это свидетельствует о наличии финансового риска и угрозе банкротства.

|

Рис. 2 Динамика коэффициентов ликвидности

Из табл. и рис. 2 заметны отрицательные тенденции коэффициентов ликвидности, свидетельствующие о неплатежеспособности предприятия.

1.3. Выявление резервов повышения эффективности использования финансовых ресурсов и источников покрытия финансовой потребности.

Главной целью управления активами предприятия, в том числе и финансовыми ресурсами, является в общем случае максимизация прибыли на вложенный капитал при обеспечении устойчивой и достаточной платежеспособности предприятия. Причем в условиях экономического кризиса устойчивая платежеспособность важнее доходности (неплатежеспособность может быть хуже убыточности).

Задачи максимизации прибыли на вложенный капитал (рентабельности) и обеспечения высокой платежеспособности в определенной мере противостоят друг другу. Так, для повышения рентабельности денежные средства должны быть вложены в различные оборотные и необоротные активы с заведомо более низкой, чем деньги, ликвидностью. А для обеспечения устойчивой платежеспособности у предприятия постоянно должна находиться на счете некоторая сумма денежных средств, фактически изъятая из оборота для текущих платежей. Часть средств должна быть размещена в виде высоколиквидных активов. Таким образом, важной задачей в части управления финансовыми ресурсами предприятия является обеспечение оптимального соотношения между платежеспособностью и рентабельностью путем поддержания соответствующих размеров и структуры оборотных активов. Необходимо также поддерживать оптимальное соотношение собственных и заемных оборотных средств, так как от этого непосредственно зависят финансовая устойчивость и независимость предприятия, возможность получения новых кредитов и др.

Для улучшения финансового состояния предприятия необходимо уменьшить переток оборотных активов в дебиторскую задолженность, т. е. средства данного предприятия, находящиеся в обороте других предприятий.

По определению и по расположению в балансе дебиторская задолженность является более ликвидным активом, чем, например, производственные запасы. Поэтому ее наличие должно быть в принципе относительно благоприятнее, чем наличие на ту же сумму излишних запасов. Это положение верно для развитых стран с сетью финансовых компаний, оказывающих множество разных услуг. Дебиторскую задолженность можно продать банку или другому финансовому институту, занимающемуся факторинговыми или форфейтинговыми операциями. Но в современной России ликвидность дебиторской задолженности очень низка и часто не поддается достоверной оценке, а ее продажа при наличии высокой инфляции и неразвитости подобных операций на нашем финансовом рынке в силу высокого риска практически невозможна.

Приведем далее факторный анализ оборотных средств.

Об.с. = В *Коб.с.

Где Об.с. – оборотные средства,

В – выручка,

Коб.с. – коэффициент оборачиваемости оборотных средств

Расчет влияния факторов способом цепной подстановки

Изменение оборотных средств за счет изменения выручки

![]() (В1 – В0) * Коб.с.0

(В1 – В0) * Коб.с.0

Изменение оборотных средств за счет изменения оборачиваемости оборотных средств

![]() В1 *

(Коб.с.1 - Коб.с.0)

В1 *

(Коб.с.1 - Коб.с.0)

Из факторного анализа выделяют плюсы и минусы предприятия, что позволяет в дальнейшем улучшить политику управления оборотными средствами на предприятии.

Необходимо продуманное отношение к большим закупкам впрок сырья, материалов и комплектующих изделий (за исключением активов с устойчивым ростом рыночных цен, опережающим инфляцию, и то в ограниченных пределах). Выгода от таких закупок может быть чисто иллюзорной, так как они, как правило, приводят к занижению себестоимости со всеми вытекающими отсюда "налоговыми последствиями" и к замедлению оборачиваемости оборотных средств, что оказывает негативное воздействие на финансовую устойчивость предприятия.

Таким образом, предприятие в случае эффективного управления своими и чужими оборотными средствами может добиться рационального экономического положения, сбалансированного относительно ликвидности и доходности.

2. Методические положения обоснования потребности предприятия в финансовых ресурсах и источниках их покрытия.

2.1. Последовательность планирования финансовых ресурсов и источников средств.

Процесс финансового планирования включает несколько этапов.

На первом — анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий — бухгалтерский баланс, отчеты о прибылях и убытках, отчет о движении денежных средств.

Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчета финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Причем сложная аналитическая работа на этом этапе несколько облегчается тем, что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию.

К основным финансовым показателям относятся: собственные оборотные средства, амортизационные отчисления, кредиторская и дебиторская задолженность, прибыль.

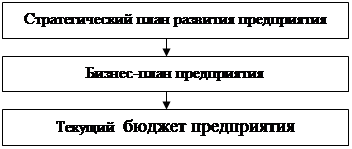

Ниже на рис. 3 приведен укрупненный процесс планирования на предприятии.

|

Рис.3 Система финансового планирования на предприятии

Для решения этих задач могут применяться различные методы планирования: нормативный, расчетно-аналитический, балансовый, метод оптимизации плановых решений, экономико-математическое моделирование.

Однако не стоит думать, что планирование – это панацея от всех бед. С введением на предприятии планирования результаты не появятся на следующий день. Необходимо, чтобы планирование носило долговременный характер. По исследованиям западных экспертов, лишь 6% от общего числа предприятий ведущих постоянное планирование добиваются успеха. В основной массе планирование создает стабильность в развитии предприятия, поддерживает его потенциал на высоком уровне, оказывает помощь для эффективного развития.

Баланс предприятия входит в состав документов финансового планирования, а отчетный бухгалтерский баланс является исходной базой на первой стадии планирования. При этом западные компании используют для анализа, как правило, внутренний баланс, включающий наиболее достоверную информацию для внутрифирменного пользования. Внешний баланс, обычно составляющийся для публикации, по целому ряду причин (налогообложение, создание резервного капитала и др.) показывает уменьшенные размеры прибыли.

Второй этап предусматривает составление основных прогнозных документов, таких как прогноз баланса, отчета о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия.

На третьем этапе уточняются и конкретизируются показатели прогнозных финансовых документов посредством составления текущих финансовых планов.

На четвертом этапе осуществляется оперативное финансовое планирование.

Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением.

Необходимо добиться такого положения, чтобы вся деятельность предприятия в комплексе была бы рентабельна и обеспечивала бы денежные поступления в объеме, удовлетворяющем заинтересованные в результатах работы предприятия группы лиц (владельцев, кредиторов и пр.). Описание ожидаемых результатов экономической деятельности в будущий период имеет место при составлении бюджетов (планов) предприятия.

Прогноз объемов реализации (план сбыта) - своего рода отправная точка при подготовке финансового планирования, поскольку намечаемый объем продаж оказывает влияние на все составные части планирования. План сбыта обычно показывает количество единиц каждого изделия, которые компания предполагает продавать. Эта цифра умножается на предполагаемую цену продажи единицы изделия для составления плана сбыта. План сбыта включает также исчисление ожидаемых денежных поступлений от продажи в кредит, которые позднее будут учтены при составлении кассового плана. Прогноз объемов реализации призван дать представление о доле рынка, которую предполагается завоевать своей продукцией.

Стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

СРтб = ![]()

где СРтб —стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Ипост — сумма постоянных операционных издержек (неизменная в рассматриваемом периоде);

Учд—уровень чистого операционного дохода к объему реализации продукции, %;

Уи пер— уровень переменных операционных издержек к объему реализации продукции, %;

Натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

НРтб=![]()

НРтб = ![]()

НРтб = ![]()

где НРтб— натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Цеп —цена единицы реализуемой продукции;

Графически "точка безубыточности" (или "порог рентабельности") операционной деятельности предприятия в коротком периоде, в течение которого не меняются уровень цен на продукцию, уровень переменных издержек и сумма постоянных издержек.

Задача планирования доходов и расходов - показать, как будет формироваться и изменяться прибыль предприятия. В основе его составления лежит прогноз объемов реализации продукции.

Для нового проекта прогноз денежных потоков может быть более важен, чем прогноз прибылей, из-за того, что в нем детально рассматриваются величина и время максимального денежного притока и оттока. Обычно уровень прибыли, особенно в начальные году осуществления проекта, не является определяющим при рассмотрении непосредственных финансовых нужд. Более того, доходы, как правило, не превышают расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной период, прогноз подчеркивает необходимость и время дополнительного финансирования и определяет пиковые требования к рабочему капиталу. Администрация решает, как это дополнительное финансирование должно быть получено и в какие сроки и как будет осуществлен возврат средств.

Если проект разрабатывается в сезонной или циклической отрасли, или в отрасли, где смежники требуют от новой фирмы наличных выплат (или необходимо капитальное строительство), прежде чем продукт будет готов к продаже и начнет приносить доход, прогноз денежных потоков является важнейшим фактором для принятия решения о продолжении дела. Детализованный прогноз, который понятен и пригоден для руководства, может помочь привлечь внимание к проекту, несмотря на периодически возникающие денежные кризисы, которые следует предотвращать.

Когда денежный поток сформирован, необходимо обсудить противоречия между денежными потребностями и их возможным удовлетворением в критические точки, например при низком накоплении средств и при предполагаемых снижениях продаж.

На предприятии необходимо проводить планирование использование как основного, так и оборотного капитала. Важным фактором планирования использования оборотного капитала является планирование времени поступления дохода и расхода. Наличие оборотного капитала предприятия должно покрывать расходы со времени приобретения товара до оплаты его потребителем.

Планирование потребностей в основном капитале. По мере развития предприятия станки изнашиваются, изменяется технология, требуются новые здания, оборудование, компьютеры. Часто сроки приобретения основного капитала достаточно велики.

Это означает, что важно включить финансовое планирование в процесс стратегического планирования предприятия. Если автосалон хочет завоевать новые рынки и увеличить продажу, оно должно позаботиться о потребности в капитале в процессе формирования долгосрочных планов по маркетингу и основных исследований по производственным методам.

Смета торговых и административных расходов. Содержит перечень общефирменных расходов, понесенных в процессе реализации продукции и организации бизнеса. Для составления прогнозного отчета о прибылях и убытках (продажа минус переменные затраты минус постоянные затраты) нужно рассчитать переменные торговые и административные расходы, приходящиеся на единицу продукции.

Планирование источников дохода. Известно много источников фондов предприятия, включая доход от продажи продукции, инвестиции ее собственников, а также займа. Задача прежде всего состоит в нахождении лучшего источника для каждой потребности и именно в то время, когда возникает такая потребность.

Очень популярным подходом при планировании является принцип "желаемого дохода". Он начинается с того, что предприниматель определяет, какой доход он хочет получить, а затем определяет объем продаж, необходимый для покрытия всех расходов и обеспечения этого дохода.

План доходов и расходов основывается на следующих прогнозных оценках:

доходов от реализации;

прочих доходов;

издержек производства и реализации товара;

прочих издержек: ожидаемых налоговых выплат, выплат процентов по долгам.

План доходов и расходов также составляется в первый год помесячно, во второй - поквартально, в третий - в целом.

Оборотный капитал – это выраженные в рублях текущие активы организации, включающие денежные средства, легкореализуемые ценные бумаги, товарно-материальные запасы и дебиторскую задолженность. Реализация, маркетинг, финансовые решения, установление цен и заработная плата – это кратчайший перечень видов деятельности, которые влияют не только на величину оборотного капитала, но и на скорость превращения отдельных активов в деньги. Что касается внешних факторов – это, прежде всего, конъюнктура рынка.

Как было отмечено, основной задачей краткосрочного финансового планирования является обеспечение и поддержание ликвидности предприятия. Под ликвидностью понимается способность предприятия осуществлять денежные выплаты в объеме и в сроки, предусмотренные договорами. Предприятие, являющееся ликвидным, в состоянии осуществлять текущую деятельность, т.е. у него имеется достаточно средств, чтобы произвести необходимые выплаты работникам, поставщикам и инвесторам, заплатить налоги и т.д. И наоборот, предприятие, не являющееся ликвидным, не может в короткое время изыскать средства, необходимые для данных платежей, и это приводит к срыву текущих операций. В некоторых случаях неликвидность может быть временной.

Для оценки ликвидности баланса средства предприятия (актив баланса) и источники имущества предприятия (пассив баланса) подразделяются на четыре группы. Причем, при группировки статей актива баланса средства распределяются по степени убывания ликвидности:

Таблица 4

Ликвидность баланса

|

АКТИВ БАЛАНСА |

ПАССИВ БАЛАНСА |

|

А1 - наиболее срочные ликвидные активы денежные средства (стр.260) + краткосрочные финансовые вложения (стр. 250) |

П1 - наиболее срочные пассивы кредиторская задолженность (стр. 620)+ стр. 630 |

|

А2 – быстро реализуемые активы дебиторская задолженность со сроком погашения менее 12 мес. (стр. 240) |

П2 – Краткосрочные пассивы краткосрочные кредиты и займы (стр. 610) |

|

А3 – медленно реализуемые активы дебиторская задолженность со сроком погашения более 12 мес. (стр. 230) + запасы (стр. 210) + долгосрочные финансовые вложения (стр. 140)+НДС (стр.220) |

П3 – долгосрочные обязательства долгосрочные пассивы (стр. 590) |

|

А4 – трудно реализуемые активы внеоборотные активы (стр.190) - долгосрочные финансовые вложения (стр. 140) |

П4 – постоянные пассивы Собственный капитал (стр. 490)+ стр. 640+стр. 650- стр.216 |

Теперь рассмотрим в табл. 5 ряд основных коэффициентов, характеризующих ликвидность.

Таблица 5

Коэффициенты ликвидности

|

№ п.п. |

Наименование показателя |

Способ расчета |

Нормальное ограничение |

|

1 |

Общий показатель ликвидности |

L1=(A1+ 0,5А2+0,3А3) / (П1 +0,5П2 + 0,3П3) |

L1 >=1 |

|

2 |

Коэффициент абсолютной ликвидности |

L2 = A1/ (П1+П2) |

L2 > 0,2...0,7 |

|

3 |

Коэффициент критической оценки (быстрой ликвидности) |

L3 = (А1+А2) / (П1+П2) |

Допустимая 0,7...0,8; Желательная L3>=1,5 |

|

4 |

Коэффициент текущей ликвидности |

L4 = (А1+А2+А3/(П1+П2) |

Необходимое значение 1; Оптимальное - не менее 0,2 |

|

5 |

Коэффициент восстановления платежеспособности |

L5 = (L4ф + 6/t*(L4ф-L4н))/2 |

не менее 0,1 |

Для получения детальной и всесторонней картины, отражающей степень ликвидности предприятия, необходим анализ бюджета его денежных средств.

Основная задача анализа денежных потоков заключается в выявлении причин недостатка (избытка) денежных средств, определении источников их поступлений и направлений использования.

Формы и методы финансового планирования определяются многообразием целей и условий финансовых расчетов (финансовый, раздел бизнес-плана, виды деятельности предприятия, степень сбалансированности ресурсов и др.).

2.2. Методика расчета потребности предприятия в финансовых ресурсах и определения источников их покрытия.

Оборотные средства участвуют в кругообороте в двух его сферах: в сфере производства и в сфере обращения. Поэтому различают оборотные производственные фонды и фонды в сфере обращения.

Оборотные средства должны обеспечить непрерывность процесса производства. Поэтому состав и размер потребности предприятия в оборотных средствах определяется не только потребностями производства, но и потребностями обращения.

Потребность предприятия в оборотных средствах зависит от множества факторов:

объемов производства и реализации;

вида бизнеса (характера деятельности предприятия); -

масштаба деятельности (бизнеса);

длительности производственного цикла;

структуры капитала предприятия;

учетной политики предприятия и системы расчетов;

условий и практики кредитования хозяйственной деятельности предприятий;

уровня материально-технического снабжения;

видов и структуры потребляемого сырья;

темпов роста объемов производства и реализации продукции .предприятия;

искусства менеджеров и бухгалтеров и других факторов.

Точный расчет потребности предприятия в оборотных средствах необходимо вести из расчета времени пребывания оборотных средств в сфере производства и в сфере обращения, которое зависит от перечисленных выше факторов.

Время пребывания оборотных средств в производстве охватывает: время, в течение которого оборотные средства производства находятся в процессе непосредственного функционирования (или обработки); время перерывов в процессе производства, не требующих затрат рабочей силы; время, в течение которого оборотные средства производства пребывают в состоянии запасов.

Время пребывания оборотных средств в сфере обращения охватывает время нахождения их в форме остатков нереализованной продукции, денежных средств в кассе предприятия, на счетах в банках и в расчетах с хозяйствующими субъектами.

Общее время оборота оборотных средств (длительность одного оборота или скорость оборота) складывается из времени пребывания их в сфере производства и в сфере обращения. Оно является важнейшей характеристикой, влияющей на эффективность использования оборотных средств и финансовое состояние предприятия.

Скорость оборота оборотных средств характеризует уровень производственного потребления оборотных средств. Чем выше скорость оборота, тем меньше потребности предприятия в оборотных средствах. Это может быть достигнуто как за счет ускорения процессов реализации продукции, так и за счет уменьшения затрат на производство и снижения себестоимости продукции.

Таким образом, скорость оборота оборотных средств следует отнести к числу наиболее важных качественных показателей работы предприятия.

Известны три метода расчета нормативов оборотных средств: аналитический, метод прямого счета, коэффициентный метод.[1]

Аналитический, или опытно-статистический метод нормирования отражает сложившуюся практику организации производства, снабжения и сбыта. Сущность его состоит в том, что при анализе имеющихся товарно-материальных ценностей корректируются их фактические запасы и исключаются излишние и ненужные ценности.

Метод прямого счета предусматривает научно обоснованный расчет запасов по каждому элементу оборотных средств в условиях достигнутого организационно-технического уровня предприятий с учетом всех изменений, происходящих в развитии техники и технологии, в организации производства, транспортировке товарно-материальных ценностей и в области расчетов.

При коэффициентном методе, в сводный норматив предшествующего периода вносятся поправки на планируемое изменение объема производства и на ускорение оборачиваемости средств. Применение дифференцированных коэффициентов по отдельным элементам оборотных средств допустимо, если нормативы периодически уточняются путем прямого счета.

Основным методом нормирования является метод прямого счета по Нижнему элементу оборотных средств в отдельности. Другие методы нормирования используются в промышленности как вспомогательные. Общие нормативы собственных оборотных средств определяются в размере их минимальной потребности для образования необходимых для выполнения планов производства и реализации продукции запасов сырья, материалов, топлива, малоценных и быстроизнашивающихся предметов, незавершенною производства, готовых изделий (товаров), на расходы будущих периодов, и также для осуществления расчетов в установленные сроки.

Нормирование оборотных средств заключается: 1) в разработке и установлении норм запасов всех оборотных средств по отдельным видам товарно-материальных ценностей, выраженных, как правило, в днях; 2) в разработке нормативов собственных оборотных средств в целом и для каждого их элемента в денежном выражении. Нормы запасов оборотных средств применяются в течение ряда лет для расчетов годовых нормативов. Они уточняются по отдельным видам материальных ценностей при составлении годовых финансовых планов в случае существенного изменении условий производства, снабжения и сбыта.

Норматив собственных оборотных средств каждого предприятия определяется следующими основными показателями: 1) объемом производства и реализации продукции; 2) затратами на производство, хранение реализацию продукции; 3) нормами запаса оборотных средств (нормами оборотных средств) по отдельным видам товарно-материальных ценностей и затрат, выраженных в днях.

Рассмотрим основные принципы нормирования трех важнейших элементов оборотных средств: 1) сырья, основных материалов и покупных

•полуфабрикатов (в дальнейшем — материалов); 2) незавершенного производства; 3) готовой продукции.

Нормирование материалов. Норматив собственных оборотных средств материалы определяется как произведение стоимости однодневного расхода и нормы оборотных средств в днях. Средняя норма оборотных средств на материалы в днях исчисляется в целом как средневзвешенная от норм запаса оборотных средств по отдельным видам материалов. В норму оборотных средств в днях включается время:

а) нахождения материала в пути от оплаты счета до прибытия;

б) приемки, разгрузки, сортировки, складирования и лабораторного анализа;

в) подготовки к производству (например, естественная сушка и пр.);

г) пребывания в виде текущего складского запаса;

д) пребывания в виде гарантийного (страхового) запаса. Расчет времени производится в соответствии с отраслевыми инструкциями с учетом конкретных условий данного предприятия.

3. Обоснование потребности предприятия в финансовых ресурсах и выбор источников их покрытия.

3.1. Расчет потребности предприятия в финансовых ресурсах с учетом производственных параметров.

Рассчитаем собственные оборотные средства и текущие финансовые потребности (см. таб 6)

Таблица 6

Расчет собственных оборотных средств и текущих финансовых потребностей

|

№ |

Показатель |

Формула |

на 1.03.04 |

на 1.07.04 |

на 1.10.04 |

на 1.01.05 |

|

1 |

Текущие активы, руб. |

стр.290 ф. №1 |

10611 |

43649 |

43198 |

41852 |

|

2 |

Текущие пассивы, руб. |

стр.690 ф. №1 |

10475 |

45711 |

41751 |

39761 |

|

3 |

Денежные средства, руб. |

стр.260 ф. №1 |

2237 |

426 |

1273 |

385 |

|

4 |

Собственные оборотные средства, руб. |

стр.290-стр.690 ф. №1 |

136 |

-2062 |

1447 |

2091 |

|

5 |

Текущие финансовые потребности, руб. |

стр.290-стр.260-стр.690 ф. №1 |

-2101 |

-2488 |

174 |

1706 |

|

6 |

Запасы |

стр.210 ф. №1 |

3958 |

32740 |

33056 |

32879 |

|

7 |

ДЗ |

стр.230+стр.240 ф. №2 |

4399 |

8421 |

5333 |

5643 |

|

8 |

КЗ |

стр.620 ф. №3 |

3518 |

40553 |

33130 |

27094 |

|

9 |

Период оборачиваемости запасов |

(стр.210 ф. №1 /стр.010 ф. №2)*Т |

323,54 |

273,23 |

123,08 |

75,74 |

|

10 |

Период оборачиваемости ДЗ |

((стр.230+стр.240) ф. №1/стр.010 ф. №2)*Т |

359,59 |

70,28 |

19,86 |

13,00 |

|

11 |

Период оборачиваемости КЗ |

(стр.620 ф. №1/стр.010 ф. №2)*Т |

287,57 |

338,43 |

123,36 |

62,42 |

|

12 |

Период оборачиваемости оборотных средств |

п.9+п.10+п.11 |

970,71 |

681,93 |

266,30 |

151,16 |

ООО «ЮКОН»" заинтересовано в сокращении показателей Период оборачиваемости запасов и Период оборачиваемости дебиторской задолженности и в увеличении показателя Период оборачиваемости кредиторской задолженности с целью сокращения периода оборачиваемости оборотных средств, что и наблюдается за анализируемый период.

Рассчитаем для ООО «ЮКОН»" разумную длительность отсрочек по клиентской задолженности, с одной стороны, и по платежам поставщикам, с другой стороны.

ООО «ЮКОН»" получает в среднем один месяц отсрочки платежа по поставкам иномарок и, в свою очередь, предоставляют клиентам месячные отсрочки. Посмотрим, “взвесив” выручку и стоимость машин по средней длительности отсрочки соответствующих платежей на сколько эта ситуация идеальна.

Если среднегодовой оборот ООО «ЮКОН»" на 1 марта 2003 года составляет 4399 тыс. руб., а стоимость потребляемого сырья — 8325 тыс. руб., то клиентская задолженность не перекрывается коммерческим кредитом поставщиков полностью.

Таблица 7

Расчет текущего дефицита (профицита) оборотных средств

|

Показатель |

на 1.03.04 |

на 1.07.04 |

на 1.10.04 |

на 1.01.05 |

|

Дебиторская задолженность |

4399 |

8421 |

5333 |

5643 |

|

Кредиторская задолженность |

8325 |

40553 |

33130 |

27094 |

|

Текущий дефицит оборотных средств |

-3926 |

-32132 |

-27797 |

-21451 |

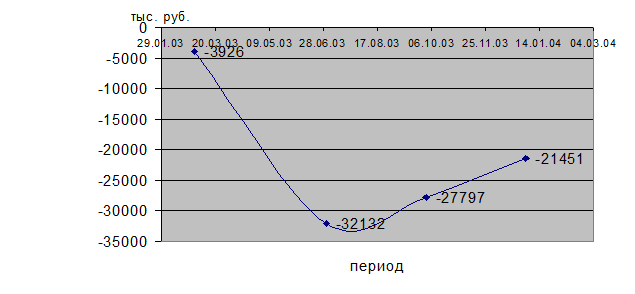

ООО «ЮКОН»" на 1.03.03 года имело “прореху” в бюджете в размере 3926 тыс. руб. а к концу 2003 года “прореха” в бюджете увеличилась до 21451 тыс. руб.

На рис. 4 показана динамика изменения текущего дефицита оборотных средств

Рис. 4 Текущий дефицит оборотных средств

Рис. 4 Текущий дефицит оборотных средств

Следовательно, ООО «ЮКОН» нужна отсрочка по платежам поставщикам, чтобы компенсировать месячную отсрочку клиентам.

На ООО «ЮКОН» коммерческий кредит поставщиков не перекрывает клиентскую задолженность, в связи с этим на ООО «ЮКОН» в каждый данный момент оказываются денежные средства меньше, чем необходимо для обеспечения бесперебойности продаж (величина ТФП оказывается при этом отрицательной). Задача эта сводится к расчету разумной длительности отсрочек платежей по поставкам машин (услугам других организаций) и их реализации (услуг). Вскоре будет сделан такой расчет, но прежде отметим, что величина ТФП неодинакова для различных отраслей и даже для предприятий одной и той же отрасли.

Рассмотрим формирование запасов ООО «ЮКОН».

Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить общую потребность в финансовых ресурсах, авансируемых на формирование запасов, т. е. определить размер оборотных активов, обслуживающих эту стадию производственно-коммерческого цикла.

Таблица 8

Расчет объема финансовых средств, авансируемых в запасы

|

Показатель |

Формула |

01.03.03 |

01.07.03 |

01.10.03 |

01.01.04 |

|

Запасы |

стр.210 ф. №1 |

3958 |

32740 |

33056 |

32879 |

|

СР |

стр.210ф. №1/360 |

10,99 |

90,94 |

91,82 |

91,33 |

|

Нз |

стр.210ф. №1/010 ф. №2*Т |

323,54 |

273,23 |

123,08 |

75,74 |

|

КЗ' |

стр.621 ф. №1 |

3518 |

37347 |

23198 |

22401 |

|

ФСз |

СР*Нз - КЗ' |

39,17 |

-12498,66 |

-11896,24 |

-15483,39 |

Важным показателем, характеризующим работу предприятий, является себестоимость продукции. От ее величины зависят финансовые результаты деятельности предприятий, финансовое состояние хозяйствующих субъектов.

Анализ себестоимости продукции, работ и услуг имеет исключительно важное значение. Он позволяет выяснить тенденции изменения данного показателя, выполнения плана по его уровню, определить влияние факторов на его прирост и на этой основе дать оценку работы предприятия по использованию возможностей и установить резервы снижения себестоимости продукции.

Планирование и учет себестоимости фабрика ведет, в частности, по экономическим элементам затрат.

При определении эффективности инвестиционного проекта оценка предстоящих затрат и результатов осуществляется в пределах периода планирования, который измеряется количеством шагов расчёта. Шагом расчёта в пределах планирования могут быть: месяц, квартал, квартал или год.

Для соизмерения показателей по различным шагам периода планирования при оценке эффективности инвестиционного проекта используется приведение их к ценности в начальном шаге (дисконтирование).

Технически приведение к начальному шагу затрат, результатов и эффектов, которые имеют место на t - ом шаге расчёта реализации проекта, производится путём их умножения на коэффициент дисконтирования at , который определяется по формуле:

at = 1 / (1+E)t ,

где t - номер шага расчёта (t = 0, 1,.... Т);

Т - период планирования;

Е - норма дисконтирования, равная приемлемой для инвестора норме

доходности на капитал.

Для сравнения вариантов инвестиционного проекта, а также для сравнения различных инвестиционных проектов используется ряд общепринятых показателей. К ним относятся: чистый дисконтированный доход (ЧДД), индекс доходности (ИД), внутренняя норма доходности (ВНД), срок окупаемости.

Чистый дисконтированный доход - это сумма текущих эффектов (разницы результатов и затрат) за весь период планирования, приведённая к начальному шагу. ЧДД рассчитывается по формуле.

ЧДД = S (Rt - Зt*) * at – К,

где Rt – результаты, достигаемые на t- ом шаге расчёта;

Зt - затраты, осуществляемые на t - ом шаге расчёта, при условии, что в

них входят капиталовложения;

at - коэффициент дисконтирования;

К - сумма дисконтированных капиталовложений.

Сумма дисконтированных капиталовложений вычисляется по формуле

К = SKt * at,

где Кt- капиталовложения на t-ом шаге;

a - коэффициент дисконтирования;

В случае если ЧДД положителен, проект эффективен, если отрицателен - неэффективен. Чем больше ЧДД, тем эффективнее проект.

Индекс доходности - это отношение приведённого эффекта к приведённым капиталовложениям. Индекс доходности рассчитывается по формуле:

ИД = 1/К * S(Rt-Зt*) * at ,

Где К - сумма дисконтированных капиталовложений;

Rt – результаты, достигаемые на t- ом шаге расчёта;

Зt - затраты, осуществляемые на t - ом шаге расчёта;

at - коэффициент дисконтирования.

Если ИД больше единицы, проект эффективен, если ИД меньше единицы - неэффективен.

Срок окупаемости - это минимальный временной интервал (от начала осуществления проекта), за пределами которого ЧДД становится и в дальнейшем остается неотрицательным.

При осуществлении проекта выделяется три вида деятельности: инвестиционная, операционная и финансовая.

Положительное сальдо денежных потоков на t-ом шаге определяет излишние денежные средства на t-ом шаге. Отрицательное - определяет недостающие денежные средства на t-ом шаге.

Необходимым критерием осуществимости инвестиционного проекта является положительность сальдо накопленных денежных потоков в любом временном интервале, в котором осуществляют затраты и получают доходы. Отрицательная величина сальдо накопленных денежных потоков свидетельствует о необходимости привлечения дополнительных собственных или заёмных средств и отражения этих средств в расчётах эффективности.

3.2. Определение вариантов покрытия потребности предприятия в финансовых ресурсах

Рассмотрим один из примеров привлечения финансовых ресурсов, финансовый лизинг, который позволяет повысить инвестиционную активность предприятия.

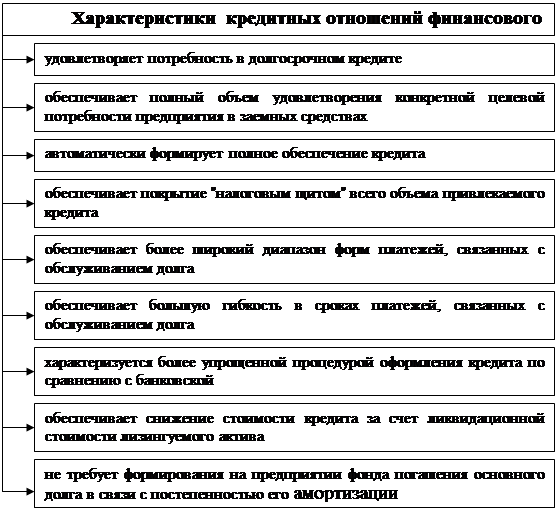

Кредитные отношения финансового лизинга характеризуются многоаспектностью, проявляемой в достаточно широком диапазоне (см. рис.5).

Эти кредитные аспекты финансового лизинга заключаются в следующем.

Финансовый лизинг удовлетворяет потребность в наиболее дефицитном виде заемного капитала – долгосрочном кредите. На современном этапе долгосрочное банковское кредитование предприятий сведено к минимуму. Это является серьезным тормозом в осуществлении предприятиями инвестиционной деятельности, связанной с обновлением и расширением состава их внеооборотных активов. Использование в этих целях финансового лизинга позволяет в значительной мере удовлетворить потребности предприятия в привлечении долгосрочного кредита.

Финансовый лизинг обеспечивает полный объем удовлетворения конкретной целевой потребности предприятия в заемных средствах. Использование финансового лизинга в конкретных целях обновления и расширения состава активной части операционных внеооборотных активов позволяет предприятию полностью исключить иные формы финансирования этого процесса за счет как собственного, так и заемного капитала, снижает зависимость предприятия от банковского кредитования.

|

Рис. 5 Характеристики кредитных отношений финансового лизинга

Финансовый лизинг автоматически формирует полное обеспечение кредита, что снижает стоимость его привлечения. Формой такого обеспечения кредита является сам лизингуемый актив, который в случае финансовой несостоятельности (банкротства) предприятия может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке. Дополнительной формой такого обеспечения кредита является обязательное страхование лизингуемого актива лизингополучателем (рейтером) в пользу лизингодателя (лиссора). Снижение уровня кредитного риска лизингодателя (в соответственно и его премии за риск) создает предпосылки для соответствующего снижения стоимости привлечения предприятием этого вида финансового кредита (в сравнении с банковским кредитом).

Финансовый лизинг обеспечивает покрытие "налоговым щитом" всего объема привлекаемого кредита. Лизинговые платежи, обеспечивающие амортизацию всей суммы основного долга по привлекаемому кредиту, входят в состав издержек предприятия и уменьшают соответствующим образом сумму его налогооблагаемой прибыли. По банковскому кредиту аналогичный "налоговый щит" распространяется лишь на платежи по обслуживанию кредита, а не на сумму основного долга по нему. Кроме того, определенная система налоговых льгот распространяется и на лизингодателя.

Финансовый лизинг обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга. В отличие от банковского кредита, где обслуживание долга и возврат основной его суммы осуществляется в форме денежных платежей, финансовый лизинг предусматривает возможность осуществления таких платежей в иных формах, например, в форме поставок продукции, произведенной с участием лизингуемых активов.

Финансовый лизинг обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга. В отличие от традиционной практики обслуживания и погашения банковского кредита финансовый лизинг представляет предприятию возможность осуществления лизинговых платежей по значительно более широкому диапазону схем с учетом характера использования лизингуемого актива, срока его использования и т.п. В этом отношении финансовый лизинг является для предприятия более предпочтительным кредитным инструментом.

Финансовый лизинг характеризуется более упрощенной процедурой оформления кредита по сравнению с банковской. Как свидетельствует современный отечественный и зарубежный опыт при лизинговом соглашении объем затрат времени и перечень необходимой для представления финансовой документации существенно ниже, чем при оформлении договора с банком о предоставлении долгосрочного финансового кредита. В значительной степени этому соответствует строго целевое использование полученного кредита и надежное его обеспечение при финансовом лизинге.

Финансовый лизинг обеспечивает снижение стоимости кредита за счет ликвидационной стоимости лизингуемого актива. Так как при финансовом лизинге после завершения лизингового периода соответствующий актив передайся в собственность лизингополучателя, то после полной его амортизации он имеет возможность реализовать его по ликвидационной стоимости. На сумму этой ликвидационной стоимости (приведенную путем дисконтирования к настоящей стоимости) условно снижается сумма кредита по лизинговому соглашению.

Финансовый лизинг не требует формирования на предприятии фонда погашения основного долга в связи с постепенностью его амортизации. Так как при финансовом лизинге обслуживание основного долга и его амортизация осуществляется одновременно (т.е. включены в состав лизинговых платежей в комплексе), с окончанием лизингового периода стоимость основного долга по лизингуемому активу сводится к нулю.

Перечисленные аспекты финансового лизинга определяют его как достаточно привлекательный инструмент в процессе привлечения предприятием заемного капитала для обеспечения своего экономического развития.

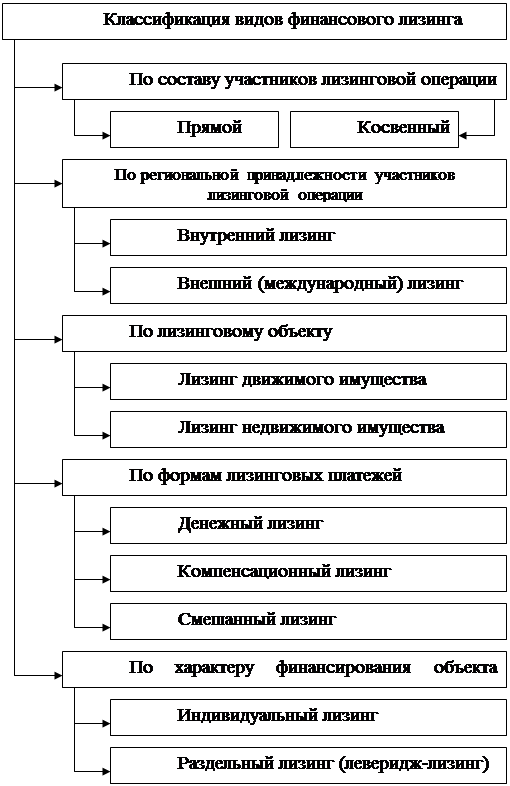

Управление финансовым лизингом на предприятии связано с использованием различных его видов. Классификация видов финансового лизинга по основным классификационным признакам приведена на рис. 6

|

Рис. 6. Классификация видов финансового лизинга по основным принципам

Это избавляет предприятие от необходимости отвлечения собственных финансовых ресурсов на формирование фонда погашения.

1. По составу участников лизинговой операции разделяют прямой и косвенный виды финансового лизинга.

Прямой лизинг характеризует лизинговую операцию, которая осуществляется между лизингодателем и лизингополучателем без посредников. Одной из форм прямого лизинга является сдача актива в лизинг непосредственным его производителем, что значительно снижает затраты на осуществление лизинговой операции и упрощает процедуру заключения лизинговой сделки. Второй из форм прямого лизинга является так называемый возвратный лизинг, при котором предприятие продает соответствующий свой актив будущему лизингодателю, а затем само же арендует этот актив. При обеих формах прямого лизинга участие третьих лиц в лизинговой операции не предусматривается.

Косвенный лизинг характеризует лизинговую операцию, при которой передача арендуемого имущества лизингополучателю осуществляется через посредников (как правило, лизинговую компанию). В виде косвенного лизинга осуществляется в настоящее время преобладающая часть операций финансового лизинга.

2. По региональной принадлежности участников лизинговой операции выделяют внутренний и внешний (международный) лизинг.

Внутренний лизинг характеризует лизинговую операцию, все участники которой являются резидентами данной страны.

Внешний (международный) лизинг связан с лизинговыми операциями, осуществляемыми участниками из разных стран. На современном этапе внешний финансовый лизинг используется, как правило, при совершении лизинговых операций совместными предприятиями с участием иностранного капитала.

3. По лизингуемому объекту выделяют лизинг движимого и недвижимого имущества.

Лизинг движимого имущества является основной формой лизинговых операций, законодательно регулируемых в нашей стране. Как правило, объектом такого вида финансового лизинга являются машины и оборудование, входящее в состав операционных основных средств.

Лизинг недвижимого имущества заключается в покупке или строительстве по поручению лизингополучателя отдельных объектов недвижимости производственного, социального или другого назначения с их передачей ему на условиях финансового лизинга. Этот вид лизинга пока еще не получил распространения в нашей стране.

4. По формам лизинговых платежей различают денежный, компенсационный и смешанный виды лизинга.

Денежный лизинг характеризует платежи по лизинговому соглашению исключительно в денежной форме. Этот вид лизинга является наиболее распространенным в системе осуществления предприятием финансового лизинга.

Компенсационный лизинг предусматривает возможность осуществления лизинговых платежей предприятием в форме поставок продукции (товаров, услуг), производимой при использовании лизингуемых активов.

Смешанный лизинг характеризуется сочетанием платежей по лизинговому соглашению как в денежной, так и в товарной форме (форме встречных услуг).

5. По характеру финансирования объекта лизинга выделяют индивидуальный и раздельный лизинг.

Индивидуальный лизинг характеризует лизинговую операцию, в которой лизингодатель полностью финансирует производство или покупку передаваемого в аренду имущества.

Раздельный лизинг (леверидж-лизинг) характеризует лизинговую сделку, в которой лизингодатель приобретает объект аренды частично за счет собственного капитала, а частично – за счет заемного. Такой вид лизинга присущ крупным капиталоемким лизинговым операциям со сложным многоканальным финансированием передаваемого в аренду имущества.

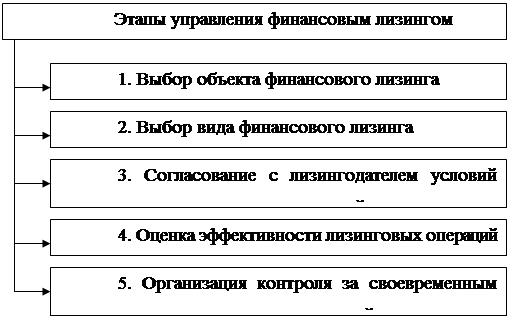

С учетом изложенных основных видов финансового лизинга организуется процесс управления им на предприятии. Основной целью управления финансовым лизингом с позиций привлечения предприятием заемного капитала является минимизация потока платежей по обслуживанию каждой лизинговой операции.

|

Рис. 7 Основные этапы управления финансовым лизингом на предприятии

Процесс управления финансовым лизингом на предприятии осуществляется по следующим основным этапам (рис. 7):

1. Выбор объекта финансового лизинга. Такой выбор определяется необходимостью обновления или расширения состава операционных внеоборотных активов предприятия с учетом оценки инновационных качеств отдельных альтернативных их видов.

2. Выбор вида финансового лизинга. В основе такого выбора лежит классификация видов финансового лизинга и оценка следующих основных факторов:

• страна-производитель продукции, являющейся объектом финансового лизинга;

• рыночная стоимость объекта финансового лизинга;

• развитость инфраструктуры регионального лизингового рынка;

• сложившаяся практика осуществления лизинговых операций по аналогичным объектам лизинга;

• возможности эффективного использования лизингополучателем актива, являющегося объектом лизинга.

В процессе выбора вида финансового лизинга учитывается механизм приобретения лизингуемого актива, который сводится к трем альтернативным вариантам:

а) предприятие-лизингополучатель самостоятельно осуществляет отбор необходимого ему объекта лизинга и конкретного производителя — продавца имущества, а лизингодатель оплатив его стоимость передает это имущество в пользование лизингополучателя на условиях финансового лизинга (эта схема принципиально применима и к возвратному лизингу);

б) предприятие-лизингополучатель поручает отбор необходимого ему объекта лизинга своему потенциальному лизингодателю, который после его приобретения передает его предприятию на условиях финансового лизинга (такая схема наиболее часто используется при внешнем лизинге);

в) лизингодатель наделяет предприятие-лизингополучатель полномочиями своего агента по заказу предполагаемого объекта лизинга у его изготовителя и после его оплаты передает приобретенное им имущество лизингополучателю на условиях финансового лизинга (такая схема наиболее часто используется при внутреннем лизинге).

Таким образом, процесс выбора вида финансового лизинга совмещается обычно с процессом выбора и потенциального лизингодателя.

3. Согласование с лизингодателем условий осуществления лизинговой сделки. Это наиболее ответственный этап управления финансовым лизингом, во многом определяющий эффективность предстоящей лизинговой операции.

В процессе этого этапа управления согласовываются следующие основные условия (см. рис. 8)

Срок лизинга. В соответствии с механизмом финансового лизинга такой срок определяется обычно общим периодом амортизации лизингуемого имущества. По международным стандартам он не может быть ниже периода 75%-ой амортизации объекта лизинга (с последующей его продажей лизингополучателю по остаточной или ликвидационной стоимости).

|

Рис. 8 Характеристика основных условий осуществления лизинговой операции, подлежащих согласованию с лизингодателем

Сумма лизинговой операции. Размер этой суммы должен обеспечивать возмещение лизингодателю всех затрат по приобретению объекта лизинга; кредитного процента за отвлекаемые им на длительный период денежные ресурсы; комиссионное вознаграждение, покрывающее его операционные расходы по обслуживанию лизинговой операции; налоговые платежи, обеспечивающие получение чистой прибыли.

Условия страхования лизингуемого имущества. В соответствии с действующей практикой страхование имущества – объекта лизинга осуществляет лизингополучатель в Пользу лизингодателя. Отдельные аспекты этого страхования подлежат согласованию сторон. Форма лизинговых платежей. Хотя видами лизинга предусматриваются различные формы осуществления лизинговых платежей, в практике финансового лизинга применяется обычно денежная форма. При косвенном финансовом лизинге денежная форма лизинговых платежей является, как правило, обязательным условием, а при прямом – по согласованию сторон могут допускаться компенсационные платежи в форме товаров и услуг.

График осуществления лизинговых платежей. По срокам внесения этих платежей различают:

• равномерный поток лизинговых платежей;

• прогрессивный (нарастающий по размерам) поток лизинговых платежей;

• регрессивный (снижающийся по размерам) поток лизинговых платежей;

• неравномерный поток лизинговых платежей (с неравномерными периодами и размерами их выплат).

При согласовании графика осуществления лизинговых платежей предприятие должно исходить из своих финансовых возможностей, размера и периодичности генерируемых денежных потоков с использованием лизингуемых активов, а также стремиться к минимизации общего размера лизинговых платежей в настоящей стоимости. Такая минимизация обеспечивается путем сравнения дисконтируемых потоков лизинговых платежей различных видов (формула, по которой осуществляется такое дисконтирование лизинговых платежей, рассмотрена ранее).

Система штрафных санкций за просрочку лизинговых платежей. Обычно такие штрафные санкции строятся в форме пени за каждый день просрочки очередного платежа, которая призвана возместить лизингодателю его прямые потери и упущенную выгоду.

Условия закрытия сделки при финансовой несостоятельности лизингополучателя. По условиям финансового лизинга договор не может быть расторгнут по инициативе лизингополучателя (за исключением случая, когда лизингодателем не были соблюдены условия приобретения и поставки лизингуемого имущества). Если же лизингополучатель в процессе действия договора в силу финансовой несостоятельности был объявлен банкротом, сумма закрытия сделки включает в себя невыплаченную часть общей суммы лизинговых платежей, сумму пени за просрочку платежей, а также неустойку, определенную договором. Возмещение суммы закрытия лизинговой сделки осуществляется страховой компанией или за счет проданного имущества предприятия-банкрота.

4. Оценка эффективности лизинговой операции. Такая оценка проводится путем сравнения настоящей стоимости денежного потока при лизинговой операции с денежным потоком по аналогичному виду банковского кредитования (методика и пример осуществления такого сравнения рассмотрены ранее).

5. Организация контроля за своевременным осуществлением лизинговых платежей. Лизинговые платежи в соответствии с графиком их осуществления включаются в разрабатываемый предприятием платежный календарь и контролируются в процессе мониторинга его текущей финансовой деятельности.

Критерием принятия управленческих решений о приобретении или аренде отдельных видов основных средств, является сравнение суммарных потоков платежей при различных формах финансирования обновления имущества.

Эффективность денежных потоков сравнивается последовательно основным вариантам решений. Приобретение обновляемых активов в собственность за счет собственных финансовых ресурсов.

2. Приобретение обновляемых активов в собственность за счет долгосрочного банковского кредита.

3. Аренда (финансовый лизинг) активов, подлежащих обновлению.

Основу денежного потока приобретения актива в собственность за счет собственных финансовых ресурсов составляют расходы по его покупке, т.е. рыночная цена актива. Эти расходы осуществляются при покупке актива и поэтому не требуют приведения к настоящей стоимости.

Основу денежного потока приобретения актива в собственность за счет долгосрочного банковского кредита составляют процент за пользование кредитом и общая его сумма, подлежащая возврату при погашении. Расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

![]() ,

,

где ДПКН – сумма денежного потока по долгосрочному банковскому кредиту, приведенная к настоящей стоимости;

ПК – сумма уплачиваемого процента за кредит в соответствии с годовой его ставкой;

СК – сумма полученного кредита, подлежащего погашению в конце кредитного периода;

Нп – ставка налога на прибыль, выраженная десятичной дробью;

i – годовая ставка процента за долгосрочный кредит, выраженная десятичной дробью;

n – количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

Основу денежного потока аренды (финансового лизинга) актива составляют авансовый лизинговый платеж (если он оговорен условиями лизингового соглашения) и регулярные лизинговые платежи (арендная плата) за использование актива. Расчет капитализируемой суммы этого денежного потока осуществляется по следующей формуле:

![]() ,

,

где ДПЛН – сумма денежного потока по финансовому лизингу (аренде) актива, приведенная к настоящей стоимости;

АПЛ – сумма авансового лизингового платежа, предусмотренного условиями лизингового соглашения;

ЛП – годовая сумма регулярного лизингового платежа за использование арендуемого актива;

Снп – ставка налога на прибыль, выраженная десятичной дробью;

i – среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью;

n – количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

В расчетных алгоритмах суммы денежных потоков всех видов, приведенных выше, стоимость обновляемого актива предусматривается к полному списанию в конце срока его использования.

Если после предусмотренного срока использования актива, взятого в аренду на условиях финансового лизинга или приобретенного в собственность, он имеет ликвидационную стоимость, прогнозируемая ее сумма вычитается из денежного потока. Расчет этой вычитаемой суммы ликвидационной стоимости осуществляется по следующей формуле:

![]() ,

,

где ДПЛС – дополнительный денежный поток за счет реализации актива по ликвидационной стоимости (после предусмотренного срока его использования), приведенный к настоящей стоимости;

ЛС – прогнозируемая ликвидационная стоимость актива (после предусмотренного срока его использования);

i – среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью;

n – количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

В процессе управления финансовым лизингом следует учесть, что многие правовые нормы его регулирования в нашей стране еще не установлены или разработаны недостаточно. В этих условиях следует ориентироваться на международные стандарты осуществления лизинговых операций с соответствующей их адаптации к экономическим условиям нашей страны.

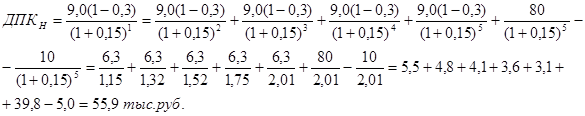

Сравним эффективность финансирования обновленного капитала при следующих условиях:

стоимость актива – 80 тыс. руб.;

срок эксплуатации актива – 5 лет;

авансовый лизинговый платеж предусмотрен в сумме 5 % и составляет 4 тыс. руб.;

регулярный лизинговый платеж за использование актива составляет 16 тыс. руб.;

ликвидационная стоимость актива после предусмотренного срока его использования прогнозируется в сумме 10 тыс. руб.;

ставка налога на прибыль составляет 30%;

средняя ставка процента по долгосрочному банковскому кредиту составляет 15% в год.

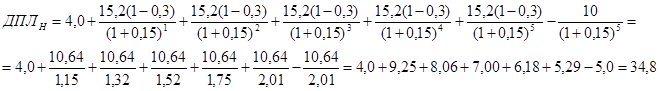

Исходя из приведенных данных, настоящая стоимость денежного потока составит:

1) при приобретении актива в собственность за счет собственных финансовых ресурсов:

![]()

2) при приобретении актива в собственность за счет долгосрочного банковского кредита:

3) при аренде актива:

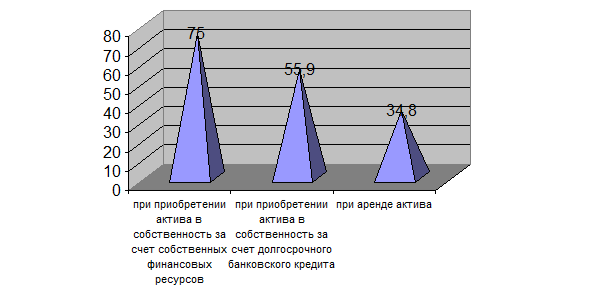

Рассмотрим полученные данные на рис. 9

Рис. 9 Выбор наименьшей стоимости денежного потока при финансовом лизинге

Сопоставляя результаты расчета можно увидеть, что наименьшей является настоящая стоимость денежного потока при финансовом лизинге:

46,0 < 55,9 < 75,0

Итак, наиболее эффективной формой финансирования обновления данного актива является его аренда на условиях финансового лизинга.

Заключение

Жизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. При создание любого предприятия необходимо определить цели и задачи его деятельности, что и обуславливает долгосрочное планирование. Долгосрочное планирование определяет среднесрочное и краткосрочное планирование, которые рассчитаны на меньший срок и поэтому подразумевают большую детализацию и конкретику.

Основой планирования является план сбыта, так как ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет объем производства, который в свою очередь, определяет планирование всех видов ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов. Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. Планирование должно осуществляться по жесткой схеме, использовать расчеты многих количественных показателей.

Планирование и моделирование дальнейшей деятельности, конечно же, носит несколько абстрактный характер из-за непредсказуемости ряда внешних факторов, но дает возможность учесть те изменения, которые не всегда очевидны на первый взгляд.

Данная работа имеет целью доказать необходимость финансового планирования деятельности любого предприятия, рассчитывающей на успех в современных условиях рынка.

Литература

1.Балабанов И.Т. Риск-менеджмент. М.: Финансы и статистика, 2001.

2.Берл Густав и др. Мгновенный бизнес-план. Двенадцать быстрых шагов к успеху/Пер. с англ. М.: Дело ЛТД. 2002.

3.Бирман Г. Экономический анализ инвестиционных проектов/Пер. с англ. Под ред. Л. П. Белых. М.: Банки и биржи, изд. объединение "ЮНИТИ", 1997.

4.Бланк И.А. Управление использованием капитала. Киев: Ника –Центр, 2000.

5.Бланк И.А. Управление активами.-Киев:Ника-Центр,2000.

6.Ван Хорн Дж. К. Основы управления финансами: Пер. с англ./гл.ред.серии Соколов Я. В. М.: Финансы и статистика, 1999. 800 С.

7.Долан Э.Дж., Линдсей Д. Микроэкономика /Пер.с английского В. Лукашевича и др.; Под общ. ред. Б Лисовика и В.Лукашевича. С.-Пб., 1994. 448 С.

8.Ефимова О. В. Как анализировать финансовое положение предприятия. - М.: Интел-Синтез, 2001.

9.Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 1998. 512 С.

10.Ковалев И.А., Привалов В.П. Анализ финансов предприятия. М.: Центр экономики и маркетинга, 1997. 192 С.

11.Крейнина М.И. Финансовое состояние предприятия. Методы и оценки. М.: ИКЦ Дис, 1997. 224 С.

12.Нечащев Е.В. Анализ финансов предприятия в условиях рынка: Учебное пособие. М.: Высшая школа, 1997. 192 С.

13.Прогнозирование и планирование в условиях рынка. // под ред. Морозовой Т. Г. М.: ЮНИТИ-ДАНА, 2001. 318 с.

14.Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Мн.: ИП Экоперспектива, 1998. 498 С.

15.Финансовый менеджмент: теория и практика. / Под ред. С. Стояновой - М.: Перспектива, 2001. – 656.

[1] Самуэльсон П., Нордхаус Э., Вильям Д. Экономика.: Пер. с англ.:16-е изд.:Уч. пос.-М.: Издательский дом «Вильямс», 2000. С.45-48