Содержание

Содержание.. 2

Введение.. 3

1.

Методология и методы оценки стоимости бизнеса. 4

1.1. Бизнес как объект оценки. 4

1.2. Принципы оценки бизнеса. 4

1.3. Подходы и методы, используемые в оценке

бизнеса. 6

2. Оценка

предприятия МУП «КНИЖНЫЙ МИР». 8

2.1. Общие сведенья. 8

2.2. Основные предложения и ограничивающие

условия. 8

2.3. Цель оценки. 9

2.4. Рыночная стоимость объекта оценки. 9

2.5. Социально – экономическое положения региона,

расположения объекта оценки. 9

2.6. Анализ среды место расположения. 10

2.7. Характеристика рынка предприятия. 10

2.8. Общая характеристика предприятия МУП

«КНИЖНЫЙ МИР». 13

2.9. Анализ финансового состояния предприятия МУП

«КНИЖНЫЙ МИР» 14

2.10. Затратный подход к оценке МУП «КНИЖНЫЙ МИР». 22

2.11. Сравнительный подход к оценке МУП «КНИЖНЫЙ

МИР». 23

2.12. Доходный подход к оценке МУП «КНИЖНЫЙ МИР. 25

2.13. Согласование результатов и окончательное

суждение о стоимости объекта оценки. 28

Заключение.. 31

Список

литературы... 33

Введение

Настоящая работа

составлена составлен в соответствии с Федеральным законом «Об оценочной

деятельности в Российской Федерации» от 29 июля 1998 г. № 135-ФЗ; государственными

стандартами: ГОСТ Р 51195.0.01-98 «Единая система оценки имущества. Основные

положения», ГОСТ Р 51195.0.02-98 «Единая система оценки имущества. Термины и

определения» от 1 января 1999 г.; стандартами Российского общества оценщиков:

СТО РОО 27-01-95 «Кодекс профессиональной этики членов РОО», СТО РОО 20-01-96

«Общие понятия и принципы оценки», СТО РОО 20-02-96 «Рыночная стоимость как

база оценки», СТО РОО 20-03-96 «Базы оценки, отличные от рыночной стоимости»,

СТО РОО 20-05-96 «Оценка ссудного обеспечения, залога и обеспечения долговых

обязательств», СТО РОО 21-01-95 «Оценка недвижимости», «Едиными стандартами

профессиональной практики оценки» и «Международными стандартами оценки»

Международного комитета по стандартам оценки имущества (TIAVSC).

Целью данной курсовой

работой является приобретение практических навыков по оценке стоимости бизнеса.

Задачи данной курсовой

работы следующие:

1. методология и методы

оценки стоимости бизнеса.

2. Оценка предприятия на

примере МУП «КНИЖНЫЙ МИР».

1. Методология

и методы оценки стоимости бизнеса.

1.1. Бизнес как объект оценки

Бизнес (англ. business), предпринимательская

деятельность; дело, занятие, являющееся источником дохода.

Рыночные методы оценки

помогают максимально выгодно распоряжаться недвижимым имуществом, этим новым

ресурсом, который предприятия и граждане получают в свое распоряжение. Эта

оценка становится необходимой уже тогда, когда собственники земли и

недвижимости захотят заложить их для получения кредита. Без должной оценки

рассчитывать и на привлечение дополнительных инвестиций, в том числе

иностранных.

На первом этапе

приватизации, при создании совместных предприятий такие оценки или вообще не

делали, или делались просто на глазок. Сам инвестор определял цену. Когда же

это касалось серьезных объектов, то привлекались западные оценочные фирмы,

которые в большинстве случаев проводили оценку в пользу иностранных инвесторов,

занижая реальную рыночную стоимость наших активов.

Оценка необходима и при

вторичной эмиссии акций приватизированных предприятий, стремящихся увеличить

свой уставной капитал на величину, подкрепленную реальными материальными

средствами. Именно реальный проспект эмиссии позволит инвесторам избежать

ошибок при установлении котировок акций. Оценка также необходима и при разделе

имущества, определении способов лучшего коммерческого использования земли и

недвижимости и во всех других операциях, связанных с недвижимостью. [9.c.25]

1.2.

Принципы оценки бизнеса

Анализ перспектив

увеличения стоимости бизнеса и ее коммерческого использования должен опираться

на строгий экономический расчет, точную и профессиональную оценку

действительной рыночной стоимости имущества. Оценка-это обоснованное знаниями,

опытом, использованием строго определенных подходов, принципов и методов, а

также процедурных и этических норм, мнение специалиста или группы экспертов,

как правило, профессиональных оценщиков о стоимости объекта недвижимости.

Рыночная стоимость

означает наиболее вероятную цену, которая сложится при продаже объекта

собственности на конкурентном и открытом рынке при наличии всех условий,

необходимых для совершения справедливой сделки.

Принципами являются:

1. Покупатель и продавец

действуют на основе типичных, стандартных мотивов. Ни для одной из сторон

сделка не является вынужденной.

2. Обе стороны обладают

всей полнотой информации для принятия решений и действуют, стремясь к

наилучшему удовлетворению своих интересов.

3. Объект выставлен на

открытом рынке достаточное время, и для совершения сделки выбран оптимальный

момент.

4. Оплата производится в

денежной форме или согласованы финансовые условия, сравнимые с оплатой

наличными.

5. Цена сделки отражает

обычные условия и не содержит скидок, уступок или специального кредитования ни

одной из сторон, связанных со сделкой.

6. Объект пользуется

обычным спросом и обладает признаваемой на рынке полезностью.

7. Объект достаточно

дефицитен, иначе говоря, имеется ограниченное предложение, создающее

конкурентный рынок.

8. Объект наделен

свойствами отчуждаемости и способен передаваться из рук в руки. [8.c.45]

1.3.

Подходы и методы, используемые в оценке бизнеса.

Выделяют три основных

метода оценки рыночной стоимости недвижимости: метод сравнения, затратный метод

и метод капитализации доходов.

Основной метод оценки -

это метод сравнительных продаж. Этот метод применим в том случае, когда

существует рынок земли и недвижимости, существуют реальные продажи, когда

именно рынок формирует цены, и задача оценщиков заключается в том, чтобы

анализировать этот рынок, сравнивать аналогичные продажи и таким образом

получать стоимость оцениваемого объекта. Метод построен на сопоставлении

предлагаемого для продажи объекта с рыночными аналогами. Он находит наибольшее

применение на Западе (90 процентов случаев). Однако для этой работы необходим

уже сформировавшийся рынок земли и недвижимости.

Метод оценки по затратам

к земле практически не применим. Может использоваться лишь в исключительных

случаях оценки земли неразрывно от произведенных на ней улучшений. Считается,

что земля постоянна и нерасходуема, а затратный метод применяется для оценки

искусственных объектов, созданных человеком. При оценке этим методом стоимость

земли складывается со стоимостью улучшений (зданий, сооружений), а земля

оценивается отдельно другими методами. [15.c.83]

Вообще говоря, стоимость

земли определяется тем, какой доход можно получить от ее использования. В связи

с ограниченностью лучших для использования земельных участков, например, в

городах, здесь испытывается соответствующий дефицит и расчет стоимости земли.

Следующим методом оценки, который применим именно для России,- является метод

оценки, основанный на анализе наиболее эффективного использования недвижимости,

и этот анализ связан с определением того вида использования, который будет

приносить владельцу максимальный доход.

В последнее время спрос

на услуги оценщиков и их профессиональную подготовку в России стал интенсивно

расти. Это обусловлено и недавними событиями в финансовой сфере, когда попытки

создания механизма кредитования через страхование кредитов потерпели фиаско:

банки много потеряли на липовом страховании. В случае с недвижимостью, которая

берется банком в залог при выдаче кредита, потери практически невозможны. Таким

образом, рынки недвижимости и капитала становятся неразрывными компонентами

экономики в целом.

Естественно, что со стороны

банков возник большой интерес к таким операциям. И все они нуждаются в

квалифицированной оценке недвижимости, проводящие страхование по реальной

стоимости объектов недвижимости.

Оценка необходима также в

рамках региональной налоговой политики. Во всем мире основой системы местного

налогообложения служит налог на недвижимость, за счет этого налога формируется

около 70 процентов местного бюджета. Конечно, с развитием самого рынка, с

появлением реальных стоимостей возможен переход к такой системе налогообложения,

которая бы стимулировала развитие рынка недвижимости и обеспечила бы вместе с

тем пополнение местных бюджетов. Этим объясняется и безусловный интерес к

оценке, проявляемый со стороны местных администраций.

Стоимость услуг по

профессиональной оценке сильно различается в зависимости от типов оцениваемых

объектов, сложности работ и, разумеется, от того, какие именно специалисты

привлекаются к проведению оценки. Обычно стоимость услуг измеряется либо в

часах, помноженных на тариф почасовой оплаты, либо зависит от величины объекта,

но никогда не привязывается к его стоимости. [9.c.84]

2. Оценка

предприятия МУП «КНИЖНЫЙ МИР»

2.1. Общие сведенья

В

данной работе мы будем оценивать рыночную стоимость предприятия МУП «КНИЖНЫЙ

МИР» где рассмотрим несколько подходов оценки бизнеса и выведем итог работы.

2.2. Основные предложения и ограничивающие условия

Настоящая работа

достоверна в полном объеме и лишь в указанных в курсовой целях.

Описание

имущества

Оценщик не принимает на

себя ответственности за описание правового состояния имущества и вопросы,

подразумевающие обсуждение юридических аспектов права собственности. Права

собственности на оцениваемую недвижимость предполагаются полностью

соответствующими требованиям законодательства, если иное не оговорено

специально.

Движимое и недвижимое

имущество объекта оценивается свободным от каких бы то ни было прав удержания

имущества и долговых обязательств под заклад имущества, если иное не оговорено

специально. Оценщик исходил из того, что существует полное соответствие

правового положения собственности требованиям нормативных документов

государственного и местного уровней, или несоответствия такого уровня указаны,

определены и рассмотрены в курсовой работе.

Оценщик не производил

измерительных работ на местности и не принимает на себя ответственности за

таковые.

Оценщик не обязан

приводить полное описание методик анализа и расчетов, являющихся

интеллектуальной собственностью Оценщика.

2.3. Цель оценки

Целью оценки является

определение рыночной стоимости объекта для купли-продажи

2.4. Рыночная стоимость объекта оценки

Рыночная

стоимость объекта оценки т.е. предприятия МУП «КНИЖНЫЙ МИР» оценивается в

1700000 руб.

2.5. Социально – экономическое положения региона,

расположения объекта оценки.

ХАБАРОВСКИЙ КРАЙ, в Российской Федерации. 824,6 тыс.

км2.

Население 1523,3 тыс. человек (1999), гороКНИЖНЫЙ МИРое 79%. 9 городов и 43

поселка гороКНИЖНЫЙ МИРого типа (1993). Включает Еврейскую АО. К Хабаровскому

кр. относятся Шантарские и другие острова. Центр — Хабаровск. Большая часть

территории занята горными хребтами Сихотэ-Алиня, Джугджура и др.,

протягивающимися параллельно побережью Охотского и Японского морей. Климат

умеренный муссонный; средние температуры января от -16 до - 40 °С, июля 14-21 °С. Осадков

500-900 мм в год. Главная река — Амур. Св. 50% территории покрыто лесом.

Комсомольский и Большехехцирский заповедники. Промышленность: машиностроение и

металлообработка (производство морских и речных судов, станков, компрессоров,

сельскохозяйственных машин и др.), черная металлургия, горнодобывающая (уголь,

руды цветных металлов и др.), нефтеперерабатывающая (нефтепровод Оха —

Комсомольск-на-Амуре), лесная, деревообрабатывающая и целлюлозно-бумажная,

легкая, рыбная, стройматериалов. Посевы пшеницы, ячменя, овса, кормовых

культур, сои. Молочно-мясное скотоводство, птицеводство, пчеловодство. Пушной и

зверобойный промыслы. Транссибирская и Байкало-Амурская железнодорожные

магистрали. Развит морской транспорт; порты: Ванино (действует паромная

переправа Ванино — Холмск), Николаевск-на-Амуре, Охотск. Судоходство по р.

Амур. Курорты: Кульдур, Аннинские Минеральные Воды.

2.6. Анализ среды место расположения

Оцениваемый объект –

предприятие МУП «КНИЖНЫЙ МИР».

Объект оценки расположен

в г. Хабаровске, ул. Карла Маркса, 37. Оценочная зонная является все предприятие.

Транспортная

доступность объекта.

Предприятие МУП «КНИЖНЫЙ

МИР» находится достаточно близко к центру города в приделах 5 км. С

асфальтированным покрытием дороги. Имеет хорошие подъездные пути. В целом

транспортная доступность объекта оценивается как хорошая.

Окружение

С юга предприятие МУП

«КНИЖНЫЙ МИР» граничит с ограждением приборостроительного завода. С других

сторон он окружен складскими комплексами.

Влияние

окружения на стоимость объекта.

Район характеризуется

плотной застройкой, преимущественно промышленные и производственные здания и

сооружения.

Транспортная доступность

- хорошая

Коммерческая привлекательность объекта -

привлекательная.

2.7. Характеристика рынка предприятия

Издательское

дело в России постепенно начало приспосабливаться к условиям рыночной

экономики.

Можно

отметить положительные тенденции в развитии книжного дела в Хабаровском крае в

последние годы. Тематическое планирование и ценообразование стали теперь

базироваться в основном на прибыльности издания. Сам книжный рынок развивается

более дифференцированно; учитывая потребности различных групп читателей,

выделились новые сегменты рынка. Заметным явлением стал возврат заказов на

печатание книг из-за рубежа. При этом следует учитывать, что издательства и

книжная торговля в соответствии с «Законом о государственной поддержке средств

массовой информации» развивались, имея льготы. Это сыграло свою положительную

роль.

Весьма

убедительны сравнительные данные о выпуске книг и брошюр за последние годы

(табл. 1 и 2).

Таблица 1

Динамика выпуска книг и брошюр в 2002–2004 гг. в Хабаровском крае

|

Год

|

Число книг и

брошюр

(печатных единиц)

|

Тираж

(тыс. экз.)

|

Печатных

листов-оттисков

(тыс.)

|

|

Всего:

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

45026

46156

47300

102,5

|

435972,7

407576,1

409371,2

100,4

|

6822483,2

6276187,0

6301211,2

100,4

|

|

Политическая и

социально-экономическая литература

|

|

2002

2003

2004

2004г. в % к 2003 г.

|

10960

11322

11630

102,7

|

60398,4

49935,0

51002,5

102,1

|

1003934,4

868067,7

871803,1

100,4

|

|

Естественно-научная

литература

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

4360

4047

4120

101,8

|

5760,1

5447,4

5512,3

101,2

|

98397,3

113377,0

113531,1

100,1

|

|

Техническая

литература

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

7952

7755

7810

100,7

|

23216,5

21602,7

22113,1

102,4

|

389318,8

378902,0

379716,0

100,2

|

|

Сельскохозяйственная

литература

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

1083

1017

1010

99,3

|

5292,0

3899,4

3881,

5 99,5

|

66656,3

52167,8

52140,7

99,9

|

|

Медицинская

литература

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

1993

2286

2321

101,5

|

17992,6

16201,5

16857,3

104,0

|

285635,2

297667,4

300753,6

101,0

|

|

Литература по

физической культуре и спорту

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

226

304

308

101,0

|

973,4

1324,8

1310,5

98,9

|

16554,9

15153,6

15211,7

100,4

|

|

Художественная литература, включая детскую

художественную литературу

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

9085

9407

9510

101,1

|

154472,5

141872,3

142696,4

100,6

|

2583396,3

2373068,3

2374515,8

100,1

|

|

Литература по

искусству, искусствоведению

|

|

2002

2003

2004

2004 г. в % к 2003 г.

|

649

620

625

100,8

|

2649,9

2422,9

2430,1

100,3

|

54089,9

46221,5

46448,7

100,5

|

Таблица 2

Выпуск книг и брошюр группами издательств и другими организациями в 2005

г. в Хабаровском крае (на момент 1

ноября 2005 года)

|

Издающая организация

|

Все издания

|

|

Число книг и брошюр

(печатных единиц)

|

Тираж

(тыс. экз.)

|

Печатных

листов-оттисков

(тыс.)

|

|

Всего

|

47300

|

409371,2

|

6301211,2

|

|

Все издательства

|

32480

|

391749,7

|

6084901,1

|

|

В том числе:

Государственные издательства

Прочие издательства

Министерства, комитеты, ведомства и другие организации,

выпускающие печатную продукцию, минуя издательства

|

10024

22456

14820

|

70545,1

321204.6

17621,5

|

1011083,4

5073817,7

216310,1

|

Однако

ряд факторов сдерживал развитие книгоиздания. Прежде всего сказалась низкая

платежеспособность населения, особенно северных, южных и восточных регионов,

что затрудняло поставку книг. Слишком долгими оказывались сроки возврата

средств, а это не могло устроить издателей. В то же время европейский центр был

перенасыщен книгами и при большей покупательской способности наших граждан

проблему можно было решить. Общий объем производства учебников из-за

нерешенности ряда законодательских проблем сокращался, и обеспеченность школ

учебниками год от года снижалась. Кроме того, цены на учебную литературу резко

выросли.

Тормозилось

развитие розничной книжной торговли. Сказывался ограниченный ассортимент книг

при высоком уровне продаж отдельных названий. При отсутствии у торговли

дополнительных капиталов и неразвитости информационной инфраструктуры книжного

рынка переход на высокоассортиментную торговлю становился весьма

проблематичным.

Перечисленные

выше обстоятельства определяли особенности книжного рынка России в последние

годы.

Перспективы

развития книгоиздания, как и периодической печати, телевидения, радиовещания,

других средств массовой информации, зависят от совокупности факторов,

порожденных условиями реформирования нашего общества. Более полный учет их

воздействия на систему средств массовой информации поможет оптимизации

структуры СМИ, процессов их функционирования, а значит, будет способствовать

удовлетворению растущих духовных потребностей широких слоев населения.

2.8. Общая характеристика предприятия МУП «КНИЖНЫЙ

МИР»

МУП

«КНИЖНЫЙ МИР» образовано согласно уставу и Гражданским кодексом РФ.

Предприятие находится по адресу: г.Хабаровск, ул.

Медицинская 14. Почтовый адрес: г. Хабаровск , ул. Карла Маркса, тел. 32-85-51.

Основными направлениями деятельности предприятия

являются:

- производство строительных материалов ;

- основной вид деятельности производства асфальта

Экономические показатели деятельности предприятия за

отчетный период можно представить в виде таблицы 1. В этой же таблице

целесообразно представить сравнение показателей со средними показателями по

отрасли. Плановое значение показателя на предприятии соответствует значению

соответствующего показателя за прошедший период.

Таблица 1

Показатели

и результаты деятельности МУП «КНИЖНЫЙ МИР» в 2004 г.

|

Показатель

|

Плановое значение

|

Фактическое значение

|

Среднее значение по

отрасли

|

|

Выручка от реализации

продукции

|

52013

|

50232

|

-

|

|

Себестоимость продукции

|

37859

|

31993

|

-

|

|

Прибыль от реализации

продукции

|

3005

|

|

-

|

|

Чистая прибыль

|

1265

|

1112

|

|

|

Рентабельность продукции

|

13,74

|

12,17

|

15

|

Из таблицы видно, что предприятие в отчетном периоде

не выполнило плановый объем продаж. Это произошло в результате увеличения

себестоимости продукции, что, в свою очередь, явилось следствием увеличения объема выпущенной и реализованной

продукции.

Рентабельность продукции понизилась, но значение данного показателя все

еще ниже среднего показателя по отрасли.

2.9. Анализ финансового состояния предприятия МУП «КНИЖНЫЙ МИР»

Анализ динамики активов, обязательств и капитала МУП «КНИЖНЫЙ МИР»

|

АКТИВ

|

Код строки

|

На начало отчетного года

|

На конец отчетного периода

|

Изменение за

период

|

|

Сумма

|

темп роста

|

Абсолютная

величина

|

В%к общей сумме

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1. ВНЕОБОРОТНЫЕ

АКТИВЫ

|

|

|

|

|

|

|

|

Нематериальные

активы (04,05)

|

110

|

0

|

0

|

0

|

0

|

0

|

|

Основные средства

(01,02,03)

|

120

|

755

|

643

|

85,17

|

– 112

|

7,3063

|

|

ИТОГО по

разделу I

|

190

|

755

|

643

|

85,17

|

– 112

|

7,3063

|

|

II. ОБОРОТНЫЕ

АКТИВЫ

|

|

|

|

|

0

|

0

|

|

Запасы

|

210

|

9572

|

11612

|

132,31

|

+ 2040

|

39,08362

|

|

сырье, материалы и другие аналогичные ценности

(10,14,15,16)

|

211

|

13

|

3

|

23,08

|

-10

|

0,0001

|

|

готовая продукция и товары для перепродажи (

14,15,16,20,41,42,43)

|

214

|

6546

|

11594

|

199,2162058

|

+5048

|

1,3413923

|

|

расходы будущих периодов (97)

|

216

|

13

|

15

|

115,3

|

+2

|

0,01

|

|

Налог на

добавленную стоимость по приобретенным ценностям (19)

|

220

|

750

|

804

|

107,2

|

+54

|

2,3

|

|

Дебиторская

задолженность (платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты)

|

230

|

|

|

|

|

0

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

240

|

|

|

|

|

|

|

Краткосрочные

финансовые вложения (58,59,81)

|

250

|

|

|

|

|

0

|

|

Денежные

средства

|

260

|

260

|

317

|

121,9

|

+57

|

1,3

|

|

Прочие оборотные

активы

|

270

|

|

|

|

|

|

|

ИТОГО по разделу ll

|

290

|

10582

|

12733

|

120,32

|

+2151

|

43,56

|

|

БАЛАНС (сумма

строк 190+ 290)

|

300

|

11337

|

13376

|

117,99

|

+2039

|

100

|

|

III. КАПИТАЛ И

РЕЗЕРВЫ

|

|

|

|

|

|

0

|

|

Уставный капитал

(80)

|

410

|

100

|

100

|

0

|

0

|

0,7476

|

|

Добавочный капитал

(83)

|

420

|

6

|

6

|

0

|

0

|

0,0001

|

|

Резервный капитал

(82)

|

430

|

|

|

|

|

|

|

Нераспределенная

прибыль отчетного года (99)

|

470

|

2233

|

3234

|

144,8

|

+1001

|

24,18

|

|

ИТОГО по

разделу III

|

490

|

2339

|

3340

|

142,3

|

+1001

|

24,97

|

|

IV.

ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

Заемные

средства(67)

|

510

|

|

|

|

|

|

|

В том числе:

|

|

|

|

|

|

|

|

кредиты банков, подлежащие погашению более чем через 12

месяцев после отчетной даты

|

511

|

|

|

|

|

|

|

прочие займы, подлежащие погашению более чем через 12

месяцев после отчетной даты

|

512

|

|

|

|

|

|

|

Прочие

долгосрочные обязательства

|

520

|

|

|

|

|

|

|

ИТОГО по

разделу IV

|

590

|

|

|

|

|

|

|

V.

КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

Заемные

средства(66)

|

610

|

556

|

799

|

143,7

|

+243

|

1,125

|

|

Кредиторская

задолженность

|

620

|

8350

|

9126

|

109,3

|

+776

|

|

|

В том числе:

|

|

|

|

|

|

|

|

поставщики и подрядчики (60,76)

|

621

|

7567

|

8331

|

110,1

|

+764

|

68,22

|

|

векселя к уплате (60)

|

622

|

346

|

427

|

123,4

|

+81

|

0,6892

|

|

задолженность перед дочерними и зависимыми обществами (76)

|

623

|

114

|

149

|

130,7

|

+35

|

0,057

|

|

задолженность перед персоналом организации (70)

|

624

|

293

|

219

|

74,74

|

-74

|

0,064

|

|

Задолженность участникам

(учредителям) по выплате доходов (70,75)

|

630

|

92

|

111

|

120,7

|

+19

|

0,046

|

|

ИТОГО по

разделу V

|

690

|

8998

|

10036

|

111,5

|

+1038

|

75,03

|

|

БАЛАНС (сумма

строк 490+590+690)

|

700

|

11337

|

13376

|

117,99

|

+2039

|

100

|

Расчет абсолютных показателей ликвидности МУП «КНИЖНЫЙ МИР»

|

АКТИВА

|

Алгоритм расчета

|

на начало отч-го

периода

|

на конец отч-го

периода

|

ПАССИВ

|

Алгоритм расчета

|

на начало отчетного

периода

|

на конец отчетного

периода

|

платежный излишек или недостаток

|

|

На начало

|

На конец

|

|

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Наиболее ликвидные активы А1

|

250+260

|

11 150

|

6 504

|

Краткосрочные пассивы П1

|

620

|

91 308,09

|

95 720,55

|

80158,56

|

89216,64

|

|

Быстрореализуемые активы А

|

240+270

|

14 249,67

|

7 939,38

|

Краткосрочные пассивы П2

|

610

|

223 671,15

|

171 199,95

|

209421,48

|

163260,6

|

|

Медленнореализуемые активы А

|

210+140+ 220

|

57 646,74

|

58 390,53

|

Долгосрочные пассивы П3

|

590

|

0

|

0

|

-57646,74

|

-58390,5

|

|

Труднореализуемые активы А4

|

190-140

|

166 575,84

|

171 278,22

|

Постоянные пассивы П4

|

490+630+ 640+650

|

-65 357,46

|

-22 808,49

|

-231933,3

|

-194087

|

|

БАЛАНС

|

|

249 621,78

|

244 112,04

|

БАЛАНС

|

|

249 621,78

|

244 112,04

|

0

|

0

|

Расчет Относительных показателей ликвидности МУП «КНИЖНЫЙ МИР»

|

Показатель

|

Алгоритм расчета

|

Значение на начало периода

|

Значение на конец периода

|

|

Коэффициент абсолютной ликвидности

|

(А1)/(П1+П2)

|

0,03

|

0,02

|

|

Коэффициент быстрой ликвидности

|

(А1+А2)/(П1+П2)

|

0,08

|

0,05

|

|

Коэффициент текущий ликвидности

|

(А1+А2+А3)/(П1+П2)

|

0,24

|

0,25

|

Расчет показателей эффективности хозяйственной деятельности МУП «КНИЖНЫЙ МИР»

|

Показатели

|

Алгоритм расчета

|

за отчетный

период

|

за

предшествующий период

|

|

Прибыль (убыток) от продаж

|

|

-23234,19

|

42475,11

|

|

Чистая прибыль

|

|

-23234,19

|

42475,11

|

|

Коэффициент рентабельности продаж

|

прибыль от продаж/ выручку

|

-0,03

|

0,04

|

|

Коэффициент общей рентабельности

|

прибыль чистая/выручка

|

-0,03

|

0,04

|

|

Коэффициент рентабельности собственного капитала

|

прибыль чистая/собственный капитал

|

0,36

|

-1,86

|

|

Коэффициент рентабельности производства

|

чистая прибыль * 100/себестоимость

|

-4,30

|

5,18

|

Расчет показателей деловой активности МУП «КНИЖНЫЙ МИР»

|

Показатели

|

Алгоритм расчета

|

за отчетный

период

|

за

предшествующий период

|

|

Оборачиваемость оборотных фондов

|

Выручка/210+220

|

11,8464

|

19,0758

|

|

Период оборота текущих активов

|

360 /

оборачиваемость оборотных фондов

|

30,3891

|

18,8721

|

|

Оборачиваемость кредиторской задолженности

|

Выручка/620

|

7,47911

|

11,0236

|

|

Период оборота кредиторской задолженности

|

360/оборачиваемость

кредиторской задолженности

|

48,134

|

32,6571

|

|

Оборачиваемость дебиторской задолженности

|

Выручка/240

|

47,9242

|

132,905

|

|

Период оборота дебиторской задолженности

|

360/оборачиваемость

дебиторской задолженности

|

7,51187

|

2,70869

|

Расчет абсолютных показателей финансовой устойчивости МУП «КНИЖНЫЙ МИР»

|

Показатели

наличия источников формирование запасов и затрат

|

Алгоритм расчёта

|

значение на

начало периода

|

Значение на

конец периода

|

Изменение за

период (гр.4-гр.3)

|

Показатели

обеспечё нности запасов и затрат источниками их формир ования

|

Алгоритм расчёта

|

значение на

начало периода

|

Значение на

конец периода

|

Изменение за

период (гр.9-гр.8)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Собственные оборотные средства

|

409-190

|

-166 575,84

|

-174 353,22

|

-7 777,38

|

Излишек, недостача собственные оборотные средства

|

490-190-210+220

|

-174 286,56

|

-141 920,04

|

32 366,52

|

|

Собственные и долгосрочные заемные источники формирования

запасов

|

490+590-190

|

-231 933,30

|

-197 235,57

|

34 697,73

|

Излишек, недостача собственные и долгосрочные заемные

источники формирования запасов

|

490+590-190-210+220

|

-289 580,04

|

-252 551,10

|

37 028,94

|

|

Общая величина "нормальных" источников

формирования запасов

|

490+590+ 610-190

|

-8 262,15

|

-26 035,62

|

-17 773,47

|

Излишек, недостача общая величина "нормальных"

источников формирования запасов

|

490+590+

610-190-210+220

|

-65 908,89

|

-81 351,15

|

-15 442,26

|

Расчет относительных показателей финансовой устойчивости МУП «КНИЖНЫЙ МИР»

|

Показатели

|

Алгоритм расчета

|

на начало

периода

|

на конец периода

|

|

1

|

2

|

3

|

4

|

|

Коэффициент

обеспеченности собственными средствами

|

490-190/290

|

-2,79

|

-2,83

|

|

Коэффициент

автономии

|

490/валюту баланса

|

-0,26

|

-0,09

|

|

Коэффициент

соотношения заемных и собственных средств

|

690/490

|

-4,82

|

-11,67

|

|

Коэффициент

концентрации заемного капитала

|

690/валюту баланса

|

1,26

|

1,09

|

|

Коэффициент

восстановления утраты платежеспособности

|

260/690

|

0,04

|

0,02

|

Вывод из анализа динамики

активов, обязательств и капитала МУП «КНИЖНЫЙ МИР»видно что валюта баланса

снизилась на -5509,7 руб или снизилась на -2,26 то есть по сравнению с началом

периода выполнилась на 97,74 %.

Из анализа показателей

структуры пассивов и источников МУП «КНИЖНЫЙ МИР»видно что валюта баланса

снизилась на -5509,7 руб или снизилась на -2,26 то есть по сравнению с началом

периода выполнилась на 97,74 %.

Из расчета абсолютных

показателей ликвидности МУП «КНИЖНЫЙ МИР»видно, что платежный излишек

недостаток по П1-А1 на начало года составлял 80158,56 руб. на конец года

составлял 89216,64 руб. что платежный излишек по П2-А2 на начало года составлял

209421,48 руб. на конец года составлял 163260,6 руб. что платежная недостача по

П3-А3 на начало года составлял 57646,74 руб. на конец года составлял -58390,5

руб. что платежная недостача по П4-А4 на начало года составлял 231933,3 руб. на

конец года составлял 1940897 руб.

Из расчета относительных

показателей ликвидности МУП «КНИЖНЫЙ МИР»видно, что Коэффициент абсолютной

ликвидности на начало составил 0,03, а на конец снизился и составил 0,02

Коэффициент быстрой ликвидности на начало составил 0,08, а на конец снизился и

составил 0,05 Коэффициент, текущий ликвидности на начало составил 0,264, а на

конец повысился и составил 0,25

Из расчета показателей

эффективности хозяйственной деятельности МУП «КНИЖНЫЙ МИР». Коэффициент

рентабельности продаж, на начало, составляя --0,03 а на конец периода повысился

и составил 0,04 Коэффициент общей рентабельности, на начало, составляя -0,03 а

на конец периода повысился и составил 0,04 Коэффициент рентабельности

собственного капитала на начало составляя 0,36 а на конец периода понизился и

составил -1,86 Коэффициент рентабельности производства на начало составляя

-4,3, а на конец периода повысился и составил 5,18

Из расчета показателей деловой

активности МУП «КНИЖНЫЙ МИР» видно что Оборачиваемость оборотных фондов

повысилась в предшествующем год была 11,85 а в отчетном стала 19,08 Период

оборота текущих активов снизился в предшествующем год была 30,38 а в отчетном

стала 18,87 Оборачиваемость кредиторской задолженности повысилась в

предшествующем год была 7,48 а в отчетном стала 11,02 Период оборота

кредиторской задолженности снизился в предшествующем год была 48,13, а в

отчетном стала 32,66 Оборачиваемость дебиторской задолженности повысилась в

предшествующем год была 47,92, а в отчетном стала 132,905 Период оборота

дебиторской задолженности снизился в предшествующем год была 7,51, а в отчетном

стала 2,7

Из расчета абсолютных

показателей финансовой устойчивости МУП «КНИЖНЫЙ МИР»видно, что изменение

Собственные оборотные средства -7777,38 видно что изменение Собственные и

долгосрочные заемные источники формирования запасов 34697,73 видно что

изменение Общая величина "нормальных" источников формирования запасов

-17773,47 видно что изменение Излишек, недостача собственные оборотные средства

32366,52 видно что изменение Излишек, недостача собственные и долгосрочные

заемные источники формирования запасов видно что изменение 37028,94 Излишек,

недостача общая величина "нормальных" источников формирования запасов

-15442,26

Из расчета относительных

показателей финансовой устойчивости МУП «КНИЖНЫЙ МИР» что Коэффициент обеспеченности собственными средствами снизился с -2,79 до

-2,83 Коэффициент автономии повысился с -0,26 до -0,09 коэффициент соотношения

заемных и собственных средств снизился с -4,82 до -11,67 коэффициент

концентрации заемного капитала снизился с 1,26 до 1,09 коэффициент

восстановления утраты платежеспособности снизился с 0,04 до 0,02

2.10. Затратный подход к оценке МУП «КНИЖНЫЙ МИР»

Затратный подход оценки здания,

строения и помещений на предприятии МУП «КНИЖНЫЙ МИР».

Этот подход включает несколько

этапов:

Первый этап. Определяется стоимость

земельного участка, на котором -сходятся здания, сооружения.

Второй этап. Оценивается

восстановительная стоимость или стоимость смещения здания и сооружения на

действительную дату оценки.

Оценочная стоимость = 411+(411*0,15)

= 472,65 тыс. руб.

Затратный подход к оценке стоимости

машин и оборудования

Затратный подход к оценке стоимости

машин и оборудования основывается на трудовой теории стоимости и на принципе

замещения, суть которого заключается в том, что осведомленный инвестор не

заплатит за объект большую сумму, чем затраты на производство (приобретение)

аналогичного объекта одинаковой полезности с сопоставимыми

технико-эксплуатационными показателями.

Затратный подход — подход к оценке, определяющий

текущую стоимость оборудования путем расчета восстановительной стоимости с

последующим учетом в ней обесценения, вызванного выявленными элементами

накопленного износа: физического, функционального, экономического:

Соб.т = ВС-О

Соб.т — текущая стоимость оборудования (на

дату оценки);

ВС — восстановительная стоимость,

рассчитываемая на базе стоимости воспроизводства (Св) или стоимости замещения (С3);

О — обесценение, вызванное выявленными

элементами накопительного износа: физическим, функциональным, экономическим .

Восстановительная стоимость

вычисляется в текущих ценах оцениваемого оборудования как Нового, без учета

износа и соотносится к дате оценки Перед оценщиком стоит проблема обоснованного

выбора расчета восстановительной стоимости на базе стоимости воспроизводства

или стоимости замещения и, как следствие, соответствующих методик их

определения.

Соб.т = 130-10 = 120 тыс.руб.

2.11. Сравнительный подход к оценке МУП «КНИЖНЫЙ МИР»

Расчет здания, строения и помещения

предприятия МУП «КНИЖНЫЙ МИР» на 2005 год.

Оцениваем объект недвижимости с ПВД в 411 тыс. руб. В банке данных

имеются сведения о недавно проданных аналогах (табл.).

Данные о

проданных аналогах

|

Аналог

|

Цена продажи Ца

|

ПВД

|

ВРМ

|

|

Хабарстрой

|

800

|

400

|

2,00

|

|

Хабарипотека

|

950

|

450

|

2,11

|

|

ФПГ Строительная

|

650

|

350

|

1,86

|

Валовой рентный мультипликатор

ВРМ =

Ца/ПВД

ВРМ (усредненный по аналогам) =

(2+2,11+1,86) : 3 = 1,99

вероятная цена продажи объекта

V= 411*1,99 = 817,65 долл.

Валовой рентный мультипликатор не

корректируется на различия, существующие между оцениваемыми и сопоставимыми

объектами недвижимости, так как за основу расчета ВРМ взяты фактические арендные платежи и цены продажи, в

которых учтены отмеченные ранее различия.

Сравнительный подход к оценке

стоимости машин и оборудования

Сравнительный подход к оценке

стоимости машин и оборудования позволяет рассчитать стоимость оцениваемой

машины на основе имеющейся ценовой информации на оборудование, аналогичное

оцениваемому объекту. При этом анализу подвергаются цены как первичного, так и

вторичного рынков. Сравнительный подход основан на принципе замещения,

согласно которому рациональный инвестор не заплатит за данный объект большую

сумму, чем стоимость доступного к покупке аналогичного объекта, обладающего

аналогичной полезностью. Данный подход применим в случае, когда для

оцениваемого объекта можно подобрать несколько аналогов, для которых известны

цены их продаж. Важным этапом подхода является корректный выбор аналогов и анализ

их цен, на основе которых производят расчет необходимых корректировок к ценам

аналогов.

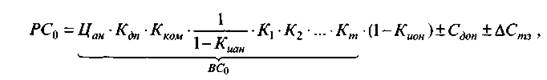

В общем случае рыночная стоимость

оцениваемой машины

где Цан

— цена машины-аналога на

дату его продажи (цена предложения);

Кдп

— коэффициент приведения

цены продажи аналога (цены предложения) к дате оценки, т.е. поправка на дату

продажи;

Кком

— коэффициент,

учитывающий рахтачия в коммерческих условиях приобретения оцениваемой машины и

аналога, в том числе и базис местоположения объекта оценки:

Киан

— коэффициент

физического износа аналога за период эксплуатации с момента выпуска до момента

оценки;

Кь

К2, ..., Кт— корректирующие

параметрические коэффициенты, учитывающие отличия в значениях технических

параметров оцениваемой машины и аналога;

ВС0

— восстановительная

стоимость оцениваемой машины без учета дополнительной оснастки и разницы в

товарных знаках объекта оценки и аналога;

Иион

— общий накопленный

износ оцениваемого оборудования;

Сдоп

— рыночная стоимость на

дату оценки дополнительных устройств (оснастки), наличием которых отличаются

оцениваемая машина и аналог;

АСтз

— возможная разница в

стоимостях товарных знаков оцениваемой машины и аналога.

Расчет машин и оборудования

аналогичных предприятий МУП «КНИЖНЫЙ МИР».

Машины и оборудования аналогичного

предприятия №1

РСо = 150*(1-0,15)+15+5 = 147,5

тыс.руб.

Машины и оборудования аналогичного

предприятия №2

РСо = 100*(1-0,2)+20+10 = 110

тыс.руб.

Машины и оборудования аналогичного

предприятия №3

РСо = 120*(1-0,10)+10+3 = 121

тыс.руб.

2.12. Доходный подход к оценке МУП «КНИЖНЫЙ МИР

Этот метод используется при оценке недвижимости,

приносящей доход владельцу. Доходы от владения недвижимостью могут, например,

представлять собой текущие и будущие поступления от сдачи ее в аренду, доходы

от возможного прироста стоимости недвижимости при ее продаже в будущем.

Результат по данному методу состоит как из стоимости зданий, сооружений, так и

из стоимости земельного участка. Целесообразно выделить основные этапы

процедуры оценки методом капитализации.

Первый этап. Оценивается потенциальный валовой доход. Делается

это на основе анализа текущих ставок и тарифов, существующих на рынке недвижимости

для сравнимых объектов. Потенциальный валовой доход (ПВД) — доход, который

можно получить от недвижимости при 100%-ном использовании без учета всех потерь

и расходов. ПВД зависит от пло- :лади оцениваемого объекта и принятой арендной

ставки, он рассчитывается по формуле

ПВД = S-Ca,

где S — площадь, сдаваемая в аренду, м2;

Са

— арендная ставка за I м2.

Как правило, величина арендной ставки

зависит от местоположения объекта, его физического состояния, наличия

коммуникаций, срока аренды и т.д.

ПВД = 797*0,9 =717 тыс. руб.

Второй этап. Оцениваются

предполагаемые потери от недоиспользования объекта недвижимости и потери при

сборе платежей. Уменьшение ПВД на величину потерь дает величину действительного валового дохода:

ДВД = ПВД - Потери.

ДВД = 717-0 = 717 тыс. руб.

Третий этап. Рассчитываются

предполагаемые издержки по эксплуатации оцениваемой недвижимости.

Периодические расходы для обеспечения нормального функционирования объекта и

воспроизводства дохода называются операционными

расходами.

Операционные расходы принято делить

на:

• условно-постоянные расходы;

• условно-переменные, или

эксплуатационные расходы;

• расходы на замещение, или резервы.

К условно-постоянным относятся расходы, размер которых не зависит

от степени эксплуатационной загруженности объекта и уровня предоставляемых

услуг (например, страховые платежи).

К условно-переменным относятся расходы, размер которых зависит от

степени эксплуатационной загруженности объекта и уровня предоставляемых услуг.

Основными условно-переменными расходами являются коммунальные расходы, расходы

на содержание территории, расходы на управление, зарплата обслуживающему

персоналу и т.д.

К расходам на замещение относятся расходы на периодическую замену

быстроизнашивающихся компонентов улучшения здания (обычно к таким компонентам

относят кровлю, покрытие пола, санитарно-техническое оборудование,

электроарматуру). В расчете подразумевается, что деньги на это резервируются,

хотя большинство владельцев недвижимости в действительности этого не делает.

Если владелец планирует замену изнашивающихся компонентов в течение срока

владения, то такие отчисления необходимо учитывать при расчете стоимости

недвижимости методом капитализации доходов.

Этот метод применяется для определения текущей стоимости тех

будущих доходов, которые принесут использование объекта недвижимости и

возможная его продажа.

Определение обоснованной рыночной стоимости с использованием

метода дисконтирования денежных потоков можно разделить на несколько этапов:

Первый этап. Составляется прогноз потока будущих доходов в

период владения объектом недвижимости.

Второй этап. Рассчитывается стоимость оцениваемого объекта

недвижимости на конец периода владения, т.е. стоимость предполагаемой продажи

(реверсии), даже если в действительности продажа не планируется.

Третий этап. Выводится ставка дисконта для оцениваемой

недвижимости на существующем рынке.

Четвертый этап. Будущая стоимость доходов в период владения и

прогнозируемой стоимости реверсии приводится к текущей стоимости. Получается

формула:

Стоимость недвижимого имущества = Текущая

стоимость периодического потока дохода + Текущая стоимость реверсии

На предприятии МУП

«КНИЖНЫЙ МИР»

|

Год

|

|

ставка дисконта

|

текущая стоимость

|

|

2003

|

696

|

0,900901

|

627,0271

|

|

2004

|

538

|

0,811622

|

436,6526

|

|

Текущая стоимость здания, строения и помещения

|

|

|

1063,68

|

|

Фактическая стоимость здания, строения и помещения

|

|

|

411

|

|

Конечная стоимость здания, строения и помещения

|

|

|

652,6797

|

2.13. Согласование результатов и окончательное суждение о

стоимости объекта оценки.

В результате анализа

применимости каждого подхода для оценки рассматриваемого объекта можно сделать

следующие выводы.

1. Затратный подход

полезен в основном для оценки объектов, уникальных по своему виду и

назначению, для которых не существует рынка, либо для объектов с незначительным

износом. В оценке затрат на воспроизводство велика доля экспертных суждений,

но нельзя на него слишком полагаться.

2. Сравнительный подход

отражает ту цену, которая может возникнуть на рынке с учетом всех тенденций

рынка и предпочтений покупателей.

3. Подход с точки зрения

доходности отражает ту предельную стоимость, больше которой не будет платить

потенциальный инвестор, рассчитывающий на типичное использование объекта и на

принятые ставки доходности. В связи с этим, учитывая, что решения типичных

инвесторов для данного типа объектов опирается в основном на стремление

получить максимальный доход от владения, доходность в данном случае имеет больший

вес при решении об окончательной стоимости объекта.

С учетом вышеизложенного

рассчитаны весовые коэффициенты, отражающие долю каждого из использованных

подходов в определении итоговой стоимости (табл.10).

Таблица 10

|

Показатели

|

Затратный подход

|

Сравнительный подход

|

Доходный подход

|

|

Достоверность информации

|

817,65

|

472,65

|

652,68

|

|

Полнота информации

|

817,65

|

472,65

|

652,68

|

|

Способность учитывать действительные намерения

покупателя и продавца

|

800

|

450

|

650

|

|

Способность учитывать конъюнкту рынка

|

810

|

470

|

650

|

|

Способность учитывать размер, местоположение,

доходность объекта

|

810

|

470

|

650

|

|

Допущения, принятые в расчетах

|

817,65

|

472,65

|

652,68

|

|

Весовые показатели достоверности метода

оценки

|

817,65

|

472,65

|

652,68

|

Стоимость объекта

определяется по формуле

V = V1 *Q1 +V2 *Q2 +V3*Q3

где V - обоснованная рыночная

стоимость объекта оценки, руб.;

V1 V2, V3- стоимость объекта,

определенная с использованием затратного подхода, подхода аналогов продаж и

доходного подхода соответственно, руб.; Q1 Q2 Q3- средневзвешенное значение

достоверности затратного подхода, подхода аналога продаж и доходного подхода

соответственно.

Подставив полученные

значения в формулу, получим рыночную стоимость объекта

V = 817,65-0,258

+ 472,65-0,375 +652,68-0,367 = 1941,98 тыс. руб.

Таким образом, на

основании имеющейся информации и данных, полученных в результате проведения

настоящего анализа с применением методик оценки, можно сделать следующее

заключение.

Рыночная стоимость

объекта оценки здания склада, расположенного по адресу г. Хабаровск ул. ул. Медицинская 14 по состоянию на 1 марта 2005 г., с учетом округления

составляет 2000000 руб.

Полученная оценка

рыночной стоимости в дальнейшем может использоваться в качестве отправной

точки в ходе переговоров с партнерами при определении условий реализации

имущественных прав, получения кредитов по залогу имущества, страхования, сдачи

в аренду, рассмотрения дел в суде по разделу имущества и т. п.

Заключение

Проведя оценку стоимости предприятия МУП

«КНИЖНЫЙ МИР» на 2004 можно сделать вывод что предприятия в среднем по всем

подходам будет стоить 2 млн. рублей. Наибольшей оценочной стоимостью предприятия МУП «КНИЖНЫЙ МИР»

обладает метод рыночный или сравнительный подход при оценке предприятия МУП «КНИЖНЫЙ МИР». Наименьший оценочной стоимостью предприятия МУП «КНИЖНЫЙ МИР»

обладает метод дисконтирования денежных потоков или доходный подход при оценке

предприятия МУП «КНИЖНЫЙ МИР».

Особенностью применения метода чистых

активов является то, что в современных условиях на большинстве предприятий

наиболее значительной частью активов выступают основные фонды. Даже изношенные,

даже устаревшие, но функционирующие основные фонды имеют определенную границу

стоимости, ниже которой собственник не заинтересован их продавать. Таким

образом, при соблюдении определенных условий итоги расчетов на основе

стоимости активов должны создавать ориентир для продавца, т. е. организации,

представляющей интересы собственника.

Для выведения итоговой величины

стоимости используется формула средневзвешенной. Веса, придаваемые результатам

расчетов по различным методам оценки, определяются в зависимости от

достоверности используемой информации и адекватности применяемого метода

задачам и целям оценки.

Опционный метод разработан и

используется на практике при оценке рыночной стоимости различных видов активов

в США. В России данный метод еще не получил достаточно широкого

распространения. В связи с этим, а также поскольку в расчетах участвует еще

один метод в рамках затратного подхода — метод скорректированных чистых

активов, опционный метод в настоящем Отчете применяется исключительно

справочно. Результаты применения данного метода в общем подтверждают

правильность выводов, сделанных оценщиком о стоимости акций оцениваемой

компании.

Так как результаты расчетов методом

чистых активов именно в соответствии с Приказом Минфина России и ФКЦБ РФ

статичны и отражают только балансовую стоимость предприятия, был рассчитан и в

дальнейшем взят для выведения итогового результата метод скорректированных

чистых активов.

Стоимость, полученная методом рынка

капитала по отечественным аналогам, представляет более достоверную величину,

чем стоимость, полученная аналогичным методом по иностранным аналогам, — это

объясняется количеством найденных сопоставимых компаний и размерами, и

финансовыми характеристиками выбранных аналогов, а также необходимостью

применения корректировок в расчетах. В итоге оценщик принял решение привести

расчеты методом рынка капитала по иностранным аналогам в качестве справочных.

Величина, полученная с помощью метода

дисконтирования денежных потоков, открывает перед оценщиком перспективу

успешной дальнейшей финансово-хозяйственной деятельности, а компании

показывает, какую прибыль получит компания, как различные внешние рыночные

факторы повлияют на величину денежного потока. Данному методу был придан

наибольший вес как отражающему сокрытый потенциал компании и возможности его

использования для получения дохода.

Список

литературы

1. Гражданский кодекс Российской

Федерации. Ч. 1. — М.: БЕК, 1995. — 240с.

2. Гражданский кодекс Российской

Федерации. Ч. 2. - М.: ИНФРА-МД 996.-352с.

3. Об оценочной деятельности в

Российской Федерации. Федеральный Закон Российской Федерации № 135-ФЗ от 29

июля 1998 г.

Российская газета, 1998, 6 августа, с.10.

4. Антикризисное управление: Учебное

пособие для технических вузов/ Под ред. Э. С. Минаева и В. П. Панагушина. - М.:

ПРИОР, 1998. - 432 с.

5. Валдайцев С.В. Оценка бизнеса:

Учебник. – М.: ТК Велби, Изд-во Проспект, 2003. – 352 с.

6. Есипов В.Е., Маховикова Г.А.,

Терехова В.В. Оценка бизнеса. — СПб.: Питер, 2003.

7. Григорьев

В. В., Островкин И. М. Оценка

предприятий. Имущественный подход: Учебно-практическое пособие. — М.: Дело,

1998. — 224 с.

8. Григорьев

В. В., Федотова М. А. Оценка

предприятий: теория и практика/ Под ред. В. В. Григорьева. - М.: ИНФРА-М,

1997. - 345 с.

9. Оценка бизнеса: Учебник/Под ред. А.

Г. Грязновой, М. А. Федотовой. - М.: Финансы и статистика, 1998. - 512 с.

10.

Ковалев

В.В. Введение в финансовый менеджмент. М.: Финансы и статистика, 2000. 514 с.

11.

Ковалев

В.В., Привалов В.П. Анализ финансового состояния предприятия. М.: Центр

экономики и маркетинга, 1995. 192 с.