Содержание

Введение. 3

1. Теоретические основы методики оценки

кредитоспособности субъектов. 4

1.1. Понятие кредитоспособности субъектов РФ.. 4

1.2. Сущность

рейтинговой методики оценки кредитоспособности субъекта 6

2. Практические аспекты оценки кредитоспособности субъектов РФ.. 11

2.1. Оценка рейтинга кредитоспособности некоторых субъектов РФ.. 11

2.2. Методика

оценки кредитоспособности

Хабаровского края. 14

3. Основные направления повышения кредитоспособности

субъектов РФ Дальнего Востока. 17

3.1. Реформа налоговой системы, механизмов выравнивания и

системы межбюджетных отношений как

направления повышения кредитоспособности субъектов РФ Дальнего Востока на

федеральном уровне. 17

3.2. Экономический рост

и повышение кредитоспособности субъектов Дальнего Востока. 23

3.3. Основные факторы повышения кредитоспособности на примере Хабаровского края. 24

Заключение. 33

Список литературы.. 35

Введение

Череда осуществляемых в России реформ неизбежно отражается на

деятельности региональных и местных органов власти и субъектов РФ, Эти реформы

затрагивают практически все аспекты этой деятельности: налоговые поступления,

долги, межбюджетные перечисления, расходные полномочия, учет и отчетность.

Ожидается, что долгосрочным результатом реформ станет создание более сильной,

стабильной и надежной системы межбюджетных отношений.

Проблема оценки кредитоспособности

субъекта РФ не относится к числу достаточно разработанных. Прежде всего,

в уточнении нуждается сам термин “кредитоспособность”. Распространенным

является такое его определение (способность лица полностью и в срок

рассчитаться по своим долговым обязательствам), которое делает его неотличимым

от другого термина – “платежеспособность”. Вопросы кредитоспособности были

достаточно актуальными и широко освещались еще в экономической литературе

дореволюционного периода, а также в трудах экономистов 20-х годов. Поэтому данная тема

сегодня является весьма актуальной.

Целью данной работы является исследование путей повышения кредитоспособности субъектов РФ на примере дальневосточных

субъектов РФ.

Поставленная цель конкретизируется рядом задач:

1. рассмотреть теоретические основы понятия кредитоспособности субъектов РФ

2. провести оценку кредитоспособности

субъектов РФ

3. рассмотреть основные направления

и пути повышения кредитоспособности

субъектов РФ на примере дальневосточных субъектов РФ.

1.

Теоретические основы методики оценки кредитоспособности субъектов

1.1. Понятие кредитоспособности субъектов РФ

В целом под КРЕДИТОСПОСОБНОСТЬЮ субъекта хозяйствования понимают[1]:

- с точки зрения заемщика – способность к совершению

кредитной сделки, возможность своевременного возврата полученной ссуды;

- с позиций банка – правильное определение размера

допустимого кредита.

При определении КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКА – субъекта хозяйствования,

как правило, принимают во внимание такие факторы[2]:

·

дее- и

правоспособность заемщика для совершения кредитной сделки;

·

его моральный облик, репутация;

·

наличие обеспечительного материала ссуды;

·

способность заемщика получать доход.

В советской экономической литературе практически отсутствовало понятие

"кредитоспособность". Такое положение объяснялось ограничением

использования товарно-денежных отношений в течение длительного времени, а так

же тем, что для кредитных отношений, которые преимущественно развивались в

форме прямого кредита, были характерны

не экономические, а административные методы управления, отличающиеся высокой

степенью централизации права принятия окончательных решений. Это исключало

необходимость оценки кредитоспособности заемщиков при решении вопросов о выдаче

ссуд. Длительное время кредитный механизм ориентировался на кредитоемкость

субъектов РФ, что отражало общий уровень развития кредитного механизма страны в

целом. Происходящие в современной экономике изменения привлекли внимание к

необходимости выяснения кредитоспособности субъектов РФ.

Под кредитоспособностью субъекта РФ или региона следует понимать такое

финансово-хозяйственное состояние субъекта, которое дает уверенность в

эффективном использовании заемных средств, способность и готовность заемщика

вернуть кредит в соответствии с условиями договора.

При анализе кредитоспособности необходимо решить следующие вопросы: способен ли заемщик

выполнить свои обязательства в срок, готов ли он их исполнить? На первый вопрос

дает ответ разбор финансово-хозяйственных сторон деятельности субъекта. Второй

вопрос имеет юридический характер.

Состав и содержание показателей вытекают из самого понятия кредитоспособности.

Они должны отразить финансово-хозяйственное состояние субъекта с точки зрения

эффективности размещения и использования заемных средств и всех средств вообще,

оценить способность и готовность заемщика совершать платежи и погашать кредиты

в заранее определенные сроки.

Способность своевременно возвращать кредит оценивается путем анализа

баланса субъекта на ликвидность,

эффективного использования кредита и оборотных средств, уровня рентабельности,

а готовность определяется посредством изучения дееспособности заемщика,

перспектив его развития, деловых качеств представителей администрации.

В связи с тем, что субъекты значительно различаются по характеру своей деятельности,

создать единые универсальные и исчерпывающие методические указания по изучению

кредитоспособности и расчету соответствующих показателей не представляется

возможным. Это подтверждается практикой нашей страны. В современной

международной практике также отсутствуют твердые правила на этот счет, так как

учесть все многочисленные специфические особенности субъектов практически

невозможно.

1.2. Сущность рейтинговой

методики оценки кредитоспособности субъекта

Вывод о степени кредитоспособности субъекта Федерации является

результатом расчета ряда коэффициентов, характеризующих различные бюджетные и

экономические процессы, происходящие в рассматриваемом регионе. Оценка

производится на основании расчета пяти основных групп показателей. Весовые

коэффициенты отдельных направлений в расчете общей оценки приведены в таблице

1.1.

Таблица 1.1

Весовые коэффициенты направлений в расчете общей оценки [3]

|

Направление

|

Вес

|

|

1. Бюджетная часть (структура)

|

0,3

|

|

2. Бюджетная часть (налоговые поступления)

|

0,2

|

|

3. Бюджетная часть (исполнение)

|

0,1

|

|

4. Долговая часть

|

0,3

|

|

5. Дополнительная часть

|

0,1

|

Бюджетная часть (структура). Данное направление используется для анализа

качества бюджетной системы. Алгоритм расчета включает в себя следующие

показатели[4]:

— самостоятельность доходов — коэффициент рассчитывается как отношение

суммы налоговых и неналоговых доходов к общему объему доходов без учета доходов

целевых бюджетных фондов. Этот показатель отражает независимость субъекта РФ в

части формирования доходной части бюджета;

— схожий коэффициент — независимость доходов от вышестоящих бюджетов.

Устанавливает долю безвозмездных перечислений от бюджетов других уровней в

общей сумме доходов за вычетом доходов целевых бюджетных фондов;

— работоспособность целевых бюджетных фондов — отношение доходов,

полученных целевыми бюджетными фондами, к соответствующим расходам. Показатель

позволяет оценить развитость инфраструктуры региона. Слабо развитая

инфраструктура характеризуется необходимостью крупных капитальных вложений и

незначительной капиталоотдачей в виде собираемых целевых налогов, что оказывает

нагрузку на доходную часть бюджета.

— дефицитная нагрузка на бюджет — рассчитывается через отношение дефицита

к общим доходам бюджета субъекта РФ. Большой дефицит свидетельствует о

несоответствии уровня доходов потребностям региона. Высокий уровень дефицита

говорит также о необходимости новых займов, что отрицательно сказывается на

кредитоспособности региона;

— самостоятельность муниципальных образований — доля помощи нижестоящим

бюджетам в общем объеме расходов регионального бюджета. Значительная доля

средств, направляемых в бюджеты других уровней, свидетельствует о постоянной

потребности местных территориальных образований в финансовой помощи, что

оттягивает часть средств из доходов бюджета. Увеличение доли, направляемой на

помощь, снижает возможности финансового маневра, повышая кредитный риск.

Долевое участие коэффициентов в общей оценке направления представлено в

таблице 1.2.

Таблица 1.2

Основные показатели, используемые при оценке

кредитоспособности[5]

|

Направление \ коэффициент

|

Вес

|

|

1. Самостоятельность доходов

|

0,3

|

|

2. Независимость доходов от вышестоящих бюджетов

|

0,3

|

|

3. Работоспособность целевых бюджетных фондов

|

0,1

|

|

4. Дефицитная нагрузка на бюджет

|

0,2

|

|

5. Самостоятельность муниципальных образований

|

0,1

|

|

Бюджетная часть (налоговые поступления0

|

|

|

6. Колебание темпов роста налоговых доходов

|

0,3

|

|

7. Рост налоговых доходов

|

0,7

|

|

Бюджетная часть (исполнение)

|

|

|

8. Исполнение бюджета по доходам

|

0,3

|

|

9. Исполнение бюджета по расходам

|

0,3

|

|

10. Исполнение бюджета по налоговым доходам

|

0,2

|

|

11. Количество пересмотров планового регионального

бюджета

|

0,2

|

|

Долговая часть

|

|

|

12. Долговая нагрузка на регион

|

0,2

|

|

13. Нагрузка текущих платежей по обслуживанию долга

|

0,1

|

|

14. Долг, выраженный в иностранной валюте

|

0,1

|

|

15. Доля гарантий в структуре долга

|

0,1

|

|

16. Текущая долговая политика

|

0,1

|

|

17. Наличие просроченной задолженности

|

0,2

|

|

18. Необходимость новых заимствований для покрытия дефицита

бюджета

|

0,2

|

|

Дополнительная часть

|

|

|

Налоговый сектор

|

|

|

19. Задолженность по налогам и сборам перед региональным

бюджетом

|

0,25

|

|

20. задолженность по налогам и сборам перед

федеральным бюджетом

|

0,25

|

|

21. Диверсификация налоговых поступлений

|

0,5

|

|

Производственный сектор

|

|

|

22. Производственный рост

|

0,6

|

|

23. Доля прибыльных предприятий на территории

региона

|

0,3

|

|

24. Прирост количества крупных и средних предприятий

|

0,1

|

|

Демографическая ситуация

|

|

|

25. Годовой прирост

населения

|

0,5

|

|

26. Уровень безработицы

|

0,5

|

|

Имиджевые показатели

|

|

|

27. Политический имидж

|

0,3

|

|

28. Экономический имидж

|

0,3

|

|

29. Имидж на рынке долга

|

0,4

|

|

30. Доступность информации

|

1

|

Бюджетная часть (налоговые поступления). Оценка по данному направлению

характеризует регион с точки зрения его развития. Объединяющим фактором

экономического роста региона является динамика налоговых доходов. Поэтому в

рамках этого направления рассматриваются следующие коэффициенты[6]:

— колебание темпа роста налоговых доходов, рассчитываемое как отношение

между полугодовыми увеличениями (снижениями) налоговых сборов. Большие

амплитудные колебания налоговых доходов отрицательно влияют на

платежеспособность, так как приводят к низкой прогнозируемости будущих доходов

бюджета. Резкий налоговый рост может быть обусловлен лишь кратковременными

(однопериодными) факторами, которые, в свою очередь, могут не обеспечить

долгосрочную тенденцию. Именно этот факт объясняет получение низкого балла по

коэффициенту даже при экономическом росте в целом;

— рост налоговых доходов рассчитывается как прирост налоговых сборов

отчетного периода относительно предыдущего. Данный коэффициент отражает рост

производственного сектора субъекта и, соответственно, возможности региона для

расширения доходной базы.

Бюджетная часть (исполнение). Данная часть рассматривает возможность и

корректность прогнозирования бюджетных показателей самими органами

государственного управления и опирается на следующие показатели[7]:

— исполнение бюджета по доходам, исполнение бюджета по расходам.

Исполнение бюджета в соответствии с плановыми значениями свидетельствует, с

одной стороны, о профессиональной работе руководства субъекта РФ, с другой

стороны — о возможности более точного прогнозирования исполнения текущего

бюджета, что позволяет снизить риски прогнозирования денежных потоков при

оценке кредитоспособности региона;

— исполнение бюджета по налоговым доходам. Один из наиболее важных

факторов при оценке бюджета — точное прогнозирование размера основного

источника пополнения доходной части бюджета — налоговых платежей;

— количество пересмотров планового регионального бюджета в течение года.

Если в течение одного финансового года бюджет субъекта РФ несколькo раз

подвергается пересмотру, это скорее говорит о переоценке правительством региона

собственных возможностей и, соответственно, увеличивает риски при прогнозе

дальнейшего развития субъекта РФ.

Долговая часть. Долговая часть — одна из наиболее значимых составляющих в

рейтинге кредитоспособности региона. Именно текущий объем долговых

обязательств, их структура, динамика предельно важны для оценки риска

неплатежеспособности субъекта РФ. При оценке этого состояния используют расчет

следующих показателей[8]:

— долговая нагрузка на регион — рассматривается объем государственного

долга по отношению к доходам бюджета. Показатель является наиболее значимым

критерием, определяющим долговую нагрузку на бюджет и, соответственно,

платежеспособность региона. Очевидно, что чем большую долю занимает долг, тем

выше риск неисполнения обязательств;

— нагрузка текущих платежей по обслуживанию долга — доля расходов на

обслуживание долга в общем объеме расходов бюджета субъекта. Высокая доля

расходов на обслуживание долга в общих расходах увеличивает риск

неплатежеспособности региона;

— долг, выраженный в иностранной валюте. Рассчитывается как отношение

внешнего долга к совокупному объему долга. Наличие долга, выраженного в

иностранной валюте, накладывает на кредитоспособность субъекта Федерации дополнительные

девальвационные риски;

— доля гарантий в структуре долга. Гарантии по чужим обязательствам

представляют собой составляющую долга, которая при благоприятной ситуации у

первичного заемщика может быть снята без расходования бюджетных средств;

— коэффициент «текущая долговая политика» — рассчитывается как отношение

объема набранных кредитов к объему погашенной задолженности в течение отчетного

периода, отражает ситуацию с управлением долгом. Коэффициент определяет,

занимает ли субъект РФ средства только для рефинансирования долга либо

использует данный инструмент в том числе и для дополнительного финансирования

расходных статей бюджета. Другой вариант политики предусматривает сокращение

долговой нагрузки за счет погашения долга из собственных источников;

— наличие просроченной задолженности — этот показатель отражает факты

неисполнения своих обязательств перед кредиторами и накладывает сильный

отпечаток на платежеспособность субъекта.

2. Практические аспекты оценки кредитоспособности субъектов РФ

2.1. Оценка рейтинга кредитоспособности некоторых субъектов РФ

Агентством Standard & Poor's

присвоены рейтинги 11 российским субъектам. Более пяти лет прошло с тех пор,

как Standard & Poor's

присвоило первый в России кредитный рейтинг субъектов - городу Москве. С тех

пор интерес иностранных инвесторов к российским регионам менялся циклически, в

основном совпадая с периодами экономических, финансовых и политических подъемов

и спадов в стране в целом. Во время кризиса 1998 г. рейтинги российских субъектов

снизились до CCC-, но с 1999 г. начали постепенно возвращаться на прежние

позиции. Хотя рейтинги Российской Федерации сегодня не отличаются от

присвоенных в 1997 г., изменилось многое. Это же верно и в отношении городов и

регионов, которым присвоены рейтинги Standard & Poor's..

Таблица

2.1

Рейтинги

по состоянию на 4 октября 2005 г.

|

|

В местной валюте или по российской шкале

|

В иностранной валюте

|

|

Республика Башкортостан

|

B/Позитивный/-

|

B/Позитивный/-

|

|

Иркутская область

|

-/-/-

|

B-/Позитивный/-

|

|

г. Москва

|

-/-/-

|

BB-/Стабильный/-

|

|

Московская область

|

ruA/-/-

|

B-/Позитивный/-

|

|

Самарская область

|

-/-/-

|

B/Позитивный/-

|

|

г. Санкт-Петербург

|

BB-/Стабильный/-

|

BB-/Стабильный/-

|

|

Свердловская область

|

CCC+/Позитивный/-

|

CCC+/Позитивный/-

|

|

Республика Татарстан

|

-/-/-

|

CCC+/Позитивный/-

|

|

Ханты-Мансийский автономный округ

|

ruAA/-/-

|

B+/Стабильный/-

|

|

г. Череповец

|

ruBB/-/-

|

-/-/-

|

|

Ямало-Ненецкий автономный округ

|

-/-/-

|

CCC+/Позитивный/-

|

|

Бюджетные доходы 10 регионов, которым присвоены рейтинги Standard & Poor's (621 млрд руб., или 21,4 млрд долл.),

составили 48% дохода консолидированного регионального бюджета России в 2004 г.

Они входят в число наиболее финансово устойчивых субъектов Российской

Федерации, поскольку на их территории собирается большая часть налоговых

доходов консолидированного федерального бюджета (56% в 2004 г.). На долю этих

регионов также приходится наибольшая часть задолженности российских субъектов

(71% задолженности в иностранной валюте и 56% расходов на обслуживание долга в

2004 г.); они же финансируют большую часть капитальных вложений (68%

капитальных расходов консолидированных региональных бюджетов в 2004 г.). Таким

образом, группа субъектов Российской Федерации, которым присвоены рейтинги Standard & Poor's, не может

рассматриваться как репрезентативная выборка российских субъектов, поскольку

включает самые благополучные из них.

Ниже в таблице 2.2 представлена рейтинговая оценка некоторых субъектов РФ Дальнего Востока.

Таблица

2.2

Рейтинговая оценка кредитоспособности на примере субъектов РФ

Дальнего Востока

|

|

Кол-во нарушений

|

Отношение

объема долга субъекта Федерации к объему доходов бюджета субъкта

Федерации без учета финансовой помощи из федерального бюджета

|

Условие

отношения полного долга субъекта Федерации к объему доходов бюджета субъекта

Федерации без учета финансовой помощи из федерального бюджета

|

Отношение

расходов на обслуживание долга субъекта Федерации к расходам бюджета субъекта

Федерации

|

Условие

отношения расходов на обслуживание долга субъекта Федерации к расходам

бюджета субъекта Федерации

|

Отношение

дефицита бюджета субъекта Федерации к объему доходов бюджета субъекта

Федерации без учета финансовой помощи из федерального бюджета

|

Условие

отношения дефицита бюджета субъекта Федерации к объему доходов бюджета

субъекта Федерации без учета финансовой помощи из федерального бюджета

|

Отношение

текущих расходов бюджета субъекта Федерации к доходам субъекта Федерации

|

Условие

отношения текущих расходов бюджета субъекта Федерации к доходам субъекта

Федерации

|

Сумма

просроченной (неурегулированной) задолженности по долговым обязательствам

субъекта Федерации (тыс. руб.)

|

Условие

суммы просроченной (неурегулированной) задолженности по долговым

обязательствам субъекта Федерации

|

Доля

трансфертов из ФФПР в собственных доходах бюджета субъекта Федерации с учетом

финансовой помощи из ФФПР

|

Условие

отношения ФФПР к собственным доходам с учетом ФФПР

|

Доля

бюджетных кредитов юридическим лицам в расходах бюджета СФ (только для

регионов, получающих трансферты ФФПР)

|

Условие

доли бюджетных кредитов юридическим лицам в расходах бюджета субъекта

Федерации

|

Отношение

величины государственных гарантий субъекта Федерации к расходам бюджета

субъекта (только для регионов, получающих трансферты ФФПР)

|

Условие

отношения величины государственных гарантий субъекта Федерации к расходам

бюджета субъекта Федерации

|

|

7 -

Дальневосточный федеральный округ

|

0

|

|

0

|

|

0

|

|

0

|

|

0

|

0

|

0

|

|

0

|

|

|

|

|

|

16 -

Республика Саха (Якутия)

|

0

|

0,531

|

0

|

0,015

|

0

|

0,076

|

0

|

0,958

|

0

|

0

|

0

|

27,2%

|

0

|

-0,007

|

0,000

|

-0,006

|

0

|

|

20 -

Приморский край

|

1

|

0,094

|

0

|

0,000

|

0

|

0,000

|

0

|

0,875

|

0

|

398 050

|

не

соответствует

|

31,0%

|

0

|

0,001

|

0,000

|

0,003

|

0

|

|

22 -

Хабаровский край

|

3

|

0,467

|

0

|

0,020

|

0

|

0,180

|

не

соответствует

|

0,859

|

0

|

|

0

|

22,0%

|

0

|

0,073

|

не

соответствует

|

0,062

|

не

соответствует

|

|

23 -

Амурская область

|

2

|

0,188

|

0

|

0,006

|

0

|

0,037

|

0

|

0,878

|

0

|

6 458

|

не

соответствует

|

46,1%

|

не

соответствует

|

0,003

|

0,000

|

0,008

|

0

|

|

38 -

Камчатская область

|

3

|

1,455

|

не

соответствует

|

0,007

|

0

|

0,059

|

0

|

0,947

|

0

|

918 368

|

не

соответствует

|

56,2%

|

не

соответствует

|

-0,009

|

0,000

|

-0,003

|

0

|

|

47 -

Магаданская область

|

3

|

1,298

|

не

соответствует

|

0,000

|

0

|

0,079

|

0

|

0,923

|

0

|

16 850

|

не

соответствует

|

67,4%

|

не

соответствует

|

0,000

|

0,000

|

0,000

|

0

|

|

61 -

Сахалинская область

|

1

|

0,186

|

0

|

0,002

|

0

|

0,016

|

0

|

0,885

|

0

|

100 000

|

не

соответствует

|

17,7%

|

0

|

-0,002

|

0,000

|

0,011

|

0

|

|

78 -

Еврейская автономная область

|

2

|

0,164

|

0

|

0,000

|

0

|

0,000

|

0

|

0,885

|

0

|

248

|

не

соответствует

|

67,4%

|

не

соответствует

|

-0,003

|

0,000

|

-0,002

|

0

|

|

83 -

Корякский автономный округ

|

4

|

1,223

|

не

соответствует

|

0,006

|

0

|

0,242

|

не

соответствует

|

1,020

|

не

соответствует

|

0

|

0

|

60,5%

|

не

соответствует

|

0,000

|

0,000

|

-0,004

|

0

|

|

88 -

Чукотский автономный округ

|

2

|

0,470

|

0

|

0,006

|

0

|

0,000

|

0

|

0,539

|

0

|

36 070

|

не

соответствует

|

16,3%

|

0

|

0,069

|

не

соответствует

|

-0,010

|

0

|

Как видно из таблицы 2.2 первое место по кредитоспособности среди субъектов РФ занимает республика Саха (а

по общероссийским меркам – 16 место). Самое последнее место в рейтинговой

оценки занимает Чукотский автономный Округ (по общероссийским меркам - 88 место).

2.2. Методика оценки

кредитоспособности Хабаровского края

Целью

применения разработанной методики оценки кредитоспособности

силами Администрации

края является повышение

информированности сотрудников

Администрации о позициях

региона как заемщика

на коммерческом кредитном

рынке, а, следовательно, повышение качества принятия решений в данной

сфере и увеличение эффективности

проводимой долговой политики.

Разработанная методика носит полностью формализованный характер. Основным достоинством

такого подхода является

простота оценки и доступность информации не только по своему

региону, но и по регионам, являющимся объектами

сопоставления, что позволяет

отслеживать состояние кредитного рынка и позиции Хабаровского края на

данном рынке.

Для

определения условной оценки

кредитоспособности региона необходимо

произвести расчет параметров по следующим группам[9]:

·

социально-экономические риски (внешние условия),

·

финансовые риски (способность региона

платить по долговым обязательствам),

·

долговые риски

(готовность региона платить

по долговым обязательствам).

Вес

данных групп факторов в оценке

кредитоспособности возрастает от первой к третьей, поскольку именно в таком

порядке возрастает явное и

непосредственное влияние перечисленных параметров

на оценку потенциального заемщика

потенциальным кредитором.

Оценки, полученные по всем параметрам внутри группы, суммируются между собой и умножаются на вес

данной группы факторов в общей оценке:

·

социально-экономические риски - 20%;

·

финансовые риски - 35%;

·

долговые риски - 45%.

Полученная сумма является искомой

условной оценкой кредитоспособности.

Таблица

2.3

Риски

и их оценка по Хабаровскому краю

|

№ п\п

|

Критерий

|

Значение

|

Оценка

|

Вес группы факторов

|

Умножение суммы оценок на вес

|

|

|

Социально- экономические риски

|

|

|

|

|

|

1

|

Уровень безработицы

|

10%

|

2

|

20%

|

|

|

2

|

Доля нетрудоспособного населения

|

15%

|

2

|

|

|

3

|

Среднедушевые денежные доходы

|

больше 2

|

3

|

|

|

4

|

Рост ВРП за последние 3 года

|

больше 2

|

3

|

|

|

5

|

Отношение экспорта к объему промышленного

производства

|

45%

|

2

|

|

|

6

|

Прирост инвестиций в экономику региона

|

1,8

|

2

|

|

|

7

|

Доля прибыльных предприятий

|

70

|

2

|

|

|

8

|

Степень диверсификации экономки

|

38

|

1

|

|

|

|

Сумма

|

|

17

|

|

3,4

|

|

|

Финансовые риски

|

|

|

35%

|

|

|

1

|

Соотношение дефицита (излишка) бюджета и собственных

доходов

|

0- (+15%)

|

2

|

|

|

2

|

Соотношение текущего дефицита (излишка) и собственных доходов

|

больше 30 %

|

3

|

|

|

3

|

Доля перечислений из бюджетов других уровней

|

34%

|

1

|

|

|

4

|

Концентрация налоговых доходов

|

32%

|

2

|

|

|

5

|

Концентрация доходов по источникам

|

менее 30 %

|

3

|

|

|

6

|

Уровень неденежного

исполнения доходной части бюджета

|

7%

|

2

|

|

|

7

|

Рост собственных доходов бюджета

|

3

|

3

|

|

|

8

|

Отклонение исполнения бюджета по сравнению с

первоначальным показателем

|

3%

|

3

|

|

|

|

Сумма

|

|

19

|

|

6,65

|

|

|

Долговые риски

|

|

|

45%

|

|

|

1

|

Отношение долга к собственным доходам

|

23

|

2

|

|

|

2

|

Отношение краткосрочного долга к собственным доходам

|

9

|

3

|

|

|

3

|

Отношение прямого долга к собственным доходам

|

11

|

2

|

|

|

4

|

Процент превращения условных обязательств в реальные

|

15

|

2

|

|

|

5

|

Доля расходов на обслуживание и погашение долга

|

17

|

2

|

|

|

6

|

Доля задолженности коммерческим кредиторам

|

33

|

1

|

|

|

7

|

Доля просроченной задолженности коммерческим

кредиторам

|

24

|

1

|

|

|

8

|

Наличие отклонений от первоначального графика

платежей

|

32

|

1

|

|

|

|

Сумма

|

|

14

|

|

6,3

|

|

|

ИТОГО

|

|

|

|

16,35

|

Таким образом, оценка кредитоспособности

по Хабаровскому краю равна 16. Это означает, что край в принципе находится в достаточно благоприятной

позиции с точки зрения кредитоспособности. Однако требуются некоторые

мероприятия и направления по ее повышению. О таких мероприятиях и направлениях

будет более подробно рассказано в рамках следующей главы.

3. Основные направления повышения кредитоспособности субъектов РФ Дальнего

Востока

3.1. Реформа налоговой системы, механизмов выравнивания и системы

межбюджетных отношений как направления

повышения кредитоспособности субъектов РФ Дальнего Востока на федеральном

уровне

Российская система межбюджетных отношений продолжает развиваться: реформы

оказывают влияние на все основные аспекты повседневной деятельности субъектов

Дальнего востока и осуществляемого ими стратегического планирования.

Эволюционные процессы приводят к нестабильности среды, в которой функционируют

субъекты Дальнего Востока, затрудняют планирование и формирование бюджетов.

Реформы также приводят к неравномерному росту доходов разных уровней бюджетной

системы. С другой стороны, благодаря реформам намечаются положительные

тенденции в развитии системы выравнивания уровня минимальной бюджетной

обеспеченности, к ним следует также отнести повышение прозрачности и бюджетной

дисциплины, стабилизацию правовой базы[10].

За период с 1999 г. федеральным правительством принят ряд новых

нормативно-правовых актов в таких сферах, как налогообложение, межбюджетные

отношения, учет и отчетность, долговые обязательства, механизмы выравнивания,

правовая база деятельности регионов, управление ликвидностью.

Во-первых, в 2000 г. вступил в силу Бюджетный кодекс, утвержденный еще в

1998 г. Этот документ сводит воедино правила формирования и исполнения

федеральных, региональных и местных бюджетов, а также налагает определенные

ограничения на привлечение заемных средств.

Во-вторых, на смену многочисленным федеральным законам и инструкциям пришла

первая часть Налогового кодекса. Вторая часть кодекса, содержащая статьи об

отдельных налогах, принимается отдельными главами на протяжении последних двух

лет. Налоговая реформа преследует как минимум три основные цели: отмена налогов

с оборота (таких, как сборы на содержание жилищного фонда и объектов

социально-культурной сферы, налог на пользователей автодорог, - все они лишь

сдерживают экономическое развитие), повышение эффективности управления

налогообложением (за счет перераспределения налогов в соответствии с

возможностями органов власти различных уровней обеспечить их собираемость), а

также сокращение количества налогов, взимаемых с одной базы. Эти реформы

позволят создать более стабильную и прозрачную налоговую базу, способствуя тем

самым улучшению инвестиционного климата в России и увеличению поступлений в

бюджеты разных уровней, в том числе и на территории Дальнего Востока.

В-третьих, повышается прозрачность механизма выравнивания минимального

уровня бюджетной обеспеченности, который сегодня более точно отражает налоговый

потенциал отдельных регионов (в настоящее время оцениваемый валовым

региональным продуктом). Увеличивается объем фондов федерального бюджета,

предназначенных для оказания финансовой помощи российским регионам, что

позволяет постепенно сокращать заметный разрыв в уровне их доходов, в том

числе и на Дальнем Востоке.

Федеральное правительство пытается разрешить проблему так называемых

"нефинансируемых федеральных мандатов" -

наведенных федеральным законодательством расходов субъектов Дальнего востока,

за которые они не получают достаточной компенсации. В 2004 г. доля безусловной

финансовой помощи снизилась до 41% (по сравнению с 72% в 2003 г.); оставшаяся

часть расчетов между бюджетами различных уровней представляла собой компенсацию

реализации федеральных мандатов или целевые субсидии. Отмечающаяся

положительная тенденция к проведению полной инвентаризации и компенсации

наведенных расходов позволяет надеяться на то, что проблема

несбалансированности доходов и расходов на уровне субъектов Дальнего востока,

которая в прошлом была основным фактором, отрицательно сказывавшимся на

рейтингах, станет менее острой уже в самом ближайшем будущем.

С другой стороны, будущее российских муниципальных образований (местных

органов власти Дальнего Востока) довольно неопределенно. В настоящее время

федеральное правительство рассматривает концепцию изменения налоговых

полномочий, механизмов перераспределения финансовой помощи и расходных

полномочий, которые будут им переданы.

В-четвертых, правительство немало сделало для устранения противоречий

между федеральным и региональным законодательством. К концу 2004 г. Почти все

субъекты Дальнего Востока привели свои законодательные акты в соответствие с

федеральным законодательством. Кроме того, отчисления от федеральных

регулирующих доходов были установлены на одинаковом уровне для всех субъектов Дальнего

Востока.

Дополнительным фактором повышения прозрачности и ликвидности стало

исключение неденежных расчетов на всех уровнях

бюджетной системы субъектов Дальнего Востока. Со времени вступления в силу

фактического запрета на совершение взаимозачетов по платежам в бюджеты всех

уровней (Бюджетный кодекс, 2000 г.) большая часть дальневосточных регионов

получает доходы в денежной форме. В 2004 г., когда денежные суррогаты были

запрещены только при расчетах с федеральным бюджетом, 35% всех налогов

собирались регионами в неденежной форме. В 2004 г.

федеральное правительство утвердило программу развития бюджетного федерализма в

России до 2005 г., пришедшую на смену реформе 1999-2001 гг. Федеральная

политика в области реформирования межбюджетных отношений остается достаточно

стабильной на протяжении последних четырех лет и, как ожидается, не будет

пересмотрена в обозримом будущем, что повышает предсказуемость дальнейшего

развития событий.

К наиболее значительным изменениям бюджетов субъектов Дальнего Востока привели

перераспределение поступлений по НДС, налогу на прибыль и налогу на добычу

полезных ископаемых, изменение ставок налога на прибыль и налога на доходы

физических лиц, отмена налога на пользователей автодорог и на содержание

жилищного фонда, а также временное введение налога с продаж.

Таблица 3.1

Структура налоговых доходов консолидированного регионального

бюджета с учетом целевым бюджетных фондов по Дальнему Востоку в 2002- 2004

годах, %

|

|

2002

|

2003

|

2004

|

Предполагаемые изменения в 2005-2006 гг.

|

|

НДС

|

10,4

|

0

|

0

|

0

|

|

Налог на содержание жилищного фонда

|

7,8

|

0

|

0

|

0

|

|

Целевые бюджетные фонды:

|

17,4

|

19,6

|

15,5

|

Основной источник - налог на пользователей автодорог

- будет заменен другими источниками, включая земельный налог, транспортный

налог и акцизы на бензин (с 01.01.2003); (см. графу "Налог на добычу

полезных ископаемых")

|

|

дорожные фонды

|

9,9

|

12,8

|

12,0

|

|

Фонд воспроизводства минерально-сырьевой базы

|

7,1

|

1,1

|

0

|

|

Прочие

|

0,3

|

5,7

|

3,5

|

|

Налог с продаж

|

3,4

|

4,2

|

4,0

|

Возможно, будет снижена ставка налога, либо он

будет отменен (с 01.01.2004)

|

|

Налог на прибыль

|

22,3

|

28,0

|

24,8

|

Сокращена налогооблагаемая база, изменилась доля,

отчисляемая в бюджеты РМОВ (01.01.2002); доля регионов увеличится на 1,5%

|

|

Подоходный налог

|

16,7

|

23,5

|

25,6

|

|

|

Налог на имущество

|

9,0

|

8,2

|

9,4

|

Будет заменен налогом на недвижимость

|

|

Акцизы

|

4,2

|

3,7

|

3,8

|

Ставка акциза на бензин будет изменена, прочие

акцизы, например, на табак, могут быть перераспределены

|

|

Налог на добычу полезных ископаемых

|

5,9*

|

7,5

|

7,8

|

Налог на добычу полезных ископаемых введен вместо

регулярных платежей за добычу полезных ископаемых, отчислений на

воспроизводство минерально-сырьевой базы и акцизов на нефть (с 01.01.2002);

ожидается дальнейшее перераспределение долей

|

|

Прочие налоги

|

2,9

|

5,3

|

9,6

|

|

|

* За исключением фонда воспроизводства

минерально-сырьевой базы.

|

|

Вышеперечисленные изменения привели к перераспределению доходов между

бюджетами разных уровней, что широко обсуждается на самых различных уровнях.

Общее мнение таково, что недавние реформы межбюджетных отношений значительно

увеличили долю федерального бюджета в налоговых поступлениях, неблагоприятно

отразившись на финансовом положении регионов. Также считается, что эти изменения

больнее всего ударили по субъектам Дальнего Востока с высокой бюджетной

обеспеченностью, поскольку в результате реформы последние потеряли значительную

часть своих доходов.

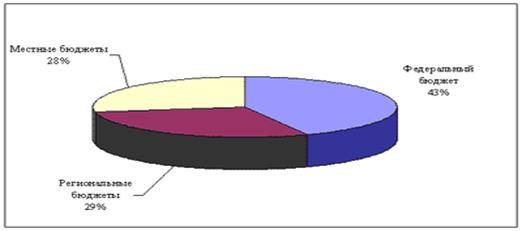

В то же время анализ показывает, что перераспределение прежде всего

сказалось на местных бюджетах. Доля доходов консолидированного регионального

бюджета (включая финансовую помощь федерального правительства) сократилась в

2004 г. до 43% (по сравнению с 50% в 2003 г.). В то же время доля доходов

собственно региональных бюджетов практически не изменилась. Другими словами, по

мере того как органы власти субъектов Дальнего Востока перераспределяют доходы

консолидированного бюджета в свою пользу, органы местного самоуправления

испытывают относительное сокращение бюджетных доходов.

Трудно определить причину, по которой органы власти субъектов Российской

Федерации приняли решение перераспределять доходы внутри консолидированных

региональных бюджетов; возможно, это было вызвано целым рядом факторов:

стремлением возместить доходы, утраченные в результате изменений, принятых на

федеральном уровне, желанием усилить контроль над доходами консолидированного

бюджета, совершенствовать механизмы перераспределения финансовой помощи и

финансировать социальные расходы непосредственно из регионального бюджета.

Рис.3.1. Распределение доходов между федеральным,

региональными и местными бюджетами (с учетом межбюджетных расчетов) в 2003 г.

По Дальнему Востоку

Рис. 3.2. Распределение доходов между федеральным,

региональными и местными бюджетами (с учетом межбюджетных расчетов) в 2004 г.

По Дальнему Востоку

Масштабы перераспределения финансовой помощи увеличиваются - доля

безвозмездных перечислений из федерального бюджета достигла в 2004 г. 8,4% от

всех доходов российской бюджетной системы (по сравнению с 5,4% в 2003 г.). В

2003- 2004 гг. межбюджетные перечисления

увеличились в 2,6 раза в постоянных ценах; доли перечислений из региональных

бюджетов в местные бюджеты также увеличились. Этот процесс отражает рост

объемов компенсации за исполнение федеральных мандатов, что частично снимает

проблему сокращающихся бюджетов субъектов Дальнего Востока.

Несмотря на перераспределение бюджетных средств, реальные доходы наиболее

финансово устойчивых регионов продолжают расти благодаря экономическому росту.

Хотя на их доходах, возможно, и отразилось увеличение масштаба перераспределения

средств между бюджетами разных уровней, их устойчивое экономическое положение

компенсирует сокращение относительной доли бюджетных доходов.

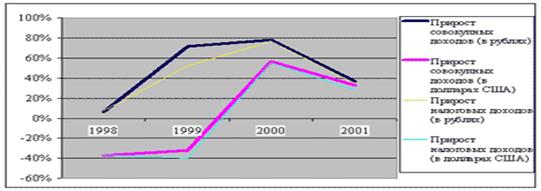

3.2. Экономический рост и

повышение кредитоспособности субъектов Дальнего Востока

Высокие показатели экономического роста в промышленно развитых российских

регионах Дальнего Востока и крупнейших городах, экономика которых ориентирована

на сферу услуг, обуславливают рост доходов их бюджетов. В то же время

обеспечение стабильности такого роста в перспективе осложняется недостаточными

объемами инвестиций.

Практически все регионы Дальнего Востока, которым присвоены рейтинги Standard & Poor's, демонстрируют

экономический рост с 2002 г. благодаря эффекту девальвации рубля (импортозамещение и реинвестирование), положительной

динамике цен на нефть и общей стабилизации экономической политики страны. Все

эти факторы позитивно сказываются на доходах этих регионов - так же, как

улучшающийся налоговый климат позитивно сказывается на российских предприятиях.

Рис. 3.3. Средний прирост совокупных и налоговых доходов (в %

к предыдущему году) по Дальнему Востоку

За немногочисленными исключениями уровень инвестиций, особенно прямых

иностранных инвестиций (ПИИ), остается весьма низким. Это означает, что при

полном использовании существующего производственного потенциала исчезнут

стимулы к дальнейшему экономическому росту. Понимая это, многие российские

регионы Дальнего Востока, не располагающие достаточными для необходимых

инвестиций средствами, начали привлекать внешние инвестиции, в том числе ПИИ.

Сектор услуг остается во многом неразвитым и также требует значительных

капиталовложений.

Еще одной неблагоприятной характеристикой многих крупных российских

регионов Дальнего Востока является низкая диверсификация экономики и

налогоплательщиков. Доходы многих регионов зависят от одного-двух

крупных налогоплательщиков и/или секторов промышленности. Это приводит к

значительной нестабильности бюджета и его уязвимости по отношению к небольшим

изменениям в деятельности или финансовом положении ограниченного числа крупных

предприятий[11].

Таким образом, субъектам Дальнего Востока необходимо продолжать

диверсифицировать свою экономику, привлекать инвестиции, развивать малый бизнес

и сферу услуг, пока экономика переживает период роста

3.3. Основные факторы повышения кредитоспособности на примере

Хабаровского края

Кредитоспособность администрации Хабаровского края отражает способность и

желание региональной администрации выполнять свои долговые обязательства в срок

и в полном объеме или, иными словами, - вероятность выполнения эмитентом долговых

обязательств.

Оценка кредитоспособности подразумевает выделение ряда критериев, в

соответствии с которыми возможно определить степень доверия к долговым

обязательствам регионального органа власти.

Кредитоспособность администрации Хабаровского края как агрегированный

показатель испытывает воздействие разнообразных как позитивных, так и

негативных факторов, определяющих возможность удовлетворить требования

кредиторов. Влияние большинства подобных факторов может быть количественно

измерено и качественно оценено на основе построения индикаторов.

Все многообразие внешних воздействий на способность органа власти платить

по своим долгам, можно подразделить на 6 групп факторов, порождающих

неопределенность в выполнении долговых обязательств региональных администраций

и ведущих к возникновению кредитных рисков, разнонаправлено воздействующих на

экономику региона.

Системные (суверенные) риски описывают вероятность того, что действия

федеральной власти могут прямо (или косвенно) повлиять на способность эмитента

(субъекта Федерации) выплатить в срок основную сумму и проценты по своим

долговым обязательствам. Системный (суверенный) риск можно подразделить на

прямой и косвенный.

Прямой риск охватывает вмешательство федеральных властей, непосредственно

снижающее способность эмитента покрыть свои долговые обязательства. Данному

риску подвержено в большей степени своевременное обслуживание долга в

иностранной валюте, как следствие, он влияет в основном на кредитный рейтинг

долговых обязательств региона, номинированных в иностранной валюте, так как

некоторые нормы прямого действия могут влиять на способность администрации

Хабаровского края выплачивать свои

обязательства.

К текущему моменту прямые системные риски в отношении обязательств

органов власти Хабаровского края практически не оказывают существенного

воздействия, поскольку край не имеет

обязательств в иностранной валюте.

Косвенный риск подразумевает действия федерального правительства, которые

могут негативно повлиять на экономическую ситуацию в стране и в результате

снизить способность эмитентов (региональных администраций) своевременно покрыть

свои долговые обязательства. Так, нормативы, которые устанавливаются

федеральным бюджетным законодательством для региональных бюджетов, позволяют

вышестоящему уровню власти контролировать объем доходов региональных бюджетов,

что негативно влияет на кредитоспособность последних.

Экономические факторы охватывают состояние региональной экономической

базы, являющейся одним из важнейших факторов для определения кредитоспособности

Хабаровского края, поскольку определяют стабильность поступления доходов в

бюджет и предпосылки для их увеличения. В свою очередь, объем доходов

регионального бюджета определяет способность администрации обслуживать свои

расходные обязательства, в том числе и долговые.

Таблица 3.2

Основные факторы кредитоспособности администрации

Хабаровского края и их воздействие на

экономику края [12]

|

Группы

факторов риска

|

Виды

рисков

|

Содержание

|

Результаты

воздействия на экономику субъекта Федерации

|

|

Системные

(вероятность

невыплаты суммы из-за вмешательства или невмешательства федеральных органов

власти)

|

прямой

|

федеральное

вмешательство непосредственно снижает способность эмитента покрывать долговые

обязательства (касается возможности своевременного обслуживания долга в

иностранной валюте)

|

влияет

на кредитный рейтинг долговых обязательств региона, номинированных в

иностранной валюте

|

|

косвенный

|

невозможность

эмитента своевременно покрывать свои долговые обязательства в связи с

ухудшением экономической ситуации в стране в результате нерациональной

экономической и финансовой политики федерального правительства

|

изменение

стоимости обслуживания долговых обязательств эмитента, доступности и

стоимости ресурсов, спроса на товары и услуги, предлагаемые эмитентом

|

|

Экономические

(состояние

экономической базы региона, как важнейший фактор кредитоспособности)

|

внутренние

|

-

отраслевая структура и перспективы развития отраслей специализации

-

структура занятости; экономическое положение населения и демографическая

ситуация

-

степень зависимости экономического состояния региона от крупнейших

налогоплательщиков; финансовое состояние последних

-

состояние финансово-банковского сектора региона

|

воздействуют

на стабильность поступления доходов в региональные бюджеты

|

|

внешние

|

-

особенности географического положения

-

интеграция в общероссийский и мировые рынки товаров и услуг

|

|

Финансовые

(определяют

качество бюджета региона и его показателей)

|

|

-

структура и динамика доходов регионального бюджета

-

структура и динамика расходов бюджета

-

размер кредиторской и дебиторской задолженности бюджета

-

баланс бюджета

-

состояние фактических и плановых показателей исполнения бюджета

-

использование собственности

|

состояние

бюджетной системы определяет способность администрации субъекта Федерации платить

по обязательствам

|

|

Долговые

(возможность

регулярного удовлетворения требований кредиторов)

|

|

-

используемые инструменты привлечения ресурсов (облигации, векселя, банковские

кредиты, бюджетные ссуды)

-

соотношение рыночных и нерыночных форм привлечения

-

структура привлеченных ресурсов по срокам

-

соотношение прямого и косвенного долга в структуре внутреннего долга региона

-

наличие финансовых институтов, управляющих денежными потоками администрации

региона

|

срыв

графика погашения долговых обязательств администрации резко снижает кредитный

рейтинг региона

|

|

Административные

(крайне

субъективные факторы)

|

|

охватывают:

-

квалификацию сотрудников

-

качество финансового менеджмента

-

организационную структуру администрации региона

|

прямая

зависимость качества долговой политики, как составной части финансовой

политики региональной администрации, от состояния административных рисков

|

|

Политические

(распределение

в регионе властных полномочии и ответственности)

|

|

-

способность проводить непопулярные меры в целях управления бюджетом и

экономикой в целом

-

преемственность экономического и политического курса, детерминирующего

ожидания хозяйствующих субъектов

|

проявляются

в характере взаимоотношений различных ветвей власти, отношениях региона с

федеральным центром, определяют обстановку, в которой функционирует эмитент

|

В целом можно сказать, что состояние экономики Хабаровского края таково,

что он в значительной мере подвержен воздействию экономических факторов риска.

Отраслевая структура и особенности географического положения края не позволяют

элиминировать негативное воздействие большинства рисков данной группы, в связи

с чем стабильность доходов краевого бюджетов должна поддерживаться мерами

государственной экономической политики. В то же время экономический потенциал

Хабаровского края достаточно высок, что неоднократно подтверждалось различными

исследованиями, и благоприятно в целом влияет на оценку кредитоспособности

региона.

Финансовые факторы.

1. Структура и динамика доходов регионального бюджета. Высокая степень

зависимости региональных бюджетов от источников дохода с высокой вариацией

негативно влияет на кредитоспособность администрации Хабаровского края. В

настоящее время покрытие разрыва производится администрацией Хабаровского края

с использованием механизма создания нерыночной задолженности (расходы на

обслуживание такой задолженности минимальны). Реализация риска может произойти

при переходе к рыночным формам привлечения ресурсов для покрытия кассовых

разрывов.

2. Структура и динамика расходов регионального бюджета показывает, что в

консолидированном бюджете Хабаровского края чрезвычайно мала доля

инвестиционных расходов. Низкая инвестиционная составляющая свидетельствует о

низком потенциале роста собственных доходов в будущем и выступает фактором

негативного воздействия на кредитоспособность администрации.

3. Задолженность регионального бюджета состоит из невыполненных

обязательств региональной администрации по расходным статьям. Важным

показателем является соотношение кредиторской и дебиторской задолженности. При

этом следует учитывать, что ряд расходов региональный бюджет вынужден проводить

"живыми" деньгами, а погашение дебиторской задолженности

"живыми" деньгами маловероятно.

4. Баланс бюджета считается основным показателем при анализе финансового

состояния регионального бюджета. В Хабаровском крае на протяжении последнего

времени данный баланс не только не был положительным, но и налоговые доходы

были почти вдвое меньше текущих расходов, что негативно влияет на

кредитоспособность краевой администрации.

5. Соотношение фактических и плановых показателей отражает качество

управления бюджетом со стороны администрации, а также разумность

взаимоотношений между исполнительной и представительной властью, ответственной

за утверждение бюджета. Можно утверждать, что качество бюджетного планирования

и степень исполнения плановых показателей в Хабаровском крае на протяжении

рассматриваемого периода улучшались. Повышение качества финансового менеджмента

способствует некоторому повышению кредитоспособности администрации

6. Использование собственности (в первую очередь активное использование

механизма аренды имущества) может значительно увеличить объем доходов

регионального бюджета. Для Хабаровского края необходима отработка технологии

управления собственностью, прежде всего создание реестров объектов

собственности. В настоящее время край фактически не имеет полноценной программы

управления собственностью, что оказывает существенное негативное воздействие на

оценку кредитоспособности. Повышению кредитоспособности администрации послужит

и создание системы мониторинга состояния объектов собственности, а также

внедрение рыночных механизмов их оценки.

Долговые факторы связаны с характером привлечения заемных средств в

региональные бюджеты и оказывают определяющее влияние на кредитоспособность

администрации.

Доступные администрации края инструменты привлечения ресурсов в бюджет

включают облигации, векселя, банковские кредиты и бюджетные ссуды. В структуре

задолженности администрации Хабаровского края преобладает секьюритизированная

задолженность – облигации в обращении формируют до половины прямого долга края.

Практически не используется банковское кредитование, что при значительном

объеме привлечения средств из вышестоящего бюджета, является негативным

фактором.

Администрация Хабаровского края слабо использует рыночные инструменты

привлечения средств. Облигации, обращающиеся на рынке, нельзя назвать чисто

рыночными, так как это долговые обязательства, выпущенные в принудительном

порядке. В связи с этим историю обслуживания данного вида обязательств нельзя

считать показательной с точки зрения анализа поведения администрации субъекта

Федерации, как заемщика. Отсутствие в регионе истории обслуживания

действительно рыночного долга заставляет более тщательно подходить к оценке

других групп риска.

Структура привлеченных ресурсов по срокам характеризует возможность

маневра при управлении долгом и степень "полезности" создания

задолженности для решения проблем региона. Будучи принципиально разными

инструментами, долгосрочные и краткосрочные обязательства используются либо на

финансирование инвестиционных мероприятий, либо для решения проблем ликвидности

и кассовых разрывов.

В структуре внутреннего долга Хабаровского края в части соотношения

прямого и косвенного долга в настоящее время преобладают гарантии и

поручительства, то есть косвенный долг. Практика предоставления поручительств

(гарантий) по кредитам широко распространена. Иностранные кредитные организации

практически не выдают кредиты государственным и муниципальным предприятиям, а также

нижестоящим бюджетам без необходимого обеспечения, которыми в ряде случаев

выступают гарантии вышестоящего бюджета. Наличие программы выдачи бюджетных

поручительств, ее объем и качество процедуры, регламентирующей выдачу

поручительств, существенно влияет на кредитоспособность администрации.

При современном состоянии бюджетного законодательства края и отсутствии

четких методик предоставления и мониторинга гарантий и поручительств,

преобладание косвенного долга следует рассматривать как негативный фактор кредитоспособности

(финансовые риски по заемщикам просчитываются слабо, а в некоторых случаях их

реализация способна значительно повлиять на расходы бюджета, то есть косвенный

долг характеризуется большей степенью риска и усложненной системой риск-менеджмента). В целом долговые факторы

кредитоспособности представляют собой параметр вероятностных оценок, так как

история обслуживания рыночного долга вкупе с недостатками отражения заемных

операций в бюджетном учете не позволяют однозначно охарактеризовать деятельность

администрации как заемщика.

Административные факторы охватывают квалификацию сотрудников; качество

финансового менеджмента и организационную структуру администрации субъекта

Федерации. Отлаженная структура администрации для кредитоспособности региона

имеет не меньшее значение, чем квалификация ее сотрудников. При этом включение

в состав администрации казначейства позитивно влияет на кредитоспособность

администрации, поскольку позволяет контролировать финансовые потоки внутри

органа управления. Несмотря на крайнюю субъективность оценки административных

факторов, они оказывают определяющее воздействие на принятие конкретных

решений, в первую очередь касающихся обслуживания долговых обязательств.

Политические факторы проявляются в характере взаимодействия различных

ветвей власти, отношениях региона с федеральным Центром. Политические факторы

определяют обстановку, в которой функционирует эмитент. Основные направления

воздействия политических факторов на кредитоспособность региональных

администраций подразумевают способности проводить достаточно непопулярные меры

в целях управления бюджетом и экономикой в целом; преемственности

экономического и политического курса, детерминирующего ожидания хозяйствующих

субъектов; минимизации конъюнктурности проводимой экономической политики с

целью управления политической ситуацией вследствие высокой конфронтации ветвей

власти.

Характер взаимодействия исполнительной и законодательной власти края в

сфере принятия решений, затрагивающих хозяйственную жизнь в регионе также таит

в себе элементы риска. В Хабаровском крае ситуация такова, что серьезных

конфликтов не наблюдается, однако отдельные противоречия случаются и

закрепляются в форме рассогласований и неувязок в принимаемых краевой Думой

законах. Структура законодательства Хабаровского края демонстрирует

значительный удельный вес нормативных документов, оформленных как Решения главы

администрации края (губернатора).

Конфронтационность отношений и нежелание

урегулировать разногласия объясняют взаимную противоречивость некоторых

положений регионального бюджетного законодательства в Хабаровском крае, однако,

в целом характер взаимодействия исполнительной и законодательной власти края

может быть оценен как конструктивный и не препятствующий реализации мер

экономической политики.

Заключение

В ходе выполнения работы была достигнута ее основная цель и решены все

задачи, поставленные во введении. В заключении сделаем несколько общих выводов

по работе.

Несмотря на достигнутые успехи в повышении качества управления финансами,

прозрачности и уровня государственного (муниципального) управления субъектам

Дальнего Востока предстоит еще очень большая работа. Внебюджетные фонды, ранее

непрозрачные и весьма значительные по объемам, постепенно включаются в состав

бюджетов, что делает финансовую деятельность администраций более открытой. В то

же время в некоторых регионах значительные по размерам фонды по-прежнему не

включены в бюджет.

Системы исполнения бюджета через казначейские структуры внедряются во

многих регионах и уже действуют в Иркутской области и некоторых городах

Дальнего Востока, например в Хабаровске, повышая эффективность денежных потоков

и обеспечивая экономию бюджетных средств на 30-40%. В то же время некоторые

регионы пока еще лишь рассматривают возможность внедрения у себя казначейских

систем.

Информационная прозрачность существенно повысилась с 2003-2004 гг. Почти

все крупные регионы Дальнего Востока сегодня поддерживают собственные веб-сайты, на которых публикуются региональные законы, а

также экономическая и финансовая информация, сведения о задолженности. На

многих сайтах публикуются региональные новости, организуются дискуссии по

наиболее острым политическим проблемам, налажена обратная связь. В то же время

практически отсутствует практика аудита финансовой отчетности и финансового

консалтинга.

Долговая культура и мониторинг также совершенствуются, по мере того как

регионы продолжают "рассекречивать" и надлежащим образом оформлять

существующие коммерческие и банковские кредиты и гарантии. Процесс этот был

инициирован федеральным правительством при помощи, помимо прочего, внедрения

долговых книг и инвентаризации ссуд, выданных Минфином.

Таким образом, не только повышается прозрачность деятельности, движения

средств между бюджетами различных уровней и финансов, но и укрепляется

бюджетная дисциплина, повышается эффективность потоков бюджетных средств и

кредитоспособность.

Список литературы

1. Конституция

Российской Федерации от 12 декабря 1993 года (в ред. от 25.07.2003). –

Справочная система Гарант.

2. Бюджетный

кодекс Российской Федерации от 31 июля 1998 года N 145-ФЗ (ред. от 23.12.2003).

– Справочная система Гарант.

3. Налоговый

кодекс Российской Федерации от 31 июля

1998 года N 146-ФЗ (ред. от 29.07.2004). – Справочная система Гарант.

4. Федеральный

Закон «О бюджетной классификации РФ» от 15 августа 1996 года N 115-ФЗ (в ред. От 26.05.2004). – Справочная

система Гарант.

5.

Бабич А.М. Финансы. Денежное обращение и кредит.

Учебное пособие.- Москва; издательство ЮНИТИ, 2002. – 234 с.

6.

Бюджетная система Российской Федерации: Учебник./Под

ред. М.В. Романовского, О.В. Врублевской. - М.: Юрайт,

2002. – 433 с.

7.

Бюджетная система России: Учебник для вузов./Под ред.

проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2002.

– 544 с.

8.

Бюджетный кодекс Российской Федерации.– М.: НОРМА,

2003. – 654 с.

9.

Дадашев А.З., Черник Д.Г.

Финансовая система России. – М.: ИНФРА-М, 2002. – 435 с.

10.

Жуков Е.Ф. Деньги. Кредиты. Банки. Учебное пособие.-

Москва; издательство ЮНИТИ, 2003. – 344 с.

11.

Замков О.О. Бюджетный дефицит, государственный долг и

экономический рост// Вестник Московского Университета. - Серия 6: Экономика. -

2003. - № 2. – С. 3 – 22.

12.

Ковалев А.П. Финансы. Денежное обращение. Кредит.

Учебное пособие.- Ростов-на-Дону; 2003. – 244 с.

13.

Родионова В.М. Современная бюджетное устройство//Финансы

и кредит. – 2004. - №7. – С. 14

14.

Финансы: Учебник для ВУЗов./Под ред. проф. Л.А. Дробозиной.- М.: Финансы, ЮНИТИ, 2002. – 390 с.

15.

Экономика./Под ред. А.С. Булатова.

– М.: Юристъ, 2003.

– 356 с.

[1] Родионова В.М. Современная

бюджетное устройство//Финансы и кредит. – 2004. - №7. – С. 14

[2] Финансы: Учебник для

ВУЗов./Под ред. проф. Л.А. Дробозиной.- М.: Финансы,

ЮНИТИ, 2002

[3] Замков О.О. Бюджетный

дефицит, государственный долг и экономический рост// Вестник Московского

Университета. - Серия 6: Экономика. - 2003. - № 2. – С. 3 – 22

[4] Дадашев

А.З., Черник Д.Г. Финансовая система России. – М.: ИНФРА-М, 2002

[5] Бабич А.М. Финансы.

Денежное обращение и кредит. Учебное пособие.- Москва; издательство ЮНИТИ, 2002

[6] Бюджетная система

Российской Федерации: Учебник./Под ред. М.В. Романовского, О.В. Врублевской. -

М.: Юрайт, 2002

[7] Бюджетная система России:

Учебник для вузов./Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2002

[8] Финансы: Учебник для

ВУЗов./Под ред. проф. Л.А. Дробозиной.- М.: Финансы,

ЮНИТИ, 2002

[9] Замков О.О. Бюджетный

дефицит, государственный долг и экономический рост// Вестник Московского

Университета. - Серия 6: Экономика. - 2003. - № 2. – С. 3 – 22

[10] Бюджетная система России:

Учебник для вузов./Под ред. проф. Г.Б. Поляка. - М.: ЮНИТИ-ДАНА, 2002

[11] Бюджетная система

Российской Федерации: Учебник./Под ред. М.В. Романовского, О.В. Врублевской. -

М.: Юрайт, 2002

[12] Финансы: Учебник для

ВУЗов./Под ред. проф. Л.А. Дробозиной.- М.: Финансы,

ЮНИТИ, 2002