Содержание

ВВЕДЕНИЕ__________________________________________________ 3

ГЛАВА 1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ФИНАНСОВОГО

ПЛАНИРОВАНИЯ И ЕГО РОЛЬ В ЭКОНОМИКЕ ПРЕДПРИЯТИЯ_ 5

1.1. Понятие и виды финансового планирования___________________ 5

1.2. Методика финансового планирования_______________________ 18

ГЛАВА 2. АНАЛИЗ СОСТАВЛЕНИЯ И ИСПОЛНЕНИЯ ФИНАНСОВОГО ПЛАНА НА

ПРИМЕРЕ ООО ПЗКМК___________________________ 33

2.1 Составление доходной и расходной части финансового

плана ООО ПЗКМК__________________________________________________________ 33

2.2. Обеспечение взаимосвязи финансового плана с

различными направлениями деятельности предприятия____________________________________ 42

ЗАКЛЮЧЕНИЕ______________________________________________ 56

СПИСОК ЛИТЕРАТУРЫ_____________________________________ 59

ВВЕДЕНИЕ

Финансы занимают особое место в

экономических отношениях. Их специфика проявляется в том, что они всегда

выступают в денежной форме, имеют распределительный характер и отражают

формирование и использование различных видов доходов и накоплений субъектов

хозяйственной деятельности сферы материального производства, государства и

участников непроизводственной сферы.

В

современных условиях формы финансовых отношений претерпевают серьезные

изменения. Становление рынка и предпринимательства в России предполагает не

только разгосударствление экономики, приватизацию предприятий, их

демонополизацию для создания свободного экономического сектора, развитие

конкуренции, либерализацию цен и внешнеэкономических связей предприятий, но и финансовое

оздоровление народного хозяйства, создание адекватной системы финансовых

отношений.

Финансовое планирование тесно

связано с планированием

производственно-хозяйственной деятельности. При административно-командной

экономике составление финансового плана заключалось в механическом пересчете

показателей производственного плана в финансовые показатели. Никакой

самостоятельности у предприятий не было: все нормы спускались

"сверху". Но сейчас, с развитием рыночных отношений финансы становятся основным видом

ресурсов, именно их ограниченность начинает лимитировать производство. В

связи с этим в значительной степени возрастает роль финансового планирования,

изменяется его содержание как на предприятиях, так и в рамках всей финансовой

системы страны.

Актуальность

темы очевидна в условиях рыночной экономики. Современный рынок

предъявляет серьезные требования к предприятию. Сложность и высокая подвижность

происходящих на нем процессов создают новые предпосылки для более серьезного

применения планирования.

Цель дипломной работы: раскрыть сущность и механизм

финансового планирования предприятием на примере ООО «ПЗКМК».

Данная цель достигается в процессе решения

следующих задач:

§ необходимо сформулировать понятие финансового планирование

как элемента управления финансами

предприятия;

§ раскрыть

содержание и виды финансового планирования;

§

описать методику

прогноза объемов реализации, плана доходов и расходов;

§

необходимо

проанализировать

составление и исполнение финансового плана на примере предприятия ООО «ПЗКМК», составить доходную и расходную части финансового плана ООО ПЗКМК

§ проанализировать обеспечение взаимосвязи финансового

плана с различными направлениями деятельности предприятия;

§ сформулировать направления эффективности финансового

планирования на предприятии.

Объектом дипломной работы являются

экономические отношения.

Базой

исследования послужилопредприятие ООО «ПЗКМК».

Методологической основой послужили:

Структура работы состоит из введения, 3

глав, заключения и списка литературы.

В первой главе рассмотрим понятие и виды финансового планирования, прогнозирование объемов реализации, планирование доходов и расходов, инструменты

финансового планирования.

Во второй главе составлена доходная и расходная части финансового плана ООО «ПЗКМК»,

описано обеспечение взаимосвязи финансового плана с различными направлениями

деятельности предприятия

В третьей главе диплома сформулированы направления эффективности финансового

планирования на предприятии.

ГЛАВА 1. ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ФИНАНСОВОГО ПЛАНИРОВАНИЯ И

ЕГО РОЛЬ В ЭКОНОМИКЕ ПРЕДПРИЯТИЯ

1.1. Понятие и виды финансового планирования

Финансы являются

одной из важнейших экономических категорий, отражающей экономические отношения

в процессе создания и использования денежных средств. Их возникновение

произошло в условиях перехода от натурального хозяйства к регулярному

товарно-денежному обмену и было тесно связано с развитием государства и его

потребностей в ресурсах.

Одним из главных

признаков финансов является их денежная форма выражения и отражение финансовых

отношений реальным движением денежных средств.

Реальное движение

денежных средств происходит на второй и третьей стадиях воспроизводственного

процесса - в распределении и обмене.

На второй стадии

движение стоимости в денежной форме происходит обособленно от движения товаров

и характеризуется ее отчуждением (переходом из рук одних владельцев в руки

других) или целевым обособлением (в рамках одного владельца) каждой части

стоимости. На третьей стадии распределенная стоимость (в денежной форме)

обменивается на товарную форму. Отчуждения самой стоимости здесь не происходит.

Таким образом, на

второй стадии воспроизводства имеет место одностороннее движение денежной формы

стоимости, а на третьей - двустороннее движение стоимостей, одна из которых

находится в денежной форме, а другая - в товарной.

Так как на третьей

стадии воспроизводственного процесса происходят постоянно совершаемые обменные

операции, не требующие какого-либо общественного инструмента, то финансам здесь

нет места.

Областью

возникновения и функционирования финансов является вторая стадия

воспроизводственного процесса, на которой происходит распределение стоимости

общественного продукта по целевому назначению и субъектам хозяйствования,

каждый из которых должен получить свою долю в произведенном продукте. Поэтому,

важным признаком финансов как экономической категории является

распределительный характер финансовых отношений.

Финансы существенно

отличаются от других экономических категорий, функционирующих на стадии

стоимостного распределения: кредита, заработной платы и цены.

Первоначальной

сферой возникновения финансовых отношений являются процессы первичного

распределения стоимости общественного продукта, когда эта стоимость распадается

на составляющие ее элементы и происходит образование различных форм денежных

доходов и накоплений. Дальнейшее перераспределение стоимости между субъектами

хозяйствования и конкретизация целевого ее использования тоже происходит на

основе финансов.

Распределение и

перераспределение стоимости с помощью финансов

обязательно сопровождается движением денежных средств, принимающих

специфическую форму финансовых ресурсов. Они формируются у субъектов

хозяйствования и государства за счет различных видов денежных доходов,

отчислений и поступлений, а используются на расширенное воспроизводство,

материальное стимулирование работающих, удовлетворение социальных и других

потребностей общества. Финансовые ресурсы выступают материальными носителями

финансовых отношений, что позволяет выделить финансы из общей совокупности

категорий, участвующих в стоимостном распределении. Это происходит вне

зависимости от общественно-экономической формации, хотя формы и методы, с

помощью которых образуются и используются финансовые ресурсы, менялись в

зависимости от изменения социальной природы общества.

Использование

финансовых ресурсов осуществляется в основном через денежные фонды специального

целевого назначения, хотя возможна и нефондовая форма их использования. К

преимуществам фондовой формы относятся: возможность теснее увязать

удовлетворение любой потребности с экономическими возможностями, обеспечение

концентрации ресурсов на основных направлениях развития общественного

производства, возможность полнее увязать общественные, коллективные и личные

интересы.

На основании всего

вышеизложенного можно дать следующее определение: финансы - это денежные

отношения, возникающие в процессе распределения и перераспределения стоимости

валового общественного продукта и части национального богатства в связи с

формированием денежных доходов и накоплений у субъектов хозяйствования и

государства, а также использованием их на расширенное воспроизводство,

материальное стимулирование работающих, удовлетворение социальных и других

потребностей общества[1].

Условием

функционирования финансов является наличие денег, а причиной появления финансов

служит потребность субъектов хозяйствования и государства в ресурсах,

обеспечивающих их деятельность.

Финансы незаменимы

потому, что позволяют приспособить пропорции производства к нуждам потребления,

обеспечивая в сфере хозяйствования удовлетворение постоянно меняющихся

воспроизводственных потребностей. Это происходит с помощью формирования

денежных фондов целевого назначения. Развитие общественных потребностей

приводит к изменению состава и структуры денежных (финансовых) фондов,

создаваемых в распоряжении субъектов хозяйствования.

С помощью

государственных финансов происходит регулирование масштабов общественного

производства в отраслевом и территориальном аспектах, защита окружающей среды и

удовлетворение других общественных потребностей.

Финансы объективно

необходимы, так как обусловлены потребностями общественного развития.

Государство же может, учитывая объективную необходимость финансовых отношений,

разрабатывать различные формы их использования: вводить или отменять различные

виды платежей, изменять формы использования

финансовых ресурсов и т. д.

Государство не может создавать то, что объективно не подготовлено ходом

общественного развития. Оно устанавливает только формы проявления объективно

назревших экономических отношений.

Финансы являются

одной из важнейших экономических категорий, отражающей экономические отношения

в процессе создания и использования денежных средств. Их возникновение

произошло в условиях перехода от натурального хозяйства к регулярному

товарно-денежному обмену и было тесно связано с развитием государства и его

потребностей в ресурсах.

Одним

из главных признаков финансов является их денежная форма выражения и отражение

финансовых отношений реальным движением денежных средств.

Без финансов

невозможно обеспечить индивидуальный и общественный кругооборот

производственных фондов на расширенной основе, регулировать отраслевую и

территориальную структуру экономики, стимулировать быстрейшее внедрение

научно-технических достижений, удовлетворять другие общественные потребности.

Финансовое

планирование - это планирование всех доходов и направлений расходования

денежных средств предприятия для обеспечения его развития. Финансовое

планирование осуществляется посредством составления финансовых планов разного

содержания и назначения в зависимости от задач и объектов планирования.

Финансовое

планирование является важным элементом корпоративного планового процесса . Каждый менеджер, независимо от своих

функциональных интересов, должен быть знаком с механикой и смыслом выполнения и

контроля финансовых планов, по крайней мере настолько, насколько это касается

его деятельности.

Значение

финансового плана на предприятиях заключается в том, что он:

*

содержит ориентиры, в соответствии с которыми

предприятие будет действовать;

*

дает возможность определить жизнеспособность проекта в

условиях конкуренции;

*

служит важным инструментом получения финансовой

поддержки от внешних инвесторов[2].

Бюджет

является инструментом как для планирования, так и для контроля. В самом начале

периода действия бюджет представляет собой план или норматив; в конце периода

действия он служит средством контроля, с помощью которого руководство может

определить эффективность действий и составить план мероприятий по

совершенствованию деятельности компании в будущем.

Цели

планирования могут быть различны на разных предприятиях. Функциям планирования

может придаваться разное значение в зависимости от вида и величины предприятия[3].

Бюджет

как экономический прогноз. Руководство

любого предприятия независимо от его вида и величины обязано знать, какие

задания в области экономической деятельности оно может запланировать на

следующий период. Группы заинтересованных в деятельности предприятия лиц предъявляют определенные

минимальные требования к результатам его работы. К тому же при планировании

некоторых видов деятельности необходимо знать, какие экономические ресурсы

требуются для выполнения поставленных задач. Это относится, например, к

планированию в области привлечения капитала (приобретения кредитов, увеличение

акционерного капитала и т.п.) и определения объема инвестиций.

Бюджет

как основа для контроля. По мере реализации заложенных в бюджете планов

необходимо регистрировать фактические результаты деятельности предприятия.

Сравнивая фактические показатели с запланированными, можно осуществлять так

называемый бюджетный контроль. В этом смысле основное внимание уделяется

показателям, которые отклоняются от плановых, и анализируются причины этих

отклонений. Таким образом пополняется информация обо всех сторонах деятельности

предприятия. Бюджетный контроль позволяет, например, выяснить, что в каких-либо

областях деятельности предприятия намеченные планы выполняются

неудовлетворительно. Но можно, разумеется, предположить и такую ситуацию, когда

окажется, что сам бюджет был составлен на основе нереалистичных исходных

положений. В обоих случаях руководство заинтересовано в получении информации об

этом, с тем чтобы предпринять необходимые действия, т.е. изменить способ

выполнения планов или ревизовать положения, на которых основывается бюджет.

Бюджет

как средство координации. Бюджет представляет собой выраженную в стоимостных

показателях программу действий (план) в области производства, закупок сырья или

товара, реализации произведенной продукции и т.д. В программе действий должна

быть обеспечена временная и функциональная координация (согласование) отдельных

мероприятий. Рентабельность сбыта зависит, например, от величины ожидаемой цены

поставщика и условий производства; количество выпускаемой продукции - от

ожидаемого объема реализации; величина отпускной цены - от того, каких объемов

закупок сырья и материалов требует программа производства и реализации и т.д[4].

Бюджет

как основа для постановки задачи. Разрабатывая бюджет на следующий период,

необходимо принимать решения заблаговременно, до начала деятельности в этот

период. В таком случае существует большая вероятность того, что разработчикам

плана хватит времен для выдвижения и анализа альтернативных предложений, чем в

той ситуации, когда решение принимается в самый последний момент.

Бюджет

как средство делегирования полномочий. Одобрение руководством предприятия

бюджета (плана) подразделения служит

сигналом того, что в дальнейшем оперативные решения принимаются на уровне этого

подразделения (децентрализованно), если они не выходят за установленные

бюджетом рамки. Если же бюджеты на уровне подразделений не разрабатываются,

руководство предприятия вряд ли будет в такой степени склонно к децентрализации

процесса принятия оперативных решений.

Эффективное управление финансами предприятия

возможно лишь при планировании всех финансовых потоков, процессов и отношений

хозяйствующего субъекта.

Планирование

финансов на предприятии осуществлялось и в прежние годы. В условиях

административно-командной экономики пятилетний финансовый план государственного

предприятия определялся заданиями отраслевого министерства, а годовые

финансовые планы составлялись на основе контрольных цифр, которые доводились до

предприятий вышестоящими организациями. Утверждаемые самим предприятием годовые

финансовые планы тем не менее были регламентированы «сверху» по важнейшим

показателям; объему реализуемой продукции, номенклатуре выпускаемых конструкций

, сумме прибыли, рентабельности, платежам в бюджет. Планы получались

громоздкие, трудноприменимые для управления. В этих условиях предприятию, его

финансовой службе отводилась роль простых исполнителей, а потребность в

финансовом планировании на низовом уровне при директивном управлении —

утрачивалась.

Рыночная

экономика как более сложная и организованная социально-экономическая система

требует качественно иного финансового планирования, так как за все негативные

последствия и просчеты планов ответственность несет само предприятие ухудшением

своего финансового состояния.

Однако

наряду с необходимостью широкого применения финансового планирования в нынешних

условиях действуют факторы, ограничивающие его использование на предприятиях.

Основные из них:

• высокая степень неопределенности на

российском рынке, связанная с продолжающимися глобальными изменениями во всех

сферах общественной жизни (их непредсказуемость затрудняет планирование);

• незначительная доля предприятий,

располагающих финансовыми возможностями для осуществления серьезных финансовых

разработок,

• отсутствие эффективной нормативно-правовой

базы отечественного бизнеса.

Большие

возможности для осуществления эффективного финансового планирования имеют

крупные компании. Они обладают достаточными финансовыми средствами для

привлечения высококвалифицированных специалистов, обеспечивающих проведение

широкомасштабной плановой работы в области финансов.

На

небольших предприятиях, как правило, для этого нет средств, хотя потребность в

финансовом планировании больше, чем у крупных. Мелкие фирмы чаще нуждаются в

привлечении заемных средств для обеспечения своей хозяйственной деятельности, в

то время как внешняя среда у таких предприятий менее поддается контролю и более

агрессивна. И как следствие — будущее небольшого предприятия более

неопределенно и непредсказуемо.

Значение

финансового планирования для хозяйствующего субъекта состоит в том, что оно:

• воплощает выработанные стратегические цели в

форму конкретных финансовых показателей;

• обеспечивает финансовыми ресурсами,

заложенные в производственном плане экономические пропорции развития;

• предоставляет возможности определения жизнеспособности

проекта предприятия в условиях конкуренции;

• служит инструментом получения финансовой

поддержки от внешних инвесторов.

Планирование

связано, с одной стороны, с предотвращением ошибочных действий в области

финансов, с другой — с уменьшением числа неиспользованных возможностей.

Практика

хозяйствования в условиях рыночной экономики выработала определенные подходы к

планированию развития отдельного предприятия в интересах се владельцев и с

учетом реальной обстановки на рынке.

Основными

задачами финансового планирования на предприятии являются:

• обеспечение необходимыми финансовыми

ресурсами производственной, инвестиционной и финансовой деятельности;

• определение путей эффективного вложения

капитала, оценка степени рационального его использования;

• выявление внутрихозяйственных резервов

увеличения прибыли за счет экономного использования денежных средств;

• установление рациональных финансовых

отношений с бюджетом, банками и контрагентами;

• соблюдение интересов акционеров и других

инвесторов;

• контроль за финансовым состоянием,

платежеспособностью и кредитоспособностью предприятия.

Финансовый

план призван обеспечить финансовыми ресурсами предпринимательский план

хозяйствующего субъекта и оказывает большое влияние на экономику предприятия.

Это обусловлено целым рядом обстоятельств. Во-первых, в финансовых планах

происходит соизмерение намечаемых затрат для осуществления деятельности с

реальными возможностями, и в результате корректировки достигается

материально-финансовая сбалансированность.

Во-вторых,

статьи финансового плана связаны со всеми экономическими показателями работы

предприятия и увязаны с основными разделами предпринимательского плана:

производством продукции и услуг, научно-техническим развитием,

совершенствованием производства и управления, повышением эффективности

производства, капитальным строительством, материально-техническим обеспечением,

труда и кадров, прибыли и рентабельности, экономическим стимулированием и т. п.

Таким образом, финансовое планирование оказывает воздействие на все стороны

деятельности хозяйствующего субъекта посредством выбора объектов

финансирования, направление финансовых средств и способствует рациональному

использованию трудовых, материальных и денежных ресурсов.

В

практике финансового планирования применяются следующие методы: экономического

анализа, нормативный, балансовых расчетов, денежных потоков, метод

многовариантности, экономико-математическое моделирование.

Метод

экономического анализа позволяет определить основные закономерности, тенденции

в движении натуральных н стоимостных показателей, внутренние резервы

предприятия.

Сущность

нормативного метода заключается в том, что на основе заранее установленных норм

и технико-экономических нормативов рассчитывается потребность хозяйствующего

субъекта в финансовых ресурсах и их источниках. Такими нормативами являются

ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют

также нормативы хозяйствующего субъекта — это нормативы, разрабатываемые

непосредственно на предприятии и используемые им для регулирования

производственно-хозяйственной деятельности, контроля за использованием

финансовых ресурсов, других целей по эффективному вложению капитала.

Современные методы калькулирования затрат, такие как стандарт-кост и стандарт

маржинал-костинг, основаны на использовании внутрихозяйственных норм.

Использование

метода балансовых расчетов для определения будущей потребности в финансовых

средствах основывается на прогнозе поступления средств и затрат по основным

статьям баланса на определенную дату в перспективе. Причем, большое влияние

должно быть уделено выбору даты: она должна соответствовать периоду нормальной

эксплуатации предприятия.

Метод

денежных потоков носит универсальный характер при составлении финансовых планов

и служит инструментом для прогнозирования размеров и сроков поступления

необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается

на ожидаемых поступлениях средств на определенную дату и бюджетировании всех

издержек и расходов. Этот метод даст более объемную информацию, чем метод

балансовой сметы.

Метод

многовариантности расчетов состоит в разработке альтернативных вариантов

плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии

выбора могут задаваться различные.

Так,

например, в одном варианте может быть заложен продолжающийся спад производства,

инфляция и слабость национальной валюты, а в другом — рост процентных ставок и,

как следствие, замедление темпов роста мировой экономики и снижение цен на

продукцию.

Методы

экономико-математического моделирования позволяют количественно выразить

тесноту взаимосвязи между финансовыми показателями и основными факторами, их

определяющими.

Процесс

финансового планирования включает несколько этапов.

На

первом — анализируются финансовые показатели за предыдущий период. Для этого

используют основные финансовые документы предприятий — бухгалтерский баланс,

отчеты о прибылях и убытках, отчет о движении денежных средств.

Они

имеют важное значение для финансового планирования, так как содержат данные для

анализа и расчета финансовых показателей деятельности предприятия, а также

служат основой для составления прогноза этих документов. Причем сложная

аналитическая работа на этом этапе несколько облегчается тем, что форма

финансовой отчетности и планируемые финансовые таблицы одинаковы по содержанию.

К

основным финансовым показателям относятся: собственные оборотные средства,

амортизационные отчисления, кредиторская и дебиторская задолженность, прибыль.

Таким

образом, финансовое планирование представляет собой процесс определения будущих

действий по формированию и использованию финансовых ресурсов. Оно обеспечивает

взаимосвязь доходов и расходов предприятия. Цель данного вида планирования в

обеспечении производственного процесса финансовыми ресурсами, соответствующего объема

и структуры.

Основными задачами финансового

планирования являются:

-

определение объекта планирования;

-

разработка системы финансовых планов с выделением

оперативных административных, и стратегических планов;

-

расчет необходимых финансовых ресурсов;

-

расчет объемов и структуры внутреннего и внешнего

финансирования, выявление резервов и определение объемов дополнительного

финансирования;

-

Прогноз доходов и расходов предприятия.

Ниже приведен укрупненный процесс планирования на

предприятии.

Ниже приведен укрупненный процесс планирования на

предприятии.

Рис.2. Система

финансового планирования на предприятии[5]

Для

решения этих задач могут применяться различные методы планирования:

нормативный, расчетно-аналитический, балансовый, метод оптимизации плановых

решений, экономико-математическое моделирование.

Однако не стоит думать, что планирование – это панацея

от всех бед. С введением на предприятии планирования результаты не появятся на

следующий день. Необходимо, чтобы планирование носило долговременный характер.

По исследованиям западных экспертов, лишь

6% от общего числа предприятий ведущих постоянное планирование

добиваются успеха[6]. В основной массе планирование создает стабильность в

развитии предприятия, поддерживает его потенциал на высоком уровне, оказывает

помощь для эффективного развития.

Баланс

предприятия входит в состав документов финансового планирования, а отчетный

бухгалтерский баланс является исходной базой на первой стадии планирования. При

этом западные компании используют для анализа, как правило, внутренний баланс,

включающий наиболее достоверную информацию для внутрифирменного пользования.

Внешний баланс, обычно составляющийся для публикации, по целому ряду причин

(налогообложение, создание резервного капитала и др.) показывает уменьшенные

размеры прибыли.

Второй

этап предусматривает составление основных прогнозных документов, таких как

прогноз баланса, отчета о прибылях и убытках, движения денежных средств

(движение наличности), которые относятся к перспективным финансовым планам и

включаются в структуру научно-обоснованного бизнес-плана предприятия.

На

третьем этапе уточняются и конкретизируются показатели прогнозных финансовых

документов посредством составления текущих финансовых планов.

На

четвертом этапе осуществляется оперативное финансовое планирование.

Завершается

процесс финансового планирования практическим внедрением планов и контролем за

их выполнением.

Финансовое

планирование (в зависимости от содержания назначения и задач) можно

классифицировать на перспективное, текущее (годовое) и оперативное.

Исходя из этого финансовые планы можно

разделить на перспективные, текущие и оперативные.

Примером сочетания перспективного и

текущего планирования является бизнес-план, который принято разрабатывать в

экономически развитых странах при создании нового предприятия или обосновании

производства новых видов продукции. Он составляется на период от трех до пяти

лет, поскольку плановые разработки на более длительные периоды не могут быть

достоверными.

Руководство предприятия все время

находится перед необходимостью выбора. Оно должно осуществлять выбор

оптимальной цены реализации, принимать решения в области кредитной и

инвестиционной политики и много другое.

Необходимо добиться такого положения,

чтобы вся деятельность предприятия в комплексе была бы рентабельна и

обеспечивала бы денежные поступления в объеме, удовлетворяющем заинтересованные

в результатах работы предприятия группы лиц (владельцев, кредиторов и пр.).

Описание ожидаемых результатов экономической деятельности в будущий период

имеет место при составлении бюджетов (планов) предприятия.

1.2. Методика

финансового планирования

Прогноз

объемов реализации (план сбыта) - своего рода отправная точка при подготовке

финансового планирования, поскольку намечаемый объем продаж оказывает влияние

на все составные части планирования. План сбыта обычно показывает количество

единиц каждого изделия, которые компания предполагает продавать. Эта цифра

умножается на предполагаемую цену продажи единицы изделия для составления плана

сбыта. План сбыта включает также исчисление ожидаемых денежных поступлений от

продажи в кредит, которые позднее будут учтены при составлении кассового плана.

Прогноз объемов реализации призван дать представление о доле рынка, которую

предполагается завоевать своей продукцией.

Обычно

он основывается:

на оценке показателей перспективного

спроса;

на оценке предложений со стороны других

производителей;

на результатах рыночных прогнозов и

прогнозе доли рынка;

на прогнозах цен на товары.

Прогноз

объемов реализации принято составлять на три года вперед, причем для первого

года данные приводятся помесячно, для второго года поквартально, а третий год

приводится общей суммой продаж за 12 месяцев.

Логика

такого разбиения проста: предполагается, что для начального периода

производства уже точно известны будущие покупатели (имеется предварительная

договоренность о будущих продажах). Начиная со второго года уже приходится

заниматься прогнозными прикидками.

Наиболее

частой ошибкой при составлении прогноза реализации является недоучет

эластичности спроса, который должен тщательно оцениваться в разделе

"Маркетинговый анализ" бизнес-плана.

Следует

подчеркнуть главные рискованные моменты, способные воспрепятствовать достижению

прибыльности и торгового успеха проекта. И чувствительность проекта к этим моментам.

Обсуждение должно отражать мнение разработчиков проекта о рискованных

ситуациях. Которые могут возникнуть перед фирмой, отраслью из-за внешних

причин. Сюда может быть включено рассмотрение таких ситуаций, как эффект от

сокращения объема продаж или задержка с достижением запланированного уровня

производительности. Желательно указать специальные виды страхования,

охватывающие кредитный риск.

Стоимостной

объем реализации продукции, обеспечивающий достижение точки безубыточности

операционной деятельности предприятия в коротком периоде, может быть определен

по следующим формулам:

СРтб =  (1.1.)

(1.1.)

СРтб =  (1.2.)

(1.2.)

где

СРтб —стоимостной объем реализации продукции, обеспечивающий достижение точки

безубыточности операционной деятельности предприятия в коротком периоде;

Ипост

— сумма постоянных операционных издержек (неизменная в рассматриваемом

периоде);

Учд—уровень

чистого операционного дохода к объему реализации продукции, %;

Уи

пер— уровень переменных операционных издержек к объему реализации продукции, %;

Умп

— уровень маржинальной операционной прибыли к объему реализации продукции, %.

Натуральный

объем реализации продукции, обеспечивающий достижение точки безубыточности

операционной деятельности предприятия в коротком периоде, может быть определен

по следующим формулам:

НРтб= (1.3.)

(1.3.)

НРтб =  (1.4.)

(1.4.)

НРтб =  (1.5.)

(1.5.)

где

НРтб— натуральный объем реализации продукции, обеспечивающий достижение точки

безубыточности операционной деятельности предприятия в коротком периоде;

Цеп

—цена единицы реализуемой продукции;

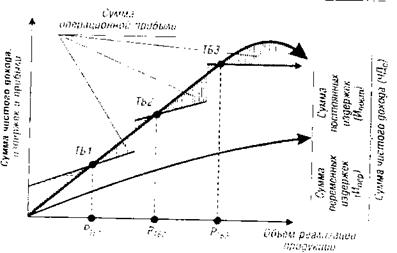

Графически

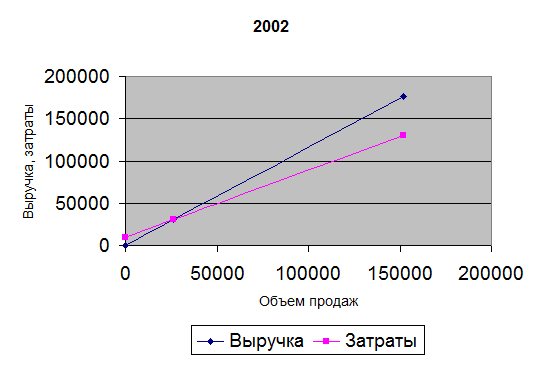

"точка безубыточности" (или "порог рентабельности")

операционной деятельности предприятия в коротком периоде, в течение которого не

меняются уровень цен на продукцию, уровень переменных издержек и сумма

постоянных издержек, представлена на рис. 1.1.

Ртб

Рис. 1.1. График формирования точки

безубыточности операционной деятельности предприятия[7]

Из

приведенного графика видно, что для достижения "точки безубыточности"

своей операционной деятельности (ТБ) предприятие

должно обеспечить такой объем реализации продукции (Ртб), при котором сумма

чистого операционного дохода (валового операционного дохода за вычетом суммы

налоговых платежей из него) сравняется с суммой издержек — как постоянных, так

и переменных. Это условие может быть выражено следующими равенствами:

ВДо = Ио + НДС

ВДо = Ио + НДС

ТБ:

ТБ:

ЧДо=Ио,

где

ТБ—точка безубыточности операционной деятельности;

ВДо

— сумма валового операционного дохода;

ЧДо

—сумма чистого операционного дохода:

И0—совокупная

сумма операционных издержек;

НДС

— сумма налога на добавленную стоимость и других налоговых платежей, входящих в

цену продукции.

Определение

объема реализации продукции, обеспечивающего безубыточную операционную

деятельность в длительном периоде. Операционная деятельность в длительном

периоде по сравнению с коротким периодом претерпевает следующие основные

изменения:

а)

с ростом объема реализации продукции периодически возрастают постоянные

операционные издержки. Это связано с увеличением парка используемых машин и

оборудования (что приводит к росту амортизационных отчислений), повышением

численности работников аппарата управления (что приводит к росту расходов на

его содержание) и т.п.;

б)

с насыщением рынка в результате роста объема реализации продукции предприятие

вынуждено снижать уровень цен, что приводит к соответствующему уменьшению

темпов роста чистого операционного дохода;

в)

за счет более экономного использования сырья и материалов, роста

производительности труда операционного персонала, укрупнения партий закупаемого

сырья и отгружаемой продукции постепенно снижается уровень переменных

операционных издержек на единицу продукции.

Все

эти изменения в силу взаимосвязи рассмотренных факторов с операционной прибылью

существенно, влияют на формирование ее суммы. Это можно проследить по данным

графика, представленного на рис. 1.10.

Из

приведенного графика видно, что в силу трансформирующихся условий операционной

деятельности точка безубыточности постоянно меняет свое значение, т.е. требует

гораздо большего объема реализации в сравнении с предыдущим периодом (Ртб1 < РТБ2

< РТБ3)- Соответственно меняется и сумма валовой

операционной прибыли, получаемой предприятием в силу меняющихся условий

операционной деятельности на каждом этапе. Если на первых двух этапах это

изменение суммы валовой операционной прибыли вызывалось в основном ростом суммы

постоянных операционных затрат, то на третьем этапе основное влияние на

изменение суммы этой прибыли оказывало снижение уровня чистого операционного

дохода.

Рис.

1.2 График формирования точки безубыточности операционной деятельности

предприятия за 2001 –2003 гг

Каждый

этап изменения условий операционной деятельности предприятия в длительном

периоде представляет собой начало этой деятельности в коротком периоде,

окончание которого характеризуется новым изменением условий. Иными словами,

длительный период операционной деятельности предприятия может быть разложен на

ряд коротких ее периодов (с неизменными условиями), что позволяет использовать

при расчетах алгоритмы, характерные для короткого периода. В связи с этим,

последующие задачи формирования валовой и других видов операционной прибыли с

использованием системы "СVР" будут рассмотрены в

рамках короткого периода операционной деятельности предприятия.

Задача

планирования доходов и расходов - показать, как будет формироваться и

изменяться прибыль предприятия. В основе его составления лежит прогноз объемов

реализации продукции.

Для

нового проекта прогноз денежных потоков может быть более важен, чем прогноз

прибылей, из-за того, что в нем детально рассматриваются величина и время

максимального денежного притока и оттока. Обычно уровень прибыли, особенно в

начальные году осуществления проекта, не является определяющим при рассмотрении

непосредственных финансовых нужд. Более того, доходы, как правило, не превышают

расходы в некоторые периоды времени. Прогноз денежных потоков и выявит эти

условия. Проводя планируемый уровень продаж и капитальных затрат в тот или иной

период, прогноз подчеркивает необходимость и время дополнительного

финансирования и определяет пиковые требования к рабочему капиталу.

Администрация решает, как это дополнительное финансирование должно быть

получено и в какие сроки и как будет осуществлен возврат средств.

Если

проект разрабатывается в сезонной или циклической отрасли, или в отрасли, где

смежники требуют от новой фирмы наличных выплат (или необходимо капитальное

строительство), прежде чем продукт будет готов к продаже и начнет приносить

доход, прогноз денежных потоков является важнейшим фактором для принятия

решения о продолжении дела. Детализованный прогноз, который понятен и пригоден

для руководства, может помочь привлечь внимание к проекту, несмотря на

периодически возникающие денежные кризисы, которые следует предотвращать.

Когда

денежный поток сформирован, необходимо обсудить противоречия между денежными

потребностями и их возможным удовлетворением в критические точки, например при

низком накоплении средств и при предполагаемых снижениях продаж.

На

предприятии необходимо проводить планирование использование как основного, так и оборотного капитала.

Важным фактором планирования использования оборотного капитала является

планирование времени поступления дохода и расхода. Наличие оборотного капитала

предприятия должно покрывать расходы со времени начала производства до оплаты

продукта потребителем.

Планирование

потребностей в основном капитале. По мере развития предприятия станки

изнашиваются, изменяется технология, требуются новые здания, оборудование,

компьютеры. Часто сроки приобретения основного капитала достаточно велики.

Это

означает, что важно включить финансовое планирование в процесс стратегического

планирования предприятия. Если предприятие хочет завоевать новые рынки и

расширить производство продукта, оно должно позаботиться о потребности в

капитале в процессе формирования долгосрочных планов по маркетингу и основных

исследований по производственным методам.

Планирование

прямых затрат на материалы. Должна быть составлена смета прямых затрат на

материал, чтобы определить, как много материала потребуется и сколько должно

быть приобретено, исходя из потребностей производства. Количество материала,

подлежащего закупке, зависит от предполагаемого его расхода и имеющихся

запасов.

Смета

прямых затрат на оплату труда. В производственном плане существуют предпосылки

для подготовки сметы затрат на оплату труда. Для подсчета требуемых прямых

затрат труда следует умножить ожидаемый объем производства за каждый период на

число часов работы, необходимых для производства одной единицы изделия. Затем

результат умножается на стоимость прямых затрат труда за час, чтобы получить

бюджетные затраты на оплату труда.

Смета

общезаводских накладных расходов. Это перечень всех общезаводских расходов,

помимо прямых трат на материалы и оплату труда, таких как амортизация, налог на

имущество и заводская арендная плата. Важно помнить, что амортизация не требует

затрат денежных средств и, следовательно, должна вычитаться из сметы

общезаводских накладных расходов, когда определяются денежные выплаты по смете

общезаводских накладных расходов.

Смета

торговых и административных расходов. Содержит перечень общефирменных расходов,

понесенных в процессе реализации продукции и организации бизнеса. Для составления

прогнозного отчета о прибылях и убытках (продажа минус переменные затраты минус

постоянные затраты) нужно рассчитать переменные торговые и административные

расходы, приходящиеся на единицу продукции.

Планирование

источников дохода. Известно много источников фондов предприятия, включая доход

от продажи продукции, инвестиции ее собственников, а также займа. Задача прежде

всего состоит в нахождении лучшего источника для каждой потребности и именно

в то время, когда возникает такая

потребность.

Очень

популярным подходом при планировании является принцип "желаемого

дохода". Он начинается с того, что предприниматель определяет, какой доход

он хочет получить, а затем определяет объем продаж, необходимый для покрытия

всех расходов и обеспечения этого дохода.

План

доходов и расходов основывается на следующих прогнозных оценках:

доходов от реализации;

прочих доходов;

издержек производства и реализации

продукции;

прочих издержек: ожидаемых налоговых

выплат, выплат процентов по долгам.

План

доходов и расходов также составляется в первый год помесячно, во второй -

поквартально, в третий - в целом.

Оборотный капитал – это

выраженные в рублях текущие активы

организации, включающие денежные средства, легкореализуемые ценные бумаги,

товарно-материальные запасы и дебиторскую задолженность. Реализация, маркетинг,

финансовые решения, установление цен и заработная плата – это кратчайший

перечень видов деятельности, которые влияют не только на величину оборотного

капитала, но и на скорость превращения отдельных активов в деньги. Что касается

внешних факторов – это, прежде всего,

конъюнктура рынка.

Как было отмечено,

основной задачей краткосрочного финансового планирования является обеспечение и

поддержание ликвидности предприятия. Под ликвидностью понимается способность

предприятия осуществлять денежные выплаты в объеме и в сроки, предусмотренные

договорами. Предприятие, являющееся ликвидным, в состоянии осуществлять текущую деятельность,

т.е. у него имеется достаточно средств, чтобы произвести необходимые выплаты

работникам, поставщикам и инвесторам, заплатить налоги и т.д. И наоборот, предприятие, не являющееся

ликвидным, не может в короткое время изыскать средства, необходимые для данных

платежей, и это приводит к срыву текущих операций. В некоторых случаях неликвидность

может быть временной.

Для оценки

ликвидности баланса средства предприятия (актив баланса) и источники имущества

предприятия (пассив баланса) подразделяются на четыре группы. Причем, при

группировки статей актива баланса средства распределяются по степени убывания

ликвидности:

Таблица 1.1

Ликвидность баланса

|

АКТИВ БАЛАНСА

|

ПАССИВ БАЛАНСА

|

|

А1 -

наиболее срочные ликвидные активы

денежные средства

(стр.260) + краткосрочные финансовые вложения (стр. 250)

|

П1 - наиболее срочные пассивы

кредиторская

задолженность (стр. 620)+ стр. 630

|

|

А2 –

быстро реализуемые активы

дебиторская

задолженность со сроком погашения менее 12 мес. (стр. 240)

|

П2 –

Краткосрочные пассивы

краткосрочные

кредиты и займы (стр. 610)

|

|

А3 –

медленно реализуемые активы

дебиторская

задолженность со сроком погашения более 12 мес. (стр. 230) + запасы (стр.

210) + долгосрочные финансовые вложения (стр. 140)+НДС (стр.220)

|

П3 –

долгосрочные обязательства

долгосрочные

пассивы (стр. 590)

|

|

А4 –

трудно реализуемые активы

внеоборотные

активы (стр.190) - долгосрочные

финансовые вложения (стр. 140)

|

П4 –

постоянные пассивы

Собственный

капитал (стр. 490)+ стр. 640+стр. 650- стр.216

|

Теперь рассмотрим в табл.

1.2 ряд основных коэффициентов, характеризующих ликвидность.

Таблица 1.2

Коэффициенты ликвидности

|

№ п.п.

|

Наименование показателя

|

Способ расчета

|

Нормальное ограничение

|

|

1

|

Общий показатель ликвидности

|

L1=(A1+ 0,5А2+0,3А3) / (П1

+0,5П2 + 0,3П3)

|

L1 >=1

|

|

2

|

Коэффициент абсолютной ликвидности

|

L2 = A1/ (П1+П2)

|

L2 > 0,2...0,7

|

|

3

|

Коэффициент критической оценки (быстрой

ликвидности)

|

L3 = (А1+А2) / (П1+П2)

|

Допустимая 0,7...0,8;

Желательная L3>=1,5

|

|

4

|

Коэффициент текущей ликвидности

|

L4 = (А1+А2+А3/(П1+П2)

|

Необходимое значение 1;

Оптимальное - не менее 0,2

|

|

5

|

Коэффициент восстановления

платежеспособности

|

L5 = (L4ф + 6/t*(L4ф-L4н))/2

|

не менее 0,1

|

Для получения детальной и

всесторонней картины, отражающей степень ликвидности предприятия, необходим

анализ бюджета его денежных средств.

Основная задача

анализа денежных потоков заключается в выявлении причин недостатка (избытка)

денежных средств, определении источников их поступлений и направлений

использования.

Для определения

потоков денежных средств используются прямой и косвенный методы.

Прямой метод

основан на анализе движения денежных средств по счетам предприятия.

Этот метод:

- позволяет

показать основные источники притока и направления оттока денежных средств;

- дает возможность

делать оперативные выводы относительно достаточности средств для платежей по

текущим обязательствам;

- устанавливает

взаимосвязь между реализацией и выручкой

за отчетный период.

Косвенный метод

основан на анализе статей баланса и отчета о финансовых результатах.

Метод позволяет:

- показать

взаимосвязь между разными видами деятельности предприятия;

- устанавливает

взаимосвязь между чистой прибылью и изменениями в активах предприятия за

отчетный период.

При анализе потоки

денежных средств рассматриваются по трем видам деятельности: основной, инвестиционной и финансовой.

Основная

деятельность порождает поступление использование денежных средств,

обеспечивающих выполнение основных производственно-коммерческих функций.

Поскольку основная

деятельность компании - главный источник прибыли, она должна быть и основным

источником денежных средств.

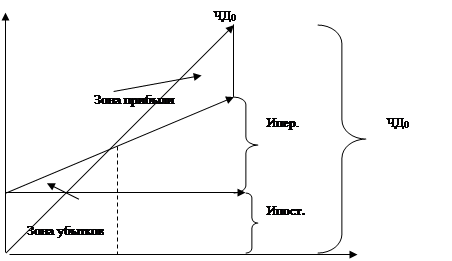

Схема поступления и

выбытия денежных средств от основной

деятельности показана на рис 2.

Рис. 2.

Поступление и выбытие денежных средств от основной деятельности[8]

Инвестиционная

деятельность включает в себя поступление и использование денежных средств,

связанных с приобретением, продажей долгосрочных активов и доходами от

инвестиций.

Поскольку при

благополучном ведении дел компания стремится к расширению основной деятельности,

инвестиционная деятельность в целом приводит к временному оттоку денежных

средств.

Схема поступления и

выбытия средств от инвестиционной деятельности показана на рис. 3.

Рис.3. Поступление

и выбытие средств от инвестиционной деятельности

Финансовая

деятельность включает поступление денежных средств в результате получения кредитов или эмиссий

акций, а также оттоки, связанные с погашением задолженности по ранее полученным

кредитам и выплатой дивидендов.

Финансовая

деятельность призвана увеличивать денежные средства в распоряжении компании для

финансового обеспечения основной и инвестиционной деятельности.

Схема поступления и

выбытия средств от финансовой деятельности показана на рис. 4.

|

|

|

|

|

|

|

|

Краткосрочные кредиты и займы

|

|

|

|

Возврат краткосрочных кредитов

|

|

|

|

|

|

|

|

Долгосрочные кредиты и займы

|

|

|

|

|

Возврат долгосрочных кредитов

|

|

|

|

|

Поступления от эмиссий и акций

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 4.

Поступление и выбытие денежных средств от финансовой деятельности

Концепция денежного

кругооборота также важна для целей краткосрочного финансового планирования. Рассмотрим ее основные элементы.

Период обращения

товарно-материальных запасов – средняя продолжительность времени, необходимая

для их реализации.

(1)

(1)

Период обращения

дебиторской задолженности – среднее количество дней, необходимое для

превращения дебиторской задолженности в денежные средства.

=

=  , (2)

, (2)

Период обращения

кредиторской задолженности – средний промежуток времени между покупкой товаров

и начислениями по оплате труда и соответствующими платежами (формула аналогична

предыдущей, с той лишь разницей, что в числителе значение кредиторской

задолженности).

Период обращения денежных

средств объединяет три рассмотренных ранее периода, и, следовательно, равен

промежутку времени между расходами предприятия на закупку товаров и получением

выручки от реализации товаров.

Данный период может быть

выражен формулой:

период обращения + период обращения + период обращения

= период , (3)

запасов дебиторской кредиторской обращения

задолженности задолженности денежных средств

Еще одна концепция,

которую целесообразно рассмотреть в качестве отправной точки для осуществления краткосрочного

финансового планирования – моделирование достижения роста. Проблема в том,

чтобы определить, какой уровень роста продаж согласуется с реальным положением

компании и финансового рынка. В этом отношении моделирование роста является

могучим средством планирования и широко применяется в западной практике.

Моделирование уровня достижимого роста (SGR) – это максимально достижимый рост объема продаж в процентах за определенный период,

основанный на запланированных коэффициентах

издержек хозяйственной деятельности, коэффициенте задолженности и сумме дивидендов к выплате.

Финансовое

состояние предприятий определяется системой показателей, которые могут рассчитываться

как при планировании, так и на основе отчетных данных.

Сущность

финансового планирования заключается в определении плановой системы финансовых

показателей предприятия, обеспечивающих его стратегическое развитие.

Финансовый план

отражает конечные итоги плановых расчетов по всему кругу показателей, характеризующих

поступление различных денежных ресурсов и направление их использования, что является

содержанием финансового планирования.

Формы и методы

финансового планирования определяются многообразием целей и условий финансовых

расчетов (финансовый, раздел бизнес-плана, виды деятельности предприятия,

степень сбалансированности ресурсов и др.).

ГЛАВА

2. АНАЛИЗ СОСТАВЛЕНИЯ И ИСПОЛНЕНИЯ ФИНАНСОВОГО ПЛАНА НА ПРИМЕРЕ ООО ПЗКМК

2.1

Составление доходной и расходной части финансового плана ООО

ПЗКМК

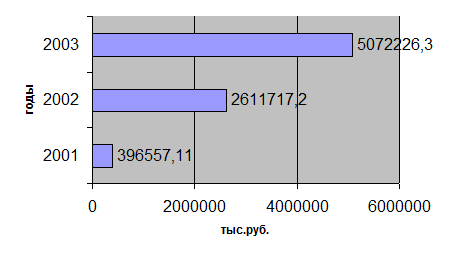

Рассчитаем потребность в активах для ООО “ПЗКМК” по таблице 2.1. построим диаграмму (рис. 2.1),

на которой показаны изменения активов в

период с 2001 по 2003 год.

Таблица 2.1

Динамика активов в период с 2001 по 2003 год

|

Активы

|

2001

|

2002

|

2003

|

|

ВНЕОБОРОТНЫЕ

АКТИВЫ

|

66795

|

59609

|

95600

|

|

В

том числе

Нематериальные

активы (04, 05

|

1427

|

628

|

558

|

|

Основные

средства (01, 02, 03)

|

42186

|

47349

|

54360

|

|

ОБОРОТНЫЕ

АКТИВЫ

|

61045

|

51830

|

33950

|

|

В

том числе

Запасы

|

7571

|

7880

|

12613

|

|

Денежные

средства

|

34

|

39

|

1027

|

Из приведенного на рис. 2.1 графика видно, что

основным фактором формирования активов за рассматриваемые 3 года представляют

основные средства.

Таблица 2.2

Удельный вес в общей величине активов

|

Показатели

|

2001

|

2002

|

2003

|

|

Внеоборотные

активы

|

52,25%

|

53,49%

|

73,79%

|

|

Оборотные

активы

|

47,75%

|

46,51%

|

26,21%

|

|

ИТОГО

|

100%

|

100%

|

100%

|

Рис. 2.1 Удельный вес активов

Если проанализировать какую часть составляют

больше внеоборотные активы или оборотные активы, то можно заметить, что в 2001

году оборотные и внеоборотные активы практически совпадают, в 2002 году

внеоборотные активы больше оборотных активов, но незначительно если сравнить

эту цифру с 2003 годом, так как в 2003 году внеоборотные активы превышают

оборотные практически в 3 раза.

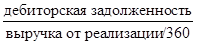

Планируемые объемы

работ:

1-й

квартал - 8250 кв.м.

2-й

квартал - 7000 кв.м.

3-й

квартал - 8400 кв.м.

4-й

квартал - 8100 кв.м.

Планируемый уровень

запасов керамической плитки на конец каждого квартала должен быть равен 10% от

требуемого объема в следующем квартале, а планируемый уровень запасов

керамической плитки на конец года должен быть 800 кв.м.

Договорная цена за

1 кв. м, руб.: 134

Таблица 2.3

План сбыта

Выручка

определяется по мере выполнения и сдачи работ заказчикам. Ожидается, что 70%

заказчиков оплачивают выполненные работы в тот же квартал, когда были сданы работы,

30 % - в следующий.

Дебиторская

задолженность, возникшая на 1 января, полностью погашается в 1-м квартале

планируемого года.

План ожидаемых денежных поступлений приведен в

табл. 2.4.

Таблица 2.4

План ожидаемых денежных

поступлений

|

№ п/п

|

Наименование

|

квартал

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Дебиторская задолженность за 2003 г.

|

19 135

|

|

|

|

19 135

|

|

2

|

Погашение дебиторской задолженности за 2004 г.

|

|

|

|

-

|

|

|

1-й квартал

|

762 300

|

326 700

|

|

|

1 089 000

|

|

|

2-й квартал

|

|

646 800

|

277 200

|

|

924 000

|

|

|

3-й квартал

|

|

|

776 160

|

332 640

|

1 108 800

|

|

|

4-й квартал

|

|

|

|

748 440

|

748 440

|

|

3

|

Итого денежные поступления за реализованную продукцию

|

781 435

|

973 500

|

1 053 360

|

1 081 080

|

3 889 375

|

|

|

|

|

|

|

|

|

Таблица 2.5

Производственный план

|

№ п/п

|

Наименование

|

квартал

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Планируемый объем продаж (кв.м.)

|

8 250

|

7 000

|

8 400

|

8 100

|

31 750

|

|

2

|

Планируемый объем производства

(кв.м.)

|

8 250

|

7 000

|

8 400

|

8 100

|

31 750

|

Норма расхода

керамической плитки на единицу работ равна 1,2 кв.м. Планируемый уровень

запасов керамической плитки на конец каждого квартала должен быть равен 10% от

требуемого объема в следующем квартале, а планируемый уровень запасов

керамической плитки на конец года 800 кв.м.

Цена керамической

плитки согласно договору на планируемый год, установленная поставщиком 85 руб

за кв.м.

Таблица 2.6

План по приобретению материалов

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Планируемый объем производства (кв.м.)

|

8 250

|

7 000

|

8 400

|

8 100

|

31 750

|

|

2

|

Материальные затраты (кв.м.)

|

1,2

|

1,2

|

1,2

|

1,2

|

1,2

|

|

3

|

Потребность в материалах (кв.м.)

|

9 900

|

8 400

|

10 080

|

9 720

|

38 100

|

|

4

|

Планируемый уровень материалов на конец периода (кв.м.)

|

840

|

1 008

|

972

|

800

|

800

|

|

5

|

Уровень материала на начало периода (кв.м.)

|

990

|

840

|

1 008

|

972

|

990

|

Продолжение табл.

2.6

|

6

|

Потребность в материалах с учетом запасов (кв.м.)

|

9 750

|

8 568

|

10 044

|

9 548

|

37 910

|

|

7

|

Цена за 1 кв.м. (д.ед.)

|

85

|

85

|

85

|

85

|

85

|

|

8

|

Объем закупок материала (д.ед.)

|

828 750

|

728 280

|

853 740

|

811 580

|

3 222 350

|

Согласно договору с

поставщиком керамическая плитка поставляется по запросам. Условия оплаты поставок:

85% счетов поставщика оплачивается в тот же квартал, когда осуществлена

поставка, 15% - в следующий квартал.

Кредиторская

задолженность, возникшая на 1 января, полностью погашается в 1-м квартале

планируемого года.

Далее в табл. 2.7

приведен план оплаты поставок.

Таблица 2.7

План оплаты поставок

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Кредиторская задолженность за 2003 год.

|

39 564

|

|

|

|

39 564

|

|

2

|

Кредиторская задолженность за 2004 год.

|

|

|

|

|

-

|

|

|

1-й квартал

|

704 438

|

124 313

|

|

|

828 750

|

|

|

2-й квартал

|

|

619 038

|

109 242

|

|

728 280

|

|

|

3-й квартал

|

|

|

725 679

|

128 061

|

853 740

|

|

|

4-й квартал

|

|

|

|

689 843

|

689 843

|

|

3

|

Итого денежные выплаты за материалы

|

744 002

|

743 351

|

834 921

|

817 904

|

3 140 177

|

На

выполнение единицы работ необходимо 0,5 ч затрат труда рабочих. Часовая

заработная плата рабочих 11,4 руб/ч.

Заработная плата

рабочих выплачивается в том же периоде, в котором начислена.

Таблица 2.8

План по заработной плате рабочих

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Планирование объема производства

|

8 250

|

7 000

|

8 400

|

8 100

|

31 750

|

|

2

|

Затраты труда рабочих на единицу продукции (ч)

|

0,5

|

0,5

|

0,5

|

0,5

|

0,5

|

|

3

|

Продолжительность производства (час)

|

4 125

|

3 500

|

4 200

|

4 050

|

15 875

|

|

4

|

Часовая зарплата рабочих

|

11,4

|

11,4

|

11,4

|

11,4

|

11,4

|

|

5

|

Начисленная зарплата

|

47 025

|

39 900

|

47 880

|

46 170

|

180 975

|

|

6

|

Выплата зарплаты

|

47 025

|

39 900

|

47 880

|

46 170

|

180 975

|

Переменные

накладные расходы составляют 2,9 руб за 1 час работы. Постоянные накладные

расходы - 8500 руб. в квартал, в том числе амортизация основного капитала 4250

руб.

Таблица 2.9

План по производственным накладным расходам

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Продолжительность производства (час)

|

4 125

|

3 500

|

4 200

|

4 050

|

15 875

|

|

2

|

Норма переменных расходов за 1час нормы

|

2,9

|

2,9

|

2,9

|

2,9

|

2,9

|

|

3

|

Переменные накладные расходы (д.ед.)

|

11 963

|

10 150

|

12 180

|

11 745

|

46 038

|

|

4

|

Постоянные накладные расходы

|

8 500

|

8 500

|

8 500

|

8 500

|

34 000

|

Продолжение табл.

2.9

|

5

|

Планируемые накладные расходы

|

20 463

|

18 650

|

20 680

|

20 245

|

80 038

|

Накладные расходы

оплачиваются в том же периоде, в котором были произведены.

Таблица 2.10

План оплаты производственных накладных расходов

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Планируемые накладные расходы

|

20 463

|

18 650

|

20 680

|

20 245

|

80 038

|

|

2

|

Амортизационные отчисления

|

4 250

|

4 250

|

4 250

|

4 250

|

17 000

|

|

3

|

Оплата производственных накладных расходов

|

16 213

|

14 400

|

16 430

|

15 995

|

63 038

|

Калькуляция производственной с/стоимости единицы

продукции представлена в табл. 2.11

Таблица 2.11

Калькуляция производственной с/стоимости единицы продукции

(производственные переменные.)

|

№ п/п

|

Статьи затарт

|

Ед. изм.

|

Кол-во

|

Цена

|

Стоимость

|

|

1

|

Прямые материальные затраты

|

кв.м.

|

1,2

|

85

|

102

|

|

2

|

Заработная плата рабочих

|

час

|

0,5

|

11,40

|

5,70

|

|

3

|

ЕСН

|

час

|

0,5

|

4,06

|

2,03

|

|

4

|

Общепроизводственные расходы

|

час

|

0,5

|

2,90

|

1,45

|

|

|

Итого с/стоимость

|

|

|

|

111,18

|

Административно-сбытовые расходы

оплачиваются в тот же период, в котором были произведены.

Таблица 2.12

План по сбытовым и административным расходам

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Смета постоянных административных расходов

|

|

|

|

-

|

|

|

реклама

|

11 000

|

11 000

|

11 000

|

11 000

|

44 000

|

|

|

зарплата АУП

|

16 000

|

16 000

|

16 000

|

16 500

|

64 500

|

|

|

ЕСН

|

5 696

|

5 696

|

5 696

|

5 874

|

22 962

|

|

|

аренда

|

2 300

|

2 200

|

2 100

|

2 000

|

8 600

|

|

2

|

Итого постоянные административные расходы

|

34 996

|

34 896

|

34 796

|

35 374

|

140 062

|

|

3

|

Оплата сбытовых и административных расходов

|

34 996

|

34 896

|

34 796

|

35 374

|

140 062

|

|

|

|

|

|

|

|

|

План денежных поступлений показан в табл.2.

Таблица 2.13

План денежных поступлений (предварительный вариант)

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Поступление

|

|

|

|

|

|

|

|

выручка от реализации работ без НДС

|

769 400

|

973 500

|

1 053 360

|

1 081 080

|

3 877 340

|

|

|

НДС по выполненным работам

|

153 880

|

194 700

|

210 672

|

216 216

|

775 468

|

|

2

|

Итого денежные поступления

|

923 280

|

1 168 200

|

1 264 032

|

1 297 296

|

4 652 808

|

|

3

|

Денежные выплаты

|

|

|

|

|

|

|

|

поставщикам

|

719 138

|

743 351

|

834 921

|

817 904

|

3 115 313

|

|

|

НДС по расчетам с поставщиками

|

143 828

|

148 670

|

166 984

|

163 581

|

623 063

|

Продолжение табл.

2.13

|

|

зарплата рабочим

|

47 025

|

39 900

|

47 880

|

46 170

|

180 975

|

|

|

ЕСН

|

16 741

|

14 204

|

17 045

|

16 437

|

64 427

|

|

|

производственные накладные расходы

|

16 213

|

14 400

|

16 430

|

15 995

|

63 038

|

|

|

административно-сбытовые

|

34 996

|

34 896

|

34 796

|

35 374

|

140 062

|

|

|

НДС по административно-сбытовым расходам

|

2 660

|

2 640

|

2 620

|

2 600

|

10 520

|

|

|

приобретение оборудования

|

|

|

|

200 500

|

200 500

|

|

|

налог на прибыль

|

35 400

|

-

|

-

|

-

|

35 400

|

|

4

|

Итого денежные выплаты

|

1 015 999

|

998 061

|

1 120 676

|

1 298 560

|

4 433 297

|

|

5

|

Баланс денежных поступлений и выплат

|

- 92 719

|

170 139

|

143 356

|

- 1 264

|

219 511

|

|

6

|

Сальдо на начало периода

|

1 027

|

- 84 719

|

85 420

|

228 775

|

230 502

|

|

7

|

Сальдо на конец периода

|

- 91 692

|

85 420

|

228 775

|

227 511

|

450 013

|

Имеется возможность

получить банковский кредит под 19% годовых, в сумме, равной 9500 руб.. Проценты

по кредитам начисляются и выплачиваются ежеквартально. Кредит берется в начале

квартала, возвращается - в конце квартала по возможности в суммах, рассчитанных

с учетом решений финансового менеджера.

Таблица 2.14

Финансовые решения

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Получение кредита

|

95 000

|

|

|

|

95 000

|

|

2

|

Возврат кредита

|

|

|

|

- 95 000

|

- 95 000

|

|

3

|

% за кредит

|

|

- 18 050

|

- 18 050

|

- 18 050

|

- 54 150

|

|

|

|

|

|

|

|

-

|

|

|

Итого доп. финансирование

|

95 000

|

18 050

|

18 050

|

- 113 050

|

- 54 150

|

Таблица 2.15

План денежных поступлений и выплат с учетом финансовых решений

|

№ п/п

|

Наименование

|

квартал

|

|

|

|

Итого

|

|

|

|

1-й

|

2-й

|

3-й

|

4-й

|

|

|

1

|

Баланс денежных поступлений и выплат

|

- 92 719

|

170 139

|

143 356

|

- 1 264

|

219 511

|

|

2

|

Дополнительное финансовое решение

|

95 000

|

18 050

|

18 050

|

- 113 050

|

- 54 150

|

|

3

|

Откорректированный баланс денежных поступлений и выплат

|

2 281

|

188 189

|

161 406

|

- 114 314

|

237 561

|

|

4

|

Сальдо на начало периода

|

1 027

|

25 281

|

64 520

|

207 875

|

298 702

|

|

5

|

Сальдо на конец периода

|

3 308

|

213 470

|

225 925

|

93 561

|

536 263

|

2.2.

Обеспечение взаимосвязи финансового плана с различными направлениями

деятельности предприятия

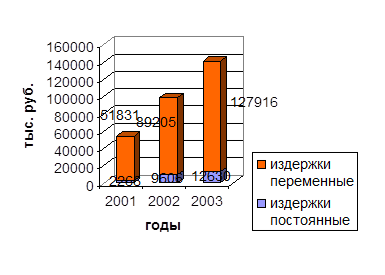

Практика

показывает, что производство того или иного товара становится прибыльным, если

предприятие функционирует на уровне, близком к уровню проектной мощности. При

этом некоторые проекты приносят убытки в течение короткого периода в начале их

осуществления, другие продолжают работать с убытками достаточно долго.

Причин для плохих

результатов может быть много: дефекты проекта, дефицит основных и оборотных

средств, низкое качество сырья или готовой продукции, неэффективность

производства, недостаточный объем рынка, ценовая политика фирмы и т.д.

Точка, в которой общие

доходы равны общим издержкам, называется точкой безубыточности. Анализ ситуации

безубыточности, выявление объема продаж, при котором доходы начнут покрывать

издержки, является неотъемлемой частью финансового планирования.

Анализ

безубыточности демонстрирует, каким должен быть объем продаж для того, чтобы

компания была в состоянии без посторонней помощи выполнить свои денежные

обязательства. Такой анализ позволяет получить оценку суммы продаж, которая

необходима, чтобы компания не имела убытков.

Анализ безубыточности

или, как его иногда называют, аналитический подход к изучению взаимосвязи между

издержками и доходами при различных уровнях производства особенно полезен:

§

для текущего планирования — обеспечение информацией для принятия решений путем анализа

влияния изменений в цене продукции, объемах продаж, величине издержек, а также

прогнозирования прибылей, убытков, денежных потоков;

§

для оценки проектов —

обеспечение информацией для принятия решения о приемлемости проекта при

прогнозируемых издержках и доходах;

§

для подготовки проектов —

определение оптимального размера производственных мощностей, необходимого

первоначального капитала и т.д.

Найдем точки

безубыточности операционной деятельности предприятия в коротком периоде и

представим все данные для расчета в таблице 2.5.

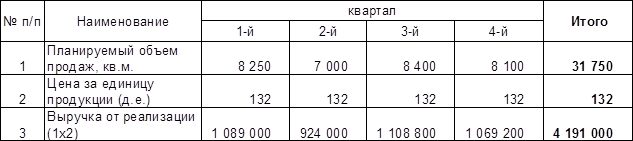

Таблица 2.16

Расчет суммы постоянных

и переменных операционных издержек

|

Наименование

показателя

|

2001

|

2002

|

2003

|

|

Энергия

|

600

|

903

|

817

|

|

Работы и услуги производственного характера, выполненные сторонними

организациями

|

1666

|

9054

|

11255

|

|

Прочие затраты

|

1208

|

8703

|

11813

|

|

ИТОГО - издержки

постоянные

|

2266

|

9606

|

12630

|

|

|

|

|

|

|

Сырье и материалы

|

12028

|

21701

|

35258

|

|

Затраты на оплату труда

|