Содержание

Глоссарий........................................................................................................... 3

1. Политика

управления основным капиталом предприятия: цели и содержание............................................................................................................................. 5

Понятие

основных фондов........................................................................................................... 5

Оценка

основного капитала предприятия и инфляция......................................................... 5

2

Теоретические и методологические аспекты управления формированием активов............................................................................................................... 8

2.1 Сущность, формы и принципы управления формированием

активов........................... 8

2.2 Выбор альтернативной методики оценки формирования активов............................ 24

3.

Использование потенциала самофинансирования как собственного финансового

источника реинвестиций в основное имущество предприятия 35

Заключение...................................................................................................... 38

Список

литературы........................................................................................ 40

Глоссарий

Баланс –

(от франц.balance)

количественное соотношение, состоящее из двух частей, которые должны быть равны

друг другу, так как представляют поступление и расходование одного и того же

количества денег, товаров. Балансы отражают давно известный законе сохранения

«где сколько у будет – столько и прибудет». Балансы составляются в натуральной

форме (в физическом измерении) и денежной форме (в стоимостном измерении).

Самые разнообразные балансы используются в целях анализа учета, планирование

хозяйства всей страны (бюджетный баланс, платежный баланс, межотраслевой

баланс), хозяйства, фирмы (бухгалтерский баланс, баланс основных средств,

финансовый баланс), домашнего хозяйства (баланс доходов и расходов семьи,

потребительский бюджет). 2). Документ, в котором представлен балансовый отчет

фирмы.

Бизнес-анализ

- анализ необходимый для определения, правильно ли выбрано направление вложения

средств и далее - для подготовки достоверных исходных данных и методически

грамотной оценки результатов

Валовая

прибыль – разница между выручкой предприятия, предпринимателя от продажи

товаров и затратами на их производство,

исчисленная до вычета налога на прибыль.

Выручка -

деньги, полученные от продажи чего-либо или в качестве прибыли, дохода.

Дебиторская

задолженность – сумма долгов, причитающихся предприятию, фирме, компании со

стороны других предприятий, фирм, а также граждан, являющихся их должниками,

дебиторами.

Деньги –

товар, выполняющий функции средства обмена, платежа, измерения стоимости,

накопленные богатства.

Дефицит

недостаточность средств, ресурсов в сравнении с ранее наметившимся,

запланированным или необходимым уровнем.

Доход – в

широком смысле слова обозначает любой приток денежных средств или получение

материальных ценностей, обладающих денежной стоимостью.

Издержки –

выраженные в денежной форме затраты, обусловленные расходованием разных видов

экономических ресурсов в процессе производства и обращения продукции, товаров.

Имущество –

материальные ценности, вещи, находящиеся во владении юридических и физических

лиц.

Инвестор –

юридическое или физическое лицо, осуществляющее инвестиции, вкладывающее

собственные заемные или иные привлеченные средства в инвестиционные проекты.

Кредитор –

субъект (юридическое или физическое лицо), предоставляющий ссуду и имеющий

право на этой основе требовать от дебитора ее возврата или исполнения других

обязательств.

Материальные

затраты – часть издержек производства, затрат на производство продукции,

товаров, услуг, в которую включаются затраты на сырье, основные и

вспомогательные материалы, топливо, энергию и другие затраты, приравниваемые к

материальным

Организация

– форма объединения людей для их совместной деятельности в рамках определенной

структуры; система, призванная выполнять заданные функции, решать определенный

круг задач.

Пассив –

часть бухгалтерского баланса, обычно правая сторона, обозначающая источники

образования средств предприятия, его финансирования, сгруппированные по их

принадлежности и назначению (собственные резервы, займы других учреждений).

Планирование

- способ исторического развития и выживания человечества. Существует в той или

иной форме во всех общественно-экономических системах, на любых предприятиях, в

каждой семье.

Прибыль –

величина превышения доходов над издержками

Резервный

капитал - капитал акционерного общества, который может быть потрачен лишь на

три цели: 1) для покрытия убытков, 2) для погашения облигаций, 3) для выкупа

акций. Резервный капитал создается только за счет чистой прибыли.

Себестоимость

продукции - текущие издержки производства и обращения, реализации продукции,

исчисленные в денежном выражении.

Чистая

прибыль – разница между общим доходом и издержками, которые включают временные

издержки производителя, упущенные им возможности, рассчитывается как разница

между расчетной бухгалтерской прибылью и временными издержками.

Экономика -

общественная наука, изучающая выборы, которые люди совершают, используя

ограниченные ресурсы для удовлетворения своих желаний.

1. Политика

управления основным капиталом предприятия: цели и содержание

Понятие основных

фондов

К основным производственным фондам относятся

те средства труда, которые, находясь в сфере материального

производства, непосредственно участвуют в изготовлении материальных благ

(машины, оборудование и т. п.), создают условия для

осуществления производственного процесса (производственные здания, сооружения,

электросети, трубопроводы и др.), служат для хранения и перемещения предметов труда.

Кроме

основных производственных средств в состав основных средств промышленности

входят и основные непроизводственные фонды, к которым относятся такие объекты

непроизводственного назначения (жилые дома, детские сады и ясли, школы,

больницы и другие объекты здравоохранения и культурно-бытового назначения), которые находятся в

ведении промышленных предприятий (они не непосредственно, а косвенно влияют на

процесс производства). Здесь мы рассматриваем только основные

производственные фонды.

Основные

производственные фонды промышленности—это

средства труда, которые участвуют во многих производственных циклах, сохраняя

при этом свою натуральную форму, а их стоимость переносится на изготовляемую

продукцию частями по мере снашивания.

Основные

фонды промышленности занимают важное место в национальном богатстве. Удельный

вес промышленности в основных производственных фондах народного

хозяйства составляет более 48%.

Темпы роста основных производственных средств

промышленности превосходят темпы роста основных производственных средств в

целом по народному хозяйству. Например, за 1980—1990 гг. основные производственные фонды

увеличились в промышленности в 1, 3 раза, а во всем народном хозяйстве—в 1, 05 раза.

Оценка основного

капитала предприятия и инфляция

Основной

капитал предприятия (его элементы) имеют определенную стоимость, как правило,

это стоимость приобретения (первоначальная стоимость). Однако со временем эта

стоимость уменьшается на сумму амортизации (остаточная стоимость), о чем будет

сказано ниже.

Основные

средства отражаются в бухгалтерском учете и отчетности по первоначальной

стоимости, т.е. по фактическим затратам их приобретения, сооружения и

изготовления. Изменение первоначальной стоимости основных средств допускается в

случаях достройки, дооборудования, реконструкции и частичной ликвидации

соответствующих объектов.

Но

существует и другой фактор, определяющий изменение стоимости основного

капитала, - инфляция. Для того, чтобы соблюсти основные экономические пропорции

предприятиям разрешено производить переоценку, сто приводит к возникновению

восстановительной стоимости.

Переоценке

подлежат здания, кроме жилых, сооружения, передаточные устройства, машины,

оборудование, транспортные средства и другие виды основных средств, независимо

от их технического состояния (степени износа), как действующие, так и

находящиеся в консервации, в резерве или в запасе, в незавершенном

строительстве, а также объекты, сданные в аренду или во временное пользование

(основные фонды, сданные в аренду, переоцениваются арендодателем).

Исходными

данными для переоценки основных фондов (средств) являются полная балансовая

стоимость основных фондов, определенная по результатам инвентаризации, и

коэффициенты пересчета балансовой стоимости основных средств в

восстановительную стоимость, которая определяется умножением их балансовой

стоимости на соответствующий коэффициент пересчета (коэффициенты

устанавливаются применительно к каждой группе основных средств). Полная

восстановительная стоимость основных фондов, то есть полная стоимость затрат,

которые должно было бы осуществить предприятие, ими владеющее, если бы оно

должна была полностью заменить их на аналогичные новые объекты по рыночным

ценам и тарифам, существующим на дату переоценки, включая затраты на

приобретение (строительство), транспортировку, установку (монтаж) объектов, для

импортируемых объектов - также таможенные платежи и т.д. Полная

восстановительная стоимость определяется на основе затрат на воспроизводство

объектов, аналогичных оцениваемым, из тех же материалов, с соблюдением планов и

чертежей и качества выполнения работ, с присущими объекту недостатками

конструкции и элементами неэффективности. Полная восстановительная стоимость

морально устаревших объектов также осуществляется на основе существующих затрат

на их изготовление по ценам и тарифам, существующим на дату переоценки, исходя

из того, что моральное старение объектов отражается на уровнях и темпах

изменения соответствующих цен и тарифов. При определении полной

восстановительной стоимости объектов, снятых с производства, цены и затраты на

изготовление точной копии которых в современных условиях установить практически

невозможно, эта стоимость определяется как стоимость замещения, на основе

полной восстановительной стоимости функционально аналогичных выпускаемых объектов,

скорректированной по соотношению важнейших эксплуатационных характеристик ранее

выпускавшихся и современных объектов. Не подлежат переоценке стоимость

земельных участков и объектов природопользования.

Полная

восстановительная стоимость основных фондов определяется, по усмотрению

организации, либо путем прямого пересчета стоимости отдельных объектов по

документально подтвержденным рыночным ценам на новые объекты, аналогичные

оцениваемым, ("метод прямой оценки"), либо - путем индексации балансовой

стоимости отдельных объектов с применением индексов (коэффициентов).

При

переоценке, наряду с полной восстановительной стоимостью основных фондов,

определяется их остаточная восстановительная стоимость. Под остаточной

восстановительной стоимостью основных фондов понимается стоимость основных

фондов после переоценки с учетом начисленного износа. Остаточная

восстановительная стоимость основных фондов определяется самими организациями -

собственниками основных фондов самостоятельно. При переоценке основных средств

путем индексации числящаяся в бухгалтерском учете сумма износа основных средств

(включая объекты, по которым полностью начислен износ) подлежит умножению на

соответствующие индексы изменения стоимости основных средств при их пересчете в

восстановительную стоимость. При переоценке основных средств методом прямого

пересчета числящаяся в бухгалтерском учете сумма износа подлежит индексации по коэффициенту пересчета, исчисляемому

соотношением восстановительной стоимости к балансовой стоимости.

2

Теоретические и методологические аспекты управления формированием активов

2.1 Сущность, формы и принципы управления формированием

активов

Активы предприятия характеризуется

не только своей многоаспектной сущностью, но и многообразием обличий, в которых

они выступают. Под общим понятием «активы

предприятия» понимаются самые различные его виды, характеризуемые в

настоящее время несколькими десятками терминов. Все это требует определенной

систематизации и характеристик

используемых терминов.

Бланк И. А.

выделяет следующие характеристики активов, комплексно отражающие сущностные

стороны этой категории (представлены на рис. 1.1).

Проверенный

обзор наиболее существенно показывает насколько многоаспектной является эта

экономическая категория.

Рис. 1.1 Основные сущностные характеристики активов предприятия как

объекта предприятия

Активы

предприятия представляют собой контролируемые им экономические ресурсы,

сформированные за счет инвестированного в них капитала, характеризующиеся

детерминированной стоимостью, производительностью и способностью генерировать

доход, постоянный оборот, которых в процессе использования связан с факторами

времени, риска и ликвидности).

Финансовое

состояние предприятия и его устойчивость в значительной степени зависят от

того, каким имуществом располагает предприятие, в какие активы вложен капитал и

какой доход они ему приносят, считает Г. В. Савицкая.

Сведения о

размещении капитала, имеющегося в распоряжении предприятия, содержатся в активе

баланса. Каждому виду размещенного капитала соответствует определенная статья

баланса. По этим данным можно установить, какие изменения произошли в активах

предприятия, какую часть составляет недвижимость предприятия, а какую -

оборотные средства, в том числе в сфере производства и сфере обращения (рис.

1.2).

|

Долгосрочные

активы Долгосрочные

активы

|

Основные

средства

|

|

Долгосрочные финансовые

вложения

|

|

Нематериальные

активы

|

|

Оборотные

активы

|

Запасы

|

|

Дебиторская

задолженность

|

|

Краткосрочные

финансовые вложения

|

|

Денежная

наличность

|

Рис. 1.2 Группировка активов

предприятия

Главным

признаком группировки статей актива баланса считается степень их ликвидности

(скорость превращения в денежную наличность). По этому признаку все активы

баланса подразделяются на долгосрочные, или основной капитал (разд. I), и

оборотные активы (разд. II). Средства предприятия могут использоваться как в

его внутреннем обороте, так и за его пределами (дебиторская задолженность,

долгосрочные и краткосрочные финансовые вложения, денежные средства на счетах в

банках).

Оборотный

капитал может находиться в сфере производства (запасы, незавершенное

производство, расходы будущих периодов) и сфере обращения (готовая продукция на

складах и отгруженная покупателям, средства в расчетах, краткосрочные

финансовые вложения, денежная наличность в кассе и на счетах в банках, товары и

др.).

В рыночных

условиях, когда хозяйственная деятельность предприятия и его развитие

осуществляется за счет самофинансирования, а при недостаточности собственных

финансовых ресурсов - за счет заемных средств, важной характеристикой является

формирование активов предприятия.

Как для

открытия нового, так и для уже существующего предприятия в первую очередь нужно

определить, какие виды активов необходимы для функционирования бизнеса и

сколько денежных средств требуется для его финансирования. Это один из ключевых

моментов, т.к. недооценка требуемых активов в начале работы погубила много

хороших начинаний.

Активы любого

предприятия делятся на текущие (краткосрочные) и основные (долгосрочные). К

текущим активам относятся денежные средства, вложенные в основные фонды,

нематериальные активы, оборотные фонды, фонды обращения. Основные активы

представляют собой средства труда (здание, оборудование, транспорт и т.д.),

которые многократно используются в хозяйственном процессе, не изменяя при этом

свою вещественно-натуральную форму. По российскому законодательству к основным

активам относятся средства труда стоимостью свыше 500 руб. за единицу и сроком службы более одного года.

Первый шаг

заключается в составлении списка статей активов, необходимых для

функционировании фирмы. Начинают с анализа потребности в текущих активах. Если

план составляется для торговой фирмы, то потребность в текущих активах должна

рассматриваться следующим образом: наличные деньги; фонды финансирования

получаемых счетов; деньги на оплату инвентаря; запасы; страхование.

Затем

определяется потребность в основных активах: земля, здания, сооружения; мебель

и оборудование для офисов и складов; транспортные средства для грузовых

перевозок; машины и оборудование.

Данный список

конечно не включает все статьи активов, необходимые для торговой фирмы, но

основные пункты присутствуют.

Важнейшим

направлением управления активов является управление процессом их формирования.

Формирование

активов предприятия связано с тремя основными этапами его развития на различных

стадиях жизненного цикла:

Первый этап:

создание нового предприятия. Это наиболее ответственный этап формирования

активов (процесс первоначального их формирования), особенно при создании

крупных предприятий. Формируемые на этом этапе активы во многом определяют

потребность в стартовом капитале, условия генерирования прибыли, скорость

оборота этих активов, уровень их ликвидности и т.п.

Второй этап:

расширение, реконструкция и модернизация действующего предприятия. Этот этап

формирования активов можно рассматривать как постоянный процесс его развития в

разрезе основных стадий его жизненного цикла. Расширение и обновление состава

активов действующего предприятия осуществляется в соответствии со

стратегическими задачами его развития с учетом возможностей формирования

инвестиционных ресурсов.

Третий этап:

формирование новых структурных единиц действующего предприятия (дочерних

предприятий, филиалов и т п.). Этот процесс может осуществляться путем

формирования новых структурных имущественных комплексов (на базе нового их

строительства) или приобретения готовой совокупности активов в форме целостного

имущественного комплекса (вариантами такого приобретения являются приватизация

действующего государственного предприятия, покупка обанкротившегося предприятия

и т.п.).

Второй и

третий этапы формирования активов представляют собой формы инвестиционной

деятельности действующего предприятия.

В процессе реализации своей

главной цели управление активами направлено на решение следующих основных задач

(табл. 1.3).

Из

таблицы 1.3 кратко рассмотрим задачи:

Формирование достаточного объема и необходимого состава

активов, обеспечивающих заданные темпы экономического развития - эта задача

реализуется путем определения потребности в необходимых активах, намечаемых к

использованию в операционном и инвестиционном процессе предприятия, оптимизации

соотношения отдельных их видов и привлечения наиболее эффективных их

разновидностей с позиций уровня производительности и потенциальной доходности

предстоящего использования.

Таблица 1.3

Система основных задач, направленных на реализацию главной цели

управления активами

|

Главная цель управления активами

|

Основные задачи управления активами, направленные на реализацию его

главной цели

|

|

Обеспечение максимального благосостояния

собственников предприятия в текущем и

перспективном периоде.

|

1. Формирование достаточного объема и необходимого состава активов,

обеспечивающих заданные темпы

экономического развития.

2. Обеспечение максимальной доходности (рентабельности) используемых

активов при предусматриваемом уровне финансового риска

3. Обеспечение минимизации

финансового риска использования активов при предусматриваемом уровне

их доходности (рентабельности).

4. Обеспечение постоянной

платежеспособности предприятия за счет поддержания достаточного уровня ликвидности

активов.

5. Оптимизация оборота активов.

|

Обеспечение максимальной доходности (рентабельности)

используемых активов при предусматриваемом уровне финансового риска.

Максимизация доходности (рентабельности) активов достигается за счет их

использования в наиболее эффективных видах деятельности и хозяйственных

операциях предприятия. Решая эту задачу, необходимо иметь в виду, что

максимизация уровня доходности активов достигается, как правило, при существенном

возрастании уровня финансовых рисков, связанных с их использованием, так как

между этими двумя показателями существует прямая связь.

Обеспечение минимизации финансового риска использования

активов при предусматриваемом уровне их доходности (рентабельности). Если

уровень доходности (рентабельности) используемых активов задан или спланирован

заранее, важной задачей является снижение уровня финансового риска операций или

видов деятельности, обеспечивающих достижение этой доходности (рентабельности).

Такая минимизация уровня рисков может быть обеспечена путем диверсификации

хозяйственных операций и направлений деятельности предприятия, связанных с

использованием активов; избежания отдельных видов финансовых рисков;

эффективных форм их внутреннего и внешнего страхования.

Обеспечение постоянной платежеспособности предприятия за счет поддержания

достаточного уровня ликвидности активов. Эта задача решается в первую очередь

за счет эффективного управления остатками денежных актинов. Но при решении этой задачи следует иметь в виду, что

излишне сформированные денежные активы, обеспечивая высокий уровень

платежеспособности предприятия, теряют свою стоимость под влиянием фактора

времени и инфляции.

Оптимизация оборота активов. Эта задача решается путем эффективного управления денежными и

материальными потоками активов в процессе отдельных циклов их кругооборота на

предприятии; обеспечением синхронности формирования отдельных видов потоков

активов, связанных с операционной и инвестиционной деятельностью; минимизацией

совокупных затрат на организацию оборота активов во всех их формах.

Рассмотрев

задачи, перейдём к рассмотрению отдельных видов активов предприятия в

соответствии с приведенной Бланком И.А. систематизацией по основным

классификационным признакам [3].

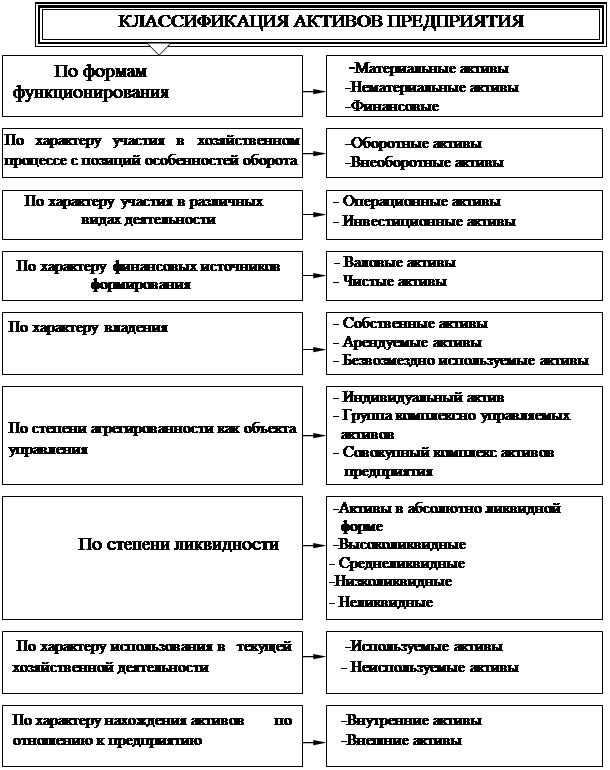

В числе основных классификационных признаков он выделяет:

форму функционирования активов;

характер участия активов в

хозяйственном процессе с позиций особенностей их оборота;

характер участия активов в

различных видах деятельности предприятия;

характер финансовых-источников

формирования активов. Характер владения активами предприятием;

степень агрегированности активов

как объекта управления;

степень ликвидности используемых

активов;

характер использования

сформированных активов в текущей хозяйственнойдеятельности предприятия;

характер нахождения активов по

отношению к предприятию.

Классификацию видов активов предприятия в

разрезе предлагаемых классификационных признаков

он приводит схематически (рис.1.3)

Рис.1.3

Классификация активов предприятия по основным признакам

По форме

функционирования Бланк выделяет три основных вида активов - материальные,

нематериальные и финансовые.

Материальные

активы характеризуют имущественные ценности предприятия, имеющие материальную

вещную форму. К составу материальных активов предприятия относятся: основные

средства; незавершенные капитальные вложения; оборудование, предназначенное к

монтажу; производственные запасы сырья и полуфабрикатов; запасы малоценных и

быстроизнашивающихся предметов; объем незавершенного производства; запасы

готовой продукции, предназначенной к реализации;

прочие виды

материальных активов.

Нематериальные

активы характеризуют имущественные ценности предприятия, не имеющие вещной

формы, но принимающие участие в хозяйственной деятельности и генерирующие

прибыль. К этому виду активов предприятия относятся:

приобретенные

предприятием права пользования отдельными природными ресурсами;

патентные

права на использование изобретений;

"ноу-хау"

- совокупность технических, технологических, управленческих, коммерческих и

других знаний, оформленных в виде технической документации, описания,

накопленного производственного опыта, являющихся предметом инноваций, но не

запатентованых;

права на

промышленные образцы и модели;

товарный знак

- эмблема, рисунок или символ, зарегистрированные в установленном порядке,

служащий для отличия товаров данного изготовителя от других аналогичных

товаров;

торговая

марка - право на исключительное использование фирменного наименования

юридического лица;

права на

использование компьютерных программных продуктов;

"гудвилл"

- разница между рыночной стоимостью предприятия как целостного имущественного

комплекса и его балансовой стоимостью, образованная в связи с возможностью

получения более высокого уровня прибыли (в сравнении со среднеотраслевым ее

уровнем) за счет использования более эффективной системы управления,

доминирующей позиции на товарном рынке, применения новых технологий и т.п.

другие аналогичные виды имущественных ценностей предприятия.

Финансовые

активы характеризуют имущественные ценности предприятия в форме наличных

денежных средств, денежных и финансовых инструментов, принадлежащих

предприятию. К основным финансовым активам предприятия относятся: денежные

активы в национальной валюте; денежные активы в иностранной валюте; дебиторская

задолженность во всех ее формах; краткосрочные финансовые вложения;

долгосрочные финансовые вложения.

По характеру участия активов в хозяйственном

процессе с позиций особенностей их оборота Бланк И.А. подразделяет их на два

основных вида - оборотные и внеоборотные.

Оборотные (текущие) активы характеризуют

совокупность имущественных ценностей предприятия, обслуживающих текущую

производственно-коммерческую деятельность предприятия и полностью потребляемых

(видоизменяющих свою форму) в течение одного операционного цикла. В практике

учета к ним относят имущественные ценности (активы) всех видов со сроком

использования до одного года и предельной стоимостью, установленной

соответствующими правовыми нормами.

В составе оборотных

(текущих) активов предприятия он выделяет следующие их элементы:

производственные запасы сырья и полуфабрикатов; запасы малоценных и

быстроизнашивающихся предметов; объем незавершенного производства; запасы

готовой продукции, предназначенной к реализации; дебиторскую задолженность;

денежные активы в национальной валюте; денежные активы в иностранной валюте;

краткосрочные финансовые вложения; расходы будущих периодов.

Внеоборотные активы характеризуются совокупностью имущественных ценностей

предприятия, многократно участвующих в процессе отдельных циклов хозяйственной

деятельности и переносящих на продукцию использованную стоимость частями. В

практике учета к ним относят имущественные ценности (активы) всех видов со

сроком использования более одного года и минимальной стоимостью, установленной

соответствующими правовыми нормами.

В состав

внеоборотных активов предприятия входят следующие их виды: основные средства;

нематериальные активы; незавершенные капитальные вложения; оборудование,

предназначенное к монтажу; долгосрочные финансовые вложения; другие виды

внеоборотных активов.

По характеру

участия активов в различных видах деятельности предприятия они подразделяются

на два основных вида - операционные и инвестиционные.

Операционные

активы представляют собой совокупность имущественных ценностей, непосредственно

используемых в производственно-коммерческой (операционной) деятельности

предприятия с целью получения операционной прибыли.

В состав

операционных активов предприятия включаются:

•

производственные основные средства;

•

нематериальные активы, обслуживающие операционный процесс;

• оборотные

активы (вся их совокупность за минусом краткосрочных финансовых вложений).

•

Инвестиционные активы характеризуют совокупность имущественных ценностей

предприятия, связанных с осуществлением его инвестиционной деятельности.

В состав

инвестиционных активов предприятия включаются:

•

незавершенные капитальные вложения;

•

оборудование, предназначенное к монтажу;

•

долгосрочные финансовые вложения;

•

краткосрочные финансовые вложения.

По характеру финансовых источников

формирования активов выделяют следующие их виды - валовые и чистые.

• Валовые

активы представляют собой всю совокупность имущественных ценностей предприятия,

сформированных за счет собственного и заемного капитала, привлеченного для

финансирования хозяйственной деятельности.

• Чистые

активы характеризуют стоимостную совокупность имущественных ценностей

предприятия, сформированных исключительно за счет собственного его капитала.

Стоимость чистых активов предприятия определяется как разница между общей

суммой всех активов предприятия по балансовой стоимости и общей суммы

используемого заемного капитала предприятия.

По характеру владения активами предприятием

они подразделяются на собственные, арендуемые и безвозмездно используемым:

• Собственные

активы характеризуют имущественные ценности предприятия, принадлежащие ему на

правах собственности, находящиеся в постоянном его владении и отражаемые в

составе его баланса. В практике учета к этой группе относятся также активы,

приобретенные предприятием на правах финансового лизинга (находящиеся в полном

его владении и также отражаемые в составе его баланса).

• Арендуемые

активы характеризуют имущественные ценности предприятия, привлеченные им для

осуществления хозяйственной деятельности на правах аренды (оперативного

лизинга). Эти виды активов отражаются на забалансовых счетах учета.

•

Безвозмездно используемые активы характеризуют имущественные ценности,

переданные предприятию для временного хозяйственного использования на

бесплатной основе другими субъектами хозяйствования. В составе баланса

предприятия эти активы также не отражаются.

По степени

агрегированности активов как объекта управления они подразделяются на

индивидуальные, отдельные группы и совокупный их комплекс.

•

Индивидуальный актив характеризует вид (или разновидность) имущественных

ценностей, который является единичным, минимально детализированным объектом

хозяйственного управления (например, денежные средства в кассе; отдельная

акция, приобретенная предприятием; конкретный вид нематериальных активов и

т.п.).

• Группа

активов характеризует часть имущественных ценностей, которые являются объектом

комплексного функционального управления, организуемого на единых принципах и

подчиненных единой финансовой политике (например, дебиторская задолженность

предприятия; портфель ценных бумаг; запасы товарно-материальных ценностей,

входящих в состав оборотных активов и т.п.). Степень агрегированности таких

групп активов - объектов функционального управления предприятие определяет

самостоятельно.

• Совокупный

комплекс активов предприятия характеризует общий их состав, используемый

предприятием. Такая совокупность активов предприятия характеризуется термином

"целостный имущественный комплекс", который определяется как хозяйственный

объект с законченным циклом производства и реализации продукции, оценка активов

которого и управление ими осуществляется в комплексе.

По степени

ликвидности активы предприятия подразделяются на следующие виды:

• Активы в

абсолютно ликвидной форме, характеризующие имущественные ценности предприятия,

не требующие реализации и представляющие собой готовые средства платежа.

В состав

активов такого вида входят:

• денежные

активы в национальной валюте;

• денежные

активы в иностранной валюте.

• Высоколиквидные

активы, характеризующие группу имущественных ценностей предприятия, которая

быстро может быть конверсирована в денежную форму (как правило, в срок до

одного месяца) без ощутимых потерь своей текущей рыночной стоимости с целью

своевременного обеспечения платежей по текущим финансовым обязательствам.

К

высоколиквидным активам предприятия относятся [3, с. 69]:

•

краткосрочные финансовые вложения;

•

краткосрочная дебиторская задолженность.

•

Среднеликвидные активы, характеризующие группу имущественных ценностей

предприятия, которые могут быть конверсированы в денежную форму без ощутимых

потерь своей текущей рыночной стоимости в срок от одного до шести месяцев.

К

среднеликвидным активам предприятия обычно относят:

• все формы

дебиторской задолженности, кроме краткосрочной и безнадежной;

• запасы

готовой продукции, предназначенной к реализации.

•

Низколиквидные активы, представляющие группу имущественных ценностей

предприятия, которые могут быть конверсированы в денежную форму без потерь

своей текущей рыночной стоимости лишь по истечении значительного периода

времени (от полугода и выше).

В современной

практике управления активами к этой их группе относят:

• запасы

сырья и полуфабрикатов;

• запасы

малоценных и быстроизнашивающихся предметов;

• активы в

форме незавершенного производства;

основные

средства;

незавершенные

капитальные вложения;

оборудование,

предназначенное к монтажу;

нематериальные

активы;

долгосрочные

финансовые вложения.

• Неликвидные

активы, характеризующие отражаемые в балансе отдельные виды имущественных

ценностей предприятия, которые самостоятельно реализованы быть не могут (они

могут быть проданы лишь в составе целостного имущественного комплекса).

К таким

активам относятся:

• безнадежная

дебиторская задолженность;

• расходы

будущих периодов;

• убытки

текущие и прошлых лет (отражаемые в составе актива баланса предприятия).

По характеру

использования сформированных активов в текущей хозяйственной деятельности

предприятия они подразделяются на

используемые и неиспользуемые.

•

Используемые активы характеризуют ту часть имущественных ценностей предприятия,

которая принимает непосредственное участие в операционном или инвестиционном

процессе предприятия, обеспечивая формирование его доходов.

•

Неиспользуемые активы характеризуют ту часть имущественных ценностей,

предприятия, которые, будучи сформированными на предшествующих этапах

хозяйственной деятельности, не принимают в ней участий в настоящее время в силу

различных объективных и субъективных причин.

По характеру

нахождения активов по отношению к предприятию выделяют внутренние и внешние их

виды.

• Внутренние

активы характеризуют имущественные ценности предприятия, находящиеся

непосредственно на его территории.

К таким видам

активов относятся:

• здания,

помещения и сооружения, входящие в состав имущественного комплекса предприятия,

размещенного на отведенной ему территории;

• машины,

механизмы и оборудование, доставленные на предприятие, находящееся в процессе

хранения или непосредственного использования;

• сырье,

материалы, полуфабрикаты, доставленные на предприятие, находящееся в процессе

хранения или в форме незавершенного производства;

• Внешние

активы характеризуют имущественные ценности предприятия, находящиеся вне его

пределов у других субъектов хозяйствования, в пути или на ответственном

хранении.

Основными

видами таких активов являются:

• все виды

имущественных ценностей, принадлежащих предприятию, находящихся в пути;

• все формы

внешней дебиторской задолженности предприятия.

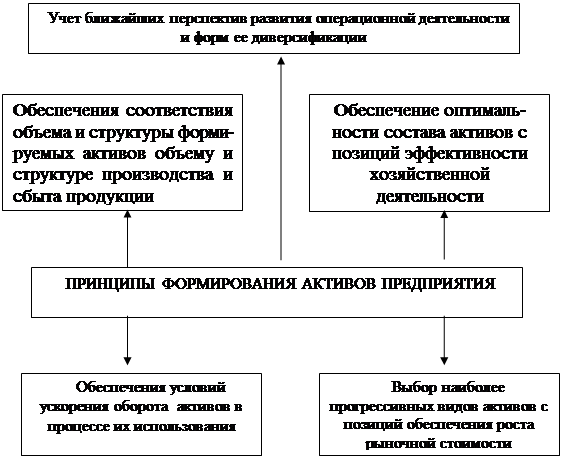

Процесс

формирования активов предприятия строится на основе следующих принципов (рис.

1.4).

Учет ближайших перспектив развития операционной деятельности и форм ее

диверсификации состоит в формировании активов предприятия при его создании

подчинено в первую очередь задачам развития его операционной деятельности.

При этом следует иметь в виду, что на первоначальных стадиях жизненного

цикла предприятия объем операционной деятельности возрастает довольно высокими

темпами (при условии правильного

выбора предприятием своей рыночной ниши).

Поэтому формируемые на первоначальной стадии активы предприятия должны

располагать определенным резервным потенциалом, обеспечивающим возможности

прироста продукции и диверсификации операционной деятельности в ближайшем

предстоящем периоде.

Обеспечение соответствия объема и структуры формируемых активов объему и

структуре производства и сбыта продукции это такое соответствие, которое должно

обеспечиваться в процессе разработки бизнес-плана создания нового предприятия путем определения потребности в

отдельных видах активах.

Рис. 1.4 Основные принципы формирования активов предприятия

Реализация

этого принципа формирования активов направлена в первую очередь на обеспечение

проектируемого уровня их совокупной производительности.

Обеспечение

оптимальности состава активов с позиций эффективности хозяйственной

деятельности направлено, с одной стороны, на обеспечение предстоящего полного

полезного использования отдельных их видов, а с другой, - на повышение

совокупной потенциальной их способности генерировать операционную прибыль. Процесс

этой оптимизации осуществляется по следующим трем этапам:

На первом

этапе оптимизируется соотношение совокупных размеров внеоборотных и оборотных

активов предприятия, используемых в процессе его операционной деятельности.

На втором

этапе оптимизируется соотношение между активной и пассивной частью внеоборотных

активов. К активной части внеоборотных активов относятся машины, механизмы и

оборудование, непосредственно задействованные в производственном

технологическом процессе. К пассивной части внеоборотных операционных активов

относятся здания и помещения; машины и оборудование, используемые в процессе

управления операционной деятельностью; нематериальные активы, обслуживающие

операционный процесс.

На третьем

этапе оптимизируется соотношение трех основных видов оборотных активов - суммы

запасов товарно-материальных ценностей; суммы дебиторской задолженности; суммы

денежных активов.

Необходимость

в обеспечении условий ускорения оборота активов в процессе их использования

связана с тем, что ускорение оборота активов оказывает как прямое, так и

косвенное воздействие на размер формируемой операционной прибыли предприятия.

Прямое

воздействие ускорения оборота активов на размер прибыли определяется тем, что

повышение скорости оборота активов в соответствии с рассмотренной Моделью

Дюпона.

• Косвенное

воздействие ускорения оборота активов на размер прибыли определяется тем, что

снижение периода оборота этих активов приводит к соответствующему снижению

потребности в них. А уменьшение размера используемых операционных активов

вызывает снижение суммы операционных

затрат, что при прочих равных условиях ведет к возрастанию суммы операционной

прибыли.

В целях

эффективного управления оборотом операционных активов их принято подразделять

на предприятии на следующие три группы:

а)

высокооборачиваемые операционные активы, к которым относятся производственные

запасы с закупкой и доставкой которых нет проблем, а соответственно и нет

необходимости формирования страховых и сезонных их размеров; запасы готовой

продукции, пользующиеся спросом потребителей; краткосрочная дебиторская

задолженность денежные активы в национальной и иностранной валюте постоянно

обслуживающие операционный процесс;

б)

операционные активы с нормальной оборачиваемостью, к которым относятся прочие

виды оборотных операционных активов предприятия, не вошедшие в состав первой

группы. Как правило, они составляют преимущественную часть оборотных

операционных активов предприятия;

в)

низкооборачиваемые операционные активы, к которым относятся внеоборотные

операционные активы - производственные основные средства и нематериальные

активы, используемые в операционном процессе. Вопреки своему названию

внеоборотные операционные активы осуществляют постоянный стоимостной

кругооборот (как и оборотные активы), хотя продолжительность этого оборота во

времени довольно большая и во много раз превышает продолжительность

операционного цикла (период оборота оборотных операционных активов).

Для выбора

наиболее прогрессивных видов активов с позиций обеспечения роста рыночной

стоимости предприятия современный рынок средств и предметов производства, а

также финансовый рынок предлагают для формирования активов предприятия ряд

альтернативных объектов и инструментов. В процессе их конкретного выбора

следует при прочих равных условиях учитывать их перспективность,

многофункциональность, способность генерировать прибыль в различных

хозяйственных ситуациях и соответственно повышать рыночную стоимость

предприятия.

В группе функций управления активами как специальной

области управления предприятием основные из них:

1. Управление формированием активов предприятия.

2. Управление использованием активов в операционном процессе

предприятия.

3. Управление использованием активов в инвестиционном процессе

предприятия

4. Управление движением активов в процессе их оборота.

5. Управление финансовыми рисками, связанными с

использованием активов

Политика управления активами базируется на определенном

механизме. Механизм управления активами представляет собой систему основных элементов,

регулирующих процесс разработки и реализации управленческих решений в этой

области. В структуру механизма

управления активами входят следующие элементы (рис. 1.5):

Рис.1.5

Характеристика основных элементов механизма

управления

активами предприятия

Рыночный

механизм регулирования деятельности предприятия, связанной с функционированием

активов. Этот механизм формируется

прежде всего в сфере финансового рынка (в первую очередь, рынка ценных бумаг),

а также товарного рынка (в первую очередь, рынка средств производства,

предметов труда и готовой продукции) в разрезе отдельных их сегментов.

Государственное нормативно-правовое регулирование

деятельности предприятия в области

формирования и использования активов. Сложность и многогранность

деятельности предприятий в этой области в условиях перехода к рыночной

экономике определяют необходимость государственного ее регулирования. Как

свидетельствует мировой опыт, такое многоаспектное государственное

регулирование осуществляется во всех странах с развитой рыночной экономикой, не

вступая при этом в противоречие с широкой самостоятельностью предприятий в

выборе направлений и форм использования активов. На современном этапе система

государственного регулирования в этой области включает: регламентирование

отдельных аспектов использования активов в инвестиционном процессе; налоговое

регулирование использования активов в хозяйственной деятельности предприятия;

регулирование норм и методов амортизации основных средств и нематериальных

активов; регулирование порядка формирования информационной базы управления

активами и т.п.

Внутренний

механизм регулирования отдельных аспектов формирования и использования активов

предприятия. Механизм такого регулирования формируется в рамках самого

предприятия, соответственно регламентируя те или иные оперативные

управленческие решения по вопросам эффективности функционирования его активов.

Система

конкретных методов и приемов осуществления управления активами предприятия. Это

технико-экономические расчеты, балансовый, экономико-статистические и др.

На основе

рассмотренного материала можно сделать следующие выводы:

Под активами

понимаются контролируемые предприятием экономические ресурсы, сформированные за

счет инвестированного в них капитала, характеризующиеся детерминированной

стоимостью, производительностью и способностью генерировать доход, постоянный

оборот которых в процессе использования связан

с факторами времени, риска и ликвидности.

Важнейшим

направлением управления активов является управление процессом их формирования.

Формирование

активов предприятия связано с тремя основными этапами его развития на различных

стадиях жизненного цикла: создание нового предприятия, расширение,

реконструкция и модернизация действующего предприятия, формирование новых

структурных единиц действующего предприятия (дочерних предприятий, филиалов и т

п.).

К принципам

принципы формирования активов предприятия относятся учет ближайших перспектив

развития операционной деятельности и форм ее диверсификации, обеспечения

соответствия объема и структуры формируемых активов объему и структуре

производства и сбыта продукции, обеспечение оптимальности состава активов с

позиций эффективности хозяйственной деятельности, обеспечения условий ускорения

оборота активов в процессе их

использования, выбор наиболее прогрессивных видов активов с позиций обеспечения

роста рыночной стоимости предприятия.

2.2 Выбор

альтернативной методики оценки формирования активов

Рассмотрим методику Ковалеву И. А.

и И. А. Бланка.

Сформированные

на первоначальном этапе активы предприятия требуют постоянного развития.

Финансовую основу этого развития составляет формирование предприятием

собственных финансовых ресурсов, привлекаемых как из внешних, так и внутренних

источников. В системе внутренних источников формирования собственных ресурсов,

направляемых на финансирование развития активов, главная роль принадлежит

операционной прибыли.

Под ликвидностью понимается

способность предприятия осуществлять денежные выплаты в объеме и в сроки,

предусмотренные договорами. Предприятие, являющееся ликвидным, в состоянии осуществлять текущую

деятельность, т.е. у него имеется достаточно средств, чтобы произвести

необходимые выплаты работникам, поставщикам и инвесторам, заплатить налоги и

т.д. И наоборот, предприятие, не являющееся ликвидным, не может в короткое время

изыскать средства, необходимые для данных платежей, и это приводит к срыву

текущих операций. В некоторых случаях неликвидность может быть временной.

Для оценки ликвидности баланса по Ковалеву И. А. средства предприятия

(актив баланса) и источники имущества предприятия (пассив баланса)

подразделяются на четыре группы. Причем, при группировки статей актива баланса

средства распределяются по степени убывания ликвидности табл. 1.1.

Различают следующие виды ликвидности баланса: абсолютную ликвидность,

текущую ликвидность, перспективную ликвидность и общую или комплексную

ликвидность.

Таблица 1.1

Ликвидность баланса

|

АКТИВ БАЛАНСА

|

ПАССИВ БАЛАНСА

|

|

А1 - наиболее

срочные ликвидные активы

Денежные средства

(стр.260) + краткосрочные финансовые вложения (стр. 250)

|

П1 - наиболее срочные пассивы

кредиторская задолженность

(стр. 620)+ стр. 630

|

|

А2 – быстро

реализуемые активы

Дебиторская задолженность

со сроком погашения менее 12 мес. (стр. 240)

|

П2 –

Краткосрочные пассивы

краткосрочные кредиты и

займы (стр. 610)

|

|

А3 – медленно

реализуемые активы

Дебиторская задолженность

со сроком погашения более 12 мес. (стр. 230) + запасы (стр. 210) +

долгосрочные финансовые вложения (стр. 140)+НДС (стр.220)

|

П3 –

долгосрочные обязательства

Долгосрочные пассивы (стр.

590)

|

|

А4 – трудно

реализуемые активы

Внеоборотные активы

(стр.190) - долгосрочные финансовые

вложения (стр. 140)

|

П4 – постоянные

пассивы

Собственный капитал (стр.

490)+ стр. 640+стр. 650- стр.216

|

Условия абсолютной ликвидности записываются в виде совокупности

неравенств:

А1  П1, А2

П1, А2 П2, А3

П2, А3  П3, А4

П3, А4  П4 (1.)

П4 (1.)

Условие текущей ликвидности имеет вид

(А1+А2)  (П1+П2). (2.)

(П1+П2). (2.)

Условие перспективной ликвидности выглядит следующим образом:

А3

П3 (3.)

П3 (3.)

Теперь рассмотрим в табл.

1.2 ряд основных коэффициентов, характеризующих ликвидность.

Таблица 1.2

Коэффициенты ликвидности

|

№ п.п.

|

Наименование показателя

|

Способ расчета

|

Нормальное ограничение

|

|

1

|

Общий показатель

ликвидности

|

L1=(A1+

0,5А2+0,3А3) / (П1 +0,5П2 + 0,3П3)

|

L1

>=1

|

|

2

|

Коэффициент абсолютной

ликвидности

|

L2 = A1/ (П1+П2)

|

L2

> 0,2...0,7

|

|

3

|

Коэффициент критической

оценки (быстрой ликвидности)

|

L3 =

(А1+А2) / (П1+П2)

|

Допустимая 0,7...0,8;

Желательная L3>=1,5

|

|

4

|

Коэффициент текущей

ликвидности

|

L4 =

(А1+А2+А3/(П1+П2)

|

Необходимое значение 1;

Оптимальное - не менее 0,2

|

|

5

|

Коэффициент восстановления

платежеспособности

|

L5 = (L4ф +

6/t*(L4ф-L4н))/2

|

не менее 0,1

|

Для получения детальной и

всесторонней картины, отражающей степень ликвидности предприятия, необходим

анализ бюджета его денежных средств.

Основной

целью управления формированием операционной прибыли является выявление основных

факторов, определяющих ее конечный размер в конкретных условиях хозяйственной

деятельности предприятия, и изыскание резервов дальнейшего увеличения ее суммы.

В процессе

управления формированием операционной прибыли на основе системы «Взаимосвязь,

издержек, объема реализации и прибыли» предприятие решает ряд задач:

Определим

объем реализации продукции, обеспечивающий безубыточную операционную

деятельность в течение короткого периода.

Стоимостной

объем реализации продукции, обеспечивающий достижение точки безубыточности

операционной деятельности предприятия в коротком периоде, может быть определен

по следующим формулам:

СРтб =  (3.)

(3.)

СРтб =  (4.)

(4.)

где СРтб

-стоимостной объем реализации продукции, обеспечивающий достижение точки

безубыточности операционной деятельности предприятия в коротком периоде;

Ипост

- сумма постоянных операционных издержек (неизменная в рассматриваемом

периоде);

Учд-уровень

чистого операционного дохода к объему реализации продукции, %;

Уи пер-

Уровень переменных операционных издержек к объему реализации продукции, %;

Умп - Уровень

маржинальной операционной прибыли к объему реализации продукции, %.

Натуральный

объем реализации продукции, обеспечивающий достижение точки безубыточности

операционной деятельности предприятия в коротком периоде, может быть определен

по следующим формулам:

НРтб= (5.)

(5.)

НРтб =  (6.)

(6.)

НРтб =  (7.)

(7.)

где НРтб-

натуральный объем реализации продукции, обеспечивающий достижение точки

безубыточности операционной деятельности предприятия в коротком периоде;

Цеп

-цена единицы реализуемой продукции;

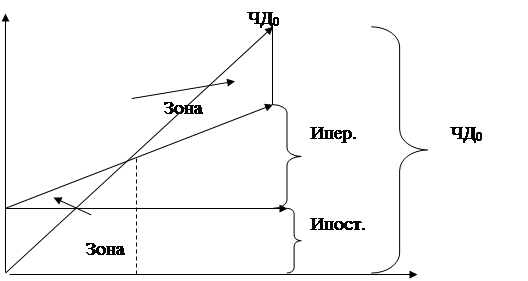

Графически

"точка безубыточности" (или "порог рентабельности")

операционной деятельности предприятия в коротком периоде, в течение которого не

меняются уровень цен на продукцию, уровень переменных издержек и сумма

постоянных издержек, представлена на рис. 1.9.

Из

приведенного графика видно, что для достижения "точки безубыточности"

своей операционной деятельности (ТБ) предприятие

должно обеспечить такой объем реализации продукции (Ртб), при котором сумма

чистого операционного дохода (валового операционного дохода за вычетом суммы

налоговых платежей из него) сравняется с суммой издержек - как постоянных, так

и переменных.

Ртб

Рис. 1.9. График формирования точки безубыточности операционной

деятельности предприятия

Это условие

может быть выражено следующими равенствами:

ВДо = Ио +

НДС

ВДо = Ио +

НДС

ТБ:

ТБ:

ЧДо=Ио,

где ТБ-точка

безубыточности операционной деятельности;

ВДо - сумма

валового операционного дохода;

ЧДо -сумма

чистого операционного дохода:

И0-совокупная

сумма операционных издержек;

НДС - сумма

налога на добавленную стоимость и других налоговых платежей, входящих в цену

продукции.

Определение

объема реализации продукции, обеспечивающего безубыточную операционную

деятельность в длительном периоде. Операционная деятельность в длительном

периоде по сравнению с коротким периодом претерпевает следующие основные

изменения:

с ростом

объема реализации продукции периодически возрастают постоянные операционные

издержки. Это связано с увеличением парка используемых машин и оборудования

(что приводит к росту амортизационных отчислений), повышением численности

работников аппарата управления (что приводит к росту расходов на его

содержание) и т.п.;

с насыщением

рынка в результате роста объема реализации продукции предприятие вынуждено

снижать уровень цен, что приводит к соответствующему уменьшению темпов роста

чистого операционного дохода;

за счет более экономного использования сырья и

материалов, роста производительности труда операционного персонала, укрупнения

партий закупаемого сырья и отгружаемой продукции постепенно снижается уровень

переменных операционных издержек на единицу продукции.

Все эти

изменения в силу взаимосвязи рассмотренных факторов с операционной прибылью

существенно, влияют на формирование ее суммы. Это можно проследить по данным

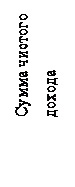

графика, представленного на рис. 1.10.

Тб3

Тб2

Тб1

Рб1 Рб2 Рб3

Рисунок 1.10 График формирования точки безубыточности

операционной деятельности предприятия за 2001-2003 гг

Из приведенного графика видно, что в силу

трансформирующихся условий операционной деятельности точка безубыточности

постоянно меняет свое значение, т.е. требует гораздо большего объема реализации

в сравнении с предыдущим периодом (Ртб1

< РТБ2 < РТБ3)-

Соответственно меняется и сумма валовой операционной прибыли, получаемой

предприятием в силу меняющихся условий операционной деятельности на каждом

этапе. Если на первых двух этапах это изменение суммы валовой операционной

прибыли вызывалось в основном ростом суммы постоянных операционных затрат, то

на третьем этапе основное влияние на изменение суммы этой прибыли оказывало

снижение уровня чистого операционного дохода.

Каждый этап изменения условий операционной деятельности

предприятия в длительном периоде представляет собой начало этой деятельности в

коротком периоде, окончание которого характеризуется новым изменением условий.

Иными словами, длительный период операционной деятельности предприятия может

быть разложен на ряд коротких ее периодов (с неизменными условиями), что

позволяет использовать при расчетах алгоритмы, характерные для короткого

периода. В связи с этим, последующие задачи формирования валовой и других видов

операционной прибыли с использованием системы "СVР" будут рассмотрены

в рамках короткого периода операционной деятельности предприятия.

Капитализированная в процессе осуществления дивидендной

политики часть прибыли предприятия вместе со средствами амортизационного фонда

составляют основу внутренних финансовых ресурсов, направляемых на предстоящее

развитие его активов.

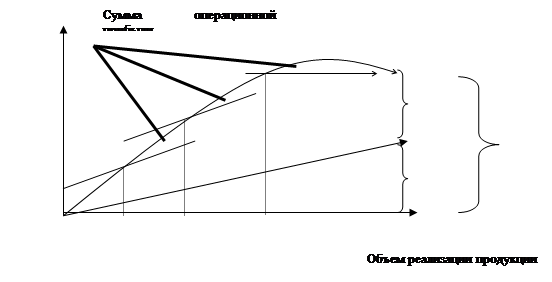

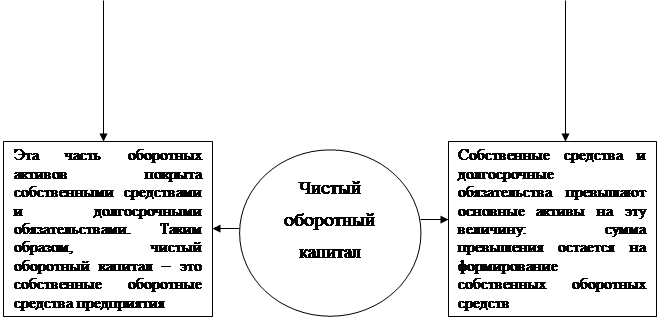

Разница между

текущими активами и текущими пассивами представляет собой чистый оборотный

капитал предприятия. Его еще называют работающим, рабочим капиталом, а в

традиционной терминологии - собственными оборотными средствами (СОС). Заметим,

что чистый оборотный капитал можно с одинаковым успехом подсчитывать по балансу

двумя способами: «снизу» и «сверху». Как только Читатель убедится в этом, он

сделает вывод, что, производя эти операции, мы определяем величину оборотных

активов предприятия, формирующихся счет собственных средств и долгосрочных

заимствований (рис. 1.8).

Оставшуюся же

часть оборотных активов, если она не покрыта денежными средствами, надо

финансировать в долг - кредиторской задолженностью. Не хватает кредиторской

задолженности - приходится брать краткосрочный кредит.

Мы подходим,

таким образом, к понятию текущих финансовых потребностей (ТФП). ТФП - это:

Баланс

|

«Снизу»

|

Фиксированные

(основные) активы

|

Собственные средства

|

|

|

|

|

|

«Сверху»

|

|

Чистый

оборотный капитал = Текущие активы -

|

Денежные средства

|

Текущие активы

|

Долгосрочные обязательства

|

Чистый оборотный капитал = (Собст-венные средства +

Долгосрочные обязательства) -

|

|

Текущие пассивы

|

ТФП

|

|

|

Основные активы

|

|

|

|

|

Текущие пассивы

|

|

Рис. 1.8 Расчет чистого оборотного капитала

• разница

между текущими активами (без денежных средств) и кредиторской задолженностью,

или, что то же:

• разница

между средствами, иммобилизованными в запасах сырья, готовой продукции, а также

в дебиторской задолженности, и суммой кредиторской задолженности, или, что то

же:

• не покрытая

ни собственными средствами, ни долгосрочный ми кредитами, ни кредиторской

задолженностью часть чистых оборотных активов, или, что то же:

• недостаток

собственных оборотных средств, или, что то же:

• прореха в

бюджете предприятия, или, что то же потребность в краткосрочном кредите.

Учитывая

остроту проблемы недостатка СОС, сконцентрируемся на природе ТФП и способах их

регулирования.

СОС =

ПОСТОЯННЫЕ ПАССИВЫ -ПОСТОЯННЫЕ АКТИВЫ=

=ТЕКУЩИЕ

АКТИВЫ- ТЕКУЩИЕ ПАССИВЫ (1.2.)

По величине

СОС судят, достаточно ли у предприятия постоянных ресурсов (собственных средств

и долгосрочных заимствований) для финансирования постоянных активов (основных

средств). Или, иными словами, покрываются ли иммобилизованные активы такими

стабильными, «долгоиграющими», надежными источниками, каковыми являются

собственные средства предприятия и полученные им долгосрочные кредиты. Если да,

то СОС > 0, потому что постоянные пассивы больше постоянных активов. Если

нет, то СОС < 0, потому что постоянные пассивы меньше постоянных активов и

предприятие испытывает недостаток собственных оборотных средств.

Для оценки достаточности этих средств используется

коэффициент самофинансирования развития активов, который рассчитывается по следующей

формуле:

КСФа=  (1.8.)

(1.8.)

где КСФ - коэффициент самофинансирования развития

активов за счет внутренних источников в плановом периоде;

ЧПк - сумма капитализируемой чистой прибыли;

АОп - сумма амортизационных отчислений в плановом

периоде;

∆А - сумма прироста остаточной стоимости активов в

плановом процессе.

Выше был приведен перечень основных кредитных условий,

подлежащих изучению и оценке в процессе привлечения банковского кредита. С

учетом этих условий определяется стоимость привлечения банковского кредита. Для

расчета этого показателя используется следующая формула:

СБК = (1.9.)

(1.9.)

где СБК - стоимость банковского кредита привлекаемого к

формированию активов, %;

ПКб - ставка процента за банковский кредит, %;

СНП - ставка налога на прибыль, выраженная

десятичной дробью;

ЗПб - уровень расходов по привлечению банковского

кредита к его сумме, выраженный десятичной дробью.

Формирование запасов:

Определение необходимого объема финансовых средств, авансируемых в

формирование запасов товарно-материальных ценностей, осуществляется путем

определения потребности в отдельных видах запасов. В процессе определения

потребности запасы товарно-материальных ценностей предварительно группируются

следующим образом:

• производственные запасы (запасы сырья и материалов, необходимые для

производства продукции);

• запасы готовой продукции, предназначенные для бесперебойной реализации

услуг потребителям.

Потребность в запасах каждого вида определяется раздельно по таким

группам:

1) запасы текущего хранения (они представляют собой постоянно обновляемую

часть запасов, формируемых на регулярной основе и равномерно потребляемых в

процессе производства или реализации потребителям);

2) запасы сезонного хранения (формирование таких запасов обусловлено

сезонными особенностями производства и закупки сырья, а также сезонными

особенностями потребления готовой продукции);

3) запасы целевого назначения (формирование таких запасов на предприятии

определено специфическими целями его деятельности, например, для организации

встречной торговли при закупке определенных сырьевых ресурсов: запчастей и т.

п.).

Среди этих групп запасов основное внимание должно быть уделено определению

потребности в запасах текущего хранения (на большинстве предприятий они

представляют единственный вид запасов товарно-материальных ценностей).

Принципиальная формула, по которой определяется необходимый объем

финансовых средств, авансируемых на формирование запасов товарно-материальных

ценностей, имеет вид:

ФСз = СР х Нз – КЗ’

(1.10)

где ФСз — объем финансовых средств, авансируемых в запасы;

СР - среднедневной объем расхода запасов в сумме;

Нз - норматив хранения запасов, в

днях (при отсутствии разработанных нормативов может быть использован показатель

средней продолжительности оборота запасов в днях);

КЗ’ - средняя сумма кредиторской задолженности по расчетам за

приобретенные товарно-материальные ценности (этот элемент включается в расчет,

как правило, только по производственным запасам; при реализации готовой

продукции он включается лишь при установившейся практике предоплаты за нее).

Для простоты будем считать, что Т = 360 дней.

Таким образом, на основе анализа рассмотренных

методик, в основе лежит расчет показателей финансового планирования по Бланку

И. А., а расчет ликвидности и платежеспособности по Ковалеву И. А. автором

предложен алгоритм, включающий в себя следующие блоки:

1. блок. Анализ структуры активов предприятия и его

ликвидности

2 блок. Формирование точки

безубыточности операционной деятельности

3 блок.

Управление финансовыми результатами

4 блок. Управление денежными активами

Блок 1. Анализ структуры активов предприятия и его ликвидности

Удельный вес оборотных активов

Удельный вес оборотных активов

Удельный вес внеоборотных

активов

Анализ ликвидности

(показатели абсолютной, критической и

текущей ликвидности)

Блок 2.

Формирование точки безубыточности операционной деятельности

Блок 2.

Формирование точки безубыточности операционной деятельности

Уровень чистого операционного дохода к объему

реализации продукции

Уровень маржинальной

операционной прибыли к объему реализации продукции

Стоимостной объем реализации

продукции, обеспечивающий достижение точки безубыточности операционной

деятельности предприятия в коротком периоде

Натуральный объем реализации продукции, обеспечивающий

достижение точки безубыточности операционной деятельности предприятия в

коротком периоде

Блок 3. Управление финансовыми результатами

период

оборачиваемости оборотных средств

период

оборачиваемости оборотных средств

текущий

дефицит оборотных средств

объем

финансовых средств, авансируемых в запасы

Блок 4.

Управление денежными активами

Блок 4.

Управление денежными активами

составление доходной части финансового плана

составление расходной части финансового плана

В табл. 1.1 представим алгоритм управления

формированием активов с расчетными формулами.

Таблица 1.1

Алгоритм оценки политики управления финансовыми

ресурсами

|

Показатель

|

Формула расчета

|

|

Анализ структуры активов предприятия и его ликвидности

|

|

Удельный вес оборотных активов

|

Статья

оборотных активов баланса / валюта баланса

|

|

Удельный вес внеоборотных активов

|

Статья

внеоборотных активов баланса / валюта баланса

|

|

Общий показатель

ликвидности

|

L1=(A1+

0,5А2+0,3А3) / (П1 +0,5П2 + 0,3П3)

|

|

Коэффициент абсолютной

ликвидности

|

L2 = A1/ (П1+П2)

|

|

Коэффициент критической

ликвидности

|

L3 =

(А1+А2) / (П1+П2)

|

|

Коэффициент текущей

ликвидности

|

L4 =

(А1+А2+А3/(П1+П2)

|

|

Формирование точки безубыточности операционной деятельности

|

|

Уровень чистого операционного дохода к объему реализации

продукции

|

Чистый операционный доход

/ объему реализации продукции

|

|

Уровень переменных операционных издержек к объему реализации

продукции

|

Переменные издержки / объем реализации продукции

|

|

Стоимостной объем реализации продукции, обеспечивающий

достижение точки безубыточности операционной деятельности предприятия в

коротком периоде

|

СРтб =

|

|

Натуральный объем

реализации продукции, обеспечивающий достижение точки безубыточности

операционной деятельности предприятия в коротком периоде

|

НРтб =

|

|

Управление финансовыми результатами

|

|

Период оборачиваемости оборотных средств

|

Период оборачиваемости оборотных средств = Период

оборачиваемости запасов + Период оборачиваемости дебиторской задолженности +

Период оборачиваемости кредиторской задолженности.

|

|

Текущий дефицит оборотных средств

|

Текущий дефицит оборотных средств = дебиторская задолженность - кредиторская задолженность

|

|

Объем финансовых средств, авансируемых в запасы

|

ФСз = СР х Нз – КЗ’

|

|

Управление денежными активами

|

|

Составление доходной части

финансового плана

|

Расчет инвестиционного проекта

|

|

Составление расходной части

финансового плана

|

3. Использование потенциала

самофинансирования как собственного финансового источника реинвестиций в

основное имущество предприятия

В условиях командной экономики

изучению вопроса самофинансирования не

придавалось должного значения, однако в условиях переходного периода эта

проблема приобрела большую актуальность в связи с отсутствием дополнительных

источников финансирования для воспроизводства основных фондов предприятий.

Для

изучения данной проблемы необходимо сначала изучить сущность амортизации, а

затем определить ее возможности для улучшения процесса обновления основных

фондов.

Самофинансирование - это основной источник

финансирования капитальных производственных вложений и, прежде всего, в

техническое обновление промышленно - производственных основных фондов.

Основными

источниками собственных средств для финансирования инвестиций является

нераспределенная прибыль, которая определяется вычитанием из балансовой прибыли

налогов и части прибыли, выделяемой для распределения между собственниками

предприятия (открытое самофинансирование ), а также скрытые резервы, которые

появляются вследствие оценочных мероприятий, скрывающих в балансе предприятия

полученную прибыль. К таким мероприятиям относятся: занижение оценки имущества

в результате расчета норм амортизации, превышающей фактическое снижение

стоимости оборудования (ускоренная амортизация); не активизация отражаемых в

балансе материальных благ, например, списание малоценных и быстроизнашивающихся

предметов в качестве затрат в течение года с момента приобретения, несмотря на

более длительный срок использования.

Решающая

роль осуществления процесса обновления оборудования принадлежит амортизационным

отчислениям, т.е. если производственный процесс необходимо поддерживать в

прежнем объеме (осуществлять простое воспроизводство), то оборудование, срок

эксплуатация которого закончен, необходимо заменить. То есть осуществляется

реинвестирование - возмещенные рынков эквиваленты амортизационных отчислений

инвестировать в новое оборудование. Возможности осуществления процесса

реинвестирования зависят от метода амортизации. Амортизация может осуществляться

двумя методами: равномерным (линейным) и ускоренным.

В нашей

стране традиционно применялась равномерная амортизация, и только в последние

годы стали использоваться отдельные разновидности ускоренной амортизации.

Следует

отметить, что ускоренная амортизация является фактором, стимулирующим

инвестиционную активность. Однако она может применяться только при условии, что

предприятие работает прибыльно, и амортизационные отчисления специального

назначения не приведут к появлению убытков.

Образование

скрытых резервов искажает величину прибыли и изменяет платежи из прибыли. В

балансе предприятия, в противоположность образованию открытых резервов,

подлежащая налогообложению прибыль уменьшается. Скрытая прибыль облагается

налогом только при ликвидации промышленных объектов. Таким образом, наступает

отсрочка уплаты налогов, которая представляет собой кредитование. Так как

налоговый кредит предоставляется беспроцентно, то он влияет на доходность

предприятия и его решения об инвестировании.

По

сравнению с открытым самофинансированием объем финансирования при образовании

скрытых резервов выше на величину сэкономленных налогов, более того, при учете

фактора времени через коэффициент дисконтирования величина скрытого резерва

возрастает за счет отсрочки налогов.

При этом

предприятие должно составлять план амортизационных отчислений и реинвестиции,

который позволяет производить беспрепятственную реинвестицию из эквивалентов

амортизационных отчислений и одновременно показывает, какие эквиваленты

амортизационных отчислений имеются в распоряжении для дополнительного

финансирования инвестиций.

Реинвестиции

-э то связывание вновь свободных инвестиционных средств посредством направления

их на приобретение или изготовление новых средств производства с целью

поддержания состава основных фондов предприятия.

Понятно,

что полученные зависимости основываются на ряде предположений, которые на

практике в чистом виде не существуют. Кроме того, рассматриваемый эффект

расширения производственной мощности имеет и другие ограничения. Это связано с

тем, что расширение количества единиц оборудования предприятия приводит к

расширению оборотного капитала, требует больше рабочей силы, складских

помещений и т.д., что обусловливает необходимость дополнительного

финансирования.

Если

финансирование дополнительного оборотного капитала извне невозможно, то

эквиваленты амортизационных отчислений, не используемые для приобретения новых

основных фондов взамен изношенных, могут использоваться не только для

расширения производственных мощностей путем закупки нового оборудования, а

распределяться на основной и оборотный капитал. К этому следует добавить, что

эквиваленты амортизационных отчислений не всегда сразу имеются в распоряжении в

ликвидной форме, а прежде всего могут быть в дебиторской задолженности или в

запасах готовой, продукции. Следует также принимать во внимание, что объем

возможного расширения производственной мощности снижается из-за возрастающей

восстановительной стоимости для оборудования такого же типа, однако может

повышаться благодаря техническому прогрессу, который способствует увеличению

производительности оборудования в большем объеме, чем возрастает

восстановительная стоимость по сравнению с первоначальной стоимостью старого

оборудования. Несмотря на имеющиеся предположения, необходимо учитывать в

процессе управления инвестициями предприятия эффект расширения производственной

мощности, который может обеспечить сокращение потребности в капитале путем

использования эквивалентов амортизационных отчислений. Величина эффекта

расширения производственной мощности, а также другие рассмотренные аспекты

процесса реинвестирования должны стать объектом планирования на промышленном

предприятии, что обеспечит управляемость общего инвестиционного процесса и

повышение его эффективности.

Заключение

Основные фонды предприятия играют

огромную роль в процессе труда, так как они в своей совокупности образуют

производственно-техническую базу и определяют производственную мощь

предприятия. На протяжении длительного периода использования основные средства

поступают на предприятие и передаются в эксплуатацию; изнашиваются в результате

эксплуатации; подвергаются ремонту, при помощи которого восстанавливаются их

физические качества; перемещаются внутри предприятия; выбывают с предприятия

вследствие ветхости или нецелесообразности дальнейшего использования.

Повышение эффективности использования основных средств в

настоящее время, когда в стране наблюдается повсеместный и глобальный спад

производства, имеет огромное значение. Предприятия, располагающие основными

фондами, доставшимися в наследство от социалистической экономики, должны не

только стремиться их модернизировать, но и максимально эффективно использовать

то что есть, особенно в существующих условиях дефицита финансов и

производственных инвестиций.

Основные средства предприятия разнообразны по составу и

назначению. Чтобы вести их учет, необходима классификация их по видам,

назначению или характеру участия в процессе производства, отраслям народного

хозяйства, степени использования и по принадлежности.

Повышение эффективности использования основных фондов в

настоящее время, когда в стране наблюдается повсеместный и глобальный спад

производства, имеет огромное значение. Предприятия, располагающие основными

фондами, доставшимися в наследство от социалистической экономики, должны не