Содержание

1. Анализ

динамики экспорта и импорта товаров и услуг. 3

2. Особенности анализа финансовых результатов от

внешнеэкономической деятельности. 9

3.Задача. 13

4. Задача. 14

5. Задача. 17

Список

литературы.. 20

1. Анализ

динамики экспорта и импорта товаров и услуг

Анализ динамики экспорта и импорта

товаров и услуг представляет собой глубокое, научно обоснованное исследование

финансовых отношений и движения финансовых ресурсов предприятия с учетом

специфики предприятия, с целью получения ключевых (наиболее информативных)

параметров, дающих объективную и точную картину финансового состояния предприятия,

его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с

дебиторами и кредиторами. При этом аналитика может интересовать как текущее

финансовое состояние предприятия, так и его проекция на ближайшую или более

отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

По мере интеграции России

в мировое хозяйство внешнеэкономическая деятельность (ВЭД) становится все более

важным и результирующим фактором ее экономической жизни. Формируется

принципиально новая сфера предпринимательства, направленная на самостоятельное

освоение внешнего рынка и подчиняющаяся в своей деятельности законам мировой

экономики.

Если раньше сфера

внешнеэкономических связей была, по существу, уделом лишь десятков

специализированных внешнеторговых организаций, то теперь внешнеторговыми

операциями занимаются многие тысячи производственных и торговых структур.

Появление на внешних рынках российских деловых людей, часто профессионально

слабо подготовленных, мало знакомых с государственным регулированием ВЭД,

нередко приводит к непредвиденным результатам. Поэтому так важно знать

физическим и юридическим лицам все тонкости государственного регулирования

этого вида бизнеса.

Состояние предприятия, его устойчивость и стабильность

зависят от результатов его внешнеэкономической деятельности. Если

производственный и финансовый планы успешно выполняются, то это положительно

влияет на финансовое положение предприятия. И наоборот, в результате

недовыполнения плана по производству

реализации продукции происходит повышение ее себестоимости, уменьшение

выручки и суммы прибыли и как следствие ухудшение финансового состояния

предприятия и его платежеспособности. Следовательно, устойчивое финансовое

состояние не является счастливой случайностью, а итогом грамотного, умелого

управления всем комплексом факторов, определяющих результаты хозяйственной

деятельности предприятия. Устойчивое финансовое положение в свою очередь

оказывает положительное влияние на выполнение производственных планов и

обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая

деятельность как составная часть хозяйственной деятельности должна быть

направлена на обеспечение планомерного поступления и расходования денежных реcypcoв, выполнение расчетной дисциплины, достижение рациональных

пропорций собственного и заемного капитала и наиболее эффективное его

использование.

Одна из основных задач

анализа динамики ВЭД – своевременное выявление и устранение недостатков в

динамике экспорта и импорта товаров и услуг и поиск резервов улучшения финансового

состояния предприятия и его платежеспособности. [2, стр52].

Динамика оборота

внешнеэкономических связей России изучается в неразрывной связи с развитием экспорта

и импорта товаров и услуг объединения. Прежде всего, характеризуется развитие

объема внешнеэкономических операций за соответствующие годы. Оборот (объем в

целом), экспорт и. импорт показываются в таблице по годам, как в ценах

соответствующих лет, так и в сопоставимых ценах. В другой таблице развитие

операций отражается по географическому направлению. В отдельных графах таблицы

целесообразно привести данные о среднегодовых темпах прироста оборота,

экспорта, импорта товаров и услуг. В таблице показывается также удельный вес

групп стран и отдельных стран в процентах ко всему товарообороту объединения,

принимаемому за 100%. -

Для характеристики

изменений в товарной структуре составляется таблица, в которой товарные группы

и основные товары показываются в процентах по соответствующим годам или по

основным странам экспорта и импорта. Целесообразно составление таблицы

индексов физического объема по обороту, экспорту и импорту.

Для характеристики

движения экспортных и импортных цен" по основным товарам разрабатывается

особая таблица. В ней полезно показать .также индекс условий торговли,

определяемый по формуле

I экспортных цен * 100

Условий торговли =

-----------------------------

I импортных цен

Индекс исчисляется по

отдельным капиталистическим странам, а также в целом по всему обороту

объединения и фирмы.

Анализ

рациональности использования средств при осуществлении -экспортных операций.

[4.c.57]

Выполнение обязательств

по экспорту и импорту товаров и услуг связано с расходом средств для оплаты

счетов поставщиков экспортных и импортных товаров и оплаты накладных расходов

по экспорту и импорту товаров. Эти средства объединения и фирмы получают в

основном в форме Кредитов банка. Полученные средства должны использоваться

наиболее рационально и эффективно. В связи с этим для выяснения вопроса о

степени рациональности использования средств в отчетном периоде необходимо:

во-первых, изучить оборот

средств в операциях внешнеэкономических связей. В ходе такого изучения

выясняются возможности ускорения оборачиваемости средств, что позволит

высвободить из внешнеторгового оборота и вернуть государству часть ранее

полученных средств; во-вторых, исследовать состав и структуру накладных

расходов. В связи с этим необходимо выяснить целесообразность произведенных

затрат и изыскать возможность снижения их уровня и экономии средств в будущем;

в-третьих, определить

уровень эффективности внешнеэкономических операций. В ходе такого исследования

устанавливаются факторы, вызвавшие изменение показателей эффективности, и

выясняются возможности увеличения выгодности внешнеэкономических операций

России. При этом производится увязка результатов анализа накладных расходов и

показателей эффективности операций. -

Заключительный этап

анализа — определение оборачиваемости средств и эффективности операций —

позволяет в конечном итоге установить,- .насколько рационально использовались

объединением фирмой средства, подученные для* проведения внешнеэкономических

операций.

Изучение

оборачиваемости оборотных средств у экспортных операциях

Изучение оборачиваемости

оборотных средства относится к числу основных задач экономического анализа.

Достаточно сказать, что за счет ускорения оборота средств, занятых во внешней

торговле России, всего за один день из внешнеторгового оборота страны можно

высвободить сотни миллионов рублей. Началом кругооборота средств, выделенных

государством для проведения экспортных операций, является момент передачи

экспортного товара российским поставщиком внешнеэкономическому объединению-экспортеру

или фирме. В бухгалтерском учете объединения эта передача фиксируется

соответствующей бухгалтерской проводкой на момент получения и акцепта счета

поставщика с комплектом товарораспорядительных документов. Если приемный акт

на прибывший в порт товар будет получен объединением до поступления счета от

поставщика, то начало кругооборота в этом случае совпадает с моментом

оприходования данного товара бухгалтерией на основании приемного акта порта.

Счет поставщика оплачивается объединением за счет ссуды банка. Товар отгружается

в адрес покупателя. При этом по различным причинам возможны задержки товара в

местах перевалки и на складах. Получив документы об отгрузке товара в адрес

покупателя, объединение выписывает ему счет. Оплатой покупателем .счета,

поступлением денег в банк и погашением объединением или фирмой' банковской

ссуды цикл кругооборота заканчивается. [4.c.58]

Кругооборот средств

подразделяется на две основные стадии: кругооборот средств, вложенных в товары,

и кругооборот средств в расчетах. Кругооборот средств в товарах начинается с

момента перехода товарораспорядительных документов от поставщика к объединению

(т. е. фактически с момента постановки товара на учет) и заканчивается выпиской

счета за товар иностранному покупателю (в связи с чем товар списывается с учета

на реализацию), после чего кругооборот продолжается в сфере расчетов. Оплата

покупателем счета объединения или фирмы и поступление денег за товар в банк

объединения или фирмы означают окончание расчётов я завершение кругооборота

средств по экспорту. Кроме того, .существуют промежуточные стадии кругооборота

(денежных средств на субрасчетных счетах в банке и накладных расходов на

остаток нереализованных товаров). Но их влияние вследствие их относительно

малого удельного веса в общем объеме средств на кругооборот в целом весьма

незначительно.

Кругооборот средств в

экспортных операциях, рассматриваемый не как отдельные акт, а как периодически

возобновляемый процесс, называется оборотом (ил и оборачиваемостью). Все стадии

оборота отражаются в активе бухгалтерского баланса в соответствующих его

статьях.

Цель анализа оборота

средств в экспортных операциях— установление факторов, вызывающих изменение

величины вложений средств в экспортные операции объединения, и выяснение

возможностей высвобождения средств из внешнеторгового оборота. [4.c.59]

Результат экспорта (Д) представляет собой разницу

между доходом от экспорта (валютный доход Е) и затратами по экспорту (А). При

этом валютный доход выражается как в иностранной валюте, так и в рублевом

эквиваленте, а затраты — только в рублях:

Д1

= Е-А,

Е = К * Р,

где К — курс ЦБ РФ к иностранной валюте, руб.;

Р — продажная стоимость экспортной продукции,

иностранная валюта.

Д1

= К*Р-А.

Влияние изменения курса рубля к иностранной

валюте (АК) на финансовый результат по экспорту можно определить при помощи

способа разниц:

Вл. АК = (К1

* Р0 - А) - (К0

* Р0 - А) = (K1 - К0) * Р0.

При анализе экспортных операций можно

использовать индексный метод. При этом исчисляется индекс результата экспорта

по группам изделий (Уд) следующим образом:

Уае = ∑∑1g1*(e1-a1)/∑∑

g0*(e0-a0)

или

Уае =

∑∑1g1*p1/∑∑ g0*p0

где е —

а = р — результат экспорта по

каждому изделию или стране, в которую экспортируются изделия;

q — количество экспортируемых изделий;

р0 — средний результат экспорта по

изделию в целом;

∑ — сумма всех экспортируемых изделий по

каждой группе продукции;

∑1— общее число стран, в которые

производится экспорт по каждому изделию.

Индекс результата экспорта, как и каждый объемный

индекс с тремя компонентами, расчленяется на три частных индекса: [7.c.124]

∑∑1g1*(e1-a1)/∑∑

g0*(e0-a0)= ∑∑1g1*(e0-a0)/∑∑

g0*(e0-a0) * ∑∑1g1*(e1-a1)/∑∑

g0*(e1-a0) * ∑∑1g1*(e0-a1)/∑∑

g0*(e0-a0)

Частные индексы выражают следующее:

Iуlg — влияние изменения экспортируемого количества изделий

Вл. g = ∑∑1g1*(e0-a0)/∑∑ g0*(e0-a0)

Iуle1 – влияние изменение

дохода от экспорта

Вл. g = ∑∑1g1*(e1-a1)/∑∑ g1*(e0-a1)

Iуla1 – влияние изменение

затрат по экспорта

Вл. а =

∑∑1g1*(e0-a1)/∑∑ g1*(e0-a0)

При анализе экспортных

операций можно использовать весь накопленный инструментарий, которым оперируют

при анализе в торговле. Специфика же анализа экспортных операций заключается в

изучении влияния изменений официальных курсов рубля к иностранным валютам. [7.c.123]

2.

Особенности анализа финансовых результатов от внешнеэкономической деятельности

Несмотря на кажущуюся

простоту расчетов, показатели этой группы, как и в случае с характеристикой

финансовой устойчивости, достаточно неочевидны как с позиции теории, так и с

позиции практических расчетов, выполняемых в рамках пространственно-временных

сопоставлений. Так, фразы "прибыль предприятия ABC составляет Р руб." или "рентабельность

предприятия ABC составляет

α% ни финансовому аналитику, ни руководителю не говорят ни о чем.

Неоднозначность трактовок предопределяется многими обстоятельствами: нередко

встречающейся двусмысленностью терминологии, множественностью расчетных формул

с позиции теоретической обоснованности того или иного алгоритма расчета, а

также множественностью исходных показателей, используемых в этих формулах. К

показателям именно этой группы прежде всего и относится упоминавшееся выше

требование о необходимости четкой идентификации алгоритмов расчета. Коротко

рассмотрим основные аспекты данной проблемы.

В общем случае

результативность, экономическая целесообразность и рентабельность

функционирования коммерческой организации измеряются абсолютными и

относительными показателями. Различают показатели экономического эффекта и

экономической эффективности.

Экономический

эффект - показатель,

характеризующий результат деятельности. Это абсолютный, объемный показатель;

его можно суммировать в пространстве и времени (в данном случае мы

абстрагируемся от понятия временной стоимости денег). В зависимости от уровня

управления, отраслевой принадлежности объекта и других параметров в качестве

показателей эффекта используют показатели валового национального продукта,

национального дохода, валовой продукции, прибыли, валового дохода от реализации

товаров и т.д.

Основным показателем

безубыточности работы коммерческой организации является прибыль. Однако по

этому показателю, взятому изолированно, нельзя сделать обоснованные выводы об

уровне рентабельности. Прибыль в 20 тыс. руб. может быть прибылью разновеликих

по масштабам деятельности и размерам вложенного капитала коммерческих организаций,

иными словами, сумма объявленной прибыли, как правило, не дает возможности

судить о масштабах фирмы. Соответственно и степень относительной весомости

этой суммы будет неодинаковой. Поэтому в анализе используют коэффициенты

рентабельности, рассчитываемые как отношение полученного дохода (прибыли) к

средней величине использованных ресурсов.

Экономическая

эффективность - относительный показатель, соизмеряющий полученный эффект с

затратами или ресурсами, использованными для достижения этого эффекта.

Значения этого показателя уже нельзя суммировать в пространстве и времени

(подобные суммирования делают лишь в статистике, например, при построении

уравнений регрессии, однако в этом случае показатель рассматривается как некая

обобщенная статистическая характеристика изучаемого явления). Например, если

известна оборачиваемость товаров по отдельным товарным группам, то

товарооборачиваемость по магазину в целом не может быть найдена прямым суммированием

исходных показателей товарооборачиваемости; нужно использовать показатели,

характеризующие товарооборот и запасы магазина.

Существуют два подхода к

оценке экономической эффективности -ресурсный и затратный. В общем виде

показатель экономической эффективности (EFF) выражается формулой

EFF = EF/RC

где EF- величина экономического

эффекта;

RC- величина ресурсов или

затрат.

Различие между

категориями "ресурсы" и "затраты" достаточно очевидно. В

частности, если для примера рассмотреть основные средства, то в качестве

характеристики ресурса может использоваться какой-либо из показателей его

стоимостной оценки, а в качестве характеристики затрат - часть стоимости,

относимая на затраты в отчетном периоде, т.е. амортизационные отчисления.

Безусловно, и в этом случае очевидность носит лишь кажущийся характер -

известно, что существует несколько оценок стоимости основных средств

(первоначальная, восстановительная, остаточная, рыночная и др.), списывать

вложения в основные средства на затраты можно с помощью различных методик

амортизации и т.п.

Коэффициенты

рентабельности (доходности), с одной стороны, представляют собой частный

случай показателей эффективности, когда в качестве показателя эффекта в

числителе дроби берется прибыль, а в знаменателе - величина ресурсов или

затрат. Однако на практике, естественно, анализ далеко не всегда выполняется в

строгом соответствии с канонами теории, поэтому, с другой стороны,

рентабельность понимается в более широком смысле, нежели эффективность.

Неслучайно в прикладных науках говорят о двух группах показателей

рентабельности как об относительных показателях, в которых прибыль

сопоставляется с некоторой базой, характеризующей предприятие с одной из двух

сторон - ресурсы или совокупный доход в виде выручки, полученной от

контрагентов в ходе текущей деятельности. Два вида базовых показателей и

предопределяют две группы коэффициентов рентабельности. В первом случае

базовыми показателями (т.е. знаменателями дроби коэффициента рентабельности)

выступают стоимостные оценки ресурсов (капитал, материальные ресурсы в

различной классификации и др.), во втором случае - показатели выручки от

реализации товаров, продукции, работ, услуг (в целом и по видам).

Существует множество

коэффициентов рентабельности (доходности) в зависимости от того, с чьей позиции

пытаются оценить эффективность финансово-хозяйственной-деятельности коммерческой

организации. Поэтому выбор оценочного коэффициента зависит от алгоритма

расчета, точнее, от того, какой показатель эффекта (прибыли) используется в расчетах.

Неслучайно в мировой учетно-аналитической практике известны различные

интерпретации показателей прибыли, а какого-то единого универсального

коэффициента эффективности не существует.

Логика дальнейшего

рассуждения вновь определяется структурой баланса, точнее, его пассивной

части. Целесообразно выделить четыре крупные

группы лиц, заинтересованных в деятельности конкретной коммерческой

организации. Можно давать характеристику интересов этих групп исходя из

различных критериев; мы будем исходить из последовательности формирования

конечного финансового результата.

Отметим, что

использованная на этом рисунке классификация расходов и доходов, а также

некоторые названия показателей являются в определенном смысле условными.

Например, коммерческие расходы здесь отнесены к группе условно-постоянных

расходов. Такой подход является достаточно распространенным, однако надо иметь

в виду, что если для конкретной компании эти расходы являются значимыми и в той

или иной степени зависят от объема производства, то их следует разделить на постоянные

и переменные. Что касается условности названий, то, например, можно

упомянуть о валовой (маржинальной) прибыли. Этот показатель, фактически представляющий

собой разность между выручкой от реализации и переменными расходами и имеющий

основополагающее значение в системе директ-костинга, был разработан и интерпретирован

в ходе реализации идей маржиналистов в приложении к бухгалтерскому учету. В

англоязычной литературе этот показатель имеет еще одно название, которое

буквально переводится на русский язык словом "вклад". Именно этот

термин мы и будем использовать в дальнейшем наряду с термином "валовая

прибыль". Показатель этот является сравнительно новым для отечественного

учета. Некоторое смысловое объяснение его названия может быть таким: для

эффективно работающей коммерческой организации валовая прибыль не должна быть

меньше постоянных расходов производственного назначения, т.е. она всегда

ограничена снизу.

Как следует из схемы,

укрупненно алгоритм распределения дохода таков: полученная коммерческой

организацией выручка от реализации последовательно уменьшается на величину: а)

затрат труда и материалов (материальные расходы); б) процентов за пользование

кредитами и займами (финансовые расходы); в) уплачиваемых налогов. Остаток

распределяется между владельцами коммерческой организации. Каждое такое

уменьшение приводит к получению нового результатного показателя; значимость

каждого из них различна для различных категорий лиц, заинтересованных в

деятельности данной коммерческой организации. Можно привести следующий пример.

С позиции лендеров, в принципе, безразлично, насколько велика чистая прибыль

коммерческой организации - 1 тыс. руб. или 100 тыс. руб., главное для них -

насколько велика прибыль до вычета процентов и налогов, точнее, достаточна ли

ее величина для покрытия постоянных финансовых расходов. То, что подобная

ситуация с варьированием чистой прибыли, хотя, возможно, и в меньших пределах,

вполне реальна, не вызывает сомнения и может быть объяснено различными

причинами, например, отраслевой, территориальной и др. Совершенно очевидно,

что прибыль в 1 руб. с равным успехом может быть прибылью как крупнейшей фирмы,

так и нищего, приторговывающего газетами.

Безусловно, алгоритмы

распределения доходов на практике более сложны в отношении расчетной базы,

последовательности начисления, порядка выплаты и т.д., однако с позиции

методологии и логики данных процедур приведенные рассуждения представляются

достаточно обоснованными. Дадим краткую характеристику интересов выделяемых

групп лиц, придерживаясь предложенной схемы.

Первая

группа - это

лендеры, т.е. физические и юридические лица, ссужающие деньги коммерческой

организации на долгосрочной основе и получающие свою долю в виде процентов по

ссудам и займам. Основной абсолютный показатель, характеризующий

результативность работы коммерческой организации с позиции этой группы лиц, -

прибыль до вычета процентов и налогов. В большинстве экономически развитых

стран проценты уплаченные списываются на затраты и уменьшают налогооблагаемую

прибыль; именно поэтому данный источник относительно выгоден, поскольку его

стоимость меньше стоимости собственного капитала.

Вторая

группа состоит

го одного представителя - это государство, которое, безусловно, заинтересовано

в том, чтобы любая нормально действующая коммерческая организация эффективно

функционировала. Каждая такая организация вносит свою лепту в решение

комплекса социальных и экономических задач, представляющих жизненно важный

интерес для государства. Что касается социальных задач, то можно упомянуть о

дополнительных рабочих местах, о морально-психологической стабильности

работников, имеющих постоянную работу, и др. С экономической точки зрения

заинтересованность государства не менее очевидна. Предоставляя каждой

конкретной организации возможность функционировать, регулируя этот процесс с

помощью соответствующих нормативно-распорядительных документов и в

определенном смысле способствуя его деятельности с помощью различных льгот,

протекционизма, финансирования и т.п., государство рассчитывает, в свою

очередь, на получение определенного дохода посредством системы

налогообложения.

В любой стране система

начисления и взимания налогов отличается сложностью и имеет национальную

специфику, однако, как правило, два налога составляют наибольший удельный вес -

налог на добавленную стоимость и налог на прибыль. Поскольку база

налогообложения для каждого из них различна, можно выделить два показателя,

характеризующие деятельность коммерческой организации и представляющие интерес

с позиции государства, - объем реализации и прибыль. Чем больше значения этих

показателей, тем больше и отчисления государству, осуществляемые по

установленным ставкам.

Таким образом, в общем

доходе коммерческой организации всегда присутствует доля, изымаемая

государством посредством системы налогообложения и находящаяся в

налогооблагаемой прибыли (прибыль до вычета налогов).

Третья

группа — это

владельцы коммерческой организации. С позиции текущего момента для них важен

конечный результат, т.е. один го показателей прибыли к распределению, а с

позиции долгосрочной перспективы представляет интерес сумма реинвестируемой

прибыли.

Четвертая

группа включает

работников коммерческой организации и ее контрагентов (поставщиков и

кредиторов). Представители этой группы удовлетворяют свои интересы различными

способами, в том числе и путем получения соответствующей доли из общих доходов

коммерческой организации (заработная плата, выплаты по текущей задолженности,

возможность сбыта своей продукции данной организации и др.).

Изменения в отчетности,

имевшие место в последние годы, в значительной степени приблизили ее

содержание к форматам, рекомендуемым международными учетными стандартами.

Однако некоторые изменения были сделаны, к сожалению, формально, поэтому не все

из приведенных выше показателей могут быть рассчитаны непосредственно по данным

отчетности. В частности, по статье "Проценты к уплате" отражаются

лишь соответствующие суммы, учитываемые на счете 80 "Прибыли и

убытки", а проценты за пользование ссудами списываются на себестоимость и

не показываются по этой статье. Подобный подход совершенно противоречит

международной практике и в значительной степени выхолащивает содержательную

часть данной статьи.

Между тем идея выделения

отдельной статьи "Проценты к уплате", как это понимается в

международных стандартах, имеет глубочайший смысл. С ее помощью характеризуют

уровень финансового левериджа, т.е. степень зависимости коммерческой

организации от внешних инвесторов (более подробно проблема левериджа будет

рассмотрена в следующих разделах книги).

Таким образом, из

приведенного представления видно, что можно выделить как минимум шесть показателей прибыли. Для целей

внешнего анализа финансово-хозяйственной деятельности наиболее полезны три

показателя: прибыль до вычета-процентов и налогов, чистая прибыль и

реинвестированная прибыль. Выбор того или иного показателя прибыли определяется

и обосновывается аналитиком. В частности, прибыль до вычета процентов и налогов

нередко используется для оценки финансовой устойчивости коммерческой

организации. [4.c.85]

Как отмечалось выше, в

зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют

две группы коэффициентов рентабельности:

• рентабельность

инвестиций (капитала);

• рентабельность продаж.

При анализе показателей

финансовых результатов и оценке их изменений в динамическом плане составляется

аналитическая таблица. Информационной основой для проведения такого анализа

являются данные отчета о прибылях и убытках (форма № 2).

Балансовая прибыль

отражает общий финансовый результат финансово-хозяйственной деятельности

предприятия в отчетном периоде с учетом всех ее сторон. Прибыль от реализации

продукции связана с факторами производства и реализации продукции. Основное

внимание при анализе должно сконцентрироваться на исследовании причин и

факторов изменений по данному показателю. Прибыль от реализации товарной

продукции изменяется под воздействием таких факторов, как изменение:

·

объема

реализации;

·

структуры

продукции;

·

отпускных

цен на реализованную продукцию;

·

цен

на сырье, материалы, топливо, тарифов на энергию и перевозки;

·

уровня

затрат материальных и трудовых ресурсов.

Определим степень влияния

на прибыль факторов:

·

изменение отпускных цен на продукцию равно разнице между выручкой от реализации товарной

продукции в действующих ценах и реализацией в отчетном году в ценах базисного

года.

Дополнительная прибыль

получена в основном в результате инфляции

·

изменение цен на материалы, тарифов на энергию и перевозки, тарифных

ставок оплаты труда.

Для этого используются сведения о себестоимости продукции.

·

нарушения хозяйственной дисциплины. Устанавливаются с помощью анализа экономии, образовавшейся

вследствие нарушения стандартов, технических условий, невыполнения плана

мероприятий по охране труда, технике безопасности и др. В данном примере не

выявлено дополнительной прибыли, полученной за счет аналогичных причин.

·

Увеличение объема продукции в оценке по базисной полной себестоимости. Исчисляют коэффициент роста объема

реализации продукции в оценке по базисной себестоимости:

Затем корректируют

базисную прибыль на полученный коэффициент и вычитают из нее базисную величину

прибыли:

·

Увеличения объема продукции за счет структурных сдвигов в составе

продукции. Определяется

разница коэффициента роста объема реализации продукции в оценке по отпускным

ценам и коэффициента роста объема реализации продукции в оценке по базисной

себестоимости.

Уменьшения затрат на 1

руб. продукции. Выражается

разницей между базисной полной себестоимостью фактически реализованной

продукции и фактической себестоимостью, исчисленной с учетом изменения цен на

материальные и прочие ресурсы и причин, связанных с нарушениями хозяйственной

дисциплины.

Изменения

себестоимости за счет структурных сдвигов в составе продукции. Исчисляется сравнением базисной

полной себестоимости, скорректированной на коэффициент роста объема продукции,

с базисной полной себестоимостью фактически реализованной продукции.

3.Задача

Проанализируйте

выполнение обязательств по импортным операциям.

|

Страна-импортер

|

Принято обязательств на начало года

|

Выполнено обязательств за год

|

|

Количество (шт.)

|

Цена за единицу (у.е.)

|

Стоимость (у.е.)

|

Количество (шт.)

|

Цена за единицу (у.е.)

|

Стоимость (у.е.)

|

|

Китай

|

42

|

12,5

|

525

|

30

|

13,6

|

408

|

|

Корея

|

36

|

13,8

|

496,80

|

38

|

13,7

|

520,60

|

|

Таиланд

|

60

|

17,5

|

1050

|

62

|

18,9

|

1171,80

|

Анализ выполнения обязательств

Расчеты будем проводить по следующему

алгоритму:

Стоимость (у.е.) = Количество (шт.) *

Цена за единицу (у.е.)

Стоимость оставшихся обязательств =

Стоимость (у.е.) выполнение обязательств за год - Стоимость (у.е.) принято

обязательств на начало года.

|

Страна-импортер

|

Принято

обязательств

|

Выполнено

обязательств

|

Доля

в % к итогу по принятым обязательствам

|

Доля

в % к итогу по выполненным

обязательствам

|

Абсолютное

изменение

|

Относительное

изменение недовыполнения обязательств

|

Темп

роста

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

Китай

|

525

|

408

|

25,32

|

19,67

|

-117,00

|

-5,64

|

77,71

|

|

Корея

|

496,8

|

520,6

|

23,96

|

25,10

|

23,80

|

1,15

|

104,79

|

|

Таиланд

|

1050

|

1171,8

|

50,63

|

56,50

|

121,80

|

5,87

|

111,60

|

|

Итого

|

2073,8

|

2103,4

|

100,00

|

101,43

|

29,60

|

1,43

|

101,43

|

По данным таблицы можно

сделать вывод, о том, что наибольшие обязательства были взяты по Таиланду, а

именно 1050 у.е. или 50,63 %. Недовыполнение плана по выполнению плана

наблюдается только по Китаю на 22,29 % или 117 у.е. По другим странам

наблюдается перевыполнение плана : по Корее на 4.79.%, по Таиланду на 11,60%

Вывод: Из проведенного анализа видно

что обязательства по стоимости были перевыполнены по Кореи и Таиланду а по

Китаю произошло невыполнение обязательств.

4. Задача

Организация планирует

закупить за рубежом технологическую линию по производству однородной продукции.

Стоимость линии – 30000 долл. Курс на момент приобретения – 30,6 руб. за долл.

Производительность линии 8 шт. в минуту. Установка и наладка составят 40500

руб. Цена в стране на аналогичную продукцию составляет 400 руб. Постоянные

расходы на данное производство в месяц составят 20000 руб. Переменные затраты –

250 руб. на единицу продукции. Планируется организовать работу с двумя

выходными в неделю, 4 часовой рабочий день.

Определите точку

безубыточности в случае окупаемости затрат в течение года, возможный реальный

срок окупаемости линии.

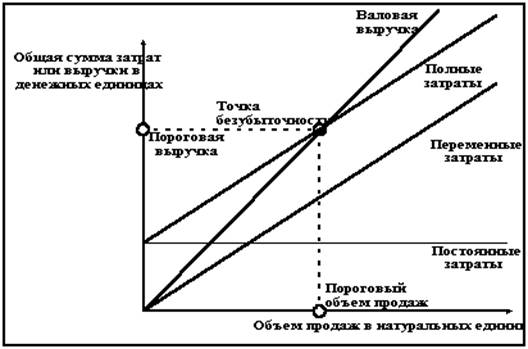

При графическом методе

нахождение точки безубыточности (порога рентабельности) сводится к построению

комплексного графика “затраты — объем — прибыль”.

Последовательность построения графика заключается в следующем.

1. Наносим на график

линию постоянных затрат, для чего проводим прямую, параллельную оси абсцисс.

2. Выбираем какую-либо

точку на оси абсцисс, т.е. какую-либо величину объема. Для нахождения точки

безубыточности рассчитываем величину совокупных затрат (постоянных и

переменных). Строим прямую на графике, отвечающую этому значению.

3. Вновь выбираем любую

точку на оси абсцисс и для нее находим сумму выручки от реализации. Стоим

прямую, отвечающую этому значению.

Точка безубыточности на

графике — это точка пересечения прямых, построенных по значению

затрат и выручки.

Для

определения точки безубыточности (порога рентабельности) в международной

практике также используют метод уравнений, основанный на исчислении

прибыли предприятия по формуле:

Выручка — Переменные

затраты — Постоянные затраты = Прибыль.

Детализируя

порядок расчета показателей формулы, ее можно представить в следующем виде:

(Цена

за единицу х Количество единиц) — (Переменные затраты на единицу х

Количество единиц)- Постоянные затраты == Прибыль

Для расчета точки

безубыточности используются значения переменных (прямых) и постоянных (общих)

издержек. Однако необходимо учитывать, что абсолютно постоянных издержек не

существует и они также могут изменяться с течением времени, например, изменение

стоимости аренды помещения, рост заработной платы, изменение стоимости

энергоносителей и т.п. Расчет точки безубыточности может быть произведен для

различных периодов времени заново, если произошли изменения в структуре

предприятия или в системе его финансирования. При этом в качестве постоянных

издержек должны приниматься средние значения общих затрат предприятия за

определенный период времени.

Т о ч к а б е з

у б ы т о ч н о с т и

(порог рентабельности) - это такая выручка от реализации, при которой

предприятие уже не имеет убытков, но еще не имеет и прибылей, т.е. результата

от реализации после возмещения переменных затрат в точности хватает на покрытие

постоянных затрат, и прибыль равна нулю. Точка безубыточности определяется

следующим образом:

Точка безубыточности = Постоянные

расходы за год/ Цена - переменные затраты = (20000*12)/(400-250) = 1600 шт.

Количество дней в году рабочих =

7-2*52 = 261 дней

Количество рабочих часов в году =

261* 4 = 1043 часа

Количество выпуска шт. в год =

1043*60*8 = 500640 шт.

Доходы = 500640 * 400 = 200256000

руб.

Расходы = 250 * 500640 +240000=

125400000 руб.

Прибыль = 200256000 – 125400000 =

74856000 руб.

Стоимость линии = 30000*30,6 = 918000

руб.

Стоимость линии с установкой и

наладкой = 918000+40500 = 958500 руб.

Срок окупаемости = Стоимость линии с

установкой и наладкой / Прибыль = 958500/74856000 = 0,013 года или 4,68 дня.

Вывод:

покупка технологической линии представляется целесообразной.

5. Задача

Определите коэффициент отдачи средств и установите

влияние изменения числа оборотов оборотных средств, изменения эффективности

реализованных товаров.

|

Показатели

|

Прошлый год

|

Отчетный год

|

|

Стоимость реализованных товаров,

тыс. руб.

|

225000

|

312000

|

|

Себестоимость реализованных

товаров, тыс.руб.

|

165200

|

220800

|

|

Средние остатки средств по

экспорту, тыс.руб.

|

65000

|

80100

|

Решение:

1.

kот. баз = = = 0,73

= 0,73

kот.

тек. ==

2.

kреал. баз.=

=

kреал.

тек.= =

Вывод:

Эффективность реализованных товаров в отчетном году по

сравнению с прошлым изменилась с 0,29до 0,26, а коэффициент отдачи - 0,73-0,71.

Список литературы

1. Бабаш Л.П. Методика анализа

эффективности внешнеэкономической деятельности субъектов хозяйствования //

Бухгалтерский учет и анализ. – 2003. - № 1.

2. Бахрамов Ю.М., Глухов В.В.

Организация внешнеэкономической деятельности. Особенности менеджмента: Учебное

пособие. – СПб.: Издательство «Лань», 2000. – 448 с.

3. Бровкова Е.Г., Продиус И.П.

Внешнеэкономическая деятельность. – М.: Сирин, 2000 г. – 192 с.

4. Внешнеэкономическая деятельность

предприятия: Учебник для вузов / Л.Е. Стровский, С.К. Казанцев, Е.А. Паршина и

др.; Под ред. проф. Л.Е. Стровского. – 2-е изд., перераб. и доп. – М.: ЮНИТИ,

1999. – 823 с.

5. Горемыкин В.А., Нестерова Н.В.

Стратегия развития предприятия: Учебное пособие. – 2-е изд., испр. – М.:

Издательско-торговая корпорация «Дашков и К», 2004. – 594 с.

6. Грачев Ю.Н. Внешнеэкономическая

деятельность. Организация и техника внешнеторговых операций: Учеб.-практ.

пособие. М.: ЗАО «Бизнес-школа «Интел-Синтез», 2000.

7. Захаров К.В., Цыганюк А.В.,

Бочарников В.П., Захаров А.К. Логистика, эффективность и риски

внешнеэкономических операций. – К.: ИНТЭКС, 2001. – 237 с.

8. Кулинина Г.В., Шалашова Н.Т., Юшкова

С.Д. Учет, анализ и аудит внешнеэкономической деятельности организаций. – М.:

Изд-во «Бухгалтерский учет», 2003. – 272 с.

9. Муравьев А.И. и др. Анализ

внешнеэкономической деятельности. – М.: Финансы и статистика, 1991.

10.

Прокушев

Е.Ф. Внешнеэкономическая деятельность. Инкотермс 2000: Учебное пособие. – 4-е изд.,

перераб. и доп. – М.:

Издательско-торговая корпорация «Дашков и К», 2003. – 307 с.

Рубинская Э.Т. Управление внешнеэкономической деятельностью

предприятия