Ипотечное

бремя

Тема номера - недвижимость

По мнению специалистов в области

недвижимости, ипотека для нашей стран - явление не новое, но относительно

молодое. Особое развитие это направление приобрело в течение последних двух

лет. Сегодня ипотека - не мода, а наиболее приемлемый для многих вариант

приобретения жилья.

|

|

|

|

|

Зафар УМАРОВ

|

О степени

развития ипотеки на новосибирском рынке жилой недвижимости в интервью журналу

«Люди Дела» рассказывает генеральный директор риэлтерской компании «Акрополь»

Зафар Умаров.

- Зафар Зарифович, по сравнению с прошлым годом увеличилось коли-чество

банков, работающих по ипотеч-ной схеме. Часть из них отдает свои предпочтения

федеральной программе, другие же предпочитают работать самостоятельно. С чем

это связано?

- В настоящее время в Новосибирске с ипотекой работают порядка 10 банков, в том

числе и по федеральной программе. Дело в том, что президент пообещал поддержку

как федеральной программе, так и компенсацию процентов для банков.

- Каковы Ваши прогнозы как специалиста относительно понижения процентных

ставок по ипотеке?

- На сегодняшний день ставки по ипотечным кредитам в России составляют 13,5-15%

в рублевом эквиваленте и около 11% в долларах США. Это одна из причин того,

почему для большей части населения ипотечный кредит по-прежнему остается

недоступным (только 5% новосибирцев могут приобрести сегодня квартиру под

ипотеку). Ситуация постепенно меняется - не так давно В.В. Путин пообещал

выделить порядка 12 млрд рублей на компенсацию процентной ставки. Но при этом

важно понимать: процентная ставка по ипотечным выплатам зависит от ставки

рефинансирования Центробанка. Ниже нее проценты по ипотечным кредитам возможны

только за счет бюджетных средств. И когда нам постоянно кивают на Штаты, в

защиту российского ипотечного рынка хочется сказать следующее: во-первых, на

Западе ипотека существует значительно дольше, чем у нас. Во-вторых, у западных

граждан тоже возникают определенные сложности с получением кредитов на

приобретение жилплощади

(в США все зависит от штата и срока выплаты ипотеки). Насколько мне известно,

они более-менее охотно выдают кредиты до 15 лет, но начинают очень подробно

проверять кредитную историю человека, желающего приобрести кредит сроком на 30

лет. Согласно статистике в общей сложности в США около 2,5% должников не

рассчитываются за ипотечные кредиты.

|

Максимальный

срок предоставления ипотечного кредита в России составляет 27 лет.

|

- Есть ли у нас подобные прецеденты?

- Да, на новосибирском рынке ипотечного жилищного кредитования постепенно

начинают появляться задолженности по выплатам. Сегодня клиент может взять в

банке ипотечный кредит, максимальная сумма выплат по которому достигает 50% от

общего семейного дохода заемщика. А теперь немного психологии. Поначалу человек

въезжает в новую квартиру и испытывает восторг: «Это все мое!» Спустя

полгода-год он вдруг начинает ощущать, что на еду, развлечения, какие-то

бытовые нужды денег остается значительно меньше. Появляются безрадостные мысли:

«Вот, влез во все это, теперь расплачивайся». Следствие: у человека падает

трудоспособность, он теряет работу, а значит, вообще не может распла-титься за

кредит. На Западе на погашение кредита должно идти не более трети от совокупного

семейного дохода, и я считаю, что это правильно.

|

Оптимальный совокупный

семейный доход (для семьи, состоящей из 3 человек) для получения ипотечного

кредита должен составлять не менее 30 тыс. рублей в месяц.

|

- Представим гипотетическую ситуацию: человек в силу тех или иных

обстоятельств (срочная длительная командировка, отсутствие средств) не

выплачивает ипотечный кредит. Спустя какое время с начала задолженности по

кредиту банк начинает предпринимать какие-либо действия?

- Какой-то определенной статистики в этом плане по Новосибирску нет - банки не

очень охотно распространяются на подобные темы. Если это связано, например, с

потерей работы, то вполне вероятно, что по окончании второго месяца

задолженности. Не стоит забывать, что за просроченные дни выплаты начисляются

пени, поэтому, если человек не может выплатить проценты по кредиту, нужно

самому обращаться в банк. Обычно люди стараются рассчитывать свои возможности

по выплате ипотечного кредита на 10-15 лет, потому что понимают, чем рискуют в

нашей экономической ситуации. Наиболее трезвомыслящие стараются закрыть

ипотечный кредит за два-три года.

- Существуют ли какие-то дополнительные расходы, связанные с получением

ипотечного кредита?

- К дополнительным расходам можно отнести платеж за открытие и обслуживание

ссудного счета в банке, страхование имущества, жизни и трудоспособности

заемщика.

Тем не менее страховка действительно нужна. Представьте, что произошел пожар

или вы попали в аварию, тяжело заболели. Проблемы возникнут не только у

заемщика, но и у банка - банку нужны стабильные выплаты.

- На рынке труда существует такое явление, как выплата зарплат «вчерную».

Могут ли получить ипотечный кредит люди, у которых есть необходимые средства,

но они не декларируются?

- Существует две формы выдачи ипотечного кредита. Первая - по справке о

подтверждении доходов (2 НДФЛ), которую могут получить в бухгалтерии сотрудники

компаний, выплачивающих «белую» зарплату. Вторая - по форме банка, с печатью

организации. При этом банк может изменить ставку по кредиту. Разумеется, во

втором случае она возрастет.

- Если человек недавно сменил работу или должность на более

высокооплачиваемую, может ли он рассчитывать на получение ипотечного кредита?

- При расчете суммы кредита банк основывается на размере доходов заемщика за

последние 12 месяцев. В том случае, если чело-век проработал на новом месте или

в новой должности менее полу-года, ему будет трудно рассчитывать на получение

ипотечного кредита.

- И напоследок: практический совет от эксперта тем, кто собирается

приобретать жилье?

- Даже в самой замечательной компании, работающей на высоком уровне и имеющей

достаточно солидный опыт на рынке жилой недвижимости, есть слабые агенты, есть

сильные, есть средние. Поэтому я советую искать личность - не агентство, а агента.

Высокопрофессиональные агенты всегда очень заняты, но, если вам удастся выйти

на одного из них, считайте, что вам крупно повезло, и можете не сомневаться:

предстоящая сделка будет удачной.

|

|

3 мифа об ипотеке:

Александр Астахов, аналитик рынка

1. СКОЛЬКО СТОЯТ ЧУЖИЕ ДЕНЬГИ?

|

|

|

|

|

Александр АСТАХОВ

|

Основное

заблуждение, которое существует на рынке ипотечного кредитования - мы слишком

переплачиваем за ипотеку. Но не стоит забывать о том, что чужие деньги стоят

денег. На определенном временном отрезке одна и та же сумма стоит по-разному:

10 000 рублей спустя пять лет - это не те 10 000 рублей, которые мы должны

сегодня. Общую переплату довольно сложно посчитать, потому что во времени

деньги обесцениваются, а учитывая экономическую ситуацию в России, довольно

непросто предугадать, кто и чем рискует.

2. АГЕНТСТВО НЕДВИЖИМОСТИ - КРЕДИТОР

Этот миф существовал в самом начале запуска ипотечных программ. На самом деле

агентство недвижимости - всего лишь посредник между банком и заемщиком.

Агентства недвижимости оказывают клиентам помощь в верной оценке своих запросов

(стоит ли клиенту брать ипотечный кредит), в выборе наиболее приемлемой для них

ипотечной схемы, в сборе необходимых документов для оформления ипотеки и т.п.

3. КТО В ДОМЕ ХОЗЯИН?

При покупке квартиры через ипотеку квартира не становится собственностью банка,

она отдается ему в залог. Собственником же квартиры является заемщик, который

имеет право не только на проживание в данной квартире, но и на прописку в ней

всех членов своей семьи, а если банк даст «добро», то и на сдачу квартиры в

аренду

Банки увлеклись ипотекой

Ипотечные кредиты перестают быть экзотикой.

Если два года назад в Новосибирске такие сделки исчислялись десятками, то в

этом году их количество превысит 2000. По прогнозам банкиров, объем этого вида

кредитования в следующем году как минимум утроится. Риэлторы отмечают, что сейчас

около 5% жилья приобретается с использованием ипотеки и эти сделки уже

оказывают влияние на рост цен на рынке.

Люди постепенно привыкают жить в долг,

объясняет бурный рост ипотечного кредитования генеральный директор НОАИЖК Юрий

Тиунов. По его мнению, покупка бытовой техники или автомобиля в кредит уже

рядовое событие для сибиряков. А рост доходов населения привлекает к ритейлу

кредитные организации. Банки за счет ипотеки диверсифицируют свои кредитные

портфели, говорит Тиунов.

Договоры с НОАИЖК подписали семь банков, но

выдают кредиты, по словам Тиунова, только три — Новосибирский муниципальный

банк, филиалы "Сибконтакта" и Собинбанка. "УралСиб",

Сибакадембанк, Ланта-банк и "Сибирское согласие" пока выжидают.

До 90% всех выданных по программе НОАИЖК кредитов

приходится на филиал банка "Сибконтакт", говорят в агентстве.

Управляющий филиалом банка Александр Лубенец

отмечает, что региональный рынок ипотеки находится еще в зачаточном состоянии,

но бурно прогрессирует. "Брать ипотечные кредиты сейчас выгодно.

Ежемесячные выплаты по кредиту сопоставимы со стоимостью аренды квартир, а

недвижимость еще и растет в цене. Мы подсчитали, что цена квартиры, купленной

по ипотечному кредиту три года назад, уже выросла вдвое. Это хорошее

вложение", — говорит банкир.

Первые три ипотечных кредита в Новосибирске

на сумму 998 000 руб. были выданы филиалом еще в 2001 г., вспоминает Лубенец. В

2002 г. было предоставлено уже 23 кредита на 12,7 млн руб., а в 2003 г. — 240

кредитов на 125 млн руб. "Мы ежемесячно оформляем 80 кредитов более чем на

40 млн руб. Это заметная доля на рынке. Для сравнения, за месяц в Новосибирске

совершается около 2500 сделок купли-продажи жилья", — говорит он. Всего с

начала 2004 г. выдано 400 кредитов на сумму около 300 млн руб. А в следующем году,

по словам банкира, филиал планирует выдать ипотечных кредитов в Новосибирске на

1,5 млрд руб.

"Филиал Собинбанка подключился к

федеральной программе ипотечного кредитования в октябре 2003 г.", -

говорит заместитель управляющего филиалом Дмитрий Синицын. Долю банка в

программе ипотечного агентства он оценивает в 10%. Синицын считает, что

основной фактор, сдерживающий развитие ипотеки в регионе, — низкое предложение

на рынке жилья. Федеральная ипотечная программа позволяет приобретать квартиры

только на вторичном рынке. "Сейчас на 10 покупателей — два-три

продавца", — говорит Синицын.

В следующем году банк планирует начать

ипотечную программу в соседних городах — Омске, Тюмени, Сургуте, Барнауле и

Кемерове.

А Новосибирский муниципальный банк (НМБ) стал

выдавать ипотечные кредиты в рамках федеральной программы только в июне 2004 г.

Спрос населения на эту услугу растет и этот бизнес интересен банку, говорит

начальник управления активно-пассивных операций НМБ Константин Васильев.

"Процентные выплаты по кредитам — стабильный источник доходов. К тому же

эти кредиты обеспечены залогом недвижимости", — пояснил он. За лето НМБ

выдал 50 кредитов на 34 млн руб. и до конца года намерен выдать еще столько же.

Васильев прогнозирует рост объемов ипотечных кредитов после вступления в силу

пакета законов по ипотеке (в частности, снизится стоимость нотариальных услуг,

составляющая сейчас 1,5% от стоимости сделки). В 2005 г., по его словам, НМБ

рассчитывает выдать не менее 200 кредитов на сумму 50 млн руб.

Банки-индивидуалисты

На самостоятельные ипотечные программы в

Новосибирске, без гарантий федерального агентства, решились пока только два

банка — Новосибирсквнешторгбанк и Сибирский банк Сбербанка. Филиал Банка

Москвы, заявивший в этом году о планах развивать ипотеку, пока не выдает

кредитов, объясняя это "разработкой нового предложения".

Сибакадембанк, взявший курс на развитие ритейла, пока предпочитает кредитовать

население только на покупку автомобилей и бытовой техники.

Сибирский банк Сбербанка предлагает три вида

ипотечного продукта — "Кредит на недвижимость" (до 70% от стоимости

жилья), "Ипотечный кредит" (до 90%) и "Молодая семья" (до

100%). Кредитная ставка в рублях составляет 18% годовых, срок кредита — до 15

лет. В отличие от условий федеральной ипотеки, кредитная программа Сбербанка

позволяет покупать жилье не только на вторичном рынке, но и в строящихся домах.

Эта возможность заложена в продукте "Ипотечный кредит", говорит

директор управления кредитования Сибирского банка Сбербанка Игорь Смуров.

Правда, и здесь есть ограничение: речь идет только о домах, которые строят

Региональная строительная компания или "Сибирь-Развитие". По словам

Смурова, банк — один из лидеров ипотечного рынка в Новосибирске. Остаток

ссудной задолженности по "Ипотечному кредиту" по Новосибирской

области за восемь месяцев вырос почти в шесть раз до 384,1 млн руб., по Томской

области — до 415,9 млн руб., а по Кемеровской — до 641,8 млн руб.

С февраля 2004 г. Сбербанк приступил к

реализации программы "Молодая семья" (условие — один из супругов моложе

30 лет). За полгода выдано 1213 кредитов на 275 млн руб. Из них в Новосибирской

области 235 кредитов на 59 млн руб., в Томской области 199 кредитов на 54 млн

руб., в Кемеровской области 879 кредитов на 162 млн руб.

С администрацией Новосибирской области

Сбербанк ввел специальную ипотечную программу по кредитованию работников

бюджетной сферы. В апреле было подписано соглашение, и банк начал выдавать

кредиты на сумму до 120 000 руб. для жителей сельских районов, до 240 000 руб.

для жителей районных центров и до 360 000 руб. для жителей Новосибирска. Банк

не требует у заемщиков первоначального взноса в 10-30% от стоимости жилья, а

администрация области погашает половину процентной ставки по кредиту. По

состоянию на 15 сентября уже выдано 1100 кредитов на 192 млн руб.

С марта этого года начал выдавать ипотечные

кредиты и Новосибирсквнешторгбанк. Вице-президент банка Светлана Степанова

отмечает, что на ипотеку есть спрос со стороны населения, который подкрепляется

стабильностью и предсказуемостью экономики. С марта банком выдано 73 кредита на

общую сумму 40 млн руб. Средний размер кредита — 540 000 руб., максимальная

сумма — 1,5 млн руб. До конца года банк планирует выдать еще 30-40 кредитов, а

в 2005 г. — не менее 250 кредитов на 180-200 млн руб.

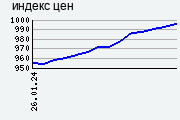

Чувствительные цены

Риэлторы также отмечают рост числа сделок на

рынке недвижимости с использованием кредитных схем. В последние месяцы

количество обращений от желающих взять ипотечный кредит увеличилось, поскольку

люди увидели на примере своих знакомых, как можно решить жилищную проблему,

говорит руководитель Центра ипотечного кредитования агентства недвижимости

"Афина Паллада" Александр Евдокимов. "Стоит получить кредит

сотруднику какой-то организации — и вскоре за кредитами приходят его коллеги",

— поясняет риэлтор.

Но влияние этих сделок на рост цен на жилье

участники рынка оценивают по-разному. Ипотека на рынок пока существенно не

влияет из-за незначительности объема таких сделок, считает директор агентства

недвижимости "Дельта" Владимир Затримайлов. "С использованием

ипотечных кредитов совершается всего 3-5% покупок (на рынке)", — говорит

генеральный директор "Афины Паллады" Татьяна Дергачева.

К тому же получатели ипотечных кредитов

меньше внимания уделяют цене на жилье. Зачастую такие клиенты соглашаются переплатить

20 000-30 000 руб. лишь бы купить понравившуюся квартиру, говорит риэлтор,

просивший не называть его имя. Поскольку при ипотеке расчет за квартиру

растягивается на 15-20 лет, переплата кажется каплей в море по сравнению с

суммой кредита, пояснил собеседник "Ведомостей". В результате

ипотечные кредиты понемногу, но толкают цены на жилье вверх. С ним согласен и

Лубенец из "Сибконтакта": "Мы приводим на рынок тех, кто раньше

не мог позволить себе купить жилье. Спрос растет, повышаются и цены. Это уже заметно

по местному рынку".

Регион: . Дата публикации: 28/09/2004 09:33

Источник: Ведомости

Глава 3

Новые формы приобретения жилья

Покупка квартиры в кредит

В настоящее время существует несколько вариантов

(способов) покупки квартиры в кредит. Какой из них выбрать, решать самому

будущему собственнику. При этом важно знать все условия и правовые последствия

совершаемых действий. Указом Президента РФ от 10. 06. 94 г. "О жилищных

кредитах" в целях оказания помощи гражданам в строительстве

(реконструкции) и приобретении жилья установлено, что граждане Российской

Федерации, признанные в установленном порядке нуждающимися в улучшении жилищных

условий, получают безвозмездные субсидии на строительство и приобретение жилья

в соответствии с Постановлением Совета Министров - Правительства РФ от 10. 12.

93 г. "Об утверждении Положения о предоставлении гражданам Российской

Федерации, нуждающимся в улучшении жилищных условий, безвозмездных субсидий на

строительство или приобретение жилья", юридические лица и граждане

Российской Федерации получают заемные средства для строительства

(реконструкции) и приобретения жилья, а также обустройства земельных участков

на коммерческой основе.

Вообще жилищное кредитование осуществляется при

соблюдении основных принципов кредитования: целевого использования,

обеспеченности, срочности, платности, возвратности.

Условия получения компенсаций (субсидий),

льготных кредитов, ссуд, кредитов под залог квартиры, отсрочки погашения ссуд,

изъятия при неуплате заложенного имущества, индексации ежемесячных выплат с

учетом уровня доходов семьи регулируются Правительством РФ и Банком России.

ЦЕЛЕВОЙ НАКОПИТЕЛЬНЫЙ ЖИЛИЩНЫЙ

ВКЛАД

Правительством Москвы 5 марта 1996 г. утверждено

Положение о льготном кредитовании и финансировании жилищного строительства на

основе целевых накопительных жилищных вкладов и кредитов. Этим Положением

установлены порядок* и условия финансирования жилищного строительства жителями

Москвы за счет собственных средств и льготных кредитов, выдаваемых

уполномоченными банками Правительства Москвы. Граждане получают возможность

открыть специальный целевой накопительный жилищный вклад для решения своих

жилищных проблем.

Кто может открыть целевой накопительный жилищный

вклад?

Воспользоваться этим способом приобретения жилья

могут только граждане, постоянно прописанные (зарегистрированные) в Москве.

Причем цена покупаемой жилой площади определяется в зависимости от уже

имеющейся собственности на квартиры. Так, при покупке жилой площади гражданами,

имеющими в совокупности по договору найма и в собственности на территории

Москвы не более 25 м2 общей площади на члена семьи, цена продажи определяется

как равная себестоимости строительства жилья на момент продажи без учета затрат

на'развитие социально-бытовой и инженерной инфраструктуры. Те граждане, которые

имеют в совокупности по договору найма и в собственности более 25 м2

общей площади на члена семьи, смогут купить жилье по коммерческой цене,

определяемой Правительством г. Москвы.

Каков порядок открытия целевого накопительного

вклада?

Вклад открывается учреждением банка путем

заключения соответствующего сберегательного жилищного контракта между

вкладчиком и учреждением банка. В нем определяются права и обязанности сторон,

условия и порядок накопления денежных средств и предоставляемых кредитов.

Какие сроки предусмотрены для целевого

накопительного вклада?

Срок накопления средств на вкладе должен

составлять не менее 1 года. Накопление средств на вкладе производится путем

внесения регулярных взносов как наличными деньгами, так и безналичным путем (по

выбору вкладчика). Частичные выдачи сумм со вклада не допускаются.

В случае досрочного закрытия вклада (хранение

менее 1 года) или нарушения регулярности внесения дополнительных взносов

вкладчик теряет право на получение целевого льготного кредита. При этом банк

обязан выплатить вкладчику сумму его денежных накоплений, поступивших на вклад,

и процентов по вкладу, начисленных в порядке и размере, установленных банком по

вкладам до востребования.

Каков размер накопления, дающего право на

получение льготного кредита на приобретение жилья?

Вкладчик обязан накопить на вкладе в учреждении

банка средства в размере не менее 30 % стоимости приобретаемого жилья на момент

оформления кредитного договора.

Если вкладчик пользуется финансовыми льготами для

приобретения жилья, в том числе предоставляемой в установленном порядке

Правительством г. Москвы безвозмездной субсидией на строительство и

приобретение жилья, он должен накопить на вкладе в учреждении банка средства в

размере не менее 30 % стоимости приобретаемого жилья на момент оформления

кредитного договора за вычетом предоставляемой финансовой льготы.

Как оформляется жилищный кредит после накопления

необходимой суммы?

Учреждение банка по месту нахождения вклада по

требованию вкладчика выдает ему справку об остатке средств на вкладе для

предъявления в Комитет муниципального жилья.

Комитет муниципального жилья на основании данной

справки предлагает вкладчику на выбор квартиру в жилых домах, предназначенных

на продажу в текущем году, после чего заключает договор-обязательство, в

котором указаны стоимость приобретаемой квартиры, ее адрес, а также размер

предоставляемой субсидии. Один экземпляр договора предъявляется в банк.

При наличии такого договора-обязательства и суммы

на вкладе не менее 30 % стоимости приобретаемого жилья вкладчик, являющийся

гражданином России, постоянно прописанный (зарегистрированный) в Москве, имеет

право обратиться в учреждение банка по месту нахождения вклада за получением

целевого льготного кредита на покупку жилья.

Как обеспечивается гарантия возврата кредита

банку?

В качестве гарантии возврата кредита на покупку

жилья банк принимает в залог движимое и недвижимое имущество, принадлежащее

заемщику на праве собственности, в том числе приобретаемую квартиру, и другие

гарантии, принятые в банковской практике. Достаточность и возможность принятия

конкретной гарантии определяются банком самостоятельно в соответствии с

действующим законодательством и с учетом возможности реализации заложенного

имущества банком.

Как определяется сумма кредита?

Сумма кредита, выдаваемая заемщику, определяется

банком исходя из платежеспособности заемщика, стоимости и качества

предоставляемых им гарантий, но не более 70 % указанной в

договоре-обязательстве стоимости квартиры.

Если сумма на вкладе и сумма предоставляемого

банком кредита меньше суммы, указанной в договоре-обязательстве, вкладчик

обязан внести на вклад недостающую до стоимости, указанной в договоре, сумму.

Выдача кредита осуществляется путем перечисления

банком всей суммы кредита, а также суммы, накопленной на вкладе, по поручению

клиента на расчетный счет, указанный в договоре-обязательстве, заключенном с

Департаментом муниципального жилья.

Каков порядок определения процента за

пользование кредитом?

За пользование кредитом заемщик уплачивает банку

проценты, размер и сроки внесения которых указываются в кредитном договоре.

Процентные ставки по вкладу и за пользование кредитом определяются и изменяются

банком самостоятельно и своевременно сообщаются банком Правительству г. Москвы.

Изменение процентной ставки по вкладу может

производиться банком в случае изменения конъюнктуры денежного рынка.

Изменение процентной ставки по кредитному

договору может производиться банком в случаях изменения учетной ставки ЦБ РФ,

изменения процентов по вкладам населения, изменения рыночной конъюнктуры платы

за кредит.

Как происходит оформление квартиры в

собственность?

При поступлении средств в размере 100 % стоимости

приобретаемого жилья Комитет муниципального жилья путем заключения договора

купли-продажи оформляет квартиру в собственность заемщика. Если объектом залога

является приобретаемая квартира, одновременно регистрируется договор залога

(ипотеки) между банком и заемщиком. Расходы по нотариальному удостоверению

данных договоров несет заемщик (покупатель). Если банком по каким-либо причинам

принято решение об отказе в выдаче кредита, вкладчику выплачивается накопленная

на вкладе сумма вместе с процентами, начисленными за все время фактического

хранения средств, исходя из процентной ставки, соответствующей сроку хранения

вклада.

Как происходит погашение кредита и процентов?

Погашение кредита и процентов учреждению банка

производится заемщиком в сроки и на условиях, установленных кредитным

договором. В случае нарушения сроков платежей по кредиту, определенных

кредитным договором, банк досрочно расторгает кредитный договор с заемщиком с

применением к нему штрафных санкций и в соответствии с установленным

законодательством порядком обращает взыскание на заложенное имущество для

покрытия убытков банка.

ПРИОБРЕТЕНИЕ ЖИЛЬЯ С ПОМОЩЬЮ

ЖИЛИЩНЫХ СУБСИДИЙ

Пути решения жилищного вопроса сейчас весьма

многообразны. Проще всего дело обстоит, когда у гражданина имеется в наличии

сумма, необходимая на покупку квартиры. Если же таковой нет, то гражданину,

являющемуся очередником на получение бесплатного муниципального жилья, остается

только дожидаться своей очереди. Однако есть и компромиссный вариант. При

наличии у очередника некоторой суммы денег возможно приобретение квартиры с

использованием безвозмездных жилищных субсидий, выделяемых из городского

бюджета. Таким образом, очередник может приобрести квартиру, лишь частично

оплатив ее из своего кармана, другая же часть стоимости жилья будет оплачена за

счет субсидии, предоставляемой из средств городского бюджета.

Кому могут быть предоставлены жилищные субсидии?

Безвозмездные субсидии на строительство и

приобретение жилья могут быть предоставлены:

- гражданам, нуждающимся в

улучшении жилищных условий и состоящим на учете по предоставлению жилой площади

в органах местного самоуправления, на предприятиях, учреждениях, организациях,

воинских частях;

- лицам, имеющим право на льготное финансирование строительства или

приобретения жилья, но не использовавшим это право.

Кроме того, в Москве первоочередное право на получение безвозмездных субсидий

имеют очередники:

- по категории "коренные москвичи" и "реабилитированные",

независимо от года постановки на учет;

- состоящие на учете по любым основаниям и имеющие при этом право постановки на

учет по категории "коренные москвичи", независимо от года постановки

на учет;

- очередники, стоящие на учете с 1987 г. и ранее;

- работники бюджетных организаций городского хозяйства;

- пенсионеры по возрасту, имеющие совокупный среднемесячный доход на одного

члена семьи не более 4 ММОТ на момент предоставления субсидий.

Если очередник-москвич относится к одной из

вышеперечисленных категорий, то, получив субсидию, он может выбрать себе жилье

в любом районе Москвы. Очередникам, не относящимся к льготным категориям, также

может быть предоставлена субсидия, но приобрести квартиру они могут лишь в

микрорайоне "Митино-За". Субсидия для приобретения жилья в других

микрорайонах им обычно не предоставляется.

Для чего может быть использована субсидия?

По желанию граждан субсидия может быть

использована на:

- приобретение жилья;

- финансирование строительства индивидуального жилого дома (средства

перечисляются по индивидуальному графику за выполненный объем работ);

- финансирование приобретения квартиры при участии в достройке многоквартирного

жилого дома высокой степени технической готовности (не менее 70 %).

При этом социальная норма площади жилья для

семьи, получающей субсидию, составляет не более 18 м2 общей площади

на одного ее члена, если семья состоит из трех и более человек, 42 м2

общей площади на семью из двух человек, 33 м2 общей площади на

одного человека.

Каков размер субсидий?

Размер субсидии на строительство или приобретение

жилья составляет:

- для военнослужащих и граждан,

уволенных с военной службы в запас или отставку, в виде безвозмездной

финансовой помощи при общей продолжительности военной службы от 10 до 25 лет -

не менее 75 %, а от 25 лет и более - 100 % средней рыночной стоимости

строительства жилья либо приобретения квартиры;

- для спасателей профессиональных аварийно-спасательных служб и формирований

федеральных органов исполнительной власти в виде безвозмездной материальной

помощи при общем непрерывном стаже работы в этих службах и формированиях более

15 лет, из которых не менее 10 лет на должности спасателей, - 75 %, а свыше 25

лет, из которых не менее 20 лет на должности спасателя, - 100 % средней

рыночной стоимости строительства или приобретения жилья;

- для членов казачьих обществ, взявших на себя в установленном законом порядке

обязательство по несению государственной и иной службы, переселившихся в

приграничные районы Российской Федерации, в виде безвозмездной помощи - 70 %;

средней рыночной стоимости строительства или приобретения жилья;

- для граждан, лишившихся жилья в результате чернобыльской и других аварий,

чрезвычайных ситуаций и стихийных бедствий, имеющих право на получение

государственных жилищных сертификатов, - 100 % средней рыночной стоимости

строительства или приобретения жилья;

- для остальных граждан, имеющих право на получение субсидии, - от 5 до 70 %

средней рыночной стоимости (на момент выдачи свидетельства) строительства или

приобретения жилья. Размер субсидии в данном случае определяется в зависимости

от отношения месячного дохода на одного члена семьи к установленному

минимальному размеру оплаты труда гражданина, получающего субсидию, и времени,

прошедшего со дня постановки на учет по улучшению жилищных условий.

Владельцы приватизированных квартир и частных

домов, получающие указанные субсидии, в случае продажи ранее занимаемого жилья

возвращают 50 % суммы, полученной от этой продажи, органу, предприятию,

организации, предоставившим субсидию. При этом возвращаемая сумма не должна

превышать размера полученной субсидии.

Кто принимает решение о предоставлении субсидии?

Решение о предоставлении субсидии принимает

префект административного округа на основании рекомендаций общественной

жилищной комиссии административного округа и Комитет муниципального жилья. Туда

нужно обратиться, с заявлением с просьбой предоставить субсидию. Такое

заявление подается представителем семьи, желающей получить субсидию.

При рассмотрении заявления о предоставлении

субсидии на приобретение (строительство) жилья определяется точный размер

субсидии, а также предварительно оценивается, имеются ли у заявителя средства

на покрытие остатка стоимости приобретения (строительства) жилья и насколько

реально получить эти средства в будущем. Если обнаружится, что средств на

покрытие разницы между стоимостью жилья и величиной субсидии у заявителя

недостаточно, ему может быть отказано в предоставлении субсидии.

Орган, предоставляющий субсидию, рассматривает

заявление и в течение месяца сообщает заявителю о подтверждении его права на

получение субсидии, о необходимости предоставления дополнительных сведений или

дает мотивированный отказ в получении субсидии. Это решение может быть

обжаловано в административном порядке в вышестоящем органе или в суде.

Какие документы необходимо приложить к заявлению

о предоставлении субсидии?

К заявлению о предоставлении субсидии должны быть

приложены:

- справка о проверке жилищных

условий, копия документа, подтверждающего право собственности на жилье, или

справка БТИ с характеристикой индивидуального дома (части дома);

- выписка из домовой книги;

- документы, используемые для налогообложения физических лиц в целях

определения их доходов, а также другие документы и сведения, необходимые для

определения совокупного дохода семьи, в частности:

- по доходам, получаемым по месту

основной работы (службы, учебы),

- справки по установленной форме,

- по доходам, получаемым не по месту основной работы (службы, учебы),

- справки по установленной форме, выписки из платежных ведомостей,

- по пенсиям и пособиям - справка, выдаваемая органом социального обеспечения,

выписка из учетной карточки Сбербанка России,

- по пособиям по безработице - справка отдела выплаты пособий по безработице;

- копии документов о праве собственности на недвижимое имущество;

- копии документов, подтверждающих наличие у заявителя дополнительных средств,

достаточных для строительства или приобретения жилья.

Какой документ подтверждает право гражданина на

получение субсидии?

На основании распоряжения префекта

административного округа о предоставлении субсидии Комитет муниципального жилья

выдает гражданину свидетельство, подтверждающее, что продавцу или застройщику

жилья будет в установленном порядке перечислена предоставленная субсидия. Срок

действия свидетельства не должен превышать б месяцев со дня выхода распоряжения

префекта административного округа о предоставлении субсидии.

На основании свидетельства о предоставлении

субсидии гражданин имеет право открыть в уполномоченном банке именной

блокированный целевой счет для зачисления на него субсидии и собственных или

заемных средств, недостающих для строительства или приобретения жилья.

Какие действия должен предпринять гражданин до

окончания срока действия свидетельства?

Гражданин до окончания срока действия

свидетельства о предоставлении субсидии обязан:

- открыть в уполномоченном банке

именной блокированный целевой счет (ИБЦС) для зачисления на него субсидии;

- подготовить документы, необходимые для оформления приобретаемой жилой площади

в собственность;

- оплатить оставшуюся часть стоимости жилой площади за счет собственных или

заемных средств с непосредственным перечислением денежных средств на счет,

указанный в договоре о приобретении жилой площади с продавцом (застройщиком)

жилья;

- направить заявление в уполномоченный банк на перевод средств субсидии с ИБЦС

на счет, указанный в договоре о приобретении жилья с продавцом (застройщиком).

Гражданин имеет право полностью или частично

оплатить свою долю стоимости жилья путем зачета имеющейся у него в

собственности квартиры, а при покупке жилья у Правительства г. Москвы - путем

предъявления к погашению облигаций московского государственного жилищного

облигационного фонда.

Что происходит, если субсидия не реализована в

установленные сроки?

Если субсидия не реализована в установленные

сроки, уполномоченный банк перечисляет эти денежные средства на бюджетный счет

Управления бюджетного планирования городского заказа, а начисленные на субсидию

проценты - на бюджетный счет Департамента финансов.

Субсидия считается использованной с момента

государственной регистрации договора купли-продажи, передачи квартиры в

собственность.

Граждане, использовавшие предоставленную

субсидию, снимаются с учета по улучшению жилищных условий. Получившим субсидию

гражданам иные формы льготного финансирования (кредитования) строительства или

приобретения жилья - не предоставляются.

Какие недостатки у данного вида приобретения

жилья?

В целом это хорошо отлаженный механизм, где нет

никаких подводных' камней и риска. Существенную сложность представляет лишь то

обстоятельство, что субсидии подлежат перечислению исключительно по

безналичному расчету. Очередник не может получить деньги на руки и расплатиться

с продавцом квартиры, доплатив при этом недостающую сумму. Поскольку любой

продавец желает получить всю причитающуюся ему сумму наличными и желательно в

день оформления договора купли-продажи, у очередника нередко возникают

сложности при подборе продавца.

КРЕДИТ ПОД ЗАЛОГ КВАРТИРЫ

В соответствии со ст. 25 Закона РФ от 24.12. 92

г. "Об основах федеральной жилищной политики" граждане при

строительстве или покупке жилья имеют право на получение кредита под залог, в

том числе под залог недвижимости, а также под гарантии органов государственной

власти и управления или органов местного самоуправления либо под гарантии

предприятий, учреждений, общественных организаций.

Почему банку выгодно предоставить кредит под

залог имущества?

Рассмотрим условия предоставления любого кредита,

в том числе и жилищного. Предположим, в коммерческий банк обратились два

человека с просьбой предоставить кредит на приобретение жилья. Один готов обеспечить

надлежащее исполнение своих обязанностей по кредитному договору (возврат суммы

основного долга и процентов за пользование кредитом) залогом своего имущества,

а другой - нет. Теперь представим, что кредит был предоставлен обоим и оба его

не вернули (то есть не исполнили своих обязательств). Право банка на погашение

долгов за счет реализации имущества, принадлежащего заемщикам на праве

собственности, возникнет в обоих случаях. Однако гражданин-заемщик к моменту

невозврата кредита может оказаться должником и по другим своим обязательствам,

то есть иметь других кредиторов, претендующих на его имущество. В первом случае

на имущество, переданное в обеспечение исполнения обязательств по кредитному

договору, банк-залогодержатель является единственным претендентом. Во втором

банк сможет погасить долги заемщика за счет его имущества только в порядке

общей очереди с другими кредиторами, поскольку кредит не был обеспечен залогом.

Понятно, что банк предпочтет предоставить кредит

тому заемщику, который заключит с ним договор залога. Довольно часто гражданин,

имеющий в собственности квартиру, которая для него (его семьи) явна мала, а на

большую денег не хватает, берет в банке кредит под залог своей квартиры, то

есть заключает договор ипотеки, о котором будет подробно рассказано ниже.

Кредитный договор

Основными документами, определяющими

взаимоотношения банка и заемщика при предоставлении ссуды (кредита), являются

кредитный договор и договор о залоге (об ипотеке).

В кредитном договоре оговариваются:

- цель получения ссуды;

- размеры ссуды;

- порядок и сроки выдачи и погашения ссуды;

- инструмент кредитования (процентная ставка, условия и периодичность ее

изменения);

- обеспечение кредитного обязательства заемщика;

- условия страхования ссуды;

- способ и формы проверки обеспеченности и целевого использования ссуды;

- санкции за нецелевое использование и несвоевременный возврат ссуды;

- размеры и порядок уплаты штрафов;

- порядок расторжения договора;

- другие условия по соглашению кредитора и заемщика.

Конкретные условия жилищного кредитования

устанавливаются банком по согласованию с заемщиком. В качестве инструмента

кредитования возможны использование переменной процентной ставки,

индексирование суммы основного долга, отсрочка платежей заемщика.

Какие документы нужно представить в банк для

получения ссуды?

Для оформления кредитного договора клиент должен

представить следующие документы:

- копию паспорта;

- копию трудовой книжки;

- выписку финансового органа о доходах за 12 месяцев;

- подтверждение трудоустройства;

- подтверждение банковских вкладов;

- подтверждение кредитной истории, если клиент ранее брал кредит (для лиц,

занимающихся коммерцией, финансовый отчет за два года и справку из налоговой

инспекции об уплате всех налогов);

- квитанции об оплате коммунальных услуг и телефона;

- подтверждение текущих платежей, подтверждение платежей по исполнительному

листу, если клиент имеет кредитную задолженность.

Помимо этого отдельно представляются следующие

документы на квартиру:

- договор купли-продажи (или

другой правоустанавливающий документ);

- выписка из домовой книги (история прописки-выписки);

- копия финансового лицевого счета;

- справка БТИ;

- справка об отсутствии задолженности по коммунальным платежам;

- справка комитета муниципального жилья об отсутствии залога;

- справка об уплате налога на имущество;

- копия паспорта владельца квартиры;

- копия свидетельства о браке (расторжении брака);

- отчет оценщика об оценке прав на квартиру;

- разрешение органов опеки и попечительства, если в квартире проживают

несовершеннолетние.

Что конкретно проверяется банком?

Для выдачи ссуды (кредита) под залог квартиры

банк проверяет:

- факт трудоустройства клиента;

- текущие доходы и расходы клиента (выписки из бухгалтерии, домовой книги, финансовые

лицевые счета, все банковские счета);

- стоимость собственности клиента (квартира, дача, машина, гараж, акции,

облигации, драгоценности, то есть все, что может быть продано для обеспечения

первого взноса);

- правоустанавливающие документы на квартиру;

- производится оценка прав собственности на залог.

ДОГОВОР ЗАЛОГА (ИПОТЕКА)

Какими нормативными актами регулируются вопросы

ипотеки?

К документам, на федеральном уровне регулирующим

вопросы ипотеки, относятся следующие нормативные акты:

- Гражданский кодекс РФ (часть

первая);

- Закон РФ от 29. 05. 92 г. "О залоге";

- Федеральный закон от 02. 12. 90 г. "О банках и банковской

деятельности";

- Указ Президента РФ от 28. 02. 96 г. "О дополнительных мерах по развитию

ипотечного кредитования".

Кроме того, многие вопросы, связанные с

регулированием залоговых правоотношений, регулируются нормативными актами

местных органов власти. Наиболее проработанной и полной является нормативная

база, созданная в Москве. Здесь можно выделить такие документы, как Постановление

Правительства г. Москвы от 20. 09. 94 г. "О введении на территории Москвы

единой системы государственной регистрации залога и единого реестра договоров

залога". Положение о регистрации залога на территории г. Москвы,

Постановление Правительства г. Москвы от 25. 04. 95 г. "О принципах

использования залогового кредитования в г. Москве" и некоторые другие.

Кто может заключить договор залога?

Сторонами по договору залога являются

залогодатель (должник) и залогодержатель (кредитор). В данном случае

залогодателем выступает владелец квартиры, получающий кредит в банке, а

залогодержателем - банк, выдающий кредит.

Немаловажно отметить, что залогодателем может

выступать не только сам должник по обеспечиваемому залогом обязательству, но и

любое другое лицо. Так, при выдаче кредита одному лицу обеспечить залогом

исполнение его обязательств по возврату денег (заключить договор залога) может

и иное лицо (другой собственник квартиры). Хотя действующее законодательство

предусматривает такую возможность, на практике такие случаи весьма редки. Как

правило, тот, кто берет кредит, обеспечивает обязательство по возврату денег

собственной квартирой.

Какая квартира может быть предметом залога?

По договору об ипотеке могут быть заложены только

те жилые помещения, которые принадлежат залогодателю. Право собственности на

квартиру должно быть зарегистрировано в установленном порядке, что

подтверждается определенным набором документов. Если квартира арендуется, то ее

заложить нельзя.

Можно ли заложить часть (долю) квартиры?

Если квартира находится в общей долевой

собственности и при этом определены доли - 1/4, 1/6 и т. п. (что бывает,

например, когда квартира переходит по наследству к нескольким лицам), то каждый

из участников общей собственности вправе заложить свою долю даже без согласия

других собственников. В том случае, если он не выполнит своих обязательств и

заложенную часть квартиры придется продать, остальные сособственники будут

иметь право преимущественной покупки.

Если же квартира находится в общей совместной

собственности без определения долей (например, квартира приобретена супругами в

период брака), то заложить ее можно только при наличии письменного нотариально

заверенного согласия на это всех сособственников.

Можно ли совершать какие-либо сделки с заложенной

квартирой?

Квартира, находящаяся в залоге, может быть

продана, подарена, обменена, сдана в аренду. Но все это можно сделать только с

согласия залогодержателя (банка) (ст. 346 ГК РФ). Впрочем, сторонам дано право

оговорить в договоре об ипотеке иной порядок, к примеру, такой, при котором

залогодатель лишь уведомляет залогодержателя об отчуждении заложенного

имущества.

Другой вопрос, найдется ли покупатель на такую

квартиру. Ведь лицо, купившее или получившее в дар такую квартиру, приобретает

не только право собственности на нее, но и все обязанности залогодателя по

договору об ипотеке. Правда, стороны при заключении договора купли-продажи,

мены или дарения могут в договоре оговорить иные условия, например совместное

исполнение обязанностей залогодателя или сохранение этих обязанностей за

первоначальным залогодателем.

Можно ли заложить квартиру, в которой прописаны

члены семьи, не являюшиеся собственниками квартиры?

В принципе никакие ограничения на этот счет в

законе не предусмотрены. Но в инструкции по кредитованию практически любого

банка указано, что в качестве залога могут быть приняты только те квартиры, где

никто не прописан.

Каков порядок заключения договора залога?

Договор о залоге квартиры (ипотеке) подлежит

нотариальному удостоверению и должен быть зарегистрирован в соответствующем

государственном органе (ст. 339 ГК РФ). Договор можно удостоверить у любого

нотариуса. При этом взимается государственная пошлина в размере 1,5 % стоимости

закладываемого имущества. Оценочная стоимость определяется по соглашению

залогодателя и залогодержателя и указывается в договоре в денежном выражении.

Стороны договора об ипотеке могут поручить оценку предмета ипотеки коммерческой

организации, специализирующейся на оценке недвижимого имущества.

После нотариального удостоверения договор об

ипотеке регистрируется в государственных органах, производящих регистрацию

сделок с недвижимостью. В Москве таким органом является Департамент

муниципального жилья и его территориальные органы (окружные жилищные комитеты).

Кроме того, на ДМЖ возложены функции по ведению ведомственного реестра залога

квартир и выдачи выписок из реестра о регистрации залога квартиры по запросам

залогодателя, залогодержателя и иных заинтересованных лиц.

Какие документы необходимо представить для регистрации

договора залога?

Для регистрации договора залога квартиры

необходимо представить следующие документы:

- договор залога (3 экземпляра,

заверенных нотариально);

- копию договора, из которого возникло обязательство, обеспечиваемого залогом

(то есть кредитный договор с банком);

- квитанцию об оплате государственной пошлины (представляется залогодателем);

- копию справки БТИ с оценкой закладываемой квартиры;

- доверенность на имя залогодателя от всех прописанных в квартире лиц;

- документы, устанавливающие право собственности залогодателя на закладываемую

квартиру (подлинники и копии);

- учредительные документы банка, который выдал кредит, и копии справки о

присвоении ему кодов ОКПО;

- заявление от имени залогодателя на регистрацию договора о залоге квартиры;

- документ, подтверждающий факт оплаты регистрационного сбора;

- паспорта залогодателя и представителя банка (залогодержателя) (копии и

подлинники);

- копию разрешения от органа опеки и попечительства или соцзащиты на залог

квартиры (если затрагиваются интересы несовершеннолетних или престарелых).

Залог квартиры подлежит государственной

регистрации в течение 7 дней со дня поступления в Департамент муниципального

жилья необходимых для регистрации документов.

Факт регистрации залога квартиры удостоверяется

выдачей единого документа - свидетельства о регистрации залога. Подлинник

свидетельства выдается залогодержателю вместе с договором залога, копия -

залогодателю.

В каких случаях может быть отказано в

регистрации договора об ипотеке?

В регистрации договора об ипотеке может быть

отказано в следующих случаях:

- если существующие сведения,

содержащиеся в договоре либо в заявлении, не соответствуют представленным на

регистрацию документам;

- несоответствия представленных документов требованиям законодательства;

- отсутствия хотя бы одного из документов, представление которых обязательно

для регистрации залога.

Какие расходы несет заемщик (залогодатель) при

оформлении кредита и залога квартиры?

Расходы по оформлению кредитного договора и

договора залога, как правило, включают в себя:

- комиссионные риэлтеру (если

клиент к нему обращался);

- сбор за справку БТИ;

- нотариальный сбор за регистрацию договора залога;

- сбор за государственную регистрацию договора залога;

- заявочную пошлину банку;

- страхование жизни и страхование квартиры.

Какие обязанности возникают у залогодателя после

заключения договора об ипотеке?

При оформлении ипотеки на квартиру (если иное не

будет предусмотрено условиями договора о залоге) залогодатель принимает на себя

следующие обязательства:

- застраховать за свой счет

заложенную квартиру в полной ее стоимости от риска повреждения, а если полная

стоимость квартиры превышает размер обеспеченного залогом требования, - на

сумму не ниже размера требования;

- принять меры, необходимые для обеспечения сохранности квартиры;

- незамедлительно уведомлять залогодержателя о возникновении угрозы повреждения

заложенной квартиры.

Может ли залогодатель продолжать проживать в

заложенной квартире?

Да, именно при таком условии и заключаются все

договоры об ипотеке. Залогодатель может проживать в заложенной квартире и

согласно общему правилу должен нести расходы по содержанию этой квартиры

(коммунальные расходы, текущий ремонт и т. п.).

В каких случаях залог может быть прекращен?

Согласно действующему законодательству залог

может быть прекращен в случаях:

- прекращения обеспеченного

залогом обязательства (расторжения кредитного договора);

- утраты (разрушения) заложенной квартиры;

- продажи заложенной квартиры с публичных торгов.

В любом случае о прекращении ипотеки квартиры

делается отметка в реестре, в котором был зарегистрирован договор об ипотеке.

Каков порядок обращения взыскания на заложенную

квартиру?

Основанием для обращения взыскания на заложенную

квартиру является неисполнение или ненадлежащее исполнение заемщиком

обеспеченного залогом обязательства. В данном случае речь идет о существенных

нарушениях условий кредитного договора (неуплата в срок процентов, невозврат

суммы и т. п.). Рассмотрим все возможные варианты процедуры обращения взыскания

на заложенную квартиру.

1. Обращение

взыскания по решению суда (п. 1 ст. 349 ГК РФ).

2. Обращение

взыскания на заложенную квартиру без решения суда. Такой вариант возможен, если

стороны договора об ипотеке договорятся о процедуре обращения взыскания и

оформят свою договоренность отдельным соглашением. Закон устанавливает два

обязательных требования к такому соглашению. Соглашение должно быть:

- удостоверено нотариально (не путать с

исполнительной надписью нотариуса);

- заключено сторонами после возникновения оснований для обращения взыскания на

квартиру.

Исходя из этого можно сделать вывод, что любое условие в договоре об ипотеке о

праве залогодержателя (банка) на внесудебное обращение взыскания на заложенное

имущество признается юридически ничтожным.

3. В

некоторых случаях согласно ГК РФ взыскание на квартиру может быть обращено

исключительно по решению суда, а именно, когда:

- для заключения договора о залоге

требовалось согласие или разрешение другого лица или органа (например, согласие

органа опеки и попечительства);

- залогодатель отсутствует и установить место его нахождения невозможно.

Обращение взыскания на заложенную квартиру на

практике выглядит как право продажи его с публичных торгов (ст. 350 ГК РФ).

Начальная цена заложенной квартиры, с которой начинаются торги, определяется

решением суда либо соглашением залогодержателя с залогодателем (в отдельных

случаях). Далее, как и на всяком аукционе, покупателем становится лицо,

предложившее самую высокую цену.

Если торги объявлены несостоявшимися,

залогодержатель вправе по соглашению с залогодателем приобрести заложенную

квартиру и получить зачет своих требований в счет покупной цены (исполнение

кредитного договора). К такому соглашению применяются правила о договоре купли-продажи

квартиры.

Как решается вопрос, если взыскание на квартиру

уже обрашено, а залогодатель собрал нужную для выполнения условий кредитного

договора сумму?

В публичных торгах залогодатель и залогодержатель

принять участие не вправе. Но это не значит, что собравший нужную сумму

залогодатель не может в этой ситуации вернуть себе заложенную квартиру.

Безнадежной данная ситуация становится лишь тогда, когда квартира уже продана.

Если же торги еще не состоялись либо были объявлены несостоявшимися, залогодатель

вправе в любое время прекратить обращение взыскания на квартиру и его

реализацию при условии, что он исполнил обязательство или ту его часть,

исполнение которой просрочено (например, уплата процентов). Более того, если в

договоре о залоге залогодатель отказался от такого права, оно все равно

сохраняется за ним, поскольку этот отказ юридического значения не имеет.

Даже в ходе уже начавшихся торгов залогодатель

имеет право погасить сумму обеспеченного залогом (ипотекой) обязательства. В

этом случае торги закрываются, а договор залога считается прекратившим свое

действие.

Кроме того, залогодатель вправе просить суд об

отсрочке обращения взыскания на заложенную квартиру. Если суд сочтет

обстоятельства, в связи с которыми залогодатель просит об отсрочке,

уважительными, он может в решении об обращении взыскания на квартиру отсрочить

его продажу с публичных торгов на срок до одного года.

Впрочем, такая отсрочка может оказаться

достаточно тяжким бременем для должника-залогодателя, так как не освобождает его

от возмещения возросших за время отсрочки убытков кредитора (банка) и неустойки

(ст. 350 ГКРФ).

Что происходит с собственниками квартир при

обращении взыскания на заложенную квартиру?

Если залог квартиры был заключен в исполнение

обязательств по кредиту на покупку квартиры, собственник квартиры и члены его

семьи могут быть выселены из нее в судебном порядке (п. 13 Указа Президента РФ

от 28. 02. 96 г. "О дополнительных мерах по развитию ипотечного

кредитования").

В каком случае договор залога считается

заключенным?

Договор залога считается заключенным, если:

- ему присвоен номер (код)

единого залогового реестра (присваивается Московской регистрационной палатой);

- обязательная запись о регистрации залога занесена в вышеуказанный реестр;

- на договор залога и на свидетельство о регистрации залога нанесен

вышеуказанный номер.

Все это нелишне будет проверить залогодателю.

Можно ли заложить квартиру нескольким банкам?

В принципе закон не запрещает повторно заложить

одну и ту же квартиру нескольким банкам и, следовательно, получить от них

кредит. Но практически осуществить это невозможно, так как согласно закону

залогодатель обязан сообщать каждому последующему залогодержателю сведения обо

всех существующих залогах данного имущества и отвечает за убытки, причиненные

залогодержателям невыполнением этой обязанности. Банк, уведомленный о

предыдущем залоге, вряд ли примет решение о том, чтобы принять в качестве

залога такую квартиру, поскольку требования последующего залогодержателя

удовлетворяются из стоимости заложенного имущества после требований

предшествующего залогодержателя.

Может ли один банк передать другому право

требования по договору об ипотеке?

Да, такая передача возможна. Она называется

уступкой права по договору и может быть произведена без согласия залогодателя

(ст. 355 ГК РФ). При этом залогодатель должен быть надлежащим образом уведомлен

о состоявшейся передаче прав. В противном случае он вправе исполнить

обязательство первоначальному кредитору.

МОСКОВСКИЙ ИПОТЕЧНЫЙ КРЕДИТ

Эта тема актуальна для москвичей, желающих купить

в рассрочку квартиру в Москве.

В период с августа по октябрь 1998 г.

Правительством г. Москвы принят целый пакет нормативных актов, касающихся

ипотечного кредитования, среди них Распоряжение премьера Правительства г. Москвы

от 26. 08. 98 г. "О страховой компании на рынке ипотечного кредитования в

г. Москве", Распоряжение первого заместителя премьера Правительства г.

Москвы от 28. 09. 98 г. "Об организации конкурсов по реализации жилищного

строительства, финансируемого за счет ипотечного кредитования",

Постановление Правительства г. Москвы от Об. 10. 98 г. "О реализации

концепции развития ипотечного жилищного кредитования в г. Москве".

Утверждены Порядок регистрации договоров

купли-продажи квартир, приобретаемых на средства кредита, и возникающий на

основании ст. 77 Федерального закона "Об ипотеке (залоге недвижимости)

залога" Порядок регистрации прав пользования жилым помещением членов семьи

собственника в соответствии со ст. 292 Гражданского кодекса РФ.

С сентября 1998 г. Правительство г. Москвы

приступило к реализации программы ипотечного жилищного кредитования. Для ее

реализации была разработана соответствующая концепция, создается Московское

ипотечное агентство, 51 % акций которого должен принадлежать правительству города.

Каков принцип работы ипотечной программы в

Москве?

Принцип работы этой программы достаточно прост.

Клиент (заемщик) покупает квартиру, частично на свои средства, частично на

средства, полученные в специально уполномоченных на то банках по кредитному

договору. Сразу нужно выплатить не менее 30 % общей стоимости квартиры.

Одновременно с заключением кредитного договора приобретенная квартира

закладывается банку в обеспечение возврата кредита. Далее банк перепродает свое

право требования по кредитному договору Московскому ипотечному агентству и на

вырученные деньги выдает новые кредиты.

Каким образом заемщик может подобрать себе

квартиру?

Квартиру можно подобрать как на первичном рынке

жилья (в новостройках), так и на вторичном. Клиент может обратиться

непосредственно в банк, а может воспользоваться услугами специально

лицензированных риэлторских фирм, которые подберут клиенту квартиру по его

финансовьм возможностям и сведут с банком-кредитором.

Какие требования предъявляются к квартирам,

покупаемым подобным способом?

Стоимость 1 м2 не должна превышать

1500 долларов США.

На какой срок и под какие проценты выдается

кредит?

Кредит выдается сроком на 10 лет под 10 %

годовых. Следует иметь в виду, что сумма кредита и все платежи по нему

оцениваются в долларах США.

Кто может стать заемщиком по данному кредитному

договору?

Заемщиком может стать любой гражданин,

прописанный в Москве и квалифицированный кредитором (банком) как надежный и

платежеспособный. Критерии платежеспособности и надежности устанавливаются

самими банками (исходя из заработной платы и места работы заемщика, состава его

семьи, среднего дохода на каждого члена семьи и т. п.).

Какие права и обязанности членов семьи заемщика

закрепляются в кредитном договоре?

В том случае, если заемщик берет кредит на

покупку квартиры, в которой будет проживать не только он, но и члены его семьи,

члены семьи заемщика также подписывают договор.

При этом в кредитном договоре заемщик должен

указать, приобретает он квартиру для собственного проживания и (или) проживания

членов его семьи.

Члены семьи заемщика приобретают право

пользования квартирой после его государственной регистрации в соответствии со

ст. 292 ГК РФ. Регистрация членов семьи собственника по месту постоянного

жительства без государственной регистрации вещного права пользования квартирой

членов семьи собственника не влечет возникновения права пользования жилым

помещением членами семьи собственника.

Если в семье заемщика имеются несовершеннолетние

дети, для заключения кредитного договора требуется согласие органов опеки и

попечительства.

Обязан ли заемщик застраховать свою квартиру?

В кредитном договоре должно содержаться положение

о том, что заемщик обязуется застраховать приобретаемую квартиру на случай ее

повреждения в результате пожара, аварии водопроводных, отопительных и

канализационных систем, взрыва газа, употребляемого для бытовых надобностей, и

проникновения воды в результате проведения правомерных действий по ликвидации

пожара.

Каков механизм обращения взыскания на заложенную

квартиру в случае, если заемшик не исполнил условий договора?

Обращение взыскания на заложенную (купленную)

квартиру происходит на общих основаниях. При этом заемщик и члены его семьи

отказываются от прав пользования квартирой в случае обращения на нее взыскания кредиторами,

обязуются освободить занимаемую квартиру в течение 2 недель с момента вынесения

решения суда об обращении взыскания либо заключения соглашения об обращении

взыскания (эти положения закрепляются в кредитном договоре отдельным пунктом).

В этом случае заемщик и члены его семьи должны переселиться в помещение,

предоставляемое им по договору найма Московским ипотечным агентством из

резервного фонда жилых помещений Московской ипотечной программы. Помещение

предоставляется для временного проживания, пока не будет реализована заложенная

квартира и куплено новое жилье для собственника и его семьи.

Кроме того, в кредитном договоре обязательно

указывается, что заемщик обязуется представить нотариально удостоверенный

документ, подтверждающий отказ членов его семьи от права пользования

приобретаемой на средства кредита квартирой в случае обращения на нее

взыскания. Кредитор вправе отказать заемщику в предоставлении кредита в случае

непредъявления этого документа.

Как поступают в случае, если у заемщика в период

действия кредитного договора рождается ребенок, а речь идет об обрашении

взыскания на квартиру?

В кредитный договор вносится положение о том, что

в случае рождения у заемщика или членов его семьи, обладающих правом

пользования квартирой заемщика, ребенка после предоставления кредита заемщик

обязуется предоставить нотариально удостоверенный документ, подтверждающий

отказ законного представителя ребенка от пользования указанной квартирой

ребенком при обращении на нее взыскания, а также обратиться в органы опеки и

попечительства для разрешения на такой отказ. Неисполнение этого обязательства

может являться основанием для требования кредитора о досрочном возврате

кредита.

Какие документы необходимо представить в Комитет

муниципального жилья для регистрации договора купли-продажи квартиры,

приобретаемой на средства ипотечного кредита?

Для государственной регистрации договора

купли-продажи квартиры, приобретаемой на средства ипотечного кредита, в Комитет

муниципального жилья необходимо представить следующие документы:

- заявление кредитной

организации, предоставившей кредит на покупку квартиры, с просьбой о

регистрации залога;

- кредитный договор и его нотариально заверенную копию;

- заявление покупателя и продавца с просьбой о регистрации договора купли-продажи;

- договор купли-продажи квартиры, приобретаемой на средства кредита (в 2

экземплярах и нотариально заверенная копия); - документ об оплате регистрации;

- документы, удостоверяющие личность физических лиц;

- учредительные документы юридических лиц;

- документы, подтверждающие полномочия физического лица действовать от имени

юридического лица.

На договоре купли-продажи делается

регистрационная надпись о регистрации договора и возникновении залога и

выдается (залогодателю и залогодержателю) свидетельство о регистрации залога.

В случае заключения кредитором договора об

уступке своих прав по кредитному договору указанный договор и его копия

представляются в регистрирующий орган. Регистрирующий орган на основании этих

документов, а также совместного заявления кредитора и нового кредитора и

свидетельства о регистрации залога регистрирует нового кредитора в качестве

залогодержателя, вносит изменения в свидетельство о регистрации залога.

При наличии законных оснований отказ в

регистрации договора купли-продажи квартиры, приобретаемой на средства кредита,

оформляется в течение недели с момента подачи заявления о регистрации договора.

В какие сроки осуществляется государственная

регистрация кредитного договора и договора купли-продажи квартиры?

Государственная регистрация осуществляется в

течение 5 рабочих дней с момента подачи заявления о регистрации.

Каковы достоинства и недостатки московской

ипотечной программы?

Очевидным достоинством является возможность

приобрести квартиру в рассрочку, то есть не имея сразу всей суммы денег на

покупку квартиры.

После введения в НК РФ статей о контроле за

крупными расходами граждан этот способ приобретения квартиры особенно

привлекателен, так как расходы "растягиваются" во времени, что

позволяет освободить их от данного вида налогообложения.

Недостатком является то, что покупатель квартиры на

несколько лет попадает в "кабалу" (выплата процентов под страхом

потерять квартиру). Для этого необходимо быть уверенным в завтрашнем дне и

иметь стабильный доход, что при нынешнем положении дел в стране совсем не

просто. Например, при стоимости квартиры 40 000 долларов США (хорошая

2-комнатная или средняя 3-комнатная квартира) и 10-процетном кредите необходимо

12 000 долларов США выплатить сразу и приблизительно по 370 долларов США

вносить ежемесячно. Учитывая, что ежемесячный платеж не должен превышать 40 %

семейного бюджета (примерный критерий платежеспособности), семейный доход

должен составлять не менее 1000 долларов США в месяц:

Архив - № 17 (107) 10-15 мая 2005 г.

- ГЛАВНАЯ ТЕМА

обсудить на форуме

| | версия для

печати

Рейтинг ипотечных программ

Конъюнктура. Ипотечные программы банков существенно различаются, но есть

и общая тенденция — кредиты становятся дешевле и длиннее. «Ф.» ранжировал

кредитные организации по уровню привлекательности их ипотечных программ.

Оксана Трускова inform@finansmag.ru

Методика. Прежде всего стоит отметить, что

многие банки в ответ на запрос «Ф.» отказались обнародовать свои результаты

работы на ипотечном рынке, мотивируя это тем, что хвастаться пока нечем. Опыта

действительно мало — значительное число ипотечных программ было запущено

лишь в 2004 году. По этой же причине сравнение популярности банков по объемам

выданных ими в минувшем году ипотечных кредитов не вполне корректно.

Для составления рейтинга популярности ипотечных программ «Ф.» сравнивал их

по четырем параметрам: принимаемым к рассмотрению доходам, величине

минимального первоначального взноса, сроку кредитования и ставкам.

Прежде всего банки оценивались по лояльности к источникам доходов заемщика.

В условиях отсутствия у значительного числа населения «белой» зарплаты

требование предоставить справку по форме 2-НДФЛ зачастую равносильно отказу в

выдаче кредита. Впрочем, не стоит забывать о том, что при иных способах

подтверждения вашей кредитоспособности ставка процента по кредиту будет выше,

чем при представлении официальных документов.

Второй по важности показатель — величина первоначального взноса.

Отсутствие значительных накоплений серьезно осложняет процесс получения

кредита, поскольку собственные средства заемщика, как правило, должны

составлять не менее 30% от стоимости приобретаемого жилья. Немаловажное

значение имеет и срок кредита: чем он длиннее, тем мягче требования к

ежемесячному доходу заемщика и больше сумма, на которую он может рассчитывать.

В том случае, если три указанных параметра оказались одинаковыми, банковские

продукты ранжировались по уровню максимальной процентной ставки, ведь именно

она скорее всего будет применяться к заемщику с «серыми» доходами.

Итоги. Разумеется, в рейтинг вошли не все банки, формально

выдающие кредиты на приобретение жилья. Довольно значительное их число лишь

номинально присутствует на рынке, а некоторые (например, Росбанк) сегодня

пересматривают свои ипотечные программы. Общее направление изменений — в

сторону смягчения условий. Сроки кредитования постепенно удлиняются, снижаются

требования к величине собственных средств заемщика и ставки (последние, по

мнению ряда банкиров, уже достигли минимального уровня (стр. 68)). Тем не менее

о широкой доступности ипотеки говорить пока рано.

Из представленных банковских продуктов самой привлекательной оказалась

ипотечная программа Внешторгбанка: к рассмотрению принимаются неофициальные

доходы, первоначальный взнос составляет 15% от стоимости жилья, а максимальный

срок кредитования — 20 лет. Стоит отметить, что «понимающих» банков —

тех, кого устроит и «серая» зарплата, — оказалось всего 13 из 31; лишь 10 банков

(не считая работающих по программе АИЖК) кредитуют на срок 15 лет и более. Что

касается средних показателей, то наиболее распространенная ипотечная

программа — это кредит на 10 лет под 17% годовых в рублях или 13% годовых

в валюте, при этом минимальный размер собственных средств заемщика не должен

быть менее 20-30% от стоимости квартиры.

РЕЙТИНГ ИПОТЕЧНЫХ ПРОГРАММ РОССИЙСКИХ БАНКОВ

|

Банк

|

Сумма кредита

|

|

Срок, лет

|

Ставки (вторичный рынок), % годовых

|

|

|

Ставки (первичный рынок), % годовых*

|

|

|

Старт. взнос, % от ст-сти жилья

|

Досрочное погашение

|

|

Поручители

|

Возраст, лет

|

Требования к гражданству и регистрации

|

Доп. требования

|

Подтверждение дохода

|

|

|

тыс. руб.

|

$ тыс.

|

|

руб.

|

$

|

евро

|

руб.

|

$

|

евро

|

|

морат., мес.

|

штраф, % от суммы погаш.

|

|

|

|

|

|

|

Внешторгбанк

|

-

|

10-500

|

10, 15, 20

|

15

|

10,5-11,5

|

-

|

17(15)

|

12,5-13,5 (10,5-11,5)

|

-

|

15

|

3

|

нет

|

вторич.- нет, первич.- физлицо или залог имущ.

|

возврат — до 60 (ж) и 65 (м)

|

регистрация на территории РФ

|

нет

|

разл. варианты

|

|

Социальный городской банк

|

от 450

|

до 300

|

10-20

|

15

|

11,5-13,5 или LIBOR+(9-10,5)

|

-

|

-

|

-

|

-

|

20

|

12

|

нет

|

не требуются

|

18-50

|

гражданство РФ

|

нет

|

разл. варианты

|

|

Международный московский банк

|

500-10000

|

25-400

|

руб.-до 15, $-до 20

|

до 10 лет — 15-16, свыше — 17-18

|

до 10 лет — 10,5-12, свыше — 12,5-14

|

-

|

-

|

-

|

-

|

20

|

12

|

нет

|

не требуются

|

21-55 (60)

|

гражданство РФ, рег. в Москве, МО, С-Петерб. или ЛО не

менее 1 года

|

н/д

|

2-НДФЛ или справка в своб. форме

|

|

Абсолют-банк

|

-

|

10-1000

|

5-15

|

-

|

12-15

|

-

|

-

|

14-17 (12-15)

|

-

|

20

|

нет

|

2 (в первые 12 мес.)

|

не требуются

|

от 21, возвр.- до пенс.

|

нет

|

нет

|

нет

|

|

Городской ипотечный банк

|

-

|

10-400

|

10

|

-

|

10,5-12

|

-

|

-

|

-

|

-

|

20

|

нет

|

5 (первые 7 платеж. пероидов)

|

не требуются

|

н/д

|

регистрация на территории РФ

|

н/д

|

разл. варианты

|

|

«Союз»

|

-

|

20-300

|

1-10

|

-

|

11,5

|

-

|

-

|

16 (11,5)

|

-

|

20

|

3

|

нет

|

не требуются

|

25-55

|

постоянная регистрация на территории РФ

|

стаж работы — от 2 лет, на посл. месте — от 4

мес.

|

2-НДФЛ или справка в своб. форме

|

|

Европейский трастовый банк

|

-

|

20-300

|

10

|

-

|

11,5-14

|

-

|

-

|

18 (12-14)

|

-

|

20

|

6

|

нет

|

не требуются

|

н/д

|

н/д

|

н/д

|

2-НДФЛ или иные докум., подтв. доход

|

|

Инвестсбербанк

|

от $10 тыс. или эквивалент

|

|

до 5

|

от 10, в зависимости от условий кредитования

|

|

|

|

|

|

20

|

6

|

нет

|

не требуются

|

н/д

|

н/д

|

н/д

|

любые докум. подтв. доходы

|

|

Программа АИЖК**

|

до 7600

|

-

|

1-27

|

15

|

-

|

-

|

-

|

-

|

-

|

30

|

н/д

|

|

не требуются

|

18-60

|

нет

|

нет

|

любые докум. подтв. доходы

|

|

«Сосьете Женераль Восток»

|

от $25 тыс. или эквивалент

|

|

до 10

|

-

|

до 10-11

|

-

|

-

|

до 10-11

|

-

|

30

|

6

|

нет

|

поручительство супруга/и

|

от 18

|

нет

|

нет

|

2-НДФЛ или письмо от работодат., подтв. доход

|

|

Газпромбанк

|

$50-200 тыс. или эквивалент

|

|

до 10

|

17

|

12-13 или LIBOR+10

|

12-13 или LIBOR+10

|

-

|

-

|

-

|

30

|

нет

|

нет

|

возможно поруч. третьих лиц, залог имущ.

|

18-60

|

н/д

|

н/д

|

разл. варианты

|

|