Содержание

1.

Налоговая политика государства. 3

2.

Понятие равновесия на рынке труда. 9

Список

литературы.. 18

1. Налоговая политика государства

Среди множества экономических рычагов, при помощи которых государство

воздействует на рыночную экономику, важное место занимают налоги. В условиях

рыночных отношений, и особенно в переходный к рынку период, налоговая система

является одним из важнейших экономических регуляторов, основой

финансово-кредитного механизма государственного регулирования экономики.

Государство широко использует налоговую политику в качестве определенного

регулятора воздействия на негативные явления рынка. От того, насколько

правильно построена система налогообложения, зависит эффективное

функционирование всего народного хозяйства.

С точки зрения науки об управлении государство как объект управления

ничем не отличается в этом качестве от частной корпорации. Если правильно

выбраны цели, известны имеющиеся средства и ресурсы, то остается лишь научиться

эффективно применять эти средства и ресурсы. Основным финансовым ресурсом государства

являются налоги, поэтому эффективное управление налогами можно считать основой

государственного управления вообще.

Все важнейшие направления развития государства невозможны без соответствующего

финансирования, следовательно, необходима развитая экономика для более полного

выполнения государством своих функций. Развитая экономика возможна при развитой

системе органов государственной власти, грамотной и продуманной налоговой

политике. В нашей стране период становления налоговой системы не закончился, и

о грамотной налоговой политике говорить пока тоже рано. Ввиду этого

актуальность данной работы бесспорна.

Налоговая политика – комплекс правовых действий органов власти и

управления, определяющий целенаправленное применение налоговых законов. Это также

правовые нормы осуществления налоговой техники при регулировании, планировании

и контроле государственных доходов. Налоговая политика является частью

финансовой политики. Содержание и цели налоговой политики обусловлены

социально-экономическим строем общества и социальными группами, стоящими у

власти. Экономическая обоснованная налоговая политика преследует цель

оптимизировать централизацию средств через

налоговую систему.[1]

В условиях высокоразвитых рыночных отношений налоговая политика используется

государством для перераспределения национального дохода в целях изменения

структуры производства, территориального экономического развития, уровня

доходности населения.

Задачи налоговой политики сводятся к:

-

обеспечению

государства финансовыми ресурсами;

-

созданию

условий для регулирования хозяйства страны в целом;

-

сглаживанию

возникающего в процессе рыночных отношений неравенства в уровнях доходов

населения.

Можно выделить три типа налоговой политики.

Первый тип – политика максимальных налогов, характеризующаяся принципом

“взять все, что можно”. При этом государству уготовлена “налоговая ловушка”,

когда повышение налогов не сопровождается приростом государственных доходов.

Предельная граница ставок определена и зависит от множества факторов в каждом

конкретном случае. Зарубежные ученые называют предельную ставку в 50%.

Второй тип – политика разумных налогов. Она способствует развитию

предпринимательства, обеспечивая ему благоприятный налоговый климат.

Предприниматель максимально выводится из-под налогообложения, но это ведет к

ограничению социальных программ, поскольку государственные поступления

сокращаются.

Третий тип – налоговая политика, предусматривающая достаточно высокий

уровень обложения, но при значительной социальной защите. Налоговые доходы

направляются на увеличение различных социальных фондов. Такая политика введет к

раскручиванию инфляционной спирали.

При сильной экономике все указанные типы налоговой политики успешно

сочетаются. Для России характерен первый тип налоговой политики в сочетании с

третьим.

Налоговая политика как совокупность научно обоснованных и экономически

целесообразных тактических и стратегических правовых действий органов власти и

управления способна обеспечить потребности воспроизводства и рост общественного

богатства. Исходной установкой при проведении налоговой политики служит не

только обеспечение правового порядка взыскания с налогоплательщиков налоговых

платежей, но и проведение всесторонней оценки хозяйственно-экономических

отношений, складывающихся под влиянием налогообложения. Следовательно,

налоговая политика – это не автоматическое выполнение предписаний налоговых

законов, а их совершенствование.

Налоговая политика, проводимая с расчетом на перспективу, – это налоговая

стратегия, а на текущий момент – налоговая тактика. Тактика и стратегия

незаменимы, если государство стремится к согласованию общественных, корпоративных

и личных экономических интересов. Нередко тактические шаги, предпринимаемые

руководством государства по координации налогообложения на текущий момент, экономически

не обоснованы. Это не только препятствует реализации налоговой стратегии, но и

деформирует весь экономический курс государства. Исходя из этого, с учетом

прогнозов ученых, касающихся тенденций экономического развития, объективной

действительности, состояния социального положения в обществе, разрабатываемая

государством налоговая стратегия преследует следующие задачи:

-

экономические

– обеспечение экономического роста, ослабление цикличности производства,

ликвидация диспропорций в развитии, преодоление инфляционных процессов;

-

социальные

– перераспределение национального дохода в интересах определенных социальных

групп путем стимулирования роста прибыли и недопущения падения доходов

населения;

-

фискальные

– повышение доходов государства;

-

международные

– укрепление экономических связей с другими странами, преодоление

неблагоприятных условий для платежного баланса.[2]

Противоречия между тактическими действиями управленческих структур и

общей стратегией налогообложения, утвержденной конституциональными правовыми

актами государства, приводят к разбалансированности бюджета, сбоям в

хозяйственном механизме, торможению воспроизводственных процессов и в конечном

тоге – к экономическому кризису.

Обоснованность тактических действий при проведении налоговой политики играет

огромную роль в формировании доходов бюджета. Бюджетные задания на очередной

финансовый год должны согласовываться с общей стратегией налогообложения. Этого

требуют положения Конституции РФ о разграничении полномочий федерального центра

и регионов. Конституционные права субъектов РФ определяют характер их отношений

с федеральной властью при установлении правовых норм разграничения налогов по

звеньям бюджетной системы.

Налоговая политика осуществляется через налоговый механизм, который

представляет собой совокупность организационно-правовых норм и методов

управления налогообложением, включая широкий арсенал различного рода

надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения

и др.). Государство придает своему налоговому механизму юридическую форму

посредством налогового законодательства и регулирует его. Именно это создает

видимость изолированности налогов от производственных отношений.

Налоговый механизм, рассматриваемый через призму реальной практики,

различен в конкретном пространстве и времени. Так, неоднозначны налоговые

действия на разных уровнях управления и власти, а также существенны различия и

во временном отношении. Налоговый механизм как свод практических налоговых

действий есть совокупность условий и правил реализации на практике положений

налоговых законов. Любое налоговое действие, не базирующееся на объективной

основе, выступает как субъективистское вмешательство в воспроизводственные

процессы, что неминуемо ведет к их деформации. Налоговый механизм позволяет

упорядочить налоговые отношения, опираясь на налоговое право, основы управления

налогообложением.

Налоговый механизм – это область налоговой теории, трактующей это понятие

в качестве организационно-экономической категории, а, следовательно, как

объективно необходимый процесс управления перераспределительными

отношениями, складывающимися при обобществлении части созданного в производстве

национального дохода. Всю сферу отношений, складывающихся в этом процессе,

можно разграничить на три подсистемы: налоговое планирование, налоговое

регулирование и налоговый контроль.

Налоговый механизм, так же как и хозяйственный, соединяет два противоположные

начала:

-

планирование,

т.е. волевое регулирование экономики центральной властью с учетом объективно

действующих экономических законов путем сбалансирования развития всех отраслей

и регионов народного хозяйства, координации экономических процессов в

соответствии с целевой направленностью развития общественного производства;

-

стихийно-рыночная

конкуренция, где свободно на основе прямых и обратных связей взаимодействуют

производители и потребители. Вследствие обособленности производителей и

противоречивости их интересов неизбежно возникают разрушительные явления. Таким

образом, рыночные отношения приводят, с одной стороны, к развитию производства

отдельных субъектов в условиях жесткой конкуренции, а с другой, – к разрыву

хозяйственных связей между обособившимися предприятиями в результате несовпадения

производственной массы товара с его сбытом. Отсюда вытекает необходимость

государственного регулирования рыночных отношений для предотвращения сбоев в

производстве и кризисных тенденций рынка. Таким регулятором в настоящее время

стал налоговый механизм, который признан во всех странах.[3]

Эффективность использования налогового механизма зависит от того, насколько

государство учитывает внутреннюю сущность налогов и их противоречивость.

В налоговой политике проявляется относительная самостоятельность государства.

Изменяя налоговую политику, манипулируя налоговым механизмом, государство получает

возможность стимулировать экономическое развитие или сдерживать его. Налоговое

регулирование охватывает хозяйственную жизнь страны, поскольку налоговые

мероприятия являются наиболее универсальным инструментом воздействия надстройки

на базисные отношения. Цель такого регулирования – создание общего налогового

климата для внутренней и внешней деятельности компаний, особенно

инвестиционной, и обеспечение преференциальных налоговых условий для

стимулирования приоритетных отраслевых и региональных направлений движения

капитала.

Налоговая политика и налоговый механизм определяют роль налогов в

обществе. Эта роль постоянно меняется в зависимости от изменения деятельности

государства. В отличие от функций роль налогов более подвижна и многогранна,

она отражает в концентрированном виды интересы и цели определенных социальных

групп и партий, стоящих у власти.

В основе налоговой политики и налогового механизма обычно заложена

господствующая концепция. Правильность концепции проверяется практикой. Если

налоговая теория не пользуется популярностью и приносит отрицательные

результаты при ее реализации, то ее заменяют новой.

2. Понятие равновесия на рынке труда

Спрос на труд

Неоклассическая функция спроса на труд. Она основывается на предположении,

что на всех рынках господствует совершенная конкуренция. В этом случае

предприниматели получают максимум прибыли, если ценность предельного продукта

труда равняется номинальной ставке заработной платы

|

|

|

|

(1.1)

|

Левая часть уравнения (1.1) показывает, на сколько возрастет выручка

фирмы при увеличении использования труда на единицу, а правая - на сколько при

этом возрастут затраты фирмы на его оплату. До тех пор пока Pdy/dN > W

увеличение занятости сопровождается ростом прибыли. Из равенства (1.1) следует,

что прибыль достигает максимума, когда предельная производительность труда

равна ставке реальной заработной платы w. При

снижении ставки реальной зарплаты для получения максимума прибыли потребуется

использовать больше труда, и наоборот. Следовательно, спрос предпринимателей на

труд представляется функцией ND = ND(w).[4]

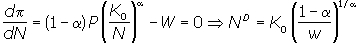

Пусть технология отображается производственной функцией  . Тогда

прибыль

. Тогда

прибыль

Она достигает максимума при

|

|

|

.

|

|

Графически определение объема спроса на труд в неоклассической концепции

представлено на рис. 1.

Ниже изображен график производственной функции y = y(N). Тангенс угла наклона касательной к нему представляет

предельную производительность труда при соответствующем числе занятых. На

основе изменения величины tg по мере

движения вдоль кривой y(N) в нижней части рис. 1

строится график предельной производительности труда. (Примет ли он вид прямой

линии, выпуклой или вогнутой кривой - зависит от скорости изменения крутизны

графика производственной функции.)

по мере

движения вдоль кривой y(N) в нижней части рис. 1

строится график предельной производительности труда. (Примет ли он вид прямой

линии, выпуклой или вогнутой кривой - зависит от скорости изменения крутизны

графика производственной функции.)

Чтобы определить объем спроса на труд, нужно на график предельной

производительности труда наложить график ставки реальной заработной платы (w). Точка их пересечения укажет на количество труда,

обеспечивающее максимум прибыли. Зная количество используемого труда, по

графику производственной функции можно определить объем выпуска.

В коротком периоде спрос на труд изменяется

только в результате изменения ставки реальной заработной платы: при ее снижении

занятость растет, при ее повышении занятость уменьшается (см. рис.1).

В коротком периоде спрос на труд изменяется

только в результате изменения ставки реальной заработной платы: при ее снижении

занятость растет, при ее повышении занятость уменьшается (см. рис.1).

В длинном периоде количество используемого труда может

измениться вследствие технического прогресса или увеличения объема применяемого

капитала. В том и другом случаях график производственной функции сдвинется

вверх, как это показано в верхней части рис.2. Соответственно вверх сдвигается

и график предельной производительности труда y(N). В этих случаях для

прежнего объема производства потребуется меньше труда (N1), который будет

оплачиваться по более высокой ставке реальной зарплаты (w2). Использование

прежнего количества труда (N0) приведет к росту объема производства

до y1 при меньшем повышении цены труда (с w0 до w1).

Увеличение занятости путем снижения ставки зарплаты ниже

естественного уровня равносильно задержке технического прогресса. Так, если

ставку реальной зарплаты установить на уровне w3, то для

производства y0 единиц продукции потребуется N2 единиц труда при

технологии y2(N), которая менее эффективна, чем технология y1(N).

Кейнсианская функция спроса

на труд.

Кейнсианская функция спроса

на труд.

Если в неоклассической концепции объем выпуска

определяется фирмами, стремящимися к максимизации прибыли, то в концепции

Дж.М. Кейнса он задан величиной эффективного спроса. В результате при

заданной технологии спрос на труд является функцией от величины эффективного

спроса: ND = ND(y*).

Если технология соответствует производственной функции  , функция

спроса на труд имеет вид

, функция

спроса на труд имеет вид

|

|

|

,

|

|

где K0 - используемый объем

капитала, а y* - эффективный спрос на рынке благ. Ценность предельного

продукта труда согласно кейнсианской концепции определяет верхний предел ставки

денежной номинальной зарплаты: WD

где K0 - используемый объем

капитала, а y* - эффективный спрос на рынке благ. Ценность предельного

продукта труда согласно кейнсианской концепции определяет верхний предел ставки

денежной номинальной зарплаты: WD Pdy/dN

(рис.3.).

Pdy/dN

(рис.3.).

С помощью модели IS - LM определяется

величина эффективного спроса. По графику производственной функции находим количество

труда (N0), необходимое для производства благ в объеме y*. По графику ценности предельного продукта труда определяется

цена спроса на труд (W0). Фактическая ставка номинальной заработной платы

не обязательно будет равна цене спроса на труд. Если рабочие предлагают труд по

цене ниже W0, то объем спроса на него все равно будет равен N0, так

как фирмы не будут работать «на склад». Но занятость будет меньше N0, если

рабочие потребуют цену выше W0. В этом случае эффективный спрос не будет

удовлетворен и на рынке благ образуется дефицит.

Таким образом, графиком кейнсианской

функции спроса на труд является не линия ac, а

ломаная линия abN0: по мере роста ставки номинальной зарплаты от W0

до a спрос на труд будет сокращаться с N0 до

нуля, но при ставке ниже W0 спрос на труд сохранится на уровне N0.

Уровень занятости в кейнсианской концепции может

измениться только под воздействием факторов, смещающих линии IS и LM.

Предложение труда

Мнения неоклассиков и кейнсианцев совпадают в том, что

по мере повышения ставки заработной платы до определенного уровня предложение

труда растет. Расхождения их взглядов возникают при выведении функции

предложения труда по трем вопросам:

-

на какую ставку зарплаты ориентируются домашние хозяйства при

предложении труда - реальную или номинальную;

-

изменяется ли ставка номинальной зарплаты вверх и вниз или

только вверх;

-

как влияет ставка процента на объем предложения труда.[5]

При построении неоклассической функции потребления мы

обнаружили, что в данном случае предложение труда индивида находится в прямой

зависимости от ставки реальной заработной платы: NS = NS(w)

оставляет полезность свободного времени с полезностью набора благ, который при

существующих ценах можно купить на заработную плату. Поэтому при повышении

уровня цен объем предложения труда не изменится лишь тогда, когда ставка

номинальной зарплаты увеличивается пропорционально уровню цен. Такое

представление основывалось на том, что в XIX в. доходы от труда в

соответствии с «ным законом заработной платы» обеспечивали лишь минимум средств

существования рабочего и его семьи; в этих условиях при повышении уровня цен

необходимо было в такой же мере повысить номинальную зарплату.

Ставка процента в неоклассической концепции определяет

пропорцию распределения имеющихся у индивида благ между нынешним и будущим

потреблением. Ее повышение сопровождается сокращением текущего и увеличением

будущего потребления, а снижение ведет к противоположному результату. Одним из

благ в общей потребительской корзине индивида, определяющей значение его

функции полезности, является свободное время. Поэтому при повышении ставки

процента индивид сокращает нынешнее свободное время, т.е. увеличивает предложение

труда, а при снижении ставки процента - наоборот. Таким образом, согласно неоклассической

концепции предложение труда находится в прямо пропорциональной зависимости не

только от ставки реальной заработной платы, но и от ставки

процента: NS = NS(w,i).

В кейнсианской концепции

предложение труда зависит от ставки номинальной зарплаты. Причем до достижения

полной занятости предложение труда совершенно эластично по отношению к ставке

денежной зарплаты, так как безработные предлагают труд по установившейся цене.

Положение о том, что при принятии решений о предложении

труда домашние хозяйства ориентируются не на реальную, а на номинальную

заработную плату, кейнсианцы обосновывают боязнью

людей потерять работу при наличии безработицы и долгосрочным характером

договоров об оплате труда. В таких условиях при росте уровня цен люди предлагают

то же количество труда, что и до повышения цен, соглашаясь трудиться за меньшую

реальную зарплату. В ХХ в. в развитых странах уровень зарплаты существенно превышает

прожиточный минимум. Поэтому «физиологической» необходимости строго пропорционального

изменения уровня цен и ставки денежной зарплаты нет. С другой стороны, в

современной экономике цена труда, как правило, устанавливается не на рынке совершенной

конкуренции, а в ходе переговоров профсоюза и работодателя при заключении коллективного

договора на ряд лет. В этих условиях при росте уровня цен возможны разные

варианты: от полного отсутствия реакции со стороны продавцов труда (рабочие

подвержены «денежным иллюзиям») до опережающего роста номинальной цены труда

при долговременном экономическом подъеме.

Дж.М. Кейнс полагал, что

ставка номинальной зарплаты изменяется только в одну сторону - вверх, так как

«попытки предпринимателей понизить денежную заработную плату путем пересмотра

соглашений с наемными работниками вызовут гораздо более сильное сопротивление,

нежели постепенное и автоматическое снижение реальной заработной платы в

результате роста цен». Расхождения между неоклассиками и кейнсианцами о роли

ставки номинальной зарплаты при формировании предложения труда можно продемонстрировать

на рис.4.

По концепции неоклассиков, предложение труда реагирует

на изменение уровня цен: по мере его роста

(P0 < P1 < P2) снижается ставка реальной зарплаты

(W/P0  W/P1

W/P1  W/P2)

и вследствие этого уменьшается предложение труда (N0

W/P2)

и вследствие этого уменьшается предложение труда (N0  N1

N1  N2).

Повышение уровня цен вызывает движение вниз по кривой предложения труда:

A

N2).

Повышение уровня цен вызывает движение вниз по кривой предложения труда:

A  B

B  C. В

представлении кейнсианцев рост уровня цен не влияет

на предложение труда: по мере повышения уровня цен график предложения труда в

системе координат w, N превращается в

«веер». В этом случае повышение уровня цен сопровождается перемещением из

точки A в точки B' и C'.

C. В

представлении кейнсианцев рост уровня цен не влияет

на предложение труда: по мере повышения уровня цен график предложения труда в

системе координат w, N превращается в

«веер». В этом случае повышение уровня цен сопровождается перемещением из

точки A в точки B' и C'.

Изменение ставки процента в кейнсианской концепции на

объем предложения труда непосредственно не влияет.

Равновесие и безработица

Равновесие на рынке труда существует тогда, когда

количество запрашиваемого труда равняется количеству предлагаемого.

Согласно неоклассической концепции оно достигается за

счет мгновенной реакции ставки заработной платы на соотношение спроса и

предложения на рынке труда. Благодаря гибкости зарплаты рыночный механизм

обеспечивает полную и эффективную занятость. Полная занятость в данном случае

означает, что каждый желающий продать определенное количество труда по

сложившейся в данный момент цене может осуществить свое желание.

Проиллюстрируем понятие полной и эффективной занятости с помощью рис.5.

При ставке реальной

заработной платы w0 предложение труда полностью соответствует спросу на

него. Но это не значит, что исчерпаны все имеющиеся в данный момент трудовые

ресурсы. Если бы ставка зарплаты поднялась до w1, то предложение труда

возросло бы до N1. Тем не менее в ситуации, представленной на рис.5, нет

безработицы: трудоспособные, им соответствует отрезок N0N1, не желают

наниматься на работу при ставке w0.

При ставке реальной

заработной платы w0 предложение труда полностью соответствует спросу на

него. Но это не значит, что исчерпаны все имеющиеся в данный момент трудовые

ресурсы. Если бы ставка зарплаты поднялась до w1, то предложение труда

возросло бы до N1. Тем не менее в ситуации, представленной на рис.5, нет

безработицы: трудоспособные, им соответствует отрезок N0N1, не желают

наниматься на работу при ставке w0.

Занятость на уровне N0 является эффективной потому,

что каждая дополнительная единица труда дает меньший прирост выпуска, чем

требуется средств для ее оплаты. Это следует из того, что кривая спроса на

труд ND в условиях совершенной конкуренции одновременно представляет

кривую предельной производительности труда. При использовании, например,

дополнительно ( N1 - N0) единиц труда возникают потери,

представленные на рис.5. площадью заштрихованного треугольника.

Когда в стране с низкой производительностью труда

(кривая ND сдвинута влево вниз) рабочие предлагают труд по относительно

высокой цене (кривая NS сдвинута влево вверх), тогда полная занятость

может сочетаться с большими объемами неиспользуемых трудовых ресурсов

(отрезок N1N0 будет большим). В современной экономической теории такая

ситуация на рынке труда интерпретируется как безработица, обусловленная

недостатком капитала. Увеличение капиталовооруженности

труда повысит его предельную производительность (сместит кривую ND вправо

вверх), и уровень полной занятости в неоклассическом понимании возрастет.

Согласно неоклассической концепции равновесие на рынке

труда устойчиво. Если ставка реальной зарплаты окажется равной w1, то,

во-первых, работу начнут искать трудоспособные, им соответствует

отрезок N0N1; во-вторых, спрос на труд сократится до N2. В результате

возникает безработица в размере (N1 - N2). Конкуренция за рабочие

места заставит ищущих работу согласиться на более низкую оплату труда, и ставка

номинальной зарплаты будет снижаться до тех пор, пока ставка реальной зарплаты

не примет значение w0.

Согласно кейнсианской

концепции рынок труда может стабилизироваться при наличии безработицы. На рис.6

совмещены графики кейнсианских функций спроса на труд и его предложения.

Спрос предпринимателей на

труд в размере N0 определился в соответствии с величиной эффективного

спроса, как это было показано на рис.3. Если предприниматели установят ставку

номинальной зарплаты на максимально допустимом для них уровне W0, то

предложение труда будет равно N2 и на рынке труда образуется избыток в

размере (N2 - N0). Несмотря на то что в рассматриваемой ситуации

ищущие работу согласны на более низкую оплату труда, уменьшение ставки зарплаты

ниже W0 не увеличит спрос на труд.

Спрос предпринимателей на

труд в размере N0 определился в соответствии с величиной эффективного

спроса, как это было показано на рис.3. Если предприниматели установят ставку

номинальной зарплаты на максимально допустимом для них уровне W0, то

предложение труда будет равно N2 и на рынке труда образуется избыток в

размере (N2 - N0). Несмотря на то что в рассматриваемой ситуации

ищущие работу согласны на более низкую оплату труда, уменьшение ставки зарплаты

ниже W0 не увеличит спрос на труд.

С позиций классической школы в данном случае цена труда

завышена на величину (W0 - W1). Но даже при снижении ее до W1

сохранится безработица в размере (N1 - N0), которая не устраняется в

ходе стихийного взаимодействия спроса и предложения на рынке труда. В данном

случае рынок труда стабилизируется при неэффективном уровне занятости, так как

предельная производительность труда превышает предельные издержки на него.

Площадь заштрихованного треугольника на рис.6 представляет чистый выигрыш от

увеличения производства путем доведения занятости до N1.

Список литературы

1.

Макконелл К.Р., Брю С.Л. Экономикс: принципы, и проблемы и политика. – М.: ИНФРА-М,

1999.

2.

Налогообложение. Учебник для ВУЗов / Под ред. Иванченко Н.С. - М.: Инфра-М, 2004.

3.

Русакова И.Г. Налоги и налогообложение в России. - М.: Инфра-М, 2004.

4.

Рыночная экономика. Учебник. Том 1, часть 1. – Москва.:

Издательство “Соминтек”. 2003.

5.

Современная экономика / под ред. Мамедова О.Ю. – РД: Феникс,

2004.

6.

Сокуренко С.И. Налоги и налоговые отчисления в РФ. - М.: Финансы,

2005.

7.

Экономика: Учебник / Под ред. А.И. Архипова и др. – М.: Проспект,

2002.

8.

Экономическая теория: Учебник // Под ред. А.И. Добрынина. –

СПб.: Питер, 2003.

[1] Налогообложение.

Учебник для ВУЗов / Под ред. Иванченко

Н.С. - М.: Инфра-М, 2004. – с. 267.

[2] Русакова И.Г. Налоги и налогообложение в России. - М.: Инфра-М, 2004. – с. 212.

[3] Сокуренко С.И. Налоги и налоговые отчисления в РФ. - М.:

Финансы, 2005. – с. 184.

[4] Экономика:

Учебник / Под ред. А.И. Архипова и др. – М.: Проспект, 2002. – с. 285.

[5] Современная

экономика / под ред. Мамедова О.Ю. – РД: Феникс, 2004. – с. 348.