Содержание

Введение............................................................................................................. 4

1 Особенности организации учета

денежных средств и ценных бумаг в существующей системе учета............................................................................ 6

1.1. Экономическое содержание денежных средств................................. 6

1.2 Правовые основы организации учета денежных средств на

предприятии................................................................................................................... 13

1.3 Особенности учета денежных средств............................................... 16

1.4 Принципы формирования

балансовой стоимости ценных бумаг.... 30

1.5 Краткосрочные и

долгосрочные акции в бухгалтерском учете и отчетности................................................................................................................... 34

2 Теоретические основы анализа

денежных средств..................................... 41

2.1 Краткая характеристика фирмы........................................................ 41

2.2. Задачи и методы анализа как функция управления........................ 43

2.3 Анализ движения денежных средств по данным отчетности........... 46

2.4 Экономические и правовые проблемы анализа денежных средств. 54

3 Учет и анализ денежных

средств и ценных бумаг в ОАО «Ресурс».......... 60

3.1. Организация бухгалтерского учета денежных средств................... 60

3.2 Организация бухгалтерского учета ценных бумаг на ОАО

«Ресурс» 79

3.3 Анализ состава и структуры денежных средств по статьям

поступления и расходования данных отчетности........................................................... 83

Заключение.................................................................................................... 128

Список использованных

источников............................................................ 131

Приложение................................................................................................... 135

Введение

Современная Россия живёт в такое время, когда

научно-технический прогресс открывает широкие перспективы улучшения жизни

каждого отдельного человека и общества в целом. Вместе с тем, используемые в

хозяйственной деятельности ресурсы - природные, людские, финансовые, несмотря

на вовлечение в сферу деятельности человека всё новых их запасов и видов, не

беспредельны и имеют свойство истощаться.

Кроме того, в борьбе за право обладания ресурсами для

материального производства и рынками для сбыта продукции и услуг обостряется

конкуренция, как между отдельными товаропроизводителями, так и между

финансово-промышленными группами и регионами.

Победить в этом экономическом соревновании может лишь тот,

кто научился хозяйствовать с максимальной эффективностью, получать из

ограниченного количества ресурсов возможный наибольший результат с наименьшими

затратами. В решении этой повсеместно актуальной задачи всё возрастающая роль

отводится экономическим наукам.

Мощным действенным инструментом управления хозяйственной

деятельности, позволяющим с позиций современной экономики в условиях

ограниченности ресурсов и всё возрастающей конкуренции повысить эффективность

деятельности любого хозяйствующего субъекта, является грамотное управление

денежными средствами.

Основными задачами бухгалтерского учета денежных средств

является точный, полный и своевременный учет этих средств и операций по их

движению; контроль за наличием денежных средств и денежных документов, их

сохранностью и целевым использованием; контроль за соблюдением кассовой и

расчетно-платежной дисциплины; выявление возможности более рационального

использования денежных средств.

Предметом исследования настоящей работы является методика

бухгалтерского учета и анализа денежных средств и ценных бумаг предприятия.

Объектом выступает ОАО «Ресурс»,

занимающееся производством товаров народного потребления.

Целью настоящей дипломной работы является проведение анализа

денежных средств и ценных бумаг, а также анализа расхода денежных средств по

видам деятельности ОАО «Ресурс» и соотношение

получения дохода, учет ценных бумаг осуществляемый на предприятии.

В связи с этим необходимо решить следующие задачи:

– изучить правовые основы организации учета денежных средств

и ценных бумаг на предприятии;

– раскрыть экономическое содержание ценных бумаг и денежных

средств;

– рассмотреть особенности учета денежных средств и ценных

бумаг;

– сформулировать задачи и методы анализа как функция

управления;

– привести методику анализа движения денежных средств и

ценных бумаг;

– исследовать экономические и правовые проблемы анализа

денежных средств и ценных бумаг;

– дать краткую характеристика ОАО «Ресурс»;

– изучить организацию бухгалтерского учета денежных средств

на исследуемом предприятии;

– изучить организацию бухгалтерского учета ценных бумаг на

ОАО «Ресурс»

– провести анализ состава и структуры денежных средств по статьям

поступления и расходования данных отчетности;

– по результатам проведенного анализа сформулировать

предложения по направленности денежных средств и получению прибыли

предприятием, по укреплению и расширению текущей деятельности фирмы.

1 Особенности организации учета денежных средств и

ценных бумаг в существующей системе учета

1.1. Экономическое

содержание денежных средств

Денежные средства организации представляют собой совокупность

денег, находящихся в кассе, на банковских расчетных, валютных, специальных и

депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в

пути и денежных документах.

Денежные средства характеризуют начальную и конечную стадии

кругооборота хозяйственных средств. Скоростью их движения во многом

определяется эффективность всей предпринимательской деятельности организации.

Объемом имеющихся у нее денег, как важнейшего средства платежа по

обязательствам, определяется ее платежеспособность - одна из важнейших

характеристик финансового положения. Абсолютно платежеспособными считаются

организации, обладающие достаточным количеством денежных средств для расчетов

по имеющимся у них текущим обязательствам. Кроме того, организации необходимы

определенные запасы резервных денег для оплаты возможных непредвиденных

обязательств, а также для осуществления неожиданных выгодных инвестиций. Но

всякие излишние запасы денежных средств приводят к замедлению их оборота, т.е.

к снижению эффективности их использования, а в условиях инфляции - и к прямым

потерям за счет их обесценивания.

Денежные средства – это наиболее ликвидная часть оборотных

активов, средства в расчетах организации.

Денежные средства по форме расчетов подразделяются на

наличные и безналичные. Наличные денежные средства находятся в кассе

предприятия в виде наличных денег и денежных документов, также на счетах в

банках, в выставленных аккредитивах и на открытых особых счетах.

Для осуществления расчетов наличными деньгами каждая

организация должна иметь кассу и вести кассовую книгу по установленной форме.

Прием наличных денег организациями при осуществлении расчетов с населением

производится с обязательным применением контрольно-кассовых машин. Наличные

деньги, полученные организациями в банках, расходуются на цели, указанные в

чеке.

Ведение кассовых операций возложено на кассира, который

несет полную материальную ответственность за сохранность принятых ценностей. В

кассе можно хранить небольшие денежные суммы в пределах, установленного банком

лимита для оплаты мелких хозяйственных расходов, выдачи авансов на командировки

и других небольших платежей. Превышение установленных лимитов допускается лишь

в течение трех рабочих дней в период выплаты заработной платы работникам

организации, пособий по временной нетрудоспособности, стипендий, пенсий, премий

(в районах Крайнего Севера – 5 дней).

Исключение составляют денежные средства, взятые в банке для

выплаты заработной платы, пособий по социальному страхованию и стипендий.

Денежные средства, предназначенные на эти цели, могут храниться в кассе

организации в течение трех рабочих дней, включая день получения денег в банке.

Каждая организация обязана обеспечить сохранность денег как в помещении кассы,

так и при доставке их из банка или при сдаче в банк. Администрация несет

ответственность, если по ее вине не были созданы условия, обеспечивающие

сохранность денежных средств при их хранении и транспортировке.

Порядок ведения кассовых операций

систематически проверяет банк (не реже одного раза в два года).

За накоплением наличных средств в

кассах предприятий сверх установленных лимитов обязаны следить обслуживающие их

банки, которые не реже одного раза в 2 года проверяют соблюдение предприятиями,

организациями и учреждениями “Порядка ведения кассовых операций” и работы с

денежной наличностью, направляют сведения о соответствующих нарушениях в

налоговые органы, для принятия мер финансовой и административной

ответственности.

За несоблюдение условий работы с денежной наличностью и

Порядка ведения кассовых

операций с предприятия взимается следующий штраф:

- в 2-кратном размере произведенного

платежа - за превышение предельного

лимита расчетов наличными средствами с другой организацией;

- в 3-кратном размере не

оприходованной суммы - за не оприходование или неполное оприходование в кассу денежной наличности;

- в 3-кратном размере выявленной

сверхлимитной кассовой наличности - за несоблюдение действующего порядка хранения денежных средств, а

также за накопление

денег в кассе сверх лимитов.

Руководитель предприятия, допускающий

указанные нарушения, подвергаются

административному штрафу в размере 50-кратной величины установленной минимальной месячной оплаты труда.

Организации производят расчеты по своим обязательствам с

другими организациями, как правило, в безналичном порядке через банки или

применяют другие формы безналичных расчетов, устанавливаемые Банком России в

соответствии с законодательством Российской Федерации.

Безналичные расчеты осуществляются посредством безналичных

перечислений по расчетным, текущим и валютным счетам клиентов в банках, система

корреспондентских счетов между различными банками, клиринговых зачетов, взаимных

требований через расчетные палаты, а также с помощью векселей и чеков,

заменяющих наличные деньги.

Безналичные расчеты осуществляются в основном через

банковские, кредитные и расчетные организации. Их применение позволяет

существенно снизить расходы на денежное обращение, сокращает способность в

наличных денежных средствах, обеспечивает их более надежную сохранность.

Безналичные расчеты осуществляют по товарным и нетоварным операциям.

Формы безналичных расчетов определены ст. 862 ГК РФ и

положением центрального банка /1/:

расчеты платежными поручениями;

расчеты по инкассо;

расчеты по аккредитиву;

расчеты чеками.

Формы безналичных расчетов избираются организациями

самостоятельно и предусматриваются в договорах, заключаемых организациями с

банками. В рамках безналичных расчетов в качестве участников расчетов

рассматриваются плательщики и получатели средств, а также обслуживающие их

банки и банки-корреспонденты.

В условиях рынка получение платежей является задачей номер

один продолжение кругооборота капитала

возможно только после возмещения переданных покупателям товаров (оказанных

услуг) в виде оплаты или предоставления им коммерческого кредита. Совершенно

очевидно отсюда, что формирование платежной системы страны, адекватной рыночным

отношениям, выдвинулось в число самых неотложных задач российской экономики. В

финансовом секторе экономики практически не задействован огромный пласт

резервов с позиции противодействия инфляции. Он содержится, во–первых, в

организации и развитии межбанковского клиринга. Последний почти не применяется

в стране, что имеет своим негативным последствием для хозяйствующих субъектов

реального сектора – отвлечение немалых средств от развития производства для

поддержания дополнительной ликвидности в условиях действующих валовых расчетов,

а значит возрастание издержек и снижение рентабельности. Во-вторых, достижения

по электронизации платежей имели и продолжают, хотя и в меньшей степени, иметь

ограниченный, урезанный характер. Около 30% экономического оборота

обслуживается «живыми» деньгами, а 70% операций осуществляется без их участия.

С одной стороны, учитывая небольшие объемы, облегчается внедрение совершенных

расчетных технологий – дорогостоящих и сложных, с другой – незаслуженно

оттеснилась на второй план огромная сфера расчетов: межхозяйственных и населения. Не была

разработана комплексная программа реформирования расчетов, охватывающая в

совокупности финансовый, реальный и личный секторы, во взаимной увязке друг с

другом и с общим процессом перестройки экономики.

Другое последствие отставания преобразований расчетов в

реальном секаторе – широкое распространение предварительной оплаты товаров

(услуг), бартера, взаимозачетов. Несмотря на большую надежность в гарантии

платежа по сравнению с предварительной оплатой, не «привился на российской

почве» и аккредитив. Это обусловлено, главным образом, замораживанием средств

на срок его действия, что в условиях высокой инфляции в связи с обесценением

денег неизбежно приводит к прямым потерям покупателей, пополняя число факторов,

генерирующих инфляцию издержек. Вследствие слабости и неподготовленности

платежного инструментария к переходной рыночной экономике, не разработанности

кредитной поддержки сферы расчетов, долларизации экономики, «пышным цветом» в

России «расцвели» неплатежи. За десятилетие реформ (1992-2002 гг.)

относительная величина последних к концу года в процентах к годовому объему ВВП

возросла в несколько раз. К примеру, за 2002 г. задолженность по налогам и

сборам перед консолидированным бюджетом увеличилась на 10,1% и к началу 2003 г.

составила 521,9 млрд. руб. Одной из главных причин такого положения, помимо

общего кризисного состояния российской экономики на переходном этапе своего

развития, является несогласованность, слабая координация в решении указанных

проблем между органами законодательной, исполнительной и денежной властей. В

связи с этим требуется дальнейшее реформирование сферы расчетов.

С этой целью представляется необходимым расширить круг

мероприятий по совершенствованию платежной системы страны, проводимых в настоящее

время в соответствии со Стратегией развития банковского сектора РФ. В

частности, целесообразно предусмотреть комплекс дополнительных мер в проекте

федерального закона «О платежных системах и осуществлении расчетов»,

подготавливаемом Банком России, Минфином РФ и Минэкономразвития согласно п.5.3

Стратегии.

Управление денежной наличностью сводится в конечном итоге к

регулированию величины собственных оборотных средств. Денежные потоки – это

движение денежных средств по заранее наработанным схемам. Практически все

предприятия в России живут и развиваются по графику тригонометрической функции

синус, то есть в различные моменты времени каждое из них переживает

экономические подъемы или спады. Предприятие в период экономического подъема

старается увеличить количество покупателей, разработать или купить проекты

ноу-хау, то есть расширить производство, тем самым глубже внедриться в рынок

идентичных ему предприятий. Возможно, даже предприятие пойдет на риск и освоит

новую сферу деятельности, тем самым, достигая новых горизонтов. Изменения

денежных потоков происходят именно в моменты спадов и подъемов. Логично, что

при подъеме денежные потоки увеличиваются, а при спаде уменьшаются. Денежные

потоки – это ведь лишь русло, по которому в течении многих или нескольких

периодов переправлялись денежные средства от продавца к покупателю, от продавца

и от покупателя к продавцу через кредитные организации. В период спада денежные

потоки уменьшаются, так как на предприятии наступает кризис. Но в любой

ситуации существует выход и для многих предприятий, например для предприятий металлургической

отрасли уменьшение денежных потоков – это одновременно проблема с реализацией

продукции, с невыплатами в бюджет. Если с другой стороны посмотреть на данную

ситуацию, то предприятие во время спада, если тем более он затяжной, рискует,

во-первых, потерять всех покупателей и заказчиков, во вторых, свою нишу на

данном рынке, тем более металлургии, так как в нашей стране в данной отрасли

жестка конкуренция и существуют предприятия монополисты. Сделаем выводы, что во

время спада предприятие – монополист просто может купить предприятие, стоящее в

затруднительной ситуации. Поэтому не в коем случае у нас в России нельзя

находиться на стадии спада длительное время. Деловые руководители давно усвоили

эту само выведенную аксиому и поэтому во время подъема, когда денежные потоки,

как вне, так и внутри предприятия, очень интенсивны, за счет оборачиваемости их

величина стабильна и постоянно увеличивается, вот в этот самый период, как

сказано ранее, стараются осваивать новые рынки, увеличивать число покупателей,

причем покупателей со стабильным экономическим положением дел на рынке. В

случае спада такое предприятие всегда может временно усилить другую сферу

деятельности, то есть оно практически никогда не станет банкротом, чем больше

ниш займет оно во время подъема, тем больше шансов у такого предприятия

продержаться во время очередного спада. По законодательству и из реального

положения вещей видно, что чем больше прибыли получает предприятие , тем больше

оно платит налогов. Налоговая система Российской Федерации несовершенна, об

этом писали многие авторы, но страна прогрессирует и поэтому есть надежда на

то, что когда- нибудь в недалеком будущем власть держащие люди обратят на это

свое внимание. Следовательно, в период подъема при увеличении денежных потоков

и их интенсивном темпе прибыль увеличивается, что влечет к увеличению налогов.

Казалось бы, именно в этот момент следует понижать налоговое бремя, чтобы точек

спада было как можно меньше, но таков закон и с ним не поспоришь. Процентная

ставка налога на прибыль не меняется, но в период спада прибыль минимальна, а

период подъема максимальна, следовательно, большая сумма налогов приходится на

точку максимума, именно в то время, когда средства нужны для расширения рынков

сбыта. Хотелось бы отметить, что предприятия, которые усиленно борются с

экономическими спадами, осваивая новые рынки и приобретая новых покупателей,

платит огромные налоги с прибыли, тем самым стараясь сохранить свою

деятельность, свою нишу, свое место на рынке. Какова бы ни была ставка налога в

создавшейся экономической ситуации, предприятие работает в усиленном режиме,

чтобы существовать, а поэтому бюджет страны будет пополняться за счет таких

предприятий.

1.2 Правовые

основы организации учета денежных средств на предприятии

В соответствии с Гражданским кодексом Российской

Федерации деньги являются одним из видов имущества (ст. 128 ГК РФ) и

соответственно предприятие как юридическое лицо, обладая правом собственности

на свое имущество (ст.48 ГК РФ), в том числе и на денежные средства, имеет

право владеть, пользоваться и распоряжаться последними (ст.209 ГК РФ) своей

волей и в своем интересе (ст.1 ГК РФ). Целью деятельности коммерческого

предприятия является извлечение прибыли, для чего оно вступаете гражданские

правоотношения с другими субъектами права.

Ведение бухгалтерского учета на предприятии осуществляется в

соответствии с нормативными документами, имеющими разный статус. Одни из них

обязательны к применению, другие носят рекомендательный характер (План счетов,

методические указания, комментарии).

В зависимости от назначения и статуса нормативные документы

целесообразно представить в виде следующей структуры:

1 уровень: Гражданский кодекс РФ, части первая и вторая;

Налоговый кодекс РФ, части первая и вторая, включая 25 Главу второй части НК;

Федеральный закон «О бухгалтерском учете»; Положение о бухгалтерском учете и

отчетности в Российской Федерации.

В соответствии со ст. 140 ГК РФ, платежи на территории

Российской Федерации осуществляются путем наличных и безналичных расчетов.

Ст.34 Федерального закона «О Центральном банке Российской

Федерации (Банке России)», в целях организации наличного денежного обращения на

территории Российской Федерации на Банк России возлагаются функции по определению

порядка ведения кассовых операций. С учетом вышеперечисленных законов, Банк

России, в свою очередь, утвердил обязательное для всех предприятий положение «О

правилах организации наличного денежного обращения на территории Российской

Федерации» от 5 января 1998 года N 14-П, а также решением Совета директоров

Центрального банка Российской Федерации от 22 сентября 1993г. № 40 утвердил

«Порядок ведения кассовых операций в Российской Федерации».

Согласно Налоговому кодексу РФ налогоплательщики обязаны в

десятидневный срок сообщить в налоговый орган об открытии или закрытии счетов

в банковских учреждениях. Нарушение установленного срока влечет за собой

взыскание штрафа (ст. 118 НК РФ).

Чтобы обеспечить достоверность данных годовой бухгалтерской

отчетности, предприятия перед составлением такой отчетности обязаны провести

инвентаризацию. Согласно статье 12 Федерального закона от 21 ноября 1996 г. N

129-ФЗ "О бухгалтерском учете", в ходе инвентаризации организации

проверяют и документально подтверждают наличие, состояние и оценку имущества и

обязательств.

2 уровень – это находится Система национальных бухгалтерских

стандартов — Положений по бухгалтерскому учету (ПБУ). На данный момент принято

20 положений, которые регулируют принципы учета отдельных объектов (основных

средств, материально-производственных запасов, имущества и обязательств), а

также общие принципы учета и отчетности (составления учетной политики

организации, нормирования расходов и доходов, условных фактов хозяйственной

деятельности).

Так осуществление операций в иностранной валюте регулируется

Положением по бухгалтерскому учету «Учет активов и обязательств, стоимость

которых выражена в иностранной валюте», утвержденное приказом Минфина РФ от

10.01.2000 г. №2н. ПБУ 3/2000 устанавливает особенности бухгалтерского учета и

отражения в бухгалтерской отчетности активов и обязательств, стоимость которых

выражена в иностранной валюте, связанные с пересчетом стоимости этих активов и

обязательств в рубли. ПБУ 3/2000 должны применять все российские организации за

исключением кредитных организаций и бюджетных учреждений.

3 уровень - методические рекомендации (указания),

инструкции, комментарии, письма Министерства финансов РФ и других ведомств;

Порядок проведения инвентаризации установлен Методическими

указаниями по инвентаризации имущества и финансовых обязательств. Эти указания

утверждены приказом Минфина России от 13 июня 1995 г. N 49.

В соответствии с этим документом на каждом предприятии

должна быть создана постоянно действующая инвентаризационная комиссия. В ее

состав необходимо включить представителей администрации, работников

бухгалтерии, а также других специалистов (инженеров, экономистов, техников и т.

д.). Кроме того, в инвентаризации могут принимать участие аудиторы.

На предприятии важное значение имеет правильная организация

кассы, соблюдение порядка учета наличных денег. Данные вопросы на территории

России регламентируются Инструкцией Центробанка РФ от 04.10.93 г. №18 «Порядок

ведения кассовых операций в Российской Федерации». Все кассовые операции должны

оформляться унифицированными формами первичной учетной документации,

утвержденными Госкомстатом РФ и согласованными с Министерством финансов РФ и

Министерством экономики РФ.

Что касается расчетов с населением, то прием наличных денег

предприятиями при этом производится с обязательным применением

контрольно-кассовых машин. Соответствующие вопросы определены в Законе РФ от 18 июня 1993 г. N 5215-I

"О применении контрольно-кассовых машин при осуществлении денежных

расчетов с населением" (с изменениями и дополнениями), а также в

Положении по применению контрольно-кассовых машин от 30.07.93г. № 745 с

изменениями и дополнениями на 03.09.98г. № 1027, в методических рекомендациях

по использованию данных учета выручки от 18.08.93г. № 51, в Типовых правилах эксплуатации

контрольно-кассовых машин от 30.08.93г. № 104, а также уточняются Приказом ГНС

РФ № ВГ-3-14/36 от 22.06.95г. “Об утверждении Порядка регистрации ККМ в

налоговых органах”.

4 уровень - рабочие документы по бухгалтерскому учету

предприятия: учредительные документы, рабочий план счетов, должностные инструкции,

приказы, планы-графики, приходно-расходные документы, учетные регистры,

бухгалтерская отчетность.

Первичные учетные документы принимаются к учету, если они

составлены по форме, содержащейся в альбомах унифицированных форм первичной

учетной документации.

1.3 Особенности

учета денежных средств

В процессе хозяйственной деятельности организации постоянно

ведут взаимные денежные расчеты. Денежные расчеты производятся либо в виде

безналичных платежей, либо наличными деньгами. Использование наличных денег

при расчетах регламентируется Положением о правилах организации наличного

денежного обращения на территории Российской Федерации, Порядком ведения

кассовых операций в Российской Федерации, утвержденных Центральным банком РФ, и

др. Эти нормативные документы предусматривают:

– наличие специально оборудованного помещения кассы, оснащенного

охранной сигнализацией;

– ведение кассовой книги и других кассовых документов установленной

формы;

– прием наличных денег организациями при осуществлении

расчетов с населением производится с обязательным применением

контрольно-кассовых машин (Правительством РФ утвержден перечень отдельных

категорий организаций, которые в силу специфики своей деятельности либо

местонахождения могут осуществлять денежные расчеты с населением без

применения контрольно-кассовых машин);

– хранение свободных денежных средств в учреждениях банков;

– расходование наличных денег, полученных из банков, строго

на цели, указанные в чеке;

– хранение наличных денег в кассе в пределах лимитов, установленных

обслуживающим банком после согласования с руководством организации.

Для учета кассовых операций применяются следующие типовые

межведомственные формы первичных документов и учетных регистров:

приходный кассовый

ордер (форма №КО-1);

расходный кассовый

ордер (форма №КО-2);

журнал регистрации

приходных и расходных

кассовых ордеров (форма №КО-3);

кассовая книга (форма

№КО-4);

книга учета принятых и

выданных кассиром денежных средств (форма №КО-5).

Эти формы утверждены постановлением Госкомстата России от 18

августа 1998 г. №88 по согласованию с Минфином России и введены в действие с 1

января 1999 г. Поступление денег в кассу и выдачу из кассы оформляют приходными

и расходными кассовыми ордерами. Суммы операций записывают в ордерах не только

цифрами, но и прописью. Приходные ордера подписывает главный бухгалтер, или

лицо им уполномоченное, а расходные – главный бухгалтер, руководитель

организации или лица ими уполномоченные. В тех случаях, когда на прилагаемых к

расходным кассовым ордерам документах, заявлениях имеется разрешительная

подпись руководителя организации, подпись руководителя на расходных кассовых

ордерах не обязательна.

Приходные кассовые ордера и квитанции к ним, расходные

кассовые ордера и заменяющие их документы должны быть заполнены четко и ясно

чернилами и шариковыми ручками или выписаны на пишущей (вычислительной)

машинке. Подчистки, помарки и

исправления, хотя бы и оговоренные, в этих документах не допускаются. Прием и

выдача денег по кассовым ордерам могут производиться только в день их

составления.

Заработную плату, пенсии, пособия по временной

нетрудоспособности, премии, стипендии выдают из кассы не по кассовым ордерам, а по платежным или расчетно-платежным

ведомостям, подписанным руководителем организации и главным бухгалтером. При

получении денег рабочие и служащие расписываются в платежной ведомости. Если

деньги выдаются по доверенности, то в тексте расходного ордера после фамилии,

имени и отчества получателя денег указываются фамилия, имя и отчество лица,

которому доверено получение денег. Когда деньги выдают по ведомости, перед

распиской в получении денег, кассир указывает: «По доверенности». Доверенность

остается у кассира и прикрепляется к расходному кассовому ордеру или платежной

ведомости. Для учета денег, выданных из кассы доверенным лицам (раздатчикам) по

выплате заработной платы и возврата остатка наличных денег и оплаченных

документов, кассир ведет Книгу учета принятых и выданных кассиром денег.

Приходные и расходные кассовые ордера или заменяющие их

документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации

приходных и расходных кассовых документов. Расходные кассовые ордера,

оформляются на платежных (расчетно-платежных) ведомостях на оплату труда и

другие приравненные к ней платежи, регистрируются после их выдачи.

Регистрация приходных и расходных кассовых документов может

осуществляться с применением средств вычислительной техники.

Все операции по поступлению и расходованию денежных средств

кассир записывает в кассовую книгу, которая должна быть пронумерована,

прошнурована и отпечатана сургучной или мастичной печатью. Количество листов в

ней должно быть заверено подписями руководителей организации и главного бухгалтера.

В конце рабочего дня кассир подсчитывает в кассовой книге итоги операции за

день и выводит остаток денег на следующий день. Записи в кассовой книге ведут

шариковой ручкой или чернилами через копировальную бумагу на двух листах. Один

лист книги отрывной, его сдают в конце дня со всеми приходными и расходными

документами в качестве отчета по кассовым операциям под расписку в кассовой

книге. Подчистки и не оговоренные исправления в кассовой книге запрещаются.

Сделанные исправления заверяются подписями кассира и главного бухгалтера

организации.

Учет поступления и выбытия денежных документов оформляют

приходными и расходными кассовыми ордерами. Данные кассовых ордеров кассир

записывает в Книгу движения денежных документов, являющуюся регистром аналитического

учета денежных документов. Аналитический учет денежных документов ведут по их

видам. Один – два раза в месяц кассир составляет в кассовой книге отчет по

поступившим и выбывшим документам. Синтетический учет денежных документов

осуществляется в журнале-ордере №3. По окончанию отчетного периода остатки по

журналу-ордеру сверяют с данными книги движения денежных документов.

Все операции по банковским счетам осуществляются только на

основании расчетных документов. Расчетный документ – это оформленное на бумажном

носителе или в электронном виде распоряжение: плательщика – о списании денежных

средств со своего счета и перечисление их на счет получателя; получателя – о

списании денежных средств со счета плательщика и перечислении на счет,

указанный покупателем. В Положении Центрального банка РФ изложены требования к

оформлению расчетных документов на бумажных носителях информации: расчетные

документы (кроме чеков) заполняются только на пишущей машинке или ЭВМ шрифтом

черного цвета; заполнение чеков производится ручкой с пастой, чернилами черного

или синего цвета или на пишущей машинке шрифтом черного цвета; не допускаются

исправления, подчистке, помарке, а также использование корректирующей жидкости;

расчетные документы должны содержать обязательные реквизиты, установленные

Положением.

Первый экземпляр расчетного документа (кроме чека)

подписывают два уполномоченных лица (или одним лицом, если в организации

отсутствует лицо с правом второй подписи). Кроме того, на документе ставится

оттиск печати. Порядок оформления, приема, обработки электронных расчетных

документов и осуществление расчетов с их использованием регулируется не

Положением, а другими нормативными актами Центрального банка РФ, а также

договорами банков с клиентами. Положением №8 /1/ установлено новая форма

бланков платежного поручения.

Расчеты по инкассо – это банковская операция, посредством

которой банк по поручению и за счет клиента на основании расчетных документов

осуществляет действие по получению от плательщика платежа. Расчеты по инкассо

производятся на основании платежных требований и инкассовых поручений.

Платежные требования применяются при расчетах за товары (работы, услуги), а

также в иных случаях, предусмотренных договором плательщика с его контрагентом.

Платежное требование является расчетным документом, содержащим требования

кредитора (получателя средств) по основному договору к должнику (плательщику)

об уплате определенной денежной суммы через банк.

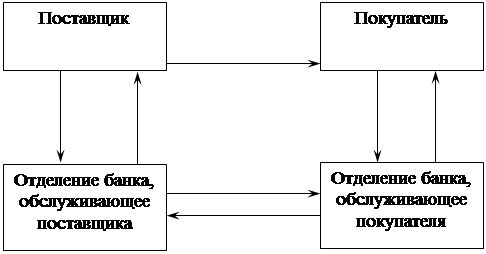

Схема расчета с использованием платежных требований

представлена на рисунке 1.

Инкассовое поручение является расчетным документом, на

основании которого производятся списание денежных средств со счетов плательщика

в бесспорном порядке.

1

2 7

4 5

3

6

Рисунок 1 – Документооборот при расчете платежными

требованиями

1 – отправка документов, подтверждающих отгрузку товара;

2 – сдача платежного требования в четырех или трех

экземплярах на инкассо;

3 – отправка платежного требования в двух экземплярах учреждению

банка плательщика;

4 – извещение покупателя о поступлении платежного

требования-поручения;

5 – отправка покупателю оплаченного платежного требования

поручения;

6 –

извещение об оплате покупателем счета;

7 – перечисление платежа за счет поставщика и извещения об

этом поставщика.

Аккредитивная форма расчета применяется в двух случаях:

когда она установлена договором и когда поставщик переводит покупателя на эту

форму расчетов в соответствии с положениями о поставке продукции

производственно-технического назначения и товаров народного потребления.

Особенность аккредитивной формы расчетов состоит в том, что оплату платежных

документов производят по месту нахождения поставщика сразу после отгрузки им

продукции. Аккредитив – это условное денежное обязательство, принимаемое

банком-эмитентом, по поручению плательщика произвести платежи в пользу

получателя средств по предъявлении последним документов, соответствующих

условиям аккредитива или предоставить полномочия другому банку произвести такие

платежи.

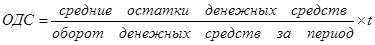

Схема документооборота при аккредитивной форме расчета

представлена на рисунке 2.

4

5 3 1

|

Отделение банка, обслуживающее

покупателя

|

|

|

Отделение банка, обслуживающее

поставщика

|

|

2

Рисунок 2 – Документооборот при аккредитивной форме

расчетов.

1 – аккредитивное заявление;

2 – поручение об открытии аккредитива;

3 – извещение об открытие аккредитива;

4 – отгрузка продукции и отправка соответствующих

документов;

5 – предъявление реестра счетов для немедленной оплаты.

Расчетный чек содержит письменное поручение владельца счета

(чекодателя), обслуживающему его банку, на перечисление указанной в чеке суммы

денег с его счета на счет получателя средств (чекодержателя). Данная форма

расчетов в последние годы все шире используется при одногородних расчетах

(особенно для расчетов с транспортными организациями). Порядок и условия

использования чеков в платежном обороте регулируется Гражданским кодексом РФ, а

в части, им не урегулированной, другими законами и устанавливаемыми в

соответствии с ними банковскими правилами. Бланки чеков являются бланками

строгой отчетности. Их хранение осуществляется в порядке, установленном

нормативными актами Банка России. В соответствии с Положением 8, [1], для

осуществления безналичных расчетов могут применяться чеки, выпускаемые

кредитными организациями. Эти чеки могут использоваться клиентами данной

кредитной организации, а также в межбанковских расчетах при наличии

корреспондентских отношений. Вместе с тем они не могут применяться для расчетов

через подразделения расчетной сети Банка России.

Счет 50 «Касса», предназначен для обобщения информации о

наличии и движении денежных средств в кассе предприятия. Порядок совершения и

оформления кассовых операций регулируется Центральным банком Российской

Федерации. При необходимости на предприятиях (транспорта, связи) к счету 50

«Касса» могут быть открыты субсчета: «Касса предприятия (организации)» и

«Операционная касса». На субсчете «Операционная касса» учитывается наличие и

движение денежных средств в кассах товарных контор (пристаней и эксплутационных

участков, остановочных пунктов, речных переправ, судов, билетных и багажных

кассах портов, вокзалов, кассах хранения билетов, кассах отделения связи. По

дебету счета 50 «Касса» отражается поступление денежных средств в кассу

предприятия. По кредиту счета 50 отражается выплата денежных средств из кассы

предприятия (заработная плата, командировочные, расходы на хозяйственные

нужды).

Счет 51 «Расчетный счет» предназначен для обобщения

информации о наличии и движении денежных средств в российской валюте на

расчетном счете в банке. Порядок совершения

и оформления операций по расчетному счету регулируется Центральным

банком Российской Федерации. По дебету счета 51 «Расчетный счет» отражается

поступление денежных средств на расчетный счет предприятия. По кредиту счета 51

«Расчетный счет» отражается списание денежных средств с расчетного счета

предприятия. Суммы, ошибочно отнесенные в кредит или дебет расчетного счета

предприятия и обнаруженные при проверке выписок банка, отражаются на счете 63

«Расчеты по претензиям».

Счет 52 «Валютный счет» предназначен для обобщения

информации о наличии и движении денежных средств в иностранной валюте на

валютном счете в банке предприятия на территории Российской Федерации и за

рубежом. Порядок совершения и оформления операций по валютному счету

регулируется Центральным банком Российской Федерации. По дебету счета 52

«Валютный счет» отражается поступление иностранной валюты на валютный счет

предприятия, по кредиту 52 счета ее списание. К счету 52 «Валютный счет» могут

быть открыты субсчета:

52-1 «Валютный транзитный счет»;

52-2 «Валютный текущий счет».

Счет 55 «Специальные

счета в банках» предназначен для обобщения информации о наличии и движении

денежных средств в российской и иностранной валюте, находящихся на территории

страны и за рубежом в аккредитивах, чековых книжках, иных платежных документах

(кроме векселей), на текущих, особых и других специальных счетах, а также о

движении средств целевого финансирования (поступлений) в той их части, которая

подлежит обособленному хранению.

К счету 55 «Специальные счета в банках» могут быть открыты

субсчета:

55-1 «Аккредитивы»;

55-2 «Чековые книжки».

На субсчете 55-1 «Аккредитивы» учитывается движение средств,

находящихся в аккредитивах. Порядок осуществления расчетов в форме аккредитивов

регулируется Центральным банком Российской Федерации.

Зачисление денежных средств в аккредитивы отражается по

дебету счета 55 «Специальные счета в банках» и кредиту счетов 51, 52, 90 и

других подобных счетов. Принятые на учет по счету 55 «Специальные счета в

банках» средства в аккредитивах списываются по мере использования их (согласно

выпискам банкам), как правило, в дебет счета 60 «Расчеты с поставщиками и

подрядчиками». Неиспользованные средства в аккредитивах после восстановления

банком на тот счет, с которого они были перечислены, отражаются по кредиту

счета 55 в корреспонденции со счетом 51 или 52. Аналитический учет по субсчету

55-1 «Аккредитивы» ведется по каждому выставленному предприятием аккредитиву.

На субсчете 55-2 «Чековые книжки» учитывается движение

средств, находящихся в чековых книжках. Порядок осуществления расчетов чеками

регулируется правилами банков.

Депонирование средств при выдаче чековых книжек отражается

по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51, 52, 90.

Суммы по полученным в банке чековым книжкам списываются по мере оплаты выданных

предприятием чеков, то есть суммах погашения банком, предъявленных ему чеков

(согласно выпискам банка с кредита счета 55 в дебет счетов учета расчетов).

Суммы по чекам, выданным, но не оплаченным банком (не предъявленным к оплате)

остаются на счете 55; сальдо по субсчету 55-2 «Чековые книжки» должно

соответствовать сальдо по выписке банка. Суммы по возвращенным в банк чекам

(оставшиеся неиспользованными) отражается п кредиту счета 55 в корреспонденции

со счетом 51, 52. Контроль за движением средств в чековых книжках, выданных под

отчет работникам предприятия для расчетов с предприятиями – кредиторами,

ведется оперативно.

Аналитический учет по субсчету 55-2 «Чековые книжки» ведется

по каждой полученной чековой книжке на отдельных субсчетах, открываемых к счету

55 «Специальные счета в банках». Учитывается обособленно хранящихся в банке

средств целевого финансирования (поступлений).

В частности, средств, поступивших на содержание социальных

учреждений, от родителей и иных пользователей, из прочих источников; средств на

финансирование капитальных вложений, аккумулируемых и расходуемых по просьбе

предприятия с отдельного счета; субсидии правительственных органов.

Счет 56 «Денежные документы» предназначен для обобщения информации

о наличии и движении денежных документов, находящихся в кассе предприятия.

Денежные документы учитываются на счете 56 «Денежные документы» по номинальной

стоимости. Аналитический учет денежных документов ведется по их видам.

Акционерные общества могут открывать к счету 56 «Денежные документы»

специальный субсчет 56-1 «Собственные акции, выкупленные у акционеров». На нем

учитываются собственные акции, выкупленные у акционеров акционерным обществом,

для последующей перепродажи или аннулирования.

Счет 57 «Переводы в пути» предназначен для обобщения

информации о движении денежных средств (переводов) в российской и иностранной

валютах в пути, то есть денежных суммах (преимущественно торговая выручка),

внесенных в кассы банков, сберегательные кассы или кассы почтовых отделений для

зачисления на расчетный счет или иной счет, но еще не зачисленные по

назначению.

Счет 58 «Краткосрочные финансовые вложения» предназначен для

обобщения информации о наличии и движении краткосрочных (на срок не более

одного года) вложений (инвестиций) предприятия в ценные бумаги других

предприятий, процентные облигации государственных и местных займов и тому

подобное, также предоставленных предприятием другими предприятиями займов. При

этом вложения в процентные облигации и тому подобные ценные бумаги, а также

предоставленные другими предприятиями займы учитываются на счете 58

«Краткосрочные финансовые вложения», когда установленные сроки их погашения не

превышают одного года. Вложения в другие ценные бумаги, по которым срок погашения

(выкупа) не установлен, учитывается на счете 58 «Краткосрочные финансовые

вложения», когда эти вложения осуществлены без намерения получать доходы по ним

более одного года.

Движение денежных средств за период отражается в

бухгалтерской отчетности предприятия – в бухгалтерском балансе, отчете о

прибылях и убытках, отчете о движении денежных средств.

Бухгалтерский баланс дает информацию об имуществе

организации и источниках его образования на конкретный момент. Сравнение

балансовых показателей по ряду отчетных дат позволяет определить происшедшие за

те или иные периоды изменения в стоимости имущества, его структуре, в

объемах и соотношениях источников

финансирования.

Отчет о финансовых

результатах и их использовании обеспечивает оценку полученных результатов путем

отражения данных о доходах и расходах организации, а также дает информацию об

основных направлениях расходования прибыли.

Однако не вся информация о денежном обороте предприятия

отражается в этих формах отчетности. Для восполнения данного пробела используют

расчет о движении денежных средств, который показывает источники средств

предприятия и направления их использования в определенный период.

Таким образом, Отчет о движении денежных средств

характеризует уровень достаточности ресурсов предприятия.

Можно выделить основные направления использования информации

о движении денежных средств:

– оценка способности предприятия выполнять все свои

обязательства по расчетам с кредиторами, выплате дивидендов и тому подобное по

мере наступления сроков погашения;

– определение потребности в дополнительном привлечении

денежных средств со стороны;

– определение величины капиталовложений в основные средства

и прочие оборотные активы;

– расчет размеров финансирования, необходимых для увеличения

инвестиций в долгосрочные активы или поддержания производственно-хозяйственной

деятельности на нынешнем уровне;

– оценка эффективности операций по финансированию

предприятия и его инвестиционных сделок;

– оценка способности предприятия получать положительные

денежные потоки в будущем.

В отчете о движении денежных средств содержится информация,

дополняющая данные бухгалтерского баланса и Отчета о финансовых результатах в

части определения притока денежных средств, необходимых для выполнения,

запланированного объема финансово-хозяйственных операций. В целях получения

информации о состояние расчетов в народном хозяйстве, начиная с Отчета за

девять месяцев 1995 года, в российскую практику составления бухгалтерской

отчетности о финансовых результатах введен раздел о движении денежных средств.

Он отражает главные пути поступления денежных средств и направлении их

расходования. Однако, для практической работы по анализу платежеспособности

предприятия и его инвестиционного потенциала производится группировка всех

формирующихся на предприятии денежных потоков по трем важнейшим сферам его

деятельности, соответствующим и трем частям формы Отчета о движении денежных

средств:

– денежные потоки от текущей основной (производственной)

деятельности;

– денежные потоки от инвестиционной деятельности;

– денежные потоки от финансовой деятельности.

Главным источником денежных средств от основной деятельности

являются денежные средства, полученные от покупателей и заказчиков.

Используются денежные средства на закупку и размещение товарно-материальных запасов,

производство, реализацию готовой продукции, выплату денег поставщикам, выплату

заработной платы и уплату налогов, штрафов. Производственная деятельность, как

правило, является основным источником прибыли, организации, а положительные

потоки денежных средств, возникающие в результате этой деятельности, могут

использоваться для расширения производства, выплаты дивидендов или возвращения

банковского кредита.

В инвестиционной сфере сосредоточены денежные потоки от

приобретения основных средств и их продаже, нематериальных активов, ценных

бумаг и других долгосрочных финансовых вложений, поступления и уплаты процентов

по займам, от повторной реализации собственных акций. Так как в нормальной

экономической обстановке предприятия обычно стремятся к расширению и модернизации производственных

мощностей инвестиционная деятельность чаще всего приводить к оттоку денежных

средств.

Источниками денежных средств в финансовой деятельности

выступают: поступления от эмиссии акций, полученные кредиты, положительные курсовые

разницы. Используются денежные средства на возвращение задолженности

кредиторам, выплату дивидендов. Финансовая деятельность на предприятии ведется

с целью увеличения его денежных средств и служит для финансового обеспечения

производственно-хозяйственной деятельности.

Все три рассмотренных вида деятельности формируют единую

сумму денежных ресурсов предприятия, нормальное функционирование которого

невозможно без постоянного перелива денежных потоков из одной сферы в другую.

Само существование деятельности организации направлено на обеспечение ее

работоспособности. Даже прибыльная производственно-хозяйственная деятельность

не всегда может приносить достаточную сумму денег для приобретения вне

оборотных средств (недвижимости или оборудования). В подобной ситуации

необходимы новые займы, стоимость которых должна компенсироваться будущими

доходами от инвестиций. В условиях же кризиса неплатежей предприятия вынуждены

изыскивать дополнительное краткосрочное финансирование оборотного капитала. Но

расходы на подобные цели не могут компенсироваться будущими доходами, так как

деньги не были использованы для инвестиций.

1.4

Принципы формирования балансовой стоимости

ценных бумаг

Согласно Порядку отражения операций с ценными

бумагами, утвержденному приказом Минфина

России от 15 января 1997 г. N 2 (далее по тексту - приказ Минфина России N 2),

вложения средств организациями в виде инвестиций в ценные бумаги в

бухгалтерском учете отражаются как финансовые вложения (п.3), последние же принимаются к бухгалтерскому учету

в сумме фактических затрат для инвестора (п.3.2 приказа Минфина России N 2, п.44 Положения по ведению бухгалтерского учета).

При этом

следует подчеркнуть два момента:

а) в

бухгалтерском учете под "фактическими", "фактически

произведенными" затратами понимаются не только те затраты, которые уже

фактически оплачены, но и те, которые еще лишь начислены в соответствии с

допущением временной определенности фактов хозяйственной деятельности, то есть

независимо от их фактической оплаты (п.7 Положения по бухгалтерскому учету "Учетная политика

организации" ПБУ 1/98, утвержденного приказом Минфина РФ от 9 декабря 1998 г. N 60н, далее - ПБУ 1/98). Применительно

к ценным бумагам это подтверждается тем, что в пункте 44 Положения по ведению бухгалтерского

учета говорится об отражении "полностью не оплаченных" финансовых

вложений (кроме займов) "в полной сумме фактических затрат их приобретения

по договору"; б) необходимым условием списания затрат по приобретению

ценных бумаг на счета учета финансовых вложений является - наряду с завершением

начисления этих затрат - переход к организации права собственности на данные

облигации. Как зафиксировано в пункте 3.1

приказа Минфина России N 2, указанные счета используются для учета

"приобретенных" ценных бумаг, бумаги же, не являющиеся собственностью

организации, нельзя считать "приобретенными" ею.

В связи с

этим напомним, что момент перехода права собственности на акции и облигации,

являющиеся эмиссионными ценными бумагами, определяется в порядке, установленном

статьей 29 Закона о рынке ценных бумаг):

- в случае

нахождения сертификата ценной бумаги непосредственно у ее владельца - в момент

передачи этого сертификата приобретателю (для предъявительских ценных бумаг)

или с момента передачи ему сертификата после внесения приходной записи по

лицевому счету приобретателя (для именных ценных бумаг);

- в случае

депонирования (хранения) сертификата на документарную ценную бумагу в

депозитарии или в случае бездокументарных ценных бумаг - в момент (с момента)

внесения приходной записи по счету депо или по лицевому счету приобретателя.

Все

хозяйственные операции, проводимые организацией, должны оформляться

оправдательными документами (п.1 ст.9

Федерального закона РФ от 1 ноября 1996 г. N 129-ФЗ "О бухгалтерском

учете", далее по тексту - Закон о бухгалтерском учете). Эти документы

служат первичными учетными документами, на основании которых ведется

бухгалтерский учет.

Таким

образом, до получения указанных выше документов, подтверждающих переход к

инвестору права собственности на эмиссионные ценные бумаги, затраты, связанные

с приобретением бумаг, не могут быть списаны со счета предварительного учета

затрат на счета учета финансовых вложений.

Дебет 76 субсчет "Авансы выданные" Кредит 51

-

перечислены средства в оплату ценных бумаг;

Дебет 58 субсчет 1 "Паи и акции", 2 "Долговые

ценные бумаги" Кредит 76

-

оприходованы ценные бумаги после получения документов о переходе права

собственности.

Право

собственности на вексель как ордерную ценную бумагу удостоверяется указанием на

его лицевой (при выдаче) или оборотной (при совершении индоссамента) стороне

имени векселедержателя (кредитора) или (при бланковом индоссаменте) самим

фактом нахождения векселя у векселедержателя*(2).

С другой

стороны, если права на ценные бумаги перешли к организации еще до их полной

оплаты, то они также должны быть переведены в состав финансовых вложений в

полной сумме фактических затрат. Непогашенная сумма относится по статье

кредиторов в пассиве бухгалтерского баланса (п.44 Положения по ведению бухгалтерского учета, п.23 приказа Минфина РФ N 60н).

Дебет 58 субсчет 1 "Паи и акции", 2 "Долговые

ценные бумаги" Кредит 76

-

оприходованы ценные бумаги после получения документов о переходе права

собственности;

Дебет 76 субсчет "Авансы выданные" Кредит 51

-

перечислены средства в оплату ценных бумаг.

С учетом

сказанного следует иметь в виду, что в новом Плане счетов ситуация оплаты расходов по приобретению ценных бумаг

до перехода права собственности на них и ситуация перехода права собственности

на ценные бумаги до оплаты расходов по их приобретению не разделяются, при этом

операция приобретения ценных бумаг как финансовых вложений описана в

синтезированном виде: финансовые вложения, осуществленные организацией,

отражаются по дебету счета

58 "Финансовые

вложения" и кредиту счетов, на которых учитываются ценности, подлежащие

передаче в счет этих вложений. Например, приобретение организацией ценных бумаг

других организаций за плату проводится по дебету счета 58 "Финансовые вложения" и

кредиту счета 51 "Расчетные счета" или 52 "Валютные счета".

Напомним

также, что в новом Плане

счетов изменена

схема записей по принятию ценных бумаг к бухгалтерскому учету. Согласно приказу Минфина России N 2, для

предварительного учета фактических затрат по приобретению ценных бумаг

применялся счет 08 "Капитальные вложения"

субсчет "Ценные бумаги", который теперь в учете данной операции не

участвует; вместо него для предварительного учета затрат, по нашему мнению,

следует использовать счет

76 "Расчеты с

прочими дебиторами и кредиторами" субсчет "Авансы выданные". В

пользу такого варианта свидетельствует нынешний порядок учета процентов по

заемным средствам, использованным для осуществления предварительной оплаты

материально-производственных запасов, других ценностей (к которым как раз и

относятся ценные бумаги. - А. Р.), работ, услуг или выдачи авансов и задатков в

счет их оплаты: такие проценты относятся организацией-заемщиком на увеличение

дебиторской задолженности, образовавшейся в связи с предварительной оплатой и

(или) выдачей авансов и задатков на указанные выше цели (п.15 ПБУ 15/01).

Однако не

будет ошибочным и предварительный учет затрат по приобретению ценных бумаг на

специально выделенном для этого субсчете счета 58 "Финансовые вложения". Обоснованием для такого решения может

служить допустимость аналогичного порядка для учета материалов: расходы,

связанные с их приобретением (так называемые транспортно-заготовительные

расходы), разрешается относить на отдельный субсчет к счету

"Материалы" (подп."б" п.83 Методических указаний по бухгалтерскому учету материально-производственных

запасов, утвержденных приказом Минфина РФ от 28 декабря 2001 г. N

119н, далее - приказ Минфина РФ N 119н).

Кроме того,

в новом Плане счетов вместо двух отдельных синтетических

счетов для учета соответственно долго- и краткосрочных ценных бумаг (06 "Долгосрочные финансовые вложения", 58 "Краткосрочные финансовые вложения")

применяется один счет

58 "Финансовые

вложения", а раздельное отражение долго- и краткосрочных вложений должно

обеспечиваться средствами аналитического учета.

Достаточно

подробный и вместе с тем открытый перечень возможных затрат по приобретению

ценных бумаг дан в пункте

3.2 приказа Минфина

России N 2:

- суммы,

уплачиваемые в соответствии с договором продавцу;

- суммы,

уплачиваемые специализированным организациям и иным лицам за информационные и

консультационные услуги, связанные с приобретением ценных бумаг;

-

вознаграждения, уплачиваемые посредническим организациям, с участием которых

приобретены ценные бумаги;

- расходы по

уплате процентов по заемным средствам, используемым на приобретение ценных

бумаг до принятия их к бухгалтерскому учету;

- иные

расходы, непосредственно связанные с приобретением ценных бумаг.

К иным

расходам можно отнести, в частности, суммы, уплачиваемые покупателем

специализированному регистратору или депозитарию за перерегистрацию права

собственности на приобретенные ценные бумаги, а также НДС, уплаченный по

услугам, связанным с приобретением ценных бумаг.

1.5

Краткосрочные и долгосрочные акции в бухгалтерском учете и отчетности

Правильное

определение срока ценных бумаг (кратко- или долгосрочные) в целях

бухгалтерского учета и отчетности важно и для инвестора, и для эмитента

(векселедателя) как минимум потому, что эти сроки влияют на величину расчетных

коэффициентов, характеризующих положение организации, ее финансовую

устойчивость и инвестиционную привлекательность.

Финансовые

вложения представляются в балансе как краткосрочные, если срок обращения

(погашения) по ним составляет не более 12 месяцев после отчетной даты. Так

утверждается в пункте

23 приказа Минфина

РФ N 60н. Остальные финансовые вложения представляются как долгосрочные и

отражаются в разделе "Внеоборотные активы".

Приведенный

здесь критерий дифференциации финансовых вложений, в том числе ценных бумаг на

долго- и краткосрочные, во-первых, носит сугубо объективный характер, а

во-вторых - является относительным, поскольку "привязан" к каждый раз

изменяющейся "отчетной дате". И если организация приобрела на

вторичном рынке вексель с двухлетним сроком обращения за полгода до его

погашения, то она должна показать его в балансе как краткосрочное финансовое

вложение, а тот же вексель, приобретенный за полтора года до погашения с

намерением продать его через два месяца, - как долгосрочное.

Одновременно

в пункте 23 приказа Минфина РФ N 60н сказано,

что при отражении группы статей "Долгосрочные финансовые вложения"

следует руководствоваться приказом

Минфина РФ N 2. Однако, согласно пункту 3.1

данного приказа, к долгосрочным относятся ценные бумаги, у которых

установленный срок погашения превышает один год или которые приобретены с

намерением получать доходы по ним более одного года, а к краткосрочным -

установленный срок погашения которых не превышает одного года или которые

приобретены без намерения получать доходы по ним более одного года.

В данном

случае имеют место другие критерии разделения ценных бумаг на кратко- и

долгосрочные:

- во-первых,

наряду с объективным (установленный срок погашения) дается и субъективный

критерий - намерение организации в отношении длительности получения дохода по

облигации;

- во-вторых,

объективный критерий (длительность срока до погашения) является абсолютным,

неизменным, так как связан не с отчетной датой, а с установленным сроком

погашения, под которым понимается срок, определенный в проспекте эмиссии (или

на самой бумаге, если она не является эмиссионной). Следовательно, этот срок не

исчисляется организацией самостоятельно.

Исходя из

указанных критериев вексель с двухлетним сроком обращения, приобретенный на

вторичном рынке за полгода до его погашения, следует учитывать в качестве

долгосрочной ценной бумаги. А тот же вексель, приобретенный за полтора года до

погашения, если намерение продать его через два месяца зафиксировано

организационно-распорядительным документом руководителя организации или

уполномоченного им лица, - как краткосрочную ценную бумагу (например, по

одноименным субсчетам счета

58 "Финансовые

вложения"). То есть в обоих случаях прямо противоположным образом по

отношению к тому, как этот вексель должен быть отражен в балансе.

На практике

возможны два способа разрешения описанного противоречия.

1. Считать,

что и в бухгалтерском учете ценные бумаги должны подразделяться на кратко- и

долгосрочные на основе критериев, установленных приказом Минфина РФ N 60н, как более поздним,

чем приказ Минфина РФ N 2 документом. Однако приказ Минфина РФ N 2, зарегистрирован

Минюстом России, то есть содержит правовые нормы, а приказ Минфина РФ N 60н по заключению

Минюста России в регистрации не нуждается, а значит, таковых норм не содержит.

Таким образом, в рассматриваемой ситуации более поздний нормативный акт

формально имеет меньшую юридическую силу, чем более ранний. Поэтому логика

приоритетности здесь, по-видимому, не вполне подходит.

2. Согласно статье 2 Закона о бухгалтерском учете, вся

бухгалтерская отчетность составляется на основе данных бухгалтерского учета. В

то же время применительно к соотношению данных внутри самого бухгалтерского

учета закон использует более сильную формулировку: данные по аналитическим и

синтетическим счетам должны соответствовать друг другу (п.4 ст.8). Это различие, как представляется,

позволяет говорить о допустимости определенных несовпадений данных

бухгалтерского учета и бухгалтерской отчетности, тем более что ряд таких

несовпадений является прямым следствием нормативно установленных правил.

Например,

при создании резерва под обесценение ценных бумаг или

материально-производственных ценностей, резервов сомнительных долгов стоимость

резервируемых ценностей и обязательств по данным бухгалтерского учета будет

отличаться от их стоимости, показанной в балансе.

Такой подход

позволяет признать вполне допустимым несовпадение критериев, на основе которых

финансовые вложения подразделяются на кратко- и долгосрочные, с одной стороны,

в бухгалтерском учете, а с другой - в бухгалтерской отчетности. Слабое место

этой аргументации: изо всех форм бухгалтерской отчетности наибольшим

соответствием бухгалтерским проводкам характеризуется бухгалтерский баланс,

поскольку именно и только в нем воспроизводится принцип двойной записи. Отсюда

и обратная связь - рекомендации по формированию показателей баланса в

наибольшей мере являются одновременно и рекомендациями по осуществлению

соответствующих бухгалтерских записей.

Учет

основной суммы долга по займу, привлеченному посредством облигации или векселя,

с 2002 года осуществляется в соответствии с подпунктом "б" пункта 18 ПБУ 15/01: по размещенным облигациям

и выданным векселям организация-эмитент (векселедатель) отражает номинальную

стоимость облигаций и векселей как кредиторскую задолженность.

Кроме того,

на порядок учета облигационных и вексельных займов с учетом их специфики

распространяются нормы пунктов 3-6

ПБУ 15/01. Согласно этим нормам, в случае неразмещения или неполного размещения

облигационного займа эмитент приводит информацию о недополученных суммах в пояснительной

записке к годовой бухгалтерской отчетности.

Задолженность

эмитента по полученным облигационным и вексельным займам в бухгалтерском учете

подразделяется на краткосрочную и долгосрочную. Указанная краткосрочная или

долгосрочная задолженность может быть срочной или просроченной.

При этом:

-

краткосрочной задолженностью считается задолженность, срок погашения которой,

согласно условиям эмиссии, не превышает 12 месяцев;

-

долгосрочной задолженностью считается задолженность, срок погашения которой,

согласно условиям эмиссии, превышает 12 месяцев;

- срочной

задолженностью считается задолженность, срок погашения которой, согласно

условиям эмиссии, не наступил или продлен (пролонгирован) в установленном

порядке;

-

просроченной задолженностью считается задолженность с истекшим, согласно

условиям договора, сроком погашения; В соответствии с установленной в

организации-эмитенте (векселедателе) учетной политикой организация может

переводить долгосрочную задолженность в краткосрочную или учитывать находящиеся

в ее распоряжении заемные средства, срок погашения которых по условиям эмиссии

превышает 12 месяцев, до истечения указанного срока в составе долгосрочной

задолженности. При выборе первого варианта перевод долгосрочной задолженности

по полученным облигационным и вексельным займам в краткосрочную производится в

момент, когда по условиям эмиссии до возврата основной суммы долга остается 365

дней;

Организация-эмитент

(векселедатель) по истечении срока платежа обязана обеспечить перевод срочной

задолженности в просроченную. Перевод срочной краткосрочной или долгосрочной

задолженности по полученным облигационным займам в просроченную производится в

день, следующий за днем, когда по условиям эмиссии (векселя) эмитент

(векселедатель) должен был осуществить возврат основной суммы долга. В

бухгалтерском балансе эмитента (векселедателя) сумма задолженности по

размещенному облигационному займу (выданным в оформление отношений денежного

займа векселям) показывается в группе статей "Займы и кредиты" раздела "Долгосрочные обязательства"

(по займам, подлежащим погашению в соответствии с договорами более чем через 12

месяцев после отчетной даты) или раздела

"Краткосрочные обязательства" - если числящиеся в бухгалтерском учете

суммы займов подлежат погашению в соответствии с договором в течение 12 месяцев

после отчетной даты. При этом указанный срок исчисляется начиная с первого

числа календарного месяца, следующего за месяцем, в котором эти обязательства

были приняты к бухгалтерскому учету, с учетом условий договоров о сроках погашения

обязательств.

Обязательства,

представляемые в бухгалтерском балансе как долгосрочные и предполагаемые к

погашению в отчетном году, могут быть представлены на начало этого отчетного

года как краткосрочные. Факт представления обязательств, учтенных ранее как

долгосрочные, в качестве краткосрочных необходимо при этом раскрыть в

пояснениях к бухгалтерскому балансу.

Таким

образом, в данном случае - в отличие от ситуации с отражением ценных бумаг у

инвестора - нет различия между критериями разделения долговых ценных бумаг на

кратко- и долгосрочные в бухгалтерском учете, с одной стороны, и в

бухгалтерской отчетности - с другой.

Необходимая

расшифровка состава и изменения в течение отчетного года сумм обязательств

организации по облигационным и вексельным займам приводится в пояснениях к

бухгалтерскому балансу и отчету о прибылях и убытках (п.52 приказа Минфина России N 60н). В пункте 33 ПБУ 15/01 уточняется, что в

бухгалтерской отчетности организации должна отражаться информация:

- о

величине, видах, сроках погашения выданных векселей и размещенных облигаций;

- о суммах

затрат по займам, включенных в операционные расходы и в стоимость

инвестиционных активов.

Задолженность

по векселям, выданным в оплату товаров (работ, услуг), отражается в группе

статей "Кредиторская задолженность" по статье "Векселя к

уплате" (п.54 приказа Минфина РФ N 60н).

2 Теоретические основы

анализа денежных средств

2.1 Краткая

характеристика фирмы

Фирменное

наименование общества: Открытое акционерное общество “Ресурс”, сокращенное наименование

общества: ОАО ”Ресурс”.

Место нахождение

общества: Россия, г. Екатеринбург, ул.

Главная, 1.

Общество является

юридическим лицом с момента его государственной регистрации и имеет в

собственности обособленное имущество, отражаемое на его самостоятельном

балансе, включая имущество, переданное ему учредителем в счет паевого взноса.

Общество от своего имени приобретает и осуществляет имущественные и личные

неимущественные права, несет обязанности, является истцом и ответчиком в

судебных органах.

Общество имеет

круглую печать, штамп и бланки со своим наименованием на русском языке и другие

необходимые реквизиты.

Выполнение работ и

услуг осуществляется по ценам и тарифам, установленным обществом

самостоятельно, кроме случаев, прямо предусмотренных законодательством.

Целью общества

является извлечение прибыли и создание социальных условий для работников

общества.

Исключительным

предметом деятельности общества является: производство и реализация товаров

народного потребления, промышленной, строительной продукции и изготовление

мебели, металлоизделий, стройматериалов, выполнение заказов; разработка,

изготовление и ремонт нестандартного оборудования, систем сигнализации,

приспособлений, бытовой техники для предприятий и граждан;

строительно-монтажная деятельность; производство и реализация продукции

общественного питания; дилерская деятельность; посредническая и

торгово-закупочная деятельность; организация отдыха и туризма; транспортные

услуги юридическим и физическим лицам.

Для обеспечения

деятельности общества за счет вкладов учредителей создается уставный капитал в

размере 20000 рублей. Между учредителями доли распределяются в соотношении:

5000 руб. – 25% доли.

На момент регистрации

общества каждый из учредителей обязан внести не менее 50% своего вклада деньгами,

имуществом, или иными основными средствами.

Органами управления

общества являются: общее собрание учредителей, директор (исполнительный орган),

ликвидационная комиссия. Органом контроля за финансово-хозяйственной

деятельностью общества является ревизионная комиссия.

Общество осуществляет

учет результатов своей деятельности, ведет бухгалтерский оперативный и

статистический учет и отчетность в порядке установленном действующим

законодательством РФ, представляет отчетность в

ГНИ и другие уполномоченные на то органы, и несет ответственность за ее

достоверность и своевременность. Финансовый год устанавливается с момента

регистрации общества и заканчивается 31 декабря. Последующий финансовый год

равен календарному, т.е. с 1 января по

31 декабря включительно.

Прекращение

деятельности общества происходит путем реорганизации или ликвидации в

соответствии с Федеральным Законом “

Об обществах с ограниченной ответственностью” и ст. 61-65 ГК РФ.

Общество

ликвидируется: по решению его учредителей; по решению судебных органов или в

иных случаях, предусмотренных законом.

Основными

поставщиками сырья и материала для работы фирмы являются: ООО «Ламинат – мебель

комплект» г.Челябинск, ООО «Светозар» г. Челябинск, ООО Златоустовский завод

металлоконструкций г. Златоуст, ООО «Панарама и К», г. Златоуст. Изготовление

товаров народного потребления, то есть готовая продукция ОАО «Ресурс», имеет

большое значение для нашего города, потому что предприятие, занимающиеся такого

рода деятельностью, является единственным в Екатеринбурге. Поэтому вся

продукция ОАО «Ресурс» (кровати одно-двух спальные, кровати двухярусные,

кухонные гарнитуры, прихожие, мягкие диваны и кресла и т.п.) предназначена для

физических и юридических лиц – жителей города Екатеринбург.

2.2. Задачи и методы

анализа как функция управления

Реализация

большинства управленческих решений по проведению хозяйственных операций связана

с использованием денежных средств, обеспечивающих поддержание необходимого

объема оборотного капитала и направляемых на финансирование внеоборотных

активов организации и долгосрочные финансовые вложения в деятельность других

хозяйствующих субъектов.

Управление денежными

средствами подразумевает целенаправленное воздействие со стороны субъекта

управления на денежные потоки организации и включает следующие основные

аспекты: учет движения денежных средств прогнозирование и анализ денежных

потоков.

Денежный поток – это

совокупность распределенных во времени объемов поступления и выбытия денежных

средств в процессе хозяйственной деятельности организации.

Поступление (приток)

денежных средств называется положительным потоком, выбытие (отток) денежных

средств – отрицательным денежным потоком. Разность между положительным и

отрицательным денежными потоками по каждому виду деятельности или по

хозяйственной деятельности организации в целом называется чистым денежным

потоком.

Понятие денежный

поток является обобщающим и содержит в себе большое количество разнообразных

видов потоков денежных средств, возникающих в процессе функционирования организации.

Для обеспечения всестороннего, глубокого анализа денежные потоки организации

классифицируются по нескольким основным признакам.

Целью анализа

денежных потоков является подготовка информации об объемах, временных

параметрах, источниках поступления и направлениях расходования денежных

средств, которая необходима для обоснованного принятия решений по управлению

ими с учетом влияния объективных и субъективных, внутренних и внешних факторов.

В соответствии с ПБУ

4/99 «Бухгалтерская отчетность организации», утвержденным приказом Минфина

России от 6.07.99 г. N 43н, по видам деятельности выделяют три вида денежных

потоков: по текущей, инвестиционной и финансовой деятельности.

Денежные потоки по

текущей деятельности формируются в результате деятельности организации,

преследующей извлечение прибыли в качестве основной цели (для коммерческих

организаций) либо не имеющей извлечение прибыли в качестве такой цели в

соответствии с предметом и целями деятельности (для некоммерческой

организации).

Денежные потоки по инвестиционной

деятельности складываются в результате деятельности организации, связанной с

капитальными вложениями в различные виды основных средств и нематериальных

активов, а также их продажей и осуществлением долгосрочных финансовых вложений

в другие организации, выпуском облигаций и других ценных бумаг долгосрочного

характера.

Денежные потоки по

финансовой деятельности генерируются в результате деятельности организации,

связанной с осуществлением краткосрочных финансовых вложений, выпуском и

выбытием ранее приобретенных ценных бумаг краткосрочного характера.

На рисунке 3

представлена схема денежных потоков, где стрелки, направленные внутрь,

показывают притоки денежных средств, наружу — оттоки.

Рисунок 3 – Денежные

потоки

Денежные потоки

планируются, для чего составляется план доходов и расходов на год с разбивкой

по месяцам, а для оперативного управления — по декадам или пятидневкам. Если

прогнозируется положительный остаток денежных средств на протяжении довольно

длительного времени, то следует предусмотреть пути выгодного их использования.

В отдельные периоды может возникнуть недостаток денежной наличности. Тогда

нужно спланировать источники привлечения заемных средств.