Содержание

Введение................................................................................................................................................................. 3

1. Оценка недвижимости методом

капитализации дохода................................... 4

1. Метод прямой капитализации.............................................................................................................. 4

2. Способ рыночной экстракции

для идентичных объектов........................................................ 6

3. Способ рыночной экстракции

для разнородных объектов.................................................... 10

4. Доход от объекта....................................................................................................................................... 11

2.

Практические аспекты оценки стоимости инвестиционного проекта 14

1.

Краткая характеристика проекта или его резюме..................................................................... 14

2.

Предпосылки и основные идея проекта.......................................................................................... 15

3.

Планирование, реализация проекта.................................................................................................. 17

4. Финансовый

план и оценка эффективности инвестиций...................................................... 18

Заключение....................................................................................................................................................... 21

Список используемой литературы............................................................................................ 22

Введение

Актуальность темы заключается в том, что в связи с

переходом нашей страны к рыночной экономике требуется углубленного развития

ряда новых областей науки и практики. Процесс приватизации, возникновение

фондового рынка, развитие системы страхования, переход коммерческих банков к

выдаче кредитов под залог имущества формируют потребность в новой услуге —

оценке стоимости предприятия (бизнеса), определении рыночной стоимости его

капитала.

Рыночная оценка бизнеса во многом зависит от того, каковы

его перспективы. При определении рыночной стоимости бизнеса учитывается только

та часть его капитала, которая может приносить доходы в той или иной форме в

будущем. При этом очень важно, на каком этапе развития бизнеса собственник

начнет получать данные доходы и с каким риском это сопряжено. Все эти факторы,

влияющие на оценку бизнеса, позволяет учесть метод капитализации дохода.

Целью данной работы является рассмотрение оценки

недвижимости методом капитализации дохода.

1. Оценка недвижимости методом

капитализации дохода

Данный метод заключается в расчете текущей стоимости будущих

доходов, полученных от использования объекта с помощью коэффициента

капитализации:

1.

Метод прямой капитализации

Метод прямой капитализации применяется в тех случаях, когда

имеется достаточное количество данных для оценки дохода, доход с недвижимости

является стабильным или, по крайней мере, ожидается, что текущие денежные

доходы приблизительно будут равны будущим или темпы их роста умеренны. Это

касается, например, объектов с четко определенной арендной платой на многие

годы вперед. В силу того, что текущая стоимость очень чувствительна к

изменениям коэффициента, для его использования необходимы четкие рыночные

указания на его величину.

Основное преимущество этого метода — простота расчетов.

Другое преимущество состоит в том, что метод прямой капитализации в конечном

счете непосредственно отражает рыночную конъюнктуру. Это связано с тем, что при

его применении, как правило, берется достаточно большое количество сделок с

недвижимостью и проводится их анализ с точки зрения дохода и стоимости.

Однако метод не следует применять, когда отсутствует

информация о рыночных сделках; если объект еще не построен, а значит, не вышел

на режим стабильных доходов; когда объект подвергся серьезным разрушениям в

результате стихийного бедствия, т. е. требует серьезной реконструкции.

Метод имеет еще один серьезный недостаток. Дело в том, что в

формуле расчета текущей стоимости присутствует ежегодный доход. В качестве

этого дохода при оценке недвижимости берется так называемый чистый операционный

доход. Это такой доход, который получается из потенциального валового дохода

после вычитания из него всех возможных потерь и операционных расходов, включая

резерв на замещение. Эта информация очень часто относится к разряду

коммерческих тайн, и доступ к ней крайне ограничен. В силу этого задача сбора

информации о рыночных сделках и, следовательно, расчет коэффициента

капитализации является довольно сложной проблемой.

Практическое применение метода капитализации предусматривает

следующие основные этапы:

1. Анализ финансовой отчетности, ее нормализация и

трансформа ция (при необходимости).

2. Выбор величины прибыли, которая будет капитализирована.

3. Расчет адекватной ставки капитализации.

4. Определение предварительной величины стоимости.

5. Проведение поправок на наличие нефункционирующих активов

(если таковые имеются).

6. Проведение поправок на контрольный или неконтрольный

характер оцениваемой доли, а также на недостаток ликвидности (если они необходимы).

При применении этого метода возникает целый ряд проблем.

Во-первых, как определить чистый доход предприятия, во-вторых, как выбрать

ставку капитализации.

При расчете чистого дохода важно правильно выбрать период

времени, за который производятся расчеты. Это могут быть несколько периодов в

прошлом, обычно пять, а могут использоваться данные о доходах за несколько

периодов в прошлом и прогнозы на ближайшее будущее.

В качестве капитализируемой величины прибыли может выступать

либо чистая прибыль после уплаты налогов, либо прибыль до уплаты налогов, либо

величина денежного потока. В большинстве случаев на практике в качестве

капитализируемой величины выбирается прибыль последнего отчетного года.

С математической точки зрения ставка капитализации — это делитель,

который применяется для преобразования величины прибыли или денежного потока за

один период времени в показатель стоимости. Существует несколько методов

определения коэффициента (ставки) капитализации.

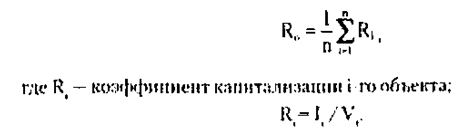

2. Способ рыночной экстракции для идентичных объектов.

Он основан на

статистической обработке рыночной информации о величинах чистого операционного

дохода и цен продажи объектов недвижимости. В соответствии с этим методом

коэффициент капитализации рассчитывается по формуле:

Расчет содержит три этапа.

1.

Корректируется размер арендной платы объектов-аналогов

с целью определения чистого операционного дохода, который может приносить

данный вид недвижимости. При необходимости проводится корректировка цен продажи

объектов-аналогов.

2.

Определяется

общий коэффициент капитализации.

3.

Из общего

коэффициента капитализации выделяется ставка дисконтирования.

Пример. Отобраны 40 торговых помещений, 20 — офисных и 17 — производственно-складского назначения

с известными ценами продаж и аренды.

Предполагается, что размер арендной ставки и цена продажи

должны учитывать все отличия объектов.

Корректировка арендной платы проводится с помощью

коэффициента чистого операционного дохода (Кчод), определяемого по формуле:

Kчод =

(1 – Kпл) ( 1- Kнп) (1-Kор),

где Кпл — доля

площади, не приносящей доход в общей площади объекта;

Кор — отношение

операционных расходов к действительному валовому доходу;

Кнп — коэффициент

недоиспользования и потерь при сборе арендных платежей.

Время экспозиции торговых, офисных,

производственно-складских помещений составляет около 1 месяца при условии, что

цены не завышены и объект представляет ценность как доходная недвижимость, а

средняя периодичность смены арендаторов приблизительно равна 1 в год (основание

— консультации с представителями риэлтерских фирм г. Санкт-Петербурга).

Следовательно, потери из-за незаполняемости с учетом возможных потерь от

неуплаты арендных платежей могут составить 8% (Кнп = 0,08).

Операционные расходы на содержание площадей по всем видам

использования составляют в среднем 7% от действительного валового дохода (для

рынка аренды на сегодняшний день типичными являются условия, когда почти все

операционные расходы несет арендатор). Отсюда Кор = 0,07.

При сдаче магазинов в аренду (кроме складских секций в

универмагах) арендная ставка умножается на общую площадь помещений. Такая же

схема и в отношении офисов. Следовательно, для торговых и офисных помещений Кпл

=0.

Соотношение площади, приносящей

доход, к общей площади объект, в производственно-складских помещениях примем в

среднем на уровне 0,85%. Отсюда Кпл для производственно-складских помещений

-=0,1

Тогда коэффициент чистого

операционного дохода (Кчод) для торгового и офисного использования будет равен

0,85.

Коэффициент чистого операционного

дохода (Кчод) для помещений производственно-складского назначения — 0,73.

Кроме корректировки ставки аренды

была проведена корректировка цен продажи на время совершения сделки, для чего

привлечены специалисты риэлтерской фирмы, имеющие большой опыт работы на рынке

коммерческой недвижимости. Корректировка проводилась по каждому объекту

индивидуально. Также при корректировке были учтены комиссионные расходы, в

среднем по городу составляющие 5% от суммы сделки.

При известной цене продажи объекта

недвижимости и величине арендной ставки коэффициент капитализации может быть

определен по формуле:

Ri = A / V

где Ri

— коэффициент капитализации для

i-ro объекта;

А — скорректированная ставка аренды за 1 кв. м в год;

V — цена за кв. м.

В наиболее общем случае взаимосвязь между коэффициентом

капитализации и ставкой дисконтирования можно выразить следующей формулой:

R = Y -

dSFF(n, Yр),

где Y

— ставка дисконтирования;

d — фактор изменения стоимости;

Y — ставка процента для рекапитализации.

На сегодняшний день довольно сложно прогнозировать

величину изменения стоимости актива. Предполагается, что актив полностью

обесценивается, например, в конце срока экономической жизни, d = -1.

Ре-капитализация инвестиций (возврат капитала) происходит в момент перепродажи

актива.

Следовательно,

R0

= Y + SFF(n, Yр).

Рекапитализация проводится по методу Хоскольда.

В качестве безрисковой ставки используется ставка по

валютным депозитам Сберегательного банка России, принятая в размере 6%.

После определения размера фонда возмещения

рассчитываем ставку дисконтирования по формуле:

Y=0-SFF(n,Yр).

Результаты определения ставки

дисконтирования методом рыночной экстракции представлены в табл. 1.

В результате сопоставления цен

аренды и продажи по объектам торгового, офисного и производственно-складского

назначения были выведены средние значения ставки дисконтирования по каждому

виду использования, отражающие ожидания (требования) инвестора относительно

будущих доходов, которые им принесет недвижимость.

Нельзя отдельно не отметить, что

каждый вид использования характеризует значительный разброс рассчитанных

значений ставок дисконтирования. Этот разброс можно объяснить тем, что при

определении ставки аренды / цены продажи владелец недвижимости руководствуется

как информацией с рынка, так и собственными представлениями (требованиями) о

желаемой прибыли. Таким образом, одним из факторов, влияющих на размер ставки

дисконтирования, является субъективное мнение владельца. Также на размер ставки

дисконтирования влияют характеристики объекта, по которым можно определить: насколько

объект будет востребован на рынке, надежен ли ожидаемый доход, является ли

покупка рассматриваемого объекта недвижимости рискованным вложением денег.

Таблица 1. Определение ставки

дисконтирования методом рыночной экстракции

|

Тип использования

|

Ставка дисконтирования, %

|

|

диапазон

|

среднее значение

|

|

min

|

max

|

|

Торговое

Офисное

Производственно-складское

|

17,7

15,4

20,1

|

35,7

35,7

45,8

|

25,2

28,0

30,7

|

Рассчитанные средние значения

ставок дисконтирования по сегментам рынка могут служить ориентиром для оценщика

при определении ставки дисконтирования по конкретному объекту. При отсутствии

достаточной информации по объектам-аналогам либо отсутствии ее вовсе можно

персонифицировать ставку дисконтирования, применив поправку (корректировку) к среднему значению, размер которой

назначается оценщиком на основании его собственного опыта и профессиональных

знаний либо определяется экспертно.

3. Способ рыночной экстракции для разнородных

объектов

Способ рыночной экстракции для разнородных объектов

применяется тогда, когда в качестве аналогов удается подобрать лишь достаточно

далекие друг от друга по характеристикам объекты. В этом случае при определении

коэффициента капитализации для оцениваемого объекта осуществляется анализ

характеристик каждого такого объекта-аналога и рассчитывается степень

«близости» его и оцениваемого объекта. Окончательное значение коэффициента

капитализации рассчитывается как средневзвешенная величина по степеням

«близости» объектов-аналогов.

Величина коэффициента

капитализации по данному способу рассчитывается по формуле:

R0=

где R0—

коэффициент капитализации оцениваемого объекта;

Rj — коэффициент капитализации j-ro объекта-аналога;

Vi — весовой коэффициент

объекта-аналога, полученный на основании решения матрицы сравнения

характеристик объектов.

Проводя оценку объекта, оценщик

установил, что аналогичный объект в том же секторе рынка недвижимости продан за

280 000 долл. Реконструировав отчет по этому объекту, оценщик определил, что

чистый операционный доход по нему составил 51 800 долл. Тогда общая ставка

капитализации равна 0,185 (18,5%) (51 800 / 280 000).

Использование общей ставки

капитализации является хорошим инструментом анализа приносящей доход

недвижимости, когда она не отягощена

ипотечным долгом. Если же под недвижимость выдан кредит, то эта техника не

способна учесть особенности долга, поэтому оценщик вынужден переходить к более

сложным методам анализа.

4. Доход от объекта

Доход от объекта, относящийся к недвижимости,

включает две основных составляющих: доход на капитал и возврат капитала, что

видно из формулы:

I = i V +

Где iV — доход на капитал;

— возврат капитала;

— возврат капитала;

n —

количество периодов функционирования недвижимости, приносящей доход;

i —

ставка процента;

S —

шестая функция сложного процента.

Доход на

капитал по существу является необходимой компенсацией, получаемой инвестором,

за ценность денег, отдаваемых в долг. Величина этой компенсации зависит от

времени, риска и других условий, при которых сделаны инвестиции. Иными словами,

это плата за использование денежных средств. Доход на капитал называют также

отдачей. Существует два вида отдачи на

капитал: текущая и конечная.

Текущая отдача — это отношение величины

текущего денежного дохода на инвестиции к сумме инвестиции.

Конечная отдача — отношение

эффективного (реального, реализованного) текущего денежного дохода на

инвестиции, учитывающего возврат капитала в конце срока функционирования

актива, к сумме инвестиций. При этом под

эффективным текущим доходом на инвестиции понимается часть (доля) полного

денежного дохода от инвестиций, текущая стоимость n-периодной серии которого с учетом

износа на амортизацию капитала равна при ставке внутренней нормы рентабельности

сумме первоначальных инвестиций.

Первой составляющей коэффициента

капитализации является ставка дисконтирования (эквивалентна понятию конечной

отдаче).

Существует несколько методов

определения ставки дисконтирования (см. выше).

Вторая составляющая коэффициента капитализации V / S(n, i) — взнос на возмещение

основной суммы капитала — отвечает за возврат капитала. Процесс возврата

основной суммы капитала носит название ре-капитализации, а сама составляющая —

коэффициента рекапитализации.

Существуют три способа или метода рекапитализации: прямолинейный, рекапитализация

при формировании фонда возмещения по ставке дохода на инвестиции и

рекапитализация при формировании фонда возмещения по безрисковой ставке

процента.

1. Метод прямолинейной рекапитализации

(или метод Ринга) подразумевает, что возврат суммы инвестированного капитала

происходит ежегодно равными долями. В этом случае коэффициент капитализации

равен:

R = i -

2. Рекапитализация по коэффициенту доходности инвестиций (или метод

Инвуда) состоит в том, что коэффициент рекапиталиэации как составная часть

коэффициента капитализации равен фактору фонда возмещения при той же ставке

процента, что и по инвестициям, или:

R=i+

где i

— коэффициент дохода на капитал;

— коэффициент рекапитализации.

— коэффициент рекапитализации.

3. В отдельных случаях

определенные виды инвестиций являются очень прибыльными. И реинвестирование по

той же ставке процента, что и первоначальные вложения, считается маловероятным,

так как в этом случае при определении величины взноса на амортизацию первоначальных

инвестиций получается сравнительно малая величина и велика вероятность не

вернуть капитал. Поэтому лучше применять

метод рекапитализации по безрисковой ставке процента (или метод Хосколда).

В общем случае

взаимосвязь между коэффициентами капитализации и дисконтирования можно выразить

следующей формулой:

R0 = J0 -

где R

— коэффициент капитализации;

J — общая ставка доходности (дисконта);

а — составляющая,

определяемая рядом факторов, например повышением стоимости актива и дохода (в

годовом исчислении).

2. Практические

аспекты оценки стоимости инвестиционного проекта

1. Краткая характеристика проекта или

его резюме

Инициатор проекта - закрытое акционерное общество "Уральские

окна": зарегистрировано решением Регистрационной палаты администрации г.

Челябинска.

Форма собственности - частная. Основной вид деятельности

-строительная деятельность.

Уставный фонд - 55 тыс. руб.

Учредители ЗАО "Уральские окна" - юридические и физические

лица.

Металлопластиковые

ограждающие строительные конструкции - одна из относительных новинок

Челябинского рынка, сразу завоевавшая большую популярность среди бизнесменов и

наиболее обеспеченного населения города.

Продукция, планируемая к

выпуску ЗАО "Уральские окна" в связи с настоящим проектом, включает в

себя все виды металлопластиковых ограждающих конструкций, изготавливаемых и

монтируемых на заказ.

Номенклатура продукции:

оконные и дверные рамы, витражи, витрины, офисные перегородки, зимние сады,

теплые крыши, теплицы и т.п.

Разнообразие ассортимента

дополняется также многовариантностью изготовления этих изделий в зависимости от

заказа конкретного потребителя:

è по площади (без ограничений);

è по количеству степеней открывания (1, 2 или 3);

è по густоте переплета (густой, мелкий);

è по форме контуров (прямые или фигурные);

è по виду стекла (простое, тонированное,

бронированное и т.п.);

è по другим параметрам.

2.

Предпосылки и основные идея проекта

Объекты инвестиций и источники

финансовых средств. Для размещения цеха по производству металлопластиковых

ограждающих конструкций ЗАО "Уральские окна" располагает арендуемыми

производственными площадями на территории

НАПО (в пределах черты города). Здание кирпичное, площадью 500 м кв., с

пристройками, оснащено всеми необходимыми для производства коммуникациями:

водоснабжением; канализацией; вентиляцией; отоплением от котельной;

электропитанием. Имеются подъездные пути.

Технологическое оборудование, необходимое для производства

металлопластиковых ограждающих конструкций, полностью поставляется из Германии в

рамках соблюдения единой технологии. Поставщик - фирма SCHUCO International. Основная его часть уже смонтирована и будет

введена в эксплуатацию к апрелю. С приобретением дополнительного оборудования

линии по производству стеклопакетов,

работа цеха будет организована по принципу сквозного технологического процесса,

что обеспечит значительную экономию внутрипроизводственных издержек (15- 20%) и

существенно повысит рентабельность производства (до 62%).

Для реализации инвестиционной программы ЗАО "Уральские окна" в

связи с настоящим проектом потребуются дополнительные денежные средства в 2000

г. в объеме 2,1 млрд. рублей, что при достигнутом уровне доходности фирмы в

базовый 1999 год потребует дополнительные кредитные ресурсы в объеме не менее

700 млн. руб.

Таблица 1

Объекты и направления

инвестиций, тыс. руб.

|

Направления

инвестиций

|

Освоено на текущий

момент

|

Источники средств

|

Сумма инвестиций,

тыс. руб.

|

|

|

|

Собств.

|

Заемн.

|

|

|

1. Аренда

производственных помещений

|

108000

|

-

|

-

|

108000

|

|

2.

Приобретение оборудования:

|

|

|

|

|

|

- основное

оборудование цеха по производству металлических конструкций

|

444000

|

|

-

|

444000

|

|

- линия по

производству стеклопакетов

|

-

|

434104

|

700000

|

1134104

|

|

3.

Приобретение транспортных средств:

|

|

|

|

|

|

- 2 а/м

"Газель"

|

-

|

78000

|

-

|

78000

|

|

4. Приобретение

расходных материалов на 1 мес. работы

|

259000

|

50400

|

-

|

309400

|

|

5. Предпроизводственный

ремонт помещения

|

19000

|

-

|

-

|

19000

|

|

ИТОГИ

|

830000

|

562504

|

700000

|

2092504

|

|

Процентное

соотношение

|

40

|

27

|

33

|

100

|

|

Из общей суммы инвестиций: основные фонды -

1.656.104 тыс. руб. (79%)

|

Стоимость создания

одного рабочего места составляет 9.599 тыс. руб. (из них 3.211 тыс. руб. - за

счет средств Центра занятости). Количество создаваемых рабочих мест -218.

3. Планирование, реализация проекта

Ввод в строй цеха по

производству металлопластиковых ограждающих конструкций ожидается 01.04.2000

г., а через 1 месяц (01.05.2000)

будет смонтирована и введена в строй и линия по производству стеклопакетов. В

течение апреля стеклопакеты будут закупаться на местном рынке по среднерыночной

цене $56/м кв.

Таблица 1Операционный график инвестиционного периода

|

Наименование мероприятия

|

|

|

|

1

|

2

|

3

|

4

|

5

|

|

Предпроизводственный ремонт помещения

|

+

|

|

|

|

|

|

Поставка и монтаж основного оборудования

|

+

|

|

|

|

|

|

Ввод цеха в строй и эксплуатация на 50%

мощности

|

|

+

|

|

|

|

|

Поставка и монтаж линии по производству

стеклопакетов

|

|

+

|

|

|

|

|

Выход на мощность 80%

|

|

|

+

|

|

|

|

Выход на мощность 90%

|

|

|

|

+

|

|

|

Выход на мощность 100%

|

|

|

|

|

+

|

4. Финансовый план и оценка

эффективности инвестиций

График погашения кредита

и выплат процентов по нему приведен в строках 2.5, 2.7 "Финансового

плана" (табл. 2).

Таблица

2 Финансовый план

|

Показатели

|

|

|

Периоды

|

1

|

2

|

3

|

4

|

5

|

|

1. Выручка от реализации

|

1219

|

1393

|

1567

|

1567

|

1741

|

|

2. Текущие издержки

|

874

|

977

|

1081

|

1081

|

1565

|

|

3.Износ

|

47

|

47

|

47

|

47

|

47

|

|

4. Налогооблагаемая прибыль

(1-2 - 3)

|

298

|

369

|

439

|

439

|

129

|

|

5. Налог (4*30%)

|

89,4

|

110,7

|

131,7

|

131,7

|

38,7

|

|

6. Чистая прибыль (4 – 5 )

|

208,6

|

258,3

|

307,3

|

307,3

|

90,3

|

|

7. Чистый денежный поток ( 6

+ 3)

|

255,6

|

305,3

|

354,3

|

354,3

|

137,3

|

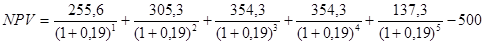

Для оценки эффективности

инвестиционного проекта будем использовать вначале метод основанный на дисконтированных оценках.

Метод определения чистой

текущей стоимости:

Современная стоимость будущей суммы определяется с помощью

дисконтирующего множителя, зависящего от нормы банковского процента и срока,

периода дисконтирования. Наше предприятие планируете через 5 лет приобрести или

построить производственные площади,

в данное время арендуемые, на что потребуется 500 тыс руб. Определим денежный

эквивалент этих будущих затрат в настоящее время, исходя из того, что нынешние

деньги вы поместили в банк, выплачивающий 19% годовых.

= 374 тыс. руб.>0, значит проект приемлем.

= 374 тыс. руб.>0, значит проект приемлем.

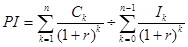

Метод расчета индекса

рентабельности инвестиций (PI) -этот метод является по сути следствием метода чистой

теперешней стоимости. Индекс рентабельности (PI) рассчитывается по формуле

,

,

Очевидно, что

если: РI

> 1, то проект следует принять;

РI<

1, то проект следует отвергнуть;

РI

= 1, то проект ни прибыльный, ни убыточный.

= 1,75> 1, то проект следует принять.

= 1,75> 1, то проект следует принять.

Метод расчета внутренней нормы прибыли инвестиций (IRR)

Математическими рассуждениями

нашли, что IRR = r = 39%.

19% 39%

Значит проект

прибыльный.

Теперь исследуем

проект по методам, основанных на недисконтированной оценки

Метод расчета

периода окупаемости инвестиций

500 – 255,6 = 244,4

тыс. руб.

244,4 – 305,3 = - 61

тыс. руб.

значит проект

прибыльным становится уже на 2 году.

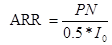

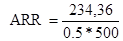

Метод расчета эффективности инвестиций.(ARR)

Где PN – среднегодовая чистая

прибыль (сумма чистой прибыли за все 5 лет деленная на 5 лет).

= 0,937> 0, значит проект прибыльный.

= 0,937> 0, значит проект прибыльный.

Таким образом, получили, что по всем

показателям наш инвестиционный проект прибыльный и начинает приносить прибыль

уже со 2 года.

Заключение

В работе были раскрыты все поставленные задачи.

Потребность в определении рыночной стоимости предприятия не

исчерпывается операциями купли-продажи. Возрастает потребность в оценке бизнеса

предприятий при многочисленных и сложных вариантах реализации стоимости

имущественных прав — акционировании, привлечении новых пайщиков и выпуске

дополнительных акций, страховании имущества, получении кредита под залог

имущества, исчислении налогов, использовании прав наследования и т. д.

Определение рыночной стоимости предприятия способствует его

подготовке к борьбе за выживание на конкурентном рынке, дает реалистичное

представление о потенциальных возможностях предприятия. Процесс оценки бизнеса

предприятий служит основанием для выработки его стратегии. Он выявляет

альтернативные подходы и определяет, какой из них обеспечит компании

максимальную эффективность, а следовательно, и более высокую рыночную цену.

По мере того как в нашей стране появляются независимые

собственники предприятий и фирм, все острее становится потребность в

определении рыночной стоимости их капитала. Вместе с тем практика показывает,

что применяемые сейчас методы оценки предприятий по стоимости их имущества

несовершенны, поскольку они оценивают фактически лишь затраты на создание

собственности.

Список используемой литературы

1. Алексеев

М. Ю. Рынок ценных бумаг. - М.: Финансы и статистика, 1992.

2. Валдайцев

С.В. Оценка бизнеса и инноваций. М., Филинъ, 1997.

3. Григорьев

В.В., Федотова М.А. Оценка предприятия: теория и практика. М., ИНФРА-М, 1997.

4. Демонт

Г.М., Келли Р.Э. Руководство по оценке бизнеса. М., РОО, 1994.

5. Дж.К.Ван

Хорн. Основы управления финансами. М., ЮНИТИ, 1996.

6. Единые

стандарты профессиональной практики оценки (США). В сб. Проблемы оценки

недвижимости и бизнеса в экономике переходного периода. М., РОО, 1994.

7. Есипов

В., Махавикова Г., Терехова В. Оценка бизнеса. – СПб: Питер, 2001.

8. Информационный

вестник Интерфакса №12 (119) от 30 марта 1998 года

9. Ковалев

А.П. Как оценить имущество предприятия. М., Финстатинформ, 1996.

10.

Ковалев А.П. Оценка стоимости имущества промышленного

предприятия. Учебное пособие. М., «Станкин», 1995.

11.

Шевцов А. В. Инвестиционные фонды. - Деньги и кредит, N

11, 1997.

12.

Экономика предприятия. /Под редакцией С.Ф.

Покропивного. Учебник. В 2-х т. т.1. —

К.: Хвиля-прес, 1995.