Модели портфельного анализа

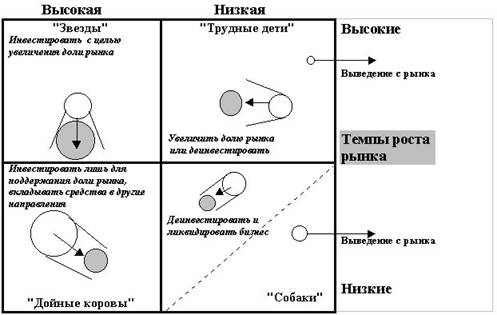

Одной из самых распространенных моделей портфельного анализа является

матрица Бостонской консультационной группы (Boston Consulting Group — БКГ),

называемая также матрицей “рост — доля рынка”, поскольку в качестве координат

здесь берутся показатели относительной доли рынка и темпов роста отраслевого

рынка (рис. 2).

Рис. 2. Матрица “рост — доля

рынка”

Позиционирование полного спектра информационной продукции и услуг компании

на матрице БКГ позволяет сформулировать основные стратегии, которых должны

придерживаться бизнес-единицы (указаны курсивом 2).

Основными положительными особенностями метода БКГ являются серьезная теоретическая

проработка, использование объективных индикаторов (что снижает возможный

субъективизм оценок), простота, наглядность и выразительность как процесса

анализа, так и получаемых результатов[9-12].

С практической точки зрения построение и анализ матрицы позволяет получить

простое и наглядное представление о месте и сравнительной силе каждой бизнес-единицы в корпоративном портфеле, проанализировать

динамику развития и сформулировать перспективные стратегии для каждой бизнес-единицы, а также принять обоснованные решения о

перераспределении финансовых потоков между различными бизнес-единицами

с целью реализации выбранных стратегий.

Предложенная компанией General Electric

и консалтинговой фирмой McKincey, матрица

“привлекательность отрасли — позиция в конкуренции” свободна от некоторых

недостатков, присущих матрице Бостонской консалтинговой группы. В частности, в

отличие от матрицы БКГ, здесь вместо двух градаций по каждой из осей вводится

три, и, таким образом, получается матрица 3х3, рассматриваемая в двумерной

системе координат “привлекательность отрасли — позиция в конкуренции”.

Долгосрочная привлекательность отрасли рассматривается как интегральная

характеристика, определяемая исходя из оценки некоего множества факторов. При

этом в различных ситуациях могут привлекаться различные факторы, в том числе:

емкость (размер) рынка и его предполагаемый рост; доступность рынка; доходность

отрасли; технологическое состояние; степень остроты конкуренции; оценка

возможностей и угроз; длительность жизненного цикла, а также сезонные и

циклические колебания; степень зависимости от социальной и политической

ситуации, государственного регулирования, и др. [9-12].

Оценка конкурентной позиции также производится исходя из значений некоторого

множества соответствующих факторов, как-то: относительная доля рынка по

отношению к лидеру; относительный уровень затрат по сравнению с прямым

конкурентом; степень освоения технологии; уровень менеджмента и уровень

прибыльности относительно конкурентов; возможность конкурировать по ценам и

качеству; имидж, степень известности продукции, и т.п.

Оценки привлекательности отрасли и конкурентной позиции производятся для

каждого из видов продукции, после чего строится матрица “привлекательность

отрасли — позиция в конкуренции” (рис. 3.). Как и в БКГ матрице, здесь площадь

окружностей несет свою смысловую нагрузку. Она отражает долю с суммарной

выручке от реализации продукта, а выделенные секторы — долю рынка по сравнению

с ближайшим конкурентом. Поддиагональные затемненные

ячейки матрицы являются зонами с низким приоритетом для инвестирования, незалитые диагональные — со средним приоритетом, и залитые

светло-серым наддиагональные — с высоким приритетом. Рекомендуемые согласно [10,13] стратегии

отражены непосредственно на матрице (рис. 3).

Рассматривая рис. 3, можно заметить некоторую параллель с матрицей БКГ —

стратегии, приведенные в угловых квадрантах данной матрицы, аналогичны

соответствующим стратегиям, предписываемым БКГ-матрицей

(“Знаки вопроса”, “Звезды”, “Дойные коровы”, “Собаки”). Модель Мак-Кинзи, несмотря на ее большую сложность по сравнению с

другими моделями, получила широкое распространение. Известно множество вариаций

данной модели, связанных как с увеличением числа рассматриваемых факторов, так

и с расширением множества стратегических решений.

Слабой стороной матриц БКГ и Мак-Кинзи является их

ориентация на краткосрочную перспективу. Чтобы лучше идентифицировать виды

бизнеса, находящиеся на подъеме, и учесть долгосрочную перспективу, привлекают

модели, использующие концепцию жизненного цикла.

Рис. 3. Матрица Мак-Кинзи

Модель “ADL/LC” (Arthur D. Little

/ Life Cicle) является

одной из наиболее распространенных моделей, использующих понятие жизненного

цикла бизнес-единицы или отрасли. Здесь

предполагается, что любой бизнес последовательно проходит в своем существовании

этапы рождения, развития, зрелости и спада. Анализ позиции конкретного бизнеса

проводится в координатных осях “стадия жизненного цикла продукта —

относительное положение на рынке (конкурентная позиция бизнеса)”. Согласно

модели, относительное положение бизнеса на рынке может быть ведущим, сильным,

заметным, прочным, слабым. Таким образом, получается матрица 4х5 (рис. 4).

Процедура выбора стратегических решений складывается из трех шагов. На первом

шаге стратегия предварительно и в общей форме определяется в соответствии с

тем, какую клетку матрицы занимает данный конкретный бизнес. На втором шаге

учитывается позиционирование бизнеса внутри данной клетки матрицы. В

зависимости от позиции здесь осуществляется выбор линий дальнейшего движения

бизнеса и конкретизация стратегий, хотя формулировки стратегий здесь также

носят еще достаточно общий характер. Для каждой из ячеек матрицы существуют

свои возможные стратегические маршруты по линии естественного развития или

линии избирательного развития (рис. 4), и, соответственно выбору, свой набор

уточненных стратегий. Поэтому на третьем шаге осуществляется выбор уточненной

стратегии, соответствующей выбранному пути развития бизнеса. Здесь для каждой

из возможных ситуаций предлагается конкретный набор комбинаций из 24 уточненных

стратегий, причем последние формулируются в терминах хозяйственных операций .

Рис. 4. Матрица модели ADL/LC

Сильные стороны, характеризующие относительное положение бизнеса на рынке,

могут определять такие переменные, как: степень патентной защищенности;

эффективность производства; степень вертикальной интеграции; отношение

менеджмента к возможным рискам, и др. [14, 15].

Как и в случае матрицы Мак-Кинзи, получение

интегральной оценки базируется на использовании весовых коэффициентов и экспертных

данных. Выбор конкретных параметров (их число может достигать 10 [16]) может

быть продиктован конкретной ситуацией, при этом методика расчетов аналогична

матрице Мак-Кинзи.

В рамках модели ADL-LC возможно проведение не только статического, но и динамического

анализа, а также прогнозирования как в краткосрочной, так и в долгосрочной

перспективе.