СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА ОСНОВНЫХ СРЕДСТВ НА

ПРЕДПРИЯТИХ 6

1.1 Понятие, классификация и оценка основных средств 6

1.2. Документальное оформление движения основных

средств 12

1.3. Синтетический и аналитический учет основных

средств и инвестиций 16

1.4. Переоценка основных средств. Учет ремонта

основных средств 29

2. МЕТОДИКА АУДИТОРСКОЙ ПРОВЕРКИ ОСНОВНЫХ СРЕДСТВ И

ИНВЕСТИЦИЙ НА ПРЕДПРИЯТИИ 35

2.1. Планирование аудиторской проверки основных

средств 35

2.2. Аналитические процедуры 38

2.2. Типичные ошибки и способы исправления 59

3. ОСОБЕННОСТИ УЧЕТА И АУДИТА ОСНОВНЫХ СРЕДСТВ В ООО

«ГАЛИНА» 63

3.1. Краткая характеристика ООО «Галина» 63

3.2. Особенности бухгалтерского учета в ООО «Галина» 66

3.3. Аудит основных средств и инвестиций ООО «Галина» 78

ЗАКЛЮЧЕНИЕ 86

ЛИТЕРАТУРА 92

ПРИЛОЖЕНИЯ 94

ВВЕДЕНИЕ

Для осуществления своей деятельности предприятия должны

иметь необходимые средства труда и материальные условия. Они являются важнейшим

элементом производительных сил и определяют их развитие. В бухгалтерском учете

средства труда выделены в отдельный объект учета, именуемый основными

средствами предприятия.

В условиях рыночных отношений эффективность использования основных

средств и производственных мощностей перерастает в сложную экономическую и

социальную проблему. Так, нарушение экономических связей между производителями,

структурная перестройка в промышленности, ряд других причин привели к резкому

спаду натуральных объемов выпускаемой продукции практически во всех отраслях промышленности

и, как следствие, к снижению загрузки имеющихся основных средств и

производственных мощностей.

Основные средства занимают, как правило, основной удельный

вес в общей сумме основного капитала предприятия. От их количества, стоимости,

технического уровня, эффективности использования во многом зависят конечные

результаты деятельности предприятия.

С основными средствами как объектом учета связаны многие

проблемы современной российской экономики: недостаточная конкурентоспособность

продукции в связи с чрезмерным физическим и моральным износом оборудования, незагрузка производственных мощностей, необоснованное

дробление имущественных комплексов, низкие фондоотдача и инвестиционная

активность, недостаточно реальная оценка активов, завышенная налоговая нагрузка

при избыточном имуществе. Усиливается влияние учета основных средств как на

финансовое состояние субъектов хозяйствования, так и на качество представляемой

ими отчетности. Можно утверждать, что основные средства в настоящих условиях

становятся для многих организаций весьма существенным объектом аудита.

Представляет интерес поиск нетрадиционных подходов к

содержанию и технологии аудиторской проверки операций с основными средствами и

инвестиций. В традиционных методиках отражается лишь процесс воспроизводства

этих активов в организации. При этом вне аудита, как правило, остаются такие

важные вопросы, как арендные и залоговые операции, обоснованность консервации

основных средств, реальность активов, аналитические процедуры и др. В качестве

главных направлений нетрадиционного подхода к аудиту основных средств могут

быть рассмотрены:

-

придание приоритетной роли соблюдению критериев,

предъявляемых к системе бухгалтерского учета и отчетности, оговоренных в

положениях по бухгалтерскому учету;

-

обязательность тестирования системы внутреннего

контроля (СВК), которое либо может быть первым этапом аудиторской проверки,

либо проводиться на этапе планирования и подготовки аудита;

-

непременность применения аналитических процедур

в процессе аудита;

-

выделение трех взаимосвязанных аспектов аудита

основных средств - учетного, налогового и управленческого;

-

дополнение стандартных аудиторских процедур

специфическими с учетом особенностей объекта проверки.

Целью настоящей работы является разработка рекомендаций по

совершенствованию бухгалтерского учета и аудита основных

средств.

Поставленная цель потребовала решения следующих задач:

-

дать понятие, рассмотреть классификацию и оценку

основных средств;

-

рассмотреть теоретические основы учета основных

средств;

-

раскрыть методику аудиторской проверки основных

средств на предприятиях;

-

раскрыть особенности бухгалтерского учета

основных средств в ООО «Галина» и провести проверку учета основных средств.

Предметом исследования является методика бухгалтерского

учета и аудита основных средств.

Объектом исследования выступает торговое предприятие ООО

«Галина», осуществляющее розничную торговлю и общественное питание.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА ОСНОВНЫХ

СРЕДСТВ НА ПРЕДПРИЯТИХ

1.1

Понятие, классификация и оценка основных средств

Основные средства - это часть имущества, используемая в

качестве средств труда при производстве продукции, выполнении работ или

оказании услуг либо для управления организацией в течение периода, превышающего

12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев.

В соответствии с ПБУ 6/01, которое введено в действие

начиная с бухгалтерской отчетности 2001 г., при принятии к бухгалтерскому учету

активов в качестве основных средств необходимо единовременное выполнение следующих

условий:

-

использование их в производстве продукции, при

выполнении работ или оказании услуг либо для управленческих нужд организации;

-

использование в течение длительного времени,

т.е. срока полезного использования, продолжительностью свыше 12 месяцев, или

обычного операционного цикла, если он превышает 12 месяцев;

-

организацией не предполагается последующая

перепродажа данных активов;

-

способность приносить организации экономические

выгоды (доход) в будущем.

Сроком полезного использования является период, в течение

которого использование объекта основных средств приносит доход организации. Для

отдельных групп основных средств срок полезного использования определяется

исходя из количества продукции (объема работ в натуральном выражении),

ожидаемого к получению в результате использования этого объекта.

В организациях применяется единая типовая классификация

основных средств, в соответствии с которой основные средства группируются по следующим

признакам: отраслевому, назначению, видам, принадлежности, использованию.

Группировка основных средств по отраслевому признаку

(промышленность, сельское хозяйство, транспорт и др.) позволяет получить данные

об их стоимости в каждой отрасли (рисунок 1).

По назначению основные средства организации подразделяются

на производственные основные средства основной деятельности, производственные

основные средства других отраслей, непроизводственные основные средства.

Рисунок 1. Классификация основных средств

По видам основные средства организаций подразделяются на

следующие группы: здания, сооружения; рабочие и силовые машины и оборудование;

измерительные и регулирующие приборы и устройства; вычислительная техника;

транспортные средства; инструмент; производственный и хозяйственный инвентарь и

принадлежности; рабочий, продуктивный и племенной скот; многолетние насаждения;

внутрихозяйственные дороги и пр. К основным средствам относятся также

капитальные вложения на коренное улучшение земель (осушительные, оросительные и

другие мелиоративные работы) и в арендованные объекты основных средств. В

составе основных средств учитываются находящиеся в собственности организации

земельные участки, объекты природопользования (вода, недра и другие природные

ресурсы).

Классификация основных средств по видам составляет основу их

аналитического учета.

По степени использования основные средства подразделяются на

находящиеся в эксплуатации, запасе (резерве), стадии достройки, дооборудования,

реконструкции и частичной ликвидации, консервации.

В зависимости от имеющихся прав на объекты основные средства

подразделяются на:

-

принадлежащие

организации на праве

собственности (в том числе сданные в

аренду);

-

находящиеся

у организации в

оперативном управлении или хозяйственном ведении;

-

полученные организацией в аренду.

Оценка основных средств. Различают первоначальную,

остаточную и восстановительную стоимость основных средств.

В бухгалтерском учете основные средства отражаются, как

правило, по первоначальной стоимости, которая определяется для объектов:

-

изготовленных на самом предприятии, а также

приобретенных за плату у других организаций и лиц - исходя из фактических

затрат по возведению или приобретению этих объектов, включая расходы по

доставке, монтажу, установке;

-

внесенных учредителями в счет их вкладов в

уставный капитал (фонд) - по договоренности сторон;

-

полученных от других организаций и лиц

безвозмездно, а также неучтенных объектов основных средств - по рыночной

стоимости на дату оприходования;

-

приобретенных по договорам, предусматривающим

исполнение обязательств (оплату) неденежными

средствами, - по стоимости ценностей, переданных или подлежащих передаче

организацией. Стоимость этих ценностей устанавливается исходя из цены, по

которой в сравнимых обстоятельствах обычно организация определяет стоимость

аналогичных ценностей. При невозможности установить стоимость ценностей,

переданных или подлежащих передаче организацией, стоимость основных средств,

полученных организацией по договорам, предусматривающим исполнение обязательств

неденежными средствами, определяется исходя из

стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные

объекты основных средств.

Стоимость основных средств, в которой они приняты к

бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных

законодательством Российской Федерации. Изменение первоначальной стоимости основных

средств допускается также в случаях достройки, дооборудования, реконструкции,

частичной ликвидации и переоценки соответствующих объектов.

Оценка объектов основных средств, стоимость которых

при приобретении определена в иностранной валюте, производится в рублях путем

пересчета иностранной валюты по курсу Центрального банка РФ, действующему на

дату принятия объекта к бухгалтерскому учету.

Остаточная стоимость основных средств определяется

вычитанием из первоначальной стоимости амортизации основных средств.

Инвестиционная деятельность - это размещение капитала и

осуществление практических действий в целях получения прибыли и (или) достижения

иного полезного эффекта. В соответствии с действующим законодательством

инвестиционная деятельность лицензированию не подлежит. Деятельность

хозяйствующих субъектов, связанная с инвестициями в строительство,

регламентируется Федеральным законом от 25.02.99 г. N 39-ФЗ "Об инвестиционной

деятельности в Российской Федерации, осуществляемой в форме капитальных

вложений" (с изм. и доп. от 2.01.2000 г.).

Согласно Закону под капитальными вложениями в строительство понимаются

инвестиции в основной капитал (основные средства), в том числе затраты в новое

строительство, расширение, реконструкцию и техническое перевооружение действующих

предприятий.

Субъектами инвестиционной деятельности, осуществляемой в

форме капитальных вложений, являются инвесторы, заказчики, подрядчики, пользователи

объектов капитальных вложений и другие лица. Инвесторы осуществляют капитальные

вложения на территории Российской Федерации с использованием собственных и

(или) привлеченных средств в соответствии с законодательством Российской

Федерации. Инвесторами могут быть физические и юридические лица, создаваемые на

основе договора о совместной деятельности и не имеющие статуса юридического

лица объединения юридических лиц, государственные органы, органы местного

самоуправления, а также иностранные субъекты предпринимательской деятельности.

Инвесторы осуществляют финансирование капитального строительства путем оплаты

счетов проектных и подрядных строительных организаций, поставщиков оборудования

и материалов по соответствующим письмам заказчика и подрядчиков.

Заказчики - уполномоченные на то инвесторами физические и

юридические лица, которые осуществляют реализацию инвестиционных проектов. Они

не вмешиваются в предпринимательскую и (или) иную деятельность других субъектов

инвестиционной деятельности, если иное не предусмотрено договором между ними.

Заказчиками могут быть инвесторы. Заказчик, не являющийся инвестором,

наделяется правами владения, пользования и распоряжения капитальными вложениями

на период и в пределах полномочий, которые установлены договором (контрактом) в

соответствии с законодательством Российской Федерации. Заказчик согласно

договору с инвестором производит приемку от исполнителей выполненных проектных,

строительных и монтажных работ по актам приемки формы N КС-2 и справкам формы N

КС-3, на основании которых выставляет инвестору счета.

Подрядчиками являются физические и юридические лица, которые

выполняют работы по договорам подряда (контрактам), заключаемым с заказчиками

согласно нормам ГК РФ. Подрядчики обязаны иметь лицензию на осуществление ими

соответствующих видов деятельности.

Пользователями объектов капитальных вложений могут являться

физические и юридические лица, в том числе иностранные, а также государственные

органы, органы местного самоуправления, иностранные государства, международные

объединения и организации, для которых создаются указанные объекты. Пользователями

объектов капитальных вложений также могут являться инвесторы. Субъект

инвестиционной деятельности вправе совмещать функции двух и более субъектов,

если иное не установлено договором (контрактом), заключаемым между ними. В

частности, Законом N 39-ФЗ установлены право на осуществление контроля за

целевым использованием средств, направляемых на капитальные вложения, а также

возможность объединения собственных и привлеченных средств со средствами других

инвесторов в целях совместного осуществления капитальных вложений на основании

договора и в соответствии с законодательством Российской Федерации. В

соответствии со ст.9 Закона N 39-ФЗ финансирование капитальных вложений

осуществляется инвесторами за счет собственных и (или) привлеченных средств, в

том числе иностранных инвесторов. Порядок взаимоотношений субъектов

капитального строительства в процессе его реализации, в частности

финансирования и расчетов за выполненные подрядные работы, определяется

договором (контрактом) на капитальное строительство. Предметом договора

(контракта) на капитальное строительство является объект капитального

строительства. Экономические отношения, формируемые в ходе финансирования

капитальных вложений, регламентируются параграфом 3 "Строительный

подряд" части второй ГК РФ, согласно которому договор строительного

подряда заключается на строительство или реконструкцию предприятия, здания (в

том числе жилого дома), сооружения или иного объекта, а также на выполнение

монтажных, пусконаладочных и иных неразрывно связанных со строящимся объектом

работ.

Под застройщиками понимаются предприятия, специализирующиеся

на выполнении функций, связанных с организацией строительства объектов,

контролем за его ходом и ведением бухгалтерского учета производимых при этом

затрат. К ним относятся, в частности, предприятия по капитальному строительству

в городах, дирекции строящихся предприятий и т.п., а также действующие

предприятия, осуществляющие капитальное строительство. Расходы по содержанию

застройщиков (по действующим предприятиям - работников аппарата подразделения

капитального строительства) производятся за счет средств, предназначенных на

финансирование капитального строительства, и включаются в инвентарную стоимость

вводимых в эксплуатацию объектов. При выполнении строительных работ подрядным

способом застройщик по отношению к подрядной строительной организации выступает

в роли заказчика. На практике могут возникнуть ситуации, затрудняющие использование

понятий "заказчик", "застройщик", "инвестор" и

"подрядчик", так как эти понятия по-разному трактуются в гражданском

законодательстве, нормативных документах по бухгалтерскому учету, налоговом

законодательстве.

1.2.

Документальное оформление движения основных средств

Движение основных средств связано с осуществлением

хозяйственных операций по поступлению, внутреннему перемещению и выбытию

основных средств. Указанные операции оформляют типовыми формами первичной

учетной документации.

Операциями по поступлению основных средств являются ввод их

в действие в результате осуществления капитальных вложений, безвозмездное

поступление основных средств, аренда, лизинг, оприходование неучтенных ранее

основных средств, выявленных при инвентаризации, внутреннее перемещение.

Поступающие основные средства принимает комиссия,

назначаемая руководителем организации. Для оформления приемки комиссия

составляет в одном экземпляре акт (накладную) приемки-передачи основных средств

на каждый объект в отдельности. Общий акт на несколько объектов можно составлять

лишь в том случае, если объекты однотипны, имеют одинаковую стоимость и приняты

одновременно под ответственность одного и того же лица.

Поступившее на склад оборудование для установки оформляют

актом о приемке оборудования.

Передачу оборудования монтажным организациям оформляют актом

приемки-передачи оборудования в монтаж с указанием в нем монтажной организации,

наименования и стоимости переданного оборудования, его комплектности и

выявленных при наружном осмотре оборудования дефектах.

На дефекты, выявленные в процессе ревизии, монтажа или

испытания оборудования, составляется акт о выявленных дефектах оборудования.

Акт подписывают представители заказчика, подрядчика и организации-исполнителя.

Приемку законченных работ по ремонту, реконструкции и

модернизации объекта оформляют актом приемки-сдачи отремонтированных, реконструированных

и модернизированных объектов.

Внутреннее перемещение основных средств из одного цеха

(производства, отдела, участка) в другой, а также их передачу из запаса (со

склада) в эксплуатацию оформляют актом (накладной) приемки-передачи основных

средств.

Операции по списанию всех основных средств, кроме

автотранспортных, оформляют актом на списание основных средств, а списание

грузового или легкового автомобиля, прицепа или полуприцепа - актом на списание

автотранспортных средств.

При традиционной форме организации участниками

инвестиционной деятельности являются инвестор, заказчик и подрядчик,

выполняющие свои функции согласно заключенным между ними договорам. При этой

форме деятельности между заказчиком-застройщиком и инвестором заключается

договор на реализацию инвестиционного проекта, между подрядчиком и заказчиком-застройщиком

- договор строительного подряда.

Договор на реализацию инвестиционного проекта является

основным правовым документом, регулирующим производственно-хозяйственные и

другие взаимоотношения субъектов инвестиционной деятельности.

Правовой основой для заключения договоров на реализацию

инвестиционных проектов является ст. 421 ГК РФ, согласно которой стороны могут

заключать договоры, как предусмотренные, так и не предусмотренные законом или

иными правовыми актами, причем условия договоров определяются по усмотрению

сторон либо обычаями делового оборота, применимыми к отношениям сторон. При

этом согласно ст. 422 ГК РФ договор должен соответствовать обязательным для

сторон правилам, установленным законом или иными правовыми актами, действующими

в момент его заключения.

В договоре на реализацию инвестиционного проекта должны быть

отражены права и обязанности, а также функции каждой из сторон. В соответствии

с Законом N 39-ФЗ участники инвестиционной деятельности обязаны осуществлять

свою деятельность в соответствии с международными договорами Российской

Федерации, федеральными законами и нормативными правовыми актами субъектов

Российской Федерации, а также с утвержденными в установленном порядке

стандартами (нормами и правилами). Участники инвестиционной деятельности,

выполняющие лицензируемые виды работ, должны иметь соответствующие лицензии или

сертификаты на право осуществления такой деятельности.

Согласно Закону N 39-ФЗ инвесторы самостоятельно определяют

объемы и направления капитальных вложений, заключают договоры с другими

субъектами инвестиционной деятельности в соответствии с ГК РФ, контролируют

целевое использование средств, направляемых на капитальные вложения. Инвесторы

имеют право владения, пользования и распоряжения объектами капитальных вложений

и результатами их осуществления, а также право на передачу по договору и (или)

государственному контракту своих прав физическим и юридическим лицам,

государственным органам и органам местного самоуправления в соответствии с

законодательством Российской Федерации.

Заказчики-застройщики, специализирующиеся на организации

строительства объектов, на основании договора с инвестором распоряжаются денежными

средствами инвестора, передаваемыми для финансирования строительства объектов.

Чтобы обеспечить организацию строительства и контроль за ходом его выполнения,

заказчик-застройщик:

- выдает исходные данные для разработки проектно-сметной

документации, размещает заказ на разработку этой документации и проводит ее согласование

в установленном порядке;

- заключает договоры строительного подряда на выполнение

всего комплекса строительно-монтажных и пусконаладочных работ, осуществляет в

соответствии с условиями договора подряда полную или частичную поставку

материалов и оборудования;

- выполняет все необходимые работы по подготовке

строительной площадки, осуществляет надзор за соблюдением норм и правил при

производстве строительно-монтажных работ, осуществляет приемку законченных

работ и подготовку объекта к передаче в эксплуатацию.

В функции заказчика-застройщика входят также ведение

бухгалтерского учета производимых при строительстве капитальных затрат,

правильное определение и отражение в учете инвентарной стоимости вводимых в эксплуатацию

объектов. В соответствии с действующим порядком лицензирования строительной

деятельности заказчики-застройщики должны иметь государственную лицензию на

выполнение функций заказчика.

Договор строительного подряда заключается между подрядчиком

(генподрядчиком) и заказчиком-застройщиком. При этом стороны договора исходят

из гл. 37 ГК РФ, Руководства по составлению договоров подряда на строительство

в Российской Федерации (письмо Министерства архитектуры, строительства и

жилищно-коммунального хозяйства России от 10.06.92 N БФ-558/15, согласовано с

Минэкономики и Минфином России).

По условиям договора подрядчик обязуется построить объект в

соответствии с заданием заказчика и утвержденной проектно-сметной документацией

собственными силами или с привлечением субподрядных организаций в установленные

сроки. Он гарантирует качество выполняемых строительно-монтажных работ в

соответствии с требованиями технической документации и действующими

строительными нормами и правилами в течение гарантийного срока эксплуатации,

установленного условиями договора. Совместно с заказчиком-застройщиком

подрядчик (генподрядчик) подготавливает всю исполнительную документацию,

необходимую для оформления сдачи объекта в эксплуатацию.

В соответствии с действующим порядком лицензирования

строительной деятельности подрядчик (генподрядчик) должен иметь государственную

лицензию на выполнение отдельных видов строительно-монтажных работ, а также на

осуществление функций генерального подрядчика

1.3.

Синтетический и аналитический учет основных средств и инвестиций

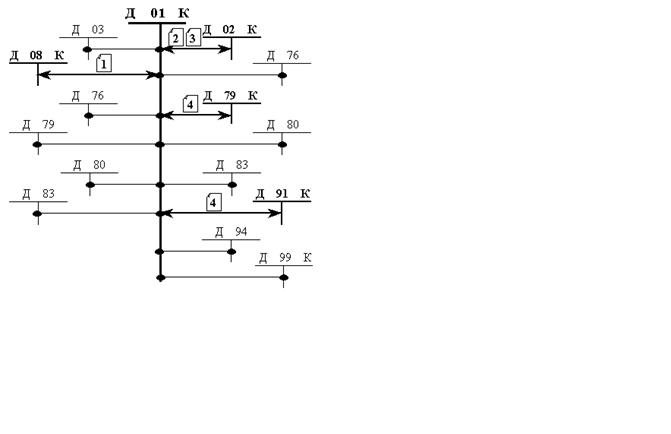

Синтетический учет наличия и движения основных средств,

принадлежащих предприятию на правах собственности, осуществляется на следующих

счетах:

01 "Основные средства" (активный);

02 "Амортизация основных средств" (пассивный);

91 "Прочие доходы и расходы" (активно-пассивный).

Счет 01 "Основные средства" предназначен для

получения информации о наличии и движении принадлежащих организации на правах

собственности основных средств, находящихся в эксплуатации, запасе, на

консервации или сданных в текущую аренду [5].

Основные средства поступают в организацию в результате

покупки у других организаций, безвозмездного получения, в качестве вклада

учредителей в уставный капитал. Рассмотрим схему отражения вариантов поступления

основных средств в бухгалтерском учете (таблица 1).

Таблица 1 – Схема бухгалтерских

проводок по поступлению основных средств

|

Наименование

операции

|

Бухгалтерские

проводки

|

Примечание

|

|

Дебет

|

Кредит

|

|

Приобретение

основных средств с расчетом денежными средствами

|

|

Оплачен счет поставщика

|

60

|

51,

50

|

На сумму по счету, в т.ч.

НДС

|

|

Выделен НДС

|

19-1

|

60

|

По счет-фактуре поставщика

|

|

Отражены затраты на приобретение

|

08

|

60

|

По счет-фактуре поставщика

|

|

Принято к бухгалтерскому

учету имущество в качестве объектов основных средств

|

01

|

08

|

После введения в эксплуатацию

и соответствующего оформления

|

|

НДС принят к возмещению из

бюджета

|

68-НДС

|

19-1

|

По счет-фактуре поставщика

после оплаты и принятия на учет основного средства

|

|

Начисление амортизации

|

20,

23, 25, 29, 44

|

02

|

Со следующего месяца после

принятия к учете объекта

|

|

Учет

безвозмездно полученных основных средств

(в

том числе по договору дарения)

|

|

Отражено безвозмездное получение

объектов

|

08

|

98-2

|

По рыночной стоимости

|

|

Приняты к учету объекты основных

средств

|

01

|

08

|

По рыночной стоимости

после введения в эксплуатацию и соответствующего оформления

|

|

Начисление амортизации

|

20,

23, 25, 29, 44

|

02

|

Со следующего месяца после

принятия к учету объекта

|

Продолжение таблицы

|

По мере начисления амортизации

списывается на доходы рыночная стоимость

|

98

|

91

|

На сумму рыночной

стоимости, пропорциональную начисленной амортизации

|

|

Если данный объект

снимается с учета (выбывает до момента полной амортизации, то сумма

несписанной стоимости относится на доходы)

|

98

|

91

|

На сумму недосписанной на доходы рыночной стоимости на момент выбытия

объекта

|

|

Получение

основных средств в счет вклада учредителя в уставный капитал организации

|

|

Отражено погашение задолженности

учредителя по взносам в уставный капитал

|

08

|

75

|

По оценке, согласованной в

учредительных документах

|

|

Приняты к учету объекты основных

средств

|

01

|

08

|

После введения в эксплуатацию

и соответствующего оформления

|

|

Начисление амортизации

|

20,

23, 25, 29, 44

|

02

|

Со следующего месяца после

принятия к учету объекта

|

Выбытие основных средств с предприятия происходит в случае

ликвидации объектов, продажи на сторону, передачи в уставный капитал другой

организации и безвозмездной передачи (таблица 2).

Таблица 2 – Схема бухгалтерских

проводок по поступлению основных средств

|

Наименование

операции

|

Бухгалтерские

проводки

|

Примечание

|

|

Дебет

|

Кредит

|

|

Уменьшение

первоначальной стоимости объекта основных средств при частичной ликвидации

|

|

Уменьшение первоначальной

стоимости объекта на стоимость ликвидируемой части

|

01-выб

|

01

|

По балансовой стоимости на

сч.01 ликвидируемой части объекта

|

|

Уменьшение

начисленной амортизации объекта на

сумму ликвидируемой части

|

02

|

01-выб

|

Накопленная на сч.02 сумма

амортизации ликвидируемой части объекта

|

|

Убытки от частичной ликвидации

|

91

|

01-выб

|

По остаточной стоимости

ликвидируемой части объекта

|

|

Списаны убытки от

частичной ликвидации объекта

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

Продолжение таблицы 2

|

Ликвидация

не полностью амортизированного объекта основных средств (демонтаж собственными

силами)

|

|

Списание первоначальной

стоимости объекта

|

01-выб

|

01

|

По балансовой стоимости на

сч.01

|

|

Списание начисленной амортизации

объекта на начало месяца, следующего после месяца ликвидации

|

02

|

01-выб

|

Накопленная на сч. 02 сумма амортизации

|

|

Убытки от списания остаточной

стоимости объекта

|

91

|

01-выб

|

По остаточной стоимости

объекта

|

|

Калькуляция себестоимости

собственных работ по ликвидации объекта

|

23

|

23

25

29

70

69

10

|

1. Вспомогательных цехов

2. Общепроизводственные

3. Обслуживающих цехов

4. Зарплата работников

5. Начисления на зарплату

6. Прочие материалы

|

|

Списана себестоимость

работ собственных работ по ликвидации объекта

|

91

|

23

|

По фактической себестоимости

работ по демонтажу

|

|

Оприходование материальных

ценностей, оставшихся после ликвидации объекта

|

10

|

91

|

По рыночной стоимости

|

|

Списаны убытки от ликвидации

объекта

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Ликвидация

не полностью амортизированного объекта основных средств (демонтаж силами

подрядных организаций)

|

|

Списание первоначальной

стоимости объекта

|

01-выб

|

01

|

По балансовой стоимости на

сч.01

|

|

Списание начисленной амортизации

объекта на начало месяца, следующего после месяца ликвидации

|

02

|

01-выб

|

Накопленная на сч.02 сумма

амортизации

|

|

Убытки от списания остаточной

стоимости объекта

|

91

|

01-выб.

|

По остаточной стоимости

объекта

|

|

Оплачены работы подрядных

организаций по демонтажу

|

60

|

51,

50

|

На сумму по счет-фактуре

подрядной организации, в том числе НДС

|

|

Выделен НДС

|

19-1

|

60

|

По счет-фактуре подрядной

организации

|

Продолжение таблицы 2

|

НДС учтен в стоимости

работ подрядной организации

|

91

|

19-1

|

По счет-фактуре подрядной

организации после оплаты и оприходования работ

|

|

Списаны работы подрядных

организаций по демонтажу

|

91

|

60

|

На сумму по счет-фактуре

подрядной организации, в том числе НДС

|

|

Оприходованы материальные

ценности, оставшиеся после ликвидации объекта

|

10

|

91

|

По рыночной стоимости

|

|

Списаны убытки от

ликвидации объекта

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Продажа

основных средств с расчетом денежными средствами

|

|

Списание первоначальной

стоимости объекта

|

01-выб

|

01

|

По балансовой стоимости на

сч.01

|

|

Списание начисленной амортизации

объекта на начало месяца, следующего после месяца ликвидации

|

02

|

01-выб

|

Накопленная на сч. 02 сумма амортизации

|

|

Убытки от списания остаточной

стоимости объекта

|

91

|

01-выб

|

По остаточной стоимости

объекта

|

|

Задолженность покупателя

по оплате основного средства

|

62

|

91

|

По счет-фактуре по

продажной цене, в том числе НДС

|

|

НДС на продажную стоимость

объекта

|

91

|

68-НДС

|

По счет-фактуре

|

|

Оплачен покупателем счет

на продаваемый объект

|

51

|

62

|

По счет-фактуре по

продажной цене, в том числе НДС

|

|

Выявлена прибыль от

продажи основного средства

|

91

|

99

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Выявлен убыток от продаж основного

средства

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Передача

основных средств в счет вклада в уставный капитал

другой

организации

|

|

Списание первоначальной

стоимости объекта

|

01-выб

|

01

|

По балансовой стоимости на

сч.01

|

Продолжение

таблицы 2

|

Списание начисленной амортизации

объекта на начало месяца, следующего после месяца ликвидации

|

02

|

01-выб

|

Накопленная на сч.02 сумма

амортизации

|

|

Убытки от списания остаточной

стоимости объекта

|

91

|

01-выб

|

По остаточной стоимости

объекта

|

|

Отражена передача объекта

в качестве вклада в уставный капитал другой организации

|

58

58-1

|

01

91

|

По оценочной стоимости

согласно учредительным документам

|

|

Если выявлена прибыль от выбытия

объекта

|

91

|

99

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Если выявлен убыток от выбытия

объекта

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

|

Безвозмездная

передача основных средств

(в

том числе по договору дарения)

|

|

Списание первоначальной

стоимости объекта

|

01-выб

|

01

|

По балансовой стоимости на

сч.01

|

|

Списание начисленной амортизации

объекта на начало месяца, следующего после месяца ликвидации

|

02

|

01-выб

|

Накопленная на сч.02 сумма

амортизации

|

|

Убытки от списания остаточной

стоимости объекта

|

91

|

01-выб

|

По остаточной стоимости

объекта

|

|

Начислен НДС

|

91

|

68-НДС

|

НДС на рыночную стоимость

объекта

|

|

Выявлен убыток от

безвозмездной передачи основного средства

|

99

|

91

|

Сформировавшееся сальдо по

данной операции на сч.91

|

Основным регистром аналитического учета основных средств

являются инвентарные карточки. На лицевой стороне инвентарных карточек указывают

наименование и инвентарный номер объекта, год выпуска (постройки), дату и номер

акта о приемке, местонахождение, первоначальную стоимость, норму

амортизационных отчислений, шифр затрат (для отнесения сумм амортизации), сумму

начисленной амортизации, внутреннее перемещение и причину выбытия.

На оборотной стороне инвентарных карточек указывают сведения

о дате и затратах по достройке, дооборудованию,

реконструкции и модернизации объекта, выполненных ремонтных работах, а также

краткую индивидуальную характеристику объекта.

Инвентарные карточки составляются в бухгалтерии на каждый

инвентарный номер в одном экземпляре. Они могут использоваться для группового

учета однотипных предметов, имеющих одинаковую техническую характеристику,

одинаковую стоимость, одинаковое производственно-хозяйственное назначение и

поступивших в эксплуатацию в одном календарном месяце.

Инвентарные карточки заполняют на основе первичных

документов (актов приемки-передачи, технических паспортов и др.) и передают

затем под расписку в соответствующий отдел организации.

По месту нахождения (эксплуатации) основных средств для

контроля за их сохранностью можно вести инвентарные списки основных средств. В

них записывают номер и дату инвентарной карточки, инвентарный номер объекта,

его полное название, первоначальную стоимость и данные о выбытии (перемещении)

- дату и номер документа и причину выбытия. Разрешается вести учет объектов по

месту их нахождения в инвентарных карточках. В этом случае инвентарные карточки

выписывают в двух экземплярах и второй экземпляр передают по месту нахождения

объекта. Учет объектов основных средств по месту нахождения осуществляют лица,

ответственные за сохранность этих средств.

В бухгалтерии инвентарные карточки формируют в инвентарную

картотеку, в которой они разделены на группы по видам основных средств.

На предприятиях производится инвентаризация наличия основных

средств. При инвентаризации основных средств комиссия производит осмотр

объектов и заносит в описи их полное наименование, назначение, инвентарные

номера и основные технические или эксплуатационные показатели.

Выявленные излишки основных средств приходуют по текущей рыночной

стоимости по дебету счета 01 "Основные средства" с кредита счета 91

"Прочие доходы и расходы". При недостаче или порче объектов основных

средств их остаточную стоимость списывают с кредита счета 01 "Основные

средства" в дебет счета 94 "Недостачи и потери от порчи

ценностей", а сумму амортизации - с кредита счета 01 в дебет счета 02

"Амортизация основных средств". При выявлении конкретных виновников

стоимость недостающих или испорченных основных средств оценивают по рыночным

ценам, действовавшим в данной местности на день причинения ущерба, и списывают

с кредита счета 94 в дебет счета 73 "Расчеты с персоналом по прочим операциям".

Разницу между рыночной и остаточной стоимостью основных

средств отражают по дебету счета 94 и кредиту счета 98 "Доходы будущих

периодов". По мере погашения задолженности ее виновником соответствующую

часть списывают со счета 98 в кредит счета 91 "Прочие доходы и

расходы".

Если конкретные виновники не установлены или суд отказал во

взыскании убытков с них, то недостающие и испорченные основные средства

списывают у организаций с кредита счета 94 на финансовые результаты у

коммерческой организации (счет 91) или увеличение расходов у некоммерческой

организации.

Бухгалтерский учет операций по капитальному строительству

ведется в порядке, установленном положением по бухгалтерскому учету "Учет

договоров (контрактов) на капитальное строительство" (ПБУ 2/94),

утвержденным приказом Минфина России от 20.12.94 г. N 167, а также Положением

по бухгалтерскому учету долгосрочных инвестиций Минфина России от 30.12.93 г. N

160. В соответствии с действующим законодательством функции инвестора,

застройщика и подрядчика могут выполняться одним или несколькими хозяйствующими

субъектами. Это может происходить в тех случаях, когда организация осуществляет

строительство собственными силами (хозяйственным способом) за счет собственных

средств, являясь при этом инвестором и застройщиком в одном лице. Главный

вопрос, который возникает в связи с этим: кто из хозяйствующих субъектов будет

вести учет незавершенного строительства на счете 08 "Вложения во

внеоборотные активы", а кто - на счете 20 "Основное

производство". По нашему мнению, целесообразно ответ на возникший вопрос

связывать с тем, кто финансирует, а кто проводит работы. Другими словами, кто

является застройщиком и подрядчиком в проведении строительных работ.

Как показывают результаты исследований, в ходе деятельности,

связанной с осуществлением финансирования капитального строительства, наиболее

часто встречаются следующие ситуации.

1. Функции инвестора, заказчика и подрядчика выполняются

независимыми между собой хозяйствующими субъектами.

2. Функции инвестора и заказчика выполняет одна организация.

3. Инвестор является отдельным хозяйствующим субъектом, а

функции заказчика и подрядчика одновременно выполняет другой хозяйствующий

субъект.

4. Инвестор создает дочернюю (зависимую) организацию,

которая выполняет функции заказчика.

5. Функции инвестора, заказчика и подрядчика выполняет один

хозяйствующий субъект.

Финансовый и налоговый учет финансирования капитального строительства

необходимо организовать исходя из конкретной ситуации.

Инвестиционная деятельность в строительстве финансируется за

счет собственных средств или приравненных к ним источников или за счет заемных

средств. В соответствии со ст.6 Закона N 39-ФЗ осуществление капитальных

вложений по объектам строительства может происходить как за счет одного, так и

за счет нескольких источников одновременно. При этом согласно ст.421 ГК РФ с организациями-соинвесторами заключаются различные договоры

на привлечение денежных средств для инвестирования долевого участия в

строительстве.

Собственные средства на финансирование капитального

строительства формируются: из уставного капитала организации; за счет

амортизационных отчислений на восстановление основных средств; из части чистой

прибыли организации; за счет специальных (целевых) фондов; из сумм возмещений, полученных организациями в результате

наступления страховых случаев, связанных с основными средствами, с объектами

строительства; за счет выручки от реализации основных средств, созданных или

приобретенных организацией в ходе строительства объекта.

Средства дольщиков и ассигнования из бюджетов разных

уровней, получаемые на безвозвратной основе, приравниваются к собственным средствам.

К заемным средствам относятся временно привлекаемые средства

других юридических и физических лиц в качестве займов и кредитов банков.

Возврат привлеченных средств осуществляется за счет собственных и приравненных

к ним средств организации в предусмотренные договорами (контрактами) сроки.

Часто финансирование капитального строительства проводится несколькими

инвесторами в порядке долевого участия.

Операции по движению источников финансирования капитального

строительства инвесторами и заказчиками учитываются на счетах учета денежных

средств (51 "Расчетные счета", 52 "Валютные счета", 55

"Специальные счета в банках"), расчетов (76 "Расчеты с разными

дебиторами и кредиторами", 62 "Расчеты с покупателями и заказчиками")

и целевых источников (86 "Целевое финансирование"). Система учета

источников финансирования в значительной степени зависит от организационных

форм капитального строительства. Если заказчик строит объект собственными

силами, то согласно ст.8 Федерального закона от 21.11.96 г. N 129-ФЗ "О

бухгалтерском учете" организации должны вести раздельный учет текущих

затрат на производство продукции и капитальных вложений. При этом особое

внимание следует уделять методам распределения общехозяйственных расходов, отраженным

в учетной политике организации.

Порядок учета источников финансирования капитального

строительства зависит от их вида. Движение некоторых источников отражается на

счетах бухгалтерского учета. Использование ряда собственных источников финансирования

фиксируется на основе проводимых расчетным путем. Например, использование

такого собственного источника финансирования капитального строительства, как

амортизационные отчисления, носит внесистемный характер, т.е. не отражается

непосредственно на счетах бухгалтерского учета организации. Сумма

амортизационных накоплений на полное восстановление основных средств

определяется как сальдо по регулирующему счету 02 "Амортизация основных

средств", который предназначен для определения остаточной стоимости

объекта основных средств, а не для определения источника финансирования

капитального строительства. Себестоимость продукции с включенной в нее суммой

амортизационных отчислений возмещается выручкой от продажи продукции. Из этого

следует, что поступление денежных средств от реализации продукции подразумевает

поступление и начисленных в данном отчетном периоде сумм амортизации основных

средств, используемых в производственных целях. В связи с тем, что на отдельном

счете бухгалтерского учета не формируется величина финансирования капитального

строительства, ее определяют расчетным путем. Для формирования необходимой

информации, используемой для принятия управленческих решений, необходимо вести

аналитический учет начисления амортизации в ведомости финансирования

капитального строительства.

Действующее законодательство позволяет хозяйствующим

субъектам аккумулировать финансовые средства для капитального строительства объектов

с помощью создания специальных целевых фондов. Так, за счет резервирования

прибыли (после налогообложения) в форме периодических отчислений создается фонд

производственного развития.

Отчисления в резервный капитал из прибыли отражаются в

бухгалтерском учете следующей записью:

Дебет 84, Кредит 82.

Дебетовый оборот по субсчету "Фонд накопления"

счета 82 "Резервный капитал" показывает прирост имущества организации

за счет средств специальных фондов. Изложенный метод позволяет использовать

прибыль путем резервирования, что дает возможность планировать процесс

формирования и использования источников финансирования капитального

строительства.

Использование бюджетных ассигнований и средств целевого

финансирования, полученных по специальным программам, в качестве источников

финансирования капитального строительства в бухгалтерском учете отражается:

Дебет счетов учета денежных средств, Кредит 86

Если финансирование капитального строительства

осуществляется за счет средств других юридических лиц и (или) физических лиц,

то по окончании строительства объекты, введенные в эксплуатацию, становятся

собственностью организации и (или) физических лиц, предоставивших данные

средства, если иное не предусмотрено договором. Организации, специализирующиеся

на выполнении инвестиционных проектов, которые передают объекты строительства в

соответствии с условиями строительного договора (контракта), списывают затраты

в следующем порядке:

Дебет 86, Кредит 20.

В тех случаях, когда генподрядная строительная организация в

результате проведенного конкурса становится инвестором, существенное значение

приобретают договорные отношения между административным органом, назначившим

конкурс, и инвестором-генподрядчиком. В этом случае между инвестором и

административным органом заключается договор на реализацию инвестиционного

проекта, в котором отмечено, что инвестору предоставлено право инвестирования

строительства объекта, а также быть генеральным подрядчиком по строительству

данного объекта. При этом инвестор-генподрядчик может вести строительство

объекта как собственными силами, так и с помощью привлеченных субподрядных

организаций. Учет затрат на производство при этом ведется на счете 20

"Основное производство" в корреспонденции со счетами 10, 25, 26, 69,

70 и т.д. До окончания строительных работ объекты незавершенного строительного

производства учитываются на счете 20.

Организации, использующие построенные объекты для

собственных нужд, списывают стоимость строительства при вводе в эксплуатацию:

Дебет 01, Кредит 08

В настоящее время важное место среди источников

финансирования капитального строительства занимают заемные средства (кредиты

банков, займы, полученные от физических или юридических лиц, не являющихся

банками, и др.). Расчетно-кредитные операции по полученным кредитам учитываются

на счетах расчетов по кредитам банков. Полученные организацией кредиты банков в

бухгалтерском учете организации отражаются записями:

Дебет счетов учета денежных средств, Кредит 66, 67 (в

зависимости от срока).

Погашение задолженности по кредитам банков производится

путем перечисления денежных средств:

Дебет 66, 67 (в зависимости от срока), Кредит счетов учета

денежных средств.

По желанию организации и в соответствии с договором кредита

возврат кредитов может осуществляться как до ввода объекта в эксплуатацию, так

и после. Проценты за пользование кредитами начисляются с даты их предоставления.

Кредитный договор предусматривает размер и порядок уплаты процентов по кредиту.

Аналитический учет кредитов банков организация ведет по

видам кредитов, банкам и отдельно по кредитам, не погашенным в соответствующий

договору срок. Начисление процентов отражается на счетах расчетов кредитов

банков в корреспонденции со счетом 08 "Вложения во внеоборотные активы".

Проценты, начисленные после ввода объекта в эксплуатацию, не подлежат отнесению

на счет 08.

Кроме кредитов и займов источниками финансирования

капитального строительства могут быть средства долевого участия. При

осуществлении такого рода финансирования объекта строительства одна

организация-застройщик при согласии всех участников строительства накапливает

денежные средства, полученные от остальных участников.

Денежные средства, поступающие от участников в порядке

долевого участия застройщику на строительство объектов, отражаются в бухгалтерском

учете по дебету учета денежных средств в корреспонденции со счетом 86

"Целевое финансирование". При этом участник строительства (дольщик)

операции по финансированию строительства отражает записями:

Дебет 76, Кредит счетов учета денежных средств.

Если участники оформили передачу своих долей в строительстве

по его окончании как вклад в уставный капитал застройщика, то эта хозяйственная

операция находит в учете застройщика следующее отражение:

Дебет 75, Кредит 80;

Дебет 01, Кредит 75

В ситуации, когда инвестор создает дочернюю организацию,

которая выступает в качестве заказчика, инвестор ведет финансирование капитального

строительства с использованием счета 76 "Расчеты с разными дебиторами и

кредиторами". Перечисленные инвестором заказчику денежные средства на

финансирование капитального строительства в бухгалтерском учете инвестора

отражаются записями:

Дебет 76, Кредит счетов учета денежных средств.

1.4.

Переоценка основных средств. Учет ремонта основных средств

С течением времени первоначальная стоимость основных средств

отклоняется от стоимости аналогичных основных средств, приобретаемых или

возводимых в современных условиях. Для устранения этого отклонения необходимо

периодически переоценивать основные средства и определять восстановительную

стоимость.

Переоценка основных средств. С 1 января 1999 г. организации

могут не чаще одного раза в год (на 1 января отчетного года) переоценивать полностью

или частично объекты основных средств по восстановительной стоимости путем

индексации (с применением индекса-дефлятора) или прямого пересчета по

документально подтвержденным рыночным ценам.

Сумма дооценки объекта основных средств в результате

переоценки зачисляется в добавочный капитал организации (дебетуют счет 01

"Основные средства", кредитуют счет 83 "Добавочный

капитал").

Порядок учета переоценки основных средств определен ПБУ 6/01

"Учет основных средств". Сумма уценки объекта основных средств в

результате переоценки относится на счет учета нераспределенной прибыли (непокрытый

убыток) (дебетуют счет 84 "Нераспределенная прибыль (непокрытый

убыток)", кредитуют счет 01 "Основные средства"). Сумма уценки

объекта основных средств относится в уменьшение добавочного капитала организации,

образованного за счет сумм дооценки этого объекта, проведенной в предыдущие

отчетные периоды (дебетуют счет 83 "Добавочный капитал", кредитуют

счет 01 "Основные средства"). Превышение суммы уценки объекта над

суммой его дооценки, зачисленной в добавочный капитал организации в результате

переоценки, проведенной в предыдущие отчетные периоды, относится на счет учета

нераспределенной прибыли (непокрытого убытка) (дебетуют счет 84, кредитуют счет

01).

При выбытии объекта основных средств сумма его дооценки

переносится с добавочного капитала организации в нераспределенную прибыль организации

(кредитуют счет 84 "Нераспределенная прибыль (непокрытый убыток)",

дебетуют счет 83 "Добавочный капитал"). Рассмотрим отражение операций

по переоценке основных средств в учете (таблица 3).

Таблица 3 – Схема бухгалтерских

проводок по переоценке основных средств

|

Наименование

операции

|

Бухгалтерские

проводки

|

Примечание

|

|

Дебет

|

Кредит

|

|

Ранее должны были быть

сделаны проводки по переоценке с увеличением балансовой стоимости основных

средств

|

01

83

|

08

02

|

На сумму дооценки первоначальной

стоимости и

амортизации

|

|

Если по этим объектам в

2003 году в результате переоценки будет произведена дооценка

|

01

83

|

83

02

|

На всю сумму дооценки

восстановительной стоимости и амортизации

|

|

Если по этим объектам в

2003 году в результате переоценки будет произведена дооценка

|

83

02

|

01

83

|

На сумму уценки восстановительной

стоимости и амортизации в переделах суммы дооценки этого объекта, ранее

учтенной по сч.83

|

|

|

84

02

|

01

84

|

На сумму уценки восстановительной

стоимости и амортизации сверх суммы дооценки этого объекта, ранее учтенной по

сч.83

|

|

Ранее должны быть сделаны

проводки по переоценке с уменьшением балансовой стоимости основных средств

|

84

02

|

01

84

|

На сумму уценки первоначальной

стоимости и амортизации

|

Продолжение таблицы 3

|

Если по этим объектам в

2003 году в результате переоценки будет произведена дооценка

|

01

83

|

83

02

|

На всю сумму дооценки

восстановительной стоимости и амортизации

|

|

Если по этим объектам в

2003 году в результате переоценки будет произведена уценка

|

84

02

|

01

84

|

На всю сумму уценки

восстановительной стоимости и амортизации

|

По объему и характеру производимых ремонтных работ

различают капитальный и текущий ремонты основных средств. Они отличаются сложностью,

объемом и сроками выполнения. Ремонты основных средств могут осуществляться

хозяйственным способом, т.е. силами самой организации, или подрядным способом

(силами сторонних организаций).

Нормативными документами по бухгалтерскому учету разрешается

использовать три варианта учета затрат по ремонту основных средств.

При первом варианте фактические расходы, связанные с

проведением или оплатой работ по ремонту основных средств, организации могут

относить прямо на счета издержек производства и обращения с кредита соответствующих

материальных, денежных и расчетных счетов (счета 10 "Материалы", 70

"Расчеты с персоналом по оплате труда" и др.).

Организации, особенно организации с сезонным

производством, могут создавать ремонтный фонд для накапливания средств на

осуществление ремонтных работ. Для учета ремонтного фонда целесообразно

открывать субсчет "Ремонтный фонд" по пассивному счету 96

"Резервы предстоящих расходов".

Отчисления в ремонтный фонд оформляются следующей бухгалтерской

записью: Дебет счета 25 "Общепроизводственные расходы" (и других

счетов производственных затрат) Кредит счета 96 "Резервы предстоящих расходов".

При наличии ремонтных мастерских операции по учету ремонта основных

средств, осуществляемого хозяйственным способом, отражают, как правило,

предварительно на активном синтетическом счете 23 "Вспомогательные

производства". По дебету этого счета учитывают фактические затраты по

проведенному капитальному и текущему ремонтам собственных основных средств, а с

кредита счета фактическую себестоимость ремонтных работ списывают в зависимости

от выбранного варианта учета расходов по ремонту на счета учета затрат на

производство (20, 23, 25 и др.), на уменьшение создаваемого резерва на

ремонтные работы (счет 96 "Резервы предстоящих расходов") или на счет

97 "Расходы будущих периодов". Сальдо по счету 23 дебетовое и

показывает затраты по незаконченному капитальному или текущему ремонту основных

средств. В балансе эти затраты отражаются по статье "Незавершенное производство".

Оприходование строительных и других материалов, полученных

при ремонте объектов основных средств, осуществляется по дебету соответствующих

материальных счетов (10) и кредиту счета 23 "Вспомогательные

производства".

Первый вариант учета затрат по ремонту основных средств

применяют, как правило, при равномерных расходах по ремонту в течение года или

при небольших объемах ремонтных работ.

При втором варианте учета затрат на ремонт основных средств

организации создают резерв на осуществление ремонтных работ. Для учета созданного

резерва целесообразно открывать субсчет "Резерв на ремонт основных

средств" по пассивному счету 96 "Резервы предстоящих расходов".

Отчисления в резерв оформляются следующей бухгалтерской

записью: Дебет счета 25 "Общепроизводственные расходы" (и других

счетов производственных затрат) Кредит счета 96 "Резервы предстоящих

расходов".

По окончании отчетного года затраты на ремонт основных

средств должны быть списаны на издержки производства или обращения в сумме

фактически произведенных затрат.

В связи с этим сумму резерва, превышающую фактически

произведенные затраты на ремонт, по окончании года сторнируют. При недостатке резервной

суммы на величину недостатка либо составляют дополнительную проводку по

начислениям в резерв, либо списывают указанную величину на издержки

производства или обращения.

Сальдо по субсчету "Резерв на ремонт основных

средств" счета 96 "Резервы предстоящих расходов", как правило,

должно соответствовать затратам по незаконченному ремонту сложных объектов.

При третьем варианте затраты по ремонту основных средств

вначале учитывают по дебету счета 97 "Расходы будущих периодов" (с

кредита материальных, расчетных и других счетов или счета 23), а с этого счета

в течение года, как правило, равномерно списывают на счета издержек

производства (обращения). Данный вариант учета расходов по ремонту основных

средств целесообразно использовать в тех организациях сезонных отраслей промышленности,

где основная часть расходов по ремонту основных средств приходится на первые

месяцы года, когда еще не создан ремонтный фонд.

На капитальный ремонт, осуществляемый подрядным способом,

организация заключает договор с подрядчиком. Приемка законченного капитального

ремонта оформляется актом приемки-сдачи. Законченные капитальные работы оплачиваются

подрядчику из расчета сметной стоимости их фактического объема.

Затраты по капитальному ремонту, осуществляемому подрядным

способом, могут быть списаны с кредита счета 60 "Расчеты с поставщиками и

подрядчиками" в дебет счетов издержек производства и обращения, в дебет

счетов 96 "Резервы предстоящих расходов" и 97 "Расходы будущих

периодов" (в зависимости от варианта учета расходов по ремонту основных

средств).

2. МЕТОДИКА АУДИТОРСКОЙ ПРОВЕРКИ ОСНОВНЫХ СРЕДСТВ И ИНВЕСТИЦИЙ НА

ПРЕДПРИЯТИИ

2.1.

Планирование аудиторской проверки основных

средств

Аудиторская проверка основных средств и вложений является

частью общего аудита организации-клиента.

Ее целью является формирование мнения о достоверности

бухгалтерской отчетности по разделу основных средств и установление

соответствия применяемой в организации методики учета и налогообложения

операций с основными средствами действующим в Российской Федерации нормативным

документам [6].

В ходе аудита основных средств проверяют:

-

обеспечение контроля за наличием и сохранностью

основных средств (правильность отнесения объектов к основным средствам;

правильность классификации основных средств; правильность оценки и переоценки

основных средств; вопросы организации аналитического учета и материальной ответственности

за основные средства; инвентаризация основных средств; соответствие данных

отчетности, синтетического и аналитического учета);

-

документальное оформление и отражение в учете

операций поступления и выбытия основных средств (использование унифицированных

форм первичной учетной документации; отражение операций поступления и выбытия

основных средств в регистрах синтетического учета; вопросы налогообложения

операций при поступлении и выбытии основных средств);

-

начисление и отражение в учете амортизации

основных средств (правильность установления срока полезного использования;

правомерность и обоснованность используемых способов начисления амортизации;

правильность применения единых норм амортизации; правомерность применения ускоренной

амортизации; правильность расчетов амортизационных отчислений; правильность

отражения амортизационных отчислений в учете);

-

отражение в учете восстановления основных

средств - ремонта, модернизации и реконструкции (документальное оформление

операций; способы проведения ремонта; правомерность отнесения затрат по ремонту

на себестоимость; отражение операций по реконструкции и модернизации в учете);

-

отражение в учете порядка капитальных вложений

[16].

Информационная база, используемая аудитором при проверке

основных средств и инвестиций, включает [20] (таблица 4).

Таблица 4 – Информационная база проверки основных средств и

инвестиций

|

Информационная

база

аудиторской

проверки

|

Расшифровка

|

|

Нормативные документы,

регулирующие вопросы организации бухгалтерского учета и налогообложения основных

средств и инвестиций

|

1. Налоговый Кодекс

2. Постановление

Правительства РФ от 1 января 2002 г. N 1 "О Классификации основных

средств, включаемых в амортизационные группы" (с изм.

и доп. от 9 июля, 8 августа 2003 г.)

3. Положение по

бухгалтерскому учету "Учет основных средств" ПБУ 6/01 (с изменениями

от 18 мая 2002 г.)

4. Постановление

Госкомстата РФ от 21 января 2003 г. N 7 "Об утверждении унифицированных

форм первичной учетной документации по учету основных средств"

5. Федеральным законом от

25.02.99 г. N 39-ФЗ "Об инвестиционной деятельности в Российской

Федерации, осуществляемой в форме капитальных вложений" (с изм. и доп. от 2.01.2000 г.)

|

|

Приказ об учетной политике

организации

|

- лимит стоимости объектов

для их отнесения к основным средствам и средствам в обороте;

- установленный перечень

объектов, относимых к основным средствам независимо от стоимости;

- способы начисления

амортизации по основным средствам;

- порядок отражения затрат

на ремонт основных средств;

- предусмотрено ли

проведение переоценки основных средств на 1 января отчетного года;

- сроки проведения

инвентаризации основных средств;

- перечень счетов и

субсчетов, установленных рабочим планом счетов и используемых для отражения

операций по учету основных средств.

|

|

Регистры синтетического и

аналитического учета движения основных средств, используемые в организации

|

По счетам 01

"Основные средства", 02 "Износ основных средств", 08

"Вложения во внеоборотные активы", 91 "Прочие доходы и

расходы"; оборотные ведомости по счетам синтетического и аналитического

учета, сальдовые ведомости

|

|

Первичные документы по

отражению операций по основным средствам и инвестициям

|

Акт приемки-передачи, акт

приемки оборудования, акт приемки-сдачи отремонтированных, реконструированных

и модернизированных объектов, инвентарные карточки инвентарные списки,

договор строительного подряда, договор на реализацию инвестиционного проекта

|

|

Бухгалтерская отчетность

|

Бухгалтерский баланс (ф.

№1), приложение к бухгалтерскому балансу (ф. N 5) и пояснительную записку.

|

На этапе планирования при проверке операций по учету

основных средств и инвестиций аудитору целесообразно использовать тест внутреннего

контроля, что позволит не только оценить его надежность, но и скорректировать

программу проведения проверки [18].

Следующим этапом проверки является составление

программы аудиторской проверки. Программа аудита основных средств может выглядеть следующим образом (таблица 5)

[21].

Таблица 5 – Программа аудиторской

проверки

|

№

п/п

|

Утверждение,

на основе которого подготовлена финансовая отчетность

|

Направление

аудита

|

|

1

|

Существование /права

/полнота

|

1А. Убедиться в том, что

все отраженные в отчетности основные средства действительно

существуют

1Б. Убедиться в том,

что права организации на основные

средства подтверждены и не ограничены правами

третьих лиц

|

|

2

|

Существование/оценка/представление

и раскрытие

|

2А. Убедиться в том, что

основные средства отвечают критериям активов,

т.е. не утратили способность приносить экономические выгоды организации

2Б. Убедиться в том, что

все основные средства оценены и отражены в отчетности в соответствии с

принятой в организации учетной политикой и действующим законодательством

2В. Убедиться в том, что

амортизация основных средств

начисляется в соответствии с принятой в организации учетной политикой

2Г. Убедиться в том, что

правильно определена и отражена инвентарная стоимость объектов строительства

|

|

3

|

Возникновение/измерение/оценка

|

3А. Убедиться в том, что

все приобретенные основные средства отражены в учете и отчетности в

правильной оценке и в соответствующем отчетном периоде

3Б. Убедиться в том, что

все расходы и доходы, связанные с вы бытием основных средств, относятся к

отчетному периоду и учтены правильно

3В. Убедиться в том, что

правильно отражены в учете собственные средства на финансирование капитального

строительства

|

|

4

|

Представление и раскрытие

|

4А. Убедиться в том, что

вся существенная информация об основных средствах раскрыта в отчетности

|

Таким образом, на предварительном этапе аудиторской проверки

основных средств и инвестиций определяются задачи проверки, составляется план и

программа аудита.

После составления плана и программы проверки аудитор

приступает непосредственно к самой проверке (методике аудиторской проверки)

основных средств и инвестиций.

2.2. Аналитические процедуры

Для детальной проверки операций с основными

средствами и инвестициями необходимо выполнить ряд последовательных аудиторских

процедур:

-

оценка сохранности и проверка наличия основных

средств;

-

проверка соблюдения условий для отнесения

имущества к основным средствам;

-

проверка документального оформления и учета

основных средств и инвестиций;

-

проверка правильности формирования

первоначальной и восстановительной стоимости основных средств;

-

проверка начисления амортизации в бухгалтерском

налоговом учете;

-

проверка операций с основными средствами в

рамках заключенных договоров аренды и залога;

-

анализ и обобщения результатов аудита.

1. Оценка сохранности и проверка наличия основных средств

Выполняя эту процедуру, аудитор должен ответить на следующие

вопросы:

-

имеется ли приказ о назначении материально

ответственных лиц за сохранность основных средств;

-

заключены ли договоры о полной индивидуальной

материальной ответственности;

-

организована ли материальная ответственность в

отношении арендованных основных средств;

-

установлены ли в помещениях пожарно-охранные

сигнализации;

-

имеется ли приказ о назначении постоянно

действующей инвентаризационной комиссии;

-

закреплен ли в учетной политике план проведения

инвентаризаций основных средств;

-

проводятся ли инвентаризации основных средств

при смене материально ответственного лица.

При изучении перечисленных тем аудитор должен сформировать

мнение об организации сохранности основных средств. Основное внимание аудитор

уделяет качеству проведения и оформлению результатов инвентаризаций, для чего

проверяет соблюдение сроков подведения их итогов, оценивает качество подготовки

инвентаризационных описей. Аудитор должен изучить решения, принятые по

результатам инвентаризации, и проверить правильность отражения этих результатов

в учете.

При этом необходимо убедиться в соблюдении положений по

бухгалтерскому учету, регулирующих порядок и сроки проведения инвентаризаций. В

Положении по ведению бухгалтерского учета и бухгалтерской отчетности в

Российской Федерации, утвержденном приказом Минфина России от 29.07.98 г. N

34н, указано, что порядок (количество инвентаризаций в отчетном году, даты их

проведения, перечень проверяемых имущества и обязательств и т.д.) проведения

инвентаризации определяется руководителем организации, за исключением случаев,

когда проведение инвентаризации обязательно. Оценивая достоверность данных о

наличии основных средств на дату проверки, аудитор может использовать,

например, сверку описей карточек инвентарного учета с имеющимися в картотеке

инвентарными карточками. В ходе аудиторской проверки аудитор может наблюдать за

процессом проведения инвентаризации, принимать участие в проведении

контрольного осмотра основных средств, изучать, имеются ли в наличии объекты

основных средств, пришедшие в негодность и подлежащие списанию, а также длительно

не используемое имущество.

При обнаружении расхождений между фактическими основными средствами

в наличии и учетными данными аудитор анализирует причины отклонений.

Результатом реализации этой процедуры является сличительная ведомость, которая

является доказательством присутствия нарушений, а ее данные служат

информационной базой для осуществления следующих процедур. Например, анализ

наличия и состояния активов рекомендуется проводить на основании уточненных в

процессе инвентаризации данных. По результатам инвентаризации аудитор

группирует основные средства на собственные, арендованные и находящиеся на

ответственном хранении. При инвентаризации зданий, сооружений и другой

недвижимости аудитор проверяет наличие документов, подтверждающих право

собственности, зарегистрированное в установленном порядке в соответствующем

учреждении юстиции. При инвентаризации производится осмотр объектов по местам

хранения и эксплуатации. Если в ходе ее выявлены неучтенные объекты, то аудитор

должен определить причины, по которым основные средства не отражены в учете.

Предметы, не годные к эксплуатации, отражаются в отдельной инвентаризационной

описи.

Аудитор должен убедиться в том, что все отраженные в

отчетности основные средства действительно существуют и что права организации

на основные средства не обременены, основные средства отвечают критериям,

оговоренным в положениях по бухгалтерскому учету, оценены и отражены в

отчетности в соответствии с учетной политикой, приобретенные основные средства

отражены в учете и отчетности в правильной оценке и в соответствующем отчетном

периоде.

Как показывает опыт, типичными ошибками, выявляемыми при

оценке сохранности и проверке наличия основных средств, являются:

-

неотражение на

забалансовых счетах стоимости арендованного имущества, что приводит к

недостоверному формированию информации (Справки о наличии ценностей, учитываемых

на забалансовых счетах);

-

оприходование основных средств, по которым

необходимо подтверждение права собственности, без наличия свидетельства о

регистрации права собственности;

-

несоблюдение момента перехода права

собственности от продавца к покупателю, что приводит к недостоверному отражению

основных средств на балансовых и забалансовых счетах;

-

отсутствие документов, характеризующих

техническое состояние основных средств;

-

необоснованное списание недостачи основных

средств на расходы организации.

-

При аудите основных средств необходимо:

-

использовать в качестве нормативной базы

стандарты аудита ("Аудит оценочных значений в бухгалтерском учете",

"Проверка прогнозной финансовой информации", "Применимость

допущения непрерывности деятельности", "Аналитические

процедуры");

-

учитывать назначение и необходимость конкретных

объектов основных средств в составе имущественного комплекса организации, а

также их роль в обеспечении непрерывности и эффективности производственной и

управленческой деятельности. При этом следует анализировать показатели,

рассчитанные не только по основным средствам в целом, но и по их группам и

ключевым объектам (например, коэффициенты износа, фондоотдачи и т.д.);

-

устанавливать количественное влияние операций с

основными средствами (прежде всего крупных) на финансовое состояние и

финансовые результаты организации;

-

учитывать определенную ограниченность,

условность информации, содержащейся в бухгалтерской отчетности. По данным

баланса, например, трудно судить о реальной рыночной стоимости основных

средств, а по информации Приложения к бухгалтерскому балансу (форма N 5) о

величине начисленной за год амортизации можно получить лишь приблизительные

оценки степени их изношенности и только в том случае, если применяется способ

равномерного начисления амортизации.