Содержание

Введение.......................................................................................................... 3

1. Теоретические аспекты финансового состояния и финансовых результатов

деятельности организации......... 6

1.1. Понятие финансового состояния............................................................. 6

1.2 Понятие анализа финансового

состояния............................................. 10

1.3. Методика анализа финансового

состояния......................................... 16

2. Анализ финансового состояния и финансовых результатов деятельности

организации................................................................ 20

2.1 Анализ имущественного положения

организации................................ 20

2.2 Анализ финансовой устойчивости

предприятия................................... 23

3.3 Анализ ликвидности баланса и

платежеспособности предприятия.... 32

3.4 Расчет итоговой рейтинговой

оценки финансового состояния организации............................................................................................................................. 37

Заключение.................................................................................................. 45

Список литературы.................................................................................. 47

Введение

Одной из самых главных задач

предприятия, в рыночных условиях, является оценка финансового положения

предприятия, которая возможна при совокупности методов, позволяющих определить

состояние дел предприятия в результате анализа его деятельности на конечном

интервале времени.

В условиях рыночной экономики

субъекты хозяйственной деятельности прибегают к анализу финансового состояния

предприятия периодически в процессе регулирования, контроля, наблюдения за

состоянием и работой предприятия, составления бизнес-планов и программ. Острая

необходимость в финансовом анализе возникает в ходе преобразования

организационно-правовых структур и реорганизации существующих предприятий, в

процессе приватизации и акционирования, а также при выработке мер по поддержке

и оздоровлению (санации) несостоятельных предприятий (банкротов).

Становление рыночных отношений

требует разработки содержания, методологии и методики финансового анализа с

учетом особенностей переходного к рыночной экономике периода и международного

опыта.

В связи с переходом к рыночным

отношениям неизмеримо возрастает количество пользователей бухгалтерской

информации (финансовой отчетности). Если она раньше при нашей

"открытости" предназначалась довольно узкому кругу лиц (вышестоящей

организации, финансовому органу, учреждению, банку и территориальному органу

статистики), то в рыночной экономике ее пользователями становятся практически

все участники рыночных отношений: лица, непосредственно связанные с

предпринимательством (бизнесом), то есть менеджеры и самые различные работники управления,

включая, естественно, бухгалтеров, которых в западной практике называют

бухгалтерами-аудиторами и бухгалтерами-аналитиками; лица, непосредственно не

работающие на предприятиях (фирмах), но имеющие прямой финансовый интерес –

акционеры, инвесторы, различные кредиторы, покупатели и продавцы продукции

(услуг) и так далее; третью группу представляют лица, имеющие косвенный

финансовый интерес – различные финансовые институты (биржи, ассоциации и тому

подобное), налоговые службы, органы статистики, профсоюзы и другие.

И все эти пользователи

бухгалтерской информации прежде всего, ставят себе задачу провести оценку

финансового состояния предприятия на базе его бухгалтерской отчетности, чтобы

на его основе сделать вывод о направлениях своей деятельности.

Чтобы обеспечить выживаемость

предприятия в современных условиях, управленческому персоналу необходимо,

прежде всего, уметь реально оценивать финансовое состояние, как своего

предприятия, так и существующих и потенциальных конкурентов.

Цель анализа финансового состояния

предприятия – дать руководству предприятия и внешним пользователям картину

действительного состояния предпрития.

Целью исследования является анализ

финансового состояния предприятия на примере ООО ПП «Газоочистка».

В соответствии с поставленной

целью потребовалось решить следующие задачи:

определить технико-экономические

показатели деятельности предприятия и дать им оценку;

произвести расчет оценить

финансовое состояние предприятия с помощью следующего анализа: имущественного положения организации, финансовой

устойчивости предприятия, ликвидности баланса, платежеспособности предприятия;

произвести расчет

итоговой рейтинговой оценки финансового состояния организации.

Объект исследования – Общество с

ограниченной ответственностью ПП «Газоочистка», именуемое в дальнейшем ООО

ПП «Газоочистка».

Основными источниками информации

для анализа финансового состояния является финансовая отчетность, к которой

относятся:

-

«Бухгалтерский баланс» (ф.№1 по ОКУД);

-

«Отчет о прибылях и убытках» (ф.№2 по ОКУД);

-

«Отчет об изменениях капитала» (ф.№3 по ОКУД),

-

«Отчет о движении денежных средств» (ф.№4 по ОКУД),

-

«Приложение к бухгалтерскому балансу» (ф.№5 по ОКУД).

В данной работе главными

теоретическими источниками являются: Шеремет А.Д., Сайфулин Р.С., Соломатина А.Н.,

Ковалева А.М., Лапуста М.Г., Скамай Л.Г. и др.

1. Теоретические аспекты финансового

состояния и финансовых результатов деятельности организации

1.1. Понятие финансового состояния

Финансовое состояние является

комплексным понятием, которое зависит от многих факторов и характеризуется

системой показателей, отражающих наличие и размещение средств, реальные и

потенциальные финансовые возможности.

Оценка финансового состояния может быть выполнена с различной степенью

детализации, в зависимости от цели анализа, имеющейся информации и т.д.

Финансовый анализ

является частью общего, полного анализа хозяйственной деятельности; если он

основан на данных только бухгалтерской отчетности - внешний анализ;

внутрихозяйственный анализ может быть дополнен и другими аспектами: анализом

эффективности авансирования капитала, анализом взаимосвязи издержек, оборота и

прибыли и т.п.

Финансовый анализ

позволяет получить объективную информацию о финансовом состоянии организации,

прибыльности и эффективности ее работы.

Теоретической задачей

финансового анализа является построение целостной, логичной, практически

применимой методики аналитических исследований и формализованных вычислительных

алгоритмов ее реализации на основе закономерностей, выявляемых теорией финансовой деятельности предприятия.

К практическим

задачам финансового анализа, и, в частности, анализа финансового состояния

предприятия можно отнести следующие: исследование текущего состояния

предприятия, получение его качественной характеристики; изучение изменения ключевых

показателей деятельности предприятия во времени; выделение «проблемных»

показателей деятельности предприятия, диагностика предкризисного состояния,

близости предприятия к банкротству; определение степени устойчивости

финансового состояния предприятия; определение

степени инерции финансовых тенденций и параметров, управление которыми

позволяет предотвратить ухудшение финансовых ситуаций; исследование

специфических закономерностей хозяйственных процессов, зависящих от отраслевых,

конъюнктурных и прочих особенностей кругооборота; определение оптимальных

структур имущества предприятия и источников его формирования.

Содержание и основная целевая установка финансового анализа - оценка

финансового состояния и выявление возможности повышения эффективности функционирования

хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое

состояние хозяйствующего субъекта - это характеристика его финансовой

конкурентоспособности (т.е. платежеспособности, кредитоспособности),

использования финансовых ресурсов и капитала, выполнения обязательств перед

государством и другими хозяйствующими субъектами.

В традиционном понимании финансовый анализ представляет собой метод

оценки и прогнозирования финансового состояния предприятия на основе его

бухгалтерской отчетности. Принято выделять два вида финансового анализа -

внутренний и внешний. Внутренний анализ проводится работниками предприятия

(финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися

посторонними лицами для предприятия (например, аудиторами). Достижение этих

целей достигается с помощью различных методов и приемов.

Существуют

различные классификации методов финансового анализа (рис. 1.1).

Рис.

1.1 Классификация методов финансового анализа

Практика

финансового анализа выработала основные правила чтения (методику анализа)

финансовых отчетов.

Среди можно выделить основные: горизонтальный анализ (временной) –

сравнение каждой позиции отчетности с предыдущим периодом; вертикальный анализ

(структурный) – определение структуры итоговых финансовых показателей, с

выявлением влияния каждой позиции отчетности на результат в целом; трендовый

анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и

определение тренда, т.е. Основной тенденции динамики показателя. С помощью

тренда ведется перспективный прогнозный анализ.

Анализ относительных показателей (коэффициентов) – расчет отношений между

отдельными позициями отчета или позициями разных форм отчетности по отдельным

показателям фирмы, определение взаимосвязи показателей.

Сравнительный анализ – это как внутрихозяйственный

анализ сводных показателей отчетности по отдельным показателям фирмы,

подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с

показателями конкурентов, со средне отраслевыми и средними хозяйственными

данными.

Комплексный экономический анализ представляет

собой всесторонний анализ хозяйственной деятельности предприятия или какой-либо

отдельной, наиболее существенной стороны его деятельности на основе системного

подхода.

Системный подход

к проведению комплексного экономического анализа предполагает наличие

определенной последовательности с целью всестороннего охвата взаимосвязанных и

взаимообусловленных показателей.

Одной из основных задач комплексного

экономического анализа является выявление эффективности хозяйственной

деятельности торгового предприятия. Под экономической эффективностью понимается соизмерение полученных

результатов с имеющимися ресурсами и произведенными затратами. Целью

предприятия является достижение максимальных результатов деятельности при

оптимальном экономическом потенциале предприятия, относительном сокращении

издержек обращения и высокой культуре обслуживания.

Системный подход

позволяет глубже изучить исследуемое предприятие, получить более полное представление.

Системный подход в экономическом анализе направлен на разработку научно

обоснованных вариантов решения определенных задач, а также позволяет выбрать

наиболее целесообразные управленческие решения для достижения поставленных

целей.

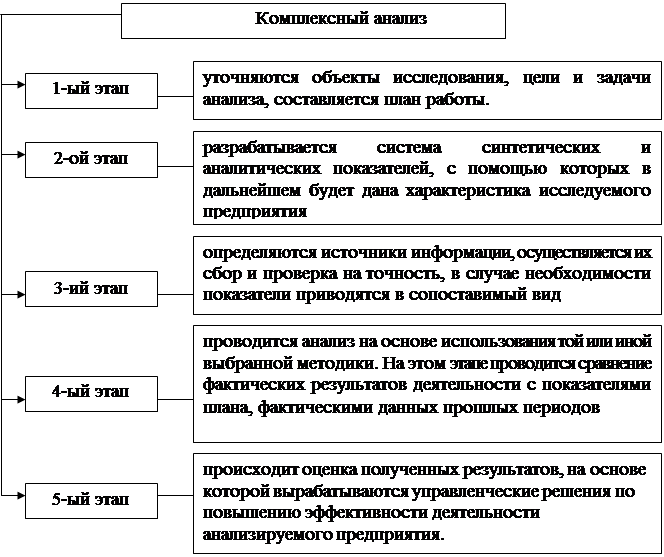

Рис. 1.2. Этапы

комплексного анализа

При выборе

методики проведения комплексного экономического анализа могут быть использованы

два подхода: первый подход – когда результаты хозяйственной деятельности

анализируемого предприятия можно представить в виде системы показателей; второй

подход – когда результаты хозяйственной деятельности характеризуются одним

сводным комплексным показателем.

На практике при проведении комплексного анализа чаще всего используются

оба подхода одновременно.

Как правило, комплексный

анализ производится поэтапно на основе правильно разработанной программе рис.

1.2.

Комплексный экономический анализ деятельности торгового предприятия может

включать различное сочетание используемых показателей в зависимости от

поставленных целей.

Таким образом,

основной целью анализа финансового состояния, по мнению ряда авторов, является

получение небольшого числа ключевых, т.е., наиболее информативных, параметров,

дающих объективную и точную картину финансового состояния предприятия,

изменений в структуре активов и пассивов, в расчётах с дебиторами и

кредиторами. При этом аналитика и менеджера может интересовать как текущее

финансовое состояние предприятия, так и его проекция на ближайшую или более

отдалённую перспективу, т.е. ожидаемые параметры финансового состояния.

1.2 Понятие анализа финансового состояния

Финансовое состояние предприятия характеризуется

системой показателей, отражающих наличие, размещение, использование финансовых

ресурсов предприятия и всю производственно-хозяйственную деятельность

предприятия.

Оценка финансового

состояния проводится различными субъектами анализа. В первую очередь

информация, полученная в ходе анализа, интересует собственников предприятия и

потенциальных инвесторов, а также организации, вступающие в различные отношения

с данным предприятием. Финансовое положение выражает обобщающие показатели,

полученные в ходе производства и реализации продукции, использование всех видов

ресурсов, получении финансовых результатов и достижения определённого уровня

оборачиваемости средств предприятия.

Финансовое состояние является комплексным понятием, которое зависит от

многих факторов и характеризуется системой показателей, отражающих наличие и

размещение средств, реальные и потенциальные финансовые возможности.

Анализ финансового

состояния предприятия преследует несколько целей представлен на рис. 1.3.

Рис.

1.3. Цели финансового состояния предприятия

Основными показателями, характеризующими финансовое состояние

предприятия, являются: обеспеченность собственными оборотными средствами и их

сохранность; состояние нормируемых запасов материальных ценностей;

эффективность использования банковского кредита и его материальное обеспечение;

оценка устойчивости платежеспособности предприятия. Анализ факторов, определяющих

финансовое состояние, способствует выявлению резервов и росту эффективности

производства.

Финансовое состояние зависит от всех

сторон деятельности объединений (предприятий): от выполнения производственных

планов, снижения себестоимости продукции и увеличения прибыли, роста

эффективности производства, а также от факторов, действующих в сфере обращения

и связанных с организацией оборота товарных и денежных фондов - улучшения

взаимосвязей с поставщиками сырья и материалов, покупателями продукции,

совершенствования процессов реализации и расчетов. При анализе необходимо

выявить причины неустойчивого состояния предприятия и наметить пути его

улучшения (устранения). Финансовое состояние

предприятия характеризуется совокупностью показателей, отражающих процесс формирования

и использования его финансовых средств.

Цели финансового анализа:

-

выявление изменений показателей

финансового состояния;

-

выявление факторов, влияющих на

изменение финансового состояния предприятия;

-

оценка количественных и

качественных изменений финансового состояния;

-

определение тенденций изменения

финансового состояния предприятия.

Для проведения анализа финансового состояния предприятия

используются определенные методы и инструментарий.

Наиболее простой метод – сравнение, когда финансовые показатели

отчетного периода сравниваются либо с плановыми, либо с показателями за

предыдущий период (базисными). При сравнении показателей за разные периоды

необходимо добиться их сопоставимости, т.е. показатели следует пересчитать с

учетом однородности составных элементов, инфляционных процессов в экономике,

методов оценки и др.

Следующих метод – группировки, когда показатели группируются

и сводятся в таблицы. Это дает возможность для проверки аналитических расчетов,

выявления тенденций развития отдельных

явлений и их взаимосвязи, выявления факторов. Влияющих на изменение

показателей.

Метод цепных подстановок, или элиминирования, заключается в

замене отдельного отчетного показателя базисным. При этом все остальные

показатели остаются неизменными. Этот метод дает возможность определить влияние

отдельных факторов на совокупный финансовый показатель.

В качестве инструментария для финансового анализа широко

используются финансовые коэффициенты. Это относительные показатели финансового

состояния предприятия, которые выражают отношение одних абсолютных финансовых

показателей к другим.

Финансовые коэффициенты используются:

-

для сравнения показателей

финансового состояния конкретного предприятия с аналогичными показателями

других предприятий;

-

для выявления динамики развития

показателей и тенденций изменения финансового состояния предприятия;

-

для определения нормальных

ограничений и критериев различных сторон финансового состояния.

В финансовом анализе предприятия используются определенные алгоритмы и

формулы. Информационной базой для проведения анализа финансового состояния

является главным образом финансовая документация - бухгалтерский баланс и

приложения к балансу.

Таблица 1.1. – Показатели финансового состояния предприятия

|

Наименование

|

Рекомендуемое значение

|

|

Показатели платежеспособности

|

|

Коэффициент текущей

ликвидности (покрытия)

|

1 – 2

|

|

Коэффициент абсолютной

ликвидности

|

0,25 – 0,3

|

|

Коэффициент

промежуточной ликвидности

|

0,3 – 1

|

|

Показатели финансовой устойчивости

|

|

Соотношение заемного и

собственного средств

|

Не более 0,7

|

|

Коэффициент обеспеченности

собственными средствами

|

Не менее 0,1

|

|

Коэффициент автономии

|

Не более 0,5

|

|

Коэффициент маневренности

|

0,2 – 0,5

|

|

Показатели рентабельности

|

|

Рентабельность активов

|

|

|

Рентабельность реализации

|

|

Коэффициент

текущей ликвидности показывает, в какой кратности оборотные активы превышают

краткосрочные долговые обязательства предприятия зависит от срока превращения

ликвидных активов в наличные деньги. Норма этого коэффициента – не менее 2,0.

Коэффициент

абсолютной ликвидности (платежеспособности). Является наиболее жестким

критерием ликвидности предприятия; показывает, какую часть своих краткосрочных

долговых обязательств предприятие может оплатить располагаемыми средствами (на

дату составления баланса) немедленно или через небольшой промежуток времени.

Рекомендуемое значение 0,2-0,3.

Коэффициент

маневренности отражает долю собственного капитала, вложенного в оборотные

средства и степень мобильности использования собственного капитала.

Следующим этапом

оценки финансового состояния торгового предприятия является оценка ликвидности.

Ликвидность предприятия –

это способность возвратить в срок полученные в кредит денежные средства, или

способность оборотных средств превращаться в денежную наличность, необходимую

для нормальной финансово-хозяйственной деятельности предприятия.

Для комплексной оценки ликвидности баланса в целом

следует использовать общий показатель ликвидности. С помощью данного показателя

осуществляется оценка изменения финансовой ситуации в организации с точке

зрения ликвидности.

Различные показатели ликвидности не только дают

характеристику устойчивости финансового состояния организации при разной

степени учёта ликвидности средств, но и отвечают интересам различных внешних

пользователей аналитической информации.

Оценка финансовой

устойчивости. Количественно финансовая устойчивость может оцениваться двояко:

во-первых, с позиции структуры источников средств, во-вторых, с позиции

расходов, связанных с обслуживанием внешних источников. Соответственно выделяют

две группы показателей, называемые условно коэффициентами капитализации и

коэффициентами покрытия. В группе коэффициентов капитализации выделяют прежде

всего соотношение собственных и заемных средств. Однако этот показатель дает

лишь общую оценку финансовой устойчивости. Поэтому в мировой и отечественной

учетно-аналитической практике разработана система показателей. В частности,

это: соотношение капитализированных (т.е. направленных на капитальные вложения

и долгосрочные финансовые вложения) и собственных оборотных средств, темпы

накопления собственных средств, соотношение краткосрочных и долгосрочных

обязательств. Коэффициенты капитализации, характеризующие структуру

долгосрочных пассивов, логично дополняются показателями второй группы,

называемыми коэффициентами покрытия и позволяющими сделать оценку того, в

состоянии ли компания поддерживать сложившуюся структуру источников средств.

Как известно, любой источник средств имеет свою цену, основное различие между

собственным и заемным капиталом в этом смысле состоит в том, что выплата

дивидендов, как цены за пользование собственным капиталом может быть не

обязательной, тогда как выплата процентов, являющихся ценой, уплачиваемой

коммерческой организацией за привлечение заемного капитала, обязательна. Иными

словами, в отличие от невыплаты дивидендов невыплата процентов может привести к

катастрофическим последствиям. Таким образом, привлечение заемных средств

связано с бременем постоянных финансовых расходов, которые должны по крайней

мере покрываться текущим доходом.

Оценка деловой активности.

Деловая активность проявляется в динамичности развития коммерческой

организации, достижении ею поставленных целей, что отражают натуральные и

стоимостные показатели, эффективном использовании экономического потенциала,

расширении рынков сбыта своей продукции. Оценка деловой активности на

качественном уровне может быть получена в результате сравнения деятельности

данной коммерческой организации и родственных по сфере приложения капитала

компаний. Такими качественными (т.е. неформализуемыми) критериями являются:

широта рынков сбыта, наличие продукции, поставляемой на экспорт и др.

Количественная оценка и анализ деловой активности могут быть сделаны по

двум направлениям: степени выполнения плана (установленного вышестоящей

организацией или самостоятельно) по основным показателям, обеспечению заданных

темпов их роста; уровню эффективности использования ресурсов коммерческой

организации. Деятельность любой коммерческой организации может быть

охарактеризована с различных сторон. Обычно основные

оценочные показатели – объем реализации и прибыль. Помимо их в анализе

применяют показатели, отражающие специфику производственной деятельности

коммерческой организации. Оценивая динамику основных показателей, необходимо

сопоставлять темпы их изменения.

Анализ рентабельности и доходности.

Результативность и экономическая целесообразность функционирования коммерческой

организации измеряются абсолютными и относительными показателями. Различают

показатели экономического эффекта и экономической эффективности. К показателям

экономического эффекта относят показатели, характеризующие результат

деятельности. Это абсолютные показатели объема; их можно суммировать в

пространстве и времени (в данном случае мы абстрагируемся от понятия временной

стоимости денег).

В зависимости от уровня управления, отраслевой

принадлежности объекта в качестве показателей эффекта используют показатели

валового национального продукта, национального дохода, валовой продукции,

прибыли, валового дохода от реализации товаров и т.д.

Основным показателем безубыточности работы коммерческой организации

является прибыль. Однако по этому показателю, взятому изолированно, нельзя

сделать обоснованные выводы об уровне рентабельности. Поэтому в анализе

используют коэффициенты рентабельности, рассчитываемые как отношение

полученного дохода (прибыли) к средней величине использованных ресурсов.

Экономическая эффективность характеризуется относительными показателями,

соизмеряющими полученный эффект с затратами или ресурсами, использованными для

достижения этого эффекта. Значения этих показателей уже нельзя суммировать в

пространстве и времени.

1.3. Методика анализа финансового состояния

Оценка, анализ

и диагностика финансового состояния предприятия проводится в несколько этапов.

Этап 1. Анализ

балансовых показателей деятельности предприятия.

Состояние

финансово-хозяйственной деятельности предприятия отражается в единых формах

бухгалтерской отчетности, включающих: баланс предприятия (форма №1), отчет о

финансовых результатах и их использовании (форма №2), отчет о состоянии

имущества предприятия (форма №5), отчет о наличии и движении денежных средств

предприятия (форма №4) и другие.

Бухгалтерский

баланс является самым содержательным источником о положении дел на предприятии,

его платежеспособности и финансовой надежности как делового партнера.

Бухгалтерский баланс отражает состояние имущества и капитала на определенный

момент времени. Валюта баланса по активу всегда равна валюте баланса по

пассиву. Специфика аналитического баланса: получение путем освобождения от регулирующих

малозначимых статей официального бухгалтерского баланса. Аналитический баланс

имеет более сжатый, укрупненный вид. В аналитическом балансе особое внимание

уделяется валюте баланса и ее динамике.

Для

проведения финансового анализа предлагается использование аналитического

баланса-нетто. В табл. 1.1 приведена форма баланса-нетто в агрегированном виде,

а также условные обозначения итоговых величин по разделам баланса и некоторым

наиболее важным группам статей внутри разделов. Обозначения из табл. 1.2 будут

использованы ниже при записи формул преобразований и показателей анализа.

Таблица 1.1

Аналитический

баланс-нетто

|

Актив

|

Условные обозначения

|

Пассив

|

Условные обозначения

|

|

1.

Основные средства

|

F

|

1.

Источники собственных средств

|

Uc

|

|

2.

Запасы и затраты

|

Z

|

2.

Кредиты и другие заемные средства, в том числе:

|

K

|

|

3.

Денежные средства, расчеты и прочие активы, в том числе:

|

Ra

|

–

краткосрочные заемные средства

|

Kt

|

|

–денежные

средства и краткосрочные финансовые вложения

|

Д

|

–

долгосрочные заемные средства

|

KT

|

|

–

расчеты и прочие активы

|

Rr

|

–

расчеты и прочие пассивы

|

Rp

|

|

Баланс

|

B

|

Баланс

|

B

|

Непосредственно из аналитического баланса-нетто можно получить ряд

важнейших характеристик финансового состояния предприятия. К ним относятся:

1)

общая стоимость имущества предприятия, равная итогу

баланса-нетто;

2)

стоимость иммобилизованных (т.е. основных и прочих

внеоборотных) средств, равная итогу раздела I актива баланса-нетто;

3)

стоимость мобильных (оборотных) средств, равная сумме

итогов разделов II и III актива баланса-нетто;

4)

стоимость материальных оборотных средств, равная итогу

раздела II актива баланса-нетто;

5)

величина собственных средств предприятия, равная итогу

раздела IV пассива

баланса-нетто;

6)

величина заемных средств, равная итогу разделов V и VI пассива

баланса-нетто.

По

окончании проведения анализа заполняется следующие табл. 1.3-1.6.

Таблица 1.2

Аналитическая

группировка статей баланса

|

АКТИВ

|

ПАССИВ

|

|

1.

Имущество

|

1.

Источники имущества

|

|

1.1.

Иммобилизованные средства

|

1.1.

Собственные средства

|

|

1.2.

Мобильные средства

|

1.2.

Заемные средства

|

|

1.2.1.

Запасы и затраты

|

1.2.1.

Долгосрочные обязательства

|

|

1.2.2.

Дебиторская задолженность

|

1.2.2.

Краткосрочные кредиты и займы

|

|

1.2.3.

Денежные средства и ценные бумаги

|

1.2.3.

Кредиторская задолженность

|

Второй этап: Оценка ликвидности активов.

Наиболее распространенным способом определения потенциальной

платежеспособности предприятия является анализ и оценка ликвидности его

баланса. Ликвидность баланса определяется как степень покрытия долговых

обязательств предприятия его активами, срок превращения которых в деньги

соответствует сроку погашения обязательств платежного свойства.

Процедура анализа ликвидности

баланса заключается в сравнении средств по активу, сгруппированных по степени

ликвидности и расположенных в порядке ее убывания, с обязательствами по

пассиву, сгруппированными по срочности их погашения и расположенными в порядке

возрастания сроков.

В зависимости от степени

ликвидности активы предприятия можно подразделить на: 4 группы.

В зависимости

от степени ликвидности активы предприятия можно подразделить на: наиболее

ликвидные средства (А250+А260), быстро реализуемые активы (А230+А240), медленно

реализуемые активы (А210+А220+А270), трудно реализуемые активы (А190).

Пассивы

группируются по степени срочности их оплаты: наиболее срочные обязательства

(П620), краткосрочные обязательства (П610+П670), долгосрочные обязательства

(П590+(П630+П640+П650+П660), постоянные (устойчивые) пассивы (П490).

По окончанию анализа заполняются табл. 1.7-1.8.

Этап 3. Анализ

финансовой устойчивости и платежеспособности предприятия

Финансовая

устойчивость – это такое состояние финансовых ресурсов предприятия, включая их

распределение, которое обеспечивает развитие предприятия на основе роста

прибыли и капитала при сохранении

платеже- и кредитоспособности предприятия.

Финансовая

устойчивость является главным компонентом общей устойчивости предприятия. Для проведения анализа финансовой устойчивости решающее

значение имеет вопрос о том, какие показатели отражают сущность устойчивости

финансового состояния. Ответ на него, прежде всего, связан с балансовой

моделью, на основе которой строится анализ.

В условиях рынка эта модель имеет

следующий вид:

F + Z + Ra = Uc + KT

+ Kt + Rp, (1)

где условные обозначения имеют тот же смысл, что и в табл. 1.2, т.е.

F – основные средства и

вложения;

Z – запасы и затраты;

Ra – денежные

средства, расчеты и прочие активы;

По сути дела, модель предполагает

определенную перегруппировку статей бухгалтерского баланса для выделения

однородных, с точки зрения сроков возврата величин, заемных средств.

Учитывая, что

долгосрочные кредиты и заемные средства направляются преимущественно на

приобретение основных средств и на капитальные вложения, преобразуем исходную

балансовую формулу:

Ra ³ Kt

+ Rp , (4)

Таким образом,

соотношение стоимости материальных оборотных средств и величин собственных и

заемных источников их формирования определяет устойчивость финансового

состояния предприятия.

Обеспечение

запасов и затрат источниками формирования является сущностью финансовой

устойчивости, тогда как платежеспособность выступает внешним проявлением. В то

же время степень обеспеченности запасов и затрат источниками есть причина того

или иного уровня платежеспособности, выступающей как следствие обеспеченности.

Наиболее

обобщающим показателем финансовой устойчивости является показатель излишек или

недостаток источников средств для формирования запасов и затрат, получаемый в

виде разницы величины источников средств и величины запасов и затрат. При этом

имеется в виду обеспеченность определенными видами источников (собственными,

кредитными и другими заемными средствами), поскольку достаточность суммы всех

возможных видов источников гарантирована тождественностью итогов актива и

пассива баланса.

2. Анализ

финансового состояния и финансовых результатов деятельности организации

2.1 Анализ имущественного положения организации

Анализ финансового состояния

организации начинается с изучения ее имущества, оценки состава, структуры,

размещения и использования средств (активов) и источников их формирования

(пассивов) по данным баланса. Для этого составляется сравнительный

аналитический баланс, в котором статьи актива группируются по степени

нарастания ликвидности, а источники – по срочности наступления обязательств.

Для

проведения финансового анализа предлагается использование аналитического

баланса-нетто. В таблице 2.1.1 приведена форма баланса-нетто в агрегированном

виде, а также условные обозначения итоговых величин по разделам баланса и

некоторым наиболее важным группам статей внутри разделов. Обозначения из

таблицы 2.1.2 будут использованы ниже при записи формул преобразований и показателей

анализа.

Таблица 2.1.1 – Аналитический баланс-нетто

|

Актив

|

Условные обозначения

|

Пассив

|

Условные обозначения

|

|

1.

Основные средства

|

F

|

1.

Источники собственных средств

|

Uc

|

|

2.

Запасы и затраты

|

Z

|

2.

Кредиты и другие заемные средства, в том числе:

|

K

|

|

3.

Денежные средства, расчеты и прочие активы, в том числе:

|

Ra

|

–

краткосрочные заемные средства;

|

Kt

|

|

–денежные

средства и краткосрочные финансовые вложения

|

Д

|

–

долгосрочные заемные средства;

|

KT

|

|

–

расчеты и прочие активы

|

Rr

|

–

расчеты и прочие пассивы

|

Rp

|

|

Баланс

|

B

|

Баланс

|

B

|

Непосредственно из аналитического

баланса-нетто можно получить ряд важнейших характеристик финансового состояния

предприятия. К ним относятся: общая стоимость имущества предприятия, равная

итогу баланса-нетто; стоимость иммобилизованных (т.е. основных и прочих

внеоборотных) средств, равная итогу раздела I актива

баланса-нетто; стоимость мобильных (оборотных) средств, равная сумме итогов

разделов II и III актива баланса-нетто; стоимость материальных оборотных средств, равная

итогу раздела II актива баланса-нетто; величина собственных средств предприятия, равная

итогу раздела IV пассива баланса-нетто; величина заемных средств, равная итогу разделов V и VI

пассива баланса-нетто.

В данной работе анализ финансового состояния предприятия

производится на основе бухгалтерской отчетности ООО «ПП «Газоочистка», годовой

баланс на 2003 год, баланс приведен в приложении.

На основе сравнительного баланса осуществляется анализ структуры

имущества ООО «ПП «Газоочистка» и его источников, который в более упорядоченном

виде удобно проводить по следующему балансу в форме счета (таблица 2.1.2).

Таблица 2.1.2 – Аналитическая группировка статей баланса

|

АКТИВ

|

ПАССИВ

|

|

1.

Имущество

|

1.

Источники имущества

|

|

1.1.

Иммобилизованные средства

|

1.1.

Собственные средства

|

|

1.2.

Мобильные средства

|

1.2.

Заемные средства

|

|

1.2.1.

Запасы и затраты

|

1.2.1.

Долгосрочные обязательства

|

|

1.2.2.

Дебиторская задолженность

|

1.2.2.

Краткосрочные кредиты и займы

|

|

1.2.3.

Денежные средства и ценные бумаги

|

1.2.3.

Кредиторская задолженность

|

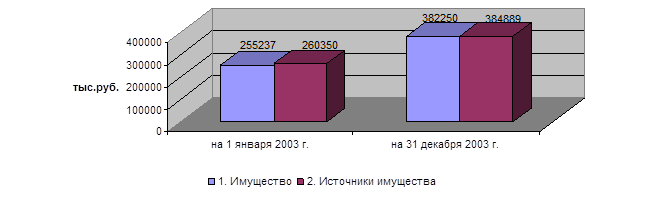

Для большей наглядности изменение структуры имущества и его

источников показаны на рисунке 2.1.1 в виде диаграмм. Расчеты приведены в

таблицах 2.1.3.

Таблица 2.1.3 – Аналитическая группировка статей баланса ООО

«ПП «Газоочистка»

|

АКТИВ

|

ПАССИВ

|

|

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

Изменение

|

Темп роста

|

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

Изменение

|

Темп роста

|

|

1.

Имущество (п.1.1 + 1.2.)

|

255237

|

382250

|

127013

|

149.76

|

1. Источники имущества

(п.1.1. + 1.2)

|

260350

|

384889

|

124539

|

147.84

|

|

1.1. Иммобилизованные

средства (стр.190)

|

63589

|

73258

|

9669

|

115.21

|

1.1. Собственные средства

(стр.490+640+650)

|

137331

|

207922

|

70591

|

151.40

|

|

1.2. Мобильные средства

(п.1.2.1. + 1.2.2. + п. 1.2.3)

|

191648

|

308992

|

117344

|

161.23

|

1.2. Заемные средства

(стр.590+690-640-650)

|

123019

|

176967

|

53948

|

143.85

|

|

1.2.1. Запасы и затраты

(стр.210)

|

44297

|

61463

|

17166

|

138.75

|

1.2.1. Долгосрочные

обязательства (стр. 590)

|

0

|

834

|

834

|

–

|

|

1.2.2. Дебиторская

задолженность (стр.230 + стр.240)

|

139763

|

242369

|

102606

|

173.41

|

1.2.2. Краткосрочные

кредиты и займы (стр.610)

|

40591

|

61186

|

20595

|

150.74

|

|

1.2.3. Денежные средства и

ценные бумаги (стр.250+260)

|

7588

|

5160

|

-2428

|

68.00

|

1.2.3. Кредиторская

задолженность (620+630+660)

|

82428

|

114947

|

32519

|

139.45

|

На основании таблицы 2.1.3 и

рисунка 2.1.1 делается общий обзор изменения финансового состояния ООО «ПП

«Газоочистка» отчетный период имущество ООО «ПП «Газоочистка» увеличилось на

127013 тыс. руб., составив на конец 2003 г. 382250 тыс. руб.

Рисунок 2.1.1 – Динамика основных статей баланса ООО

«ПП «Газоочистка»

Данное изменение обусловлено

увеличением иммобилизованных (внеоборотных) активов на 9669 тыс. руб. и на 117344 тыс. руб. – увеличением

мобильных (оборотных) средств.

На начало 2003 г. удельный вес

основных средств и вложений в имущество ООО «ПП «Газоочистка» снижен на 18,5% и

составил 47408 тыс. руб. Увеличивается и дебиторская задолженность в 1,73 раза.

Увеличение

источников имущества связано только со значительным увеличением собственных

средств (на 137331 тыс.

руб.). Заемные средства увеличиваются в абсолютном выражении на 123019 тыс. руб. Увеличились краткосрочные кредиты

и займы – на 40591 тыс.руб. и

доля кредиторской задолженности 124539 тыс.

руб.

2.2

Анализ финансовой устойчивости предприятия

После общей оценки

имущественного положения организации и его изменения за анализируемый период

изучается ее финансовая устойчивость.

Финансовая устойчивость

характеризуется состоянием и структурой активов организации, их обеспеченностью

источниками. Она является основным критерием надежности организации как

коммерческого партнера. Изучение финансовой устойчивости позволяет оценить

возможности организации обеспечивать бесперебойный процесс

финансово-хозяйственной деятельности и степень покрытия средств, вложенных в

активы собственными источниками.

Для данного

анализа решающее значение имеет вопрос о том, какие показатели отражают

сущность устойчивости финансового состояния. Ответ на него, прежде всего,

связан с балансовой моделью, на основе которой строится анализ. В условиях

рынка эта модель имеет следующий вид:

F + Z + Ra = Uc + KT

+ Kt + Rp, (1)

где условные обозначения имеют тот же смысл, что

и в таблице 3.1.1, т.е.

F – основные средства и

вложения;

Z – запасы и затраты;

Ra – денежные

средства, расчеты и прочие активы;

Uc – источники

собственных средств;

Kt – краткосрочные

кредиты и заемные средства;

KT – долгосрочные

кредиты и заемные средства;

Rp – расчеты и

прочие пассивы.

По сути дела, модель предполагает

определенную перегруппировку статей бухгалтерского баланса для выделения

однородных, с точки зрения сроков возврата величин, заемных средств.

Учитывая, что

долгосрочные кредиты и заемные средства направляются преимущественно на

приобретение основных средств и на капитальные вложения, преобразуем исходную

балансовую формулу:

Z + Ra = [(UC + KT)

– F] + [Kt + Rp ] (2)

Отсюда можно

сделать заключение, что при условии ограничения запасов и затрат Z величиной [(UC + KT) – F]:

Z £ (UC + KT) – F, (3)

будет выполняться

условие платежеспособности предприятия, т.е. денежные средства, краткосрочные

финансовые вложения и активные расчеты покроют краткосрочную задолженность

предприятия [Kt

+ Rp ]:

Ra ³ Kt

+ Rp , (4)

Таким образом,

соотношение стоимости материальных оборотных средств и величин собственных и

заемных источников их формирования определяет устойчивость финансового

состояния предприятия.

Обеспечение

запасов и затрат источниками формирования является сущностью финансовой

устойчивости, тогда как платежеспособность выступает внешним проявлением. В то

же время степень обеспеченности запасов и затрат источниками есть причина того

или иного уровня платежеспособности, выступающей как следствие обеспеченности.

Наиболее

обобщающим показателем финансовой устойчивости является показатель излишек или

недостаток источников средств для формирования запасов и затрат, получаемый в

виде разницы величины источников средств и величины запасов и затрат. При этом

имеется в виду обеспеченность определенными видами источников (собственными,

кредитными и другими заемными средствами), поскольку достаточность суммы всех

возможных видов источников гарантирована тождественностью итогов актива и

пассива баланса.

Общая величина

запасов и затрат Z

предприятия равна итогу раздела II актива баланса-нетто. Для ООО «ПП «Газоочистка» эта величина

составила на 1 января 2003 г.: Z = 44297 тыс. руб., а на 31 декабря 2003 г. Z = 61463 тыс. руб.,

Для

характеристики источников формирования запасов и затрат используется несколько

показателей, отражающих разную степень охвата разных видов источников:

наличие

собственных оборотных средств, равное разнице величины источников собственных

средств и вложений и величины основных средств:

ЕС =

UC – F, (5)

на 1 января 2003

г. ЕС = 137331 – 58144 = 79187 тыс. руб.

на 31 декабря

2003 г. ЕС = 207922 – 47408 = 160514 тыс. руб.

наличие собственных и долгосрочных

заемных источников, источников формирования запасов и затрат, получаемое из

предыдущего показателя увеличения на сумму долгосрочных кредитов и заемных

средств:

ЕТ =

(UC + КТ)

– F, (6)

на 1 января 2003

г. ЕТ = (137331 + 0) – 58144

= 79187 тыс. руб.

на 31 декабря

2003 г. ЕТ = (207922 + 834) – 47408 = 161348 тыс. руб.

общая величина основных источников

формирования запасов и затрат, равная сумме предыдущего показателя и величины

краткосрочных кредитов и заемных средств:

Еå

= (UC + КТ)

– F + Kt = ЕТ + Кt, (7)

на 1 января 2003

г. Еå

= (137331 + 0) – 58144 + 40591 = 119778 тыс. руб.,

на 31 декабря в

2003 г. Еå

= (207922 + 834) – 47408 + 61186= 222534

тыс. руб.

Используемый в практике зарубежных

стран показатель стоимости чистых мобильных средств, равный разности оборотных

активов и краткосрочной задолженности, соответствует показателю наличия

собственных и долгосрочных заемных источников формирования запасов и затрат.

Действительно, если краткосрочная задолженность будет перенесена в левую часть

балансовой модели, то последняя примет следующий вид:

(Z + Ra) – (Kt + Rp)

= (UC + KT) – F, (8)

В левой части

равенства имеем разницу оборотных средств предприятия и его краткосрочной

задолженности, в правой – величину показателя ЕТ. Таким образом,

приведение формы бухгалтерского баланса в большее соответствие с требованиями

международных стандартов бухгалтерского учета к финансовой отчетности позволяет

установить обоснованные взаимосвязи между показателями финансового состояния

отечественных предприятий и фирм капиталистических стран.

Показатель общей

величины основных источников формирования запасов и затрат (Еå)

является приближенным из-за ограниченности информации, используемой в ходе

внешнего анализа финансового состояния. Несмотря на это, показатель Еå

дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям

наличия источников формирования запасов и затрат соответствуют три показателя

обеспеченности запасов и затрат источниками их формирования:

а) излишек (+)

или недостаток (–) собственных и долгосрочных заемных источников формирования

запасов и затрат

± ЕС

= ЕС – Z, (9)

на 1 января 2003

г. ±

ЕС = 79187 – 44297 = 34890 тыс. руб.,

на 31 декабря

2003 г. ±

ЕС = 160514 – 61463 = 99051 тыс. руб.

б) излишек (+) или недостаток (–)

собственных и долгосрочных заемных источников формирования запасов и затрат:

± ЕТ

= ЕТ – Z = (UC + KT) – Z, (10)

на 1 января 2003

г.: ±

ЕТ = 79187 – 44297 = 34890 тыс. руб.,

на 31 декабря

2003 г.: ±

ЕТ = 161348 – 61463 = 99885 тыс. руб.

в) излишек (+) или недостаток (–)

общей величины основных источников для формирования запасов и затрат:

± Еå = Еå – Z = (ЕС + КТ + Кt) – Z, (11)

на 1 января 2003

г.: ±

Еå

= 119778 – 44297 = 75481 тыс. руб.,

на 31 декабря в

2003 г.: ±

Еå

= 222534 – 61463 = 161071 тыс. руб.

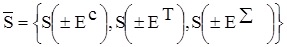

Вычисление трех показателей

обеспеченности запасов и затрат источниками их формирования позволяет

классифицировать финансовые ситуации по степени их устойчивости. Ниже при

идентификации типа финансовой устойчивости используется следующий трехмерный

(трехкомпонентный) показатель:

, (12)

, (12)

где функция S(х) определяется следующим образом:

.

.

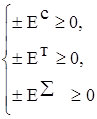

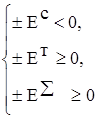

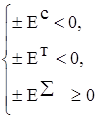

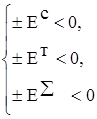

Возможно выделение четырех типов

финансовых ситуаций:

1) абсолютная устойчивость

финансового состояния, встречающаяся редко и представляющая собой крайний тип

финансовой устойчивости. Она задается условиями:

.

.

Показатель типа ситуации  = (1, 1, 1);

= (1, 1, 1);

2) нормальная устойчивость

финансового состояния предприятия, гарантирующая его платежеспособность:

,

,  = (0, 1, 1);

= (0, 1, 1);

3) неустойчивое финансовое

состояние, сопряженное с нарушением платежеспособности, при котором считается

возможным восстановление равновесия за счет пополнения источников собственных

средств, а также за счет дополнительного привлечения кредитов и заемных

средств:

,

,  = (0, 0, 1);

= (0, 0, 1);

4) кризисное финансовое состояние,

при котором предприятие находится на грани банкротства, поскольку в данной

ситуации денежные средства, краткосрочные ценные бумаги и дебиторская

задолженность предприятия не покрывают даже его кредиторской задолженности:

,

,  = (0, 0, 0).

= (0, 0, 0).

Таблица 2.1.4 (приложение 1)

предназначена для анализа финансовой устойчивости на основе вышеприведенной

классификации.

По проведенным расчетам можно

сделать следующее заключение: 2 Тип финансового состояния предприятия. В

настоящее время финансовое состояние ООО «ПП «Газоочистка» можно

охарактеризовать как нормальная устойчивость финансового состояния предприятия.

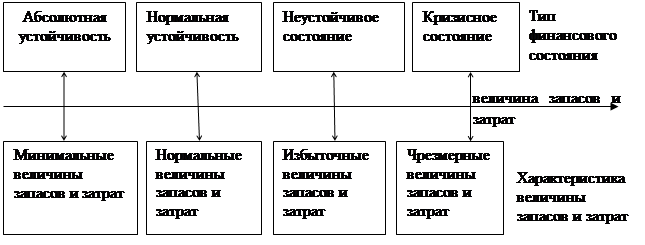

Классификация финансовых ситуаций

по степени устойчивости финансового состояния приведена на рисунке 2.1.2.

Рисунок 2.1.2 – Классификация финансовых ситуаций по

степени

устойчивости финансового состояния

Далее рассматриваются финансовые

коэффициенты, позволяющие исследовать тенденции изменения устойчивости

финансового положения ООО «ПП «Газоочистка».

По данным таблицы 2.1.5 делаем

следующее аналитическое заключение. Коэффициент концентрации собственного

капитала показывает, какова доля владельцев предприятия в общей сумме средств,

вложенных в предприятие. Чем выше значение этого коэффициента, тем более

финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие.

Таблица

2.1.5 – Показатели, характеризующие финансовую устойчивость

|

Показатели

|

Нормальные ограничения

|

Формула расчета

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

Изменения

|

|

1. Коэффициент

концентрации собственного капитала

|

³

0,5

|

|

0,52

|

0,53

|

0,01

|

|

2. Коэффициент финансовой

зависимости

|

x

|

|

1,9

|

1,86

|

-0,04

|

|

3. Коэффициент

маневренности собственного капитала

|

opt » 0,5

|

|

0,57

|

0,77

|

0,20

|

|

4. Коэффициент

концентрации привлеченного капитала

|

x

|

|

0,47

|

0,45

|

0,02

|

|

5. Коэффициент соотношения

привлеченного и собственного капитала

|

£ 1

|

|

0,89

|

0,85

|

0,04

|

Примечание:

F – основные средства и вложения; В

– выручка; Uc –

источники собственных средств; K –кредиты и

заемные средства;

Дополнением к

этому показателю является коэффициент концентрации привлеченного капитала: kkc + kкп = 1. За отчетный период коэффициент

концентрации снизился на 0,01, что свидетельствует о снижении финансовой

устойчивости и стабильности. Соответственно, коэффициент концентрации

привлеченного капитала повысился на эту же величину (0,01), что свидетельствует

о повышении зависимости ООО «ПП «Газоочистка» от внешних кредиторов.

Коэффициент

финансовой зависимости – обратный к коэффициенту концентрации собственного

капитала. В анализируемом периоде наблюдается рост этого показателя, что

означает увеличение доли заемных средств в финансировании этого предприятия.

Интерпретация показателя проста и наглядна: ka = 1,9

означает, что в каждом 1,9 руб., вложенном в активы, 90 коп. заемные.

По коэффициенту маневренности

собственного капитала можно судить, какая его часть используется для

финансирования текущей деятельности, а какая капитализирована.

Высокие

значения коэффициента маневренности положительно характеризуют финансовое

состояние, однако, каких-либо устоявшихся в практике нормальных значений

показателя не существует. Иногда в специальной литературе в качестве

оптимальной величины коэффициента рекомендуется 0,5. Однако, в условиях

инфляции оптимальная величина гораздо меньше 0,5.

Коэффициент

соотношения собственного и привлеченного капитала дает наиболее общую оценку

финансовой устойчивости: kC = 0,89 означает, что на каждый

рубль собственных средств, вложенных в активы ООО «ПП «Газоочистка», приходится

89 коп. заемных средств. В отчетном периоде наблюдается рост данного показателя,

что свидетельствует об усилении зависимости ООО «ПП «Газоочистка» от привлеченного

капитала, т.е. значительном снижении финансовой устойчивости.

3.3

Анализ ликвидности баланса и платежеспособности

предприятия

Ликвидность баланса характеризует

способность предприятия быстро гасить свою задолженность как по общей сумме,

так и по срокам наступления платежей и означает безусловную платежеспособность.

Задача анализа ликвидности баланса

возникает в условиях рынка в связи с усилением жесткости финансовых ограничений

и необходимостью давать оценку кредитоспособности предприятия, т.е. его

способности своевременно и полностью рассчитываться по своим обязательствам.

Ликвидность

баланса определяется как степень покрытия обязательств предприятия его

активами, срок превращения которых в деньги соответствует сроку погашения

обязательств. От ликвидности баланса следует отличать ликвидность активов,

которая определяется как величина, обратная времени, необходимому для

превращения их в денежные средства. Чем меньше время, которое потребуется,

чтобы данный вид активов превратился в деньги, тем выше его ликвидность. В

зависимости от того, какие виды оборотных активов принимаются во внимание,

ликвидность оценивается при помощи различных коэффициентов.

Для анализа ликвидности баланса

средства актива и источники пассива подразделяются на группы по срокам

поступления средств и наступления платежей. При этом средства актива

подразделяются по степени убывания ликвидности (скорости обращения в денежные

средства) на четыре группы.

Первая группа – наиболее ликвидные

активы А1 – включает денежные средства и краткосрочные финансовые

вложения.

Вторая группа – быстро реализуемые

активы А2 – включает дебиторскую задолженность, платежи по которой

ожидаются в течение 12 месяцев после отчетной даты.

Третья группа – медленно

реализуемые активы А3 – включает материальные оборотные средства,

налог на добавленную стоимость по приобретенным ценностям, дебиторскую

задолженность, платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты, прочие оборотные активы и долгосрочные финансовые вложения.

Четвертая группа – трудно

реализуемые активы А4 – включает внеоборотные активы без

долгосрочных финансовых вложений.

Источники пассива подразделяются по

нарастанию сроков наступления платежей также на четыре группы.

Первая группа – наиболее срочные

обязательства П1 – включает кредиторскую задолженность участникам по

выплате доходов, прочие краткосрочные обязательства.

Вторая группа – краткосрочные

пассивы П2 – включает краткосрочные займы и кредиты.

Третья группа – долгосрочные

пассивы П3 – включает долгосрочные обязательства.

Четвертая группа – постоянные

пассивы П4 – включает собственные средства организаций, т.е. капитал

и резервы, доходы будущих периодов и резервы предстоящих расходов.

Представим расчет средств по

группам для анализа ликвидности в таблице и Расчет обязательств по группам для

анализа ликвидности в таблице

На основе

такого деления средств и источников их образования (или имущества и

обязательств организации) определяются условия ликвидности баланса.

1. Условие абсолютной ликвидности:

А1 ≥ П1,

А2 ≥ П2,

А3 ≥ П3,

А4 ≤ П4.

Соотношения, определяющие

абсолютную ликвидность баланса, учитывают платежеспособность, согласно которой

денежные средства, краткосрочные финансовые вложения и краткосрочная

дебиторская задолженность должны покрывать срочные обязательства организации,

т.е. кредиторскую задолженность и краткосрочные займы и кредиты, а внеоборотные

активы должны формироваться за счет собственных источников.

2. Условие текущей ликвидности:

(А1 + А2)

≥ (П1 + П2)

Соотношение, определяющее условие

текущей ликвидности, отражает условие платежеспособности.

3. Условие перспективной

ликвидности:

А3 ≥ П3.

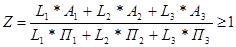

4. Общая (комплексная) ликвидность:

(13)

(13)

где L1, L2, L3 – весовые

коэффициенты, учитывающие значимость средств с точки зрения сроков поступления

и погашения обязательств (L1 = 1,0; L2 = 0,5; L3 = 0,5).

Рассмотрим условия ликвидности

баланса по данным отчетности.

Расчет средств по группам для

анализа ликвидности представлен в табл. 2.3.1 и на рис. 2.3.1.(приложение 2 )

На основании данных табл. 2.3.1 и

рис. 2.3.1 видно, что наиболее ликвидные активы на конец 2003 г. снизились на

4917 тыс.руб., и составили 56,76 % уровня начала 2003 года. Быстро реализуемые

активы на конец года увеличились на 103633 тыс.руб. и составили 174,15% уровня

начала 2003 г.

Медленно реализуемые активы на

конец года увеличились на 18241 тыс.руб. и составили 135,21% уровня начала 2003

г.

Трудно реализуемые активы на конец

года увеличились на 9667 тыс.руб. и составили 116,36% уровня начала 2003 г.

Расчет обязательств по группам для

анализа ликвидности представлен в табл. 2.3.2 и на рис. 2.3.2. (приложение 3)

На основании данных табл. 2.3.2 и

рис. 2.3.2 видно, что наиболее срочные обязательства на конец года увеличились

на 33386 тыс.руб. или на 139,7% к уровню начала 2003 г.

Краткосрочные пассивы увеличились

на 20595 тыс.руб. или на 150,74 % к уровню начала 2003 г.

Долгосрочные пассивы увеличились на

834 тыс.руб., это произошло за счет того, что на начала года долгосрочные

обязательства были равны 0 тыс.руб.

Постоянные пассивы увеличились на

70781 тыс.руб. или на 151,54 % к уровню начала 2003 г.

Рассмотрим условия выполнения

абсолютной ликвидности в таблице 2.3.3.

Таблица 2.3.3 – Условия выполнения абсолютной

ликвидности

|

Рекомендуемые условия абсолютной ликвидности

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

|

А1

≥ П1

|

А1

< П1

|

А1

< П1

|

|

А2

≥ П2

|

А2

> П2

|

А2

> П2

|

|

А3

≥ П3

|

А3

> П3

|

А3

> П3

|

|

А4

≤ П4

|

А4

< П4

|

А4

< П4

|

Таким образом, условия абсолютной

ликвидности не выдержаны – соблюдается только 2, 3, 4 соотношения, т.е.

внеоборотные активы сформированы за счет собственных источников, первое условие

не выполнено, т.к. размер денежных средств меньше краткосрочной кредиторской

задолженности. В связи с этим необходимо увеличить их размер.

Рассмотрим условие выполнения

текущей ликвидности в таблице 3.3.4.

Таблица 2.3.4 – условие выполнения текущей ликвидности

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

|

А1 + А2

|

>

|

П1 + П2

|

А1 + А2

|

>

|

П1 + П2

|

|

11372 +

139763 = 151135

|

>

|

84101 +

40591 = 124692

|

6455 +

243396 = 249851

|

>

|

117487 +

61186 = 178673

|

Таким образом, условие выполнения

текущей ликвидности выполнено.

Рассмотрим условие выполнения

перспективной ликвидности, где А3 > П3

Условие выполнения перспективной

ликвидности выполнено и на начало и на конец года, т.к. в начале года

отсутствуют долгосрочные займы и кредиты, а на конец года они были не

значительном размере.

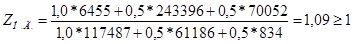

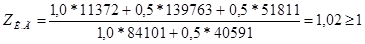

Рассмотрим условие выполнения общей

ликвидности

Таким образом, условие общей

ликвидности выполнено и на начало и на конец 2003 г., следовательно, по

комплексной ликвидности баланс и на начало, и на конец анализируемого периода

может быть признан ликвидным.

Изучение платежеспособности

организации позволяет соизмерить наличие и получение средств с платежами первой

необходимости.

Платежеспособность организации

характеризуется коэффициентами ликвидности, которые рассчитываются как

отношения различных видов оборотных средств к величине сродных обязательств.

Различают следующие коэффициенты

ликвидности, характеризующие платежеспособность:

1. Коэффициент абсолютной

ликвидности

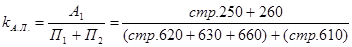

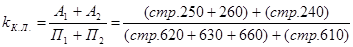

(14)

(14)

Этот коэффициент показывает, какая

часть срочных обязательств может быть погашена за счет имеющихся у организации

наиболее ликвидных активов (денежных средств и краткосрочных финансовых

вложений). Нижний предел этого коэффициента должен составлять 0,2.

2. Коэффициент критической

ликвидности (промежуточного покрытия, финансового покрытия, платежеспособности

и др.)

(15)

(15)

Этот коэффициент показывает, какая

часть срочных обязательств организации может быть погашена за счет наиболее

ликвидных и быстрореализуемых активов (денежных средств, краткосрочных

финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в

течение 12 месяцев после отчетной даты). Значение этого коэффициента не должно

быть ниже 0,7.

3. Коэффициент текущей ликвидности

(общего покрытия)

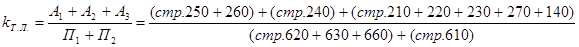

(16)

(16)

Коэффициент общей ликвидности

рассчитывается как частное от деления оборотных средств на краткосрочные

обязательства и показывает, достаточно ли у предприятия средств, которые могут

быть использованы для погашения его обязательств в течение определенного

периода. В экономически развитых странах считается, когда коэффициент больше

или равен 2.

Показатели ликвидности, формулы их

расчета и нормальные ограничения на эти показатели представлены в табл.

2.3.4.(приложение 4)

Итак, и на начало 2003 г. и на

конец 2003 г. значение показателя общей ликвидности не выполнено, т.к. значения

показателя ниже 2. Чтобы улучшить сложившееся положение необходимо повысить

наиболее ликвидные активы.

Значения показателя быстрой

ликвидности выполнено, т.к. значения и на начало 2003 г. и на конец 2003 г.

превышают минимальный уровень ≥0,7.

Положительная динамика изменения коэффициента

быстрой ликвидности свидетельствует об улучшении текущей платежной готовности

ООО «ПП «Газоочистка».

Значение коэффициента абсолютной

ликвидности выполнено, т.к. и на начало 2003 г. и на конец 2003 г. значение

показателя составляют ≥0,2.

Обозначенные мероприятия свидетельствуют

об улучшении платежеспособности в 2003 г.

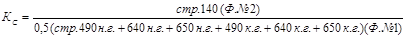

3.4 Расчет итоговой рейтинговой оценки финансового

состояния организации

Итоги анализа финансового состояния организации могут быть выражены через

комплексную рейтинговую оценку, которая проводится различными методами и по

различным критериям.

Комплексная рейтинговая оценка финансового состояния организации обычно

включает следующие этапы:

I - Выбор и обоснование системы показателей.

II - Методику расчета комплексной рейтинговой оценки.

III - Сбор и аналитическую обработку информации.

IV - Расчет итогового показателя и ранжирование предприятий по рейтингу.

Выбор показателей определяется целями итоговой оценки финансового

состояния. Чаще они рассчитываются на основе данных публичной отчетности и

включают показатели, позволяющие привести все расчеты в относительную систему.

К ним относятся показатели, характеризующие производственный потенциал

предприятия; эффективность использования ресурсов, финансовые результаты;

состояние и размещение средств и источников их образования. При этом

показатели, используемые для оценки финансового состояния, должны:

во-первых, давать максимально полную информацию об устойчивости

финансового состояния организации;

во-вторых, иметь одинаковую направленность, т.е. находиться в прямой

зависимости от финансового состояния;

в-третьих, ориентироваться на нормативы, минимальный удовлетворительный

уровень или диапазон изменений;

в-четвертых, рассчитываться по данным публичной отчетности;

в-пятых, давать итоговую оценку финансового состояния одной организации

за ряд лет или в сравнении с другими.

Выбор методики расчета комплексной итоговой оценки финансового состояния

организации определяется целями этой оценки. Все предложенные ниже методики

построены с учетом требований, предъявляемых к системе оценочных показателей.

Для расчета экспресс оценки финансового состояния можно

воспользоваться пятифакторной моделью, построенной на основе коэффициентов,

характеризующих финансовую устойчивость, платежеспособность организации,

эффективность использования средств, прибыльность основной деятельности и

собственных вложений. К ним относятся:

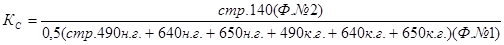

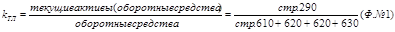

1. Коэффициент обеспеченности собственными оборотными средствами, который

определяется по формуле:

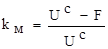

(17)

(17)

Коэффициент обеспеченности собственными оборотными средствами показывает,

какая часть оборотных активов сформирована за счет собственных источников, или

характеризует финансовую устойчивость организации в области формирования

оборотных активов.

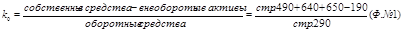

2. Степень покрытия текущими активами организации ее срочных обязательств

или коэффициент текущей ликвидности:

(18)

(18)

Коэффициент текущей ликвидности (общего покрытия) отражает соотношение

оборотных средств организации и ее текущих пассивов или характеризует

платежеспособность организации.

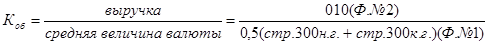

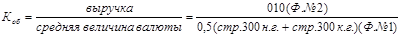

3. Отдача авансированных средств рассчитывается как отношение выручки к

средней величине активов баланса:

(19)

(19)

Отдача (или оборачиваемость) активов показывает размер

выручки, приходящейся на один рубль средств, вложенных в деятельность

организации, и характеризует эффективность использования авансированного

капитала (или средств).

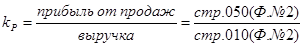

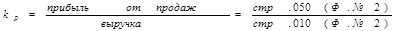

4. Рентабельность продаж:

(20)

(20)

Рентабельность продаж показывает размер прибыли от основной деятельности,

приходящийся на 1 рубль выручки, и характеризует прибыльность основной

деятельности организации (эффективность управления).

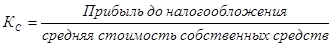

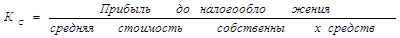

5. Рентабельность собственных средств рассчитывается как отношение

прибыли до налогообложения к средней стоимости собственного капитала:

(21)

(21)

Рентабельность собственного капитала показывает размер прибыли до

налогообложения, приходящийся на 1 рубль собственных источников, и

характеризует прибыльность собственных средств.

Классический вариант расчета итоговой комплексной оценки по предложенной

пятифакторной модели имеет вид:

R = 2 * k0 + 0,l * kТЛ + 0,08 * kОА + 0,45 * kРП + kРС.

При этом рекомендуемые нормативные (или

минимально удовлетворительные) уровни приведенных показателей должны

составлять:

обеспеченность собственными оборотными средствами k,>0,l;

коэффициент текущей ликвидности > 2,0;

отдача (оборачиваемость) активов > 2,5;

рентабельность продаж не ниже уровня учетной ставки Центрального банка

России (на момент разработки формулы она составляла 45%);

рентабельность собственных источников > 0,2.

Если фактические значения приведенных показателей соответствуют

минимальным значениям удовлетворительных уровней (нормативам), рейтинговая

оценка равна 1.

R = 2 •

0,1 + 0,1 • 2 + 0,08 • 2,5 + 0,45 • 0,45 + 0,2 =

= 0,2 + 0,2 + 0,2 + 0,2 + 0,2 = 1.

Следовательно, можно определить, что финансовое состояние организации с

итоговой оценкой выше 1 характеризуется как удовлетворительное, а с оценкой

ниже 1 как неудовлетворительное.

На основании данных таблицы 2.4.1 и рис. 2.4.1. видно, что выполнен

коэффициент обеспеченности собственными оборотными средствами, т.к. значения и

на начало и на конец года превышают значение общерекомендуемого показателя

≥0,.1

Значение коэффициент текущей ликвидности на начало и на конец года также

выполнено, т.к. значения общерекомендуемого показателя ≥0,.1

Оборачиваемость (отдача) активов не выполнена на начало года, т.к.

значение данного показателя ниже общерекомендуемого норматива, а на конец года

выполнена.

Рентабельность продаж на начало года ниже рекомендуемого уровня, а на

конец года выше.

Рентабельность собственного капитала на начало года ниже рекомендуемого

уровня, а на конец года выше.

Таблица 2.4.1 –

Расчет оценочных показателей итоговой оценки финансового состояния ООО

ПП "Газоочистка"

|

Оценочные показатели

|

Формула расчета

|

Общереко-

мендуемые нормативы

|

На 1 января 2003 г.

|

На 31 декабря 2003 г.

|

Отклонение

|

|

1. Коэффициент обеспеченности собственными

оборотными средствами

|

|

≥0,1

|

(137

331 - 63 589) / 198 434 = 0,37

|

(207

922 + 190 - 73 258) / 387 619 = 0,35

|

-0.02

|

|

2. Коэффициент текущей ликвидности

|

|

≥2,0

|

262

023/(40 591 + 82 428 + 1 591) = 2,1

|

387

619 / (61 186 + 114947 + 2540) = 2,16

|

0.06

|

|

3.

Оборачиваемость (отдача) активов

|

|

≥2,5

|

615495/

0,5 * (262023 + 387619) = 1,89

|

927654

/ 0,5 * (262023 + 387619) = 2,85

|

0.96

|

|

4.

Рентабельность продаж

|

|

≥0,45

|

45935

/ 615495 = 0,07

|

927654

/ 112673 = 8,23

|

8.16

|

|

5. Рентабельность собственного капитала

|

|

≥0,2

|

20355

/ 0,5 * (137331 + 137331) = 0,15

|

87516

/ 0,5 * (137331 + 190 + 207922) = 0,5

|

0.35

|

Рис.

2.4.1 Динамика оценочных показателей в рейтинговой оценке

Рассчитаем итоговую оценку финансового состояния с помощью предложенной

методики на основе данных организации:

на 1 января 2003 г.

R = 2 • 0,37 + 0,1 • 2,1 + 0,08 • 1,89 + 0,45 •

0,07 + 0,15 = 1,28 > 1;

На 31 декабря

2003 г.

R = 2 • 0,35 + 0,1 • 2,16 + 0,08 • 2,85 + 0,45 •

8,23 + 0,5 = 5,34 > 1.

Расчеты позволяют сделать вывод о том, что

финансовое состояние организации удовлетворительное, так как итоговые оценки и

на начало, и на конец года превышают 1. Причем удовлетворительность финансового

состояния обеспечена превышением нормативов фактическими значениями таких

показателей, как обеспеченность собственными оборотными средствами, коэффициент

текущей ликвидности, рентабельность собственного капитала.

Следовательно, если при расчете итоговой оценки

финансового состояния организации по предложенной методике ориентироваться на

приведенные нормативные значения оценочных показателей, то анализируемой

организации необходимо обратить внимание на повышение таких показателей, как

отдача активов и рентабельность продаж, поскольку они ниже нормативных

значений. Для более объективной оценки финансового состояния организации в

целом, на наш взгляд, следует определять минимальные значения

удовлетворительных уровней оценочных показателей для каждого предприятия исходя

из конкретных условий его деятельности и структуры баланса.

Заключение

В ходе проведения

анализа финансовых результатов можно сделать следующие выводы. У предприятия

нормальная финансовая устойчивость как на начало 2003 г., так и на конец 2003

г.

В анализируемом

периоде наблюдается рост коэффициента финансовой зависимости, что означает

увеличение доли заемных средств в финансировании этого предприятия.

Интерпретация показателя проста и наглядна: ka = 1,9

означает, что в каждом 1,9 руб., вложенном в активы, 90 коп. заемные.

В концу 2003 наблюдается рост коэффициента

соотношения собственного и привлеченного капитала, что свидетельствует об

усилении зависимости ООО «ПП «Газоочистка» от привлеченного капитала, т.е.

значительном снижении финансовой устойчивости.

Все показатели, характеризующие

ликвидность предприятия, находятся на уровне ниже нормы, кроме того, к концу

2003 года наблюдается их значительное снижение по сравнению 1 января 2003 г.

Это свидетельствует о значительном ухудшении платежеспособности в концу 2003 г.

Рентабельность реализованной продукции увеличилась, а это

указывает на положительную тенденцию к росту прибыли.

Рентабельность

деятельности предприятия увеличилась – это положительная тенденция.

Баланс

предприятия следует считать ликвидным, т.к. выполнены условия текущей

ликвидности, перспективной ликвидности и комплексной ликвидности.

И на начало 2003 г. и на конец 2003

г. значение показателя общей ликвидности не выполнено, т.к. значения показателя

ниже 2. Чтобы улучшить сложившееся положение необходимо повысить наиболее

ликвидные активы.

Значения показателя быстрой

ликвидности выполнено, т.к. значения и на начало 2003 г. и на конец 2003 г.

превышают минимальный уровень ≥0,7.

Положительная динамика изменения

коэффициента быстрой ликвидности свидетельствует об улучшении текущей платежной

готовности ООО «ПП «Газоочистка».

Значение коэффициента

абсолютной ликвидности выполнено, т.к. и на начало 2003 г. и на конец 2003 г.

значение показателя составляют ≥0,2.

Значение

коэффициента обеспеченности собственными

оборотными средствами выше минимально допустимого уровня ≥0,1. Значение

коэффициента текущей ликвидности на начало и на конец года также выполнено,

т.к. значения общерекомендуемого показателя ≥0,1. Оборачиваемость

(отдача) активов не выполнена на начало года, т.к. значение данного показателя

ниже общерекомендуемого норматива, а на конец года выполнена. Рентабельность

продаж на начало года ниже рекомендуемого уровня, а на конец года выше.

Рентабельность собственного капитала на начало года ниже рекомендуемого уровня,

а на конец года выше.

Для

улучшения слабых позиций предприятия предлагаю следующие меры:

·

приобрести

высокопроизводительное оборудование;

·

снизить себестоимости

производимых услуг;

·

повысить

производительность труда рабочих;

·

снизить накладные

расходы, за счёт внедрения компьютерных программ.

На основании итоговой

рейтинговой оценки можно сказать, что финансовое состояние организации удовлетворительное, так как итоговые

оценки и на начало, и на конец года превышают 1

Список литературы

1.

Абрютина М.С., Грачев А.В. Анализ

финансово-экономической деятельности предприятия: Учеб.-практ. пособие. – М.:

Дело и Сервис, 2004. – 255 с.

2.

Бернстайн Л.А. Анализ финансовой отчетности: Теория,

практика и интерпретация. – М.: Финансы и статистика, 2003. – 623 с.

3.

Грачев А.В. Оценка платежеспособности предприятия за

период. //Финансовый менеджмент. – 2002. –№ 6. – С. 58-72; 2003. – № 1. – С.

20-30.

4.

Игнатов А.В. Анализ финансового состояния предприятия.

//Финансовый менеджмент. – 2004. – № 4. – С. 3-20.

5.

Карлин Т.П. Анализ финансовой отчетности – М.: Б.И.,

2003. – 411 с.

6.

Ковалев А.И. Анализ финансового состояния предприятия –

М.: Центр экономики и маркетинга, 2004. – 249 с.

7.

Любушин Н.П.