Содержание

Введение. 3

Источники внешнего финансирования организаций. 4

1.Акции. 4

2.Облигации. 6

Анализ влияния факторов на изменение цены облигаций. 9

Модели оценки акций. 10

Заключение. 11

Список литературы.. 12

Введение

Для эффективного функционирования экономики, нужно создать необходимые условия для его работы. Одним из наиболее распространённых рынков является рынок ценных бумаг. Формирование рынка ценных бумаг в России обуславливает возрастающий интерес к этой проблеме.

Изучению экономической природы ценных бумаг, их роли в системе воспроизводства посвящено достаточно много серьёзных работ российских и зарубежных экономистов.

Одним из инструментов оценки поведения рынка ценных бумаг является фондовые индексы. При депрессивных явлениях в экономике индексы падают. Когда экономика на подъёме, фондовые индексы растут.

В зависимости от выбора ценных бумаг, информация о которых используется для вычисления индекса, последний может характеризовать фондовый рынок в целом, рынок групп ценных бумаг (государственных и муниципальных, облигаций, акций и т.д.), рынок ценных бумаг какой-либо отрасли.

Появление объективной оценки динамики ценовой ситуации на фондовой рынке создает необходимую точку отчёта для анализа поведения инвесторов и портфельных менеджментов.

Источники внешнего финансирования организаций

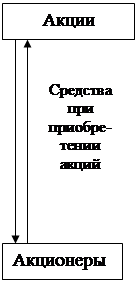

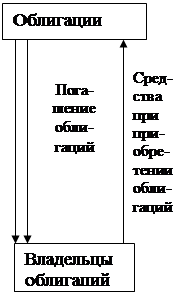

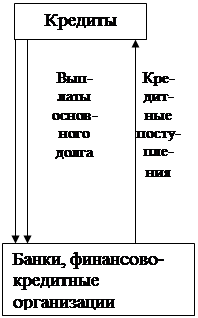

Для решения своих финансовых проблем предприятие (фирма) может привлекать средства не только из внутренних, но и внешних источников. Внешнее финансирование осуществляется путём выпуска акций и облигаций или кредитного финансирования. На рисунке представлены виды внешнего финансирования предприятий и потоки денежных средств (их направление указано стрелками).

|

|||||||

|

|

|

|||||

1.Акции

Владение акций означает, что её держатель обладает правом собственности на соответствующую часть капитала предприятия в зависимости от числа купленных им акций. У акции нет срока погашения, а её наличие ещё не означает, что владелец обязательно периодически будет получать доход.

Средства, полученные предприятием после продажи акций, не являются заемными, поскольку покупатели акций становятся совладельцами компании. По существу, акция представляет собой свидетельство о внесении инвестором доли в акционерный капитал компании, дающее право на получение дохода (дивиденда), участие в управлении акционерным обществом и на часть имущества, оставшегося после его ликвидации.

Дивиденды могут выплачиваться наличными, в форме имущества и акций данной корпорации. Виды и типы акций представлены в таблице.

|

Типы и виды акций |

Особенности |

|

1.Обыкновенная акция |

Не имеет фиксированной нормы прибыли. Сумма дивидендов зависит от общего объема чистых доходов и решения совета директоров компании |

|

2. Привилегированная акция |

Дивиденды выплачиваются до выплаты дивидендов по обыкновенным акциям. Держатели привилегированных акций имеют преимущественное право на определённую долю активов в случае ликвидации АО. Однако они не имеют преимущественных прав на покупку акций нового выпуска и права голоса |

|

3. Виды привилегированных акций |

|

|

А) Кумулятивные |

Это самый распространённый вид привилегированных акций: предусматривается, что любые причитающиеся дивиденды накапливаются и выплачиваются до объявления о выплате дивидендов по обыкновенным акциям |

|

Б) Некумулятивные |

Владельцы этих акций теряют дивиденды за любой период, когда совет директоров компании не объявил их выплату |

|

В) С долей участия |

Дают владельцам право на получение дополнительных дивидендов сверх объявляемой суммы, т.е. право на участие в остатке прибыли |

|

Г) Конвертируемые |

Эти акции могут быть обменены на обыкновенные акции или привилегированные акции иных типов |

|

Д) С корректируемой ставкой процента |

Дивиденды по этим акциям корректируются на основе учёта динамики процентных ставок по краткосрочным государственным облигациям |

|

Е) Отзывные |

Предприятие оставляет за собой право «отозвать» (выкупить) эти привилегированные акции по цене с надбавкой к номиналу |

Если производить сравнение двух типов акций по степени ликвидности, то обыкновенные акции имеют в этом отношении преимущества перед привилегированными ценными бумагами, а потому инвесторы охотнее вкладывают деньги в обыкновенные акции из-за их более высокой ликвидности. В то же время дивидендная доходность привилегированных акций в России сопоставима с инструментами с фиксированной доходностью, т.е. Привилегированные акции – это фактически облигации, они являются для инвесторов менее рискованными активами по сравнению с обыкновенными акциями. [2;120]

2.Облигации

Анализ, выполненный Б.Б. Рубцовым, свидетельствует о том, что выпуск облигаций играет намного большую роль в инвестиционном процессе, чем выпуск акций. Однако выпуск подобных ценных бумаг не является главным способом финансирования инвестиций.

Основным источником финансирования инвестиций в развитых странах выступают внутренние источники, т.е. собственные средства, формирующиеся из накопленной амортизации и нераспределённой прибыли.

В целом для всех стран характерна тенденция к увеличению доли ценных бумаг по сравнению с банковским кредитом в финансировании инвестиций, однако общей особенностью стран с формирующимися рынками является опора преимущественно на банковский кредит, а не на рынок ценных бумаг.[5;48]

Таким образом, покупая акции или облигации либо кредитуя ту или иную операцию, инвестор имеет дело с принятием финансовых решений в ситуации, когда он платит деньги в данный в настоящем, а получает доход на вложенный капитал в некоторый момент в будущем.

Как и акции, облигации имеют номинальную стоимость и рыночную цену, которая меняется.

По существу, номинальная стоимость облигации, выпущенной государством или предприятием, означает то количество денег, которое государство или фирма занимают и обещают вернуть инвестору в установленный срок в будущем.

Существует большое разнообразие облигаций, различающихся по сроку действия, месту погашения номинала, способу выплаты дохода, характеру обращения и способу обеспечения.

Наибольшее распространение получили облигации, дающие право их владельцу на получение периодически выплачиваемого фиксированного дохода. Величина такого дохода определена размером фиксированной купонной ставки. Если для облигации номиналом в 10 тыс. руб. купонная ставка составляет 15%, а доход выплачивается ежегодно, его размер будет составлять 1,5 тыс. руб.

В ряде случаев могут использоваться облигации с плавающей купонной ставкой, а также с равномерно возрастающей купонной ставкой в случае, если она согласовывается с уровнем инфляции.

Достаточно широко распространены облигации с нулевым купоном, по которым не выплачиваются периодические купонные платежи. Этот вид облигаций выпускается и обращается с дисконтом. Доход образуется за счёт разницы между текущей стоимостью облигации в момент её эмиссии или приобретения и стоимостью в момент погашения или продажи.[1;150]

Анализ влияния факторов на изменение цены облигаций

Из формулы цены облигации следует, что на цену облигации влияют три фактора:

1) время до погашения облигации или количество периодов выплат;

2) купонная ставка облигации, определяющая размер периодических выплат или потоков платежей;

3) ставка доходности к погашению, с помощью которой определяется современная стоимость будущих потоков платежей.

Для обоснованного выбора вида облигации рассчитывают показатели средней продолжительности погашения (дюрации) и волатильности. При определении дюрации учитывается характер распределения платежей во времени, а её величина представляет собой среднюю арифметическую взвешенную из сроков платежей всех видов по облигации. В качестве веса используется дисконтированная величина потока платежей. Дюрация определяется в годах и всегда меньше срока погашения облигации.

Изменчивость цены облигации при изменении рыночной процентной ставки – её волатильность – может быть измерена с помощью модифицированной дюрации.

Модифицированная дюрация характеризует процентное изменение цены облигации при изменении рыночной процентной ставки на 1%. [4;87]

Модели оценки акций

Выше уже было сказано, что в инвестиционном процессе облигации имеют большую значимость, чем акции. Это связано, прежде всего, с большей неопределённостью в получении будущих доходов по акциям. В основе построения модели акции лежит все тот же принцип определения текущей (приведённой) стоимости будущих потоков денежных средств.

Для инвестора будущий поток денежных средств может складываться из двух частей:

1) дохода в виде дивиденда, ожидаемого в соответствующем году;

2) дохода от вложенного капитала, определяемого как разница между ценой акций в году и ценой приобретения акций.

Если по облигациям, например купонным, инвестору будут платить определенный доход в обозначенные сроки, то владение обыкновенной акцией не обеспечивает в обязательном порядке выплат дивидендов. В этом случае инвестор может ожидать получения дивидендов, но его ожидания могут не оправдаться.

Кроме получения дивидендов, инвестор может надеяться, что, продав акции в некоторый момент в будущем, он получит больше, чем вложил средств в приобретение акций.

При всей схожести с моделью оценки бессрочной облигации при моделировании цены обыкновенной акции приходится опираться на величину дивидендов, предсказать размер которых гораздо труднее: дивиденды могут расти, падать, оставаться постоянными, колебаться в большую или меньшую сторону. В получении дивидендов по обыкновенным акциям существует большая неопределённость.

В этой связи перед моделированием цены акций целесообразно проанализировать возможную модель выплаты дивидендов, а уже на этой основе разрабатывать модели оценки акций.[3;81]

Заключение

В заключении можно отметить, что «не храните все яйца в одной корзине», или «распыляйте риски». На практике это означает, что портфель, состоящий из большого количества ценных бумаг, будет иметь меньший риск. Однако простая диверсификация обычно сокращает риск только до определённого уровня – до уровня систематического рыночного риска, а увеличение уровня диверсификации путем комбинации все большего числа активов в одном портфеле не принесет соразмерного сокращения риска.

Добиться снижения риска портфеля можно не просто добавлением всё большего количества ценных бумаг, а добавлением таких активов, доходность которых имеет наименьшую степень коррелированности с доходностью активов, присутствующих в портфеле.

Список литературы

1. Ефимова М.Р. финансово-экономические расчёты, М:2004г.

2. Ковалёв В.В. Финансовый анализ: Методы и процедуры, М:2001г.

3. Колб Р., Родригес Р., Финансовый менеджмент, М:2001г.

4. Малюгин В.И. Рынок ценных бумаг, М:2003г.

5. Рубцов Б.Б. Мировые финансовые рынки: современное состояние и закономерности развития, М:2000г.