2 Анализ финансового состояния предприятия и управление кредиторской

задолженности.

2.1. Расчет основных финансовых показателей МУП ЖКУ №5

В настоящее время нет недостатка в различного рода

методиках экономического анализа. Однако, прежде всего, объектом исследований

является финансовая деятельность предприятия.

Финансовый анализ на предприятии состоит из собственно

анализа – логических приёмов определения понятия финансов предприятия, когда

это понятие подразделяют по признакам на составные части, чтобы таким образом

сделать познание его ясным в полном объёме; синтеза – соединения ранее

разложенных элементов изучения объекта в единое целое и выработки мер по

улучшению финансового состояния предприятия.

Предметом финансового анализа являются финансовые

ресурсы и их потоки. Основная цель финансового анализа – оценка финансового

состояния и выявление возможностей повышения эффективности функционирования

предприятия. Основная задача – эффективное управление финансовыми ресурсами

предприятия.

Результаты финансового анализа интересуют не только

работников самого предприятия, но и его партнёров по экономической

деятельности, государственные, налоговые, фискальные органы и др.

Информационной базой для проведения финансового анализа является главным

образом бухгалтерская отчётность, то есть бухгалтерский баланс и приложения к

нему.

Задача анализа ликвидности

баланса возникает в связи с необходимостью давать оценку кредитоспособности

предприятия, то есть его способности своевременно и полностью рассчитываться по

всем своим обязательствам.

Ликвидность баланса

определяется как степень покрытия обязательств организации её активами, срок

превращения которых в деньги соответствует сроку погашения обязательств. От

ликвидности баланса следует отличать ликвидность активов, которая определяется

как величина, обратная времени, необходимому для превращения их в денежные

средства. Чем меньше время, которое потребуется, чтобы данный вид активов

превратился в деньги, тем выше их ликвидность.

Техническая сторона анализа ликвидности баланса

заключается в сопоставлении средств по активу с обязательствами по пассиву. При

этом активы должны быть сгруппированы по степени их ликвидности и расположены в

порядке убывания ликвидности, а обязательства должны быть сгруппированы по

срокам их погашения и расположены в порядке возрастания сроков уплаты.

Ликвидность – способность

товарно-материальных ценностей превращаться в деньги, являющимися абсолютно

ликвидными средствами.

Анализ ликвидности баланса

заключается в сравнении средств по активу, сгруппированных по степени их

ликвидности и расположенных в порядке убывания ликвидности, с обязательствами

по пассиву, сгруппированными по срокам их погашения и расположенными в порядке

возрастания сроков.

Баланс считается абсолютно

ликвидным, если имеет место следующие соотношения: А1³П1; А2³ П2; А3 ³П3; А4 £П4.

А1

– наиболее ликвидные активы

А1

= ДС + КФВ, (2.1)

где

ДС – денежные средства;

КФВ

– краткосрочные финансовые вложения.

А1б

= 98.

А1о=

111.

А2

– быстро реализуемые активы

А2

= ДЗ + КФВ, (2.2)

где

ДЗ – дебиторская задолженность;

КФВ

– краткосрочные финансовые вложения.

А2б

= 2683.

А2о

= 1898.

A3

–медленно реализуемые активы

А2

= 3 + НДС + ДДЗ, (2.3)

где

З – запасы;

НДС

– налог на добавленную стоимость;

ДДЗ

– долгосрочная дебиторская задолженность.

А3б

= 915 + 96 = 1011.

А3о

= 822 + 75 = 897.

А4

– трудно реализуемые активы.

А4б=

4544.

А4о

= 3988.

Группировка

пассивов происходит по степени срочности их возврата:

П1

– наиболее краткосрочные обязательства

П1

= КЗ, (2.4)

где

КЗ – кредиторская задолженность.

П1б=

1071.

П1о

= 814.

П2

– краткосрочные пассивы

П2

= КСкред. + КСпассив. (2.5)

П2б

= 0.

П2о

= 0.

П3

– долгосрочные пассивы

П3

= ДСкред. + ДБП + ФП + РПР, (2.6)

где

ДБП – доход в будущих периодах;

ФП

– фонд потребления;

РПР

– резервы предстоящих расходов.

П3б

= 0.

П3о

= 0.

П4

– постоянные пассивы

П4

= СК = ДК + РК, (2.7)

где

СК – собственный капитал;

ДК

– добавочный капитал;

РК

– резервный капитал.

П4б

= 0.

П4о

= 0.

Сопоставление

А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность предприятия, что

свидетельствует о неплатежеспособности в ближайшее время. Сравнение A3 – ПЗ

отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная

ориентировочная платежеспособность. Четвертое неравенство носит так называемый балансируемый характер: его выполнение свидетельствует о

наличии у предприятия собственных оборотных средств.

Полученные коэффициенты сведем в

таблицу 2.1.

Таблица 2.1

Ликвидность

баланса

|

2001

|

2002

|

|

А1 < П1

|

А1 < П1

|

|

А2 > П2

|

А2 > П2

|

|

А3

> П3

|

А3

> П3

|

|

А4 > П4

|

А4 > П4

|

По данным таблицы 2.1. видно, что

на протяжении временного интервала с 2001 по 2002 А1 < П1, это показывает, что политика фирмы

стабильна. Показатели отношения А2 и П2, А3 и П3, А4 к П4 стабильны.

Исходя из

полученных расчетов таблицы 2.1. можно сказать, что как на 2001 г., так и на

2002 г. МУП ЖКУ №5 не является абсолютно ликвидным в силу того, что оно не

может обеспечить выполнение наиболее краткосрочных пассивов, в тоже время

возможность погашать долгосрочные обязательства имеются и значительные (что

может быть достаточным аргументом к привлечению долгосрочных кредитов и займов

с целью устранения иммобилизации).

Важное

место при анализе деятельности предприятия играет группировка активов по

степени их ликвидности и пассивов предприятия по срочности их оплаты. Эта

группировка представлена в табл. 2.2.

Таблица 2.2

|

Группировка

активов

|

2001

|

2002

|

Группировка

пассивов

|

2001

|

2002

|

Недостаток,

излишек платежных средств

|

|

2001

|

2002

|

|

1. Наиболее ликвидные

|

98

|

111

|

1. Наиболее срочные обязательства

|

1071

|

814

|

973

|

703

|

Продолжение

таблицы 2.2

|

Группировка

активов

|

2001

|

2002

|

Группировка

пассивов

|

2001

|

2002

|

Недостаток,

излишек платежных средств

|

|

2001

|

2002

|

|

2. Быстрореализуемые активы

|

2683

|

1898

|

2. Краткосрочные пассивы

|

0

|

0

|

-2683

|

-1898

|

|

3. Среднереализуемые

активы

|

1011

|

897

|

3. Долгосрочные пассивы

|

0

|

0

|

-1011

|

-897

|

|

4. Труднореализуемые активы

|

4544

|

3988

|

4. Постоянные пассивы

|

0

|

0

|

-4544

|

-3988

|

Далее

произведем расчет коэффициентов ликвидности, предложенных Савицкой Г.В. [30].

Коэффициенты

ликвидности определяются отношением ликвидных оборотных активов предприятия к

его краткосрочным долговым обязательствам.

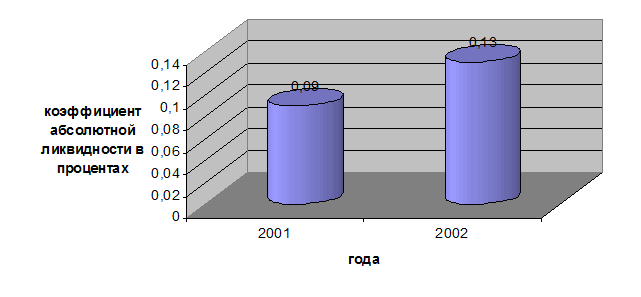

Коэффициент

абсолютной ликвидности показывает, какая часть текущей задолженности может

быть погашена на дату составления баланса.

Коэффициент

абсолютной ликвидности рассчитывается по формуле (Кал):

, (2.8)

, (2.8)

где

ДС – денежные средства;

КФВ

– краткосрочные финансовые вложения;

ТО

– текущие обязательства.

Нормативное

ограничение Кал > 0,2.

Кал

(баз. год) = 98/1071 = 0,09

Кал

(отч. год) = 111/814 = 0,13

Графическое

изображение данных представлено на рис. 2.1

Рис. 2.1 Анализ коэффициента абсолютной

ликвидности

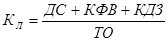

Коэффициент

критической ликвидности (Кл) показывает,

какую часть текущей задолженности организация может покрыть в ближайшей

перспективе при условии полного погашения дебиторской задолженности:

, (2.9)

, (2.9)

где

ДС – денежные средства;

КФВ

– краткосрочные финансовые вложения;

КДЗ

– краткосрочная дебиторская задолженность;

ТО

– текущие обязательства.

Нормативное

ограничение > 0,7 означает, что денежные средства и предстоящие поступления

от текущей деятельности должны покрывать текущие долги. Для повышения уровня

уточненной ликвидности необходимо способствовать росту обеспеченности запасов

собственными оборотными средствами. Для чего следует увеличивать собственные

оборотные средства обоснованно снижать уровень запасов. Динамика значений

именно коэффициента текущий ликвидности, наиболее точно отражает текущую

платежеспособность предприятия.

Кл

(базовый год) = (98 + 2683) / 814 = 3,41.

Кл

(отчетный год) = (111 + 1898) / 1071 = 1,87.

Графическое

изображение данных представлено на рис. 2.2

Рис. 2.2 Анализ коэффициента

текущей ликвидности

Совместный

анализ показателей платежеспособности показан в табл. 2.3.

Таблица 2.3

Анализ показателей ликвидности

|

Показатели

|

Норматив

|

2001 год

|

2002 год

|

Изменение

|

|

Коэффициент

абсолютной ликвидности

|

0,7 - 1,0

|

0,09

|

0,13

|

+0,04

|

|

Коэффициент

текущей ликвидности

|

> 2,0

|

3,41

|

1,87

|

-1,54

|

Коэффициент

текущей ликвидности показывает, в какой кратности оборотне активы превышают

краткосрочные долговые обязательства предприятия зависит от срока превращения

ликвидных активов в наличные деньги. Норма этого коэффициента – не менее 2,0.

Полученный показатель на 2001 г. – 3,41. В 2002 г. – 1,87, что ниже

нормативного значения, причем наметилась тенденция к понижению. Снижение

данного показателя произошло из-за того, что снизилась краткосрочная дебиторская

задолженность на 70% и увеличились текущие обязательства на 31%.

Так как

фактическое значение ниже рекомендуемого значения, то МУП ЖКУ №5 можно считать

неплатежеспособным.

Коэффициент

абсолютной ликвидности. Является наиболее жестким критерием ликвидности

предприятия; показывает, какую часть своих краткосрочных долговых обязательств

предприятие может оплатить располагаемыми средствами (на дату составления

баланса) немедленно или через небольшой промежуток времени. Рекомендуемое

значение 0,7-1,0. При расчете коэффициент абсолютной ликвидности были получены

данные на 2001 г. 0,09 и 2002 г. 0,13. МУП ЖКУ №5 имеет мало средств на счетах.

Динамика

рассчитанных выше коэффициентов ликвидности представлена на рис. 2.3.

Рис.

2.3 Динамика коэффициентов ликвидности

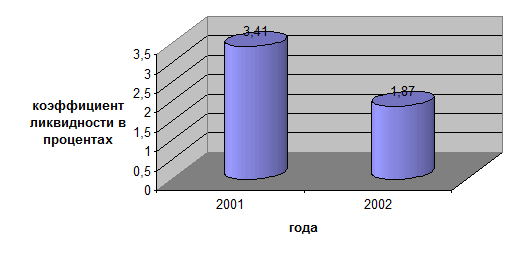

Коэффициент

соотношения заемных и собственных средств характеризует величину заемных

средств на один рубль собственного капитала, степень независимости от внешних

источников финансирования.

Коэффициент

соотношения заемных и собственных средств рассчитывается по следующей формуле:

, (2.10)

, (2.10)

где

ЗК – заемный капитал;

СК

– собственный капитал.

К3/с

(базисный год) = 1071 / 934 = 1,146.

К3/с

(отчетный год) = 814 / 255 = 3,192.

Графическое

изображение данных представлено на рис. 2.4

Рис. 2.4

Коэффициент соотношения заемных и собственных средств

Коэффициент

повысился, но в принципе из норматива не вышел по данным на 2001 г., а на 2002

г. превысил установленный уровень более чем в 3 раза.. Отношение величины

обязательств предприятия к величине его собственных средств увеличилось. МУП

ЖКУ №5 стало зависимым от кредиторов, так как доля собственного капитала

снизилась. Это свидетельствует о усилении зависимости предприятия от

внешних инвесторов и кредиторов.

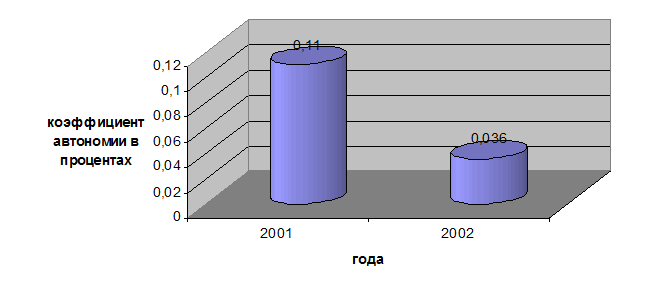

Коэффициент

автономии источников формирования запасов

показывает долю собственных оборотных средств в общей сумме основных

источников формирования запасов:

(2.11)

(2.11)

где

СК – собственный капитал.

А

– активы.

Ка

(базисный год) = 934 / 8344 = 0,11.

Ка

(отчетный год) = 255 / 6915 = 0,036.

Графическое

изображение данных представлено на рис. 2.5.

Рис. 2.5 Коэффициент автономии

Рис. 2.5 Коэффициент автономии

Полученные

данные по показателям сведем в табл. 2.4.

Таблица 2.4.

|

Наименование

коэффициентов

|

Фактическое

значение коэффициентов

|

Установленный

критерий

|

|

2001

|

2002

|

|

1. Коэффициент соотношения

заемных и собственных средств

|

1,146

|

3,192

|

<1

|

|

2. Коэффициент автономии

|

0,11

|

0,036

|

>0,5

|

Коэффициент

соотношения заемных и собственных средств увеличился с 1,146 до 3,192. Это

свидетельствует о усилении зависимости предприятия от внешних инвесторов и

кредиторов.

Коэффициент

автономии находится ниже установленного критерия, на 2001 г. он равен 0,11, а

2002 г. равен 0,036. Следовательно, МУП ЖКУ №5 доля собственных

оборотных средств в общей сумме основных источников формирования запасов с

каждым годом уменьшается.

Далее

рассчитаем коэффициенты финансовой зависимости и финансовой устойчивости.

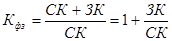

Коэффициент

финансовой зависимости:

, (2.12)

, (2.12)

где

СК – собственный капитал;

ЗК

– заемный капитал.

Кф3

(базисный год) = 1 + 1071 /934 = 2,14.

Кфз

(отчетный год) = 1 + 814/ 255 = 4,19.

Графическое

изображение данных представлено на рис. 2.6.

Рис.

2.6 Анализ коэффициента финансовой зависимости

МУП ЖКУ №5 доля

заемного капитала в общей валюте баланса стала увеличиваться, так на 2001 г.

она была 2,14, а в 2002 г. – 4,19. Увеличение произошло из-за увеличения

заемных средств.

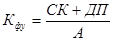

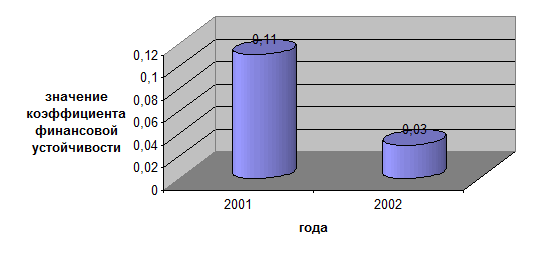

Коэффициент финансовой

устойчивости показывает какая часть активов финансируется за счет постоянных

устойчивых пассивов или источников финансирования:

(2.13)

(2.13)

Кфу (базисный

год) = 934/8344 = 0,11

Кфу (отчетный

год) = 255/6915 = 0,03

Графическое

изображение данных представлено на рис. 2.7.

Рис. 2.7 Анализ коэффициента финансовой

устойчивости

В МУП ЖКУ

№5 показатель финансовой устойчивости снижается, так на 2001 г. он был равен

0,11, а в 2002 г. 0,03.

Дебиторская

и кредиторская задолженность являются естественными составляющими

бухгалтерского баланса предприятия. Они возникают в результате несовпадения

даты появления обязательств с датой платежей по ним. На финансовое состояние

предприятия оказывают влияние как размеры балансовых остатков дебиторской и

кредиторской задолженности, так и период оборачиваемости каждой из них.

Коэффициент

оборачиваемости дебиторской задолженности:

(2.14)

(2.14)

где В – выручка от реализации;

ДЗ – дебиторская задолженность со сроком погашения

менее года.

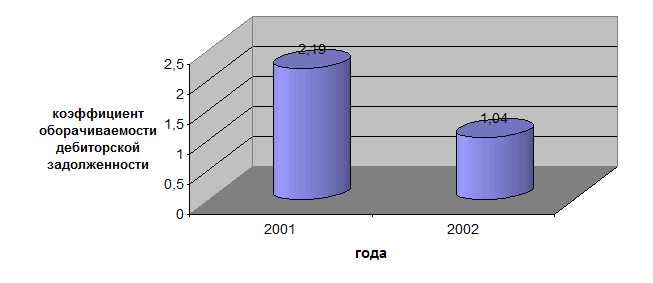

КобДЗБ = 5874 /

2683 = 2,19

КобДЗО = 1980 /

1898 = 1,04

Графическое

изображение данных представлено на рис. 2.8

Рис. 2.8 Оборачиваемость дебиторской задолженности

Рис. 2.8 Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности показывает

снижение коммерческого кредита, предоставляемого предприятием.

На 2002 г. в МУП ЖКУ №5 снизилась оборачиваемость

дебиторской задолженности в 2 раза, с 2,19 до 1,04.

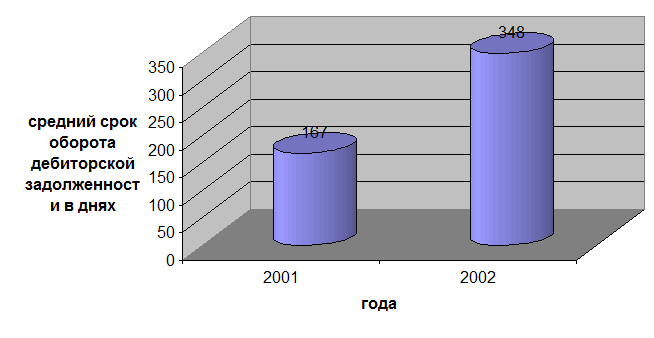

Коэффициент среднего срока оборота дебиторской

задолженности:

КСрОборДЗ = 365 * ДЗ

/ В, (2.15)

где КСрОборДЗ –

коэффициент среднего срока оборота дебиторской задолженности

КСрОборДЗБ = 365 *

2683 / 5874 = 365 * 0,456 = 167 дня

КСрОборДЗО = 365 *

1898 / 1980 = 365 * 0,95 = 348 дня

Графическое

изображение данных представлено на рис. 2.9

Рис. 2.9 Средний срок оборота дебиторской задолженности

Рис. 2.9 Средний срок оборота дебиторской задолженности

Характеризует средний срок оборота дебиторской

задолженности. Произошло повышение коэффициента – это отрицательная

характеристика.

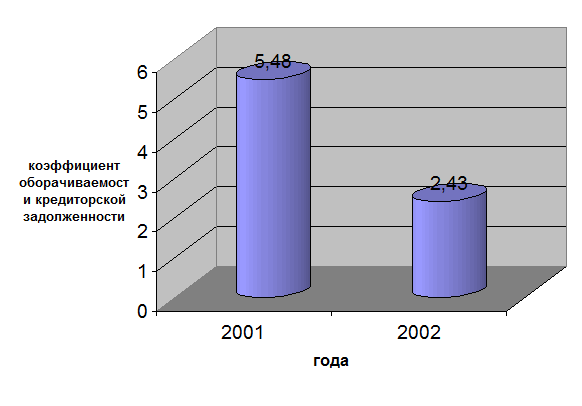

Коэффициент оборачиваемости кредиторской

задолженности:

КобКЗ = В / КЗ, (2.12)

где КЗ – кредиторская задолженность.

КобКЗБ = 5874 /

1071 = 5,48

КобКЗО = 1980 /

814 = 2,43

Показывает снижение коммерческого кредита,

предоставляемого предприятию. Снижается количество сделанных покупок в кредит.

Графическое

изображение данных представлено на рис. 2.10.

Рис. 2.10 Оборачиваемость кредиторской задолженности

Также как и в случае дебиторской задолженности

кредиторская задолженность снизилась в 2 раза, с 5,48 до 2,43.

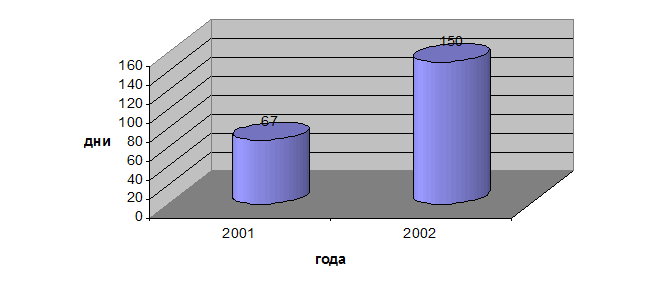

Коэффициент среднего срока оборота кредиторской

задолженности:

КСрОборКЗ = 365 * КЗ

/ В, (2.13)

КСрОборКЗБ = 365 *

1071 / 5874 = 67 дня

КСрОборКЗО = 365 *

814 / 1980 = 150 дня

Отражает средний срок возврата коммерческого кредита

предприятием увеличился.

Таким

образом, в 2002 г. в среднем через каждые 348 дня предприятие получает оплату

от дебиторов и через каждые 150 дня обязано платить кредиторам.

Графическое изображение данных

представлено на рис. 2.11.

Рис. 2.11. Средний срок оборота кредиторской задолженности

Рис. 2.11. Средний срок оборота кредиторской задолженности

Средний

срок оборота кредиторской задолженности увеличился с 67 до 160.

На

исследуемом предприятии дебиторская задолженность больше кредиторской, это

является возможным фактором обеспечения высокого уровня коэффициента общей

ликвидности. Одновременно это свидетельствует о более быстрой оборачиваемости

кредиторской задолженности по сравнению с оборачиваемостью дебиторской

задолженности. В таком случае в течение определенного периода долги дебиторов

превращаются в денежные средства, через более длительные временные интервалы,

чем интервалы, когда предприятию необходимы денежные средства для своевременной

уплаты долгов кредиторам. Соответственно возникает недостаток денежных средств

в обороте, сопровождающийся необходимостью привлечения дополнительных

источников финансирования.

Таким

образом, оценка влияния балансовых остатков дебиторской и кредиторской

задолженности на финансовое состояние предприятия должна осуществляться с

учетом уровня платежеспособности (коэффициента общей ликвидности) и соответствия

периодичности превращения дебиторской задолженности в денежные средства

периодичности погашения кредиторской задолженности.

По

существу, выручка от продаж является единственным средством для погашения всех

видов кредиторской задолженности. Поступление денежных средств от продаж

определяет возможности предприятия по погашению долгов кредиторам. Как правило,

большая часть дебиторской задолженности формируется как долги покупателей.

Установление с покупателями таких договорных отношений, которые обеспечивают

своевременное и достаточное поступление средств для осуществления платежей

кредиторам – главная задача управления движением дебиторской задолженности.

Таким образом, МУП ЖКУ №5 является неликвидным

неплатежеспособным, имеет мало средств на счетах, к 2002 г. стало зависимым от

кредиторов, доля собственных оборотных средств в общей сумме основных

источников формирования запасов с каждым годом уменьшается, на 2002 г. в МУП

ЖКУ №5 снизилась оборачиваемость дебиторской задолженности в 2 раза, с 2,19 до

1,04, и кредиторская задолженность снизилась с 5,48 до 2,43, в 2002 г. в среднем через каждые 348 дня предприятие получает

оплату от дебиторов и через каждые 150 дня обязано платить кредиторам, в связи

с этим становится очевидным разработать методику управления кредиторской

задолженностью на основе определения планируемого показателя кредиторской

задолженности.

2.2. Цели и основные направления

управления кредиторской задолженности

Управление движением кредиторской задолженности –

это установление таких договорных взаимоотношений с поставщиками, которые

ставят сроки и размеры платежей предприятия последним в зависимость от

поступления денежных средств от покупателей.

Следовательно,

практически речь идет об одновременном управлении движением как дебиторской,

так и кредиторской задолженности. Практическое осуществление такого управления

предполагает наличие информации о реальном состоянии дебиторской и кредиторской

задолженности и их оборачиваемости. Речь идет об оценке движения дебиторской и

кредиторской задолженности в данном периоде. Поэтому в качестве исходных данных

для такой оценки должны быть приняты долги, относящиеся именно к этому периоду.

Иными словами, из балансовых остатков дебиторской и кредиторской задолженности

надо исключать долгосрочную и просроченную, т. е. те элементы долгов,

превращение которых в денежные средства относятся к другим временным периодам.

Оставшаяся после этого часть дебиторской и кредиторской задолженности есть

основа для оценки периодичности поступления долгов покупателей, достаточного

погашения кредиторской задолженности, а также балансовых остатков дебиторской и

кредиторской задолженности на конец периода при условии их оборачиваемости в

соответствии с договорными условиями или установленным порядком расчетов.

В

конечном счете все это позволяет ответить на вопрос, обеспечивают ли договорные

условия расчетов с покупателями и поставщиками потребность предприятия в

денежных средствах и достаточный уровень его платежеспособности.

Кредиторская

задолженность может быть внутренней и внешней по отношению к предприятию.

Основной

целью управления внутренней кредиторской задолженностью предприятия является

обеспечение своевременного начисления и выплаты средств, входящих в ее состав.

На первый

взгляд, обеспечение своевременности выплат начисленных средств противоречит

финансовым интересам предприятия: задержка в выплате этих средств приводит к

росту размера внутренней кредиторской задолженности, а, следовательно, снижает

потребность в кредите и средневзвешенную стоимость капитала. Однако с позиций

общеэкономических интересов развития предприятия такая задержка выплат несет

гораздо больший объем негативных последствий.

Так,

задержка выплаты заработной платы персоналу снижает уровень материальной

заинтересованности и производительности труда работников, приводит к росту

текучести кадров (причем в первую очередь увольняются, как правило, наиболее

квалифицированные работники). Задержка выплаты налогов и налоговых платежей

вызывает рост штрафных санкций, ухудшает деловой имидж предприятия, снижает его

кредитный рейтинг. Задержка выплат взносов по страхованию имущества или личному

страхованию может вызвать в виде ответной реакции соответствующую задержку

выплат предприятию сумм страховых возмещении.

Поэтому с

позиций стратегического развития своевременная выплата средств, начисленных в

составе внутренней кредиторской задолженности, приносит предприятию больше

экономических преимуществ, чем сознательная задержка этих выплат.

Внешняя

кредиторская задолженность определяется суммой кредита на «льготный» срок,

который поставщики считают разумным предоставить компании. Он называется

«период погашения кредиторской задолженности» и обычно выражается через

«однодневный объем продаж по себестоимости».

Также внешнюю кредиторскую задолженность составляют долги предприятия

перед бюджетом и внебюджетными фондами, кредитными организациями и т.д.

В рамках

подготовки данных для бюджетного планирования необходимо оценить размер

кредиторской задолженности на начало планируемого периода и определить период

ее предполагаемого погашения.

Управление

внутренней кредиторской задолженностью носит дифференцированный характер,

определяемый ее видами. Основными видами внутренней кредиторской задолженности,

являющимися объектами управления на предприятии, являются (рис. 3.1, 3.2).

Основной

целью управления внутренней кредиторской задолженностью предприятия является

обеспечение своевременного начисления и выплаты средств, входящих в ее состав.

На

первый взгляд, обеспечение своевременности выплат начисленных средств

противоречит финансовым интересам предприятия: задержка в выплате этих средств

приводит к росту размера внутренней кредиторской задолженности, а следовательно

снижает потребность в кредите и средневзвешенную стоимость капитала. Однако с

позиций общеэкономических интересов развития предприятия такая задержка выплат

несет гораздо больший объем негативных последствий.

Так,

задержка выплаты заработной платы персоналу снижает уровень материальной заинтерисованности и производительности труда работников,

приводит к росту текучести кадров (причем в первую очередь увольняются, как

правило, наиболее квалифицированные работники). Задержка выплаты налогов и

налоговых платежей вызывает рост штрафных санкций, ухудшает деловой имидж

предприятия, снижает его кредитный рейтинг. Задержка выплат взносов по

страхованию имущества или личному страхованию может вызвать в виде ответной

реакции соответствующую задержку выплат предприятию сумм страховых возмещений.

Рис. 3.1 Состав основных видов внутренней кредиторской

задолженности предприятия в 2001 г.

В МУП ЖКУ

№5 внутренняя кредиторская задолженность снизилась с 2001 по 2002 гг. на 257

тыс. руб. Задолженность перед поставщиками и подрядчиками значительно снизилась

на 189 тыс. руб. Увеличилась задолженность перед персоналом организации на 34

тыс. руб. Снизилась задолженность перед государственными внебюджетными фондами

на 79 тыс. руб. Прочие кредиты снизились на 11 тыс. руб. Приняла нулевое

значение задолженность перед бюджетом.

Рис.

3.2 Состав основных видов внутренней кредиторской задолженности предприятия в

2002 г.

Итак, в

состав внутренней кредиторской задолженности на 2002 г. большую часть занимает

задолженность перед поставщиками и подрядчиками – 61%, далее следует

задолженность по оплате труда – 33%.