СОДЕРЖАНИЕ

ВВЕДЕНИЕ........................................................................................................... 3

1

ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ

ЗАДОЛЖЕННОСТЬЮ........................ 4

1.1.

Содержание дебиторской и кредиторской задолженности......................... 4

1.2

Принципы управления кредиторской и дебиторской задолженностью.... 10

1.3.

Методика анализа дебиторской и кредиторской задолженности.............. 20

2.

УПРАВЛЕНИЕ КРЕДИТОРСКОЙ И ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ ООО СМУ Уралметаллургремонт.............................................................................. 28

2.1.

Цели и основные направления управления кредиторской и дебиторской задолженности.................................................................................................... 28

2.2.

Алгоритм управления кредиторской и дебиторской задолженностью.... 30

ЗАКЛЮЧЕНИЕ.................................................................................................. 38

СПИСОК

ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ............ 40

ПРИЛОЖЕНИЯ.................................................................................................. 42

ВВЕДЕНИЕ

В условиях перехода к рыночным отношениям в

России управление кредиторской и дебиторской задолженностью приобретает

огромное значение и оказывает большое влияние на процесс и результаты

хозяйственной деятельности предприятия.

Актуальность выбранной темы курсовой работе

обусловлена тем, что для многих не крупных компаний кредиторская задолженность

является основным источником финансирования, причем зачастую эти предприятия

просто не имеют доступа к рынкам долгосрочного капитала.

Для эффективного осуществления

хозяйственно-операционной работы предприятия необходимо качественное управление

кредиторской задолженностью. Реализация основных этапов управления внутренней

кредиторской задолженностью предприятия, организация взаимосвязи между ними и

является главной задачей управления кредиторской задолженностью.

Предмет курсового проекта: анализ подходов и

методов управления кредиторской и дебиторской задолженностью.

Цель работы: разработка эффективного

алгоритма управления кредиторской и дебиторской задолженностью, уточнение

основных задач, решаемых с помощью алгоритма, а также выбор средств и методов

их решения.

Задачами курсовой работы являются:

-раскрыть понятие дебиторской и кредиторской

задолженности

-исследовать принципы управления кредиторской и

дебиторской задолженностью

- изучить методику анализа дебиторской и кредиторской

задолженности

- раскрыть основные цели и направления управления

кредиторской и дебиторской задолженности на исследуемом предприятии

-рассчитать алгоритм управления кредиторской и

дебиторской задолженностью в ООО СМУ Уралметаллургремонт

1 ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ

УПРАВЛЕНИЯ ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

1.1. Содержание

дебиторской и кредиторской задолженности

В России

переход экономики на рыночные условия хозяйствования предоставляет

экономическим субъектам полную хозяйственную самостоятельность в выборе рынков

сбыта продукции, поставщиков и подрядчиков, в поиске источников финансирования,

что заставляет особое внимание уделять расчётам с различными контрагентами.

Финансовая

политика предприятия является узловым моментом в оценке допустимых, желаемых

или прогнозируемых темпов наращивания его экономического потенциала. В

определённой степени она характеризуется при рассмотрении пассива баланса,

который включает одну из важнейших характеристик как кредиторская и дебиторская

задолженность.

Случается так,

что получив товары, предприятие не может сразу расплатиться за них. Тогда у

него возникает кредиторская задолженность. Такая задолженность может появиться

у предприятия и по другой причине, например, если оно вовремя не заплатило

налоги, не вернуло кредит, либо не выплатило работникам заработную плату.

Кредиторская

задолженность является частью заёмного капитала, и следовательно, политика

управления ею должна быть подчинена целям общей политики управления заёмным

капиталом. В связи с этим, разработку алгоритма необходимо начать с определения

общего понятия – заемного капитала, и лишь, затем переходить к определению

понятия кредиторской задолженности.

Кредиторской называют

задолженность данной организации другим организациям, работникам и лицам,

которые называются кредиторами.

Кредиторов,

задолженность которым возникла в связи с покупкой материальных ценностей,

называют поставщиками. Задолженность по начисленной заработной плате работникам

организации, по суммам начисленных платежей в бюджет, внебюджетные фонды, в

фонды социального назначения и другие подобные начисления называют

обязательствами по распределению.

Под дебиторской понимают

задолженность других организаций, работников и физических лиц данной

организации (задолженность покупателей за купленную продукцию, подотчетных лиц

за выданные им под отчет денежные суммы и др.). Организации и лица, которые

должны данной организации, называются дебиторами.

Дебиторская задолженность – это сумма долга, причитающаяся

предприятию от других юридических лиц или граждан. Возникновение дебиторской

задолженности при системе безналичных расчетов представляет собой объективный

процесс хозяйственной деятельности предприятия.

По характеру образования

дебиторская задолженность делится на нормальную и неоправданную. К нормальной

задолженности предприятия относится та, которая обусловлена ходом выполнения

производственной программы предприятия, а также действующими формами расчетов

(задолженность по предъявленным претензиям, задолженность за подотчетными

лицами, за товары отгруженные, срок оплаты которых не наступил). Неоправданной

дебиторской задолженностью считается та, которая возникла в результате

нарушения расчетной и финансовой дисциплины, имеющихся недостатков в ведении

учета, ослабления контроля за отпуском материальных ценностей, возникновения

недостач и хищений (товары отгруженные, но неоплаченные в срок, задолженность

по недостачам и хищениям и др.)

Кредиторская

задолженность является составной частью заёмных средств хозяйствующих субъектов

и означает привлечение в хозяйственный оборот предприятия средств других

предприятий, организаций или отдельных лиц.

Кредиторская

задолженность представляет собой задолженность данного предприятия другим

предприятиям или физическим лицам (кредиторам).

Таким образом,

кредиторской называют задолженность другим организациям, работникам и лицам,

которые называются кредиторами. Кредиторов задолженность, которым возникла по

другим операциям, называют прочими кредиторами. В бухгалтерском балансе

кредиторская задолженность отражается по их видам.

Управление кредиторской задолженностью, пожалуй самый

трудный участок работы финансовой службы предприятия. Политика в области

кредиторской задолженности заключается в управлении длительностью финансового

цикла.

Финансовый цикл является частью операционного цикла – времени,

в течении которого финансовые ресурсы омертвлены в запасах дебиторской

задолженности.

Если бы предприятие рассчитывалось с поставщиками

материальных ресурсов и производственных услуг немедленно в момент поставки

(расчеты спот), то финансовый цикл по продолжительности совпадал бы с

операционным. Но поскольку между поставками и расчетами с поставщиками также

проходит определенный период, финансовый цикл меньше операционного на время

обращения кредиторской задолженности. Отсюда финансовый цикл может быть

сокращен за счет как ускорения производственного процесса и замедления

оборачиваемости кредиторской задолженности.

Кредиторская задолженность относится к пассивам

организации. При рассмотрении вопроса управления кредиторской

задолженностью важным понятием является определение производственного

финансового цикла: продолжительность финансового цикла или цикла обращения

денежной наличности представляет собой время, в течении которого денежные

средства отвлечены из оборота. [19, c.171]

Финансовый

цикл – период обращения денежной наличности, представляет собой время, в

течении которого денежные средства отвлечены из оборота. [19.c.171]

Пути

сокращения производственного финансового цикла:

1 Путь.

Сокращение времени самого производственного цикла за счет сокращения периода

оборота запасов незавершённого производства и готовой продукции.

2 Путь.

Сокращение периода оборота дебиторской задолженности

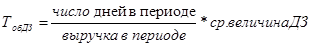

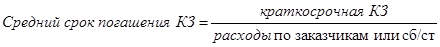

, (1.1.)

, (1.1.)

где ДЗ –

дебиторская задолженность.

Определение

рациональной величины оборота кредиторской задолженности

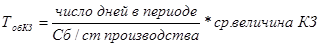

, (1.2)

, (1.2)

где КЗ –

кредиторская задолженность,

Тоб кз – время

периода оборота кредиторской задолженности.

В качестве

критериев классификации кредиторской задолженности можно предложить: вид, срок,

факт наступления платежа.

По видам

выделим: поставщики и подрядчики; векселя к уплате; задолженность перед

дочерними и зависимыми обществами; задолженность перед бюджетом; обязательства

по товарам и услугам, приобретённым по неоплаченным, невыплаченным налогам и

любые другие начисления и расходы; полученные авансы, предварительная оплата,

коммерческие акцепты, векселя к оплате, краткосрочные ссуды банка, а также

текущая часть (к выплате) долгосрочных обязательств авансы полученные; прочие

кредиторы; прочие краткосрочные обязательства.

По сроку:

долгосрочные; краткосрочные.

По факту

наступления срока платежа: просроченная; кредиторская задолженность, срок

оплаты которой на наступил.

Так как

кредиторская задолженность является составной частью заёмного капитала хозяйствующих

субъектов и означает привлечение в хозяйственный оборот предприятия средств

других предприятий, организаций или отдельных лиц, использование этих

привлечённых средств в пределах действующих сроков оплаты счетов и обязательств

правомерно.

Однако, в

большинстве случаев кредиторская задолженность возникает в результате нарушения

расчетно-платежной дисциплины. В связи с этим у предприятия образуется

задолженность поставщикам за полученные товарно-материальные ценности, по

векселям выданным, авансам полученным.

Кредиторскую

задолженность классифицируют по сроку на долгосрочную и краткосрочную.

Долгосрочная

кредиторская задолженность включает в себя, как срочные ссуды, предоставляемые

такими финансовыми институтами, как банки, страховые компании, и так далее, так

и более формальную эмиссию облигаций, необеспеченных долговых обязательств

потребителями его продукции (работ, услуг) покупателями и заказчиками –

строятся на основе заключаемых с ними договоров, подлежащие погашению более чем

через 12 месяцев после отчетной даты.

Краткосрочная

кредиторская задолженность включает займы и кредиты в том числе: кредиты

банков, подлежащие погашению, в течение 12 месяцев после отчётной даты, также

займы, подлежащие погашению в течение 12 месяцев после отчётной даты и др.

К текущим

пассивам или к краткосрочным обязательствам относятся обязательства, которые

обычно покрываются за счет имеющихся оборотных активов или создания других

текущих пассивов.

Как и в случае

с текущими активами, период, в течении которого текущие пассивы должны быть

погашены составляет один год, а для операционных пассивов - текущий

операционный цикл независимо от его длительности.

По факту

наступления срока платежа кредиторская задолженность может быть просроченная, и

срок оплаты которой не наступил.

К устойчивым

пассивам относятся:

1.

Минимальная переходящая задолженность по оплате труда,

отчисляемым во внебюджетные социальные фонды, которая обусловлена естественным

расхождением между сроком начисления и датой выплаты заработной платы,

перечисления обязательных платежей;

2.

Минимальная задолженность по резервам на покрытие предстоящих

расходов платежей;

3.

Задолженность поставщикам по неотфактурованным

поставкам и акцептованным расчетным документам, срок оплаты которых не

наступил;

4.

Задолженность поставщиком по авансом и частичной оплате

(предоплате) продукции;

5.

Задолженность бюджету по некоторым видам налогов,

начисление которых происходит раньше срока платежа.

Устойчивые

пассивы являются источником покрытия собственных оборотных средств только в

сумме прироста, то есть разницы между их величиной на конец и начало периода.

Сумма устойчивых пассивов может меняться в сторону увеличения или уменьшения.

Кредиторская

задолженность связана с обесцениваем оборотных средств, что является одной из

главных причин кризиса неплатежей, и с образованием просроченной дебиторской

задолженности. Из-за большой дебиторской задолженности покупателей значительная

часть авансированных оборотных средств из материальной сферы в финансовую, что

ведёт к нарушению стоимостного механизма обращения капитала.

Финансовым

источником покрытия просроченной дебиторской задолженности стала кредиторская

задолженность в различных её видах. Всё это привело к сдвигам в структуре

источников образования оборотных средств: низкой обеспеченности собственными

оборотными средствами. Соотношения между собственными и заемными средствами в

США составляет 60:40, в Японии 30:70, в России оптимальной считается 50:50.

[18]

Таким образом,

нехватка собственных оборотных средств порождает повышенную дебиторскую задолженность,

кризис неплатежей видоизменяет структуру источников образования оборотных

средств, и, в конечном счете, все это негативно влияет на воспроизводственный

процесс предприятия.

В порядке

привлечения заемных средств для покрытия потребности в оборотных средствах

фирма может выпустить в обращение долговые ценные бумаги, как облигации. Тем

самым оформляются как бы отношения займа между эмитентом и держателями

облигаций.

Заемные

средства привлекаются не только в форме кредитов, займов и вкладов, но и виде

кредиторской задолженности, а также прочих средств, т.е. остатков фондов и

резервов самой фирмы. Временно не используемых по целевому назначению.

1.2 Принципы управления

кредиторской и дебиторской задолженностью

Принципы управления кредиторской задолженностью – это

основополагающие требования к управлению организацией финансов на предприятии,

для достижения поставленных целей.

Управление кредиторской задолженностью –

способность ставить цели для эффективного управления кредиторской

задолженностью и находить средства их достижения.

Любое предприятие – это самостоятельный

хозяйствующий субъект, обладающий правами юридического лица, производящий

продукцию, товары, услуги, выполняющий работы, занимающийся различными видами

экономической деятельности, целью которой является, обеспечение общественных

потребностей, извлечение прибыли и приращение капитала. Все это предопределяет

основополагающие требования управления кредиторской задолженностью.

Принципы управления кредиторской

задолженностью: хозяйственная самостоятельность, самофинансирование,

материальная ответственность, заинтересованность в результатах деятельности,

формирование финансовых резервов, деление всех средств предприятия на

собственные и заёмные.

Кредиторская задолженность сопряжена с

образованием дебиторской задолженности и является основным источником её

покрытия. Поэтому может возникнуть мнение, что кредиторская задолженность не

должна быть меньше дебиторской. Такое положение было бы необоснованным, так как

временно отвлечённые и временно привлечённые в оборот средства отнюдь не должны

корреспондироваться по величине.

Кредиторская задолженность должна погашаться

предприятием независимо от величины дебиторской задолженности.

Кредиторская задолженность, как и

дебиторская, подлежит детальному анализу с использованием тех же формул

оборачиваемости, показывающих количество оборотов средств в кредиторской

задолженности одного оборота в днях.

Кредиторская задолженность обладает

преимущественным требованием на активы и ресурсы компании, и аналитик должен

быть уверен в том, что они должным образом отражены в отчётности вместе с

исчерпывающими описаниями: объём; дата погашения и условия обеспечения и

ограничения, к которым они обязывают компании.

Рис.

3. Система принципов управления кредиторской задолженностью

Первый принцип – выбор поставщика, т.е.

принимаются во внимание: солидность поставщика, возможность установления

долгосрочных отношений, вариабельность в установлении финансово – расчётных

отношений, наличие различных схем поставки сырья и материалов, средняя

продолжительность поставки и т.п. выполнение этого принципа при управлении

кредиторской задолженностью, прерогатива маркетингового отдела.

Здесь необходима информация о состоянии

расчетов, сгруппированная в разрезе отдельных поставщиков, позволяющая выделить

среди них наиболее значимых для обеспечения нормальной операционной деятельности.

Это дает возможность сопоставить условия предоставления коммерческого кредита поставщиками

в части сроков и формы погашения (денежные средства, встречные поставки и др.),

динамику цен на товары и услуги, скидки и т.д.

Наличие такой информации помогает более

обоснованно подойти к разработке политики взаимоотношений с конкретными

поставщиками (предложения о скидках, возможном увеличении сроков расчетов и

иных льготных условиях).

Любое предприятие имеет множество

контрагентов – поставщиков, покупателей, кредиторов, с которыми отношения

строятся на основе договоров, предполагающих выполнение расчётных и кредитных

отношений. Контрагенты – кредиторы, являются поставщиками ресурсов, и поэтому

предприятие временно пользуется чужими средствами. Кредиторская задолженность

является источником средств, поэтому предприятие заинтересовано в максимально

длительном использовании чужих средств, то есть в оттягивании срока платежа.

Необходимо учесть, что ситуация с платёжной

дисциплиной усугубляется в периоды инфляции любая непредусмотренная задержка

платежей может обернуться как доходами, так и потерями. Косвенные доходы

возникают в связи с максимально возможным оттягивании расчётов с кредиторами, когда

может оказаться выгодным уплатить штраф «облегчёнными» ввиду инфляции – деньгами;

косвенные потери имеют место, в частности, из-за платности источников средств.

Следующий принцип – выбор момента расчёта с

конкретными кредитором в конкретной ситуации необходим надо стимулировать

ускорение расчетов. Многие предприятия имеют систему скидок, смысл которой

состоит в том, что в договоры купли/продажи, как правило, включают опцию о

скидке с цены при условии оплаты полученной продукции в достаточно сжатые

сроки. Если покупатель не пользуется опцией, т.е. оплачивает товар с предусмотренной

договором существенной отсрочкой платежа, у него на некоторое время появляется

дополнительный источник средств, но этот источник уже не бесплатен, так как

покупатель отказался от скидки.

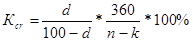

Стоимость источника «Краткосрочная

кредиторская задолженность» в случае отказа от опции рассчитывается по

следующей формуле:

,

(3)

,

(3)

где d – скидка, которую можно получить,

оплатив товар в течение k дней, процент

n – число дней, в течение которых товар подлежит обязательной

оплате.

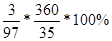

Например, если договор имеет вид «3/10 чисто

45», то стоимость источника равна 31,8 процента ( ). Логика рассуждений очевидна допустим, что полная цена

равна 100 рублей; отказ от скидки означает, пользование дополнительным (в

течение 35 дней) источником придётся платить больше на 3,093 процентов (

). Логика рассуждений очевидна допустим, что полная цена

равна 100 рублей; отказ от скидки означает, пользование дополнительным (в

течение 35 дней) источником придётся платить больше на 3,093 процентов ( ; переход к характеристике стоимости в терминах годовой

процентной ставки как раз и дает величину 31,8 процентов. Легко заметить,

что этот источник весьма дорогой.

; переход к характеристике стоимости в терминах годовой

процентной ставки как раз и дает величину 31,8 процентов. Легко заметить,

что этот источник весьма дорогой.

Приведенная методика имеет отношение, прежде

всего, к аналитическому обоснованию схемы расчетов с кредиторами.

Резюмируя,

можно утверждать, что аналитическое обоснование политики в отношении кредиторов

заключается в выборе и/или установлении нескольких вариантов типовых договоров

с варьирующими условиями оплаты, в том числе и по величине предоставляемой

скидки.

Следующий

принцип – контроль своевременности расчётов. Состояние расчётно-платёжной

дисциплины непосредственно влияет на финансовое положение предприятия. В случае

отвлечения значительных сумм в дебиторскую задолженность оно может оказаться

неплатёжеспособным. С другой стороны несвоевременное погашение долга своим

кредиторам отрицательно влияет на деловую репутацию предприятия. При анализе

выявляют просроченную кредиторскую задолженность.

Просроченная

задолженность – задолженность, не погашенная в сроки, установленные договором,

а при их отсутствии – в разумный срок после возникновения обязательства.

Разумный срок означает срок нормального документооборота, но не более 3

месяцев.

В целях углубления анализа движения

кредиторской задолженности и финансового состояния необходимо выявить и

проанализировать динамику неоправданной кредиторской задолженности. К

неоправданной кредиторской задолженности относится задолженность поставщикам по

не оплаченным в срок расчётным документам[1].

Со своей стороны кредитор также хотел бы

определить срок давности счетов к оплате, или, иначе, конверсионную матрицу

счетов к оплате. Это инструмент к которым относится оборачиваемость

обязательств (год покупки, в кредит делённую на сумму обязательств).

(4)

(4)

Если кредиторская задолженность, так и не

будет погашена спустя определённое время, её нужно будет списать, то есть

увеличить её на сумму прибыли предприятия.

Кредиторскую задолженность можно списывать

после того, как истёк срок её исковой давности (исковая давность 3 года).

Главная цель системы мероприятий – создание

устойчивого организационно-экономического механизма решения проблемы неплатёжеспособности.

Основой всей работы преодоления кризиса

неплатежей предприятия является существенное усиление государственного

регулирования в экономике, что естественно следует из анализа причин кризиса неплатежей.

Просроченная кредиторская задолженность

представляет собой одну из самых серьезных проблем российской экономики,

основной индикатор ее структуры и институциональной слабости.

При анализе причин неплатежей может

использоваться общие для всех предприятий и более конкретные гипотезы.

Неплатежи в некотором смысле представляют

собой инструменты проведения государственной политики в области занятости,

политики в области заработной платы, дающим возможность предприятиям фактически

выплачивать заработную плату более низкую, чем номинальная, политики в

отношении групп населения с низкими доходами, позволяющей недополучать доходы

от эксплуатации жилья.

Неплатежи просроченная дебиторская и

кредиторская задолженности являются следствием нехватки денег и в целом ликвидности

оборотных средств у предприятий, что пришло на смену «денежному навесу».

Неплатежи «пут» – политика мягких бюджетных

ограничений, проводимых государством.

Основными методами управления кредиторской

задолженностью в условиях неплатежеспособности на предприятиях являются её

реструктуризация и конвертация.

Под реструктуризацией кредиторской

задолженности понимают предоставление отсрочек по уплате долгов (рисунок 4)[2]. Реструктуризация может осуществлять на основе

частных договорённостей предприятий с кредитором, на основе решения суда или

мирового соглашения в рамках судебного разбирательства.

Рис. 4. Содержание понятия «реструктуризация

обязательств»

Конвертация и капитализация кредиторской задолженности

предприятий осуществляется путем передачи части их акций в собственность кредиторов.

Это позволит списать задолженность с баланса

предприятий, сделав его ликвидным и одновременно передав кредиторам

инструменты, приносящие доход в течение всего срока жизни компании.

Конвертация кредиторской задолженности может

быть осуществлена путем дополнительной эмиссии обыкновенных и (или)

привилегированных акций приватизированных предприятий на сумму их кредиторской

задолженности перед федеральным, региональным и местным бюджетами, а также

перед предприятиями энергоснабжения.

Отрицательное (кредитовое) сальдо после взаимозачета

кредиторской и дебиторской задолженности по поставкам сырья, материалов,

производственных услуг и готовой продукции, а также задолженность по платежам в

государственные внебюджетные фонды остается на балансах предприятий –

должников.

При решении проблемы конвертации

(капитализации) кредиторской задолженности реструктуризация активов и

деятельности компании сводится к выработке оптимальной политики предприятия,

достижения согласованного взаимодействия его функциональных структур.

Итак, реструктуризация кредиторской

задолженности заключается в отсрочке, рассрочке или конвертации долга в долевые

участия в бизнесе должника, которые бы обеспечивали финансовую эквивалентность

нереструктуризованного и реструктуризованного долгов. Подобная эквивалентность

может быть обеспечена, если разработан реалистичный бизнес-план эффективного

использования средств, временно высвобожденных от обесценивая денег.

Следующий принцип, предполагает, что

кредиторская задолженность сопряжена с образованием дебиторской задолженности и

является основным источником её покрытия.

Уплата долгов дебиторами – это практически

источник средств для погашения кредиторской задолженности. Если оборачиваемость

дебиторской задолженности медленнее, чем кредиторская задолженность, это

означает что у предприятия неблагоприятные условия расчётов с покупателями и

поставщиками: предприятие должно возвращать свои долги чаще, чем оно получает

оплату за реализованную продукцию.

И наоборот, если дебиторская задолженность

оборачивается быстрее чем кредиторская задолженность у предприятия появляются

свободные средства в обороте в размере, соответствующем разнице числа дней

оборота кредиторской задолженности и дебиторской задолженности.

Если предприятие прибыльно, то по большей

части дебиторская задолженность будет превышать кредиторскую; если предприятие

убыточно, то соотношение между дебиторской и кредиторской задолженностями будет

обратным[3].

У названного явления имеется экономическая и

бухгалтерская логика. С экономической точки зрения прибыльное предприятие

становится неплатежеспособным из-за своих покупателей, поэтому сумма

выставленных им требований больше его собственных обязательств. Убыточное

предприятие само рождает цепочку неплатежей. Причину неплатежеспособности в

непомерно высоких затратах, низком качестве продукции, не позволяющем повысить

цену, плохом маркетинге. У него может вовсе не быть дебиторской задолженности,

но если она присутствует, то только по причине платежного кризиса в России.

С бухгалтерской точки зрения у прибыльного

предприятия отражаемая в пассиве баланса прибыль должна корреспондироваться с

равновеликой статьей актива. Если бы отгруженная покупателю продукция была оплачена,

то прибыли противостояли бы полученные денежные средства, по поскольку этого

нет, то прибыль заморожена в долгах покупателей и заказчиков, то есть в

дебиторской задолженности. Напротив, финансовые результаты убыточного

предприятия (убытки) отражаются в активе баланса, а в пассиве им противостоит

кредиторская задолженность. Полная остановка такого предприятия пока не

состоялась только благодаря безвозмездно присвоенным результатам чужого труда.

Уровень дебиторской задолженности

определяется многими факторами: видами продукции, емкостью рынка, степенью

насыщенности рынка данной продукцией, принятой на предприятии системой

расчетов. Последний фактор особенно важен для финансового управляющего.

Управление дебиторской задолженностью

предполагает прежде всего контроль за оборачиваемостью средств в расчетах. При

этом для кризисных предприятий важна не столько сама продолжительность оборота

дебиторской задолженности, сколько то, чтобы она не оказалась длительнее

оборота кредиторской задолженности. Ускорение, оборачиваемости в принципе

рассматривается как положительное явление.

Управление дебиторской задолженностью

предполагает отбор покупателей. Критерии отбора – платежеспособность

контрагента и соблюдение им платежной дисциплины.

Однако гораздо более реальным рычагом

является определение условий оплаты продукции (работ, услуг).

Отдельные покупатели могут рассчитываться на

условиях предоплаты. Это является идеальным вариантом и полностью ликвидирует

дебиторскую задолженность. Однако требование 100 процентной предоплаты по

отношению ко всем покупателям является грубой управленческой ошибкой, так как

делает сбыт в сегодняшних условиях невозможным. Поэтому необходимо

стимулировать покупателя к скорейшей оплате.

Перечисленные формы воздействия на покупателя

являются прерогативой отдела маркетинга, а не финансовой службы.

Финансовыми способами воздействия являются

составления актов сверки задолженности, применение штрафных санкций, предложение

о проведении взаимозачётов, продажа задолженности, передача её налоговым

органам для зачёта неоплаченных налогов, а также выставление под арест для расчёта

с кредиторами.

Способы улучшения состояния дебиторской и

кредиторской задолженности представлены ниже.

Следить за соотношением дебиторской и

кредиторской задолженностями. Превышение дебиторской задолженности над

кредиторской задолженностью делает необходимым привлечение дополнительных

источников финансирования.

Ориентироваться на увеличение количества

заказчиков с целью уменьшения риска неуплаты монопольным заказчикам.

Контролировать состояние расчётов по

просроченным задолженностям.

Выявлять недопустимые виды дебиторской и

кредиторской задолженности, к которым относятся: просроченная задолженность

поставщикам, в бюджет; кредиторская задолженность по претензиям; сверхнормативная

задолженность по устойчивым пассивам; товары, отгруженные, но неоплаченные в

срок; поставщики и покупатели по претензиям; задолженность по расчётам

возмещения материального ущерба.

Таким образом, при разработке политики

управления кредиторской задолженностью, необходимо учитывать, что она является

одновременно источником покрытия дебиторской задолженности.

Этот момент очень

важен, во-первых, для внешних потребителей информации (например, банков и

других поставщиков ресурсов) при изучении степени финансового риска и,

во-вторых, для самого предприятия при определении перспективного варианта

организации финансов и выработке финансовой стратегии.

Поэтому надо

сравнить сумму дебиторской и кредиторской задолженности.

Если дебиторская

задолженность превышает кредиторскую, то это свидетельствует об иммобилизации

собственного капитала в дебиторскую задолженность. Если кредиторская

задолженность превышает дебиторскую в 2 раза, то финансовое состояние

предприятия считается нестабильным.

1.3. Методика анализа дебиторской и кредиторской

задолженности

Анализ кредиторской и дебиторской

задолженности проводится с помощью совокупности методов и рабочих приёмов

(методологии), позволяющих структуризировать и идентифицировать взаимосвязи

между основными показателями. Сюда входит анализ абсолютных показателей,

горизонтальный (временной) анализ, вертикальный (структурный) анализ, трендовый

(динамический) анализ.

Кредиторская

задолженность возникает при расчётах с поставщиками и означает использование в

хозяйственно-финансовой деятельности не принадлежащих предприятию, но

оказывающихся по каким либо причинам в его обороте. Кредиторская задолженность

анализируется по следующим документам: расчетным документам, срок оплаты

которых еще не наступил; поступившим, но неоплаченным в срок расчётным

документам; товарам; расчетам с бюджетом; расчетам в порядке зачета взаимных

требований; неотфактурованным поставкам; выданным векселям, срок оплаты которых

еще не наступил; просроченной оплатой векселем; используемому кредиту.

Методы анализа кредиторской задолженности можно

производить как по бухгалтерской отчетности, так и по признанным методикам.

Анализ состава кредиторской задолженности проводится

по форме №1 – бухгалтерский баланс.

В состав кредиторской задолженности входят следующие

пункты: задолженность перед поставщиками и подрядчиками, векселя к уплате,

задолженность перед дочерними и зависимыми обществами, задолженность перед

персоналом организации, задолженность перед государственными внебюджетными

фондами, задолженность перед бюджетом, авансы полученные, прочие кредиторы.

Анализ структуры кредиторской задолженности проводится

по форме №5.

Согласно этой форме в состав и структуру кредиторской

задолженности подразделяется на: краткосрочную, долгосрочную.

Краткосрочная кредиторская задолженность

подразделяется на: просроченную, просроченную длительностью свыше 3 месяцев.

Долгосрочная кредиторская

задолженность подразделяется на: просроченную, просроченную длительностью свыше

3 месяцев, задолженность, платежи по которой ожидаются более чем через 12

месяцев после отчетной даты.

Ранжирование кредиторской задолженности производится

по срокам: до 30 дней, от 30 до 90 дней, от 90 до 180 дней, от 180 дней до

года, свыше года.

По мнению Э.С. Минаевой и В.П. Панагушиной в процессе

анализа краткосрочной кредиторской задолженности определяют структуру

задолженности и тенденции ее изменения по следующим видам[4]: краткосрочные кредиты

банков; краткосрочные займы; кредитная задолженность, в том числе: за товары и

услуги, по оплате труда, по расчетам по специальному страхованию и обеспечению,

по платежам в бюджет, прочим кредиторам.

Затем производят группировку каждого вида

задолженности по срокам ее образования: до 1 месяца, от 1 до 3 месяцев, от 3 до

6 месяцев, более 6 месяцев.

Такая группировка позволяет определить величину

просроченной задолженности, ее удельный вес в общей величине краткосрочной

задолженности и ее изменение в течение анализируемого периода.

В составе просроченной задолженности необходимо

определить удельный вес задолженности перед банками по полученной ссуде, по

платежам в бюджет, перед органами социального страхования и обеспечения.

Рост доли этой задолженности в составе просроченных

обязательств свидетельствует о наличии у предприятий серьезных финансовых

затруднений.

На платежеспособность предприятия оказывает влияние

оборачиваемость кредиторской задолженности, то есть период предоставления

кредита.

Анализ состава и структуры кредиторской задолженности

можно представить в виде таблицы, в которой будет перечислены статьи

кредиторской задолженности, остаток на начало отчетного года и остаток на конец

отчетного года.

Основные показатели кредиторской задолженности могут

быть представлены в виде расчета коэффициента оборачиваемости кредиторской

задолженности, коэффициента среднего срока оборота кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности:

, (13)

, (13)

где КобКЗ

– коэффициент оборачиваемости кредиторской задолженности;

В – выручка от реализации;

КЗ – кредиторская задолженность.

Показывает расширение или снижение коммерческого

кредита, предоставляемого предприятию. Рост означает увеличение скорости оплаты

задолженности предприятия, снижение – рост покупок в кредит.

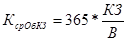

Коэффициент среднего срока оборота кредиторской задолженности:

, (14)

, (14)

где КсрОбКЗ

– коэффициент среднего срока оборота кредиторской задолженности;

В – выручка от реализации;

КЗ – кредиторская задолженность.

Период предоставления кредита в

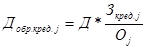

днях рассчитывается по каждому виду задолженности следующим образом:

, (15)

, (15)

где Зкред.j – средний остаток j-ой задолженности как

среднеарифметическая величина остатка на начало и конец периода;

Д – анализируемый период времени

в календарных днях;

Оj – величина дебетового оборота по счету j-ой задолженности («Расчеты с поставщиками и

подрядчиками», «Расчеты с бюджетом», «Расчеты с персоналом по оплате труда»,

«Краткосрочные кредиты банка» и другие).

Кредиторская задолженность,

постоянно находящаяся в распоряжении предприятия, участвует в обороте вместе с

его собственными средствами. Иначе, это устойчивые пассивы.

Величина минимальной

задолженности предприятия по заработной плате определяется по формуле:

, (16)

, (16)

где ЗМ – минимальная задолженность по

заработной плате, миллионов рублей,

Ф – плановый фонд оплаты труда на

квартал, миллионов рублей,

Д – количество дней с начала

месяца до дня выдачи заработной платы.

Начисления на заработную плату

определяются по действующим нормативам (страховым тарифам взносов) в процентах

к (ЗМ).

Общая сумма кредиторской

задолженности, постоянно находящейся в распоряжении предприятия, на конец

планового квартала, это сумма минимальной задолженности по заработной плате и

сумма начислений. В финансовый план включается не общая величина этой

задолженности, а только прирост за плановый квартал.

Прирост кредиторской

задолженности, постоянно находящейся в обороте предприятия, выступает в

качестве источника финансирования прироста оборотных средств. Остальная сумма

прироста оборотных средств финансируется за счет прибыли. Сумма прибыли,

направляемая на финансирование прироста оборотных средств на плановый квартал,

определяется как разница между приростом оборотных средств и приростом

кредиторской задолженности, постоянно находящейся в распоряжении предприятия в

планируемом квартале.

Период кредитования в

анализируемом по каждому виду задолженности сопоставляют с продолжительностью

кредитования в предыдущем периоде, и по тенденции изменения судят об изменении

условий получения кредита, то есть, если, Д1обр.кред.j > Д0обр.кред.j, то условия получения

кредита улучшились. Если Д1обр.кред.j < Д0обр.кред.j, то условия

кредитования ухудшились и, следовательно, платежеспособность предприятия

снизилась.

Финансовая устойчивость

предприятия будет зависеть от того, каким образом предприятие строило в

анализируемом периоде взаиморасчеты со своими должниками (дебиторами).

Необходимым условием стабильности деятельности предприятия является получение

кредита на тех же условиях или лучших, чем условия, на которых само предприятие

его оказывает, то есть Д1обр.кред.j ≥ Д0обр.кред.j.

Из

вышеизложенного теоретического и методологического материала можно сделать

следующие выводы. Кредиторская задолженность является составной частью заемного

капитала, а точнее входит в состав краткосрочных финансовых обязательств.

Кредиторская задолженность представляет собой задолженность данного предприятия

другим предприятиям или физическим лицам (кредиторам). К кредиторской

задолженности относятся обязательства по выплате денег, оказанию услуг или

передаче активов. Обязательства можно также определить как требования по

отношению к текущим и будущим активам и ресурсам компании. В качестве критериев

классификации кредиторской задолженности можно предложить: вид, срок, факт

наступления платежа.

В современных

экономических условиях кредиторская задолженность является основным источником

формирования оборотного капитала. На ее долю приходится более 85 процентов всех

источников, тогда как задолженность по полученным кредитам и займам примерно 10

процентов.

Внутренняя кредиторская задолженность – одна из

форм краткосрочной кредиторской задолженности предприятия, представленная

переходящей задолженностью по заработной плате, отчисления в бюджет и

внебюджетные фонды, отчисления на страхование и т.п. Начисления по этим

платежам производится предприятием ежедневно (по мере осуществления текущих

хозяйственных операций), а погашение этих обязательств в определенные

(установленные) сроки и в диапазоне до одного месяца. Они являются для предприятия

бесплатным источником пользования заемных средств.

Основной целью

управления внутренней кредиторской задолженностью предприятия является

обеспечение своевременного начисления и выплаты средств, начисленных в составе

внутренней кредиторской задолженности приносит предприятию больше экономических

преимуществ, чем сознательная задержка этих выплат.

Понятие кредиторской задолженности является

исключительно важным для определения финансовых текущих капитальных затрат, а

также для оценки правильности и обоснованности принимаемых управленческих

решений.

Управление

кредиторской задолженностью – способность ставить цели для эффективного

управления и находить средства для их достижения.

В системе

внутрифирменного анализа и управленческого контроля можно выделить следующие

принципы управления кредиторской задолженностью: выбор поставщика; контроль

своевременности расчетов с контрагентами; выбор момента расчета с конкретным

кредитором в конкретной ситуации; кредиторская задолженность является основным

источником покрытия дебиторской задолженности; кредиторская задолженность

должна погашаться независимо от величины дебиторской задолженности;

кредиторская задолженность, как и дебиторская задолженность подлежит детальному

анализу; кредиторская задолженность обладает преимущественным требованием на

активы и ресурсы компании.

Соблюдение

перечисленных принципов необходимо для достижения поставленных управленческих

целей, а именно для улучшения состояния дебиторской и кредиторской

задолженности. Для этого необходимо: следить за соотношением величин

дебиторской и кредиторской задолженностей; контролировать состояние расчетов по

просроченным задолженностям; выявлять недопустимые виды дебиторской и

кредиторской задолженностей.

При анализе

кредиторской задолженности, используя разработанную методику управления заемным

капиталом Бланка И.А. важным моментом, является расчет плановых значений

кредиторской и дебиторской задолженностей.

По методу

анализа взаимосвязи оборотных активов и кредиторской задолженности Крейниной

М.Н. важным показателем является показатель финансово-эксплуатационной

потребности. Экономический смысл, которого: сколько предприятию требуется

средств для обеспечения нормального кругооборота запасов и дебиторской

задолженности в дополнение той части суммарной стоимости этих элементов

оборотных активов, которая покрывается кредиторской задолженностью. Чем меньше

эта величина, тем лучше для финансового состояния предприятия.

Поэтому с целью оптимизации кредиторской задолженности на

нашем предприятии актуальным будет разработка такого алгоритма, который бы

включал этапы управления кредиторской задолженностью по методу Бланка И.А., которые возможно

оставить применительно к исследуемому объекту.

2. УПРАВЛЕНИЕ КРЕДИТОРСКОЙ И ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ ООО СМУ Уралметаллургремонт

2.1. Цели и основные направления управления кредиторской и

дебиторской задолженности

Управление

движением кредиторской задолженности – это установление таких договорных

взаимоотношений с поставщиками, которые ставят сроки и размеры платежей предприятия

последним в зависимость от поступления денежных средств от покупателей.

Следовательно,

практически речь идет об одновременном управлении движением как дебиторской,

так и кредиторской задолженности. Практическое осуществление такого управления

предполагает наличие информации о реальном состоянии дебиторской и кредиторской

задолженности и их оборачиваемости. Речь идет об оценке движения дебиторской и

кредиторской задолженности в данном периоде. Поэтому в качестве исходных данных

для такой оценки должны быть приняты долги, относящиеся именно к этому периоду.

Иными словами, из балансовых остатков дебиторской и кредиторской задолженности

надо исключать долгосрочную и просроченную, т. е. те элементы долгов,

превращение которых в денежные средства относятся к другим временным периодам.

Оставшаяся после этого часть дебиторской и кредиторской задолженности есть

основа для оценки периодичности поступления долгов покупателей, достаточного

погашения кредиторской задолженности, а также балансовых остатков дебиторской и

кредиторской задолженности на конец периода при условии их оборачиваемости в

соответствии с договорными условиями или установленным порядком расчетов.

В

конечном счете все это позволяет ответить на вопрос, обеспечивают ли договорные

условия расчетов с покупателями и поставщиками потребность предприятия в

денежных средствах и достаточный уровень его платежеспособности.

Кредиторская задолженность может

быть внутренней и внешней по отношению к предприятию.

Основной целью управления

внутренней кредиторской задолженностью предприятия является обеспечение

своевременного начисления и выплаты средств, входящих в ее состав.

На первый взгляд, обеспечение

своевременности выплат начисленных средств противоречит финансовым интересам

предприятия: задержка в выплате этих средств приводит к росту размера

внутренней кредиторской задолженности, а, следовательно, снижает потребность в

кредите и средневзвешенную стоимость капитала. Однако с позиций

общеэкономических интересов развития предприятия такая задержка выплат несет

гораздо больший объем негативных последствий.

Так, задержка выплаты заработной

платы персоналу снижает уровень материальной заинтересованности и

производительности труда работников, приводит к росту текучести кадров (причем

в первую очередь увольняются, как правило, наиболее квалифицированные

работники). Задержка выплаты налогов и налоговых платежей вызывает рост

штрафных санкций, ухудшает деловой имидж предприятия, снижает его кредитный

рейтинг. Задержка выплат взносов по страхованию имущества или личному

страхованию может вызвать в виде ответной реакции соответствующую задержку

выплат предприятию сумм страховых возмещении.

Поэтому с позиций стратегического

развития своевременная выплата средств, начисленных в составе внутренней

кредиторской задолженности, приносит предприятию больше экономических

преимуществ, чем сознательная задержка этих выплат.

Основной целью управления внутренней кредиторской

задолженностью предприятия является обеспечение своевременного начисления и

выплаты средств, входящих в ее состав.

На первый взгляд, обеспечение своевременности выплат

начисленных средств противоречит финансовым интересам предприятия: задержка в

выплате этих средств приводит к росту размера внутренней кредиторской

задолженности, а следовательно снижает потребность в кредите и средневзвешенную

стоимость капитала. Однако с позиций общеэкономических интересов развития

предприятия такая задержка выплат несет гораздо больший объем негативных

последствий.

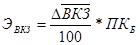

В ООО СМУУМР внутренняя кредиторская

задолженность снизилась с 2001 по 2002 гг. на 257 тыс. руб. Задолженность перед

поставщиками и подрядчиками значительно снизилась на 189 тыс. руб. Увеличилась

задолженность перед персоналом организации на 34 тыс. руб. Снизилась

задолженность перед государственными внебюджетными фондами на 79 тыс. руб.

Прочие кредиты снизились на 11 тыс. руб. Приняла нулевое значение задолженность

перед бюджетом.

2.2. Алгоритм управления кредиторской и дебиторской

задолженностью

С позиций стратегического развития своевременная выплата

средств, начисленных в составе внутренней кредиторской задолженности, приносит

предприятию больше экономических преимуществ, чем сознательная задержка этих

выплат.

1. Анализ внутренней кредиторской

задолженности предприятия в предшествующем периоде. Основной целью анализа является выявление потенциала

формирования заемных финансовых средств предприятия за счет этого источника.

На первом этапе анализа исследуется

динамика общей суммы внутренней кредиторской задолженности предприятия в

предшествующем периоде, изменение ее удельного веса в общем объеме

привлекаемого заемного капитала.

На втором этапе анализа рассматривается оборачиваемость

внутренней кредиторской задолженности предприятия, выявляется ее роль в

формировании его финансового цикла.

На третьем этапе анализа изучается состав внутренней

кредиторской задолженности по отдельным ее видам (счетам начислений средств);

выявляется динамика удельного веса отдельных ее видов в общей сумме внутренней

кредиторской задолженности; проверяется своевременность начисления и выплат

средств по отдельным счетам.

На четвертом этапе анализа изучается зависимость изменения

отдельных видов внутренней кредиторской задолженности от изменения объема

реализации продукции; по каждому виду этой задолженности рассчитывается

коэффициент ее эластичности от объема реализации продукции.

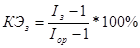

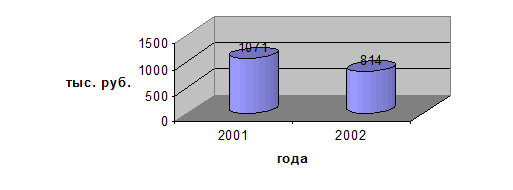

Расчет коэффициентов эластичности осуществляется по

следующей формуле:

, (3.1)

, (3.1)

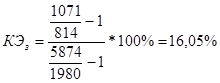

где КЭ3 – коэффициент эластичности конкретного

вида внутренней кредиторской задолженности от объема реализации продукции, в %;

Iз – индекс изменения

суммы внутренней кредиторской задолженности конкретного вида в анализируемом

периоде, выраженный десятичной дробью;

Iор – индекс

изменения объема реализации продукции предприятия в анализируемом периоде,

выраженный десятичной дробью. Результаты анализа используются в процессе

прогнозирования суммы внутренней кредиторской задолженности предприятия в

предстоящем периоде.

2. Определение состава внутренней

кредиторской задолженности предприятия в предстоящем периоде. В процессе этого

этапа устанавливается перечень конкретных видов внутренней кредиторской

задолженности предприятия с учетом новых видов хозяйственных операций

(например, личного страхования персонала), новых видов деятельности, новых

внутренних (дочерних) структур предприятия, новых видов обязательных платежей и

т.п.

3. Установление периодичности выплат

по отдельным видам внутренней кредиторской задолженности. На этом этапе по каждому виду внутренней кредиторской

задолженности устанавливается средний период начисления средств от момента

начала этих начислений до осуществления их выплат. В этих целях рассматриваются

конкретные сроки уплаты отдельных налогов, сборов и отчислений в бюджет и

внебюджетные фонды, периодичность выплат страховых взносов в соответствии с

заключенными договорами страхования, сроки выплаты заработной платы в

соответствии с заключенными коллективным трудовым договором и индивидуальными

трудовыми контрактами и т.п.

4. Прогнозирование средней суммы

начисляемых платежей по отдельным видам внутренней кредиторской задолженности. Такое прогнозирование осуществляется двумя основными

методами:

а) методом прямого расчета. Этот метод используется в

тех случаях, когда по отдельным видам внутренней кредиторской задолженности

заранее известны строки и суммы выплат. В этом случае расчет осуществляется по

следующей формуле:

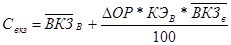

, (3.2)

, (3.2)

где Свкз – прогнозируемая средняя сумма

внутренней кредиторской задолженности конкретного вида;

СВМ – месячная сумма платежей по конкретному

виду начислений;

КП – предусмотренное количество выплат ко конкретному виду

начислений в течение месяца.

б) статистическим методом на основе коэффициентов

эластичности. Этот метод используется в тех случаях, когда сумма выплат по

конкретному виду внутренней кредиторской задолженности заранее четко не

определена. В этом случае расчет осуществляется по следующей формуле:

, (3.3)

, (3.3)

СВКЗ – прогнозируемая средняя сумма внутренней

кредиторской задолженности конкретного вида;

ВКЗВ — средняя сумма внутренней кредиторской

задолженности конкретного вида в предшествующем периоде;

DОР – прогнозируемый темп роста объема реализации продукции

в предстоящем периоде, в %;

КЭВ – коэффициент эластичности конкретного вида

внутренней кредиторской задолженности от объема реализации продукции, в %.

5. Прогнозирование средней суммы и

размера прироста внутренней кредиторской задолженности по предприятию в целом.

Средняя сумма внутренней кредиторской задолженности по предприятию в целом определяется

путем суммирования прогнозируемого среднего его размера по отдельным видам этой

задолженности:

ВКЗп = / ВКЗв, (3.4)

где ВКЗП – прогнозируемая средняя сумма

внутренней кредиторской задолженности по предприятию в целом;

ВКЗВ – прогнозируемая средняя сумма внутренней

кредиторской задолженности по конкретным ее видам.

Прирост внутренней кредиторской задолженности в предстоящем

периоде по предприятию в целом определяется по следующей формуле:

DВКЗП = ВКЗП - ВКЗф, (3.5)

где DВКЗП

– прогнозируемый прирост средней суммы внутренней кредиторской задолженности по

предприятию в целом в предстоящем периоде;

ВКЗП – прогнозируемая средняя сумма внутренней

кредиторской задолженности по предприятию в целом;

ВКЗф – средняя сумма внутренней кредиторской задолженности

предприятия в аналогичном предшествующем периоде.

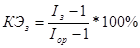

6. Оценка эффекта прироста внутренней

кредиторской задолженности предприятия в предстоящем периоде.

Этот эффект заключается в сокращении потребности

предприятия в привлечении кредита и расходов, связанных с его обслуживанием.

Расчет этого эффекта осуществляется по следующей формуле:

, (3.6)

, (3.6)

где Эвкз – эффект от прироста средней суммы

внутренней кредиторской задолженности предприятия в предстоящем периоде;

ДВКЗП – прогнозируемый прирост средней суммы

внутренней кредиторской задолженности по предприятию в целом;

ПКб – среднегодовая ставка процента за краткосрочный

кредит, привлекаемый предприятием.

7.

Обеспечение контроля за своевременностью начисления и выплаты средств в

разрезе отдельных видов внутренней кредиторской задолженности. Начисление этих средств контролирует бухгалтерия по

результатам осуществления отдельных хозяйственных операций предприятия. Выплата

этих средств включается в разрабатываемый платежный календарь и контролируется

в процессе мониторинга текущей финансовой деятельности предприятия.

С

учетом прогнозируемого прироста внутренней кредиторской задолженности на

предприятии формируется общая структура заемных средств, привлекаемых из

различных источников.

В связи

с тем, что объектом исследования является ООО СМУУМР, с учетом специфики можно

предложить следующий алгоритм управления кредиторской задолженностью (рис. 1).

1 этап: Анализ

динамики внутренней кредиторской задолженности.

Динамика внутренней кредиторской

задолженности представлена на рис.1.

Рис.

1 Алгоритм управления кредиторской задолженностью

Рис. 2 Динамика внутренней кредиторской

задолженности

Кредиторская задолженность на 2002 г. уменьшилась на 257

тыс. руб.

2 этап: Расчет коэффициента оборачиваемости внутренней

кредиторской задолженности.

Коэффициент оборачиваемости внутренней кредиторской

задолженности:

Коб2001 = 5,48

Коб2002 = 2,43

На 2002 г.

наибольший удельный вес составляет задолженность перед поставщиками и

подрядчиками 66%, а также задолженность по оплате труда 33%, остальные статьи

кредиторской задолженности занимают менее 5%.

3. этап: Расчет коэффициента эластичности кредиторской

задолженности.

, (3.7)

, (3.7)

где КЭ3 – коэффициент эластичности внутренней

кредиторской задолженности от объема реализации продукции, в %;

Iз – индекс изменения

суммы внутренней кредиторской задолженности в анализируемом периоде, выраженный

десятичной дробью;

Iор – индекс

изменения объема реализации продукции предприятия в анализируемом периоде,

выраженный десятичной дробью. Результаты анализа используются в процессе

прогнозирования суммы внутренней кредиторской задолженности предприятия в

предстоящем периоде.

4. этап: Определение

планируемого состава внутренней кредиторской задолженности на 2003 г.

Рассчитаем планируемую внутреннюю кредиторскую

задолженность согласно формуле 1.7.

Выручка в 2003 г. будет равна выручке от реализации работ и

услуг за 2002 г. плюс изменение выручки от реализации услуг с 2001 г. до 2002

г..

Планируемая выручка = 5874 + (5874 - 1980) = 9768 тыс. руб.

Оборачиваемость кредиторской задолженности будет равна 2,43

оборота.

Следовательно, планируемая кредиторская задолженность будет

равна 9768 / 2,43 = 4019 тыс. руб.

Планируемая внутренняя кредиторская задолженность в ООО СМУУМР.

-

задолженность перед

поставщиками и подрядчиками будет равна 2451 тыс.руб.;

-

задолженность перед

персоналом организации 1326 тыс. руб.;

-

задолженность перед

государственными внебюджетными фондами 201 тыс.руб.;

-

задолженность по

расчетам с дочерними предприятиями 16 тыс. руб.;

-

задолженность перед

прочими кредиторами 25 тыс. руб.

Итого внутренняя кредиторская задолженность в 2003 г.

повысится и составит 4019 тыс. руб. Данная сумма улучшит финансовое состояния ООО СМУУМР, так как сократится дебиторская задолженность по сравнению

с кредиторской.

Планируемый состав внутренней кредиторской задолженности в ООО СМУУМР на 2003 г. представлен на рис. 3

Рис. 3. Планируемый состав внутренней кредиторской

задолженности в ООО СМУУМР на 2003 г.

ЗАКЛЮЧЕНИЕ

Итак, основной

целью управления кредиторской задолженностью является обеспечение

своевременного начисления и выплаты средств, начисленных в составе кредиторской

задолженности. В конечном счете это позволяет ответить на вопрос, обеспечивают

ли договорные условия расчетов с покупателями и поставщиками потребность

предприятия в денежных средствах и достаточный уровень его платежеспособности.

Поэтому с позиций стратегического развития своевременная выплата средств,

начисленных в составе внутренней кредиторской задолженности, приносит

предприятию больше экономических преимуществ, чем сознательная задержка этих

выплат.

Целенаправленное

управление кредиторской задолженностью определяет необходимость их классификации

по следующим основным признакам: вид, срок, факт наступления платежа.

В системе

внутрифирменного анализа и управленческого контроля можно выделить следующие

принципы:

-

Выбор поставщика;

-

Контроль своевременности расчетов с контрагентами;

-

Выбор момента расчета с конкретным кредитором в

конкретной ситуации;

-

Кредиторская задолженность сопряжена с образованием

дебиторской задолженности и является основным источником ее покрытия;

-

Кредиторская задолженность должна погашаться

предприятием независимо от величины дебиторской задолженности;

-

Кредиторская задолженность подлежит детальному анализу

с использованием формул оборачиваемости;

-

Кредиторская задолженность обладает преимущественным

требованием на активы и ресурсы предприятия.

Несоблюдение

перечисленных требований, в конечном счете ненадежное исполнение обязательств в

конечном счете влечет за собой отказ партнеров от взаимодействия, штрафы и иные

санкции, предусмотренные законодательством и договорами.

Разработка

политики управления кредиторской задолженностью охватывает ряд этапов.

1 этап: анализ

внутренней кредиторской задолженности предприятия,

2 этап: расчет

коэффициента оборачиваемости кредиторской задолженности,

3 этап: расчет

коэффициента эластичности кредиторской задолженности,

4 этап:

определение планируемого состава внутренней кредиторской задолженности для

будущих периодов.

ООО СМУУМР в 2001 г. отношение долей

дебиторской и кредиторской задолженности было равно 2,33, а в 2002 г. – 2,5

раза.

Непосредственно

для ООО СМУУМР внутренняя

кредиторская задолженность должна увеличиваться более чем в 3,5 раза для того,

чтобы сократить разницу между дебиторской и кредиторской задолженностью.

Разработанный

алгоритм оптимизации управления кредиторской задолженности позволяет повысить

эффективность работы ООО СМУУМР.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

1.

Алексеева М.М. Планирование деятельности фирмы. – М.:

Финансы и статистика, 1998.

2.

Балабанов И.Т. Основы финансового менеджмента. Как

управлять экономикой. – М.: Финансы и статистика, 1996.

3.

Баканов М.И., Шеремет А.Д. Теория экономического

анализа: Учебник. 4-е изд. – М.: Финансы и статистика, 1996.

4.

Бернстайн Л.А. Анализ финансовой отчетности. – М.:

Финансы и статистика, 1996.

5.

Бархатов В.И. и др. Учебное пособие. Прогнозирование и

планирование в условиях рынка. – ЮурГУ, 2001.

6.

Бланк И.А. Управление использованием капитала. Киев:

Ника –Центр, 2000.

7.

Бланк И.А. Управление активами.-Киев:Ника-Центр,2000.

8.

Бланк И.А. Словарь-справочник финансового

менеджера.-Киев.:Ника-Центр,1998.

9.

Бланк И.А. Основы финансового менеджмента. В 2-х

томах.-Киев:Ника-Центр,1998.

10. Бланк

И.А. Финансовый менеджмент:. Учебный курс. – Киев: Ника-Центр, 2001.

11. Бланк

И.А. Управление формированием капитала. Киев. Ника-Центр, 2000.

12. Бригхем

Ю. Энциклопедия финансового менеджмента. Пер. с англ. - М.: РАГС, Экономика,

1998.

13. Быкадоров

В.П., Алексеева П.П. –Финансово-экономическое состояние предприятия.:

Практическое пособие. - М.: Издательство ПРИОР, 1999.

14. Движение

капитала. Под. ред. Быковой Э.И. – М.: Информационно-издательский дом Филин,

1997.

15. Белолипецкий

В.Г. Финансы фирмы. - М.: ИНФРА-М, 1998.

16. Ван

Хорн Дж. К. Основы управления финансами. Пер. с англ. Под ред. Елисеевой – М.:

Финансы и статистика, 1996.

17. Глущенко

В.В., Глущенко И.И. Разрабртка управленческого решения. – М.: ТОО НЦП КРЫЛЬЯ,

1997.

18. Ефимова

О.В. Финансовый анализ. 3-е изд., перераб. и доп. – М.: Бухгалтерский учет,

1999.

19. Крейнина

М.Н. Управление движением дебиторской и кредиторской задолженностями

предприятия. //Финансовый менеджмент № 3, 2001.

20. Абрамова

Н.В. Как списывать кредиторскую задолженность? //Главбух № 2, 2002.

ПРИЛОЖЕНИЯ

Бухгалтерский

баланс ООО строительно-монтажное управление Уралметаллургремонт

|

АКТИВ

|

Код стр.

|

2001 г.

тыс.руб.

|

2002 г.

тыс.руб.

|

|

1

|

2

|

3

|

4

|

|

I.

ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Нематериальные активы (04,

05)

|

110

|

|

|

|

организационные расходы

|

111

|

|

|

|

патенты, лицензии, товарные

знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы

|

112

|

|

|

|

Основные средства (01, 02)

|

120

|

4544

|

3988

|

|

земельные участки и объекты

природопользования

|

121

|

|

|

|

здания, сооружения, машины

и оборудование

|

122

|

4544

|

3988

|

|

Незавершенное строительство

(07, 08, 16)

|

130

|

|

|

|

Доходные вложения в

материальные ценности (03, 02)

|

135

|

|

|

|

имущество для передачи в

лизинг

|

136

|

|

|

|

Имущество, предоставляемое

по договору проката

|

137

|

|

|

|

Долгосрочные финансовые

вложения (58-59)

|

140

|

|

|

|

инвестиции в дочерние

общества

|

141

|

|

|

|

инвестиции в зависимые

общества

|

142

|

|

|

|

инвестиции в другие

организации

|

143

|

|

|

|

займы, предоставленные

организациям на срок более 12 месяцев

|

144

|

|

|

|

прочие долгосрочные

финансовые вложения

|

145

|

|

|

|

Прочие внеоборотные активы

|

150

|

|

|

|

ИТОГО по разделу I

|

190

|

4544

|

3988

|

|

II.

ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

Запасы

|

210

|

915

|

822

|

|

сырье, материалы и другие

аналогичные ценности (10, 14, 16)

|

211

|

895

|

806

|

|

животные на выращивании и

откорме (11)

|

212

|

|

|

|

затраты в незавершенном

производстве (издержках обращения) (20, 21, 23, 29, 30, 44, 46)

|

213

|

|

|

|

готовая продукция и товары

для перепродажи (16, 41, 43)

|

214

|

|

|

|

товары отгруженные (45)

|

215

|

20

|

16

|

|

расходы будущих периодов

(97)

|

216

|

|

|

|

прочие запасы и затраты

|

217

|

|

|

|

Налог на добавленную

стоимость по приобретенным ценностям (19)

|

220

|

96

|

75

|

|

Дебиторская задолженность

(платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)

|

230

|

|

|

|

покупатели и заказчики (62,

63, 76)

|

231

|

|

|

|

векселя к получению (62)

|

232

|

|

|

|

задолженность дочерних и

зависимых обществ

|

233

|

|

|

|

авансы выданные (60)

|

234

|

|

|

|

прочие дебиторы

|

235

|

|

|

|

Дебиторская задолженность

(платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

2683

|

1898

|

|

покупатели и заказчики (62,

63, 76)

|

241

|

2515

|

1844

|

|

векселя к получению (62)

|

242

|

|

|

|

задолженность дочерних и

зависимых обществ

|

243

|

1

|

|

|

задолженность участников

(учредителей) по взносам в уставный капитал (75)

|

244

|

|

|

|

авансы выданные

|

245

|

5

|

12

|

|

прочие дебиторы

|

246

|

162

|

42

|

|

Краткосрочные финансовые

вложения (58, 59, 81)

|

250

|

|

|

|

займы, предоставленные

организациям на срок менее 12 месяцев

|

251

|

|

|

|

собственные акции,

выкупленные у акционеров

|

252

|

3

|

|

|

прочие краткосрочные

финансовые вложения

|

253

|

|

|

|

Денежные средства

|

260

|

98

|

111

|

|

касса (50)

|

261

|

1

|

|

|

расчетные счета (51)

|

262

|

97

|

111

|

|

валютные счета (52)

|

263

|

|

|

|

прочие денежные средства

(55, 57)

|

264

|

|

|

|

Прочие оборотные активы

|

270

|

8

|

21

|

|

ИТОГО по разделу II

|

290

|

3800

|

2927

|

|

III.

УБЫТКИ

|

|

|

|

|

Непокрытые убытки прошлых

лет

|

310

|

|

|

|

Непокрытый убыток отчетного

года

|

320

|

|

|

|

ИТОГО по разделу III

|

390

|

|

|

|

БАЛАНС (сумма строк 190 +

290 + 390)

|

399

|

8344

|

6915

|

|

ПАССИВ

|

Код стр.

|

На начало отчетного периода

|

На конец отчетного периода

|

|

1

|

2

|

3

|

4

|

|

IV.

КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

Уставный капитал (80)

|

410

|

934

|

255

|

|

Добавочный капитал (83)

|

420

|

|

|

|

Резервный капитал (82)

|

430

|

-

|

-

|

|

резервные фонды,

образованные в соответствии с законодательством

|

431

|

-

|

-

|

|

резервы, образованные в

соответствии с учредительными документами

|

432

|

|

|

|

Фонд социальной сферы

|

440

|

6671

|

6480

|

|

Целевые финансирование и

поступления (86)

|

450

|

|

|

|

Нераспределенная прибыль

прошлых лет (84)

|

460

|

|

|

|

Непокрытый убыток прошлых

лет (84)

|

465

|

-332

|

-332

|

|

Нераспределенная прибыль

отчетного года (84)

|

470

|

х

|

|

|

Непокрытый убыток отчетного

года (84)

|

475

|

Х

|

|

|

ИТОГО по разделу IV

|

490

|

7273

|

6101

|

|

V.

ДОЛГОСРОЧНЫЕ ПАССИВЫ

|

|

|

|

|

Заемные средства (67)

|

510

|

-

|

-

|

|

кредиты банков, подлежащие

погашению более чем через 12 месяцев после отчетной даты

|

511

|

-

|

-

|

|

прочие займы, подлежащие

погашению более чем через 12 месяцев после отчетной даты

|

512

|

-

|

-

|

|

Прочие долгосрочные

обязательства

|

520

|

-

|

-

|

|

ИТОГО по разделу V

|

590

|

-

|

-

|

|

VI.

КРАТКОСРОЧНЫЕ ПАССИВЫ

|

|

|

|

|

Заемные средства (66)

|

610

|

|

|

|

кредиты банков, подлежащие

погашению в течение 12 месяцев после отчетной даты

|

611

|

|

|

|

Займы, подлежащие погашению

в течение 12 месяцев после отчетной даты

|

612

|

|

|

|

Кредиторская задолженность

|

620

|

1071

|

814

|

|

поставщики и подрядчики

(60, 76)

|

621

|

686

|

497

|

|

векселя к уплате (60)

|

622

|

|

|

|

задолженность перед

дочерними и зависимыми обществами

|

623

|

|

4

|

|

задолженность перед

персоналом организации (70)

|

624

|

235

|

269

|

|

задолженность перед

государственными внебюджетными фондами (69)

|

625

|

120

|

41

|

|

задолженность перед

бюджетом (68)

|

626

|

16

|

|

|

авансы полученные (62)

|

627

|

|

|

|

прочие кредиторы

|

628

|

14

|

3

|

|

Задолженность участникам

(учредителям) по выплате доходов (75)

|

630

|

|

|

|

Доходы будущих периодов (98)

|

640

|

|

|

|

Резервы предстоящих

расходов (96)

|

650

|

|

|

|

Прочие краткосрочные

обязательства

|

660

|

|

|

|

ИТОГО по разделу VI

|

690

|

1071

|

814

|

|

БАЛАНС (сумма строк 490 +

590 + 690)

|

699

|

8344

|

6915

|

Отчет о прибылях и

убытках ООО строительно-монтажное управление Уралметаллургремонт

|

Наименование показателя

|

Код стр.

|

За отчетный период

|

За аналогичный период

прошлого года

|

|

1

|

2

|

3

|

4

|

|

I. Доходы и расходы по обычным видам деятельности

|

|

|

|

|

Выручка (нетто) от

реализации товаров, работ, услуг(за минусом НДС, акцизов, и аналогичных обязательных

платежей)

|

010

|

5874

|

1980

|

|

в том числе продажи:

|

011

|

5874

|

1980

|

|

Себестоимость реализации

товаров, работ, услуг

|

020

|

8104

|

2966

|

|

в том числе проданных

|

021

|

8104

|

2966

|

|

Валовая прибыль

|

029

|

-2230

|

-986

|

|

Коммерческие расходы

|

030

|

|

|

|

Управленческие расходы

|

040

|

|

|

|

Прибыль (убыток) от

реализации

|

050

|

-2230

|

-986

|

|

II. Операционные доходы и расходы

|

|

|

|

|

Проценты к получению

|

060

|

|

|

|

Проценты к уплате

|

070

|

|

|

|

Доходы от участия в других

организациях

|

080

|

|

|

|