Содержание

Введение_____________________________________________________ 3

1. Бюджетная система РФ_______________________________________ 5

1.1 Структура и принципы

формирования бюджетной системы РФ____ 5

1.2 Федеральный бюджет как

основное звено бюджетной системы_____ 6

2. Бюджетный дефицит_________________________________________ 8

2.1. Дефицит бюджета, его

понятие и роль в экономической жизни страны 8

2.2 Методы и источники

финансирования бюджетного дефицита_____ 13

2.3. Анализ бюджета РФ за

последние годы и проблемы его регулирования 17

Заключение_________________________________________________ 23

Список использованной

литературы____________________________ 25

Введение

В любой стране

государственный бюджет — ведущее звено финансовой системы. Он объединяет

главные доходы и расходы государства. Бюджет есть единство основных финансовых

категорий (налогов, государственного кредита, государственных расходов) в их

действии, т. е. через бюджет осуществляются постоянная мобилизация ресурсов и

их расходование.

Бюджетные отношения

представляют собой финансовые отношения государства на федеральном,

региональном (субъектов федерации) и местном уровнях с государственными,

акционерными и иными предприятиями и организациями, а также населением по

поводу формирования и использования централизованного фонда денежных ресурсов.

Актуальность темы связана с

тем, что бюджетная система призвана играть важную роль в реализации финансовой

политики государства, цели которой обуславливаются его экономической политикой.

При этом значение государственного финансового регулирования через бюджетную

систему трудно переоценить, хотя нельзя не учитывать происходящие в настоящее

время изменения в практике перераспределения финансовых ресурсов.

Бюджетный процесс

представляет собой регламентированную законом деятельность органов власти по

составлению, рассмотрению, утверждению и исполнению бюджетов.

Составление и исполнение

бюджета базируется на бюджетной классификации, в которой выделяются целевые

направления государственной деятельности, вытекающие из основных функций

государства.

Уровень государственных расходов и налогов,

несомненно, играет ведущую роль в определении объема выпуска продукции и

занятости в экономике. Разница же между расходами и доходами правительства, а в

частности способ покрытия этой разницы имеет не менее серьезные последствия для

макроэкономики страны.

Источники финансирования дефицита бюджета

утверждаются органами законодательной (представительной) власти в законе

(решении) о бюджете на очередной финансовый год по основным видам привлеченных

средств. При этом кредиты Банка России, а также приобретение Банком России

долговых обязательств Российской Федерации, субъектов Российской Федерации,

муниципальных образований при их первичном размещении не могут быть источниками

финансирования дефицита бюджета.

Государство в процессе

своего функционирования осуществляет политическую деятельность в различных

сферах общественной жизни. Объектом этой

деятельности выступают экономика в целом, а также отдельные составные элементы:

цена, денежное обращение, финансы, кредит, валютные отношения и т.д.

Совокупность государственных

мероприятий по использованию финансовых отношений для выполнения государством

своих функций представляет собой финансовую политику. В качестве важнейших

составляющих финансовой политики государства выступают бюджетная, налоговая,

инвестиционная и таможенная политика.

Бюджетная политика является

одним из активных инструментов регулирования макроэкономических пропорций при

формировании государственного бюджета на предстоящие годы.

Бюджетная политика

государства определяется Конституцией РФ, Бюджетным Кодексом РФ, другими

законодательными актами, определяющими форму бюджетного устройства страны и

регламентирующими весь бюджетный процесс.

Россия переживает сегодня

большие трудности не только в области государственного устройства, но и в сфере

экономики и финансов. Успешное осуществление экономической реформы во многом связано

с достижением финансовой стабилизации. А это в первую очередь является

результатом грамотной фискальной политики государства.

Однако для правильного

осуществления поставленных перед фискальной политикой задач требуется четкий и

глубокий подход к пониманию сущности, целей и механизма реализации фискальной

политики, а также элементов, ее составляющих. Определенный интерес представляет опыт осуществления финансовых

мероприятий за рубежом. Для становления российской бюджетной и налоговой

системы, несомненно, будет полезно использование широкого опыта других

государств, уже создавших у себя достаточно успешно функционирующие бюджетные

органы.

Несомненно, только научный подход, знание и

изучение всех факторов, определяющих политику, служат гарантией тому, что ее

относительная самостоятельность не перерастет в независимость от объективных

экономических отношений. Опыт показывает, что отрыв финансовой политики от

экономики оборачивается серьезными экономическими трудностями, неизбежно

сдерживает реализацию возможностей, заложенных в последней.

Цель работы заключается в рассмотрении

проблем финансирования дефицита федерального бюджета и проблем его

регулирования.

Данная цель разворачивается в решение ряда

задач:

-

Привести понятие бюджетного дефицита, его понятие и роль в

экономической жизни страны;

-

Рассмотреть методы и источники финансирования

бюджетного дефицита;

-

Показать изменение состояние бюджета РФ за последние

годы и проблемы

его регулирования.

В работе были использованы методы анализа и синтеза.

1. Бюджетная система РФ

1.1

Структура и принципы формирования бюджетной системы РФ

Бюджет является формой образования и расходования

фонда денежных средств, предназначенных для финансового обеспечения задач и

функций государства и местного самоуправления.

Бюджетная система Российской Федерации состоит из

бюджетов трех уровней:

первый уровень - федеральный бюджет и бюджеты

государственных внебюджетных фондов;

второй

уровень - бюджеты субъектов Российской Федерации и бюджеты территориальных

государственных внебюджетных фондов;

третий уровень - местные бюджеты.

Бюджетная система РФ состоит из трех звеньев:

Федеральные, региональные и местные органы

государственной власти и управления посредством бюджетных отношений получают в

свое распоряжение определенную часть перераспределяемого национального дохода,

которая направляется на строго определенные цели в зависимости от разграничения

функций между уровнями управления.

1). Федеральный бюджет РФ служит основным финансовым

планом государства, утверждаемым Федеральным Собранием (принимается

Государственной Думой и одобряется Советом Федерации) и имеющим статус

федерального закона. Через федеральный бюджет мобилизуются финансовые ресурсы,

необходимые для последующего их перераспределения и использования для целей

государственного регулирования экономического развития страны и реализации

социальной политики на территории России. Федеральный бюджет содержит:

содержание органов государственного управления; оборону страны, пополнение

государственных запасов, резервов и др.

2). К региональному бюджету относится:

республиканские бюджеты республик в составе РФ, бюджеты краевых, областных,

автономных образований, а также городские бюджеты Москвы и Санкт-Петербурга.

Он предназначен для использования в организациях и

на предприятиях, находящихся в ведение субъекта РФ.

3). Местные бюджеты представляют собой форму

образования и расходования денежных средств, предназначенных для обеспечения

задач и функций, отнесенных к предметам ведения местного самоуправления.

Государственный бюджет представляет собой основной

финансовый план государства на текущий год, имеющий силу закона. Бюджет

утверждается законодательным органом власти — парламентом.

Республиканский бюджет Российской Федерации (или

федеральный бюджет России) — главное звено бюджетной системы. Он выражает

экономические денежные отношения, опосредствующие процесс образования и

использования централизованного фонда денежных средств государства, и

утверждается Федеральным Собранием Российской Федерации как закон. Через этот

бюджет мобилизуются средства предприятий различных форм собственности и

частично доходы населения. Они направляются на финансирование народного

хозяйства, социально-культурных мероприятий, укрепление обороноспособности

страны, на содержание органов государственного управления, финансовую поддержку

бюджетов субъектов Федерации, на погашение государственного долга, создание

государственных материальных и финансовых резервов и др.

Содержание бюджета как

экономической категории сводится к тому, что государственный бюджет выражает

денежные отношения, связанные с образованием и использованием централизованного

фонда денежных ресурсов страны.

Будучи экономической формой

существования реальных отношений, выполняя специфическое общественное

назначение — по удовлетворению потребностей общества и его

государственно-территориальных структур, бюджет может рассматриваться в

качестве самостоятельной экономической категории. Эта категория имеет

особенности, отличающие ее от других сфер и звеньев отношений». К

числу особенностей относятся следующие:

• государственный бюджет —

центральное звено финансовой системы и является особой экономической формой перераспределительных отношений, связанной с обособлением

части национального дохода в руках государства и ее использованием с целью

удовлетворения потребностей общества и отдельных его

государственно-территориальных формирований;

• с помощью бюджета происходит

перераспределение национального дохода, реже — национального богатства между

отраслями народного хозяйства, территориями страны, сферами общественной

деятельности;

• пропорции бюджетного

перераспределения стоимости в большей мере, чем у других звеньев финансов,

определяются потребностями расширенного воспроизводства в целом и задачами,

стоящими перед обществом на каждом историческом этапе его развития;

• область бюджетного

распределения занимает центральное место в составе государственных финансов,

так как обусловлена ключевым положением бюджета по сравнению с другими

звеньями.

Сущность государственного

бюджета реализуется через его функции: мобилизацию денежных средств в руках

государства, их использование с целью удовлетворения общегосударственных

потребностей, а также контроль за своевременностью и полнотой поступления

финансовых ресурсов в распоряжение государства, эффективностью их использования.

1.2

Федеральный бюджет как основное звено бюджетной системы

Центральное место в

финансовой системе любого государства занимает государственный бюджет - имеющий силу закона финансовый план

государства (роспись доходов и расходов) на текущий (финансовый) год. Новый

Бюджетный кодекс Российской Федерации (БК РФ) определяет бюджет как “форму образования и расходования фонда денежных

средств, предназначенных для финансового обеспечения задач и функций

государства и местного самоуправления”. Таким образом, государственный бюджет,

являясь для государства средством аккумулирования финансовых ресурсов, дает

государственной власти возможность содержания государственного аппарата, армии,

выполнения социальных мероприятий, реализации приоритетных экономических задач,

т.е. выполнения государством присущих ему функций.

Как правило, тип

государственного устройства, сложившиеся формы управления и взаимоотношений

между членами общества определяют и особенности финансовой системы. В странах

социалистической модели экономики, в том числе и бывшем СССР, в силу монополии

государственной собственности на средства производства и наличия мощного

государственного аппарата основной ее задачей было обслуживание государственных

потребностей. Государственные финансы подчиняли себе и финансы предприятий и

общественных организаций; даже сбережения населения, привлеченные системой

сберкасс, рассматривались как доходы государства.[1]

Кардинальные изменения в

экономике России, в ее политическом статусе, произошедшие на рубеже 80-90-х гг.,

вызвали серьезную трансформацию бюджетного механизма. Появление новых форм

собственности, и следовательно, новых субъектов хозяйствования, располагающих

собственными финансами, повлекло изменения в системе денежных доходов;

финансовые потоки стало возможным регулировать в основном косвенными методами,

прямое перераспределение денежных средств значительно сократило сферу своего

применения. После устранения всеохватывающего господства КПСС возникла проблема

разделения полномочий между законодательной и исполнительной властями в

отношении распоряжения финансовыми ресурсами общества и соответствующей регламентации бюджетного процесса. Другим

важным направлением модернизации государственных финансов стало расчленение единого

государственного бюджета времен развитого социализма на три самостоятельные

части: федеральный бюджет, бюджеты субъектов Федерации и местные бюджеты, что

явилось важным шагом к демократизации финансовых отношений. В том же

направлении действовали переход к налогам как главному способу обеспечения

доходов бюджета, отмена монополии на внешнюю торговлю и валютные отношения,

разгосударствление промышленности и т.п.[2] Все это привело к принципиальным изменениям и в бюджетной системе

России, и в ее бюджетном устройстве.

2. Бюджетный дефицит

2.1.

Дефицит бюджета, его понятие и роль

в экономической жизни страны

Бюджетные отношения представляют собой финансовые

отношения государства на федеральном , региональном (субъектов федерации) и

местном уровнях с государственными, акционерными и иными предприятиями и

организациями, а также населением по поводу формирования и использования

централизованного фонда денежных ресурсов. для обеспечения функций органов

государственной власти. Сосредоточение финансовых ресурсов в бюджете необходимо

для успешной реализации финансовой политики государства[3].

Совокупность всех видов бюджетов образует бюджетную

систему государства. Взаимосвязь между ее отдельными звеньями, организацию и

принципы построения бюджетной системы принято называть бюджетным устройством.

Федеральные, региональные и местные органы

государственной власти и управления посредством бюджетных отношений получают в

свое распоряжение определенную часть перераспределяемого национального дохода,

которая направляется на строго определенные цели в зависимости от разграничения

функций между уровнями управления.

Бюджетная система РФ состоит из трех звеньев:

*

федеральный бюджет РФ;

*

бюджеты национально-государственных и административно-территориальных

образований, называемые бюджетами субъектов федерации, или региональными

бюджетами. К ним относятся республиканские бюджеты республик в составе РФ,

бюджеты краевые, областные, автономных образований, а также городские бюджеты

Москвы и Санкт-Петербурга;

*

местные бюджеты.

Бюджетная система призвана играть важную роль в реализации

финансовой политики государства, цели которой обуславливаются его экономической

политикой. При этом значение государственного финансового регулирования через

бюджетную систему трудно переоценить, хотя нельзя не учитывать происходящие в

настоящее время изменения в практике перераспределения финансовых ресурсов. Это

перераспределение все в большей степени осуществляется через финансовый рынок

исходя из их спроса и предложения. Поэтому роль государственного регулирования

рыночных отношений должна усиливаться через системы: налоговую, финансовых

санкций и льгот.

До 1991 г. бюджетная система станы была единой.

Сегодня бюджетная система России состоит из

федерального бюджета, 21 республиканского бюджета республик в составе РФ , 56

краевых и областных бюджетов Москвы и Санкт-Петербурга, 10 окружных бюджетов

автономных округов и около 29 тыс. местных бюджетов, к которым относятся

городские, районные, поселковые и сельские бюджеты. Единство бюджетной системы

в новых условиях реализуется через единую социально-экономическую политику и

правовую базу, использование единых бюджетных классификаций и форм бюджетной

документации, взаимодействие бюджетов всех уровней и согласование принципов

бюджетного процесса.

Бюджетный процесс представляет собой

регламентированную законом деятельность органов власти по составлению,

рассмотрению, утверждению и исполнению бюджетов.

Его составной частью является бюджетное

регулирование, т.е. частичное перераспределение финансовых ресурсов между

бюджетом разных уровней.

Свод бюджетов в целом по РФ или соответствующей

территории носит название консолидированных бюджетов.

Такой объединенный бюджет законодательными органами

не утверждаются и используется для аналитических и статистических целей.

Федеральный бюджет РФ является основным финансовым

планом государства, утверждаемым Федеральным Собранием (принимается

Государственной Думой и одобряется Советом Федерации) и имеющим статус

федерального закона. Через федеральный бюджет мобилизуются финансовые ресурсы,

необходимые для последующего их перераспределения и использования для целей

государственного регулирования экономического развития страны и реализации

социальной политики на территории всей России. Кроме того, за счет средств

федерального бюджета покрываются такие затраты, как содержание органов

государственного управления, обеспечение потребностей обороны страны,

обслуживание государственного долга, пополнение государственных запасов ,

резервов и др.

Составление и исполнение бюджета базируется на

бюджетной классификации, в которой выделяются целевые направления

государственной деятельности, вытекающие из основных функций государства.

В зависимости от влияния на процесс расширенного

воспроизводства бюджетные расходы делятся на текущие (на обеспечение текущих

потребностей) и капитальные (на инвестиционные нужды и прирост запасов).

Бюджетная классификация является обеспечением

адресного выделения финансовых ресурсов, с помощью которой решается проблема

кому, сколько и на какие цели выделяются финансовые ресурсы из федерального

бюджета.

Бюджетная классификация должна обеспечивать

возможность экономического анализа государственных расходов.

Согласно экономической классификации все затраты

разграничиваются в соответствии с предметной ( экономической) структурой

бюджета ,т.е. по направлениям расходования (на оплату труда государственных

служащих, капитальные вложения в основные фонды , выплату субсидий предприятиям

и населению и т.д.

Среди расходов федерального бюджета особое место

занимают затраты по текущему обслуживанию государственного внутреннего и

внешнего долга. Он возникает при использовании государственного кредита для

покрытия бюджетного дефицита (его появление связано с превышением бюджетных

расходов над доходами). Это значит, что государство становится заемщиком

финансовых средств у населения, банков и предприятий или другого государства

или у международных финансовых организаций. Формами привлечения заемных средств

для финансирования расходов бюджета могут быть выпуск и размещение

государственных обязательств, и различные займы (Центрального банка РФ,

коммерческих банков, внебюджетных фондов и т. д.)

В условиях перехода к рыночным отношениям

формирование доходной части бюджета приобрело в основном налоговый характер.

Налоговые доходы - это обязательные, безвозмездные,

безвозвратные платежи в пользу бюджета.

Ведущее место среди налоговых доходов федерального

бюджета (свыше 1/3) занимает налог на добавленную стоимость. Вместе с

таможенными пошлинами и налогом на прибыль он превышает 2/3 налоговых доходов

федерального бюджета.

Налоги и сборы являются основными источниками

формирования не только федерального, но и региональных и местных бюджетов.

Они играют важную роль в экономической жизни страны

Налоги, поступающие в соответствующие бюджеты, носят

название закрепленных доходов. Кроме того, нижестоящему бюджету для покрытия

его расходов из вышестоящего бюджета могут перечисляться сверх закрепленных за

ним доходов дополнительные средства в различных формах. Они получили название регулирующих доходов.

Регулирующие доходы позволяют региональным и местным

органам власти иметь необходимые для выполнения их функций финансовые ресурсы,

сбалансировать доходную и расходную часть бюджетов.

Передаваемые средства вышестоящего бюджета,

используемые на финансирование целевого мероприятия, называются субвенциями.

Министерство финансов Российской Федерации как

федеральный орган исполнительной власти и его органы на местах обеспечивают

управление финансами и разработку финансовой политики государства.

Обеспечивая исполнение федерального бюджета, Минфин

РФ осуществляет контроль за поступлением и целевым использованием средств ,

выделяемых из федерального бюджета предприятиям, учреждениям и организациям .

По истечении года отчет об исполнении федерального бюджета и консолидированного

бюджета и представляет их в Правительство РФ.

Бюджетный дефицит - превышение расходов бюджета над

его доходами - это финансовое явление, с которым в те или иные периоды своей

истории неизбежно сталкивались все государства мира. Бесспорно, бюджетный

дефицит - нежелательное для государства явление: его финансирование на основе

денежной эмиссии гарантированно ведет к инфляции, с помощью не эмиссионных

средств - к росту государственного долга. Тем не менее бюджетный дефицит нельзя

однозначно относить к разряду чрезвычайных, катастрофических событий, так как

различным может быть качество, природа дефицита. Он может быть связан с

необходимостью осуществления крупных государственных вложений в развитие

экономики, и тогда дефицит не является отражением кризисного течения

общественных процессов, а скорее становится следствием стремления государства

обеспечить прогрессивные сдвиги в структуре общественного воспроизводства.

Государственный бюджет - это основной финансовый

план государства, имеющий силу закона, утверждается законодательными органами

власти – парламентами. В России утверждается Государственной Думой и Советом

Федерации, подписывается президентом РФ.

Полностью сбалансированный государственный бюджет,

то есть бюджет без сальдо, возможен только теоретически. Но, как уже было

упомянуло, не всегда бюджетный дефицит является негативным явлением.

Еще Дж. М. Кейнс в целях взбадривания экономического роста и обеспечения полной

занятости рекомендовал проводить политику дефицитного финансирования. Дефицит

бюджета может возникнуть и в результате чрезвычайных обстоятельств - войн,

стихийных бедствий, катаклизмов - когда обычных резервов становится

недостаточно и приходится прибегать к источникам особого рода. В таких случаях

бюджетный дефицит, естественно, нежелательное, но неизбежное явление. Наконец,

существует и третья, наиболее опасная и тревожная форма бюджетного дефицита,

когда он является отражением кризисных явлений в экономике, ее развала,

неспособности правительства держать под контролем финансовую ситуацию в стране.

В этом случае требуется принятие не только срочных и действенных экономических

мер, но и соответствующих политических решений.[4]

Нормальным считается дефицит бюджета, приблизительно

соответствующий уровню инфляции в стране. Такой дефицит бюджета обычно

покрывается низкопроцентными или беспроцентными кредитами Центробанка.

Международные стандарты предполагают возможный дефицит бюджета на уровне 2 - 3

% ВНП. Такой или больший дефицит государственного бюджета финансируется за счет эмиссии государственных

ценных бумаг, доходность которых обычно ниже, чем средняя доходность на

финансовом рынке, поскольку, в отличии от других видов доходов, доходы по

государственным ценным бумагам не облагаются налогом. С позиций же интересов

государства наиболее эффективным источником финансирования внутреннего долга

являются внешние займы и кредиты, так как они не отвлекают финансовые ресурсы

из внутреннего денежно-кредитного оборота.

Проблема бюджетного дефицита и вытекающая из нее

проблема государственного долга чрезвычайно важны для сегодняшней России. Что

же можно сделать, и можно ли вообще как-то изменить такое положение?

В настоящее время сложилось две основные теории по

преодолению бюджетного кризиса и кризиса государственной задолженности. Первая

из них основывается на нехватке в экономике наличных денежных средств. Она была

высказана недавно в газете “Московский Комсомолец” известным экономистом

Николаем Шмелевым, автором нашумевшей в свое время статьи “Авансы и долги”

десятилетней давности. В интервью, озаглавленном “Опять авансы, опять долги” в качестве

действенного метода преодоления кризиса называется эмиссия, печать новых денег.

На вопрос о том, где взять не хватающие средства, Шмелев отвечает так:

“Поменять всю налоговую систему - нужны годы. А их нет. ... Все деньги с

внутреннего рынка государство уже высосало. А с внешнего рынка много не

соберешь. Остается неестественный метод: напечатать деньги. ... Да, это немного

инфляция, но это замкнутый круг, из которого иначе не выбраться. ... При том

искусственно созданном денежном голоде, в котором живет страна, какие-то

точечные контролируемые инъекции достаточно безопасны. Другого способа я не

вижу”.

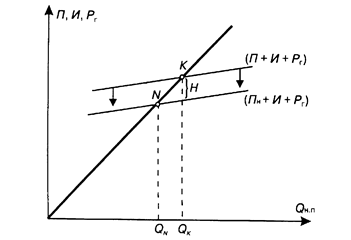

Анализ влияния государственных расходов на

национальное производство в рамках модели потоков “утечки - инъекции” указывает

на то, что инвестиции и экспорт, как и правительственные закупки, представляют

собой возмещение утечки сбережений и импорта. Но в связи с тем, что мы

абстрагировать от экспортно-импортных операций, экспорт и импорт не включаются

в анализ. Поэтому с учетом Рr уровень равновесного объема

национального производства определяется в точке, где величина сбережений (С)

домашних хозяйств точно компенсируется величиной, которую предприниматели

планируют инвестировать, и закупками государством товаров и услуг (Рr).

Графически состояния равновесия с учетом государственных расходов и без них

показаны на Рис. 3.

Рис. 3. Налоги и

национальное производство в модели “утечки - инъекции”

Такой подход аргументируется недостатком в

Российской экономики наличных денег. По словам Шмелева, “в экономике должно

быть наличных и безналичных денег примерно 80 % стоимости ВВП. У американцев -

более 100 %. У нас же - всего лишь около 10 %”.

В терминах подхода потоков утечек — инъекции

правительственные закупки, как и инвестиции, представляют собой вливание расходов.

В результате утечки сбережений и импорта происходит падение потребления

внутреннего продукта ниже объема внутреннего дохода после уплаты налогов,

создавая потенциальный разрыв в расходах. Этот разрыв может быть покрыт

инъекциями инвестиций, экспорта или правительственных закупок. Уровень

равновесного ЧНП в 550 млрд дол. (строка 10)

устанавливается при S + М = In + Х + G. То есть при

предположении, что налоги равны нулю, 40 + 10 = 20 + 10 + 20. Далее просто

прибавляем правительственные закупки (G) к уровню частных расходов (С + In + Хn). В

результате величина совокупных расходов (частных плюс государственных)

возрастает до (С + In + Хn + G), вызывая рост

равновесного ЧНП на 80 млрд дол. Рисунок 14-16

показывает то же изменение равновесного ЧНП в терминах подхода потоков утечек —

инъекций. Как инвестиции и экспорт, так и правительственные закупки

представляют собой возмещение утечки сбережении и импорта. Следовательно,

включая величину G в наш анализ, уровень равновесного ЧНП определяется теперь в

точке, где величина сбережений домохозяйств плюс импорт точно компенсируется

величиной, которую предприниматели планируют инвестировать и экспортировать,

плюс величиной, которую правительство стремится израсходовать на товары и

услуги. То есть при условии отсутствия налогов равновесный ЧНП определяется в

точке пересечения графиков (S + М) и (In + Хn + G).

Каковы последствия сокращения государственных

расходов? Очевидно, сокращение величины G вызовет смещение вниз графика

совокупных расходов (In + Х + G). В любом случае

результатом является кратное сокращение равновесного ЧНП. Вам следует

проверить, что если правительственные расходы сократятся с 20 до 10 млрд дол., то равновесный ЧНП сократится на 40 млрд дол., то есть с 550 до 510 млрд

дол. Это означает, что мультипликатор равен 4.

Другая же точка зрения, напрочь отрицает возможность

эмиссии как средства преодоления бюджетного дефицита. “Работа печатного станка,

приводящая к эмиссии, не обусловленной потребностями товарооборота, должна

расцениваться как мера, грубо нарушающая законы денежного обращения, а потому

недопустимая. Дефицит может покрываться только на заемной основе путем

размещения на финансовом рынке государственных ценных бумаг”.

Таким образом ,политика устранения бюджетного

дефицита не должна быть направлена на скорейшее уравнивание доходов и расходов

государства, это процесс постепенный, требующий конкретных мер в самых разных

областях государственной экономической политики. Это и стимулирование бюджетных

поступлений, и сокращение государственных расходов (в разумных, конечно,

пределах и не за счет наиболее социально и экономически значимых статей). Это,

несомненно, и привлечение в страну иностранного капитала.

2.2 Методы и источники финансирования

бюджетного дефицита

Можно выделить три основные

концепции регулирования бюджетного дефицита. Представители первой считают, что

бюджет должен балансироваться ежегодно, т. е. каждый

финансовый год должно существовать равенство между доходами и расходами. Однако

такое состояние бюджета ограничивает возможность бюджетно-налогового

регулирования, которое заключается в сознательном изменении расходов и

налогообложения в зависимости от состояния экономики, что приводит либо к

дефициту бюджета, либо к его излишку.

Сторонники второй концепции полагают, что бюджет

должен балансироваться в ходе экономического цикла, а

не ежегодно. Правительство в периоды спада производства увеличивает расходы,

что ведет к росту дефицита. Зато в период экономического подъема оно сокращает

расходы, что увеличивает излишек доходов. В результате по окончании

промышленного цикла излишек доходов покроет дефицит, который образовался в

результате спада производства. Проблема заключается в том, что спад

производства и его подъем могут быть разной длительности и глубины. Если спад

длительный, а подъем короткий, бюджетный дефицит останется.

Третья концепция - концепция функциональных

финансов. Ее представители утверждают, что главной целью государственных

финансов является обеспечение макроэкономического равновесия, даже если это

приведет к дефициту госбюджета. По их мнению, во-первых, макроэкономическое

равновесие вызовет экономический рост, а он — увеличение национального дохода,

а значит, и налоговых поступлений в бюджет; во-вторых, правительство всегда

может повысить налоги, выпустить дополнительное количество денег и,

следовательно, устранить дефицит; в-третьих, бюджетный дефицит не сказывается

негативно на развитии экономики.

Полностью сбалансированный государственный бюджет,

то есть бюджет без сальдо, возможен только теоретически. Но, как я уже упомянула,

не всегда бюджетный дефицит является негативным явлением.

Для финансирования дефицита бюджета

предусматриваются альтернативные источники его покрытия. Это заемные средства,

привлекаемые с денежного, кредитного или финансового рынков, они утверждаются

законом об этом бюджете на текущий год. Размер дефицита федерального бюджета не

может превышать суммарный объем бюджетных инвестиций и расходов на обслуживание

государственного долга РФ.

Среди источников финансирования дефицита бюджета

выделяют: внутренние источники - кредиты, полученные РФ от кредитных

организаций в национальной валюте, государственные займы, осуществляемые путем

выпуска ц/б от имени РФ, бюджетные ссуды, полученные

от бюджетов других уровней и от внебюджетных фондов; внешние источники -

государственные займы в иностранной валюте путем выпуска ценных бумаг от имени

РФ, кредиты правительств иностранных государств, банков и фирм, международных

финансовых организаций, изменение остатков средств бюджета на счетах в банках в

иностранной валюте.

Нормальным считается дефицит бюджета, приблизительно

соответствующий уровню инфляции в стране. Такой дефицит бюджета обычно

покрывается низкопроцентными или беспроцентными кредитами Центробанка.

Международные стандарты предполагают возможный дефицит бюджета на уровне 2 - 3

% ВНП. Такой или больший дефицит государственного бюджета финансируется за счет эмиссии государственных

ценных бумаг, доходность которых обычно ниже, чем средняя доходность на

финансовом рынке, поскольку, в отличии от других видов доходов, доходы по

государственным ценным бумагам не облагаются налогом. С позиций же интересов

государства наиболее эффективным источником финансирования внутреннего долга

являются внешние займы и кредиты, так как они не отвлекают финансовые ресурсы

из внутреннего денежно-кредитного оборота.

Источником образования

финансового резерва в 2003 году являются свободные остатки средств федерального

бюджета по состоянию на 1 января 2003 года, а также средства, полученные сверх

сумм, установленных частями первой и третьей статьи 1 настоящего Федерального

закона, за исключением средств единого социального налога, предназначенных для

выплаты базовой части трудовой пенсии, направляемых

в бюджет Пенсионного фонда Российской Федерации, средств целевого бюджетного

фонда Министерства Российской Федерации по атомной энергии и других доходов, по

которым настоящим Федеральным законом установлен иной порядок использования.

Средства финансового резерва

могут использоваться для:

замещения внутренних

источников финансирования дефицита федерального бюджета - поступлений от

размещения государственных ценных бумаг и от продажи имущества, находящегося в

государственной собственности;

замещения внешних источников

финансирования дефицита федерального бюджета;

погашения государственного долга Российской Федерации.

Управление средствами

финансового резерва осуществляется в порядке, установленном Правительством

Российской Федерации в соответствии со статьей 2 Федерального закона от 30

декабря 2001 года № 194-ФЗ "О федеральном бюджете на 2002 год"[5].

Расходы бюджета, являясь

важной составной частью государственных расходов в целом, выражают

экономические отношения, возникающие в связи с использованием средств

общегосударственного денежного фонда. Формой проявления этих отношений

выступают конкретные виды бюджетных расходов, причем их многообразие

обусловлено действием целого ряда факторов: природой и функциями государства,

уровнем социально-экономического развития страны, разветвленностью связей

бюджета с национальной экономикой, административно-территориальным устройством

государства и т.п. Различное сочетание названных факторов порождает ту или иную

систему расходов конкретного бюджета на определенном этапе общественного

развития. По своему материально-вещественному воплощению бюджетные расходы

представляют собой денежные средства, направляемые на финансовое обеспечение

задач и функций государства и местного самоуправления.

В зависимости от влияния на

процесс расширенного воспроизводства бюджетные расходы делятся на текущие (на

обеспечение текущих потребностей) и капитальные (на инвестиционные нужды и

прирост запасов).

Составление и исполнение

бюджета базируются на бюджетной классификации, в которой выделяются целевые

направления государственной деятельности, вытекающие из основных функций государства.

Бюджетная классификация предусматривает адресное выделение финансовых ресурсов.

С ее помощью решается проблема, кому, сколько и на какие цели выделяются

финансовые ресурсы из бюджета.

В соответствии с действующим

в Российской Федерации законодательством исключительно из федерального бюджета

финансируются следующие виды расходов:

- обеспечение деятельности

Президента Российской Федерации, Федерального Собрания РФ, Счетной палаты РФ,

Центральной избирательной комиссии РФ, федеральных органов власти и их

территориальных органов;

- функционирование

федеральной судебной системы;

- осуществление

международной деятельности;

- национальная оборона и

обеспечение безопасности государства, осуществление конверсии оборонных

отраслей промышленности;

- фундаментальные

исследования и содействие научно-техническому прогрессу;

- государственная поддержка

железнодорожного, воздушного и морского транспорта;

- государственная поддержка

атомной энергетики;

- ликвидация последствий

чрезвычайных ситуаций и стихийных бедствий федерального масштаба;

- исследование и

использование космического пространства;

- формирование федеральной

собственности;

- обслуживание и погашение

государственного долга Российской Федерации;

- компенсация

государственным внебюджетным фондам расходов на выплату государственных пенсий

и пособий, других социальных выплат, подлежащих финансированию в соответствии с

законодательством РФ за счет средств федерального бюджета;

- пополнение государственных

запасов драгоценных металлов и драгоценных камней, государственного

материального резерва;

- проведение выборов и

референдумов Российской Федерации;

- федеральная инвестиционная

программа;

- обеспечение реализации

решений федеральных органов государственной власти, приведших к увеличению

бюджетных расходов или уменьшению бюджетных доходов бюджетов других уровней;

- финансовая поддержка

субъектов Российской Федерации;

- официальный статистический

учет и др.

Средства федерального

бюджета используются также для финансирования мероприятий регионального и

местного значения, включаемые в целевые региональные и местные программы. По

согласованию с региональными и местными органами власти совместно за счет

средств федерального бюджета, средств бюджетов субъектов Российской Федерации и

средств местных бюджетов финансируются следующие виды расходов:

- государственная поддержка отраслей промышленности,

строительства, сельского хозяйства, автомобильного и речного транспорта, связи

и дорожного хозяйства, метрополитенов;

- обеспечение правоохранительной деятельности;

- обеспечение противопожарной безопасности;

- научно-исследовательские, опытно-конструкторские и

проектно-изыскательские работы, обеспечивающие научно-технический прогресс;

- обеспечение социальной защиты населения;

- обеспечение охраны окружающей природной среды, охраны и

воспроизводства природных ресурсов, обеспечение гидрометеорологической

деятельности;

- обеспечение предупреждения и ликвидации последствий

чрезвычайных ситуаций и стихийных бедствий межрегионального масштаба;

- развитие рыночной инфраструктуры;

- обеспечение развития федеративных и национальных

отношений;

- обеспечение деятельности избирательных комиссий субъектов

РФ в соответствии с законодательством Российской Федерации;

- обеспечение деятельности средств массовой информации;

- финансовая помощь другим бюджетам;

- прочие расходы,

находящиеся в совместном ведении Российской Федерации, субъектов РФ и

муниципальных образований.

Объем Федерального фонда

финансовой поддержки субъектов Российской Федерации на 2003 год в сумме 173 167

526,0 тыс. рублей.

Предоставление и расходование

средств федерального бюджета, выделяемых из Федерального фонда финансовой

поддержки субъектов Российской Федерации в виде субвенций на компенсацию

тарифов на электроэнергию территориям Дальнего Востока и Архангельской области

в 2003 году, осуществляются в порядке, установленном Правительством Российской

Федерации в соответствии со статьей 37 Федерального закона от 27 декабря

2000 года N 150-ФЗ "О федеральном бюджете на 2001 год".

Утвержденные

суммы субсидий из Федерального фонда финансовой поддержки субъектов Российской

Федерации на государственную финансовую поддержку закупки и доставки нефти,

нефтепродуктов, топлива и продовольственных товаров (за исключением

подакцизных) в районы Крайнего Севера и приравненные к ним местности с

ограниченными сроками завоза грузов для снабжения населения, предприятий и

организаций социальной сферы и жилищно-коммунального хозяйства подлежат

перечислению в бюджеты субъектов Российской Федерации в следующих объемах:

до 15

мая 2003 года - не менее 35 процентов;

до 15

июля 2003 года - не менее 70 процентов;

до 1 ноября 2003 года - 100

процентов.

В приложении

приведены формы финансовой поддержки из федерального бюджета субъектам

Российской Федерации, которые действуют на сегодняшний день. Приведены их цели,

принцип распределения, тип финансовой помощи, условия предоставления, порядок

перечисления (использования).

В состав расходов

федерального бюджета на 2003 год входит:

Фонд компенсаций -

в сумме 47 011 175,0 тыс. рублей;

Фонд софинансирования социальных расходов - в сумме 5 000 000,0

тыс. рублей;

Фонд регионального развития - в сумме 25 072 010,0 тыс. рублей [10, 18].

2.3. Анализ бюджета РФ за последние годы и

проблемы его регулирования

В настоящее время общее

количество налогов 45, в частности: федеральных налогов и сборов –15,

республиканских (субъектов РФ) – 7, местных налогов и сборов - 23.

С принятием II ч. НК

количество налогов увеличится, но ставки будут снижены.

В 2000 г. продолжали сохраняться большие различия в

распределении консолидированных бюджетов территорий по видам бюджетов[6].

По субъектам Российской Федерации доля отчислений в

федеральный бюджет от общей суммы поступлений налогов и сборов в январе-августе

текущего года колеблется от 17% (Республика Татарстан) до 86% (Республика

Алтай)[7].

Более 60 % от общей суммы поступлений налогов и

сборов перечислили в федеральный бюджет 7 регионов (в частности, г. Москва –

27%). В то же время 11 субъектов Российской Федерации перечислили в федеральный

бюджет менее 30 % общей суммы полученных налогов и сборов. Такое изменение

соотношения в ходе исполнения соответствующих бюджетов произошло в результате

реального воздействия нескольких факторов, оказывающих существенное влияние на

темпы и объемы поступлений налогов и сборов как в федеральный бюджет, так и в

бюджеты субъектов Российской Федерации, в том числе:

- проведение денежных и безденежных взаиморасчетов;

- предоставление льгот в виде возмещения НДС по

операциям от экспорта;

- принятие субъектами Российской Федерации

нормативно-правовых актов, освобождающих налогоплательщиков от уплаты

федеральных регулирующих налогов в части доходов, подлежащих зачислению в

бюджеты субъектов Российской Федерации (льготы);

- предоставление отсрочек (рассрочек) по федеральным

регулирующим налогам и сборам, в части доходов, подлежащих зачислению в разные

уровни бюджетов;

- нарушение установленного порядка зачисления

федеральных налогов и сборов на счета органов федерального казначейства,

выражающееся в зачислении федеральных налогов и сборов на счета по учету

доходов бюджетов субъектов Российской Федерации и др.

Основных причин сложившейся ситуации несколько.

Проблемой номер один являются проводимые денежные и неденежные

зачеты.

Вывод очевидный: наиболее

значительный резерв роста бюджетного потенциала большинства регионов лежит в

отказе от анахронизмов, которыми были неденежные

налоговые расчеты.

Следующей важной проблемой

является проблема потерь бюджета в связи с предоставлением налоговых льгот.

По оценке МНС России, потери

консолидированного бюджета за 2000 г. в связи с предоставлением налоговых льгот

составили более 200 млрд. руб. При этом более половины суммы составили потери

консолидированного бюджета, связанные с предоставлением льгот по налогу на

прибыль.

На рис. 1 показана динамика

дефицита консолидированного бюджета Российской Федерации за 1998-2001 год. Из

рис. 1 видно, что изменения прошли в лучшую сторону, с 2000 г. наблюдается профицит бюджета Российской Федерации и за 2001 год он

возрос.

При этом следует отметить

одну пропорцию. Если считать по ставкам, установленным законодательством, то

пропорция распределения налога на прибыль между федеральным бюджетом и бюджетом

территорий в среднем составляет 36,7 % к 63,3 %. В реальности в среднем по

России за январь-август 2000 года она составила 44,5 % к 54,5 %[8].

Рис. 1. Дефицит

консолидированного бюджета Российской Федерации (в процентах к ВВП)

Дело не в том, что федеральный бюджет что-либо

приобрел, а в том, что бюджеты 72 регионов очень много потеряли за счет

различных и чрезвычайно многообразных местных механизмов освобождения

"своих" предприятий от уплаты налога на прибыль в территориальные

бюджеты. Так, более 90 % налога на прибыль поступило в федеральный бюджет в

республиках Калмыкия (99 %), Алтай (98 %), Мордовия (96 %). То есть в этих регионах

территориальная компонента налога на прибыль практически отменена, и их бюджеты

не нуждаются в дополнительных бюджетных средствах. И тогда возникает

закономерный вопрос: стоит ли дотировать бюджеты указанных субъектов Российской

Федерации финансовой помощью из федерального бюджета?.

Если по налогу на прибыль по вновь принятому

законодательству уже имеется нормативная основа предоставления льгот, то по

регулирующим налогам идет грубое нарушение всех налоговых и бюджетных законов.

Имеется информация о том, что в ряде субъектов

Российской Федерации приняты нормативные правовые акты, изменяющие порядок

исчисления и уплаты налогоплательщиками налога на добавленную стоимость и

акцизов. Между тем это является нарушением требований законодательства о

налогах и сборах.

Существенное влияние на перекосы при поступлении

налогов и сборов как в федеральный бюджет, так и в бюджеты территорий оказывает

также большой объем отсрочек и рассрочек по федеральным и региональным налогам,

являющимся источниками формирования бюджетов субъектов Российской Федерации.

Объем отсроченных (рассроченных) в установленном

порядке платежей в целом в консолидированный бюджет России составил на 1

сентября 2000 г. свыше 73 млрд. руб., или 15 % от задолженности по налоговым

платежам[9].

Органами исполнительной власти субъектов Российской

Федерации могут приниматься решения о предоставлении отсрочек (рассрочек)

только по тем федеральным налогам и сборам, по которым законодательством

Российской Федерации о налогах и сборах установлены ставки зачисления

федерального налога или сбора в доходы бюджетов другого уровня (налог на

прибыль (доход) предприятий и организаций, налог на игорный бизнес и единый

налог на вмененный доход).

Однако на практике имеют место случаи, когда

исполнительные органы власти субъектов Российской Федерации принимают решение

об изменении срока уплаты по регулирующим налогам в части, зачисляемой в бюджет

субъекта Российской Федерации, что является грубым нарушением действующего

законодательства.

Обследование показало, что по состоянию на 1 января

2000 г. отсрочками в соответствии с Указом Президента Российской Федерации № 65

пользовались 735 предприятий и организаций, из которых 125 имели нарушения

условий их предоставления.

Хотелось бы обратить внимание на проблемы, возникшие

при осуществлении реструктуризации налоговых платежей в территориальные

бюджеты. В 2000 г. впервые за последние годы принесла плоды работа по

реструктуризации этой налоговой задолженности. Теперь главной задачей является

мобилизация данных налоговых платежей, как текущих, так и уплачиваемых в счет

погашения графиков реструктурируемой задолженности.

Это требует слаженной работы налоговых, финансовых и казначейских органов на

местах.

Представляется, что реализация всех перечисленных

мер и совместные согласованные действия позволят привести единую

государственную политику по укреплению доходной части территориального бюджета

в соответствие с нормами, предусмотренными II частью Налогового кодекса.

В 2002 году была

предусмотрена бездефицитность федерального бюджета».

Сегодня федеральный бюджет на 2002 год

обеспечивает сбалансированность доходов и расходов и формируется с профицитом, чего нельзя сказать обо всех бюджетах субъектов

РФ.

В бюджете 2002 года впервые

предусмотрен финансовый резерв, созданный для стабильного и гарантированного

исполнения федерального бюджета 2202г. И бюджетов последующих лет, а также для

уплаты долгов по внешним займам.

Ожидается, что федеральный

бюджет 2002 г. По доходам будет недовыполнен примерно на 24 млрд.руб.,

что естественно не может не сказаться на уровне профицита.

Таблица 2

Исполнение федерального бюджета (на кассовой

основе по определению МВФ)

|

|

|

2004

г.

|

Закон

о бюджете на 2005 г.

|

|

Доходы

|

млрд.

руб.

|

3422,3

|

3326,0

|

|

%

ВВП

|

20,4

|

17,8

|

|

Расходы

|

млрд.

руб.

|

2724,7

|

3047,9

|

|

%

ВВП

|

16,2

|

16,3

|

|

Профицит (+) /Дефицит (-)

|

млрд.

руб.

|

697,5

|

278,1

|

|

%

ВВП

|

4,2

|

1,5

|

|

Первичный профицит (+) /

дефицит (-)

|

млрд.

руб.

|

903,0

|

523,3

|

|

%

ВВП

|

5,4

|

2,8

|

|

По отчету Министерства

Финансов

|

|

Профицит (+) / Дефицит (-)

|

млрд.

руб.

|

697,5

|

278,1

|

|

%

ВВП

|

4,2

|

1,5

|

|

Первичный профицит (+) /

дефицит (-)

|

млрд.

руб.

|

903,0

|

523,3

|

|

%

ВВП

|

5,4

|

2,8

|

Ключевой задачей бюджетной

политики на 2004 год является совершенствование межбюджетных

отношений. Сложившаяся система бюджетных отношений требует глубокого и

энергичного реформирования. Ее основной целью является установление четкого

разграничения расходных и доходных полномочий, позволяющего обеспечить

финансовую самостоятельность и ответственность региональных и местных органов

власти, повышение их заинтересованности

в эффективном управлении общественными финансами, поддержку

экономического развития территорий, проведение структурных реформ. Федеральный

бюджет на 2004 год должен стать первым шагом на пути реализации программы межбюджетных отношений.

На март 2005 г. даны предварительные данные на

основе данных о финансировании[10].

Из таблицы 2

видно, что профицит в 2004 году был равен

697,5 млрд. руб., а к марту 2005 года составил лишь 278,1 млрд. руб. Первичный профицит

на март 2004 г. составил лишь 903,0 млрд. руб., а в процентах ВВП Оценка ЭЭГ по

методике МВФ на март 2005 г. меньше по сравнению с 2004 г. на 0,7%. По отчету

Министерства Финансов первичный профицит на март 2005

г. составил также 2,8%, а на 2004 год – 5,4%.

В 2004 году продолжалась

реформа налоговой системы. Одновременно с проведением налоговой реформы

продолжается работа по дальнейшему укреплению системы налогового

администрирования, отмене экономически необоснованных и неэффективных налоговых льгот, повышению экономической заинтересованности

налогоплательщиков в своевременном и полном исполнении налоговых обязательств,

совершенствованию налогового контроля за правильностью применения цен в целях

налогообложения.

В соответствии с концепцией

среднесрочной программы страны в 2002 году в России завершилось формирование казначейской

системы исполнения государственного бюджета с последующим переходом к

казначейской системе исполнения консолидированного бюджета РФ и бюджетов

государственных внебюджетных фондов. В рамках этой концепции в стране должна

быть закончена работа по переводу бюджетных счетов предприятий и организаций в

территориальные органы казначейства.

Однако изменение конструкции

федерального бюджета требует осторожности. Во-первых, поэтому, что это –

грамотная, взвешенная, сбалансированная и согласованная конструкция. Во-вторых,

любые попытки изменения параметров бюджета неизбежно приведут к деформации

системы компенсационных мер субъектов Федерации, которые встроены в эту

конструкцию. В-третьих, технология формирования профицитного

бюджета уже достаточно отработана и изменять ее можно только на базе

теоретически и практически проработанной концепции

развития и совершенствования бюджетной

политики.

В области бюджетной политики

это предполагает достижение долгосрочного баланса между обязательствами властей в социально-экономической сфере и

возможностями их удовлетворения за счет текущей и будущей мобилизации

финансовых ресурсов общества.

Именно эта задача должна лежать в основе базовых

параметров федерального бюджета на среднесрочную и долгосрочную перспективу.

Заключение

Степень влияния государства

на экономику через механизм бюджетных отношений определяется целевой установкой

бюджетной политики и зависит, главным образом, от выбора ее приоритетов.

Проект федерального бюджета

на 2006 год обеспечивает сбалансированность доходов и расходов и формировался с

учетом проведения профицитной бюджетной политики,

ориентированной на выполнение обязательств по обслуживанию государственного

долга. Проект бюджета на 2006 год – социально ориентированный с приоритетными

направлениями, в число которых входит обеспечение оборонной безопасности

страны, судебная реформа, поддержка науки и образования. Рост расходов по этим

позициям значительно опережает другие направления расходования государственных

средств.

Внедрение программно-целевого принципа при

планировании и исполнении бюджета по статьям расходов. В рамках данного

направления будет разработана и внедрена система распределения бюджетных

средств по межведомственным программам, нацеленным на решение острых социальных

и экономических проблем. При этом для исключения простора для отраслевого лоббизма, будут установлены строго конкурентные принципы

отбора программ для бюджетного финансирования, внедрена система

институционального и индивидуального контрактирования

органов государственной власти и их сотрудников, установлена система оценки

эффективности осуществления программ. Исключительно важным в данной связи

является приоритет среднесрочного планирования, который позволил бы

зафиксировать источники и объемы финансирования программ на несколько лет,

чтобы избежать их недофинансирования в будущем.

В рамках совершенствования

методов осуществления закупок для государственных и муниципальных нужд будет

осуществлено разделение законодательного регулирования вопросов подряда для

государственных нужд и закупки товаров для государственных нужд. Будут приняты

меры для широкого распространения механизма государственного социального заказа

в целях обеспечения конкуренции за бюджетные средства при предоставлении

государственных и муниципальных услуг в сфере социальной защиты,

здравоохранения, образования и культуры с учетом особенностей функционирования

данных отраслей. Законодательство о закупках товаров для государственных нужд

будет усовершенствовано для создания необходимых условий для честной

конкуренции за бюджетные средства.

Будет осуществлено

совершенствование бюджетной отчетности для

установления полного охвата государственных и муниципальных операций с

бюджетными и внебюджетными средствами, а также повышения прозрачности операций

с бюджетными средствами.

С целью установление

объективных ориентиров для определения бюджетных ассигнований будет осуществлен

переход к нормативам минимально необходимого финансирования предоставления

государственных и муниципальных услуг от нормативов содержания сети учреждений

социальной сферы, а в дальнейшем - и по иным видам бюджетных расходов.

Важнейшими условиями эффективности такой системы нормативов являются принцип подушевого финансирования, когда возмещение государственных

и муниципальных услуг происходит в соответствии с количеством получателей этих

услуг и объемом оказанных им услуг, фиксирование доли софинансирования

нормативов из бюджетов различного уровня, определение граждан, предоставление

услуг которым должно осуществляться на безвозмездной основе и на основе

критериев нуждаемости и, наконец, обеспеченность нормативов достаточным уровнем

финансирования.

Совершенствование механизмов

казначейского исполнения и контроля за расходованием бюджетных средств и их

распространение на субфедеральный уровень.

В конечном итоге важно отметить следующее: даже при

том, что бюджетный дефицит и государственный долг - сами по себе не являются

катастрофичными явлениями, их увеличение может вести к серьезным негативным

последствиям не только экономического, но и чисто политического характера. Ведь

доверие народа к бюджетной системе, к бюджетному устройству страны определяет

доверие правительству, доверие проводимым реформам. Это доверие невозможно в

условиях несбалансированного бюджета - главного финансового документа страны, в

условиях растущего внутреннего и внешнего долга. И это должно, наконец,

привлечь пристальное внимание правительства, и проявиться в конкретных

результатах.

Итак, здесь были рассмотрены как теоретические

обоснования проведения фискальной политики, так и анализ практических действий

российского правительства в этой области.

На протяжении всего времени проведения реформ были

предприняты определенные попытки проведения целенаправленной экономической

политики, однако под давлением политических факторов ни одна из них не имела

того эффекта, на который можно было бы рассчитывать.

Если в области формирования более-менее рыночного

бюджета были достигнуты значительные успехи, то финансирование бюджетного

дефицита продолжает желать лучшего. До сих пор проводится кредитование ЦБ и

Сбербанком расходов правительства (в некоторые периоды Сбербанк с ЦБ были

главными держателями ГКО).

Список использованной

литературы

Законодательные акты

1. Федеральный закон от 24

декабря 2002 г. N 176-ФЗ "О федеральном бюджете на 2003 год"

2. Федерального закона от 30

декабря 2001 года № 194-ФЗ "О федеральном бюджете на 2002 год

3. Приказ Госналогслужбы РФ от

19 ноября 1998 г. N ГБ-3-09/303 "О бюджетной классификации Российской

Федерации"

4. ФЗ от 15 августа 1996 г. N

115-ФЗ "О бюджетной классификации Российской Федерации" (с

изменениями от 2, 26 марта 1998 г., 5 августа 2000 г., 8 августа 2001 г., 7 мая

2002 г.)

5. Федеральный

закон от 31 декабря 1999 г. N 227-ФЗ "О федеральном бюджете на 2000

год" (с изменениями от 10 июля, 5 августа, 25 декабря 2000 г., 30 декабря

2001 г.)

6. Бюджетное послание

Президента РФ Федеральному Собранию РФ «О бюджетной политике на 2005 год.»

// Финансы. - 2004 №5

с.3-6.

Учебники и публикации

7. Актуальные вопросы

формирования бюджета 2003 года (семинар В Репин). // Финансы

- 2002 -

№8 - с.16-20.

8. Астапов К.Л. Новые тенденции в

бюджетной и налоговой политике. // Финансы

- 2002 №10 - с.19-23.

9. Бюджетно-финансовая

политика: итоги и задачи. (Расширенное заседание коллегии Министерства финансов

РФ). // Финансы -

2002 №3 -

с.3-13.

10. Вахрин П.И. Бюджетная система

Российской Федерации - М: «Дашков и

Ко», 2002.

11. Воронин Ю. Приоритеты

бюджетной политики. // Экономист - 2002

- №6 -

с.53-63.

12. Гореглад В., Подпорина И. Ориентиры бюджетной политики. // Экономист

- 2000 -

№5 - с.53-60.

13. Дворкович "Государственная

финансовая политика", Вопросы экономики 2000 №4

14. Иохин В.Я. Экономическая теория:

Учебник. – М.: Юристъ, 2000. – 861с.

15. Краткосрочные

экономические показатели Российской Федерации /Госкомстат России.

- М., март, 2003

16. Курс экономической теории //

Под ред. Чепурина М.Н., Киселевой Е.А., Киров,

"АСА", 2002 г.

17. Налоговая система: реформы и эффективность // А.В. Аронов,

"Налоговый вестник", N 5, май 2001 г.

18. Налоговая политика не должна быть оторвана от практики //

"Российский налоговый курьер", N 21, ноябрь 2002 г.

19. Налоги и налоговая политика // А.С. Бахмуров,

"Российский налоговый курьер", N 7, июль 2000 г.

20. Райзберг Б.А., Лозовский Л.Ш.,

Стародубцева Е.Б. Современный экономический словарь. – М.: ИНФРА-М, 1997.

21. Российский статистический

ежегодник: Стат.сб./Госкомстат России. - М., 2002. -

стр. 660. Раздел:Международные сравнения

22. Рубченко М. "Возьму твою

ношу" Эксперт 2000 №30

23. Силуанов А.Г. Государственный бюджет

и экономическая политика в 2002 году

// Финансы -

2001 - №9

- с.3-6.

24. Финансы / Под ред. М.В.Романовского

и др. М: «Перспектива», «Юрайт», 2000.

25. Финансы. Денежное обращение.

Кредит: Учебник для вузов/ Под ред. Г. В. Поляка. - М.: Финансы, ЮНИТИ, 2001.

26. Финансы России: Стат.сб./Госкомстат России. - М., 2002.

[1] Лушин С.И. Государственные финансы в новых

условиях. // Финансы, 1998, № 5. - С. 7-8.

[2] Там

же, С. 8.

[3] Иохин В.Я. Экономическая теория: Учебник. – М.: Юристъ, 2000 с. 504.

[4] Курс

экономической теории /Рук. ант. кол. Сидорович А. В. - М., 1997

[5] Дворкович "Государственная финансовая политика",

Вопросы экономики 2000 №4. С. 7

[6] Астапов К.Л. Новые тенденции в бюджетной и налоговой

политике. // Финансы - 2002

№10 - с.19.

[7] Налоговая политика не должна быть

оторвана от практики // "Российский налоговый курьер", N 21, ноябрь

2002 г. с. 21.

[8]

Бюджетно-финансовая политика: итоги и задачи. (Расширенное заседание коллегии

Министерства финансов РФ). //

Финансы - 2002

№3 - с.3.

[9] Рубченко М. "Возьму твою ношу" Эксперт 2000 №30.

С. 5.

[10] Краткосрочные экономические показатели Российской Федерации

/Госкомстат России.

- М., март, 2003