Проведение комплексной диагностики конкретной организации с

целью повышения рентабельности

Содержание

Стр.

ГЛАВА 1. АНАЛИЗ ДЕЯТЕЛЬНОСТИ И СТРУКТУРЫ УПРАВЛЕНИЯ КГМУП «ЦЕНТРАЛЬНАЯ

ГОРОДСКАЯ АПТЕКА»................................................ 6

1.1. Общая характеристика

предприятия................................................................................. 6

1.2. Анализ организационной

структуры предприятия......................................................... 9

1.3. Анализ

производственно-хозяйственной деятельности предприятия........................ 14

ГЛАВА 2. СУЩНОСТЬ КОМПЛЕКСНОЙ ДИАГНОСТИКИ ОРГАНИЗАЦИИ 44

2.1. Понятие комплексной оценки

хозяйственной деятельности....................................... 44

2.2. Методика проведения комплексной

оценки деятельности предприятия................... 53

ГЛАВА 3. ПРОВЕДЕНИЕ КОМПЛЕКСНОЙ ДИАГНОСТИКИ КГ МУП

«ЦЕНТРАЛЬНАЯ ГОРОДСКАЯ АПТЕКА» С ЦЕЛЬЮ ПОВЫШЕНИЯ РЕНТАБЕЛЬНОСТИ.................................................................................... 75

3.1. Рекомендации по повышению

эффективности деятельности организации.............. 75

3.2 Значение итоговой рейтинговой

оценки финансового состояния организации........ 76

ЗАКЛЮЧЕНИЕ............................................................................................. 81

СПИСОК ЛИТЕРАТУРЫ............................................................................. 83

ВВЕДЕНИЕ

В настоящее время в нашей стране

достаточно сильно развита сеть торговых розничных предприятий. Подавляющее

большинство из них находятся в частной собственности, и главной целью их

деятельности является получение прибыли. Этим объясняется возросший интерес к

экономическому анализу деятельности предприятия. Современный экономический

анализ сильно отличается от того, который использовался в доперестроечный

период, когда главной целью анализа было выполнение планового задания. В

условиях рыночных отношений экономический анализ деятельности предприятия

позволяет руководителю и инвестору увидеть возможные пути наращивания прибыли,

а также ошибки в управлении капиталом организации.

В торговой сфере, где обращение

капитала происходит быстро, большое значение придается анализу товарных

операций, в том числе анализу товарооборота, который ведется в нескольких

направлениях и позволяет обнаружить недочеты в организации движения товаров,

расчетов с покупателями и поставщиками, управлении персоналом предприятия и

многих других сферах. На крупных торговых предприятиях организуются специальные

аналитические отделы, на мелких – роль аналитика отводится бухгалтеру.

Бухгалтер как никто другой подходит для выполнения этих функций, так как учет и

анализ непосредственно связаны между собой – именно данные бухгалтерского учета

и отчетности служат информационной базой для проведения экономического анализа.

Однако использованы могут быть только достоверные и полные данные

бухгалтерского учета, поэтому правильному ведению учета должно уделяться особое

внимание.

Свое место в сфере коммерческой

розничной торговли заняла и аптечная индустрия. Аптечные предприятия, как

мелкие, состоящие из одной торговой точки, так и крупные холдинги, объединяющие

в себе по 80-100 аптек, главной своей целью ставят увеличение прибыли. При

такой серьезной конкуренции повышение торговой наценки на продаваемые

медикаменты не приведет к росту прибыли, а, напротив, сократит реализацию

товара. Поэтому аптеки стремятся увеличить сумму реализации товаров, при этом

уменьшая цены и ускоряя товарооборот.

Экономический анализ

товарооборота любого предприятия, и аптеки в частности, позволяет увидеть

замедление оборачиваемости товаров, нецелесообразность структуры ассортимента

товаров, позволяет найти пути решения проблемы сезонного спада продаж, а также

выяснить влияние на изменение суммы товарооборота каждого из возможных

факторов.

Таким образом, вовремя

проведенный экономический анализ товарооборота, основанный на полных и

достоверных данных бухгалтерского учета и отчетности, в условиях рыночных отношений

является обязательным условием для успешной работы предприятия, стремящегося к

стабильно прибыльной деятельности, и тем более необходимым анализ показателей

товарооборота является для предприятий, имеющих свой целью расширение бизнеса и

увеличение прибыли.

Объект исследования: КГ МУП

«Центральная городская аптека», являющееся самостоятельным юридическим лицом и

имеющим в своем подчинении 3 хозрасчетных структурных подразделения.

Предмет исследования:

комплексная диагностика предприятия.

Проведение комплексной диагностики конкретной организации с

целью повышения рентабельности

Цель дипломной работы:

проведение комплексной диагностики конкретной организации с целью повышения

рентабельности.

Для осуществления цели работы

следует выполнить следующие задачи:

- рассмотреть понятие

комплексная оценка деятельности предприятия;

- проанализировать результаты

комплексной оценки деятельности предприятия;

- в процессе анализа выявить

существующие проблемы и дать рекомендации по их решению.

Структура работы. Работа состоит

из трех глав, введения и заключения.

Информационная и

методологическая база дипломной работы. При написании данной дипломной работы

были использованы законодательные акты (Гражданский Кодекс РФ, Налоговый Кодекс

РФ); нормативные документы рассматривающие порядок учета и анализ розничного

товарооборота; труды таких авторов как: Гореньков В.Ф., Николаева Г.А., Сухина

В.А. и др.); материалы периодических изданий (журналы «Бухгалтерский учет», «Консультант

бухгалтера»).

Объем работы. Работа выполнена

на 85 страниц основного текста, содержит 25 таблиц, 15 рисунков, список

библиографических источников из 33 наименований и приложения.

ГЛАВА 1. АНАЛИЗ ДЕЯТЕЛЬНОСТИ И СТРУКТУРЫ УПРАВЛЕНИЯ КГМУП «ЦЕНТРАЛЬНАЯ

ГОРОДСКАЯ АПТЕКА»

1.1. Общая

характеристика предприятия

Год образования аптечной сети

КГМУП "ЦГА" - 1982. В небольшом северном поселке Когалым,

расположенном в 1 тыс. км от города Тюмени и в 200 км северней Сургута, в

суровых климатических условиях, открылась первая производственная аптека. Шли

годы, рос красивейший северный город, открывались новые аптеки,

совершенствовалось лекарственное обеспечение. Ныне г. Когалым называют

жемчужиной Западной Сибири, а производственная аптека превратилась в аптечную

сеть КГМУП "ЦГА".

В ее состав входят три аптеки, в

том числе: одна производственная и одна аптека с круглосуточным режимом работы,

а также магазин "Оптика", имеющий прекрасно оснащенный кабинет

оптомегрии. Мелкорозничная сеть КГМУП "ЦГА" состоит из 4-х аптечных

пунктов и 2-х аптечных киосков.

Все аптеки связаны единой

информационной компьютерной сетью, располагают современной

материально-технической базой и оборудованием, позволяющим поставить

лекарственное обеспечение на высокий уровень. Активно внедряются новые

современные формы обслуживания населения.

В ассортименте аптек и аптечных

пунктов предприятия представлено свыше 5 тысяч наименований лекарственных

средств, предметов ухода, БАДов, парафармации и т.д.

Целями создания

КГ МУП "Центральная городская аптека" являются:

-

обеспечение населения, лечебно-профилактических учреждений, иных

предприятий лекарственными средствами, изделиями медицинского назначения и

другими товарами, разрешенными к отпуску из аптечных организаций;

-

методическое

руководство и контроль по вопросам производственно-фармацевтической деятельности

аптечных учреждений города независимо от их форм собственности;

-

получение

прибыли.

Основные виды

деятельности:

-

закуп, хранение

лекарственных средств, изделий медицинского назначения и других товаров,

разрешенных к отпуску из аптечных организаций;

-

изготовление

всех видов лекарственных форм;

-

обработка,

переработка, фасовка, упаковка лекарственных средств;

-

контроль

качества лекарственных средств;

-

реализация

лекарственных средств, изделий медицинского назначения и других товаров,

разрешенных к отпуску из аптек, населению по рецептам и без рецептов врача;

-

реализация

лекарственных средств, изделий медицинского назначения и иных товаров,

разрешенных к отпуску из аптек, другим покупателям для целей конечного

потребления;

-

методическое

руководство и контроль по вопросам производственно-фармацевтической

деятельности аптечных учреждений города независимо от их форм собственности.

Все осуществляемые виды

деятельности должным образом пролицензированы и просертифицированы.

Уставный капитал КГ МУП "Центральная городская

аптека" составляет 27993 руб.

Как и во всех северных городах,

путь развития предприятия был сложным и тернистым- В 1993 году аптечная сеть г.

Когалыма одна из первых в Тюменской области предпочла перейти из

государственной в муниципальную форму собственности. Стратегически важно было в

новых сложных условиях, сохранив аптечную сеть единой.

Время подтвердило правильность

нашего выбора- Поставленная цель была достигнута. Предприятие работает с

прибылью с 1996 года. Благодаря правильно проводимой финансово-экономической

политике товарооборот предприятия ежегодно растет.

КГМУП "ИГА"

обслуживает лечебную сеть города с многопрофильным стационаром на 336 коек и

поликлиникой на 555,8 тыс. посещений в год. Кроме этого аптеки обслуживают 10

общеобразовательных школ, 13 дошкольных учреждений, более 20 здравпунктов и

прочие организации.

В течение всего периода развития

и жизни аптечной сети существует рецептурно-производственный отдел, который

занимается изготовлением лекарств по рецепту врачей для населения и ЛПУ. Затраты

на организацию и производство не окупаются, но позволяют сохранить

индивидуальный подход к больному и остаться доступными всем слоям населения.

Важным направлением работы

нашего предприятия является обеспечение лекарственными: средствами льготных

категорий граждан, как. по Федеральной, так и по окружной программам.

В течение последнего ряда лет

КГМУП "ЦГА" постоянно оказывает посильную разнообразную гуманитарную

помощь в своем регионе и за его пределами.

Основной задачей КГМУП

"ЦГА" является обеспечение населения и лечебно-профилактических

учреждений современными и высокоэффективными лекарственными средствами

промышленного производства или изготовленными по рецепту врачей. Укрепление

здоровья нации и каждого человека в отдельности - основная миссия коллектива.

Сегодня коллектив КГМУП "ЦГА" составляет 109 человек, из них

35 провизоров и 28 фармацевтов. Большинство из них приехали в г. Когалым

молодыми специалистами и продолжают трудиться по сей день. Следование священным

заповедям фармацевта, в основе которых лежат гуманность и стремление прийти на

помощь - основа культурно-профессиональных традиций предприятия.

Ежегодно разрабатываются

мероприятия, направленные на создание безопасных условий труда, на сохранение

жизни и здоровья сотрудников предприятия.

За долголетний и добросовестный

труд, за большой вклад в экономическое и социальное развитие коллектив в честь

70-летия Ханты-Мансийского автономного округа был награжден Почетным знаком,

вручено две благодарности Заместителя Председателя Правительства ХМАО за

развитие аптечной службы, достигнутые успехи в деле лекарственной помощи

населению. Два специалиста награждены Почетными грамотами МЗ РФ, один

специалист - Нагрудным знаком "Отличник здравоохранения".

1.2. Анализ

организационной структуры предприятия

Руководитель унитарного

предприятия (директор, генеральный директор) является единоличным

исполнительным органом унитарного предприятия. Руководитель унитарного

предприятия назначается собственником имущества унитарного предприятия.

Руководитель унитарного предприятия подотчетен собственнику имущества

унитарного предприятия.

Руководитель унитарного

предприятия действует от имени унитарного предприятия без доверенности, в том

числе представляет его интересы, совершает в установленном порядке сделки от

имени унитарного предприятия, утверждает структуру и штаты унитарного

предприятия, осуществляет прием на работу работников такого предприятия,

заключает с ними, изменяет и прекращает трудовые договоры, издает приказы,

выдает доверенности в порядке, установленном законодательством.

Руководитель унитарного

предприятия организует выполнение решений собственника имущества унитарного

предприятия.

Руководитель унитарного

предприятия не вправе быть учредителем (участником) юридического лица, занимать

должности и заниматься другой оплачиваемой деятельностью в государственных

органах, органах местного самоуправления, коммерческих и некоммерческих

организациях, кроме преподавательской, научной и иной творческой деятельности,

заниматься предпринимательской деятельностью, быть единоличным исполнительным

органом или членом коллегиального исполнительного органа коммерческой

организации, за исключением случаев, если участие в органах коммерческой

организации входит в должностные обязанности данного руководителя, а также

принимать участие в забастовках.

Руководитель унитарного

предприятия подлежит аттестации в порядке, установленном собственником

имущества унитарного предприятия.

Руководитель унитарного

предприятия отчитывается о деятельности предприятия в порядке и в сроки, которые

определяются собственником имущества унитарного предприятия.

В случаях, предусмотренных

федеральными законами и изданными в соответствии с ними правовыми актами, в

унитарном предприятии могут быть образованы совещательные органы (ученые,

педагогические, научные, научно-технические советы и другие). Уставом

унитарного предприятия должны быть определены структура таких органов, их

состав и компетенция.

В подчинении КГ МУП

"Центральная городская аптека" находятся структурные хозрасчетные

подразделения: аптека № 135 (II

категория), аптека № 200 (I

категория), аптека № 406 (I

категория).

Подразделения ведут свою хозяйственную деятельность

на основании Положений, утвержденных руководителем КГ МУП "Центральная

городская аптека" и выданных им доверенностей. У подразделений открыты

текущие счета в банке. Согласно выданных доверенностей от КГ МУП

"Центральная городская аптека", они имеют право заключать договоры на

поставку товара, договоры на коммунальные и другие услуги, вести расчеты по договорам, а также начислять

и перечислять налоговые платежи, получать с текущего счета денежные средства на

выплату заработной платы.

В состав КГ МУП "Центральная

городская аптека" входят три аптеки I категории, одна аптека II категории, восемь аптечных пунктов I категории, пять аптечных киосков и

централизованная бухгалтерия. Структура предприятия представлена на рис.1.

Рис.1

Организационная структура

Штат сотрудников КГ МУП

"Центральная городская аптека" насчитывает 109 человека. КГ МУП

"Центральная городская аптека" является крупнейшей аптекой города,

расположена в арендуемом помещении общей площадью 689 м2, в т.ч.

торговая площадь 70 м2.

В каждой аптеке есть

отдел готовых лекарственных форм, осуществляющий продажу лекарственных средств

по рецептам и без рецептам врача. Кроме того, в аптеках № 97, № 200 и № 406

ОГЛФ ведет выдачу медикаментов и ИМН по льготным и бесплатным рецептам врача.

Льготный и бесплатный отпуск осуществляется по Областной программе «Доступные

лекарства» на основании договора с ТФОМСом Тюменьской области, а также по Федеральной программе лекарственного

обеспечения пострадавших при ликвидации аварий на Чернобыльской АЭС и ПО

«Маяк». Отпущенные по этим программам медикаменты оплачиваются ТФОМСом и Отделением

Федерального Казначейства на основании предъявленных счетов. Счета

предъявляются за каждую декаду работы.

Рецептурный отдел

осуществляет продажу медикаментов и ИМН без рецепта врача, а также занимается

изготовлением лекарственных средств по рецептам врача для населения и

лечебно-профилактических учреждений города.

КГ МУП "Центральная

городская аптека" имеет обширную сеть аптечных пунктов (которые находятся

в больницах и поликлиниках) и аптечных киосков (которые находятся в магазинах

города). Это позволяет лучше обеспечивать население медикаментами, даже в

удаленных поселках и пригородах.

Аптечные пункты и киоски не

имеют права отпускать медикаменты без рецептов врача, особенно

сильнодействующие препараты.

Задачей централизованной

бухгалтерии является ведение хозяйственных операций КГ МУП "Центральная

городская аптека" и обобщение финансовых результатов ее структурных

подразделений.

Централизованная бухгалтерия

представлена 6 специалистами: главный бухгалтер, заместитель главного

бухгалтера, 3 бухгалтера и 1 старший кассир.

Форма ведения бухгалтерского

учета – журнально-ордерная. Работа бухгалтерии частично автоматизирована: с

помощью компьютерной программы осуществляется начисление заработной платы, а

также оформление платежных документов и составление кассовых документов и

кассовых отчетов.

В КГ МУП

"Центральная городская аптека" начисление заработной платы работникам

производится по повременной системе.

Оклады работникам

назначаются в соответствии в занимаемой должностью и категорией по Единой

Тарифной Сетке работников здравоохранения. Кроме оклада и районного

коэффициента производится доплата за работу в праздничные дни, за работу в

ночное время, а также по итогам работы за месяц определяется размер ежемесячной

премии, по итогам работы за год – размер ежегодной премии.

Работники также получают

при уходе в отпуск материальную помощь в размере оклада, материальную помощь к

праздникам 8 марта (из 92 работников 90 – женщины), День медицинского

работника, Новый год и т.д.

Расчет зарплаты

производится с помощью компьютерной программы, отражается в лицевых счетах

работников.

В настоящее время

положение предприятия достаточно стабильное,

задолженности по заработной плате перед персоналом, по налогам перед

бюджетом нет.

В настоящее время

аптечные предприятия в вопросах бухгалтерского учета и налогообложения обязаны

руководствоваться общим для всех отраслей законодательством. Но в ведении

бухгалтерского учета в аптеке существуют свои нюансы, это обусловлено

спецификой деятельности аптечного учреждения.

В первую очередь это контроль за

хранением и оборотом товара на складах и в отделе запасов. В среднем в аптеке

номенклатура товара насчитывает около 3000 наименований. Вести количественный

учет каждого наименования возможно лишь при использовании специальной

компьютерной программы, в которой учитывается поступление и расход

медикаментов, в том числе и по разным ценам (если один и тот же медикамент

поступает от разных поставщиков или в разное время). Такие программы имеются в

основном на крупных оптовых или мелкооптовых аптечных предприятиях.

Обычно в аптеке на

количественном учете состоят только группы лекарственных средств, занесенные в

«Список ППКН». К ним относятся сильнодействующие, ядовитые, наркотические

препараты, а также спирт, которые хранятся в специально оборудованных

помещениях, отпускаются только по рецепту врача, и учет которых ведется в

специальных карточках учета.

В конце каждого месяца

материально-ответственные лица проводят инвентаризацию товара, относящемуся к

«Списку ППКН». По остальному товару количественный учет не ведется.

1.3. Анализ

производственно-хозяйственной деятельности предприятия

Анализ

производственно-хозяйственной деятельности предприятия начнем с анализа

товарооборота, затем проанализируем показатели финансового состояния

предприятия, анализ кадров.

Анализ товарооборота принято

начинать с анализа товарооборота в динамике. Данные о динамике розничного

товарооборота КГ МУП "Центральная городская аптека" за 2002-2004 гг.

представлены в табл. 1.

Таблица

1

Динамика

розничного товарооборота за 2002-2004 гг.

|

Годы

|

Фактический

розничный товарооборот

|

Цепные

темпы роста товарооборота, %

|

Базисные

темпы роста товарооборота, %

|

|

В

действую-щих ценах

|

В

сопостави-мых ценах

|

В

действую-щих ценах

|

В

сопоста-вимых ценах

|

В

действу-ющих ценах

|

В

сопоста-вимых ценах

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

2002

|

33060,7

|

33060,7

|

100

|

100

|

100

|

100

|

|

2003

|

39261,2

|

33845,8

|

118,8

|

102,4

|

118,8

|

102,4

|

|

2004

|

52448,5

|

44074,4

|

133,6

|

130,2

|

158,6

|

133,3

|

Средний индекс роста цен в 2003

году по сравнению с 2002 годом составил 1,16 или 116%; в 2004 году по сравнению

с 2003 годом – 1,19 или 119%.

Данные таблицы показывают, что

последние три года темпы роста розничного товарооборота увеличиваются: в 2003

году рост товарооборота составил 118,8%, а в 2004 году – 133,6. Это связано с

тем, что цены на реализуемые медикаменты выросли в 2003 г. по сравнению с 2002

г., но меньше, чем в 2004 г. по сравнению с 2003 г. Однако большая

положительная динамика товарооборота обусловлена не только ростом цен, но и

увеличением количества реализованных товаров. Если в 2003 г. это количество

увеличилось только на 2,4%, то в 2004 г. увеличение составило уже 30,2%. Такие

высокие темпы роста физического объема товарооборота свидетельствуют об

увеличении числа торговых точек, правильном ведении ценовой и маркетинговой

политики.

За три года розничный

товарооборот возрос на 58,6% (в действующих ценах) или на 19387,8 тыс.руб. Этот

прирост на 33,3% произошел за счет увеличения количества реализованных товаров,

что составило 11013,7 тыс.руб. Также прирост товарооборота за 2002-2004 гг. был

обусловлен на 25,3% увеличением цен на медикаменты и ИМН, прирост составил

8374,1 тыс.руб.

Таким образом, можно выделить

положительную тенденцию: товарооборот за 2002-2004 гг. увеличился на 19387,8

тыс.руб., и этот прирост более чем на 57% обусловлен физическим увеличением

товарооборота, то есть ростом количества проданных товаров.

Анализ

товарооборота по составу проводится по отдельным видам товарооборота. У КГ

МУП "Центральная городская аптека"

товарооборот имеет следующие виды: розничный товарооборот (реализация

медикаментов населению за наличный расчет); продажа медикаментов юридическим

лицам и Лечебно-профилактическим учреждениям; стоимость медикаментов,

отпущенных по рецепту врача на бесплатных и льготных основаниях (оплаченные

ТФОМСом и ОФК); изготовление экстемпорально лекарственных средств.

Состав товарооборота за 2003-2004 годы представлен

в табл. 2.

Таблица 2

Состав розничного товарооборота КГ МУП "Центральная городская

аптека" за 2003-2004 гг.

тыс.руб.

|

Год

|

Общая сумма реали-зации (тыс. руб.)

|

Реализация населению

|

ТФОМС и ОФК

|

Покупатели – юр.лица и ЛПУ

|

Изготовление лек.средств

|

|

тысяч

рублей

|

%

|

Тысяч

рублей

|

%

|

тысяч

рублей

|

%

|

тысяч

рублей

|

%

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

2003

|

39261

|

26463

|

67,7

|

1962

|

5

|

10735

|

27

|

101

|

0,3

|

|

2004

|

52449

|

38285

|

73

|

2103

|

4

|

11913

|

23

|

148

|

0,3

|

Данные таблицы показывают, что большую часть

выручки от реализации КГ МУП "Центральная городская аптека" получает

от населения в виде наличной выручки. За анализируемый период выросла сумма и

доля наличной выручки от реализации медикаментов. Снизилась доля товарооборота,

получаемого в виде безналичной платы за медикаменты от ЛПУ и других юридических

лиц, в том числе и ТФОМСа и ОФК. Сумма выручки, полученной в виде тарифа за

изготовление лекарственных средств выросла, но доля ее в общей сумме выручки

осталась на том же уровне.

Из этого следует, что предприятие меньше стало

зависеть от выплат своих дебиторов, и получает денежные средства из более

стабильного источника – ежедневной торговой выручки аптеки и аптечных пунктов и

киосков. Кроме того, покупателям – ТФОМСу и ОФК и иногда юридическим лицам и

ЛПУ товар отпускается с отсрочкой платежа, а это ведет к замедлению

оборачиваемости оборотных активов. Увеличение доли реализации товаров за

наличный расчет без отсрочки платежа – безусловно положительная тенденция.

Следующим пунктом анализа товарооборота является

анализ товарно-групповой структуры товарооборота аптеки.

Всего ассортимент КГ МУП "Центральная

городская аптека" насчитывает 2681 наименование, это позволяет ей иметь

товарооборот около 4,5 млн.руб. в месяц. В 2002 г. ассортимент насчитывал 1957

наименований, а средний товарооборот за месяц был 3,8 млн.руб.

Весь ассортимент аптеки делится на группы по

влиянию на товарооборота предприятия:

группа А составляет 75% всего товарооборота,

группа В – 15%,

группа С – 10%.

В свою очередь группа А делится на три подгруппы,

каждая имеет долю в товарообороте 25%, однако содержит разное число

наименований, то есть в группу А1 входят самые дорогостоящие медикаменты, а в

группу С – самые дешевые.

Распределение аптечного

ассортимента по влиянию на товарооборот за 2003-2004 гг. представлены в

таблицах 3-4.

Таблица

3

Распределение аптечного ассортимента по влиянию на

товарооборот за 2003 г.

|

Группа

|

Доля в ТО (%)

|

Число наименований

|

Доля от общего числа наименований (%)

|

Средняя доля в ТО одного наименования (%) (от и до)

|

|

1

|

2

|

3

|

4

|

5

|

|

А1

|

25

|

32

|

1,65

|

0,446

(1,63-0,23)

|

|

А2

|

25

|

106

|

5,41

|

0,150

(0,23-0,09)

|

|

А3

|

25

|

321

|

16,40

|

0,054

(0,09-0,04)

|

|

В

|

15

|

477

|

24,38

|

0,022

(0,03-0,01)

|

|

С

|

10

|

1021

|

52,16

|

0,008

(0,01-0,004)

|

Таблица

4

Распределение аптечного ассортимента по влиянию на товарооборот за 2004 г.

|

Группа

|

Доля в ТО (%)

|

Число наименований

|

Доля от общего числа наименований (%)

|

Средняя доля в ТО одного наименования (%) (от и до)

|

|

А1

|

25

|

56

|

2,09

|

0,446 (1,63-0,23)

|

|

А2

|

25

|

167

|

6,23

|

0,150 (0,23-0,09)

|

|

А3

|

25

|

466

|

17,38

|

0,054 (0,09-0,04)

|

|

В

|

15

|

696

|

25,96

|

0,022 (0,03-0,01)

|

|

С

|

10

|

1296

|

48,34

|

0,008 (0,01-0,004)

|

За анализируемый период ассортимент аптеки вырос на

724 наименования, в среднем на 700 тыс.руб. в месяц увеличилась сумма

реализации. По данным таблиц 3.5. и 3.6. видно, что за это время изменилась и

структура ассортимента: больше стало закупаться и реализовываться дорогостоящих

медикаментов. Из этого можно сделать несколько выводов:

1. Аптека имеет больше постоянных, а не транзитных

покупателей, это позволяет ей закупать дорогостоящий товар без боязни не

реализовать его.

2. Аптека за анализируемый период наладила связи с

такими поставщиками, которые предоставляют товар на условиях коммерческого

кредита, то есть считают КГ МУП "Центральная городская аптека"

платежеспособным и честным контрагентом.

3. Увеличилась

платежеспособность населения города и его желание заботится о своем здоровье и

здоровье своих близких, что многие аналитики фармации называют одним из главным

показателей хорошего благосостояния граждан.

Средний вклад в товарооборот аптеки одного

наименования равен 0,037%, но он крайне неравнозначен: из 2681 только 6

наименований дают более 1%, семь – от 0,5 до 1%, 36 наименований формируют от

0,25 до 0,5%; 173 наименования обеспечивают от 0,1 до 0,25%, каждое из остальных

2459 наименований дает менее 0,1% объема продаж. Из десяти первых наименований

только 5 относятся к лекарственным средствам, два – к биологически активным

добавкам к пище (БАД), и три – к измерителям артериального давления. На

основании чего можно сделать вывод, что в ассортимент целесообразно включать

БАД и медицинские приборы, доля которых в общем ассортименте аптеки за

анализируемый период выросла соответственно с 3,0 до 5,1%, и с 2,6 до 4,93%.

Однако, медикаменты, обеспечивающие наибольший вклад в товарооборот имеют

наиболее низкую скорость реализации – по 0,36 упаковки в день. Из этого

следует, что дорогостоящие наименования, существенно влияющие на товарооборот,

вводить в ассортимент рационально, даже если они реализуются по несколько

упаковок в месяц. Но трудность формирования ассортимента дорогостоящих

наименований определяется условиями их закупок у дистрибьютора и наличием

оборотных средств у аптеки. При возможности получения дорогостоящих

наименований на условиях товарного кредита целесообразно вводить их в

ассортимент, особенно на волне интенсивной рекламы в СМИ и при активной

поддержке фирм-производителей.

Таким образом, в 2004 году по сравнению с 2003

годом КГ МУП "Центральная городская аптека" улучшила и расширила свой

ассортимент. Увеличение доли дорогостоящих, но медленно реализующихся

медикаментов и изделий медицинского назначения позволило увеличить сумму

реализации и обеспечило рост физического товарооборота. Также аптека наладила

более тесные партнерские отношения с поставщиками, что позволило получать дорогостоящие медикаменты с отсрочкой

платежа.

Данные для анализа ритмичности и сезонности

реализации товаров представлены в таблице 5.

Данные таблицы свидетельствуют о неритмичном

развитии товарооборота. Наибольшая торговая выручка наблюдается в 4 квартале,

наименьшая в 2003 г. – в 3 квартале, в2004 г. – в 1 квартале года.

Наибольший прирост достигнут во втором квартале – 155,0%. Товарооборот

развивался неритмично и по кварталам года распределялся неравномерно. Это

связано с сезонностью товарооборота аптеки. Наибольшее количество выручки

приходится в пик «сезонных заболеваний» - осень и зима, наименьшее – летний

период.

Таблица 5

Розничный товарооборот КГ МУП "Центральная городская аптека" по

кварталам за 2003-2004 гг.

|

Кварталы

|

2003 год

|

2004 год

|

Отклонение в сумме

|

2004 г. в % к 2003 г.

|

|

Сумма, тыс.руб.

|

Удельный вес

|

Сумма, тыс.руб.

|

Удельный вес

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

I

|

9707

|

24,7

|

11461

|

21,8

|

+1754

|

118,1

|

|

II

|

9123

|

23,3

|

14139

|

27,0

|

+5016

|

155,0

|

|

III

|

9068

|

23,1

|

12749

|

24,3

|

+3681

|

140,6

|

|

IV

|

11363

|

28,9

|

14099

|

26,9

|

+2736

|

124,1

|

|

Всего

за год

|

39261

|

100,0

|

52448

|

100,0

|

+13187

|

133,6

|

Данные

товарного баланса КГ МУП "Центральная городская аптека" представлены

в табл. 6.

Таблица

6

Данные для товарного баланса КГ МУП "Центральная городская

аптека" за 2003-2004 гг.

|

Слагаемые товарного баланса

|

2003 год, тыс.руб.

|

2004 год, тыс.руб.

|

|

1

|

2

|

3

|

|

Запасы товаров на начало года

Поступление товаров

|

2026

41064

|

3825

52638

|

|

Всего в приходе с остатком

Реализация товаров в розницу

Прочее выбытие товаров

|

43090

39261

4

|

56463

52448

3

|

|

Итого в расходе

Запасы товаров на конец года

|

39265

3825

|

52451

4012

|

|

Всего в расходе с остатком

|

43090

|

56463

|

Таблица 7

Исчисление объема розничного товарооборота КГ МУП "Центральная

городская аптека" при различных алгебраических слагаемых товарного баланса

|

№ рас-чета

|

Обозначение

|

Числовое обозначение алгебраических слагаемых товарного баланса

|

|

NзапI

|

Nn

|

Nвыб

|

NзапII

|

Np

|

|

1

|

Nзап0 + Nп0 – Nвыб0

– Nзап0 = Nр1

|

2026

|

41064

|

4

|

3825

|

39261

|

|

2

|

Nзап1 + Nп0 – Nвыб0

– Nзап0 = Nр2

|

3825

|

41064

|

4

|

3825

|

41060

|

|

3

|

Nзап1 + Nп1 – Nвыб0

– Nзап0 = Nр3

|

3825

|

52638

|

4

|

3825

|

52634

|

|

4

|

Nзап1 + Nп1 – Nвыб1

– Nзап0 = Nр4

|

3825

|

52638

|

3

|

3825

|

52635

|

|

5

|

Nзап1 + Nп1 – Nвыб1

– Nзап1 = Nр5

|

3825

|

52638

|

3

|

4012

|

52448

|

На сумму розничной реализации товаров повлияли

изменения различных элементов товарного баланса следующим образом:

Начального запаса товаров +1799

Поступления товаров +11574

Прочего выбытия товаров +1

Конечный запас товаров -187

Общее отклонение +13187

Кроме конечного запаса товаров, все показатели

оказали положительное влияние на изменение суммы реализации на +13187 тыс.руб.

Наибольшее влияние оказало увеличение поступления товаров, рост товарооборота

на 88% произошел из-за увеличения закупа товара.

Запасы товаров на начало периода выросли и это на

14% обеспечило рост суммы реализации. Отрицательное влияние оказало только

увеличение запаса товаров на конец года, это снизило товарооборот на 1,4%.

Сумма прочего выбытия товаров и в том и в другом

году была незначительной, но и ее снижение помогло повысить товарооборот.

Данные для исчисления скорости товарооборота КГ МУП

"Центральная городская аптека" за 2003-2004 гг. представлены в

табл. 10.

Таблица 8

Данные для исчисления скорости товарооборота в динамике за

2003-2004 гг.

|

Период

|

Выручка от реализации

|

Средние остатки товара

|

Средне-дневная выручка

|

Коэф. товаро-оборачи-ваемости

|

Сумма запасов по формуле 3+1

|

|

Руб.

|

дней

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

I

квартал 2003

|

9706791

|

3183329

|

29,5

|

107853

|

3,05

|

431412

|

|

II

квартал 2003

|

9123154

|

3455068

|

34

|

101368

|

2,64

|

405472

|

|

III

квартал 2003

|

9068168

|

3629030

|

36

|

100757

|

2,50

|

403028

|

|

IV

квартал 2004

|

11363071

|

4364040

|

34,5

|

126256

|

2,60

|

505024

|

|

I квартал 2004

|

11461202

|

5115380

|

40

|

127347

|

2,24

|

509388

|

|

II квартал 2004

|

14139242

|

5449640

|

35

|

157103

|

2,59

|

628412

|

|

III квартал 2004

|

12748810

|

5691452

|

40

|

141653

|

2,24

|

566612

|

|

IV квартал 2004

|

14099286

|

6037825

|

38,5

|

156659

|

2,34

|

626636

|

Рост выручки от

реализации, который наблюдается в анализируемом периоде, мог бы привести к

ускорению оборачиваемости запасов, однако, этому помешало постоянное увеличение

суммы товарных запасов. Скорость товарооборота снизилась с 3,05 раз в квартал

до 2,34 раз. Небольшое ускорение товарооборота

наблюдается в периоды сезонного подъема продаж, то есть в IV квартале.

Рекомендуемая сумма среднедневного запаса товаров

на аптечном предприятии рассчитывается по формуле 3+1, то есть сумма запасов

должна быть равна сумме выручки за 4 рабочих дня. Однако, как видно из таблицы

9, фактическая сумма запасов во много раз превышает рекомендуемую.

Следовательно, именно неоправданно большая сумма товарных запасов привела к

замедлению товарооборачиваемости. Предприятию следует оптимизировать работу

отдела запасов и уменьшить сумму запасов, но так, чтобы это не привело к

дефектуре.

На товарооборот предприятия также влияют трудовые

факторы: численность работников, организация и производительность труда.

Данные для проведения факторного анализа

представлены в табл. 9.

Таблица 9

Изменение

численности работников и выработки за 2003-2004 гг.

|

Период

|

Розничный товарооборот, тыс.руб.

|

Среднесписочная численность работников

|

Выработка, руб/чел

|

|

2003 год

|

39261

|

95

|

413274

|

|

2004 год

|

52448

|

92

|

570087

|

Общее изменение товарооборота составило +13187

тыс.руб. За счет уменьшения количества работников товарооборот КГ МУП

"Центральная городская аптека" снизился на 1240 руб. Однако, за счет

увеличения выработки на одного работника товарооборот увеличился на 14427

тыс.руб.

Данные для факторного анализа

представлены в табл. 10.

Таблица

10

Данные

для проведения факторного анализа товарооборота за 2003-2004 гг.

|

Показатели

|

2003

год

|

2004

год

|

|

1

|

2

|

3

|

|

Сумма

реализации, тыс.руб.

|

39261

|

52448

|

|

Площадь

торгового зала, м2

|

70

|

70

|

|

Нагрузка

на 1 м2 торговой площади

|

560

|

749

|

|

Среднегодовая

стоимость основных фондов, тыс.руб.

|

1785

|

1940

|

|

Фондоотдача

|

22

|

27

|

Товарооборот увеличился на 13187

тыс.руб. Площадь торгового зала не изменилась и не оказала никакого влияния на

увеличение товарооборота, следовательно, реализация выросла за счет увеличения

нагрузки на 1м2 торговой площади на 13187 тыс.руб.

Среднегодовая стоиомсть основных

средств выросла на 155 тыс.руб., это повлекло за собой увеличение товарооборота

на 3417 тыс.руб. Фондоотдача также выросла, и увеличила товарооборот на 9770

тыс.руб. То есть, использование основных фондов велось правильно и помогло

увеличить общую сумму продаж.

Таким образом, при проведении

анализа товарооборота выявлены следующие положительные моменты:

1)

Сумма товарооборота увеличивается, при чем не за счет

инфляционного роста цен, а за счет увеличения количества проданных товаров.

Динамика товарооборота составила 158,8%.

2)

В составе

товарооборота выросла доля и сумма наличной выручки от реализации, то есть КГ

МУП "Центральная городская аптека"

стало меньше зависеть от поступления денежных средств от своих покупателей.

Основная часть товарооборота (73%) – это стабильная ежедневная наличная

торговая выручка.

3)

Расширение ассортимента наименований за анализируемый

период позволило аптеке увеличить сумму реализации. Произошло увеличение доли

дорогостоящих наименований в ассортименте, которые, хоть и имеют низкую скорость реализации, однако вносят ощутимый вклад

в товарооборот (более 1%). Эти наименования аптека получает на условиях

бесплатного коммерческого кредита, что позволяет не поддерживать цены на низком

уровне.

4)

Товарооборот развивается неритмично. Наибольшую выручку

предприятие имеет в период «сезонных заболеваний» - в IV квартале года. Спад продаж

наблюдается в летний период.

5)

При проведении факторного анализа товарооборота

выяснилось, что увеличение суммы продаж на 88% было обусловлено увеличением

суммы закупок товаров и на 14% увеличением суммы начальных товарных запасов.

Также положительное влияние на товарооборот оказали следующие показатели:

увеличение выработки на 1 работника аптеки на 156,8 тыс.руб/чел.; рост

среднегодовой стоимости основных средств; увеличение фондоотдачи основных

средств; увеличение нагрузки на 1м2 торговой площади.

Кроме безусловно

положительной тенденции к увеличению суммы товарооборота и других рассмотренных

выше показателей, в процессе анализа выявлено замедление товарооборачиваемости,

что является отрицательным фактором. Коэффициент товарооборачиваемости снизился

на 0,81 дня, это повлекло за собой снижение товарооборота. Замедление

товарооборачиваемости произошло из-за неоправданно большой суммы товарных

запасов.

Проведем анализ динамики состава

и структуры имущества.

Анализ динамики состава и

структуры имущества дает возможность установить размер абсолютного и

относительного прироста или уменьшения всего имущества и отдельных его видов.

Прирост (уменьшение) свидетельствует о расширении (сужении) деятельности

предприятия. В таблице 11 представлены состав и структура имущества КГ МУП

"Центральная городская аптека" за 2003-2004 годы.

На начало анализируемого периода

основная часть имущества предприятия была сосредоточена во внеоборотных активах

(30,2%) и наименее мобильной части оборотных активах – запасах предприятия

(55,7%). Уровень дебиторской задолженности очень низок (3,04%).

В середине анализируемого периода (на

01.01.04 г.) можно увидеть положительные сдвиги: уменьшение доли внеоборотных

активов на 6,5%, небольшое увеличение доли дебиторской задолженности – на

1,56%. Однако, доля запасов возросла на 4,9%.

За весь анализируемый период

произошли следующие изменения в составе и структуре имущества:

1) Общая стоимость имущества предприятия

увеличилась на 4490708 руб, или на 45%.

Это указывает на значительное расширение деятельности предприятия.

2) Оборотные

средства в составе имущества возросли на

4218465 руб. или на 42%. Удельный вес оборотных средств также увеличился на

10,9%. Запасы предприятия увеличились на 1909297 руб., однако, их удельный вес

сократился с 55,7% до 50%. Сумма дебиторской задолженности возросла на 2438629

руб. или на 30%. В структуре имущества дебиторская задолженность стала занимать

на 23,16 пункта больше.

3) Сумма денежных средств

уменьшилась на 24202 руб., удельный вес денежных средств сократился на 4,2

пункта.

4) Внеоборотные активы увеличились

на 272243 руб. однако их удельный вес сократился на 10,9%.

На конец анализируемого периода

основная часть активов по-прежнему сосредоточена в запасах предприятия, однако,

удельный вес их составляет 50%. Дебиторская задолженность составляет 26,2%

всего имущества, внеоборотные активы – только 19,3%.

Таким образом, можно выявить

наличие благоприятной тенденции: увеличение имущества КГ МУП "Центральная

городская аптека" за 2003-2004 годы произошло за счет увеличения доли

оборотных активов, что увеличивает финансовую стабильность предприятия,

определяет стремление предприятия к ускорению оборачиваемости всех активов и

создает благополучные условия для финансовой деятельности предприятия.

Рассмотрим анализ состояния

основных средств.

Состояние основных

средств КГ МУП "Центральная городская аптека" характеризуется в табл.

10.

Таблица 10

Данные о состоянии основных средств КГ МУП "Центральная

городская аптека" за 2003-2004 гг.

|

Показатели

|

На

начало 2003 года

|

На

конец 2003 года

|

На

начало 2004 года

|

На

конец 2004 года

|

|

руб.

|

%

|

руб.

|

%

|

руб.

|

%

|

Руб.

|

%

|

|

Первоначальная

стоимость основных средств

|

2271281

|

|

2549431

|

|

2549431

|

|

2647534

|

|

|

Износ

основных средств

|

663014

|

|

588396

|

|

588396

|

|

728841

|

|

|

Поступление

основных средств

|

|

|

242395

|

|

|

|

40000

|

|

|

Выбытие

основных средств

|

|

|

96230

|

|

|

|

2300

|

|

|

Коэффициент

износа

|

|

29

|

|

23

|

|

23

|

|

28

|

|

Коэффициент

годности

|

|

71

|

|

77

|

|

77

|

|

72

|

|

Коэффициент

обновления

|

|

|

|

9,5

|

|

|

|

1,5

|

|

Коэффициент

выбытия

|

|

|

|

4,2

|

|

|

|

0,1

|

Данные таблицы 10 показывают,

что техническое состояние основных фондов является достаточно благоприятным для

обеспечения основной деятельности, степень годности основных средств на конец

анализируемого периода высокая – 72%. Обновление основных средств

осуществлялось в 2003 году высокими темпами, в 2004 году замедлилось.

Коэффициент обновления в каждом году выше коэффициента выбытия основных

средств. На основании этих данных можно заключить, что КГ МУП "Центральная

городская аптека" по состоянию на 01.01.2005 г. имеет высокий уровень

обеспеченности основными средствами.

Проведем анализ движения

денежных средств.

По данным табл. 11 можно

сказать, что в анализируемые периоды КГ МУП "Центральная городская

аптека" обладало достаточным количеством денежных средств. Это обусловлено

спецификой деятельности торгового предприятия, имеющего ежедневную торговую

выручку и не зависящего полностью от поступлений денежных средств от

покупателей – юридических лиц. Поступление денежной наличности планируется

каждый день на сумму примерной завтрашней

торговой выручки, таким образом, предприятие всегда имеет достаточное

количество денежных средств.

Таблица 11

Движение денежных средств за 2003-2004 годы

|

Наименование

показателя

|

2003

год

сумма,

руб.

|

2004

год

сумма,

руб.

|

Отклонение

|

|

1

|

2

|

3

|

4

|

|

Остатки денежных средств

на начало года

|

480293

|

626515

|

+146222

|

|

Поступило денежных

средств:

- от реализации товаров

|

39259846

|

52446250

|

+13186404

|

|

- от реализации основных

средств и иного имущества

|

96000

|

2000

|

-94000

|

|

- от внереализационных

операций

|

169

|

5000

|

+4831

|

|

- безвозмездно

|

|

|

|

|

- кредиты банка

|

250000

|

300000

|

+50000

|

|

Итого поступило:

|

39606015

|

52753250

|

+13147235

|

|

Направлено денежных

средств:

- на приобретение товаров,

работ, услуг

|

31571459

|

42640138

|

+11068679

|

|

- на оплату труда

|

4949560

|

6592320

|

+1642760

|

|

- на выплату дивидендов,

процентов

|

52436

|

58694

|

+6258

|

|

- на финансовые вложения

|

|

|

|

|

- в бюджет

|

895230

|

980564

|

+85334

|

|

- во внебюджетные фонды

|

1991108

|

2651958

|

+660850

|

|

Итого направлено:

|

39459793

|

52923674

|

+13463881

|

|

Остатки денежных средств

на конец года:

|

626515

|

456091

|

-170424

|

Рассмотрим анализ динамики

состава и структуры источников финансовых ресурсов.

Причины увеличения или

уменьшения имущества предприятия устанавливают, изучая изменения в составе

источников его образования. Поступление, приобретение, создание имущества может

осуществляться за счет собственных и заемных средств, характеристика

соотношения которых раскрывает существо финансового положения предприятия.

Возрастание стоимости имущества

за анализируемый период составило 4490708 руб. Главным образом, это возрастание

обусловлено увеличением использования заемных средств – на 3134089 руб., на их

удельный вес вырос всего на 1,83 %, и составил 67,56% от всего имущества. За

анализируемый период КГ МУП "Центральная городская аптека" стало

более активно использовать в работе кредиты и займы, сумма кредитов возросла на

222584 руб, их удельный вес увеличился на 1,9%. В основном рост заемного

капитала произошел за счет увеличения задолженности поставщикам за товары на

2550595 руб., или на 1,51% в структуре имущества.

Однако, в 2003 году

рентабельность собственного капитала составляла 45%, а в 2004 году – 18%, из

чего можно заключить, что привлечение кредита не позволило предприятию

увеличить рентабельность собственного капитала. Это обусловлено снижением

рентабельности предприятия 12% в начале 2003 г. до 4% в конце 2004 года.

Собственные средства предприятия также выросли – на 1356619 руб., однако

их удельный вес снизился. Это означает, что предприятие стало активнее

использовать в обороте заемные средства. Увеличение суммы источников

собственных средств произошло в основном за счет увеличения суммы

нераспределенной прибыли прошлых лет на 796650 руб., ее удельный вес вырос на

5,33%. В течение года КГ МУП "Центральная городская аптека" создавались резервы предстоящих расходов, к концу

года они были использованы.

Увеличение суммы источников

средств на 70% произошло за счет роста заемного капитала, и на 30% за счет

роста собственного капитала. Такие изменения ведут к снижению финансовой

устойчивости и финансовой независимости предприятия. Привлечение кредитов при

низкой рентабельности предприятия оказалось нецелесообразным и повлекло за

собой снижение рентабельности собственного капитала на 27% по сравнению с 2003

годом.

Сравнение векторов структурной

динамики актива и пассива баланса позволяет определить, что, во-первых, 40%

прироста финансовых ресурсов было направлено на увеличение дебиторской

задолженности (из которой почти 50% - сомнительная), и только 30% - на увеличение

суммы товарных запасов предприятия. Это повлекло за собой резкое повышение

степени риска текущих активов. Во-вторых, наибольшее влияние на увеличение

имущества оказал прирост заемных средств.

Проведем анализ состояния

расчетов.

В конце 2004 года дебиторская

задолженность составляла 2604588 руб., что на 2438629 руб. больше, чем на

начало 2003 года. Количество дебиторов увеличилось до 35 наименований. В

основном это государственные и муниципальные учреждения. Самый крупный дебитор

– Муниципальная городская больница № 1, задолженность составляет 1292248 руб.,

это 50% всей дебиторской задолженности. Однако вся эта задолженность является

сомнительной, т.к. дата ее образования – 4 квартал 2004 года, и, кроме того, от

Управления здравоохранения, финансирующего все городские больницы, получен

официальный отказ от уплаты долга.

Крупными дебиторами, по которым

имеется качественный долг, являются:

-

ТФОМС, программа «Доступные лекарства» – 11%

-

Пенсионный фонд (переплата по налогу) – 11%

-

ТФОМС (переплата по налогу) – 5%

-

Фонд социального страхования (переплата налога) – 4%

-

Отделенческая больница – 3%

-

остальные государственные и муниципальные учреждения –

14%

КГ МУП "Центральная

городская аптека" не имеет задолженности, обеспеченной векселями, или не

обеспеченной юридическими документами.

Период погашения ДтЗ 2003 г = 4.

Период погашения ДтЗ 2004 г = 10

За анализируемый период сумма

кредиторской задолженности КГ МУП "Центральная городская аптека"

выросла на 2901505 руб. В основном это увеличение произошло за счет роста

задолженности поставщикам – на 2550595 руб. Такое увеличение является

бесплатным привлечением денежных средств в оборот, т.к., по условиям договоров

с поставщиками, за просроченные платежи пеня не начисляется. Но увеличение суммы сомнительной дебиторской

задолженности составило 2438629 руб. Вполне возможно, что такое увеличение

долга перед поставщиками не могло бы иметь место, если бы КГ МУП

"Центральная городская аптека" не имело сомнительных дебиторов.

Задолженность перед бюджетом снизилась на 32921 руб., перед внебюджетными

фондами – на 57897 руб., это положительный фактор, т.к. задолженность по

налогам является платной. Очень сильно возросла задолженность по заработной

плате, это связано с тем, что в декабре работникам КГ МУП "Центральная

городская аптека" была начислена, кроме заработной платы, премия по итогам

работы за год, а также материальная помощь, выплата этих сумм произошла позже,

в январе 2004 г. Однако, рост задолженности по заработной плате является

бесплатным способом привлечения средств в оборот.

Кредиторская задолженность перед

поставщиками формируется в разные сроки. Самый крупный поставщик предоставляет

товары с отсрочкой платежа на 40 календарных дней. Другие крупные поставщики

предоставляют отсрочку в 7 или 10 банковских дней. Многие фирмы работают без

отсрочки платежа, по предоплате или оплате по факту продажи товара (если товар

штучный и дорогостоящий). Аптеки в основном стараются заключить договора

поставки товара на условиях отсрочки платежа, т.к. в этом случае, учитывая

инфляцию, рентабельность продаж получается выше.

Период погашения кредиторской

задолженности в 2003 году составлял 34 дня, в 2004 году – 40 дней. Увеличение

этого периода – положительный фактор для аптеки и отрицательный для поставщика.

Кредиторская задолженность больше

дебиторской, это значит, что КГ МУП "Центральная городская аптека"

использует в обороте дополнительно привлеченные средства. Период погашения

кредиторской задолженности – 40 дней, а дебиторской – 10 дней. Это также

положительный показатель, т.к. предприятие может использовать поступившие

средства до срока уплаты лишние 30 дней по своему усмотрению. Однако, при

сопоставлении кредиторской и дебиторской задолженности (в том числе и

сомнительной) видно, что предприятие из-за большой суммы сомнительного долга не

в состоянии покрыть 45% своего долга перед поставщиками. Именно для этих целей

привлекались кредиты, и в будущем, по-видимому, КГ МУП "Центральная

городская аптека" будет вынуждено тратить часть своей прибыли на погашение

долга перед поставщиками.

Рассмотрим анализ финансовой

устойчивости.

Показатели финансовой

независимости и финансовой устойчивости КГ МУП "Центральная городская

аптека" за 2003-2004 годы представлены в табл.№.

Коэффициент

финансовой независимости за анализируемый период уменьшился. Коэффициент

финансовой устойчивости также уменьшился, что означает, что доля собственного

капитала в структуре имущества уменьшилась, и финансовая устойчивость

предприятия снизилась.

Уровень деловой активности,

согласно значениям коэффициента зависимости от внешних обстоятельств,

повысился, следовательно, за анализируемые период КГ МУП "Центральная

городская аптека" активно использовало в своей работе кредиты и другие

заемные средства.

Коэффициент участия собственных

источников в покрытии запасов повысился, это означает, что предприятие

наращивает собственный оборотный капитал и вкладывает его в оборот.

Анализ платежеспособности и

ликвидности предприятия.

За анализируемый период в

активах предприятия произошли тревожные изменения: если на 01.01.2004 г. значительные

увеличения происходили в группах минимальной и малой групп риска, уменьшая

активы средней и высокой степени риска, то на 01.01.2005 г. резкое увеличение

доли активов высокой степени риска (на 14,74%) повлекло за собой отвлечение

активов из малой и минимальной групп риска. Это свидетельствует о снижении

платежеспособности предприятия, а также о неправильной политике управления

дебиторской задолженностью.

Одним из показателей ликвидности

баланса является наличие и динамика собственного оборотного капитала. У КГ МУП

"Центральная городская аптека" собственный оборотный капитал

постоянно увеличивается, доля его выросла на 10%, а это свидетельствует о

повышении ликвидности баланса.

В КГ МУП "Центральная

городская аптека" коэффициент общей ликвидности за весь анализируемый

период не был выше 1,28, на начало 2005 года составлял 1,19. Следовательно,

предприятие имеет неудовлетворительную структуру баланса.

В КГ МУП "Центральная

городская аптека" на конец периода составляет только 0,46.

На конец периода у анализируемого

предприятия коэффициент срочной ликвидности составляет только 0,07.

У КГ МУП "Центральная

городская аптека" реальная ликвидность ниже общей и на конец

анализируемого периода составляет только 1,00.

Следовательно, КГ МУП

"Центральная городская аптека" за анализируемый период и на конец его

не имеет удовлетворительной структуры баланса. Показатели платежеспособности и

ликвидности баланса снижаются. В основном это происходит за счет увеличения

сомнительной дебиторской задолженности. Руководству предприятия следуем принять

меры по избавлению от нее.

Проведем анализ показателей

оборачиваемости.

Коэффициент оборачиваемости всех

активов, также как и коэффициент оборачиваемости оборотных активов снизился.

Наибольшее снижение наблюдается в 3 кварталах 2003 и 2004 гг., что объясняется

сезонными колебаниями товарооборота, который в летние месяцы снижается. Однако,

оба показателя за 2 года снизились очень значительно, и это не может быть

следствием сезонных колебаний.

Период оборачиваемости в днях

оборотных активов также увеличился на 11 дней и достигал своих самых высоких

показателей в 3 кварталах 2003 и 2004 гг. Экономический результат от

замедления оборачиваемости оказался следующим: за период 2003-2004 гг. КГ

МУП "Центральная городская аптека" было вынуждено вовлечь в оборот

дополнительно 9947177 руб.

Наиболее губительное влияние на

динамику коэффициента оборачиваемости оказала средняя величина оборотных

активов, сумма которых росла в течение всего анализируемого периода. Из этого

можно заключить, что КГ МУП "Центральная городская аптека" имеет

неоправданно большую сумму оборотных активов, а именно товарных запасов.

Слишком большой остаток товаров тормозит скорость оборота.

Анализ показателей

рентабельности.

Предприятие не имело стабильной

прибыли за анализируемый период. В двух случаях имело убытки, а рентабельность

организации колебалась от 12 до 0,6%. На начало 2005 года рентабельность

предприятия составляла 3,9%. Показатель рентабельности продаж также колебался в

течение анализируемого периода и на начало 2004 составлял 1,9%.

Факторный анализ рентабельности предприятие от рентабельности продаж и

коэффициента оборачиваемости позволил установить, что наибольшее влияние на

изменение рентабельности организации оказывает рентабельность продаж, любое

изменение последней влечет за собой изменение рентабельности организации, тогда

как коэффициент оборачиваемости не оказывает такого сильного влияния.

Рентабельность собственного

капитала за анализируемый период также, как и другие показатели рентабельности,

резко изменялась. К концу 2004 года составила 11,68%, в то время, как в начале

периода была 31,12%. Факторный анализ рентабельности собственного капитала,

приведенный в табл.№, позволил установить, что наибольшее влияние на ее

изменение оказали изменения рентабельности реализованной продукции.

За анализируемый период

(2003-2004 гг.) стоимость имущества предприятия увеличилась на 45%,

главным образом за счет увеличения стоимости оборотных активов. Такой прирост

стоимости имущества на 70% обеспечен увеличением доли заемных средств

предприятия. КГ МУП "Центральная городская аптека" активно

использовало кредиты банка и отсрочки платежа поставщикам. На увеличение суммы

запасов было направлено 30% прироста стоимости имущества, остальные 40% – на

увеличения дебиторской задолженности. Это должно было снизить степень риска

оборотных активов и повысить ликвидность и платежеспособность предприятия.

Однако, в конце 2004 года 50% дебиторской задолженности превратилось в

сомнительную и это повлекло за собой снижение факторов доходности.

При сопоставлении

кредиторской и дебиторской задолженности (в том числе и сомнительной) видно,

что предприятие из-за большой суммы сомнительного долга не в состоянии покрыть

45% своего долга перед поставщиками. Именно для этих целей привлекались кредиты,

и в будущем, по-видимому, КГ МУП "Центральная городская аптека" будет

вынуждено тратить часть своей прибыли на погашение долга перед поставщиками.

КГ МУП

"Центральная городская аптека" по состоянию на 01.01.2005 г.

имеет высокий уровень обеспеченности основными средствами, коэффициент

обновления выше коэффициента выбытия, коэффициент износа снизился.

За анализируемый

период снизилась финансовая устойчивость и финансовая независимость КГ МУП

"Центральная городская аптека". Это также связано с увеличением доли

заемного капитала.

На 15%

увеличилась доля оборотных средств высокой степени риска (за счет роста

сомнительной дебиторской задолженности) и, как следствие, снизилась

платежеспособность предприятия. Ликвидность баланса также снизилась. За весь

период 2003-2004 гг. предприятие ни разу не имело нормативного показателя

ликвидности баланса, к концу 2004 года реальная ликвидность составила 1,00, это

значит, что имущества предприятия недостаточно для погашения его кредиторской

задолженности, структура баланса неудовлетворительна.

Показатели

оборачиваемости также ухудшились. Период оборота оборотных средств увеличился

на 11 дней. Факторный анализ показал, что причиной этому послужила неоправданно

большая сумма средних товарных запасов.

Показатели

прибыльности КГ МУП "Центральная городская аптека" находятся в очень

непостоянной динамике, прибыль нельзя назвать ни равномерно растущей, ни

равномерно снижающейся. За периодами прибыльности (в 3 квартале 2003 г.) следует период больших

убытков, хотя в то же время наблюдается рост выручки, имущества предприятия,

коэффициентов финансовой маневренности. Рентабельность предприятия и

рентабельность собственного капитала снизилась, это произошло за счет снижения

рентабельности продаж.

Издержки

складываются из переменных и постоянных. При отпускной цене медикамента в 120

руб. и его себестоимости – 65 руб. Постоянные издержки составляют 17,00 руб., в

них сходит арендная плата, заработная плата фельдшерам и вспомогательного

персонала. Переменные издержки составляют 9 руб., это расходы на кассовую

ленту, электроэнергию и пр. ФОТ распределяется между сотрудниками аптеки,

согласно их должностному окладу и части дополнительной премии.

Предприятие расходует средства в

течение года неравномерно, следует заранее в течение года планировать будущие

расходы на продажу и расходы из прибыли. Наибольшие расходы следует производить

в периоды подъема выручки, в 1-2 квартал года, а не в 3-4 квартале, когда

наблюдаются сезонные спады продаж.

Численность работающих на

01.01.2005 г. составляет 109 человек, в т.ч. 6 проходящих производственную

практику. Обеспеченность предприятия персоналом за 2003-2004гг. отражены в таблице

12.

Таблица 12

Обеспеченность предприятия персоналом

|

№ п/п

|

Категории

работников

|

2003г

|

Уровень обеспеченность, %

|

2004г

|

Уровень обеспеченность, %

|

План

|

Факт

|

План

|

Факт

|

|

|

Среднесписочная

численность,

в т.ч.

|

|

|

|

|

|

|

|

1

|

Руководители

|

3

|

3

|

100,0

|

3

|

3

|

100,0

|

|

2

|

Специалисты

|

5

|

4

|

80,0

|

5

|

5

|

100,0

|

|

3

|

Рабочие

|

68

|

63

|

92,6

|

77

|

74

|

96,1

|

|

4

|

Служащие

|

3

|

3

|

100,0

|

3

|

3

|

100,0

|

|

|

Всего:

|

79

|

73

|

|

88

|

109

|

|

Из таблицы 12 видно, что количество работников в

2004г. увеличилось на 12 чел. по сравнению с предыдущим годом, а плановый

показатель на 9 чел. Это связано с тем, что постепенно увеличивается число

заказчиков и появляется необходимость в большем количестве рабочих. Уровень

обеспеченности стал выше на 4,2%, но результата полной укомплектованности

кадров предприятие не добилось. Это проявляется в нехватке наиболее важной

категории персонала – рабочих. Наиболее наглядно данные об обеспеченности

предприятия персоналом представлены на рисунке 2.

На основании таблицы 12.

определим соотношение отдельной категории работников к их общему числу и

отразим в таблице 13.

Рисунок

2 – Обеспеченность предприятия персоналом

Таблица

13

Удельный

вес отдельных категорий работников

|

Категории

работников

|

Удельный вес, %

|

|

2003г

|

2004г

|

|

Руководители

|

4,1

|

3,5

|

|

Специалисты

|

5,5

|

5,9

|

|

Рабочие

|

86,3

|

87,1

|

|

Служащие

|

4,1

|

3,5

|

|

Всего

|

100

|

100

|

Из таблицы 13. видно, что

основную часть всей численности персонала составляют рабочие. Их удельный вес в

общей численности увеличился на 0,8%.

Следует анализировать и

качественный состав персонала по возрасту, полу, образованию, стажу работы,

квалификации, отношению к собственности.

Таблица

14

Возрастная

структура работников

|

Группа персонала

|

2003г

|

Удельный вес, %

|

2004г

|

Удельный вес, %

|

|

До 30 лет, чел.

|

42

|

58

|

52

|

61

|

|

До 40 лет, чел.

|

13

|

18

|

13

|

15

|

|

До 50 лет, чел.

|

12

|

16

|

15

|

18

|

|

Свыше 50 лет,

чел.

|

6

|

8

|

5

|

6

|

|

Всего:

|

73

|

100

|

85

|

100

|

На основе анализа возрастной структуры работников

можно сделать вывод, что предприятие состоит в большей части (58%) из молодых

работников до 30 лет, в 2004 г. удельный вес увеличивается до 61%.

Рисунок 3 – Возрастная структура персонала

Структуру работающих по полу

рассмотрим в таблице 15.

Таблица

15

Структура

работников по полу

|

Группа

персонала

|

2003г

|

Удельный вес, %

|

2004г

|

Удельный вес, %

|

|

Мужчины

|

9

|

12

|

17

|

20

|

|

Женщины

|

64

|

88

|

68

|

80

|

|

Итого:

|

73

|

100

|

85

|

100

|

В 2004 г. удельный вес мужчин в

общей численности работающих увеличился на 8% по сравнению с 2003 г.

Проанализируем образовательную

структуру персонала в таблице 16.

Преимущественно превалирует

число сотрудников, имеющих среднее, средне специальное образование (55-56%).

Предприятие поддерживает связь

со средне специальными учебными заведениями, поэтому наибольший приток

работников – 8 человек произошел именно этой группы работников. Несмотря на это

общая картина образовательной структуры персонала за 2 года существенно не

изменилась, удельный вес отдельных групп персонала изменился не более, чем на

2%.

Таблица

16

Образовательная структура персонала.

|

Группа

персонала

|

2003г

|

Удельный вес, %

|

2004г

|

Удельный вес, %

|

|

Высшее

образование

|

20

|

27

|

21

|

25

|

|

Среднее

специальное, среднее образование

|

40

|

55

|

48

|

56

|

|

Незаконченное

среднее образование

|

11

|

15

|

13

|

15

|

|

Начальное

образование

|

2

|

3

|

3

|

4

|

|

Итого:

|

73

|

100

|

85

|

100

|

Рассмотрение трудового стажа

работников не целесообразно, так как деятельность предприятия не превышает 10

лет.

Для характеристики движения

персонала рассчитывают и анализируют показатели: коэффициент оборота по приему

работников (Кпр), коэффициент оборота по выбытию (Кв), коэффициент текучести

кадров (Ктк), коэффициент постоянства состава персонала предприятия (Кпс). Для

этого необходимо проанализировать текучесть кадров, в т.ч. причины текучести

работников и отразим в таблице 17.

Таблица

17

Характеристика

текучести кадров

Чел.

|

Год

|

Принято за год

|

Уволено

|

Среднесписочная числ-ть

|

Кол-во работников, проработавших весь год

|

|

Всего

|

Прекращение произв-й практики

|

Призыв в армию

|

Прогулы

|

По собственному желанию

|

|

2003

|

26

|

13

|

5

|

1

|

1

|

6

|

73

|

54

|

|

2004

|

36

|

23

|

-

|

-

|

2

|

21

|

85

|

53

|

Рисунок 13 – Распределение сотрудников по образовательному составу

Рассчитаем

основные коэффициенты, характеризующие сменяемость и текучесть кадров на

предприятии.

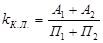

Коэффициент оборота по приему работников (Кпр):

Кпр (2003) = 26/73 * 100% =

35,6%

Кпр (2004) = 36/85 * 100% =

42,4%

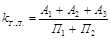

Коэффициент оборота по выбытию

(Кв):

Кв (2003) = 13/73 * 100% = 17,8%

Кв (2004) = 23/85 * 100% = 27,1%

Коэффициент текучести кадров

(Ктк):

Ктк (2003) = 7/73 * 100% = 9,6%

Ктк (2004) = 23/85 * 100% = 27,1%

Коэффициент постоянства состава

персонала предприятия (Кпс):

Кпс (2003) = 54/73 * 100% =

74,0%

Кпс (2004) = 53/85 * 100% =

62,4%

Полученные расчеты сведем в

таблицу 18.

Таблица

18

Коэффициенты, характеризующие стабильность кадрового

состава (в %)

|

Год

|

Кпр

|

Кв

|

Ктк

|

Кпс

|

|

2003

|

35,6

|

17,8

|

9,6

|

74,0

|

|

2004

|

42,4

|

27,1

|

27,1

|

62,4

|

Коэффициент оборота по

приему работников увеличился по сравнению с 2003 г. на 6,8 %. Это говорит