Содержание

1. Теоретическая

часть: Медицинское страхование в России. 3

1.1. Организация обязательного и добровольного

медицинского страхования 3

1.2. Содержание договорных взаимоотношений субъектов ОМС.. 13

1.3. Проблемы развития ОМС в России. 15

Словарь страховых терминов. 21

2. Практическая часть. 23

Задача 1. 23

Задача 2. 25

Список литературы.. 29

1. Теоретическая

часть: Медицинское страхование в России

1.1. Организация обязательного и добровольного

медицинского страхования

Медицинское страхование по характеру оказываемой помощи

подразделяется на обязательное и добровольное.

Обязательное медицинское страхование является составной

частью государственного социального страхования и обеспечивает всем гражданам

России равные возможности в получении медицинской лекарственной помощи,

предоставленной за счет средств ОМС в объеме и на условиях, соответствующих

программам обязательного медицинского страхования.

Обязательное медицинское страхование в отличие от

добровольного охватывает все страховые риски независимо от их вида.

Добровольное медицинское страхование является дополнением к

обязательному страхованию. Осуществляется оно на основе программ ДМС и

обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх

установленных программами обязательного медицинского страхования.

Обязательное медицинское страхование является всеобщим. Добровольное

медицинское страхование может быть коллективным и индивидуальным.

При коллективном страховании, как правило, в качестве

страхователя выступает предприятие, организации и учреждения, которые заключают

договор со страховой организацией по поводу страхования своих работников или

иных физических лиц (членов семей работников, пенсионеров и т.д.).

При индивидуальном страховании, как правило, в качестве

страхователя выступают предприятия, организации, учреждения, которые заключают

договор со страховой организацией по поводу страхования своих работников или

иных физических лиц (членов семей работников, пенсионеров и т.д.).

При индивидуальном страховании, как правило, в качестве

страхователя выступают граждане, которые заключают договор со страховой

организацией по поводу страхования себя или другого лица (родственника и т.д.)

за счет собственных средств.

Обязательное медицинское страхование (ОМС) – один из наиболее

важных элементов системы социальной защиты населения в части охраны здоровья и

получении необходимой медицинской помощи в случае заболевания. В России ОМС

является государственным и всеобщим для населения. Это означает, что

государство в лице своих законодательных и исполнительных органов определяет

основные принципы организации обязательного медицинского страхования,

устанавливает тарифы взносов, круг страхователей и создает специальные государственные

фонды для аккумуляции взносов на обязательное медицинское страхование.

Всеобщность ОМС заключается в обеспечении всем гражданам равных гарантированных

возможностей получения медицинской, лекарственной, и профилактической помощи в

размерах, устанавливаемых государственными программами ОМС.

Здоровье населения – важнейший элемент социального, культурного и

экономического развития страны. В связи с этим обеспечение населения

гарантированным объемом бесплатной медицинской помощи, финансируемой из

бюджетов всех уровней и средств ОМС, является важнейшей государственной

задачей. И это положение особо подчеркивается в Программе социально-экономического

развития Российской Федерации на среднесрочную перспективу.

Система обязательного медицинского страхования сегодня играет ключевую

роль в решении этой задачи. Законом «О медицинском страховании граждан в

Российской Федерации», постановлением Правительства Российской Федерации «О

программе государственных гарантий оказания гражданам Российской Федерации

бесплатной медицинской помощи» от 11 сентября 1998 года № 1096 и последующими

его редакциями финансовое обеспечение основного объема гарантированной

бесплатной медицинской помощи населению (а это более 80%) возложено на фонды

ОМС.[1]

Основная

цель ОМС состоит в сборе и капитализации страховых взносов и предоставлении

за счет собранных средств медицинской помощи всем категориям граждан на

законодательно установленных условиях и в гарантированных размерах. Поэтому

систему ОМС следует рассматривать с двух точек зрения. С одной стороны, это

составная часть государственной системы социальной зашиты наряду с пенсионным,

социальным страхованием и страхованием по безработице. С другой стороны, ОМС

представляет собой финансовый механизм обеспечения дополнительных к бюджетным

ассигнованиям денежных средств на финансирование здравоохранения и оплату

медицинских услуг. Необходимо заметить, что в сферу ОМС включено только

медицинское обслуживание населения. Возмещение заработка, потерянного за время

болезни, осуществляется уже и дамках другой государственной системы –

социального страхования и не является предметом ОМС.

Медицинское

обслуживание в рамках ОМС предоставляется в соответствии с базовыми и

территориальными программами обязательного медицинского страхования,

разрабатываемыми на уровне Федерации в целом и в субъектах Федерации.

Утвержденная постановлением Правительства РФ от 11.09.98 г. № 1096 Базовая программа

ОМС граждан России содержит основные гарантии, предоставляемые в рамках ОМС. К

ним относится амбулаторно-поликлиническая и стационарная помощь,

предоставляемая в учреждениях здравоохранения независимо от их

организационно-правовой формы при любых заболеваниях, за исключением тех,

лечение которых должно финансироваться за счет средств федерального бюджета.

Значительно

(на 34,6%) возросли поступления на обязательное медицинское страхование

неработающего населения – 24,1 млрд. рублей. Однако это только 1/3 часть от

расчетной потребности, которая составляет 76,0 млрд. рублей, ведь неработающее

население составляет порядка 60% от общей численности населения Российской

Федерации.[2]

В настоящее время государственные обязательства по предоставлению

бесплатной медицинской помощи не обеспечиваются финансовыми ресурсами. До сих

пор не утверждена базовая программа ОМС, а территориальные программы ОМС

финансируются лишь на 40-60%.[3]

Конституция РФ в статье 41 провозглашает право на охрану

здоровья и медицинскую помощь, ставя его в один ряд с такими социальными

правами, как право на пенсионное и социальное обеспечение, право на жилище,

право на охрану материнства и детства. Экономические гарантии сами представляют

собой систему, центральное место в которой занимают государственное

(бюджетное) финансирование, обязательное медицинское страхование (ОМС) и

добровольное медицинское страхование (ДМС). ДМС должно было бы занять

достойное место среди экономических гарантий права на охрану здоровья и стать

одной из наиболее действенных среди них.[4]

Впервые о ДМС заговорили в 90-е годы к исходу горбачевской

перестройки, когда окончательно стало ясно, что государство не в состоянии

исполнять свои обязательства по финансированию здравоохранения. Надвигалась

экономическая катастрофа, которая все более сказывалась на реализации

государством социальных функций. В этих условиях было решено обратиться к опыту

других стран, где национальные системы здравоохранения имеют различные

источники финансирования, дополняющие друг друга. Организаторы здравоохранения,

экономисты и законодатель одинаково понимали необходимость реформ в отросли, в

первую очередь, – пересмотра концепции финансового обеспечения

здравоохранения.

С экономической точки зрения ДМС представляет собой

механизм компенсации гражданам расходов и потерь, связанных с наступлением

болезни или несчастного случая, т.е. страхового случая – (в ДМС) обращение

застрахованного лица в медицинское учреждение (к врачу) за медицинской помощью.

Страховой случай считается урегулированным, когда по медицинским показаниям

исчезнет необходимость дальнейшего лечения. Число страховых случаев по правилам

ДМС может быть неограниченным.

Полезную информацию для оценки возможностей развития ДМС предоставляют данные

социологических исследований, в частности исследования, проведенного в 2000 г.

сотрудниками ОАО «РОСНО. Количество респондентов составило 10 тыс. человек в

возрасте от 18 до 80 лет, в том числе 6 тыс. пациентов АПУ Москвы, 3 тыс. пациентов

АПУ Санкт-Петербурга и 1 тыс. пациентов АПУ г. Саратова. 70% респондентов

составили пациенты государственных медицинских учреждений, 20,8% –

ведомственных и 8,2% – самостоятельных. Более половины респондентов были пенсионерами или не работали (68,2%). Опрос проводился методом

анкетирования.

Добровольным

медицинским страхованием оказались охвачены только 2% респондентов. Вместе с тем

практически все опрошенные (98,2%) отметили, что более или менее регулярно

оплачивают медицинское обслуживание. В их числе 81% респондентов платили лично

врачу, 36% - в кассу медицинского учреждения (допускалось указание нескольких

вариантов ответов, поэтому сумма показателей в процентах превышает 100).

Структура затрат населения на оплату медицинской помощи приведена на рисунке 1.

Рис. 1.

Структура затрат населения на оплату медицинской помощи[5]

80%

респондентов выразили готовность тратить часть своего дохода на оплату медицинской

помощи ради обеспечения повышенного уровня качества медицинских услуг, применения

передовых медицинских технологий, получения дополнительного сервиса. Но

заключить договор ДМС принципиально готовы лишь 10% опрошенных. Таким образом,

система “прямой оплаты” медицинских услуг для населения выглядит привычнее и проще.

Добровольное

медицинское страхование – весомое дополнение к системам государственного здравоохранения

или ОМС.

В России ДМС как экономическая и правовая категория и вид

страховой деятельности возникло в 1991 г. с принятием Закона РСФСР «О

медицинском страховании граждан в РСФСР» от 28.06.1991 г. № 1499-1.

Предусмотренная законом страховая модель коренным образом отличалась от

существовавших на тот момент разновидностей личного страхования. Речь шла о

качественно новом для нашей правовой системы правоотношении. Новизна была в

объекте возникающего при ДМС страхового правоотношения. По-новому выглядел и

его субъектный состав. Личное страхование, в том числе страхование здоровья,

распространенное в советский период, предусматривало при наступлении страхового

случая (болезни или другого вреда здоровью) выплаты непосредственно

застрахованному. Цель такого страхования – сгладить возможные финансовые потери

застрахованного, понесенные им в результате повреждения здоровья. Объектом

страхования выступали в данном случае имущественные интересы застрахованного

лица. Наиболее распространенной была «простая» структура страхового правоотношения,

включающая в качестве субъектов страховщика и страхователя, причем страхователь

обычно персонально совпадал с застрахованным. [6]

3акон РФ «О медицинском страховании граждан в Российской

Федерации» в качестве объекта добровольного медицинского страхования определяет

риск, связанный с затратами на оказание медицинской помощи при возникновении

страхового случая». При этом в Законе указывается, что добровольное медицинское

страхование «обеспечивает гражданам получение дополнительных медицинских услуг

и иных услуг сверх установленных программами обязательного страхования».[7]

Объектами ДМС выступают две группы страховых рисков: 1) возникновение расходов

на медицинские услуги по восстановлению здоровья, реабилитации, уходу; 2)

потеря дохода в связи с невозможностью осуществления трудовой деятельности как

во время заболевания, так и после – при наступлении инвалидности.

Законодательство РФ ограничило объект медицинского страхования только

возмещением затрат на медобслуживание.

Страхователями при добровольном медицинском страховании выступают отдельные граждане, обладающие гражданской дееспособностью, или (и) предприятия, представляющие интересы граждан.[8]

Добровольное медицинское страхование предусматривало качественно

новый и до того неизвестный отечественной страховой практике вид страхового

правоотношения. Объектом его должны были выступать имущественные интересы

третьих лиц, а не самого застрахованного. Понятие объекта раскрывалось в

законе как «затраты но оказание медицинской помощи». Субъектный состав

правоотношения усложнялся, кроме страховщика, страхователя и застрахованного

лица в него вводилось медицинское учреждение как лицо, непосредственно

оказывающее медицинскую помощь.

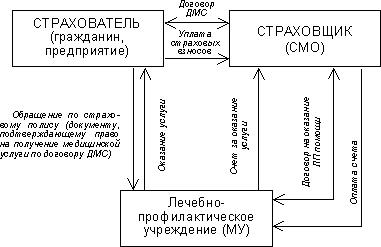

Взаимодействие субъектов ДМС представлено на рис.2.

Рис.2.

Схема взаимодействия субъектов ДМС

Новшеством выступал также законодательно закрепленный отказ

от государственной монополии в области страхования. Отход от государственного

монополизма и первое упоминание частного страхования последовало в «Основах

гражданского законодательства Союза ССР и союзных республик» 1991 г. Поэтому

частный характер ДМС, подчеркнутый в Законе РСФСР «О медицинском страховании

граждан в РСФСР» 1991 года был достаточно нов.

Добровольное страхование аналогично обязательному медицинскому

страхованию и проследует ту же социальную цель – предоставление гражданам

гарантии получения медицинской помощи путем страхового финансирования. Однако

эта общая цель достигается двумя системами разными средствами.

Во-первых, добровольное медицинское страхование, в отличие

от обязательного медицинского страхования (ОМС), является отраслью не

социального, а коммерческого страхования. ДМС наряду со страхованием

жизни и страхованием от несчастных случаев относится к сфере личного

страхования.

Во-вторых, как правило, это дополнение к системе ОМС, обеспечивающее

гражданам возможность получения медицинских услуг сверх установленных в

программах обязательного медицинского страхования или гарантированных в рамках

государственной бюджетной медицины.

В-третьих, несмотря на то, что и та, и другая системы

страховые, ОМС использует принцип страховой солидарности, а ДМС – принцип

страховой эквивалентности. По договору добровольного медицинского страхования

застрахованный получает те виды медицинских услуг и в тех размерах, за которые

была уплачена страховая премия.

В-четвертых, участие в программах ДМС не регламентируется

государством и реализует потребности и возможности каждого отдельного

гражданина или профессионального коллектива.

Имеются и другие не менее существенные отличия

обязательного и добровольного медицинского страхования.

В соответствии со ст. 1 Закона РФ «О медицинском

страховании...» обязательное медицинское страхование является составной частью

государственного социального страхования и обеспечивает всем гражданам

Российской Федерации равные возможности в получении медицинской и лекарственной

помощи, предоставляемой за счет средств обязательного медицинского

страхования. Добровольное медицинское страхование осуществляется на

основе программ добровольного медицинского страхования и обеспечивает гражданам

получение дополнительных медицинских и иных услуг сверх установленных

программами обязательного медицинского страхования.

Обязательное медицинское страхование в отличие от добровольного

охватывает все страховые риски независимо от их вида.

ОМС является всеобщим, а добровольное может быть

коллективным и индивидуальным.

Страхователями при обязательном медицинском страховании

выступают для работающих граждан –

работодатели, а для неработающих государство (органы местной исполнительной

власти). При обязательном медицинском страховании страхователь обязан включать

договор со страховой медицинской компанией, а при добровольном медицинском

страховании договор заключается только на добровольной основе.

Деятельность по обязательному медицинскому страхованию

осуществляется на некоммерческой основе, а добровольное медицинское

страхование представляет собой один из видов финансово-коммерческой

деятельности и осуществляется в соответствии не только с Законом РФ «О

медицинском страховании граждан РФ», но и другими законами, регламентирующими

предпринимательскую деятельность.

В отличие от добровольного медицинского страхования при

обязательном медицинском страховании срок страхового периода не зависит от

срока уплаты страховых взносов, и страховщик несет ответственность и в случае

отсутствия уплаты страховых взносов.

Финансовые средства системы ОМС формируются за счет

платежей бюджета и взносов предприятий, органов государственного управления

соответствующего уровня. Размер взносов на обязательное медицинское

страхование для предприятий, организаций и других хозяйствующих субъектов

устанавливается в процентах к начисленной оплате труда. Добровольное

медицинское страхование осуществляется за счет прибыли (доходов) предприятия и

личных средств граждан, размер страховых взносов устанавливается по соглашению

сторон.

Базовая программа обязательного медицинского страхования

определяется Правительством РФ и на ее основе утверждается территориальная

программа, представляющая перечень медицинских услуг, оказываемых всем

гражданам на данной территории. При, добровольном медицинском страховании

перечень услуг, и другие условия определяются договором страхователя и страховщика.

Тарифы на медицинские услуги при обязательном медицинском страховании

определяются на территориальном уровне соглашением между страховыми

медицинскими организациями, органами государственного управления

соответствующего уровня и профессиональными

медицинскими организациями.

Тарифы на медицинские услуги при добровольном медицинском страховании

устанавливаются по соглашению между страховой медицинской организацией и

медицинским учреждением, предприятием, организацией или лицом, предоставляющим

эти услуги.

Система контроля качества при обязательном медицинском

страховании определяется соглашением сторон, при ведущей роли государственных

органов управления, а при добровольном медицинском страховании устанавливается

договором.

1.2. Содержание договорных взаимоотношений субъектов ОМС

Медицинское страхование осуществляется в форме договора,

заключаемого между сторонами медицинского страхования. Условия договора

медицинского страхования регулируются ст.4 Закона РФ «О медицинском страховании

граждан РФ».

Договор медицинского страхования должен содержать:

-

наименование сторон;

-

сроки действия договора;

-

численность застрахованных;

-

размер, сроки и порядок внесения страховых взносов;

-

перечень медицинских услуг, соответствующих программ

обязательного и добровольного медицинского страхования;

- права, обязанности, ответственность

сторон и иные, не противоречащие законодательству РФ условия.[9]

Каждый гражданин, в

отношении которого заключен договор

медицинского страхования или который заключил такой договор самостоятельно,

получает страховой медицинский

полис. Страховой медицинский

полис находится на руках у застрахованного.

Форма страхового медицинского полиса и инструкция о его

ведении утверждаются Советом Министров Российской Федерации.

Страховой медицинский полис имеет силу на всей территории

Российской Федерации, а также на

территориях других государств, с которыми Российской Федерации имеет соглашения

о медицинском страховании граждан.[10]

Основными

участниками системы обязательного медицинского страхования помимо граждан

являются непосредственно сами страхователи и страховщики.

Страхователями

в системе ОМС являются физические и юридические лица, заключившие договор

страхования со страховщиком. Страхователями для работающего населения выступают

предприятия, учреждения, организации, лица, занимающиеся индивидуальной трудовой

деятельностью и лица свободных профессии; для неработающего – органы исполнительной

власти разных уровней.

Страхователями

по ОМС, т.е. теми, которые уплачивают страховые взносы на обеспечение всех

граждан медицинским страхованием, выступают работодатели и местные органы

исполнительной власти.

Работодатели

обязаны платить страховые взносы за работающее население. Тариф страховых

взносов устанавливается федеральным законом и в настоящее время составляет 3,6%

к фонду оплаты труда. Правила начисления и уплаты страховых взносов

представлены в Инструкции о порядке взимания и учета страховых взносов

(платежей) на обязательное медицинское страхование, утвержденной постановлением

Совета Министров Правительства РФ от 11.10.93 г. № 1018. В соответствии с этим

документом страховые взносы в фонды ОМС обязаны платить все хозяйствующие

субъекты независимо от форм собственности и организационно-правовых форм

деятельности. К ним относят:

-

организации, учреждения, предприятия;

-

крестьянские (фермерские) хозяйства и родовые семейные

общины малочисленных народов Севера, занимающихся традиционными видами

хозяйствования;

-

граждан, занимающихся индивидуальной трудовой

деятельностью, предпринимательской деятельностью без образования юридического

лица, частной практикой;

-

граждан, использующих труд наемных работников в

личном хозяйстве;

-

лиц творческих профессий.

Освобождаются

от уплаты страховых взносов на обязательное медицинское страхование

общественные организации инвалидов и находящиеся в их собственности

предприятия, объединения, учреждения, созданные для осуществления их уставных

целей.[11]

Страхователи

несут ответственность за правильность начисления и своевременность уплаты

страховых взносов. За нарушение порядка уплаты страховых взносов к ним применяются

различные финансовые санкции (штрафы, пени).

Суммы

начисленных взносов уплачиваются в фонды ОМС ежемесячно, не позднее 15-го числа

следующего месяца. Сумма взносов в размере 3,4% фонда оплаты труда перечисляется

на счет территориального фонда ОМС, а 0,2% - на счет федерального ФОМС.

1.3. Проблемы развития ОМС в России

Система

ОМС очень многолика, многофакторна и сложна, так как

ее инфраструктура вбирает огромный спектр политических, социальных и

экономических проблем, и каждая их этих моделей может иметь несколько типов

реализации, зависящих от вариантов

финансового взаимодействия подсистем, входящих в систему ОМС, наличие связей различного

характера между ними, влияние подсистем на обеспечение государственной политики

в деле внедрения ОМС. [12]

Первостепенная

роль в формировании модели системы ОМС принадлежит месту, занимаемому

территориальным фондом в системе ОМС. Иногда

фонд теряет свою самостоятельность, уступая бразды правления страховой

медицинской организации или органу управления здравоохранением. В таких

условиях формирование модели системы ОМС происходит по типу:

1.

Фонд

2.

Орган

управления здравоохранением

3. Страховая медицинская организация

Осуществляется

это через прямую сильную вертикальную связь, идущую от органов власти

(администрации) территории правления территориального фонда, т.е. органов уполномоченных

управлять территориальным фондом.

В 1997

году на территориях 29 субъектов РФ ОМС полностью соответствовало законодательной

модели. Цепочка финансового обеспечения субъектов выстраивалась от территориального

фонда ОМС через СМО.[13]

Практика внедрения ОМС в субъектах РФ показывает, что в

настоящее время добиться полного соответствия функционирующих территориальных

систем ОМС требованиям законодательства пока не удается. На сегодняшний день

можно назвать четыре варианта организации ОМС в различных субъектах Федерации.[14]

Первый вариант в

основном соответствует законодательной базе и наиболее полно учитывает основные

принципы реализации государственной политики в области медицинского

страхования. По этому варианту в системе ОМС работают все требующиеся субъекты.

Средства от страхователей (предприятий и органов исполнительной власти) поступают

на счет ТФОМС. Фонд аккумулирует собранные средства и по заключении договоров

со СМО переводит этим организациям причитающиеся им доли на финансирование

ОМС. СМО непосредственно работают с медицинскими учреждениями и населением.

Наибольшие проблемы при такой организации ОМС возникают при заключении

договоров на страхование населения. Законодательством заложены два принципа

заключения таких договоров: либо с местной администрацией, либо с

работодателями. К сожалению, в настоящее время заключение производственных

страховых договоров непосредственно между работодателями и СМО не получило

должного распространения. В основном заключением договоров на страхование

занимаются представители местном администрации, что выводит основных

плательщиков страховых взносов – работодателей из сферы контроля за

выполнением ОМС и выбора медицинских учреждений для своих работников. По

первому варианту функционируют системы ОМС в 19 субъектах Российской

Федерации, охватывающих более 30% населения: города Москву, Санкт-Петербург,

Вологодскую, Московскую, Калининградскую, Новосибирскую, Кемеровскую области,

Ставропольский край и некоторые другие.

Второй вариант

представляет комбинированную систему ОМС. Это означает, что страхованием

граждан (выдачей полисов и финансированием медицинских учреждений) занимаются

не только СМО, но и филиалы ТФЮМС. Это наиболее распространенная схема организации

ОМС, которая охватывает 36 субъектов РФ, или 44,8% населения.

Третий вариант

характерен полным отсутствием в системе ОМС страховых медицинских организаций.

Их функции взяли на себя ТФОМС и их филиалы. Такая организация ОМС сложилась в

17 субъектах РФ и охватывает 15% населения. Выполнение ТФОМС всех функций в

рамках ОМС предлагается многими специалистами в качестве основного принципа

возможного реформирования ОМС. Однако в настоящее время в этих объектах не

наблюдается существенных улучшений в области медицинского обслуживания. Скорее

наоборот, такая организация ОМС связывается со слабым социально-экономическим

развитием региона.

Четвертый

вариант характеризуется отсутствием в регионах ОМС как такового в принципе.

В этих субъектах Российской Федерации ОМС выполняется только в части сбора

страховых взносов на работающее население. Распоряжаются же собранными

средствами местные органы управления здравоохранением, напрямую финансируя

медицинские учреждения. Такое положение характеризует 17 регионов и охватывает

9,2% населения страны: республики Северного Кавказа, Восточно-Сибирский район,

Смоленскую, Кировскую, Нижегородскую области и др. Для стабильного функционирования системы ОМС необходима разработка мер,

направленных на усиление влияния Федерального фонда, на соблюдение

законодательной базы ОМС при формировании различных моделей системы ОМС в ходе

реализации Закона «О медицинском страховании граждан в РФ», а на территориях

необходим пересмотр взаимосвязей системы ОМС и реорганизация сформированных

моделей в соответствии с законодательной базой.

Вопрос о формах дальнейшего существования обязательного медицинского

страхования как элемента государственных гарантий связан прежде всего с

вопросом о возможных путях покрытия финансового дефицита средств, направляемых

на финансирование медицинской помощи. Существуют три основные стратегии

достижения финансовой обеспеченности государственных гарантий.

Первая стратегия предусматривает рост государственного финансирования

здравоохранения в сочетании с ограниченными мероприятиями по реструктуризации

системы медицинского обслуживания и повышению ее эффективности. Эта стратегия

ориентирует на развитие ДМС как системы, замещающей ОМС, при сохранении

неизменными государственных гарантий медицинского обслуживания населения.

Вторая стратегия ориентирует на существенное повышение эффективности

использования имеющихся ресурсов, достигаемое за счет глубокой реструктуризации

медицинской помощи с переносом максимально возможной ее части на амбулаторный

этап с одновременной ликвидацией финансирования из общественных источников

высвобождающихся мощностей. Она не порождает новых вариантов сочетания ДМС и

ОМС по сравнению с первой стратегией.

Третья стратегия предполагает сочетание мер по повышению эффективности

системы здравоохранения с частичным пересмотром гарантий и сокращением медицинской помощи (по видам, гарантированным

объемам и условиям предоставления), полностью оплачиваемой за счет общественных источников. Этот вариант создает

принципиально иные условия для развития ДМС, по сравнению с первыми двумя

стратегиями. Здесь речь идет о переводе оказания части видов медицинской помощи

на платную основу для определенных категорий населения, или введении легального

соучастия ряда категорий населения в финансировании медицинской помощи,

предоставляемой по программе ОМС (соплатежи в момент

получения медицинской помощи или введение дополнительного страхового взноса).

Соответственно расширяется предмет добровольного медицинского страхования.

Формы сочетания ДМС и ОМС предстают как формы многоуровневой системы

медицинского страхования.

Основное условие успешной реализации любой из этих стратегий – четкое

описание программы государственных гарантий – видов, объемов и условий

предоставления бесплатной медицинской помощи.

Создание многоуровневой системы медицинского страхования предполагает

принятие следующих ключевых решений:

1.

четкое определение видов медицинской помощи,

предоставляемой любому гражданину бесплатно (оплачивается за счет средств ОМС)

при любых условиях;

2.

определение категорий граждан, имеющих право на

получение наиболее широкого пакета медицинских услуг по ОМС, и критериев

отнесения граждан к той или иной категории (уровень семейного дохода,

социальное положение и др.);

3.

определение критериев ограничения видов и (или) объемов

медицинской помощи, для разных категорий граждан.

В качестве структур, обеспечивающих реализацию и контроль за выполнением

программы ОМС и дифференцированных программ ДМС, должны рассматриваться

страховые медицинские компании. Страховые компании должны обеспечивать

эффективное управление медицинской помощью, на основе интеграции и анализа

финансовой и клинической информации осуществляя управление потоками пациентов и

достигая необходимый баланс между затратами, качеством и доступностью

медицинской помощи. Одновременно с увеличением полномочий должны возрасти

требования к страховым компаниям, участвующим в системе. Это должны быть

структуры с высоким кадровым и техническим потенциалом, способные реализовать

многообразные дифференцированные программы медицинского страхования,

дополняющие и расширяющие гарантированный государственный минимум обеспечения

населения РФ бесплатной медицинской помощью.

В российской действительности процесс сочетания обязательного и

добровольного медицинского страхования происходит в значительной степени

стихийно. Недостаточность медицинской помощи, получаемой в общественном секторе

здравоохранения, заставляет пациентов искать пути получения недостающих

медицинских услуг за счет личных доходов или средств работодателей. При этом подобными

возможностями в значительно меньшей степени могут пользоваться граждане,

относящиеся к категории социально незащищенных – хронические больные и

малообеспеченные. А ведь именно они и нуждаются в большем объеме медицинской

помощи. При недостаточности медицинской помощи для этой категории потребность в

ней увеличивается. В результате усиливается диспропорция между объемами

необходимого и доступного этим гражданам медицинского обслуживания.

Словарь страховых терминов

Абадон – отказ страхователя от своих прав на

застрахованный объект в пользу страховщика при условии получения от него полной

страховой суммы. Применяется при гибели объекта страхования и экономической

нецелесообразности его восстановления.

Бонус – скидка со страховой премии.

Брутто-ставка – тарифная ставка взносов по страхованию, содержит

нетто-ставку и нагрузку.

Выгодоприобретатель - физическое или

юридическое лицо, получающее страховое возмещение, но не являющееся

страхователем или застрахованным.

Застрахованный - физическое лицо,

на имя которого заключен договор личного страхования.

Нетто-ставка – основная часть брутто ставки, при расчете которой учитываются

только отчисления в фонды, предназначенные только для выплаты страхового

возмещения или обеспечения.

Перестрахование - деятельность по защите одним страховщиком (перестраховщиком) имущественных

интересов другого страховщика (перестрахователя), связанных с принятым последним

по договору страхования (основному

договору) обязательств по

страховой выплате.

Сострахование -

страхование одного и

того же объекта страхования несколькими

страховщиками по одному

договору страхования.

Срок страхования - период времени, в течение которого застрахованы объекты

страхования. Определяется законом или договором.

Страхование - отношения по защите имущественных интересов физических и

юридических лиц при наступлении определенных событий (страховых случаев) за

счет денежных фондов, формируемых из уплачиваемых ими страховых взносов

(страховых премий).

Страхователи - юридические или дееспособные физические лица, заключившие

со страховщиками договоры страхования либо являющиеся страхователями в силу

закона.

Страховое возмещение - причитающаяся к выплате страхователю часть или

полная сумма ущерба, причиненного застрахованному имуществу.

Страховой взнос (страховой платеж) - общая плата с совокупной страховой

суммы.

Страховой портфель – фактическое количество застрахованных объектов.

Страховой тариф - выраженная в денежных единицах ( в рублях и/или копейках)

ставка страхового взноса с единицы страховой суммы или процентная ставка от

совокупной страховой суммы.

Страховой ущерб - стоимость полностью погибшего или обесцененной части

поврежденного имущества по страховой оценке.

Страховщиками - признаются юридические лица любой организационно-правовой

формы, предусмотренной законодательством РФ, созданные для осуществления

страховой деятельности и получившие в установленном порядке лицензию на

осуществление страховой деятельности на территории РФ.

Страховые актуарии - граждане Российской Федерации, имеющие квалификационный аттестат и осуществляющие на основании

трудового договора или гражданско-правового договора

со страховщиком

деятельность по расчетам

страховых тарифов, страховых

резервов страховщика, оценке его

инвестиционных проектов с использованием

актуарных расчетов.

2. Практическая часть

Задача 1

УСЛОВИЕ

ЗАДАЧИ

Произвести расчет единовременной брутто- ставки на 100 руб. страховой суммы по страхованию

жизни на дожитие для лица в возрасте (х = 40) 40 лет на срок страхования (t=5) 5 лет и размер страхового взноса при страховой сумме 250 руб. Доля нагрузки в структуре тарифа (Но = 15 ) 15 %. Норма процента (I = 0,3) 30 %.

РЕШЕНИЕ

Расчет брутто- ставки на 100

руб. страховой суммы производится

в следующей последовательности:

1.

Определение количества выплат страховых сумм через 5 лет:

Из таблицы

смертности видно, что до 45 лет доживает 86805 человек. Значит ,

выплат будет 86805.

2. Определение

величины страхового фонда для страховых

выплат через 5 лет:

страховая сумма каждого договора 100 руб. следовательно страховой фонд через 5 лет должен составить: 86805 * 5 = 434025 (руб.)

Учитывая, что каждый год на него будет нарастать 30 % годового дохода, определим современную

стоимость этого фонда (до начисления на

него процентов):

3. Определение

современной стоимости страхового фонда:

чтобы найти уменьшенный страховой фонд, воспользуемся

формулой:

К =

Кt * (1/ (1+t)t) (1)

Где К – современная стоимость страхового фонда,

руб.

Кt – величина страхового фонда через 5 лет, руб.

1/ (1+t)t - дисконтирующий множитель за 5 лет

t – срок страхования,

лет

i - норма процента, %

К = 434025 * (1:

(1+0,3)5) = 434025 * (1 : 3,71) = 116988 (руб.)

Следовательно, чтобы

через 5 лет иметь средства для выплаты страховых сумм , страховщик в начале страхования должен иметь страховой фонд в размере 116988

руб. Эту сумму надо единовременно собрать со страхователей. Разница между

величиной сбора 116988 руб. и величиной выплат 434025 руб. будет покрыта за

счет 30 % дохода на собранные средства при

использовании их в качестве вложенного капитала.

4. Определение

взноса каждого страхователя на 100

руб. страховой суммы, что составит

нетто- ставку на 100 рублей страховой суммы.

Для этого необходимо страховой фонд в размере

116988 руб. разделить на количество

страхователей – число человек, доживающих по таблице смертности до начала страхования, то есть до 40 лет. (88565)

Тн = 116988 : 88565 = 1,32 (руб.)

Таким образом, единовременная нетто- ставка

на 100 руб. страховой суммы на 5

лет составляет 1,3 руб.

5. Определение

страховой брутто- ставки:

для исчислении

совокупной тарифной ставки к нетто- ставке прибавляют нагрузку . Если

все элементы нагрузки определены в процентах

к брутто- ставке , расчет ведется по формуле:

Т = Тн * 100 : (100-Н) (2)

Где Т – тарифная брутто- ставка, руб.

Тн –

единовременная нетто- ставка, руб.

Н – доля нагрузки, %

Т = 1,32 * 100 :

(100 – 15 ) = 1,55 (руб.)

Таким образом, единовременная тарифная брутто- ставка по страхованию на

дожитие для лица в возрасте 40 лет сроком на 5 лет составляет 1,55 руб. на 100 руб. страховой суммы.

Страховой взнос со страховой суммы 250 руб. по договору индивидуального личного

страхования на дожитие определяем из

следующей пропорции:

100 руб. – 1,55

руб.

250 руб. - х руб.

Отсюда, х = 250 * 1,55 : 100 = 3,9 (руб.)

Страховой взнос со страховой суммы в

250 руб. составляет 3,9 руб.

ОТВЕТ

Страховой взнос со страховой суммы в

250 руб. составляет 3,9 руб.

Задача 2

УСЛОВИЕ

ЗАДАЧИ

Составит справку- расчет страховых платежей по добровольному страхованию риска непогашения кредита

и процентов по нему , выданного

хозяйствующему субъекту , по данным представленным в таблице 1

Таблица 1

Исходные данные

|

Показатель

|

Значение

|

|

Сумма

кредита, тыс.руб.

|

650

|

|

Срок

пользования кредитом, лет

|

1

|

|

Предел

ответственности страховщика, %

|

60

|

|

Средний

процент по банковским кредитам, %

|

48

|

|

Кредит

|

Отдельный

|

|

Заемщик

|

Надежный

|

|

Возмещение

кредита

|

Равными

суммами в конце месяца

|

РЕШЕНИЕ

Ответственность страховщика по возмещению составляет 60 % суммы

непогашаемого заемщиком кредита и

процентов по нему. Ответственность страховщика возникает , если страхователь не

получил установленную кредитным

договором сумму в течение 20 дней после

наступления срока платежа, предусмотренного кредитным договором. Конкретный предел ответственности страховщика

в срок наступления ответственности

определяется договором страхования. Проценты за пользование кредитными средствами

рассчитываются ежемесячно исходя из

фактического времени пользования

конкретной суммой, поскольку это переменная величина, которая меняется ежемесячно. Соответственно,

сумма страховых выплат страховщика рассчитывается

также ежемесячно.

Определение страховых платежей производится с помощью специальных расчетов

, представленных в таблице 2.

Таблица 2

Справка- расчет страховых платежей по добровольному

страхованию риска непогашения кредита, выданного хозяйствующему субъекту

|

Общая сумма кредита по договору, тыс. руб.

|

Выдача кредита, руб.

|

Погашение кредита, руб.

|

Задолженность, руб.

|

Срок пользования кредитом, мес

|

Страховая сумма, руб.

|

Тарифная ставка, %

|

Сумма страховых платежей, руб.

|

|

дата

|

Сумма

|

дата

|

сумма

|

остаток кредита

|

процент за кредит

|

итого

|

установленная

|

расчетная

|

|

|

650000

|

01.янв

|

650000

|

|

|

650000

|

26000

|

676000

|

1

|

405600

|

10,5

|

0,875

|

3549

|

|

|

|

|

01.фев

|

54167

|

595833

|

23833

|

619666

|

1

|

371800

|

10,5

|

0,875

|

3253,25

|

|

|

|

|

01.мар

|

54167

|

541666

|

21667

|

563333

|

1

|

338000

|

10,5

|

0,875

|

2957,5

|

|

|

|

|

01.апр

|

54167

|

487499

|

19500

|

506999

|

1

|

304199

|

10,5

|

0,875

|

2661,74

|

|

|

|

|

01.май

|

54167

|

433332

|

17333

|

450665

|

1

|

270399

|

10,5

|

0,875

|

2365,99

|

|

|

|

|

01.июн

|

54167

|

379165

|

15167

|

394332

|

1

|

236599

|

10,5

|

0,875

|

2070,24

|

|

|

|

|

01.июл

|

54167

|

324998

|

13000

|

337998

|

1

|

202799

|

10,5

|

0,875

|

1774,49

|

|

|

|

|

01.авг

|

54167

|

270831

|

10833

|

281664

|

1

|

168999

|

10,5

|

0,875

|

1478,74

|

|

|

|

|

01.сен

|

54167

|

216664

|

8667

|

225331

|

1

|

135198

|

10,5

|

0,875

|

1182,99

|

|

|

|

|

01.окт

|

54167

|

162497

|

6500

|

168997

|

1

|

101398

|

10,5

|

0,875

|

887,234

|

|

|

|

|

01.ноя

|

54167

|

108330

|

4333

|

112663

|

1

|

67597,9

|

10,5

|

0,875

|

591,482

|

|

|

|

|

01.дек

|

54167

|

54163

|

2167

|

56330

|

1

|

33797,7

|

10,5

|

0,875

|

295,73

|

|

|

|

|

01.янв

|

54167

|

0

|

0

|

0

|

1

|

0

|

0

|

0

|

0

|

|

ИТОГО

|

|

|

|

|

4224978

|

168999

|

4393977

|

13

|

2636386

|

|

|

23068,4

|

Сумма погашения кредита определяется делением общей суммы кредита на 12 месяцев:

650000 : 12 = 54167 (руб.)

Остаток кредита определяется вычитанием из суммы общей задолженности

выплаченных сумм

Например, на 01.02: 650000 – 54167 = 595833 (руб.)

Сумма процентов за кредит определяется

умножением на ставку процентов и

делением на 100 % и на 12 месяцев

Например, на 01.01:

650000 * 48 : 100 : 12 = 26000 (руб.)

Сумма итого задолженности определяется суммированием суммы основной

задолженности и суммы процентов:

Например, на 01.01

650000 + 26000 = 676000 (руб.)

Страховая сумма определяется умножением итоговой суммы задолженности

на предел ответственности страховщика 6

делением на 100 %

Например на 01.01

676000 * 60 : 100 = 405600 (руб.)

Установленная тарифная ставка для отдельного кредита и срока 1год (12

месяцев) равна 10,5 %

Расчетная тарифная ставка определяется делением 10,5 % на 12 месяцев:

10,5 : 12 = 0,875 (%)

Сумма страхового платежа равна произведению страховой суммы на расчетную ставку.

Например на 01.01:

405600*0,875 : 100 = 3549 (руб.)

Список литературы

1. Конституция

РФ от 1993 г. (с изм. От 09.06.01). – М.: Волна,

2003. – 144 с.

2. Закон

РФ от 28.06.91 № 1499-1 (ред.01.07.94) «О медицинском страховании граждан в РФ»

3. Российский

статистический ежегодник 2004: Стат.сб./Госкомстат России. – М.: Финансы и

статистика, 2004. – 564 с.

4. Кузьменко М.М., Баранов В.В., Шименко Ю.В. Здравоохранение в условиях рыночной экономики/Под

ред. Э.А.Нечаева, Е.Н. Жильцова – М.: Медицина, 2003.

– 769 с.

5. Основы страховой деятельности:

Учебник/отв.ред. проф. Т.А.Федорова. – М.: БЕК, 2001. – 234 с.

6. Семенков А.В., Чернов А.Ю. Медицинское страхование.

– М.: Финстатинформ, 2003. – 367 с.

7. Социальная медицина и организация

здравоохранения/Руководство для студентов, клинических ординаторов и аспиранов: В 2 томах. Т.2/В.А.Меняев,

Н.И.Вишняков, В.К.Юрьев, В.С.Лукевич – СПб, 2003. –

156 с.

8. Страховое дело в вопросах и ответах.

Учебное пособие для студентов экономических вузов и колледжей. Серия «Учебники

для вузов и колледжей». Составитель М.И.Басаков.

Ростов-на-Дону: «Феникс», 2003. – 255 с.

9. Финансы: Учебное пособие/Под ред.

Проф. А.М.Ковалевой. – 4-е изд., перераб. и доп. –

М.: Финансы и статистика, 2004. – 563 с.

10. Четыркин Е. «Медицинское страхование

на западе и в России»//Мировая экономика и международные отношения. - 2004. - № 12. – С. 13

11. Шихов А.К. Страхование: Учебное пособие для

вузов. – М.: ЮНИТИ-ДАНА, 2003. – 673 с.

12. Шишкин С.В., Гудков А.А., Попович

Л.Д. Перспективы сочетания обязательного и добровольного медицинского и социального страхования в

России – Институт экономики переходного периода: проект.

13. Андреева О., Тэгай

Н. Контроль качества медицинской помощи

– основа защиты прав пациентов // Медицинский вестник. - 2004 - № 32. – С. 17

14. Гришин В.В. Бутова

В.Г., Резников А.А. Модели системы обязательного медицинского страхования//Финансы.

– 2003. - № 3. – С. 15

15. Лаврова Ю. Обязательное

медицинское страхование – опыт ФРГ // Финансы. - 2005. - № 8. – С. 167

16. Литовка П.И., Литовка А.Б., Чебоненко Н.В. Добровольное медицинское страхование:

правовой режим и перспективы развития // Экология человека. - 2004. - № 4. – С. 4

17. Таранов А.М.

Центральная проблема ОМС – неисполнение обязательств регионов//Медицинское обозрение.

- 2004. - № 13. – С. 17

18. http://www.edeyvada.ru

19. http://www.iet.ru

20. http://www.library.by

21. http://www.medvestnik.ru

22. http://www.rosmedstrah.ru

23. http://www.minzdrav-rf.ru

24. http://www.yandex.ru

[1] Таранов А.М.

Центральная проблема ОМС – неисполнение обязательств регионов//Медицинское

обозрение № 13,

http://www.rosmedstrah.ru/articles.php?show=1&id=73&srch=1

[2] Там же

[3]

http://www.minzdrav-rf.ru/in.htm?doc=1708&rubr=159

[4] Литовка П.И., Литовка

А.Б., Чебоненко Н.В. Добровольное медицинское

страхование: правовой режим и перспективы развития//Экология человека 2004 № 4,

с.52

[5] Источник: данные

социологического исследования РОСНО в 2004 г.

[6] Литовка П.И., Литовка

А.Б., Чебоненко Н.В. Добровольное медицинское

страхование: правовой режим и перспективы развития//Экология человека 2004 № 4,

с.52

[7] Закон РФ «О медицинском страховании

граждан в Российской Федерации», ст.3

[8] Там же, ст.2, третий абзац

[9] Страховое дело в вопросах и ответах.

Учебное пособие для студентов экономических вузов и колледжей. Составитель М.И.Басаков. Ростов-на-Дону, 2003, с.308.

[10] Закон «О медицинском страховании

граждан в РФ», ст.5 (в ред. Закона РФ от 02.04.93 N 4741-1).

[11] Закон

РФ «О медицинском страховании граждан в РФ», ст.17

[12]

Гришин В.В. Бутова В.Г., Резников А.А. Модели

системы обязательного медицинского страхования//Финансы 2004 № 3, с.39

[13] Гришин В.В. Бутова В.Г., Резников А.А. Модели системы обязательного

медицинского страхования//Финансы 2004 № 3, с.42

[14] Основы страховой

деятельности: Учебник/отв. ред. проф. Т.А.Федорова. – М., 2001, с.339