СОДЕРЖАНИЕ

Введение............................................................................................. 3

1. Теоретические основы

денежных потоков.................................... 6

1.1 Денежные потоки, характеристика, виды............................... 6

1.2. Принципы управления денежными потоками предприятия 14

2 Методы управления денежным

потоком предприятия............... 18

2.1 Методы расчета денежного потока предприятия................. 18

2.2 Планирование денежным потоком........................................ 24

3. Методы оптимизации денежных

потоков предприятия............. 29

Заключение....................................................................................... 36

Список использованных

источников.............................................. 37

Введение

Рыночная экономика в Российской

Федерации набирает всё большую силу. Вместе с ней набирает силу и конкуренция

как основной механизм регулирования хозяйственного процесса.

С переходом экономики к рыночным отношениям, повышается самостоятельность

предприятий, их экономическая и юридическая ответственность. Резко возрастает

значение финансовой устойчивости субъектов хозяйствования. Всё это значительно

увеличивает роль анализа их финансового состояния: наличия, размещения и

использования денежных средств.

Конкурентоспособность предприятию может

обеспечить только правильное управление движением финансовых ресурсов и

капитала, находящихся в распоряжении предприятия.

Финансы как наука имеют сложную

структуру. Одной из составных частей является финансовый анализ, базирующийся

на данных бухгалтерского учета и вероятностных оценках будущих факторов

хозяйственной жизни. Связь бухгалтерского учета с управлением очевидна.

Управлять, значит принимать решения, предвидеть, а для этого необходимо

обладать достойной информацией. В связи с этим бухгалтерская отчетность

становится информационной основой последующих аналитических расчетов,

необходимых для принятия управленческих решений.

Решения финансового характера точны

настолько, насколько хороша и объективна информационная база.

Целью данной работы является –

рассмотрение принципов управления и оптимизации денежного потока предприятия.

Для раскрытия поставленной цели раскроем

ряд следующих задач:

Описать понятие

денежных потоков, их характеристику и

виды;

Рассмотреть

принципы управления денежными потоками предприятия;

Охарактеризовать

методы расчета денежного потока предприятия;

Раскрыть

планирование денежным потоком;

Проанализировать

методы оптимизации денежных потоков предприятия.

Исходя из цели в данной работы, решаются следующие задачи:

-

Раскрыть понятие, характеристику и виды денежных

потоков

-

Показать принципы

управления денежными потоками предприятия

-

Изучить методы оптимизации денежных потоков

предприятия.

1.

Теоретические основы денежных потоков

1.1 Денежные потоки, характеристика, виды

Осуществление практически всех видов

финансовых операций предприятия генерирует определенное движение денежных

средств в форме их поступления или расходования. Это движение денежных средств

функционирующего предприятия во времени

представляет собой непрерывный процесс и определяется понятием «денежный

поток».

Денежный поток – это совокупность

распределенных во времени поступлений и выплат денежных средств, генерируемых

его хозяйственной деятельностью.

Денежные потоки предприятия во всех их

формах и видах, а соответственно и совокупный его денежный поток, несомненно

является важнейшим самостоятельным объектом финансового менеджмента, требующим

углубления теоретических основ и расширения практических рекомендаций. Это

определяется той ролью, которую управление денежными потоками играет в развитии

предприятия и формировании конечных результатов его финансовой деятельности.

Высокая роль эффективного управления

денежными потоками предприятия определяется следующими основными положениями:

1. Денежные потоки обслуживают

осуществление хозяйственной деятельности предприятия практически во всех её

аспектах. Образно денежный поток можно представить как систему «финансового

кровообращения» хозяйственного организма

предприятия. Эффективно организованные денежные потоки предприятия являются

важнейшим симптомом его «финансового здоровья», предпосылкой достижения высоких

конечных результатов его хозяйственной деятельности в целом.

2. Эффективное управление денежными

потоками обеспечивает финансовое равновесие предприятия в процессе его

стратегического развития. Темпы этого развития, финансовая устойчивость

предприятия в значительной мере определяется тем, насколько различные виды

потоков денежных средств синхронизированы между собой по объемам и во времени.

Высокий уровень такой синхронизации обеспечивает существенное ускорение реализации

стратегических целей развития предприятия.

3. Рациональное формирование денежных

потоков способствует повышению ритмичности осуществления операционного процесса предприятия. Любой

сбой в осуществлении платежей отрицательно

сказывается на формировании производственных запасов сырья и материалов,

уровне производительности труда,

реализации готовой продукции и т. п. В то же время, эффективно организованные

денежные потоки предприятия, повышая ритмичность осуществления

операционного процесса, обеспечивают

рост объема производства и реализации его продукции.

4. Эффективное управление денежными

потоками позволяет сократить потребность предприятия в заемном капитале.

Активно управляя денежными потоками можно обеспечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых

из внутренних источников, снизить зависимость темпов развития предприятия от

привлекаемых кредитов. Особую актуальность этот аспект управления денежными

потоками приобретает для предприятий, находящихся на ранних стадиях своего

жизненного цикла, доступ которых к внешним источникам финансирования довольно

ограничен.

5. Управление денежными потоками

является важным финансовым рычагом обеспечения ускорения оборота капитала

предприятия. Этому способствует сокращение продолжительности производственного

и финансового циклов, достигаемое в процессе результативности управления

денежными потоками, а также снижение потребности в капитале, обслуживающем

хозяйственную деятельность предприятия. Ускоряя за счет эффективного управления

денежными потоками оборот капитала, предприятие обеспечивает рост суммы

генерируемой во времени прибыли.

6. Эффективное управление денежными

потоками обеспечивает снижение риска неплатежеспособности предприятия. Даже у предприятий, успешно осуществляющих

хозяйственную деятельность и генерирующих достаточную сумму прибыли,

неплатежеспособность может возникать как следствие несбалансированности

различных видов денежных потоков во времени. Синхронизация поступления и выплат

денежных средств, достигаемая в процессе управления денежными потоками

предприятия, позволяет устранить этот фактор возникновения его

неплатежеспособности.

7. Активные формы управления денежными

потоками позволяет предприятию получать

дополнительную прибыль, генерируемую непосредственно его денежными активами.

Речь идет в первую очередь об эффективном использовании временно свободных

остатков денежных средств в составе

оборотных активов, а также накапливаемых

инвестиционных ресурсов в осуществлении

финансовых инвестиций.

Понятие

денежного потока является агрегированным, включающим в свой состав

многочисленные виды этих потоков, обслуживающих хозяйственную деятельность. В целях

обеспечения эффективного целенаправленного

управления денежными потоками они требуют определенной классификации.

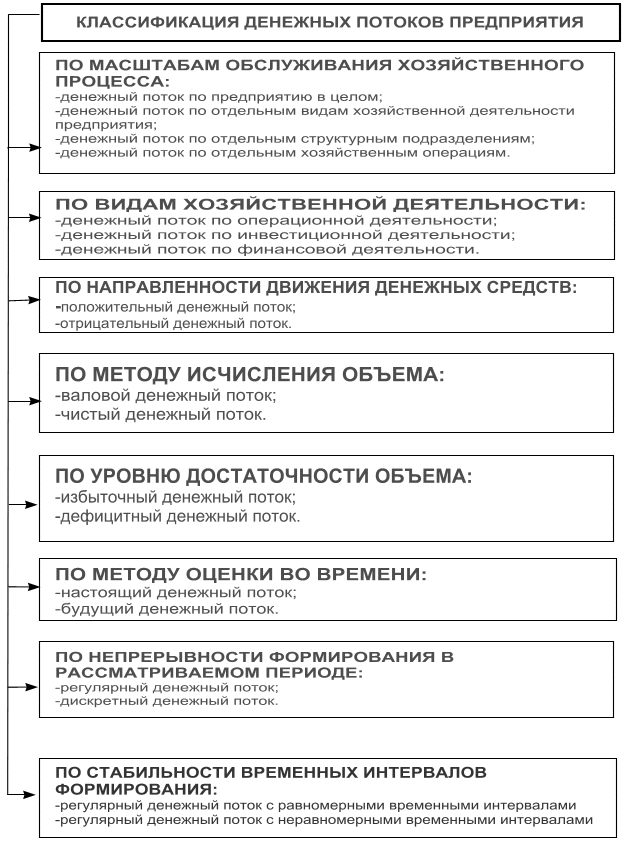

По масштабам обслуживания хозяйственного

процесса:

-

денежный поток

по предприятию в целом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих

хозяйственный процесс предприятия в целом;

-

денежный поток

по отдельным видам хозяйственной деятельности предприятия. Этот вид денежного

потока характеризует результат дифференциации совокупного денежного потока

предприятия в разрезе отдельных видов его хозяйственной деятельности;

-

денежный поток

по отдельным структурным подразделениям предприятия. Определяет его как самостоятельный

объект управления в системе организационно-хозяйственного построения

предприятия;

-

денежный поток

по отдельным хозяйственным операциям.

Следует рассматривать как первичный объект самостоятельного управления.

По видам хозяйственной деятельности:

-

денежный поток

по операционной деятельности. Характеризуется денежными выплатами поставщикам

сырья и материалов; сторонним исполнителям отдельных видов услуг; заработной

платы персоналу; налоговые платежи. Одновременно отражает поступления денежных

средств от покупателей продукции; от

налоговых органов в порядке осуществления пересчета излишне уплаченных сумм и

некоторые другие платежи, предусмотренные международными стандартами учета;

-

денежный поток

по инвестиционной деятельности. Характеризует платежи и поступления денежных

средств, связанные с осуществлением

реального и финансового инвестирования, продажей выбывающих основных

средств и нематериальных активов;

-

денежные потоки

по финансовой деятельности. Характеризует поступления и выплаты денежных

средств, связанные с привлечением дополнительного акционерного и паевого

капитала, получением долгосрочных и краткосрочных кредитов и займов, уплатой в денежной форме

дивидендов и процентов по вкладам собственников и некоторые другие денежные

потоки;

Рис. 1. Классификация денежных потоков

предприятия

По направленности движения денежных

средств:

-

положительный

денежный поток, характеризующий совокупность поступлений денежных средств на

предприятие от всех видов хозяйственных операций («приток денежных средств»);

-

отрицательный

денежный поток, характеризующий совокупность выплат денежных средств

предприятием в процессе осуществления

всех видов его хозяйственных операций («отток денежных средств»).

По методу исчисления объема:

-

валовой

денежный поток. Характеризует всю совокупность поступлений или расходования

денежных средств в рассматриваемом периоде времени в разрезе отдельных его интервалов;

-

чистый денежный

поток. Характеризует разницу между положительным и отрицательным денежными

потоками (между поступлением и расходованием денежных средств) в

рассматриваемом периоде времени в разрезе отдельных его интервалов. Чистый денежный

поток является важнейшим результатом финансовой деятельности предприятия, во

многом определяющим финансовое равновесие и темпы возрастания его рыночной стоимости.

По уровню достаточности объема:

-

избыточный

денежный поток, характеризует поток, при котором поступления денежных средств

существенно превышает реальную потребность предприятия в целенаправленном их расходовании;

-

дефицитный

денежный поток, характеризует поток, при

котором поступления денежных средств существенно ниже реальных потребностей

предприятия в целенаправленном их расходовании. Даже при положительном значении

суммы чистого денежного потока он может характеризоваться как дефицитный, если

эта сумма не обеспечивает плановую потребность в расходовании денежных средств

по всем предусмотренным направлениям хозяйственной деятельности предприятия.

Отрицательное же значение суммы чистого

денежного потока автоматически делает этот поток дефицитным;

По методу оценки во времени:

-

настоящий

денежный поток, характеризует поток как единую

сопоставимую его величину, приведенную по стоимости к текущему моменту времени;

-

будущий

денежный поток, характеризует поток как единую сопоставимую его величину,

приведенную по стоимости к конкретному

предстоящему моменту времени.

По непрерывности формирования в

рассматриваемом периоде:

-

регулярный

денежный поток, характеризует поступления и расходование денежных средств по

отдельным хозяйственным операциям (денежным потокам одного вида), который в

рассматриваемом периоде времени осуществляется

постоянно по отдельным интервалам этого периода. Потоки, связанные с

обслуживанием финансового кредита во всех его формах; денежные потоки,

обеспечивающие реализацию

долгосрочных реальных инвестиционных

проектов.

-

дискретный

денежный поток, характеризует поступление или расходование денежных средств,

связанное с осуществлением единичных

хозяйственных операций предприятия в рассматриваемом периоде времени.

Они различаются лишь в рамках

конкретного временного интервала.

По стабильности временных интервалов

формирования:

-

регулярный

денежный поток с равномерными временными интервалами в рамках рассматриваемого

периода;

-

регулярный

денежный поток с неравномерными временными интервалами в рамках рассматриваемого

периода. График лизинговых платежей за арендуемое имущество с согласованными

сторонами неравномерными интервалами времени.

Концепция исследования денежных потоков

предприятия:

1. идентификацию денежных потоков

предприятия по отдельным их видам:

2. определение общего объема денежных

потоков отдельных видов в рассматриваемом периоде времени.

Система

основных показателей, характеризующих объем формируемых денежных потоков

предприятия включает в себя: объем поступлений денежных средств; объем расходования денежных средств; объем остатков денежных

средств на начало и конец рассматриваемого периода; объем чистого денежного

потока;

·

распределение

общего объема денежных потоков отдельных видов по отдельным интервалам

рассматриваемого периода.

·

Оценка факторов

внутреннего и внешнего характера, влияющих на формирование денежных потоков

предприятия.

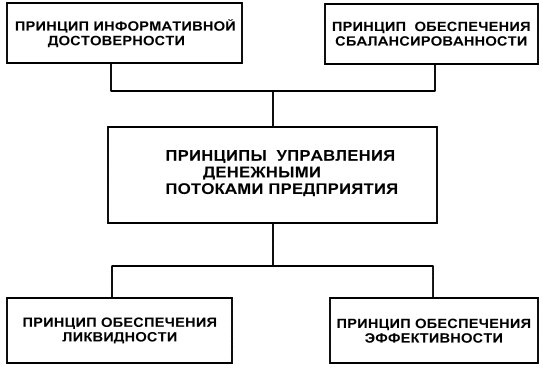

1.2. Принципы управления денежными потоками

предприятия

Управление денежными потоками

предприятия является важной составной частью общей системы управления его

финансовой деятельностью. Оно позволяет решать разнообразные задачи финансового

менеджмента, и подчинено его главной цели.

Рис. 2. Принципы управления денежными

потоками предприятия

Процесс управления денежными потоками

предприятия базируется на определенных принципах, основными из которых

являются:

а.) Принцип информативной достоверности.

Создание информационной базы представляет определенные трудности, так как

прямая финансовая отчетность, базирующаяся на единых методических принципах

бухгалтерского учета, отсутствует. Определенные международные стандарты формирования такой отчетности начали разрабатываться только с 1971 года и

по мнению многих специалистов еще далеки

от завершения (хотя общие параметры таких стандартов уже утверждены, они допускают вариативность методов определения отдельных показателей принятой системы

отчетности).

б.) Принцип обеспечения

сбалансированности. Управление денежными потоками предприятия имеет дело со многими их видами и

разновидностями, рассмотренными в процессе их классификации. Их подчиненность

единым целям и задачам управления требует обеспечения сбалансированности

денежных потоков предприятия по видам, объёмам,

временным интервалам и другим существенным характеристикам. Реализация

этого принципа связана с оптимизацией денежных потоков предприятия в процессе

управления ими.

в.) Принцип обеспечения эффективности.

Денежные потоки предприятия характеризуются

существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных

временных интервалов, что приводит к формированию значительных объемов временно

свободных денежных активов предприятия. По существу эти временно свободные

остатки денежных средств носят характер непроизводительных активов (до момента

их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам.

Реализация принципа эффективности в процессе управления денежными потоками заключается

в обеспечении эффективного их использования путем осуществления финансовых

инвестиций предприятия.

г.) Принцип обеспечения ликвидности.

Высокая неравномерность отдельных видов денежных потоков порождает временный

дефицит денежных средств предприятия, который отрицательно сказывается

на уровне его неплатежеспособности. Поэтому в процессе управления

денежными потоками необходимо обеспечивать достаточный уровень их ликвидности

на протяжении всего рассматриваемого периода. Реализация этого принципа

обеспечивается путем соответствующей синхронизации положительного и

отрицательного денежных потоков в разрезе каждого временного интервала

рассматриваемого периода.

Основной

целью управления денежными потоками является обеспечение финансового равновесия

предприятия в процессе его развития

путем балансирования объемов поступления и расходования денежных средств и их

синхронизации во времени.

2

Методы управления денежным потоком предприятия

2.1 Методы расчета денежного потока предприятия

В соответствии

с международными стандартами учета и сложившиеся практикой для подготовки

отчетности о движении денежных средств используются два основных метода -

косвенный и прямой. Эти методы различаются между собой полнотой представления

данных о денежных потоках предприятия, исходной информацией для разработки

отчетности и другими параметрами.

Косвенный метод основан на анализе статей баланса и отчета о

финансовых результатах: позволяет показать взаимосвязь между разными видами

деятельности предприятия; направлен на получение данных, характеризующих чистый

денежный поток предприятия в отчетном периоде. Расчет чистого денежного потока

предприятия косвенным методом осуществляется по видам хозяйственной деятельности

и предприятию в целом.

По операционной деятельности базовым элементом расчета

чистого денежного потока косвенным методом выступает его чистая прибыль,

полученная в отчетном периоде. Дело в том, что отдельные виды расходов и

доходов изменяют сумму прибыли, не затрагивая величину денежных средств. При

анализе косвенным методом на эти суммы корректируют величину прибыли, чтобы

статьи расходов, не связанные с оттоком денежных средств, не влияли на величину

чистой прибыли (например, начисление амортизации не влияет на отток денежных

средств, но уменьшает величину финансового результата). Путем внесения соответствующих

корректив чистая прибыль преобразуется затем в показатель чистого денежного

потока.

Принципиальная формула, по

которой осуществляется расчет этого показателя по операционной деятельности,

имеет следующий вид:

ЧДПо

= ЧП + Аос + Ана ± ΔДЗ ± ΔЗтм ± ΔКЗ ± ΔР,

где ЧДПо — сумма чистого денежного потока

предприятия по операционной деятельности в рассматриваемом периоде;

ЧП — сумма чистой прибыли

предприятия;

Аос — сумма амортизации основных

средств;

Ана — сумма амортизации нематериальных

активов;

ΔДЗ — прирост (снижение)

суммы дебиторской задолженности;

ΔЗтм— прирост (снижение)

суммы запасов товарно-материальных ценностей, входящих состав оборотных активов;

ΔКЗ — прирост (снижение)

суммы кредиторской задолженности;

ΔР — прирост (снижение)

суммы резервного и других страховых фондов.

По инвестиционной деятельности сумма

чистого денежного потока определяется как разница между суммой реализации

отдельных видов внеоборотных активов и суммой их приобретения в отчетном периоде.

Принципиальная формула, по

которой осуществляется расчет этого показателя по инвестиционной деятельности,

имеет следующий вид:

ЧДПи = Рос + Рна + Рдфи + Pсa +

Дп – Пос- ΔНКС - Пна - Пдфи – Вса

где ЧДПи — сумма чистого денежного потока

предприятия по инвестиционной деятельности в рассматриваемом периоде;

Рос — сумма реализации выбывших

основных средств;

Рна — сумма реализации выбывших

нематериальных активов;

Рдфи — сумма реализации

долгосрочных финансовых инструментов инвестиционного портфеля предприятия;

Рса — сумма повторной реализации

ранее выкупленных собственных акций предприятия;

Дп — сумма дивидендов

(процентов), полученных предприятием по долгосрочным финансовым инструментам

инвестиционного портфеля;

Пос— сумма приобретенных основных

средств;

ΔНКС — сумма прироста

незавершенного капитального строительства;

Пна — сумма приобретения нематериальных

активов;

Пдфи— сумма приобретения

долгосрочных финансовых инструментов инвестиционного портфеля предприятия;

Вса — сумма выкупленных

собственных акций предприятия.

По финансовой деятельности сумма

чистого денежного потока определяется как разница между суммой финансовых

ресурсов, привлеченных из внешних источников, и суммой основного долга, а также

дивидендов (процентов), выплаченных собственникам предприятия. Результаты

расчета суммы чистого денежного потока по операционной, инвестиционной и финансовой

деятельности позволяют определить общий его размер по предприятию в отчетном

периоде.

Принципиальная формула, по

которой осуществляется расчет этого показателя по финансовой деятельности,

имеет следующий вид:

ЧДПф = Пск + Пдк + Пкк + БЦФ –

Вдк – Вкк –Ду

где ЧДПф— сумма чистого

денежного потока предприятия по финансовой деятельности в рассматриваемом

периоде;

Пск— сумма дополнительно

привлеченного из внешних источников собственного акционерного или паевого капитала;

Пдк — сумма дополнительно привлеченных

долгосрочных кредитов и займов;

Пкк— сумма дополнительно

привлеченных краткосрочных кредитов и займов;

БЦФ — сумма средств, поступивших

в порядке безвозмездного целевого финансирования предприятия;

Вдк— сумма выплаты (погашения)

основного долга по долгосрочным кредитам и займам;

Вкк— сумма выплаты (погашения)

основного долга по краткосрочным кредитам и займам;

Ду — сумма дивидендов

(процентов), уплаченных собственникам предприятия (акционерам) на вложенный

капитал (акции, паи и т.п.).

Результаты расчета суммы чистого

денежного потока по операционной, инвестиционной и финансовой деятельности

позволяют определить общий его размер по предприятию в отчетном периоде.

Этот показатель рассчитывается по

следующей формуле:

ЧДПп=

ЧДПо+ЧДПи+ЧДПф,

где ЧДПп — общая сумма чистого

денежного потока предприятия в рассматриваемом периоде;

ЧДПо — сумма чистого денежного

потока предприятия по операционной деятельности;

ЧДПи— сумма чистого денежного

потока предприятия по инвестиционной деятельности;

ЧДПф— сумма чистого денежного

потока предприятия по финансовой деятельности;

Использование косвенного метода

расчета движения денежных средств позволяет определить потенциал формирования

предприятием основного внутреннего источника финансирования своего развития —

чистого денежного потока по операционной и инвестиционной деятельности, а также

выявить динамику всех факторов, влияющих на его формирование. Кроме того,

следует отметить относительно низкую трудоемкость формирования отчетности о

движении денежных средств, так как подавляющее большинство необходимых для

расчета косвенным методом показателей содержится в иных форм действующей

финансовой отчетности предприятия.

Использование косвенного метода

расчета движения денежных средств позволяет определить потенциал формирования

предприятием основного внутреннего источника финансирования своего развития -

чистого денежного потока по операционной и инвестиционной деятельности, а также

выявить динамику всех факторов, влияющих на его формирование. Кроме того,

следует отметить относительно низкую трудоемкость формирования отчетности о

движении денежных средств, так как подавляющее большинство необходимых для

расчета косвенным методом показателей содержится в иных формах действующей

финансовой отчетности предприятия. Результаты расчетов отражаются в табличной

форме.

Прямой метод направлен на

получение данных, характеризующих как валовой, так и чистый денежный поток

предприятия в отчетном периоде. Он призван отражать весь объем поступления и

расходования денежных средств в разрезе отдельных видов хозяйственной

деятельности и по предприятию в целом.

Различия полученных результатов

расчета денежных потоков прямым и косвенным методом относятся только к

операционной деятельности предприятия. При использовании прямого метода расчета

денежных потоков используются непосредственно данные бухгалтерского учета,

характеризующие все виды поступлений и расходования денежных средств.

Принципиальная формула, по

которой осуществляется расчет суммы чистого денежного потока по операционной

деятельности предприятия прямым методом, имеет следующий вид:

ЧДПо = РП + ППо - Зтм - ЗПоп -

ЗПау – НПб – НПвф - ПВо,

где ЧДПо — сумма чистого

денежного потока предприятия по операционной деятельности в рассматриваемом

период РП — сумма денежных средств, полученных от реализации продукции;

ППо— сумма прочих поступлений

денежных средств в процессе операционной деятельности;

Зтм — сумма денежных средств,

выплаченных за приобретение сырья, материалов и полуфабрикатов у поставщике;

ЗПоп— сумма заработной платы,

выплаченной оперативному персоналу;

ЗПау — сумма заработной платы,

выплаченной административно-управленческому персоналу;

НПб— сумма налоговых платежей,

перечисленная в бюджет;

НПвф — сумма налоговых платежей,

перечисленная во внебюджетные фонды;

ПВо— сумма прочих выплат

денежных средств в процессе операционной деятельности.

Расчеты суммы чистого денежного

потока предприятия по инвестиционной и финансовой деятельности, а также по

предприятию в целом осуществляются по тем же алгоритмам, что и при косвенном.

Определение суммы чистого

денежного потока предприятия по инвестиционной и финансовой деятельности, а

также по предприятию в целом осуществляются по тем же алгоритмам, что и при

косвенном методе. Результаты проведенных расчетов отражаются в табличной форме,

аналогичной данным, полученным при расчете косвенным методом.

В соответствии с принципами

международного учета метод расчета денежных потоков предприятие выбирает

самостоятельно, однако более предпочтительным считается прямой метод,

позволяющий получить более полное представление об их объеме и составе. Но

недостаток прямого метода в том, что он не раскрывает взаимосвязи полученного

финансового результата и изменения денежных средств на счетах предприятия.

2.2 Планирование

денежным потоком

Важным аспектом управления

денежным потоком является его планирование. В системе планирования предприятия

данный элемент имеет двуликую сущность. С одной стороны, в разрезе имеющихся

договоров на реализацию продукции не трудно спрогнозировать поток денежных

средств, просто необходимо сопоставить воедино все графики расчетов по

договорам в один. С другой стороны, зачастую стоит задача спрогнозировать

денежный поток, когда пакет заказов не сформирован на весь планируемый период.

Это, например, свойственно и оптовым предприятиям. С учетом этого, планирование

движения денежных средств составляется на основе кассового метода

бухгалтерского учёта, то есть все поступления и выплаты учитываются по мере

фактической оплаты денег в кассу или перечисления на расчётный счёт в банке.

Прогноз потока денежных средств,

представляя собой, отчёт о прибылях и убытках, составленный на базе кассового

метода, раскрывает структуру планируемых поступлений и расходов.

Составление отчёта и прогноза потока

денежных средств позволяет:

-

определить необходимый объём денежных средств

- прогнозировать

объём продаж

- прогнозировать

поступление денежных средств

-

прогнозировать выплаты денежных средств

-

определить наличие свободных денежных средств на конец отчётного периода

-

предотвратить наличие большого неиспользуемого запаса денежных средств.

Прогноз потока денежных средств,

так же, как и отчёт о движении денежных средств, представляет интерес не только

для руководителя предприятия, но и для инвестора, поскольку они имеют

возможность оценить будущую ликвидность предприятия, эффективность его работы и

способность обеспечивать достаточный объём денежных средств для выплаты долгов

и дивидендов. И руководитель предприятия, и возможный инвестор, исследуя

денежные потоки, получает информацию о способности обеспечения денежными

средствами в будущем, способности заплатить по обязательствам, способности

выплатить дивиденды, необходимости дополнительного финансирования.

Прогноз движения денежных

средств, или план денежных поступлений и выплат – это документ, позволяющий оценить,

сколько денег нужно вложить в развитие предприятия или конкретный проект,

причём делая это для лучшего, худшего и наиболее реального вариантов

деятельности предприятия или проекта. На первый год рекомендуется планировать

выплаты и поступления денежных средств помесячно, второй год поквартально и

далее на год. Если, сделана помесячная разбивка прогноза продаж, смет расходов

поступлений по каждому из видов деятельности, то можно сразу начинать

составление детальных прогнозов по месяцам, на первый год.

Желательные остатки на конец

периода, представляют собой величину резерва денежных средств для покрытия

непредвиденных расходов. В случае если размер резерва превышает остатки

денежных средств предприятия, то возникает необходимость получения дополнительных

кредитов и задача планирования потоков денежных средств заключается в том,

чтобы не допускать внезапной нехватки денежных средств. Если фактическая

величина остатков денежных средств больше резерва, то необходимо принять

решение о перераспределении или реинвестировании денежных ресурсов для их

эффективного использования.

При составлении прогноза

движения денежных потоков используются предоставляемые службами предприятия

данные и бюджеты расходов на каждый месяц первого года по предполагаемым:

- объёму реализации:

по факту и в кредит

- реестрам

счетов дебиторов и поступлениям от предыдущих продаж в кредит и результатов

изменения кредитной политики;

-

планируемым закупкам материалов;

- уровню

заработной платы с учётом индексации;

-

необходимым закупкам оборудования;

- реестрам

счетов кредиторов и выплатам в бюджет;

-

дополнительному финансированию и его возмещению. Из какого источника поступят

денежные средства? Как и когда они должны быть выплачены;

- другим

возможным поступлениям и выплатам денежных средств.

Для составления прогноза

движения денежных средств на каждый месяц следующего года для лучшего, худшего

и наиболее реального вариантов используется форма «Прогноз движения денежных

средств предприятия». Главная задача этого документа – проверить синхронность

поступления и расходования денежных средств, а значит, проверить будущую

ликвидность (то есть, постоянное наличие на банковском счёте денежных сумм,

достаточных для расплаты по обязательствам) предприятия

Самое важное, это то, что

прогноз должен быть рабочим документом, который позволяет вносить изменения,

обоснованные тенденциями в предыдущей деятельности предприятия и влиянием

внешнего окружения. Одна из самых сложных задач решается при прогнозировании и

оценке поступлений и выплат денежных средств от продаж за наличные (или по

перечислению) и продаж в кредит. Оба эти прогноза зависят от прогноза объёма

продаж. Сам прогноз в свою очередь зависит от среды обитания и плановой

деятельности компании. Период, на который составляются прогнозы, зависит от

стабильности деятельности компании, потребностей управленческого аппарата и

степени уверенности управленческого аппарата в своих прогнозах.

Существуют два основных метода

прогнозирования финансовых потоков:

1) метод «сверху вниз»;

2) метод «снизу вверх».

Метод «сверху вниз» начинается с

прогнозирования общего состояния экономики, например, с прогнозирования ее

спада или подъема. Затем исследуется взаимосвязь между состоянием экономики и

объемом продаж в отрасли и далее - взаимосвязь между состоянием дел в отрасли

и объемом продаж в фирме.

Преимущество метода заключается

в возможности предвидеть глобальные изменения в связи с изменением общей

экономической ситуации. Недостаток метода заключается в сложности прогнозирования

состояния экономики и сложности исследований взаимосвязи между экономикой и

объемом продаж по отрасли, объемом продаж по отрасли и объемом продаж на фирме.

Метод особенно эффективен для крупных фирм.

Метод «снизу вверх» начинается с

опроса конечных (ближайших к покупателю) розничных торговых агентов об их

оценках объема будущих продаж. Затем эти оценки суммируются.

Преимущество метода заключается

в явной привязке к специфике продаж: кто как не продавец знает, как идут дела

с продажами и сколько он может продать в следующий квартал. Недостатком

метода является невозможность предвидеть глобальные изменения спроса, например,

в результате начавшегося спада или подъема экономики. Экономический подъем

увеличивает реальные денежные доходы населения, следовательно, и спрос. Метод

более подходит для мелких фирм.

Целесообразно применять с той

или иной степенью точности оба метода. Метод «сверху вниз», прогнозирующий

экономический подъем, может быть использован для корректировки результатов

применения метода «снизу вверх» в сторону увеличения. Наоборот, метод «снизу

вверх», учитывающий изменения вкусов конкретных покупателей, может быть

использован для корректировки результатов применения метода «сверху вниз»,

например, в сторону уменьшения при изменении моды.

3. Методы

оптимизации денежных потоков предприятия

Одним из наиболее важных и сложных этапов управления денежными потоками

предприятия является их оптимизацией.

Оптимизация

денежных потоков представляет собой процесс выбора наилучших форм их

организации на предприятии с учетом условий и особенностей осуществления его

хозяйственной деятельности.

Основными

целями оптимизации являются:

- обеспечение сбалансированности объёмов

денежных потоков;

- обеспечение синхронности формирования

денежных потоков во времени;

- обеспечение роста чистого денежного

потока предприятия.

Основными

объектами оптимизации выступают:

·

положительный

денежный поток;

·

отрицательный

денежный поток;

·

остаток

денежных активов;

·

чистый денежный

поток.

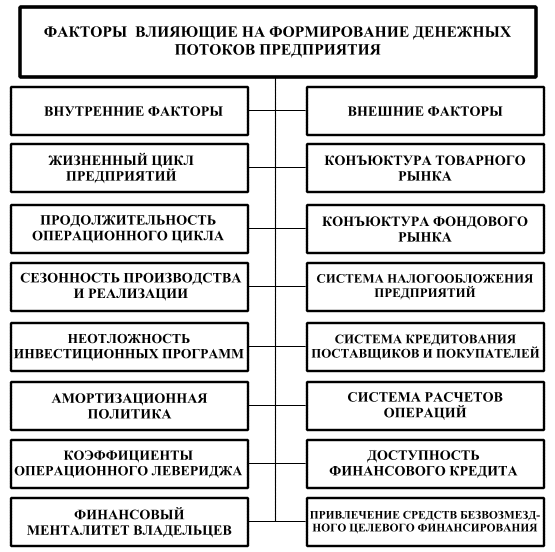

Важнейшей предпосылкой осуществления

оптимизации денежных потоков является изучение факторов, влияющих на их объемы и характер формирования во

времени. Эти факторы можно подразделить на внешние и внутренние. Система основных факторов, влияющих на формирование

денежных потоков предприятия.

К внешним факторам относятся:

1. Конъюнктура товарного рынка.

Изменение конъюнктуры этого рынка

определяет изменение главной

компоненты положительного денежного

потока предприятия – объема поступления

денежных средств от реализации продукции. Повышение конъюнктуры товарного

рынка, в сегменте которого предприятие осуществляет свою операционную

деятельность, приводит к росту объема положительного денежного потока по этому

виду хозяйственной деятельности. И наоборот – спад конъюнктуры вызывает так

называемый «спазм ликвидности», характеризующий вызванную этим спадом временную

нехватку денежных средств при скоплении на предприятии значительных запасов

готовой продукции, которая не может быть реализована.

2. Конъюнктура фондового рынка. Характер этой конъюнктуры влияет, прежде

всего, на возможность формирования денежных потоков за счет эмиссии акций и облигаций предприятия. Кроме

того, конъюнктура фондового рынка определяет возможность эффективного использования

временно свободного остатка денежных средств, вызванного несостыкованностью объемов

положительного и отрицательного денежных потоков предприятия во времени.

Наконец, конъюнктура фондового рынка влияет на формирование объемов денежных потоков,

генерируемых портфелем ценных бумаг предприятия, в форме получаемых процентов и

дивидендов.

3. Система налогообложения предприятия. Налоговые платежи составляют

значительную часть объема отрицательного денежного потока предприятия, а

установленный график их осуществления определяет характер этого потока во

времени. Поэтому любые изменения в налоговой системе – появление новых видов

налогов, изменение ставок налогообложения, отмена или предоставление налоговых

льгот, изменение графика внесения

налоговых платежей – определяют соответствующие изменения в объеме и

характере отрицательного денежного потока предприятия.

4. Сложившаяся практика кредитования поставщиков и покупателей продукции.

Эта практика определяет сложившийся

порядок приобретения продукции – на

условиях её предоплаты; на условиях наличного платежа («платежа против

документов»); на условиях отсрочки платежа (предоставление коммерческого

кредита). Влияние этого фактора проявляется в формировании как положительного

(при реализации продукции), так и отрицательного (при закупке сырья,

материалов, полуфабрикатов, комплектующих) денежного потока предприятия во

времени.

Рис. 3. Факторы, влияющие на формирование денежных потоков предприятия

5. Доступность финансового кредита. Эта доступность во многом определяется

сложившейся конъюнктурой кредитного рынка (поэтому этот фактор

рассматривается как внешний, не

учитывающий уровень кредитоспособности конкретных предприятий). В зависимости

от конъюнктуры этого рынка растет или снижается объем предложения «коротких» или «длинных»,

«дорогих» или «дешевых» денег, а соответственно и возможность формирования

денежных потоков предприятия за счет этого источника (как положительного – при

получении финансового кредита, так и отрицательного – при его обслуживании и

амортизации суммы основного долга).

6. Система осуществления расчетных операций хозяйствующих субъектов.

Характер расчетных операций влияет на

формирование денежных потоков во времени: если расчет наличными деньгами

ускоряет осуществление этих потоков, то расчет чеками, аккредитивами и другими

платежными документами эти потоки соответственно замедляет.

7. Возможность привлечения средств безвозмездного целевого финансирования.

Такой возможностью обладают в основном государственные предприятия различного

уровня подчинения. Влияние этого фактора проявляется в том, что формируя определенный дополнительный объем

положительного денежного потока, он не вызывает соответствующего объема

формирования отрицательного денежного потока предприятия[1].

К внутренним факторам относятся:

1. Жизненный цикл предприятия. На разных стадиях этого жизненного цикла

формируются не только разные объемы

денежных потоков, но и их виды (по структуре источников формирования

положительного денежного потока). Характер поступательного развития предприятия

по стадиям жизненного цикла играет большую роль в прогнозировании объемов и

видов денежных потоков.

2. Продолжительность операционного цикла.

Чем короче продолжительность этого цикла, тем больше оборотов совершают

денежные средства, инвестированные в оборотные активы, и соответственно тем

больше объем и выше интенсивность как положительного, так и отрицательного

денежных потоков предприятия. Увеличение объемов денежных потоков при ускорении

операционного цикла не только не приводит к росту потребности в денежных средствах,

инвестированных в оборотные активы, но даже снижает размер этой потребности.

3. Сезонность производства и реализации продукции. По источникам своего

возникновения этот фактор можно было бы отнести

к числу внешних, однако технологический прогресс позволяет предприятию

оказывать непосредственное воздействие на интенсивность его проявления.

4. Неотложность инвестиционных программ. Степень этой неотложности

формирует потребность в объеме соответствующего отрицательного денежного

потока, увеличивая одновременно необходимость формирования положительного

денежного потока.

5. Амортизационная политика предприятия. Избранные предприятием методы

амортизации основных средств, а также

сроки амортизации нематериальных активов создают различную интенсивность

амортизационных потоков, которые денежными средствами непосредственно не

обслуживаются. При осуществлении

ускоренной амортизации активов

возрастает доля амортизационных отчислений и соответственно снижается

доля чистой прибыли предприятия.

6. Коэффициент операционного левериджа.

Оказывает существенное воздействие на пропорции темпов изменения объема

чистого денежного потока и объема

чистого денежного потока и объема реализации продукции. Механизм этого

воздействия на формирование чистой прибыли предприятия.

7. Финансовый менталитет владельцев и менеджеров предприятия. Выбор

консервативных, умеренных или агрессивных принципов финансирования активов и осуществления других финансовых операций

определяет структура видов денежных

потоков предприятия, объемы страховых запасов отдельных видов активов, уровень

доходности финансовых инвестиций.

Основу оптимизации денежных

потоков предприятия составляет обеспечение сбалансированности объемов

положительного и отрицательного их видов.

Отрицательные последствия

дефицитного денежного потока проявляются

в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской

задолженности поставщикам сырья и материалов, повышении доли просроченной

задолженности по полученным финансовым кредитам, задержках выплаты заработной платы, росте

продолжительности финансового цикла, а в конечном счете – в снижении рентабельности

использования собственного капитала и активов предприятия.

Отрицательные последствия

избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального

дохода от неиспользуемой части денежных активов в сфере краткосрочного их

инвестирования.

Методы оптимизации дефицитного

денежного потока, зависят от характера этой дефицитности – краткосрочной или

долгосрочной:

Сбалансированность дефицитного

денежного потока в краткосрочном периоде достигается путем использования

«Системы ускорения – замедления платежного оборота». Суть этой системы

заключается в разработке на предприятии организационных мер по ускорению

привлечении денежных средств и замедлению их выплат. Она решает проблему

сбалансированности объема дефицитного денежного потока в краткосрочном периоде,

но одновременно и создает ряд проблем дефицитности этого потока в последующий

период.

Рост объема положительного

денежного потока в долгосрочном периоде.

Методы

оптимизации избыточного денежного потока связаны с обеспечением роста его

инвестиционной активности:

Увеличение объема расширенного

воспроизводства операционных внеоборотных активов.

Ускорение периода разработки

реальных инвестиционных проектов и начала их реализации.

Осуществление региональной

диверсификации операционной деятельности предприятия.

Активное формирование портфеля

финансовых инвестиций.

Долгосрочное погашение долгосрочных

финансовых кредитов.[2]

Заключение

Ужесточение

финансово-кредитной дисциплины, ориентация в условиях реформы на строгое

соблюдение таких принципов кредитования, как обеспеченность, целевой характер,

срочность, возвратность и платность кредитов, также определяют новые

направления развития финансового анализа. Он становится орудием рационального

использования кредитных ресурсов, поскольку в противном случае предприятие

терпит убытки, что может существенно отразиться на его доходах, а

следовательно, и на доходах каждого отдельного работника. С другой стороны,

финансовый анализ может служить целям увеличения финансовых средств

предприятия, в частности вследствие сбора и обработки данных о конъюнктуре потребительского

спроса и рынка, о временно свободных средствах, которые могут быть под проценты

помещены в банк, и т. д.

Россия

активно включается в процесс мировой экономической интеграции, причем не только

на государственном уровне, но и на уровне подотраслей, организаций и предприятий.

В связи с этим отечественные специалисты сталкиваются с необходимостью постановки

и решения принципиально новых проблем. В их числе – проблема грамотного

проведения финансового анализа отчетности предприятий.

В бизнесе

финансовые документы должны описывать денежные потоки.[3] Продажам соответствуют

притоки, а расходам – оттоки денежных средств. Мы можем взглянуть на баланс и в

большинстве случаев отыскать там соответствующий объект (показатель), будь то

финансовые обязательства или реальный основной капитал. Как считает Альфред М.

Кинг, бухгалтерская отчетность должна более широко освещать движение денежных

средств на предприятии.

Список использованных источников

1.

Альфред М. Кинг Тотальное управление деньгами.

Санкт-Петербург 1999 г. 41 с.

2.

Балабанов И.Т. Анализ и планирование финансов

хозяйствующего субъекта. М.: Финансы и статистика, 1994.

3.

Балабанов И.Т. Анализ и планирование финансов

хозяйствующего субъекта. М.: Финансы и статистика, 1996.

4.

Баканов М.И., Шеремет А.Д. Теория экономического

анализа. М.: Финансы и статистика, 1997. – 288 с.

5.

Барышников Н.П. Организация и методика проведения

общего аудита. М.: ИИД «Филинъ», 1998. – 472 с.

6.

Бланк И. А., Финансовый менеджмент, Том II, Киев 2000 – 158 с.

7.

БородинаЕ.И. Финансы предприятий. М.: Банки и биржи,

1996. – 208с.

8.

Дробоздина Л.А. Финансы. Денежное обращение. Кредит.

М.: Финансы, 1997. – 479с.

9.

Кодацкий В.П. Проблемы формирования прибыли.

//Экономист, 2000, № 4. - с.48-50.

10. Кодацкий

В.П. Анализ прибыли предприятия. //Финансы, 1999, № 12. – с.16-18.

11. Липатова И.В. Прогнозирование прибыли. //Финансы,

1998, № 2. - с.19-20.Федотова М.А. Как оценить финансовую устойчивость

предприятия. //Финансы, 1999, № 6. – с.13.

12. Литвин М.И. О факторном методе планирования

прибыли и рентабельности. //Финансы, 1999, № 2. - с.29-34.

13. . Нехамкин

А.Н. Самофинансирование предприятий в рыночной экономике. // Финасы, 1998, № 3.

– с.17-19.

[1]

Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта. М.: Финансы

и статистика, 1994. с. 126.

[2] Бланк И. А., Финансовый

менеджмент, Том II, Киев 2000

– 158 с.

[3]

Альфред М. Кинг Тотальное управление деньгами. Санкт-Петербург 1999 г. 41 с.