Содержание

Введение. 3

1. Методы оптимизации налогообложения экономического субъекта. 4

2. Специальные режимы налогообложения. Виды и сущность. 6

3. Пример применения специального налогового режима в

целях оптимизации налогообложения. 9

Заключение. 15

Список литературы.. 16

Приложения. 17

Введение

На протяжении последних лет деятельность, именуемая "налоговым

планированием" или "налоговой оптимизацией", занимает все более

важное место в повседневной практике различных предприятий и организаций. На

многих крупных предприятиях даже введена специальная должность для работников,

отвечающих за данную деятельность, - специалист по налоговому планированию. К

сожалению, результатом зачастую крайне непродуманных и неосторожных действий

налоговых оптимизаторов стало то, что о налоговой оптимизации сейчас принято

говорить как о явлении полукриминальном, вполголоса, тщательно скрывая любые

усилия предприятия в направлении минимизации налоговых платежей. Надо сказать,

что такое отношение подогревается и со стороны налоговых органов, а также

органов налоговой полиции, фактически объявляющих все мероприятия, связанные с

налоговой оптимизацией, незаконными.

Вместе с тем, изначально понятие "налоговой оптимизации" отнюдь

не предполагает какого-либо нарушения закона со стороны хозяйствующего

субъекта. Налоговое планирование является лишь составным элементом системы

финансового планирования любого предприятия, таким же как, например,

планирование издержек, связанных с приобретением товаров.

Целью данной работы является исследование оптимизационных методов снижения налоговой нагрузки экономического

субъекта при использовании специальных

налоговых режимов.

Поставленная

цель конкретизируется рядом задач:

1.

рассмотреть методы оптимизации

налогообложения

2. рассмотреть

специальные налоговые режимы

3. на конкретном

примере специального налогового режима

рассмотреть оптимизацию налогообложения.

1. Методы оптимизации налогообложения экономического субъекта

Возможность осуществления налоговой оптимизации обусловлена также тем,

что, во-первых, действующее гражданское законодательство допускает

осуществление хозяйственной деятельности в различных правовых формах по выбору

субъекта предпринимательской деятельности (например, путем создания

юридического лица или путем заключения договора простого товарищества), а

различные правовые формы предполагают различный порядок налогообложения;

во-вторых, часто налогоплательщик вправе выбирать непосредственно режим

налогообложения для своего предприятия (например, упрощенная или общая система

налогообложения); в-третьих, законодательство о налогах и сборах предоставляет

налогоплательщику возможность выбирать различные методы учета хозяйственных

операций для целей налогообложения по своему усмотрению (например, выбор метода

списания стоимости материалов на расходы в целях налогообложения), а также

принимать по своему усмотрению иные решения, непосредственно влияющие на

налогообложение (например, использовать или не использовать право на

освобождение от уплаты налога на добавленную стоимость).

Все указанные выше решения должны приниматься руководителями предприятий

обдуманно, на основе всестороннего анализа последствий того или иного шага, в

том числе влияния каждого мероприятия на объем налоговых обязательств

предприятия[4, с. 189].

На основании изложенного, налоговое планирование и налоговая оптимизация

являются не только возможными, но и жизненно необходимыми для каждого

предприятия.

Наиболее приемлемым определением понятия "налоговая

оптимизация" представляется следующее:

Налоговая оптимизация - это уменьшение размера налоговых обязательств посредством

целенаправленных правомерных действий налогоплательщика, включающих в себя

полное использование всех предоставленных законодательством льгот, налоговых

освобождений и других законных приемов и способов [4, с. 187].

Набор инструментов налоговой оптимизации, совокупность применяемых при

этом схем и методов постоянно изменяется, в первую очередь, в связи с

изменением законов и иных нормативных актов, а также в связи с изменением

правовой оценки тех или иных действий органами, осуществляющими применение

правовых норм (судами, налоговыми органами). Вследствие нестабильности внешней

правовой среды предприятие не может осуществить налоговую оптимизацию

применительно к своей деятельности раз и навсегда, необходимо постоянно

отслеживать все происходящие изменения и корректировать в соответствии с ними

осуществляемые мероприятия по налоговой оптимизации. Наиболее существенные

изменения влекут необходимость пересмотра всей схемы финансово-хозяйственной

деятельности предприятия и, возможно, кардинального ее изменения.

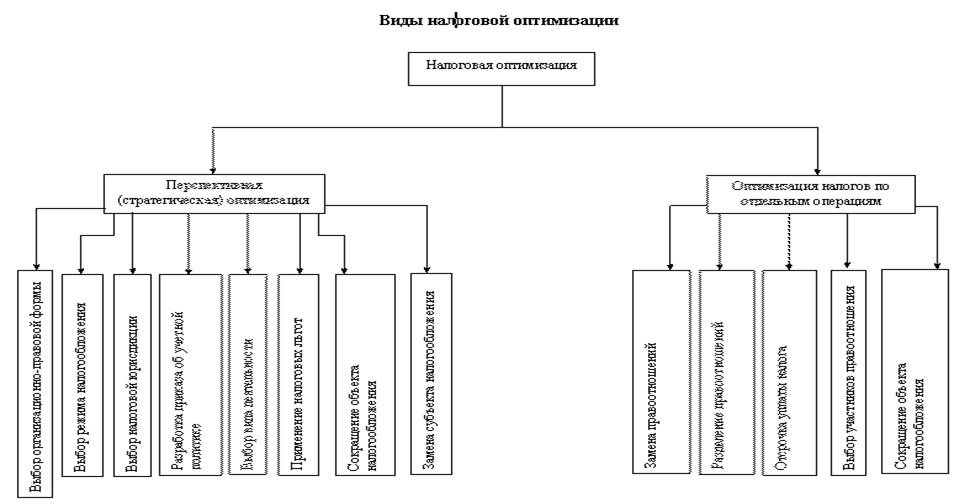

С точки зрения применяемых методов налоговая оптимизация может быть

классифицирована на оптимизацию через разработку приказа об учетной и налоговой

политике организации, через замену или разделение правоотношений, через

непосредственное воздействие на объект налогообложения путем его изменения или

сокращения его количественных характеристик, использование предусмотренных

законом льгот и освобождений и т.д. Подробно классификация мероприятий по

налоговой оптимизации по данному основанию рассмотрена в литературе [5, с. 233].

С точки зрения периода действия мероприятия по налоговой оптимизации

могут быть разделены на перспективную или стратегическую налоговую оптимизацию,

эффект от которой имеет место в течение длительного периода деятельности

субъекта предпринимательской деятельности, и налоговую оптимизацию отдельных

хозяйственных операций, эффект от которой имеет разовый характер.

Перспективная налоговая оптимизация предусматривает выбор наиболее

приемлемой с точки зрения налогообложения правовой формы осуществления

хозяйственной деятельности, построение схемы финансово-хозяйственной

деятельности с учетом наиболее типичных отношений, в которых участвует данный

субъект предпринимательской деятельности, разработку соответствующей учетной и

налоговой политики, а также применение иных методов, имеющих долгосрочное

влияние на размер налоговых обязательств налогоплательщика.

Налоговая оптимизация отдельных хозяйственных операций осуществляется

путем выбора оптимального вида гражданско-правового договора, подлежащего

заключению, определения условий договора, установления порядка совершения

конкретных действий в ходе осуществления хозяйственной операции (например,

передачи имущества, оплаты товара и т.д.).

Классификация налоговой оптимизации по различным основаниям представлена

на рис. 1 (приложение 1).

2. Специальные режимы налогообложения. Виды и

сущность

Специальный налоговый режим - это особый порядок исчисления и уплаты

налогов, в том числе замена одним налогом совокупности установленных

федеральных, региональных и местных налогов и сборов.

Перечень специальных налоговых режимов приводится в статье 18 части

первой НК РФ. Эта статья кодекса начнет действовать со дня признания Закона №

2118-1 утратившим силу. Возможно также, что до этого момента в нее еще будут

внесены изменения.

Законодательство к специальным налоговым режимам относит[1,2 и др.]:

- упрощенную систему налогообложения;

- систему налогообложения в свободных экономических зонах;

- систему налогообложения в закрытых административно-территориальных

образованиях;

- систему налогообложения при выполнении договоров концессии и соглашений

о разделе продукции;

- систему налогообложения для сельскохозяйственных товаропроизводителей;

- систему налогообложения в виде единого налога на вмененный доход для отдельных

видов деятельности.

Организации, крестьянские (фермерские) хозяйства и индивидуальные

предприниматели, являющиеся сельскохозяйственными товаропроизводителями,

переводятся на уплату налога при условии, что за предшествующий календарный год

доля выручки от реализации сельскохозяйственной продукции, произведенной ими на

сельскохозяйственных угодьях, в том

числе от реализации продуктов ее переработки, в общей выручке этих организаций,

крестьянских (фермерских) хозяйств и индивидуальных предпринимателей от

реализации товаров (работ, услуг) составила не менее 70 процентов.

Упрощенная система налогообложения организациями и индивидуальными

предпринимателями применяется наряду с общей системой налогообложения,

предусмотренной законодательством Российской Федерации о налогах и сборах.

Переход к упрощенной системе налогообложения или возврат к общему режиму

налогообложения осуществляется организациями и индивидуальными

предпринимателями добровольно в порядке, предусмотренном настоящей главой.

Применение упрощенной системы налогообложения

организациями предусматривает замену уплаты налога на прибыль организаций,

налога с продаж, налога на имущество организаций и единого социального налога

уплатой единого налога, исчисляемого по результатам хозяйственной деятельности

организаций за налоговый период. Организации, применяющие упрощенную систему

налогообложения, не признаются налогоплательщиками налога на добавленную

стоимость, за исключением налога на добавленную стоимость, подлежащего уплате

при ввозе товаров на таможенную территорию Российской Федерации.

Организации, применяющие упрощенную систему налогообложения, производят

уплату страховых взносов на обязательное пенсионное страхование в соответствии

с законодательством Российской Федерации.

Иные налоги уплачиваются организациями, применяющими упрощенную систему

налогообложения, в соответствии с общим режимом налогообложения.

Для организаций и

индивидуальных предпринимателей, применяющих упрощенную систему

налогообложения, сохраняются действующие порядок ведения кассовых операций и

порядок представления статистической отчетности.

Организации при определении

объекта налогообложения учитывают следующие доходы[1]:

·

доходы от реализации товаров (работ, услуг),

реализации имущества и имущественных прав, определяемые в соответствии со статьей

249 Кодекса;

·

внереализационные

доходы, определяемые в соответствии со статьей

250 Кодекса.

При определении объекта налогообложения организациями не учитываются

доходы, предусмотренные статьей

251 Кодекса.

При определении объекта

налогообложения налогоплательщик уменьшает полученные доходы на следующие

расходы:

1) расходы на приобретение основных средств (с учетом положений пункта 3

настоящей статьи);

2) расходы на приобретение нематериальных активов;

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе

принятое в лизинг) имущество;

5) материальные расходы;

6) расходы на оплату труда, выплату пособий по временной

нетрудоспособности в соответствии с законодательством Российской Федерации;

Минимальный налог уплачивается в случае, если сумма исчисленного в общем

порядке налога меньше суммы исчисленного минимального налога.

Налогоплательщик, использующий в качестве объекта налогообложения доходы,

уменьшенные на величину расходов, вправе уменьшить налоговую базу на сумму

убытка, полученного по итогам предыдущих налоговых периодов, в которых

налогоплательщик применял упрощенную систему налогообложения и использовал в

качестве объекта налогообложения доходы, уменьшенные на величину расходов.

Уплата организациями единого налога предусматривает

замену уплаты налога на прибыль организаций (в отношении прибыли, полученной от

предпринимательской деятельности, облагаемой единым налогом), налога с продаж

(в отношении операций, осуществляемых в рамках предпринимательской

деятельности, облагаемой единым налогом), налога на имущество организаций (в

отношении имущества, используемого для ведения предпринимательской

деятельности, облагаемой единым налогом) и единого социального налога (в

отношении выплат, производимых физическим лицам в связи с ведением

предпринимательской деятельности, облагаемой единым налогом).

Организации и индивидуальные предприниматели, являющиеся

налогоплательщиками единого налога, не признаются налогоплательщиками налога на

добавленную стоимость.

Уплата единого налога производится

налогоплательщиком по итогам налогового периода не позднее 25-го числа первого

месяца следующего налогового периода.

3.

Пример применения специального налогового режима в целях оптимизации

налогообложения

Процедура расчета суммы налога,

подлежащего уплате в бюджет зависит, прежде всего, от выбора объекта налогообложения.

Доход - экономическая выгода в денежной или натуральной форме, учитываемая

в случае возможности ее оценки и в той мере, в которой такую выгоду можно

оценить, и определяемая в отношении

различных доходов на основе соответствующих глав НК РФ.

Для всех плательщиков единого налога, работающих по упрощенной системе,

датой получения доходов признается день поступления средств на счета в банках и

(или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных

прав (кассовый метод).

Расходы учитываются только теми налогоплательщиками, которые в качестве

объекта налогообложения выбрали доходы, уменьшенные на величину расходов.

Расходами признаются обоснованные (экономически оправданные) и документально

подтверждённые затраты, осуществлённые налогоплательщиком.

Расходы учитываются только теми налогоплательщиками, которые в качестве

объекта налогообложения выбрали доходы, уменьшенные на величину расходов.

Расходами признаются обоснованные (экономически оправданные) и документально

подтверждённые затраты, осуществлённые налогоплательщиком.

Итак, рассмотрим деятельность некоторого предприятия.

С 01.01.2005 года предприятие предполагает перейти на упрощенную систему

налогообложения.

Право применения упрощенной

системы подтверждено уведомлением Инспекции Министерства

Российской Федерации по

налогам и сборам № 13 по г. Новосибирску от 15

декабря 2002 года

№ 2002/1932666. Книга учета

доходов и расходов ведется в электронном виде.

В процессе

деятельности организациям и индивидуальным предпринимателям постоянно необходимо отслеживать:

- величину

дохода

- остаточную стоимость ОС и НМА

В составе доходов, размер которых

позволяет налогоплательщику применят упрощенную систему налогообложения, должны

учитываться как доходы от реализации, так и внереализационные

доходы, за исключением доходов, предусмотренных ст. 251 НК РФ[8, с. 33].

Пунктом 4 ст. 346.13 установлено два

ограничения, при нарушении которых налогоплательщик утрачивает право применения

УСНО:

- доходы за налоговый период,

определенные по правилам ст. 346.15, не должны превысить 15 млн. руб.;

- остаточная стоимость основных средств

и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете не

должна превышать 100 млн. руб.

В случае превышения указанных пределов

налогоплательщик считается перешедшим на общий режим налогообложения, начиная с

того квартала, в котором оно было допущено. В этом случае налоги, от которых

налогоплательщик был освобожден при переходе на УСНО, уплачиваются с начала

того квартала, в котором было утрачено право применения УСНО, при этом не уплачиваются

штрафы и пени за несвоевременную уплату ежемесячных платежей указанных налогов

за этот квартал.

Отказ от

применения упрощенной системы и переход к принятой ранее может быть осуществлен

только с начала очередного календарного года, при условии подачи заявления в

налоговый орган в срок не позднее, чем за 15 дней до завершения года.

Таблица 1

Определение

объекта налогообложения при применении УСНО

|

Наименование статей расчета

|

Величина, руб.

|

|

Доходы

за 9 месяцев, предшествующих введению УСНО

|

2667200

|

|

Основные

расходы за 9 месяцев, предшествующих введению УСНО

|

2038930

|

|

из

ни расходы, учитываемые по УСНО

|

|

|

Расходы

на приобретение ОС суммарно по году

|

|

|

Расходы

на приобретение ОС, учитываемой по УСНО

|

|

|

Всего

расходов, учитываемых по УСНО с учетом расходов ОС

|

|

|

Разница

доходов и расходов, учитываемых УСНО

|

|

|

Единый

налог УСНО при исчислении базы но по доходам

|

|

|

Единый налог при исчислении базы н\о по

доходам - расходы

|

|

|

Единый

социальный налог при применении УСНО

(14 % ФОТ)

|

|

|

Уплачено

налогов в 2004 году суммарно

|

|

|

Сумма

налогов с 2005 года при применении УСНО по доходам

|

|

|

Сумма

налогов на 2005 год при

применении УСНО по доходам- расходы

|

|

|

Решение

о базе налогообложения

|

|

|

В

качестве налогооблагаемой базы

приняты доходы

|

|

|

в

качестве налогооблагаемой базы приняты доходы - расходы

|

|

Таблица 2

Расчет

доходов и расходов по кварталам 2005

года

|

№ п\п

|

Показатели

|

Значение 2004 год

|

Значение 1 квартал 2005

года

|

Значение 2 квартал 2005

года

|

Значение 3квартал 2005

года

|

Значение 4квартал 2005

года

|

Итого 2005 год

|

|

1

|

Доходы предприятия

|

2667200

|

640128

|

853504

|

960192

|

1120224

|

3574048

|

|

|

реализация готовой продукции

|

2287000

|

548880

|

731840

|

823320

|

960540

|

3064580

|

|

|

реализация ОС и запасов

|

124200

|

29808

|

39744

|

44712

|

52164

|

166428

|

|

|

участие в других

организациях

|

0

|

0

|

0

|

0

|

0

|

0

|

|

|

сдача в аренду

|

256000

|

61440

|

81920

|

92160

|

107520

|

343040

|

|

2

|

Расходы предприятия

|

2038930

|

489343,2

|

652457,6

|

734014,8

|

856350,6

|

2732166

|

|

|

материалы и сырье

|

521000

|

125040

|

166720

|

187560

|

218820

|

698140

|

|

|

энергоносители

|

68300

|

16392

|

21856

|

24588

|

28686

|

91522

|

|

|

оплата труда

|

457400

|

109776

|

146368

|

164664

|

192108

|

612916

|

|

|

амортизация ОС

|

14830

|

3559,2

|

4745,6

|

5338,8

|

6228,6

|

19872,2

|

|

|

добровольное

страхование персонала

|

39600

|

9504

|

12672

|

14256

|

16632

|

53064

|

|

|

Лицензирование и

сертификация

|

343050

|

82332

|

109776

|

123498

|

144081

|

459687

|

|

|

Научные исследования и ОКР

|

98000

|

23520

|

31360

|

35280

|

41160

|

131320

|

|

|

Повышение квалификации

кадров

|

121800

|

29232

|

38976

|

43848

|

51156

|

163212

|

|

|

Юридические и

информационные услуги

|

56950

|

13668

|

18224

|

20502

|

23919

|

76313

|

|

|

Арбитраж и судебные расходы

|

318000

|

76320

|

101760

|

114480

|

133560

|

426120

|

|

3

|

Приобретение основных средств

|

496000

|

119040

|

158720

|

178560

|

208320

|

664640

|

|

4

|

Налоги, в том числе:

|

252954

|

60708,96

|

80945,28

|

91063,44

|

106240,7

|

338958,4

|

|

|

ЕСН

|

166951

|

40068,24

|

53424,32

|

60102,36

|

70119,42

|

223714,3

|

|

|

Налог на имущество

|

4563

|

1095,12

|

1460,16

|

1642,68

|

1916,46

|

6114,42

|

|

|

Налог на прибыль

|

68940

|

16545,6

|

22060,8

|

24818,4

|

28954,8

|

92379,6

|

|

|

Другие налоги

|

12500

|

3000

|

4000

|

4500

|

5250

|

16750

|

Таблица

3

Книга

доходов и расходов организации на 2005

год

|

№ п\п

|

Дата

|

Наименование статей

|

Величина, руб.

|

|

1

|

1 квартал

|

Доходы от реализации

|

640128

|

|

2

|

1 квартал

|

Расходы на материалы

|

125040

|

|

3

|

1 квартал

|

Расходы на энергоносители

|

16392

|

|

4

|

1 квартал

|

Расходы на оплату труда

|

109776

|

|

5

|

1 квартал

|

Единый социальный налог

|

40068,24

|

|

6

|

1 квартал

|

Другие налоги

|

3000

|

|

|

Всего доходов за 1квартал

|

|

640128

|

|

|

Всего расходов за 1квартал

|

|

294276,2

|

|

7

|

2 квартал

|

Доходы от реализации

|

853504

|

|

8

|

2 квартал

|

Расходы на материалы

|

166720

|

|

9

|

2 квартал

|

Расходы на энергоносители

|

21856

|

|

10

|

2 квартал

|

Расходы на оплату труда

|

146368

|

|

11

|

2 квартал

|

Единый социальный налог

|

53424,32

|

|

12

|

2 квартал

|

Другие налоги

|

4000

|

|

|

Всего доходов за 2квартал

|

|

853504

|

|

|

Всего расходов за 2

квартал

|

|

392368,3

|

|

13

|

3 квартал

|

Доходы от реализации

|

960192

|

|

14

|

3 квартал

|

Расходы на материалы

|

187560

|

|

15

|

3 квартал

|

Расходы на энергоносители

|

24588

|

|

16

|

3 квартал

|

Расходы на оплату труда

|

164664

|

|

17

|

3 квартал

|

Единый социальный налог

|

60102,36

|

|

18

|

3 квартал

|

Другие налоги

|

4500

|

|

|

Всего доходов за 3 квартал

|

|

960192

|

|

|

Всего расходов за 3

квартал

|

|

441414,4

|

|

19

|

4 квартал

|

Доходы от реализации

|

1120224

|

|

20

|

4 квартал

|

Расходы на материалы

|

218820

|

|

21

|

4 квартал

|

Расходы на энергоносители

|

28686

|

|

22

|

4 квартал

|

Расходы на оплату труда

|

192108

|

|

23

|

4 квартал

|

Единый социальный налог

|

70119,42

|

|

24

|

4 квартал

|

Другие налоги

|

5250

|

|

|

Всего доходов за 4 квартал

|

|

1120224

|

|

|

Всего расходов за 4

квартал

|

|

514983,4

|

|

|

Всего доходов за1 полугодие

|

|

1493632

|

|

|

Всего расходов за 1

полугодие

|

|

686644,6

|

|

|

Всего доходов за 9 месяцев

|

|

2453824

|

|

|

Всего расходов за 9

месяцев

|

|

1128059

|

|

|

Всего доходов за год

|

|

3574048

|

|

|

Всего расходов за 2005 год

|

|

1643042

|

Определим расходы на приобретение

основных средств, при условии, что эти расходы распределяются и списываются в

году равномерно в таблице 4 (приложение

2).

Таблица

5

Определение

объекта налогообложения при применении УСНО

|

Наименование статей

расчета

|

Величина, руб.

|

|

Доходы за 9 месяцев,

предшествующих введению УСНО

|

2667200

|

|

Основные расходы за 9

месяцев, предшествующих введению УСНО

|

2038930

|

|

из ни расходы, учитываемые

по УСНО

|

1226151

|

|

Расходы на приобретение ОС

суммарно по году

|

228154

|

|

Расходы на приобретение

ОС, учитываемой по УСНО

|

213324

|

|

Всего расходов,

учитываемых по УСНО с учетом расходов ОС

|

1439475

|

|

Разница доходов и

расходов, учитываемых УСНО

|

1227725

|

|

Единый налог УСНО при

исчислении базы но по доходам

|

160032

|

|

Единый налог при исчислении базы н\о по

доходам - расходы

|

184158,8

|

|

Единый социальный налог

при применении УСНО (14 % ФОТ)

|

64036

|

|

Уплачено налогов в 2004

году суммарно

|

252954

|

|

Сумма налогов с 2005 года

при применении УСНО по доходам

|

214442,9

|

|

Сумма налогов на 2005 год при применении УСО по доходам- расходы

|

289650,8

|

|

Решение о базе

налогообложения

|

|

|

В качестве налогооблагаемой базы приняты доходы

|

214442,9

|

|

в качестве налогооблагаемой

базы приняты доходы - расходы

|

|

Таблица

6

Расчет

единого налога по квартально

|

Наименование

|

База – доходы

|

База : доходы - расходы

|

|

1 квартал

|

2 квартал

|

3 квартал

|

4 квартал

|

2005 год

|

1 квартал

|

2 квартал

|

3 квартал

|

4 квартал

|

2005 год

|

|

Доходы

|

640128

|

853504

|

960192

|

1120224

|

3574048

|

640128

|

853504

|

960192

|

1120224

|

3574048

|

|

Расходы

|

294276,2

|

392368,3

|

441414,4

|

514983,4

|

1643042

|

294276,2

|

392368,3

|

441414,4

|

514983,4

|

1643042

|

|

Расходы по ОС

|

23375

|

12575,75

|

16456

|

20009

|

72415,75

|

23375

|

12575,75

|

16456

|

20009

|

72415,75

|

|

Налогооблагаемая база

|

616753

|

840928,3

|

943736

|

1100215

|

3501632

|

322476,8

|

448559,9

|

502321,6

|

585231,6

|

1858590

|

|

Единый налог

|

37005,18

|

50455,7

|

56624,16

|

66012,9

|

210097,9

|

48371,51

|

67283,99

|

75348,25

|

87784,74

|

278788,5

|

|

Выбор объекта налогообложения

|

|

|

|

|

210097,9

|

|

|

|

|

|

Заключение

В

ходе выполнения работы была достигнута ее основная цель и решены все задачи,

поставленные во введении. В заключении сделаем несколько общих выводов по

работе.

Возможность осуществления налоговой оптимизации обусловлена также тем,

что, во-первых, действующее гражданское законодательство допускает

осуществление хозяйственной деятельности в различных правовых формах по выбору

субъекта предпринимательской деятельности (например, путем создания

юридического лица или путем заключения договора простого товарищества), а различные

правовые формы предполагают различный порядок налогообложения; во-вторых, часто

налогоплательщик вправе выбирать непосредственно режим налогообложения для

своего предприятия (например, упрощенная или общая система налогообложения);

в-третьих, законодательство о налогах и сборах предоставляет налогоплательщику

возможность выбирать различные методы учета хозяйственных операций для целей

налогообложения по своему усмотрению (например, выбор метода списания стоимости

материалов на расходы в целях налогообложения), а также принимать по своему

усмотрению иные решения, непосредственно влияющие на налогообложение (например,

использовать или не использовать право на освобождение от уплаты налога на

добавленную стоимость).

Набор инструментов налоговой оптимизации, совокупность применяемых при

этом схем и методов постоянно изменяется, в первую очередь, в связи с

изменением законов и иных нормативных актов, а также в связи с изменением

правовой оценки тех или иных действий органами, осуществляющими применение

правовых норм (судами, налоговыми органами).

Список литературы

1.

Налоговый кодекс Российской Федерации (часть вторая) от

02.11.2004.

2.

Налоговый кодекс Российской Федерации (часть первая) от

15.10.2002г.

3.

Кударь Г.В.Себестоимость для

целей налогообложения в 2002 г. – М.: Бератор –

Пресс, 2002г.

4.

Лыкова Л.Н. Налоги и налогообложение в России: учеб.

для ВУЗов. – М.: БЕК, 2004г.

5.

Перов А.В. Толкушкин А.В. Налоги и налогообложение:

Учеб. Пособие 2-е изд., перераб и доп. – М.: Юрайт-Издат, 2003г.- 635с.

Приложения

Приложение 1

Приложение 2

Таблица

4

|

№ п\п

|

Наименование

|

Дата ввода ОС в

эксплуатацию

|

Первоначальная стоимость

|

Доля стоимости ОС, в

расходах на их приобретение в 1 год

эксплуатации за каждый квартал

|

Сумма, принимаемая в

расходах на приобретение ОС в первый год

|

|

%

|

1 квартал

|

2 квартал

|

3 квартал

|

4 квартал

|

за год

|

|

1

|

Существующее оборудование

|

|

213324

|

|

|

|

|

|

213324

|

|

2

|

Оборудование, приобретенное

в 1 квартал

|

01.01.2005

|

25000

|

32

|

23375

|

|

|

|

|

|

3

|

Оборудование,

приобретенное во 2 квартале

|

01.04.2005

|

13450

|

17

|

|

12575,75

|

|

|

|

|

4

|

Оборудование,

приобретенное в 3 квартале

|

01.07.2005

|

17600

|

23

|

|

|

16456

|

|

|

|

5

|

Оборудование,

приобретенное в 4 квартале

|

01.10.2005

|

21400

|

28

|

|

|

|

20009

|

|

|

|

ИТОГО за период

|

|

77450

|

100

|

|

|

|

|

72415,75

|