ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ......................................................................................................... 3

Глава 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ

АСПЕКТЫ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ......................................... 6

1.1. Содержание, цели и задачи анализа

финансового состояния предприятия............................................................................................................................. 6

1.2. Методологические подходы к

диагностике финансового состояния предприятия в условиях переходной экономики

России............................ 9

1.3. Методика анализа финансового

состояния предприятия................. 22

ЗАКЛЮЧЕНИЕ................................................................................................. 46

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ......................................... 49

ВВЕДЕНИЕ

В настоящее

время, в условиях транзитивной экономики России, т.е. в период постпереходной

экономики, повышается самостоятельность предприятий, их экономическая и

юридическая ответственность. Резко возрастает значения финансовой устойчивости

субъектов хозяйствования. Все это значительно увеличивает роль анализа их

финансового состояния: наличия, размещения и использования денежных средств.

Результаты

такого анализа нужны, прежде всего, собственникам, а также кредиторам,

инвесторам, поставщикам, менеджерам и налоговым службам.

Одной из самых главных задач

предприятия, в пострыночных условиях, является оценка финансового положения

предприятия, которая возможна при совокупности методов, позволяющих определить

состояние дел предприятия в результате анализа его деятельности на конечном

интервале времени.

В условиях пострыночной экономики

субъекты хозяйственной деятельности прибегают к анализу финансового состояния

предприятия периодически в процессе регулирования, контроля, наблюдения за

состоянием и работой предприятия, составления бизнес-планов и программ. Острая

необходимость в финансовом анализе возникает в ходе преобразования

организационно-правовых структур и реорганизации существующих предприятий, в

процессе приватизации и акционирования, а также при выработке мер по поддержке

и оздоровлению (санации) несостоятельных предприятий (банкротов).

В

современных экономических условиях деятельность каждого хозяйственного субъекта

является предметом внимания обширного круга участников рыночных отношений,

заинтересованных в результатах его функционирования.

Реальные условия функционирования предприятия обусловливают необходимость

проведения объективного и всестороннего финансового анализа хозяйственных

операций, который позволяет определить особенности его деятельности, недостатки

в работе и причины их возникновения, а также на основе полученных результатов

выработать конкретные рекомендации по оптимизации деятельности.

Это

обосновывает необходимостью и актуальностью данной работы, т.к. оценка финансового

состояния предприятия является важным информационным источником для принятия

оптимального управленческого решения в конкретной ситуации.

Чтобы

обеспечивать выживаемость предприятия в современных условиях, управленческому

персоналу необходимо, прежде всего, уметь реально оценивать финансовые

состояния, как своего предприятия, так и существующих потенциальных

конкурентов.

Цель анализа финансового состояния – дать руководству

предприятия картину его действительного состояния, а лицам, непосредственно не

работающим на данном предприятие, но заинтересованных в его финансовом

состоянии.

Финансовое

состояние – важнейшая характеристика экономической деятельности предприятия.

Она определяет конкурентоспособность, потенциал в деловом сотрудничестве,

оценивает, в какой степени гарантированы экономические интересы самого

предприятия и его партнёров в финансовом и производственном отношении. Однако

одного умения реально оценивать финансовое состояние недостаточно для успешного

функционирования предприятия и достижения им поставленной цели.

Финансовое состояние предприятия отражает его конкурентоспособность

(платежеспособность, кредитоспособность) в производственной сфере и,

следовательно, эффективность использования вложенного собственного капитала.

Финансовый результат деятельности предприятия зависит от:

рентабельности производства;

организации производства и сбыта продукции;

обеспеченности собственными оборотными средствами.

Практика показывает, что существующие методы финансового анализа

необходимо совершенствовать. Это можно осуществить на основе применения

апробированной системы бухгалтерского учета на предприятии. Проводимый анализ

должен основываться, прежде всего, на принятых практикой формализованных

принципах бухгалтерского учета, которые формируют систему учета всех средств

предприятия и результатов от их использования в процессе хозяйственной

деятельности.

Предмет

исследования финансовые процессы предприятия.

Объект исследования – ООО «Гранит».

Цель исследования – оценить и

провести анализ и диагностику финансового состояния ООО «Гранит».

В соответствии с поставленной целью

потребовалось решить следующие задачи:

раскрыть содержание, цели и задачи анализа финансового

состояния предприятия;

описать методологические подходы к диагностике

финансового состояния предприятия в условиях переходной экономики России;

описать методику анализа финансового состояния предприятия

на примере ООО «Гранит»

дать краткую характеристику предприятия;

произвести расчет балансовых показателей деятельности

предприятия;

произвести оценку ликвидности активов;

провести анализ финансовой устойчивости и

платежеспособности предприятия;

оценить эффективность работы предприятия;

описать управление финансово-хозяйственной

деятельностью предприятия на основе системы сбалансированных показателей;

произвести расчет финансовых показателей направленных

на повышение стоимости ООО «Гранит»

Структурно дипломная работа состоит из введения, трёх

глав, заключения, списка использованной литературы, приложений и таблиц,

графиков.

В процессе

подготовки дипломной работы использовались материалы, бухгалтерской отчётности

и различные методические источники, бухгалтерский баланс с приложениями,

статическая отчётность утверждённые Минфином и Госкомстатом Российской

Федерации, система показателей оценки финансово-хозяйственной деятельности ООО

«Гранит».

Глава 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ

ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1. Содержание, цели и задачи анализа финансового

состояния предприятия

Финансовый

анализ по направлениям его осуществления является многоаспектным, однако

основополагающими и взаимосвязанными между собой являются: анализ финансового

состояния предприятия и анализ финансовых результатов его деятельности, которые

оцениваются с помощью системы показателей. Финансовое состояние предприятия

оценивается на основе использования системы показателей, которые отражают

конкурентоспособность, размещение, использование и движение ресурсов

предприятия. К основным направлениям анализа финансового состояния предприятия

относятся: анализ и оценка хозяйственного потенциала предприятия; оценка и

анализ финансового равновесия предприятия; анализ и оценка прибыльности

предприятия. Оценка финансового состояния по результатам анализа и его прогноз

на будущее необходимы каждому субъекту хозяйствования, поскольку его дальнейшее

функционирование непосредственно связано с его доходностью и способностью поддержать

свою платежеспособность.

Для проведения финансового

анализа используется бухгалтерская отчетность, отражающая конечные результаты

конкретной деятельности предприятия, а также система расчетных показателей,

базирующаяся на этой отчетности.

На показатели деятельности предприятий оказывают

воздействие как экономические, так и организационные факторы. Кроме того,

предприятия как самостоятельные экономические субъекты хозяйственной

деятельности обладают правом распределять результаты деятельности, т.е. прибыль,

имеют экономическую свободу в выборе партнеров и делают этот выбор исходя

только из целей экономической целесообразности и собственной выгоды.

Необходимым элементом их хозяйствования в современных условиях является

самостоятельность в организации снабжения производства сырьем, найме персонала

и распоряжении произведенной продукцией, а также в решении вопросов, касающихся

финансирования капитальных вложений, обеспечения предприятия оборотными

средствами, и иных задач исходя из собственного видения перспектив

осуществления производственной деятельности. Таковы основные элементы

самостоятельной деятельности любого предприятия, и на основе их учета строится

система финансового анализа.

Задачами экономического анализа финансового состояния

являются: объективная оценка использования финансовых ресурсов на предприятиях,

выявление внутрихозяйственных резервов укрепления финансового положения,

улучшение отношений между предприятиями и внешними финансовыми, кредитными

органами и др.

Финансовый анализ предприятия

включает анализ: предварительный, финансовой устойчивости, ликвидности баланса,

финансовых коэффициентов, финансовых результатов, коэффициентов рентабельности

и деловой активности.

Результатом предварительного анализа является общая

оценка финансового состояния предприятия, а также определение

платежеспособности и удовлетворительной

структуры баланса предприятия. Анализ финансовой устойчивости начинается

с показателей, отражающих сущность устойчивости финансового состояния.

Повышение эффективности хозяйствования во многом

зависит от обоснованности, своевременности и целесообразности принимаемых

управленческих решений. Всё это может быть достигнуто в процессе анализа

финансового состояния предприятия.

Иначе говоря, под финансовым состоянием понимается способность

предприятия финансировать свою деятельность. Оно характеризуется

обеспеченностью финансовыми ресурсами, необходимыми для нормального

функционирования предприятия, целесообразностью их размещения и эффективностью

использования, финансовыми взаимоотношениями с другими юридическими и

физическими лицами, платежеспособностью и финансовой устойчивостью.

Финансовое состояние может быть устойчивым,

неустойчивым и кризисным. Способность предприятия своевременно производить

платежи, финансировать свою деятельность на расширенной основе свидетельствует

о его хорошем финансовом состоянии [3].

Финансовое состояние предприятия зависит от

результатов его производственной, коммерческой и финансовой деятельности.

Финансовое состояние – это совокупность показателей, отражающих

наличие, размещение и использование финансовых ресурсов. Однако цель анализа

состоит не только и не столько в том, чтобы установить и оценить финансовое

состояние предприятия, но еще и в том, чтобы постоянно проводить работу,

направленную на его улучшение. Анализ финансового состояния показывает, по

каким конкретным направлениям надо вести эту работу, дает возможность выявления

наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии

именно на данном предприятии. В соответствии с этим результаты анализа дают

ответ на вопрос, каковы важнейшие способы улучшения финансового состояния

конкретного предприятия в конкретный период его деятельности.

Главная цель анализа –

своевременно выявлять и устранять недостатки в финансовой деятельности и

находить резервы улучшения финансового состояния предприятия и его

платежеспособности.

Для оценки устойчивости финансового состояния

предприятия используется целая система показателей, характеризующих изменения:

а) структуры капитала предприятия по его размещению и

источникам образования;

б) эффективности и интенсивности его использования;

в) платежеспособности и кредитоспособности

предприятия;

г) запаса его финансовой устойчивости.

Анализ финансового состояния предприятия основывается

главным образом на относительных показателях, так как абсолютные показатели

баланса в условиях инфляции практически невозможно привести в сопоставимый вид.

Основными источниками информации для анализа

финансового состояния является финансовая отчётность. Финансовая отчетность –

это совокупность форм отчетности, составленных на основе данных финансового

учета с целью представления пользователем обобщенной информации о финансовом

положении и деятельности предприятия, а также изменениях в его финансовом

положении за отчетный период в установленной форме для принятия этими

пользователями определенных деловых решений.

Таким образом, основными

источниками анализа являются: баланс предприятия (форма №1), отчет о финансовых

результатах и их использовании (форма №2), отчет о финансово-имущественном

состоянии предприятия (форма №3).

Важнейшим документом финансовой отчетности является

баланс предприятия - форма №1, в котором определен состав и структура имущества

предприятия, ликвидность и оборачиваемость оборотных средств, наличие собственного

капитала и обязательств, состояние и динамику дебиторской и кредиторской

задолженности. Эти сведения баланса служат основой для принятия обоснованных

управленческих решений, оценки эффективности будущих вложений капитала и

размере финансового риска [15].

Современное состояние большинства хозяйственных

объектов таково, что первоочередными тактическими задачами для них является

«латание дыр» (или реактивная форма управления) и недопущение банкротства.

Подобный подход не позволяет достичь устойчивой работы предприятия в

долгосрочной перспективе. Потому особое значение в сегодняшних условиях

приобретает формирование эффективного механизма управления предприятиями,

основанного на анализе финансово-экономического состояния, с учетом постановки

стратегических целей деятельности адекватных рыночным условиям и поиска путей

их достижения. Данный подход неразрывно связан с антикризисным управлением.

Многолетняя практика анализа финансового состояния

предприятий показывает, что применение ранней диагностики дает возможность

сделать прогноз о банкротстве предприятия еще за два-три года до фактической

процедуры банкротства. А 60-70 % предприятий, проводивших раннюю диагностику,

реализовавших соответствующие рекомендации, избежали процедуры банкротства. С

другой стороны, ранняя диагностика финансового состояния обеспечивает прогноз

сроков выхода предприятия из кризиса.

Основой ранней диагностики

является анализ финансовых показателей, наиболее чувствительных к изменению

финансового состояния предприятия [12].

1.2. Методологические подходы к диагностике

финансового состояния предприятия в условиях переходной экономики России

Большинство существующих в настоящее время методик

анализа деятельности предприятия, его финансового состояния повторяют и

дополняют друг друга, они могут быть использованы комплексно или раздельно в

зависимости от конкретных целей и задач анализа, информационной базы, имеющейся

в распоряжении аналитика.

Так, согласно методике анализа А.Д. Шеремета и

А.И. Бужинского [28] финансовое

положение предприятий характеризуется размещением его средств и состоянием

источников их формирования.

Основными показателями для оценки финансового

состояния являются: уровень обеспеченности собственными оборотными средствами;

степень соответствия фактических запасов активов нормативным и величине,

предназначенной для их формирования; величина иммобилизации оборотных средств;

оборачиваемость оборотных средств и платежеспособность.

По мнению авторов данной методики, важнейшим этапом

анализа финансового состояния является определение наличия собственных и

приравненных к ним средств, выявление факторов, повлиявших на их изменение в

изучаемом периоде. Для расчета наличия собственных и приравненных к ним

оборотных средств применяются следующие показатели:

а) источники собственных средств;

б) источники средств, приравненных к собственным;

в) вложение средств в основные фонды и внеоборотные

активы.

На их основе рассчитывается наличие собственных и

приравненных к ним средств (а + б – в).

Отдельно проводится анализ основных составляющих

собственных и приравненных к ним средств – оборотной части уставного фонда и

средств, являющихся непосредственной собственностью предприятия. Прибыль,

находящаяся в обороте, исчисляется как разница между балансовой прибылью и

суммой использованной и отвлеченной прибыли.

Далее проводится анализ

обеспеченности предприятия собственными оборотными средствами. При этом

сопоставляется фактическое их наличие с нормативом, который также утратил свое

значение в настоящее время. Предприятие частной собственности само решает

вопрос об объеме денежных средств и имущества в обороте. Единственным

регулятором государства в данном вопросе является соблюдение условия – выплаты

пайщикам не должны влиять на величину уставного фонда, т.е. уставный фонд не

может быть источником платежей участникам, выплата производятся непосредственно

из прибыли.

Авторы данной методики также включают в анализ

финансового состояния понятие отвлечения оборотных средств. Отвлечением

считается: превышение средств и затрат на капитальное строительство над

источниками финансирования; расходы, не перекрытые средствами специальных

фондов и целевого финансирования.

Приведенное понятие отвлечения в

рыночной экономике утрачивает свое значение. Предприятие должно использовать

точные расчеты для финансирования своих стратегических программ, а также

самостоятельно решать строить или модернизироваться. Это касается капитального

ремонта, капитальных вложений. Учитывая все это, задолженность практически

отсутствует и понятие иммобилизации сводится к узкому кругу хозяйственных

просчетов.

Анализ состояния нормированных оборотных средств

применим в условиях планового ведения хозяйства. В связи с переходом к рынку он

преобразуется в анализ сырья, полуфабрикатов, материалов, готовой продукции и

имеет иное экономическое значение: запасы сырья должны сохраняться для

обеспечения необходимого технологического процесса, а остатки готовой продукции

должны быть сведены к минимуму.

Поскольку понятия нормируемые оборотные, средства и

ненормированные оборотные средства утратили смысл, то целесообразно оборотные

средства подразделить на запасы и затраты, денежные средства и прочие активы.

Авторы рассматриваемой методики предлагают также проводить анализ заемных

средств по видам кредитов и ссуд.

Анализ платежеспособности рассматривается в данной

методике очень узко. Определяется только сальдо дебиторской и кредиторской

задолженности. Положительным считается превышение дебиторской задолженности над

кредиторской (активное сальдо). Оптимальным вариантом считается формула:

отсутствие задолженности как самому предприятию так и другим.

Обобщение результатов анализа финансового состояния

проводится с помощью сальдового приема. Составляется расчет внеплановых

вложений оборотных средств и источников их покрытия. В этом расчете отражается

влияние двух групп взаимосвязанных финансовых показателей.

Предлагается также рассматривать показатель

оборачиваемости оборотных средств. Его составляющие полностью отвечают

требованиям плановой экономики: твердое материально-техническое снабжение,

заданные сверху покупатели и заказчики. В современных условиях понятие

оборачиваемости оборотных средств сохраняется, но используются иные, диктуемые

рыночной экономикой подходы к его формированию.

Таким образом, указанная методика анализа финансового

состояния предприятия основана на принципах планового ведения хозяйства. В

настоящее время она может быть применена лишь на ограниченном круге предприятий

государственной формы собственности и в бюджетных организациях, но не в полном

объеме. Это связано с тем, что существенно изменилась информационная база

анализа, которая не обеспечит аналитика-исследователя необходимыми исходными

данными (например, в современной бухгалтерской отчетности отсутствуют нормативы

устойчивых пассивов). Ряд ключевых моментов анализа потеряли значение в

условиях перехода к рыночным отношениям (иммобилизация, оборачиваемость

оборотных средств), методика не адаптирована к высоким темпам инфляции.

В методике анализа финансового состояния

С.Б. Барнгольц и Б.И. Майданчика подход к анализу несколько глубже.

Во главу исследования ставится непосредственное изучение баланса предприятия.

Этому предшествует установление степени достоверности информации, содержащейся

в балансе.

Основными критериями устойчивости финансового

состояния являются: платежеспособность хозяйствующего субъекта, соблюдение

финансовой дисциплины, обеспечение собственными оборотными средствами.

По мнению авторов, основными признаками

неплатежеспособности и неудовлетворительного финансового состояния являются:

просроченная задолженность и длительное непрерывное пользование платежными

кредитами. Конечно, эти факторы можно отнести и к показателям

неудовлетворительного финансового состояния предприятия, но их недостаточно для

такого однозначного вывода.

Особенностью данной методики является изучение причин,

вызвавших изменение суммы собственных оборотных средств. Анализ всех оборотных

средств предприятия проводится во взаимосвязи с их источниками. Интересен также

подход к способу выявления излишних у предприятия материалов: сопоставление их

остатков на несколько месячных дат с расходом за эти же месяцы. Отсутствие

расходов остатков материалов как незначительное его изменение свидетельствует о

наличии ненужных материалов.

При анализе использования кредитов под оборотные средства

важными являются моменты: обеспеченность кредита, своевременность погашения

кредита, недопустимость отвлечения кредитов

в неполноценные запасы и убытки.

Что касается анализа денежных средств и расчетов,

акцентируется внимание на задолженности по истечению сроков иска.

Следующая группировка задолженности по причинам

образования. Различается допустимая и недопустимая задолженность. Прежде всего,

дебиторская задолженность возникает в связи с операциями по сбыту и поставке.

Она называется задолженностью по товарным операциям. Недопустимая ее часть

возникает вследствие задержки платежей покупателями, нарушения поставщиками

договоров.

Для обобщения анализа финансового

состояния в рассматриваемой методике используется также баланс внеплановых

вложений оборотных средств и их источников. Приводится целая система общих и

частных показателей оборачиваемости оборотных средств. Методика анализа

включает также составление плана мероприятий по мобилизации резервов и

укреплению платежеспособности предприятий. В качестве мероприятий

рекомендуется, например, ликвидация остатков ненужных материалов и

полуфабрикатов, снижение объемов незавершенного производства, взыскание сумм по

претензиям.

Данная методика является более логичной и применима

для крупных материалоемких производств с участием государственного капитала.

Однако, как и предыдущей, ей присущи недостатки: ограниченность информативной

базы, ориентация преимущественно на плановую систему хозяйствования, отсутствие

поправок на инфляцию.

B настоящее время наиболее широко используются

методика В.Ф. Палия [32], а также

методика А.Д. Шеремета, Р.С. Сейфулина, Е.В. Негашева [45].

Методика В.Ф. Палия широко известна, издана

массовым тиражом, ею пользуются значительное число предприятий,

консультационным и инвестиционных фирм. Однако на сегодняшний день эта методика

не удовлетворяет всем требованиям, предъявляемым к анализу. Во-первых, с

1992 года существенно изменена информационная основа анализа, т.к.

изменена форма баланса. Последний сочетает в себе баланс-брутто и баланс-нетто.

Методика же В.Ф. Палия ориентирована на поэтапное преобразование

баланса-брутто в баланс-нетто.

Во-вторых, нормативная база, заложенная в методике

В.Ф. Палия, уже не удовлетворяет новым экономическим условиям и прежде

всего высоким темпам инфляции.

В-третьих, она слабо формализована и в недостаточной

степени удобна для компьютерной обработки, имеет негибкий характер.

Анализ содержания методики В.Ф. Палия показывает,

что в ней содержится ряд спорных моментов. Например, В.Ф. Палий указывает

на то, что если в структуре оборотных средств увеличивается удельный вес

денежных средств и краткосрочной дебиторской задолженности при соответствующем

уменьшении доли материальных оборотных средств, то это изменение можно признать

положительным, если не уменьшаются возможности нормальной производственной

деятельности предприятия. Автор делает вывод, что с финансовой точки зрения

структура оборотных средств значительно улучшалась, повысилась их возможная

ликвидность.

Действительно, этот вывод

совершенно справедлив, но только для определенных условий, когда темпы инфляции

очень низкие и высока сбалансированность экономики: В условиях же высоких

темпов инфляции, разбалансированности экономики, разрыва хозяйственных связей,

предприятия вынуждены значительно увеличивать запасы товарно-материальных

ценностей, т.к. во-первых, цены на них растут постоянно, во-вторых, разрываются

существующие хозяйственные связи и поступление ТМЦ может прекратиться или

значительно снизиться, в-третьих, сами денежные средства значительно быстрее

обесцениваются, чем ТМЦ и основные средства. Поэтому, чем выше темп инфляции,

тем меньше в структуре имущества должно быть активов, обесценивающихся в первую

очередь, т.е. денег. При этом структура имущества становится менее гибкой с

финансовой точки зрения, но зато более устойчивой к инфляции.

В связи со сказанным выше, необходимо отметить, что

одним из первых признаков, улучшения финансового состояния предприятий,

повышения уровня сбалансированности экономики, снижения темпов инфляции будут

такие изменения в структуре активов предприятий (валюте баланса), при которых

доля денежных средств начнет повышаться до оптимальной величины, а доля

материальных оборотных средств снижается до оптимальной величины. При этом не

будет происходить уменьшение объемов выпуска продукции.

Следует также заметить что, чем

выше будет уровень структурной перестройки производства, чем больше уровень

развития фондового рынка в стране, тем больший сдвиг в структуре активов

предприятий происходит в сторону денежных средств, так как для игры на фондовом

рынке, своевременной и быстрой перестройки высока потребность в денежных

средствах.

Общий вывод таков, анализ

имущества предприятий необходимо проводить в связи с объективно сложившейся

экономической ситуацией в стране, так как структурные сдвиги в имуществе

предприятий четко ее отражают. К сожалению, В.Ф. Палий проводит анализ

имущества очень абстрактно, без связи с макроэкономическими процессами,

происходящими в России.

В методике В.Ф. Палия недостаточное внимание

уделено роли и значению основных средств при анализе имущества предприятий,

особенно в связи с инфляцией.

Например, В.Ф. Палий справедливо отмечает, что

если снижается удельный вес затрат в производственный потенциал, т.е. в

основные средства и производственные запасы (реальные активы), то это снижает

производственные возможности предприятия. Данный вывод справедлив для

экстенсивного типа производства и для высоких темпов инфляции, а для

интенсивного типа производства, сбалансированной экономики он не совсем

корректен. Если предприятие не уменьшает выпуска и качества продукции, при

уменьшении реальных активов, это положительное явление. Оно характеризует

процесс снижения фондоемкости и материалоемкости продукции при тех же ее

потребительских свойствах.

Кроме того, необходимо при анализе имущества учитывать

обстоятельство, что при высоких темпах инфляции особый интерес для инвесторов

представляют те предприятия, которые, во-первых, имеют более высокий удельный

вес основных средств в активах, которые в наименьшей степени подвержены

инфляции, и, во-вторых, имеют низкую степень износа этих средств (т. е.

коэффициент накопления амортизации наименьший).

При анализе имущества необходимо обратить внимание и

на следующее обстоятельство. Причиной значительного увеличения доли материальных

средств в составе имущества может быть то, что стоимость материальных средств в

балансе отражается по текущим ценам, а стоимость основных средств по ценам

принятым в момент переоценки. В условиях очень высоких темпов инфляции текущие

цены быстро увеличиваются и, поэтому стоимостная структура имущества на

большинстве предприятий искажена. Методика В.Ф. Палия не учитывает это

обстоятельство. Вот почему при анализе имущества оценку ТМЦ необходимо

проводить в ценах, принятых по состоянию на дату оценки основных средств.

При анализе собственных и заемных средств, вложенных в

имущество предприятий, необходимо более подробно рассмотреть роль долгосрочных

займов. Данному вопросу в методике В.Ф. Палия уделяется недостаточное

внимание. Дело в том, что, В.Ф. Палий не совсем верно отождествляет

долгосрочные кредиты и займы с собственными средствами. Это происходит при

расчете коэффициентов маневренности собственных средств, когда в числителе

берется сумма источников собственных средств (Итог 1 раздела пассива баланса) и

долгосрочных кредитов (2 раздел пассива баланса) за минусом основных средств и

вложений (итог 1 раздела баланса), а в знаменателе – вся сумма источников

собственных средств (итог 1 раздела пассива баланса). Вероятно, автор считает,

что долгосрочные кредиты и займы находятся в пользовании предприятия длительный

срок, и, следовательно, они как бы принимают форму собственных оборотных

средств. Это не совсем верно, т.к. за процессом их целевого использования

должен быть установлен контроль со стороны банков и других инвесторов.

Долгосрочные кредиты должны направляться в первую очередь на увеличение

основных средств и на совершенствование их структуры (в частности на

модернизацию и обновление).

Общий недостаток методики В.Ф. Палия заключается

в том, что в ней не рассмотрен подход к анализу финансового состояния

предприятий с учетом инфляции.

Поэтому многие экономисты не ограничиваются

применением только данной методики. На практике широко используются и другие

методики, несколько отличающиеся от названной. К их числу относится, например,

методика финансового состояния А.Д. Шеремета, Р.С. Сейфулина,

Е.В. Негашева. Анализ ее содержания показывает ряд существенных отличий от

методики В.Ф. Палия, которые сводятся к следующим моментам: имеет более

формализованный, алгоритмизированный, структурированный характер и в большей

степени приспособлена к компьютеризации всех расчетов; применяется несколько

иная нормативная база при оценке платежеспособности (ликвидности) предприятия;

частично используются оптимизационные и экспертные методы; ориентирована на

широкий круг пользователей; частично применяются подходы, используемые в

практике работы капиталистических фирм, что позволяет установить обоснованные

взаимосвязи между показателями финансового состояния отечественных предприятий

и фирм капиталистических стран; методика позволяет выделить четыре уровня

финансовой устойчивости предприятия; позволяет в рамках внутреннего анализа

осуществить углубленное исследование финансовой устойчивости предприятия на

основе построения баланса платежеспособности; используется модель взаимосвязи

различных финансовых коэффициентов, что позволяет при наличии динамики

различных финансовых показателей (факторов) исследовать характер изменения

результирующего показателя коэффициента ликвидности; изложен известный в

экономической литературе способ определения оптимального размера объема

производства, предпринята попытка связать анализ финансового состояния с

производственной программой предприятия.

Кроме всего указанного отличие этой рассматриваемой

методики от методики В.Ф. Палия заключается еще и в следующем. Во-первых,

она предлагает деление всех активов на четыре группы по степени ликвидности:

наиболее ликвидные, быстро реализуемые, медленно реализуемые трудно

реализуемые. К первой группе относятся все статьи денежных средств предприятия

и краткосрочные финансовые вложения (ценные бумаги). Ко второй группе относятся

дебиторская задолженность и прочие активы. К третьей группе относятся статьи

второго раздела актива баланса "Запасы и затраты" за исключением

расходов будущих периодов, а также долгосрочные финансовые вложения. К

четвертой группе относятся статьи первого раздела актива "Основные

средства и вложения". Кроме того, эти авторы рекомендуют сгруппировать все

пассивы баланса по степени срочности их оплаты. А. Шеремет,

Е. Негашев, Р. Сейфулин несколько по-иному подходят к установлению

нормативной базы показателей. Если В. Палий считает, что нормативной

величиной коэффициента абсолютной ликвидности является

0,20 – 0,25, то названные авторы рекомендуют установить его

нормативную величину в пределах 0,20 – 0,70. Для промежуточного коэффициента

покрытия норматив установлен на уровне 0,80 – 1,00, тогда как у В. Палия —

0,70 – 0,80. Нормативы общего коэффициента покрытия в методиках В. Палия и

А. Шеремета одинаковы и составляют 2,0 – 2,5.

Отличие анализируемой методики от

методики В.Ф. Палия заключается также в том, что в ней более подробно

рассмотрен анализ балансовой прибыли, и прибыли от реализации продукции. Кроме

анализа финансового состояния авторы ввели и методику анализа деловой

активности. Под деловой активностью предприятия в финансовом аспекте авторы

понимают, прежде всего, скорость оборота его средств. В.Ф. Палий тоже

анализирует оборачиваемость оборотных средств, но он не включает ее в понятие

деловой активности. Особенностью данной методики является также то, что в ней

вводится понятие кризисного финансового состояния, под которым понимается

ситуация, при которой предприятие находится на грани банкротства, так как

денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не

покрывают кредиторской задолженности и просроченных ссуд.

Авторы также выделяют четыре типа финансового

состояния. Первый тип – абсолютная устойчивость. Этому типу соответствуют

минимальные величины запасов и затрат. Второй тип – нормальная устойчивость.

Для данного типа характерны нормативные величины запасов и затрат. Третий тип –

неустойчивое состояние, которому соответствуют убыточные величины запасов и

затрат. Четвертый тип – кризисное состояние. Для него характерны неподвижные и

малоподвижные запасы и затоваренность готовой продукцией в связи со снижением

спроса.

В целом методика анализа

финансового состояния предприятия А.Д. Шеремета, Р.С. Сейфулина и Е.В. Негашева представляет собой дальнейшее

развитие предыдущих методик. Однако, несмотря на ряд преимуществ по сравнению с

методикой В.Ф. Палия она также не учитывает всех особенностей экономического анализа в

условиях различных уровней инфляции.

Внедрение в практику анализа названных мероприятий

позволит существенно повысить эффективность экономического анализа и,

следовательно, эффективность производства в целом. Это потребует роста объема

исходной информации, так как не все данные для проведения анализа по

предлагаемой методике имеются в современной бухгалтерской и статистической

отчетности. Поэтому необходимо привлечение в практику анализа данных

внутрипроизводственного учета (нормативы, показатели работы, характеризующие

все стороны деятельности предприятия для проведения комплексного анализа) и

статистического (коэффициенты инфляции и др.). Однако компьютеризация

существенно снизит трудоемкость анализа, что в целом также повисит

эффективность производства.

В настоящее время предлагается множество и других

методик, основанных, как правило, на применении аналогичного зарубежного опыта

оценки финансового состояния предприятий. При этом некоторые авторы

предлагаемых методик, пытаются напрямую перенести его в условия России. Далеко

не всегда это правомерно. Например, во многих случаях неверно в качестве

нормативной базы финансовых коэффициентов принимать критические значения,

используемые на Западе.

Для достижения сопоставимости финансовых показателей

Запада и России авторами одной из методик предлагается ранжированный подход к

выбору их критических значений с учетом реальных условий нашей экономики.

Авторы такого подхода, однако, не указывают сам способ ранжирования, а излагают

лишь общие положения.

Принципиально новым в данной методике является то, что

наряду с системой показателей финансового состояния авторы вводят блок

показателей "доходности акций" и блок "оценки уровня

менеджмента". Блок оценки уровня менеджмента включает показатели,

характеризующие отраслевую принадлежность предприятия, состав учредителей;

наличие дочерних фирм, объекты долевого участия, популярность в регионе,

состояние фондов.

Отдельные специалисты, предлагают

свои специфические подходы к анализу финансового состояния предприятий.

Например, Л. Философов, профессор, доктор технических наук предлагает в

процессе приватизации использовать методику анализа финансового состояния, во

многом основанную на методах, используемых для аналогичных целей американскими

и западноевропейскими аналитиками. Всего он предлагает рассчитывать восемь

показателей.

Первые пять – являются основными и влияют на прогноз

возможного банкротства акционерных обществ:

1. Отношение мобильного капитала

к общим активам – характеризует долю в активах акционерных обществ средств,

находящихся в мобильной форме;

2. Отношение накопленного

капитала к общим активам – характеризует эффективность работы АО в прошлом; для

всех АО это отношение можно представить равным 0, поскольку деятельность их в

качестве АО только начинается;

3. Отношение прибыли к общим

активам – характеризует прибыльность АО;

4. Отношение капитала к общему долгу – характеризует

качество активов АО (долю в них заемных средств);

5. Отношение объема продаж к

общим активам – характеризует эффективность использования активов для

производства, пользующейся спросом продукции. Кроме того, Л. Философов предлагает

использовать еще три показателя, характеризующие отдельные стороны финансового

положения предприятий:

6. Отношение текущих активов к текущим обязательствам

отражает ликвидность баланса (способность предприятия оплачивать текущие

долги);

7. Отношение общего долга к общим активам – показатель

являющийся дополнительной характеристикой качества активов;

8. Отношение прибыли к капиталу – характеризует

прибыльность предприятия.

Необходимо отметить, что с точки

зрения информационного обеспечения все вышеперечисленные методики ориентированы

главным образом на данные бухгалтерского баланса. Подобный подход

представляется несколько упрощенным, а данные, полученные на его основе, не

вполне корректными, поскольку информация бухгалтерского баланса дает весьма

приблизительную характеристику финансового состояния предприятия. Это связано с

тем, что бухгалтерская отчетность, в том числе баланс, составляется с

определенной периодичностью и является "фотографией" состояния на

определенную дату. Следовательно, рассчитанные на его основе показатели также

приблизительно характеризуют финансовое состояние предприятия. Кроме того,

"информация" баланса представляет не "качество" имущества

предприятия, а лишь его стоимостную оценку. Все вышеперечисленное может

существенно затруднить управление эффективностью производства и даже направить

его в неправильное русло.

В отличие от них методика анализа

финансового состояния О.В. Ефимовой [17] значительно

расширяет рамки информационной базы, что позволяет углубить и качественно улучшить

сам финансовый анализ. Согласно методике О.В. Ефимовой,

анализ баланса и рассчитанных на его основе коэффициентов следует рассматривать

в качестве предварительного ознакомления с финансовым положением предприятия. В

дальнейшем при внутреннем анализе должны широко привлекаться данные

аналитического учета.

Предварительная оценка финансового положения

предприятия осуществляется на основе данных бухгалтерского баланса ф. 1 и ф. 2,

а также формы 5. На этой стадии формируется первоначальное представление о

деятельности предприятия, выявляются изменения в составе имущества и его

источников, устанавливаются взаимосвязи между показателями. Предварительная

оценка имеет три этапа:

Этап 1. Визуальная и счетная

проверка показателей бухгалтерского баланса.

Этап 2. Построение уплотненного аналитического

баланса-нетто путем агрегирования однородных по своему составу балансовых

статей. С помощью уплотненного аналитического баланса оценивают тенденции

изменения имущественного и финансового положения предприятия.

Этап 3. Расчет и оценка динамики ряда аналитических

коэффициентов, характеризующих финансовую устойчивость, в том числе

ликвидность, и факторов, повлиявших на ее изменение.

На втором этапе анализа финансового состояния О.В. Ефимова предлагает группировку всех оборотных средств

по категориям риска, что дает оценку "качества" оборотных средств с

точки зрения их ликвидности.

Третьим этапом методики анализа О.В. Ефимовой является оценка структуры источников средств

на основе следующих финансовых коэффициентов: коэффициент независимости,

коэффициент финансовой устойчивости (стабильности), коэффициент финансирования.

Финансовое положение предприятия

находится в непосредственной зависимости от того, насколько быстро средства,

вложенные в активы, превращаются в реальные деньги. Поэтому четвертым этапом

анализа в рассматриваемой методике является расчет коэффициентов

оборачиваемости: текущих активов, дебиторской задолженности,

товарно-материальных запасов по каждому виду (производственные запасы, топливо,

готовая продукция и т.д.).

Для характеристики и анализа прибыльности автор

рассматриваемой методики предлагает использовать систему показателей

рентабельности (рентабельность активов, рентабельность инвестиций и др.).

Наряду с неоспоримыми достоинствами методика О.В. Ефимовой имеет ряд недостатков. Наиболее существенным

из них является слабая приспособленность к инфляционным процессам, особенно в

тех разделах, где анализируются в динамике абсолютные показатели.

Таким образом, задача анализа финансового состояния

предприятия не исчерпывается лишь установлением неплатежеспособности

предприятия по использовавшейся ранее методике анализа финансовой структуры

баланса предприятия по трём критериям: по коэффициенту текущей ликвидности,

коэффициенту обеспеченности собственными средствами и коэффициенту

восстановления. Для того, чтобы выработать правильные решения по выходу

предприятия из кризисного состояния или во избежание попадания предприятия в

разряд кризисных, необходимо проведение углублённой финансовой диагностики. При

этом должны учитываться отраслевые и региональные особенности.

Для этого вначале проводится предварительный экспресс

– анализ, чтобы обнаружить пробелы в деятельности предприятия и наметить

направления для углублённого анализа. Во-первых, проводится чтение баланса, то

есть выясняется характер изменения итога баланса за отчётный период. Во-вторых,

осуществляется сравнительная диагностика динамики итога баланса и объёма

производства и реализации продукции, а также прибыли предприятия.

1.3. Методика анализа финансового состояния

предприятия

Оценка, анализ и диагностика

финансового состояния предприятия проводится в несколько этапов.

Этап 1. Анализ балансовых

показателей деятельности предприятия.

Состояние финансово-хозяйственной

деятельности предприятия отражается в единых формах бухгалтерской отчетности,

включающих: баланс предприятия (форма №1), отчет о финансовых результатах и их

использовании (форма №2), отчет о состоянии имущества предприятия (форма №5),

отчет о наличии и движении денежных средств предприятия (форма №4) и другие.

Бухгалтерский баланс является самым содержательным

источником о положении дел на предприятии, его платежеспособности и финансовой

надежности как делового партнера. Бухгалтерский баланс отражает состояние

имущества и капитала на определенный момент времени. Валюта баланса по активу

всегда равна валюте баланса по пассиву. Специфика аналитического баланса:

получение путем освобождения от регулирующих малозначимых статей официального

бухгалтерского баланса. Аналитический баланс имеет более сжатый, укрупненный

вид. В аналитическом балансе особое внимание уделяется валюте баланса и ее

динамике.

Для проведения финансового анализа предлагается

использование аналитического баланса-нетто. В табл. 1.1 приведена форма

баланса-нетто в агрегированном виде, а также условные обозначения итоговых

величин по разделам баланса и некоторым наиболее важным группам статей внутри

разделов. Обозначения из табл. 1.2 будут использованы ниже при записи формул

преобразований и показателей анализа.

Таблица 1.1

Аналитический баланс-нетто

|

Актив

|

Условные обозначения

|

Пассив

|

Условные обозначения

|

|

1.

Основные средства

|

F

|

1.

Источники собственных средств

|

Uc

|

|

2.

Запасы и затраты

|

Z

|

2.

Кредиты и другие заемные средства, в том числе:

|

K

|

|

3.

Денежные средства, расчеты и прочие активы, в том числе:

|

Ra

|

–

краткосрочные заемные средства

|

Kt

|

|

–денежные

средства и краткосрочные финансовые вложения

|

Д

|

–

долгосрочные заемные средства

|

KT

|

|

–

расчеты и прочие активы

|

Rr

|

–

расчеты и прочие пассивы

|

Rp

|

|

Баланс

|

B

|

Баланс

|

B

|

Непосредственно из аналитического

баланса-нетто можно получить ряд важнейших характеристик финансового состояния

предприятия. К ним относятся:

общая стоимость имущества предприятия, равная итогу

баланса-нетто;

стоимость иммобилизованных (т.е. основных и прочих

внеоборотных) средств, равная итогу раздела I актива баланса-нетто;

стоимость мобильных (оборотных) средств, равная сумме

итогов разделов II и III актива баланса-нетто;

стоимость материальных оборотных средств, равная итогу

раздела II актива баланса-нетто;

величина собственных средств предприятия, равная итогу

раздела IV пассива

баланса-нетто;

величина заемных средств, равная итогу разделов V и VI пассива

баланса-нетто.

По

окончании проведения анализа заполняется следующие табл. 1.3-1.6.

Таблица 1.2

Аналитическая группировка статей баланса

|

АКТИВ

|

ПАССИВ

|

|

1.

Имущество

|

1.

Источники имущества

|

|

1.1.

Иммобилизованные средства

|

1.1.

Собственные средства

|

|

1.2.

Мобильные средства

|

1.2.

Заемные средства

|

|

1.2.1.

Запасы и затраты

|

1.2.1.

Долгосрочные обязательства

|

|

1.2.2.

Дебиторская задолженность

|

1.2.2.

Краткосрочные кредиты и займы

|

|

1.2.3.

Денежные средства и ценные бумаги

|

1.2.3.

Кредиторская задолженность

|

Второй этап: Оценка ликвидности

активов.

Наиболее

распространенным способом определения потенциальной платежеспособности

предприятия является анализ и оценка ликвидности его баланса. Ликвидность

баланса определяется как степень покрытия долговых обязательств предприятия его

активами, срок превращения которых в деньги соответствует сроку погашения

обязательств платежного свойства.

Процедура анализа

ликвидности баланса заключается в сравнении средств по активу, сгруппированных

по степени ликвидности и расположенных в порядке ее убывания, с обязательствами

по пассиву, сгруппированными по срочности их погашения и расположенными в

порядке возрастания сроков.

В

зависимости от степени ликвидности активы предприятия можно подразделить на: 4

группы.

В зависимости от степени

ликвидности активы предприятия можно подразделить на: наиболее ликвидные

средства (А250+А260), быстро реализуемые активы (А230+А240), медленно

реализуемые активы (А210+А220+А270), трудно реализуемые активы (А190).

Пассивы группируются по степени

срочности их оплаты: наиболее срочные обязательства (П620), краткосрочные

обязательства (П610+П670), долгосрочные обязательства (П590+(П630+П640+П650+П660),

постоянные (устойчивые) пассивы (П490).

По

окончанию анализа заполняются табл. 1.7-1.8.

Этап 3. Анализ финансовой устойчивости и

платежеспособности предприятия

Финансовая устойчивость –

это такое состояние финансовых ресурсов предприятия, включая их распределение,

которое обеспечивает развитие предприятия на основе роста прибыли и

капитала при сохранении платеже- и

кредитоспособности предприятия.

Финансовая устойчивость является

главным компонентом общей устойчивости предприятия. Для

проведения анализа финансовой устойчивости решающее значение имеет

вопрос о том, какие показатели отражают сущность устойчивости финансового

состояния. Ответ на него, прежде всего, связан с балансовой моделью, на основе

которой строится анализ.

В условиях рынка эта модель имеет следующий вид:

F + Z +

Ra = Uc + KT + Kt + Rp, (1)

где условные обозначения имеют тот же смысл, что и в табл. 1.2,

т.е.

F – основные средства и вложения;

Z – запасы и затраты;

Ra – денежные средства, расчеты и прочие активы;

Таблица 1.3

Аналитический баланс предприятия

(актив)

|

Наименование

|

Код

строки

|

Состав

активов, тыс. руб.

|

Структура

активов, проценты

|

|

2001

|

2002

|

2003

|

2001

|

2002

|

2003

|

|

1

|

2

|

|

3

|

4

|

|

5

|

6

|

|

I.

ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

Основные

средства

|

120

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Незавершенное строительство

|

130

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Долгосрочные финансовые

вложения

|

140

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Итого по разделу I

|

190

|

–

|

–

|

–

|

–

|

–

|

–

|

|

II.

ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

Запасы

|

210

|

–

|

–

|

–

|

–

|

–

|

–

|

|

в т.ч. сырье, материалы

|

211

|

–

|

–

|

–

|

–

|

–

|

–

|

|

НДС по приобретенным

ценностям

|

220

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Дебиторская задолженность

(долгосрочная)

|

230

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Дебиторская задолженность

(краткосрочная)

|

240

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Краткосрочные финансовые

вложения (ценные бумаги)

|

250

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Денежные средства

|

260

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Прочие оборотные средства

|

270

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Итого по разделу II

|

290

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Баланс по активу

|

300

|

–

|

–

|

–

|

–

|

–

|

–

|

Таблица 1.4

Аналитический баланс предприятия

(пассив)

|

Наименование

|

Код

строки

|

2001

г.

|

2002 г

|

2003 г

|

|

состав,

тыс.

руб.

|

Структура,

%

|

состав,

тыс.

руб.

|

Структура,

%

|

состав,

тыс.

руб.

|

структура

%

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

III.

КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

|

Уставный

капитал

|

410

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Добавочный капитал

|

420

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Резервный капитал

|

430

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Нераспределенная прибыль прошлых лет

|

460

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Нераспределенная прибыль отчетного года

|

470

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Итого по разделу III

|

490

|

–

|

–

|

–

|

–

|

–

|

–

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

590

|

–

|

–

|

–

|

–

|

–

|

–

|

|

V. КРАТКОСРОЧНЫЕ ПАССИВЫ

|

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Займы и кредиты

|

610

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Кредиторская задолженность

|

620

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Прочие обязательства краткосрочного

свойства

|

630

… 660

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Итого по разделу V

|

690

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Баланс по пассиву

|

700

|

–

|

–

|

–

|

–

|

–

|

–

|

Таблица

1.5

Отчет

о прибылях и убытках (извлечения)

|

Наименование

|

Код. стр.

|

Абсолютные значения

|

Темп роста

|

|

2001

|

2002

|

2003

|

2002 к 2001

|

2003 к 2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

ВЫРУЧКА (нетто) от продажи товаров (продукции, работ, услуг)

|

010

|

–

|

–

|

–

|

–

|

–

|

|

СЕБЕСТОИМОСТЬ проданных товаров (продукции, работ, услуг)

|

020

|

–

|

–

|

–

|

–

|

–

|

|

ВАЛОВАЯ ПРИБЫЛЬ

|

029

|

–

|

–

|

–

|

–

|

–

|

|

ПРИБЫЛЬ (УБЫТОК) ОТ ПРОДАЖ

|

050

|

–

|

–

|

–

|

–

|

–

|

|

ПРИБЫЛЬ (УБЫТОК) ДО НАЛОГООБЛОЖЕНИЯ

|

140

|

–

|

–

|

–

|

–

|

–

|

|

НАЛОГ НА ПРИБЫЛЬ и иные аналогичные обязательные платежи

|

150

|

–

|

–

|

–

|

–

|

–

|

|

ПРИБЫЛЬ ОТ ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ

|

160

|

–

|

–

|

–

|

–

|

–

|

|

ЧИСТАЯ ПРИБЫЛЬ

|

190

|

–

|

–

|

–

|

–

|

–

|

Таблица 1.6

Индексный

анализ абсолютных балансовых стоимостных показателей

|

№ пп

|

Наименование

|

Код

строки

|

Значения показателей

|

Индексы роста

|

|

|

|

|

2001

|

2002

|

2003

|

2002 к 2001

|

2003 к 2002

|

|

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

1

|

Основное имущество

|

А120

|

–

|

–

|

–

|

–

|

–

|

|

Оборотное имущество

|

А290

|

–

|

–

|

–

|

–

|

–

|

|

2

|

Собственный капитал

|

П490

|

–

|

–

|

–

|

–

|

–

|

|

Заемный капитал

|

(П590+П690)

|

–

|

–

|

–

|

–

|

–

|

|

3

|

Запасы, включая НДС

|

(А210+А220)

|

–

|

–

|

–

|

–

|

–

|

|

Денежные средства и эквиваленты

|

(А250+А260)

|

–

|

–

|

–

|

–

|

–

|

|

4

|

Долгосрочные финансовые вложения

|

А140

|

–

|

–

|

–

|

–

|

–

|

|

Краткосрочные финансовые вложения

|

А250

|

–

|

–

|

–

|

–

|

–

|

|

5

|

Дебиторские задолженности

|

(А230+А240)

|

–

|

–

|

–

|

–

|

–

|

|

Кредиторские задолженности

|

П620

|

–

|

–

|

–

|

–

|

–

|

|

6

|

Долгосрочные заимствования

|

П590

|

–

|

–

|

–

|

–

|

–

|

|

Краткосрочные обязательства

|

П690

|

–

|

–

|

–

|

–

|

–

|

|

7

|

Займы и кредиты

|

П610

|

–

|

–

|

–

|

–

|

–

|

|

Кредиторские задолженность

|

П620

|

–

|

–

|

–

|

–

|

–

|

|

Валюта баланса

|

А300;

П700

|

–

|

–

|

–

|

–

|

–

|

Uc – источники собственных средств;

Kt – краткосрочные кредиты и заемные средства;

KT – долгосрочные кредиты и заемные средства;

Rp – расчеты и прочие пассивы.

По сути дела, модель

предполагает определенную перегруппировку статей бухгалтерского баланса для

выделения однородных, с точки зрения сроков возврата величин, заемных средств.

Учитывая, что долгосрочные кредиты

и заемные средства направляются преимущественно на приобретение основных

средств и на капитальные вложения, преобразуем исходную балансовую формулу:

Ra ³

Kt + Rp , (4)

Таким образом, соотношение

стоимости материальных оборотных средств и величин собственных и заемных

источников их формирования определяет устойчивость финансового состояния

предприятия.

Обеспечение запасов и затрат

источниками формирования является сущностью финансовой устойчивости, тогда как

платежеспособность выступает внешним проявлением. В то же время степень

обеспеченности запасов и затрат источниками есть причина того или иного уровня

платежеспособности, выступающей как следствие обеспеченности.

Наиболее обобщающим показателем

финансовой устойчивости является показатель излишек или недостаток источников

средств для формирования запасов и затрат, получаемый в виде разницы величины

источников средств и величины запасов и затрат. При этом имеется в виду

обеспеченность определенными видами источников (собственными, кредитными и

другими заемными средствами), поскольку достаточность суммы всех возможных

видов источников гарантирована тождественностью итогов актива и пассива

баланса.

Общая величина запасов и затрат Z предприятия равна итогу раздела II актива баланса-нетто.

Таблица 1.7

Оценка ликвидности предприятия: сводная таблица

|

АКТИВ, тыс.руб.

|

ПАССИВ, тыс.руб.

|

Платежный излишек (+), недостаток (-)

|

Изменения в процентах

|

|

группа

|

2001

|

2002

|

2003

|

группа

|

2001

|

2002

|

2003

|

абсолютно (тыс. руб.)

|

|

|

|

|

|

|

|

|

|

(6-2)

|

(7-3)

|

(8-4)

|

(6-2)

|

(7:3)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

|

А1

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

|

А2

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

|

А3

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

|

А4

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

|

Баланс

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

–

|

Таблица

1.8

Локальная

и комплексная оценки ликвидности баланса

|

|

Наименование

|

Абсолютные значения

|

Прирост показателя

|

|

2001

|

2002

|

2003

|

2002 к 2001

|

2003 к 2002

|

|

Ликвидность

группы активов

|

|

–

|

–

|

–

|

–

|

–

|

|

|

–

|

–

|

–

|

–

|

–

|

|

|

–

|

–

|

–

|

–

|

–

|

|

Ликвидность

предприятия

|

|

–

|

–

|

–

|

–

|

–

|

|

|

–

|

–

|

–

|

–

|

–

|

Примечания: К1, К2, К3 –

локальные показатели ликвидности (по группам активов); КСОВ –

совокупный показатель ликвидности;

КОБЩ – общий

показатель ликвидности.

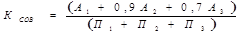

Для характеристики источников

формирования запасов и затрат используется несколько показателей, отражающих

разную степень охвата разных видов источников:

наличие собственных оборотных

средств, равное разнице величины источников собственных средств и вложений и

величины основных средств:

ЕС = UC – F, (5)

наличие собственных и

долгосрочных заемных источников, источников формирования запасов и затрат,

получаемое из предыдущего показателя увеличения на сумму долгосрочных кредитов

и заемных средств:

ЕТ = (UC + КТ) – F, (6)

общая величина основных

источников формирования запасов и затрат, равная сумме предыдущего показателя и

величины краткосрочных кредитов и заемных средств:

Еå = (UC + КТ) – F + Kt = ЕТ

+ Кt, (7)

Используемый в практике

зарубежных стран показатель стоимости чистых мобильных средств, равный разности

оборотных активов и краткосрочной задолженности, соответствует показателю

наличия собственных и долгосрочных заемных источников формирования запасов и

затрат. Действительно, если краткосрочная задолженность будет перенесена в

левую часть балансовой модели, то последняя примет следующий вид:

(Z + Ra)

– (Kt + Rp) = (UC + KT) – F, (8)

В левой части

равенства имеем разницу оборотных средств предприятия и его краткосрочной

задолженности, в правой – величину показателя ЕТ. Таким образом,

приведение формы бухгалтерского баланса в большее соответствие с требованиями

международных стандартов бухгалтерского учета к финансовой отчетности позволяет

установить обоснованные взаимосвязи между показателями финансового состояния

отечественных предприятий и фирм капиталистических стран.

Показатель общей величины основных

источников формирования запасов и затрат (Еå) является

приближенным из-за ограниченности информации, используемой в ходе внешнего

анализа финансового состояния. Несмотря на это, показатель Еå дает

существенный ориентир для определения степени финансовой устойчивости.

Трем

показателям наличия источников формирования запасов и затрат соответствуют три

показателя обеспеченности запасов и затрат источниками их формирования:

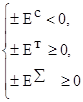

а) излишек (+) или недостаток (–)

собственных и долгосрочных заемных источников формирования запасов и затрат

± ЕС = ЕС – Z, (9)

б) излишек (+) или

недостаток (–) собственных и долгосрочных заемных источников формирования

запасов и затрат:

± ЕТ = ЕТ – Z = (UC + KT) – Z, (10)

в) излишек (+) или

недостаток (–) общей величины основных источников для формирования запасов и

затрат:

± Еå = Еå – Z = (ЕС + КТ + Кt) – Z, (11)

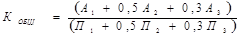

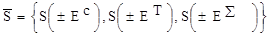

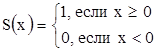

Вычисление трех показателей

обеспеченности запасов и затрат источниками их формирования позволяет

классифицировать финансовые ситуации по степени их устойчивости. Ниже при

идентификации типа финансовой устойчивости используется следующий трехмерный

(трехкомпонентный) показатель:

, (12)

, (12)

где функция S(х) определяется следующим образом:

.

.

Возможно выделение четырех

типов финансовых ситуаций:

1) абсолютная устойчивость

финансового состояния, встречающаяся редко и представляющая собой крайний тип

финансовой устойчивости. Она задается условиями:

.

.

Показатель типа ситуации  = (1, 1, 1);

= (1, 1, 1);

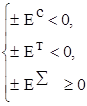

2) нормальная устойчивость

финансового состояния предприятия, гарантирующая его платежеспособность:

,

,  = (0, 1, 1);

= (0, 1, 1);

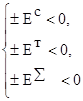

3) неустойчивое финансовое

состояние, сопряженное с нарушением платежеспособности, при котором считается

возможным восстановление равновесия за счет пополнения источников собственных

средств, а также за счет дополнительного привлечения кредитов и заемных

средств:

,

,  = (0, 0, 1);

= (0, 0, 1);

4) кризисное финансовое

состояние, при котором предприятие находится на грани банкротства, поскольку в

данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская

задолженность предприятия не покрывают даже его кредиторской задолженности:

,

,  = (0, 0, 0).

= (0, 0, 0).

В табл. 1.9 представлен анализ

финансовой устойчивости на основе вышеприведенной классификации.

Этап 5. Оценка эффективности работы

предприятия

Показатели оборачиваемости

активов:

Коэффициент

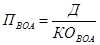

оборачиваемости активов (КОА) можно рассчитать по следующей формуле:

, (13)

, (13)

где

ВР – выручка от реализации товаров

(продукции, работ, услуг) без косвенных налогов;

– средняя стоимость

активов за расчетный период (год).

– средняя стоимость

активов за расчетный период (год).

Коэффициент

оборачиваемости активов показывает скорость оборота всего авансированного

капитала (активов) предприятия, т.е. количественно совершенных им оборотов за

анализируемый период.

Продолжительность

одного оборота активов (ПА) можно рассчитать по следующей формуле:

, (14)

, (14)

где

Д – количество дней в расчетном

периоде (год – 365 дн.)

Продолжительность

одного оборота характеризует продолжительность одного оборота всего авансированного

капитала (активов) в днях.

Таблица

1.9

Анализ

финансовой устойчивости

|

Показатели

|

2001 г.

|

2002 г.

|

2003 г.

|

Изменения

|

|

2002 к 2001

|

2003 к 2002

|

|

1. Источники собственных средств, тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

2. Основные средства и вложения, тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

3. Наличие собственных оборотных средств (стр. 1 + стр. 2), тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

4. Долгосрочные кредиты и заемные средства, тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

5. Наличие собственных и долгосрочных заемных источников формирования

запасов и затрат (стр. 3 + стр. 4), тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

6. Краткосрочные кредиты и заемные средства, тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

7. Общая величина основных источников формирования запасов и затрат,

тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

8. Общая величина запасов и затрат, тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

9. Излишек (+) или недостаток (–) собственных оборотных средств (стр.

3 – стр. 8), тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

10. Излишек (+) или недостаток (–) собственных и заемных источников

формирования запасов и затрат (стр. 5 – стр. 8), тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

11. Излишек (+) или недостаток (–) общей величины основных источников

формирования запасов и затрат (стр. 7 – стр. 8), тыс. руб.

|

–

|

–

|

–

|

–

|

–

|

|

12. Трехкомпонентный показатель финансовой ситуации ( = {S(стр.

9), S(стр. 10), S(стр. 11)}) = {S(стр.

9), S(стр. 10), S(стр. 11)})

|

–

|

–

|

–

|

–

|

–

|

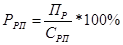

Коэффициент

оборачиваемости внеоборотных активов (КОВОА) можно рассчитать по

следующей формуле:

, (15)

, (15)

где В А – средняя стоимость внеоборотных активов за расчетный

период.

А – средняя стоимость внеоборотных активов за расчетный

период.

Коэффициент

оборачиваемости внеоборотных активов показывает скорость оборота немобильных

активов предприятия за анализируемый период.

Продолжительность

одного оборота внеоборотных активов (КООА) можно рассчитать по

следующей формуле:

(16)

(16)

Продолжительность

одного оборота внеоборотных активов характеризует продолжительность одного

оборота немобильных активов в днях.

Коэффициент

оборачиваемости оборотных активов (КООА) можно рассчитать по

следующей формуле:

, (17)

, (17)

где  – средняя стоимость

оборотных активов за расчетный период.

– средняя стоимость

оборотных активов за расчетный период.

Коэффициент

оборачиваемости оборотных активов показывает скорость оборота мобильных активов

за анализируемый период.

Продолжительность

одного оборота оборотных активов (ПОА) можно рассчитать по следующей

формуле:

. (18)

. (18)

Продолжительность

одного оборота оборотных активов выражает продолжительность оборота мобильных

активов за анализируемый период, т.е. длительность производственного

(операционного) цикла предприятия.

Коэффициент

оборачиваемости запасов (КОЗ) можно рассчитать по следующей формуле:

, (19)

, (19)

где СРТ – себестоимость реализации товаров

(продукции, работ, услуг),

– средняя стоимость запасов за расчетный период.

– средняя стоимость запасов за расчетный период.

Коэффициент

оборачиваемости запасов показывает скорость оборота запасов (сырья, материалов,

незавершенного производства, готовой продукции на складе, товаров).

Продолжительность

одного оборота запасов (ПЗ) можно рассчитать по следующей формуле:

, (20)

, (20)