Содержание

Введение.......................................................................................................... 3

1. Организация

бухгалтерского учета на ПО "Свердлес"..................... 5

1.1. Характеристика предприятия....................................................................................... 5

1.2. Учетная политика............................................................................................................ 6

1.3. Организация бухгалтерского учета на предприятии................................................. 8

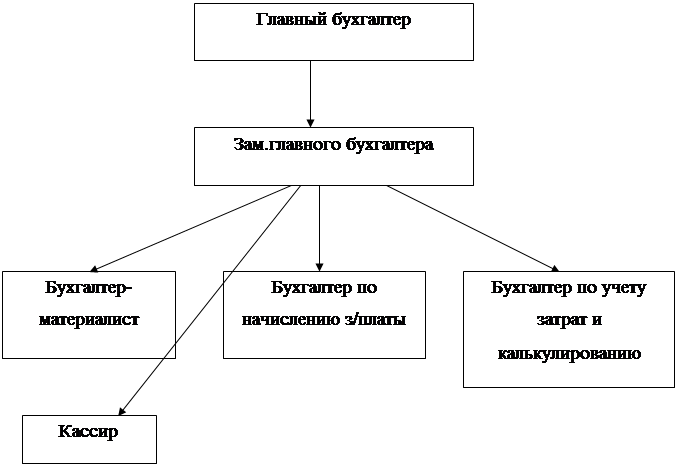

1.4. Структура бухгалтерской службы................................................................................ 9

2. Учет финансовых вложений.................................................................. 10

3. Учет оборотных активов........................................................................ 13

4. Учет расчетов по оплате труда.............................................................. 13

5. Учет денежных средств........................................................................... 18

5.1. Учет кассовых операций................................................................................................. 18

5.2. Учет операций по расчетному счету.......................................................................... 20

6. Учет текущих обязательств и расчетов................................................ 23

6.1 Учет расчетов с поставщиками и подрядчиками...................................................... 23

6.2 Расчеты с покупателями и

заказчиками...................................................................... 28

7. Бухгалтерская отчетность...................................................................... 32

Заключение.................................................................................................. 42

Список литературы..................................................................................... 43

Приложение.................................................................................................. 45

Введение

Бухгалтерский учет на предприятии – важнейшее звено

формирования его экономической политики, инструмент бизнеса, один из главных

механизмов управления торговым процессом и процессом производства. Он

способствует совершенствованию оперативного и долгосрочного планирования, а

также формированию информационной базы для анализа хозяйственной деятельности и

прогнозирования ее финансового результата.

В основе хозяйственной деятельности предприятия лежат

процессы производства, приобретения, хранения и реализации товаров. Поэтому

основными целями бухгалтерского учета являются: контроль за сохранностью

товаров, своевременное представление руководству предприятия информации о

товарообороте и валовом доходе, о состоянии товарных запасов и эффективности их

использования.

Для достижения этих целей решается

целый комплекс бухгалтерских задач:

- проверка правильности

документального оформления операций, своевременное и правильное отражение их в

учете;

- контроль за товарными запасами, выявление неходовых,

залежалых и недоброкачественных товаров;

- контроль за финансовыми показателями (размер прибыли,

источники поступления средств и порядок их расходования, оборотные средства,

капитальные вложения, отчисления от прибыли и т. д.), за правильностью расчетов

с поставщиками и покупателями, за своевременным поступлением платежей в бюджет,

за правильностью использования банковских кредитов;

- выявление возможности для снижения издержек обращения и

повышения рентабельности производства (издержки обращения покрываются за счет

торговых наценок, включаемых в цену товара, но за счет наценки образуется и прибыль;

поэтому, чем ниже уровень издержек обращения, тем большая часть торговой

наценки идет на образование прибыли);

- контроль работы

материально-ответственных лиц предприятия.

- контроль за наличием и движением материальных ценностей и

денежных средств. Для правильного и своевременного учета должны быть

установлены четкие разграничения материальной ответственности должностных лиц

за вверенные им ценности, а также своевременно и качественно необходимо

проводить инвентаризации и ревизии. Нести ответственность за полноту и четкость

операций по наличному и безналичному денежному обороту торгового предприятия.

Указанные задачи бухгалтерского учета могут быть выполнены

только при правильной организации документооборота. Недостатки в организации

документооборота вызывают отставание учета, запаздывание представления

отчетности и другой информации. Наличие больших разрывов во времени между

моментом возникновения учетно-экономической информации и моментом ее

использования препятствует повышению экономической эффективности деятельности

торговых предприятий. Недостатки в организации документооборота приводят к запутанности бухгалтерского учета, созданию

условий для хищения материальных ценностей и других злоупотреблений, увеличению

расходов на содержание учетного персонала.

В данной работе будет

рассмотрена организация бухгалтерского учета на предприятии, на примере ПО

"Свердлес".

Предметом работы является система бухгалтерского учета

операций на предприятии ПО "Свердлес", организация документооборота и

разработка мероприятий по совершенствованию бухгалтерского учета на

предприятии.

Работа создана на основе исследования научной,

экономической литературы отечественных авторов, изданий периодической печати и

нормативно-правовых актов.

1.

Организация бухгалтерского учета на ПО

"Свердлес"

1.1. Характеристика предприятия

Производственное объединение "Свердлес" является

одним из крупнейших лесозаготовительных предприятий Свердловской области с

объемом производства:

Вывозка древесины - 320 тыс.куб.м

Производство пиломатериалов - 70 тыс.куб.м

Производство шпал - 100 тыс.штук

Годовой объем реализуемой продукции - 570 млн.руб.

В состав ПО "Свердлес" входят пять

лесозаготовительных предприятий, расположенных на территории Свердловской

области: Карпинский лесокомбинат, Вогульский, Кашкинский, Североуральский и

Туринский леспромхозы.

Предприятия охватывают северо-запад, юго-запад и восток

области. Это горные леса с елово-пихтовыми и березовыми насаждениями Восточного

склона Уральского хребта и равнинные леса Зауралья.

ПО "Свердлес" постоянно обновляет основные фонды,

осуществляет замену устаревшего лесозаготовительного и лесопильного

оборудования, внедряет станки нового поколения: многопильные и строгальные.

Ведется работа по увеличению переработки древесины, повышению качества

вырабатываемых пиломатериалов и повышению доли экспортной продукции. Все это

позволяет из года в год наращивать объемы производства.

За последние три года объемы производства увеличились:

по вывозке древесины - в 1.2 раза

по производству пиломатериалов - в 2 раза

по производству шпал - в 1,7 раза.

ПО "Свердлес" ведет поставку продукции

на внутренний рынок:

обеспечивает сырьем ведущие фанерные и целлюлозно-бумажные

комбинаты, строителей, металлургов, машиностроителей, МПС России.

В числе крупнейших потребителей продукции:

Марийский целлюлозно-бумажный комбинат

Соликамский целлюлозно-бумажный комбинат

Верхне-Синячихинский фанерный комбинат

Пермский фанерный комбинат

МПС России и другие.

на экспорт - в страны дальнего и ближнего зарубежья :

Финляндия, Кипр, Испания, Эстония ,Таджикистан и Казахстан.

ПО "Свердлес" содействует в

материально-техническом снабжении и сбыте круглых лесоматериалов,

пиломатериалов лесозаготовительным и перерабатывающим предприятиям Свердловской

и Тюменской областей.

Коллектив ПО "Свердлес" приглашает к деловому

сотрудничеству всех тех, кто заинтересован в приобретении нашей продукции, в

долгосрочном и взаимовыгодном сотрудничестве.

1.2. Учетная политика

Законом «О

бухгалтерском учёте в РФ» предусмотрено, что с самого начала своей работы и

затем в начале каждого календарного года предприятие заявляет в налоговые

органы и органы, ведающие его регистрацией, так называемую учётную политику на

текущий год.

Учётная

политика предприятия – это выбор самим предприятием определённых и конкретных

методик, формы и техники ведения бухгалтерского учёта исходя из установленных

правил и особенностей деятельности предприятия.

При

формировании учётной политики предполагаются имущественная независимость и непрерывность деятельности предприятия, а

также последовательность применения

выбранной учётной политики. При создании учётной политики руководитель и

бухгалтер опираются на Положение «Учётная политика предприятия» – отдельный

нормативный документ, в котором указаны все те особенности, что влияют на

деятельность предприятия и учёт на нём.

Существенными

способами ведения бухгалтерского учёта, принятыми при формировании учётной

политики предприятия и подлежащими раскрытию в составе бухгалтерской

отчётности, являются:

Ø Способ

погашения стоимости основных средств, нематериальных и иных активов (как

учитывается неизбежный в процессе производства износ зданий, оборудования и

машин);

Ø Метод

оценки производственных запасов, товаров и незавершённого производства и

готовой продукции (как при постоянно меняющихся ценах на сырьё и другие

производственные расходы рассчитывается стоимость продукции на всех этапах её

создания);

Ø

Методика учёта прибыли от реализации продукции (как

посчитать доход или прибыль от производственных или торговых операций).

Руководитель

предприятия издаёт приказ об учётной политике, где объявляет, каким образом в

течении года будет решаться вышеперечисленный набор учётных проблем

предприятия. В нём конкретно отражены все

параметры финансово-экономической деятельности предприятия, которые используются

непосредственно в его работе: как разделить так называемые основные

средства (те материальные ценности, которые стоят дорого и служат долго) и

средства в обороте (служащие недолго и стоящие недорого), как учитывать

неизбежный износ зданий, оборудования и машин, как считать стоимость готовой

продукции и т.д.

Менять учётную политику

предприятие может только в особых случаях, которые также указаны в документе

«Положение по учётной политике предприятия».

1.3. Организация

бухгалтерского учета на предприятии.

Бухгалтерский учет на

предприятии ПС "Свердлес" осуществляется бухгалтерией предприятия в

строгом соответствии с действующим законодательством («Положение по ведению

Бухгалтерского учета и бухгалтерской отчетности в РФ приказом Минфина и плана

счетов по журнально-ордерной системе с применением компьютерной обработки»).

Положение о бухгалтерии:

Ø

Бухгалтерия является самостоятельным структурным

подразделением предприятия и подчиняется главному бухгалтеру. Главный бухгалтер

назначается на должность и освобождается от должности приказом руководителя

предприятия.

Ø

Бухгалтерия в своей деятельности строго

руководствуется Федеральным законом «О бухгалтерском учете», «Положением о

ведении бухгалтерского учета и отчетности в РФ» и другими нормативными документами.

Бухгалтерия не должна принимать к исполнению документы, противоречащие

законодательству.

Ø

В случае разногласий между руководителем организации и

главным бухгалтером по осуществлению отдельных финансово-хозяйственных операций

документы по ним могут быть приняты к исполнению с письменного распоряжения

руководителя предприятия.

Задачи бухгалтерии:

Ø

Формирование полной и достоверной информации о

деятельности предприятия, и ее имущественном положении.

Ø

Обеспечение информацией руководителей предприятия с

целью правильного осуществления предприятием хозяйственных операций.

Ø

Обеспечение учета наличия и движения имущества и

обязательств, использования материальных, трудовых и финансовых ресурсов в соответствии

с утвержденными нормами, нормативами и сметами.

Ø

Предотвращение отрицательных результатов хозяйственной

деятельности предприятия и выявление внутрихозяйственных ресурсов обеспечения

его финансовой устойчивости.

Функции

бухгалтерии:

В

бухгалтерии ПО "Свердлес" существуют свои функции и обязанности,

вот некоторые из них:

Ø

Организация учета уставного капитала, расчетов по

выделенному имуществу.

Ø

Организация учета расчетов с персоналом, социальному

страхованию, удержанию из заработной платы.

Ø

Организация учета финансовых результатов, прибыли,

учета собственных средств предприятия, и т.д.

1.4. Структура бухгалтерской службы

2. Учет финансовых вложений

К финансовым вложениям относят инвестиции организаций в государственные

ценные бумаги (облигации и другие долговые обязательства), в ценные бумаги и

уставные капиталы других организаций, а также предоставленные другим

организациям займы на территории Российской Федерации и за ее пределами.

Ценная бумага —- денежный документ, удостоверяющий имущественное право или отношение

займа владельца документа к лицу, выпустившего такой документ.

В соответствии со ст. 143 Гражданского кодекса Российской Федерации к

ценным бумагам относятся государственная облигация, облигация, вексель, чек,

депозитный и сберегательный сертификаты, банковская сберегательная книжка на

предъявителя, коносамент, акция, приватизационные ценные бумаги и другие

документы, которые законами о ценных бумагах или в установленном ими порядке

отнесены к числу ценных бумаг.

Финансовые

вложения классифицируют по различным признакам:

в связи с

уставным капиталом, по формам собственности, срокам, на которые они

произведены, и др.

В зависимости от связи с

уставным капиталом различают финансовые вложения с

целью образования уставного капитала и долговые.

К вложениям с целью образования уставного капитала относят акции, вклады в уставные капиталы других организаций и

инвестиционные сертификаты, подтверждающие долю участия в инвестиционном фонде

и дающие право на получение дохода от ценных бумаг, составляющих инвестиционный

фонд.

К долговым ценным бумагам относят

облигации, закладные, депозитные и сберегательные сертификаты, казначейские

обязательства, векселя.

По формам собственности различают государственные и негосударственные ценные бумаги.

В зависимости от срока, на который

произведены финансовые вложения, они

подразделяются на долгосрочные (когда установленный срок их погашения превышает

1 год или вложения осуществлены с намерением получать доходы по ним более 1

года) и краткосрочные (когда установленный срок их погашения не превышает 1

года или вложения осуществлены без намерения получать доходы по ним более 1

года).

Долгосрочные и краткосрочные финансовые вложения учитывают на активном счете 58 «Финансовые вложения», к которому могут

быть открыты следующие субсчета:

58-1 «Паи и акции»;

58-2 «Долговые ценные бумаги»;

58-3 «Предоставленные займы»;

58-4 «Вклады по договору простого товарищества» и др.

По дебету счета 58 отражают финансовые вложения организации с кредита

соответствующих счетов (51 «Расчетные счета», 52 «Валютные счета», 10

«Материалы» и иных счетов). С кредита счета 58 списывают финансовые вложения на

счет 91 «Прочие доходы и расходы».

Средства долгосрочных и краткосрочных финансовых вложений, переведенных

организацией, на которые в отчетном периоде не получены документы,

подтверждающие права организаций (ценные бумаги, свидетельства на произведенные

вклады и др.), учитываются на счете 58 обособленно.

Аналитический учет долгосрочных и краткосрочных финансовых вложений ведут

по видам вложений (паи, акции, облигации и др.) и объектам, в которые

осуществлены эти вложения (организации — продавцы ценных бумаг,

организации-заемщики и др.), с обязательным получением данных о финансовых

вложениях на территории страны и за рубежом.

Построение аналитического учета финансовых вложений должно также

обеспечить возможность получения данных о долгосрочных и краткосрочных

вложениях.

Учет финансовых вложений в рамках группы взаимосвязанных организаций, о

деятельности которых составляется сводная бухгалтерская отчетность, ведется на

счете 58 «Финансовые вложения» обособленно.

При использовании журнально-ордерной формы учета записи по кредиту счета

58 могут производиться в журнале-ордере № 8 и ведо- л мости № 7. В этих регистрах можно отражать соответствующие дан- |

ные аналитического учета. Дебетовые обороты по счету 58 отражают в

журналах-ордерах № 2 (по кредиту счета 51), № 2/1 (по кредиту счета 52), № 8

(по кредиту счета 76) и др.

При использовании компьютерных систем по операциям на счете 58

формируются соответствующие машинограммы — учетные регистры.

Все ценные бумаги, хранящиеся в организации, должны быть

описаны в Книге учета ценных бумаг. Книга учета ценных бумаг должна иметь

следующие обязательные реквизиты: наименование эмитента; номинальная цена

ценной бумаги; покупная стоимость; номер, серия и др.; общее количество; дата

покупки; дата продажи. Книга учета ценных бумаг должна быть сброшюрована,

скреплена печатью организации и подписями руководителя и главного бухгалтера,

страницы пронумерованы.

Исправления в Книгу учета ценных бумаг могут вноситься лишь с разрешения

руководителя и главного бухгалтера с указанием даты внесения исправлений.

В случае ведения Книги учета ценных бумаг с помощью средств

вычислительной техники информация может формироваться в виде выходного документа

на машиночитаемых носителях. Распечатка информации с машиночитаемых носителей

осуществляется по мере необходимости или по требованию органов, осуществляющих

контроль в соответствии с законодательством Российской Федерации, суда и

прокуратуры, но не реже одного раза в год.

Ответственность за организацию хранения Книги учета ценных бумаг несет руководитель организации.

При хранении бланков (сертификатов) ценных бумаг в депозитарии они

продолжают числиться в бухгалтерском учете у организации-владельца с указанием

в аналитическом учете реквизитов депозитария, которому они переданы на

хранение. Начисление расходов по оплате услуг депозитариев отражается по дебету

счета 26 «Общехозяйственные расходы» и кредиту счетов учета расчетов, а при

перечислении депозитарию указанных сумм — по дебету счетов учета расчетов и

кредиту счетов учета денежных средств.

3. Учет оборотных активов

В отличие

от внеоборотных активов, которые длительное время используются в

производственно-хозяйственной деятельности, оборотные активы включают в себя

имущество организации, которое предполагается использовать или обратить в

денежные средства в течении 12 месяцев. В состав оборотных активов входят

товарно-материальные ценности, которые составляют группу

материально-производственных запасов.

В состав

материально-производственных запасов включается:

Ø

Материалы;

Ø

МБП;

Ø

Готовая продукция;

Ø

Товары;

На данном предприятии, в отличии от других предприятий, нет

такого понятия как МБП. Тут учет ведется по следующей схеме: если срок эксплуатации

предмета более одного года, то этот предмет относят на основные средства, если

предметы используются менее одно года, то они списываются. Эти предметы

списываются с кредита счета №10 на дебет счета №25.

При документальном оформлении операций, связанных с

движением предметов, срок эксплуатации

которых менее одного года, используются следующие типовые документы:

Ø Приходный

ордер ;

Ø Требование-накладная

;

4.

Учет расчетов по оплате труда

Основные

задачи бухгалтерии ПС "Свердлес"

в области учета труда и заработной платы сводятся к правильному и

своевременному расчету с персоналом по начислению заработной платы, премий,

пособий, расчету сумм к удержанию и выплате, расчету сумм за работу в ночное

время и в праздничные дни, расчету суммы с начислением пособий по временной

нетрудоспособности и отпускных, к отнесению начисленных сумм в состав себестоимости

продукции (работ, услуг), к расчету сумм начислений в Пенсионный фонд, органам

социального и медицинского страхования и обеспечения, в Фонд содействия

занятости населения.

Первичными

документами по учету численности персонала и его движении являются приказы

(распоряжения) о приеме на работу, увольнении, переводе и предоставлении

отпусков, договора-подряда. На каждого сотрудника открывается карточка по учету

кадров, а в бухгалтерии открывается карточка-справка на каждого работника для

расчета ежемесячного и совокупного дохода и сумм к удержанию налогов и пр.

Начисления заработной платы производится согласно наряду о выполненных работах

с последующим начислением премий. Остальным работникам заработная плата

начисляется по установленному окладу, либо часовой тарифной ставки с дальнейшим

начислением премий.

Так,

например, бригадирские начисляются от тарифа и от процента:

Тариф *

количество дней * проценты = з/пл бригадира.

Ежегодно на

ПС "Свердлес" производятся

начисления премий. Премии могут быть:

Ø Ежемесячными;

Ø Квартальными;

Ø Ежегодными;

Премия начисляется с отставанием на месяц. Существуют

следующие виды доплат на ПС "Свердлес" :

Ø Доплата за

руководство бригады, которая устанавливается в зависимости от количества

работников бригады.

Ø Доплаты за

работы в ночное и вечернее время: в ночное время – 40% от тарифной ставки, в

вечернюю смену – 20% от тарифной ставки.

В связи с производственной необходимостью работники могут

привлекаться к работе в выходные и праздничные дни. Тогда оплата производится

согласно ТК в двойном размере.

На ПС "Свердлес" существуют отдельные виды

доплат:

Ø За

классность;

Ø За

совмещение профессий;

Ø За

замещение временно отсутствующего работника (50% тарифной ставки или оклада);

Также выплачиваются

квартальные премии (до 80%), премии по итогам работ за год, при наличии

соответствующих финансовых результатов.

На ПС

"Свердлес" существуют

повременно - премиальная оплата труда:

Повременно-премиальная

система оплаты труда учитывает количество и качество труда, усиливает

ответственность и личную и материальную заинтересованность рабочих в

результатах труда.

Как уже говорилось выше на

каждого сотрудника имеется карточка-справка для расчета ежемесячного и

совокупного дохода и сумм к удержанию налога. Так как весь учет труда и

заработной платы на ПС "Свердлес" компьютеризирован, то все данные о

начислении заработной платы находятся в компьютере. Ежемесячно делаются

распечатки карточек на каждого работника (сотрудника) о выплате наличных денег.

Для документального

оформления расчетов с персоналом по заработной плате, на ПС

"Свердлес" используются

следующие документы:

Ø

Расчетный лист;

Ø

Платежная ведомость;

Ø

Карточка-справка;

Ø

Итоговая ведомость по службе;

Все документы находятся в

компьютере и распечатываются ежемесячно.

Как указывалось в начале,

основной задачей бухгалтерии предприятия в области учета труда и заработной

платы сводится к правильному и своевременному расчету с персоналом по

начислению заработной платы.

Согласно Трудовому кодексу в

суммы платы за неотработанное время включается оплата:

Ø

Ежегодных, дополнительных и учебных отпусков (без

должной компенсации за неиспользованный отпуск);

Ø

За время выполнения государственных и общественных

обязанностей;

Ø

За время простоев, не по вине рабочего;

Ø

За время вынужденного прогула;

Ø

Льготных часов;

Ø

Перерыв в работе кормящих матерей (имеющих детей в

возрасте до полутора лет);

Ø

За период обучения работников, направленных на

профессиональную подготовку, повышение квалификации или обучение вторым профессиям;

Ø

За время нахождения в медицинском учреждении на

обязательном обследовании;

Ø

Другого неотработанного времени;

Право не ежегодный

оплачиваемый отпуск предоставляется всем работникам по истечении 6 месяцев

непрерывной работы в данной организации, минимальная его продолжительность 28

календарных дней.

Дополнительный отпуск

предоставляется согласно законодательству в случае особых условий и характера

работы. Дополнительные отпуска, сверх предусмотренных законодательством могут

предоставлять согласно коллективному договору.

Учебный отпуск

предоставляется рабочим и служащим, успешно обучающимся в вечерних и заочных

высших и средних специальных учебных заведениях, в заочной аспирантуре и пр.

Оплата за время исполнения

государственных обязанностей производится при участии работников в судебных

заседаниях в качестве народных заседателей, общественных обвинителей, экспертов

или свидетелей, при осуществлении ими избирательного права.

Плата за неотработанное

время производится в размере среднего заработка работника

В расчетный период в расчет

отпускных берется три последующих месяца.

В ПС "Свердлес" каждый год сотрудникам предоставляется отпуск

на 28 календарных дней. Рассмотрим порядок начисления отпускных.

Работник ПС

"Свердлес" взял отпуск на 28

календарных дней с17 мая 2004 года. В расчетный период, за который начисляется

средний заработок, вошли февраль, март и апрель 2004 года. Оклад работника

составляет 7600 рублей. В феврале работник был на больничном 4 дня, поэтому его

заработок составил 6000 рублей. Март и апрель он отработал полностью. В ПС "Свердлес" установлена 5-дневная рабочая неделя.

Заработная плата работника за

февраль, март и апрель 2004 года составила:

(6000+7600) х 2 месяца = 21200

рублей.

В феврале по календарю 5-дневной

рабочей недели 19 рабочих дней. Из них работник отработал 15 дней (19 - 4). С

учетом коэффициента (1,4) это составит 21 календарный день (15 дн. х 1,4).

Среднедневной заработок этого сотрудника составляет:

21200 руб. : (21 дн. + 29,6 дн. х

2) = 264 руб. 34 коп.

За время отпуска работнику

начислено:

264 руб. 34 коп. х 28 дн. = 7401

руб. 52 коп.

Таким образом, в учете была сделана

следующая запись по начисленным отпускным работнику ПО "Свердлес":

Дебет 20-1 субсчет «КБО» кредит 70

«Расчеты с персоналом по оплате труда» – 7401 руб. 52 коп.

Выданы отпускные работнику по

расходному кассовому ордеру № 118:

Дебет 70 «Расчеты с персоналом по

оплате труда» кредит 50 «Касса» – 7401 руб. 52 коп.

По итогам года по каждому

физическому лицу – работнику ПС "Свердлес" составляется справка о доходах физического

лица за год.

По всем работникам ПС

"Свердлес" за налоговый период

составляется реестр сведений о доходах физического лица за год.

Заполняется налоговая карточка по

учету доходов и налога на доходы физических лиц.

По средствам ПФ РФ ПС

"Свердлес" составляет

индивидуальные сведения о страховом стаже и начисленных страховых взносах на

обязательное страхование застрахованного лица, а по средствам Фонда Социального

Страхования РФ – расчетную ведомость, а также представляет уточненный расчет по

авансовым платежам по ЕСН и по авансовым платежам по страховым взносам на

обязательное пенсионное страхование.

Отражение в бухгалтерской

отчетности расчетов по оплате труда производится в бухгалтерском балансе,

отчете о движении денежных средств и приложении к бухгалтерскому балансу.

Таким образом, бухгалтерский учет в

ПС "Свердлес" ведется по журнально-ордерной

форме учета с элементами компьютеризации. Начисление, выдача, заработной платы,

удержания и обязательные отчисления из фонда оплаты труда отражается в

журнале-ордере по счету 70-1, расчеты с депонентами ведутся в журнале-ордере

70-2, выдача заработной платы в натуральной форме отражается в журнале-ордере

по счету 73.

5.

Учет денежных средств

Предприятие, имея хозяйственные связи с поставщиками, покупателями и

своими работниками, а также с государством (бюджетом и внебюджетными фондами),

должно иметь с ними и расчетные отношения. В основном расчеты между

организациями всех видов осуществляются безналичным образом, то есть с помощью

открытия счетов в банках. Именно банки, таким образом, являются посредниками в

расчетных операциях.

5.1. Учет

кассовых операций.

При осуществлении расчетов наличными деньгами ПС "Свердлес" имеет кассу и ведет кассовую книгу по установленной форме. При получении

денег в банке со своего расчетного счета руководство предприятия должно

указывать цель расходования этих денег. Наличные деньги, полученные предприятием

в банках, расходуются конкретно только на цели, указанные в чеке.

Выдача наличных денег подотчетным

лицам (завхозам, командированным работникам и т.д.) производится из кассы, но

при временном отсутствии у предприятий кассы разрешается выдавать по

согласованию с банком кассирам предприятия или лицам, их заменяющим, чеки на

получение наличных денег непосредственно из кассы банка.

Прием наличных денег кассами предприятий производится по приходным

кассовым ордерам (форма № КО-1), подписанным главным бухгалтером или лицом на

это уполномоченным письменным распоряжением руководителя предприятия. О приеме денег

выдается квитанция к приходному кассовому ордеру за подписями главного

бухгалтера или лица, на это

уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском

кассового аппарата. Приходный ордер выдается при внесении денег в кассу покупателями

продукции предприятия, пользователями услуг, которые оказывает предприятие и в

иных подобных случаях. Работники предприятия вносят деньги в кассу при покупке

путевок, возврате остатка аванса по командировке и т.д.

Выдача денег из касс предприятия производится по расходным кассовым

ордерам (форма № КО-2) или надлежаще оформленным другим документам (платежным

ведомостям (расчетно-платежным), заявлением на выдачу денег, счетам и др.) с

наложением на этих документах штампа с реквизитами расходного кассового ордера.

Расписка в получении денег с указанием прописью суммы пишется получателем

только собственноручно чернилами или шариковой ручкой. При этом запись суммы

производится с заглавной буквы во избежании в дальнейшем исправлений.

Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером

предприятия или лицами, на это уполномоченными. В тех случаях, когда на

прилагаемые к расходным кассовым ордерам документах, заявлениях, счетах и др.

имеется разрешительная надпись руководителя предприятия, подпись его на

расходных кассовых ордерах не обязательна.

В централизованных бухгалтериях на общую сумму выданной заработной

платы составляется один расходный кассовый ордер, дата и номер которого проставляется

на каждой платежной (или расчетно-платежной) ведомости. При выдаче денег по

расходному кассовому ордеру или заменяющему его документу отдельному лицу

кассир требует предъявление документа (паспорта или другого документа),

удостоверяющего личность получателя, записывает наименование и номер документа,

кем и когда он выдан и отбирает расписку получателя.

При ведении кассовой книги и хранении денег должны соблюдаться определенные

правила:

Ø Все поступления и выдача наличных денег предприятия

учитывают в кассовой книге.

Ø Каждое предприятие ведет только одну кассовую книгу,

которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной

печатью.

Ø Количество листов в кассовой книге заверяется подписями

руководителя и главного бухгалтера данного предприятия.

Ø Записи в кассовой книге ведутся в двух экземплярах через

копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов

должны быть отрывными и служат отчетом кассира.

Ø Первые экземпляры листов остаются в кассовой книге.

Ø Подчистки и не оговоренные исправления в кассовой книге

не допускаются. Сделанные исправления заверяются подписями кассира, а также

главного бухгалтера предприятия или лица, его заменяющего.

Записи в кассовую книгу производятся кассиром сразу же после получения

или выдачи денег по каждому ордеру или другому заменяющему его документу.

Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день,

выводит остаток денег в кассе на следующее число и передает в бухгалтерию в

качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за

день) с приходными и расходными кассовыми документами под расписку в кассовой

книге.

Для учета кассовых операций в бухгалтерском учете применяется счет 50

«Касса». Счет активный, наличие средств на начало месяца показывается в начальном

сальдо счета 50, поступления средств в кассу проводятся по дебету этого счета,

а расход средств из кассы – по кредиту счета 50. Все связанные со счетом 50

счета, обеспечивающие поступления или расход наличных средств, отражают свое

состояние по части, обратной той, что используем счет 50.

В конце месяца по счету проводится расчет оборотов по дебету и кредиту

и выводится конечное сальдо, которое для следующего месяца станет начальным.

С кассой работает много счетов, поэтому возникает необходимость собрать

всю информацию о состоянии наличных расчетов в учетных регистрах. Расчеты по

кассе ведут в журнале-ордере №1.

Затем в конце каждого месяца заполняется Главная книга по счету 50 «Касса».

(приложение №33)

5.2. Учет

операций по расчетному счету.

Когда предприятие организуется заново или реорганизуется, оно обязано открыть

расчетный счет в любом банке (по своему выбору) и сообщить номер этого счета и

реквизиты банка регистрирующим предприятие органам. Так ПС

"Свердлес" имеет счет в банке ф-ал «Урал –

Интер» АКБ «Мосстройэкономбанк» г. Екатеринбург.

На расчетный счет предприятия поступают выручка за проданную продукцию,

ссуды банка, дебиторская задолженность (возврат долгов от наших должников),

авансы всех видов, наличные деньги из кассы при оплате наличными и т.п. Это,

так сказать, доходная часть расчетного счета, то есть дебет расчетных счетов.

С расчетного счета производятся все виды безналичных платежей, выдаются

суммы на выплату заработной платы, на оплату командировочных и хозяйственных

расходов и т.д. Выдача наличных денег производится в соответствии с заявкой

предприятия – так называемым квартальным кассовым планом, который сдается в

банк до начала квартала и позволяет ему спланировать выдачу наличных средств.

Все банковские операции оформляются стандартными первичными документами.

Платежное поручение используется для перевода (т.е. списания) указанной

в его бланке суммы со счета предприятия на расчетный счет получателя платежа.

Это действительно поручение банку о перечислении сумм поставщикам, финансовым

органам и другим организациям.

Бухгалтер печатает платежное поручение в нескольких экземплярах «под

копирку», в нем указываются:

Ø Реквизиты плательщика и его банка;

Ø Реквизиты получателя и его банка;

Ø Сумма прописью и цифрами;

Ø Назначение платежа (за что он производится – номер

договора или его формулировка).

Форма платежного поручения является стандартной и имеет в своей расшифровке

всю необходимую информацию (под каждой строкой есть подсказка о том, что нужно

внести в эту строку). При этом нужно знать код своей организации по

классификатору кодов и все реквизиты получателя и плательщика.

Синтетический учет операций по расчетному счету бухгалтер ведет на счете

51 «Расчетный счет».

Это активный счет, по дебету которого отражаются остатки свободных денежных

средств на начало месяца (начальное сальдо счета), поступления на счет

предприятия средств от покупателей и заказчиков, полученные ссуды и наличные

средства, переданные из кассы.

По кредиту этого счета отражаются все выплаты с расчетного счета (погашение

кредитов, оплата приобретений, выплата в бюджет и внебюджетные фонды и т.д.)

Для отражения оборотов по кредиту счета 51 служит специальный учетный

регистр – журнал-ордер №2.

В конце каждого месяц по счету 51 «Расчетный счет» подсчитываются итоги

и записываются в Главную книгу по счету 51.

Перечень производимых

хозяйственных операций с денежными средствами на ПС "Свердлес" за 2004год предоставлен в таблице 3.

Таблица 3

Перечень хозяйственных операций с денежными средствами

|

№

п/п

|

Операции

|

Корреспондирующие

счета

|

Сумма,

руб.

|

|

Дебет

|

Кредит

|

|

1

|

2

|

3

|

4

|

5

|

|

1.

|

Поступление наличных денег

в кассу предприятия с расчетного счета для выдачи заработной платы

|

50

|

51

|

478614

|

|

2.

|

Поступление наличных денег

в кассу предприятия с расчетного счета для выдачи подотчетных сумм

|

50

|

51

|

6200

|

|

3.

|

Выдана заработная плата

работникам организации

|

70

|

50

|

478614

|

|

4.

|

Выданы из кассы

подотчетные суммы

|

71

|

50

|

6200

|

|

5.

|

Поступления денежных

средств на расчетный счет от продажи товаров

|

51

|

62

|

2890800

|

|

6.

|

Полученные на расчетный

счет авансы от покупателей

|

51

|

62

|

500000

|

|

7.

|

Перечислены авансы за

приобретаемые товары

|

60

|

51

|

97900

|

|

8.

|

Оплачена с расчетного

счета задолженность поставщикам за приобретенные товары

|

60

|

51

|

2676000

|

|

9.

|

Перечислена задолженность

внебюджетным фондам

|

69

|

51

|

19145

|

|

10.

|

Перечислена задолженность

в бюджет

|

68

|

51

|

88141

|

После записи хозяйственных операций в журналы-ордера и

подсчета итогов по каждому журналу-ордеру, проверенные месячные итоги

записывают в Главную книгу.

6.

Учет текущих обязательств и расчетов

6.1 Учет расчетов с поставщиками и подрядчиками.

Обязательства по расчетам с

поставщиками и подрядчиками возникают между организациями по сделкам,

оформленным договорами купли-продажи, к которым также относится и договор

поставки. По содержанию указанные договоры должны соответствовать требованиям,

сформулированным статьями 455, 506 и другими ГК РФ. Отметим, что для

формирования учетной информации особое значение имеют сведения о поставках:

наименование товара, его количество, цена, формы расчетов, сроки поставки и ее

оплаты, условия транспортировки, момент перехода права собственности на

приобретенные товары, материалы и другое имущество от продавца к покупателю.

Для учета расчетов за поступившие материалы, товары, выполненные работы и

услуги предназначен счет 60 «Расчеты с поставщиками и подрядчиками», по дебету

которого отражаются суммы исполнения обязательств перед поставщиками и

подрядчиками за поставленные материальные ценности и оказанные услуги, а также

выданные авансы в корреспонденции со счетами учета денежных средств (50 «Касса»,

51 «Расчетные счета» и др.), по кредиту

— образование задолженности перед другими юридическими лицами в корреспонденции

с дебетом счетов материально-производственных запасов (10 «Материалы») и

соответствующих затрат (20 «Основное производство», 44 «Издержки обращения» и

др.).

Основанием

для принятия на учет кредиторской задолженности перед поставщиками являются

расчетные документы (счета, счета-фактуры) и документы, свидетельствующие о

факте свершения сделки (товарно-транспортные накладные, приходные ордера,

приемные акты, акты о выполнении работ и услуг и др.).

Обязательства по расчетам перед поставщиками образовались в момент их

оплаты за материалы, отправленные в адрес организации покупателя. Приемка этих

материалов, подтверждение

соответствия их качества и количества указанным в расчетных документах

поставщика не могут быть произведены, поскольку эти материалы находятся в пути.

В то же время они являются собственным имуществом организации, отражение

которого в балансе обязательно. Поступление материалов на склад организации

оформляется первичными документами, на основе которых устанавливается

соответствие всех показателей, характеризующих данную поставку, т. е. цены,

количества, стоимости, качественных параметров и т. д. Именно по этой

хозяйственной операции формируются реальные данные о стоимости поступивших

материальных ресурсов. В связи с этим материалы в пути, учтенные ранее в

составе материально-производственных запасов, должны быть сторнированы на

начало месяца. Такой методологический подход к формированию информации о

состоянии производственных запасов дает возможность обеспечить достоверные

сведения о состоянии материально-производственных запасов, используемые для

исчисления налога на имущество.

Погашение обязательств по расчетам с поставщиками оформляется

бухгалтерской записью:

Д-т сч. 60 «Расчеты с поставщиками и подрядчиками»

К-т счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55

«Специальные счета в банках».

По дебету счета 60 отражаются и выданные авансы, которые представляют собой

предварительные платежи по сделкам, вытекающие из условий расчетов между

участниками договоров. Учет выданных авансов осуществляется обособленно в

отдельных регистрах аналитического учета с целью получения информации о

расчетах с конкретными поставщиками и контроля за их состояниями. Суммы

выданных авансов перечисляются по платежному поручению с расчетного и других

счетов в банках. Эти операций оформляются бухгалтерской записью:

Д-т сч. 60 «Расчеты с поставщиками и подрядчиками»

К-т счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55

«Специальные счета в банках» и др.

Перечисленные авансы поставщикам и подрядчикам учитываются по дебету

этого счета до тех пор, пока не будут полностью выполнены и документально

оформлены поставка материально-производственных запасов или объем

предусмотренных договором работ и услуг. За полученные товары и выполненные

работы, подтвержденные документально, возникает задолженность перед

поставщиками и подрядчиками, которая уменьшается на сумму ранее выданных авансов.

Все

операции, связанные с расчётами за приобретённые материальные ценности,

принятые работы или потреблённые услуги, проводят по счёту 60 независимо от

времени оплаты предъявленного счёта.

ПС

"Свердлес" получивш от

поставщика материальные ценности, сделайте запись по кредиту счета 60:

Дебет 10 (08,

41) Кредит 60

- отражена

задолженность перед поставщиком материальных ценностей.

Эту проводку

ПС "Свердлес" формирует, когда

право собственности на эти ценности перешло к ней.

Если ПС

"Свердлес" принял выполненную

работу (оказанную услугу), задолженность перед подрядчиком отразите так:

Дебет 44

Кредит 60

- отражена

задолженность перед подрядчиком по выполненным работам, оказанным услугам.

Если

поставщик является плательщиком налога на добавленную стоимость (НДС), то ПС

"Свердлес" отражает сумму

налога следующим образом:

Дебет 19

Кредит 60

- учтен НДС,

подлежащий уплате поставщику (подрядчику).

Данную запись

ПС "Свердлес" производит на

основании полученного от поставщика (подрядчика) счета-фактуры, в котором

выделена сумма НДС.

Погашение

задолженности перед поставщиком (подрядчиком) отражается по дебету счета 60.

При

перечислении поставщику денежных средств формируется следующая проводка:

Дебет 60

Кредит 50 (51)

- перечислены

поставщику (подрядчику) денежные средства.

Если

поставщик является одновременно и покупателем товаров (работ, услуг) ПС

"Свердлес" производит

взаимозачет задолженностей:

Дебет 60

Кредит 62 (76)

- произведен

взаимозачет задолженностей.

Бывают

случаи, в которых проведение взаимозачета не допускается, например, если

проведение зачета запрещено договором [ст.411 ГК РФ].

В январе 2004

года ПС "Свердлес" продало ООО

"Прима" партию досок ДВП на сумму 48 000 руб. (в том числе НДС - 7322

руб.) по договору N 1. Себестоимость партии досок ДВП - 30 000 руб. ПС

"Свердлес" определяет выручку

от продажи товаров для целей налогообложения по отгрузке.

Бухгалтер

"Олимпа" сделал проводки:

Дебет 62

Кредит 90-1

- 48 000 руб.

- отражена выручка от продажи товаров и задолженность ООО "Прима" за

проданные товары;

Дебет 90-2

Кредит 41

- 30 000 руб.

- списана себестоимость проданных товаров;

Дебет 90-3

Кредит 68 субсчет "Расчеты по НДС"

- 7322 руб. -

начислен НДС к уплате в бюджет.

В конце

месяца бухгалтер ПС "Свердлес"

сделал проводку:

Дебет 90-9

Кредит 99

- 10 10678

руб. (48 000 - 30 000 - 7322) - отражена прибыль отчетного месяца.

В феврале

2004 года ПС "Свердлес"

получило от ООО "Прима" по договору N 2 драпа и атласа.

Стоимость партии материалов - 48 000 руб. (в том числе НДС 18%- 7322 руб.).

При

оприходовании материалов бухгалтер ПС "Свердлес" сделал проводки:

Дебет 10

Кредит 60

- 40 678 руб.

(48 000 - 7322) - оприходованы поступившие от ООО "Прима"

оборудования;

Дебет 19

Кредит 60

- 7 322 руб.

- учтен НДС.

К этому

моменту оплата от ООО "Прима" по договору N 1 не поступила. ПС

"Свердлес" материалы,

полученные по договору N 2, не оплатил.

Таким

образом, задолженность ООО "Прима" перед ПС "Свердлес" по договору N 1 составила 48 000 руб. (в том

числе НДС – 7 322 руб.). Задолженность ПС "Свердлес" перед ООО "Прима" по договору N 2

также составила 48 000 руб. (в том числе НДС - 7322 руб.).

ПС

"Свердлес" предложил ООО

"Прима" произвести зачет встречных однородных требований. Организации

составили акт сверки взаимных задолженностей, и ПС "Свердлес" направил в адрес ООО "Прима"

заявление о проведении взаимозачета.

Бухгалтер ПС

"Свердлес" сделал проводки:

Дебет 60

Кредит 62

- 48 000 руб.

- произведен зачет встречных однородных требований;

Дебет 68

субсчет "Расчеты по НДС" Кредит 19

- 7 322 руб.

- произведен налоговый вычет.

Если с

момента возникновения кредиторской задолженности перед поставщиком

(подрядчиком) прошло три года (то есть истек срок исковой давности), то вы

обязаны ее списать.

Если в

счет предстоящей поставки материальных ценностей (выполнения работ, оказания

услуг) ПС "Свердлес"

перечисляет поставщику аванс, то согласно плану счетов открывается к

счету 60 отдельный субсчет 60.11"Расчеты по авансам выданным".

Выданный

аванс отражается так:

Дебет 60.11

субсчет "Расчеты по авансам выданным" Кредит 50 (51)

- выдан аванс

поставщику.

При

поступлении материальных ценностей (приемке выполненных работ, оказанных

услуг), в счет которых был перечислен аванс, делается проводка:

Дебет 08 (10,

41) Кредит 60

-

оприходованы материальные ценности (приняты выполненные работы, оказанные

услуги), в счет оплаты которых ранее был перечислен аванс.

Одновременно

отразите сумму НДС по оприходованным материальным ценностям (выполненным

работам, оказанным услугам):

Дебет 19

Кредит 60

- учтена

сумма НДС на основании счета-фактуры поставщика (подрядчика).

Затем

формируется проводка по зачету аванса:

Дебет 60

Кредит 60 субсчет "Расчеты по авансам выданным"

- зачтен

аванс.

На практике

авансы учитываются следующим образом:

ПС

"Свердлес" перечислило ООО

"Мила" аванс в сумме 120 000 руб. Аванс был перечислен в счет

предстоящей поставки ДСП на сумму 36 000 руб. (в том числе НДС – 5 492 руб.) и

выполнения работ на сумму 84 000 руб. (в том числе НДС – 12 814 руб.).

Бухгалтер ПС

"Свердлес" производит

следующую запись:

Дебет 60

субсчет "Расчеты по авансам выданным" Кредит 51

- 120 000

руб. (36000 + 84000) - перечислен аванс поставщику;

Дебет 10

Кредит 60

- 30 508 руб.

(36 000 – 5 492) - оприходованы поступившие материалы;

Дебет 19

Кредит 60

- 5 492 руб.

- учтен НДС по оприходованным материалам;

Дебет 44

Кредит 60

- 71 186 руб.

(84 000 – 12 814) - учтена стоимость выполненных работ;

Дебет 19

Кредит 60

- 12 814 руб.

- учтен НДС по выполненным работам;

Дебет 60

Кредит 60 субсчет "Расчеты по авансам выданным"

- 120 000

руб. - зачтен аванс.

6.2 Расчеты с

покупателями и заказчиками.

Дебиторская задолженность покупателей и заказчиков является следствием

выполнения договорных обязательств организациями в результате совершения

сделки, по окончании которой продавец получает право требования на платеж.

Для учета расчетов с покупателями предназначен счет 62 «Расчеты с

покупателями и заказчиками». Поданному счету формируется информация о

задолженности покупателей и заказчиков за проданные

(отгруженные) товары, работы, услуги, основные средства и прочее имущество,

право собственности на которое перешло к покупателям согласно договорам

купли-продажи или договорам поставки. По этому счету отражаются также суммы

полученных авансов и предварительной оплаты от контрагентов.

При отгрузке продукции покупателям и предъявлении им расчетных документов

(счетов-фактур, транспортных накладных и др.) в учете поставщика показывается

образование дебиторской задолженности в сумме стоимости проданной (отгруженной)

продукции по продажным ценам, включая НДС, причитающийся к получению от

покупателей. В этом случае данные операции отражаются на счетах бухгалтерского

учета:

Д-т сч. 62 «Расчеты с покупателями

и заказчиками»

К-т сч. 90 «Продажи».

Д-т сч. 62, субсчет «Расчеты по авансам

полученным» К-т сч. 62 «Расчеты с покупателями и заказчиками»;

при учете продажи продукции для целей

налогообложения «по оплате» при окончательном расчете с покупателями — Д-т сч.

62, субсчет «Расчеты по авансам полученным» К-тсч. 90, субсчет 1 «Выручка»;

при

окончательном расчете с покупателями и заказчиками по мере завершения сделок,

связанных с продажей основных средств или прочих активов, —

Д-т сч. 62,

субсчет «Расчеты по авансам полученным» К-т сч. 91 «Прочие доходы и расходы»,

субсчет 1 «Прочие доходы».

Одновременно с зачетом авансов полученных производится восстановительная

запись по счетам на сумму НДС, начисленную ранее от авансовых платежей,

перечисленных покупателями и заказчиками:

Д-т сч. 68

«Расчеты по налогам и сборам» К-т сч. 62, субсчет «Расчеты по авансам

полученным». Аналитический учет авансов полученных ведется по каждому кредитору

с указанием суммы, сроков возникновения и погашения кредиторской задолженности.

Синтетический учет по счету 62 «Расчеты с покупателями и заказчиками»,

как правило, совмещается с аналитическим учетом, особенно в условиях

автоматизированной обработки учетной информации. Тем не менее независимо от

способа обработки первичных документов в регистрах бухгалтерского учета должна

быть систематизирована и накоплена информация о хозяйственных операциях в

хронологической последовательности и в разрезе корреспондирующих счетов.

Выходные данные ведомости об оборотах и остатках по счету 62 «Расчеты с

покупателями и заказчиками» используются при составлении сводной ведомости по

счетам синтетического учета, необходимой для составления баланса организации и

других форм отчетности.

Формы

расчетов определяются участниками сделки и регламентируются договором,

соответственно этому формируется информация о состоянии расчетов с покупателями

и заказчиками.

ПС

"Свердлес" получило от ООО

"Салаватнефтеоргсинтез" аванс в сумме 120 000 руб. Аванс был получен

в счет предстоящей постав и товаров, облагаемых НДС по ставке 18%.

В день

получения аванса бухгалтер ПС "Свердлес" должен сделать проводки:

Дебет 51

Кредит 62 субсчет "Расчеты по авансам полученным"

- 158 000

руб. - получен аванс на расчетный счет;

Дебет 62

субсчет "Расчеты по авансам полученным" Кредит 68 субсчет

"Расчеты по НДС"

- 24 102 руб.

(158 000 руб. х 18% : 118%) - начислен НДС с полученного аванса;

в день

отражения выручки от продажи:

Дебет 68

субсчет "Расчеты по НДС" Кредит 62 субсчет "Расчеты по авансам

полученным"

- 24 102 руб.

- восстановлен НДС, начисленный с аванса;

Дебет 62

Кредит 90-1

- 120 000

руб. - отражена выручка от продажи товаров;

Дебет 62

субсчет "Расчеты по авансам полученным" Кредит 62

- 120 000

руб. - зачтен аванс, ранее полученный от покупателя;

Дебет 90-3

Кредит 68 субсчет "Расчеты по НДС"

- 24 102 руб. - начислен НДС к уплате в бюджет.

Свою

задолженность покупатель (заказчик) может на ПС "Свердлес" обеспечить собственным простым векселем.

Дебет 62

Кредит 90-1 (91-1)

- продана

продукция (товары, прочее имущество, выполнены работы, оказаны услуги);

Дебет 62

субсчет "Расчеты по векселям полученным" Кредит 62

- получен от

покупателя простой вексель.

Иногда номинальная

стоимость векселя, полученного от покупателя (заказчика), превышает договорную

стоимость продажи товаров (работ, услуг).

Сумму этого

превышения, которую часто называют процентами, включенными в сумму векселя, ПС

"Свердлес" отражает так же,

как и саму продажу:

Дебет 62

субсчет "Расчеты по векселям полученным" Кредит 90-1 (91-1)

- отражена

сумма превышения номинальной стоимости векселя над договорной стоимостью

продажи.

Когда

покупатель погасит вексель, выданный вам ранее в обеспечение оплаты продукции в

учете делается запись:

Дебет 50 (51,

52, 55, ...) Кредит 62 субсчет "Расчеты по векселям полученным"

- покупатель

погасил вексель.

7. Бухгалтерская

отчетность

Отчетность представляет собой систему

показателей, отражающих результаты

хозяйственной деятельности организации за отчетный период. Отчетность включает таблицы, которые составляют

по данным бухгалтерского, статистического

и оперативного учета. Она является завершающим

этапом учетной работы.

Данные отчетности

используются внешними пользователями для оценки

эффективности деятельности организации, а также для экономического

анализа в самой организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной

деятельностью и служит исходной базой для последующего планирования.

Отчетность должна быть достоверной, своевременной. В ней должна обеспечиваться сопоставимость отчетных показателей с данными за

прошлые периоды.

Организации составляют

отчеты по формам и инструкциям, утвержденным Минфином и Госкомстатом Российской

Федерации. Единая система показателей отчетности организации позволяет

составлять отчетные сводки по отдельным

отраслям, экономическим районам, республикам

и по всему народному хозяйству в целом.

Отчетность организаций классифицируют по видам,

периодичности составления, степени

обобщения отчетных данных.

По видам отчетность

подразделяется на бухгалтерскую, статистическую

и оперативную. Бухгалтерская отчетность содержит сведения об

имуществе, обязательствах и финансовых результатах по стоимостным показателям.

Составляют ее по данным бухгалтерского учета.

Статистическая отчетность составляется по данным статистического, бухгалтерского и оперативного учета и отражает сведения по отдельным показателям хозяйственной

деятельности организации как в

натуральном, так и в стоимостном выражении. Оперативная отчетность

составляется на основе данных оперативного учета

и содержит сведения по основным показателям за короткие промежутки

времени — сутки, пятидневку, неделю, декаду, половину месяца. Эти данные используются для оперативного контроля и управления процессами снабжения, производства и

реализации продукции.

По периодичности составления

различают внутригодовую и годовую отчетность.

Внутригодовая отчетность включает отчеты за день, пятидневку, декаду, половину

месяца, месяц, квартал и полугодие. Внутригодовую

статистическую отчетность обычно называют текущей статистической отчетностью, а внутригодовую бухгалтерскую

— периодической бухгалтерской отчетностью. Годовая отчетность —

это отчеты за год.

В настоящее время

организации представляют в обязательном порядке

квартальную и годовую бухгалтерскую отчетность.

Квартальная бухгалтерская отчетность включает:

Ø

форму № 1

«Бухгалтерский баланс»;

1.

форму № 2 «Отчет о

прибылях и убытках».

Для квартальной бухгалтерской отчетности

сохранено содержание типовых форм, утвержденных для составления годовой

бухгалтерской отчетности. Поэтому при заполнении квартальных форм бухгалтерской

отчетности следует руководствоваться

Инструкцией о порядке заполнения форм годовой бухгалтерской отчетности .

Вместе с тем следует иметь в виду, что в

квартальной бухгалтерской отчетности форма № 2 называется «Отчет о

прибылях и убытках», а в годовой — «Отчет о финансовых результатах».

Годовая бухгалтерская

отчетность организаций, за исключением отчетности

бюджетных организаций, состоит из:

бухгалтерского

баланса – форма №1 (приложение №46);

отчета о прибылях и

убытках – форма №2 (приложение №47);

приложений к ним,

предусмотренных нормативными актами;

аудиторского

заключения, подтверждающего достоверность бухгалтерской отчетности организации,

если она в соответствии с федеральными законами

подлежит обязательному аудиту;

отчета об изменениях

капитала – форма №3 (приложение №48);

отчета о движении денежных средств – форма №4 (приложение №49);

приложения к

бухгалтерскому балансу – форма №5 (приложение №50);

пояснительной

записки (приложение №51).

Формы бухгалтерской

отчетности организаций, а также инструкции о порядке их заполнения утверждаются Министерством финансов Российской Федерации.

В пояснительной записке может быть приведена

оценка деловой активности организации, критериями которой являются широта

рынков сбыта продукции, включая наличие

поставок на экспорт, репутация организации,

выражающаяся, в частности, в известности у клиентов, пользующихся

услугами организации, и др.; степень выполнения плана, обеспечение заданных темпов роста; уровень эффективности использования

ресурсов организации и др. Целесообразно включение в пояснительную записку данных о динамике важнейших экономических и финансовых показателей работы организации за ряд

лет, описаний будущих

капиталовложений, осуществляемых экономических мероприятиях и другой

информации, интересующей возможных пользователей

годовой бухгалтерской отчетности.

Основные требования, предъявляемые к бухгалтерской отчетности:

Бухгалтерская

отчетность организации является завершающим этапом

учетного процесса. В ней отражаются нарастающим итогом имущественное и

финансовое положение организации, результаты хозяйственной деятельности за

отчетный период (месяц, квартал, год).

Бухгалтерская

отчетность составляется на основе данных синтетического и

аналитического учета и результатов инвентаризации имущества и финансовых обязательств.

Бухгалтерская отчетность должна быть

составлена на русском языке и в валюте РФ.

Бухгалтерская

отчетность составляется по типовым формам, разработанным

и утвержденным Минфином РФ.

Министерства и

ведомства РФ, республик, входящих в состав РФ, дополнительно к типовым формам могут устанавливать специализированные

формы бухгалтерской отчетности для организаций системы по согласованию соответственно с министерствами финансов РФ и республик, входящих в состав РФ.

Организации,

отчетность которых подлежит обязательной аудиторской

проверке, в составе бухгалтерской отчетности представляют итоговую часть аудиторского заключения.

Исправления отчетных

данных после утверждения годовых отчетов производятся

за отчетный период, в котором обнаружены искажения.

Организация составляет бухгалтерскую

отчетность, отражающую состав имущества и источники его формирования, включая

имущество производств, хозяйств, иных

структурных подразделений, а также филиалов и представительств,

выделенных на отдельный баланс и не являющихся

юридическими лицами.

В случае наличия у организации дочерних и

зависимых обществ помимо собственного бухгалтерского отчета составляется также

сводная бухгалтерская отчетность,

включающая показатели отчетов таких обществ» находящихся на территории

РФ и за ее пределами, в порядке, устанавливаемом

Минфином РФ.

Для того чтобы

бухгалтерская отчетность соответствовала предъявляемым к ней требованиям, при

составлении бухгалтерских отчетов должно быть

обеспечено соблюдение следующих условий:

полное отражение за отчетный период всех

хозяйственных операций и результатов

инвентаризации всех производственных ресурсов, готовой продукции и расчетов;

полное совпадение

данных синтетического и аналитического учета, а также

показателей отчетов и балансов с данными синтетического и аналитического учета;

осуществление записи

хозяйственных операций в бухгалтерском учете только на основании надлежаще

оформленных оправдательных документов или

приравненных к ним технических носителей информации;

правильная оценка

статей баланса.

Составлению

отчетности должна предшествовать значительная подготовительная работа,

осуществляемая по заранее составленному специальному графику. Важным этапом

подготовительной работы составления отчетности является закрытие в конце

отчетного периода всех операционных счетов:

калькуляционных, собирательно-распределительных, сопоставляющих, финансово-результативных.

До начала этой работы должны быть осуществлены все бухгалтерские записи

на синтетических и аналитических счетах (включая результаты инвентаризации), проверена правильность этих

записей.

Важное значение имеет

обоснование последовательности закрытия счетов.

При составлении форм

бухгалтерской отчетности используются в основном

данные Главной книги. Порядок составления отчетных форм подробно

изложен в Инструкции о порядке заполнения форм годовой бухгалтерской отчетности.

Отчетным годом для всех

организаций считается период с I января по 31 декабря включительно.

Первым отчетным годом для

создаваемых организаций считается период

с даты их государственной регистрации по 31 декабря включительно. Вновь созданным организациям после 1

октября разрешается считать первым

отчетным годом период с даты их государственной

регистрации по 31 декабря следующего года включительно.

Данные вступительного

баланса должны соответствовать данным утвержденного

заключительного баланса за период, предшествующий отчетному. В случае изменения вступительного баланса на

1 января отчетного года причины следует объяснить.

Изменения

в бухгалтерской отчетности, относящиеся как к текущему, так и к прошлому году (после ее

утверждения), производятся в отчетности, составляемой за отчетный период, в

котором были обнаружены искажения ее данных.

Исправления ошибок в

бухгалтерской отчетности подтверждаются подписью

лиц, ее подписавших, с указанием даты исправления.

Бухгалтерская отчетность

подписывается руководителем и главным бухгалтером

(бухгалтером) организации.

Основной формой

бухгалтерской отчетности является бухгалтерский баланс. Его составляют на

основе данных об остатках по дебету и кредиту синтетических счетов и субсчётов

на начало и конец периода, взятых из Главной

книги.

При журнально-ордерной форме учета обороты по

кредиту каждого счета записывают в Главную

книгу только из журналов-ордеров. Обороты по дебету отдельных счетов

собирают в Главной книге из нескольких журналов-ордеров

в разрезе корреспондирующих счетов.

На малых предприятиях, применяющих упрощенную

форму учета, баланс составляют по данным

Книги учета хозяйственных операций.

Следует отметить, что

некоторые балансовые статьи заполняют непосредственно

по остаткам соответствующих счетов («Касса», «Расчетный счет» и др.).

Значительная часть балансовых статей отражает

сгруппированные данные нескольких синтетических счетов. Например, по статье

«Сырье, материалы и другие аналогичные

ценности» отражается сальдо по счетам 10,

15 и 16; по статье «Затраты в незавершенном производстве» — сальдо счетов 20, 21, 23, 29, 44 и т.п.

Конкретизация содержания

баланса по годам осуществляется приказами

Минфина РФ по квартальной и годовой отчетности.

Правила оценки статей баланса:

Правила оценки статей

баланса установлены Положением о бухгалтерском

учете и инструкциями по составлению бухгалтерской отчетности.

В соответствии с Положением о бухгалтерском учете

и отчетности основные средства и

нематериальные активы отражают в балансе по остаточной стоимости; сырье,

основные и вспомогательные материалы, покупные

полуфабрикаты и комплектующие изделия, топливо, тару, запасные части и другие

материальные ресурсы — по фактической себестоимости;

готовую и отгруженную продукцию в зависимости от порядка списания общехозяйственных расходов и использования счета 40 «Выпуск продукции, работ, услуг» — по полной или

неполной фактической производственной

себестоимости и по полной или неполной нормативной

(плановой) себестоимости продукции.

Материальные ценности, на которые цена в течение

года снизилась либо которые морально

устарели и частично потеряли свое первоначальное качество, отражают в

бухгалтерском балансе на конец отчетного

года по цене возможной реализации, когда они ниже первоначальной

стоимости приобретения, с отнесением разницы в ценах на результаты хозяйственной деятельности.

Остатки средств организации по валютным счетам, другие денежные

средства (включая денежные документы), ценные бумаги, дебиторскую и кредиторскую

задолженность в иностранных валютах отражают в отчетности в валюте, действующей на территории РФ, в суммах, определяемых путем пересчета иностранных валют по курсу

Центрального банка РФ, действующему на последнее число отчетного периода.

Расчеты с дебиторами и кредиторами каждая сторона

отражает в своей отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. При разногласиях

заинтересованная сторона обязана в

установленные сроки передать необходимые материалы на рассмотрение

органам, уполномоченным разрешать соответствующие споры.

Отражаемые в отчетности

суммы по расчетам с финансовыми, налоговыми

органами, учреждениями банков должны быть согласованы с ними

и тождественны. Оставление на балансе не отрегулированных сумм по этим расчетам не допускается.

В случае реализации и прочего выбытия имущества

организации (основных средств, производственных

запасов, ценных бумаг и др.) убыток или доход по этим операциям относят

на финансовые результаты организации.

Не возмещенные потери от

стихийных бедствий списывают по решению

руководителя организации за счет средств резервного капитала, или на финансовые результаты отчетного года организации

(если у организации не образуется резервный капитал либо

средств капитала недостаточно), или на уменьшение

финансирования (фондов) у бюджетной организации.

Отчет о прибылях и убытках (ф. № 2) содержит сведения за отчетный и предыдущий годы:

о прибыли (убытках) от реализации товаров,

продукции, работ, услуг (из выручки нетто вычитают себестоимость реализации

товаров, продукции, работ, услуг,

коммерческие расходы и управленческие расходы.

о прибыли (убытках) по операционным

доходам и расходам с выделением процентов к

получению и уплате (сумм процентов по ценным бумагам и сумм, причитающихся от

банков за пользование ими остатками средств

на счетах организации), доходов от участия в других организациях и прочих операционных доходов и расходов;

о прибыли (убытках) от

финансово-хозяйственной деятельности, определяемой

сложением финансовых результатов от реализации и операционных доходов и расходов;

о прочих

внереализационных доходах и расходах;

о валовой прибыли, определяемой сложением

прибыли (убытков) от

финансово-хозяйственной деятельности с внереализационными доходами и расходами;

о налоге на прибыль;

об отвлеченных

средствах из прибыли;

о нераспределенной прибыли (убытках)

отчетного года, которую определяют вычитанием

из валовой прибыли налога на прибыль и отвлеченных

средств.

Отчет

о движении капитала (ф. № 3) состоит из двух разделов и справки.

В разделе I «Собственный капитал» показывают остаток

на начало года, поступления, расход

(использование) и остаток на конец года составных частей собственного капитала (уставного и добавочного капитала,

резервного фонда, нераспределенной прибыли прошлых лет, фондов накопления и социальной сферы, целевых финансирования и поступлений).

В разделе II «Прочие фонды и резервы» показывают

остатки на начало и конец года и движение фондов потребления, резервов предстоящих расходов и платежей, оценочных

резервов.

В справке приводят сведения

о чистых активах организации и полученных из

бюджета и отраслевых и межотраслевых фондов средствах на финансирование капитальных вложений,

научно-исследовательских работ, возмещение убытков,

социальное развитие и прочие цели.

Пояснительная записка к годовой

бухгалтерской отчетности должна содержать

существенную информацию об организации, ее финансовом положении, сопоставимости

данных за отчетный и предшествующий ему

годы, методах оценки и существенных статьях бухгалтерской

отчетности,

В пояснительной записке

должно сообщаться о фактах неприменения правил бухгалтерского

учета в случаях, когда они не позволяют достоверно

отразить имущественное состояние и финансовые результаты деятельности организации, с соответствующим

обоснованием. В противном случае

неприменение правил бухгалтерского учета рассматривается как уклонение от их выполнения и признается нарушением

законодательства Российской Федерации о бухгалтерском учете.

В пояснительной записке к бухгалтерской

отчетности организация указывает изменения в своей учетной политике на

следующий отчетный год.

Содержание пояснительной

записки к годовому отчету может конкретизироваться

в ежегодных инструкциях о порядке заполнения форм годовой бухгалтерской отчетности.

Кроме того, в

пояснительной записке может быть приведена оценка деловой активности

организации, критериями которой являются широта рынков сбыта продукции, включая

наличие поставок на экспорт, репутация

организации. Целесообразно включение в пояснительную записку данных о

динамике важнейших экономических и финансовых показателей

работы организации за ряд лет, описаний будущих капиталовложений, осуществляемых экономических мероприятиях и другой информации, интересующей возможных

пользователей годовой бухгалтерской

отчетности.

В соответствии с Законом о бухгалтерском учете все организации, за исключением

бюджетных, представляют годовую бухгалтерскую отчетность в соответствии с

учредительными документами учредителям, участникам организации или

собственникам имущества, а также территориальным органам государственной

статистики по месту их регистрации. Государственные и муниципальные унитарные

предприятия представляют бухгалтерскую отчетность органам, уполномоченным

управлять государственным имуществом.

Другим органам исполнительной власти, банкам или иным пользователям

бухгалтерская отчетность представляется в соответствии с законодательством РФ.

Организации обязаны представить квартальную бухгалтерскую отчетность в

течении 30 дней по окончании квартала, а годовую – в течение 90 дней по окончании

года, если иное не предусмотрено законодательством РФ.

Представляемая годовая бухгалтерская отчетность должна быть утверждена в

порядке, предусмотренном учредительными документами организации.

Датой представления бухгалтерской отчетности для организации считается

день фактической передачи ее принадлежности или дата ее отправления, обозначенная

на штемпеле почтовой организации. Если дата представления отчетности приходится

на нерабочий (выходной) день, то сроком представления отчетности первый

следующий за ним рабочий день.

Годовая бухгалтерская

отчетность организации является открытой для заинтересованных пользователей:

банков, инвесторов, кредиторов, покупателей, поставщиков и др., которые могут

знакомиться с годовой бухгалтерской отчетностью и получать ее копии с

возмещением расходов на копирование.

Заключение

Производственное объединение

"Свердлес" является одним из крупнейших лесозаготовительных

предприятий Свердловской области с объемом производства: вывозка древесины -

320 тыс.куб.м, производство пиломатериалов - 70 тыс.куб.м, производство шпал -

100 тыс.штук, годовой объем реализуемой продукции - 570 млн.руб.

В состав ПО "Свердлес" входят пять

лесозаготовительных предприятий, расположенных на территории Свердловской

области: Карпинский лесокомбинат, Вогульский, Кашкинский, Североуральский и

Туринский леспромхозы.

Предприятия охватывают северо-запад, юго-запад и восток

области. Это горные леса с елово-пихтовыми и березовыми насаждениями Восточного

склона Уральского хребта и равнинные леса Зауралья.

ПО "Свердлес" постоянно обновляет основные фонды,

осуществляет замену устаревшего лесозаготовительного и лесопильного

оборудования, внедряет станки нового поколения: многопильные и строгальные.

Ведется работа по увеличению переработки древесины, повышению качества

вырабатываемых пиломатериалов и повышению доли экспортной продукции. Все это

позволяет из года в год наращивать объемы производства.

На данном предприятии, в отличии от других предприятий, нет

такого понятия как МБП. Тут учет ведется по следующей схеме: если срок эксплуатации

предмета более одного года, то этот предмет относят на основные средства, если

предметы используются менее одно года, то они списываются. Эти предметы

списываются с кредита счета №10 на дебет счета №25.

При