Содержание

Введение_______________________________________________________ 3

Глава 1. Коммерческие банки на рынке ценных бумаг_______________ 5

1.1. Состав операций коммерческих банков с ценными

бумагами____________________ 5

1.2. Выпуск ценных бумаг коммерческими банками________________________________ 7

Глава 2. Инвестиционные банки: операции с ценными

бумагами_____ 18

2.1. Сущность и специфика деятельности инвестиционных

банков________________ 18

2.2. Виды деятельности инвестиционных банков________________________________ 21

2.3. Деятельность инвестиционных банков и практика её

регулирования в странах с рыночной экономикой__________________________________________________________________ 28

2.4. Инвестиционные банки России_____________________________________________ 31

Заключение___________________________________________________ 36

Список использованных источников и литературы_________________ 38

Введение

Переход России к рыночной

экономике обусловил объективные предпосылки не только изменения сложившейся системы

экономических координат, но и возрождения или создания новых, не существовавших

ранее.

Рынок ценных

бумаг, по сути, был воссоздан заново. Его появление - логическое продолжение

процесса приватизации, а также организации и функционирования бирж и биржевой

торговли в России.

На сегодняшний день в обществе

сформировалась устойчивая потребность в знаниях в области ценных бумаг, рынка

ценных бумаг, биржевого дела. Именно это и обусловило мой выбор данной темы.

Профессиональная деятельность на

рынке ценных бумаг характеризуется прежде всего возможностью и способностью

профессиональных участников квалифицированно выполнять принятые на себя

обязательства, которые связаны с брокерско-дилерской деятельностью,

деятельностью по управлению ценными бумагами, выполнением клиринговых операций,

депозитарным обслуживанием, оказанием услуг реестродержателем и организатором

торговли ценными бумагами.

Основным назначением рынка ценных

бумаг является аккумуляция временно свободных денежных средств и их

использование на инвестиционные цели.

Инструментом для этого являются

ценные бумаги. Однако при этом инструменты фондового рынка — ценные бумаги

являются в то же время препятствиями для реализации основной функции фондового

рынка, поскольку их использование порождает длинную цепь превращений,

включающую в себя связи деньги — бумаги, бумаги — деньги, бумаги — бумаги и

т.п. При этом в цепочку взаимоотношений вовлекаются не только продавец и

покупатель, но и банки, обслуживающие продавца и покупателя при выполнении,

обязательств по сделке и обеспечивающие денежные расчеты между контрагентами

сделок, депозитарии, обслуживающие контрагентов сделок и обеспечивающие

перерегистрацию права собственности на ценные бумаги, выполняя с ценными

бумагами операции, аналогичные тем, которые банки совершают с деньгами,

реестродержатели, регистрирующие новых владельцев ценных бумаг, осуществляя

ведение реестра акционеров и обеспечивая соблюдение их прав, брокеры и дилеры,

выступающие сторонами сделки или поверенными ее участников, организаторы торговли

(торговые площадки), создающие условия, необходимые для заключения сделок.

Коммерческие банки как универсальные

кредитно-финансовые институты являются участниками рынка ценных бумаг. В разных

странах место, отводимое коммерческим банкам на рынке ценных бумаг, различно.

Тем не менее можно сформулировать некоторые общие моменты взаимодействия

коммерческих банков с национальными и международными рынками ценных бумаг.

Инвестиционный банк - это кредитно-финансовый институт,

специализирующийся на операциях с ценными бумагами (их выпуске, размещении) с

целью привлечения дополнительных денежных средств, а также долгосрочного

кредитования своих клиентов, в числе которых может быть и государство.

Инвестиционные банки не являются банками в классическом понимании, так

как они не выполняют многих видов банковских операций. Обычно их называют

инвестиционными банкирами. При этом имеется в виду их деятельность в качестве

финансовых посредников (юридических и физических лиц), специализирующихся на

организации выпуска ценных бумаг и торговле ими.

Цель данной курсовой работы заключается в рассмотрении темы: «Банки как

профессиональные участники на рынке ценных бумаг».

Для раскрытия поставленной цели мы рассмотрим ряд следующих задач:

1. Коммерческие банки на рынке ценных бумаг;

2. Состав операций коммерческих банков с ценными бумагами;

3. Выпуск ценных бумаг коммерческими банками;

4. Инвестиционные банки: операции с ценными бумагами;

5. Сущность и специфика деятельности инвестиционных банков;

6. Виды деятельности инвестиционных банков;

7. Деятельность инвестиционных банков и практика её

регулирования в странах с рыночной экономикой;

8. Инвестиционные банки России.

Глава 1.

Коммерческие банки на рынке ценных бумаг

1.1. Состав

операций коммерческих банков с ценными бумагами

Коммерческие банки как универсальные

кредитно-финансовые институты являются участниками рынка ценных бумаг. В разных

странах место, отводимое коммерческим банкам на рынке ценных бумаг, различно.

Тем не менее можно сформулировать некоторые общие моменты взаимодействия

коммерческих банков с национальными и международными рынками ценных бумаг.

С конца 50-х гг. в мировой практике наблюдается активное проникновение

коммерческих банков на рынок ценных бумаг - как в прямой, так и опосредованной

формах. В тех странах, где место коммерческих банков на фондовых рынках

ограничено законом (Япония, США, Канада), они находят косвенные пути участия в

инвестиционной и посреднической деятельности через трастовые операции,

сотрудничество с брокерскими фирмами, кредитование инвестицонных компаний и

т.п.

Наиболее широкое участие в операциях с ценными бумагами принимают

коммерческие банки Германии. Здесь банкам законодательно разрешено осуществлять

все виды операций с ценными бумагами: они выступают эмитентами (выпуская в обращение

главным образом облигации), посредниками и, наконец, крупными инвесторами.

Во всех странах в настоящее время доходы коммерческих банков от операций

с ценными бумагами и инвестиционной деятельности играют все более заметную роль

в формировании прибыли.

Расширение и диверсификация форм участия коммерческих банков на рынке

ценных бумаг привели к организации крупных финансово-банковских групп во главе

с коммерческими банками, концентрирующими вокруг себя относительно

самостоятельные структурные подразделения - инвестиционные фонды, брокерские

фирмы, трастовые компании, консультационные фирмы и т.п.

Коммерческие банки активизируются на фондовом рынке путем создания

всевозможных дочерних финансовых компаний и непосредственно участвуя в

деятельности брокерских фирм. Стремление коммерческих банков расширить операции

с ценными бумагами стимулируется, во-первых, высокой доходностью этих операций;

во-вторых, относительным сокращением сферы эффективного использования прямых

банковских кредитов. В результате интернационализации рынка ценных бумаг

национальные коммерческие банки расширяют объемы своих операций с иностранными

акциями и облигациями, которые приносят банкам значительные прибыли, в том

числе за счет игры на курсовых разницах. Значителен объем таких операций у

крупных банков, имеющих международную известность и обладающих тесными связями

с зарубежными финансово-кредитными учреждениями.

Создавая сеть заграничных инвестиционно-банковских филиалов и дочерних

компаний, коммерческие банки выходят на международный рынок ценных бумаг.

Инвестиционная деятельность заграничных филиалов приобретает наиболее широкие

масштабы у банков тех стран, где существуют прямые ограничения банкам на

операции с ценными бумагами.

Новой формой деятельности коммерческих банков на рынке ценных бумаг стало

оказание консультационных услуг по кругу вопросов, связанных с инвестированием

капитала в те или иные финансовые активы. Консультационное обслуживание

опирается на внутреннюю информационную систему банков, позволяющую глубоко

анализировать соотношения между доходами и рисками различных активов и

составлять для клиентов алгоритмы покупки и формирования портфеля ценных бумаг

с учетом динамики их доходности.

В начале 90-х гг. в России была выбрана смешанная модель рынка ценных

бумаг, на котором одновременно с равными правами присутствуют и банки, и

небанковские инвестиционные институты. Это европейская модель деятельности

универсального коммерческого банка на фондовом рынке, не предполагающая

ограничений на операции с ценными бумагами. Подобная модель в нашей стране

окончательно не сформировалась, ограничения существуют, поскольку в чистом виде

она связана с повышенным риском операций банка. Риски банка по операциям с

ценными бумагами не разграничены с рисками по кредитно-депозитной и расчетной

деятельности, в то же время банк в значительной степени зависит от положения

дел у своих клиентов, в оборот которых втянуты значительные средства банка

(через участие в акционерном капитале и облигационных займах).

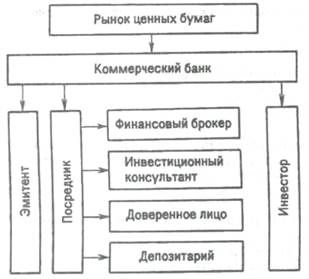

Коммерческие банки могут выступать в качестве эмитентов собственных

акций, облигаций, векселей, депозитных сертификатов и других ценных бумаг, а

также в роли инвесторов, приобретая ценные бумаги за свой счет, и, наконец,

банки имеют право проводить посреднические операции с ценными бумагами, получая

за это комиссионное вознаграждение (рис. 1).

Рис. 1. Операции, выполняемые коммерческими банками

на рынке ценных бумаг

Наиболее разработаны в методическом отношении и наиболее регламентированы

операции коммерческих банков по эмиссии собственных ценных бумаг.

Инвестиционная и посредническая деятельность менее регламентирована. Тем не

менее по всем этим направлениям банки проявляют практически одинаковую

активность.

1.2. Выпуск

ценных бумаг коммерческими банками

Общий порядок эмиссии. Коммерческие банки, являясь посредниками на

финансовом рынке[1],

могут выступать эмитентами различных видов ценных бумаг. Они эмитируют не

только акции и облигации, но и инструменты денежного рынка - депозитные и

сберегательные сертификаты, векселя. Если на основе эмиссии акций и облигаций

формируется собственный и заемный капитал банка, то выпуск сертификатов и

векселей можно рассматривать как привлечение управляемых депозитов, или

безотзывных вкладов (в части привлечения средств юридических лиц). Несмотря на

то, что ни действующее банковское законодательство РФ, ни методические

материалы Центрального банка РФ не содержат четких критериев разграничения

заемных и привлеченных (депонированных) средств коммерческих банков, различие

между этими способами заимствования средств существует. Это различие прежде

всего выражается в месте и статусе разных видов ценных бумаг на финансовом

рынке[2].

Право эмиссии собственных акций и облигаций имеет коммерческий банк,

образованный как акционерное общество, и это право обусловлено его формой

собственности. Депозитные сертификаты и векселя может выпускать любой

коммерческий банк по истечении двух лет деятельности.

В настоящее время продолжается создание новых акционерных банков,

расширение капитала функционирующих и преобразование паевых банков в

акционерные, сопровождаемое эмиссией акций банков. Банковская деятельность

достаточно жестко контролируется Центральным банком РФ и является объектом

тщательного анализа других заинтересованных организаций. Банки постоянно

публикуют результаты своей финансовой деятельности, отчетные балансы,

отчитываются перед Центральным банком РФ по широкому кругу показателей. Это

позволяет проводить объективную рейтинговую оценку их работы, что повышает

надежность банковских акций.

Заинтересованность коммерческих банков в эмиссии собственных акций и их

размещении на открытом рынке объясняется рядом обстоятельств. Прежде всего это

инфляция, постоянно обесценивающая собственные капиталы банка и одновременно

обусловливающая резкое увеличение "неуправляемых" депозитов (остатков

на расчетных и текущих счетах), что ведет к нарушению нормативов Центрального

банка РФ.

Инфляция лишает банки возможности привлекать долгосрочные депозиты,

поэтому для осуществления относительно долгосрочных вложений банки во

всевозрастающих размерах должны использовать собственный капитал. Кроме того,

высокие котировки банковских акций рассматриваются банками как способ упрочить

свои позиции на рынке, расширить сферу влияния и привлечь новых клиентов.

Среди акций банков наибольшее распространение имеют обыкновенные акции.

Привилегированные акции выпускаются довольно редко, объем их эмиссии ограничен

25% уставного фонда банка.

Банковские облигации в России пользуются еще меньшей популярностью, чем

привилегированные акции, хотя в мировой практике облигации банков занимают

значительное место на финансовом рынке. Например, в Германии банки выпускают

наибольшее число облигаций, значительная часть которых обеспечивается залогом

или государственными гарантиями[3].

В России выпуск в обращение акций и облигаций

регламентируется одними нормативными документами. Наряду с имеющими

основополагающее значение для всех эмитентов Федеральными законами "Об

акционерных обществах", "О банках и банковской деятельности",

коммерческие банки, выпуская собственные акции и облигации, должны

руководствоваться также новой редакцией Инструкции ЦБ РФ № 8 "О правилах

выпуска и регистрации ценных бумаг коммерческими банками на территории

Российской Федерации" от 17 сентября 1996 г.

Инструкцией регламентируется эмиссия ценных бумаг, которую акционерный

банк может осуществлять в следующих случаях:

• при своем учреждении;

• при увеличении размеров первоначального уставного капитала банка путем

выпуска акций;

• при реорганизации кредитных учреждений;

• при привлечении банком заемного капитала путем выпуска облигаций и

других долговых обязательств.

Действующими нормативными документами предусматривается, что при

учреждении акционерного банка, а также при преобразовании банка из паевого в

акционерный все акции первого выпуска распределяются среди учредителей банка,

т.е. допускается только закрытое распределение акций первого выпуска. Другими

словами, в момент учреждения банка не должно быть акций, предполагаемых к

размещению путем открытой продажи.

В случае когда одновременно с преобразованием банка

из паевого в акционерный увеличивается уставный фонд, его рост может

происходить исключительно за счет дополнительных взносов учредителей. Если

уставный фонд банка увеличивается за счет капитализации других его фондов, то

вся сумма увеличения распределяется между учредителями банка.

Оплата акций кредитной организации при ее учреждении производится

учредителями по номинальной стоимости. Выпуск ценных бумаг, осуществленный в

порядке первичной эмиссии, не подлежит обложению налогом на операции с ценными

бумагами.

Повторный выпуск акций с целью увеличения уставного фонда (капитала)

акционерного банка разрешается лишь после полной оплаты акционерами всех ранее

выпущенных акций.

Привилегированные акции одного типа[4]

предоставляют их владельцам одинаковый объем прав и имеют одинаковую

номинальную стоимость. Владельцы привилегированных акций участвуют в общем

собрании и имеют право голоса в строго определенных случаях[5].

Размещение акций повторного выпуска может осуществляться либо путем

закрытой подписки, либо путем открытой подписки.

Решение о размещении акций либо ценных бумаг,

конвертируемых в акции, принимается только общим собранием акционеров,

большинством в 2/3 голосов от общего количества голосов, зарегистрированных для

участия в собрании, если большее количество голосов не предусмотрено Уставом

кредитной организации. Кроме того, акционеры, не принимавшие участия в

голосовании либо голосовавшие против данного решения, имеют право требовать

выкупа принадлежащих им акций[6].

Следовательно, закрытая подписка на акции при увеличении уставного капитала

российскими банками практически не используется.

Выпуск ценных бумаг должен сопровождаться регистрацией проспекта эмиссии,

если выполняется хотя бы одно из приводимых условий:

• размещение производится среди неограниченного круга лиц, число которых

превышает 500;

• если общий объем эмиссии превышает 50 тыс. минимальных размеров оплаты

труда.

Выпуск облигаций банком для привлечения заемных средств может

производиться лишь при условии полной оплаты всех выпущенных этим банком акций

(если банк акционерный) или полной оплаты пайщиками своих долей в уставном

фонде (если банк паевой). Сумма выпуска облигаций не должна превышать размер

уставного капитала кредитной организации, в противном случае сумма превышения

должна быть обеспечена третьими лицами. Эмитируемые банками ценные бумаги

размещаются среди их учредителей или прочих инвесторов (как граждан, так и

юридических лиц), приобретающих ценные бумаги от своего имени и за свой счет.

Все выпуски ценных бумаг банка, независимо от величины выпуска и

количества инвесторов, подлежат обязательной государственной регистрации в

Банке России.

Непосредственно в Департаменте контроля за деятельностью кредитных

организаций на финансовых рынках Банка России регистрируются выпуски акций

банков с уставным капиталом 400 млн. руб. и более, включая предполагаемые итоги

выпуска, а также банков, имеющих иностранных учредителей и учредителей из стран

СНГ, если их доля в уставном капитале более 50%. Здесь же регистрируются

выпуски облигаций банков на сумму 100 млн. руб. и более. Все остальные выпуски

регистрируются в главных территориальных учреждениях Банка России.

Государственная регистрация выпусков ценных бумаг преследует цель

повысить ответственность банков-эмитентов перед покупателями ценных бумаг,

упрочить доверие к ним инвесторов, обеспечить нормальные условия для вторичного

обращения банковских ценных бумаг на рынке. Акции коммерческих банков

отличаются повышенным финансовым риском для их держателей, так как банки, в

отличие от промышленных и торговых предприятий, работают преимущественно не с

собственными, а с заемными и привлеченными средствами. Процедура

государственной регистрации направлена на снижение финансовых рисков,

предотвращение злоупотреблений и махинаций.

При регистрации и продаже выпуска дополнительных акций и облигаций банка

банк-эмитент уплачивает налог на операции с ценными бумагами в размере 0,8%

номинального объема выпуска.

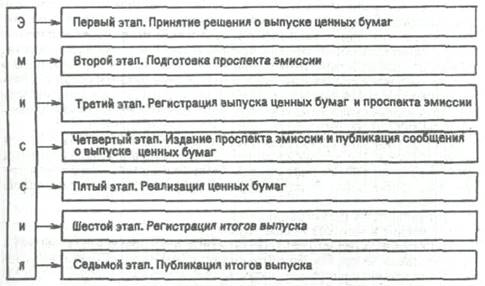

В процедуру эмиссии ценных бумаг коммерческим банком входит семь этапов

(рис. 2).

Рис. 2. Эмиссия ценных бумаг

При некоторых обстоятельствах[7]

возможна регистрация выпуска без регистрации проспекта эмиссии. В этом случае

из процедуры выпуска исключаются второй и четвертый этапы. Рассмотрим подробнее

все этапы.

Первый этап.

Решение о выпуске ценных бумаг принимается либо общим собранием акционеров,

либо Наблюдательным советом банка. Чтобы получить право выпускать ценные

бумаги, банк должен: быть безубыточным в течение последнего завершенного

финансового года (или с момента образования, если этот срок меньше одного

года); не подвергаться санкциям со стороны государственных органов за нарушение

действующего законодательства в течение трех лет (или с момента образования);

не иметь просроченной задолженности кредиторам и по платежам в бюджет.

Регистрирующий орган вправе зарегистрировать выпуск акций кредитной организации

при нарушении ей указанных условий при соблюдении соответствующих требований.

Данные, подтверждающие соответствие банка этим требованиям, содержатся в

проспекте эмиссии.

Второй этап.

Проспект эмиссии подготавливается Правлением банка и подписывается его

председателем и главным бухгалтером. Для первого выпуска акций впервые

учреждаемого банка проспект эмиссии подготавливается его учредителями и

подписывается уполномоченными учредителями лицами. В проспекте эмиссии

содержатся данные о банке, о его финансовом положении и сведения о предстоящем

выпуске ценных бумаг (общие данные о ценных бумагах, условия и порядок их

распространения, данные о ценовых и расчетных условиях выпуска ценных бумаг,

данные о получении доходов по ценным бумагам). При первом выпуске акций в

случае преобразования банка из паевого в акционерный, а также при выпуске

дополнительных акций и выпуске облигаций всеми банками проспект эмиссии должен

быть заверен независимой аудиторской фирмой.

Третий этап. Для регистрации выпуска ценных бумаг

банк-эмитент представляет в Департамент контроля за деятельностью кредитных

организаций на финансовых рынках Банка России или в территориальное учреждение

Банка России по месту своего нахождения следующие документы:

1) заявление на регистрацию;

2) решение о выпуске ценных бумаг;

3) описание (образец) сертификата (при документарном выпуске);

4) выписки из протокола собрания акционеров или Совета, на котором было

принято решение о выпуске ценных бумаг;

5) проспект эмиссии;

6) документ, подтверждающий согласование данного выпуска с

соответствующим учреждением Государственного комитета РФ по антимонопольной

политике и поддержке новых экономических структур (для банков, уставный капитал

которых превышает 2 млн. руб.;

7) копию платежного поручения об уплате налога на операции с ценными

бумагами (за регистрацию проспекта эмиссии).

Представленные банком документы рассматриваются регистрирующим органом на

предмет соответствия действующему законодательству, банковским правилам и

инструкциям.

В момент государственной регистрации выпуска ценных бумаг им

присваивается государственный регистрационный номер. Зарегистрированные

документы и письмо о регистрации подписываются уполномоченным лицом, заверяются

печатью регистрирующего органа и выдаются банку-эмитенту. Вместе с

зарегистрированными документами банку передается письмо в адрес

Расчетно-кассового центра ЦБ РФ по месту ведения основного корреспондентского счета

об открытии ему специального накопительного счета для сбора средств,

поступающих в оплату ценных бумаг.

Четвертый этап. Публикация проспекта эмиссии (в случае, если

регистрация ценных бумаг сопровождалась регистрацией проспекта эмиссии)

осуществляется банком-эмитентом путем издания ее проспекта в виде отдельной

брошюры тиражом не менее 50 тыс. экземпляров. Одновременно банк сообщает через

средства массовой информации о проводимом им выпуске ценных бумаг и приступает

к их реализации.

Пятый этап. Реализация выпускаемых ценных бумаг начинается

по истечении двух недель с даты раскрытия информации. Она может осуществляться

различными способами.

Во-первых, реализация акций может происходить путем продажи

акций за рубли. С этой целью покупателем заключается договор купли-продажи на

определенное число акций. Здесь банк-эмитент может пользоваться услугами

посредников - финансовых брокеров, с которыми также заключаются специальные

договоры комиссии или поручения. Такой способ реализации допускает рассрочку

платежа, устанавливаемую из расчета обязательной оплаты акций в течение одного

года со дня регистрации выпуска акций.

При продаже ценных бумаг банками оплата их может производиться либо

наличными деньгами, либо в безналичном порядке. Если оплата происходит безналичным

путем, покупатели переводят средства непосредственно на специальный

накопительный счет коммерческого банка в Банке России, открываемый по месту

ведения основного корреспондентского счета этого банка. Средства на

накопительном счете блокируются до момента регистрации итогов выпуска. После

регистрации итогов выпуска средства с накопительного счета перечисляются на

основной корреспондентский счет. В случае не регистрации итогов выпуска

средства с накопительного счета возвращаются лицам, перечислившим средства на

этот счет.

Во-вторых, в оплату акций могут поступать взносы от

акционеров в капитал банка материальными ценностями, нематериальными активами,

иностранной валютой. При этом в оплату уставного капитала должны приниматься

только те активы, которые могут быть использованы в непосредственной

деятельности банка, определенной законодательством и банковскими инструкциями.

Их доля в структуре уставного капитала не должна превышать 20% на момент

создания банка и 10% при каждом последующем увеличении уставного фонда (доля

может быть изменена по решению Совета Директоров ЦБ РФ). Оплата увеличения

Уставного капитала кредитной организации может быть произведена как частично,

так и в полном объеме материальными активами (например, в виде здания, где

располагается кредитная организация).

Имущество, которое было представлено акционерами в натуральной форме в

оплату акций, становится собственностью банка. Оно приходуется на баланс банка

в оценке, определенной совместным решением учредителей банка и утвержденной

общим собранием акционеров.

Материальные ценности и нематериальные активы, внесенные инвесторами в

оплату акций банка, до регистрации итогов выпуска не могут быть проданы

банком-эмитентом или отчуждены другим способом.

В-третьих, реализация акций может быть произведена путем

капитализации прочих собственных средств банка с распределением

соответствующего количества акций среди акционеров и внесением изменений в

реестр акционеров. На капитализацию могут быть направлены: средства резервного

фонда банка, прирост стоимости имущества при переоценке; эмиссионный доход;

остатки фондов специального назначения; фонды накопления; другие фонды

(дополнительные собственные средства); дивиденды, начисленные, но не

выплаченные акционерам (по согласию акционеров); нераспределенная прибыль по

итогам года.

В-четвертых, возможна реализация акций путем переоформления

внесенных ранее паев в акции - при преобразовании банка из паевого в

акционерный.

В-пятых, реализация акций может производиться путем

замены на ранее выпущенные банком ценные бумаги, а также путем консолидации и

дробления акций. Независимо от способа реализации цена всех акций внутри

каждого типа в одном выпуске при их продаже первым владельцам должна быть

едина. Цена устанавливается исходя из их рыночной стоимости, но не ниже

номинальной[8].

Реализация облигаций может происходить двумя путями:

• при продаже на основе договоров с покупателями;

• при обмене на ранее выпущенные ценные бумаги.

Количество фактически реализованных банком акций и облигаций не должно

превышать их количества, предполагаемого к выпуску и указанного в

регистрационных документах выпуска. При этом минимальная оплаченная доля

выпуска облигаций по отношению к первоначально заявленному его объему не

устанавливается. В отношении акций действует правило, согласно которому их

выпуск может быть признан состоявшимся лишь в том случае, если реально

оплаченный прирост уставного фонда банка составляет не менее 50% суммы

предполагавшегося в начале выпуска увеличения уставного капитала.

Расчет стоимости всех внесенных при реализации акций средств и их доли,

которая будет оприходована в уставный фонд после регистрации итогов выпуска,

банк-эмитент приводит в отчете об итогах выпуска акций. При расчетах не

учитывается сумма, подлежащая оплате в будущем (по акциям, проданным с

рассрочкой платежа). Если в одном выпуске акций реализовывались акции разных

типов, расчет ведется общей суммой по всем типам сразу.

Шестой этап. Регистрация итогов выпуска происходит после

завершения процесса реализации ценных бумаг. Банк-эмитент анализирует его

результаты и составляет отчет об итогах выпуска, который подписывается

председателем Правления банка и представляется в регистрирующий орган[9].

Регистрирующий орган после рассмотрения отчета об итогах выпуска в течение двух

недель (при отсутствии претензий к эмитенту) должен зарегистрировать отчет и

итоги выпуска. Затем он выдает банку письмо о регистрации, одну копию

регистрационного отчета и подтверждает государственный регистрационный номер

выпуска ценных бумаг.

При отказе в регистрации итогов выпуска ценных бумаг регистрирующий орган

извещает об этом банк-эмитент письмом, в котором четко должны быть изложены

причины отказа (нарушение действующего законодательства, банковских правил и

инструкций в процессе выпуска ценных бумаг, несвоевременное представление

отчета об итогах выпуска ценных бумаг, неправильное составление отчета и т.д.)

и претензии к банку-эмитенту. Государственный регистрационный номер выпуска

аннулируется.

Седьмой этап. Публикация итогов выпуска ценных бумаг должна

производиться банком-эмитентом в том же печатном органе, где было опубликовано

сообщение о выпуске. Все реализованные акции, отчет об итогах выпуска которых

зарегистрирован, должны быть полностью оплачены покупателями в течение срока,

определенного решением о размещении, но не позднее одного года с момента их

приобретения. Доплата за акции, производимая в течение года, приходуется банком

в уставный капитал.

Банки, регистрация выпуска ценных бумаг которых сопровождалась

регистрацией проспекта эмиссии, обязаны предоставлять в регистрирующий орган

утвержденный уполномоченным органом ежеквартальный отчет по ценным бумагам,

содержащий данные о банке, о его финансовом положении (включая сведения о

санкциях, наложенных на банк), экономических нормативах, а также сведения о выпущенных

банком акциях и облигациях, информацию о других видах ценных бумаг,

эмитированных банком (депозитных и сберегательных сертификатах, варрантах,

опционах и т.п.). При первичном размещении акций банк-эмитент не имеет права

приобретать их за свой счет (и на свой баланс), на вторичном же рынке банки

могут выступать в качестве покупателей своих собственных акций, но в строго

установленных законом случаях[10].

Многие акционерные банки с целью поддержания рыночного курса собственных

акций проявляют высокую активность на вторичном рынке собственных акций.

Известно, что рыночный курс акций отражает положение банка на рынке, его

устойчивость и рентабельность. Падение курса служит сигналом наметившихся

неблагоприятных тенденций в развитии данного банка и может спровоцировать не

только сброс его акций акционерами, но и массовый отток вкладов из банка, что

окажет на него пагубное воздействие. В случае снижения курса акций банки не

непосредственно, а через инвестиционные компании активно скупают их на

вторичном рынке. Операции с собственными акциями на вторичном рынке банки

проводят не только ради нивелирования нежелательных тенденций в движении их

курса, но и для того, чтобы спровоцировать его движение в нужном для банка

направлении. Например, массированная скупка собственных акций приводит к

искусственному росту их курса и создает видимость укрепления рыночных позиций

банка.

Выпуск депозитных и сберегательных

сертификатов. Коммерческие банки

с целью привлечения дополнительных денежных ресурсов осуществляют выпуск ценных

бумаг, именуемых сертификатами (документ-удостоверение). В зависимости от

категории инвестора (юридические или физические лица) сертификаты

подразделяются на депозитные и сберегательные. Они представляют собой

документы, удостоверяющие внесение средств на определенное время, имеющие

фиксированную ставку процента. Внесенные таким образом в банк средства могут

быть изъяты только по предъявлении правильно оформленных сертификатов.

Разница между депозитным и сберегательным сертификатами заключается

только в том, что сберегательные сертификаты выдаются физическим лицам

(гражданам), а депозитные - юридическим лицам (организациям). Депозитные и

сберегательные сертификаты могут быть куплены в любое время в течение всего

периода их действия, а проценты по ним начисляются с момента их приобретения. И

те, и другие, по новому банковскому законодательству, могут быть именными и на

предъявителя.

В мировой практике депозитные сертификаты рассматриваются как управляемые

пассивы, которые банк в состоянии привлечь самостоятельно путем предложения

более высокой нормы процента. Средства, привлеченные таким образом, являются

ликвидными активами банка, которые последний держит в качестве вторичных

резервов для непредвиденных платежей.

В зарубежной банковской практике сроки депозитных сертификатов

варьируются в широких пределах - от 10 дней до восьми лет, их сумма - от 500

долл. до 5 млн. долл. Отечественный опыт показывает, что наиболее часто

депозитные сертификаты выдаются на срок до одного года, сберегательные

сертификаты - от 90 дней до одного года, сумма не ограничена.

Процентные ставки по депозитным и сберегательным сертификатам зависят от

размера и срока вклада. Средства разрешается изымать из банка и до истечения

обусловленного срока, но при этом проценты уплачиваются по пониженной ставке.

По законодательству РФ депозитные и сберегательные сертификаты

коммерческого банка являются ценными бумагами, однако процедура их выпуска и

движения совсем иная, чем у акций и облигаций. Депозитный и сберегательный

сертификаты - письменное свидетельство банка-эмитента о вкладе денежных

средств, удостоверяющее право вкладчика или его правопреемника на получение по

истечении установленного срока суммы депозита (вклада) и процентов по нему.

Одновременно устанавливается, что всякий документ (право требования по

которому может уступаться одним лицом другому), служащий обязательством банка

по выплате размещенных у него депозитов, должен именоваться депозитным сертификатом, а аналогичный

же документ, выступающий как обязательство банка по выплате размещенных у него

сберегательных вкладов, - сберегательным

сертификатом.

Следует иметь в виду, что сертификаты не могут быть расчетным или

платежным документом.

Все сертификаты, выпущенные коммерческими банками, являются срочными,

поскольку выпуск этих ценных бумаг до востребования законодательством не

допускается.

Срок обращения сертификата определяется с даты его выдачи до даты, когда

владелец получает право востребования по этому сертификату. Если срок получения

вклада по сертификату просрочен, то сертификат становится документом до

востребования и банк обязан оплатить его сумму немедленно, по первому

требованию владельца. В связи с этим у банков возникает риск одновременного

предъявления к оплате большого количества просроченных сертификатов, что

вызывает необходимость держать большие свободные ресурсы. У российских

коммерческих банков в настоящее время этот риск невелик, поскольку проценты

начисляются в течение срока обращения сертификатов, после истечения которого

происходит инфляционное обесценение суммы вклада. Да и вкладчиков,

заинтересованных в просрочке своих вкладов, не так уж много.

Выпуская в обращение сертификаты, коммерческие банки заранее

предусматривают возможность досрочного предъявления их к оплате. При досрочной

оплате банк выплачивает владельцу сертификата его сумму и проценты, но по

пониженной ставке, установленной банком при выдаче сертификата. Нормативными

актами установлено, что независимо от времени покупки сертификатов банк-эмитент

по истечении срока их обращения обязан выплачивать владельцам сертификатов

проценты по первоначально установленной ставке. Сертификаты выпускаются в

обращение в форме специальных бланков, которые должны содержать все необходимые

реквизиты. Последние устанавливаются специальными подзаконными актами[11].

Бланки сертификатов изготавливаются полиграфическими предприятиями,

которые имеют лицензию Министерства финансов РФ на производство бланков ценных

бумаг. Бланки сертификатов являются бланками строгой отчетности, учитываются

банками на отдельном внебалансовом счете и хранятся в денежных хранилищах или

несгораемых шкафах.

Банк-эмитент, прежде чем выпускать сертификаты, должен утвердить условия

их выпуска и обращения в том Главном территориальном управлении Центрального

банка РФ или в том национальном банке республики в составе РФ, где находится

корреспондентский счет банка. Условия должны содержать полный порядок выпуска,

обращения и погашения сертификатов, описание их внешнего вида и макет

сертификата. Они представляются в регистрирующий орган в двухнедельный срок с даты

принятия решения о выпуске сертификатов. Регистрирующий орган в течение двух

недель рассматривает представленные банком условия выпуска и обращения

сертификатов на предмет их соответствия действующему законодательству и

банковским правилам. При отсутствии претензий к условиям выпуска и обращения

сертификатов регистрирующий орган выдает банку-эмитенту письмо об утверждении

условий выпуска и обращения сертификатов и одну копию утвержденных условий.

Получив письмо об утверждении условий, банк может приступать к распространению

сертификатов.

Распространяются сертификаты банком как непосредственно через свои

отделения, так и через брокерские фирмы на условиях комиссии.

В момент продажи сертификатов одновременно с заполнением бланка

заполняется и корешок сертификата. Корешок сертификата после подписи вкладчика

или его уполномоченного лица отделяется от сертификата и хранится в банке.

Поправки и помарки при заполнении сертификата недопустимы.

При наступлении срока востребования вклада, удостоверенного сертификатом,

банк осуществляет платеж против предъявленного сертификата и заявления

владельца с указанием счета, на который должны быть зачислены средства. Для

граждан платеж может производиться как в безналичной форме, так и наличными

деньгами. При оплате сертификатов, которые в процессе обращения переуступались

другим владельцам, банк дополнительно проверяет непрерывность ряда договоров

переуступки права требования, а также соответствие наименования, печати и

подписей уполномоченных лиц этим же реквизитам в заявлении на зачисление

средств. Депозитные и сберегательные сертификаты пользуются устойчивым спросом

у юридических лиц и у граждан. Они используются большинством коммерческих

банков для быстрой мобилизации дополнительных ресурсов.

Глава 2.

Инвестиционные банки: операции с ценными бумагами

2.1. Сущность и

специфика деятельности инвестиционных банков

Инвестиционный банк - это кредитно-финансовый институт,

специализирующийся на операциях с ценными бумагами (их выпуске, размещении) с

целью привлечения дополнительных денежных средств, а также долгосрочного

кредитования своих клиентов, в числе которых может быть и государство.

Инвестиционные банки не являются банками в классическом понимании, так

как они не выполняют многих видов банковских операций. Обычно их называют

инвестиционными банкирами. При этом имеется в виду их деятельность в качестве

финансовых посредников (юридических и физических лиц), специализирующихся на

организации выпуска ценных бумаг и торговле ими[12].

Деятельность инвестиционных банков, определяющая их сущность, отражается

в их двух основных функциях. Первая функция заключается в размещении акций и

облигаций, т.е. в приращивании капитала на первичном рынке. Это способствует

получению финансовых ресурсов теми корпорациями (национальными и иностранными),

федеральными и местными властями, которые в них нуждаются. Вторая функция

представляет собой продажу ценных бумаг на вторичном рынке. При выполнении

такой функции инвестиционные банки действуют как брокеры или дилеры при покупке

и продаже ценных бумаг.

Современный инвестиционный банк развитых стран действует на фондовом

рынке, занимаясь не только куплей-продажей ценных бумаг, но и организацией

слияний и поглощений компаний, управлением ипотекой и венчурным капиталом.

Законодательство и статистика стран Запада различают все финансовые

институты по их основным функциям. На практике, однако, различия между такими

банками, как коммерческие и инвестиционные, постепенно стираются. В США,

например, коммерческие банки нашли возможность обойти законодательные преграды

на пути к универсализации их деятельности с помощью создания банковских

холдингов.

Инвестиционные банки имеют длительную историю развития. В 1902 г.

"Банковский справочник Рэнд-Макнелли" впервые отнес нью-йоркский

Сити-Банк к инвестиционным банкам. В 1912 г. была создана Американская

ассоциация банков. В нее вошли 374 члена, в том числе коммерческие банки и

трастовые компании с отделами по операциям с ценными бумагами (взявшими на себя

ряд функций по инвестиционной деятельности), а также брокеры и дилеры ценных

бумаг. Функциональная специализация вошедших в ассоциацию финансовых институтов

не была достаточно четкой.

Первоначально функции инвестиционных банков выполняли акционерные банки и

инвестиционные компании (например, Моргана и др.), которые не только принимали

депозиты и проводили операции с аккредитивами, но и покупали, распространяли

ценные бумаги. Создав дистрибьюторскую сеть в национальном масштабе, эти

компании сочетали проведение традиционных банковских операций с деятельностью

на рынке ценных бумаг. Одновременно банки стали инициировать создание

специальных синдикатов для реализации ценных бумаг, а также инвестиционных

фондов и трастовых компаний. Таким образом, различные инвестиционно-банковские

институты превратились в оптовых и розничных продавцов ценных бумаг.

Уже в начале XX в. в США возникла необходимость регулирования финансового

рынка. С целью усиления контроля над рынком ценных бумаг правительству

вменялось в обязанность регулирование эмиссий акций и облигаций государственных

и крупных частных компаний (непосредственно ответственность за эмиссии была

возложена на головные банки соответствующих штатов). Такая система

просуществовала до 30-х гг., когда были приняты федеральные законы о банках и

ценных бумагах, призванные защищать интересы общества и инвесторов от рисков на

финансовом рынке. К их числу относится Закон Гласса -Стигалла (1933 г.). Закон

о ценных бумагах (1933 г.). В 1934 г. была создана Комиссия по ценным бумагам и

биржам.

Закон Гласса - Стигалла ограничил участие коммерческих банков в операциях

с ценными бумагами. Федеральным банкам было запрещено гарантировать размещение

ценных бумаг (за исключением обязательств казначейства США и некоторых

правительственных обязательств) и вести операции с ценными бумагами за свой

счет. Ограничения были распространены и на банки штатов, входящих в Федеральную

резервную систему. Одновременно Законом было разрешено банковским холдингам

работать в более свободном режиме. Они сохранили право совершать сделки со

всеми видами ценных бумаг.

Шестидесятилетняя практика применения закона Гласса - Стигалла выявила

ряд противоречий на финансовом рынке, в частности противоречия между

коммерческими и инвестиционными банками. В современных условиях изоляция

какого-либо банковского института от рынка ценных бумаг оказалась

бесперспективной.

Инвестиционные банки в каждой стране имеют свою специфику. В

Великобритании это инвестиционные компании разного профиля, торговые банки.

Последние, кроме обычных банковских операций, занимаются управлением ценными

бумагами акционерных обществ, пенсионных фондов, страховых компаний и т.п.

Английские инвестиционные компании - мощные финансовые институты: в 1991 г. их

вложения в ценные бумаги государства и компаний достигли 108,375 млрд. фунтов

стерлингов.

Для США типичны инвестиционные корпорации, помещающие собственные

средства и средства кредитных институтов в ценные бумаги. Как отмечалось ранее,

такого рода корпорации появились после принятия Закона Гласса - Стигалла в 1933

г., отделившего депозитно-ссудные операции от инвестиционных.

Инвестиционные корпорации стали основными финансовыми посредниками между

фирмами, испытывающими нехватку средств для долгосрочных вложений, и

вкладчиками капитала на длительный срок. Они участвуют в создании, слияниях и

расширениях компаний, выпускают и продают их акции. Инвестиционные корпорации

продают собственные сертификаты и на вырученные средства приобретают акции

других корпораций или процентные ценные бумаги. В 1988 г. активы этих

корпораций составили 552 млрд. долл.

Франции же свойственны бизнес-банки, инвестиционные дома. Бизнес-банки

специализируются на долгосрочных операциях, в рамках которых они помещают

вклады своих клиентов в фондовые ценности, прежде всего в акции. После

банковской реформы 1966 г. им были разрешены краткосрочные операции. Они стали

походить на универсальные банки, основной областью деятельности которых стало

"управление участием". Аналогичные функции выполняют и инвестиционные

дома.

В Германии созданы инвестиционные общества, направляющие деньги

вкладчиков в акции, процентные ценные бумаги и земельные участки. Вкладчики

получают сертификаты, по которым выплачиваются доходы. Их величина зависит от

вырученных дивидендов, процента и ренты по приобретенным бумагам. В зависимости

от курса ценных бумаг меняются и выплаты по сертификатам. В Германии для

прямого финансирования крупной промышленности инвестиционные фонды широко

привлекают сбережения населения (норма этих сбережений здесь традиционно

высока).

В Японии это траст-банки и городские банки. В 1982 г. банковский закон

разрешил коммерческим банкам осуществлять в качестве вспомогательных операций

торговлю ценными бумагами. Тем самым они получили доступ к торговле на

Токийской фондовой бирже, что ранее было монополией брокерских фирм. В 90-х гг.

японские инвестиционные банкиры заняли второе место в мире по числу крупнейших

компаний и величине капитала.

Инвестиционные банки пережили невиданную волну слияний и поглощений в

борьбе за передел инвестиционного пространства. Их позиции к середине 1998 г.

представлены в табл. 1.

Таблица

1.

Крупнейшие инвестиционные банки мира (ранжированы по

величине капитала в млн. долл., валютный курс на 1 июля 1998 г., процентные

изменения в национальных валютах)

Ранг

|

Компания (страна)

|

Капитал

|

Изменения с 31 декабря 1997

г., %

|

Активы

|

Чистый

доход

|

|

1997

|

1998

|

|

1

|

1

|

HSBC Holdings

(Великобритания)

|

27,392

|

9,4

|

473,608

|

8,221

|

|

2

|

4

|

Chasc Manhattan Corp

(США)

|

22,594

|

7,1

|

365,521

|

5,984

|

|

3

|

3

|

Credit Agricole Group

(Франция)

|

22,280

|

14,6

|

419,980

|

2,928

|

|

4

|

5

|

Citicorp

(США)

|

21,211

|

5,5

|

310,897

|

5,742

|

|

5

|

2

|

Bank of Tokyo-Mitsubishi

(Япония)

|

18,585

|

-18,7

|

653,408

|

-6,165

|

|

6

|

6

|

Deutsche Bank

(Германия)

|

17,371

|

8,1

|

581,979

|

1,140

|

|

7

|

7

|

Bank America Corp

(США)

|

17,292

|

0,6

|

260,195

|

5,339

|

|

8

|

8

|

ABN AMRO Bank

(Нидерланды)

|

15,864

|

14,0

|

414,654

|

2,868

|

|

9

|

9

|

Sumitamo Bank

(Япония)

|

14,757

|

-1,8

|

468,962

|

-3,555

|

|

10

|

12

|

Dai-Ichi Konquo Bank

(Япония)

|

14,458

|

1,5

|

419,101

|

-0,634

|

2.2. Виды

деятельности инвестиционных банков

При своеобразии форм инвестиционные банки занимаются определенными для

них видами деятельности, которые укрупнение можно разделить на

эмиссионно-учредительские и посреднические:

• определяют по поручению государства и отдельных компаний пилы условия

размеры, сроки эмиссии ценных бумаг;

• организуют размещение и вторичное обращение ценных бумаг;

• гарантируют ликвидность выпущенных ценных бумаг.

• предоставляют покупателям как акции, так и облигации.

Финансовые посредники, выступающие в роли инвестиционных банков имеют ряд

особенностей. Так, инвестиционные компании, аккумулирующие средства частных

инвесторов путем эмиссии собственных ценных бумаг помещают их в

акции и облигации государства и компании. Они являются посредниками между

заемщиками и инвесторами, выражают интересы последних, но не имеют права

контролировать их деятельность.

Большинство инвестиционных банков производит не только эмиссию ценных

бумаг и их размещение, но и организует банковские синдикаты-гаранты,

предоставляющие кредиты покупателям ценных бумаг, содействуя тем самым

формированию вторичного рынка. Для инвестиционных банков характерна также и ссудная

деятельность.

В деятельности инвестиционных банков отражается существующая взаимосвязь

между ценными бумагами с фиксированным и нефиксированным доводами. Она

обусловлена потребностью инвестиционных банков в дополнительном капитале, что

представляет собой результат слияния фирм в промышленности и развития других

корпоративных структур.

В дополнение к источникам долгосрочного капитала инвестиционные банки

используют краткосрочные займы, чтобы финансировать увеличение своих резервов

ценных бумаг. Привлечение средств на краткосрочной основе обычно оформляется

договором перекупки (договором купли ранее проданных ценных бумаг).

Инвестиционные банки выполняют следующие операции, каждая из которых

выступает доходообразующим фактором:

• гарантия эмиссии, означающая обязательство купить нереализованную часть

выпущенных ценных бумаг, что в известной степени освобождает эмитентов от

риска; дилер подписывает контракт на приобретение выпуска ценных бумаг по

фиксированной цене, предоставляя инвестиционному банку право на поиск

инвесторов для продажи им этих же бумаг, но уже по другой цене;

• публичное размещение выпуска новых акции компаний;

• частное размещение ценных бумаг, т.е. размещение через банки и брокеров

среди их клиентов или непосредственно через институциональных инвесторов без

широкого оповещения публики;

• размещение нового выпуска облигаций;

• размещение корпоративных облигаций, основная сумма и проценты по

которым выплачиваются из доходов от финансируемых с их помощью проектов;

• покупка контрольного пакета акций корпораций, финансируемая выпуском

новых акций или с помощью кредитов, которые корпорации должны погашать сами;

• слияние и поглощение компаний;

• участие в реализации активов компаний путем продажи;

• венчурное финансирование;

• организация синдикатов для предоставления кредита (синдицирование

инвестиций: "рисковое финансирование");

• торговля ценными бумагами;

• финансовый консалтинг; оценка инвестиционных проектов;

• расчеты по "своп", т.е. фиксирование максимума процентной

ставки в облигационных займах;

• проведение арбитражных операций;

• обслуживание акций региональных банков и т.п.

В этом разнообразии операций инвестиционных банков основная финансовая

услуга связана с размещением ценных бумаг.

На первичном рынке ценных бумаг инвестиционные банки действуют как

посредники между корпорациями, стремящимися мобилизовать капитальные ресурсы, и

индивидуальными и институциональными инвесторами. Совместно с руководством

корпорации-эмитента инвестиционные банки определяют сумму денег, которую необходимо

мобилизовать, вид ценных бумаг, которые нужно выпустить, а также способы и

сроки их размещения. Чаще всего инвестиционные банки осуществляют андеррайтинг

(гарантию размещения) нового выпуска, т.е. покупку ценных бумаг у эмитента и

перепродажу их инвесторам. По данной процедуре корпорация-эмитент и

инвестиционный банк-посредник заключают эмиссионное соглашение.

В соответствии с соглашением инвестиционные банки могут действовать либо

в качестве покупателя, либо в качестве агента. Обычно инвестиционные банки

сразу закупают весь новый выпуск и гарантируют эмитенту всю сумму выручки от

продажи, т.е. принимают на себя финансовую ответственность за непроданные

бумаги. В качестве агента инвестиционные банки действуют несколькими способами.

Во-первых, они могут в соответствии с эмиссионным соглашением принять на

себя обязательство приложить все усилия для продажи максимально возможного

числа бумаг нового выпуска, но при этом не принимают на себя никакой финансовой

ответственности. Во-вторых, они могут взять на себя обязательства приложить все

усилия для продажи акций нового выпуска, но в пределах оговоренных сроков

(обычно нескольких дней или недель). Если к этому времени весь выпуск не

продан, соглашение считается аннулированным. В-третьих, инвестиционные банки могут

выступать в качестве резервного канала продажи нового выпуска. Это происходит в

том случае, когда эмитент пытается осуществить прямое размещение нового

выпуска, но договаривается с банком, что тот подключится к такому размещению,

если выпуск не удастся разместить полностью.

Во всех эмиссионных соглашениях предусматривается оговорка о выходе с

рынка. Такая оговорка позволяет аннулировать соглашение при крайне

неблагоприятном обороте событий (резком ухудшении ситуации на фондовом рынке,

неожиданном изменении в финансовом положении эмитента, принятии неблагоприятных

для эмитента или инвестиционного банка законов, резком ухудшении положения в

экономике и др.).

Если новый выпуск для одного инвестиционного банка слишком велик, то он,

как правило, обращается к другим инвестиционным банкам с предложением

сформировать эмиссионный синдикат. Эти синдикаты могут действовать как по

принципу раздельного счета, так и по принципу нераздельного счета.

Первый принцип является более распространенным. Руководствуясь им, члены

синдиката несут раздельную ответственность в пределах своего участия в

синдикате и в выделенной им доле выпуска. Например, фирма, участие которой в

синдикате составляет 5%, при выпуске акций на сумму 20 млн. долл. США несет

ответственность за продажу акций только на 1 млн. долл. и не отвечает за другие

непроданные акции. Соответственно не получает она и никакой прибыли от продажи

акций другими членами синдиката.

Второй принцип реализуется обычно при размещении муниципальных бумаг. В

этом случае каждый член синдиката несет ответственность как за свою долю, так и

за долю других членов синдиката. Это можно проиллюстрировать на том же примере:

если член синдиката берет на себя обязательство реализовать 5% нового выпуска

на сумму 20 млн. долл., то он несет ответственность за продажу бумаг на 1 млн.

долл., но даже в случае выполнения и перевыполнения им обязательств он

продолжает нести ответственность за невыполнение обязательств другими членами

синдиката. Таким образом, если не удалось продать часть ценных бумаг, скажем,

на 2 млн. долл. США, - этот член синдиката будет нести ответственность на 5% из

этой суммы (в размере 100 тыс. долл.).

В случае если головной банк эмиссионного синдиката (менеджер синдиката)

решит, что синдикат не в состоянии продать весь новый выпуск самостоятельно, он

может сформировать группу по продаже для оказания помощи в размещении нового

выпуска, состоящую из фирм-членов Национальной ассоциации фондовых дилеров.

Члены такой группы, в отличие от членов эмиссионного синдиката, не покупают ценные

бумаги, т.е. не принимают на себя никакой финансовой ответственности. Однако

каждый из них дает обещание продать определенную долю выпуска, выделенную ему

синдикатом за оговоренный ранее процент прибыли.

Не все инвестиционные банкиры используют процедуру синдикатов. Существует

процедура купленной сделки, т.е. организация инвестиционным банком выпуска

ценных бумаг с гарантией их покупки по фиксированной цене в случае

невозможности их размещения (чаще всего по облигациям, резервным обязательствам

и простым акциям). Эта процедура появилась в США в 1991 г.

Механизм купленной сделки заключается в следующем. Ведущий менеджер или

группа менеджеров предлагают потенциальному эмитенту выдать обязательства

купить определенное количество ценных бумаг с определенным процентом дохода и

сроком погашения по оговоренной цене. Эмитент акцептует или отклоняет данное

предложение. Если предложение акцептуется, то это означает, что инвестиционный

банк заключает купленную сделку. Он может продать ценные бумаги другим инвестиционным

банкам для распределения между их клиентами и (или) распределить ценные бумаги

между своими клиентами - в таких случаях риск потери капитала в купленных

сделках не так высок.

Существует и другой вид деятельности банка по гарантированию размещения

займов - торговля ценными бумагами с помощью различных методов аукциона. Здесь

эмитент заявляет условия выпуска и определяет пакеты ценных бумаг, предложенных

для начального выпуска. Форма аукциона объявляется по определенным ценным

бумагам, чаще всего это муниципальные облигации. В более общем виде это

конкурентные заявки, т.е. метод эмиссии ценных бумаг, при котором право на

организацию займа (контракт гарантии) получает банк, предложивший лучшие

условия. В заявке обычно указываются цена и количество ценных бумаг.

Корпорации могут предлагать новые акции непосредственно держателям акций,

т.е. дать им преимущественное право на приобретение нового выпуска.

Преимущество держателей акций означает право купить некоторое число новых акций

по цене ниже их рыночной стоимости.

По этим акциям от инвестиционного банка не требуется гарантии размещения.

Тем не менее выпускающие корпорации будут использовать услуги инвестиционных

банков для распределения акций, на которые не закончилась публичная подписка.

При заключении договора на покупку неподписанных акций выпускающая корпорация

платит инвестиционному банку согласительную премию. Гарантирование выпуска

ценных бумаг не ограничивается их предложением в одной стране. Оно может носить

глобальный характер, т.е. размещение акций может происходить одновременно на

рынках нескольких стран. Эмитент в этом случае отбирает среди большого

количества зарубежных рынков ценных бумаг тот, где можно сократить издержки.

Для этого существует определенная маркетинговая процедура типового предложения

ценных бумаг сразу на нескольких рынках.

Инвестиционные банки способствуют размещению ценных бумаг государственных

компаний среди частных инвесторов. Эта процедура называется ограниченной

финансовой регрессией или приватизацией. Самые крупные продажи акций в истории

инвестиционных банков состоялись в 1987 г. в США, когда было продано акций

железнодорожной компании "Контрейс" на сумму 1,65 млрд. долл., и в

Великобритании, когда были проданы акции компании "Бритиш телеком" на

сумму в 4,7 млрд. долл.'

Существенной операцией инвестиционных банков становится торговля ценными

бумагами. Продажа ценных бумаг инвестиционными банками покупателю не означает

окончания сделки. Так, покупатели облигаций обычно всегда обращаются к

инвестиционным банкам для формирования их вторичного рынка. Доход от этих

действий инвестиционный банк получает либо в виде разницы между ценой

предложения и возросшим курсом ценным бумаг, либо от повышения курса цен

сформированного пакета ценных бумаг. Очевидно, что если курс ценной бумаги

понизился, то уменьшается доход.

Для защиты от потерь инвестиционный банк использует процедуру

хеджирования. Под ней подразумевается минимизация (зачет) ценового риска по

наличной позиции путем открытия противоположной - срочной или опционной -

позиции по тому же финансовому инструменту с последующим ее зачетом. Задача

данной процедуры состоит в фиксации определенного уровня цены или курса с

помощью срочной сделки. По данной процедуре существуют три основные

доходоформирующие операции: арбитраж с пониженным риском, рисковый арбитраж

(игра на курсах акций участников слияния или поглощения, в отличие от обычной

игры на разнице в курсах) и спекуляция.

Арбитраж с пониженным риском. Он представляет собой операцию, которая не несет

риска и гарантирует прибыль, в частности на разнице в ценах. Суть данной

операции состоит в том, что инвестиционный банк должен найти ценные бумаги,

которые продаются на разных рынках по разным ценам. Например, пакет акций

компаний продается на нескольких биржах внутри одной страны. Одновременно пакет

акций мультинациональных компаний продается как внутри страны, так и на

иностранных биржах.

Если цена отличается на различных рынках, то возможно зафиксировать с

помощью срочной сделки определенный уровень прибыли после операций на разнице цен.

В случае если цена бумаги зафиксирована в иностранной валюте, то она

конвертируется по обменному курсу. Подобные операции довольно редки и возникают

периодически.

Чаще инвестиционный банк ориентируется на другой тип арбитража с

пониженным риском, когда пакеты ценных бумаг и производных контрактов,

сочетающихся с заемными средствами под залог ценных бумаг, могут дать доход,

сравнимый с доходом по идентичным ценным бумагам до тех пор, пока между ними

существует разница в ценах. Безрисковость сделки заключается в том, что

движение рыночной цены на ценные бумаги в процессе операции не отражается на

инвесторе.

Рисковый арбитраж. Существуют два типа рискового арбитража. Первый

возникает в случае продажи акций компании, объявленной банкротом.

Предположим, что компания Д

находится в состоянии реорганизации по причине банкротства и одно из ее

долговых обязательств продается на рынке за 200 долл. Если инвестор полагает,

что в результате процедуры банкротства пакет трех акций с оценочной стоимостью

в 280 долл. будет продан по цене обязательства в 200 долл., то он купит это

обязательство. В результате операции он может получить прибыль в 80 долл.

Разница между курсом акций 280 долл. и долговым обязательством 200 долл.

отражает два риска: риск, что курс акций не будет на уровне 280 долл., и риск

того, что объем пакета трех ценных бумаг, покрывающих этот долг, будет ниже 200

долл.

Второй тип рискового арбитража возникает при слиянии и поглощении

компаний. Здесь фиксируется с помощью срочной сделки определенный уровень цены

или курса ценных бумаг в случае, если сделка завершается в заявленный срок.

Операция состоит из покупки долей компании, являющейся объектом поглощения, и

"коротких", продаваемых без покрытия, долей приобретающей компании.

Число долей зависит от заявленного срока. Основной риск в данной ситуации - не

быть "заявленным" по данной процедуре.

Спекуляция. Спекулятивная торговля является торговлей, в

которой торговая позиция капитала инвестиционного банка имеет преимущества

специфического независимого движения цен или скорости изменения двух цен. Это

преимущество значительных капитальных ресурсов дает возможность получения более

высокой прибыли или риск больших убытков в результате непропорциональной

зависимости двух факторов; например, в срочной сделке для получения равной

прибыли нужно иметь меньше средств, чем в обычной.

Самые большие комиссионные зарабатываются инвестиционными банками

исполнением торговых сделок для оптовых продавцов и институциональных

инвесторов. Это называется "торговля крупными партиями акций" и

"программная торговля" (покупка всех акций, входящих в определенный

список - программу или в индекс, на котором базируются фьючерсные и опционные

контракты).

В дополнение к гарантированию размещения ценных бумаг инвестиционные

банки занимаются также продажей вновь выпущенных ценных бумаг ограниченному

числу институциональных инвесторов, таких как страховые компании,

инвестиционные компании и пенсионные фонды. Подобное частное размещение

отличается от публичного выпуска ценных бумаг прежде всего тем, что цена

выпуска оговаривается заранее. Размер частного размещения оценивается в США в

200 млрд. долл.

Инвестиционные банки занимаются частным размещением ценных бумаг

несколькими путями. Они работают с эмитентом и потенциальным инвестором по

созданию ценных бумаг и процедуре их ценообразования. Часто случается, что

инвестиционный банк создает новую структуру ценных бумаг на рынке частного

размещения. Примером такой деятельности служит секьюритизация, или процедура

повышения роли ценных бумаг как формы заимствования капитала под обеспечение. В

90-х гг. доля операций с секьюритизированными ценными бумагами составляет 5-19%

у различных банков в общем объеме всех операций.

Секьюритизация создает два основных типа бумаг. Первый тип - ценные

бумаги, выпущенные на базе неделимого пула ипотек. Данные ценные бумаги

обеспечиваются недвижимостью или связаны с ипотекой. Второй тип - ценные

бумаги, обеспеченные активами или ценными бумагами на основе пула кредитов.

Секьюритизация капитала позволяет получать доход из двух источников. Первый

источник - когда инвестиционный банк производит секьюритизацию за клиента и в

случае гарантии секьюритизированного выпуска. Второй источник - когда

инвестиционные банки покупают активы с заниженной рыночной стоимостью,

выпускают под них акции, затем реализуют их. Прибыль составляет разницу между

ценой акций и стоимостью активов.

Вся деятельность инвестиционного банка подвержена коммерческим и

макроэкономическим рискам. Коммерческие риски связаны с конъюнктурой

посреднических услуг, динамикой курса ценных бумаг, платежеспособностью и

надежностью клиентов; макроэкономические риски - с инфляционными тенденциями на

внутреннем и внешнем рынках. Для уменьшения риска инвестиционный банк проводит

регулярный анализ кредитоспособности клиентов, рынка посреднических услуг,

финансовой устойчивости фондовых посредников. В современных условиях

функционирование инвестиционного банка предполагает политику наступательного

маркетинга, что ведет к развитию рынка услуг и внедрению новых банковских

операций.

2.3.

Деятельность инвестиционных банков и практика её регулирования в странах с

рыночной экономикой

В американской экономической теории существует представление, что система

цен и рынков лучше, чем любая другая, способствует распределению ограниченных ресурсов.

В соответствии с этим принятые законом о ценных бумагах права позволяют

инвесторам делать самостоятельные выводы о преимуществах и недостатках

различных видов инвестирования капитала и нести ответственность за принятие

решений.

Несмотря на этот либеральный подход, в США имеет место самое совершенное

и детализированное по количеству принятых норм законодательство о ценных

бумагах. Это объясняется тем, что рынок эффективно работает лишь при наличии у

инвестора достоверной информации, необходимой для принятия инвестиционных

решений.

В 1933 г. в США был принят Закон о ценных бумагах, запрещающий выпуск

ценных бумаг без регистрации их в Комиссии по ценным бумагам и биржам.

Соответствующее заявление эмитента о регистрации обычно помогает подготовить

инвестиционный банк. После подачи заявления начинается 20-дневный период

"остывания", в течение которого Комиссия проверяет обоснованность

заявления. В этот период эмитент и гарант размещения издают проспекты эмиссии,

которые предназначаются для потенциальных инвесторов. Последние могут направить

эмитенту (гаранту) выпуска письмо о возможном приобретении определенного

количества ценных бумаг.

Инвестиционный банк обязан зарегистрировать выпуск в том штате, где

предполагается организация подписки. После получения извещения о регистрации

выпуска специально созданный эмиссионный синдикат созывает предэмиссионное

совещание, на котором присутствуют члены синдиката и представители эмитента. На

совещании еще раз проверяется заявление на регистрацию, редактируется окончательный

вариант проспекта эмиссии, определяется пакет выпуска и его курс, обсуждаются

условия контракта между эмитентом и гарантом (сроки, обязательства, места

реализации, комиссионные, рекламная кампания). После подписания

соответствующего контракта участник синдиката уже не может выйти из него без

финансовых потерь для себя.

Первичный риск инвестиционного банка зависит от качества бумаг нового

выпуска, которое должно быть адекватно объявленному в проспекте. Это заставляет

инвестиционные банки проводить множество совещаний в различных штатах с целью

согласования политики продаж в конкретном сегменте фондового рынка,

ориентированной на конкретных инвесторов.

В результате серии таких совещаний представителей эмитента и

профессионалов фондового рынка потенциальным инвесторам рассылается

окончательный проспект эмиссии. Обычно инвестиционному синдикату не обойтись

без помощи инвестиционных дилеров, с которыми заключаются соглашения на

реализацию ценных бумаг. Дилеры подписываются на весь (на часть) их выпуска. Синдикат

может прекратить продажу ценных бумаг даже в случае, если часть их остается

непроданной. Это обусловлено тем, что гарант обязан следить за текущим спросом

на выпуск со стороны инвесторов. При небольшой емкости рынка гарант принимает

меры по стабилизации выпуска, главной из которых является поддержание курса

ценных бумаг данного выпуска.

В случае ажиотажного спроса на выпуск складывается тенденция повышения

курса. Поэтому ценные бумаги могут быть размещены сразу же на вторичном рынке,

но уже по новому курсу, отличному от курса приобретения. В такой ситуации

гарант размещает больше бумаг, чем имеет в своем распоряжении, скупая их для

этой цели на рынке. Таким образом, в США публичная продажа ценных бумаг,

осуществляемая с помощью инвестиционных банков, проводится в несколько

периодов: регистрация в Комиссии по ценным бумагам и биржам, период

"остывания", предэмиссионное совещание, продажа.

Наиболее полно картину деятельности инвестиционных банков в США

представляет крупнейший инвестиционный банк мира "Соломон Бразерс" (Solomon

Brothers). По различным операциям

его доля на рынке ценных бумаг США составляет 5-13%. "Соломон

Бразерс" представляет собой финансовый холдинг, состоящий из 10 компаний,

в том числе три из них расположены в Великобритании, Германии и Японии.

"Соломон Бразерс" как инвестиционно-банковская группа

специализируется на финансовых операциях по слиянию и поглощению компаний,

гарантировании ценных бумаг инвестиционного уровня, высокодоходных долговых

обязательств, ценных бумаг, обеспеченных неделимым пулом ипотек, и

еврооблигациях.

По операциям слияния и поглощения компаний банк концентрируется на

определенных отраслях промышленности, таких как телекоммуникация, финансовые

институты (в частности, пенсионные фонды), энергия и электроэнергия. В

последние годы в мире происходит значительная диверсификация операций по

гарантии эмиссии и, как видно на примере "Соломон Бразерс" (табл. 2.,

он увеличивает свою долю на рынке акций высокодоходных обязательств и резко

сокращает операции с муниципальными облигациями, которые требуют системы

розничного распределения, т.е. банки более жестко ориентируются на

институциональных инвесторов и уходят с рынка рознично ориентированных

продуктов.

Как инвестиционный банкир "Соломон Бразерс" представляет собой

компанию с высочайшей степенью рыночного риска. Поэтому в управлении таким

инвестиционным банком риск является основополагающим фактором при формировании

стратегии фундирования и ликвидности.

В улучшении стратегии ликвидности значительную роль сыграла введенная с

1991 г. политика Казначейства США, которая жестко регулирует (сокращает) рынок

необеспеченных обязательств.

Таблица

2.

Операции по гарантии размещения ценных бумаг (в %)

|

Виды ценных бумаг

|

Компания «Соломон Бразерс»

|

Отрасль в долях (фондовый рынок)

|

|

1994г.

|

1993г.

|

1994г.

|

1993г.

|

|

Ценные

бумаги инвестиционного уровня

|

45,1

|

34,9

|

27,6

|

21,6

|

|

Высокодоходные

долговые обязательства

|

6,1

|

4,0

|

2,5

|

3,0

|

|

Неконвертируемые

привилегированные акции

|

0

|

0,4

|

0,8

|

1,3

|

|

Ценные

бумаги, обеспеченные неделимым пулом ипотек

|

19,0

|

29,1

|

14,3

|

23,2

|

|

Ценные

бумаги, обеспеченные активами

|

8,0

|

5,5

|

6,1

|

3,3

|

|

Обыкновенные

акции

|

2,6

|

1,9

|

2,2

|

2,5

|

|

Первоначальное

публичное предложение, первый выпуск акций

|

1,0

|

2,3

|

2,7

|

3,2

|

|

Конвертируемые

ценные бумаги

|

1,7

|

1,2

|

0,9

|

0,8

|

|

Еврооблигации

(средне- и долгосрочные облигации в евровалютах), как правило, с

фиксированной процентной ставкой

|

11,3

|

11,3

|

26,1

|

21,7

|

|

Облигации

«Янки» (долларовые облигации, выпущенные иностранцами на американском

внутреннем рынке)

|

5,1

|

9,3

|

3,7

|

3,3

|

|

Муниципальные

облигации

|

0,0

|

0,0

|

13,0

|

16,1

|

|

Итого

|

100,0

|

100,0

|

100,0

|

100,0

|

Будучи крупнейшим дилером ценных бумаг, обеспеченных неделимым пулом

ипотек, "Соломон Бразерс" концентрирует огромные пакеты таких ценных

бумаг, как "экзотические" облигации с плавающей ставкой, купоны по

которым устанавливаются на уровне определенной ставки денежного рынка с учетом

(иногда без учета) маржи; только процентные или только облигации

"стрип", или опционные полосы, чтобы укрепить свою позицию среди

клиентов на данном рынке. Одновременно банк значительно усиливает позицию по

операциям с ценными бумагами с помощью арбитражной процедуры по своим

собственным облигациям. В целом совокупные обязательства и капитал

инвестиционного банка представлены в табл. 3.

Как следует из табл. 3., чтобы компенсировать высокорисковый профиль

своей деятельности, "Соломон Бразерс" избегает широкого использования

коммерческих бумаг, которые только небольшими партиями могут участвовать в

образовании краткосрочных финансовых ресурсов. Основными же источниками

образования краткосрочных ресурсов являются перекупка контрактов (соглашений о

продаже ценных бумаг с совершением через некоторое время обратной сделки),

"короткие" продажи, среднесрочные евроноты.

Таблица

3.

Структура обязательств капитала инвестиционного банка (в

млн. долл.)

|

|

1992

г.

|

1993

г.

|

1994

г.

|

|