Содержание

Краткая

характеристика предприятия ОАО «Челябспецтранс»................... 3

Определение объема продаж необходимого для безубыточной работы предприятия........................................................................................................... 5

Разработка прогноза движения денежных средств........................................ 14

Формирование оптимальной структуры баланса.......................................... 18

Заключение.......................................................................................................... 27

Список литературы............................................................................................ 30

Краткая характеристика предприятия ОАО «Челябспецтранс»

Открытое акционерное общество

"Челябспецтранс".

Сокращенное наименование: ОАО "Челябспецтранс"

АООТ

"Челябспецтранс" - введено: 26.12.1994.

Текущее наименование ОАО

"Челябспецтранс" - введено: 25.12.1996

Идентификационный номер налогоплательщика: 7421000337

Отраслевая принадлежность эмитента: Коды ОКОНХ: 90211

Место нахождения: г. Челябинск, Комсомольский проспект, 10

ОАО "Челябспецтранс"

уверенно справляется с функцией главного санитара миллионного города, при этом

большое внимание уделяется внедрению новых прогрессивных методов работы.

Непрерывная работа ОАО

"Челябспецтранс" по приобретению новой техники, внедрению

прогрессивных технологий уборки и методов переработки отходов продиктовано

стремлением повысить качество выполняемых работ, способствовать стабилизации

экологической ситуации в миллионном промышленном центре России, и, в конечном итоге, улучшить качество

жизни челябинцев.

Конечная цель всей работы

предприятия - оздоровление экологической ситуации в городе. Все технические возможности

и интеллектуальный потенциал коллектива направлены на решение этой проблемы. У

предприятия есть интересные предложения и разработки по совершенствованию

санитарной уборки города, по внедрению новых прогрессивных технологий, для

реализации которых, к сожалению, нет достаточных средств. Специфика работ,

выполняемых предприятием, такова, что оплата их в основном производится за счет

бюджетного финансирования, возможности которого ограничены. ОАО

"Челябспецтранс" при поддержке мэрии и администрации Челябинской

области, использует все возможные пути решения проблемы финансирования работ по

санитарной уборке областного центра.

Большая работа проводится на

предприятии по расширению объемов и видов предоставляемых услуг. ОАО

"Челябспецтранс" оказывает разнообразные услуги по сервисному

обслуживанию грузового автотранспорта, тракторной техники, изготавливает

металлоизделия и конструкции, осуществляет грузоперевозки.

Благодаря этому предприятие

живет, развивается, строится. Введен в эксплуатацию новый корпус авторемонтной

мастерской, оснащенный новым оборудованием, способным производить диагностику и

устранение любых неисправностей в работе двигателей автомобилей, построена

новая современная автомойка, проводится реконструкция вспомогательных цехов

предприятия. ОАО

"Челябспецтранс" принимает активное участие в городском жилищном

строительстве: совместно с ОАО ЖБИ и 000 "Высотник" за последние 10

лет построены 5 многоэтажных жилых домов. Для коллектива работников предприятия

- а в ОАО "Челябспецтранс" работает более 900 человек - кроме

реальной возможности получит жилье на льготных условиях делается немало:

функционирует собственный оздоровительный центр, принимает отдыхающих база

отдыха на озере Увильды. Предприятие дорожит своими работниками, гордится тем,

что лучшие специалисты ОАО "Челябспецтранс" отмечены государственными

наградами, имеют почетные звания "Заслуженный работник

жилищно-коммунального хозяйства", "Человек года".

Руководству ОАО

"Челябспецтранс" удалось создать на предприятии атмосферу

доброжелательности, внимания к каждому человеку, сочетающуюся с

требовательностью к профессиональному мастерству и ответственностью за качество

труда. Случайные люди в коллективе не задерживаются, а для добросовестных

работников даже самый тяжелый труд приносит удовлетворение, потому что высоко

ценится.

ОАО "Челябспецтранс" -

неотъемлемая часть городского хозяйства. Растет, развивается город, а

"Челябспецтранс", решая для него важнейшую экологическую задачу -

поддержание на должном уровне его санитарного состояния, является надежным

партнером городских властей в решении муниципальных задач.

Определение объема продаж

необходимого для безубыточной работы предприятия

Финансовые модели применяются, прежде всего, для построения

подробного бюджета, то есть для составления прогнозных отчета о движении

денежных средств, баланса. Финансовая модель может называться моделью

бюджетирования, так как главный бюджет строится на основе перечисленных выше

отчетов. При формировании главного бюджета, в частности при формировании

бюджета продаж, как отправной точки составления главного бюджета, очень важно

реально оценивать состояние дел на предприятии.

Менеджеры, занимающиеся бюджетированием,

при формировании планов и прогнозов должны знать, какой минимально необходимый

объем продукции нужно продать, чтобы предприятие работало прибыльно. На этот

вопрос и другие вопросы может ответить анализ безубыточности и маржинальной

прибыли.

Безубыточность – такое состояние, когда предприятие не

приносит ни прибыли, ни убытков. Это выручка, которая необходима для того,

чтобы предприятие начало получать прибыль. Её можно выразить и в количестве

единиц продукции (для предприятий с широким сортаментом выпускаемой продукции

можно выбрать условно-натуральные единицы объема, например условную тонну),

которую необходимо продать, чтобы покрыть затраты, после чего каждая

дополнительная единица проданной продукции будет приносить прибыль предприятию.

То есть точка безубыточности соответствует объему продаж, при котором выручка

равна сумме постоянных и переменных затрат при заданном объеме производства и

коэффициенте использования производственных мощностей.

Разность между фактическим количеством реализованной

продукции и безубыточным объемом продаж – это зона безопасности (зона прибыли),

и чем она больше, тем прочнее финансовое состояние предприятия.

Безубыточный объем продаж и зона безопасности предприятия

являются основополагающими показателями при разработке проектов развития

предприятия, инвестиционных бизнес-планов, обосновании управленческих решений,

оценке деятельности предприятия, определять и анализировать которые должны

каждый бухгалтер, экономист и менеджер.

Необходимым условием получения прибыли является определенная

степень развития производства, обеспечивающая превышение выручки от реализации

продукции над затратами (издержками) по ее производству и сбыту. Главная

факторная цепочка, формирующая прибыль, может быть представлена схемой:

Затраты Þ объем

производства Þ прибыль

Составляющие этой схемы должны

находиться под постоянным вниманием и контролем. Эта задача решается на основе

организации учета затрат по системе «директ-костинг», значение которой

возрастает в связи с переходом к рыночной экономике.

Оптимизация прибыли предприятия в условиях рыночных отношений

требует постоянного притока оперативной информации не только внешнего характера

(о состоянии рынка, спроса на продукцию, ценах и т.п.), но и внутреннего – о

формировании затрат на производство и себестоимости продукции. Эта информация

опирается на систему производственного учета расходов по местам их

возникновения и видам изделий, на выявленные отклонения расхода ресурсов от

стандартных норм и смет, на данные о калькуляции себестоимости отдельных видов

продукции, учете результатов реализации по видам изделий. Важно отметить, что в

зависимости от учетной политики, проводимой предприятием в области

производственного учета, степень детализации учета затрат, а следовательно и

анализа, различны для разных предприятий. Методика анализа прибыли и

себестоимости зависит также от полноты включения затрат в себестоимость,

наличия раздельного учета переменных и постоянных затрат.

Теоретической базой оптимизации прибыли и анализа затрат

является система учета прямых затрат – «директ-костинг», которую называют еще

«системой управления себестоимостью», или «системой управления предприятием».

Система «директ-костинг» является атрибутом рыночной

экономики. В ней достигнута высокая степень интеграции учета, анализа и

принятия управленческих решений. Главное внимание в этой системе уделяется

изучению поведения затрат ресурсов в зависимости от изменения объемов

производства, что позволяет гибко и оперативно принимать решение по

нормализации финансового состояния предприятия. Наиболее важные аналитические

возможности системы «директ-костинг» следующие: оптимизация прибыли и

ассортимента выпускаемой продукции; определение цены на новую продукцию;

просчет вариантов изменения производственной мощности предприятия; оценка

эффективности производства (приобретения) полуфабрикатов; оценка эффективности

принятия дополнительного заказа, замены оборудования и др.

Известно, что для целей управления прибылью и себестоимостью

затраты классифицируются по различным признакам. Сущностью системы

«директ-костинг» является разделение затрат на производство на переменные и

постоянные в зависимости от изменений объема производства. К переменным

относятся затраты, величина которых изменяется с изменением объема

производства: затраты на сырье и материалы, заработная плата основных

производственных рабочих, топливо и энергия на технологические цели и другие

расходы. В зависимости от соотношения темпов роста объема производства и

различных элементов переменных затрат последние, в свою очередь, подразделяются

на пропорциональные, прогрессивные и дегрессивные.

К постоянным принято относить такие затраты, величина которых

не меняется с изменением объема производства, например, арендная плата,

проценты за пользование кредитами, начисленная амортизация основных фондов.

Некоторые виды заработной платы руководителей предприятия, фирмы и другие

расходы.

Следует отметить, что разделение затрат

на постоянные и переменные несколько условно, поскольку многие виды затрат

носят полупеременный (полупостоянный) характер. Однако недостатки условности

разделения затрат многократно перекрываются аналитическими преимуществами

системы «директ-костинг».

В зарубежной практике для повышения объективности разделения

затрат на постоянные и переменные предложены ряд эффективных практических

методов: метод высшей и низшей точки объема производства за период; метод

статистического построения сметного уравнения; графический метод и др.

Общие затраты на производство (Z) состоят из двух частей: постоянной (Zconst) и переменой (Zvar), что отражается уравнением:

Z= Zconst+ Zvar; (3.1)

или в расчете затрат на одно изделие

Z=(С0+С1) х Х; (3.2)

где: Z – общие затраты на производство;

Х – (объем производства (количество

единиц изделий);

С0 –

постоянные затраты в расчете на единицу изделия (продукции);

С1 –

пременные затраты на единицу изделия ( ставка переменных расходов на единицу

изделия).

Для построения уравнения общих затрат и

разделения их на постоянную и переменную части по методу высшей и низшей точки

используется следующий алгоритм.

1. Среди данных об объеме производства и затратах за

период выбираются максимальные и минимальные значения соответственно объема и

затрат.

2. Находятся разности в уровнях объема производства и

затрат.

3. Определяется ставка переменных расходов на одно

изделие путем отнесения разницы в уровнях затрат за период (разность между

максимальным и минимальным значениями затрат) к разнице в уровнях объема

производства за тот же период.

4. Определяется общая величина переменных расходов на

максимальный (минимальный) объем производства путем умножения ставки переменных

расходов на соответствующий объем производства.

5. Определяется общая величина постоянных расходов как

разность между всеми затратами и величиной переменных расходов.

6. Составляется уравнение совокупных затрат, отражающее

зависимость изменений общих затрат от изменения объема производства.

Используем приведенный порядок расчетов

для рассматриваемого объекта. В данном случае рассматривается весь ассортимент

продукции в целом. Возьмем данные по объему выпуска и затратам с 1999 по 2001

год. В таблице 1 приведены исходные данные об объеме производства и затратах за

анализируемый период (по годам).

Таблица 1

Зависимость затрат от объема выпуска продукции

|

Год

|

Объем производства, тыс. руб.

|

Себестоимость реализации, тыс. руб.

|

|

1999

|

58 630

|

44 210

|

|

2000

|

55791

|

50649

|

|

2001

|

112076

|

95964

|

Анализируя данные таблицы, получаем, что

максимальный объем производства за период составляет 112076 тыс. руб., а

минимальный – 55791 тыс. руб.. Соответственно максимальные и минимальные затраты на производство

составили 95964 тыс. руб. и 44 210 тыс. руб.

Разность в уровнях объема производства составляет 56285 тыс. руб. (112076–

55791), а в уровнях затрат –51754тыс. руб. (95964 - 44210).

Ставка переменных расходов на условную тонну продукции

составит 0,92 тыс. руб. (51754 / 56285).

Общая величина переменных расходов на минимальный объем

производства составит 40673 тыс. руб.

(44210 х 0,92), а на максимальный объем – 88287 тыс. руб.

(95964 х 0,92).

Общая величина постоянных затрат определяется как разность

между всеми затратами на максимальный (минимальный) объем производства и

переменными затратами. Для рассматриваемого примера она составит 7677 тыс. руб.

(95964 –88287).

Уравнение затрат для рассматриваемого предприятия имеет вид:

Z = 7677

(тыс.руб.) + 0,92X (3.3)

где Z – общие затраты;

Х – объем

производства (тыс. руб.).

Таблица 2

Исходные данные для расчета безубыточности

|

Показатель

|

Обозначение

|

2000 год

|

2001 год

|

|

Выручка от реализации, тыс. руб.

|

S

|

55791

|

112076

|

|

Объем отгруженного материала

|

V

|

42514

|

87941

|

|

Себестоимость реализации, тыс.

руб

|

R

|

50649

|

95964

|

|

Постоянная

часть затрат, тыс. руб.

|

FC

|

9976

|

4677

|

|

Переменная

часть затрат, тыс. руб.

|

VC

|

40673

|

88287

|

Исходные данные для расчета безубыточности приведены в

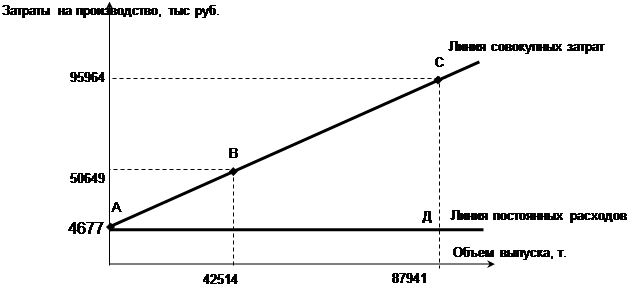

таблице 2, уравнение затрат графически показано на рисунке 1, оно отображается

прямой линией, проходящей через три характерные точки. На оси ординат (оси

затрат на производство) линия проходит через точку, соответствующую величине

постоянных расходов. Линия постоянных расходов параллельна оси абсцисс (оси объема

производства). Линия затрат проходит также через точки пересечения

максимального и минимального объемов производства с соответствующими значениями

общих затрат на производство.

Степень реагирования издержек производства на изменения

объема продукции может быть оценена с помощью так называемого коэффициента

реагирования затрат. Этот коэффициент вычисляется по формуле:

К = (DZ)/(DN) (3.4.)

где K –

коэффициент реагирования затрат на изменение объема производства;

DZ – изменения затрат за период, в %;

DN – изменения объема производства, в %.

Для затрат в целом применительно к предприятию получим

значение коэффициента реагирования затрат:

К = [(95964 – 50649) / 95964] / [(87941 – 42514) / 87941] =

0,914

Для постоянных расходов коэффициент реагирования затрат равен

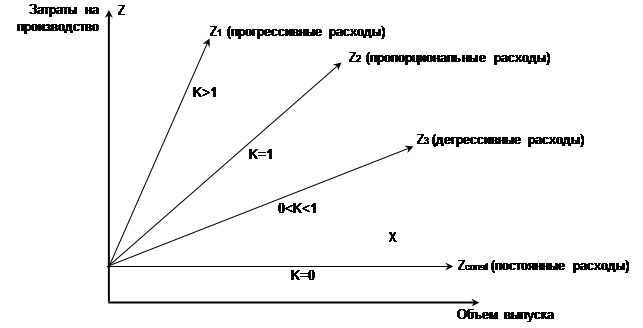

нулю (К = 0). В зависимости от значения коэффициента реагирования

выделяют типовые хозяйственные ситуации, которые приведены в таблице 3.

АВС – линия

изменения затрат;

АД – линия

постоянных расходов;

А –

точка, соответствующая величине

постоянных затрат;

В – низшая

точка объема производства (затрат);

С – высшая

точка объема производства (затрат)

Рисунок 1 –

Зависимость изменения затрат от объема выпуска продукции

Таблица 3

Классификация затрат в зависимости от коэффициента

реагирования

|

Значение коэффициента реагирования затрат

|

Характер поведения затрат

|

|

K = 0

0 < K < 1

K = 1

K > 1

|

Постоянные

затраты

Дегрессивные

затраты

Пропорциональные

затраты

Прогрессивные

затраты

|

Графически варианты изменения затрат в зависимости от объема

производства продукции представлены на рисунке 2.

Чтобы обеспечить снижение себестоимости и повышение

прибыльности работы предприятия необходимо выполнять следующее условие: темпы

снижения дигрессивных расходов должны превышать темпы роста прогрессивных и

пропорциональных расходов.

Разделение затрат на постоянные и переменные является первой

особенностью «директ-костинга». Ценность такого разделения – в упрощении учета

и повышении оперативности получения данных о прибыли.

Рисунок 2. Графическое изображение вариантов изменения

затрат

в зависимости от объема производства продукции

Второй особенностью системы «директ-костинг» является

соединение производственного и финансового учета. По системе «директ-костинг»

учет и отчетность на предприятиях организованы таким образом, что появляется

возможность регулярного контроля данных по схеме «затраты–объем–прибыль».

Маржинальный доход представляет собой разность между выручкой

от реализации и переменными затратами. Он представляет собой, с другой стороны,

сумму постоянных расходов и чистого дохода. Это обстоятельство позволяет

строить многоступенчатые отчеты, что важно для детализации анализа.

Многостадийность составления отчета о доходах является

третьей особенностью системы «директ-костинг». Так, если в приведенном выше

отчете переменные затраты подразделить на производственные и

непроизводственные, то отчет станет трехступенчатым. При этом сначала

определяется производственный маржинальный доход, затем доход в целом, затем

чистый доход. Четвертой особенностью системы «директ-костинг» является

разработка методики экономико-математического и графического представления и

анализа отчетов для прогноза чистых доходов.

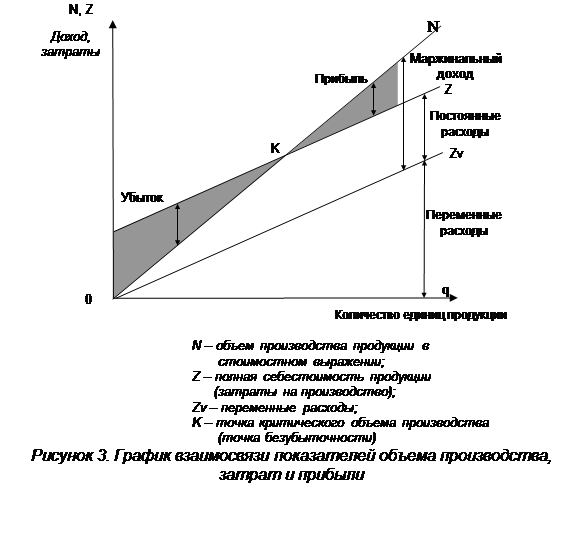

В прямоугольной системе координат строится график зависимости

себестоимости (затрат и дохода) от количества единиц выпущенной продукции. По

вертикали откладываются данные о себестоимости и доходе, а по горизонтали –

количество единиц продукции (см. рис. 3). В точке критического объема

производства (К) нет прибыли и нет убытка. Справа от нее заштрихована область

чистых прибылей (доходов). Для каждого значения (количества единиц продукции)

чистая прибыль определяется как разность между величиной маржинального дохода и

постоянных расходов.

Слева от критической точки заштрихована область чистых

убытков, которая образуется в результате превышения величины постоянных

расходов над величиной маржинального дохода.

Аналитические возможности системы «директ-костинг»

раскрываются наиболее полно при исследовании связи себестоимости с объемом

реализации продукции и прибылью. Запишем исходное уравнение для анализа. Объем

реализации продукции или выручка (N) связан с

себестоимостью (Z) и прибылью от реализации (R) следующим соотношением:

N= Z+ R. (3.5)

Если предприятие работает прибыльно, то значение R > 0,

если убыточно, тогда R < 0. Если R = 0, то нет ни прибыли, ни убытка и

выручка от реализации равна затратам. Точка перехода из одного состояния в

другое (при R = 0) называется критической точкой. Она примечательна тем, что

позволяет получить оценки объема производства, цены изделия, выручки, уровня

постоянных расходов и др. показателей, исходя из требований общего финансового

состояния предприятия. Для критической точки имеем

N = Z или N= Zconst + Zvar. (3.6)

Если выручку представить как произведение цены продаж единицы

изделия (р) и количества проданных единиц (q), а затраты пересчитать на единицу изделия, то получим

развернутое уравнение:

p х q = Zc + Zv х q (3.7)

где Zc –

постоянные расходы на весь объем производства продукции;

Zv – переменные расходы в расчете на

единицу изделия.

Это уравнение является основным для получения необходимых

оценок.

Расчет критического объема производства

q х (p – Zv) =Zc (3.8)

q = Zc / (p – Zv) = Zc / d (3.9)

где q – объем производства

продукции (количество единиц изделий);

d – маржинальный доход на единицу изделия, руб.

Принимая во внимание, что средневзвешенная цена продукции при

расчете денежными средствами составляет р1 = 2052 руб. за тонну, рассчитаем

критический объем реализации:

q1 = 4677000

/ (1514 – 788) = 6442 руб.

Для нашего прогноза основное значение имеет точка

безубыточности в денежном выражении, так как она определяет безубыточное

состояние при любых ценах.

Анализ безубыточности проводился по цене определенной на 1

условную тонну и составляет 1514 руб. Поэтому нам было необходимо определить

точку безубыточности в денежном выражении, так как она наиболее точно отражает

критическое состояние. Прогноз бюджета реализации составляется с учетом

покрытия точки безубыточности в денежном выражении.

Разработка прогноза движения

денежных средств

В бюджете реализации указывается прогноз сбыта по видам

продукции в натуральном и стоимостном выражении. Этот бюджет представляет собой

прогноз будущих доходов и является основой для всех остальных бюджетов: в

конечном итоге расходы зависят от объема выпуска, а объем выпуска

устанавливается на основе объема реализации. Бюджет реализации представлен в

таблице 3.4. Прогноз осуществляется с использование данных анализа

безубыточности за 2001 год. Необходимо запланировать увеличение цены продукции

предприятия с учетом увеличения цен на материалы и сырье.

Спрогнозируем объем продаж на период следующий за

анализируемым с применением методики эвристических оценок, основанной на

усреднении сведений, полученных путем опроса специалистов:

N = (O + 4*M + П ) / 6, (3.10)

где O –

оптимистическая оценка;

M – средняя оценка;

П –

пессимистическая оценка;

N – прогноз объема продаж.

N = (3100000

+ 4 х 2500000 +1900000) / 6 = 2 500 000 тн.

Данные определены исходя из соответствующих данных прошлых

периодов и экспертных оценок специалистов.

Таблица 6

Бюджет реализации на прогнозируемый пери©д за денежную

оплату

|

Вид продукции

|

Вес, т.

|

Сумма, руб.

|

Цена,

руб/т.

|

|

…

|

…

|

…

|

…

|

|

…

|

…

|

…

|

…

|

|

…

|

…

|

…

|

…

|

|

ИТОГО

|

897 572

|

6 785 659 052

|

–

|

Таблица 7

Прогнозные значения отгруженной продукции по различным формам оплаты

|

Форма оплаты

|

Отгрузка,

тн.

|

Отгрузка,

тыс. руб.

|

|

Деньги

|

897572

|

6785659

|

|

Взаимозачеты

|

269271

|

1679914

|

|

На рынках СНГ

|

1262243

|

8465573

|

|

Экспорт

|

1211325

|

1948320

|

|

ИТОГО

|

2457499

|

10413893

|

В бюджете производства определяется количество продукции,

которое предполагается произвести исходя из намеченного объема продаж и

потребностей в запасах готовой продукции. Производственный бюджет составляется

по видам продукции на основе соотношения:

ТПi = РПi + ГП Кi - ГП Нi , (3.11)

где ТПi – объем

товарной продукции, который должен быть произведен в

планируемом периоде;

РПi –

предполагаемый объем реализации продукции;

ГП Нi

– запасы готовой продукции на начало периода.

Но для обеспечения непрерывности производственного процесса

предприятию необходим некоторый запас незавершенной продукции. Запасы

незавершенной продукции рассчитывают аналогично запасам готовой продукции, за

тем исключением, что вместо срока хранения учитывают длительность

производственного цикла:

НЗПКi = Bi * ti * Kг / Т, (3.12)

где НЗПКi – запас незавершенной продукции i-го вида на конец периода;

Bi – объем выпуска i-го вида продукции за будущий период;

ti – длительность производственного цикла (в днях);

Кг – коэффициент

готовности незавершенного производства (обычно

принимают равным 50%).

Итак, объем выпуска валовой продукции (ВП) i-го вида равен объему выпуска товарной продукции,

скорректированному на изменение запасов незавершенного производства:

ВПi = ТПi + НЗПКi – НЗПНi. (3.13)

Проведем расчет необходимого уровня производства в сумме

ТП =

10413893 + 40100 – 10622 = 10443057 тыс. руб.

Расчет необходимого уровня незавершенного производства

НЗПКi = 10443057

* 160 * 0,5 : 365 = 2288889 тыс. руб.,

В натуральном выражении: НЗПki = 540138 т

Объем валового уровня выпуска продукции равен

ВП =

10413893 +2288889 – 269224 =12433558 тыс. руб.

В натуральном выражении объем валового уровня выпуска

составляет:

2934105,08 т = 12433558000 / (10413893000 / 2457499)

Бюджет

коммерческих, общепроизводственных и управленческих расходов планируется как

процент от продаж. В нашем случае предприятие уже находится на рынке довольно

давно и уже сформировало ряд потенциальных покупателей. Поэтому коммерческие

расходы не должны быть довольно высокими. Они составят 0,009% от объема продаж

761901,57 тыс. руб. Бюджет управленческих расходов. Прогнозируется как процент

от продаж, примем управленческие расходы в размере 0,5% от объема продаж, тогда

они составят 33928,3 тыс. руб.

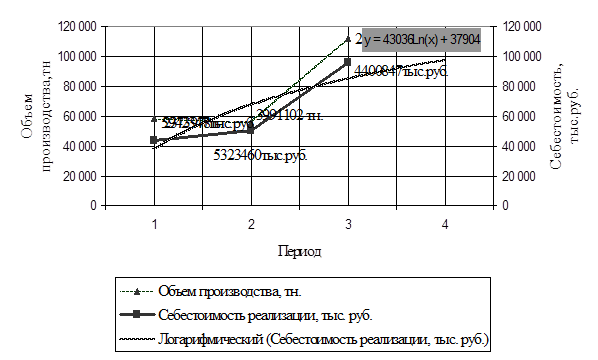

Бюджет

себестоимости сформируем совместно с бюджетом оплаты труда и бюджетом

материальных затрат. Прогноз себестоимости представлен на рисунке 3.5.

Результаты расчета себестоимости представлены в таблице 3.7. За периоды взяты:

1997–1999 и прогнозируемый период, на графике – 1,2,3,4 соответственно.

Рисунок 5. Прогноз себестоимости с применением

трендового анализа

Таблица 7

Бюджет себестоимости по основному виду деятельности,

тыс. руб.

|

Статья

|

|

2000

|

2001

|

|

Себестоимость

|

|

|

|

|

|

|

|

|

|

Энергия

|

600

|

903

|

817

|

|

Работы

и услуги производственного характера, выполненные сторонними организациями

|

1666

|

9054

|

11255

|

|

Прочие

затраты

|

1208

|

8703

|

11813

|

|

ИТОГО - издержки

постоянные

|

2266

|

9606

|

12630

|

|

|

|

|

|

|

Сырье и материалы

|

12028

|

21701

|

35258

|

|

Затраты на оплату труда

|

20239

|

25191

|

38054

|

|

Топливо

|

8269

|

21349

|

25711

|

|

Отчисления на соц. Нужды

|

7457

|

9437

|

13281

|

|

Амортизация ОС

|

2630

|

2824

|

3799

|

|

Прочие затраты

|

1208

|

8703

|

11813

|

|

ИТОГО - издержки

переменные

|

51831

|

89205

|

127916

|

|

Статья

|

Анализируемый период

|

Планируемый период

|

|

Себестоимость (всего)

|

3195685

|

100,0%

|

4919189

|

100,0%

|

|

Материальные затраты (всего)

|

2251848

|

70,5%

|

3271231

|

66,5%

|

|

в том числе

|

|

|

|

|

|

Сырье и материалы

|

1713127

|

–

|

2539143

|

–

|

|

Работы сторонних орг.

|

39751

|

–

|

70000

|

–

|

|

Топливо

|

356221

|

–

|

597090

|

–

|

|

Энергия

|

142749

|

–

|

249242

|

–

|

|

Затраты на оплату труда

|

307157

|

9,6%

|

536302

|

10,9%

|

|

Отчисления на соц. нужды

|

117134

|

3,7%

|

204520

|

4,2%

|

|

Амортизация основных производственных средств

|

178994

|

5,6%

|

312526

|

6,4%

|

|

Прочие затраты

|

340552

|

10,6%

|

594610

|

12%

|

|

Налоги включаемые в себестоимость

|

162975

|

–

|

231234

|

–

|

Таблица 8.

Прогн©з движения денежных средств, тыс. руб.

|

Наименование

|

Планируемый период

|

|

Остаток денежных средств на начало

|

230

|

|

Поступление денежных средств от основной деятельности

(тыс.руб.)

Выручка от реализации товаров

Авансы полученные от покупателей

Итого поступило денежных средств

|

|

|

6785659

|

|

|

|

6785659

|

|

Итого в наличии денежных средств

|

6785659

|

|

Выплаты денежных средств по основной деятельности (тыс.руб.)

Сырье и материалы

Оплата труда

Общепроизводственные накладные

Коммерческие

Управленческие

Налоги и отчисления

Прочие выплаты

Итого денежных выплат

|

|

|

2539543

|

|

536302

|

|

|

|

761901,6

|

|

33928,3

|

|

435754

|

|

594610

|

|

4919189

|

|

Излишек (дефицит) денежных средств по основной

деятельности

|

1883390

|

Формирование оптимальной

структуры баланса

Нормальное

функционирование предприятия возможно лишь в том случае, когда структура его

баланса является удовлетворительной, а баланс ликвидным. Только в этом случае,

можно обеспечить нормальную финансовую устойчивость предприятия. Финансовое

состояние предприятия может быть определено по анализу ряда финансовых

коэффициентов, при расчете которых используются данные бухгалтерского баланса и

отчета о прибылях и убытках. Задаваясь нормативными значениями отдельных

коэффициентов и принимая некоторые допущения можно определить такие значения

статей баланса, которые обеспечат восстановление платежеспособности предприятия

и его нормальное функционирование.

Для

определения оптимальной структуры баланса предприятия зададимся значениями ряда

ключевых коэффициентов, заданными будем считать их нормативные значения (табл.

1).

Таблица 1

Исходные значения

коэффициентов

|

Коэффициент

|

Обозначение

|

Нормативное значение

|

Порядок расчета с указанием строк баланса

|

|

1. Соотношения заемных и собственных средств

|

Кзс

|

1

|

590 + 690

490

|

|

2. Обеспеченности запасов и затрат собственными источниками

|

Коб

|

1

|

490 – 390 – 190

290

|

|

3. Абсолютной ликвидности

|

Кабс

|

0,2

|

250 + 260

690-640-660

|

|

4. Ликвидности

|

Кл

|

1

|

250 + 260 + 230 +

+ 240 + 270

690-640-660

|

|

5. Покрытия

|

Кп

|

0,2

|

290

690-640-660

|

|

6. Оборачиваемости материальных оборотных средств

|

Км

|

3

|

010 отчета

210 баланса

|

|

7. Оборачиваемости дебиторской задолженности

|

Кд

|

4,9

|

010 отчета

240 баланса

|

Для

качественного прогноза зададим следующие допущения:

1. Предприятие работает в точке безубыточности. При

этом, как было рассчитано ранее, критический объем реализации составляет q = 95,2

тыс. шт., а выручка от реализации составляет N = 26024 тыс.

руб. (значение строки 010 отчета).

2. Краткосрочные

пассивы предприятия остаются постоянными на уровне 2001 года, то есть значение

строки 690 баланса равняется 27158 тыс. руб.

3. Величина

внеоборотных активов предприятия также не меняется.

4. В виду того, что на протяжении на балансе

предприятия отсутствовали средства по статье «Резервы предстоящих расходов и

платежей, то в дальнейших расчетах также примем значения строки 660 равной

нулю.

Статья «Доходы будущих периодов» предположим возрастет,

но незначительно и будет равна 712 тыс. руб.

При

заданных условиях в первую очередь можно определить величину материальных

оборотных средств и краткосрочной дебиторской задолженности.

Из

коэффициента оборачиваемости материальных оборотных средств определим необходимую

величину запасов.

Строка 210

баланса = Строка 010 отчета / Км = 26024 /

3 = 8674,33 тыс. руб.

Зная

значение коэффициента оборачиваемости дебиторской задолженности, определим

значение строки 240 баланса.

Сумму

средств по строкам 250 и 260 баланса считаем одним целым, так как эти средства

вместе выступают как наиболее ликвидные активы предприятия, обеспечивающие его

краткосрочную платежеспособность. Тогда, зная нормативное ограничение

коэффициента абсолютной ликвидности и принимая во внимание допущение 2 можно

определить, в каком размере предприятию требуются такие активы для покрытия

обязательств в краткосрочном периоде.

Строки (250+260) баланса = Строка

690 баланса * Кабс = 27158 * 0,2 = = 5431,6 тыс.руб.

Аналогичным

образом определяем общую сумму оборотных активов предприятия, но уже используя

коэффициент покрытия:

Строка 290

баланса = (Строка 690 баланса - Строка 640 баланса)* Кп = (27158 - 712)* 1,2 = 31735,2 тыс.руб.

Сумму

строк 230 и 270 баланса определим из коэффициента ликвидности Кл.

Строки

(230+270) баланса = (Строка 690 баланса - Строка 640 баланса)* Кл – Строки (250 + 260 + 240)= 26446*1 –5431,6 –5311 =17629,27 тыс.руб.

Тогда для сохранения общей

суммы оборотных активов величина НДС по приобретенным ценностям должна

равняться

НДС (Строка 220) = Строка 290 –

Строки (210 + 230 + 240 + 250 + 260 + 270)= 31735,2 – 8674,33 - 5431,6

- 15703,4 =1925,87 тыс.руб.

Баланс

предприятия после увеличения оборотных активов будет равен:

Баланс = Строка 190 + Строка

290 = 15741 +31735,2= 47476,2тыс.руб.

Таким

образом, для финансирования оборотных активов и получения удовлетворительной

структуры баланса предприятию требуется дополнительно 18620,2 руб. (47476,2– 28856). В данном случае есть два пути:

получение долгосрочных заемных источников финансирования и увеличение

собственного капитала. Однако получение долгосрочных займов может привести к

тому, что коэффициент соотношения заемных и собственных средств станет меньше

единицы, что может негативно сказаться на финансовом состоянии. Для определения

величины долгосрочных источников финансирования и величины, на которую

необходимо увеличить собственный капитал, воспользуемся выражением для

коэффициента Кзс. (см. табл. 1). Так как нормативное значение коэффициента Кзс

определено в 1, то

Строка 490

баланса = Баланс /2 = 47476,2

/ 2 = 23738,1 тыс.руб.

Тогда

необходимая величина долгосрочных заемных источников

Строка 610

баланса = Строка 690 баланса – Строка 620 баланса = 27158 – 2806= 24352 тыс. руб.

После

этого, учитывая, что сумма краткосрочной дебиторской задолженности и прочих

оборотных активов должна превышать величину краткосрочных кредитов и займов,

определим сумму прочих оборотных активов предприятия.

Таблица 2

Оптимизированный баланс предприятия

|

Статьи актива баланса

|

Значение, руб.

|

Статьи пассива баланса

|

Значение, руб.

|

|

База

|

Прогноз

|

База

|

Прогноз

|

|

1.

ВНЕОБОРОТНЫЕ АКТИВЫ

|

15741

|

15741

|

1.

СОБСТВЕННЫЙ КАПИТАЛ

|

24352

|

23738,1

|

|

2.

ОБОРОТНЫЕ АКТИВЫ

|

8951

|

31735,2

|

2.

ЗАЕМНЫЙ КАПИТАЛ

|

27158

|

23738,1

|

|

в

том числе:

|

|

|

в

том числе:

|

|

|

|

2.1.

Запасы и НДС

|

8004

|

8674,33

|

2.1.

Долгосрочные пассивы

|

0

|

0

|

|

2.2.

Долгосрочная дебиторская задолженность

|

6774

|

17629,27

|

2.2.

Краткосрочные пассивы

|

27158

|

20932,1

|

|

2.3.

Краткосрочная дебиторская задолженность

|

0

|

0

|

2.3.

Кредиторская задолженность

|

2806

|

2806

|

|

2.3.

Денежные средства и краткосрочные финансовые вложения

|

947

|

5431,6

|

–

|

–

|

–

|

|

2.4.

Прочие оборотные активы

|

0

|

0

|

–

|

–

|

–

|

|

БАЛАНС

|

24352

|

47476,2

|

БАЛАНС

|

24352

|

47476,2

|

Таблица 3

Анализ ликвидности

сформированног© баланса, тыс. руб.

|

Показатели

Актива

баланса

|

Значение

|

Показатели

Пассива

баланса

|

Значение

|

Платежный

излишек /недостаток

|

|

1.

Наиболее ликвидные активы

|

5431,6

|

1.

Наиболее срочные

обязательства

|

2806

|

-2625,6

|

|

2.

Быстро реализуемые активы

|

17629,27

|

2.

Краткосрочные

пассивы

|

20932,1

|

3302,83

|

|

3.

Медленно реализуемые активы

|

8674,33

|

3.

Долгосрочные

пассивы

|

0

|

-8674,33

|

|

4.

Трудно реализуемые активы

|

15741

|

4.

Постоянные

пассивы

|

23738,1

|

7997,1

|

После

разработки проекта баланса проведем анализ ликвидности баланса (см.

табл. 3) и определим тип финансовой устойчивости (см. табл. 4).

Группировка балансовых данных по принципу ликвидности для активов и срочности –

для пассивов приведена в табл. 3. Анализ ликвидности баланса проведенный по

данным таблицы выявил полное соответствие новой структуры баланса условию

ликвидности: А1 > П1; А2 > П2; А3 > П3; А4 < П4. Таким образом,

предприятие может погасить все свои обязательства.

Таблица 4

Коэффициенты

ликвидности планируемого периода

|

Название

коэффициента

|

Метод расчета

(номера

строк)

|

Значение

коэффициента

|

|

на

начало периода

|

на

конец периода

|

|

1. Коэффициент покрытия

|

290

690

– 640 – 650 –660

|

0,34

|

0,66

|

|

2. Коэффициент срочной

ликвидности

|

240 + 250 +

260

690

– 640 – 650 – 660

|

0,04

|

0,26

|

|

3. Коэффициент абсолютной

ликвидности

|

260

690

– 640 – 650 – 660

|

0,04

|

1,94

|

|

4. Чистый оборотный

капитал

(тыс. руб.)

|

490 + 660 + 650 + 640 +

590 – 190

|

9155

|

8709,1

|

По

данным проведенного анализа можно сделать выводы о том, что предприятие в

прогнозном периоде достигнет необходимого уровня ликвидности и финансовой

устойчивости, негативным будет лишь недостаток собственных оборотных средств.

Такое состояние гарантирует для предприятия нормальную финансовую устойчивость,

стабильность и платежеспособность.

Для оценки эффективности работы предприятия и правильности

составления бюджета можно провести анализ отклонений фактических результатов

(после внедрения бюджета) от плановых. Существуют различные способы такого

анализа, но наиболее распространенным является факторный анализ отклонений.

Важнейшими аспектами учета затрат являются установление

нормативных затрат и оценка результатов путем сравнения фактических расходов с

нормативными. Разность между фактическими и нормативными затратами называется

отклонением. Отклонения рассчитывают отдельно по каждой группе затрат.

Анализ отклонений – основной инструмент оценки правильности

составления бюджета. Текущий контроль и анализ отклонений позволяют

своевременно перенастроить систему управления производством: менеджер

имеет возможность в любой момент воздействовать на протекающие процессы, не

дожидаясь окончания периода, на который были разработаны цели и критерии,

отражающие их.

Экономический

анализ отклонений – это прежде всего факторный анализ. Его цель – определение и

детальная оценка каждой причины, каждого фактора, которые могут привести к

возникновению отклонений.

Отклонения

являются следствием изменения трех основных факторов: объема производства, цен

на ресурсы и норм расхода на единицу выпуска, причем обычно все факторы

воздействуют одновременно. Это можно объяснить следующим:

не выдержаны запланированные

объемы производства (вследствие

изменения спроса на различные виды продукции или из-за различных

трудностей, связанных с ее производством, - недостаток мощностей, нехватка

оборотного капитала и пр.);

изменились цены на ресурсы (в условиях нестабильности

рынка, чем глубже общеэкономический кризис, тем сложнее прогнозировать цены);

произошли изменения норм расхода: уменьшение

(завышенные нормы были разработаны ранее для выполнения планов, спущенных

“сверху”), увеличение (налицо перерасход ресурсов – необходимо выявить причину

и принять меры к ликвидации отклонений).

Для

эффективного оперативного управления необходимо выявить причины отклонений

(определить, какие отклонения какими факторами вызваны; установить ответственность

за произошедшее; принять решения, позволяющие избежать нежелательных отклонений

в будущем). Для этого на практике используют метод цепных подстановок.

Метод

цепных подстановок дает следующие формулы отклонений фактических переменных

затрат от плановых:

по объему ОQ

= (Qф – Qп ) Hп Цп ;

по цене ОЦ = (Цф – Цп ) QФ Нп ;

по норме ОН = (Нф – Нп ) Qф Цф ;

где

О – отклонение; Q – объем

выпуска; Н – норма расхода ресурсов (материалов, энергии и т.п.) на единицу

выпуска; Ц – цена единицы ресурсов; ф, п – индексы фактического и планового

значений величин.

Таким

образом, поочередно подставляем в формулы затрат фактические значения.

Подстановка начинается с количественных факторов (объем) и заканчивается

качественными (нормы и цены). Поскольку отклонения, вызванные совокупным

влиянием факторов, при этом будут отнесены на счет качественных факторов, такой

порядок подстановки увеличит значимость качественных факт©ров.

На основе расчета по методу цепных подстановок можно выявить

виновников отклонений.

Для контроля и анализа отклонений разработан классификатор

возможных причин и возможных виновников отклонений. Каждому отклонению

присваивается пятизначный код: первые три цифры – код ответственного за

проставление шифра причины, последние две цифры – код виновника отклонений.

Коды

отклонений проставляются в дополнительных лимитно-заборных картах. Таким

образом, появляется возможность контроля причин отклонений в момент их

возникновения.

Материалы,

полученные со склада по лимитно-заборным картам, но оставшиеся

неиспользованными к концу отчетного периода, возвращаются на склад (это

фиксируется в накладной на внутреннее перемещение материалов). Готовую

продукцию после приемки отделом технического контроля сдают на склад. При этом

должен оформляться первичный документ

(сдаточный ордер), который удостоверяет выпуск продукции. Требования,

накладные на внутреннее перемещение товарно-материальных ценностей и сдаточные

ордера ежедневно передают в планово-экономический отдел и в бухгалтерию. На

основании этих документов составляют ежедневную оперативную сводку.

Контроллер

при анализе отклонений решает специфическую задачу – не только определяет

значение и причину отклонения но и вырабатывает рекомендации по его устранению

(если оно нежелательно) или усилению (если оно благоприятно).

Расчет

отклонений используется не только для оценки текущей деятельности предприятия;

он также может быть применен для анализа долгосрочных стратегических программ

развития предприятия, связанных с инвестированием.

Итак,

разработанный проект финансового бюджета позволяет повысить финансовую

устойчивость предприятия, сформировать структуру баланса, удовлетворяющую всем

условиям ликвидности и значительно улучшить общее финансовое состояние

предприятия.

Конечно,

за прогнозируемый период достичь нормативных значений ключевыми показателями,

которые заложены в основу оптимизированного баланса, невозможно. Оптимальным

было бы постепенное увеличение их значений, приближая их к нормативу, что и

следует делать при реализации практического процесса финансового оздоровления

предприятия. В дипломном же проекте (в исследовательских целях) прогнозный

оптимизированный баланс разрабатываем сразу, с целью выработки рекомендаций

стратегического порядка по его достижению.

Таким

образом для получения финансово оздоровленного предприятия, соответствующего модели финансовой устойчивости, с

ликвидной структурой баланса необходимо увеличение оборотных активов, то есть

привлечение капитала в производственную сферу (наращивая объемы производства):

сырье и материалы, запасы, продукция, краткосрочные финансовые вложения и т.д.,

что в свою очередь повлечет увеличение притока денежных средств и, к сожалению,

дебиторской задолженности. Кроме того, для дальнейшего развитие необходимо

обновление уже достаточно изношенной материально-технической базы предприятия.

Указанные

мероприятия невозможны без привлечения дополнительных источников

финансирования. Ставя своей целью долгосрочную финансовую устойчивость,

основной упор делаем на долгосрочное финансирование и наращивание собственного

капитала, при сокращение величины краткосрочных пассивов. Решением указанного

вопроса может быть дополнительная эмиссия акций, выпуск облигаций, долгосрочное

кредитование. На практике долгосрочная финансовая устойчивость может быть

просто невыгодна предприятию из-за дороговизны использования долгосрочный

финансовых инструментов и неразвитости фондового рынка области, тогда возможно

применение краткосрочных форм финансирования, в этом случае финансовая

устойчивость будет «неустойчивой», при достаточно высоком уровне ликвидности.

Однако

при выборе любого варианта развития необходимо соблюдать баланс между

величинами собственного и заемного капитала, долгосрочных и краткосрочных

пассивов (в том числе и внутри указанных категорий – по срочности), страхуя тем

самым себя от неплатежеспособности.

Таким

образом разработанный проект финансового бюджета позволяет повысить финансовую

устойчивость предприятия, сформировать структуру баланса, удовлетворяющую всем

условиям ликвидности и значительно улучшить общее финанс©вое состояние предприятия. Конечно, за прогнозируемый период

достичь нормативных значений ключевыми показателями, которые заложены в основу

оптимизированного баланса, невозможно. Оптимальным было бы постепенное

увеличение их значений, приближая их к нормативу, что и следует делать при

реализации практического процесса финансового оздоровления предприятия. В

дипломном проекте (в исследовательских целях) прогнозный оптимизированный

баланс разрабатываем сразу, с целью выработки рекомендаций стратегического

порядка по его достижению.

При

разработке проекта финансового бюджета и его оптимизации получаем, что для

получения финансово оздоровленного предприятия, соответствующего модели финансовой устойчивости, с

ликвидной структурой баланса (в этом случае ориентиром является высокая

финансовая устойчивость и ликвидность, соответствующая нормативу) необходимы

следующие мероприятия.

1. Увеличение оборотных активов, то есть привлечение

капитала в производственную сферу (при увеличении объемов производства это произойдет

спонтанно): сырье и материалы, запасы, продукция, краткосрочные финансовые

вложения и т.д.

2. Использование

на практике новых методов по реструктуризации дебиторской задолженности,

неизбежно возрастающей с либерализацией сбытовой политики необходимой для

увеличения сбыта.

3. Обновление

уже достаточно изношенной материально-технической базы предприятия, без

которого невозможно осуществление намеченной стратегии (производственной

программы).

4. Привлечения

дополнительных источников финансирования для осуществления разработанной

стратегии оздоровления необходимо. Ставя своей целью долгосрочную финансовую

устойчивость, основной упор следует сделать на долгосрочное финансирование

(привлечение дополнительных средств с использованием финансовых инструментов).

5. Для

поддержания нормального уровня финансовой устойчивости и независимости

необходимо соблюдать соотношения между заемным и собственным капиталами, а

потому необходимо наращение последнего через дополнительную эмиссию акций, их

дробление или привлечение новых «пайщиков».

6. С

той же целью (поддержания нормального уровня финансовой устойчивости) следует

произвести сокращение величины краткосрочных пассивов.

На

практике долгосрочная финансовая устойчивость может быть просто невыгодна

предприятию из-за дороговизны использования долгосрочный финансовых

инструментов и неразвитости фондового рынка области, тогда возможно применение

краткосрочных форм финансирования, в этом случае финансовая устойчивость будет

«неустойчивой», при достаточно высоком уровне ликвидности. Однако при выборе

любого из указанных вариантов развития необходимо соблюдать баланс между

величинами собственного и заемного капитала, долгосрочных и краткосрочных

пассивов (в том числе и внутри указанных категорий – по срочности), страхуя тем

самым себя от неплатежеспособности.

Бюджетирование

представляет собой наиболее гибкую модель управления предприятием, его

постановка на практике позволит определить направления развития предприятия,

скоординировать ег© деятельность и

сформировать базу для анализа результатов и разработки планов развития.

Рассмотренная

методика расчета основана на реальных данных и может быть использована при

проектировании деятельности предприятия.

Заключение

За отчетный год результаты

хозяйственной деятельности предприятия заметно ухудшились. Снизился объем

производства на 6,5%, что отразилось на снижении объема выручки на 179 тыс.

руб. или на 0,7%. Затраты предприятия возросли на 2253 тыс. руб. (10.2%), что

повлекло за собой снижение прибыли на 2432 тыс. руб. по сравнению с базовым

годом, темп снижения 60% прибыли.

У предприятия не хватает ликвидных средств. Краткосрочная задолженность

велика, краткосрочная дебиторская задолженность отсутствует, следовательно, у

предприятия имеются просроченные долги, что может повлечь за собой потерю

платежеспособности.

Коэффициенты текущей ликвидности показывают, что у предприятия явный

недостаток денежных средств для погашения текущей задолженности.

В случае реализации запасов платежеспособность предприятия

восстановиться.

В связи с недостатком средств для финансирования основной деятельности

возникает необходимость в дополнительных источниках, а именно в банковских

займах.

Заемные средства позволят устранить недостаточность общей величины

источников формирования запасов и повысить рентабельность собственных средств.

В связи со снижением объемов прибыли снизилась рентабельность активов и

рентабельность собственного капитала. На снижение рентабельности оказало

влияние падение объема выручки, снижение оборачиваемости капитала и снижение рентабельности

продаж.

Рост постоянных затрат в отчетном периоде обусловил снижение

маржинального дохода. Это сказалось на снижении порога рентабельности и

увеличении критического объема продаж. На снижение объема полученной прибыли

повлияло снижение объема реализации и рост затрат. У предприятия сложился очень

высокий коэффициент эластичности чистого результата по отношению к выручке:

даже малейшее снижение объемов продаж влечет за собой значительное падение

чистой прибыли.

Возрос предпринимательский риск - темпы снижения прибыли значительно

превышают темпы снижения затрат. Финансовый риск также возрос - у предприятия

затруднения по обслуживанию долга.

В условиях нестабильности рыночной экономики нашей страны предприятие ОАО

«ЧТПЗ» в результате своей деятельности обеспечило возможность получения прибыли

и погашения своих обязательств, хотя и небольшой их доли.

В процессе управления прибылью руководству завода необходимо решать

сложную задачу по формированию ее различных видов: чистой, балансовой и от

реализации продукции. Последний вид прибыли является основным и характеризует

ее величину исключительно от производственной деятельности. Для расчета прибыли

от продаж учитывают доходы и расходы от других видов хозяйственной деятельности

(их перечень приведен в форме № 2 «Отчет о прибылях и убытках»). Разница же

между балансовой прибылью и суммой налоговых платежей, представляет собой

чистую прибыль производственного предприятия (остающуюся в распоряжении этого

предприятия).

Для ОАО «ЧТПЗ» очень важно оценить свои возможности по получению прибыли.

От этого зависит самофинансирование развития различных направлений

хозяйственной деятельности (пополнение собственных оборотных средств, вложений

в развитие основных фондов, решение социальных вопросов коллектива и др.). Указанные

направления использования чистой прибыли определяются собственником предприятия

или его участниками в соответствии с законодательством, регулирующим

деятельность данного предприятия (организации) и с учетом установленных норм

использования прибыли. При планировании чистой (целевой) прибыли необходимо

также учитывать:

результаты

финансовой деятельности предприятия за прошлый период (например, наличие

убытков на начало года); период деятельности предприятия (учесть, когда было

организовано предприятие) и другие факторы.

Руководству ОАО «ЧТПЗ» необходимо привлекать экспертов, аудиторов,

консультантов для диагностики неблагоприятные текущих значений финансовых

показателей или складывающейся динамики возможных в обозримом будущем

финансовых затруднений.

В обществе наблюдает очень большая доля внеоборотных активов. Необходимо

вовремя формировать необходимый уровень интенсивности обновления отдельных

групп операционных внеоборотных активов, который определяется физическим и

моральным износом.

Управление внеоборотными активами предприятия должно быть направлена на

разработку амортизационной политики.

Выбирая амортизационную политику, ОАО «ЧТПЗ» должно учитывать ее влияние

как на учет амортизационных отчислений, так и на величину налоговых обязательств.

Так для целей налогообложения прибыли принимается амортизация, исчисленная

исходя из первоначальной (восстановительной) стоимости и норм амортизационных

отчислений, утвержденных постановлением

Совета Министров СССР от 22.10.90 N 1072 "О единых нормах амортизационных

отчислений на полное восстановление основных фондов народного хозяйства

СССР". Если предприятие использует иные способы начисления амортизации, то

прибыль подлежала бы корректировке (увеличению) на сумму превышения

амортизационных отчислений, начисленных используемым в обществе способом, над

суммами амортизационных отчислений, принимаемых для целей налогообложения. При

этом предприятие должно

рассчитывать амортизационные отчисления для целей бухгалтерского учета

(т.е. используя определенный в учетной политике способ начисления амортизации)

и для целей налогообложения, чтобы определить сумму, на которую необходимо

увеличить прибыль до налогообложения при расчете налога на прибыль.

На предприятии наблюдает не очень удовлетворительное состояние запасов.

Руководству предприятия необходимо создать систему контроля за движением

запасов, основной задачей которой является своевременное размещение заказов на

пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных

их видов. Проводить взаимозачет сырья с поставщиками материальных ресурсов,

договариваться с ними об ускоренной отгрузке товарно-материальных ценностей. В

процессе разработки политики управления запасами руководству завода необходимо

помнить о принятии мер по ускорению вовлечения в оборот сверхнормативных

запасов, что обеспечивает высвобождение части финансовых ресурсов, а также

снижение размера потерь товарно-материальных ценностей в процессе их хранения.

С целью снижения дебиторской задолженности руководству завода необходимо

более тщательнее рассматривать условия расчетов с покупателями и заказчиками,

так как увеличение сроков, снижение требований по

оценке надежности дебиторов ведут к росту дебиторской задолженности. Вести

политику взыскания дебиторской задолженности, ведь чем активнее ОАО «ЧТПЗ» во

взыскании дебиторской задолженности, тем меньше ее остатки и тем выше

"качество" дебиторской задолженности. Следить за платежной

дисциплиной покупателей продукции общества.

По

данным проведенного анализа можно сделать выводы о том, что предприятие в

прогнозном периоде достигнет необходимого уровня ликвидности и финансовой

устойчивости, негативным будет лишь недостаток собственных оборотных средств.

Такое состояние гарантирует для предприятия нормальную финансовую устойчивость,

стабильность и платежеспособность.

Список литературы

1. Бороненкова С.А., Маслова Л.И., Крылов С.И.

Финансовый анализ промышленных предприятий. - Екатеринбург ,1996.

2. Ивашкевич В.Б. Проблемы учета и калькулирования

себестоимости продукции. —М.: Финансы, 1994.

3. Кондраков Н.П. Бухгалтерский учет, анализ

хозяйственной деятельности и аудит в условиях рынка. - М.,1992.

4. Лебедев В.Г., Дроздова Т.Г., Кустарев В.П. и др.

Управление затратами на предприятии. - М., 2000.

5. Мельник М.В. Анализ и оценка систем управления на

предприятиях. - М., 1994.

6. Савицкая Г.П. Анализ хозяйственной деятельности. - Минск, 2000.

7. Шеремет А.Д, Сайфулин Р.С. Методика финансового

анализа. - М.: "Инфра-М":1996г. - 173с.

8. Шеремет А.Д.

Комплексный экономический анализ деятельности предприятия //

Бухгалтерский учет. - N 13. - 2001 г.