Содержание

Исходные

данные для анализа баланса банка, в тыс. руб...................... 3

Показатели ликвидности коммерческого банка...................................... 5

Показатели финансовой учтойчивости.................................................... 15

Список литературы..................................................................................... 22

Исходные данные для анализа баланса банка, в тыс.

руб.

|

Показатели

|

Сумма

|

|

Активы, всего

В том числе

|

429820

|

|

1.1.

Корреспондентский счет в Центральном банке РФ

|

6268

|

|

1.2. Средства

на резервном счете в Центральном банке

|

12699

|

|

1.3.

Корреспондентские счета в банках

|

90217

|

|

1.4. Кредиты,

выданные клиентам, всего

В том числе

|

20846

|

|

1.4.1. По

срокам: краткосрочные

из них со

сроком погашения в ближайшие 30 дней

|

172241

14309

|

|

Долгосрочные

|

|

|

1.4.2. По видам

заемщиков:

предприятиям и

организациям

|

15647

|

|

Банкам

|

39956

|

|

Гражданам

|

|

|

1.5. Основные

средства и НМА

|

9935

|

|

1.6. Вложение в

ценные бумаги

|

56926

|

|

1.7. прочие

активы

|

|

|

2. Пассивы

В том числе

|

|

|

2.1. Уставный

капитал

|

17639

|

|

2.2. Резервный

фонд

|

87119

|

|

2.3. Прочие спецфонды

|

43420

|

|

2.4. Расчетные

и текущие счета клиентов

|

87080

|

|

2.5. Депозиты

предприятий и организаций, всего

|

32800

|

|

В том числе до

востребования

|

24400

|

|

2.6. Вклады

граждан, всего

|

2780

|

|

В том числе до

востребования

|

2436

|

|

2.7. Займы у

других банков, всего

|

2389

|

|

В том числе

краткосрочные

|

22490

|

|

2.8.

Корреспондентские счета в банках

|

92570

|

|

2.9. Прибыль за

отчетный год, всего

|

14659

|

|

В том числе

использовано прибыли в отчетном году

|

8901

|

|

2.10. Прочие

пассивы

|

|

|

3. Гарантии и

поручительства, выданные банком

|

2598

|

|

4. Кредиты,

выданные АО "Конфи"

|

3895

|

|

5. Кредиты,

выданные СКБ-банку

|

5043

|

|

6. Кредиты,

выданные своему главному бухгалтеру

|

820

|

|

7. Депозиты АО

"ПСМ"

|

4085

|

|

8. кредиты,

выданные учредителю банка

|

870

|

|

9. Доходы всего

|

12546

|

|

В том числе

доходы от процентов за предоставленные кредиты, гарантии и поручительства

|

10148

|

|

10. Расходы,

всего

|

11080

|

|

В том числе

расходы за полученные кредиты, вклады, депозиты

|

91690

|

Показатели ликвидности коммерческого банка

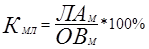

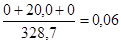

1. Коэффициент

мгновенной ликвидности (КМЛ) представляет собой отношение суммы высоколиквидных активов кредитной организации к сумме

обязательств кредитной организации по счетам до востребования:

,

,

где

ЛАМ – высоколиквидные

активы – сч. 031 + 032 + 035 + 036 + 050 + 060 + +

061 + 062 + часть 072 (код 8976) + часть 083 (код 8972) + 161 + 194 + 729 (Д-К)

+ 821 - код 8990.

Кмл =

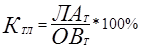

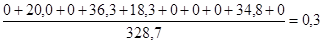

2. Коэффициент

текущей ликвидности (КТЛ) представляет собой отношение суммы

ликвидных активов кредитной организации к сумме обязательств кредитной

организации по счетам до востребования и на срок до 30 дней:

,

,

где

ОВТ – обязательства до востребования и на срок до

30 дней: 071 + 073 + 076 (К) + 078 + 079 (К) + 081 + 087 + 090 + 100 (К-Д) +

120 (К-Д) + 13 + 141 + 142 + 144 + 145 (К-Д) + 158 + 168 + (17 - 18) + 199 + 20

+ 22 + 24 + 26 + 28 + 30 + 32 + 34 + 36

+ 38 + 40 + 42 + 44 + 46 + 48 + 50 + 52 + 54 + 56 + 58 + 60 (без сч. 604) + 623 + 624 + 631 + 632 + 64 + 67 (К-Д) 69 + 70 +

710 + 711 + 713 + 714 + 715 + 717 + 718 + 720 + 722 + 723 + 724 + 726 + 74 +

750 + 807 + вклады и депозиты с истекающим сроком до одного месяца и выпущенные

собственные векселя со сроками предъявления до 30-ти дней (код 8991) + 810 +

811 + 812 + 814 + 817 (К-Д) + 818 + 819 + кредиты, полученные от других

кредитных организаций (включая кредиты Центрального банка РФ), а также

юридических лиц-нерезидентов, со сроком погашения в течение ближайших 30-ти

дней (код 8992) + 900 + 904 (К) + 932 (К) + 50% гарантий и поручительств,

выданных кредитной организацией, со сроком исполнения обязательств в течение

ближайших 30-ти дней (код 8993) - код 8994.

Ктл =

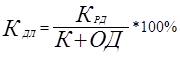

3. Коэффициент

долгосрочной ликвидности (КДЛ) представляет собой отношение

выданных кредитной организацией кредитов сроком погашения свыше года к капиталу

кредитной организации, а также обязательствам кредитной организации по

депозитным счетам, полученным кредитам и другим долговым обязательствам на срок

свыше года и рассчитывается по следующей формуле:

,

,

где

КРД – кредиты, выданные кредитной организацией в

рублях и иностранной валюте, с оставшимся сроком до погашения свыше года, а

также 50% гарантий и поручительств, выданных кредитной организацией сроком

действия свыше года (часть внебалансового сч. 9925) (код 8996). Максимально допустимое значение

норматива КДЛ устанавливается в размере 120%.

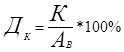

Отношение капитала кредитной организации к суммарному объему

активов, взвешенных с учетом риска – достаточность

капитала (ДК):

,

,

где

АВ – активы, взвешенные с учетом риска за вычетом

счета 944, а также за вычетом разности (часть 945 - часть 948).

Анализ долгосрочной ликвидности баланса банка (руб.)

|

Наименование показателей

|

|

|

Отклонение

|

Темп

роста, %

|

|

1. Кредиты, предоставленные

банкам на срок свыше года, сч

32008

|

1 275 025

|

1 275 025

|

|

100,00

|

|

2. Кредиты, предоставленные

Минфину РФ на срок свыше года,

сч. 44107

|

|

2 501 000

|

2 501 000

|

|

|

3. Кредиты, предоставленные

негосударственным

коммерческим предприятиям на

срок свыше года, счета 45207,

45208

|

12 120 000

|

12 120 000

|

|

100,00

|

|

4. Гарантии и поручительства,

выданные банком, сроком

действия свыше года (50%),

часть внебалансового

сч. 91404

|

34 850 000

|

31 410 000

|

-3 440 000

|

t90,13

|

|

5. Требования со сроком погашения

свыше года - всего (Крд)

(сумма

строк 1, 2, 3, 4)

|

48 245 025

|

47 306 025

|

-939 000

|

98,05

|

|

6. Межбанковские кредиты,

полученные на срок свыше года,

сч. 31308

|

17 400 000

|

12 745 000

|

-4 655 000

|

73,25

|

|

7. Выпущенные векселя и

банковские акцепты со сроком

погашения свыше года, сч.

52306

|

1 200 070

|

2 200 300

|

1 000 230

|

183,35

|

|

8. Долгосрочные обязательства –

всего (ОД) (стр

6 + стр. 7)

|

18 600070

|

14 945 300

|

3 654 770

|

80,35

|

|

9. Собственные средства банка

|

37 473 831

|

35 401 937

|

-2 071 894

|

94,47

|

|

10. Коэффициент долгосрочной

ликвидности [стр. 5: (9+8) .

100%]

|

86,04

|

93,96

|

7,92

|

109,21

|

4. Коэффициент общей ликвидности,

который характеризует степень обеспеченности текущими активами всех

краткосрочных обязательств предприятия

,

,

где

КОЛ – коэффициент общей

ликвидности;

ОА – оборотные активы;

ТП – краткосрочные пассивы.

Кол

н.г. =

6. Коэффициент достаточности капитала

Распределение активов по степени риска

|

Виды активов

|

Коэф - т риска (в %)

|

|

I группа

|

|

|

средства на кор. счете,

открытом в ЦБ РФ (сч.161)

|

0

|

|

средства на резервном счете в ЦБ РФ (сч.

816+681)

|

0

|

|

средства ком. банков для операций по расч.

чекам (сч.821)

|

0

|

|

вложения в государственные долговые обязательства (194)

|

0

|

|

вложения в облигации внутр.

Валютного займа (часть сч. 083)

|

0

|

|

касса и приравненные к ней средства (сч.

031 + 032 + 035 + 036 + 050 + 060 + 061 + 062 + 729 (Д-К))

|

2

|

|

II группа

|

|

|

ссуды, гарантированные Правительством РФ

|

10

|

|

ссуды под залог государственных ценных бумаг РФ

|

10

|

|

ссуды под залог драгоценных металлов в слитках

|

10

|

|

III группа

|

|

|

вложения в долговые обязательства субъектов РФ и местных

органов власти (сч. 192)

|

20

|

|

средства на корр. счетах у банков-нерезидентов

стран-членов ОЭСР в СКВ (часть сч. 072)

|

20

|

|

средства, перечисленные на счета у банков-нерезидентов

стран-членов ОЭСР (части сч. 075 (Д) + 615)

|

20

|

|

ссуды под залог ценных бумаг субъектов РФ и местных

органов власти

|

20

|

|

IV группа

|

|

|

средства на счетах у банков-резидентов РФ в инвалюте (сч.

080)

|

70

|

|

средства на корр. счетах в рублях у банков-резидентов (сч. 167)

|

70

|

|

средства на счетах у банков-нерезидентов стран - не

членов ОЭСР (часть сч. 072 + части 075 (Д) и 615,

исключая по данному счету страны ближнего зарубежья)

|

70

|

|

собственные здания и сооружения за минусом переданных в

залог (сч. 920 - код 8985)

|

70

|

|

ценные бумаги для перепродажи (части сч.

059 + 083 +191+ 193)

|

70

|

|

V группа

|

|

|

все прочие активы кредитной организации (активные остатки

по балансовым счетам разделов III,

V, VII, IX, Х, ХIV, ХV, ХVIII, ХIХ,

ХХI, ХХII Плана счетов

бухгалтерского учета)

|

100

|

|

гарантии, поручительства, выданные кредитной организацией

(внебалансовый счет 9925)

|

50

|

Распределение активов

по степени риска по исходным данным

|

Виды активов

|

млрд. руб.

|

|

I группа

|

|

|

средства на корреспондентском счете, открытом в

Центральном банке РФ (сч.161)

|

100

|

|

средства на резервном счете в Центральном банке РФ (сч. 816+681)

|

200

|

|

вложения в государственные долговые обязательства (194)

|

150

|

|

касса и приравненные к ней средства (сч.

031 + 032 + 035 + 036 + 050 + 060 + 061 + 062 + 729 (Д-К))

|

2

|

|

II группа

|

|

|

ссуды, гарантированные Правительством РФ

|

100

|

|

III группа

|

|

|

вложения в долговые обязательства субъектов РФ и местных

органов власти (сч. 192)

|

120

|

|

IV группа

|

|

|

средства на счетах у банков-резидентов РФ в иностранной

валюте (сч. 080)

|

150

|

|

ценные бумаги для перепродажи (части сч.

059 + 083 + 191 + 193)

|

90

|

|

V группа

|

|

|

все прочие активы кредитной организации (активные остатки

по балансовым счетам разделов III,

V, VII, IX, Х, ХIV, ХV, ХVIII, ХIХ,

ХХI, ХХII Плана счетов

бухгалтерского учета)

|

50

|

|

гарантии, поручительства, выданные кредитной организацией

(внебалансовый счет 9925)

|

60

|

|

Баланс

|

1022

|

Сумма активов, взвешенных с учетом риска, будет следующей:

С = 100 + 200 + 150 + 2 * (1 - 0,02) + 100 * 0,9 + 120 * 0,8

+ (150 + 90) * 0,3 + (50 + 60) *0 = 967,96 млрд. руб.

Таким образом, взвешенные активы банка на 54,04 млрд. руб.

меньше, чем активы по балансу.

Соответственно:

ликвидность первой группы активов равна 1 (касса и

приравненные к ней средства – 0,98);

ликвидность второй группы – 0,9;

ликвидность третьей группы – 0,8;

ликвидность четвертой группы – 0,3;

ликвидность пятой группы – 0.

Примечание.

1. При взвешивании активов необходимо для расчетов

использовать остатки средств на балансовых счетах (или их часть) согласно Плану

счетов бухгалтерского учета, изложенному в письме Банка России от 21 ноября

1995 года № 123-95, с последующими дополнениями и изменениями, а также с учетом

Расшифровок отдельных балансовых счетов, приведенных в Приложении №1 к Инструкции

"О порядке регулирования деятельности кредитных организаций" от 30

января 1996 года.

2. Цифры означают номера балансовых счетов первого и второго

порядка. Номер балансового счета первого порядка означает, что в расчет

принимаются остатки по всем входящим в него балансовым счетам второго порядка.

3. Обозначение (К) или (Д) после балансового счета означает,

что в расчет принимается либо кредитовый остаток данного балансового счета,

либо дебетовый. Если после балансового счета стоит (Д-К) или (К-Д), то в расчет

включается дебетовое либо кредитовое сальдо активно-пассивного счета.

4. Перечень стран-членов Организации экономического

сотрудничества и развития (ОЭСР): Австралия, Австрия, Бельгия, Великобритания,

Германия, Греция, Дания, Ирландия, Исландия, Испания, Италия, Канада,

Люксембург, Мексика, Нидерланды, Новая Зеландия, Норвегия, Португалия, США,

Турция, Финляндия, Франция, Чехия, Швейцария, Швеция, Япония.

5. Ценные бумаги для перепродажи – ценные бумаги со сроком

нахождения на балансе банка менее 6 месяцев (код 8980).

6. В V

группе активов учитываются дебетовые остатки по всем балансовым счетам,

входящим в эти разделы, без учета балансовых счетов (или части средств по ним),

нашедших отражение в I-IV группах активов.

Начисленные, но не полученные проценты по предоставленным кредитам (включая

просроченные проценты), в расчет не принимаются.

Кредиты, выданные кредитной организацией в рублях и

иностранной валюте (краткосрочные и долгосрочные), принимаются в расчет за

минусом ссуд, гарантированных Правительством РФ (код 8973), под залог

государственных ценных бумаг (код 8974), под залог драг. металлов в слитках

(код 8975).

В разделе V

балансовый счет 075 (Д) принимается в расчет в части средств, размещенных в

банках-нерезидентах стран ближнего зарубежья (код 8981), а балансовый счет 083

"Вложения в облигации и депозитные сертификаты" за минусом вложений в

облигации внутреннего валютного займа и в ценные бумаги для перепродажи (код

8982). Балансовый счет 076 (Д)

принимается в расчет в части дебетовых остатков, числящихся на счете менее 30

дней (код 8983). Балансовый счет 089 в расчет не принимается.

В ХIХ

разделе балансовый счет 817 (Д - К) принимается в расчет по сальдо.

В ХХI

разделе сч. 904 учитывается в части сумм

длительностью до 30 дней за минусом сумм, перечисленных на приобретение ГКО и

ОФЗ (код 8984). Балансовый счет 901 в расчет не принимается.

В ХХII

разделе учитываются:

сч. 92 (сч.

920 в части переданных в залог зданий и сооружений: код 8985), 937, 940 за

минусом сч. 015;

сч. 930, 932 и 933 в части остатков

средств, не превышающих остатка по балансовому счету 016 (код 8986);

сч. 948 в расчет не принимается;

остальные счета этого раздела учитываются в расчете без

корректировок.

Показатели финансовой учтойчивости

1. Максимальный

размер риска на одного заемщика или группу связанных заемщиков (РРЗ)

устанавливается в процентах от собственных средств (капитала) кредитной

организации.

При определении размера риска учитывается совокупная сумма

кредитов, выданных кредитной организацией данному заемщику или группе связанных

заемщиков, а также гарантий и поручительств, предоставленных кредитной

организацией одному заемщику (группе связанных заемщиков). При расчете

используется следующая формула:

,

,

где

Крз – совокупная сумма требований

кредитной организации к заемщику или группе взаимосвязанных заемщиков по

кредитам в рублях и иностранной валюте и суммы, не взысканные по банковским

гарантиям (сч. 728), а также 50% забалансовых

требований (гарантий, поручительств) кредитной организации в отношении данного

заемщика (заемщиков), предусматривающих исполнение в денежной форме (внебалансовый счет 9925). Эти требования, т. е. активы,

взвешиваются по степени риска (рассчитывается по методике определения активов,

взвешенных с учетом риска).

Настоящий норматив рассчитывается также по совокупной сумме

требований в рублях и иностранной валюте (в том числе и 50% забалансовых

требований – гарантий, поручительств) к кредитной организации, выступающей

заемщиком по межбанковским кредитам.

Норматив рассчитывается и в случае, если кредитная

организация выступает только гарантом или поручителем (в размере 50%) в

отношении какого-либо юридического или физического лица.

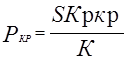

2. Максимальный

размер крупных кредитных рисков (РКР) устанавливается как

процентное соотношение совокупной величины крупных кредитных рисков и

собственных средств (капитала) кредитной организации

,

,

где

S Кркр – совокупная величина крупных кредитов, выданных

кредитной организацией (код 8998).

Совокупная сумма требований, взвешенных с учетом риска, к

одному заемщику (или группе связанных заемщиков) кредитной организации по

кредитам с учетом 50% сумм забалансовых требований

(гарантий, поручительств), имеющихся у кредитной организации в отношении одного

заемщика (или группы связанных заемщиков), превышающая 5% капитала кредитной

организации, рассматривается в качестве крупного кредита.

Решение о выдаче крупных кредитов должно в обязательном

порядке приниматься Правлением кредитной организации либо его кредитным

комитетом с учетом заключения кредитного отдела кредитной организации. Решение

о выдаче должно быть оформлено соответствующими документами.

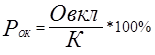

3. Максимальный

размер риска на одного кредитора (вкладчика) (РОК)

устанавливается как процентное соотношение величины вклада или полученного

кредита, полученных гарантий и поручительств данной кредитной организацией,

остатков по счетам одного или группы связанных между собой кредиторов

(вкладчиков) и собственных средств кредитной организации:

,

,

где

Овкл – совокупная сумма

обязательств кредитной организации в рублях и иностранной валюте по вкладам,

полученным кредитам, гарантиям и поручительствам (50%) и остаткам по расчетным,

текущим счетам и счетам по операциям с ценными бумагами одного или группы

взаимосвязанных кредиторов (вкладчиков). Остатки по бюджетным счетам в расчет

не принимаются.

Настоящий норматив рассчитывается также по совокупной сумме

обязательств перед другой кредитной организацией, выступающей кредитором

(вкладчиком) по отношению к данной кредитной организации.

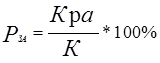

4. Максимальный

размер риска на одного заемщика-акционера (пайщика) банка (РЗА):

,

,

где

Кра – совокупная сумма требований

банка в рублях и иностранной валюте в отношении одного акционера (пайщика)

банка и забалансовые требования (50% гарантий и

поручительств) банка в отношении данного заемщика.

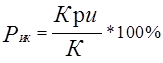

5. Максимальный

размер кредитов, гарантий и поручительств, предоставленных кредитной

организацией своим инсайдерам (РИК).

,

,

где

Кри – совокупная сумма требований (в

том числе, забалансовых требований – 50% гарантий и

поручительств) кредитной организации в рублях и иностранной валюте в отношении инсайдера кредитной организации и связанных с ним лиц.

В соответствии с международной практикой к категории инсайдеров относятся физические лица: акционеры, имеющие

более 5% акций, директора (президенты, председатели и их заместители), члены

Совета, члены кредитного совета (комитета), руководители дочерних и материнских

структур и другие лица, которые могут повлиять на решение о выдаче кредита, а

также родственники инсайдеров, бывшие инсайдеры и другие лица, участвующие в сторонних

структурах, в которых также участвуют инсайдеры.

Показатели финансовой

устойчивости коммерческого банка рассчитываются, как соотношение общих активов

(А) с общими обязательствами банка (З).

Н3

= А / З х 100 %

Нормативное значение показателя

Н4 не должно быть менее 100 %.

Н4 = 71903,2 / 56623 х 100 % = 126,98 %

Норматив общей ликвидности коммерческим банком выполняется.

Норматив соотношения высоколиквидных

активов с рабочими активами.

Норматив

соотношения высоколиквидных активов (Ва) с рабочими активами (Ра) банка

(Н5) характеризует удельный вес высоколиквидных

активов в рабочих активах и рассчитывается по формуле:

Н5

= Ва / Ра х

100 %

Нормативное значение Н5 не должно

быть менее 20 %.

Н5 = 9604 /

61257 х 100 % = 15,68 %

Из расчета видно, что норматив не

выполняется. Данный норматив превышается на 4,32 % пункта, что достаточно

много. Коммерческому банку необходимо срочно увеличить средства на корреспондентских

и прочих счетах из VIII

«Расчеты с кредитными учреждениями», или же, уменьшить рабочие активы, что

неминуемо приведет к уменьшению прибыли.

Норматив ресурсной ликвидности.

Норматив

ресурсной ликвидности (Н6) характеризует обеспечение ресурсами банка его

активных операций.

Н6 = (Ка + Да) / (Кр

+ Др + (ВК – 013 – 019 – ((9707 – 019) N)) х

100 %

Ка и Да –

краткосрочные и долгосрочные активные вклады соответственно.

Кр и Др – краткосрочные и долгосрочные ресурсы

соответственно.

ВК – собственные средства.

N –

количество месяцев до завершения формирования резерва на возможные потери по

предоставленным займам (019 + 978а + 323а + 324а + (с 343а по 348а) + (с 442а

по 449а) + (с760а по 779а) + 788а + 795а).

Нормативное

значение Н6 не должно быть более 100 %.

Н6

= 62183 / (48169,2 + 3339,5) х 100 % = 120,7 %

Данный норматив коммерческим

банком не выполняется, при достаточно крупном превышении, в 20,7 % пункта. Для

исправления сложившейся ситуации банку необходимо пересмотреть свою, в первую

очередь, краткосрочную (т.к. краткосрочные кредиты составляют 43000 тыс. грн. или 59,2 % от итога актива) и долгосрочную кредитную

политику в сторону уменьшения, что неизбежно негативно отразится на прибыли.

Второй вариант – увеличение кратко- и долгосрочных кредитных ресурсов, что

более приемлемо.

Максимальный размер риска на одного заемщика.

Н7 = Зс / ВК х 100 %

Зс – совокупная

задолженность по займам, межбанковским кредитам и учтенным векселям одного

заемщика и 100 % суммы внебалансовых обязательств,

выданных относительно этого заемщика.

ВК – собственные средства.

Нормативное

значение Н7 не должно превышать 25 %

По имеющимся

данным рассчитать данный показатель не представляется возможным.

Норматив «больших» кредитных рисков.

Максимальный

размер «больших» кредитных рисков (Н8) устанавливается как соотношение

совокупного размера больших кредитных рисков и собственных средств

коммерческого банка.

Н8

= Ск / ВК х 100

%

Ск – совокупный размер

«больших» кредитов, предоставленных коммерческим банком с учетом 100 % внебалансовых обязательств банка.

ВК – собственные средства.

Решение о

предоставлении «большого» кредита должно быть оформлено соответствующим

заключением кредитного комитета, утвержденным его Правлением.

Максимальное

значение этого показателя не должно превышать восьми кратного превышения

собственных средств коммерческого банка.

По имеющимся

данным рассчитать значение данного показателя невозможно.

Норматив инвестирования.

Норматив

инвестирования (Н9) характеризует использование собственных средств банка для

приобретения долей (акций, ценных бумаг) акционерных обществ, предприятий и

негосударственных долговых обязательств.

Норматив

инвестирования устанавливается в виде процентного соотношения между размером

инвестируемых средств и общей суммой собственных средств коммерческого банка.

Н9 = Кiн

/ (ВК + б.р. 191 + 192 + 193 + 825) х 100 %

Кiн – средства банка, инвестируемые на приобретение долей

(акций, ценных бумаг) акционерных обществ, предприятий, негосударственных

долговых обязательств.

Максимально

допустимое значение Н9 не должно превышать 25 % собственных средств банка.

Н9

= (75 +36) / (4360,25 + 75 + 36) х 100 % = 0,18 %

Данный

показатель коммерческий банк выполняет.

Таблица № 4

Сводная таблица обязательных экономических

нормативов

регулирования

деятельности коммерческого банка.

|

Наименование показателя

|

Обозначение

|

Нормативное значение

|

Фактический уровень

|

Отклонение

|

|

Минимальный

размер уставного фонда

|

Н1

|

750 тыс. ЭКЮ

|

1.333.333,33 ЭКЮ

|

+583.333,3 ЭКЮ

|

|

Норматив платежеспособности

банка

|

Н2

|

>

8 %

|

9,73 %

|

+ 1,73 %п

|

|

Норматив

мгновенной ликвидности

|

Н3

|

>

20 %

|

19,1 %

|

- 0,9 %п

|

|

Норматив общей

ликвидности

|

Н4

|

> 100

%

|

126,98 %

|

+26,98 %п

|

|

Норматив

соотношения высоколиквидных активов с рабочими

активами

|

Н5

|

> 20

%

|

15,68 %

|

- 4,32 %п

|

|

Норматив

ресурсной ликвидности

|

Н6

|

<

100 %

|

120,7 %

|

-20,7 %п

|

|

Максимальный размер

риска на одного заемщика

|

Н7

|

< 25

%

|

Не рассчитывался

|

—

|

|

Норматив

«больших» кредитных рисков

|

Н8

|

<

8*ВК

|

Не рассчитывался

|

—

|

|

Норматив

инвестирования

|

Н9

|

25% ВК

|

0,18%

|

+ 24,82 %п

|

Примечание:

знаками «+» и «-» отмечены соответственно соблюдение и несоблюдение нормативного

значения.

Список литературы

1.

Аудит: Практическое пособие. Под ред. А. Кузьминского. – К., «Учетинформ»,

1996

2.

Банковское дело. Под ред. О.И. Лаврушина. – М.,

Банковский и биржевой научно-консультационный центр. 1992

3.

Инструкция №10 «О порядке регулирования и анализе

деятельности коммерческих банков». Утверждено постановлением Правления НБУ от

30.12.1996 года №343

4.

Методика финансового анализа. Шеремет

А.Д., Сайфулин Р.С. – М., ИНФРА-М, 1996

5.

Методические указания для самостоятельной работы при

изучении курса «Экономический анализ финансовой деятельности коммерческого

банка». М.Р. Ковбасюк, М.В. Дерен. – Одесса, ОГЭУ, ротапринт, 1996

6.

Учет и операционная техника в банках СССР. Под ред.

В.С. Геращенко. – М, «Финансы и статистика», 1990

7.

Финансы. Под ред. А.М. Ковалевой. – М, «Финансы и

статистика», 1996

8.

Экономический анализ и прогнозирование деятельности

предприятий и организаций. З.Н. Соколовская, М.Р. Ковбасюк, М.В. Дерен. –

Одесса, ОКФА, 1995