ФЕДЕРАЛЬНОЕ

АГЕНСТВО ПО ОБРАЗОВАНИЮ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

КУРСОВАЯ РАБОТА

по дисциплине «Деньги, Кредит, Банки»

на тему:

«Принципы организации и формы безналичных

расчетов в РФ»

Москва

2007

Содержание

Введение…………………………………………………………………………….3

1.Понятие

безналичных расчётов, принципы их организации в России…4

1.1. Основные понятия и

положения……………………………………………………….4

1.2. Деньги

безналичного оборота…………………………………………………………..6

1.3. Принципы организации

безналичных расчётов……………………………………7

2. Расчеты платежными поручениями, по аккредитиву и по

инкассо………….12

2.1. Расчёты

платежными поручениями………………………………………….12

2.2. Расчёты платежными

требованиями-поручениями…………………………15

2.3. Расчёты аккредитивами……………………………………………………….16

2.4. Инкассо. Расчеты по

инкассо…………………………………………………20

3. Расчёты с использованием чеков, векселей и

банковских карт………………21

3.1. Расчеты чеками………………………………………………………………...21

3.2. Вексель. Вексельная форма расчетов………………………………………...23

3.3. Расчеты с использованием банковских карт…………………………………27

Аналитическая

часть…………………………………………………………….32

Заключение………………………………………………………………………..37

Список

использованной литературы………………………………………….38

Введение

Современная

экономика представляет собой широко разветвленную сеть сложных отношений

миллионов входящих в нее субъектов. Основой этих взаимосвязей являются расчеты и платежи, в процессе

которых происходит удовлетворение взаимных требований и обязательств.

Без

оптимизации платежной системы никакие существенные перемены не смогут охватить

все народное хозяйство в целом.

Основная

составляющая этой проблемы в России – платежный кризис и его последствия –

разлаженность хозяйственных связей.

Совершенствование с начала 90-х гг.

платежной системы в России проявляется во внедрении принципов электронных

технологий безналичных расчётов, применяемых в развитых странах, и одновременно

в развитии отечественных традиций и платежных обычаев.

Основанием

для данной курсовой работы послужил учебный план по дисциплине «Деньги, кредит,

банки».

Целью работы является

характеристика и изучения безналичных расчетов в России и связанных с их

организацией проблем.

Работа

состоит из трех разделов. Первый раздел содержит основные понятия и положения,

связанные с проведением безналичных расчётов в России, характеризует основные

принципы их организации. Второй разделе рассматриваются основные формы

безналичных расчётов. Задача третьего раздела – освещение основных направлений

совершенствования безналичных расчётов в России.

Работа базируется на

материалах, изложенных в учебной литературе, периодической печати, а также в

сети Интернет.

1. Понятие безналичных расчётов, принципы

их организации в России.

Хозяйствующие

субъекты в процессе своей деятельности

вступают друг с другом в определенные

отношения, связанные с производством и реализацией продукции, которая

поочередно превращается из товарной формы в денежную и наоборот. Такого рода

смена форм, как правило, находит свое выражение в платежах за приобретенные

товары и оказанные услуги. В большинстве случаев эти платежи осуществляются без

помощи наличных денег, вследствие чего получили название безналичных расчетов.

1.1.

Основные понятия и положения.

Безналичные расчеты – денежные расчеты, проводимые путем записей на

счетах в банках. При этом деньги списываются на счетах плательщика и

зачисляются на счет покупателя.

Вся

совокупность безналичных расчетов, совершаемых за определенный промежуток

времени, образует безналичный платежный

оборот.

Участниками

безналичных расчетов является огромное число юридических и физических лиц.

В

соответствие с Гражданским кодексом РФ расчеты между юридическими лицами, а

также расчеты с участием физических лиц в большинстве случаев должны

производиться в безналичном порядке.

В

соответствии с действующим законодательством расчеты между предприятиями проводят банки. Расчеты

между банками осуществляются через РКЦ. Банковские операции по расчетам могут выполняться и по

корреспондентским счетам банков, открываемым друг у друга на основе

межбанковских соглашений.

Правительство

РФ, выполняя функции по регулированию денежных расчетов, определяет предельный

размер расчетов наличными деньгами между юридическими лицами.

21.11.2001

вступило в силу указание ЦБ РФ от 14.11.2001 N 1050-У "Об установлении

предельного размера расчетов наличными деньгами в РФ между юридическими лицами

по одной сделке". В соответствии с п.1 Указания предельный размер расчетов

наличными деньгами между юридическими лицами по одной сделке установлен в сумме

60 тысяч рублей.

Все расчеты между

юридическими лицами свыше 60 тыс.руб. осуществляются в безналичном порядке.

Ранее действовавшим Указанием ЦБР от 07.10.1998 N

375-У, был установлен предельный размер расчетов наличными деньгами по одному

платежу между юридическим лицами - в сумме 10 тысяч рублей.

Банк

России является органом, координирующим, регулирующим и лицензирующим организации безналичных

расчётов, расчетно-кассовых центров. Он устанавливает правила, сроки, формы и

стандарты осуществления расчетов.

Порядок

проведения безналичных расчетов на

территории РФ изложен в Положении ЦБ РФ « О

безналичных расчетах в России». 12.04.2001 г. вступило в силу новое

Положение о безналичных расчетах в Российской Федерации" № 2-П, вместо

утратившего силу Положения № 120-П от 08.09.2000г.

Положение

о безналичных расчётах регламентирует общие подходы к организации расчетов и

единый документооборот в банках.

В

Положении подчеркивается, что предприятия и организации самостоятельно выбирают

форму расчетов и закрепляют ее в договорах. Банки не имеют права вмешиваться в

договорные отношения предприятий и организаций.

Экономическое значение безналичных расчетов состоит:

ü ускорение

оборачиваемости средств и совершении платежей;

ü сокращение

объема наличных денег, необходимых для обращения, а также снижении издержек,

связанных с их оборотом;

ü

аккумуляция средств на счетах в банках;

ü

особенности организации безналичных

расчетов приводят к удобству контроля за ними, что, например, снижает

возможности ухода от налогов при использовании безналичных расчетов.

1.2. Деньги

безналичного оборота.

Деньги безналичного оборота обладают спецификой,

на которую следует обратить внимание.

Особенности безналичных денежных расчётов:

ü

в расчетах наличными деньгами принимают

участие плательщик и получатель, передающие наличные средства. В безналичных

денежных расчетах участников трое; плательщик, получатель и банк, в

котором осуществляются такие расчеты в форме записей по

счетам плательщика и получателя;

ü

участники безналичных денежных расчетов

состоят в кредитных отношениях с банком. Эти отношения проявляются в суммах

остатков на счетах участников таких расчетов. Подобные кредитные отношения в

налично-денежном обороте отсутствуют;

ü

перемещения (перечисления) денег,

принадлежащих одному участнику расчетов, в пользу другого производятся путем

записей по их счетам, в результате чего изменяются кредитные отношения банка с

участниками таких операций. Другими словами, здесь производится кредитная

операция, совершаемая с помощью денег. Тем самым оборот наличных денег

замещается кредитной операцией. Это подчеркивает значение целесообразной

организации процессов кредитования для регулирования денежной массы, состоящей

из денег безналичного оборота и наличных денег.

Наряду с широким распространением безналичных денежных расчетов

определенное развитие получило использование различных ценных бумаг

(обязательств предприятий и банков. Например, векселей) для совершения платежей

без непосредственного оборота денежных средств.

Расширение

практики безналичных денежных расчетов с помощью электронной техники

способствовало появлению термина «электронные деньги». По существу же в

подобных операциях производятся безналичные денежные расчеты с той разницей,

что вместо распоряжения денежными средствами с помощью документов, составленных

на бумаге (поручения, чеки и др.), при электронной

технике соответствующие распоряжения выполняются посредством электронных

сигналов. Поэтому вряд ли имеются основания для признания существования такой

самостоятельной разновидности денег, как электронные деньги.

Между наличными и безналичными деньгами имеется тесная связь,

выражающаяся в переходе одних в другие.

Например, наличные деньги при взносе их на какой-либо счет в банке

превращаются в деньги безналичного оборота. Напротив, при получении наличных

денег из остатка на счете в банке деньги безналичного оборота переходят в

наличные деньги.

Проявление единства этих

видов денег состоит в том, что регулирование объема денег безналичного

оборота, как и наличных денег, осуществляется с помощью кредита. Так,

появление, а также увеличение или уменьшение массы денег безналичного оборота

происходят в результате кредитных операций подобно тому, как это имеет место с

массой наличных денег.

1.3. Принципы

организации безналичных расчётов.

Безналичный платежный оборот в стране организуется

на основе определенных принципов.

Принципы организации расчетов

- основополагающие начала их проведения. Соблюдение принципов в совокупности

позволяет обеспечить соответствие расчетов предъявляемым требованиям:

ü

своевременности;

ü

надежности;

ü эффективности.

Первый принцип - правовой режим осуществления расчетов и

платежей.

Расчетные взаимоотношения предопределяют необходимость

установления единообразия законов РФ и

подзаконных актов, а также нормативных актов ЦБ РФ.

К главным законодательным источникам регулирования расчетов

относятся: Гражданский кодекс РФ; Арбитражный процессуальный кодекс РФ,

«Положение о безналичных расчётах в Российской Федерации» № 2-П от

12.04.01, Федеральный закон «О Центральном

банке Российской Федерации (Банке России)» от 26.05.95; Федеральный закон «О

банках и банковской деятельности» от 03.02.96 и др.

Особо следует отметить роль ГК РФ, части второй,

введенной в действие с 1 марта 1996

г. В главах 45 и 46 этой части упорядочены многие

вопросы организации безналичных расчетов применительно к рыночным условиям

экономики; действие договора и тайна банковского счета, очередность списания

денежных средств со счета, формы расчетов и способы платежей, условия

исполнения банком поручений о проведении расчетных операций с использованием

различных платежных инструментов и последствия неисполнения поручений,

ответственность участников расчетов.

Как уже отмечалось, главным регулирующим органом платежной системы является Центральный банк Российской Федерации (Банк

России). Согласно закону « О Центральном

Банке РФ» от 16.05.95, основной его задачей значится обеспечение эффективного и бесперебойного функционирования

системы расчетов.

На Банк России возложены:

ü

установление правил, сроков и стандартов

осуществления расчетов и применяемых при этом документов;

ü координация,

регулирование и лицензирование организации расчетных, в том числе клиринговых,

систем.

Второй

принцип - осуществление расчетов

преимущественно по банковским счетам.

Безналичные расчеты

ведутся юридическими лицами и гражданами через банк, в котором им открыт

соответствующий счет. Для расчетного обслуживания между банком и клиентом

заключается договор банковского счета - самостоятельный двусторонний

(участники имеют как права, гак и обязанности) гражданско-правовой договор.

Банки и другие кредитные учреждения для проведения расчетов между

собой открывают корреспондентские счета

друг у друга (заключается договор корреспондентского счета) и в обязательном

порядке - в учреждениях Банка России (договор на расчетное обслуживание банка).

Третий принцип - поддержание ликвидности на уровне,

обеспечивающем бесперебойное осуществление платежей.

Соблюдение этого принципа - залог четкого безусловного выполнения

обязательств. Все плательщики (предприятия, банки и т.п.) должны планировать

поступления, списания средств со счетов, предусмотрительно

изыскивать недостающие ресурсы (путем получения кредита или продажи активов) с

целью своевременного выполнения долговых обязательств.

Четвертый принцип -

наличие акцепта (согласия) плательщика на платеж.

Данный принцип реализуется

путем применения:

ü

либо соответствующего платежного

инструмента (чека, простого векселя, платежного поручения), свидетельствующего

о распоряжении владельца на списание средств;

ü

либо специального акцепта документов,

выписанных получателями средств (платежных требований-поручений, платежных

требований, переводных векселей).

Вместе с тем законодательствам предусмотрены случаи бесспорного

(без согласия плательщиков) списания средств: недоимок по налогам и другим

обязательным платежам - на основании исполнительных листов, выданных судами,

некоторых штрафов по распоряжениям взыскателей и др., а также безакцептного

списания за тепловую и электрическую энергию, коммунальные и другие услуги.

Пятый

принцип - срочность платежа.

Значение этого принципа вытекает из самой сути рыночной

экономики, неотъемлемым условием которой является своевременное и полное

выполнение платежных обязательств. Подробное толкование срока, его начала и

окончания (включая нерабочей день), определенного периодом времени, порядок

совершения действий в последний день срока даны в первой части Гражданское

кодекса РФ, введенной в действие с 1 января 1995г. (ст. 190-195).

Непрерывно расходуемые средства на производство товаров, оказание

услуг должны возмещаться за счет платежей покупателей в сроки, предусмотренные

заключенными договорами. Сбои в соблюдении сроков платежей ведут к нарушению

кругооборота средств и, в конечном счете, к платежному кризису.

Шестой принцип - контроль всех участников за правильностью

совершения расчетов, соблюдением установленных положений о порядке их

проведения.

Имеются определенные особенности в проведении контроля со стороны

предприятий и банков.

В частности, банки, выступая посредниками между продавцами и

покупателями, налоговыми органами, населением, бюджетом, внебюджетными

фондами, контролируют соблюдения

установленных правил расчетов.

Специфический характер носит контроль банков за проведением

расчетов между ними самими

Однако, как показывает практика, контроль участников

рыночных отношений за выполнением договорных обязательств в

силу неразвитости финансового менеджмента на предприятии должным образом не

налажен. Не отрегулирован механизм и правового контроля со стороны

государства за соблюдением «правил игры» предприятиями различной формы

собственности. Эти причины, в свою очередь, стали одними из главных в

образовании платежного кризиса.

Седьмой принцип – имущественная ответственность за соблюдение

договорных условий.

Суть этого

принципа заключается в том, что нарушения договорных обязательств в части

расчетов влекут применение гражданско-правовой ответственности в форме

возмещения убытков, уплаты неустойки (штрафа, пени), а также иных мер

ответственности.

Характеристика основных форм безналичных расчётов.

Согласно Положению ЦБ РФ « О

безналичных расчётах в Российской Федерации» (2001г.) при безналичных расчётах

используются следующие расчётные документы:

ü платежные

поручения;

ü аккредитивы;

ü чеки;

ü инкассо;

ü расходные

документы;

ü платёжные

требования;

ü инкассовые

поручения.

2. Расчеты платежными поручениями, по аккредитиву и по

инкассо.

2.1. Расчёты платежными поручениями.

Это - самая распространенная

в настоящее время в России форма безналичных расчетов. В

1999 году доля платежных поручений в объеме всех безналичных платежей

составила более 95%

Платежное поручение - один из

видов расчётных документов, представляет собой оформленное в письменном виде

поручение плательщика банку о перечислении (переводе) с его счёта денежных

средств в безналичном порядке за отпущенные (отгруженные) товары, выполненные

работы и оказанные услуги, а также по др. платежам на счёт получателя.

Платежные

поручения действительны в течение десяти дней со дня их выписки (день выписки

при этом в расчет не берется) и принимаются от плательщика к исполнению только

при наличии средств на счете, если иное (получение ссуды для совершения

платежа) не оговорено между банком и владельцем счета.

Основные

реквизиты платежного поручения: характер и содержание операции, дата и сумма,

наименования и номера счетов участников расчетов; название учреждений банков, где

ведутся подписи лиц, уполномоченных на подписание расчётно-денежных документов,

оттиск печати.

При

одновременном перечислении средств с одного счёта плательщика на счета

нескольких получателей, как правило, составляются сводные платёжные

поручения.

Платежные

поручения кроме оплаты за товары и услуги, применяются, в частности в РФ, для

перечисления средств по нетоварным операциям, финансовым обязательствам

(платежи в бюджет, органам социального страхования и др.), при погашении

кредиторской задолженности.

Последовательность движения платежного поручения:

Операция 1. Плательщик передает в свое учреждение банка платежные поручения, а банк принимает их от

хозяйствующего субъекта.

Операция 2. Банк списывает деньги со счета плательщика и передает

их вместе с поручением в банк получателя для зачисления на его расчетный счет.

Операция 3. Банк

получателя зачисляет поступившие на его корреспондентский счет деньги на счет

получателя.

Операция 4. Плательщик получает в виде выписки

со своего счета подтверждение о списании денежных средств с его счета и

перечислении получателю.

Операция 5. Банк сообщает получателю в виде выписки из расчетного

счета подтверждение о зачислении на его счет денежных средств.

По договоренности сторон платежи поручениями могут быть срочными,

досрочными и отсроченными. Срочный платеж совершается после отгрузки

товара, до отгрузки товара, а также авансовые платежи при крупных поставках. Досрочный

и отсроченный платежи возможны в рамках договорных отношений без

ущерба для финансового положения сторон.

Платежные

поручения могут быть использованы при проведении расчётов между хозяйствующими

субъектами в порядке плановых платежей. В данном случае процедура поставок

продукции или оказания услуг должна носить постоянный и равномерный характер.

Для

проведения расчётов в порядке плановых

платежей предприятие- плательщик представляет в обслуживающий его банк

список предприятий, с которыми имеются соглашения о расчётах плановыми

платежами с указанием:

ü Сроков

перечисления платежей;

ü Счета, с

которого будет производиться платеж;

ü Счета, на

который он должен быть зачислен;

ü Срока

выверки расчетов;

ü Порядка их

завершения.

Суть данного рода расчетов

сводится к тому, что покупатель в соответствии с договорённостями с поставщиком

периодически перечисляет ему денежные средства.

На каждый плановый платеж выписывается и передается банку отдельный

документ - платежное поручение (выписываемое покупателем).

Ежемесячно проверяется правильность осуществления платежей,

их соответствие стоимости фактически отгруженной продукции или оказанных

услуг. Один из участников сделки, определенный договором, контролирует

расчетные отношения.

Плановые платежи сводят к минимуму разрыв во времени между

отгрузкой продукции и поступлением денежных средств за нее, упрощают технику

расчетов, дают возможность сторонам более четко регулировать свой денежный

оборот.

Обязательным условием успешного применения данной формы

расчетов являются стабильное финансовое

состояние и высокая теснота связей между участниками сделки, что достаточно

проблематично в современный период.

Используя форму расчетов платежными поручениями, Поставщик

(получатель средств) несет риски: задержки выписки плательщиком платежного

поручения из-за отсутствия или недостаточности средств, или невозможности

получения ссуды; несвоевременного поступления средств при исполнении платёжного

поручения соответствующими банками или РКЦ.

Риск, который несёт Покупатель, заключается в отсутствии

гарантии своевременной поставки товара, особенно при досрочных платежах. Такие

платежи, кроме указанного риска, обусловливают и потери Покупателя, связанные с

отвлечением из оборота денежных средств и фактическим предоставлением

Поставщику беспроцентной ссуды.

До 01.07.92 в безналичных расчётах применялись расчёты

платёжными требованиями, при которых получатель средств представлял в

обслуживающий его банк расчётный документ, содержащий требование к плательщику

об уплате покупателю определённой суммы за отгруженные товары, выполненные

работы, оказанные услуги.

Однако, в целях повышения ответственности плательщика за

своевременность расчетов за товары и услуги эта форма расчётов в настоящее

время отменена. Вместо неё применяются расчёты платежными

требованиями-поручениями.

2.2. Расчёты платежными

требованиями-поручениями.

Относительно

новым для нашей экономики расчетным документом и, соответственно, новой формой

безналичных расчетов являются расчеты платежными требованиями-поручениями.

Платежное требование-поручение представляет собой требование

поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость

поставленной по договору продукции, выполненных работ, оказанных услуг и

поручение плательщика списать средства с его счета.

Платежные

требования-поручения выписываются поставщиками и вместе с коммерческими

документами отправляются в банк покупателя, который передает требование-поручение

плательщику для акцепта

Плательщик

обязан вернуть в банк акцептованное платежное требование-поручение или заявить

отказ от акцепта в течение трех дней со дня поступления его в банк плательщика.

Платежное требование-поручение принимается к оплате при наличии средств на

счете плательщика.

Об отказе полностью или

частично оплатить платежное требование-поручение плательщик уведомляет

обслуживающий его банк в течение этих трех дней. Требования-поручения вместе с

приложенными отгрузочными документами и извещениями

об отказе в оплате возвращаются непосредственно поставщику. При согласии

оплатить полностью или частично платежное требование-поручение плательщик оформляет

его подписями лиц, уполномоченных распоряжаться счетом и оттиском печати, а затем

сдает их в обслуживающий банк (см. Рис. 1).

Рис. 1: Порядок расчетов платёжными

требованиями-поручениями.

1 -

поставка товара (оказание услуг);

1а

- передача платежного требования-поручения в банк покупателя;

2 -

расчетные документы передаются покупателю для акцепта;

3 -

акцептованные расчетные документы возвращаются в банк, где производится

списание средств со счета покупателя;

4 - перевод средств в банк поставщика и зачисление

средств на счет поставщика;

5 - сообщение поставщику

о зачислении средств

на его банковский счет.

2.3.

Расчёты аккредитивами.

Аккредитив (от лат. «accredo» - доверяю) – письменное поручение

одного кредитного учреждения другому о выплате определенной суммы физическому

или юридическому лицу при выполнении указанных в аккредитиве условий.

Аккредитивная

форма – одна из основных в международных расчётах. По отдельным оценкам, в

России аккредитивами обслуживается не более 10% товарооборота по импорту и

примерно 40-50% по экспорту.

Аккредитив

– условная форма поставки товаров, максимально учитывающая вопросы, возникающие

в процессе сделки. Она удовлетворяет интересы и поставщика (своевременное

получение платежа) и покупателя (контроль над действиями поставщика). Это

достоинство аккредитива обусловлено тем, что расчеты проводятся третьей,

нейтральной стороной – банком (см. Рис. 2).

Рис. 2: Стадии аккредитива

Стадия 1

|

|

Подача предложения.

Поставщик дает

потенциальному покупателю свое предложение

|

Соглашение об аккредитиве.

Поставщик в ходе

переговоров с покупателем по договору оговаривает условия аккредитива.

|

Стадия 2

|

|

Выдача заказа.

Покупатель дает поставщику

заказ на поставку товара, соответственно подписывает договор о купле-продаже.

|

Открытие аккредитива.

Покупатель даёт своему

банку поручение об открытии аккредитива.

|

Стадия 3

|

|

Поставка.

Поставщик поставляет

заказанный товар.

|

Использование аккредитива

Поставщик представляет

банку документы на оплату.

|

Технология расчетов с использованием аккредитивной формы расчётов (см.

Рис. 3):

Рис. 3: Технология расчетов с использованием

аккредитивной формы расчётов

4

9 5 3 1 8

2

6

7

Операция 1. Покупатель предоставляет в банк-эмитент заявление на

открытие аккредитива.

Операция 2. Банк-эмитент открывает

аккредитив и направляет его через авизирующий банк поставщику.

Операция 3. Авизирующий

банк извещает поставщика об открытии аккредитива в его пользу.

Операция 4. Поставщик

исполняет договорные отношения по отношению к получателю.

Операция 5. Поставщик

оформляет и представляет в авизирующий банк комплект документов для получения

платежа по аккредитиву.

Операция 6. Авизирующий банк направляет банку-эмитенту комплект

полученных от поставщика документов.

Операция 7. Банк-эмитент проверяет полученные документы и при

выполнении всех условий аккредитива оплачивает их.

Операция 8. Банк-эмитент передает оплаченные документы

покупателю.

Операция 9. Авизующий банк

зачисляет поставщику причитающуюся ему сумма денежных средств.

В соответствии с Положением о безналичных расчетах в нашей стране могут открываться

следующие виды аккредитивов (см. Табл.1):

Табл.1: Виды аккредитивов

Обеспеченность деньгами

|

Возможность досрочного

прекращения его действия

|

Покрытый

Плательщик предварительно

депонирует средства для расчетов с поставщиками

|

Непокрытый

Платежи поставщику

гарантирует банк-эмитент

|

Отзывной

Он может быть изменен или

аннулирован банком-эмитентом без предварительного согласования с поставщиком

|

Безотзывной

Он не может быть изменен

или аннулирован без согласия поставщика, в пользу которого он открыт

|

|

|

|

|

ü покрытые

(депонированные) или непокрытые (гарантированные);

ü отзывные

или безотзывные.

Покрытыми (депонированными) считаются аккредитивы, при открытии

которых банк-эмитент перечисляет собственные средства плательщика в

распоряжение банка поставщика (исполняющий банк).

При

установлении между банками корреспондентских отношений непокрытый

(гарантированный) аккредитив может открываться в исполняющем банке путем

предоставления ему права списывать всю сумму аккредитива с ведущегося у него

счета банка-эмитента.

Каждый

аккредитив должен быть отзывным или безотзывным. При отсутствии такого

определения аккредитив считается отзывным.

Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом

без предварительного согласования с поставщиком (например, при несоблюдении

условий, предусмотренных договором, досрочном отказе банка-эмитента

гарантировать платежи по аккредитиву).

В

России аккредитив может быть предназначен для расчетов только с одним

поставщиком и не может быть переадресован. Выплата с аккредитива наличными

деньгами не допускается.

Использование

аккредитивов в международных расчетах регламентируется Унифицированными

правилами и обычаями для документарных аккредитивов, утвержденных

Международной торговой палатой в декабре 1993 г.

При аккредитивной форме расчетов полностью соблюдаются все основные

правила осуществления расчетов:

ü продукция

оплачивается после ее отгрузки;

ü оплата

производится с согласия плательщика, выраженного в данном случае самим фактом

открытия аккредитива;

ü плательщику

предоставляется право отказаться от оплаты, если обнаружены нарушения условий

договора;

ü аккредитив

открывается за счет средств покупателя или кредита банка, если покупатель имеет

право на его получение.

Положительной

стороной аккредитивной формы расчетов является гарантия платежа.

Вместе с тем этой форме расчетов присущ ряд существенных недостатков,

которые и предопределили ограниченную сферу ее применения:

ü средства

покупателя в сумме аккредитива отвлекаются из его хозяйственного оборота на

срок действия аккредитива;

ü замедляется

товарооборот, так как поставщик до извещения об открытии аккредитива не может

отгрузить уже готовую продукцию и несет дополнительные затраты по ее хранению.

2.4.

Инкассо. Расчеты по

инкассо.

Инкассо – банковская операция, посредством которой банк берет на

себя обязательство получить от имени и за счет клиента деньги и (или) акцепт

платежа от третьего лица по представленным на инкассо документам. В основе

инкассовых операций согласно праву большинства стран лежит договор поручения.

Унифицированные

правила по инкассо (УСИ) разработаны Международной Торговой Палатой (МТП),

Париж. С 1996 г.

действуют УПИ в редакции 1995

г., публикация МТП № 522.

Расчеты

в форме инкассо широко распространены в

международных платежах по контрактам на условиях коммерческого кредита. На

инкассо зарубежными банками принимаются финансовые и коммерческие документы.

Банк,

принимая документы на инкассо, обязан переслать их в банк, обслуживающий

плательщика, т.е. исполняющий банк, взыскать с него средства и перечислить на

расчётный счет поставщика.

Расчеты по инкассо представляют собой банковскую

операцию, посредством которой банк (далее — банк-эмитент) по поручению и

за счет клиента на основании расчетных документов осуществляет действия по

получению от плательщика платежа. Для осуществления расчетов по инкассо

банк-эмитент вправе привлекать другие банки (далее — исполняющий банк).

Расчеты по инкассо осуществляются на

основании платежных требований, оплата которых может производиться по

распоряжению плательщика (с акцептом) или без его распоряжения

(в безакцептном порядке), и инкассовых поручений, оплата которых

производится без распоряжения плательщика (в бесспорном порядке).

Особенностью российской практики является возможность

отправления банком документов, принятых на инкассо, как при наличие между

банками корреспондентских отношений, т.е. в порядке, принятом мировой

практикой, так и при их отсутствии.

Банк

плательщика, получив присланные документы, сообщает об этом плательщику и

осуществляет оплату только после получения от него предварительного акцепта в

той или иной форме.

3. Расчёты с использованием чеков, векселей и

банковских карт.

3.1.

Расчеты чеками.

Чеком признается

ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку

произвести платеж указанной в нем суммы клиенту.

В расчетах

чеками участвуют следующие лица:

Банк

чекодателя – банк, выдавший своему клиенту бланки чеков и

обеспечивающий оплату предъявленных банком чекодержателя соответствующим

образом оформленных чеков.

ü Чекодатель –

лицо, обладающее оформленным чеком, с

правом получения денежных средств контрагентом согласно договору.

ü Чекодержатель – лицо,

обладающее оформленным чеком, с правом получения денежных средств от

чекодателя.

ü Банк

чекодержателя – банк, обеспечивающий оплату предъявленных чекодержателем

чеков за счет средств чекодателя и через банк чекодателя.

Чек удобен

для расчетов в случаях:

ü когда

плательщик не хочет совершать платеж до получения товара, а поставщик -

передавать товар до получения гарантии платежа;

ü когда

продавец заранее не известен.

Расчетный чек,

эмитированный российским банком, имеет хождение только на территории

Российской Федерации.

Бланки чековых книжек - документы строгой

отчетности и их форма устанавливается Центральным банком РФ. Для получения

чековой книжки предприятия представляют в обслуживающий их банк заявления.

Банк депонирует средства заявителя на отдельном счете, с которого оплачиваются

чеки. Клиент получает в банке чековую книжку с указанием суммы, депонированной

банком, в пределах которой он может выписывать чеки.

Клиентам с устойчивым финансовым положением и стабильной платежной

дисциплиной при наличии соответствующего договора может быть выдана чековая

книжка под гарантию банка (без депонирования средств).

Приобретая товар или получая услуги, предприятие (через полномочного

представителя) выписывает расчетный чек и передает его поставщику-получателю

средств. Чеки, поступившие в платеж, как правило, должны сдаваться

чекодержателем в банк на следующий день со дня выписки. После проверки

правильности реквизитов чеков и соблюдения сроков их действия банк зачисляет

сумму, указанную в чеке, на счет

получателя денежных средств, списав ее со счета, на котором депонированы

средства, или с расчетного или ссудного счетов (если книжка выдана под гарантию

банка).

В настоящее время чековая форма расчетов в России является

недостаточно развитой.

3

3

3а

3а

4 1

2

Рис

4. Расчеты чеками

1 – покупатель направляет в банк заявление на выдачу

чековой книжки;2 – банк выдает ему чековую книжку (или разовый чек);3 –

отгрузка товара или оказание услуг;3а – оплата товара чеком;4 – поставщик

предъявляет чек в банк к оплате и последний списывает средства со счета

покупателя и зачисляет их на счет поставщика.

На масштабы распространения чековой формы оказывают влияние:

ü

Запрет действующего законодательства на

использование чековой формы расчётов между физическими лицами;

ü

Невозможность превращения чека в оборотный

документ, т.е. из обращения изъяты чеки на предъявителя (передаются от одного

владельца другому механически) и ордерные (передаются посредством передаточной

надписи.

3.2. Вексель. Вексельная форма расчетов.

Вексель — безусловное абстрактное письменное

долговое обязательство строго установленной законом формы, дающее его владельцу

(векселедержателю) бесспорное право по наступлении срока требовать от

должника (векселедателя) или акцептанта уплаты денежной суммы.

Различаются простой и переводный вексель.

Простой вексель —

письменный документ, по которому заемщик (векселедатель) обещает (обязуется)

уплатить векселедержателю (бенефициару) или по его указанию третьему

лицу, определенному в определенный срок. В практике он получил название

соло-вексель, ибо после подписания заемщиком и выдачи первому держателю

ответственность числится за одним лицом — векселедателем.

Переводный вексель —

письменный документ, по которому кредитор (трассант) поручает своему

дебитору (трассату) выплатить определенную сумму в установленный срок

определенному лицу (ремитенту). Синоним переводного векселя — тратта

(от лат. trahere

— тащить, тянуть). По отношению к ремитенту это — римесса - вексель, по

которому предстоит получить деньги. Ремитировать — посредством векселя

перевести деньги.

Отличия этих видов векселя состоят в следующем:

ü

Простой вексель есть обычная долговая

расписка должника – обещание уплатить. Переводной вексель - предложение (оферта)

кредитора должнику уплатить получателю

(ремитенту) сумму денег.

ü

Простой вексель предполагает участие двух

лиц — векселедателя (должника) и получателя (кредитора). В переводном векселе

участвуют 3 лица: векселедатель (кредитор) — трассант, плательщик

(дебитор) — трассат, первый векселедержатель (первый получатель платежа по

векселю) — ремитент.

ü

В простом векселе векселедатель —

плательщик (дебитор) по отношению к

векселедержателю (кредитору) или по указанию векселедержателя - по отношению к третьему лицу всегда лично оплачивает вексель, а значит, не

требуется акцепт векселя и совершение протеста в неакцепте. В переводном

векселе векселедатель — кредитор, предлагающий своему дебитору оплатить долг не

ему, а третьему лицу, по отношению к которому данный кредитор скорее всего

является должником (или самому векселедателю, если вексель подписан с

оборотом на себя). Иными словами, он не

лично платит свой долг, а по его просьбе это делает другое лицо. Посредством

переводного векселя уплата долга переводится на другое лицо.

В России слабо применяется распространенный в других странах

переводной вексель как наиболее прогрессивная разновидность векселя. Вексель

между тем широко использовался и в

дореволюционной России.

Процесс

обращения простого векселя:

1.

Покупатель вручает вексель продавцу.

2.

Продавец отгружает товар, продукцию,

выполняет работу, оказывает услугу.

3.

Продавец предъявляет вексель к оплате.

4.

Покупатель оплачивает товар, продукцию,

услуги.

Процесс

обращения переводного векселя изображен в Приложении 5.

Приложение 5: Процесс обращения переводного векселя

|

№ операции

|

Векселедатель

( трассант)

|

Плательщик

( трассат)

|

Получатель

( ремитент)

|

|

Первая операция

|

Направляет плательщику

(лицу- должнику) товар, а также тратту Направляет плательщику

(лицу- должнику) товар, а также тратту

|

|

|

|

Вторая операция

|

|

Возвращает акцептованный

вексель векселедателю

|

|

|

Третья операция

|

Направляет акцептованный

вексель получателю денег по переводному векселю Направляет акцептованный

вексель получателю денег по переводному векселю

|

|

|

|

Четвертая операция

|

|

|

Направляет вексель к

оплате

|

|

Пятая операция

|

|

Оплачивает вексель и

одновременно гасит вексель, делая отметку об оплате на его обратной стороне

|

|

ВЕКСЕЛЬНАЯ

ФОРМА РАСЧЕТОВ представляет собой расчеты между поставщиком и плательщиком

за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе

специального документа-векселя.

Коммерческий

кредит в товарной форме с использованием вексельного обращения уже использовался

в практике хозяйственного строительства в 20-е годы этого столетия. Его

ликвидация в ходе кредитной реформы 1930—1932

гг. была обусловлена переходом народного хозяйства к системе прямого централизованного

планирования, при котором этот вид кредита не увязывался с директивными,

административно-командными методами управления экономикой. Современный перевод

предприятий всех отраслей хозяйства на полный хозрасчет и самофинансирование,

появление новых коммерческих предпринимательских структур создают все

необходимые предпосылки для возрождения коммерческого кредитования.

Эксперименты по внедрению вексельной формы расчетов стали производиться

Правлением Промстройбанка с 1 октября 1988 г. по отношению к предприятиям, накопившим продукцию, пользующуюся ограниченным

спросом, неходовые и залежалые ценности с целью их вовлечения в полезный хозяйственный

оборот. Постановлением Президиума Верховного Совета РСФСР от 24

июня 1991 г. «О применении векселей в хозяйственном обороте РСФСР»

на правовой, юридической основе разрешено всем предприятиям и организациям,

учреждениям и предпринимателям осуществлять поставку продукции, выполнение

работ и оказание услуг в кредит, используя для оформления таких сделок векселя.

Впредь до принятия законодательства о вексельном праве банки в своей работе по

совершенствованию операций с векселями руководствуются Положением о

переводном и простом векселе, утвержденным постановлением Президиума Верховного

Совета РСФСР от 24 июня 1991 г., а также Рекомендациями Центрального банка РСФСР по

использованию векселей в хозяйственном обороте (сентябрь 1.991 г.).

4

4

1

1

2

2

5 6 9

8

7 7.

7 7.

7

рис.5 Расчеты переводным векселем

1 - товар или услуги;2 – тратта (счет, вексель)

для акцепта;3 – акцептует тратту;4 – передает акцептованный вексель;5 – товар

или услуги;6 – передает вексель;7 – ожидает уплаты векселя;8 – предъявляет к

оплате вексель;9 – оплачивает вексель.

3.3. Расчеты с

использованием банковских карт.

Одним

из направлений сокращения наличного денежного оборота и ускорения расчетов

является развитие платежных систем с использованием банковских карт. В связи с этим продолжается создание нормативной

базы, регламентирующей эмиссию и эквайринг[1]

банковских карт кредитными организациями, правила расчетов и порядок учета

операций, совершаемых с использованием банковских карт, а также устанавливающей

порядок эмиссии кредитными организациями предоплаченных финансовых продуктов и

распространения платежных карт и предоплаченных финансовых продуктов других

эмитентов. По состоянию на 1 января 2000 года на территории России эмиссию карт

осуществляли 333 кредитных организации, эквайнинг - 319 кредитных организации[2].

Развитие электронной техники позволило широко использовать

безналичные расчёты в форме платёжных карточек, содержащих зашифрованную

информацию, позволяющую их владельцам осуществить платежи и получить наличные

деньги.

Платёжная карточка представляет собой пластиковую пластинку с нанесённой

магнитной полосой или встроенным микропроцессором (смарт-карты), дающей ключ к

специальному карточному счёту в банке.

Магнитные карточки содержат в себе магнитную полосу (как правило, на

обратной стороне карты), которая предназначена для хранения информации, считывающейся специальным устройством.

Магнитная полоса содержит в себе сведения (обычно около 100 байтов информации)

о фамилии и имени пользователя, сроке её действия, номер карточного счёта в

банке, ПИН-код (секретный личный код владельца) для идентификации клиента.

Варианты использования банковских пластиковых карточек зависят от цели и

места их применения. Если владелец карты желает в любое удобное для него время

получить наличные деньги, он обращается к помощи банкомата: вставляет в него

карточку, набирает свой ПИН-код и после осуществления авторизации дает команду

выдать необходимое количество денежных средств.

При обслуживании клиентов в торговых предприятиях и сервисных

организациях пользователь карточки передает её работнику данной фирмы (продавцу, кассиру, официанту и т.д), который

должен вставить её в импринтер (обрабатывающее контрольно-кассовое устройство), распечатать три экземпляра счёта

(слипа), передав их для подписания клиенту. Один слип остается у покупателя

товара (пользователя услуг), второй – у продавца, а третий направляется в компанию

(банк), выпустивший карточку в обращение. Поступивший в банк слип является основанием для перечисления указанной в нем суммы со счёта держателя

карты на счёт организации, его обслужившей.

Идея безопасного и оперативного использования банковских пластиковых

карт заключается прежде всего в том, что скрытая на магнитной полосе информация

должна считываться специальными техническими устройствами и проверяться по всем

необходимым параметрам. Такую функцию успешно выполняют интерактивные системы, включающие

в себя импринтер, соединённый через модем и стандартную телефонную линию с центральным компьютером, который

автоматически проверяет, не украдена ли

карта, не внесена ли она по другим причинам в стоп-лист, не превышен ли

её лимит, не числятся ли за владельцем

карты какие-либо нарушения правил ее использования. При наличии в

компьютере «противопоказаний» к совершению сделки, он не даёт разрешения на её

осуществление. Безусловное достоинство такой схемы заключается в максимальном

устранении человека от участия в автоматически осуществляемой авторизации.

Как и все иные пластиковые карточки, микропроцессорные карты имеют свои

разновидности. Самым простым вариантом выступает «карта памяти», имеющая

встроенную микросхему, которая соответственно названию содержит только память.

Из карточек с подобным механизмом наибольшее распространение получили

телефонные карты. Они избавили клиентов

от необходимости поиска «телефонной мелочи».

Самый совершенный тип микропроцессорной карты называется «смарт-карта»

(от «smart» - умный, сообразительный), представляющая собой по сути мини-компьютер, способный

выполнять расчёты при помощи включенной в него операционной системы.

Банковские смарт-карты (иногда их называют «финансовые карты»)

используются при расчётах следующим образом: владелец карты, выбрав

приобретаемый им товар, предъявляет свои покупки кассиру магазина вместе с

пластиковой смарт-картой, которая после этого вставляется в специальный

кассовый аппарат (аналог импринтера), оборудованный считывающим устройством.

Владелец вводит на клавиатуре свой ПИН-код, подтверждая правомерность

пользования карточкой. Считывающее устройство кассового аппарата в

считанные секунды проверяет подлинность

карты и "добропорядочность" её

предъявителя, снимает нужную сумму и зачисляет её на счёт магазина.

Существенной особенностью внедряемых в практику финансовых операций

подобных смарт-карт выступает возможность реального перемещения средств с

банковского счёта держателя карты в ее память. Использование этого

«электронного кошелька» замыкает цепочку расчётов при покупке на моменте контакта карты с кассовым

аппаратом, ликвидируя как ненужную стадию взаиморасчётов с банком клиента.

Подобные карты получили название

«предоплаченных»; их владелец вправе по мере расходования денег, находящихся в

«электронном кошельке», обратиться в свой банк для пополнения.

В зависимости от принципа, положенного в основу финансовых взаимоотношений банка и пользователя карточек

, они делятся на дебетовые (расчётные) и кредитные. Дебетовая карточка предполагает внесение приобретающим её лицом на

счёт в банке определенной суммы, в рамках которой он может в последствии

осуществлять свои расходы. Именно этот вид пластиковой банковской карточки

получил наибольшее распространение в России. В отличии от кредитной дебетовая

карточка для её владельца – более удобное средство совершения платежных

операций, поскольку при её использовании происходит прямое уменьшение долга.

Дебетовая карточка с юридической точки зрения может стать кредитной, если

наделяется какой-либо специфической чертой кредита, например, возможностью

предоставления овердрафта. Во втором

случае механизм функционирования кредитной

карточки предусматривает лимит кредита банка пользователю в течение

определенного промежутка времени и оговоренной договором суммы. Оплачивая

оформляемые при обслуживании в

торгово-сервисных точках счёта (слипы), банк в дальнейшем предъявляет счёт для

оплаты пользователю пластиковой карточки, который в свою очередь оплачивает

счёт банку. Однако по причине нестабильной экономической ситуации в стране,

отсутствия практики ведения «кредитных историй» юридических и физических лиц, а

также высокого уровня мошеничеств, данный вид пластиковых карточек выдается для

пользования весьма ограниченному кругу лиц.

В зависимости от степени индивидуализации владельца, карточки делятся на

индивидуальные (предназначаются для

лиц с высокой кредитоспособностью и предусматривают множество льгот для

пользователей ) и корпоративные (рассчитанные

на использование некоторым числом уполномоченных лиц, работающих в одной

организации). Ответственность перед банком по корпоративному счёту несёт

организация, а не индивидуальные

владельцы корпоративных карточек.

На российском рынке в настоящее время представлены все основные

международные карточки, получившие распространение во всем мире. Российский

рынок пластиковых банковских карточек поделен между иностранными платежными

системами в следующей пропорции:

American

Express – 47%;

Visa

– 27%;

Europay

– 19%;

Diner

Club – 7%;

JCB – мене 1%.

Банки,

являющиеся наиболее активными на карточном рынке

|

Позиция

|

Наименование

банка

|

Отзывов

|

Сумма

|

Индекс доверия

|

|

1.

|

СБЕРБАНК РОССИИ

|

1892

|

17094

|

8.99 (89.9%)

|

|

2.

|

УРАЛСИБ БАНК

|

4920

|

42499

|

8.99 (89.9%)

|

|

3.

|

САРОВБИЗНЕСБАНК

|

1468

|

13409

|

8.99 (89.9%)

|

|

4.

|

ПРОМСВЯЗЬБАНК

|

1699

|

15274

|

8.93 (89.3%)

|

|

5.

|

ЗАПСИБКОМБАНК

|

452

|

4313

|

8.93 (89.3%)

|

|

6.

|

ВТБ

|

850

|

7877

|

8.92 (89.2%)

|

|

7.

|

КУЗНЕЦКБИЗНЕСБАНК

|

2682

|

23377

|

8.86 (88.6%)

|

|

8.

|

РУССЛАВБАНК

|

197

|

1910

|

8.79 (87.9%)

|

|

9.

|

БАЙКАЛБАНК

|

368

|

3435

|

8.71 (87.1%)

|

|

10.

|

ТРАНСКРЕДИТБАНК

|

116

|

1125

|

8.63 (86.3%)

|

|

11.

|

УБРИР

|

107

|

1007

|

8.39 (83.9%)

|

|

12.

|

ГАЗПРОМБАНК

|

41

|

399

|

8.33 (83.3%)

|

|

13.

|

РАЙФФАЙЗЕН

|

750

|

6371

|

8.31 (83.1%)

|

|

14.

|

МОСВОДОКАНАЛБАНК

|

200

|

1791

|

8.25 (82.5%)

|

|

15.

|

ГАЗЭНЕРГОПРОМБАНК

|

54

|

513

|

8.25 (82.5%)

|

|

16.

|

МАСТЕР-БАНК

|

50

|

470

|

8.15 (81.5%)

|

|

17.

|

СИТИБАНК

|

577

|

4813

|

8.12 (81.2%)

|

|

18.

|

БАНК МОСКВЫ

|

47

|

436

|

8.04 (80.4%)

|

|

19.

|

АЛЬФА-БАНК

|

145

|

1270

|

8.00 (80%)

|

|

20.

|

АК БАРС БАНК

|

40

|

371

|

7.99 (79.9%)

|

Аналитическая

часть.

Низкая доля в расчетах между банками клирингового способа

платежей Она составляет считанные проценты (за рубежом —

от 50% до 80%) по ряду экономических и технических причин: отсутствия

конкуренции на рынке расчетных услуг вплоть до конца 90-х гг., когда Банк

России ввел плату за них; наличия высоких рисков (особенно кредитного) в системе

расчетов; сложностей создания технологической базы подобных расчетов.

Слабое применение населением безналичных расчетов посредством банковских платежных карт.

В развитых странах все взрослое население имеет текущие счета в

банках, используемые для проведения платежей, а наличными рассчитывается

только за мелкие покупки — около 20% всех оплачиваемых товаров и услуг. В

России же - более 90%, а в провинции - все 100%.

Следует отметить, что в середине 90-х г.

коммерческие банки активно внедряли расчеты платежными картами, однако кризис

1998г. привел к краху ряда крупных банков, как раз и занимавшихся этой работой.

После этого карточный рынок намного сократился. Практически не применяются

населением такие платежные инструменты, как аккредитив, чек, платежное

поручение.

Продолжается

создание нормативной базы, регламентирующей эмиссию и эквайринг банковских карт

кредитными организациями, правила расчетов и порядок учета операций,

совершаемых с использованием банковских карт.

Рынок

платежных карт в России развивается динамично и представлен как российскими

платежными системами, так и международными.

По состоянию на 1 января 2000 года на территории России

эмиссию карт осуществляли 333 кредитные организации.

Несмотря на то, что

российский рынок платежных карт начал развиваться сравнительно недавно,

динамика насыщения обслуживающей банковской и торговой инфраструктуры

банкоматами и электронными терминалами находится на самом высоком уровне

мировых показателей.

Рынок пластиковых карт в России развивается по двум - очень мало

зависящим друг от друга – направлениям, отмечает журнал «Профиль». Первое -

добровольно-принудительная выдача пластика по зарплатным схемам. Второе -

использование карт, как и принято во всем цивилизованном мире, в качестве

платежно-кредитного средства. Но пока побеждает первое направление.

Однако,

клиенты таких банков, как «Русский

Стандарт», «Первое О.В.К.»,

«Импэксбанк», « Росбанк» могут рассчитывать на получение кредитных

карт. Лимит кредита по таким карточкам

составляет $1-3 тысячи. Существуют и элитные карточки, которые, правда, стоят

намного дороже и не доступны пока представителям среднего класса.

Огромный

платежный кризис, который деформировал многие элементы безналичных расчетов:

ü

объекты расчетов (ими нередко являются

долги);

ü

формы расчетов

ü

способы платежа

ü

платежные инструменты (широко распространены

всякого рода квитанции, расписки и т.п.).

Размеры неплатежей в РФ в мае 1998 г. превысили 2 трлн.

деноминированных рублей.

Платежный кризис нельзя рассматривать как явление, значение

которого ограничено денежной сферой. Он оказывает негативное влияние на

различные стороны экономики РФ; создает серьезные препятствия нормальному

осуществлению хозяйственной деятельности предприятий и организаций. Так, непоступление выручки в связи с платежным кризисом

ограничивает возможность предприятий приобретать необходимые им материальные

ресурсы.

Характерное проявление кризиса неплатежей - задержки с

выдачей -заработной платы рабочим и служащим, что сопровождается ухудшением их

материального положения, ограничением объема платежеспособного спроса на

товары и услуги.

Платежный кризис и вызванное им уменьшение поступлений

доходов в бюджет оказывают немалое влияние на образование бюджетного дефицита, что ограничивает возможность

расходования средств государством.

Велико влияние платежного кризиса на уменьшение капиталовложений.

Наличие платежного кризиса обусловлено многими причинами, в

том числе относящимися к сферам производства и обращения. Здесь важно, что

влияние различных причин происходит не обособленно, а при их взаимосвязи и

взаимодействии.

Факторы сферы производства включают охвативший значительную

часть экономики спад производства, уменьшение объема капиталовложений,

снижение рентабельности, убыточность большого числа предприятий этой сферы. Особое место среди факторов, влияющих на существование и

развитие платежного кризиса, занимает проводимая в РФ в течение ряда лет

денежно-кредитная политика, направляемая на уменьшение массы денег в обороте.

Основная задача такой политики состояла в том, чтобы с помощью ограничения

объема денежной массы преодолеть инфляцию, уменьшить платежеспособный спрос и

тем самым оказать воздействие на предотвращение роста цен.

Однако применение мер по ограничению денежной

массы привело к широкому использованию в обороте различных способов безналичных

расчетов, в том числе с помощью бартера, зачетов, векселей, на долю которых в

последние годы приходилась преобладающая часть расчетов.

Для

преодоления платежного кризиса целесообразно проведение широкого круга мер как

в. сфере производства, финансовой деятельности, бюджета, так и в сфере

организации расчетов в интересах обеспечения оборота необходимой массой

платежных средств.

Из краткого изложения основных особенностей проведения

безналичных расчетов в России следует вывод о наличии большого поля

деятельности для всех отечественных банков по налаживанию цивилизованной

платежной системы, а по сути — создания ее заново.

Отсюда вытекает задача коренных преобразований в данной сфере. В

ходе этих преобразований, с одной стороны, устраняются негативные последствия влияния

переломных процессов в экономике на расчеты, с другой — разрабатываются

применительно к условиям России и внедряются новейшие расчетные технологии,

используемые в мировой практике. Отсюда можно судить о грандиозности проблемы

становления эффективных, отвечающих

требованиям экономики, безналичных расчетов.

За короткий срок – немногим более 5 лет Банк

России провел апробацию в порядке экспериментов, а затем широко внедрил

электронные технологии межбанковских расчётов на внутри- и межрегиональном

уровнях. В основу технологий положены особенности оформления и использования

электронных документов.

Весьма динамично развиваются Банком

России электронные расчёты. Так, из 89 регионов РФ внутрирегиональные и

межрегиональные электронные платежи проводились в 1996 г. в 45 регионах, в

2000г. – в 75. На последнюю дату сумма

электронных платежей без использования бумажной технологии составила почти

¾ от всего объема межбанковских расчётов, проводимых в системе Банка

России.

При

осуществлении электронных расчетов через платежную систему Банка России

используются как полноформатные электронные документы, не требующие

сопровождения расчетными документами на бумажных носителях, так и электронные

документы сокращенного формата, сопровождаемые расчетными документами на

бумажных носителях.

Наибольший

удельный вес в 1999 году имели электронные платежи, осуществляемые с

применением полноформатных электронных документов, как по количеству (50,9%),

так и по сумме (70,4%). Доля платежей, осуществляемых на основании электронных

документов сокращенного формата, в 1999 году составила по количеству

46,5%, а по сумме 25,6%. Доля телеграфных и почтовых платежей незначительна:

она составила по количеству 0,4 и 2,2%, по сумме - 3,1 и 0,9%

соответственно.

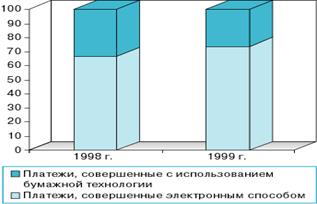

Платежи,

совершенные через Банк России электронным способом без использования бумажной

технологии, составили в 1999 году по количеству платежей 73,8%, по сумме -

73,0%; платежи с использованием бумажной технологии - 26,2 и 27,0% соответственно

(см. Рис. 6).

Рис. 6: Структура платежей, совершаемых через

платежную систему Банка России, по видам технологий (по количеству)

Анализ данных,

приведенных в таблице 1, показывает прямую зависимость объемов эмиссии

банковских карточек от расширения сети банкоматов. Если в мире за 7 лет

количество пользователей карточек VISA выросло на 262,7%,

то число банкоматов в 3,13 раза. За этот же период, как видно из таблицы 1,

количество держателей банковских карт VISA в США возросло

на 204,4%, а число банкоматов на 357%. При этом в Соединенных Штатах в середине

2002 года более 5 млн. предприятий торговли принимали к оплате карточки, и,

казалось бы, нет необходимости расширять сеть выдачи наличных. Данная таблица

определяет прямую зависимость успехов эмиссии карточек от количества

устанавливаемых банкоматов в стране или регионе.

ЗАКЛЮЧЕНИЕ

В современных

условиях деньги являются неотъемлемым атрибутом хозяйственной жизни. Поэтому

все сделки, связанные с поставками материальных ценностей и оказанием услуг,

завершаются денежными расчетами. Последние могут принимать как наличную, так и

безналичную форму. Организация денежных расчетов с использованием безналичных

денег гораздо предпочтительнее платежей наличными деньгами, поскольку в первом

случае достигается значительная экономия на издержках обращения. Широкому

применению безналичных расчетов способствует разветвленная сеть банков, а также

заинтересованность государства в их развитии как по вышеотмеченной причине, так

и с целью изучения и регулирования макроэкономических процессов,

Безналичные расчеты - это денежные

расчеты путем записей по счетам в банках, когда деньги списываются со счета

плательщика и зачисляются на счет получателя. Безналичные расчеты в хозяйстве

организованы по определенной системе,

под которой понимается совокупность принципов организации безналичных расчетов,

требований, предъявляемых к их организации, определенных конкретными условиями

хозяйствования, а также форм и способов расчетов и связанного с ними

документооборота.

Список использованной литературы

1.

Федеральный закон « О Центральном банке Российской

Федерации (Банке России)» от 26.05.95

2.

Федеральный закон « О банках и банковской

деятельности» от 03.02.96.

3.

Положение ЦБ РФ « О безналичных расчётах в России» №2-П

12.04.2001 г.

4.

Указание ЦБ РФ « Об установлении предельного размера

расчётов наличными деньгами в РФ между юридическими лицами по одной сделке» от

14.11.2001 № 1050-У.

5.

Гражданский кодекс РФ, часть вторая, от 01.03.96.

6.

Деньги, кредит, банки: Учебник

для вузов/ Под ред. О.И.Лаврушина – 2-е изд., перераб. и доп. – М.: Финансы и

статистика, 2001.

7.

Казимагомедов А.А, Ильясов С.М. Организация

денежно-кредитного регулирования. – М. Финансы и статистика., 2001

8.

О.Ю. Свиридов, Деньги, кредит, банки/ серия «

Учебники, учебные пособия» - Ростов – на - Дону: Феникс, 2000.

9.

А. Г. Мнацаканян., Деньги и кредит,

Калининград: Янтарный сказ, 2000.

10.

Общая теория денег и кредита: Учебник

для вузов/ Под ред. проф. Е.Ф.Жукова. – 2-е изд., перераб. и доп. – М.: Банки и

биржи, ЮНИТИ, 1998.

11.

Березина М.П. Безналичные расчёты в экономике

России. Анализ практики. – М.: Изд. АО «Консалтбанкир», 1997.

12.

Березина М.П. Безналичные расчёты в России: особенности организации и

направления развития. « Финансы» №4 – 2001.

13.

Юлия Аракчеева, Жизнь без наличных, «Профиль»

№29 (12.08.02)

14.

В работе использованы материалы, представленные на

сайте www.budgetrf.ru - «

Бюджетная система РФ».

[1] Эквайринг - обслуживание

операций по банковским картам в торговой и сервисной сети.

[2] По данным Центрального

банка России.