Анализ финансовых результатов деятельности организации

Содержание

Введение.............................................................................................................. 3

1. Теоретические и методологические аспекты финансовых результатов

деятельности предприятия............................................................................... 5

1.1. Понятие финансовых результатов..................................................................................... 5

1.2. Задачи анализа финансовых результатов.......................................................................... 8

1.3. Методика анализа финансовых результатов................................................................... 9

2. Анализ финансовых результатов филиала ОАО «Транссигналстрой» завод

специзделий СЦБ............................................................................................ 20

Заключение...................................................................................................... 37

Список использованной литературы........................................................... 38

Введение

Эффективность функционирования предприятия, независимо от

организационно-правовой формы и видов его деятельности в условиях рынка

определяется способностью предприятия приносить достаточный доход или прибыль.

Прибыль – это конечный результат работы предприятия, стимулирующий дальнейшую

производственную деятельность и создающий основу для её расширения. Чем больше

предприятие реализует рентабельной продукции, тем больше получит прибыли, тем

лучше его финансовое состояние.

Объём реализации и величина прибыли, уровень рентабельности зависят от

производственной, снабженческой, сбытовой и коммерческой деятельности

предприятия, иначе говоря, эти показатели характеризуют все стороны

хозяйствования.

Во времена рыночных отношений

исключительно велика роль анализа финансовых результатов деятельности

предприятия. Это связано с тем, что предприятия приобрели самостоятельность и

несут полную ответственность за результаты своей производственно-хозяйственной

деятельности перед совладельцами, акционерами, работниками, банками и

кредиторами.

Актуальность изучения

особенностей анализа финансовых результатов заключается в том, что именно он

позволяет определить наиболее рациональные способы использования ресурсов и

сформировать структуру средств предприятия и деятельности в целом.

Цель данной работы – изучение и

проведение анализа финансовых результатов деятельности предприятия.

Данная цель решается с помощью

раскрытия следующих основных задач:

1. раскрыть сущность понятия финансовых результатов;

2. обозначить задачи анализа финансовых результатов;

3. привести методику анализа финансовых результатов;

4.

провести анализ финансовых результатов филиала ОАО «Транссигналстрой» завод

специзделий СЦБ.

Методология анализа финансовых результатов в последнее время

претерпевает значительные изменения, связанные с постепенным отходом от узкого

понимания прибыли как разности между бухгалтерскими доходами и расходами и

приближением к ее экономическому определению, рассматривающему прибыль как

наращение собственного капитала компании. Такой подход полностью согласуется с

современной концепцией поддержания капитала, нашедшей отражение в международных

стандартах финансовой отчетности.

Информационной базой для

выполнения работы служат формы годового отчета промышленного предприятия– филиала ОАО

«Транссигналстрой» завод специзделий СЦБ.

Изучению анализа финансовых

результатов деятельности предприятия в отечественной литературе по анализу

уделены, как правило, целые главы, то есть эта тема достаточно хорошо

проработана и освещена.

1. Теоретические и

методологические аспекты финансовых результатов деятельности предприятия

1.1. Понятие финансовых результатов

Экономическая сущность прибыли

является сложной и дискуссионной проблемой в современной экономической теории.

Прибыль – это превышение дохода над расходами.

Обратное положение называется убытком. С экономической точки зрения прибыль –

это разность между денежными поступлениями и денежными выплатами. С

хозяйственной точки зрения прибыль – это разность между имущественным

состоянием на конец и начало отчётного периода.

В современной теории учёта, прежде всего в англоязычных странах,

различают налоговую и экономическую концепции прибыли. В связи с этим возможны

два варианта исчисления прибыли: в первом – бухгалтерская прибыль равна

налогооблагаемой, во втором – их суммы не совпадают. В первом случае взгляд

пользователей бухгалтерской информации устремлён в прошлое, во втором – в

будущее. В последнем случае учтён тот факт, что данные финансовой отчётности

влияют на курс акций предприятия. Поэтому прибыль, показанная в балансе и

отчёте о прибылях и убытках, не должна быть тождественна прибыли, с которой

уплачиваются налоги. Сущность прибыли наиболее полно выражается в её функциях.

В отечественной литературе нет единого мнения по вопросу о функциях прибыли, в

разных источниках насчитывают от двух до шести функций. Большинство экономистов

выделяют три функции, наиболее соответствующие природе прибыли. Это функции

обобщённого оценочного показателя деятельности, воспроизводственная и

стимулирующая функции[1].

В соответствии с первой функцией прибыль

характеризует результат деятельности хозяйствующего субъекта. Прибыль

представляет собой итог его деятельности, который зависит от уровня его

себестоимости, качества и количества выпускаемой продукции, производительности

труда, степени использования производственных фондов, организации управления,

материально-технического снабжения, а главное – от того, насколько эта

продукция удовлетворяет потребности потребителя, то есть имеет ли она спрос.

Величина прибыли складывается под воздействием многих факторов и отражает

практически все стороны деятельности хозяйствующего субъекта.

Необходимо, однако, подчеркнуть

противоречивость прибыли как обобщающего показателя деятельности. Как

отечественная, так и зарубежная практика показывает, что рост прибыли может

являться не только следствием эффективной экономической деятельности. Он, может

быть достигнут, например, за счёт монопольного положения производителя. Наряду

с оценочной функцией прибыль выполняет функцию стимулирования. Стимулирующая

функция прибыли проявляется не только в направлении части ёе на экономическое

стимулирование, а связана со всем процессом формирования, распределения и

использования прибыли. При этом прибыль служит как бы «узлом» взаимоувязки

интересов общества, организации и отдельных работников. Ещё одной функцией

прибыли является воспроизводственная функция, в которой она выступает как один

из основных источников ресурсов расширенного воспроизводства. Раскрытие

экономической природы прибыли, объективных общеэкономических закономерностей и

предпосылок её образования и существования необходимо, но образования и

существования необходимо, но недостаточно для понимания механизма формирования

прибыли корпораций в современных условиях.

Прибыль является важнейшим

источником формирования бюджетов всех уровней. Таким образом, в росте прибыли

заинтересованы как предприятия, так и государство. В хозяйственной практике

различают следующие показатели:

- валовая прибыль;

- прибыль (убыток) от продаж;

- прибыль (убыток) до

налогообложения;

- прибыль (убыток) от обычной

деятельности;

- чистая прибыль или непокрытый

убыток.

Данные показатели определяются

следующим образом:

Валовая прибыль равна выручке от продаж товаров, продукции, работ, услуг

минус НДС, акцизы, себестоимость проданных товаров, продукции, работ услуг.

Прибыль от продаж равна валовая

прибыль минус коммерческие расходы, управленческие расходы.

Прибыль до налогообложения больше прибыли от продаж на сумму процентов к

получению, доходов от участия в других организациях, прочих операционных

доходов и внереализационных доходов и меньше на сумму процентов к уплате,

прочих операционных и внереализационных расходов. Путём вычитания из прибыли до

налогообложения налога на прибыль и иных обязательных аналогичных платежей

определяется прибыль от обычной деятельности.

Чистая прибыль равна прибыли от

обычной деятельности плюс минус чрезвычайные доходы расходы.

Механизм формирования прибыли является одной из составляющих

хозяйственного механизма, действующего в обществе на определённом историческом

этапе его развития. Хозяйственный механизм определяет условия функционирования

хозяйствующих субъектов в обществе и, таким образом, условия и общий порядок

формирования финансовых результатов их деятельности.

Таким образом, понятие прибыли

как финансового результата деятельности выражает определённую форму реализации

экономических отношений по поводу образования, распределения и использования в

денежной форме части стоимости прибавочного продукта, сложившихся на

определённом этапе развития общества, в определённой экономической системе, и реализующихся

через созданный в ней хозяйственный механизм.

Такой подход позволяет разграничивать понятие прибыли как экономической

категории и как финансового результата деятельности хозяйствующего субъекта.

Под формированием финансовых результатов понимается определённая

последовательность (алгоритм, методика), конечной целью которой является

определение значения показателя прибыли (убытка) и её производных.

Модель хозяйственного механизма

организации, основанная на налогообложении прибыли, в условиях рыночных

отношений по сути дела, является моделью формирования и распределения

финансовых результатов. В связи с этим формирование и распределение финансовых

результатов может пониматься как двуединый одновременный процесс, при котором

распределение одного из финансовых результатов, например, прибыли до

налогообложения, через уплату обязательных платежей по своей сути является

формированием нового финансового результата – чистой прибыли.

1.2. Задачи анализа финансовых результатов

Основными задачами анализа финансовых

результатов являются:

- систематический контроль за

выполнением планов реализации продукции и получением прибыли;

- определение влияния как

объективных, так и субъективных факторов на объём реализации продукции и

финансовых результаты;

- выявление резервов увеличения объёма реализации продукции и суммы

прибыли;

- оценка работы предприятия по

использованию возможностей увеличения объёма реализации продукции, прибыли и

рентабельности;

- разработка мероприятий по

использованию выявленных резервов[2].

1.3. Методика анализа финансовых результатов

1.3.1. Анализ деловой активности предприятия

Анализ деловой

активности позволяет охарактеризовать результаты и эффективность текущей

основной производственной деятельности.

Оценка деловой

активности на качественном уровне может быть получена в результате сравнения

деятельности данного предприятия и родственных по сфере приложения капитала

предприятий. Такими качественными (т.е. неформализуемыми) критериями являются:

широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт;

репутация предприятия, выражающаяся, в частности, в известности клиентов,

пользующихся услугами предприятия; и др.

Количественная

оценка дается по двум направлениям:

·

степень выполнения плана (установленного

вышестоящей организацией или самостоятельно) по основным показателям,

обеспечение заданных темпов их роста;

·

уровень эффективности использования ресурсов

предприятия[3].

Далее рассмотрим наиболее часто

используемые при анализе показатели оборачиваемости.

Оборачиваемость активов

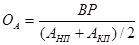

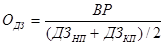

Коэффициент оборачиваемости

активов вычисляется как отношение выручки от реализации к средней за период

стоимости активов. Этот показатель характеризует эффективность использования

предприятием всех имеющихся ресурсов, независимо от источников их образования,

т.е. показывает, сколько раз за анализируемый период совершается полный цикл

производства и обращения.

,

,

где ВР – выручка от реализации

за расчетный период;

Анп, Акп –

величина активов на начало и конец периода.

Рост данного показателя в

течении нескольких периодов свидетельствует о более эффективном управлении

активами предприятия.

Оборачиваемость собственных

средств

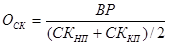

Данный коэффициент

рассчитывается как отношение выручки от реализации к средней за период величине

собственного капитала.

,

,

где СКНП, СККП

– величина собственных средств на начало и конец периода.

С финансовой точки зрения

коэффициент оборачиваемости собственных средств определяет скорость оборота

собственного капитала.

Слишком высокие значения данного

показателя свидетельствуют о значительном превышении уровня продаж над

вложенным капиталом, что, как правило, означает увеличение кредитных ресурсов.

В этом случае отношение обязательств к собственному капиталу растет, что

негативным образом отражается на финансовой устойчивости и финансовой

независимости предприятия.

Низкий уровень коэффициента

означает бездействие собственных средств. В данном случае необходимо находить

новые источники дохода, в которые можно вложить собственные средства.

Оборачиваемость текущих активов

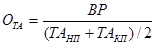

Коэффициент оборачиваемости

текущих активов рассчитывается как отношение выручки от реализации к средней за

период величине текущих активов.

,

,

где ТАнп, ТАкп

- величина текущих активов на начало и конец периода.

Динамика данного коэффициента

представляет большой интерес. Отрицательная динамика свидетельствует об

ухудшении финансового положения предприятия. В этом случае для поддержания

нормальной производственной деятельности предприятие вынуждено привлекать

дополнительные средства.

Составными частями текущих

активов являются производственные запасы и дебиторская задолженность. В связи с

этим для выяснения причин динамики (например, снижения) общей оборачиваемости

текущих активов следует проанализировать изменения в скорости и периоде оборота

дебиторской задолженности и запасов.

Оборачиваемость запасов.

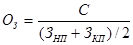

Данный коэффициент

рассчитывается как отношение себестоимости продукции к средней за период

величине запасов, незавершенного производства и готовой продукции на складе.

,

,

где С – себестоимость продукции,

произведенной в расчетном периоде;

ЗНП, ЗКП – величина остатков

запасов, незавершенного производства и готовой продукции на складе на начало и

конец периода.

Более нагляден и удобен для

анализа обратный показатель - время обращения в днях. Он рассчитывается по

формуле:

,

,

где Тпер - продолжительность

периода в днях.

Рассчитанные периоды оборота

конкретных составляющих текущих активов и текущих пассивов имеют реальную

экономическую интерпретацию.

Например, период оборота

запасов, равный тридцати дням, означает, что при сложившемся в данном периоде

анализа объеме производства на предприятии создано запасов на 30 дней.

Оценка оборачиваемости является

важнейшим элементом анализа эффективности, с которой предприятие распоряжается

материально-производственными запасами. Ускорение оборачиваемости

сопровождается дополнительным вовлечением средств в оборот, а замедление -

отвлечением средств из хозяйственного оборота, их относительно более длительным

омертвлением в запасах (иначе - иммобилизацией собственных оборотных средств).

Кроме того, очевидно, что предприятие несет дополнительные затраты по хранению

запасов, связанные не только со складскими расходами, но и с риском порчи и

устаревания товара.

Как следствие, при управлении

запасами особому контролю и ревизии должны подвергаться залежалые и неходовые

товары, представляющие собой один из основных элементов иммобилизованных (т. е.

исключенных из активного хозяйственного оборота) оборотных средств.

Коэффициент оборачиваемости

дебиторской задолженности вычисляется как отношение выручки от реализации к

средней за период величине дебиторской задолженности.

,

,

где ДЗнп, ДЗкп - дебиторская задолженность

на начало и конец периода.

Период оборота дебиторской

задолженности рассчитывается по формуле:

.

.

Период оборота дебиторской

задолженности характеризует среднюю продолжительность отсрочки платежей,

предоставляемых покупателям.

Управление дебиторской

задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств

в расчетах. Ускорение оборачиваемости в динамике за ряд периодов

рассматривается как положительная тенденция. Большое значение для сокращения

сроков платежей имеют отбор потенциальных покупателей и определение условий

оплаты товаров, предусматриваемых в контрактах. Отбор осуществляется с помощью

неформальных критериев: соблюдение платежной дисциплины в прошлом, прогнозные

финансовые возможности покупателя по оплате запрашиваемого им объема товаров,

уровень текущей платежеспособности, уровень финансовой устойчивости,

экономические и финансовые условия предприятия-продавца (затоваренность,

степень нуждаемости в денежной наличности и т. п.)

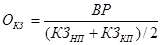

Коэффициент оборачиваемости

кредиторской задолженности вычисляется как отношение выручки от реализации к

средней за период величине кредиторской задолженности.

,

,

где КЗнп, КЗкп - кредиторская

задолженность на начало и конец периода.

Период оборота кредиторской

задолженности рассчитывается по формуле:

.

.

Период оборота кредиторской

задолженности характеризует среднюю продолжительность отсрочки платежей,

предоставляемой предприятию поставщиками. Чем он больше, тем активнее

предприятие финансирует текущую производственную деятельность за счет

непосредственных участников производственного процесса (за счет использования

отсрочки оплаты по счетам, нормативной отсрочки по уплате налогов и т д.).

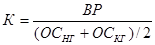

Фондоотдача основных средств -

характеризует степень эффективности использования основных производственных

средств.

,

,

где ВР – выручка от реализации,

ОСНГ, ОСКГ

–основные средства на начало и на конец года.

Рост данного показателя

свидетельствует о повышении эффективности использования основных средств.

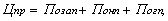

Производственный цикл -

начинается с момента поступления материалов на склад предприятия, заканчивается

в момент отгрузки покупателю продукции, которая была изготовлена из данных

материалов.

где

где

период

оборота запасов сырья (в днях),

период

оборота запасов сырья (в днях),

период

оборота незавершенного производства (в днях),

период

оборота незавершенного производства (в днях),

P

ALIGN="JUSTIFY"> период

оборота готовой продукции (в днях),

период

оборота готовой продукции (в днях),

производственный

цикл.

производственный

цикл.

Финансовый цикл - начинается с

момента оплаты поставщикам данных материалов (погашение кредиторской

задолженности), заканчивается в момент получения денег от покупателей за

отгруженную продукцию (погашение дебиторской задолженности).

Цф = Цпр + Цодз – Покз + - Поа,

где Подз – период оборота

дебиторской задолженности (в днях),

Покз – период оборота

кредиторской задолженности (в днях),

Поа – период оборота авансов (в

днях),

Цф –финансовый цикл.

Операционный цикл - начинается с

момента поступления материалов на склад предприятия, заканчивается в момент

получения оплаты от покупателей за реализованную продукцию.

Цо = Цпр + Подз,

где Цо – операционный цикл,

Поскольку продолжительность

операционного цикла больше длительности финансового цикла на период оборота

кредиторской задолженности, то сокращение финансового цикла обычно влечет

уменьшение операционного цикла, что оценивается как положительная тенденция.

Длительность производственного

цикла вычисляется как сумма периодов оборота всех нормируемых составляющих

оборотных средств. Длительность операционного цикла рассчитывается как сумма

длительности производственного цикла и периода оборота дебиторской

задолженности. Продолжительность финансового цикла меньше длительности

операционного цикла на величину периода оборота кредиторской задолженности или

больше на период оборота выданных авансов.

В более общем случае предприятие

с самого начала операционного цикла вкладывает в производство собственные

оборотные средства: период оборота кредиторской задолженности есть длительность

обращения суммы средств, равной разности стоимости сырья и материалов,

получаемых предприятием в кредит, и суммы выданных им авансов.

Кроме перечисленных выше

коэффициентов, в практике финансового анализа используется ряд других

показателей, например:

·

Период оборота авансов поставщикам характеризует

средний срок предоплаты получаемых сырья и материалов.

·

Продолжительность периода оборота незавершенного

производства дает представление о средней продолжительности производственного

цикла.

·

Период оборота авансов покупателей отражает

средний срок предоплаты продукции покупателями и заказчиками.

·

Фондоотдача основных средств и прочих

внеоборотных активов характеризует эффективность использования основных средств

и прочих внеоборотных активов, измеряемую величиной продаж, приходящейся на

единицу стоимости средств.

Разумеется, все показатели

оборачиваемости следует рассматривать, принимая во внимание качественные

характеристики предприятия, такие, как: сфера деятельности предприятия;

отраслевая принадлежность; масштабы деятельности предприятия; качество активов,

а именно: качество и стоимость реализуемых товаров; общеэкономическая ситуация

в стране; качество управления активами предприятия.

Тем не менее, основной подход к

оценке оборачиваемости - чем выше коэффициенты оборачиваемости (т.е. меньше

период оборота), тем более эффективна коммерческая деятельность предприятия и

тем выше его деловая активность.

1.3.2. Анализ рентабельности

В широком смысле слова понятие

рентабельности означает прибыльность, доходность. Предприятие считается

рентабельным, если доходы от реализации продукции (работ, услуг) покрывают

издержки производства (обращения) и, кроме того, образуют сумму прибыли,

достаточную для нормального функционирования предприятия.

Экономическая сущность

рентабельности может быть раскрыта только через характеристику системы

показателей. Общий их смысл - определение суммы прибыли с одного рубля

вложенного капитала.

Анализ рентабельности позволяет

оценить способность предприятия приносить доход на вложенный в него

(предприятие) капитал. Характеристика рентабельности предприятия базируется на

расчете четырех основных показателей - рентабельности всего капитала,

собственного капитала, основной деятельности и рентабельности продаж.

Рентабельность всего

капитала(совокупных активов) показывает, имеет ли компания базу для обеспечения

высокой доходности собственного капитала. Данный показатель отражает

эффективность использования всего имущества предприятия. Снижение

рентабельности всего капитала свидетельствует о падающем спросе на продукцию

фирмы и перенакоплении активов.

,

,

где ЧП – чистая прибыль,

ВБНГ, ВБКГ

– валюта баланса на конец и на начало года,

Этот показатель отражает

прибыльность активов, и обусловлен как ценообразовательной политикой

предприятия, так и уровнем затрат на производство реализованной продукции.

Существует два основных способа повышения рентабельности активов:

1-ый - при низкой прибыльности

продукции необходимо стремиться к ускорению оборачиваемости активов и его

элементов;

2-ой - низкая деловая активность

предприятия может быть компенсирована только снижением затрат на производство

продукции или рост цен на продукцию, т.е. повышением рентабельности продукции.

Рентабельность собственного

капитала характеризует эффективность использования собственного капитала. Этот

коэффициент является одним из самых важных показателей, используемых в бизнесе,

он измеряет общую величину доходов акционеров. Высокое значение данного

коэффициента говорит об успехе компании, что ведет к высокому рыночному курсу

ее акций и относительной легкости привлечения новых капиталов для ее развития.

Однако надо иметь в виду, что высокий коэффициент рентабельности собственного

капитала может быть связан как с высокой инфляцией, так и с высоким риском

компании. Поэтому его интерпретация не должна быть упрощенной и одномерной.

Рентабельность собственного капитала показывает, сколько чистой прибыли

приходится на рубль собственных средств.

,

,

где СКНГ, СККГ

– величина собственных средств на начало и на конец года.

Рентабельность основной

деятельности рассчитывается как отношение прибыли от реализации к сумме затрат

на производство и реализацию продукции.

,

,

где ПР – прибыль от реализации,

С/С – себестоимость

реализованной продукции.

Она показывает, сколько

предприятие имеет прибыли с каждого рубля, затраченного на производство и

реализацию продукции. Этот показатель может рассчитываться как в целом по

предприятию, так и по его отдельным подразделениям или видам продукции.

Повышение рентабельности

продукции обеспечивается преимущественно снижением себестоимости единицы

продукции. Чем лучше используются основные производственные фонды, тем выше

рентабельности производства. При улучшении использования материальных оборотных

средств снижается их величина, приходящаяся на 1 руб. реализованной продукции.

Следовательно, факторы ускорения оборачиваемости материальных оборотных средств

являются одновременно факторами роста рентабельности производства.

Этот показатель свидетельствует

об эффективности не только хозяйственной деятельности предприятия, но и

процессов ценообразования. Его целесообразно рассчитывать как по общему объему

реализованной продукции, так и по отдельным ее видам.

Рентабельность продаж

рассчитывается как отношение чистой прибыли к сумме полученной выручки.

,

,

где ВР – выручка от реализации

продукции,

ЧП –чистая прибыль предприятия.

Этот показатель характеризует

эффективность предпринимательской деятельности (сколько прибыли имеет

предприятие с рубля выручки). Рентабельность продаж может рассчитываться как в

целом по предприятию, так и по отдельным видам продукции.

Если рентабельность продаж

постепенно снижается, то причина либо в выросших издержках, либо в повысившихся

ставках налога. Следовательно, мы должны обратиться к изучению этих факторов,

чтобы найти корень проблемы. Снижение объема продаж может свидетельствовать,

прежде всего, о падении конкурентоспособности продукции, так как позволяет

предположить сокращение спроса на продукцию.

2. Анализ

финансовых результатов филиала ОАО «Транссигналстрой» завод специзделий СЦБ

Охарактеризуем динамику основных

результатных показателей за 2 года. Данные представим в виде таблицы 2.1. Для

анализа были использованы данные формы №2.

Таблица 2.1. – Динамика основных

результатных показателей

|

Показатель

|

Фактически за год

|

Темп роста, %

|

|

предыдущий

|

отчетный

|

|

1. Выручка от

реализации продукции (работ, услуг), тыс.руб.

|

45755

|

46845

|

102,4

|

|

2. Валовая

прибыль тыс.руб.

|

20412

|

21075

|

103,2

|

|

3. Прибыль от

продаж, тыс.руб.

|

5244

|

3372

|

64,3

|

|

4. Прибыль до

налогообложения, тыс.руб.

|

5124

|

3227

|

63,0

|

|

5. Чистая

прибыль, тыс.руб.

|

3432

|

2311

|

67,3

|

|

6. Коэффициент

прибыльности от основной деятельности (стр. 3 / стр. 1)

|

0,1146

|

0,0720

|

62,8

|

|

7. Коэффициент

прибыльности от финансово-хозяйственной деятельности (стр. 4 / стр. 1)

|

0,1120

|

0,0689

|

61,5

|

|

8. Норма

прибыли по ФХД (коэффициент рентабельности) (стр. 5 / стр. 1)

|

0,0750

|

0,0493

|

65,8

|

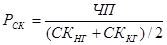

На основании проведенного

анализа можно сделать следующие выводы. На отчетный период произошло увеличение

выручки от реализации продукции на 102,4% и валовой прибыли на 103,2%.

Произошло снижение прибыли от продаж на 64,3% к уровню предыдущего периода,

прибыли до налогообложения на 63,0% к уровню предыдущего периода и чистой

прибыли на 67,3% к уровню предыдущего периода. Также снизились следующие

показатели: коэффициент прибыльности от основной деятельности с 0,11 до 0.07,

коэффициент прибыльности от финансово-хозяйственной деятельности с 0,11 до

0,06, норма прибыли по ФХД (коэффициент рентабельности) с 0,07 до 0,05.

Более наглядно динамика основных

результатных показателей представлена на рис. 2.1-2.2.

Рис. 2.1. Динамика прибыли

Рис. 2.1. Динамика прибыли

Рис.

2.2. Динамика коэффициентов прибыльности

На основании формы №2

проанализируем формирование чистой прибыли. Охарактеризуем влияние факторов на

отклонение по чистой прибыли. Данные представим в виде таблицы 2.2.

Таблица 2.2. – Анализ формирования

чистой прибыли

|

Показатель

|

Фактически за год, тыс.руб.

|

Отклонение от предыдущего года (+, -)

|

В % к чистой прибыли пред. года

|

|

предыдущий

|

отчетный

|

|

1. Прибыль до налогообложения, тыс.руб.

|

5124

|

3227

|

-1897

|

-55,27

|

|

2. Отложенные налоговые активы, тыс.руб.

|

|

9

|

9

|

0,26

|

|

3. Отложенные налоговые обязательства, тыс.руб.

|

|

108

|

108

|

3,15

|

|

4. Текущий налог на прибыль, тыс.руб.

|

1692

|

785

|

-907

|

-26,43

|

|

5. Чистая (нераспределенная) прибыль (убыток) отчетного

периода ( стр. 1 + - 2 + -3-4)

|

3432

|

2559

|

-873

|

-25,44

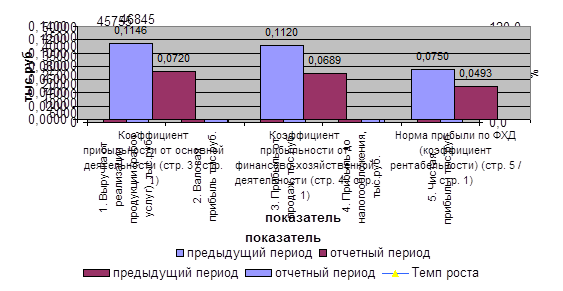

|

Из данных проведенного анализа видно, что снизилась прибыль до налогообложения

на 1897 тыс.руб., а чистый (нераспределенный) убыток также снизился на 873 и

составил 2559 тыс.руб.

Из данных проведенного анализа видно, что снизилась прибыль до налогообложения

на 1897 тыс.руб., а чистый (нераспределенный) убыток также снизился на 873 и

составил 2559 тыс.руб.

Рис.

2.3. Динамика нераспределенного убытка

По данным формы №2 «Отчет о

прибылях и убытках» проанализируем формирование доходов организации за 2 года.

Данные представим в виде таблицы 2.3.

Таблица 2.3. – Анализ

формирования доходов организации

|

Показатель

|

Предыдущий год

|

Отчетный год

|

Отклонения

(+, -)

|

Темп роста, %

|

|

Тыс.

руб.

|

% к итогу

|

Тыс.

руб.

|

% к итогу

|

Тыс.

руб.

|

% к итогу

|

|

1. Выручка от

продаж (нетто)

|

45755

|

98,44

|

46845

|

87,33

|

1090

|

15,23

|

102,38

|

|

2. Проценты к

получению

|

|

0,00

|

9

|

0,02

|

9

|

0,13

|

–

|

|

3. Доходы от участия в других организациях

|

|

0,00

|

|

0,00

|

0

|

0,00

|

–

|

|

4. Прочие

опера-

ционные доходы

|

696

|

1,50

|

6412

|

11,95

|

5716

|

79,84

|

921,26

|

|

5. Внереали-

зационные доходы

|

29

|

0,06

|

265

|

0,49

|

236

|

3,30

|

913,79

|

|

6. Отложен-

ные налого-

вые активы

|

|

0,00

|

108

|

0,20

|

108

|

1,51

|

–

|

|

7. Итого доходов (стр. 1 + 2 + 3 + 4 + 5 +-6)

|

46480

|

100,00

|

53639

|

100,00

|

7159

|

100,00

|

115,40

|

Таким образом, Выручка от продаж

увеличилась на 1090 тыс.руб. или на 102,38%. Прочие операционные доходы

увеличились на 5716 тыс.руб. Внереализационные доходы также увеличились 236

тыс.руб. Итого доходы увеличились на 7159 или на 115,40%.

Проанализируем состояние

денежных средств, расчетов и прочих активов по группам и статьям.

Охарактеризуем влияние их изменений на финансовое состояние предприятия. Данные

расчетов представим в виде таблицы 2.4.

Таблица 2.4. – Анализ состояния

денежных средств, расчетов и прочих активов по группам и статьям

|

Показатель

|

На начало отчетного года

|

На конец отчетного года

|

Отклонения

(+, -)

|

Темп роста, %

|

|

Тыс.

руб.

|

% к итогу

|

Тыс.

руб.

|

% к итогу

|

Тыс.

руб.

|

% к итогу

|

|

Денежные

средства

|

1407

|

12,50

|

2921

|

20,73

|

1514

|

|

207,60

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

6048

|

53,74

|

10154

|

72,07

|

4106

|

|

167,89

|

|

Краткосрочные

финансовые вложения

|

3800

|

33,76

|

1014

|

7,20

|

-2786

|

|

26,68

|

|

Итого

|

11255

|

100,0

|

14089

|

100,0

|

|

|

|

На основании данных таблицы 2.4 видно, что денежные

средства увеличились на 1514 тыс.руб. или на 207,6% и составили 2921 тыс.руб.

Краткосрочные финансовые вложения снизились на 2786 тыс. руб. и составили 1014 тыс.руб.

Дебиторская задолженность (платежи по которой

ожидаются в течение 12 месяцев после отчетной даты) увеличилась на 4106 тыс. руб. и составила 10154

тыс.руб.

Используя данные пассива баланса

проанализируем изменения источников средств, вложенных в имущество предприятия

(табл. 2.5). Охарактеризуем изменение структуры источников и его влияние на

финансовое состояние предприятия. Определим долю прироста источников капитала

за счет собственных средств предприятия.

Таблица 2.5. – Анализ структуры

пассива

|

Пассив

|

Начало года

|

Конец года

|

Изменение

|

Темп роста, %

|

|

Тыс.руб.

|

% к итогу

|

Тыс.руб.

|

% к итогу

|

Тыс.руб.

|

% к итогу

|

|

1. Источники

собственных средств

|

|

|

|

|

|

|

|

|

Уставной

капитал

|

–

|

|

–

|

|

|

|

|

|

Добавочный

капитал

|

13216

|

44,14

|

13216

|

42,17

|

–

|

-1,97

|

–

|

|

Резервный

капитал

|

–

|

|

–

|

|

|

|

|

|

Нераспределенная

прибыль (убыток)

|

10318

|

34,46

|

10205

|

32,56

|

-113

|

-1,90

|

98,90

|

|

Итого по

разделу 1

|

23534

|

78,60

|

23421

|

74,73

|

-113

|

-3,87

|

99,52

|

|

2. Привлеченный

капитал – всего

|

4467

|

14,92

|

5105

|

16,29

|

638

|

1,37

|

114,28

|

|

В том числе:

|

|

|

|

|

|

|

|

|

Долгосрочные

обязательства (Итог 4 раздела)

|

–

|

–

|

108

|

0,34

|

108

|

0,34

|

–

|

|

Краткосрочные обязательства

|

4467

|

14,92

|

4997

|

15,94

|

530

|

1,03

|

111,86

|

|

Баланс

|

29942

|

100

|

31341

|

100

|

|

|

|

Определим за два года

фактическую рентабельность собсвенного капиала. Рассчиаем влияние основных

факторов на уровень рентабельности собственного капитала. Охарактеризуем степень

риска предприятия с точки зрения инвестора.

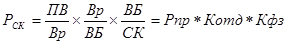

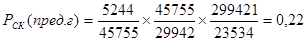

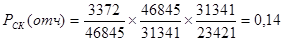

Воспользуемся трехфакторной

моделью рентабельноси собственного капиала (Рск):

где ПВ – прибыль бухгалтерская;

Вр – выручка от реализации

продукции (работ, услуг) без НДС и акцизов;

ВБ – среднее значение всех

источников средств (валюты баланса) за отчетный год;

СК – среднее значение собсвенных

средств (итог III

раздела пассива баланса).

Первый сомножитель –

рентабельность продукции (Рпр); второй – коэффициент общей отдачи (Котд - ресурсоотдача);

третий характеризует структуру источников средств (Кфз).

Более наглядно представим данные рентабельности собственного

капитала на рис. 2..4.

Рис.

2.4. Динамика рентабельности собственного капитала

На основании проведенных

расчетов и рис. 2.4. видно, что в отчетном периоде рентабельность собственного

капитала снизилась.

Рассчитаем свободный денежный поток, возвращающийся

на предприятие в составе выручки от реализации продукции; определить

коэффициент чистой выручки. Охарактеризуем его динамику. Среднегодовая норма

амортизационных отчислений по НМА – 10%, по основным средствам – 9%.

Формирование свободного денежного потока представлено в таблице 2.6.

Таблица 2.6. – Анализ

формирования свободного денежного потока

|

|

Предыдущий

год

|

Отчетный

год

|

Изменение

|

|

Остаток денежных средств на начало

отчетного года, тыс.руб.

|

1409

|

1407

|

-2

|

|

Чистые денежные средства от текущей

деятельности, тыс.руб.

|

544

|

-1035

|

-1579

|

|

Чистые денежные средства от

инвестиционной деятельности, тыс.руб.

|

-546

|

2549

|

3095

|

|

Чистые денежные средства от

финансовой деятельности, тыс.руб.

|

0

|

0

|

0

|

|

Свободный денежный поток, тыс.руб.

|

1407

|

2921

|

1514

|

На основании данных табл. 2.6.

видно, что свободный денежный поток в отчетном периоде увеличился на 1514

тыс.руб. за счет увеличения чистых денежных средств по инвестиционной

деятельности на 3095 ыс.руб. и снизился за счет снижения чистых денежных

средств от ттекущей деятельности на 1579 тыс.

Проведем анализ чистой прибыли в

табл. 2.7.

Таблица 2.7. – Анализ чистой

прибыли

|

Показатель

|

Предыдущий год

|

Отченый год

|

Отклонение

|

|

Прибыль от

реализации

|

5244

|

3372

|

-1872

|

|

Прочие

операционные доходы

|

696

|

6412

|

5716

|

|

Прочие

операционные расходы

|

808

|

6355

|

5547

|

|

Проценты к

получению

|

0

|

9

|

9

|

|

Проценты к

уплате

|

0

|

0

|

0

|

|

Внереализованные

доходы

|

29

|

265

|

236

|

|

Внереализованные

расходы

|

37

|

476

|

439

|

|

Валовая прибыль

|

5124

|

3227

|

-1897

|

|

Налог на

прибыль

|

1692

|

785

|

-907

|

|

Чистая прибыль

|

3432

|

2311

|

-1121

|

|

Удельный вес

чисой прибыли, %

|

66,98

|

71,61

|

4,64

|

На основании данных таблицы 2.7 видно, что удельный

вес чистой прибыли в отчетном периоде увеличился по сравнению с предыдущим

периодом на 4,64 %.

Определим маржинальный доход. Рассчитаем точку

безопасности и запас финансовой прочности по анализируемому предприятию, данные

расчетов представим в виде таблицы 2.8. Воспользуемся данными для анализа из

формы №2. Возьмем соотношение постоянных затрат в себестоимости реализованной

продукции и переменных затрат как соотношение 65 к 35 % в себестоимости

реализованной продукции.

Таблица 2.8. – Расчет точки

безубыочности

|

Показатель

|

Услов-

ное обоз-

начение

|

Значение показателя

|

Изме-

нения

|

|

Предыдущий год

|

Отчетный год

|

|

1. Объем продаж

(выручка от реализации без НДС) по форме №2, тыс.руб.

|

N

|

45755

|

46845

|

1090

|

|

2. Переменные

расходы в себестоимости реализованной продукции, тыс.руб.

|

ПР

|

16014,25

|

16395,75

|

381,5

|

|

3. Маржинальный

доход, тыс.руб. (стр. 1 – стр. 2)

|

МД

|

29740,75

|

30449,25

|

708,5

|

|

4. Уровень маржинального

дохода, % (стр. 3 / стр. 1) * 10

|

Умд

|

6,5

|

6,5

|

0

|

|

5. Постоянные

расходы в себестоимости продукции, тыс.руб.

|

ФР

|

29740,75

|

30449,25

|

708,5

|

|

6. Критический

объем продаж (точка безубыточности), (стр. 5 / стр. 4) * 100, тыс.руб.

|

Nкр

|

457550

|

468450

|

10900

|

|

7. Запас

финансовой прочности (стр. 1 – стр. 6) / стр. 1 * 100%

|

ЗПФ

|

-9

|

-9

|

0

|

|

8. Планируемая

прибыль, тыс.р. (стр. 3 – стр. 5)

|

Р

|

0

|

0

|

0

|

На основании проведенных

расчетов, можно сделать следующие выводы в отчетном периоде объем продаж

(выручка от реализации без НДС) увеличился на 1090 тыс.руб. и составил 46845 тыс. руб. В отчетном периоде переменные

расходы в себестоимости реализованной продукции увеличились на 381,5 тыс.руб., а постоянные

расходы в себестоимости продукции увеличились на 708,5 тыс.руб.

Критический объем продаж

увеличился в отчетном периоде на 10900 тыс.руб. Уровень маржинального дохода сосавил 6,5%, как в

предыдущем, так и в отчетном периоде. Маржинальный доход в отчетном периоде

увеличился на 708,5 тыс.руб. и составил 30449,25 тыс.руб.

На основании данных форм №1 и

форм №2 дадим оценку деловой активности предприятия, для чего рассчитать

показатели оборачиваемости всех оборотных средств, в том числе материальных

производственных активов и дебиторской задолженности. Определим сумму

высвобожденных или дополнительно привлеченных средств вследствие изменения

оборачиваемости всех оборотных средств (табл. 2.9).

Таблица 2.9. – Анализ

оборачиваемости оборотных активов и кредиторской задолженности

|

Показатель

|

Предыдущий год

|

Отчетный год

|

Изменение

|

|

1. Выручка от

реализации продукции (работ, услуг) – нетто, тыс.руб.

|

45755

|

46845

|

1090

|

|

2. Средняя

стоимость производственных запасов и готовой продукции, тыс.руб. (стр. 210 –

стр. 217)

|

6678

|

5570

|

-1108

|

|

3. Средняя

величина дебиторской задолженности, тыс.руб.

|

6048

|

10154

|

4106

|

|

4. Средняя величина оборотных активов, тыс.руб.

|

18074

|

19734

|

1660

|

|

5. Затраты

(расходы) на производство реализованной продукции, тыс.руб.

|

25343

|

25770

|

427

|

|

6. Однодневный

оборот, тыс.руб.:

|

|

|

|

|

а)

реализованной продукции (стр. 1 : 360 дней)

|

127

|

130

|

3

|

|

б) расходов

(стр. 5 : 360 дней)

|

70

|

72

|

1

|

|

7. Срок

погашения дебиторской задолженности (стр. 3 : стр. 6а), дней

|

48

|

78

|

30

|

|

8. Период

оборота производственных запасов (стр. 2 : стр. 6б), дней

|

95

|

78

|

-17

|

|

9.

Оборачиваемость всех оборотных активов (стр. 4 : стр. 6а), дней

|

142

|

152

|

9

|

|

10.

Продолжительность производственного цикла (стр. 7 + стр. 8)

|

142

|

156

|

13

|

|

11. Средняя

величина кредиторской задолженности, тыс. руб.

|

4467

|

4997

|

530

|

|

12. Срок

погашения кредиторской задолженности (стр. 11 : стр. 6 а), дней

|

35

|

38

|

3

|

|

13.

Продолжительность финансового цикла (стр. 10 – стр. 12), дней

|

107

|

117

|

10

|

На основании данных таблица 2.9,

видно, что увеличился срок погашения дебиторской задолженности на 30 дней, а

период оборота производственных запасов снизился на 17 дней, оборачиваемость

всех оборотных активов увеличилась на 9 дней, продолжительность

производственного цикла увеличилась на 13 дней, увеличился срок погашения

кредиторской задолженности на 3 дня, продолжительность финансового цикла

увеличилась на 10 дней.

Дадим оценку

удовлетворительности структуры баланса по системе показателей, принятой для

выявления неплатежеспособности предприятий. Охарактеризуем возможность

предприятия восстановить (утратить) свою платежеспособность в ближайшие месяцы

(табл. 2.10).

Таблица 2.10. – Анализ

удовлетворительности структуры баланса

|

Показатель

|

Нормативный коэф.

|

По состоянию на:

|

|

Начало периода

|

Конец периода

|

|

1. Текущие

активы, тыс.руб. (Итог II

раздела баланса)

|

|

18074

|

19734

|

|

2. Текущие

пассивы, тыс.руб. (стр. 690-стр. 640)

|

|

6408

|

7812

|

|

3. собственные

оборотные средства (стр. 490 - 190), тыс.руб.

|

|

11666

|

11814

|

|

4. Коэффициент

текущей ликвидности (стр. 1 : стр. 2)

|

Не менее 2

|

2,82

|

2,53

|

|

5. Коэффициент

обеспеченности оборотных активов собственными оборотными средствами (стр. 3 :

стр. 1)

|

Не менее 0,1

|

0,65

|

0,60

|

|

6. Коэффициент

восстановления платежеспособности (стр. 4гр.4 + (6:Т)* (стр.4гр.4 – стр.4 гр.3))

/ 2

|

Не менее 1,0

|

|

|

|

7. Коэффициенты

утраты платежеспособности: (стр. 4 гр. 4 + (3:Т)(стр. 4гр.4 – стр.4 гр.3)) /

2, где Т – отчетный период (3, 6, 9, 12 месяцев)

|

|

|

|

Коэффициент текущей ликвидности снизился с 2,82 до 2,53,

коэффициент обеспеченности оборотных активов собственными оборотными средствами

также снизился с 0.65 до 0,60.

По данным финансовой отчетности проведем комплексную оценку

финансового состояния предприятия (табл. 2.11)

Таблица 2.11. – Комплексная

оценка финансового состояния предприятия

|

Наименование показателя

|

Физическое значение

|

Оценка на начало года

|

Оценка на конец года

|

|

Начало года

|

Конец года

|

Класс надежности

|

Кол-во баллов

|

Класс надежности

|

Кол-во баллов

|

|

1.

Имущественное положение

|

|

1.1. Общая

стоимость мобильных средств к имуществу предприятия, %

|

60,36

|

62,97

|

1

|

3

|

1

|

3

|

|

1.2. Денежные

средства и ценные бумаги к мобильным средствам, %

|

21,02

|

5,14

|

1

|

3

|

3

|

3

|

|

2. Платежность

и ликвидность

|

|

|

2.1.

Коэффициент покрытия, %

|

282,05

|

252,61

|

2

|

4

|

2

|

4

|

|

2.2. Коэффициен

быстрой ликвидности, %

|

175,64

|

242,41

|

1

|

3

|

1

|

3

|

|

2.3.

Коэффициент абсолютной ликвидности, %

|

81,26

|

50,37

|

1

|

3

|

1

|

3

|

|

3. Финансовая

устойчивость

|

|

3.1.

Коэффициент концентрации собственного капитала, %

|

78,60

|

74,73

|

1

|

3

|

1

|

3

|

|

3.2.

Коэффициент структуры привлеченного капитала, %

|

0,00

|

1,36

|

3

|

3

|

3

|

3

|

|

4. Деловая

активность

|

|

4.1.

Коэффициент устойчивости экономического роста, %

|

9,82

|

10,95

|

3

|

3

|

3

|

3

|

|

4.2. Прибыль на

инвестиционный капитал, %

|

0,65

|

0,97

|

3

|

3

|

3

|

3

|

|

4.3.

Оборачиваемось инвестиционного капитала (раз за год)

|

1,99

|

1,94

|

2

|

4

|

2

|

4

|

|

4.4.

Оборачиваемось оборотного капитала (раз в год)

|

2,59

|

2,32

|

3

|

3

|

3

|

3

|

|

4.5.

Рентабельнось продукции, %

|

0,55

|

0,55

|

3

|

3

|

3

|

3

|

|

4.6.

Рентабельность акции, %

|

|

|

|

|

|

|

|

4.7.

Дивидендный выход, %

|

|

|

|

|

|

|

|

ИТОГО

|

|

|

|

38

|

|

38

|

Примечание: за 1

место показателю начисляется 1 балл, за 2 место показателю начисляется 2 балла,

за 3-е место показателю начисляется – 3 балла.

Данных по

показателям № 4.6-4.7 по анализируемому предприятию нет.

Представим, результаты анализа имущественного состояния на

рис. 2.5.

Рис.

2.5. – Анализ имущественного состояния

На основании данных рис. 2.5. видно, что на конец года

незначительно увеличилась общая стоимость мобильных средств к имуществу

предприятия. А денежные средства и ценные бумаги к мобильным средствам наоборот

снизились, причем более сущесвенно, чем общая стоимость мобильных средств к

имуществу предприяия.

Представим, результаты анализа платежеспособности и

ликвидности на рис. 2.6.

Рис.

2.6. – Анализ платежеспособности и ликвидности

На основании данных рис. 2.6. видно, что на конец года

снизился коэффициент покрытия, увеличился коэффициент быстрой ликвидности, и

снизился коэффициент бысрой ликвидности.

Представим, результаты анализа финансовой устойчивости на

рис. 2.7.

Рис.

2.7. – Анализ финансовой устойчивости

На основании данных рис. 2.7. видно, что произошло снижение

коэффициента концентрации собственного капитала, и увеличение коэффициента

структуры привлеченного капитала.

Представим, результаты анализа деловой активности на рис.

2.8.

Рис.

2.8. – Анализ деловой активности

На основании данных рис. 2.8 видно, что на конец года

увеличился коэффициент экономического роста, и прибыль на инвестиционный

капиал. На конец года незначиельно снизилась оборачиваемость инвестиционного

капитала, оборачиваемость оборотного капиала, а рентабельнось продукции

осталась на прежнем уровне.

Иак, на основании данных таблицы 2.12. видно, что проведена

оценка 12 показателей из различных блоков, и в результате исследования были

сделаны следующие выводы, и на начало года и наконец года у предприятия

наблюдаеся высокая степень надежности, т.е. тип финансового состояния

предприятия – абсолютно устойчивое.

Заключение

На основании

проведенного исследования были сделаны следующие выводы. Финансовые результаты

деятельности предприятия находят своё отражение в системе показателей, данные о

которых берутся из формы №2 «Отчёта о прибылях и убытках». Оценка этих

показателей включает в себя в качестве основных элементов исследования:

изменение каждого показателя за текущий анализируемый период («горизонтальный

анализ») и структура соответствующих показателей, а также их изменений

(«вертикальный анализ»).

В рамках анализа финансовых

результатов проводится факторный анализ прибыли от продаж продукции (товаров,

работ, услуг). При его ведении основными факторами, влияющими на объём прибыли

от продаж являются изменения: отпускных цен на продукцию, объёма продукции,

структуры и себестоимости продукции. Они оказывают непосредственное влияние на

прибыль от продаж и соответственно на общую сумму прибыли.

Для проведения факторного

анализа прибыли от продаж внешними пользователями на основе показателей

финансовой отчётности, используется методика, которая проводится с учётом

индекса инфляции.

Основной целью анализа

финансовых результатов является определение резервов увеличения прибыли,

основными источниками которых могут быть: увеличение объёма продаж, увеличение

уровня цен, снижение себестоимости продукции, увеличение качества готовой

продукции, поиск более выгодных рынков сбыта и т.д.

Финансовый результат является важнейшей

характеристикой деятельности предприятия. Она определяет конкурентоспособность,

потенциал в деловом партнёрстве, оценивает в какой степени гарантированы

экономические интересы самого предприятия и его партнёров в финансовом и производственном

отношении.

На начало года и наконец года тип финансового

состояния предприятия – абсолютно устойчивое.

Список

использованной литературы

1. Баканов

М.И., Шеремет А.Д. Теория экономического анализа. - М.: Финансы и статистика,

2002.

2. Баранникова

Н. П. и др. Справочник финансиста предприятия. М.: ИНФРА-М, 1999.

3. Ефимова

О.В. Как анализировать финансовое положение предприятия. – М.,:1995

4. Журавкова

И.В., Власова В.М., Крылов Э.И. Анализ финансовых результатов, рентабельности и

себестоимости продукции. Учебное пособие. – М.: Финансы и статистика, 2005. –

720 с

5. Ковалев

В.В. Как читать баланс. – М. :1993

6. Ковалев

К.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ

отчётности . – М. :1995

7. Крейнина

М.Н. Анализ финансового состояния и инвестиционной привлекательности

акционерных обществ в промышлённости, строительстве и торговле. – М.: 1994

8. Методика

экономического анализа деятельности промышленного предприятия/ Под. ред. А.И.

Бужинского, А.Д. Шеремета – М.: - Финансы и статистика, 1988.\

9. Мишин

Ю.А., Долгов В.П., Долгов А.П. Учёт и анализ: проблемы качественной обработки

учётной информации. – Краснодар, 1995.

10. Палий В.Ф., Палий В.В. Финансовый учет. В 2-х

частях. -М.:ФБК-ПРЕСС, 1998.

11.

Федеральная служба России по финансовому оздоровлению и

банкротству. Методические указания по проведению анализа финансового состояния

организаций.// Приказ № 16.-М., 23.01.2001.

12.

Шеремет А. Д. Методика финансового анализа. – М.:

ИНФРА-М, 2002.

[1]

Журавкова И.В., Власова В.М., Крылов Э.И. Анализ финансовых результатов,

рентабельности и себестоимости продукции. Учебное пособие. – М.: Финансы и

статистика, 2005. – с.123

[2]

Журавкова И.В., Власова В.М., Крылов Э.И. Анализ финансовых результатов,

рентабельности и себестоимости продукции. Учебное пособие. – М.: Финансы и статистика,

2005. – с.128

[3]

Шеремет А. Д. Методика финансового анализа. – М.: ИНФРА-М, 2002. – с.78