Содержание

Введение.......................................................................................................... 3

1. Теория учета расчетов с поставщиками и подрядчиками.................. 4

1.1 Природа возникновения кредиторской и дебиторской задолженности. Исковая давность и исполнение обязательств........................................................................................................ 4

1.2 Особенности документального оформления расчётов с поставщиками и подрядчиками. 10

2. Методология проведения аудита учетов расчетов с поставщиками и подрядчиками на ООО «Каталина»........................................................ 16

2.1 Экономическая характеристика................................................................................... 16

2.2. Планирование аудита учета расчетов с поставщиками......................................... 19

2.3. Организационная модель аудиторской оценки эффективности процедур внутреннего контроля расчетов с поставщиками.................................................................................. 25

2.4. Оценка состояния внутреннего контроля внутренним аудитором..................... 29

Заключение.................................................................................................. 32

Список литературы..................................................................................... 35

Введение

В настоящее время большое внимание уделяется расчётам с поставщиками и подрядчиками. Это обусловлено тем, что постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов. Одним из наиболее распространённых видов расчётов как раз и являются расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие материальные ценности.

В процессе финансово - хозяйственной деятельности у организаций возникают расчетные отношения, отражающие взаимные обязательства, связанные с получением или продажей материальных ценностей, выполнением работ или оказанием услуг друг другу.

По мнению доктора экономических наук В.Б. Ивашкевича важный аспект в условиях формирования рыночной экономики принадлежит расчетам с поставщиками и подрядчиками. Так как значительная доля этих расчетов и определяют неизбежное следствие существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты. [12 с.7-8.]

Именно расчеты с поставщиками и подрядчиками (кредиторская задолженность) играют важную роль в формировании бухгалтерской отчетности и анализе платежеспособности той или иной организации. Так как в финансовой отчетности организации кредиторская и дебиторская задолженность занимает одну из весомых статей баланса.

Объектом исследования является ООО «Каталина». Полное наименование организации: Общество с ограниченной ответственностью «Каталина». Основной деятельностью которого является реализация портьер и мягкой мебели.

1. Теория учета расчетов с поставщиками и подрядчиками

1.1 Природа возникновения кредиторской и дебиторской задолженности. Исковая давность и исполнение обязательств

По мнению Г. Кузьмина кредиторская или дебиторская задолженность возникает при совершении организацией финансово-хозяйственных операций, которые связаны с движением материальных ресурсов, денежных средств или принятием на себя определенных обязательств. [27 c. 14-16]

Под кредиторской понимается задолженность организации другим лицам (организациям, предпринимателям, работникам, физическим лицам), которая отражается в бухгалтерском учете как обязательства организации.

Дебиторская задолженность представляет собой задолженность других лиц (организаций, предпринимателей, работников, физических лиц) данной организации, отражение которой в учете выражено как имущество организации, то есть право на получение определенной денежной суммы (товара, услуги и тому подобного) с должника. [ГК РФ ст.128]

Наиболее распространенный вид кредиторской задолженности - задолженность поставщикам и подрядчикам за поставленные ими товары, материалы, услуги, выполненные и неоплаченные в срок работы. Кредиторская задолженность отвлекает средства из оборота организации, ухудшает ее финансовое положение. Своевременное погашение кредиторской задолженности - важнейшая задача бухгалтерии организации.

И.В. Березкин обосновал возникновение кредиторской задолженности как денежные ресурсы, которые предприятие задолжало физическим или юридическим лицам за поставленные товары, услуги либо еще не успело расплатиться с поставщиком (торговые кредиторы), либо взяло у них ссуду, кредит. Суммы денег, не выплаченные в течение года, считаются как текущие обязательства предприятия в его балансе. Суммы, которые не выплачиваются свыше года, считаются долгосрочными обязательствами предприятия.[30 c.15]

Некоторые кредиторы, называемые обеспеченными кредиторами, получают обеспечение кредита в форме фиксированных выплат с определенного актива, которым владеет предприятие-дебитор. На этот актив кредиторы могут заявить свои права, если должник не в состоянии выплатить ссуду. Другие обеспеченные кредиторы получают обеспечение в форме плавающей ставки от активов должников, что предоставляет им право первоочередности при предъявлении претензий на доход, полученный от продажи активов предприятия в случае его несостоятельности.

Что касается дебиторской задолженности то мнению О.В. Попова – это вид активов, характеризующих:

1) сумму долгов, причитающихся организации от юридических и физических лиц в результате хозяйственных взаимоотношений с ними;

2) счета, причитающиеся к получению в связи с поставками в кредит или оплатой в рассрочку. [11 c.12-13]

А.А. Максютов доцент Государственного университета управления, рассматривает дебиторскую задолженность как нормальный процесс хозяйственной деятельности так и нарушение финансовой, расчетной или платежной дисциплины.

Дефицит денежных средств, массовые неплатежи и обусловленный этим рост дебиторской задолженности определяют значимость анализа расчетов с дебиторами. Проблема анализа дебиторской задолженности и обеспечение на этой основе эффективного управления системой взаимоотношений организации с ее контрагентами осложняются несовершенством нормативной и законодательной базы в части востребования задолженности. Вместе с тем при всей объективной сложности управления дебиторской задолженностью, на ее величину существенное влияние оказывают специфические условия деятельности организации, анализ которых позволяет воздействовать на состояние расчетов с дебиторами.

В процессе хозяйственной деятельности кредиторская задолженность всегда будет отрицательной стороной в деятельности предприятия. Если только это не счета, причитающиеся к получению в связи с поставками в кредит или оплатой в рассрочку.

Следует учитывать, что невозврат кредиторской задолженности влечет за собой применение к организации определенных имущественных санкций, в частности, взыскание неустойки, предусмотренной договором; штрафов, установленных законом; процентов за пользование чужими денежными средствами вследствие уклонения от их возврата. Кроме того, кредиторы могут взыскать с организации и убытки, причиненные им несвоевременным возвратом или невозвратом долгов. При этом по общему правилу убытки возмещаются в части, не покрытой неустойкой или процентами, взыскиваемыми за пользование чужими денежными средствами.

Признанные самой организацией или присужденные судебным органом санкции увеличивают размер кредиторской задолженности организации перед кредиторами по факту составления или поступления соответствующего документа (получения акта судебного органа, подписания акта сверки, подписания письменного согласия и т.п. - пункт 14.2 ПБУ 10/99).

Предприятию необходимо только не запускать дебиторскую задолженность, которая возникает при учете расчетов с поставщиками и подрядчиками по авансам выданным, так как существуют так называемые сроки исковой давности, которые будут охарактеризованы ниже.

Для того чтобы не запускать дебиторскую задолженность применима политика взыскания, так как чем активнее предприятие во взыскании дебиторской задолженности, тем меньше ее остатки и тем выше "качество" дебиторской задолженности. Также необходима платежная дисциплина покупателей и общее экономическое состояние тех отраслей, к которым они относятся.

Руководствуясь ст 195 Гражданского кодекса РФ по исковой давностью признается срок для защиты права по иску лица, право которого нарушено.

По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года. Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком.

Образование кредиторской задолженности организации в соответствии с пунктом 16 ПБУ 10/99 «Расходы организации» признается в бухгалтерском учете при одновременном соблюдении следующих условий:

а) образование задолженности производится в соответствии с конкретным договором, требованием законодательства и нормативных актов, обычаями делового оборота;

б) величина задолженности может быть определена;

в) имеется уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации (такая уверенность имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива).

Кредиторская задолженность признается в том отчетном периоде, в котором она в соответствии с вышеизложенным порядком должна была быть признана, независимо от времени фактической выплаты денежных средств и иной формы осуществления организацией своих обязательств [пункт 18 ПБУ 10/99].

В процессе хозяйственной деятельности кредиторская задолженность всегда будет отрицательной стороной в деятельности предприятия. Если только это не счета, причитающиеся к получению в связи с поставками в кредит или оплатой в рассрочку.

Следует учитывать, что невозврат кредиторской задолженности влечет за собой применение к организации определенных имущественных санкций, в частности, взыскание неустойки, предусмотренной договором; штрафов, установленных законом; процентов за пользование чужими денежными средствами вследствие уклонения от их возврата. Кроме того, кредиторы могут взыскать с организации и убытки, причиненные им несвоевременным возвратом или невозвратом долгов. При этом по общему правилу убытки возмещаются в части, не покрытой неустойкой или процентами, взыскиваемыми за пользование чужими денежными средствами.

Признанные самой организацией или присужденные судебным органом санкции увеличивают размер кредиторской задолженности организации перед кредиторами по факту составления или поступления соответствующего документа (получения акта судебного органа, подписания акта сверки, подписания письменного согласия и т.п. - пункт 14.2 ПБУ 10/99).

Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства.

Кредиторскую задолженность нужно списывать после того, как истечет срок ее исковой давности. Так сказано в пункте 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. N 34н (далее - Положение по ведению бухгалтерского учета).

Срок исковой давности равен трем годам. Согласно главе 12 Гражданского кодекса РФ, он отсчитывается с того момента, когда закончится срок исполнения обязательства.

На следующий день после того, как истечет срок исковой давности по какому-либо долгу, его нужно списать. Для этого бухгалтер, согласно пункту 78 Положения по ведению бухгалтерского учета, проводит инвентаризацию кредиторской задолженности и составляет акт, а руководитель предприятия издает приказ о списании долга.

Суммы списанной задолженности включаются в состав внереализационных доходов предприятия. Так сказано в пункте 8 ПБУ 9/99 "Доходы организации". В бухгалтерском учете при этом делается проводка:

Дебет 60 (76) Кредит 91 субсчет "Прочие доходы" - списана сумма кредиторской задолженности, по которой истек срок исковой давности.

Погашение кредиторской задолженности в добровольном порядке. Если кредитор по наступлении сроков исполнения обязательства не обращается к организации-дебитору с требованием о выплате долгов, кредиторская задолженность остается в распоряжении дебитора и он может либо вернуть кредитору долги по собственной инициативе, либо использовать невостребованные средства в составе своего имущества. Невозврат долга влечет за собой применение к должнику определенных имущественных санкций: взыскание неустойки, предусмотренной договором; штрафов, установленных законом; процентов за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате. Кредиторы могут взыскать с дебитора и убытки, причиненные им несвоевременным возвратом или невозвратом долгов: по общему правилу убытки возмещаются в части, не покрытой неустойкой или процентами, взыскиваемыми за пользование чужими денежными средствами. Невозврат долгов может привести к возбуждению в арбитражном суде дела о несостоятельности (банкротстве) организации-дебитора.

Понятием кредиторской задолженности охватываются долговые обязательства организации-дебитора, имеющие различное происхождение, а следовательно, различные юридическую природу и правовой режим, что, собственно говоря, обусловливает практическую необходимость использования согласованного на уровне закона понятийного аппарата. Поскольку кредиторская задолженность служит одним из источников средств, находящихся в распоряжении организации-дебитора, ее показывают в пассиве баланса. Учет кредиторской задолженности ведется, естественно, по каждому кредитору отдельно.

1.2 Особенности документального оформления расчётов с поставщиками и подрядчиками.

Поступление материальных ценностей от поставщиков, выполнение работ и услуг подрядчиками производится на основании заключённых между заказчиками (покупателями) и подрядчиками (поставщиками) хозяйственных договоров. В договорах оговариваются: виды поставляемых материальных ценностей, выполняемых работ и услуг, коммерческие условия поставки, количественные и стоимостные показатели материальных ценностей или услуг, порядок расчётов (условия платежей).

Порядок расчётов по внутри российским поставкам на территории России между покупателями и поставщиками определяется в соответствие с Положением о безналичных расчётах в РФ, а по экспортно-экспортным поставкам – в соответствие с правилами международных расчётов.

Условия внутри российских поставок формируются в соответствие с принятыми в стране условиями (франко-завод изготовитель, франко-станция отправления, франко-вагон, франко-станция назначения и др.), определяющими юридические права и обязанности продавцов и покупателей по отношению к товару.

Условия экспортно-импортных поставок формируются на основе международных торговых условий «Инкотермо», установленных Международной торговой палатой. В соответствие с этими условиями чётко определяется, кто организует и оплачивает перевозку товара от продавца к покупателю, несёт риск и ответственность при осуществлении этих функций и при гибели или порче товара. Приобретение материальных ценностей на стороне может осуществляться только двумя вариантами. При первом варианте для приобретения материальных ценностей на стороне предприятие назначает своего поверенного. Ему выдают подотчёт наличные деньги с правами получения ценностей и немедленной оплаты за них, либо доверенность, по которой можно получить материальные ценности, в счёт договоренности, имеющей место между предприятиями в виде договора поставок или гарантийного письма с визой руководителя поставщика (независимо, оплачены материальные ценности предварительно или нет). Доставка материальных ценностей в таких случаях осуществляется само вывозом, независимо от географического расположения покупателя и поставщика.

При втором варианте (отдаленность поставщика от покупателя, и/или постоянство поставок) поставки осуществляет посредник – транспортное предприятие.

Для выполнения, каких-либо операций по получению материальных ценностей на стороне поверенному лицу предприятия (экспедитору) выдаётся доверенность. Все доверенности в момент выдачи в специальном журнале. Доверенность выписывается только бухгалтером на конкретное физическое лицо с указанием срока действия и наименования ценностей, предполагаемых к получению. На доверенности имеется роспись экспедитора, которая должна быть заверена подписями бухгалтера и руководителя с наложением оттиска печати предприятия.

Поступление сырья, материалов, оборудования на предприятие по второму варианту может осуществляться железнодорожным, автомобильным и другими видами транспорта. Поставка через посредника может осуществляться только при наличии договора – контракта о поставке. Оплата за такие поставки может быть осуществлена в виде предоплаты, аккредитивом, чеком, наличными либо на бартерной основе до момента получения материальных ценностей либо после. Это зависит от условий договора.

По предъявлении доверенности и квитанции, поступившей от отправителя груза, экспедитор может получить груз в багажном отделении железной дороги, в речном порту, в аэропорту или раскредитовать (получить право на вскрытие вагона, выгрузку и приём груза).

Принимая груз, экспедитор должен проверить, нет ли на таре и упаковке следов боя, порчи, а также соответствует ли количество мест поступивших грузов данным, указанным в транспортной накладной. Если при приёмке груза возникнут сомнения в его сохранности (например, будут обнаружены повреждения вагонов, контейнеров, упаковки, отсутствие пломб и т.п.) экспедитор должен потребовать проверки всего груза с целью выяснения его сохранности совместно с представителем (весовщиком) транспортной организации.

При обнаружении недостачи сырья и материалов, боя, повреждённой тары, составляется коммерческий акт в двух экземплярах (один забирает экспедитор), который служит основанием для предъявления претензий к транспортной организации. В её адрес направляется претензионное письмо с приложением документов (акт, накладная, квитанция и другие) и предложением возместить сумму убытка. Для предъявления претензий к транспортным организациям законом установлен шестимесячный срок. Транспортные организации в течении трёх месяцев обязаны рассмотреть претензию и уведомить заявителя о своём решении. Если отклонена или оставлена без ответа, заявитель имеет право предъявить иск в арбитражный суд в двухмесячный срок со времени получения отказа или времени, когда истекли сроки для ответа на претензионное письмо.

По договорённости (после согласования способа оплаты) экспедитор может получить груз непосредственно у поставщика с выпиской одновременно отгрузочных документов (счёт-фактура).

Полученный груз с сопроводительными документами экспедитор доставляет на склад своего предприятия.

При доставке автотранспортом, водитель автохозяйства является представителем поставщика и вместе с грузом вручает кладовщику один экземпляр товарно-транспортной накладной.

Вместе с поступившим грузом в адрес покупателя поступают сопроводительные документы. При отсутствие таковых (или в случае поступления груза с нарушением договорных условий, или не по назначению) груз принимается на ответственное хранение на забалансовый счёт 002, с сообщением отправителю, если имеются его реквизиты.

На этом счёте материалы, принятые на ответственное хранение, учитываются до тех пор, пока от поставщика не поступят документы или распоряжение о возврате материалов, об их отгрузке в другой адрес или реализации на месте.

За нарушение условий договоров поставщики и покупатели несут взаимную материальную ответственность в виде неустойки, штрафов и пени за невыполнение договорных условий, за задержку оплаты расчётных документов и за необоснованный отказ.

Независимо от оплаты и доставки, порядок оприходования материальных ценностей должен отвечать определённым требованиям. При любом варианте получения материальных ценностей у поставщика и любом варианте доставки, их предъявляют кладовщику для оприходования. Приёмка на складе производится методом прямого счёта, взвешивания, обмера и внешнего осмотра, с целью выявления соответствия данным сопроводительных документов. В случае несоответствия количества и качества поступивших материалов данным сопроводительных документов, составляется приёмный акт. Акт составляют и подписывают члены специальной комиссии, назначенной руководителем предприятия, кладовщик и представитель поставщика. В дальнейшем на основе акта к поставщику могут быть предъявлены соответствующие претензии. Если не обнаружено никаких расхождений с документами, кладовщик выписывает приходный ордер или приёмную фактуру в двух экземплярах. Вместо выписки приходных ордеров кладовщик может поставить на сопроводительный документ (если их поступило 2 экземпляра) штамп, удостоверяющий получение.

Экспедитор все документы, по доставленным на склад материальным ценностям с отметкой кладовщика в их приёмке, сдаёт в бухгалтерию для списания с него выданной ранее доверенности. Для отчёта за полученные наличные средства, экспедитор составляет авансовый отчёт с приложением документов, подтверждающих как факт приобретения материальных ценностей (чеки, счета – фактуры), так и факт сдачи их на склад (приёмная фактура, приходный ордер), либо передачи в производство (требование). Материальные ценности хранятся на складах под наблюдением материально – ответственных лиц, с которыми заключают договор о материальной ответственности. Материалы на складах учитываются в карточках складского учёта, открываемых на каждое отдельное наименование материала. В карточках указываются наименования материала, номенклатурный номер, размер, сорт, место хранения, единица измерения, учётная цена, балансовый счёт, норма запаса и другие данные.

На складах ведется количественный сортовой учет материальных запасов в установленных единицах измерения, с указанием цены и количества.

Карточки складского учета открываются на календарный год службой снабжения (снабженческо-сбытовой) организации. При этом заполняются реквизиты, предусмотренные в карточках: номер склада, полное наименование материальных ценностей, сорт, артикул, марка, размер, номенклатурный номер, единица измерения, учетная цена, год и другие реквизиты.

На каждый номенклатурный номер материала открывается отдельная карточка.

Карточки складского учета регистрируются бухгалтерской службой организации в специальном реестре (книге), а при механизированной обработке - на соответствующем машинном носителе. При регистрации на карточке ставится номер карточки и виза работника бухгалтерской службы или специалиста, осуществляющего бухгалтерскую функцию в организации.

2. Методология проведения аудита учетов расчетов с поставщиками и подрядчиками на ООО «Каталина»

2.1 Экономическая характеристика

ООО «Каталина» утверждено в соответствии с Гражданским Кодексом РФ и Федеральном законом Российской Федерации «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02.98г., а также Учредительного договора и Устава, новой редакции от 06 ноября 2001г.

Полное наименование: Общество с ограниченной ответственностью «Каталина»

Общество является юридическим лицом и имеет в собственности собственное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Права и обязанности юридического лица Общество приобретает с даты его государственной регистрации. Общество имеет круглую печать с собственным фирменным наименованием с указанием на место нахождения Общества. Общество в праве открывать счета в рублях и иностранной валюте в учрежденных банков. Общество в праве иметь фирменный знак (символику), штампы, бланки со своим наименованием и другие средства визуальной идентификации.

Целью создания Общества согласно Уставу является хозяйственная деятельность, направленная на получение прибыли.

Основным видом деятельности ООО «Каталина» являются реализация портьер и мягкой мебели.

Законом «О бухгалтерском учёте в РФ» предусмотрено, что с самого начала своей работы и затем в начале каждого календарного года предприятие заявляет в налоговые органы и органы, ведающие его регистрацией, так называемую учётную политику на текущий год.

Учётная политика ООО «Каталина» – это выбор самим предприятием определённых и конкретных методик, формы и техники ведения бухгалтерского учёта исходя из установленных правил и особенностей деятельности предприятия.

При формировании учётной политики предполагаются имущественная независимость и непрерывность деятельности ООО «Каталина», а также последовательность применения выбранной учётной политики. При создании учётной политики руководитель и бухгалтер опираются на Положение «Учётная политика предприятия» – отдельный нормативный документ, в котором указаны все те особенности, что влияют на деятельность предприятия и учёт на нём.

Существенными способами ведения бухгалтерского учёта, принятыми при формировании учётной политики предприятия и подлежащими раскрытию в составе бухгалтерской отчётности, являются:

1.Способ погашения стоимости основных средств, нематериальных и иных активов (как учитывается неизбежный в процессе производства износ оборудования и машин);

2.Метод оценки производственных запасов, товаров и готовой продукции;

3.Методика учёта прибыли от реализации услуг (как посчитать доход или прибыль от торговых операций).

Руководитель ООО «Каталина» издаёт приказ об учётной политике, где объявляет, каким образом в течении года будет решаться вышеперечисленный набор учётных проблем предприятия. В нём конкретно отражены все параметры финансово-экономической деятельности предприятия, которые используются непосредственно в его работе.

Бухгалтерский учет на предприятии ООО «Каталина» осуществляется бухгалтерией в строгом соответствии с действующим законодательством («Положение по ведению Бухгалтерского учета и бухгалтерской отчетности в РФ приказом Минфина и плана счетов по журнально-ордерной системе с применением компьютерной обработки»).

Бухгалтерия является самостоятельным структурным подразделением предприятия и подчиняется главному бухгалтеру. Главный бухгалтер назначается на должность и освобождается от должности приказом руководителя предприятия.

Бухгалтерия ООО «Каталина» в своей деятельности строго руководствуется Федеральным законом «О бухгалтерском учете», «Положением о ведении бухгалтерского учета и отчетности в РФ» и другими нормативными документами. Бухгалтерия не должна принимать к исполнению документы, противоречащие законодательству.

В бухгалтерии ООО «Каталина» существуют свои функции и обязанности, вот некоторые из них:

1. Организация учета уставного капитала, расчетов по выделенному имуществу.

2. Организация учета расчетов с персоналом, социальному страхованию, удержанию из заработной платы.

3. Организация учета финансовых результатов, прибыли, учета собственных средств предприятия, и т.д.

Служебные полномочия бухгалтерского аппарата:

1. Главного бухгалтера, который ведет главную книгу, составляет бухгалтерский баланс и другие формы бухгалтерской отчетности;

2. Бухгалтера, который ведет расчеты с покупателями и заказчиками за оказанные услуги (выполненные работы), учет и отчетность по налогам в бюджет и внебюджетные фонды, ведет главную книгу, составляет бухгалтерский баланс и другие формы бухгалтерской отчетности;

3. Кассира, который ведет расчеты с работниками предприятия, производит начисление налогов в бюджет и во внебюджетные фонды от фонда оплаты труда и других источников, делает отчетность по ним; ведет учет денежных средств, расчеты с подотчетными лицами, организациями по прочим операциям.

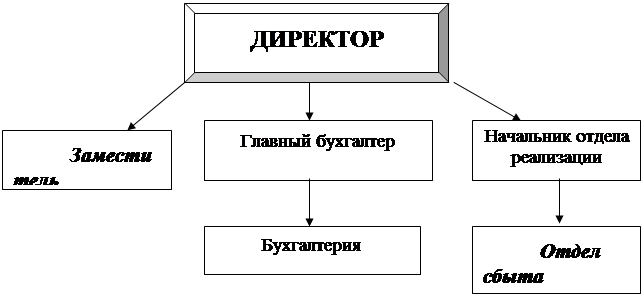

Рисунок 2.1 – Организационная структура предприятия

2.2. Планирование аудита учета расчетов с поставщиками

Объектами управленческого аудирования, в частности, на стадии расчетов с поставщиками являются:

- участники расчетных отношений и их число;

- применяемые формы платежей (в безналичном порядке, с использованием наличных денежных средств, векселями, взаимозачетами, путем прямого обмена продукцией и товарами);

- порядок ведения аналитического учета (виды расчетов, участники, сроки возникновения и т. п.);

- нестандартные (нетипичные) бухгалтерские записи.

При большом числе участников расчетных отношений и разнообразии форм платежей возрастают аудиторские риски, что необходимо учитывать при определении выборки по данному участку.

Оценку состояния учета внешних расчетных операций проводят по видам расчетов. Непосредственную проверку начинают с установления соответствия данных бухгалтерского баланса, Главной книги, регистров синтетического и аналитического учета по счетам 60 «Расчеты с поставщиками и подрядчиками», 50 «Касса», 51 «Расчетные счета», 76 «Расчеты с разными дебиторами и кредиторами».

Основными источниками информации для внутреннего контроля расчетов с поставщиками на ООО «Каталина» являются:

• договоры на поставку товарно-материальных ценностей (выполнение работ, оказание услуг);

• счета-фактуры поставщиков (при импортных операциях -таможенные декларации);

• накладные на поступившие ТМЦ, акты выполненных работ;

• документы оплаты поставщикам (кассовые, банковские, акты о взаимозачетах и проч.);

• журналы регистрации счетов-фактур;

• книга покупок;

• регистры аналитического и синтетического учета.

В целях проведения внутреннего контроля расчетов с поставщиками проверялись и анализировались следующие документы :

- Расходные кассовые ордера ;

- Платежное поручение;

- журнал-ордер по счету 60 «Расчеты с поставщиками и подрядчиками»;

- журнал-ордер и ведомость по счету 51 «Расчетные счета»;

- журнал-ордер по счету 50 «Касса» и ведомость к нему;

- кассовая книга;

- Главная книга;

- Выписки банка;

- Бухгалтерский баланс.

Внутренний контроль по расчетам с поставщиками осуществляется выборочным методом. Проверка проводится, как санкционирование руководством предприятия оплаты счетов-фактур на покупку материальных ценностей, оплату услуг сторонних предприятий, сличение поступающих материальных ценностей по наименованиям, количеству и качеству в натуре с данными сопровождающих их документов.

Проверка арифметических расчетов осуществляется с помощью сличения счетов-фактур с журналом-ордером по счету 60 «Расчеты с поставщиками», главной книгой, бухгалтерским балансом.

К процедуре внутреннего контроля относится сверка на соответствие учетных и отчетных данных для установления тождества информации баланса и учетных регистров.

Если при выполнении процедуры сверки учетных и отчетных данных выявляются несоответствия, то их необходимо устранять.

Установив тождество учетных и отчетных данных, оценивается реальность сальдо расчетов с поставщиками и подрядчиками. С этой целью проверяется:

- имеются ли в регистрах аналитического учета данные о номерах и датах договоров и первичных документов;

- существуют ли указанные в регистре договоры и первичные документы (выборочно);

- соответствуют ли данные в первичных документах и учетных регистрах (выборочно).

Суммы обязательств, не подтвержденные документально, относятся к сомнительной задолженности. Реальность такой задолженности может быть подтверждена инвентаризацией расчетов.

При оценке реальности задолженности по расчетам с поставщиками контролируются сроки ее возникновения:

- нет ли задолженности с истекшими сроками исковой давности (подлежат списанию в порядке, предусмотренном п.77, 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности);

- нет ли неистребованной дебиторской задолженности, по которой истек установленный предельный срок исполнения обязательств по расчетам - 3 месяца (Указ Президента РФ от 20.12.94 N 2204 и постановление Правительства РФ от 18.08.95 N 817).

Важное значение для оценки реальности сальдо расчетов с поставщиками и подрядчиками имеет проверка материалов инвентаризации расчетов.

Таблица 2.1 Схема процедур внутреннего контроля учета расчетов с поставщиками

|

Наименование процедуры контроля |

Конечные задачи процедуры контроля |

Возможные методы проведения процедуры контроля на предприятии |

|

|

1. Контроль законности совершения операции и создания первичного документа |

1) Все хозяйственные операции совершаются и фиксируются в учете с письменного разрешения руководства или уполномоченных на то лиц |

Систематическая проверка первичной документации на наличие необходимых подписей службой внутреннего контроля |

|

|

Отказ в принятии документа в обработку работниками бухгалтерии без соответствующих подписей |

|||

|

Отказ конкретных исполнителей в исполнении хозяйственной операции без соответствующих письменных распоряжений |

|||

|

2) Все хозяйственные операции совершаются в строгом соответствии с заключенными договорами и действующим законодательством |

Проверка службой внутреннего контроля соответствия произведенных и зафиксированных на носителе операций хозяйственным договорам и действующему законодательству |

||

|

Визирование договоров и прочих юридических актов главным бухгалтером или другим уполномоченным работником бухгалтерии |

|||

|

2. Формальная проверка документации на наличие всех обязательных реквизитов |

3) Весь массив первичных документов в части наличия необходимых реквизитов отвечает требованиям законодательства о бухгалтерском учете |

Систематическая проверка службой внутреннего контроля наличия всех обязательных реквизитов в документах Контроль со стороны работников бухгалтерии, обрабатывающих конкретные документы, за правильностью оформления документов |

Продолжение таблицы 2.1

|

1 |

2 |

3 |

|

3. Соответствие первичной документации регистрируемым оперативным фактам |

4) Достижение уверенности в том, что на каждую операцию составлен документ, верно зафиксировавший совершенный оперативный факт |

Систематическая проверка службой внутреннего контроля соответствия созданных и полученных первичных документов экономическому смыслу операции |

|

Арифметический и логический контроль со стороны работников бухгалтерии, обрабатывающих документацию, за соответствием совершенной операции оформленному оправдательному документу |

||

|

4. Контроль полноты регистрации первичных документов |

5) Достижение уверенности, что все первичные документы на предприятии будут введены и обработаны |

Проверка службой внутреннего контроля полноты регистрации документов в учетных регистрах |

|

Единая нумерация первичной документации, контроль со стороны бухгалтерии за отклонениями в нумерации документов, ведение журналов регистрации первичных учетных документов |

||

|

5. Контроль точности регистрации и обработки первичных документов |

6)Точный количественный и качественный перенос данных из документа в систему учета |

Проверка службой внутреннего контроля соответствия занесения данных из первичного документа в систему бухгалтерского учета |

|

Автоматический ввод бухгалтерской проводки с документа с помощью соответствующих программных продуктов |

||

|

Обязательная контировка первичных документов бухгалтером, производящим их обработку |

||

|

6. Контроль своевременности регистрации и обработки первичных документов |

7) Достижение уверенности в том, что принцип временной определенности на предприятии соблюден |

Проверка службой внутреннего контроля соответствия даты документа дате его регистрации в учетном регистре |

|

Проведение инвентаризации и сверок расчетов с целью установления реальности числящихся в учете сумм на определенную дату |

Продолжение таблицы 2.1

|

1 |

2 |

3 |

|

7. Контроль документопо-токов |

8) Достижение уверенности в том, что на предприятии исполняются действующие графики документооборота |

Проверка службой внутреннего контроля исполнения функций персонала, задействованного в системе документооборота в соответствии с действующими графиками |

|

Контроль со стороны бухгалтерии за сроками оборота документов |

||

|

8. Контроль организации обработки и регистрации документов(с точки зрения защиты информации) |

9) Достижение уверенности в том, что в процессе регистрации и обработки информации, вся первичная документация будет защищена от несанкционированного доступа |

Проверка службой внутреннего контроля организации хранения документов в процессе текущей деятельности |

|

Определение круга лиц, имеющих право доступа к той или иной документации, контроль со стороны работников бухгалтерии за документами, находящимися у них на обработке |

||

|

9. Контроль системы защиты информации в условиях КОД |

Практика введения паролей на автоматизирован-: ных рабочих местах (АРМ), установление системным оператором определенного порядка доступа к информации с другого АРМа |

|

|

10. Контроль организации хранения документов |

10) Достижение уверенности в том, что в организованной на предприятии системе хранения документов не будет допущено утери или исправления первичной документации на протяжении всего срока ее хранения |

Проверка службой внутреннего контроля соблюдения требований нормативных актов в части организации архивной службы |

|

Контроль со стороны бухгалтерии за соблюдением сроков сдачи документации в архив и сроков хранения первичной документации |

||

|

Инвентаризация дел в архивах |

||

|

11. Контроль за истребованием кредиторской задолженности |

11) Достижение уверенности в том, что с любой сомнительной или просроченной задолженностью на предприятии будет проводиться соответствующая работа по ее истребованию |

Систематическая проверка службой внутреннего контроля (В К) своевременности предъявления претензий поставщикам и своевременности подачи дел в арбитражные суды и отслеживание результатов проведенных мероприятий |

|

Контроль со стороны бухгалтерии за своевременностью истребования задолженности |

||

|

Контроль со стороны службы внутреннего контроля и главного бухгалтера (или другого ответственного лица) за правильностью произведенных на счетах учета записей |

||

|

Разработка типовых корреспонденции счетов без дальнейшего контроля за их соблюдением |

2.3. Организационная модель аудиторской оценки эффективности процедур внутреннего контроля расчетов с поставщиками

Проверка операций по расчетам с поставщиками и подрядчиками проводится по следующим направлениям:

- проверка наличия и правильности оформления договоров;

- проверка полноты и правильности оприходования полученных материальных ценностей (работ, услуг);

- проверка своевременности и правильности оплаты за материальные ценности (работы, услуги).

Аудитор устанавливает прежде всего наличие договоров поставки продукции и других хозяйственных договоров на оказание услуг и выполнение работ, а также правильность оформления договоров. Договоры должны соответствовать требованиям действующего законодательства.

Сделки, осуществляемые сторонами умышленно без соблюдения установленной ГК РФ формы, не в полном объеме или несвоевременно, считаются ничтожными (недействительными). Аудиторы выясняют, нет ли подобных сделок в проверяемой организации.

Далее необходимо получить доказательства, что расчеты с поставщиками и подрядчиками за полученные материальные ценности (работы, услуги) отражены в полном объеме, в соответствующем периоде, правильно оценены и отражены в учетных регистрах.

Сопоставляя данные первичных документов с данными договора, заказа, счета-фактуры, проектно-сметной документацией, аудитор получает подтверждение о полноте, своевременности и правильности оприходования полученных материальных ценностей (работ, услуг).

При проверке первичных документов обращается внимание на выделение отдельной строкой НДС во всех расчетно-платежных документах и недопустимость выделения сумм НДС расчетным путем (кроме случаев, обусловленных нормативными документами). Так, расчетным путем выделяются суммы НДС по горюче-смазочным материалам. Проверяя соблюдение этих требований, аудитор получает подтверждения обоснованности предъявления к зачету НДС по полученным материальным ресурсам и услугам. Его возмещение производится по оплаченным, оприходованным и использованным в производственных целях ценностям.

При проверке неотфактурованных поставок (расчетные документы не получены) выясняется, не числятся ли эти поступившие ценности как оплаченные, но находящиеся в пути (дебиторская задолженность).

По расчетам за импортные поставки дополнительно требуется проверить правильность определения момента перехода права собственности, курса ЦБ РФ иностранной валюты на дату оприходования ценностей и оплату платежных документов, курсовых разниц, сумм НДС и условий франкировки.

При проверке оплаты счетов поставщиков и подрядчиков аудитор устанавливает:

- подтверждены ли операции по погашению задолженности соответствующими платежными документами (квитанциями к приходным кассовым ордерам, выписками банка и платежными поручениями, актами зачета взаимных требований, векселями, чеками и т. п.);

- подлинность и правильность оформления платежных документов (наличие всех обязательных реквизитов, выделение сумм НДС отдельной строкой, штампы банка, заверенный перевод документов на иностранных языках и т. п.);

- соответствие данных платежных документов данным учетных регистров по счету 60 "Расчеты с поставщиками и подрядчиками";

- соответствие данных регистров по счету 60 регистрам по счетам 50, 51, 52, 60, 61, 62, 71, 76.

Проверяя погашение задолженности в порядке взаимных расчетов, аудитор устанавливает наличие оснований для взаимных расчетов (договор, письмо одной из сторон с просьбой произвести оплату в порядке взаимных расчетов), сумму и дату погашения задолженности, а также правильность отражения в учетных регистрах.

Зачет взаимных требований оформляется актом сверки расчетов и письмом (заявлением) одной из сторон о зачете взаимных требований, оформленных в двухстороннем порядке. В актах кроме обязательных реквизитов должны быть указаны данные договоров и первичных документов, по которым возникла задолженность, с выделением НДС отдельной строкой. Не допускается зачет требований в отношении задолженности, срок исковой давности которой истек (ст.411 ГК РФ).

Проверяя законность проведенных взаимозачетов, особое внимание уделяют установлению обоснованности принятия к зачету НДС по оприходованным и оплаченным материальным ценностям (Д-т сч.68 "Расчеты с бюджетом", К-т сч.19 "Налог на добавленную стоимость по приобретенным ценностям") и полноты начисления НДС по реализованным товарам, работам, услугам (Д-т сч.76 "Расчеты с разными дебиторами и кредиторами", 46 "Реализация продукции (работ, услуг)", К-т сч.68 "Расчеты с бюджетом").

При проверке расчетов с использованием товарного векселя обращается внимание на соблюдение следующих требований:

- форма векселя не должна быть нарушена;

- учет расчетов ведется на отдельном субсчете к счету 60 "Векселя выданные" (Д-т сч.10, 12, 19, 20, 41, К-т сч.60-3);

- процент по векселю, уплаченный за отсрочку платежа; разница между номинальной стоимостью векселя, которую векселедатель обязан оплатить поставщику, и суммой задолженности покупателя по договору включается в фактическую цену приобретения материальных ресурсов или себестоимость продукции (Д-т сч.10, 12, 20, 41, К-т сч.60-3) в соответствии с п.6 ПБУ 5/01 и п.4 письма Минфина РФ N 142;

- НДС по оприходованным материальным ценностям подлежит возмещению из бюджета только после оплаты векселя (Д-т сч.60-3 "Расчеты с поставщиками и подрядчиками", К-т сч.51 "Расчетный счет"; Д-т сч.68 "Расчеты с бюджетом", К-т сч.19 "Налог на добавленную стоимость по приобретенным ценностям"), согласно п.2 ст.7 Закона РФ от 06.12.91 "О налоге на добавленную стоимость";

Проверка расчетов по авансам выданным осуществляется по данным регистров по счету 61 "Расчеты по авансам выданным", выпискам банка и договорам. При этом устанавливается своевременность и правильность отражения выданных поставщикам авансов (Д-т сч.61 "Расчеты по авансам выданным", К-т сч.51 "Расчетный счет", 52 "Валютный счет") и зачета при расчетах за полученные ценности (Д-т сч.60 "Расчеты с поставщиками и подрядчиками", К-т сч.61 "Расчеты по авансам выданным"). Анализируя сальдо счетов 60 и 61 по регистрам аналитического учета, аудитор выясняет, по всем ли выданным авансам произведен зачет при выполнении поставки материальных ценностей (выполнении работ и услуг). Контроль за соблюдением этого требования необходим не только для реальности отражения дебиторской и кредиторской задолженности, но и своевременности предъявления к зачету НДС, правильности определения курсовой и суммовой разницы по авансам, выданным в иностранной валюте.

При расчетах с поставщиками с использованием условных единиц аудитор проверяет правильность отражения суммовых разниц и соблюдение следующих условий:

- суммовые разницы отражаются на дату признания расхода в бухгалтерском учете (п.6.6 ПБУ 10/99), т.е. влияют на формирование задолженности и ее изменения (записи по счету 60);

- фактической себестоимостью МПЗ и основных средств (ПБУ 5/01 и ПБУ 6/01) признается сумма фактических затрат, т.е. на суммовые разницы корректируется стоимость оприходованных материальных ресурсов:

положительные суммовые разницы увеличивают стоимость оприходованных ценностей (Д-т сч.08, 10, 12, 41, К-т сч.60 и Д-т сч.19, К-т сч.60 - НДС);

отрицательные суммовые разницы уменьшают стоимость оприходованных ценностей (Д-т сч.08, 10, 12, 41, К-т сч.60 красное сторно и Д-т сч.19, К-т сч.60 - НДС красное сторно);

ценности реализованы или переданы в производство (Д-т сч.20, 44, К-т сч.60 и Д-т сч.19, К-т сч.60 - НДС).

Завершая проверку расчетов с поставщиками и подрядчиками, аудитор обобщает выявленные отклонения и несоответствия и уточняет предварительную оценку реальности сальдо.

2.4. Оценка состояния внутреннего контроля внутренним аудитором

Для оценки состояния внутреннего контроля расчетов с поставщиками аудитор выясняет:

- порядок, сроки и результаты инвентаризации расчетов;

- наличие графика документооборота и контроль за его соблюдением;

- формы, сроки и исполнителей контроля за платежами и состоянием расчетов и др.

Таблица 2.2 - Аудиторские вопросы по проверке состояния внутреннего контроля и учета расчетов с поставщиками

|

Вопрос |

Ответ |

Информация или документ, который следует запросить |

|

1 |

2 |

3 |

|

Каким образом осуществляется учет на данном предприятии |

Автоматизировано |

|

|

Разработаны ли должностные инструкции для каждого работника бухгалтерии |

Нет |

|

|

Кому предоставляется право подписи приходных и расходных |

Руководитель предприятия и зам. руководителя |

Образец подписи руководителя |

Продолжение таблицы 2.2.

|

Ведется ли на предприятии журнал регистрации расходных кассовых ордеров |

Да |

Журнал регистрации расходных кассовых ордеров |

|

Закреплен ли участок по учету расчетов с поставщиками за конкретным специалистом |

Да |

|

|

Ведется ли на предприятии кассовая книга |

Да |

Кассовая книга |

|

Ведется ли журнал регистрации платежных (расчетно-платежньгх) ведомостей |

Да |

Журнал регистрации платежных ведомостей |

|

Составляет ли кассир реестр выданных сумм |

Да |

По данным раздела 2 ф. N 5 "Приложение к бухгалтерскому отчету" устанавливается величина просроченной дебиторской и кредиторской задолженности, списание дебиторской задолженности на финансовые результаты, а также перечень организаций-дебиторов, имеющих наибольшую задолженность. В ходе проверки необходимо получить подтверждение достоверности этих данных и реальности погашения просроченной дебиторской задолженности.

При проведении внутреннего аудита было выявлено, что сальдо счета 60 "Расчеты с поставщиками и подрядчиками" в регистре аналитического учета меньше, чем сальдо по этому счету в регистре синтетического учета и Главной книге на сумму 50000 руб., равную 12% статьи баланса "Расчеты с поставщиками и подрядчиками". Величина отклонений для данной статьи может рассматриваться как существенная. При анализе данных регистра аналитического учета (оборотной ведомости) выявлено отсутствие записей по поставщику "Глар", с которым имеется заключенный договор. В ходе проверки установлено, что карточка учета расчетов с поставщиком "Глар" не включена в оборотную ведомость, так как была ошибочно помещена в картотеку другого счета. Таким образом, причина несоответствий выявлена и устранена.

В целом систему внутреннего контроля на данном предприятии можно назвать эффективной, так как при проверке расчетов с поставщиками выявлена только одна ошибка, но с другой стороны данная ошибка является существенной, что может повлечь за собой неблагоприятные последствия для финансового состояния предприятия.

В целях обеспечения внутреннего контроля предлагается разработать должностные инструкции на каждого работника бухгалтерии в которых определить порядок оформления и обработки первичных документов, а также заложить меру ответственности за несвоевременнность некачественность ведения учета.

На уровне каждого предприятия функции контроля заключаются главным образом в осуществлении мер, нацеленных на наиболее эффективное выполнение всеми работниками своих обязанностей. Внутренний контроль организуется руководством предприятия и определяет законность совершения хозяйственных операций, их экономическую целесообразность.

Заключение

Таким образом, на ООО «Каталина» большое внимание уделяется расчётам с поставщиками и подрядчиками. Это обусловлено тем, что постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов. Одним из наиболее распространённых видов расчётов как раз и являются расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие материальные ценности.

Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы или потребленные услуги, на ООО «Каталина»отражаются на счете 60 "Расчеты с поставщиками и подрядчиками" независимо от времени оплаты. Этот счет кредитуется на стоимость принимаемых к бухгалтерскому учету товарно-материальных ценностей, работ, услуг в корреспонденции со счетами учета этих ценностей.

За услуги по доставке материальных ценностей (товаров), а также по переработке материалов на стороне записи по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" производятся в корреспонденции со счетами учета производственных запасов, товаров, расходов на продажу.

Независимо от оценки товарно-материальных ценностей в аналитическом учете счет 60 в синтетическом учете кредитуется согласно расчетным документам поставщика. В следующих случаях: если счет поставщика был акцептован и оплачен до поступления груза, а при приемке на склад поступивших товарно-материальных ценностей обнаружилась их недостача сверх предусмотренных в договоре величин против отфактурованного количества; если при проверке счета поставщика или подрядчика (после того, как счет был акцептован) были обнаружены несоответствие цен, обусловленных договором, а также арифметические ошибки, счет 60 "Расчеты с поставщиками и подрядчиками" кредитуется на соответствующую сумму в корреспонденции со счетом 76 "Расчеты с разными дебиторами и кредиторами" (субсчет "Расчеты по претензиям").

За неотфактурованные поставки счет 60 кредитуется на стоимость поступивших ценностей, определенную исходя из цены и условий, предусмотренных в договорах.

Данный счет дебетуется на суммы исполнения обязательств (оплату счетов), включая авансы и предварительную оплату, в корреспонденции со счетами учета денежных средств и другими счетами. При этом суммы выданных авансов и предварительной оплаты учитываются обособленно. Суммы задолженности поставщикам и подрядчикам, обеспеченные выданными организацией векселями, не списываются со счета 60 "Расчеты с поставщиками и подрядчиками", а учитываются обособленно в аналитическом учете.

Аналитический учет по счету 60 "Расчеты с поставщиками и подрядчиками" ведется по каждому предъявленному счету, а расчетов в порядке плановых платежей - по каждому поставщику и подрядчику. Построение аналитического учета должно обеспечить возможность получения необходимых данных о следующих поставщиках: по акцептованным и другим расчетным документам, срок оплаты которых не наступил; по не оплаченным в срок расчетным документам; по неотфактурованным поставкам; по выданным векселям, срок оплаты которых не наступил; по просроченным оплатой векселям; по полученному коммерческому кредиту.

Кроме того, аналитический учет должен давать возможность получить информацию о выданных авансах и т.д.

Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 "Расчеты с поставщиками и подрядчиками" обособленно.

Расчеты с поставщиками и подрядчиками - раздел учета, где наряду с проверкой отражения операций в системе бухгалтерского учета немаловажное значение приобретает оценка системы первичного учета. Связано это в первую очередь с тем, что практически все документы, оформляющие операции данного раздела, поступают в организацию извне.

Рациональная организация контроля за состоянием расчетов способствует укреплению договорной и расчетной дисциплины, выполнению обязательств по поставкам продукции в заданном ассортименте и качестве, повышению ответственности за соблюдение платежной дисциплины, сокращению дебиторской и кредиторской задолженности, ускорению оборачиваемости оборотных средств и, следовательно, улучшению финансового состояния предприятия.

В целом, при проверке правильности расчетных операций следует обратить особое внимание на следующее: на правильность оплаты или получения сумм за принятые или отгруженные материальные ценности; на наличие оправдательных документов при совершении этих операций и правильность их оформления; на полноту оприходования и правильность списания полученных ценностей.

В целом систему внутреннего контроля на данном предприятии можно назвать эффективной, так как при проверке расчетов с поставщиками выявлена только одна ошибка, но с другой стороны данная ошибка является существенной, что может повлечь за собой неблагоприятные последствия для финансового состояния предприятия.

Список литературы

1. Федеральный закон «О бухгалтерском учете» от 21 ноября 1996 г. № 129-ФЗ.

2. Гражданский кодекс Российской Федерации. Часть I и II.

3. План счетов бухучета. Министерство РФ. Инструкция по применению. Москва 2001.

4. Инструкция о безналичных расчетах. Утверждена ЦБ. РФ от 9 июля 1992 г. № 14.

5. Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Министерства финансов РФ от 13 июня 1995 г. № 49.

6. Положение о бухгалтерском учете и отчетности в Российской Федерации. Утверждено приказом министерства финансов РФ от 29 июля1998 г. № 34-Н.

7. Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте». Утверждено приказом Министерства финансов РФ от 10 января 2000г. № 2н.

8. Положение о порядке вывоза физическими лицами из РФ наличной иностранной валюты. Утверждено ЦБ РФ №105-П и ГТК России №01-100/1 от 12 января 2000г.

9. Приказ Минфина РФ от 28 декабря 2001 г. N 119н "Об утверждении Методических указаний по бухгалтерскому учету материально-производственных запасов" (с изменениями от 23 апреля 2002 г.)

10. БарышниковН.П. В помощи бухгалтеру и аудитору. Справочно-методическое издание. Москва 2003.

11. Власова В.М. Первичные документы. В 3-х вып. Вып.1: Основные кассовые и банковские документы – М.: Финансы и статистика, 2004г. – 112с.

12. Кондраков Н.П. «Бухгалтерский учет»: Учебное пособие – М.: Инфра-М., 2003г.-584с.

13. Ларионов А.Д. «Бухгалтерский учет»: Учебное пособие – М.: Гроссбух: Проспект, 2002 г..

14. Пошерстник Е.Б.; Мейксин Е.Б. «Бухгалтерский учет и аудит»: Практическое пособие с коммент. Т.2 – М.: Издательский Торговый Дом «Герда», 2002г. – 472с.

15. Ланина И.Б. Типичные ошибки при ведении кассовых операций//Бухгалтерский вестник 2003.- №7 – с 57-60

16. Организация наличного денежного обращения хозяйствующими субъектами РФ//Бухгалтерский учет и налоги 2001. – №9 – с.23-27

17. Томило Н.Н. ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»//Бухгалтерский учет 2004. - №7 – с.8

- "Понятие, состав и правовой режим кредиторской задолженности" (Лебедев К., "Хозяйство и право", 1998, N 11)

- Как списать кредиторскую задолженность? (Н.В. Абрамова, "Главбух", N 4, февраль 2002 г.)

- Кредиторская задолженность: бухгалтерский учет и вопросы налогообложения (И.В. Березкин, "Консультант бухгалтера", N 10, октябрь 2003 г.)

- Дебиторская и кредиторская задолженность: бухгалтерские и налоговые аспекты (А.Ю. Ежова, "Финансовая газета. Региональный выпуск", N 33, август 1998 г.)

- Аудит расчетов с поставщиками и подрядчиками (Н.С. Макарова, "Аудиторские ведомости", N 4, апрель 2002 г.)

- Договоры поставки. Основания для отражения в бухгалтерском учете операций по возврату товаров поставщикам (Ю.В. Кольцов, "Аудиторские ведомости", N 6, июнь 1998 г.)