Государственная академия

управления им.

Серго Орджоникидзе

Кафедра предринимательства

Реферат

на тему:

Предпринимательский риск:

виды риска, оценка факторов и способы его минимизации.

Выполнил: студент ИФМ б/у 3-2

Дрождев

И.Ф.

Проверил: Русакова

И.А.

Москва

1995 г.

Хозяйственны риск:

истоки и сущность

существление предпринимательства в его

любом виде связано с риском, который принято называть хозяйственным, или

предпринимательским. Выясним истоки и причины такого риска и формы его

проявления для того, чтобы далее уяснить методы оценки риска и способы его

предотвращения.

В связи с развитием рыночных отношений предпринимательскую деятельность в нашей

стране приходится осуществлять в условиях нарастающей неопределенности ситуации

и изменчивости экономической среды. Значит, возникает неясность и неуверенность

в получении ожидаемого конечного результата, а следовательно, возрастает риск,

то есть опасность неудачи, непредвиденных потерь. В особенности это присуще начальным

стадиям освоения предпринимательства.

Подобная обстановка несколько необычна и непривычна для нашего хозяйственника

или просто гражданина, которому предстоит пройти тернистый путь, прежде чем он

превратится в подлинного предпринимателя.

В условиях командно-административной экономики все мы привыкли к тому, что

экономическая обстановка формируется “сверху” в приказном порядке в виде набора

правил и норм. Планы, программы,

постановления, инструкции, государственные цены, фонды, лимиты, наряды, тарифы

формировали ту экономическую систему координат и хозяйственную среду, в которой

вынуждены были действовать предприятия и люди.

Конечно, жесткая система централизованных установок и предписаний сковывала

инициативу, подавляла интерес и творческое начало. Но она вносила явную или по

крайней мере кажущуюся четкость, обеспечивала навязанный “порядок”.

Хотя и не с полной уверенностью, но можно было предвидеть объемы производства,

поставок, продаж, цены и соответственно прибыль, доходы. Словом, действовать в

заданных условиях.

Рынок есть прежде всего экономическая свобода. Над предпринимателем могут

возвышаться только закон и устанавливаемые им ограничения. Государственное

регулирование в условиях рынка сводится преимущественно к установлению норм

осуществления предпринимательской деятельности и к налоговой системе. Все

остальное определяется производителем и потребителем, их волей, а в какой-то

степени складывается случайным образом.

За экономическую свободу приходится платить. Ведь свободе одного

предпринимателя сопутствует одновременно и свобода других предпринимателей,

которые вольны покупать или не покупать его продукцию, предлагать за нее свои

цены, продавать ему по определенным ценам, диктовать свои условия сделок.

При этом естественно, что те, с кем приходится вступать в хозяйственные

отношения, стремятся прежде всего к своей выгоде, а выгода одних может стать

ущербом для других. К тому же предприниматель-конкурент вообще склонен вытеснить

своего оппонента с рынка.

Следовательно, хотим мы того или не хотим, но, осваивая предпринимательство,

нам придется иметь дело с неопределенностью и повышенным риском. Задача

подлинного предпринимателя, хозяйственника нового типа состоит не в том, чтобы

искать дело с заведомо предвидимым результатом, дело без риска.

При таком подходе в рыночной экономике можно вообще оказаться вне дела и без

дела. Надо не избегать неизбежного риска, а уметь чувствовать риск, оценивать

его степень и не переходить за допустимые пределы.

Из сказанного следует первое правило поведения предпринимателя: не избегать

риска, а предвидеть его, стремясь снизить до возможно более низкого уровня.

К сожалению, в нашей экономической науке и практике хозяйствования, по

существу, отсутствуют общепризнанные теоретические положения о хозяйственном

риске. Крайне слабо разработаны методы оценки риска применительно к тем или

иным производственным ситуациям и видам деятельности, отсутствуют распространенные

практические рекомендации о путях и способах уменьшения и предотвращения риска.

Отмечу, что теория предпринимательского риска лишь частично сложилась и в

странах со сформировавшейся рыночной экономикой. Но там имеется огромный опыт

рискового предпринимательства, сопровождаемый наглядно видимыми примерами

процветания и краха, подъема и банкротства в зависимости от умелого и неумелого

поведения, а частично и везения в реальной обстановке риска.

Значит, в рыночной среде сама жизнь, процессы производства, распределения,

обмена, потребления продукции учат правилам поведения при наличии

неопределенности и риска, поощряют за их знание и сурово наказывают за

незнание.

Отмечу, что имеются отдельные виды предпринимательской деятельности, в которых

риск поддается расчету, оценке и где методы определения степени риска

отработаны и теоретически, и практически. Это прежде всего страхование

имущества, здоровья и жизни, а также лотерейное и игорное дело.

Понятно, что в данном случае речь идет об узких, крайне специфических видах

предпринимательской деятельности. Применяемые по отношению к таким видам

деятельности методы оценки риска обычно не удается использовать в других

областях и сферах предпринимательства.

К тому же страховой риск относится преимущественным образом к объекту, вне

прямой зависимости от вида деятельности. Страховка дома, автомобиля обычно не

учитывает способов использования страхуемого объекта.

При оценке же предпринимательского риска нас прежде всего интересует не судьба

всего объекта, а мера опасности и степень потенциального ущерба в условиях

конкретной сделки м сопровождающих ее видов деятельности.

К примеру, страхуя предприятие или дом от пожара, страховое агентство

анализирует только опасность возгорания объекта и меру возникающего при этом

имущественного урона, который придется компенсировать. Соответственно

устанавливаются и страховые платежи.

Предприниматель же вынужден изучать риск, возникающий при производстве, закупке,

продаже продукции и при всех других видах деятельности предприятия. Ведь его

интересует не компенсация риска, а предотвращение ущерба, но это уже совсем

иное дело.

Нельзя сказать, что в нашей экономике руководителю вообще не приходилось рисковать.

Конечно, приходилось.

Хозяйственные

руководителя всех уровней знают, что такое производственный, сбытовой,

снабженческий риск в плановой экономике. Но это не тот или совсем не тот риск,

что в экономике рыночного типа.

В директивной экономике приходилось иметь дело с риском невыполнения

государственного плана, нарушений договорных обязательств, недопоставок

продукции и т. д. , обусловленных чаще всего несоблюдением правил и норм

хозяйственной деятельности. В рыночной экономике первостепенными элементами

риска являются непредвидимость конъюнктуры рынка,

спроса цен и поведения потребителя.

Следовательно, наши привычные знания и навыки поведения применительно к формам

хозяйственного риска, характерным для централизованно управляемой экономики,

явно недостаточны, чтобы уметь преодолевать опасности экономики рыночного типа.

К тому же приходится иметь дело с “наложением” факторов рыночного и нерыночного

типа.

Это и предопределило суть дальнейшего изложения материала, его концентрацию на

основах методики оценки хозяйственного риска, главным образом производственного

предпринимательства, отдельные положения которой относятся к любому

предпринимательскому риску вне зависимости от того, кто является субъектом

предпринимательской деятельности.

Однако сначала сформулируем и уточним терминологическую базу теории

предпринимательского риска. Это необходимо вследствие того, что используемые в

быту в даже в бизнесе и менеджменте понятия, относящиеся к рисковому

предпринимательству, весьма часто расплывчаты и нечетки.

Прежде всего определим исходное, базисное понятие “риск”, имея в виду, что это

угроза, опасность возникновения ущерба в самом широком смысле слова.

Под хозяйственным (предпринимательским) будем понимать риск, возникающий при

любых видах деятельности, связанных с производством продукции, товаров, услуг,

их реализацией, товарно-денежными, и финансовыми операциями, коммерцией,

осуществлением социально-экономических и научно-технических проектов.

В рассматриваемых видах деятельности приходится иметь дела с использованием и

обращением материальных, трудовых, финансовых, информационных

(интеллектуальных) ресурсов, так что риск связан с угрозой полной или частичной

потери этих ресурсов.

В итоге предпринимательский риск характеризуется как опасность потенциально

возможной, вероятной потери ресурсов или недополучения

доходов по сравнению с вариантом, рассчитанным на рациональное использование

ресурсов в данном виде предпринимательской деятельности.

Иначе говоря, риск есть угроза того, что предприниматель понесет потери в виде

дополнительных расходов сверх предусмотренных прогнозом, программой его

действий, либо получит доходы ниже тех, на которые он рассчитывал.

Подчеркну еще раз: при установлении предпринимательского риска надо различать

понятия “расход”, “убытки”, “потери”. Любая предпринимательская деятельность

неизбежно связана с расходами, тогда как убытки имеют место при неблагоприятном

стечении обстоятельств, просчетах и представляют дополнительные расходы сверх

намеченных.

Сказанное выше характеризует категорию “риск” с качественной стороны, но

создает основу для перевода понятия “предпринимательский риск” в

количественное. Действительно, если риск - это опасность потери ресурсов или

дохода, то существует его количественная мера, определяемая абсолютным или

относительным уровнем потерь.

В абсолютном выражении риск может определяться величиной возможных потерь в

материально-вещественном (физическом) или стоимостном (денежном) выражении,

если только ущерб поддается такому измерению.

В относительном выражении риск определяется как величина возможных потерь,

отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо

имущественное состояние предпринимателя, либо общие затраты ресурсов на данный

вид предпринимательской деятельности, либо ожидаемый доход (прибыль) от

предпринимательства.

Применительно к предприятию в качестве базы для определения относительной

величины риска целесообразно брать стоимость основных фондов и оборотных

средств предприятия или намеченные суммарные затраты на данный вид

предпринимательской деятельности, имея в виду как текущие затраты, так и

капиталовложения, или расчетный доход (прибыль).

Выбор той или иной базы не имеет принципиального значения, но следует

предпочесть показатель, определяемый с высокой степенью достоверности.

В дальнейшем базовые показатели, используемые для сравнения, будем называть

расчетными, или ожидаемыми, показателями прибыли, затрат, выручки. Значения

этих показателей, как уже известно, определяются при разработке бизнес-плана, в

процессе технико-экономического обоснования предпринимательского проекта,

сделки.

Соответственно потерями будем считать снижение прибыли, дохода в сравнении с

ожидаемыми величинами. Предпринимательские потери - это в первую очередь

случайное снижение предпринимательской прибыли.

Именно величина таких потерь и характеризует степень риска. Значит, анализ риска

связан прежде всего с изучением потерь.

Виды потерь и риска

Как следует из предыдущего изложения, центральное место в оценке

предпринимательского риска занимают анализ и прогнозирование возможных потерь

ресурсов при осуществлении предпринимательской деятельности.

Напоминаю еще раз, что имеется в виду не расход ресурсов, объективно

обусловленный характером и масштабом предпринимательских действий, а случайные,

непредвиденные, но потенциально возможные потери, возникающие вследствие отклонения

реального хода предпринимательства от задуманного сценария.

Чтобы оценить вероятность тех или иных потерь, обусловленных развитием событий

по непредвиденному варианту, следует прежде всего знать все виды потерь,

связанных с предпринимательством, и уметь заранее исчислить их или измерить как

вероятные прогнозные величины. При этом естественно желание оценить каждый из

видов потерь в количественном измерении и уметь свести их воедино, что, к

сожалению, далеко не всегда удается сделать.

Говоря об исчислении вероятных потерь в процессе их прогнозирования, надо иметь

в виду одно важное обстоятельство. Случайное развитие событий, оказывающее

влияние на ход и результаты предпринимательства, способно приводить не только к

потерям в виде повышенных затрат ресурсов и снижения конечного результата. Одно

и то же случайное событие может вызвать увеличение затрат одного вида ресурсов

и снижение затрат другого вида, т. е. наряду с повышенными затратами одних

ресурсов может наблюдаться экономия других.

Так что, если случайное событие оказывает двойное воздействие на конечные

результаты предпринимательства, имеет неблагоприятные и благоприятные

последствия, при оценке риска надо в равной степени учитывать и те и другие.

Иначе говоря, при определении суммарных возможных потерь следует вычитать из

расчетных потерь сопровождающий их выигрыш.

Потери, которые могут быть в предпринимательской деятельности, целесообразно

разделять на материальные, трудовые, финансовые, потери времени, специальные

виды потерь.

Материальные виды потерь проявляются в непредусмотренных предпринимательским

проектом дополнительных затратах или прямых потерях оборудования, имущества,

продукции, сырья, энергии и т. д. По отношению к каждому отдельному из

перечисленных видов потерь применимы свои единицы измерения.

Наиболее естественно измерять материальные потери в тех же единицах, в которых

измеряется количество данного вида материальных ресурсов, т. е. в физических

единицах веса, объема, площади и др.

Однако свести воедино потери, измеряемые в разных единицах, и выразить их одной

величиной не представляется возможным. Нельзя складывать килограммы и метры.

Поэтому практически неизбежно исчисление потерь в стоимостном выражении, в денежных

единицах. Для этого потери в физическом измерении переводятся в стоимостное

измерение путем умножения на цену единицы соответствующего материального

ресурса.

Для достаточно значительного количества материальных ресурсов, стоимость

которых заранее известна, потери сразу можно оценивать в денежном выражений.

Имея оценку вероятных потерь по каждому из отдельных видов материальных

ресурсов в стоимостном выражении, можно свести их воедино, соблюдая при этом

правила действий со случайными величинами и их вероятностями.

Трудовые потери представляют потери рабочего времени, вызванные случайными,

непредвиденными обстоятельствами. В непосредственном измерении трудовые потери

выражаются в человеко-часах, человеко-днях или просто часах рабочего времени.

Перевод трудовых потерь в стоимостное, денежное выражение осуществляется путем

умножения трудочасов на стоимость (цену) одного часа.

Финансовые потери - это прямой денежный ущерб, связанный с непредусмотренными

платежами, выплатой штрафов, уплатой дополнительных налогов, потерей денежных

средств и ценных бумаг. Кроме того, финансовые потери могут быть при недополучении или неполучении денег из предусмотренных

источников, при невозврате долгов, неоплате

покупателем поставленной ему продукции, уменьшении выручки вследствие снижения

цен на реализуемые продукцию и услуги.

Особые виды денежного ущерба связаны с инфляцией, изменением валютного курса

рубля, дополнительным к узаконенному изъятием средств предприятий в

государственный (республиканский, местный) бюджет.

Наряду с окончательными, безвозвратными могут быть и временные финансовые

потери, обусловленные замораживанием счетов, несвоевременной выдачей средств,

отсрочкой выплаты долгов.

Потери времени существуют тогда, когда процесс предпринимательской деятельности

идет медленнее, чем было намечено. Прямая оценка таких потерь осуществляется в

часах, днях, неделях, месяцах запаздывания в получении намеченного результата.

Чтобы перевести оценку потерь времени в стоимостное измерение, необходимо

установить, к каким потерям дохода, прибыли от предпринимательства способны

приводить случайные потери времени.

Специальные виды потерь проявляются в виде нанесения ущерба здоровью и жизни

людей, окружающей среде, престижу предпринимателя, а также вследствие других

неблагоприятных социальных и морально-психологических последствий. Чаще всего

специальные виды потерь крайне трудно определить в количественном, тем более в

стоимостном выражении.

Естественно, что для каждого из видов потерь исходную оценку возможности их

возникновения и величины следует производить за определенное время,

охватывающее месяц, год, срок осуществления предпринимательства.

При проведении комплексного анализа вероятных потерь для оценки риска важно не

только установить все источники риска, но и выявить, какие источники

превалируют.

Анализируя перечисленные выше виды потерь, необходимо разделить вероятные

потери на определяющие и побочные, исходя из самой общей оценки их величины.

При определении предпринимательского риска побочные потери могут быть исключены

в количественной оценке уровня риска. Если в числе рассматриваемых потерь

выделяется один вид, который либо по величине, либо но вероятности

возникновения заведомо подавляет остальные, то при количественной оценке уровня

риска в расчет можно принимать только этот вид потерь.

Предположим, что в результате предварительного анализа удалось

"отфильтровать" наиболее весомые по величине и вероятности

возникновения виды потерь. Далее надлежит вычленить случайные составляющие

потерь и отделить их от систематически повторяющихся.

В принципе надо учитывать только случайные потери, не поддающиеся прямому

расчету, непосредственному прогнозированию и потому не учтенные в

предпринимательском проекте. Если потери можно заранее предвидеть, то они

должны рассматриваться не как потери, а как неизбежные расходы и включаться в

расчетную калькуляцию.

Так, предвидимое движение цен, налогов, их изменение в ходе осуществления

хозяйственной деятельности предприниматель обязан учесть в бизнес-плане.

Только

в силу несовершенства используемых методов расчета предпринимательской

деятельности или недостаточно глубокой проработки предпринимателем бизнес-плана

систематические ошибки могут рассматриваться как потери в том смысле, что они

способны изменить ожидаемый результат в худшую сторону.

Следовательно, прежде чем оценивать риск, обусловленный действием сугубо

случайных факторов, крайне желательно отделить систематическую составляющую

потери от случайных. Это необходимо и с позиций математической корректности,

так как процедуры действий со случайными величинами существенно отличаются от

процедур действий с детерминированными величинами.

Рассмотрим теперь несколько детальнее структуру потерь в зависимости от вида

предпринимательской деятельности, т. е, производственного, коммерческого и

финансового предпринимательства. При этом выделим наиболее важные факторы,

порождающие риск, и укажем, каковы их основные проявления. Знание факторов

риска позволяет принимать заблаговременные меры, ослабляющие их действие.

Прежде чем перейти к анализу проявлений случайных потерь в производственном,

коммерческом, финансовом предпринимательстве, укажем на некоторые специфические

источники потерь и влияющие на них факторы.

К ним следует отнести потери от воздействия непредвиденных политических

факторов. Такие потери порождают политический риск. Он проявляется в форме неожиданного,

обусловленного политическими соображениями и событиями изменения условий

хозяйственной деятельности, создающими неблагоприятный для предпринимателя фон

и тем самым способными привести к повышенным затратам ресурсов и потере

прибыли.

Типичные источники такого риска - увеличение налоговых ставок, введение

принудительных отчислений, изменение договорных условий, трансформация форм и

отношений собственности, отчуждение имущества и денежных средств по

политическим мотивам. Величину возможных потерь и определяемую ими степень

риска в этом случае очень трудно предвидеть.

Довольно близки по непредвидимости потери,

обусловленные стихийными бедствиями, а также воровством и рэкетом.

Весьма специфичны возможные потери, вызванные несовершенством методологии и

некомпетентностью лиц, формирующих бизнес-план и осуществляющих расчет прибыли

и дохода. Если в результате действия этих факторов величины ожидаемых значений

прибыли и дохода от предпринимательского проекта будут завышены, а реально

полученные результаты окажутся ниже, то разница поневоле воспринимается как

потери.

Хотя в действительности если бы номинальные значения прибыли (дохода) были

определены корректно, то угроза таких условных потерь могла бы и не

учитываться. Но когда завышение расчетной прибыли произошло, то ее “недобор”

заведомо будет считаться ущербом, и риск подобных потерь существует.

Особое место занимают потери предпринимателя, обусловленные недобросовестностью

или несостоятельностью компаньонов. Риск оказаться обманутым в сделке или

столкнуться с неплатежеспособностью должника, невозвратностью долга, к

сожалению, достаточно реален.

Теперь рассмотрим более тривиальные ситуации угрозы потерь и риска

применительно к указанным видам предпринимательства. Подчеркнем снова:

полностью избежать риска практически невозможно, но, зная, что порождает

потери, предприниматель способен снизить их угрозу, уменьшая действие

неблагоприятного фактора.

Итак, охарактеризуем потери, потенциальная возможность которых порождает

предпринимательский риск.

А.

Потери в производственном предпринимательстве

1. Снижение намеченных объемов производства и реализации продукции вследствие

уменьшения производительности труда, простоя оборудования или недоиспользования

производственных мощностей, потерь рабочего времени, отсутствия необходимого

количества исходных материалов, повышенного процента брака ведет к недополучению запланированной выручки. Вероятные потери DD в

этом случае в стоимостном выражении определяются по формуле

DD= DОхЦ ,

где

DО -

вероятное суммарное уменьшение объема выпуска продукции;

Ц - цена реализации единицы

объема продукции.

2. Снижение цен, по которым намечается реализовать продукцию, в связи с

недостаточным качеством, неблагоприятным изменением рыночной конъюнктуры,

падением спроса, ценовой инфляцией приводит к вероятным потерям, определяемым

по формуле

DD= DЦхО ,

где

DЦ -

вероятное уменьшение цены единицы объема продукции;

О - общий объем намеченной к

выпуску и реализации продукции.

3. Повышенные материальные затраты, обусловленные перерасходом материалов,

сырья, топлива, энергии, ведут к потерям, определяемым зависимостью

DD=DM1xЦ1+DМ2хЦ2+...

, где

DM -

вероятный перерасход материального ресурса;

Ц - цена единицы ресурса.

4. Другие повышенные издержки, которые могут быть вследствие высоких

транспортных расходов, торговых издержек, накладных и других побочных расходов.

5. Перерасход намеченной величины фонда оплаты труда вследствие превышения

расчетной численности либо вследствие выплаты более высокого, чем

запланировано, уровня заработной платы отдельным работникам.

6. Уплата повышенных отчислений и налогов, если в процессе осуществления

бизнес-плана ставки отчислений и налогов изменятся в неблагоприятную для

предпринимателя сторону.

7. Не следует упускать из виду и возможности потерь в виде штрафов,

естественной убыли, а также обусловленных стихийными бедствиями, хотя учесть

такие потери расчетным образом не представляется возможным.

Б.

Потери в коммерческом предпринимательстве

1. Неблагоприятное изменение (повышение) закупочной цены товара в процессе

осуществления предпринимательского проекта и не блокированное условиями

договора о закупке приводит к вероятным потерям (DD), определяемым по формуле

DD=Ох DЦ, где

О- объем закупок товара е физическом измерении;

DЦ -

вероятное повышение закупочной цены.

2. Непредвиденное снижение объема закупки в сравнении с намеченным вызывает

уменьшение объема реализации, т. е. масштаба всей операции. Потеря прибыли

(дохода) исчисляется как произведение снижения объема закупки на величину

прибыли (дохода), приходящейся на единицу объема реализации товара.

Следует учитывать, что уменьшение объема закупки и реализации может

сопровождаться снижением расходов, ибо, кроме так называемых условно-постоянных

расходов, существуют затраты, пропорциональные объему операции.

3. Потери товара в процессе обращения (транспортировки, хранения) или потери качества,

потребительской ценности товара, приводящие к снижению его стоимости. Уровень

такого ущерба устанавливается как произведение количества утерянного товара на

закупочную цену или произведение испорченного количества товара на снижение

отпускной цены.

4. Увеличение издержек обращения по сравнению с намеченными приводит к

адекватному снижению дохода, прибыли. Среди возможных причин повышения издержек

могут быть непредвиденные пошлины, отчисления, штрафы, дополнительные расходы.

5. Снижение цены, по которой реализуется товар, по сравнению с проектной

вызывает потери в размере объема реализации, умноженного на уменьшение цены.

6. Снижение объема реализации, обусловленное непредсказуемым падением спроса

или потребности в товаре, вытеснением его конкурирующими товарами,

ограничениями на продажу, способно вызвать потери дохода и прибыли, измеряемые

произведением объема непроданной продукции на отпускную цену.

В.

Потери в финансовом предпринимательстве

Как уже отмечалось, финансовое предпринимательство, по сути, это то же

коммерческое предпринимательство, но товаром здесь являются деньги, ценные

бумаги, валюта. Следовательно, потери, в целом характерные для коммерческого

предпринимательства, присущи и финансовому предпринимательству.

И все же при оценке финансового риска необходимо учитывать такие специфические

факторы, как неплатежеспособность одного из агентов финансовой сделки,

изменение курса денег, валюты, ценных бумаг, ограничения на валютно-денежные операции,

возможные изъятия определенной части финансовых ресурсов в процессе

осуществления предпринимательской деятельности.

Показатели риска и методы его оценки

Несомненно, что риск есть вероятностная категория, и в этом смысле наиболее

обоснованно с научных позиций характеризовать и измерить его как вероятность

возникновения определенного уровня потерь.

Строго говоря, при всесторонней оценке риска следовало бы устанавливать для

каждого абсолютного или относительного значения величины возможных потерь

соответствующую вероятность возникновения такой величины.

Рис.

1. Схема зон риска

Построение кривой вероятностей (или таблицы) призвано быть исходной стадией

оценки риска. Но применительно к предпринимательству это чаще всего чрезвычайно

сложная задача. Поэтому практически приходится ограничиваться упрощенными

подходами, оценивая риск по одному или нескольким, показателям, представляющим

обобщенные характеристики, наиболее важные для суждения о приемлемости риска.

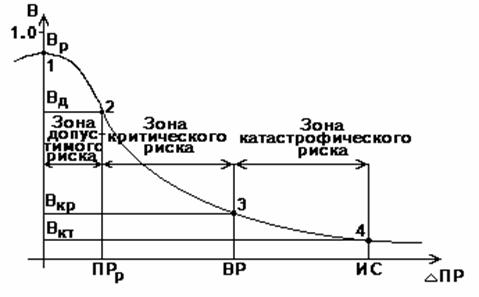

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим

определенные области или зоны риска в зависимости от величины потерь (рис. 1).

Область, в которой потери не ожидаются, назовем безрисковой

зоной, ей соответствуют нулевые потери или отрицательные (превышение

прибыли).

Под зоной допустимого риска будем понимать область, в пределах которой

данный вид предпринимательской деятельности сохраняет свою экономическую

целесообразность, т. е. потери имеют место, но они меньше ожидаемой прибыли.

Граница зоны допустимого риска соответствует уровню потерь, равному расчетной

прибыли от предпринимательской деятельности.

Следующую более опасную область будем называть зоной критического риска.

Это область, характеризуемая возможностью потерь, превышающих величину

ожидаемой прибыли, вплоть до величины полной расчетной выручки от

предпринимательства, представляющей сумму затрат и прибыли.

Иначе говоря, зона критического риска характеризуется опасностью потерь,

которые заведомо превышают ожидаемую прибыль и в максимуме могут привести к

невозмещаемой потере всех средств, вложенных предпринимателем в дело. В

последнем случае предприниматель не только не получает от сделки никакого

дохода, но несет убытки в сумме всех бесплодных затрат.

Кроме критического, целесообразно рассмотреть еще более устрашающий

катастрофический риск. Зона катастрофического риска представляет область

потерь, которые по своей величине превосходят критический уровень и в максимуме

могут достигать величины, равной имущественному состоянию предпринимателя.

Катастрофический риск способен привести к краху, банкротству предприятия, его

закрытию и распродаже имущества.

К категории катастрофического следует относить вне зависимости от

имущественного или денежного ущерба риск, связанный с прямой опасностью для

жизни людей или возникновением экологических катастроф.

Наиболее полное представление о риске дает так называемая кривая распределения

вероятностей потери или графическое изображение зависимости вероятности потерь

от их уровня, показывающее, насколько вероятно возникновение тех или иных

потерь.

Чтобы установить вид типичной кривой вероятности потерь, рассмотрим прибыль как

случайную величину и построим вначале кривую распределения вероятностей

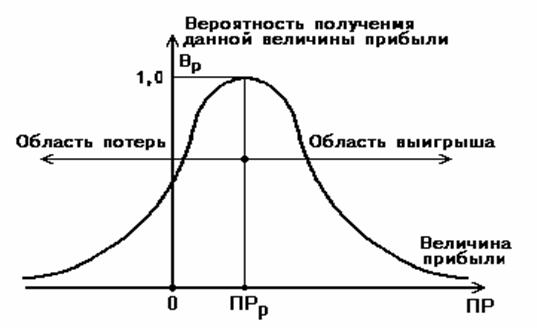

получения определенного уровня прибыли (рис. 2).

При построении кривой распределения вероятностей получения прибыли приняты следующие

предположения.

1. Наиболее вероятно получение прибыли, равной расчетной величине - ПРр. Вероятность (Вр)

получения такой прибыли максимальна, соответственно значение ПРр можно считать математическим

ожиданием прибыли.

Вероятность получения прибыли, большей или меньшей по сравнению с расчетной,

тем ниже, чем больше такая прибыль отличается от расчетной, т. е. значения

вероятностей отклонения от расчетной прибыли монотонно убывают при росте

отклонений.

2. Потерями прибыли (DПР) считается ее уменьшение в

сравнении с расчетной величиной ПРр. Если

реальная прибыль равна ПР, то

DПР=ПРр-ПР .

Рис. 2. Типичная кривая вероятностей

получения определенного уровня прибыли

3. Вероятность исключительно больших (теоретически бесконечных) потерь

практически равна нулю, так как потери заведомо имеют верхний предел (исключая

потери, которые не представляется возможным оценить количественно).

Конечно принятые допущения в какой-то степени спорны, ибо они действительно

могут не соблюдаться для всех видов риска. Но, в общем, они верно отражают

общие закономерности изменения предпринимательского риска и базируются на

гипотезе, что прибыль как случайная величина подчинена нормальному или близкому

к нормальному закону распределения.

Исходя из кривой вероятностей получения прибыли, построим кривую распределения

вероятностей возможных потерь прибыли, которую, собственно, и следует называть

кривой риска. Фактически это та же кривая, но построенная в другой системе

координат (рис. 3).

Рис. 3. Типичная кривая распределения

вероятностей возникновения определенного уровня потерь прибыли

Выделим

на изображенной кривой распределения вероятностей потерь прибыли (дохода) ряд

характерных точек.

П е р в а я т о ч к а (DПР=0

и В=Вр) определяет вероятность нулевых

потерь прибыли. В соответствии с принятыми допущениями вероятность нулевых

потерь максимальна, хотя, конечно, меньше единицы.

В т о р а я т о ч к а (DПР=ПРр и В=Вд)

характеризуется величиной возможных потерь, равной ожидаемой прибыли, т. е.

полной потерей прибыли, вероятность которой равна .

Точки 1 и 2 являются граничными, определяющими положение зоны допустимого

риска.

Т р е т ь я т о

ч к а (DПР=ВР и В=Вкр)

соответствует величине потерь, равных расчетной выручке ВР. Вероятность таких

потерь равна Вкр.

Точки 2 и 3 определяют границы зоны критического риска.

Ч е т в е р т а я т о ч к а (DПР=ИС

и В=Вкт) характеризуется потерями, равными

имущественному (ИС) состоянию предпринимателя, вероятность которых равна Вкт.

Между точками 3 и 4 находится зона катастрофического риска.

Потери, превышающие имущественное состояние предпринимателя, не

рассматриваются, так как их невозможно взыскать.

Вероятности определенных уровней потерь являются важными показателями,

позволяющими высказывать суждение об ожидаемом риске и его приемлемости,

поэтому построенную кривую можно назвать кривой риска.

Например, если вероятность катастрофической потери выражается показателем,

свидетельствующим об ощутимой угрозе потери всего состояния (например, при его

значении, равном 0,2), то здравомыслящий осторожный предприниматель заведомо

откажется от такого дела и не пойдет на подобный риск.

Таким образом, если при оценке риска предпринимательской деятельности удается

построить не всю кривую вероятностей риска, а только установить четыре

характерные точки (наиболее вероятный уровень риска и вероятности допустимой,

критической и катастрофической потери), то задачу такой оценки можно считать

успешно решенной.

Значения этих показателей в принципе достаточно, чтобы в подавляющем

большинстве случаев идти на обоснованный риск.

Отмечу, что предпринимателю, оценивающему риск, больше свойствен не точечный, а

интервальный подход. Ему важно знать не только, что вероятность потерять 1000

руб. в намечаемой сделке составляет, скажем, 0,1 или 10%. Он будет также

интересоваться, насколько вероятно потерять сумму, лежащую в определенных

пределах (в интервале, например, от 1000 до 1500 руб. ).

Наличие кривой вероятности потери позволяет ответить на такой вопрос путем

нахождения среднего значения вероятности в заданном интервале потерь.

Вполне возможно и другое проявление интервального подхода в форме “полуинтервального”, весьма характерного именно для

предпринимательского риска.

В процессе принятия предпринимателем решений о допустимости и целесообразности

риска ему важно представлять не столько вероятность определенного уровня

потерь, сколько вероятность того, что потери не превысят некоторого уровня. По

логике именно это и есть основной показатель риска.

Вероятность того, что потери не превысят определенного уровня, есть показатель

надежности, уверенности. Очевидно, что показатели риска и надежности

предпринимательского дела тесно связаны между собой.

Предположим, предпринимателю удалось установить, что вероятность потерять 10000

руб. равна 0,1%, т. е. относительно невелика, и он готов к такому риску.

Принципиально важно здесь то, что предприниматель опасается потерять не именно,

не ровно 10000 руб. Он готов идти на любую меньшую потерю и никак не готов

согласиться на большую. Это естественная закономерная психология поведения

предпринимателя в условиях риска.

Знание показателей риска - Вр, Вд, Вкр, Вкт - позволяет выработать суждение и принять

решение об осуществлении предпринимательства. Но для такого решения

недостаточно оценить значения показателей (вероятностей) допустимого,

критического и катастрофического риска. Надо еще установить или принять

предельные величины этих показателей, выше которых они не должны подниматься,

чтобы не попасть в зону чрезмерного, неприемлемого риска.

Обозначим предельные значения вероятностей возникновения допустимого,

критического и катастрофического риска соответственно Кд, Ккр, Ккт.

Величины этих показателей в принципе должна устанавливать и рекомендовать

прикладная теория предпринимательского риска, но и сам предприниматель вправе

назначить свои собственные предельные уровни риска, которые он не намерен

превышать.

По моему мнению, можно ориентироваться на следующие предельные значения

показателей риска Кд=0,1; Ккр=О,01, Ккт=0,001,

т. е. соответственно 10, 1 и 0,1%. Это означает, что не следует идти на

предпринимательскую сделку, если в 10 случаях из ста можно потерять всю

прибыль, в одном случае из ста потерять выручку и хотя бы в одном случае из

тысячи потерять имущество.

В итоге, имея значения трех показателей риска и критериев предельного риска,

сформулируем самые общие условия приемлемости анализируемого вида

предпринимательства:

А. Показатель допустимого риска не должен превышать предельного значения (Вд<Кд).

Б. Показатель критического риска должен быть меньше предельной величины (Вкр<Ккр).

В. Показатель катастрофического риска не должен быть выше предельного уровня (Вкт<Ккт).

Следовательно, главное в оценке хозяйственного риска состоит в искусстве

построения кривой вероятностей возможных потерь или хотя бы определении зон и

показателей допустимого, критического и катастрофического риска.

Рассмотрим теперь способы, которые могут быть применены для построения кривых

вероятностей возникновения потерь.

В числе прикладных способов построения кривой риска выделим статистический,

экспертный, расчетно-аналитический.

Статистический способ состоит в том, что изучается статистика потерь,

имевших место в аналогичных видах предпринимательской деятельности,

устанавливается частота появления определенных уровней потерь.

Если статистический массив достаточно представителен, то частоту возникновения

данного уровня потерь можно в первом приближении приравнять к вероятности их

возникновения и на этой основе построить кривую вероятностей потерь, которая и

есть искомая кривая риска.

Отмечу одно важное обстоятельство. Определяя частоту возникновения некоторого

уровня потерь путем деления числа соответствующих случаев на их общее число,

следует включать в общее число случаев и те предпринимательские сделки, в

которых потерь не было, а был выигрыш, т. е. превышение расчетной прибыли.

Иначе показатели вероятностей потерь и угрозы риска окажутся завышенными.

Экспертный способ, известный под названием метода экспертных оценок,

применительно к предпринимательскому риску может быть реализован путем

обработки мнений опытных предпринимателей или специалистов.

Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения

определенных уровней потерь, по которым затем можно было бы найти средние

значения экспертных оценок и с их помощью построить кривую распределения

вероятностей.

Можно даже ограничиться получением экспертных оценок вероятностей возникновения

определенного уровня потерь в четырех характерных точках. Иными словами, надо

установить экспертным образом показатели наиболее возможных допустимых,

критических и катастрофических потерь, имея в виду как их уровни, так и

вероятности.

По этим четырем характерным точкам несложно воспроизвести ориентировочно всю

кривую распределения вероятностей потерь. Конечно, при небольшом массиве

экспертных оценок график частот недостаточно представителен, а кривую

вероятностей, исходя из такого графика, можно построить лишь сугубо

приближенным образом. Но все же определенное представление о риске и

характеризующих его показателях будет, а это уже намного больше, чем не знать

ничего.

Расчетно-аналитический способ построения кривой распределения

вероятностей потерь и оценки на этой основе показателей предпринимательского

риска базируется на теоретических представлениях. К сожалению, как уже

отмечалось, прикладная теория риска хорошо разработана только применительно к

страховому и игровому риску.

Элементы теории игр в принципе применимы ко всем видам предпринимательского

риска, но прикладные математические методы оценочных расчетов

производственного, коммерческого, финансового риска на основе теории игр пока

не созданы.

И все же можно, например, исходить из гипотезы, что имеет место закон

распределения потерь. Однако и в этом случае предстоит решить непростую задачу

построения кривой риска.

В

заключение еще раз можно отметить, что методы анализа и оценки

предпринимательского риска во многом еще надлежит разрабатывать, создавать.

Содержание:

Хозяйственный риск: истоки и

сущность...............................................................................................

Виды потерь и

риска.................................................................................................................................................

А. Потери

в производственном предпринимательстве.............................................................

Б.

Потери в коммерческом предпринимательстве.......................................................................

В.

Потери в финансовом предпринимательстве.............................................................................

Показатели риска и методы его

оценки...................................................................................................

Список использованной литературы:

1. Гражданский Кодекс Российской Федерации, часть

первая

2. Котлер Ф.

Основы маркетинга. М: Прогресс, 1992

3. Липсиц И.В.

Бизнес-план - основа успеха. М: Машиностроение, 1993

4. Мескон М.Х.,

Альберт М., Хедоури Ф. Основы медеджмента.

М: Дело, 1992

5. Черников Г.П.

Предприниматель-кто он? М: Международные отношения,

1992

6. Хойер В.

Как делать бизнес в Европе. М: Прогресс, 1992

7. Хоскинг А.

Курс предпринимательства. М: 1993

8. Хизрич Р., Питерс М. Предпринимательство, или как завести собственное

дело и добиться успеха. М: 1991

Глава 5. Предпринимательский риск

5.1. Сущность предпринимательского риска

Законодательно установлено, что

предпринимательская деятельность является рисковой, т.е. действия участников

предпринимательства в условиях сложившихся рыночных отношений, конкуренции,

функционирования всей системы экономических законов не могут быть с полной

определенностью рассчитаны и осуществлены. Многие решения в предпринимательской

деятельности приходится принимать в условиях неопределенности, когда необходимо

выбирать направление действий из нескольких возможных вариантов, осуществление

которых сложно предсказать (рассчитать, как говорится, на все сто процентов).

Риск присущ любой сфере человеческой

деятельности, что связано со множеством условий и факторов, влияющих на

положительный исход принимаемых людьми решений. Исторический опыт показывает,

что риск недополучения намеченных результатов

особенно стал проявляться при всеобщности товарно-денежных отношений,

конкуренции участников хозяйственного оборота.

Опыт развития всех стран показывает, что

игнорирование или недооценка хозяйственного риска при разработке тактики и

стратегии экономической политики, принятии конкретных решений неизбежно

сдерживает развитие общества, научно-технического прогресса, обрекает

экономическую систему на застой. Возникновение интереса к проявлению риска в

хозяйственной деятельности связано с проведением в России экономической

реформы. Хозяйственная среда становится все более рыночной, вносит в

предпринимательскую деятельность дополнительные элементы неопределенности,

расширяет зоны рисковых ситуаций. В этих условиях возникают неясность и

неуверенность в получении ожидаемого конечного результата, а следовательно,

возрастает и степень предпринимательского риска.

Экономические преобразования, происходящие

в России, характеризуются ростом числа предпринимательских структур, созданием

ряда новых рыночных инструментов. В связи с процессами демонополизации и приватизации

государство правомерно отказалось от роли единоличного носителя риска,

переложив всю ответственность на предпринимательские структуры. Однако большое

число предпринимателей открывают свое дело при самых неблагоприятных условиях.

Нарастающий кризис экономики России является одной из причин усиления

предпринимательского риска, что приводит к увеличению числа убыточных

предприятий.

Значительный рост числа убыточных

предприятий позволяет сделать вывод о том, что не учитывать фактор риска в

предпринимательской деятельности нельзя, без этого сложным является получение

адекватных реальным условиям результатов деятельности. Создать эффективный

механизм функционирования предприятия на основе концепции безрискового

хозяйствования невозможно.

Риск составляет объективно неизбежный

элемент принятия любого хозяйственного решения в силу того, что

неопределенность - неизбежная характеристика условий хозяйствования. В

экономической литературе часто не делается различий между понятиями

"риск" и "неопределенность". Их следует разграничивать. В

действительности первое характеризует такую ситуацию, когда наступление

неизвестных событий весьма вероятно и может быть оценено количественно, а

второе - когда вероятность наступления таких событий оценить заранее

невозможно. В реальной ситуации решение, принимаемое предпринимателем, почти

всегда сопряжено с риском, который обусловлен наличием ряда непредвиденных

факторов неопределенности.

Следует заметить, что предприниматель

вправе частично переложить риск на других субъектов экономики, но полностью

избежать его он не может. Справедливо считается: кто не рискует, тот не

выигрывает. Иными словами, для получения экономической прибыли предприниматель

должен осознанно пойти на принятие рискового решения.

Можно с уверенностью сказать: неопределенность

и риск в предпринимательской деятельности играют очень важную роль, заключая в

себе противоречие между планируемым и действительным, т.е. источник развития

предпринимательской деятельности. Предпринимательский риск имеет объективную

основу из-за неопределенности внешней среды по отношению к фирме. Внешняя среда

включает в себя объективные экономические, социальные и политические условия, в

рамках которых фирма осуществляет свою деятельность и к динамике которых она

вынуждена приспосабливаться. Неопределенность ситуации предопределяется тем,

что она зависит от множества переменных, контрагентов и лиц, поведение которых

не всегда можно предсказать с приемлемой точностью. Сказывается также и

отсутствие четкости в определении целей, критериев и показателей их оценки

(сдвиги в общественных потребностях и потребительском спросе, появление

технических и технологических новшеств, изменение конъюнктуры рынка,

непредсказуемые природные явления).

Предпринимательство всегда сопряжено с

неопределенностью экономической конъюнктуры, которая вытекает из непостоянства

спроса-предложения на товары, деньги, факторы производства, из многовариантности сфер приложения капиталов и разнообразия

критериев предпочтительности инвестирования средств, из ограниченности знаний

об областях бизнеса и коммерции и многих других обстоятельств.

Экономическое поведение предпринимателя

при рыночных отношениях основано на выбираемой, на свой риск реализуемой

индивидуальной программе предпринимательской деятельности в рамках возможностей,

которые вытекают из законодательных актов. Каждый участник рыночных отношений

изначально лишен заранее известных, однозначно заданных параметров, гарантий

успеха: обеспеченной доли участия в рынке, доступа к производственным ресурсам

по фиксированным ценам, устойчивости покупательной способности денежных единиц,

неизменности норм и нормативов и других инструментов экономического управления.

Наличие предпринимательского риска - это,

по сути дела, оборотная сторона экономической свободы, своеобразная плата за

нее. Свободе одного предпринимателя сопутствует одновременно и свобода других

предпринимателей, следовательно, по мере развития рыночных отношений в нашей

стране будут возрастать неопределенность и предпринимательский риск.

Устранить неопределенность будущего в

предпринимательской деятельности невозможно, так как она является элементом

объективной действительности. Риск присущ предпринимательству и является

неотъемлемой частью его экономической жизни. До сих пор мы обращали внимание

только на объективную сторону предпринимательского риска. Действительно, риск

связан с реальными процессами в экономике. Объективность риска связана с

наличием факторов, существование которых в конечном счете не зависит от

действия предпринимателей.

Восприятие риска зависит от каждого

конкретного человека с его характером, складом ума, психологическими

особенностями, уровнем знаний в области его деятельности. Для одного

предпринимателя данная величина риска является приемлемой, тогда как для

другого - неприемлемой.

В настоящее время можно выделить две формы

предпринимательства. В первую очередь, это коммерческие организации, основанные

на старых хозяйственных связях. В ситуации неопределенности такие

предприниматели стараются избегать риска, пытаясь приспосабливаться к изменяющимся

условиям хозяйствования. Вторая форма - это вновь созданные предпринимательские

структуры, характеризующиеся развитыми горизонтальными связями, широкой

специализацией. Такие предприниматели готовы рисковать, в рисковой ситуации они

маневрируют ресурсами, способны очень быстро находить новых партнеров.

5.2. Классификация предпринимательских

рисков

Сложность классификации

предпринимательских рисков заключается в их многообразии. С риском

предпринимательские фирмы сталкиваются всегда при решении как текущих, так и

долгосрочных задач. Существуют определенные виды рисков, действию которых

подвержены все без исключения предпринимательские организации, но наряду с

общими есть специфические виды риска, характерные для определенных видов

деятельности: так, банковские риски отличаются от рисков в страховой

деятельности, а последние, в свою очередь, от рисков в производственном

предпринимательстве.

Видовое разнообразие рисков очень велико -

от пожаров и стихийных бедствий до межнациональных конфликтов, изменений в

законодательстве, регулирующем предпринимательскую деятельность, и инфляционных

колебаний.

С риском предприниматель сталкивается на

разных этапах своей деятельности, и, естественно, причин возникновения

конкретной рисковой ситуации может быть очень много. Обычно под причиной

возникновения подразумевается какое-то условие, вызывающее неопределенность

исхода ситуации. Для риска такими источниками являются: непосредственно

хозяйственная деятельность, деятельность самого предпринимателя, недостаток

информации о состоянии внешней среды, оказывающей влияние на результат

предпринимательской деятельности. Исходя из этого, следует различать:

- риск, связанный с

хозяйственной деятельностью;

- риск, связанный с

личностью предпринимателя;

- риск, связанный с

недостатком информации о состоянии внешней среды.

По сфере возникновения предпринимательские

риски можно подразделить на внешние и внутренние. Источником возникновения

внешних рисков является внешняя среда по отношению к предпринимательской фирме.

Предприниматель не может оказывать на них влияние, он может только предвидеть и

учитывать их в своей деятельности.

Таким образом, к внешним относятся риски,

непосредственно не связанные с деятельностью предпринимателя. Речь идет о

непредвиденных изменениях законодательства, регулирующего предпринимательскую

деятельность; неустойчивости политического режима в стране, и других ситуациях,

а соответственно и о потерях предпринимателей, возникающих в результате

начавшейся войны, национализации, забастовок, введения эмбарго.

Источником внутренних рисков является сама

предпринимательская фирма. Эти риски возникают в случае неэффективного

менеджмента, ошибочной маркетинговой политики, а также в результате

внутрифирменных злоупотреблений.

Основными среди внутренних рисков являются

кадровые риски, связанные с профессиональным уровнем и чертами характера

сотрудников фирмы.

С точки зрения длительности во времени

предпринимательские риски можно разделить на кратковременные и постоянные. К

группе кратковременных относятся те риски, которые угрожают предпринимателю в

течение конечного, известного отрезка времени, например транспортный риск,

когда убытки могут возникнуть во время перевозки груза, или риск неплатежа по

конкретной сделке.

К постоянным рискам относятся те, которые

непрерывно угрожают предпринимательской деятельности в данном географическом

районе или в определенной отрасли экономики, например риск неплатежа в стране с

несовершенной правовой системой или риск разрушений зданий в районе с

повышенной сейсмической опасностью.

По степени правомерности

предпринимательского риска могут быть выделены: оправданный (правомерный) и

неоправданный (неправомерный) риски.

Все предпринимательские риски можно также

разделить на две большие группы в соответствии с возможностью страхования:

страхуемые и нестрахуемые. Предприниматель может

частично переложить риск на другие субъекты экономики, в частности обезопасить

себя, осуществив определенные затраты в виде страховых взносов. Таким образом,

некоторые виды риска, такие, как риск гибели имущества, риск возникновения

пожара, аварий и др., предприниматель может застраховать.

Риск страховой - вероятное событие или

совокупность событий, на случай наступления которых проводится страхование. В

зависимости от источника опасности страховые риски подразделяются на две

группы:

- риски, связанные с

проявлением стихийных сил природы (погодные условия, землетрясения,

наводнения и др.);

- риски, связанные с

целенаправленными действиями человека.

К рискам, которые целесообразно

страховать, относятся:

- вероятные потери в результате

пожаров и других стихийных бедствий;

- вероятные потери в

результате автомобильных аварий;

- вероятные потери в

результате порчи или уничтожения продукции при транспортировке;

- вероятные потери в

результате ошибок сотрудников фирмы;

- вероятные потери в

результате передачи сотрудниками фирмы коммерческой информации

конкурентам;

- вероятные потери в

результате невыполнения обязательств субподрядчиками;

- вероятные потери в

результате приостановки деловой активности фирмы;

- вероятные потери в

результате возможной смерти или заболевания руководителя или ведущего

сотрудника фирмы;

- вероятные потери в

результате возможного заболевания, смерти или несчастного случая с

сотрудником фирмы.

Существует еще одна группа рисков, которые

не берутся страховать страховые компании, но при этом именно взятие на себя нестрахуемого риска является потенциальным источником

прибыли предпринимателя. Но если потери в результате страхового риска

покрываются за счет выплат страховых компаний, то потери в результате нестрахуемого риска возмещаются из собственных средств

предпринимательской фирмы.

Следует выделить еще две большие группы

рисков: статистические (простые) и динамические (спекулятивные). Особенность

статистических рисков заключается в том, что они практически всегда несут в

себе потери для предпринимательской деятельности. При этом потери для фирмы,

как правило, означают и потери для общества в целом.

В соответствии с причиной потерь

статистические риски могут далее подразделяться на следующие группы:

- вероятные потери в результате

негативного действия на активы фирмы стихийных бедствий (огня, воды,

землетрясений, ураганов и т. п.);

- вероятные потери в

результате преступных действий;

- вероятные потери

вследствие принятия неблагоприятного законодательства для фирмы (потери связаны

с прямым изъятием собственности либо с невозможностью взыскать возмещение

с виновника из-за несовершенства законодательства);

- вероятные потери в

результате угрозы собственности третьих лиц, что приводит к вынужденному

прекращению деятельности основного поставщика или потребителя; потери

вследствие смерти или недееспособности ключевых работников фирмы либо

основного собственника фирмы (что связано с трудностью подбора

квалифицированных кадров, а также с проблемами передачи прав

собственности). В отличие от статистического риска динамический риск несет

в себе либо потери, либо прибыль для фирмы. Поэтому их можно назвать

"спекулятивными". Кроме того, динамические риски, ведущие к

убыткам для отдельной фирмы, могут одновременно принести выигрыш для общества

в целом. Поэтому динамические риски являются трудноуправляемыми.

5.3. Показатели риска и методы его оценки

Риск есть вероятностная категория, и в

этом смысле наиболее обоснованно с научных позиций характеризовать и измерять

его как вероятность возникновения определенного уровня потерь. Таким образом,

строго говоря, при обстоятельной, всесторонней оценке риска следовало бы

устанавливать для каждого абсолютного или относительного значения величины

возможных потерь соответствующую вероятность возникновения такой величины.

Построение подобной таблицы или кривой вероятностей потерь является исходной

стадией оценки риска. Но применительно к предпринимательству это чаще всего

чрезвычайно сложная задача. Поэтому практически приходится ограничиваться

упрощенными подходами, оценивая риск по одному или нескольким главным

показателям, критериям, величинам, представляющим обобщенные характеристики,

наиболее важные для суждения о приемлемости риска. С этой целью первоначально

выделим определенные области, или зоны, риска в зависимости от величины потерь.

Область, в которой потери не ожидаются,

назовем безрисковой областью, ей соответствуют

нулевые или отрицательные потери.

Под зоной допустимого риска понимается

область, в пределах которой данный вид предпринимательской деятельности

сохраняет свою экономическую целесообразность, т.е. потери есть, но они меньше

ожидаемой прибыли. Границы зоны допустимого риска соответствуют уровню потерь,

равному расчетной прибыли от предпринимательской деятельности.

Следующая, более опасная область

называется зоной критического риска. Это область, характеризуемая возможностью

потерь в размере свыше величины ожидаемой прибыли и вплоть до величины полной

расчетной, ожидаемой выручки от предпринимательства. Иначе говоря, зона

критического риска характеризуется опасностью потерь, которые заведомо

превышают ожидаемую прибыль и в пределе могут привести к невозмещенной

утере всех средств, вложенных предпринимателем в дело. В последнем случае

предприниматель не только не получает от сделки никакого дохода, но и несет

убытки в сумме всех бесплодных затрат.

Кроме критического целесообразно

рассматривать еще более устрашающий - катастрофический риск. Зона

катастрофического риска представляет собой область потерь, которые по своей

величине превосходят критический уровень и в пределе могут достигать величины,

равной имущественному состоянию предпринимателя. Катастрофический риск способен

привести к краху, банкротству, полному крушению предприятия, его закрытию и

распродаже имущества. К категории катастрофического следует относить (вне

зависимости от имущественного или денежного ущерба) риск, связанный с прямой

опасностью для жизни людей или с возникновением экологических катастроф.

Потери, превышающие имущественное состояние предпринимателя, не

рассматриваются, так как их невозможно взыскать.

Вероятности определенных уровней потерь

являются важными показателями, позволяющими высказать суждение об ожидаемом

риске и его приемлемости. Построенную кривую распределения вероятностей потерь

прибыли можно назвать кривой риска. Так, скажем, если вероятность

катастрофической потери выражается показателем, свидетельствующим об ощутимой

угрозе потери всего состояния (например, при его значении, равном 0,2), то

здравомыслящий, осторожный предприниматель заведомо откажется от такого дела,

не пойдет на подобный риск.

Таким образом, если при оценке риска

предпринимательской деятельности удается построить не всю кривую вероятностей

риска, а только установить характерные точки - вероятность нулевых потерь,

наиболее вероятный уровень риска и вероятности допустимой критической,

катастрофической потери, - задачу оценки можно считать успешно решенной.

Значения этих показателей, в принципе, достаточно, чтобы в подавляющем

большинстве случаев идти с открытыми глазами на обоснованный риск.

В числе прикладных способов оценки риска

выделим статистический, экспертный, расчетно-аналитический.

Суть статистического способа состоит в

том, что изучается статистика потерь, имевших место в аналогичных видах

предпринимательской деятельности, устанавливается частота появления

определенных уровней потерь. Если статистический массив достаточно богат и

представителен, то частоту возникновения данного уровня потерь можно в первом

приближении приравнять к вероятности их возникновения и на этой основе

построить кривую вероятностей потерь, которая и есть искомая кривая риска.

Отметим одно важное обстоятельство.

Определяя частоту возникновения некоторого уровня потерь путем деления числа

соответствующих случаев на их общее число, следует включать в общее число

случаев и те предпринимательские сделки, в которых потерь не было, а имел место

выигрыш, т.е. превышение расчетной прибыли. Иначе показатели вероятностей

потерь и угрозы риска окажутся завышенными.

Экспертный способ, известный под названием

метода экспертных оценок, применительно к предпринимательскому риску может быть

реализован путем обработки мнений опытных предпринимателей или специалистов.

Наиболее желательно, чтобы эксперты дали свои оценки вероятностей возникновения

определенных уровней потерь, по которым затем можно было бы найти средние

значения экспертных оценок и с их помощью построить кривую распределения

вероятностей.

Можно даже ограничиться получением

экспертных оценок, вероятностей возникновения определенного уровня потерь в

четырех характерных точках, т.е. установить экспертным образом показатели

наиболее вероятных, допустимых, критических и катастрофических потерь, имея в

виду как их уровни, так и вероятности. По этим четырем характерным точкам

несложно воспроизвести ориентировочно всю кривую распределения вероятностей

потерь. Конечно, при небольшом массиве экспертных оценок график частот недостаточно

представителен, а кривую вероятностей исходя из такого графика можно построить

лишь сугубо приблизительно. Но все же определенное представление о риске и

характеризующих его показателях можно получить, а это уже значительно лучше,

чем не знать ничего.

Расчетно-аналитические методы построения

кривой распределения вероятностей потерь и оценки на этой основе показателей

предпринимательского риска базируются на теоретических представлениях. К

сожалению, прикладная теория риска хорошо разработана только применительно к

страховому и игровому риску. Элементы теории игр, в принципе, применимы ко всем

видам предпринимательского риска, но прикладные математические методы оценочных

расчетов производственного, коммерческого, финансового риска на основе теории

игр пока не созданы.

Кроме предложенных методов определения

степени риска, в практике деятельности предпринимателей часто используются

следующие способы его оценки.

В ряде случаев мера риска (как степень

ожидаемой неудачи при неуспехе в процессе достижения цели) определяется через

соотношение вероятности неуспеха и степени неблагоприятных последствий, которые

могут наступить в этом случае.

Степень риска иногда определяется как

произведение ожидаемого ущерба на вероятность того, что ущерб произойдет. В связи

с установлением взаимосвязи между величиной риска выбираемого решения, а также

возможным ущербом, наносимым этим решением, и очевидностью, с которой ущерб

причиняется, предполагается, что наилучшим является решение с минимальным

риском. Другими словами, подвергаясь минимальному риску, человек в данной

ситуации поступает оптимально. Для выбора решения с минимальным риском

предлагается использовать функцию риска

Н=Ар1+(А+В)р2,

где Н - риск; А и В - ущерб от выбираемых

решений; р1, р2 - степень уверенности, что произойдут

ошибки при принятии этих решений.

Вероятность технического и коммерческого

успеха, т.е. учет риска и оценка его степени, определяется в зависимости от

характера продукции, которую предполагается получить в результате реализации и

других факторов. Каждый из них может быть определен по таблице, помогающей

вычислить вероятность успеха проектов.

В ряде случаев для определения степени

риска и выбора оптимальных решений применяется методика "дерево

решений". Она предполагает графическое построение различных вариантов,

которые могут быть приняты. По "ветвям дерева" соотносят субъективные

и объективные оценки данных событий (экспертные оценки, размеры потерь и

доходов и т.д.). Следуя вдоль построенных "ветвей дерева", используя специальные

методики расчета вероятностей, оценивают каждый вариант пути. Это позволяет

достаточно обоснованно подойти к определению степени риска и выбору

оптимального решения. Риск определяется как сумма ущерба, нанесенного

вследствие неверного решения, и расходов, связанных с реализацией данного

решения.

5.4. Основные способы снижения риска

Высокая степень риска проекта приводит к

необходимости поиска путей ее искусственного снижения. В практике управления

проектами применяют следующие способы снижения риска:

- диверсификацию;

- распределение риска

между участниками проекта (передача части риска соисполнителям);

- страхование;

- хеджирование;

- резервирование

средств;

- покрытие

непредвиденных расходов.

Рассмотрим каждый из перечисленных

способов снижения риска.

Диверсификация: Под диверсификацией понимается

инвестирование финансовых средств в более чем один вид активов, т.е. это

процесс распределения инвестируемых средств между различными объектами

вложения, которые непосредственно не связаны между собой. Фирма в своей

хозяйственной деятельности, предвидя падение спроса или заказов на основной вид

работ, готовит запасные фронты работ или переориентирует производство на выпуск

другой продукции.

Применение фирмой диверсифицированного

портфельного подхода на рынке ценных бумаг (комбинация разнообразных ценных

бумаг) позволяет максимально снизить вероятность недополучения

дохода. Диверсификация предусматривает два основных способа управления рисками

- активный и пассивный.

Активное управление представляет собой

составление прогноза размера возможных доходов по основной хозяйственной

деятельности от реализации нескольких инвестиционных проектов.

Активная тактика фирмы по продвижению

продукции предполагает, с одной стороны, пристальное отслеживание, изучение и

реализацию наиболее эффективных инвестиционных проектов, захват значительной

доли рынка со специализацией по однородному выпуску продукции, а с другой

стороны, - максимально быструю переориентацию одного вида работ на другой,

включая возможную передислокацию на другую территорию, рынок.

Пассивное управление предусматривает

создание неизменного рынка товаров с определенным уровнем риска и стабильное

удерживание своих позиций в отрасли. Пассивное управление характеризуется

низким оборотом, минимальным уровнем концентрации объемов работ.

Распределение риска между участниками

проекта. Обычная практика

распределения риска заключается в том, чтобы сделать ответственным за риск того

участника проекта, который в состоянии лучше всех рассчитывать и контролировать

риски. Однако часто бывает так, что именно этот партнер недостаточно крепок в

финансовом отношении, чтобы преодолеть последствия действия рисков.

Фирмы-консультанты, поставщики

оборудования и даже большинство подрядчиков имеют ограниченные средства для

компенсации риска, которые они могут использовать, не подвергая опасности свое

существование.

Распределение риска реализуется при

разработке финансового плана и контрактных документов.

Как и анализ риска, его распределение

между участниками проекта может быть качественным и количественным.

Качественное распределение риска

подразумевает, что участники проекта принимают ряд решений, которые либо

расширяют, либо сужают диапазон потенциальных инвесторов. Чем большую степень

риска участники намереваются возложить на инвесторов, тем труднее участникам

проекта привлечь к финансированию проекта опытных инвесторов.

Поэтому участникам проекта рекомендуется

при ведении переговоров проявлять максимальную гибкость в вопросе о том, какую

долю риска они согласны на себя принять. Желание обсудить вопрос о принятии на

себя участниками проекта большей доли риска может убедить опытных инвесторов

снизить свои требования.

Страхование. Страхование риска есть по существу

передача определенных рисков страховой компании.

Могут быть применены два основных способа

страхования: имущественное страхование и страхование от несчастных случаев.

Имущественное страхование может иметь следующие формы:

- страхование риска

подрядного строительства;

- страхование морских

грузов;

- страхование

оборудования, принадлежащего подрядчику.

Страхование от несчастных случаев

включает:

- страхование общей

гражданской ответственности;

- страхование

профессиональной ответственности.

Страхование морских грузов предусматривает

защиту от материальных потерь или повреждений любых перевозимых по морю или воздушным

транспортом строительных грузов. Страхование охватывает все риски, включая

форс-мажорные обстоятельства, и распространяется на перемещение товаров со

склада грузоотправителя до склада грузополучателя. Иными словами, каждая

отправка груза страхуется применительно ко всему процессу ее перемещения,

включая наземную транспортировку в порт отгрузки и из порта выгрузки.

Страхование оборудования, принадлежащего

подрядчику, широко используется подрядчиками и субподрядчиками, когда в своей

деятельности они применяют большое количество принадлежащего им оборудования с

высокой восстановительной стоимостью.

Эта форма страхования обычно

распространяется также на арендуемое оборудование. Кроме того, она часто

применяется для защиты от последствий физического повреждения транспортных

средств.

Страхование общей гражданской

ответственности является формой страхования от несчастных случаев и имеет целью

защитить генерального подрядчика в случае, если в результате его деятельности

третья сторона потерпит телесные повреждения, личный ущерб или повреждение

имущества. Страхование профессиональной ответственности осуществляется только в

том случае, когда генеральный подрядчик несет ответственность за подготовку

архитектурной или технической части проекта, управление проектом, оказание

других профессиональных услуг по проекту.

Хеджирование. Для осуществления разных методов

страхования валютного и процентного рисков в банковской, биржевой и

коммерческой практике используется хеджирование (от англ. hedge

- ограждать).

Хеджирование - это процесс страхования

риска от возможных потерь путем переноса риска изменения цены с одного лица на

другое.

Сделки, предметом которых является

поставка актива, в будущем называются срочными. Сделки, имеющие своей целью

немедленную поставку актива, называются слоговыми (кассовыми).

Первое лицо называют хеджером,

второе - спекулянтом. На срочном рынке присутствует и третий участник - арбитражер. Арбитражер - это

лицо, извлекающее прибыль за счет одновременной купли-продажи одного и того же

актива на разных рынках, если на них наблюдаются разные цены. Контракт, который

служит для страховки от рисков изменения курсов (цен), называется

"хедж".

Хеджирование способно оградить хеджера от потерь, но в то же время лишает его возможности

воспользоваться благоприятным развитием конъюнктуры. Хеджирование

осуществляется с помощью заключения срочных контрактов: форвардных, фьючерсных

и опционных.

Форвардный контракт - это соглашение между

двумя сторонами о будущей поставке предмета контракта, которое заключается вне

биржи и обязательно для исполнения.

Фьючерсный контракт - это соглашение между

двумя сторонами о будущей поставке предмета контракта, которое заключается на

бирже, а его исполнение гарантируется расчетной палатой биржи.

Опционный контракт - это соглашение между

двумя сторонами о будущей поставке предмета контракта, которое заключается как

на бирже, так и вне биржи и предоставляет право одной из сторон исполнить

контракт или отказаться от его исполнения.

Предметом соглашения могут выступать

различные активы - валюта, товары, акции, облигации, индексы и другое.

Резервирование средств на покрытие

непредвиденных расходов.

Создание резерва средств на покрытие непредвиденных расходов представляет собой

один из способов управления рисками, предусматривающий установление соотношения

между потенциальными рисками, влияющими на стоимость проекта, и размером

расходов, необходимых для преодоления сбоев в выполнении проекта.

Основной проблемой при создании резерва на

покрытие непредвиденных расходов является оценка потенциальных последствий

рисков.

При определении суммы резерва на покрытие

непредвиденных расходов необходимо учитывать точность первоначальной оценки

стоимости проекта и его элементов в зависимости от этапа проекта, на котором

проводилась эта оценка

Балансовый отчет

Балансовый отчет или отчет о финансовом состоянии предприятия

отражает соотношения между экономическими ресурсами предприятия и требования к

ним.

Активы баланса - экономические ресурсы предприятия, которые должны

принести прибыль в результате ожидаемой деятельности. Активы включают в себя

оборотный капитал и основной капитал

Оборотный капитал - это денежные средства и те активы, которые при

нормальном функционировании предприятия будут превращены в денежные средства в

ближайшем будущем - в течение года от даты балансового отчета.

Основной капитал представляет те активы, которые не предназначены для

продажи, а постоянно используются для производства продукции, ее демонстрации,

хранения, транспортировки. Он включает в себя землю, здания и сооружения,

машины и оборудование, хозяйственный инвентарь, автомобильный и грузовой

транспорт.

Пассивы баланса - вся совокупность источников формирования денежных

средств - собственный капитал и обязательства, которые предприятие имеет перед

кредиторами, или задолженность предприятия. Пассивы включают в себя

краткосрочные и долгосрочные обязательства.

Краткосрочные обязательства - это все долговые обязательства, срок погашения которых

наступает в течение текущего года.

Долгосрочные обязательства - это обязательства, которые погашаются не раньше, чем

через год.

Цель балансового отчета - дать характеристику

активов, пассивов и собственного капитала на конец отчетного периода.