Содержание

Теоретическая часть.. 3

А) Часто ли результаты анализа учитываются

руководителями для принятия управленческих решений? (Ваше мнение с учетом

практической работы на предприятии) 3

Б) Обоснуйте периодичность проведения финансового

анализа. 3

В) Какие изменения происходят в информационном

обеспечении экономического анализа? 5

Г) Почему экономический анализ принято считать

особой функцией управления?. 8

Задачи.. 9

ЗАДАЧА № 1. 9

ЗАДАЧА № 2. 10

ЗАДАЧА № 3. 11

Список литературы... 16

Теоретическая

часть

А) Часто ли результаты анализа учитываются руководителями для

принятия управленческих решений? (Ваше мнение с учетом практической работы на

предприятии)

С учетом

практической работы на предприятии можно с уверенностью сказать, что результаты

экономического анализа ЧАСТО учитываются руководителями для принятия

управленческих решений.

Дело

в том, что со временем рынок в России выходит из «переходного» периода и принимает

все более цивилизованные формы в том смысле, что коммерческая деятельность

предприятий и рынок в целом в России все больше подчиняется экономическим

законам, описанным в трудах ведущих экономистов.

Для

экономики переходного периода было характерно принятие управленческих решений

«на авось», стихийно, интуитивно и т.п.

Конечно

же, и в настоящий момент имеет место интуиция при принятии управленческих

решений, также управленческие решения принимаются в условиях риска и

неопределенности, однако, для современных руководителей характерно

количественное описание даже величины риска, не говоря уже о том, что

характерны расчеты, например, сроков возврата кредитов в банк, оценка

платежеспособности предприятия, оценка производительности труда и т.п. В

настоящее время уже никакая кредитная организация не обещает «астрономических»

процентов доходов (как, например, 5000% годовых у «Хапер-Инвеста»

в середине 90-ых), напротив, доходность, рентабельность и другие характеристики

инвестиций оцениваются с помощью математического моделирования – и это

требование времени, а не особое «свойство» современных российских управленцев.

Конечно

же, развитость и «цивилизованность» рынка в России еще далека от совершенства

(да и от уровня ведущих мировых держав), еще встречаются среди управленческих

решений эмоционально окрашенные, принятые спонтанно, своевольно и т.п., однако,

с уверенностью можно сказать, что практика деятельности современных российских

предприятий ЧАСТО использует результаты экономического анализа для принятия

управленческих решений.

Б)

Обоснуйте периодичность проведения финансового анализа

Периодичность

финансового анализа может характеризоваться следующим образом: годовой анализ,

квартальный, месячный, декадный и ежедневный. На практике отдельные виды периодичности

финансового анализа встречаются редко; как правило, характеристику

периодичности финансового анализа бывает необходимо дополнить характеристиками

полноты и содержания: полный анализ, локальный, тематический[1].

Таким образом, обосновывая периодичность финансового анализа необходимо

исходить, прежде всего, их его предметных характеристик, т.е., из того, что

конкретно хотим получить в результате проведения финансового анализа.

При

нормальном функционировании предприятия во многом периодичность проведения

финансового анализа определяется законодательством о периодичности

представления бухгалтерской отчетности в налоговые органы, а также запросами

управленческого учета. В финансовом учете периодичность составления отчетности

устанавливается законодательными нормативными актами. Полный финансовый отчет

составляется предприятием по итогам деятельности за год, менее детальные –

поквартально. В управленческом учете отчеты составляются по мере надобности:

ежемесячно, еженедельно, ежедневно, а иногда немедленно. Администрация

предприятия сама устанавливает состав, сроки и периодичность представления

внутренней отчетности. Главный принцип здесь – целесообразность и экономичность[2].

Периодичность проведения

финансового анализа может существенно меняться в случае проблемного

функционирования предприятия; в этом случае периодичность проведения

финансового анализа определяется выбранной на предприятии антикризисной

финансовой политикой. Как правило, процесс антикризисной финансовой политики

предприятия строится по следующим основным этапам:

Осуществление постоянного

анализа финансового состояния предприятия с целью раннего обнаружения симптомов

финансового кризиса. Такой анализ организуется в рамках общего мониторинга финансовой

деятельности предприятия как самостоятельный его блок с целью выявления ранних

признаков возможного финансового кризиса.

На первой стадии в

системе общего финансового анализа устанавливается особая группа объектов

наблюдения, формирующих возможное «кризисное поле», т.е. параметров финансового

состояния предприятия, нарушение которых свидетельствует о кризисном его

развитии.

На второй стадии в

разрезе каждого из параметров «кризисного поля» формируется система наблюдаемых

показателей — «индикаторов кризисного развития». В систему таких индикаторов

включаются как традиционные, так и специальные финансовые показатели,

отражающие различные симптомы предкризисного финансового состояния предприятия

или его финансового кризиса.

На третьей стадии

определяется периодичность наблюдения показателей — «индикаторов кризисного

развития». Как правило, показатели этой группы наблюдаются с наиболее высокой

периодичностью в общей системе финансового анализа. Более того, в периоды

высокой динамики факторов внешней финансовой среды, реализующих угрозу

финансового кризиса предприятия, основные из этих показателей требуют

ежедневного наблюдения[3].

Не будем описывать

следующие стадии антикризисного управления, т.к. они не имеют отношения к

периодичности финансового анализа.

В)

Какие изменения происходят в информационном обеспечении экономического анализа?

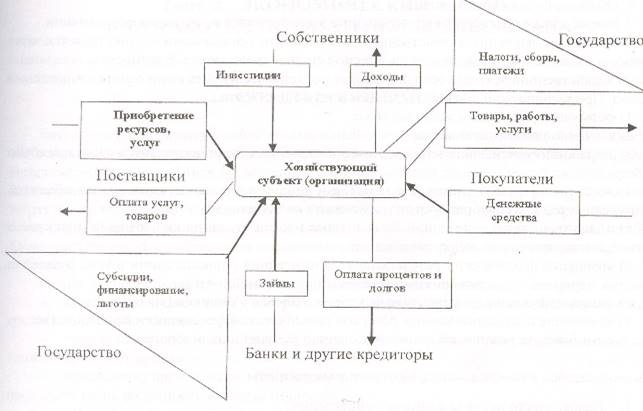

В классическом понимании, информационные потоки при осуществлении

экономического анализа выглядят следующим образом[4]:

Рис. 1. Потоки информации, обрабатываемые комплексным

управленческим анализом

Негашев Г.В. следующим образом характеризует информационные

потоки и пользователей информацией, даваемой экономическим анализом.[5]

Результаты экономического

анализа интересуют, прежде всего его пользователей. Внутренние пользователи,

проводя анализ или контролируя его проведение, могут получать любую информацию,

касающуюся текущей деятельности и перспектив предприятия. Внешним пользователям

приходится довольствоваться лишь сведениями из официальных источников и строить

своих выводы на информации, которую сочли возможным опубликовать внутренние

пользователи.

Первыми

среди внутренних пользователей аналитической информации следует назвать

руководство хозяйствующего субъекта. Для них анализ является необходимой

основой для принятия управленческих решений. К внутренним пользователям можно

отнести и владельцев контрольных пакетов прав собственности на предприятиях

(акций, паев, долей и т.п. в зависимости от формы собственности). На мелких

предприятиях зачастую сами владельцы осуществляют и оперативное управление,

являясь, таким образом, не только собственниками, но и руководителями своих

предприятий. В крупных же акционерных обществах владельцы больших пакетов

контролируют состав совета директоров и, следовательно, через управляющих тоже

могут иметь доступ к максимальному объему информации, касающейся существующего

положения и перспектив предприятия.

Основными

изменениями, происходящими в области информационного обеспечения на современном

этапе экономического развития страны, можно отметить следующие: при проведении экономического анализа используется не только

экономические данные, но и техническая, технологическая и другая информация.

Все источники данных для анализа делятся на нормативно-плановые, учетные и внеучетные.

К нормативно-плановым источникам относятся все типы

планов, которые разрабатываются на предприятии (перспективные, текущие,

оперативные), а также нормативные материалы, сметы, ценники, проектные задания

и др.

Источники информации учетного характера

— это все

данные, которые содержат документы бухгалтерского, статистического и оперативного

учета, а также все виды отчетности, первичная учетная документация.

Ведущая роль в информационном обеспечении анализа принадлежит бухгалтерскому учету и отчетности, где

наиболее полно отражаются хозяйственные явления, процессы, их результаты.

Своевременный и полный анализ данных первичных и сводных учетных регистров и

отчетности обеспечивает принятие необходимых корректирующих мер, направленных

на достижение лучших результатов хозяйствования.

Данные статистического учета и

отчетности предприятия используются для углубленного изучения тенденций основных

показателей и факторов, формирующих их уровень. Изучение данных

макроэкономической статистики в целом по отрасли или народному хозяйству

необходимо для оценки внешних условий функционирования предприятия и степени

хозяйственных и финансовых рисков.

Оперативный учет и отчетность способствуют более

оперативному по сравнению со статистикой или бухгалтерским учетом обеспечению

анализа необходимыми данными (например, о производстве и отгрузке продукции, о

состоянии производственных запасов) и тем самым создают условия для повышения

эффективности аналитических исследований.

Учетным документом является и экономический паспорт предприятия,

где накапливаются данные о результатах хозяйственной деятельности за несколько

лет. Значительная детализация показателей, которые содержатся в паспорте,

позволяет провести многочисленные исследования динамики, выявить тенденции и

закономерности развития экономики предприятия.

Внеучетные

источники информации — это документы, регулирующие хозяйственную деятельность, а также

данные, характеризующие изменение внешней среды функционирования предприятия. К

ним относятся:[6]

1. Официальные документы,

которыми обязано пользоваться предприятие в своей деятельности: законы

государства, указы президента, постановления правительства, приказы вышестоящих

органов управления, акты ревизий и проверок, приказы и распоряжения

руководителей предприятия, решения совета директоров, собраний акционеров и

т.д.

2. Хозяйственно-правовые

документы: договоры, соглашения, решения арбитража и судебных органов,

рекламации.

3. Научно-техническая

информация: публикации, отчеты по результатам научно-исследовательской работы и

др.

4. Техническая и технологическая

документация.

5. Материалы специальных

обследований состояния производства на отдельных рабочих местах — хронометраж,

фотография и т.п.

6. Информация об основных

контрагентах предприятия — поставщиках и покупателях. Данные о поставщиках

необходимы для прогнозирования их надежности и ценовой политики. Сведения о

покупателях требуются для характеристики их текущей и долгосрочной

платежеспособности.

7. Данные об основных

конкурентах, полученные из разных источников информации - Интернета, радио,

телевидения, газет, журналов, информационных бюллетеней и др.

8. Данные о состоянии рынка

материальных ресурсов (объемы рынков, уровень и динамика цен на отдельные виды

ресурсов).

9. Сведения о состоянии

рынка капитала (ставки рефинансирования, официальные курсы иностранных валют,

ставки коммерческих банков по кредитам и депозитам и др.).

10. Данные о состоянии фондового рынка (цены спроса и предложения

по основным видам ценных бумаг, объемы и цены сделок по основным видам фондовых

инструментов, сводный индекс динамики цен на фондовом рынке).

11. Данные Госкомстата об изменениях макроэкономической ситуации в

стране и др.

Г)

Почему экономический анализ принято считать особой функцией управления?

Основной причиной этого

является то, что предметом

экономического анализа является контроль как функция управления[7]. Дело

в том, что Анализ и контроль являются настолько взаимосвязанными функциями

управления, что, характеризуя их проявление на данном предприятии, я считаю

целесообразным рассмотреть их в комплексе, так как именно в процессе контроля

происходит анализ основных показателей результативности работы предприятия,

анализ использования имеющихся ресурсов и разработка последующих планов на

основе данного анализа.

Контроль - это процесс,

обеспечивающий достижение целей организации. Он необходим для обнаружения и

разрешения возникающих проблем раньше, чем они станут слишком серьезными, и

может также использоваться для стимулирования успешной деятельности.

Процесс контроля состоит

из установки стандартов, изменения фактически достигнутых результатов и

проведения корректировок в том случае, если достигнутые результаты существенно

отличаются от установленных стандартов.

Осуществление функции

контроля опирается в первую очередь на организацию системы учета и отчетности,

включающей финансовые и производственные показатели деятельности и проведение

их анализа.

Задачи

ЗАДАЧА

№ 1

Рассчитать плановый и

фактический объем выпущенной продукции. Определить

влияние на объем продукции изменений ряда трудовых показателей. Составить расчетную формулу зависимости

анализируемого обобщающего показателя от показателей-факторов. Расчеты

выполнить способами цепных подстановок, абсолютных отклонений, разниц в процентах. Подсчитать

резервы увеличения выпуска продукции за счет устранения потерь рабочего

времени. Исходные данные в Таблице 1.1.

Таблица

1.1.

|

|

ПОКАЗАТЕЛИ

|

Третий вариант

|

отклонения

|

|

план

|

факт

|

|

1. 1

|

В

– Среднечасовая выработка 1-го рабочего, руб.

|

8

|

9

|

1

|

|

2. 2

|

П

– Средняя продолжительность рабочего дня, ч.

|

8

|

7,9

|

-0,1

|

|

3. 3

|

Ч

– Среднесписочная численность рабочих, чел.

|

4500

|

4550

|

50

|

|

4. 4

|

Д

– Среднее число отработанных 1-м рабочим дней.

|

235

|

230

|

-5

|

Решение:

Обозначим

объем выпущенной продукции за О. Тогда плановый и фактический объем выпущенной

продукции:

О(план)

= 8×8×4500×235 = 67680000 руб.

О(факт)

= 9×7,9×4550×230 = 74406150 руб.

Расчетная

формула зависимости анализируемого обобщающего показателя от

показателей-факторов:

О = В×П×Ч×Д,

где

объем выпуска продукции О – анализируемый обобщенный показатель.

1) Способ цепных подстановок:

Найдем

изменение объема выпуска за счет изменения каждого фактора в отдельности:

DО(В) = DВ×П×Ч×Д = 1×8×4500×235 = + 8460000 руб.

DО(П) = DВ×DП×Ч×Д

= 9×(-0,1)×4500×235 = - 951750 руб.

DО(Ч) = DВ×DП×DЧ×Д = 9×7,9×50×235 =+ 835425 руб.

DО(Д) = DВ×DП×DЧ×DД = 9×7,9×4550×5

=+ 1617525 руб.

Тогда

совокупное влияние факторов привели к увеличению объема выпуска на:

DО = 8460000 – 951750 + 835425 +

1617525 = DО(факт) - DО(план) =

= 74406150 – 67680000 = 6726150 руб.

2) Способ абсолютных разниц позволяет оценить изменение объема выпуска продукции за счет влияния

каждого фактора в рублях:

DО(В) = DВ×П×Ч×Д = 1×8×4500×235 = + 8460000 руб.

DО(П) = В×DП×Ч×Д = 8×(-0,1)× 4500×235 = - 105750 руб.

DО(Ч) = В×П×DЧ×Д = 8×8×50×235 = + 752000 руб.

DО(Д) = В×П×Ч×DД = 8×8×4500×(-5) = - 1440000 руб.

3) Способ разниц

в процентах

позволяет оценить изменение объема выпуска продукции за счет влияния каждого

фактора в процентах:

DО(В) = DВ/В×100 = 12,5%.

DО(П) = DП/П×100 = -1,25%.

DО(Ч) = DЧ/Ч×100 = 1,11%.

DО(Д) = DД/Д×100 = - 2,13%.

4) Резервы увеличения выпуска

продукции за счет устранения потерь рабочего времени необходимо связать с факторов П –

средней продолжительностью рабочего дня. Тогда искомая величина:

DО(П) = В×DП×Ч×Д = 8×0,1× 4500×235 = 105750 руб.,

т.е.

если устранить потерю рабочего времени 0,1 часа в день, то резерв увеличения

объема выпуска продукции составит 105750 руб. в год.

ЗАДАЧА

№ 2

Рассчитать

показатели эффективности использования трудовых ресурсов, пользуясь данными

Таблицы 2.1.

Таблица

2.1.

|

Показатели

|

Базисный период

|

Отчетный период

|

Отклонения

(+, -)

|

|

в абсол. выраж.

|

в %

|

|

1

|

3

|

4

|

5

|

6

|

|

Объем продукции, работ, услуг в отпускных ценах,

тыс. руб. (ТП)

|

24000

|

25800

|

|

|

|

Среднесписочная численность работающих (Ч)

|

18000

|

18200

|

|

|

|

Средняя выработка одного работающего

|

|

|

|

|

|

Относительное

высвобождение (-), дополнительное привлечение (+) численности работающих,

чел.

|

X

|

X

|

|

|

Решение:

Произведем

необходимые вычисления и заполним таблицу:

|

Показатели

|

Базисный период

|

Отчетный период

|

Отклонения

(+, -)

|

|

в абсол. выраж.

|

в %

|

|

1

|

3

|

4

|

5

|

6

|

|

Объем продукции, работ, услуг в отпускных ценах,

тыс. руб. (ТП)

|

24000

|

25800

|

+1800

|

+7,5

|

|

Среднесписочная численность работающих (Ч)

|

18000

|

18200

|

+200

|

+1,1

|

|

Средняя выработка одного работающего

|

1,33

|

1,42

|

+0,084

|

+6,32

|

|

Относительное

высвобождение (-), дополнительное привлечение (+) численности работающих,

чел.

|

X

|

18

|

X

|

X

|

В

этой таблицы способ подсчета абсолютных и относительных отклонений очевиден.

Также достаточно просто вычисляется средняя выработка на одного рабочего:

24000

: 18000 = 1,33 тыс. руб. для базисного периода;

25800

: 18200 = 1,42 тыс. руб. для отчетного периода.

В

последней строчке этой таблицы необходимо вычислить величину дополнительного

привлечения численности работающих в отчетном периоде по сравнению с базовым.

Для этого необходимо увеличение численности умножить на увеличение средней

выработки (т.е. производительности труда):

200 ×

(1,42 – 1,33) = 18 человек.

Это

число означает, что если бы производительность труда осталась на уровне

базового периода, то для увеличения объема выпуска на 1800 тыс. руб. в отчетном

периоде пришлось бы увеличить персонал на 218 человек, а не на 200.

Вывод

об эффективности использования рабочей силы необходимо сделать такой: рабочая

сила на рассматриваемом предприятии используется эффективно, поскольку темпы

прироста производительности труда опережают темпы прироста численности

персонала.

ЗАДАЧА

№ 3

Проанализировать финансовое

состояние организации, в которой Вы работаете или любой другой организации

(т.е. приложить к контрольной работе ксерокопию оригинального бухгалтерского

баланса, согласно которой Вами проведен анализ финансового состояния.

3.1. Провести оценку состава, структуры

и динамики имущества организации и источников его формирования, используя

таблицы 3.1.1. и 3.1.2. (Если в Вашем

балансе каких-то позиций не будет, то эти строки вообще не нужно включать в

аналитические таблицы, чтобы сохранить ясность и наглядность анализируемой

информации).

Таблица

3.1.1.

Состав и

структура стоимости имущества организации

|

№ п/п

|

|

На начало периода

|

На конец периода

|

Изменение за год

|

|

сумма, т. р.

|

уд. вес %

|

сумма,

|

уд. вес, %

|

|

т. р.

|

|

1

|

1. Внеоборотные активы: всего

|

10254

|

16.57453

|

10085

|

17.8111

|

-169

|

|

2

|

в том числе:

|

|

|

|

|

|

|

Нематериальные активы

|

0

|

0

|

0

|

0

|

0

|

|

3

|

Основные

средства

|

8743

|

14.13216

|

8574

|

15.14252

|

-169

|

|

4

|

Незавершенное

стр-во

|

1511

|

2.442375

|

1511

|

2.668574

|

0

|

|

5

|

Долгосрочные

финансовые вложения

|

0

|

0

|

0

|

0

|

0

|

|

6

|

2. Оборотные активы: всего

|

51612

|

83.42547

|

46537

|

82.1889

|

-5075

|

|

|

В том числе:

|

|

|

|

0

|

|

|

7

|

Запасы

|

28612

|

46.24834

|

21829

|

38.55215

|

-6783

|

|

8

|

Дебиторская

задолженность с учетом НДС

|

18508

|

29.91627

|

20742

|

36.6324

|

2234

|

|

|

Краткосрочные

финансовые вложения

|

0

|

0

|

0

|

0

|

0

|

|

9

|

Денежные

средства

|

79

|

0.127695

|

321

|

0.566917

|

242

|

|

10

|

Прочие оборотные активы

|

61

|

0.0986

|

76

|

0.134223

|

15

|

|

11

|

Итого стоимость имущества

|

61866

|

100

|

56622

|

100

|

-5244

|

Как

можно видеть из таблицы 3.1.1, показатели по всем основным статьям баланса

уменьшаются: так, уменьшилась валюта баланса, т.е. уменьшилась стоимость

имущества предприятия, на 5244 тыс. руб., причем снизились как оборотные, так и

внеоборотные активы; снизились запасы. Касательно структуры активов следует сделать

вывод о том, что эта структура значительно не изменилась: так, соотношение внеоборотных и оборотных активов на начало периода была

16,6% к 83,2%, на конец периода стала 17,8% к 82,2%. Аналогичные незначительные

структурные сдвиги наблюдаются и по другим статьям активов.

Таблица 3.1.2.

Состав и

структура формирования имущества организации

|

№ п/п

|

Пассив баланса

|

На начало периода

|

На конец периода

|

Изменение за год

|

|

сумма, т.р.

|

уд. вес, %

|

сумма, т.р.

|

уд. вес, %

|

|

1

|

III. Капитал и резервы, всего

|

61866

|

100

|

56622

|

100

|

-5244

|

|

|

В том числе

|

|

|

|

|

|

|

2

|

- Уставный капитал

|

300

|

0.484919

|

300

|

0.529829

|

0

|

|

3

|

- Добавочный капитал

|

0

|

0

|

0

|

0

|

0

|

|

4

|

- Резервный капитал

|

0

|

0

|

0

|

0

|

0

|

|

7

|

- Непокрытый убыток

прошлых лет

|

-7030

|

-11.3633

|

-7093

|

-12.5269

|

-63

|

|

11

|

Долгосрочные обязательства

|

0

|

0

|

0

|

|

0

|

|

12

|

V. Краткосрочные обязательства, всего

|

68596

|

110.8783

|

63415

|

111.9971

|

-5181

|

|

|

В том числе:

|

|

|

|

|

|

|

13

|

- Займы и кредиты

|

37231

|

60.18007

|

23388

|

41.3055

|

-13843

|

|

14

|

- Кредиторская

задолженность

|

31365

|

50.69828

|

40027

|

70.6916

|

8662

|

|

|

- Задолженность

участникам (учредителям) по выплате доходов

|

0

|

0

|

0

|

0

|

0

|

|

15

|

- Доходы будущих

периодов

|

0

|

0

|

0

|

0

|

0

|

|

|

- Резервы предстоящих

расходов

|

0

|

0

|

0

|

0

|

0

|

|

19

|

Итого источников формирования имущества

|

61866

|

100

|

56622

|

100

|

-5244

|

Как

можно видеть из таблицы 3.1.2, самые значительные структурные изменения в

составе источников имущества предприятия произошли по статьям «Займы и кредиты»

– 60,18% в начале и 41,3% в конце отчетного периода, и по статье «Кредиторская

задолженность» – 50,69% в начале и 70,69% в конце отчетного периода. По

остальным статьям пассивов значительных структурных изменений не произошло.

Касательно абсолютных изменений, то источники имущества предприятия сократились

на 5244 тыс. руб., что совпадает с аналогичным результатом, зафиксированным в

таблице 3.1.1.

3.2.Рассчитать (используя таблицу 3.2.1.) показатели

финансовой независимости организации и дать их оценку.

Таблица

3.2.1.

Расчет

показателей финансовой независимости (тыс. руб.)

|

№ п/п

|

Показатели

|

На начало периода

|

На конец периода

|

Изменение за год

|

|

1.

|

Капитал и резервы

|

-

6730

|

-6793

|

-63

|

|

2.

|

-

Источники, приравненные к собственным

|

300

|

300

|

0

|

|

3.

|

Итого

источников собственного капитала и приравненные к собственному

|

300

|

300

|

0

|

|

4.

|

Итог пассива баланса

|

61866

|

56622

|

-5244

|

|

5

|

Коэффициент

общей финансовой независимости (автономии)

|

300/61866

=

=

0,0048

|

300/56622

=

=

0,0052

|

+0,0004

|

Коэффициент

общей финансовой независимости (автономии) показывает долю собственных

источников имущества в общей величине пассива. Для рассматриваемого предприятия

этот коэффициент имеет крайне низкое значение как на начало, так и на конец

отчетного периода – нормативное значение этого коэффициента 0,3, против

фактического 0,005. Положительная динамика этого коэффициента не говорит о

повышении финансовой независимости предприятия, т.к. доля собственных средств

увеличилась за счет уменьшения величины источников имущества предприятия при

неизменности величины собственного капитала; этот вывод подтверждается

отрицательной динамикой величины капиталов и резервов.

3.3.

Рассчитать

показатели ликвидности и дать оценку платежеспособности организации.

Для оценки платежеспособности

рассчитываются следующие показатели: коэффициент промежуточной ликвидности и

коэффициент абсолютной ликвидности.

Коэффициент быстрой ликвидности –

отношение ликвидных средств первых двух групп к общей сумме краткосрочных

долгов предприятия (итог группы V). Для рассматриваемого предприятия этот коэффициент:

– на начало периода 61866/68596 = 0,902.

– на конец периода 56622/63415 = 0,893.

Нормативное значение 0,7-1,0. Для

данного предприятия значения этого коэффициента можно считать

удовлетворительным, так как большую часть ликвидных средств составляет готовая

продукция и товары для перепродажи, которые возможно быстро продать.

Коэффициент абсолютной ликвидности (норма денежных резервов)

определяется отношением ликвидных средств первой группы ко всей сумме

краткосрочных долгов предприятия. Чем выше его величина, тем больше гарантия

погашения долгов, так как для этой группы активов практически нет опасения

потери стоимости в случае ликвидации предприятия. Значение коэффициента

признается достаточным, если он составляет 0,20-0,25. На анализируемом

предприятии, абсолютный коэффициент ликвидности составляет:

– на начало периода 10254/68596 = 0,15.

– на конец периода 10085/63415 = 0,16.

Как можно видеть, рассматриваемое предприятие

не является абсолютно ликвидным, т.к. расчетные значения этого коэффициента не

попадают в нормативный интервал значений.

Рассчитав значение этих

коэффициентов, а также принимая во внимание низкую финансовую автономию

предприятия, необходимо сделать вывод о низкой платежеспособности предприятия.

3.4. Определить оборачиваемость оборотных

активов. Оценить ее уровень.

Коэффициент оборачиваемости оборотных активов рассчитывается как

отношения объема продаж к средней величине оборотных активов. Информацию об

объеме продаж возьмем из формы 2. Для рассматриваемого предприятия:

– на начало периода 32478/51612 = 0,63.

– на конец периода 23419/46537 = 0,50.

Коэффициент характеризует отдачу продукции на каждый 1 руб. оборотных

средств или количество оборотов. Для рассматриваемого предприятия значение

этого коэффициента очень низкое; а если учесть то, что рассматриваемое

предприятие является торговым (для торговых предприятий обычным является

высокий уровень оборачиваемости оборотных средств), то значение этого

коэффициента как на начало, так и на конец периода является вообще

нехарактерным для предприятия торговли.

3.5. Охарактеризовать в целом финансовое

состояние организации и разработать рекомендации.

В целом финансовое состояние предприятия следует признать

неудовлетворительным. Такой вывод подтверждают те факты, что:

– увеличение за год непокрытого убытка;

– уменьшение валюты баланса приблизительно на 10%;

– большая кредиторская задолженность;

– отсутствие резервного капитала;

– низкий коэффициент абсолютной ликвидности;

– крайне низкий коэффициент финансовой независимости;

– крайне низкий уровень оборачиваемости оборотных активов.

В качестве рекомендации по улучшению финансового состояния

рассматриваемого торгового предприятия следует выдвинуть предложение по

увеличению числа оборотов оборотного капитала. Для этого необходимо либо выйти

на рынок других товаров, либо на рынок других регионов. Если в ближайшие 1-2

года уровень оборачиваемости не удастся повысить в 3-4 раза, то предприятие

следует ликвидировать ввиду увеличения непокрытого убытка.

Список

литературы

1.

Антикризисное

управление: Учеб. пособ. / В.Г.Крыжановский,

В.И.Лапенков, В.И.Лютер и др.;под

ред. Э.С.Минаева и В.П.Панагушина. - М.: ПРИОР, 2003.

2.

Баканов

М.И., Шеремет А.Д. Теория экономического анализа. –

М.: Финансы и статистика, 2000.

3.

Беллендир М.В. Комплексный экономический анализ хозяйственной

деятельности. – Новосибирск, НГАЭиУ, 2003.

4.

Вахрушина

М.А. Бухгалтерский управленческий учет. Учебник/изд. 2, перераб.

и доп. – М.: ОМЕГА-Л, 2004.

5.

Дембинский Н.В. Вопросы теории экономического анализа. – М.: Финансы,

2003.

6.

Ковалев

В.В. Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ

отчетности. - М : Финансы и статистика, 1997

7.

Маркарьян Э.А., Герасименко ГН Финансовый анализ. - М.: Приор, 1997.

8.

Негашев Г.В. Анализ финансов предприятия в условиях рынка – М.:

Высшая школа, 2004.

9.

Русак

Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования: Справочное пособие

– Минск: Вышейшая школа, 2004.

10.

Савицкая

Г.В. Анализ хозяйственной деятельности предприятия. – Минск.: ИП «Новое

знание», 2001.

11.

Шеремет А.Д., Сайфулин Р.С. Методика

финансового анализа – М.: Инфра-М, 1996.

12.

Экономический

анализ. Под ред. проф М.И. Баканова

и проф. А.Д. Шеремета. – М.: Финансы и статистика,

2000.

[1] Русак Н.А., Русак В.А.

Финансовый анализ субъекта хозяйствования: Справочное пособие – Минск: Вышейшая школа, 2004. – с. 67.

[2] Вахрушина М.А.

Бухгалтерский управленческий учет. Учебник/изд. 2, перераб.

и доп. М.: ОМЕГА-Л, 2004. – с. 45.

[3] Антикризисное управление:

Учеб. пособ. / В.Г.Крыжановский,

В.И.Лапенков, В.И.Лютер и др.;под

ред. Э.С.Минаева и В.П.Панагушина. - М.: ПРИОР, 2003.

– с. 89.

[4] Беллендир

М.В. Комплексный экономический анализ хозяйственной деятельности. –

Новосибирск, НГАЭиУ, 2003. – с. 17.

[5] Негашев

Г.В. Анализ финансов предприятия в условиях рынка – М.: Высшая школа, 2004. –

с. 155-156.

[6] Дембинский

Н.В. Вопросы теории экономического анализа. – М.: Финансы, 2003. – с.13.

[7]

Экономический анализ. Под ред. проф М.И. Баканова и проф. А.Д. Шеремета. –

М.: Финансы и статистика, 2000. – с. 56.