Содержание

Введение 3

1. Особенности

регулирования налогообложения на малом предприятии 5

1.1 Особенности налогообложения малых

предприятий 5

1.2 Характеристика специальных

налоговых режимов на малых предприятий 9

2. Особенности

бухгалтерского учета и налогообложения на ООО «Алькор» 22

2.1. Формирование учетной политики для целей

бухгалтерского учета 22

2.2 Организация бухгалтерского учета на малых

предприятиях 27

2.3 Статистическая и бухгалтерская отчетность на малых

предприятиях 37

3. Особенности

налогообложения и бухгалтерского учета на ООО «Алькор» 44

3.1 Характеристика предприятия 44

3.2 Система налогообложения, применяемая на ООО «Алькор» 47

3.3 Основные направления совершенствования учета и

налогообложения ООО «Алькор» как субъекта малого

предпринимательства 51

3.4 Автоматизация бухгалтерского

учета на ООО «Алькор» 57

4. Анализ эффективности

деятельности ООО «Алькор» 61

4.1 Анализ финансового состояния 61

4.2 Анализ динамики и структуры активов баланса 71

4.3 Анализ дебиторской и кредиторской задолженности 72

4.4 Оценка эффективности деятельности 74

Заключение 77

Список литературы 79

Приложения 81

Введение

В реформировании

российской экономики еще со времен перестройки малые предприятия взяли на себя

роль создателя почвы для новой системы хозяйствования. Доминирующий сегодня

частный сектор зарождался именно в сфере малого бизнеса. И вполне закономерно,

что к настоящему времени, по официальным данным, на долю частных субъектов

малого предпринимательства в общем количестве частных, государственных и

муниципальных, общественных малых предприятий приходится 84%. Малые предприятия, располагая 3,4% стоимости основных средств

экономики России и 14% числа занятых,

производят 12% ВВП и дают 1/4 всей прибыли по народному хозяйству. Это говорит о

широких, но еще далеко не полностью раскрытых внутренних возможностях развития

малого предпринимательства.

В целом же Российский малый бизнес находится на начальном

этапе своего развития, еще далеком от потребностей реального рыночного

хозяйства. Малому бизнесу очень сложно выжить в нынешних экономических

условиях, поэтому был принят закон Федеральный закон от 14 июня 1995 г. N 88-ФЗ

"О государственной поддержке малого предпринимательства в Российской

Федерации". В соответствии с этим

Законом приняты постановления Правительства РФ, основополагающими из которых

являются федеральные программы поддержки малого предпринимательства.

Нормативные акты о поддержке малого бизнеса и программы такой поддержки

существуют также на региональном и местном уровнях.

Может создаться

впечатление, что законодательные акты изобилуют всяческими преимуществами для

малых предприятий. На самом же деле действующее законодательство далеко от

того, чтобы способствовать реализации экономической инициативы граждан.

Несовершенно налоговое законодательство, усложнены учет и отчетность субъектов

малого предпринимательства, не отлажены механизмы финансово-имущественной

поддержки, большинство правовых норм носит декларативный характер.

Одним из серьезных

факторов, препятствующих развитию малого предпринимательства, является

усложненная административно-разрешительная практика в предпринимательской

сфере. Существует множество бюрократических препятствий, связанных с

лицензированием, сертификацией и пр.

В данной дипломной работе речь пойдет об организации

бухгалтерского учета на малом предприятии. Малое предприятие в отличие от

других организаций отличается упрощенной формой ведения бухгалтерского учета и

системой налогообложения.

Согласно статье 4, 5 Федерального закона от 21

ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" малые предприятия,

перешедшие на упрощенную систему налогообложения, освобождаются от обязанности

ведения бухгалтерского учета. В планах счетов бухгалтерского учета, других

нормативных актах и методических указаниях должна предусматриваться упрощенная

система бухгалтерского учета для субъектов малого предпринимательства.

Малые предприятия, не перешедшие на упрощенную

систему, ведут учет согласно Положению по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации, утвержденному приказом Минфина

России от 29.07.98 г. N 34н .

В состав годовой

отчетности предприятий входят:

-бухгалтерский баланс

(форма N 1);

-отчет о прибылях и

убытках (форма N 2);

-отчет о движении

денежных средств;

-приложения к

бухгалтерскому балансу и иные отчеты, предусмотренные нормативными актами

системы нормативного регулирования бухгалтерского учета;

-пояснительная записка;

-аудиторское заключение,

подтверждающее достоверность бухгалтерской отчетности организации, если она в

соответствии с федеральными законами подлежит обязательному аудиту.

Что касается годовой

отчетности, то согласно п.85 Положения по ведению бухгалтерского учета и

бухгалтерской отчетности, а также положению по бухгалтерскому учету

"Бухгалтерская отчетность организации" (ПБУ 4/99), утвержденному

приказом Минфина России от 6.07.99 г. N 43н, субъекты малого

предпринимательства имеют право не представлять отчет о движении денежных

средств, приложение к бухгалтерскому балансу, иные приложения и пояснительную

записку.

Целью данной дипломной работы заключается в исследовании и

изучения особенностей налогообложения учета и отчетности на малом предприятии,

в ходе которых необходимо решить следующие задачи:

-рассмотреть нормативное регулирование особенности

применяемых режимов налогообложения на малом предприятии

-изучить особенности теоретической основы учета и отчетности

на малых предприятиях с традиционной системы налогообложения

-исследовать и изучить особенности налогообложения учета и

отчетности на примере ООО «Алькор»

-провести анализ финансового состояние и мероприятия по

усовершенствованию учета и налогообложения на ООО «Алькор»

1. Особенности регулирования налогообложения на малом

предприятии

1.1 Особенности налогообложения малых предприятий

В современной экономике малое

предпринимательство играет важную роль в решении экономических и социальных

задач. Развитие сектора малых предприятий является одним из важных стимулов экономического

роста. В связи с этим особую значимость с позиции стимулирования развития

малого предпринимательства приобретает система налогообложения субъектов малого

предпринимательства.

Налогообложение субъектов

малого предпринимательства в России осуществляется на основе трех систем:

общеустановленной системы налогообложения, упрощенной системы налогообложения,

учета и отчетности для субъектов малого предпринимательства и системы

налогообложения по принципу вмененного дохода. Рассмотрим практику применения в

отношении субъектов малого предпринимательства общеустановленной и упрощенной

систем налогообложения.

Хотя общеустановленная

система налогообложения распространяется в равной мере на всех субъектов

налоговых правоотношений, однако для субъектов малого предпринимательства ею

предусмотрены некоторые особенности. Это касается в основном дополнительных

льгот и различных преимуществ для данной категории налогоплательщиков.

Важнейшим при применении

общеустановленной системы налогообложения в отношении малых предприятий

являются понятие "субъект малого предпринимательства", а точнее

говоря, критерии отнесения организаций к субъектам малого предпринимательства,

которые определены в ранее оговоренном Федеральном законе "О

государственной поддержке малого предпринимательства в Российской

Федерации". В соответствии с этим Законом под субъектами малого

предпринимательства понимаются коммерческие организации с ограничением доли

участия Российской Федерации, субъектов Российской Федерации, общественных и

религиозных организаций, различных фондов в уставном капитале данных

организаций до 25%. Дополнительным ограничением является непревышение 25% в

уставном капитале организации доли, принадлежащей одному или нескольким

юридическим лицам, не являющимся субъектами малого предпринимательства.

До 1 января 2003 г.

субъекты малого предпринимательства (организации и индивидуальные

предприниматели) применяли два специальных налоговых режима: режим упрощенной

системы налогообложения, учета и отчетности, а также режим уплаты единого

налога на вмененный доход для определенных видов деятельности. Первый режим был

установлен Федеральным законом от 29 декабря 1995 г. N 222-ФЗ "Об

упрощенной системе налогообложения, учета и отчетности для субъектов малого

предпринимательства". Единый налог на вмененный доход уплачивался в

соответствии с Федеральным законом от 31 июля 1998 г. N 148-ФЗ "О едином

налоге на вмененный доход для определенных видов деятельности".

С 1 января 2003 года

применение специальных налоговых режимов осуществляется в соответствии с главой

26.2 "Упрощенная система налогообложения" и главой 26.3 "Система

налогообложения в виде единого налога на вмененный доход для отдельных видов

деятельности" Налогового кодекса РФ.

Данные главы были

приняты Федеральным законом от 24 июля 2002 г. N 104-ФЗ "О внесении

изменений и дополнений в часть вторую Налогового кодекса РФ и некоторые другие

акты законодательства РФ, а также о признании утратившими силу отдельных актов

законодательства РФ о налогах и сборах". Федеральными законами от 31 декабря

2002 г. N 190-ФЗ "Об обеспечении пособиями по обязательному социальному

страхованию граждан, работающих в организациях и у индивидуальных

предпринимателей, применяющих специальные налоговые режимы, и некоторых других

категорий граждан" и 31 декабря 2002 г. N 191-ФЗ "О внесении

изменений и дополнений в главы 22, 24, 25, 26.2, 26.3 и 27 части второй

Налогового кодекса РФ и некоторые другие акты законодательства РФ" были

внесены первые изменения и дополнения, которые вступают в силу с 1 января 2003

года.

Для применения положений

глав 26.2 и 26.3 Налогового кодекса РФ Министерство РФ по налогам и сборам

утвердило следующие документы:

- Методические

рекомендации по применению главы 26.2 "Упрощенная система

налогообложения" Налогового кодекса РФ (приказ МНС РФ от 10.12.2002 г. N

БГ-3-22/706);

- Форму налоговой

декларации по единому налогу, уплачиваемому в связи с применением упрощенной

системы налогообложения, и порядок ее заполнения (приказ МНС РФ от 12.11.2002

г. N БГ-3-22/647);

- Формы документов для

применения упрощенной системы налогообложения (приказ МНС РФ от 19.09.2002 г. N

ВГ-3-22/495);

- Форму книги учета

доходов и расходов организаций и индивидуальных предпринимателей, применяющих

упрощенную систему налогообложения, и порядок ее заполнения (приказ МНС РФ от

28.09.2002 г. N БГ-3-22/606);

- Методические

рекомендации по применению главы 26.3 "Система налогообложения в виде

единого налога на вмененный доход для отдельных видов деятельности"

Налогового кодекса РФ (приказ МНС РФ от 10.12.2002 г. N БГ-3-22/707);

- Форму налоговой

декларации по единому налогу на вмененный доход для отдельных видов

деятельности и порядок ее заполнения (приказ МНС РФ от 12.11.2002 г. N

БГ-3-22/648);

- Формы документов и

порядок постановки на учет налогоплательщиков единого налога на вмененный доход

(приказ МНС РФ от 19.12.2002 г. N БГ-3-09/722).

В соответствии со ст.8

Федерального закона от 24 июля 2002 г. N 104-ФЗ данные специальные налоговые

режимы вводятся в действие с 1 января 2003 года. При этом необходимо отметить

следующие положения.

В отношении упрощенной

системы налогообложения гл.26.2 Налогового кодекса РФ применялась уже в 2002

году, например, в части подачи заявления и процедуры перевода на новую

упрощенную систему. Данное положение не противоречит порядку вступления в силу

новых глав Налогового кодекса РФ, так как они вступают в силу с 30 августа 2002

г.

Единый налог на

вмененный доход вводится в действие законами субъектов РФ. Таким образом, для

того чтобы на территории отдельного субъекта РФ с 1 января 2003 года применялась

данная система налогообложения необходимо принятие соответствующего

регионального закона. При этом закон должен быть принят и опубликован до 1

декабря 2002 г. Если данный закон будет опубликован в декабре, то система

налогообложения в виде единого налога должна применяться не ранее 1 апреля 2003

г.

К основным недостаткам

этого законодательства можно отнести то, что:

-вводится ограничение по

применению упрощенной системы - не свыше 15 млн руб. доходов от реализации;

-новая система

фактически ликвидирует патенты, хотя это доступная и очень простая система для

предпринимателей, и было бы логично дать им право выбора - заменить по желанию

единый налог оплатой стоимости патента;

-чтобы пользоваться

льготами, в частности не платить НДС, малые предприятия должны выдавать продукт

исключительно конечным потребителям. Поэтому в середину производственной

цепочки никакое малое предприятие не встанет, поскольку в этом случае оно

попадает в невыгодное положение: тот, кто у него покупает, не имеет права на

возмещение НДС, а значит, промышленным малым предприятиям невозможно

воспользоваться новыми льготами;

-за бортом оказались и

венчурные предприятия, создаваемые в научно-технической сфере, т.е. в области

высоких технологий.

Одним из основных

преимуществ нового налогового законодательства в области малого

предпринимательства следует признать отмену уплаты для указанных

налогоплательщиков единого социального налога задним числом с 1 января 2002 г.,

платежи в ПФР засчитываются за минусом суммы единого налога.

При переходе на одну из

названных систем налогообложения необходимо предварительно проанализировать

показатели финансово-хозяйственной деятельности.

Позитивные и негативные стороны налоговых режимов

Таблица 1.1

|

Аспекты

|

Общий налоговый режим

|

УСН

|

ЕНВД

|

|

|

Позитивные

|

1. Отражение реального финансового

состояния организации

(возможность использования

информации в управленческих

целях).

2. Отсутствие необходимости

контроля выручки.

3. Упрощение контроля расчетов с

контрагентами (дебиторами и кредиторами)

|

1. Снижение налогов и налоговых

рисков:

— сокращение количества налогов;

- сокращение объема учетной работы;

- снижение вероятности налоговых

санкций.

2. Возможность

выбора оптимального объекта

налогообложения.

3. Уплата налога

по фактическим

результатам деятельности.

4. Возможность

повышения заработной платы (нет

ЕСН),

5. Упрощение

учета.

6. Упрощение

отчетности

|

1. Сокращение количества

уплачиваемых налогов.

2. Снижение налоговых рисков,

3. Простота расчета

налога.

4. Уплата налога по

фактическим результатам

деятельности.

5. Возможность повышения заработной

платы (не начисляется ЕСН).

6. Упрощение налогового учета и

отчетности

|

|

|

Негативные

|

1. Максимальная налоговая нагрузка.

2. Сложное ведение

налогового и бухгалтерского учета.

3. Увеличение налоговых рисков

|

1. Невыгодное

положение в цепочке плательщиков НДС (нет

возмещения

НДС).

2. Ограничение

выручки.

|

1. Обязательность

режима.

2. Невозможность

применения УСН

для других видов

деятельности.

|

|

|

4. При переходе на

УСН с общего режима

или с общего режима

на УСН убыток не

переносится

|

3. Ведение налогового учета.

4. Отсутствие

реальной картины

финансового со

стояния на отчетную дату.

5. Сложность

контроля взаиморасчетов.

6. При переходе

на УСН с общего

режима или с

общего режима на

УСН убыток не переносится

|

3. Невыгодное положение в цепочке

плательщиков НДС

(отсутствует возмещение НДС).

4. Отсутствие реальной картины

финансового состояния на

отчетную дату.

5. Сложность контроля взаиморасчетов.

6. Необходимость ведения раздельного

учета по видам деятельности

|

|

1.2 Характеристика

специальных налоговых режимов на малых предприятий

Итак, существуют три системы налогообложения:

общеустановленная система налогообложения, упрощенная система налогообложения и

единый налог на вмененный доход. Упрощенная система применяется в соответствии с главой 26.2 Налогового кодекса РФ. малым

предприятиям и индивидуальным предпринимателям предоставлена возможность

максимально упростить учет результатов хозяйственной деятельности, который

осуществляется в одной книге учета доходов и расходов. Таким образом, формально

эти организации (а также индивидуальные предприниматели) освобождены от

необходимости ведения полного бухгалтерского учета (счетов бухгалтерского

учета, ведомостей, журналов-ордеров, составления бухгалтерского баланса), что

позволяет указанным налогоплательщикам получать значительную экономию средств

за счет сокращения управленческих расходов и снижения налогового бремени.

Право выбора системы

налогообложения, включая переход к упрощенной системе или возврат к принятой

ранее системе, предоставляется субъектам малого предпринимательства на

добровольной основе в порядке. Однако порядок преемственности показателей

бухгалтерского учета организаций в этих случаях пока не определен.

Действие упрощенной

системы налогообложения, учета и отчетности распространяется на организации с

предельной численностью работающих (включая работающих по договорам подряда и

иным договорам гражданско-правового характера, а также численность работающих в

их филиалах и подразделениях) до 15 человек независимо от вида осуществляемой

ими деятельности.

Организация имеет право перейти на упрощенную

систему налогообложения, если по итогам девяти месяцев того года, в котором

организация подает заявление о переходе на упрощенную систему налогообложения,

доход от реализации, определяемый в соответствии со статьей 249 НК РФ, не

превысил 11 млн. рублей (без учета налога на добавленную стоимость).

Не вправе применять

упрощенную систему налогообложения:

1) организации, имеющие

филиалы и (или) представительства;

2) банки;

3) страховщики;

4) негосударственные

пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные

участники рынка ценных бумаг;

7) ломбарды;

8) организации и

индивидуальные предприниматели, занимающиеся производством подакцизных товаров,

а также добычей и реализацией полезных ископаемых, за исключением

общераспространенных полезных ископаемых;

9) организации и

индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы,

занимающиеся частной практикой;

11) организации и

индивидуальные предприниматели, являющиеся участниками соглашений о разделе

продукции;

12) организации и

индивидуальные предприниматели, переведенные на систему налогообложения для

сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в

соответствии с главой 26.1 настоящего Кодекса;

13) организации, в

которых доля непосредственного участия других организаций составляет более 25

процентов. Данное ограничение не распространяется на организации, уставный

капитал которых полностью состоит из вкладов общественных организаций

инвалидов, если среднесписочная численность инвалидов среди их работников

составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25

процентов;

14) организации и

индивидуальные предприниматели, средняя численность работников которых за

налоговый (отчетный) период, определяемая в порядке, устанавливаемом

Государственным комитетом Российской Федерации по статистике, превышает 100

человек;

15) организации, у

которых остаточная стоимость основных средств и нематериальных активов,

определяемая в соответствии с законодательством Российской Федерации о

бухгалтерском учете, превышает 100 млн. рублей.

Существует также ограничение,

связанное с совокупным размером валовой выручки малых предприятий. Если по итогам отчетного периода доход

налогоплательщика превысит 15 млн. рублей или остаточная стоимость основных

средств и нематериальных активов, определяемая в соответствии с

законодательством Российской Федерации о бухгалтерском учете, превысит 100 млн.

рублей, такой налогоплательщик считается перешедшим на общий режим

налогообложения с начала того квартала, в котором было допущено это превышение. При этом суммы налогов, подлежащих уплате при

использовании общего режима налогообложения, исчисляются и уплачиваются в

порядке, предусмотренном законодательством Российской Федерации о налогах и

сборах для вновь созданных организаций или вновь зарегистрированных

индивидуальных предпринимателей.

Малое предприятие имеет право вести учет по упрощенной

форме, выполняя условия, регламентирующиеся Налоговым кодексом РФ (глава 26.2).

Одним из этих условий является критерии отнесения

предприятий к к субъектам малого предпринимательства. Одним из основных

критериев отнесения предприятия к субъектам малого предпринимательства является

доля в уставном капитале не превышающая 25 %, а также доля, принадлежащая

одному или нескольким юридическим лицам, не являющимся субъектами малого

предпринимательства, не превышает 25 процентов и в которых средняя численность

работников за отчетный период не превышает следующих предельных уровней (малые

предприятия):

-в промышленности - 100 человек;

-в строительстве - 100 человек;

-на транспорте - 100 человек;

-в сельском хозяйстве - 60 человек;

-в научно-технической сфере - 60 человек;

-в оптовой торговле - 50 человек;

-в розничной торговле и бытовом обслуживании населения - 30

человек;

-в остальных отраслях и при осуществлении других видов

деятельности - 50 человек.

Таким образом, два критерия: численность работников

и участие других организаций в уставном капитале предприятия.

К основным недостаткам

упрощенной системы можно отнести то, что:

-вводится ограничение по

применению упрощенной системы - не свыше 15 млн руб. доходов от реализации;

-новая система

фактически ликвидирует патенты, хотя это доступная и очень простая система для

предпринимателей, и было бы логично дать им право выбора - заменить по желанию

единый налог оплатой стоимости патента;

-чтобы пользоваться

льготами, в частности не платить НДС, малые предприятия должны выдавать продукт

исключительно конечным потребителям. Поэтому в середину производственной

цепочки никакое малое предприятие не встанет, поскольку в этом случае оно

попадает в невыгодное положение: тот, кто у него покупает, не имеет права на

возмещение НДС, а значит, промышленным малым предприятиям невозможно

воспользоваться новыми льготами;

-за бортом оказались и

венчурные предприятия, создаваемые в научно-технической сфере, т.е. в области

высоких технологий.

Кроме того, упрощенная

система для некоторых может оказаться определенной ловушкой, так как если

предприятие превысит планку в 15 млн руб., оно выпадает из льготной системы, а

следовательно, должно платить все налоги, предусмотренные законодательством, и

вести полноценную бухгалтерию, как обычные предприятия. И в случае если,

например, III квартал оно работало по упрощенной системе (т.е. вело только

книгу учета расходов и доходов), то ему будет сложно отчитаться перед

налоговиками в полном объеме в конце года, а значит, санкций не избежать.

Одним из основных

преимуществ нового налогового законодательства в области малого

предпринимательства следует признать отмену уплаты для указанных

налогоплательщиков единого социального налога задним числом с 1 января 2002 г.,

платежи в ПФР засчитываются за минусом суммы единого налога.

При переходе на одну из

названных систем налогообложения необходимо предварительно проанализировать

показатели финансово-хозяйственной деятельности, прежде всего рентабельность и

будут ли затраты включаться в состав расходов, уменьшающих налогооблагаемую

базу по единому налогу. Рассмотрим два примера.

В первом случае от

ведения хозяйственной деятельности за налоговый период всего планируется

получить 10 млн руб., предполагаемая рентабельность - 25% (расходы - 8 млн

руб., доходы - 2 млн). Единый налог, в случае если объектом налогообложения

является доход, составит 600 тыс. руб. (10 млн х 6%), а если прибыль - 300 тыс.

[(10 млн - 8 млн) х 15%].

Во втором - планируемый

размер выручки должен составить 12 млн руб. за налоговый период; предполагаемая

рентабельность - 50% (расходы - 8 млн руб., доходы - 4 млн). Единый налог, в

случае если объектом налогообложения является доход, составит 720 тыс. руб.

(12млн х 6%), а если прибыль - 600 тыс. [(12 млн - 8 млн) х 15%].

Следовательно, платить единый налог с доходов приемлемо лишь при превышении

определенного уровня рентабельности от ведения предпринимательской деятельности

(около 65%).

Таким образом, эта

система применяется в соответствии с Федеральным законом от 29.12.95 г. N

222-ФЗ "Об упрощенной системе налогообложения, учета и отчетности для

субъектов малого предпринимательства". Малым предприятиям и индивидуальным

предпринимателям предоставлена возможность максимально упростить учет

результатов хозяйственной деятельности, который осуществляется в одной книге

учета доходов и расходов. Таким образом, формально эти организации (а также

индивидуальные предприниматели) освобождены от необходимости ведения полного

бухгалтерского учета (счетов бухгалтерского учета, ведомостей,

журналов-ордеров, составления бухгалтерского баланса), что позволяет указанным

налогоплательщикам получать значительную экономию средств за счет сокращения

управленческих расходов и снижения налогового бремени.

При общеустановленной

системе налогообложения предполагает ряд преимуществ для организаций -

субъектов малого предпринимательства. Так, п.4.4 инструкции МНС России от

15.06.2000 г. N 62 "О порядке исчисления и уплаты в бюджет налога на

прибыль предприятий и организаций" малым предприятиям предоставлено право

в первые два года работы не уплачивать налог на прибыль. Это право

предоставляется организации в случае полного соответствия критериям отнесения к

субъектам малого предпринимательства и если не менее 70% общей суммы выручки от

реализации продукции (работ, услуг) составляет выручка от производства и

переработки сельскохозяйственной продукции; производства продовольственных

товаров, товаров народного потребления, строительных материалов, медицинской

техники, лекарственных средств и изделий медицинского назначения; строительства

объектов жилищного, производственного, социального и природоохранного

назначения (включая ремонтно-строительные работы). Днем начала работы

предприятия считается день его государственной регистрации. В третий и

четвертый год работы малые предприятия уплачивают налог в размере

соответственно 25 и 50% от установленной ставки налога на прибыль, если выручка

от указанных видов деятельности составляет свыше 90% общей суммы выручки от

реализации продукции (работ, услуг).

При применении данной

льготы могут возникнуть затруднения. Так, если в договоре о переработке

давальческого сырья участвуют два малых предприятия, встает вопрос, какому из

предприятий в случае соблюдения всех названных условий предоставляется данная

льгота. Дело в том, что налоговым законодательством не определена зависимость

предоставления льготы по налогу на прибыль малым предприятиям от права

собственности на сырье или оборудование, на котором производится данная

продукция. Следовательно, для предоставления льготы не имеет значения, из собственного

или давальческого сырья, на арендованном, взятом в лизинг или собственном

оборудовании произведена данная продукция. Решающую роль играют отнесение

организации к субъекту малого предпринимательства и вид продукции. В данном

случае производителем продукции является предприятие, осуществляющее

производство из переданного ему давальческого сырья, и соответственно льгота по

налогу на прибыль предоставляется непосредственному производителю.

Как одно из наиболее

часто используемых преимуществ, предоставленных малым предприятиям, можно

выделить право применения субъектами малого предпринимательства механизма

ускоренной амортизации основных производственных фондов.

Механизм применения для

малых предприятий ускоренной амортизации, механизм списания дополнительно как

амортизационные отчисления до 50% первоначальной стоимости основных фондов со

сроком службы свыше трех лет регулируются ст.10 Закона N 88-ФЗ и положением по

бухгалтерскому учету "Учет основных средств" ПБУ 6/01, утвержденным

приказом Минфина России от 30.03.01 г. N 26н;

Несмотря на то, что

применение субъектами малого предпринимательства механизма ускоренной

амортизации вызывает большое количество спорных вопросов, в настоящее время в

практике налогообложения сложился определенный порядок использования данного

преимущества. Так, малые предприятия вправе применять в отношении исчисления

амортизации ускоренный метод с отнесением амортизационных затрат на издержки

производства в размере, в 2 раза превышающем нормы, установленные для

соответствующих видов основных фондов. Ускоренный метод основывается на

линейном способе исчисления амортизации, и допускается применение ускоренной

амортизации по всем видам оборудования, которые в соответствии с

законодательством могут быть классифицированы как основные средства. Наряду с

применением механизма ускоренной амортизации субъекты малого

предпринимательства могут списывать дополнительно как амортизационные

отчисления до 50% первоначальной стоимости основных фондов со сроком службы

более трех лет.

Немаловажно, что списание

50% первоначальной стоимости должно происходить единовременно с момента

введения в эксплуатацию этих основных средств. Применение субъектом малого

предпринимательства механизма ускоренной амортизации должно быть отражено в

учетной политике организации и относиться в равной мере ко всем основным

средствам, принадлежащим малому предприятию на праве собственности. Указанное

преимущество играет ведущую роль при расчете налога на прибыль и определении

базы обложения по налогу на имущество.

Заметим, что в случае

прекращения деятельности малого предприятия до истечения одного года с момента

ввода в действие данного оборудования суммы дополнительно начисленной

амортизации подлежат восстановлению за счет увеличения балансовой прибыли этого

предприятия.

Согласно п.1 ст.346.26

НК РФ система налогообложения в виде единого налога на вмененный доход

устанавливается Налоговым кодексом РФ, вводится в действие законами субъектов

РФ и применяется наряду с общей системой налогообложения, предусмотренной

законодательством РФ о налогах и сборах.

Особенностью и сущностью

единого налога на вмененный доход по-прежнему является определение налоговой

базы не по отчетности, а на основе нормативной величины базовой доходности

разных видов деятельности, к которой применяются корректирующие коэффициенты. В

основу расчета налоговой базы положены не экономические, а физические

показатели сферы деятельности организации, переходящей на уплату сущностью

единого налога на вмененный доход, такие как количество работников, площадь

помещения, количество транспортных средств, количество торговых мест.

Перевод на уплату

сущностью единого налога на вмененный доход обусловлен рядом обстоятельств,

вытекающих из действующего налогового законодательства и негативной практики

уплаты налогов отдельными (в основном малыми) хозяйствующими структурами.

Во-первых, действующая

система налогообложения громоздка, содержит большое количество налогов с

разными объектами налогообложения, что создает сложности в расчетах

хозяйствующих субъектов с бюджетом и в осуществлении предпринимательской

деятельности.

Во-вторых, существуют

некоторые сферы предпринимательской деятельности, в которых учет доходов и

контроль за полнотой уплаты налогов затруднены. Это в основном сферы

деятельности, применяющие налично-денежные расчеты, например торговля, оказание

услуг населению.

В главе 26.3 НК РФ

прописаны общие принципы уплаты единого налога на вмененный доход, определены

виды деятельности, переводимые на уплату этого налога, даны понятие базовой

доходности, корректирующие коэффициенты, ставка и порядок зачисления сумм

сущностью единого налога на вмененный доход в бюджет.

Этот налог по-прежнему

остается обязательным, и выбирать: переходить на его уплату или нет, -

налогоплательщики, осуществляющие виды деятельности, перечисленные в главе 26.3

Налогового кодекса РФ, не смогут.

Согласно ст.346.26

Налогового кодекса РФ система обложения единого налога на вмененный доход

вводится региональными законодательными актами и применяется наряду с общей

системой налогообложения, предусмотренной законодательством Российской

Федерации о налогах и сборах.

Представительным органам

власти субъектов Российской Федерации предоставлено право в региональных

законах "О едином налоге на вмененный доход для отдельных видов

деятельности" отражать:

- порядок введения

единого налога на вмененный доход в регионе;

- виды

предпринимательской деятельности, которые переводятся на уплату единого налога

на вмененный доход (в пределах перечня видов деятельности, указанных в главе

26.3 НК РФ);

- корректирующий коэффициент

базовой доходности, который учитывает совокупность факторов, таких как

ассортимент товаров (работ, услуг), сезонность, доходность, время и место

работы (этот коэффициент определен как коэффициент К2).

Из вышеизложенного

следует, что согласно главе 26.3 налогового кодекса РФ плательщиками единого

налога на вмененный доход должны быть организации и индивидуальные

предприниматели, осуществляющие виды деятельности, которые в субъекте

Российской Федерации, где осуществляется их деятельность, переведены на уплату

единого налога на вмененный доход.

Согласно п.2 ст.346.26

Налогового кодекса РФ система налогообложения в виде единого налога на

вмененный доход может применяться по решению субъекта Российской Федерации в

отношении следующих видов предпринимательской деятельности:

1) оказание бытовых

услуг;

2) оказание ветеринарных

услуг;

3) оказание услуг по

ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничная торговля,

осуществляемая через магазины и павильоны с площадью торгового зала по каждому

объекту организации торговли не более 150 м2, палатки, лотки и другие объекты

организации торговли, в том числе не имеющие стационарной торговой площади;

5) оказание услуг

общественного питания, осуществляемых при использовании зала площадью не более

150 м2;

6) оказание

автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых

организациями и индивидуальными предпринимателями, эксплуатирующими не более 20

транспортных средств.

Отметим, что по

сравнению с видами деятельности, предусмотренными Законом N 148-ФЗ, их

количество значительно сократилось. Так, с 2003 года нельзя перевести на уплату

сущностью единого налога на вмененный доход такие виды деятельности, как

оказание бухгалтерских, аудиторских, медицинских, юридических услуг, а также

виды деятельности в сфере образования и предоставления автомобильных стоянок и

гаражей.

Изменены критерии

перевода на уплату единого налога на вмененный доход предприятий розничной

торговли и общественного питания. Если согласно Закону N 148-ФЗ критерием

перевода на этот налог являлась численность работающих в этих предприятиях: в

предприятиях розничной торговли - не более 30, в предприятиях общественного

питания - не более 50 человек, - то с 2003 года вышеуказанные организации могут

быть переведены на уплату единого налога на вмененный доход, если площадь

торгового зала или зала обслуживания посетителей не превышает 150 м.

В соответствии с п.4

ст.346.26 Налогового кодекса РФ уплата организациями единого налога на

вмененный доход предусматривает замену уплаты налога на прибыль организаций (в

отношении прибыли, полученной от предпринимательской деятельности, облагаемой

единым налогом), налога с продаж (в отношении выплат, производимых физическим

лицам в связи с ведением предпринимательской деятельности, облагаемой единым

налогом), налога на имущество предприятий (в отношении имущества, используемого

для ведения предпринимательской деятельности, облагают единым налогом) и

единого социального налога (в отношении выплат, производимых физическим лицам в

связи с ведением предпринимательской деятельности, облагаемой единым налогом).

Уплата индивидуальными

предпринимателями единого налога на вмененный доход предусматривает замену

уплаты налога на доходы физических лиц (в отношении доходов, полученных от

деятельности, облагаемой единым налогом), налога с продаж (в отношении

операций, осуществляемых в рамках предпринимательской деятельности, облагаемой

единым налогом), налога на имущество физических лиц (в отношении имущества,

используемого для осуществления предпринимательской деятельности, облагаемой

единым налогом) и единого социального налога (в отношении доходов, полученных

от предпринимательской деятельности, облагаемой единым налогом, и выплат,

производимых физическим лицам в связи с ведением деятельности, облагаемой

единым налогом.)

Организации и

индивидуальные предприниматели, являющиеся плательщиками единого налога, не

признаются плательщиками налога на добавленную стоимость (в отношении операций,

признаваемых объектами налогообложения в соответствии с главой 21 Налогового

кодекса РФ, осуществляемых в рамках предпринимательской деятельности,

облагаемой единым налогом), за исключением Налога на добавленную стоимость,

подлежащего уплате в соответствии с Налоговым кодексом РФ при ввозе товаров на

таможенную территорию Российской Федерации.

Исчисление и уплата иных

налогов и сборов, не указанных в настоящем пункте, осуществляется

налогоплательщиками в соответствии с общим режимом налогообложения.

Организации и

индивидуальные предприниматели, являющиеся плательщиками единого налога на

вмененный доход, уплачивают страховые взносы на обязательное пенсионное

страхование в соответствии с Федеральным законом от 15.12.2001 N 167-ФЗ

"Об обязательном пенсионном страховании в Российской Федерации".

Согласно ст.346.28

Налогового кодекса РФ плательщиками единого налога на вмененный доход являются

организации и индивидуальные предприниматели, осуществляющие на территории

субъекта Российской Федерации, в котором введен этот налог, предпринимательскую

деятельность, облагаемую единым налогом. При решении вопроса перевода на уплату

единого налога на вмененный доход налогоплательщиков по такому виду

деятельности, как розничная торговля, необходимо иметь в виду следующее.

Согласно ст.346.27 Налогового кодекса РФ, в целях главы 26.3 Налогового кодекса

РФ, розничная торговля - это торговля товарами и оказание покупателям услуг за

наличный расчет. К данному виду предпринимательской деятельности не относится

реализация подакцизных товаров, таких как автомобили легковые и мотоциклы,

автомобильный бензин, дизельное топливо, моторные масла и природный газ.

Реализация продуктов питания и напитков, в том числе алкогольных, в барах,

ресторанах, кафе и других точках общественного питания также не относится к

розничной торговле.

Следовательно, плательщиками

единого налога на вмененный доход по виду деятельности "розничная

торговля" являются организации и индивидуальные предприниматели,

реализующие товары и оказывающие услуги за наличный расчет, без учета их

дальнейшего использования.

Кроме того, в соответствии

с постановлением Госкомстата России от 19.08.1998 N 89 "Об утверждении

Методических указаний по определению оборота розничной и оптовой торговли на

принципах статистики предприятий" под торговой деятельностью понимается

приобретение организацией товара с целью последующей реализации без изменения

технических, качественных и иных характеристик товара.

При этом следует иметь в

виду, что продажа собственной продукции через магазины, являющиеся структурными

подразделениями организации, является не чем иным, как способом реализации

продукции предприятия, а не торговой деятельностью, что соответствует нормам

налогового учета доходов от реализации продукции собственного производства при

определении налоговой базы по налогу на прибыль предприятия и действующему

порядку ведения бухгалтерского учета.

Следовательно,

организации, реализующие произведенную продукцию через собственную торговую

сеть, не рассматриваются как торговые организации и не переводятся на уплату

единого налога на вмененный доход; они выступают в качестве производителя,

осуществляющего реализацию собственной продукции.

Учитывая данные

обстоятельства, организации и индивидуальные предприниматели, осуществляющие

деятельность в сфере розничной торговли и реализующие наряду с приобретенными

товарами продукцию собственного производства, по сути, извлекают доходы от двух

разных видов деятельности, результаты от занятия которыми в соответствии с

действующим законодательством подлежат раздельному учету и налогообложению.

Таким образом,

налогоплательщики, осуществляющие свою деятельность в сфере розничной торговли,

являются плательщиками единого налога на вмененный доход только в части доходов

от реализации приобретенных товаров. Доходы, извлекаемые предпринимателями от

реализации продукции собственного производства, не подпадают под действие главы

26.3 НК РФ и подлежат налогообложению в общеустановленном порядке на основе

данных бухгалтерского и налогового учета доходов и расходов.

Таким образом, после

принятия законодательными (представительными) органами государственной власти

субъектов Российской Федерации нормативного правового акта о введении на своей

территории единого налога на вмененный доход переход на уплату вышеуказанного

налога организациями, осуществляющими виды деятельности, определенные этим

нормативным правовым актом, является обязательным независимо от того, носит

такая деятельность временный или постоянный характер.

При определении

плательщиков единого налога на вмененный доход по виду оказываемых бытовых

услуг необходимо иметь в виду, что к бытовым услугам относятся платные услуги,

оказываемые физическим лицам и населению, классифицируемые Общероссийским

классификатором услуг ОК 002-93, утвержденным постановлением Госкомстата России

от 28.06.1993 N 163, по группе 01 "Бытовые услуги" (за исключением

услуг ломбардов).

Услуги по ремонту,

техническому обслуживанию и мойке автотранспортных средств классифицируются

согласно ОК 002-93 по коду подгруппы 017000.

При осуществлении

парикмахерских услуг следует пользоваться Классификатором видов экономической

деятельности, продукции и услуг ОК 004-93 (в ред. 1/94, 2/95, 3/96 ОКДП).

К услугам общественного

питания следует относить платные услуги, классифицируемые по кодам подгрупп

122100, 122500.

Платные автотранспортные

услуги по перевозке пассажиров и грузов классифицируются по следующим кодам:

021520-021523, 021525-021527, 021532, 021533, 021535, 021537, 021538, 021540,

021542, 021543, 021545, 021547, 021548, 021550, 021552, 021553 и коду подгруппы

022500 Общероссийского классификатора.

Кроме того, согласно

ст.346.12 Налогового кодекса РФ плательщики единого налога на вмененный доход

не вправе применять упрощенную систему налогообложения.

Вмененным доходом

считается потенциально возможный доход налогоплательщика.

Налоговой базой для

исчисления суммы единого налога на вмененный доход признается величина

вмененного дохода, рассчитываемая как произведение базовой доходности по

определенному виду предпринимательской деятельности, исчисленной за налоговый

период, и величины физического показателя, характеризующего данный вид

деятельности.

Иными словами, налоговую

базу можно рассчитывать по формуле:

Н6 = Бд x N, (1.1)

где Н6 - налоговая база;

Бд - базовая доходность

определенного вида деятельности;

N - величина физического

показателя, характеризующего вид деятельности.

Показатели базовой

доходности и физические показатели по каждому виду деятельности, переводимой на

уплату единого налога на вмененный доход, установлены в ст.346.29 НК РФ.

Для таких видов

предпринимательской деятельности, как оказание бытовых и ветеринарных услуг,

услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств,

физическим показателем является количество работников, включая индивидуального

предпринимателя. Если налогоплательщик осуществляет несколько видов деятельности,

то количество управленческого персонала, приходящегося на вид деятельности, по

которому устанавливается налоговая база, определяется пропорционально доле

выручки, полученной по каждому виду деятельности налогоплательщика.

Для розничной торговли,

осуществляемой через объекты стационарной торговой сети, имеющие торговые залы,

в качестве физического показателя определена площадь торгового зала, и для

общественного питания - площадь зала обслуживания посетителей.

Согласно п.4 ст.346.29

Налогового кодекса РФ для расчета величины вмененного дохода базовая доходность

корректируется (умножается) на коэффициенты К1, К2, К3.

Первый коэффициент К1

корректирует базовую доходность в зависимости от кадастровой стоимости земли по

месту осуществления предпринимательской деятельности на основании данных

Государственного земельного кадастра.

Он рассчитывается по

формуле:

К1 = (1000 + Коф) :

(1000 + Ком), (1.2)

где Коф - кадастровая

стоимость земли по месту осуществления предпринимательской деятельности согласно

данным Государственного земельного кадастра;

Ком - максимальная

кадастровая стоимость земли для данного вида предпринимательской деятельности

согласно данным Государственного земельного кадастра;

1000 - стоимостная

оценка прочих факторов, оказывающих влияние на величину базовой доходности,

приведенная к единице площади.

Согласно ст.71 Закона N

104-ФЗ корректирующий коэффициент К1 в 2003 году применяться не будет.

Второй коэффициент К2

корректирует базовую доходность на совокупность особенностей ведения предпринимательской

деятельности, таких как сезонность, ассортимент товара, доходность и

особенности места ведения предпринимательской деятельности и др.

Значение корректирующего

коэффициента К2 определено п.7 ст.346.29 НК РФ в пределах от 0,01 до 1 и устанавливается

субъектами Российской Федерации на календарный год.

Третий коэффициент К3 -

коэффициент-дефлятор корректирует базовую доходность на индекс изменения

потребительских цен на товары, работы (услуги). В 2003 году он равен единице.

Согласно ст.346.31 НК РФ

ставка единого налога на вмененный доход равна 15% величины вмененного дохода,

то есть ставка налога соответствует ставке, действовавшей в 2002 году согласно

п.5 Закона N 148-ФЗ.

При расчете единого

налога на вмененный доход в 2003 году читателям журнала следует обратить

внимание на изменения порядка формирования налоговой базы. При сохранении

прежнего порядка расчета единого налога на вмененный доход, установленного

Законом N 148-ФЗ, глава 26.3 НК РФ не дает органам государственной власти

субъектов Российской Федерации права определять значения базовой доходности,

физические показатели и корректирующие коэффициенты.

Эти показатели (кроме

К2) унифицированы для всех субъектов Российской Федерации.

Расчет вмененного дохода

за налоговый период осуществляется по следующей формуле:

Вд = (Бд x N x К1 x К2 x

К3) x 3, (1.3)

где Вд - сумма

вмененного дохода;

Бд - базовая доходность

на единицу физического показателя в месяц;

N - количество единиц

физического показателя;

К1 - коэффициент,

учитывающий особенности месторасположения организации согласно кадастровой

стоимости места осуществления деятельности;

К2 - коэффициент,

учитывающий совокупность прочих особенностей ведения деятельности;

К3 -

коэффициент-дефлятор;

3 - число месяцев

налогового периода.

Согласно ст.346.30

Налогового кодекса РФ налоговым периодом является квартал, поэтому сущностью

единого налога на вмененный доход исчисляется налогоплательщиком по итогам

каждого налогового периода по ставке 15% вмененного дохода по следующей

формуле:

ЕН = Вд x 0,15, (1.4)

где ЕН - сумма единого

налога на вмененный доход;

Вд - сумма вмененного

дохода;

0,15 - ставка налога.

Согласно ст.346.26

Налогового кодекса РФ плательщики сущностью единого налога на вмененный доход

обязаны вести учет своих доходов и расходов, а также соблюдать порядок ведения

расчетных и кассовых операций.

При осуществлении

нескольких видов предпринимательской деятельности, подлежащих обложению единого

налога на вмененный доход, учет показателей, необходимых для исчисления налога,

ведется раздельно по каждому виду деятельности.

Налогоплательщики,

осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению

единого налога на вмененный доход, иные виды предпринимательской деятельности,

обязаны вести раздельный учет имущества, обязательств и хозяйственных операций

в отношении предпринимательской деятельности, подлежащей обложению этим

налогом, и предпринимательской деятельности, в отношении которой соблюдается

общий режим налогообложения.

При этом общая сумма

расходов, понесенных налогоплательщиками, распределяется между осуществляемыми

ими видами деятельности пропорционально доходу (выручке) от каждого вида такой

деятельности.

Порядок ведения

раздельного учета устанавливается налогоплательщиком самостоятельно в рамках

правил ведения бухгалтерского и налогового учета. Раздельный учет видов

деятельности может быть организован путем открытия разных субсчетов к счетам

учета имущества, расчетных и хозяйственных операций, осуществленных в процессе

хозяйственной деятельности организации.

2.

Особенности бухгалтерского учета и налогообложения на ООО «Алькор»

2.1.

Формирование учетной политики для целей бухгалтерского учета

Учетная политика малого

предприятия, как и любой другой организации, является основным элементом

документооборота хозяйствующего субъекта.

Под учетной политикой

организации понимается принятая ею совокупность способов ведения бухгалтерского

учета - первичного наблюдения, стоимостного измерения, текущей группировки и

итогового обобщения фактов хозяйственной деятельности.

К способам ведения

бухгалтерского учета относятся способы группировки и оценки фактов

хозяйственной деятельности, погашения стоимости активов, организации

документооборота, инвентаризации, способы применения счетов бухгалтерского

учета, системы регистров бухгалтерского учета, обработки информации и иные

соответствующие способы и приемы.

В целях соблюдения

единой методики отражения в бухгалтерском учете хозяйственных операций и оценки

имущества, учет имущества, обязательств и хозяйственных операций ведется

способом двойной записи.

Основанием для записей в

регистрах бухгалтерского учета являются первичные документы, фиксирующие факт

совершения хозяйственной операции, а также расчеты бухгалтерии.

Требования формирования

учетной политики распространяются на предприятия независимо от

организационно-правовой формы.

Требования раскрытия

учетной политики распространяются на организации, публикующие свою

бухгалтерскую отчетность полностью или частично согласно законодательству

Российской Федерации, учредительным документам либо по собственной инициативе

Учетная политика

организации формируется главным бухгалтером (бухгалтером) организации на основе

Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98

(приказ Минфина РФ от 09.12.98 № 60н в ред. от 30.12.99) и утверждается

руководителем организации.

При. этом утверждаются:

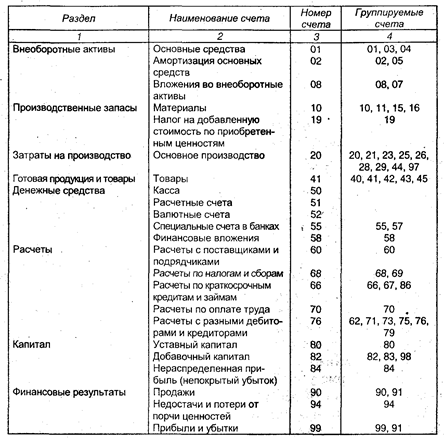

1.

рабочий план

счетов бухгалтерского учета, содержащий синтетические и аналитические счета,

необходимые для ведения бухгалтерского учета в соответствии с требованиями

своевременности и полноты учета и отчетности;

2.

формы

первичных учетных документов, применяемых для оформления фактов хозяйственной

деятельности, по которым не предусмотрены типовые формы первичных учетных

документов, а также формы документов для внутренней бухгалтерской отчетности;

3.

порядок

проведения инвентаризации активов и обязательств организации;

4.

методы

оценки активов и обязательств;

5.

правила

оценки статей бухгалтерской отчетности;

6.

правила

документооборота и технология обработки учетной информации;

7.

порядок

контроля за хозяйственными операциями;

8.

другие

решения, необходимые для организации бухгалтерского учета.

К ним можно отнести

-формы организации

бухгалтерского учета. Для субъектов малого предпринимательства используются

такие формы организации, как введение в штат должности бухгалтера; передача на

договорных началах ведение бухгалтерского учета централизованной бухгалтерии,

специализированной организации или бухгалтеру - специалисту; ведение

бухгалтерского учета лично;

-системы учетных

регистров - упрощенные формы бухгалтерского учета (для субъектов малого

предпринимательства); автоматизированная и т.п. Форма счетоводства, как

правило, определяется при создании бухгалтерской службы и в течение всего

периода деятельности организации меняется крайне редко;

-порядок отнесения

имущества к объектам основных средств. С 2002 г. лимит отнесения имущества к

объектам основных средств увеличен до 10 тыс. руб., однако другое условие

отнесения активов к основным средствам - срок полезного использования более 12

месяцев - остается неизменным;

-способы начисления

амортизации, которые определяются отдельно по объектам основных средств

(линейный способ; способ списания стоимости пропорционально объему продукции

(работ, услуг); способ уменьшаемого остатка; способ списания стоимости по сумме

чисел лет срока полезного использования) и по объектам нематериальных активов

(линейный способ; способ уменьшаемого остатка; способ списания стоимости

пропорционально объему продукции (работ)).

Необходимо иметь в виду,

что способы начисления амортизации для целей бухгалтерского учета и для целей

налогообложения различаются принципиально - по количеству способов и по

расчетным схемам начисления амортизации;

-выбор метода

определения выручки от реализации продукции (работ, услуг) -метод начисления

или кассовый. Для целей бухгалтерского учета и отчетности выбор метода

существенного значения не имеет - отчетность составляется исходя из метода

начислений. В то же время данный элемент имеет существенное значение для

налогообложения, в частности, для определения момента возникновения

задолженности по налогам и сборам. При этом несколько изменятся и схемы

оформления бухгалтерских проводок. Поэтому отражение данного элемента в учетной

политике для целей бухгалтерского учета следует считать обязательным. Заметим,

что налоговым законодательством допускается выбор разных методов при исчислении

и расчете отдельных налогов. Если для целей налогообложения, например, по

налогу на прибыль и по НДС используются разные методы, этот факт также следует

отразить в учетной Политике для целей бухгалтерского учета;

-выбор метода оценки

материально - производственных запасов;

-выбор варианта учета

материалов;

-выбор варианта оценки

товаров. В общем случае товары в организациях, занятых торговой деятельностью,

отражаются в бухгалтерском балансе по стоимости их приобретения. Организациям,

занятым розничной торговлей, предоставлена возможность учета товаров по

продажным ценам (при этом разница между стоимостью приобретения и стоимостью по

продажным ценам (скидки, накидки) отражается в бухгалтерской отчетности

отдельной статьей). Так как товары относятся к материально - производственным

запасам, то на них в полной мере распространяются требования ПБУ 5/01. Это

значит, что помимо перечисленных методов оценки допускается оценка по методам,

предусмотренным для материалов;

-определение порядка и

срока списания расходов будущих периодов. Данный элемент может быть определен

либо в этом разделе учетной политики, либо там, где устанавливаются способы

оценки активов и обязательств;

-создание резервного

фонда (для акционерных обществ - размер резервного фонда и размер ежегодных

отчислений; для организаций иных правовых форм - дополнительно факт создания

фонда);

-создание резерва

сомнительных долгов. Для целей бухгалтерского учета речь идет только о принятии решения о

создании таких резервов. Однако для целей приближения данных бухгалтерского

учета к налоговому учету может оказаться целесообразным и выбор схемы расчета

резерва - применительно к требованиям гл.25 Налогового кодекса РФ;

-создание резервов

предстоящих расходов и платежей. Указывается, какие резервы создаются из числа,

предусмотренных п.72 Положения по ведению бухгалтерского учета и отчетности в

РФ (на предстоящую оплату отпусков работникам; выплата ежегодного

вознаграждения за выслугу лет; выплату вознаграждений по итогам работы за год;

ремонт основных средств и т.д), а также размер отчислений в резерв;

-порядок списания

доходов будущих периодов. В учетной политике следует указать состав таких

доходов, срок и порядок их списания на увеличение валовой и налогооблагаемой

прибыли;

-порядок признания

коммерческих и управленческих расходов (посредством включения этих расходов в

себестоимость продукции (работ, услуг) или списанием сумм произведенных

расходов непосредственно на счет учета продаж (90 «Продажи»)).

-одной из наиболее

актуальных проблем является проблема регламентирования расчетов наличными

деньгами с другими организациями. Для организаций - продавцов такие расчеты

возникают при продажах товаров, а для прочих организаций - при их приобретении.

Кроме того, при определенных условиях подотчетные суммы могут включаться в

налоговую базу по налогу на доходы физических лиц и ЕСН. Поэтому в учетной

политике целесообразно отразить и вопросы регулирования порядка осуществления

кассовых операций и их документального оформления. В зависимости от объема

информации, которая должна быть включена в учетную политику, соответствующие

нормы можно либо включить в текст распорядительного документа (приказа

руководителя организации), либо разработать отдельное положение, которое

включить в учетную политику в качестве приложения.

При определении размеров

подотчетных сумм, выдаваемых одному материально ответственному лицу, следует

учитывать два обстоятельства:

• во-первых, размер

предельных сумм целесообразно дифференцировать по видам расходов (обычный

размер расходов на приобретение канцелярских товаров может на порядок

отличаться от размера расходов на приобретение основных материалов);

• в 2002 г. Центробанк

РФ и МНС России определили, суммы каких операций ограничиваются пределами.

Письмом МНС России от 1 июля 2002 г. № 85-Т и ЦБ РФ от 2 июля 2002 г. №

24-2-02/252 «По вопросам осуществления расчетов между юридическими лицами

наличными деньгами» разъясняется, что предельный размер расчетов наличными

деньгами относится к расчетам в рамках одного договора, заключенного между

юридическими лицами. Расчеты наличными деньгами, осуществляемые между

юридическими лицами по одному или нескольким денежным документам во одному

договору, не могут превышать предельный размер расчетов наличными деньгами.

При формировании учетной

политики предполагается, что:

• активы и обязательства

организации существуют обособленно от активов и обязательств собственников этой

организации и активов и обязательств других организаций (допущение

имущественной обособленности);

• организация будет

продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения

и необходимость ликвидации или существенного сокращения деятельности и,

следовательно, обязательства будут погашаться в установленном порядке

(допущение непрерывности деятельности);

• принятая организацией

учетная политика применяется последовательно от одного отчетного года к другому

(допущение последовательности применения учетной политики);

• факты хозяйственной

деятельности организации относятся к тому отчетному периоду, в котором они

имели место, независимо от фактического времени поступления или выплаты

денежных средств, связанных с этими фактами (допущение временной определенности

факторов хозяйственной деятельности).

Если учетная политика

организации сформирована исходя из вышеупомянутых допущений, то эти допущения

могут не раскрываться в бухгалтерской отчетности.

Если учетная политика

организации формируется исходя из допущений, отличных от предусмотренных выше,

такие допущения вместе с причинами их применения должны быть раскрыты в

бухгалтерской отчетности.

Если при подготовке

бухгалтерской отчетности имеется значительная неопределенность в отношении

событий и условий, которые могут породить существенные сомнения в применимости

допущения непрерывности деятельности, то организация должна указать на такую

неопределенность и однозначно описать, с чем она связана.

Учетная политика

организации должна обеспечивать:

-полноту отражения в

бухгалтерском учете всех факторов хозяйственной деятельности (требование

полноты);

-своевременное отражение

фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской

отчетности (требование своевременности);

-большую готовность к

признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов

и активов, не допуская создания скрытых резервов (требование осмотрительности);

-отражение в

бухгалтерском учете факторов хозяйственной деятельности исходя не столько из их

правовой формы, сколько из экономического содержания фактов и условий

хозяйствования (требование приоритета содержания перед формой);

-тождество данных

аналитического учета оборотам и остаткам по счетам синтетического учета на

последний календарный день каждого месяца (требование непротиворечивости);

-рациональное ведение

бухгалтерского учета, исходя из условий хозяйственной деятельности и величины

организации (требование рациональности).

При формировании учетной

политики организации по конкретному направлению ведения и организации

бухгалтерского учета осуществляется выбор одного способа из нескольких,

допускаемых законодательством и нормативными актами по бухгалтерскому учету.

Если по конкретному вопросу в нормативных документах не установлены способы

ведения бухгалтерского учета, то при формировании учетной политики

осуществляется разработка организацией соответствующего способа, исходя из

настоящего и иных положений по бухгалтерского учету.

2.2

Организация бухгалтерского учета на малых предприятиях

При организации и

ведении бухгалтерского учета в организациях, являющихся субъектами малого

предпринимательства следует руководствоваться общими требованиями

бухгалтерского и налогового законодательства, а также документов системы

нормативного регулирования бухгалтерского учета.

В то же время специфика

осуществления малыми предприятиями предпринимательской деятельности (прежде

всего, объемы производственных или торговых операций и их количество)

обуславливает наличие определенных особенностей бухгалтерского учета данной

категории коммерческих организаций.

Общие принципы

организации бухгалтерского учета на малых предприятиях сформулированы в Типовых

рекомендациях по организации бухгалтерского учета для субъектов малого

предпринимательства, утвержденных приказом Минфина РФ от 21 декабря 1998 г. N

64н (далее - Типовые рекомендации), и введенных в действие с 1 января 1999

года.

Основой для разработки

Типовых рекомендаций стал Федеральный закон от 14 июня 1995 г. N 88-ФЗ "О

государственной поддержке малого предпринимательства в Российской

Федерации" (далее - Закон N 88-ФЗ). Типовые рекомендации могут применяться

всеми субъектами малого предпринимательства, являющимися юридическими лицами по

законодательству РФ, независимо от предмета и целей деятельности,

организационно-правовых форм и форм собственности (за исключением кредитных

организаций).

В настоящее время

гражданское законодательство, а также законодательная и нормативная база

бухгалтерского учета претерпели существенные изменения. Основным элементом

организации бухгалтерского учета на малом предприятии является выбор формы

ведения учета. В соответствии с Законом о бухгалтерском учете возможны

следующие варианты:

а) учредить

бухгалтерскую службу как структурное подразделение, возглавляемое главным

бухгалтером;

б) ввести в штат

должность бухгалтера;

в) передать на договорных

началах ведение бухгалтерского учета централизованной бухгалтерии,

специализированной организации или бухгалтеру-специалисту;

г) вести бухгалтерский

учет лично.

Пункт 7 Положения по

ведению бухгалтерского учета специально оговаривает, что случаи, предусмотренные

в подпунктах "б", "в" и "г", рекомендуется

применять в организациях, относящихся к субъектам малого предпринимательства.

Это связано с тем, что объем учетной работы не обуславливает организацию

отдельного структурного подразделения, а критерий численности отнесения

предприятий к субъектам малого предпринимательства, вынуждает руководителей

таких предприятий минимизировать численность управленческого персонала. В связи

с введением в действие главы 25 НК РФ и, связанной с этим необходимостью организации

и ведения налогового учета, параллельного бухгалтерскому, одним из наиболее

перспективной форм ведения учета может стать передача учета централизованной

бухгалтерии или специализированной организации. Впрочем, в отечественной

практике такая форма учета достаточно широкого распространения пока не

получила, что, по-видимому, объясняется нежеланием руководства малых

предприятий расширять перечень субъектов, допущенных к конфиденциальной

информации.

Следующим обязательным

элементом организации бухгалтерского учета на малом предприятии является

разработка и принятие учетной политики. Это мероприятие должно быть проведено

не позднее 90 дней с момента государственной регистрации предприятия и

проводится вне зависимости от сферы деятельности предприятия и выбранной формы

организации ведения учета. Действующие предприятия должны утвердить учетную

политику на очередной год до начала этого года.

Более подробные

рекомендации по разработке, утверждению учетной политики организации, а также

по внесению изменений в учетную политику, раскрываются в других материалах

нашего журнала.

Далее следует

определиться с принципами документирования хозяйственных операций,

осуществляемых малым предприятием. Документирование должно быть сплошным и

осуществляться путем составления определенных носителей первичной учетной

информации. То есть каждая хозяйственная операция должна быть оформлена

соответствующим первичным документом. Для документирования хозяйственных

операций малое предприятие может:

-применять формы,

содержащиеся в альбомах унифицированных форм первичной учетной документации,

-применять ведомственные

формы,

-применять

самостоятельно разработанные формы, содержащие соответствующие обязательные

реквизиты, предусмотренные Законом о бухгалтерском учете и обеспечивающие

достоверность отражения в бухгалтерском учете совершенных хозяйственных

операций.

При выборе способа

документирования хозяйственных операций (применяемых форм первичной учетной

документации) следует учитывать, как минимум, два фактора:

-все самостоятельно

разработанные формы должны содержать набор обязательных реквизитов и

закрепляться в учетной политике организации на очередной год;

-в связи с

необходимостью ведения налогового учета и выполнения требований Налогового

кодекса РФ об обязательности документального подтверждения расходов в

соответствии с нормами действующего законодательства, можно ожидать

значительного ужесточения позиции налоговых органов в отношении соответствия

применяемых унифицированных форм тем формам, которые приведены в

соответствующих постановлениях Госкомстата РФ. Другими словами, формы,

являющиеся унифицированными, но составленные с отступлениями от утвержденных

образцов, при проведении налоговой проверки могут быть расценены, как нарушение

правил ведения бухгалтерского учета со всеми вытекающими последствиями

(непризнание расходов, а также применение финансовых санкций по двум основаниям

- грубое нарушение правил бухгалтерского учета и занижение налоговой базы по

налогу на прибыль).

Следующим этапом работы

по организации бухгалтерского учета на малых предприятиях является выбор формы

счетоводства.

Пунктом 6 Типовых

рекомендаций предложено применять одну из следующих систем регистров

бухгалтерского учета:

-единой

журнально-ордерной формы счетоводства для предприятий, утвержденной письмом

Минфина СССР от 8 марта 1960 г. N 63;

-журнально-ордерной

формы счетоводства для небольших предприятий и хозяйственных организаций,

утвержденной письмом Минфина СССР от 6 июня 1960 г. N 176.

Критериями для выбора

системы счетоводства являются потребности и масштабы производства и управления,

а также численность работников.

Малым предприятиям,

занятым в материальной сфере производства, рекомендуется использовать регистры,

предусмотренные в журнально-ордерной форме счетоводства.

Малые предприятия,

занятые торговлей или посреднической деятельностью, могут использовать регистры

из упрощенной формы бухгалтерского учета, при необходимости применяя отдельные

регистры для учета определенных ценностей, преобладающих в их деятельности

(товарно-материальных запасов, финансовых активов и т.п.), из единой

журнально-ордерной формы счетоводства.

Малым предприятиям с

простым технологическим процессом производства продукции, выполнения работ,

оказания услуг и имеющим незначительное количество хозяйственных операций (как

правило не более ста в месяц) рекомендуется применение упрощенной формы

бухгалтерского учета.

При выборе любой из

перечисленных форм малое предприятие может самостоятельно приспосабливать

применяемые регистры бухгалтерского учета к специфике своей работы. При этом обязательно

соблюдение:

-единой методологической

основы бухгалтерского учета, предполагающей ведение бухгалтерского учета на

основе принципов начисления и двойной записи;

-взаимосвязи данных

аналитического и синтетического учета;

-сплошного отражения

всех хозяйственных операций в регистрах бухгалтерского учета на основании

первичных учетных документов;

-накапливания и

систематизации данных первичных документов в разрезе показателей, необходимых

для управления и контроля за хозяйственной деятельностью малого предприятия, а

также для составления бухгалтерской отчетности.

Таким образом, Типовые

рекомендации не ограничивают выбор системы счетоводства какой-либо одной

жесткой формой, а допускают разумное сочетание элементов различных систем.

Основным условием, которое

должно соблюдаться всеми предприятиями, ведущими бухгалтерский учет, является

принцип двойной записи. Сущность двойной записи заключается во взаимосвязанном

отражении каждой совершенной операции одновременно на двух счетах

бухгалтерского учета.

Все записи, оформляемые

в рамках бухгалтерского учета, находят свое отражение в основном отчетном

документе - балансе предприятия. Следовательно, при осуществлении двойной

записи могут возникнуть две ситуации - валюта баланса (сумма всех показателей в

активе или пассиве баланса) остается неизменной, либо валюта баланса меняется.

Так как бухгалтерский

баланс состоит из двух сторон - актива и пассива, то при производстве двойной

записи возможны четыре варианта проводок:

-не изменяющие валюту

баланса:

-активно-активные - в

результате которых происходит изменение структуры активов (имущества)

организации. Например, при выдаче материалов в производство, уменьшается

стоимость материалов на складе и на ту же сумму увеличивается стоимость

материалов в незавершенном производстве;

-пассивно-пассивные - в

результате которых происходит изменение структуры обязательств организации.

Например, при направлении части резервного фонда на оплату дивидендов по

акциям, уменьшается размер фонда и увеличивается задолженность перед владельцами

акций;

-изменяющие валюту

баланса:

-активно-пассивные - в

результате которых происходит увеличение активов с одновременным увеличением

обязательств организации. Например, при получении от поставщика материалов

увеличивается их общая стоимость и одновременно на ту же сумму увеличивается

кредиторская задолженность перед поставщиком. В итоге активно-пассивных

проводок валюта баланса увеличивается;

-пассивно-активные - в

результате которых происходит уменьшение общего размера активов организации с

одновременным уменьшением кредиторской задолженности или иных пассивов.

Например, в продолжение ситуации, описанной в предыдущем абзаце, при оплате

счета поставщика, уменьшится размер денежных средств на расчетном счете и,

одновременно, уменьшится задолженность перед поставщиком.

Как видно из двух

последних примеров, в результате бухгалтерских проводок, валюта баланса

последовательно увеличивается и уменьшается. В конечном итоге по окончании

отчетного периода, в случае, если предприятие работает рентабельно, актив

баланса должен увеличиться на суммы добавленной стоимости (в виде готовой

продукции, незавершенного производства или вырученных денежных средств), а

пассив - на суммы полученной прибыли.

Таким образом, исходя из

принципа двойной записи, основную цель предпринимательской деятельности -

систематическое получение прибыли - можно сформулировать следующим образом -