СОДЕРЖАНИЕ

ВВЕДЕНИЕ 5

ГЛАВА 1. РОЛЬ

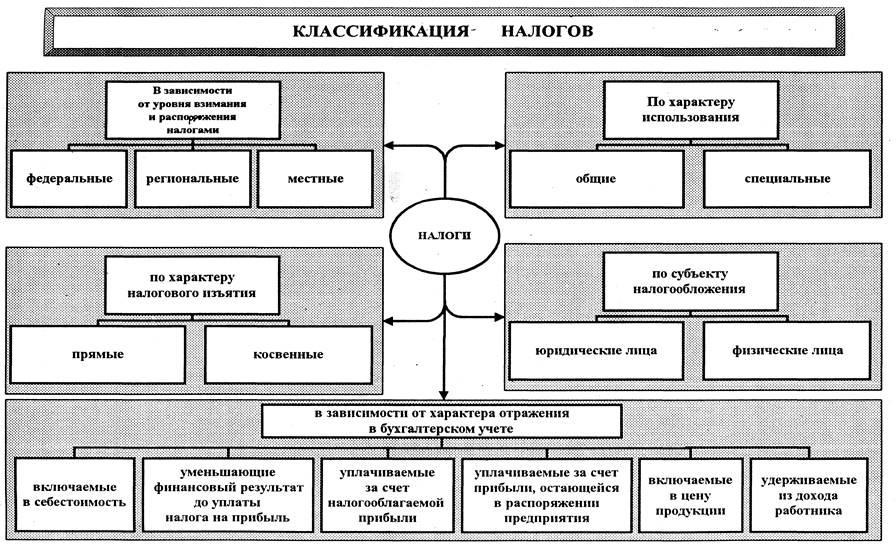

И МЕСТО НАЛОГОВ В СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЙ СИСТЕМЕ ОБЩЕСТВА 8

1.1. Налоги

– главный источник мобилизации доходов в бюджетной системе РФ 8

1.2.Налогооболожение

как механизм обеспечения экономического роста страны 17

ГЛАВА 2.

ТЕНДЕНЦИИ РАЗВИТИЯ НАЛОГОВОЙ СИСТЕМЫ Российской Федерации 23

2.1. Проблемы

современной налоговой системы РФ 23

2.2. Правовое

регулирование налоговой системы РФ 43

2.3. Основные

направления налоговой реформы в РФ 50

ГЛАВА 3.

ПРАКТИКА ИСЧИСЛЕНИЯ НАЛОГОВ НА ПРИМЕРЕ ООО «КОНКОРД» 60

3.1. Общая

характеристика предприятия (организации) 60

3.2. Практика

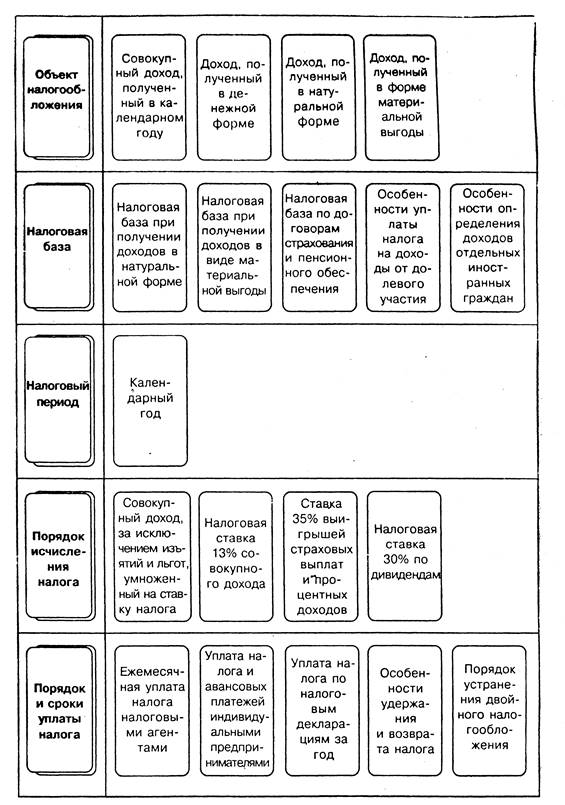

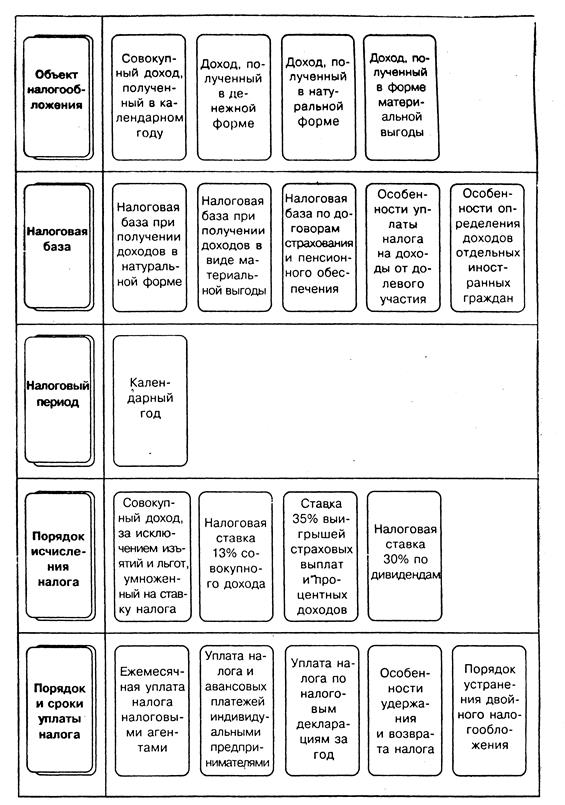

исчисления налога на доходы физических лиц 63

Заключение 79

Список

использованной литературы 87

Приложение 2 3

Приложение 3. 4

4

4

Приложение 4. 5

Приложение 5. 6

ПРИЛОЖЕНИЕ 6. 7

ВВЕДЕНИЕ

Основы действующей в настоящее

время налоговой системы России были заложены на рубеже 90-х гг. Принятые в

1991 г. законы были подготовлены в течение короткого времени. Это обстоятельство,

а также неопределенность будущих структурных преобразований в экономике, быстро

меняющееся правовое пространство, отсутствие собственного опыта и знании о

международном опыте построения налоговых систем, приспособленных к

функционированию рыночной экономики, явились главной причиной того, что вновь

созданной российской налоговой системе были присущи серьезные недостатки.

Тем не менее в первые годы своего

существования российская налоговая система в целом неплохо выполняла свою

роль, обеспечивая в условиях высокой инфляции и глубоких изменений в экономике

поступление в бюджеты всех уровней необходимых финансовых ресурсов.

Однако по мере дальнейшего

углубления рыночных преобразований все более явно ощущалось несоответствие

налогообложения бизнеса происходящим в обществе изменениям. Количество и

частота поправок, которые вносились в законы о налогах, привели к тому, что до

последнего времени налоговая система характеризовалась не иначе, как

нестабильная и непредсказуемая. В конечном итоге, она стала препятствовать

экономическому росту и укреплению государственности.

Все это потребовало неотложного

проведения налоговой реформы с целью снижения уровня налоговых изъятий, преобразования

российской налоговой системы в более справедливую по отношению к

налогоплательщикам, повышению уровня ее нейтральности по отношению к

экономическим решениям фирм и потребителей.

Важным шагом явилось принятие в

1998 г. и вступление в действие с 1 января 1999 г. первой (общей) части

Налогового Кодекса, который четко определил права и обязанности участников

налоговых правоотношений, регламентировал процесс исполнения обязанности по

уплате налогов, правила в отношении налогового контроля, установил

ответственность за налоговые правонарушения. Он же установил закрытые перечни

федеральных, региональных и местных налогов, ввел важные дефиниции и новые

инструменты, необходимые для функционирования качественно новой налоговой

системы.

Более серьезные изменения в

налоговую систему и экономическую жизнь вошли с введением в 2001 г. в действие

второй части Налогового Кодекса

Российской Федерации, в которой на первом этапе были охвачены четыре важнейших,

налога — налог на добавленную стоимость, акцизы, налог на доходы физических лиц

и единый социальный налог. На втором этапе был подключен налог на прибыль.

Прогрессивность налоговой системы

растет за счет перехода к взиманию налога на доходы физических лиц по

фиксированной ставке, одновременного снижения налоговой нагрузки за счет налога

на прибыль организаций. Это является дополнительным импульсом для развития

предпринимательской активности и расширения платежеспособного спроса населения,

повышения ставок акцизов на бензин и дорогие автомобили, роста фискального

значения налогов, связанных с использованием природных ресурсов, и

имущественных налогов, которые должны стать основой формирования региональных и

местных бюджетов, а также для сближения с налоговыми системами других стран.

Однако налоговая реформа не

ставит целью кардинальное изменение

действующей налоговой системы.

Продолжают функционировать налоговые законы, созданные в начале 90-х гг.

(с учетом дополнений и изменений). Эволюционное преобразование

налогообложения позволяет и

налоговым органам, и налогоплательщикам достаточно спокойно

освоить новые главы (законы) Кодекса и продолжать функционировать в среде ранее

действовавших налоговых законов и инструкций.

Такая двойственность не могла не

сказаться на изложении материала дипломной работы, где рассмотрение новых глав

НК РФ тесно переплетается с изучением многочисленных действующих налогов.

Многогранность проблемы системы налогов, спорность многих положений

законодательных актов, сложность понимания существенных аспектов

налогообложения породили много споров и дискуссий среди ученых. Такими образом

актуальность и недостаточная разработанность выбранной тематики представляется

очевидной.

Цель работы заключается в выявлении

проблем налоговой системы РФ и в разработке предложений по совершенствованию

налоговой системы, а также в практическом исследовании вопроса о возможных

вариантах исчисления налогов для предприятий малого бизнеса на примере ООО

«Конкорд».

Поставленная

цель конкретизируется в решении следующего круга задач.

1. Рассмотреть

налоги как главный источник мобилизации доходов в бюджетной системе РФ;

2. Определить

значение налогообложения как механизма обеспечения экономического роста страны;

3. Выявить

проблемы современной налоговой системы РФ;

4. Рассмотреть

правовое регулирование налоговой системы РФ;

5. Определить

основные направления налоговой реформы в РФ;

6. Исследовать

практику исчисления налога на доходы физических лиц на примере ООО «Конкорд»;

Объектом исследования данной

работы является налоговая система РФ. Предмет исследования – проблемы

совершенствования налоговой системы и оптимизация налогообложения малого

бизнеса, на примере ООО «Конкорд».

В качестве методов познания

использовались логический, историко-правовой, системный и другие методы.

Общетеоретической и информационной базой являлись основные положения

юриспруденции, Конституции Российской Федерации, действующее законодательство,

международные нормативно-правовые акты, постановления Пленумов Верховного Суда

РФ. В своей работе мы уделили внимание анализу норм Налогового кодекса

определяющих систему и виды налогообложения.

ГЛАВА 1. РОЛЬ

И МЕСТО НАЛОГОВ В СОЦИАЛЬНО-ЭКОНОМИЧЕСКОЙ СИСТЕМЕ ОБЩЕСТВА

1.1. Налоги – главный источник

мобилизации доходов в бюджетной системе РФ

Налоги являются важнейшими источниками государственных доходов. Однако

наряду с ними в качестве таковых в теории финансовой науки издавна определялись

также домены и регалии, относимые к источникам неналоговых доходов.

Под доменом принято понимать принадлежащее государству имущество,

приносящее доходы в бюджет. Из имеющихся неналоговых доходов Российской

Федерации к домениальным можно отнести большую часть из тех, которые

предусмотрены ст. 42 БК РФ. В частности, это:

— средства, получаемые в виде арендной либо иной платы за сдачу во

временное владение и пользование имущества, находящегося в государственной

собственности;

— средства, получаемые в виде процентов по остаткам бюджетных средств на

счетах в кредитных организациях;

—средства, получаемые от передачи имущества, находящегося в государственной

или муниципальной собственности, под залог, в доверительное управление;

—доходы в виде прибыли, приходящейся на доли в уставных (складочных)

капиталах хозяйственных товариществ и обществ, или дивидендов по акциям,

принадлежащим государству;

—часть прибыли государственных и муниципальных унитарных предприятий.

В отличие от перечисленных выше доходов, носящих постоянный характер,

выделяются также чрезвычайные домениальные доходы. К их числу, например, относятся

средства, получаемые от продажи (приватизации) государственного имущества или

размещения государственных ценных бумаг.

Что касается регалий, то они представляют собой исключительные права

государства, также позволяющие извлекать доходы, поэтому еще их именовали

«доходными преимуществами казны». По своей правовой природе они занимают

промежуточное положение между налогами и доменами. Примером доходов от регалий

могут служить средства, получаемые государством от осуществления монопольной

деятельности. Например, по установленным государством тарифам оплачиваются

услуги железнодорожного транспорта, почты и телеграфа, консульские услуги и

др.

Соотношение налоговых и неналоговых доходов может существенно

различаться. Бюджет СССР формировался преимущественно за счет неналоговых

доходов, основными из которых являлись поступления от государственных

предприятий. В бюджете же Российской Федерации основным источником

государственных доходов являются налоги. Степень значимости налогов как

источников доходов государственного бюджета неодинакова. Среди налоговых

доходов в бюджете России на 1999 г. НДС составил 143 млрд руб. (более 30 %),

акцизы — 87 млрд руб. (18 %), налог на прибыль — 36 млрд руб. (7 %), подоходный

налог — 25 млрд руб. (5 %).

Функции налогов в данном случае являют собой способы достижения

определенных целей в результате функционирования системы налогообложения.

Выделяются фискальная, распределительная, регулирующая и контрольная функции

налогов.

Фискальная функция — посредством налогов осуществляется формирование

финансовых ресурсов государства.

Распределительная (социальная) функция — посредством налогов в бюджете

государства концентрируются средства, направляемые на решение общественных

проблем. В результате доходы перераспределяются между различными слоями

населения, богатыми и малоимущими.

Регулирующая функция — посредством налогов государство осуществляет

экономическое принуждение. Маневрируя налоговыми ставками, штрафами, вводя и

отменяя налоги, изменяя условия налогообложения, государство оказывает влияние

на инвестиционный процесс, рост производства, его структуру. В свою очередь,

регулирующая функция включает поощрительную (стимулирующую), дестимулирующую и

воспроизводственную подфункции.

Поощрительная (стимулирующая) подфункция — проявляется в первую очередь

через налоговые льготы, которые позволяют создать благоприятный налоговый режим

для отдельных категорий физических лиц и организаций.

Дестимулирующая подфункция реализуется через повышение налоговых ставок и

создание жесткого налогового режима, ограничивающего отдельные виды

деятельности, которые не поощряются государством.

Воспроизводственная подфункция — заключается в использовании взысканных в

виде налогов средств на восстановление использованных ресурсов (налог на

воспроизводство МСБ).

Контрольная функция — через систему налогообложения проверяется

действенность налоговых механизмов, состав и налоговая способность

плательщиков, уровень их исполнительности.

Под налогом отдельные представители дореволюционной финансовой науки

понимали «принудительный сбор с граждан, устанавливаемый для покрытия общих

расходов государства». В советском финансовом праве налоги определялись как

платежи, вносимые в государственный бюджет на основании актов высшего органа

государственной власти юридическими лицами и гражданами безвозмездно, в определенных

размерах и в установленные сроки для удовлетворения общегосударственных

потребностей.

Согласно ст. 8 НК РФ, под налогом понимается обязательный, индивидуально

безвозмездный платеж, взимаемый с организаций и физических лиц в форме

отчуждения принадлежащих им на праве собственности, хозяйственного ведения или

оперативного управления денежных средств в целях финансового обеспечения

деятельности государства и (или) муниципальных образований.

Современные теоретики налогового права определяют налог как единственно

законную (устанавливаемую законом) форму отчуждения собственности физических и

юридических лиц на началах обязательности, индивидуальной безвозмездности,

безвозвратности, обеспеченную государственным принуждением, не носящую

характера наказания, с целью обеспечения платежеспособности субъектов

публичной власти.

С учетом изложенного можно выделить следующие юридические признаки налога:

— публичность;

— законность установления;

— процедурный характер взимания;

— абстрактность;

— индивидуальная безвозмездность;

— безвозвратность;

— принудительность изъятия.

Пошлины и сборы в финансовом плане менее значимы. Цель их взыскания

состоит в покрытии издержек отдельных государственных учреждений (судов,

паспортных столов, загсов и др.).

Под сбором, в соответствии с п. 2 ст. 8 НК РФ, понимается обязательный

взнос, взимаемый с организаций и физических лиц, уплата которого является одним

из условий совершения в интересах плательщиков сборов государственными

органами, органами местного самоуправления, иными уполномоченными органами и

должностными лицами юридически значимых действий, включая предоставление определенных

прав или выдачу разрешений (лицензий).

Следовательно, сбор не является налогом, это — плата за право пользования

или право осуществления деятельности. В налоговую систему входят: сбор за право

пользования объектами животного мира и водными биологическими ресурсами,

лицензионные сборы и таможенные сборы (сбор за выдачу квалификационного

аттестата специалиста по таможенному оформлению). Хотя таможенное законодательство

предусматривает также сборы, представляющие собой своего рода плату за услуги,

например, сбор за таможенное оформление, сбор за хранение товаров, сбор за

таможенное сопровождение товаров.

В соответствии со ст. 15 Федерального закона от 25 сентября 1998 г. №

158-ФЗ «О лицензировании отдельных видов деятельности» лицензионный

сбор взимается за выдачу лицензии. Размер лицензионного сбора устанавливается

Правительством РФ в положениях о лицензировании конкретных видов деятельности.

Общее понятие пошлины в налоговом законодательстве отсутствует, однако

определяются такие ее разновидности, как государственная пошлина и таможенная пошлина.

Фактически пошлина— плата за совершение действий (услуг), осуществляемых

государственными органами, взимаемая с целью покрытия возникающих в связи с

этим издержек.

В соответствии со ст. 1 Федерального закона от 31 декабря 1995 г. «О

государственной пошлине» под государственной пошлиной понимается установленный

и действующий на всей территории Российской Федерации платеж, взимаемый за

совершение юридически значимых действий либо выдачу документов уполномоченными

на то органами или должностными лицами.

В ст. 5 Закона РФ от 21 мая 1993 г. «О таможенном тарифе» таможенная

пошлина определяется как обязательный взнос, взимаемый таможенными органами при

ввозе товара на таможенную территорию или вывозе товара с этой территории и

являющийся неотъемлемым условием такого ввоза или вывоза.

В зависимости от направления перемещения товаров и транспортных средств

через таможенную границу таможенные пошлины подразделяются на:

— ввозные (импортные);

— вывозные (экспортные);

— провозные (транзитные).

В силу своей налоговой природы таможенная пошлина обладает всеми основными

признаками и чертами налога, в том числе безвозмездностью его уплаты, под

которой понимаются односторонний характер налоговой обязанности,

безэквивалентность и безвозвратность налога. Именно эта характеристика

таможенной пошлины позволяет отличать ее от различных видов таможенных сборов,

выступающих в качестве платы за услуги.

Налоги и иные обязательные платежи могут быть классифицированы по

различным основаниям. Классификация

налогов приведена в Приложении 1.По характеру налогового изъятия выделяются:

— прямые (подоходно-поимущественные) налоги;

— косвенные налоги (налоги на потребление).

Прямые налоги — взимаются в процессе приобретения и накопления

материальных благ. В свою очередь прямые налоги подразделяются на личные и

реальные налоги.

Косвенные налоги — взимаются в процессе расходования материальных благ.

По характеру использования:

— общие (абстрактные) налоги;

— целевые налоги.

Денежные средства, поступающие в государственный бюджет в результате

уплаты общих (абстрактных) налогов, не связаны с каким-либо конкретным

направлением их расходования (НДС, налог на прибыль, подоходный налог).

Целевые налоги, напротив, предполагают расходование собранных в результате их

взимания денежных средств, лишь на строго определенные цели (водный налог,

транспортный налог, дорожный налог).

По уровню налоговой системы:

— федеральные налоги;

— региональные налоги;

— местные налоги.

По субъекту налога:

— налоги, уплачиваемые физическими лицами (подоходный налог, налог на

наследование или дарение);

— налоги с организаций (налог на прибыль, НДС);

Квазиналогами следует именовать обязательные платежи, у которых

отсутствует какой-либо юридический признак налога, например, индивидуальная

безвозмездность, принудительность взимания или предусмотренность в налоговом

законе. К таковым можно отнести:

страховые взносы в государственные внебюджетные фонды, патентную пошлину,

портовый сбор, парафискалитет и др.

Страховые взносы в государственные внебюджетные фонды имеют очень много

общего с налогами. Отличие заключается в том, что признак индивидуальной

безвозмездности у страховых взносов отсутствует, т.е. они являются возмездными.

Однако факт уплаты или неуплаты страховых взносов не влияет на право получения

социальных пособий, так как они гарантированы государством.

Патентная пошлина не предусмотрена налоговым законом. Согласно ст. 33

Патентного закона РФ от 23 сентября 1992 г. № 3517-1, патентные пошлины

уплачиваются в Патентное ведомство за совершение юридически значимых действий,

связанных патентом. При этом перечень действий, за совершение которых взимаются

патентные пошлины, их размеры и сроки уплаты, а также основания для освобождения

от их уплаты, уменьшение их размеров или возврата пошлин, устанавливаются

Правительством РФ.

Консульские сборы взимаются за консульские действия и иные консульские

услуги, предоставляемые гражданам и юридическим лицам в соответствии с тарифом,

утвержденным Министерством иностранных дел Российской Федерации.

Портовые сборы также фактически представляют собой государственные

регулируемые тарифы, взимаемые за услуги, оказываемые судам в морских торговых

судах Российской Федерации. К регулируемым портовым сборам относятся:

корабельный, маячный, канальный, причальный, якорный, экологический, лоцманский

и навигационный. Ставки портовых сборов определяются Министерством транспорта

РФ по согласованию с Министерством экономики РФ, при этом начальники морских

администраций портов вправе предоставлять отдельным судовладельцам (судоходным

компаниям) скидки. Полученные от уплаты портовых сборов средства используются

на ремонт, развитие и строительство портовых сооружений и объектов.

Парафискалитет — обязательный сбор, устанавливаемый в пользу организаций

публичного или частного права, не являющихся органами государственной власти и

управления. Примером парафискальных платежей могут служить третейские сборы,

идущие на покрытие общих расходов, связанных с деятельностью Третейского суда

для разрешения экономических споров при Торгово-промышленной палате Российской

Федерации.[14, c.54].

Для каждой

общественно-экономической формации характерна присущая ей система

государственных доходов, обусловленная уровнем развития товарно-денежных

отношений, способом производства, природой и функциями государства.

С момента своего возникновения

государственные доходы претерпели значительную эволюцию. Различного рода

натуральные повинности и сборы существовали с древнейших времен, а с развитием

товарно-денежных отношений постепенно уступали место денежным налогам и сборам.

Наряду с налоговыми доходами к государственным доходам относятся

государственный кредит (государственные займы), доходы различного рода

государственных фискальных монополий, а также доходы от использования государственного

имущества и от его продажи.

Современные бюджетные системы

включают бюджеты центрального правительства, региональных органов и органов

местного самоуправления. Государственные доходы формируются главным образом за

счет налогов.

До XX в. в структуре государственных доходов

доминировали акцизы, таможенные пошлины и фискальные монополии. Прямые

реальные налоги постепенно уступают место более эластичным личным налогам,

главным образом налогу на доходы с физических лиц, а также налогу с наследств и

дарений и др. [28, с.21]

До начала 1990-х годов отмечалась

тенденция повышения доли государственных доходов в общем объеме совокупного

общественного продукта и национального дохода. Если накануне Первой мировой

войны государство аккумулировало около 15% национального дохода, то в 1990-х

годах — уже 40—50%. Основная форма мобилизации налоговых поступлений в

большинстве развивающихся стран — косвенные налоги. По мере развития

промышленности и торговли происходит расширение сферы косвенного налогообложения

товаров местного производства. Важную роль играют таможенные пошлины. Наиболее

значительна доля поступлений по таможенным пошлинам в бюджетах наименее

развитых и небольших странах, а также в странах — экспортерах сырья. В

промышленно развитых странах доля поступлений от таможенных пошлин составляет

в среднем около 5% бюджетных поступлений. У нефтедобывающих стран вывозные

таможенные пошлины являются одним из основных источников государственных

доходов. Наряду с усилением косвенного налогообложения большое значение приобрели

прямые налоги, прежде всего налоги на доходы [21, с.22].

Большая часть государственных

доходов развитых стран сосредоточена в государственных бюджетах, куда

поступают наиболее крупные доходы. К важнейшим налогам центральных правительств

(федеральным налогам) относятся: подоходный налог, налог на прибыль, НДС,

акцизы и таможенные пошлины. В местные бюджеты поступают доходы от местного

хозяйства, доходы от займов местных органов власти, субсидии центрального

правительства. К основным региональным и местным налогам относятся поимущественные

и поземельные налоги, а также в некоторых странах акцизы. Доходы

государственных предприятий складываются из прибыли, займов, правительственных

субсидий и кредитов. Многочисленные специальные фонды государства формируются

за счет специальных налогов и сборов, добровольных взносов, субсидий из бюджета

и займов. В ряде стран фонд государственного социального страхования —

составная часть государственного бюджета, в других странах создается автономный

фонд, образуемый за счет обязательных отчислений (взносов) лиц, работающих по

найму; предпринимателей, лиц свободных профессий, а также субсидий государства.

Налоги выступают главной формой

мобилизации государственных доходов в странах с рыночной экономикой. В бюджетах

центральных правительств они составляют от 70 до 90% всех доходов, в местных

бюджетах доля налоговых доходов обычно составляет около половины. За счет

налогов и сборов, перераспределяемых через государственный бюджет, формируется

часть финансовых ресурсов государственных и муниципальных предприятий (в

Российской Федерации — унитарные предприятия) и ряда специальных фондов. [21,

с.23]

Доля национального дохода,

перераспределяемого через систему налогов и сборов, зависит от задач и

функции-государства. В тех странах, где государство особенно активно

осуществляет социальную политику (скандинавские страны, Франция, Германия и

др.), доля огосударствляемого национального дохода, как правило выше. На общий

размер налоговых изъятий и их долю в национальном доходе значительно влияют

такие факторы, как милитаризация, формы и методы государственного

вмешательства в экономику, размеры государственной собственности

1.2.Налогооболожение как механизм обеспечения

экономического роста страны

Налоги олицетворяют собой ту

часть совокупности финансовых отношений, которая связана с формированием

денежных доходов государства (бюджета и внебюджетных фондов), необходимых ему

для выполнения соответствующих функций —

социальной, экономической, военно-оборонительной, правоохранительной, по

развитию фундаментальной науки и другой. Как составная часть производственных

отношений, налоги (через финансовые отношения) относятся к экономическому

базису. Налоги являются объективной необходимостью, ибо обусловлены

потребностями поступательного развития общества. Государство, исходя из

объективной необходимости, формирует соответствующую налоговую систему,

совершенствует ее структуру и механизм функционирования в финансовой системе

страны.

Факторы социального и

экономического порядка стимулируют обновление производственных отношений в

части налогов: так, переход к рыночной системе хозяйствования объективно

потребовал от государства проведения коренной перестройки налоговой системы и

бюджетной политики. Созданы Фонды обязательного медицинского страхования, Фонд

социального страхования, Пенсионный фонд.

В этом проявляется диалектика взаимосвязей между экономическим базисом и

политической надстройкой.

Анализ статей НК РФ показывает,

что основными направлениями развития налоговой системы РФ является:

1) Совершенствование налогового

законодательства;

2) Сокращение числа налогов;

3) Усиление налогообложения

имущества налогоплательщиков (с введением Земельного кодекса в 2 раза

увеличились ставки земельного налога);

4) Воспитание налоговой культуры

у граждан РФ. В течение 1992 - 1999 годов действовала налоговая система,

направленная главным образом на соблюдение интересов государства без учета

интересов налогоплательщиков, так как было большое количество налогов, высокие

ставки, разногласия в законах и инструкциях, поэтому это приводило к ошибкам,

увеличению штрафных санкций. Сейчас же НК РФ устанавливает налоговую систему

максимально действующую в интересах налогоплательщиков [23, с.42].

Налоговая система, установленная

НК РФ, учитывает принципы налогообложения, в том числе НК РФ говорит, что:

1) Введение новых налогов возможно только с

начала следующего календарного года;

2) Положения, ухудшающие условия взимания для

налогоплательщиков, обратной силы не имеют;

3) Положения, улучшающие условия взимания для

налогоплательщиков, имеют обратную силу, т.е. соблюден принцип определенности и

удобства.

НК РФ исключил установление:

1) каких либо законов и иных нормативно – правовых актов (НПА), изданных

органами, не имеющими такого права в соответствии с НК РФ, либо с

нарушением порядка;

2) нормативно – правовых актов (НПА),

отменяющих или ограничивающих права налогоплательщиков, либо полномочия

налоговых органов;

3) нормативно – правовых актов (НПА), изменяющих содержание понятий и терминов,

установленных НК РФ. [23, с.43]

Так как часть 2 НК РФ не принята

в полном объеме, то можно утверждать, что

процесс эволюционного преобразования налоговой системы России

незакончен.

Налоги и их функции реализуются

государством посредством налоговой политики. Она представляет систему

мероприятий государства в области налогов и является составной частью

финансовой политики.

Задачи налоговой политики

сводятся к:

обеспечению государства

финансовыми ресурсами;

созданию условий для

регулирования хозяйства страны в целом;

сглаживанию возникающего в

процессе рыночных отношений неравенства в уровнях доходов населения.

Налоговая политика строится

государством по определенному типу. Можно выделить три типа, успешно сочетающихся

между собой:

·

политика максимальных налогов, характеризующаяся

принципом «взять все, что можно»;

·

политика разумных налогов, способствующая максимальному

развитию предпринимательства;

·

политика, предусматривающая достаточно высокий

уровень обложения при значительной социальной защите населения [23, с.44].

Последний тип налоговой политики

лег в основу созданной в России

налоговой системы на этапе зарождения рыночных отношений. Экономическая

политика, проводимая с начала 1992 г., когда был заложен фундамент действующей

налоговой системы, изначально основывалась на принципах внедрения моделей

монетаризма в условиях стагнации экономики. В результате, как отмечают

практически все исследователи, была сформирована внутренне не

сбалансированная, инфляционно ориентированная система налогообложения,

нацеленная прежде всего на реализацию фискальной функции налога на добавленную

стоимость.

Управление налогообложением осуществляется органами государства,

непосредственно ответственными за проведение (осуществление) налоговой

политики.

Так, Минфин России разрабатывает совместно с МНС России и другими

федеральными органами исполнительной власти предложения о налоговой политике,

развитии налогового законодательства и совершенствовании налоговой системы в

Российской Федерации. Помимо этого, министерство координирует в пределах своей

компетенции политику федеральных органов исполнительной власти, на которые

возложена ответственность за обеспечение своевременного поступления налогов и

других обязательных платежей в федеральный бюджет. Для этого в структуре

Минфина России создан Департамент налоговой политики.

Особое значение имеет соответствующая деятельность МНС России. В рамках

осуществления управленческой функции в сфере налогообложения этот федеральный

орган исполнительной власти:

— организует работу государственных налоговых инспекций по осуществлению

контроля за соблюдением законодательства о налогах

и сборах;

—анализирует отчетные, статистические данные и результаты

проверок на местах, подготавливает на их основе предложения о разработке

инструктивных методических указаний и других документов по применению

законодательных актов о налогах и других платежах в

бюджет;

— участвует в установленном порядке совместно с Минфином России в

разработке налоговой политики и налогового законодательства;

— осуществляет контроль за изданием министерствами, ведомствами и другими

организациями нормативных документов, связанных с налогообложением, и в

необходимых случаях ставит вопрос об отмене указанных документов, как не

соответствующих действующему законодательству;

— разрабатывает формы налоговых расчетов, отчетов, деклараций и иных

документов, связанных с исчислением и уплатой налогов и других платежей в

бюджет, а также формы отчетов о проведенной государственными налоговыми

инспекциями работе;

— обобщает практику применения нормативных актов по налогам и другим

платежам в бюджет, организует проведение этой работы государственными

налоговыми инспекциями и подготавливает предложения по ее совершенствованию;

— координирует проведение с правоохранительными и контролирующими органами

мероприятий по усилению контроля за соблюдением законодательства о налогах и

сборах;

— получает, обобщает и анализирует отчеты государственных налоговых

инспекций о проделанной работе и разрабатывает предложения по ее совершенствованию;

— проводит обследования и проверки организации работы налоговых инспекций

на всех уровнях, принимает меры к устранению выявленных недостатков и

нарушений;

— осуществляет связи с налоговыми службами иностранных государств и

международными налоговыми организациями в соответствии с имеющимися

соглашениями, изучает опыт организации деятельности налоговых служб зарубежных

стран и разрабатывает предложения по его практическому использованию;

— подготавливает совместно с Минфином России и реализует

межправительственные соглашения во избежание двойного налогообложения доходов и

имущества юридических и. физических лиц стран-участниц;

— осуществляет меры по созданию информационных систем, автоматизированных

рабочих мест и других средств автоматизации и компьютеризации работ

государственных налоговых инспекций.

Для осуществления управления налогообложением в структуре центрального

аппарата МНС России созданы: Департамент налоговой политики и совершенствования

налогового законодательства. Административно-контрольный департамент.

Департамент методологии налогообложения прибыли и бухгалтерского учета для

целей налогообложения, Департамент методологии косвенных налогов, налогов с

оборота и налога с продаж. Департамент по работе с крупными налогоплательщиками,

реструктуризации задолженности и принудительному взысканию недоимки.

Департамент контроля налоговых органов и другие структурные подразделения.

ГЛАВА 2.

ТЕНДЕНЦИИ РАЗВИТИЯ НАЛОГОВОЙ СИСТЕМЫ Российской Федерации

2.1. Проблемы современной налоговой системы РФ

В действующем законодательстве понятие налоговой системы отсутствует,

ранее же в Законе от 27 декабря 1991 г. № 2118-1 «Об основах налоговой

системы» налоговая система определялась как совокупность налогов, сборов,

пошлин и других обязательных платежей, взимаемых в установленном порядке.

Подобное определение, представляется, слишком узким, так как в нем все сведено

к простой совокупности налогов, взимаемых на территории Российской Федерации.

В широком же смысле налоговая система может быть определена, как основанная

на определенных принципах система урегулированных нормами права общественных

отношений, складывающихся в связи с установлением и взиманием налогов и

сборов. Элементами этой системы являются не только налоги и сборы, но и

налогооблагающие субъекты, действующие от их имени налоговые (финансовые,

таможенные) органы, органы государственных внебюджетных фондов, сборщики налогов,

органы налоговой полиции, налогоплательщики и налоговые агенты, их права и

обязанности. Кроме того, налоговая система включает в себя принципы ее

организации и функционирования, а также нормы налогового права. Все эти

элементы неразрывно взаимосвязаны.

В структуре налоговой системы выделяются отдельные подсистемы (составы).

К их числу относятся:

— система принципов налогообложения;

— налогооблагающий состав;

— система налогов и сборов (налоговый состав);

— состав налогоплательщиков (податный состав);

— система налогового контроля;

— система налоговой безопасности.

— система налогового права;

— состав прав и обязанностей субъектов налогового права. Важнейшими

параметрами, позволяющими охарактеризовать налоговую систему, в первую очередь

являются:

— налоговый потенциал государства и его территорий;

— доля налогов и сборов в доходах бюджетов;

— общее количество налогов и сборов;

— стабильность налогового состава;

—- соотношение прямых и косвенных налогов;

—— уровень налогообложения (налоговое бремя);

— собираемость налогов и сборов;

— налоговая способность физических лиц и организаций;

–– уровень налоговой культуры населения;

–– состояние налоговой дисциплины.

Организация и функционирование налоговой системы подчинено определенным

принципам. В частности, выделяются следующие организационные и функциональные

принципы:

— единство налоговой системы;

— разграничение полномочий налогооблагающих субъектов;

—- справедливость налогообложения;

— достаточность налогообложения;

— подвижность (эластичность) налогообложения;

—стабильность налоговой системы;

— удобность налогообложения.

Единство налоговой системы, прежде всего, означает единство: правовой базы

налогообложения; порядка ведения бухгалтерского (налогового) учета; валюты, в

которой должны уплачиваться налоги и Сборы; органов, осуществляющих налоговый

контроль и обеспечивающих налоговую безопасность; санкций за нарушения

законодательства о налогах и сборах.

Принцип разграничения полномочий налогооблагающих субъектов предполагает

четкое определение пределов их компетенции по установлению и введению налогов

(сборов) на своих территориях.

Справедливость означает, что при установлении налогов должна учитываться

фактическая способность налогоплательщика к уплате налога;

Достаточность налогообложения означает, что сумма средств, получаемых в

результате взимания налогов и сборов, должна обеспечивать необходимое

финансирование публичной власти.

Подвижность (эластичность) налогообложения означает, что налоговая

система должна гибко учитывать перемены социально-экономического характера в

жизни общества. При определении условий налогообложения обязательно должны

приниматься во внимание изменения в составе налогоплательщиков, их налоговая

способность, отношение к своим налоговым обязанностям и т.д.

Стабильность налоговой системы противопоставляется предыдущему принципу

подвижности налогообложения. В соответствии с ним реформирование налоговой

системы должно чередоваться с периодами относительной неизменности условий

налогообложения.

Удобность налогообложения означает, что процедура уплаты налогов и сборов

должна сопровождаться минимальными издержками для налогоплательщика, т. е.,

доставлять ему как можно меньше неудобств.

В настоящее время система налогов и сборов в Российской Федерации

отражает федеративное устройство государства. Все налоги и сборы распределены

между тремя уровнями системы налогов и сборов. С учетом этого, в частности,

выделяются:

— федеральные налоги и сборы;

— налоги и сборы республик в составе Российской Федерации, краев, областей,

автономной области, автономных округов (региональные налоги и сборы);

— местные налоги и сборы.

Принадлежность налогов и сборов к тому или иному уровню отнюдь не

означает, что они являются источниками доходов только соответственно

федерального бюджета, бюджетов субъектов российской Федерации или местных

бюджетов. В данном случае необходимо учитывать, что действующее

законодательство предусматривает полное или частичное закрепление отдельных

федеральных налогов в качестве источников доходов бюджетов нижестоящих

уровней. Часть же средств, получаемых в результате взимания региональных

налогов, может направляться в местные бюджеты. На самом деле, налоги и сборы

различаются на основе иных признаков.

Так, федеральными признаются налоги и сборы, устанавливаемые Налоговым

кодексом РФ и обязательные к уплате на всей территории Российской Федерации.

Региональными являются налоги и сборы, которые также устанавливаются и

вводятся в соответствии с Налоговым кодексом РФ. Однако такие налоги

обязательны к уплате лишь на территориях республик в составе Российской

Федерации, краев, областей, автономной области, автономных округов, городов

Москвы и Санкт-Петербурга, но только в том случае, если их законодательными

(представительными) органами приняты соответствующие законы. При этом субъектам

Российской Федерации предоставлено право определять налоговые ставки (в пределах,

установленных федеральным законодательством о налогах и сборах), порядок и

сроки уплаты налога, а также формы отчетности. Кроме того, они могут также

предусматривать налоговые льготы и основания их использования.

Аналогичными полномочиями по установлению и введению в действие местных

налогов наделены также представительные органы местного самоуправления.

Исключение составляют лишь местные налоги и сборы в городах федерального

значения Москве и Санкт-Петербурге, которые устанавливаются и вводятся в действие

законами указанных субъектов Российской Федерации. Местные налоги и сборы

действуют лишь на территории соответствующего муниципального образования.

Установление региональных и (или) местных налогов и сборов, не

предусмотренных Налоговым кодексом РФ, запрещено (ст. 12 НК РФ). Нарушение

порядка установления и введения налогов и сборов должно расцениваться как

налоговый произвол.

В настоящее время состав налогов и сборов определяется ст. 19-21 Закона от

27 декабря 1991 г. №2118-1 «Об основах налоговой системы». С введением в

действие части второй Налогового кодекса РФ налогоплательщикам придется

руководствоваться уже составом налогов и сборов, предусмотренных ст. 13-15 НК

РФ.

С учетом этого целесообразно привести оба налоговых состава, как действующий,

так и перспективный.

В соответствии с Основами (ст. 19) действуют следующие федеральные

налоги:

1. налог на добавленную стоимость (НДС);

2. акцизы на отдельные группы и виды товаров;

3. налог на прибыль (доходы) предприятий и организаций;

4. налог на операции с ценными бумагами;

5. таможенная пошлина;

6. платежи за пользование недрами;

7. отчисления на воспроизводство минерально-сырьевой базы;

8. платежи за пользование водными объектами;

9. плата за пользование объектами животного мира и водными биологическими

ресурсами;

10. платежи за нормативные и сверхнормативные выбросы вредных веществ,

размещение отходов;

11. подоходный налог с физических лиц;

12-15. налоги, служащие источниками образования дорожных фондов: налог на

реализацию горюче-смазочных материалов; налог на пользователей автодорог; налог

с владельцев транспортных средств;

налог на приобретение автотранспортных средств;

16. гербовый сбор;

17. государственная пошлина;

18. налог с имущества, переходящего в порядке наследования и дарения;

19. сбор за использование наименований «Россия», «Российская Федерация» и

образованных на их основе слов и словосочетаний;

20. налог на покупку иностранных денежных знаков и платежных документов,

выраженных в иностранной валюте;

21. налог на игорный бизнес;

22. сбор за пограничное оформление;

23. лицензионные сборы за право производства и оборота (розлива, хранения,

реализации) этилового спирта, спиртосодержащей и алкогольной продукции;

24. налог на отдельные виды транспортных средств;

25. единый налог на совокупный доход субъектов малого предпринимательства.

Налоговый кодекс РФ (ст. 13) в перспективе предусматривает несколько иной

состав федеральных налогов, в качестве таковых, в частности определены:

1. налог на добавленную стоимость;

2. акцизы на отдельные виды товаров (услуг) и отдельные виды минерального

сырья;

3. налог на прибыль (доход) организаций;

4. налог на доходы от капитала;

5. подоходный налог с физических лиц;

6. взносы в государственные социальные внебюджетные фонды (4 вида страховых

взносов);

7. государственная пошлина;

8. таможенная пошлина и таможенные сборы;

9. налог на пользование недрами;

10. налог на воспроизводство минерально-сырьевой базы;

11. налог на дополнительный доход от добычи углеводородов;

12. сбор за право пользования объектами животного мира и водными

биологическими ресурсами;

13. лесной налог;

14. водный налог;

15.экологический налог;

16. федеральные лицензионные сборы.

Основами (ст. 20) предусмотрено взимание следующих региональных налогов:

1. налог на имущество предприятий;

2. лесной доход;

3. сбор на нужды образовательных учреждений, взимаемый с юридических

лиц;

4. единый налог на вмененный доход для определенных видов деятельности;

5 .налог с продаж. Согласно ст. 14 НК РФ, региональные налоги включают:

1. налог на имущество организаций;

2. налог на недвижимость;

3. дорожный налог;

4.транспортный налог;

5. налог с продаж;

6. налог на игорный бизнес;

7. региональные лицензионные сборы. В соответствии с Основами (ст. 21)

наиболее многочислен состав местных налогов и сборов, к их числу относятся:

1. налог на имущество физических лиц;

2. земельный налог;

При введении в действие налога на недвижимость должно быть прекращено

действие на территории соответствующего субъекта налога на имущество организаций,

налога на имущество физических лиц и земельного налога.

3. регистрационный сбор с физических лиц, занимающихся предпринимательской

деятельностью;

4.курортный сбор;

5. целевые сборы с граждан и предприятий, учреждений, организаций

независимо от их организационно-правовых форм на содержание милиции, на

благоустройство территорий, на нужды образования и другие цели;

6. налог на рекламу;

7. налог на содержание, жилищного фонда и объектов социально-культурной

сферы;

8. налог на строительство объектов производственного назначения в курортной

зоне;

9. сбор за право торговли;

10. налог на перепродажу автомобилей, вычислительной техники и персональных

компьютеров;

11. сбор с владельцев собак;

12. лицензионный сбор за право торговли винно-водочными изделиями;

13. лицензионный сбор за право проведения местных аукционов и лотерей;

14. сбор за выдачу ордера на квартиру;

15. сбор за парковку автотранспорта;

16. сбор за право использования местной символики;

17. сбор за участие в бегах на ипподромах;

18. сбор за выигрыш на бегах;

19. сбор с физических лиц, участвующих в игре на тотализаторе на

ипподроме;

20. сбор со сделок, совершаемых на биржах;

21. сбор за право проведения кино и телесъемок;

22. сбор за уборку территорий населенных пунктов;

23. сбор за открытие игорного бизнеса.

В соответствии с Федеральным законом от 31 июля 1998 г. № 150-ФЗ «О

внесении изменений и дополнений в статью 20 Закона Российской Федерации «Об

основах налоговой системы» в случае введения в действие налога с продаж на

территории субъекта отменяются следующие региональные и местные налоги и

сборы: сбор на нужды образовательных учреждений, взимаемый с юридических лиц;

налог на строительство объектов производственного назначения в курортной зоне;

сбор за право торговли; налог на перепродажу автомобилей, вычислительной

техники и персональных компьютеров; сбор с владельцев собак; лицензионный сбор

за право торговли винно-водочными изделиями; лицензионный сбор за право

проведения местных аукционов и лотерей; сбор за выдачу ордера на квартиру; сбор

за парковку автотранспорта; сбор за право использования местной символики; сбор

за участие в бегах на ипподромах; сбор за выигрыш на бегах; сбор с физических

лиц, участвующих в игре на тотализаторе на ипподроме;

сбор со сделок, совершаемых на биржах; сбор за право проведения •кино и

телесъемок; сбор за уборку территорий населенных пунктов;

сбор за открытие игорного бизнеса.

Налоговый кодекс РФ (ст. 15) относит к числу местных следующие

налоги:

1.налог на имущество физических лиц;

2.земельный налог;

3.налог на рекламу;

4.налог на наследование или дарение;

5.местные лицензионные сборы.

В общей сложности Основы предусматривают 53 налога и сбора (при взимании

налога с продаж — 36), а Налоговый Кодекс РФ — 28 (при взимании налога на

недвижимость — 25). Следовательно, состав налогов и сборов в ближайшем времени

может измениться в сторону

значительного сокращения их числа.

Налоговый состав Российской Федерации характеризуется нестабильностью.

Начиная с 1991 г., в частности, отменены, налог на доходы банков; налог на

доходы от страховой деятельности; налог с биржевой деятельности (биржевой

налог); специальный налог с предприятий, учреждений и организаций для финансовой

поддержки важнейших отраслей народного хозяйства и обеспечения устойчивой

работы предприятий этих отраслей; транспортный налог. К числу налогов, которые

за это же время были дополнительно введены, относятся: налог на игорный

бизнес; налог на отдельные виды транспортных средств; плата за пользование

объектами животного мира и водными биологическими ресурсами; налог на покупку

иностранных денежных знаков и платежных документов, выраженных в иностранной

валюте; налог с продаж. В перспективе предполагается установление таких

налогов, как налог на доходы от капитала, налог на дополнительный доход от

добычи углеводородов и экологический налог и др. Отмена одних налогов и

установление других именуется ротацией налогового состава.

К числу важнейших показателей системы налогов и сборов относится

соотношение прямых и косвенных налогов. Российская Федерация относится к числу

государств, в которых преобладает косвенное налогообложение.

Другим показателем, характеризующим систему налогов и сборов, является уровень

налогообложения (налоговое бремя или налоговый гнет). Под ним понимается мера

(уровень) экономических ограничений, создаваемых отчислением денежных средств

на уплату налогов или сборов. Оценка налогового бремени, как правило,

основывается на соотношении суммы уплачиваемых налогов и сборов к той или иной

части экономических ресурсов государства, например, к валовому национальному

продукту (ВНП), валовому внутреннему продукту (ВВП) или национальному доходу.

Более точным критерием, характеризующим общее налоговое бремя, может

служить эффективная ставка налогов, которая представляет собой отношение общей

суммы налогов и иных обязательных платежей, внесенных предприятием,

работниками и акционерами, к добавленной стоимости в процессе производства и реализации

товаров и услуг. Он показывает, какая часть добавленной стоимости изымается в

госбюджет и внебюджетные фонды.

На эффективность налоговой системы в значительной степени указывает

собираемость налогов и сборов. В настоящее время собираемость налогов и сборов

в Российской Федерации является одной из самых низких, в 2000 г. она составила

лишь 80 %. Этот показатель напрямую зависит от налоговой способности населения

и организаций, а также от уровня их налоговой культуры.[14, C.58].

Создание многоукладной экономики

— это путь, по которому прошли все независимые государства, образованные на

базе республик бывшего СССР. К началу 90-х годов в общественном сознании

утвердилось мнение, что решить сложнейшие общественно-политические проблемы,

накопившиеся к этому времени, можно только путем последовательного

реформирования экономики в направлении формирования рыночных отношений.

Не явилась исключением и

Российская Федерация. Приступая к рыночным преобразованиям, необходимо было

принять все меры, чтобы сохранить провозглашенные в Конституции Российской Федерации

социальные гарантии граждан. Следовательно, необходимо было обеспечить

соответствующий уровень сбора налогов в бюджет, которые являются основной

формой доходов государства в рыночных отношениях.

Выполнение этой задачи

осложнялось тем, что отсутствовали традиции рыночного права, в том числе

налогового. Не были адаптированы к изменившейся ситуации и нормы гражданского

и хозяйственного законодательства. Начавшийся процесс либерализации экономики

сопровождался появлением тысяч независимых предприятий и предпринимателей,

десятков коммерческих банков и страховых компаний, формированием рынка ценных

бумаг, активизацией внешней торговли. Все это требовало скорейшего принятия

соответствующих норм налогового права, способных обеспечить цивилизованный

сбор налогов с учетом всего многообразия новых хозяйственных форм и отношений.

В связи с этим стало особенно актуальным создание налоговой системы,

соответствующей изменившимся экономическим условиям, и системы органов,

обеспечивающих ее функционирование [27,с.26].

За это время при активном участии

налоговых органов было создано новое налоговое законодательство, которое при

всех имевшихся на начальном этапе его формирования недостатках обеспечивало

сбор налогов, необходимых для финансирования первоочередных нужд экономики и

социальной сферы.

Чтобы реально оценить ее

значение, достаточно привести следующие данные: за счет налоговых поступлений

в текущем году планируется сформировать около 80 % доходной части

консолидированного бюджета. Благодаря этому государство имеет возможность

обеспечивать безопасность и правопорядок, бесплатное обучение и медицинское

обслуживание, оказывать помощь социально незащищенным слоям населения

[27,с.26].

Налоговая система была

сформирована в условиях разрыва экономических связей между республиками,

входившими ранее в единый народнохозяйственный комплекс. Нарастающий

экономический кризис обострил проблему мобилизации доходов в государственный

бюджет, и потому налоговая политика того периода приобрела преимущественно фискальный

характер, который выразился в чрезмерном изъятии доходов у налогоплательщиков и

в недостаточно эффективных способах его осуществления. Ориентация на

ужесточение налогового режима без учета реальной платежеспособности

налогоплательщиков приводит, как правило, к результатам, обратным ожидаемым.

Как следствие, в России становление теневого сектора экономики приобрело

угрожающий характер, наметились массовое уклонение от налогов, сокращение

налоговой базы. Это побудило государство пойти на постепенное снижение тяжести

налогового пресса.

Трудно переоценить значимость

такой работы, поскольку обеспечение наиболее полного соответствия

социально-экономическим приоритетам благоприятно отразится на общей ситуации в

экономике. Что же сегодня сделано в области совершенствования налоговой

системы, какие неотложные проблемы перед ней стоят?

Проведена определенная работа по

объединению платежей, исчисляемых от одной базы (в частности введение единого

социального налога, единой ставки подоходного налога), а также по упрощению механизма

исчисления и взимания налогов. Но даже с учетом проделанной работы существующий

механизм налогообложения является достаточно сложной системой.

Поэтому продолжается работа по

упрощению механизма налогообложения, в том числе и в отношении платежей,

устанавливаемых региональными (субъектами Российской Федерации) и местными органами. При простом и ясном налоговом

законодательстве будет проще работать не только плательщикам, но и налоговым

инспекторам.

Совершенствование налоговой

системы происходит в направлении последовательного снижения налогового

бремени с переориентацией налоговой нагрузки на конечного потребителя. Это

благотворно влияет на улучшение финансового состояния предприятий и, как

следствие, на их налоговую дисциплину.

Налоговые органы провели в 2000

году большую работу по всеобщему декларированию доходов граждан и присвоению

ИНН. При этом почти все инспекции действовали организованно и слаженно, доказав

на практике, что правильно поставленная разъяснительная работа дает

положительные результаты. Наиболее значимым результатом всеобщего декларирования

следует признать формирование нового отношения налогоплательщиков к

осознанному выполнению своего гражданского долга по уплате налогов.

Одним из наиболее

распространенных и часто используемых показателей оценки фискального потенциала

действующей налоговой системы является налоговая нагрузка на экономику.

Как показывает мировой опыт,

достижение определенного уровня экономического развития и стабильности

позволяет государству усиливать централизацию финансовых средств для решения

социальных и других проблем общегосударственного значения. В зависимости от

степени социальной ориентированности общества налоговая нагрузка на экономику

развитых стран колеблется от 30 (США) до 55 % (Швеция). Что касается стран с

переходной экономикой, то уровень налоговой нагрузки, характерный для них в

период рыночных реформ, достигает, как правило, 26—28% [27,с.27].

Общеизвестно, что главной

отличительной особенностью систем налогообложения всех развитых стран является

их тесная взаимосвязь со структурой экономики, реально складывающимися

экономическими пропорциями, а также ориентация на цели экономического развития.

Такой подход лежит в основе выработки экономической политики, в том числе и в

области налогообложения.

Существует макроэкономическая

закономерность, подтвержденная статистикой разных стран: чем выше уровень

налоговых изъятий, тем ниже темпы экономического роста. И соответственно, чем

ниже налоговая нагрузка, тем больше возможности экономического роста как на

микро-, так и на макроуровне. Та же закономерность наблюдается и в Российской

Федерации.

Поэтому при разработке налоговой

политики необходимо ясно сознавать ее целевую направленность. Либо мы ставим

во главу угла увеличение притока денег в казну посредством усиления налогового

давления, замедляя процессы экономического роста, либо ориентируемся на

налогообложение, стимулирующее экономический рост и привлечение инвестиций.

Следует также отметить, что

оценка уровня налоговой нагрузки невозможна без ее сравнения с аналогичными

показателями по странам, осуществляющим рыночные преобразования (26—28 %)

[27,с.27]. У нас есть объяснение более высокому уровню налоговой нагрузки —

значительно большая социальная ориентированность проводимой государственной

политики.

Кроме того, до настоящего времени

сохраняются значительные объемы государственного субсидирования отдельных

отраслей с целью осуществления структурной перестройки экономики, а также технической

реконструкции и модернизации производства. Если учесть встречные потоки

денежных средств из бюджета на развитие экономики, то уровень реальной

налоговой нагрузки будет гораздо ниже. В соответствии сданным подходом можно утверждать,

что в экономике имеются дотационные отрасли — жилищно-коммунальное и сельское

хозяйство, которые получают от государства дотаций больше, чем платят в

бюджет.

При этом существование последних

связано с объективно возникающими в ходе рыночных преобразований задачами по

государственной поддержке отдельных отраслей, финансированию развития инфраструктуры

и другими первоочередными задачами, которые в переходный период не могут быть

решены иными средствами, кроме как за счет централизованных в рамках бюджета

финансовых ресурсов. Особенность таких платежей заключается в их целевой

направленности отчислений и временном характере. Что касается налогов, то

именно они являются основой стабильности формирования государственного

бюджета, и каждый из них, имея вполне определенную базу обложения, в то же

время обезличен и не имеет конкретной целевой направленности по расходованию

собранных средств.

В связи с этим одним из основных

направлений совершенствования налоговой системы становится постепенная отмена

целевых платежей и увеличение роли «обезличенных» налогов.

В то же время увеличение

налоговой нагрузки нельзя рассматривать как позитивный фактор, поскольку рост

налогового бремени не только отрицательно влияет на темпы экономического

роста, но и побуждает предприятия и население скрывать полученные доходы.

Именно поэтому в 2001 году необходимо продолжить осуществление мер, направленных

на дальнейшее снижение налоговой нагрузки [27,с.28].

На начальном этапе проведения

экономических реформ государство, как правило, нуждается в значительном объеме

централизованных финансовых ресурсов и, соответственно, вынуждено прибегать к

увеличению налогового бремени. Однако долгосрочной эта стратегия быть не

может, поскольку сдерживает развитие экономики. С достижением экономической

стабилизации ее должна сменить иная налоговая стратегия, направленная на

стимулирование экономического роста, создание благоприятного инвестиционного

климата. В этом и состоит налоговое регулирование — один из важнейших

инструментов государства в регулировании экономики.

Рыночные реформы,

сопровождавшиеся первоначально спадом производства и высокой инфляцией,

выдвинули в качестве главной задачи бюджетно-налоговой политики повышение собираемости

налогов. Подобная ситуация предопределила приоритетность фискальной функции

налоговой системы, инструментом реализации которой, как известно, являются

прежде всего косвенные налоги.

Не вызывает сомнений, что с

позиций фискального значения эти налоговые рычаги играют важнейшую роль.

Вместе с тем из мирового опыта налогового регулирования известно о достаточно

неоднозначном влиянии косвенных налогов на экономику. Реализуя свою фискальную

направленность, они в наибольшей степени, чем другие налоги, препятствуют

экономическому росту.

Необходимо учитывать, что сама

продуктивность фискального потенциала косвенных налогов далеко не безгранична.

Возможность наращивать объем поступлений в бюджет за счет косвенного

налогообложения ограничена уровнем рыночных цен, которые сдерживаются спросом

и конкуренцией. Пришедший на смену административному регулированию рыночный

механизм формирования цен делает бесперспективным дальнейший упор на косвенные

налоги, поскольку он способен привести лишь к новому витку инфляции, снижению

конкурентоспособности продукции отечественных производителей и соответственно

потере завоеванных позиций на внутреннем и внешних рынках.

Стимулирующая функция налогов

реализуется, главным образом, посредством различных видов налоговых льгот.

Мировая практика налогообложения свидетельствует о том, что налоговые льготы

используются во многих странах. Вместе с тем их применение жестко ограничено

требованием нейтральности налоговой системы, утверждающим необходимость

минимизации влияния налогов на внутри- и межотраслевое распределение ресурсов.

В соответствии с этим в развитых

странах крайне ограничено использование налоговых льгот в целях создания

благоприятного режима для определенных отраслей экономики, а льготирование

отдельных предприятий и вовсе запрещено законодательством. Считается, что

такие льготы вредны для экономики, поскольку они нарушают рыночные механизмы

распределения финансовых и материальных ресурсов, усложняют налоговую систему

и создают неравные конкурентные условия для субъектов хозяйствования. Кроме

того, чрезмерная отягощенность налоговой системы различного рода преференциями

негативно влияет на полноту и своевременность финансирования всего спектра

отраслей бюджетной сферы: образования, здравоохранения, социального обеспечения

и др. Таким образом, снижение социальной напряженности в одном секторе

экономики может повлечь за собой усиление напряженности в другом.

Вместе с тем государство

использует налоговые льготы как один из инструментов реализации избранных в

обществе приоритетных направлений развития экономики. Большинство постоянно

действующих налоговых льгот продиктовано либо социальной значимостью

льготируемых сфер деятельности, либо их признанием в качестве приоритетных.

Помимо постоянно действующих

налоговых льгот, существует механизм предоставления индивидуальных налоговых

льгот отдельным плательщикам. Подобные льготы носят целевой характер, то есть

предоставляются для реализации конкретных инвестиционных программ и проектов.

Концептуальный подход, которым

руководствуются налоговики при рассмотрении ходатайств о предоставлении

налоговых льгот, состоит в следующем. Налоговая льгота — это по сути форма

субсидии, а эффективность субсидий в масштабах экономики достигается лишь при

их максимальной концентрации в точках экономического роста. Из этого следует,

что в условиях ограниченности материальных и финансовых ресурсов государство

должно поддерживать только те предприятия, которые, использовав

государственную поддержку и одновременно осуществив на ее основе комплекс

организационно-технических мероприятий, способны добиться увеличения объемов и

качества выпускаемой продукции, использовать гибкую ценовую политику в соответствии

с потребностями внутреннего рынка. Такие предприятия могут стать «локомотивами

макроэкономической стабилизации»,способными вытянуть за собой всю цепь

сопряженных производств, обеспечивая в дальнейшем наращивание поступлений в

бюджет в объеме, превосходящем размер оказанной государственной поддержки

[27,с.28].

Иной подход к предоставлению

налоговых льгот может нарушить базовый принцип построения современных систем

налогообложения — равный подход ко всем категориям налогоплательщиков, привести

к распылению государственных средств, а также дестабилизации конкурентных механизмов

регулирования рынка с вытекающими из этого негативными

социально-экономическими последствиями [25,с.14].

Поэтому для оценки

целесообразности предоставления налоговых льгот индивидуальным плательщикам

тщательно анализируются представляемые ими расчеты и обоснования. Особо

пристальное внимание уделяется при этом следующим аспектам:

—

порядок и сроки компенсации выпадающих доходов бюджета;

— достижение конкурентных

преимуществ выпускаемой продукции;

—

позитивное влияние на положение в сопряженных отраслях;

—

социальный эффект.

Обратимся к конкретным примерам.

При оценке эффективности льготного режима налогообложения предприятий общества

инвалидов принималась в расчет прежде всего ее социально-экономическая

составляющая, поскольку поддержание стабильного функционирования такого рода

предприятий, позволяющих обеспечить занятость и повысить уровень

благосостояния одной из наиболее незащищенных категорий населения, является

исключительно важной государственной задачей. Сохраняя рабочие места для

инвалидов, государство, с одной стороны, освобождает себя от необходимости

расходования дополнительных средств на их социальное обеспечение, а с другой —

создает условия для их социально-психологической реабилитации.

Сбор налогов — это первостепенная

функция государства. Она создает финансовый фундамент для осуществления всех

иных функций, обеспечивая членам общества конституционные гарантии в области

здравоохранения, образования, социального обеспечения, охраны правопорядка.

Не вызывает сомнений, что

собираемость налогов определяется прежде всего состоянием экономики. И если

уровень налоговых изъятий превышает возможности экономики, то возникают

объективные предпосылки для образования недоимки, что особенно характерно для

стран с переходной экономикой.

Сбор налогов, безусловно, зависит

и от эффективности работы налоговых органов.

Особое беспокойство по-прежнему

вызывает нарушение налогового законодательства. Нарушения налогового

законодательства наблюдаются очень часто, и это при том, что налоговые органы

проводят активную работу по своевременному информированию налогоплательщиков об

изменениях, происходящих в налоговом законодательстве.

В целом значение контрольной

работы трудно переоценить, и потому к ней предъявляются особые требования.

Здесь главное — формирование у налогоплательщиков понимания неотвратимости

выявления нарушения и взыскания в бюджет полной суммы причитающихся к уплате

налогов. Поэтому важной задачей остается эффективный выбор объектов налогового

аудита и повышение качества проводимых документальных проверок,

разъяснительная работа по повышению налоговой дисциплины и ответственности.

К сожалению, до сих пор

ликвидированы далеко не все существующие схемы уклонения от уплаты налогов.

Поэтому перед налоговиками стоит задача не только выявлять факты сокрытия

доходов и ухода от налогообложения, но и пытаться идти на шаг вперед,

посредством совершенствования нормативно-правовой базы, оперативно перекрывая

возможные каналы возникновения налоговых нарушений [25,с.15].

Не следует забывать, что

устойчивого улучшения собираемости налогов нельзя добиться и без целенаправленных

усилий государства по формированию налоговой культуры. Прискорбно сознавать,

что общественное мнение до сих пор достаточно терпимо относится к уклонению от

уплаты налогов. Складывается негативный стереотип поведения налогоплательщика,

разрушающий сами основы государства [25,с.16].

В связи с этим необходимы

решительные действия, охватывающие практически все стадии общественного

сознания и направленные на формирование у граждан понимания того, что уплата

налогов — это не наказание, а выгодное для всех вложение денег в свою страну,

что собранные средства вернутся к налогоплательщику в виде конкретных

социальных благ и гарантий, создавая основу стабильности и процветания

общества. Добросовестное отношение к выполнению своих налоговых обязательств

должно восприниматься как признак цивилизованности, культуры, высокой

нравственности. Решение всего комплекса проблем в области налогообложения не

может не затронуть и саму систему налоговых органов. Это предопределяет

необходимость обобщения накопленного опыта и на этой основе, а также с учетом

многолетней мировой практики налоговой деятельности, определения перспективных

направлений развития налоговой службы страны.

Такие направления могли бы найти

свое достойное отражение в Концепции развития налоговой системы Российской

Федерации. В данном документе можно широко осветить основные направления развития

налоговой службы, затрагивающие процесс модернизации и совершенствования ее

структуры, а также условия, обеспечивающие наиболее полное и эффективное

выполнение возложенных на нее действующим законодательством задач с учетом

тенденций развития налогово-бюджетной системы и национальной экономики в

целом.

2.2. Правовое регулирование налоговой системы РФ

Источниками

налогового права являются нормативные правовые акты: законы и указы, а также

подзаконные акты органов исполнительной власти, в которых содержатся нормы,

регулирующие налоговые отношения. Основу источников налогового права

составляют акты законодательства о налогах и сборах, к числу которых, согласно

ст. 1 НК РФ, относятся Налоговый кодекс

РФ и принятые в соответствии с ним

федеральные законы.

Первая часть Налогового кодекса

РФ как основной источник налогового права включает семь разделов, двадцать

глав и более ста сорока статей. Данный кодифицированный законодательный акт

устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а

также общие принципы налогообложения и сборов в Российской Федерации, в том

числе:

—

виды налогов и сборов, взимаемых в Российской Федерации;

—

основания возникновения (изменения, прекращения) и порядок исполнения

обязанностей по уплате налогов и сборов;

—

принципы установления, введения в действие и прекращения действия ранее

введенных налогов и сборов субъектов Российской Федерации и местных налогов и

сборов;

—

права и -обязанности налогоплательщиков, налоговых органов и других участников

отношений, регулируемых законодательством о налогах и сборах;

—

формы и методы налогового контроля;

—

ответственность за совершение налоговых правонарушений;

—

порядок обжалования актов налоговых органов и действий (бездействия) их

должностных лиц,

Введение в действие первой части

Налогового кодекса РФ определено Федеральным законом от 31 июля 1998 г. № 147-ФЗ «О введении в действие части первой

Налогового кодекса Российской Федерации» [4]. В соответствии же с Налоговым

кодексом РФ приняты Закон РФ от 21 марта 1991 г. № 943-1

«О налоговых органах Российской Федерации» или Закон РФ от 24 июня 1993

г. Xs 5238-1 «О

федеральных органах налоговой полиции». Кроме того, законодательство о налогах

и сборах включает также законы о налогах и сборах субъектов Российской

Федерации и нормативные правовые акты органов местного самоуправления,

принимаемые их представительными органами.

Источниками налогового права

являются также указы Президента Российской Федерации, которые носят подзаконный

характер, С принятием первой части Налогового кодекса РФ ранее принятые указы

по вопросам налогообложения были ревизованы и в части, ему противоречащей,

отменены по Указу Президента РФ от 3

августа 1999 г. № 977 «О приведении актов Президента Российской Федерации в соответствии

с частью первой Налогового кодекса Российской Федерации». Что же касается

действующих актов, то из них в первую очередь следует отметить Указ Президента

РФ от 8 мая 1996 г. № 685 «Об основных

направлениях налоговой реформы в Российской Федерации и мерах по укреплению

налоговой и платежной дисциплины» [7]. Указ Президента РФ от 23 декабря 1998

г. № 1635 «О Министерстве Российской

Федерации по налогам и сборам» [8]. Указ Президента РФ от 25 сентября

1999 г. № 1272 «Вопросы

Федеральной службы налоговой полиции Российской Федерации» [9].

Правительство Российской Федерации

как высший исполнительный орган государственный власти вправе издавать

постановления по вопросам налогообложения лишь в случаях, предусмотренных

законодательством о налогах и сборах. В частности Правительством РФ, предусмотрено

издание нормативно-правовых актов определяющих:

—

порядок списания безнадежных недоимок по федеральным налогам и сборам (п. 1 ст. 59

НК РФ);

—

перечень отраслей и видов деятельности, имеющих сезонный характер (п. 2 ст. 64

НК РФ);

— порядок ведения Единого

государственного реестра налогоплательщиков (п.

8 ст. 84 НК РФ);

—

порядок и размеры выплат, причитающихся свидетелям, переводчикам,

специалистам, экспертам и понятым (п. 4

ст. 131 НК РФ).

Примером соответствующих

нормативно-правовых актов могут служить постановление Правительства РФ от 10 марта 1999

г. № 266 «О порядке ведения единого

государственного реестра налогоплательщиков» и постановление Правительства РФ

от 6 апреля 1999г. № 382 «О перечнях сезонных отраслей и видов

деятельности, применяемых для целей налогообложения».

Иные органы исполнительной

власти, органы исполнительной власти субъектов Российской Федерации и местного

самоуправления, органы государственных внебюджетных фондов в предусмотренных

законодательством о налогах и сборах случаях также издают нормативные

правовые акты по вопросам, связанным с налогообложением и сборами, которые не

могут изменять или дополнять законодательство о налогах и сборах (п. 1 ст. 4

НК РФ). Такими актами, например, являются: постановление Правления Пенсионного

фонда РФ от 21 апреля 1999 г. № 41

«О порядке рассмотрения обращений организаций по вопросам предоставления

рассрочек погашения недоимки в 1999

году».

Министерство Российской Федерации

по налогам и сборам. Министерство финансов Российской Федерации,

Государственный таможенный комитет Российской Федерации, органы

государственных внебюджетных фондов издают обязательные для своих

подразделений приказы, инструкции и методические указания по вопросам, связанным

с налогообложением и сборами, которые не относятся к актам законодательства о

налогах и сборах (п. 2 ст. 4 НК РФ) [4, ст.4].

Министерством РФ по налогам и

сборам в частности определяются (утверждаются):

—

форма требования об уплате налога (п. 5

ст. 69 НК РФ);

—

формы налоговых деклараций (п. 3 ст. 80 НК РФ);

—

особенности постановки на учет крупнейших налогоплательщиков и особенности

учета иностранных организаций (ст. 83 НК

РФ);

—

форма заявления и свидетельства о постановке на налогоплательщика на учет,

порядок и условия присвоения, применения, а также изменения идентификационного

номера налогоплательщика (ст. 84 НК РФ);

—

формы извещения и специальной декларации, предусмотренные процедурой контроля

за расходами физических лиц (ст. 86 и ст. 86 НК РФ);

—

форма решения руководителя (заместителя руководителя) налогового органа о