Всероссийский

Заочный Финансово-Экономический Институт

Кафедра

статистики

КУРСОВАЯ РАБОТА

ПО СТАТИСТИКЕ

НА ТЕМУ:

«Оценка финансового состояния

коммерческого банка»

Выполнила:

факультет:

финансово-кредитный

специальность: финансы и кредит

№

Руководитель:

Калуга, 2006

ОГЛАВЛЕНИЕ

Введение………………………………………………………………………...3

Теоретическая

часть……………………………………………………………4

1. Использование относительных

показателей для оценки финансового состояния банка…………………………………………………………….…..4

2. Методы расчета прибыли. Показатели

рентабельности……...…………12

3. Статистические методы анализа

финансового состояния банка………..18

Расчетная часть………………………………………………………………..26

Аналитическая

часть………………………………………………………….39

Заключение…………………………………………………………………….45

Список используемой литературы…………………………………………...47

ВВЕДЕНИЕ

Прибыль коммерческого

банка — это основной финансовый результат деятельности банка, определяемый как

разница между всеми доходами и расходами. Если расходы превышают доходы, то

этот результат имеет отрицательное значение и его называют убытком.

Прибыль является

источником и основой стабильности финансового положения банка и его

ликвидности, увеличения и обновления основных фондов банка, прироста

собственного капитала, увеличения и повышения качества банковских услуг. Чем

выше абсолютная величина прибыли, тем больше возможность увеличения

собственного капитала банка и ресурсов для роста его активных операций.

В

данной работе рассмотрены следующие вопросы:

1. Система показателей оценки

финансового состояния банка;

2. Формирование прибыли. Показатели

рентабельности;

3. Статистические методы анализа;

В

расчетной части используются следующие статистические методы для изучения

финансового состояния коммерческого банка:

1.

Исследование ряда распределения по привлеченным средствам юридических и

физических лиц;

2. Аналитическая

группировка по средствам юридических и физических лиц и прибыли. Построение

корреляционной таблицы;

3. Изучение

финансового состояния банка с использованием коэффициентов.

В

аналитической части работы проведен статистический анализ динамики фактической

прибыли Газпромбанка 1999-2004 гг. с применением пакета прикладных

программ обработки электронных таблиц MS Excel в среде Windows.

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ

1.Использование

относительных показателей для оценки финансового

состояния банка

Для

оценки активов используются следующие показатели. Коэффициент работоспособности

активов (КА1) показывает, какую долю в общей сумме

активов составляют активы, приносящие доход:

КА1 = Активы, приносящие доход : Общая сумма активов

К

активам, приносящим доход, относятся ссуды, МБК, учтенные векселя, ценные

бумаги, остатки на корреспондентских счетах в других банках.

Наиболее

оптимальным считается значение КА1, составляет 65-75 %.

Коэффициент

диверсификации активов (КА2) показывает степень

диверсификации активов. Чем выше значение этого коэффициента, тем более

диверсифицированы риски по активным операциям и, следовательно, тем ниже риск

потери активов банка.

KA1 = 1 - Однородные активы : Активы,

приносящие доход

Активы,

приносящие доход, группируют в экономически однородные группы, т.е. в группу

кредитов включаются все выданные ссуды клиентам, как юридическим, так и

физическим лицам, в группу ценных бумаг включаются все их виды

(государственные, муниципальные, коммерческие бумаги).

Коэффициент

инвестиционной активности (КА3) показывает долю кредитов

клиентам в общей сумме активов, приносящих доход. Высокий уровень коэффициента

характеризует направленность банка на инвестиции в реальный сектор экономики.

Низкое значение коэффициента свидетельствует о том, что банк направляет

денежные средства не в кредит, а на другие операции (МБК, спекуляции с ценными

бумагами и иностранной валютой).

КА3 = Кредиты клиентам : Активы, приносящие доход

Коэффициент

качества ссуд показывает качество ссуд, включая кредиты клиентам, МБК, учтенные

векселя. Низкое значение коэффициента свидетельствует о том, что в ссудах

значительное место занимают просроченные ссуды.

КА4 = 1 - Просроченная задолженность : Общая сумма ссудной

задолженности (включая просроченную).

Для

оценки пассивов используются следующие показатели. Коэффициент клиентской базы

(КП1) показывает долю в общей сумме привлеченных средств,

которую занимают средства клиентов (юридических и физических лиц). Невысокое

значение коэффициента свидетельствует о том, что банк в качестве привлеченных

средств использует не средства клиентов, а привлеченные средства на

межбанковском рынке.

KП1 = (Вклады граждан + Средства

корпоративных клиентов) : Общая сумма привлеченных средств.

К

средствам корпоративных клиентов относятся остатки на расчетных счетах, срочные

депозиты и векселя, ценные бумаги в виде облигаций и сертификатов.

Коэффициент

покрытия (КП2) характеризует степень покрытия привлеченных

средств собственными средствами банка (капиталом). Соотношение между

собственными и привлеченными средствами рекомендуется поддерживать в

соотношении 1 : 5 (т.е. оптимальное значение коэффициента составляет около 15

%).

KП2 = Капитал : Привлеченные средства

Коэффициент

сохранения капитала (КП3) показывает долю собственных средств,

остающуюся в распоряжении банка после вычета затрат на иммобилизацию.

KП3 = Капитал-нетто : Капитал-брутто

Капитал-брутто

состоит из уставного фонда, фондов и прибыли банка. Для расчета капитала-нетто

из капитала-брутто вычитаются выкупленные у акционеров акции, вложения в

нематериальные активы, (за вычетом амортизации), превышение вложений в основные

средства (за вычетом износа) над источниками их формирования.

Коэффициент

формирования капитала (KП4) характеризует степень формирования

собственного капитала банка за счет акционерного (уставного фонда).

КП4 = Уставный фонд :

Капитал

Коэффициент

капитализации прибыли (KП5) характеризует степень формирования

собственного капитала банка за счет прибыли.

КП5 = Капитал : Уставный

фонд

Коэффициент

ресурсной базы (КП6) характеризует способность банка

наращивать свою ресурсную базу.

КП6 = Обязательства банка : Капитал

В состав

обязательств банка входят как привлеченные средства, которые описаны выше, так

и средства в расчетах и средства прочих кредиторов банка.

Коэффициент

стабильности ресурсной базы (KП7) показывает долю обязательств,

которую банк поддерживает на корреспондентских счетах.

КП7 = Обязательства : Средства на корреспондентских счетах в

ЦБ и в банках-нерезидентах

Для

оценки надежности используются следующие показатели.

Коэффициент

достаточности капитала (КН1) показывает степень

обеспеченности рискованных вложений банка собственным капиталом.

KН1 - Капитал : Активы, приносящие доход

В

зарубежной практике минимальный уровень коэффициента составляет 8 %, в

отечественной -— 10-11 %.

Поскольку

собственные средства банка подразделяются на те из них, которые могут

использоваться как ресурс кредитования (собственные средства — нетто), и на

иммобилизованные собственные средства, отвлеченные из оборота, в ходе их

анализа необходимо определить качество собственных средств банка. В этих целях

можно использовать коэффициент иммобилизации капитала (.К/л). Данный

коэффициент указывает на ту часть капитала, которая направлена на приобретение

основных средств, нематериальных активов, участие в капиталах других

юридических лиц.

КН2 = Иммобилизованный капитал : Капитал

В состав

иммобилизованного капитала входят вложения в основные средства, нематериальные

активы, участие в капиталах других юридических лиц.

Высокий

уровень иммобилизации капитала свидетельствует о том, что значительная его

часть отвлечена из оборота и не участвует в формировании портфеля активных

операций банка и, следовательно, не приносит дохода. Снижение значения данного

коэффициента должно оцениваться положительно, поскольку оно свидетельствует об

относительном снижении доли отвлеченных средств в сумме его собственных, что

способствует, в свою очередь, росту доходов банка. Напротив, чрезмерное

отвлечение собственного капитала в иммобилизованные активы может привести к

снижению финансовой устойчивости банка, неспособности его погашать свои

обязательства.

Для

анализа состояния и использования собственных средств (капитала) банка можно

также рассчитать:

·

соотношение

привлеченных средств и акционерного капитала, которое характеризует размер

привлеченных средств, приходящихся на одну денежную единицу акционерного

капитала;

·

отношение

акционерного капитала к привлеченным средствам (в процентах), указывающее на

степень обеспечения привлеченных ресурсов собственными средствами банка;

·

отношение

величины собственных средств банка и суммы его кредитных вложений, определяющее

эффективность использования собственных средств банка или их величину,

приходящуюся на рубль кредитных вложений;

·

долю

участия в уставном капитале дочерних и зависимых предприятий, характеризующую

риск потери части капитала банка в случае банкротства его дочерних структур.

Анализ

ликвидности осуществляется со следующих позиций.

Размер

ликвидных активов характеризует возможность банка по быстрому высвобождению

дополнительных средств для расчетов по требованиям вкладчиков относительно

возврата им денежных средств. Для удовлетворения ежедневных потребностей

клиентов в наличности банк должен поддерживать минимальный уровень ликвидных

активов, который обычно равен 5-10 % итога актива.

При

анализе ликвидности необходимо изучить размещение средств банка с точки зрения

доходности активов. Связано это с тем, что коммерческие банки относятся к

организациям, деятельность которых должна быть достаточно прибыльной при

ограничениях ликвидности и безопасности. Конфликт между ликвидностью и прибылью

можно считать главной проблемой, которую решает банк при размещении средств.

Необходимость

поддержания минимального уровня ликвидности непосредственно вытекает из общего

правила — не привлекать все средства на краткосрочной основе при одновременном

долгосрочном направлении ресурсов. Такие ликвидные активы либо вообще не

приносят никакой прибыли, либо уровень их доходности крайне незначителен по

сравнению с другими статьями активов. Прочие виды банковских инвестиций, хотя и

менее ликвидны, приносят гораздо более высокий доход, поэтому всегда возникает

соблазн размещать средства, которые потенциально могут быть востребованы

вкладчиками через более короткий промежуток времени, в среднесрочные и

долгосрочные операции.

В

некоторых случаях, когда банк размещает всю или большую часть ресурсов таким

образом, чтобы получить максимальную прибыль, может возникнуть нехватка

наличности для удовлетворения текущих потребностей, и тогда банк окажется в

полной зависимости от своих кредиторов. Этим и объясняется значимость

минимально необходимого уровня ликвидности.

Коэффициент

пропорциональности клиентского кредитования (КН5) показывает,

насколько средства юридических и физических лиц размещены в кредиты клиентам.

Низкое значение коэффициента свидетельствует о том, что банк средства клиентов

размещает не только в кредиты клиентам, но и использует их для проведения

операций с ценными бумагами, а также для выдачи межбанковских кредитов. Такое непропорциональное

размещение клиентских средств может привести к возникновению высоких рисков

потерь банка, не говоря уже о том, что объем средств в реальной экономике будет

сокращен вследствие того, что деньги клиентов будут направлены на спекулятивные

операции, а не на кредитование реального сектора экономики.

КН5 = (Вклады граждан + Средства корпоративных клиентов) :

Кредиты клиентам.

Коэффициент

защищенности от кредитного риска (КН5) показывает, в какой

степени банк защищен от кредитного риска с помощью созданных резервов на

возможные потери по ссудам, которые банк может направить на погашение

невозвратных ссуд. Вместе с тем высокое значение коэффициента свидетельствует о

низком качестве портфеля ссуд.

КН6 — Резервы на возможные потери по ссудам : Общая сумма

ссудной задолженности

Коэффициент

защищенности от риска обесценения ценных бумаг (KН7) с помощью созданных резервов под

обесценение ценных бумаг.

КН7 = Резервы под обесценение ценных бумаг : Вложения в ценные

бумаги

Для

оценки эффективности деятельности банка используются следующие показатели.

Коэффициент

доходности капитала (КЭ1) показывает эффективность работы

банка с позиции интересов его акционеров, характеризуя производительность

вложенных ими средств (в последние годы средняя норма рентабельности капитала в

банках США составляет 13-16%, французских — 5, британских — 20 %). Показывает

количество рублей прибыли, которое приносит каждый рубль вложений собственных

средств банка.

КЭ1 — Прибыль : Капитал

Недостатком

указанного показателя является то; что высокая доходность собственного капитала

может быть обратно пропорциональна его достаточности, т.е. данный коэффициент

может иметь высокое значение и в связи с низким уровнем собственного капитала.

Коэффициент

прибыльности активов (КЭ2) показывает объем прибыли,

полученной на каждый рубль банковских активов. Он предназначен как для

проведения анализа эффективности отдельных активных операций банка и управления

банком в целом, так и для сравнительного анализа с другими банками.

КЭ2 - Прибыль : Активы, приносящие доход

Рост

этого коэффициента должен оцениваться положительно, так как свидетельствует о

повышении эффективности использования банком имеющихся активов, но при этом

следует иметь в виду, что слишком высокое значение данного показателя может

сигнализировать о повышенной степени рисков, сопряженных с размещением банком

своих активов.

Коэффициент

доходности превалирующих активов (КЭ3) определяется как

отношение чистой прибыли к максимально однородным вложениям банка и показывает

доходность преобладающих в банке активных операций (чаще всего кредитных).

КЭ3 = Прибыль : Однородные активы

Коэффициент

использования привлеченных средств (КЭ4) характеризует

эффективность использования привлеченных средств банка. Показывает, сколько

рублей прибыли приходится на каждый рубль привлеченных средств.

КЭ4 — Прибыль : Привлеченные средства

В числе

обобщающих показателей рентабельности банка находится и так называемый

показатель прибыльности доходов, или маржа прибыли, показывающий удельный вес

прибыли в сумме полученных банком доходов:

Маржа прибыли = Прибыль : Доходы

Снижение

данного показателя свидетельствует о возрастающей доле доходов, направляемых на

покрытие расходов, и вследствие этого — об уменьшении доли прибыли в доходах.

Коэффициент

использования активов характеризует степень отдачи активов, т.е. эффективность

политики управления портфелем, и определяется по формуле

Коэффициент использования активов = Доходы : Активы

Повышение

средней доходности активов зависит от их перераспределения в пользу наиболее

доходных финансовых инструментов, при этом не должно допускаться повышение

рисков.

При

проведении анализа рентабельности отдельных видов активных операций (кредитных,

валютных, инвестиционных, с ценными бумагами и др.) необходимо определить

доходность каждого их вида. Исчислить ее можно путем соотнесения полученного

дохода совокупности операций каждого вида с общей суммой вложенных средств по

данной совокупности операций и выявить те из них, которые являются наиболее

прибыльными:

Кi = Дi : Аi

где Кi — показатель доходности i-го вида

активных операций банка; Дi — сумма полученных доходов от

проведения операций i-го вида; Аi — средняя величина активов,

использованных при проведении операций i-го вида.

При анализе

рентабельности можно также определить изменения отношений к средней величине

активов таких составляющих прибыли, как операционные доходы и расходы,

хозяйственные расходы банка, расходы на содержание персонала, налоги, прочие

доходы и расходы. Сравнивая полученные результаты с аналогичными показателями

других банков или с предыдущими периодами, можно выявить, насколько эффективно

осуществлялись в банке те или иные активные операции.

2. Методы расчета прибыли. Показатели рентабельности

Прибыль

является источником и основой стабильности финансового положения банка и его

ликвидности, увеличения и обновления основных фондов банка, прироста

собственного капитала, увеличения и повышения качества банковских услуг. Чем

выше абсолютная величина прибыли, тем больше возможность увеличения

собственного капитала банка и ресурсов для роста его активных операций.

В

практике функционирования банка используется несколько показателей прибыли.

Разница между суммой валового дохода и сумой затрат, относимых в соответствии с

действующей практикой на расходы банка, называется балансовой или валовой

прибылью (убытком).

Исходя

из приведенной выше классификации доходов и расходов балансовая прибыль банка

подразделяется на:

·

операционную

прибыль, определяемую как разница между суммой операционных доходов и расходов,

включая и процентную прибыль (маржу), определяемую как превышение полученных

банком процентных доходов над процентными расходами;

·

комиссионную

прибыль, определяемую как превышение комиссионных доходов над комиссионными

расходами;

·

прибыль

от операций на финансовых рынках, рассчитываемую как разницу между доходами и

расходами от этих операций;

·

другие

виды прибыли, получаемые от остальных видов деятельности.

Наибольшую

долю в объеме прибыли составляет операционная прибыль, а в ней — процентная

прибыль (маржа).

Важным

показателем является чистая прибыль коммерческого банка (прибыль, остающаяся в

распоряжении банка), представляющая собой конечный финансовый результат

деятельности коммерческого банка, т.е. остаток доходов банка после покрытия

всех расходов, связанных с банковской деятельностью, уплаты налогов и

отчислений в различные фонды.

Объем

чистой прибыли банка зависит от объема доходов банка, величины соответствующих

расходов банка и суммы налога, уплачиваемого за счет прибыли в бюджет.

Предусмотрен

следующий порядок расчета чистой прибыли:

1. Чистые процентные и аналогичные

доходы = Проценты полученные и аналогичные доходы — Проценты уплаченные и

аналогичные расходы.

2. Чистый комиссионный доход =

Комиссионные доходы — Комиссионные расходы.

3. Текущие доходы = Чистые процентные и

аналогичные доходы + Чистый комиссионный доход + Прочие операционные доходы.

4. Чистые текущие доходы до

формирования резервов и без учета непредвиденных расходов = Текущие доходы —

Прочие операционные расходы.

5. Чистые текущие доходы без учета

непредвиденных расходов = Пункт 4 — Изменение величины резервов (резерва на

возможные потери по ссудам, резерва под обесценение ценных бумаг, резервов по

прочим операциям).

6. Чистый доход до выплаты налога на

прибыль = Чистые текущие доходы без учета непредвиденных расходов +

Непредвиденные доходы — Непредвиденные расходы.

7. Чистая прибыль (убыток) отчетного

года = Пункт 6 — Налог на прибыль — Отсроченный налог на прибыль —

Непредвиденные расходы после налогообложения.

Чистую

прибыль банка за вычетом дивидендов, выплаченных акционерам (участникам) банка,

называют капитализируемой прибылью.

Часть

прибыли банка, отчисляемая в фонды накопления и специального назначения, носит

целевой характер и расходуется на приобретение основных фондов, социальное

развитие коллектива банка, на потребительские и благотворительные цели.

Часть

прибыли направляется в резервный фонд. Если он составляет менее 15% уставного

капитала банка, ежегодно в этот фонд должно отчисляться не менее 5% прибыли.

Порядок

использования прибыли и образования соответствующих фондов регламентируют

учредительные документы кредитной организации и инструкции Банка России.

Неиспользованная

часть прибыли является источником дополнительных кредитных ресурсов банка.

Объем,

структура и динамика прибыли коммерческого банка анализируются по объему

прибыли за отчетный период, балансовой прибыли и ее структуре, чистой прибыли,

использованию прибыли, по прибыли в разрезе структурных подразделений банка и

по прибыльности основных направлений банковской деятельности и выполняемых

банком операций.

При

анализе уровня прибыли коммерческого банка используют три основных метода:

структурный анализ источников прибыли, факторный, анализ, анализ системы

финансовых коэффициентов.

Объем

прибыли и ее структура при всей важности этого обобщающего показателя не всегда

дает полную информацию об уровне эффективности работы банка. Завершающей

характеристикой прибыльности банка можно считать его рентабельность или норму

прибыли.

Показатели

рентабельности показывают соотношение прибыли к затратам и в этом смысле

отражают результаты эффективности работы банка, т.е. отдачу его финансовых

ресурсов, дополняя анализ абсолютных показателей качественным содержанием.

Общий экономический смысл показателей рентабельности проявляется в том, что они

показывают прибыль, получаемую с каждого затраченного банком (собственного и

заемного) рубля.

Существуют

различные показатели рентабельности, каждый из которых имеет свои преимущества

и недостатки, характеризуя только определенные аспекты эффективности

функционирования коммерческого банка.

Общий

уровень рентабельности банка (Rобщ) позволяет оценить общую

прибыльность банка, а также прибыль, приходящуюся на 1 руб. дохода (доля

прибыли в доходах):

Rобщ = (Прибыль/Доходы)*100%

В

мировой практике этот показатель уточняется показателем общей рентабельности

банка, рассчитываемым как отношение объема прибыли, полученной за определенный

период, к акционерному капиталу (уставному фонду):

В России

при расчете показателя рентабельности используется балансовая прибыль.

Показатель

ROE позволяет

оценить эффективность работы банка, характеризуя производительность вложенных

акционерами (пайщиками) средств. Величина ROE находится в прямой зависимости от

соотношения собственного капитала и привлеченных средств в общей валюте баланса

банка. Чем больше удельный вес собственного капитала и, как принято считать,

выше надежность банка, тем сложнее обеспечить высокую прибыльность своего

капитала.

Другой

важнейший показатель общей рентабельности работы банка — норма прибыльности активов

(ROA — return on assets), показывающий объем прибыли,

приходящийся на рубль банковских активов. Этот показатель используется при

анализе эффективности активных операций банка, эффективности управления банка в

целом и определяется по следующей формуле:

где А — средняя величина активов.

Положительная

динамика этого показателя рентабельности характеризует увеличение эффективности

использования активов банка. Одновременно быстрое повышение этого показателя

указывает на увеличение степени рисков, связанных с размещением активов.

Данный

показатель используется для сравнения рентабельности одного банка с

рентабельностью другого. Низкий уровень этого показателя может быть результатом

высоких операционных расходов или консервативной ссудной и инвестиционной

политики.

Показатели

R1 и R2 являются зависимыми: R1 — универсальный

показатель, равный произведению R2 и коэффициента достаточности капитала R3:

R1 = R2/R3 = (Прибыль/Активы) •

(Активы/Капитал)

Это

соотношение показывает, что рентабельность деятельности банка прямо зависит от

прибыльности активов и находится в обратной зависимости от коэффициента

достаточности капитала. При этом наибольший эффект приносит ситуация, когда у

банка минимальное обеспечение активов собственным капиталом. Увеличение нормы

прибыли на капитал Л, за счет роста R3 имеет предел,

так как рост активов банка должен обеспечиваться за счет роста ресурсов банка.

Анализ различных аспектов рентабельности требует исчисления

показателей рентабельности активных и пассивных операций банка. Активные

операции являются главным источником доходов банка, и исходя из этого

рентабельность банка определяется эффективностью активных операций. Для расчета

и анализа рентабельности отдельных видов активных операций (кредитных,

инвестиционных, валютных и др.) следует определить объем доходов, полученных по

каждой однотипной группе активных операций, и сопоставить с соответствующей

суммой произведенных расходов по данным операциям:

где Rai — доходность i-го вида

операций; D — сумма полученных доходов от проведения операций i-го вида; Ai — средняя величина активов,

использованных при проведении операций i-го вида.

Рентабельность

проведения пассивных операций, посредством которых привлекаются ресурсы банка,

рассчитывается как отношение всей суммы привлеченных ресурсов к итоговой

величине вложения банка:

Общая

характеристика рентабельности (эффективности) привлечения пассивов должна быть

детализирована показателями рентабельности по конкретным видам привлекаемых

ресурсов: депозиты, векселя, межбанковское кредитование.

3. Статистические методы

анализа финансового состояния

банка.

С

помощью метода статистических группировок решаются следующие основные задачи

образование социально-экономических типов явлений; изучение строения изучаемых

явлений и структурных изменений, происходящих в них; выявление связи между

изучаемыми признаками.

Типологические

группировки: важнейшим их содержанием является выделение из множества

признаков, характеризующих изучаемые явления, основных типов и превращения их в

качественно однородные.

При

использовании метода типологических группировок важное значение имеет

правильный выбор группировочного признака. При атрибутивном признаке с

незначительным разнообразием его значений число групп определяется свойствами

изучаемого явления. Выделение типов на основе количественного признака состоит

в определении групп с учетом значений (величины) изучаемых признаков. При этом

очень важно правильно установить интервал группировки, на основе которого

количественно различаются одни группы от других, намечаются границы выделения

их нового качества.

Выделенные

типы явления с помощью типологической группировки могут изучаться с точки

зрения их структуры и состава. При этом используются структурные группировки.

Это — группировки, используемые для изучения строения изучаемой совокупности. В

большинстве своем структурные группировки формируются на основе образования

качественно однородных групп, хотя нередко они применяются и без

предварительного расчленения совокупности на части.

Для

изучения явления, а также связи между отдельными признаками явления

используются аналитические группировки взаимосвязей между признаками,

выступающими в роли причины или следствия явления.

Комбинированные

группировки: образование групп по двум и более признакам, взятым в определенном

сочетании, называется комбинированной группировкой. При этом группировочные

признаки принято располагать, начиная с атрибутивного, в определенной

последовательности, исходя из логики взаимосвязи показателей. Применение

комбинированных группировок обусловлено многообразием экономических явлений, а

также необходимостью их всестороннего изучения.

При анализе развития явления важно определить, в

какой мере это развитие зависит от структурных сдвигов, т.е. какой

экономический эффект дает то или иное улучшение структуры.

При изучении динамики средней величины задача

состоит в определении степени влияния двух факторов — изменений значений осредняемого показателя и изменений структуры явления. Эта

задача решается с помощью индексного метода, т.е. путем построения системы взаимосвязанных индексов, в

которую включаются три индекса: переменного

состава, постоянного состава и структурных

сдвигов.

Изучение совместного действия этих двух факторов

на общую динамику среднего уровня осуществляется в статистике с помощью индекса

переменного состава.

Индекс переменного состава представляет собой

отношение двух взвешенных средних с изменяющимися (переменными) весами,

показывающее изменение индексируемой средней величины.

Для любых качественных показателей индекс

переменного состава можно записать в общем виде:

где

— х1, х0 — уровни осредняемого показателя в

отчетном и базисном периодах соответственно; f1,

f0

— веса (частоты) осредняемого показателя в отчетном и базисном периодах

соответственно.

Чтобы элиминировать влияние изменения структуры

совокупности на динамику средней величины, берут отношение средних взвешенных с

одними и теми же весами (как правило, на уровне отчетного периода). Индекс,

характеризующий динамику средней величины при одной и той же фиксированной

структуре совокупности, носит название индекса постоянного (фиксированного) состава и

исчисляется в общем виде:

После сокращения на Σf1 формула принимает вид уже известной нам формулы

агрегатного индекса качественного показателя:

Индекс постоянного состава показывает, как в отчетном периоде

по сравнению с базисным изменилась средняя величина показателя по какой-либо

однородной совокупности за счет изменения только самой индексируемой величины,

т.е. когда влияние структурного фактора устранено.

Для измерения влияния только структурных изменений на

исследуемый средний показатель исчисляют индекс структурных сдвигов, как

отношение среднего уровня индексируемого показателя базисного периода,

рассчитанного на отчетную структуру, к фактической средней этого показателя в

базисном периоде:

В качестве весов (частот) индексов средних величин, наряду с

абсолютными показателями f могут

использоваться и относительные показатели (частоты, доли) d. В последнем

случае упомянутые индексы для любых качественных показателей х

можно выразить в общем виде следующими формулами:

где

d1, d0 — доли

единиц с определенным значением признака в общей совокупности в отчетном и

базисном периодах соответственно (Σd=1).

Одним из

важнейших направлений анализа рядов динамики является определение и

прогнозирование особенностей развития явления в отдельные периоды времени.

Основные задачи, связанные с определением закономерностей развития явления,

связаны с выявлением:

·

величины

и тенденций изменения уровней ряда динамики;

·

интенсивности

изменения уровней временного ряда;

·

средних

значений динамического ряда;

·

основных

факторов, обусловливающих изменение значений уровней ряда динамики;

·

прогноза

развития явления.

за

отдельные периоды времени и их количественной оценки определяют абсолютные и

относительные показатели изменения ряда динамики:

·

прирост;

·

значение

1% прироста;

·

темп

роста;

·

темп

прироста;

·

темп

наращивания.

В основе

расчета показателей рядов динамики лежит сравнение его уровней. В зависимости

от применяемого способа сопоставления показатели динамики могут определяться на

постоянной и переменной базах сравнения. Выбор базы сравнения зависит от цели

исследования. При сравнении каждого уровня ряда с предыдущим получают цепные

показатели', при сравнении каждого уровня с одним и тем же уровнем (базой)

получают базисные показатели.

Важнейшим

статистическим показателем динамики является абсолютный прирост ( ), который используется для вычисления абсолютной скорости

роста (снижения) уровней ряда динамики. Поэтому этот показатель еще определяют

как скорость роста. Величина его определяется как разность двух сравниваемых

уровней ряда динамики:

), который используется для вычисления абсолютной скорости

роста (снижения) уровней ряда динамики. Поэтому этот показатель еще определяют

как скорость роста. Величина его определяется как разность двух сравниваемых

уровней ряда динамики:

·

базисный абсолютный прирост исчисляется как

разность между сравниваемым уровнем и уровнем, принятым за базу сравнения,

·

цепной абсолютный прирост - это разность между

сравниваемым уровнем и уровнем, который ему предшествует,

где  - уровень периода i,

- уровень периода i, - уровень базисного периода.

- уровень базисного периода.

Абсолютный

прирост может быть и отрицательным. Тогда он показывает, на сколько уровень

изучаемого периода ниже базисного или предшествующего.

Между

базисными и цепными абсолютными приростами существует связь: сумма цепных

абсолютных приростов равна базисному абсолютному приросту последнего периода

ряда динамики.

Распространенным

статистическим показателем динамики является темп роста ( ), который характеризует отношение двух уровней ряда и может

выражаться в процентах или коэффициентах. Этот показатель используется для

оценки интенсивности изменения уровней ряда динамики.

), который характеризует отношение двух уровней ряда и может

выражаться в процентах или коэффициентах. Этот показатель используется для

оценки интенсивности изменения уровней ряда динамики.

Базисные

темпы роста оцениваются отношением текущего уровня к базисному:

Цепные

темпы роста определяются отношением текущего уровня к предыдущему:

Темп роста

может быть выражен и в виде коэффициента. В этом случае он показывает, во

сколько раз данный уровень ряда больше уровня базисного года или какую часть

его он составляет. Если темп роста больше единицы (или 100%), то это указывает

на увеличение изучаемого уровня по сравнению с базисным. Если показатель равен

единице (или 100%), то изучаемый уровень не изменился по сравнению с уровнем

базисного периода. При величине показателя меньше единицы (100%) изучаемый

уровень меньше уровня базисного периода.

Между

показателями базисного и цепного темпа роста существует взаимосвязь:

·

произведение

последовательных цепных темпов роста равно базисному темпу роста;

·

частное

от отделения последующего базисного темпа роста на предыдущий равно

соответствующему цепному темпу роста.

Для

выражения изменения величины абсолютного прироста уровней ряда динамики в

относительных величинах определяется темп прироста ( ). Исчисленный в процентах темп прироста показывает, на

сколько изменился сравниваемый уровень с уровнем, принятым за базу. Этот показатель

определяется как отношение абсолютного прироста к предыдущему или базисному

уровню.

). Исчисленный в процентах темп прироста показывает, на

сколько изменился сравниваемый уровень с уровнем, принятым за базу. Этот показатель

определяется как отношение абсолютного прироста к предыдущему или базисному

уровню.

Базисный

темп прироста - это отношение сравниваемого базисного абсолютного прироста к

уровню, принятому за базу сравнения,

Цепной темп прироста - это отношение сравниваемого

цепного абсолютного прироста к предыдущему уровню

Между

показателями темпа роста и темпа прироста существует взаимосвязь, т. е. темп

прироста может быть получен вычитанием из темпов роста 100% (или единицы в

зависимости от формы представления как коэффициента или в процентах):

Тпр = Тр - 100

Если

уровни ряда уменьшаются, то соответствующие показатели темпа прироста будут

отрицательными, так как характеризуют относительное уменьшение прироста уровня

ряда динамики.

Важным

показателем динамики процессов является темп наращивания, который представляет

собой отношение цепного абсолютного прироста к уровню, принятому за постоянную

базу сравнения

Этот

показатель во многом может противоречить значениям показателя цепного темпа

прироста из-за особенностей его метода расчета. Темп наращивания можно

непосредственно определять по базисным темпам роста:

Анализ

относительных показателей динамики (темпов роста и прироста) необходимо

рассматривать вместе с абсолютными показателями (уровнями ряда и абсолютными

приростами). Сравнение абсолютного прироста и темпа роста за одни и те же

периоды времени показывает, что замедление темпов прироста не всегда

сопровождается уменьшением абсолютных приростов.

Поэтому

для адекватной оценки значения темпа прироста его сравнивают с показателем

абсолютного прироста. Полученный показатель, называемый абсолютным значением

одного процента прироста (%), определяется как результат деления абсолютного

прироста на соответствующий темп прироста, выраженный в процентах, т. е.

Расчет

этого показателя имеет экономический смысл только на цепной основе.

Для

сопоставления двух рядов динамики используются коэффициенты опережения (отставания),

которые представляют собой отношение темпов роста или прироста за одинаковые

периоды времени:

или

или

где - темпы роста двух

сравниваемых рядов динамики;

- темпы роста двух

сравниваемых рядов динамики;  - темпы прироста двух сравниваемых рядов динамики.

- темпы прироста двух сравниваемых рядов динамики.

Эти показатели

используются при сопоставлении двух изменяющихся по времени признаков одной

совокупности или при изменении одного признака двух совокупностей.

РАСЧЕТНАЯ ЧАСТЬ

Имеются

следующие выборочные данные о деятельности российских банков (выборка 3%-ная

механическая), млн. руб.

|

№

банка

|

Привлеченные средства юридических

и физических лиц, млн. руб.

|

Прибыль,

млн. руб.

|

|

1

|

15339

|

549

|

|

2

|

20699

|

450

|

|

3

|

8658

|

175

|

|

4

|

17699

|

420

|

|

5

|

4156

|

29

|

|

6

|

23629

|

110

|

|

7

|

17563

|

752

|

|

8

|

11812

|

93

|

|

9

|

4117

|

118

|

|

10

|

22240

|

371

|

|

11

|

7106

|

215

|

|

12

|

13775

|

282

|

|

13

|

26787

|

1348

|

|

14

|

18117

|

538

|

|

15

|

17674

|

371

|

|

16

|

7815

|

113

|

|

17

|

20960

|

339

|

|

18

|

16302

|

165

|

|

19

|

21515

|

470

|

|

20

|

13037

|

282

|

|

21

|

9997

|

112

|

|

22

|

4169

|

196

|

|

23

|

10899

|

737

|

|

24

|

19095

|

289

|

|

25

|

10455

|

441

|

|

26

|

5733

|

94

|

|

27

|

15225

|

268

|

|

28

|

8648

|

91

|

|

29

|

12730

|

282

|

|

30

|

22816

|

240

|

|

31

|

13812

|

103

|

|

32

|

24871

|

1043

|

|

33

|

15337

|

599

|

|

34

|

26769

|

635

|

|

35

|

9992

|

294

|

|

36

|

13433

|

335

|

Задание 1

По исходным данным:

1.

Постройте статистический ряд распределения организаций

по признаку – привлеченные

средства юридических и физических лиц, образовав пять групп с равными интервалами.

2.

Постройте графики полученного ряда распределения.

Графически определите значения моды и медианы.

3.

Рассчитайте характеристики интервального ряда

распределения: среднюю арифметическую, среднее квадратическое отклонение,

коэффициент вариации, вычислите среднюю арифметическую по исходным данным.

4.

Объясните причины расхождения средних величин.

Сделайте выводы.

Решение

1.

Построим статистический ряд распределения банков по величине привлеченных

средств, образовав пять групп с равными интервалами.

Найдем размах

варьирования:

i =  =

=  =

=  = 4534

= 4534

где  - наибольший вариант,

- наибольший вариант,  - наименьший вариант, n – число

групп.

- наименьший вариант, n – число

групп.

I.

4117 – 8651 (4117+4534)

II.

8651 – 13185

III. 13185 –

17719

IV. 17719 –

22253

V. 22253 – 26787

Построим разработочную

таблицу.

Разработочная таблица №1

|

№ группы

|

Группы по

средствам юридических и физических лиц, млн.руб.

|

Количество

банков

|

Привлеченные

средства юридических и физических лиц, млн.руб.

|

Прибыль,

млн.руб.

|

|

|

А

|

1

|

2

|

3

|

|

I

|

4117 - 8651

|

7

|

4156,4117,7106,7815,4169,5733,8648;

∑=41744

|

29,118,215, 113,196,94,91; ∑=856

|

|

II

|

8651 - 13185

|

8

|

8658,1812, 13037,9997, 10899,10455, 12730,9992;

∑=87580

|

175,93,282,112,737,441,282,294; ∑=2416

|

|

III

|

13185 - 17719

|

10

|

15339,17699, 17563,13775, 17674,16302, 15225,13812, 15337,13433;

∑=156159

|

549,420,752,

282,371,165,268, 103,599,335; ∑=3844

|

|

IV

|

17719 - 22253

|

6

|

20699,22240, 18117,20960, 21515,19095;

∑=122626

|

450,371,538, 339,470,289; ∑=2457

|

|

V

|

22253 - 26787

|

5

|

23629,26787,22816, 24871,26769;

∑=124872

|

110,1348,240,

1043,635; ∑=3376

|

|

Всего

|

|

36

|

532981

|

12949

|

На основании

разработочной таблицы №1 строим ряд распределения к Заданию 1 по привлеченным

средствам юридических и физических лиц.

Таблица №2

Ряд

распределения банков по средствам

юридических и физических лиц.

|

№ группы

|

Группы по

средствам юридических и физических лиц

|

Количество

российских банков

|

Удельный вес в

% к итогу

|

|

I

|

4117 - 8651

|

7

|

|

|

II

|

8651 - 13185

|

8

|

|

|

III

|

13185 - 17719

|

10

|

|

|

IV

|

17719 - 22253

|

6

|

|

|

V

|

22253 - 26787

|

5

|

|

|

Всего

|

|

36

|

100

|

Анализ таблицы:

Из данных Таблицы 2

следует, что наибольшее число банков – 25 или 69,4 % располагают привлеченными

средствами юридических и физических лиц менее 17719 (от 4117 до 17719) млн.руб.

6 банков или 16,7 % имеют

средства юридических и физических лиц от 17719 до 22253 млн.руб.

И наименьшее количество

банков – 5 или 13,9 % имеют привлеченные средства юридических и физических лиц

от 22253 до 26787 млн.руб.

2. Построим графики ряда распределения.

Строим график – гистограмму.

Рис.

1. Гистограмма распределения банков по средствам

юридических

и физических лиц.

Определим графически

значение моды (рис. 1):

Мо ≈ 14600 млн.

руб.

Значит, большинство

рассматриваемых банков располагают привлеченными средствами

приблизительно 14600 млн. руб.

Определим графически

значение медианы (рис. 2):

Ме ≈ 12900 млн.

руб.

Значит, около половины

банков располагают привлеченными средствами юридических и физических лиц не

более 12900 млн. руб.

Рис.

2: Распределение банков по привлеченным средствам.

Для выполнения пунктов 3, 4 Задания 1 построим разработочную таблицу. Для этого произведем

следующие вычисления:

I. x’ IV. x’= 15452+4534 = 19986

IV. x’= 15452+4534 = 19986

II. x’= 6384+4534 = 10918 V.

x’= 19986+4534 = 24520

III. x’= 10918+4534 = 15452

Где x’ – середина интервала.

|

№

группы

|

x'

|

f

|

d

|

x'f

|

x'd

|

|

|

1

|

2

|

3

|

4

|

5

|

|

I

|

6384

|

7

|

0,194

|

44688

|

1238,496

|

|

II

|

10918

|

8

|

0,222

|

87344

|

2423,796

|

|

III

|

15452

|

10

|

0,278

|

154520

|

4295,656

|

|

IV

|

19986

|

6

|

0,167

|

119916

|

3337,662

|

|

V

|

24520

|

5

|

0,139

|

122600

|

3408,28

|

|

Всего

|

|

36

|

1

|

529068

|

14703,89

|

Разработочная таблица №3

Определим среднюю арифметическую:

В данной совокупности

банков величина привлеченных средств в среднем составляет 14805 млн. руб.

4. Объясним

причины расхождения средних величин.

Наиболее точная средняя

величина привлеченных доходов юридических и физических лиц определяется по

простой арифметической (по исходным данным).

Средняя взвешенная

арифметическая по числу банков и по удельному весу дают менее точные

результаты.

Расхождение средних

связано с тем, что во 2 и 3 случаях взвешивание проводится не по фактическим

данным, а по усредненным.

Расхождение между

средними, полученными по средним взвешенным по числу банков и по удельному

весу, связано с точностью расчетов.

Определим показатели

вариации (среднее квадратическое отклонение и коэффициент вариации).

Для этого построим

разработочную таблицу.

Разработочная

таблица №4

|

№ группы

|

|

|

|

|

|

1

|

2

|

3

|

|

I

|

6384

|

7

|

496395988,037

|

|

II

|

10918

|

8

|

120871893,382

|

|

III

|

15452

|

10

|

4185727,688

|

|

IV

|

19986

|

6

|

161054825,189

|

|

V

|

24520

|

5

|

471903404,804

|

|

Всего

|

|

36

|

1254411839,098

|

Дисперсия:

Среднее квадратическое

отклонение:

=

=

Вычислим коэффициент вариации:

V

Коэффициент вариации,

равный 39,9%, говорит о том, что ряд распределения коммерческих банков по

привлеченным средствам юридических и физических лиц не однороден, а средняя

арифметическая, равная 14805,028 млн. руб. -

не типична.

Задание 2

1.

Установите наличие и характер связи между

привлеченными средствами и прибылью, образовав пять групп с равными интервалами

по обоим признакам, методами:

а) аналитической

группировки,

б) корреляционной

таблицы.

Сделайте выводы.

Решение

На основании

разработочной таблицы №1 строим аналитическую группировку.

Таблица №5

Группировка

банков по средствам юридических и физических лиц.

|

№ группы

|

Группы по средствам юридических и

физических лиц, млн.руб.

|

Количество банков

|

Привлеченные средства юридических и

физических лиц, млн.руб.

|

Прибыль, млн.руб.

|

|

Всего

|

На 1 банк

|

Всего

|

На 1 банк

|

|

|

А

|

1

|

2

|

3

|

4

|

5

|

|

I

|

4117 - 8651

|

7

|

41744

|

5963,429

|

856

|

122,286

|

|

II

|

8651 - 13185

|

8

|

87580

|

10947,5

|

2416

|

302

|

|

III

|

13185 - 17719

|

10

|

156159

|

15615,9

|

3844

|

384,4

|

|

IV

|

17719 - 22253

|

6

|

122626

|

20437,667

|

2457

|

409,5

|

|

V

|

22253 - 26787

|

5

|

124872

|

24974,4

|

3376

|

675,2

|

|

Всего

|

|

36

|

532981

|

14805,028

|

12949

|

359,694

|

Из таблицы №5 видно, что

с увеличением привлеченных средств в расчете на 1 банк в 4,188 раза прибыль в

расчете на 1 банк увеличилась в 5,521 раз.

Это свидетельствует о

том, что между рассматриваемыми показателями существует прямая связь.

Так как темпы роста от I к V группе привлеченных средств и

прибыли не одинаковые, это говорит о наличие прямой корреляционной связи.

Корреляционная таблица

|

№ группы

|

Группы банков

по привлеченным срадствам, млн.руб.

|

Группы банков

по прибыли, млн.руб.

|

|

29 - 292,8

|

292,8 - 556,6

|

556,6 - 820,4

|

820,4 - 1084,2

|

1084,2 - 1348

|

Итого

|

|

|

А

|

1

|

2

|

3

|

4

|

5

|

|

|

I

|

4117 - 8651

|

IIIIIII

|

|

|

|

|

7

|

|

II

|

8651 - 13185

|

IIIII

|

II

|

I

|

|

|

8

|

|

III

|

13185 - 17719

|

IIII

|

IIII

|

II

|

|

|

10

|

|

IV

|

17719 - 22253

|

I

|

IIIII

|

|

|

|

6

|

|

V

|

22253 - 26787

|

II

|

|

I

|

I

|

I

|

5

|

Данные таблицы №6

свидетельствуют о том, что прямая связь между привлеченными средствами и

прибылью подтверждается концентрацией расположения банков по диагонали слева

направо.

Задание

3

По результатам выполнения задания 1 с вероятностью

0,683 определите:

1.

Ошибку выборки среднего размера

привлеченных средств и границы, в которых будет находиться средний размер

привлеченных средств в генеральной совокупности.

2.

Ошибку выборки доли банков с привлеченными

средствами 10455 млн. руб. и более и границы, в которых будет находиться

генеральная доля.

Решение:

Ошибка

выборки среднего размера привлеченных средств:

млн. руб.

млн. руб.

Границы, в которых

будет находиться средний размер привлеченных средств в генеральной

совокупности:

14696 – 969 ≤  ≤ 14696 + 969

≤ 14696 + 969

13728 ≤  ≤ 15665 млн. руб.

≤ 15665 млн. руб.

С

вероятностью 0,683 можно утверждать, что в данной совокупности средний размер

привлеченных средств будет находиться в пределах от 13728 до 15665 млн. руб.

Ошибка

выборки доли банков с привлеченными средствами 10455 млн. руб.:

Границы, в которых

будет находиться средний размер привлеченных средств в генеральной

совокупности:

0,722 – 0,074 ≤ р

≤ 0,722 + 0,074

0,649 ≤ р ≤

0,796

64,9% ≤ р ≤ 79,6%

С

вероятностью 0,683 можно утверждать, что в данной совокупности доля банков с

размером привлеченных средств 10455 млн. руб. и более находится в пределах от

64,9% до 79,6%.

Задание 4

Имеются следующие данные по коммерческому банку, млн.

руб.:

|

№

п/п

|

Показатели

|

На 01.01.

|

|

1

|

Капитал банка

|

660

|

|

2

|

Активы

банка - всего

|

4650

|

|

в том числе ликвидные

|

1395

|

|

из них

высоколиквидные

|

320

|

|

3

|

Обязательства банка по счетам –

всего

|

3840

|

|

в том числе:

до

востребования

|

900

|

|

до 30 дней

|

1140

|

|

от 31 до 90

дней

|

450

|

|

сроком 1

год и более

|

1350

|

|

4

|

Долгосрочная задолженность

банку свыше 1 года, включая кредиты

|

2025

|

|

5

|

Обязательства банка по

полученным кредитам и другим долговым обязательствам свыше 1 года

|

600

|

|

6

|

Обязательные резервы банка

|

210

|

|

7

|

Фактически предъявленные

обязательства

|

102

|

|

8

|

Фактически оплаченные

обязательства

|

100

|

Охарактеризуйте

финансовое состояние банка (рассчитайте коэффициенты мгновенной, текущей,

долгосрочной, общей ликвидности, платежеспособности банка).

Сделайте

выводы.

Решение

Коэффициент

мгновенной ликвидности (нормативное предельное значение не менее 0,15):

где ЛАм

– высоколиквидные активы, Овм – обязательства до востребования.

Коэффициент текущей ликвидности (нормативное

предельное значение не менее 0,50):

где ЛАТ – ликвидные

активы, ОвТ – обязательства до востребования и сроком до 30 дней.

Коэффициент долгосрочной ликвидности (нормативное предельное значение не

более 1,2):

где Крд – долгосрочная задолженность банку свыше 1 года,

включая кредиты, К – капитал банка, ОД - обязательства банка по полученным

кредитам и другим долговым обязательствам свыше 1 года.

Коэффициент общей ликвидности (нормативное

предельное значение не менее 0,20):

где

ЛА – ликвидные активы, А – суммарные активы (активы всего минус обязательный

резерв).

Платежеспособность

банка:

Исходя

из рассчитанных коэффициентов ликвидности и платежеспособности банка, можно

отнести этот банк к группе финансово стабильных.

АНАЛИТИЧЕСКАЯ ЧАСТЬ

1.

Постановка задачи

Проведем

статистический анализ ряда динамики финансового результата деятельности

(фактической прибыли) Газпромбанка за 1998 - 2003 гг.

Источник

статистического материала для анализа динамики фактической прибыли: Российский статистический ежегодник.

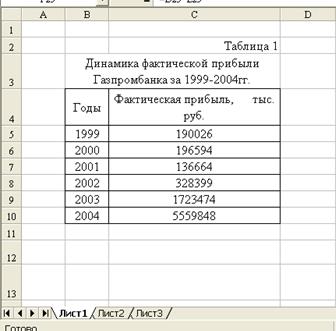

Динамика

фактической прибыли Газпромбанка за 1998-2003 гг.

|

Год

|

Фактическая

прибыль, тыс. руб.

|

|

1998

|

183503

|

|

1999

|

190026

|

|

2000

|

196594

|

|

2001

|

136664

|

|

2002

|

328399

|

|

2003

|

1723474

|

2. Методика решения задачи

Для

анализа развития явления во времени используют следующие показатели, получаемые

в результате сравнения уровней ряда между собой (цепные показатели) или с

уровнем, выбранным за базис (базисные показатели):

Абсолютные

цепные приросты:

(1)

(1)

Абсолютные базисные

приросты:

(2)

(2)

где уі,

уі-1 , у0 соответственно уровни за текущий,

предшествующий и первоначальный периоды.

Темпы роста цепные (%):

(3)

(3)

Темпы роста базисные:

(4)

(4)

Темпы

прироста цепные (%):

(5)

(5)

Темпы прироста базисные:

(6)

(6)

где  - цепные абсолютные

приросты, n - их число.

- цепные абсолютные

приросты, n - их число.

Средний

уровень ряда:

(7)

(7)

Средний темп роста:

(8)

(8)

где  - первый и последний

уровни рада, n - число уровней ряда.

- первый и последний

уровни рада, n - число уровней ряда.

Средний абсолютный прирост  :

:

(9)

(9)

Средний темп прироста  :

:

(10)

(10)

Определим основную тенденцию развития методом

аналитического выравнивания.

Уравнение прямой имеет вид:

(11)

(11)

где yt - уровни, освобожденные от колебаний,

выровненные по прямой, а и b - параметры уравнения, t- показатель времени.

Показателям времени придают такие значения, чтобы = 0. Для этого отсчет временных точек ведется от середины

ряда. Параметры уравнения (а и b) определим по формулам:

= 0. Для этого отсчет временных точек ведется от середины

ряда. Параметры уравнения (а и b) определим по формулам:

(12)

(12)

(13)

(13)

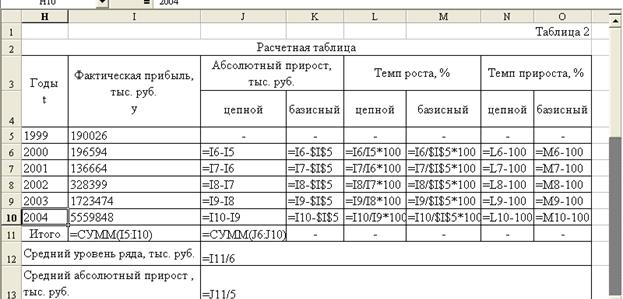

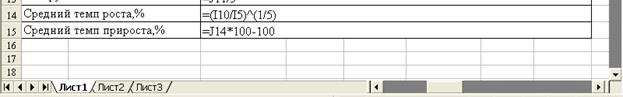

3. Технология выполнения

компьютерных расчетов.

Статистический анализ динамики фактической

прибыли Газпромбанка 1999-2004 гг. выполнен с применением пакета

прикладных программ обработки электронных таблиц MS Excel в среде Windows.

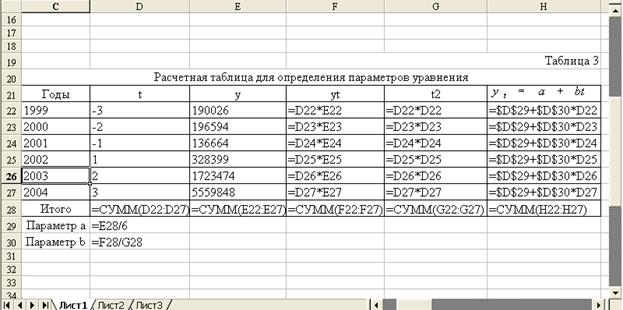

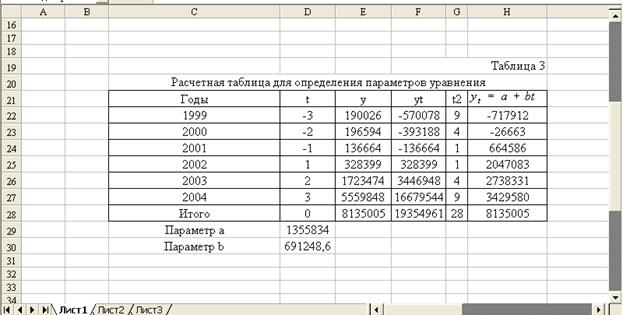

Представим исходные данные на рабочем листе Excel (табл. 1), Шаблоны и

результаты расчетных таблиц и расчетных формул (1-13) в формате Excel представлены в табл. 2 и 3.

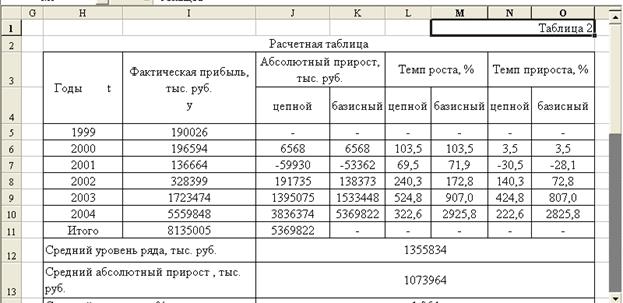

Результаты расчетов в табл. 2.

Результаты

расчетов в табл.3

Рис. 1. Динамика фактической прибыли Газпромбанка за 1999-2004 гг.

4. Анализ результатов статистических компьютерных расчетов

Результаты

проведенных расчетов позволяют сделать следующие выводы.

В

целом за рассматриваемый период фактическая прибыль Газпромбанка значительно

увеличилась с 190026 до 5559848 тыс. руб. Снижение уровня фактической

прибыли отмечается только в 2001 г. до 136664 тыс. руб. Средний

уровень фактической прибыли составил 1355834 тыс. руб. при

среднегодовом абсолютный приросте 1073964 тыс. руб. Средний темп роста прибыли –

196,4%. Средний темп прироста – 96,4%.

С

помощью аналитического выравнивания выявлена тенденция роста фактической прибыли.

ЗАКЛЮЧЕНИЕ

В практике

функционирования банка используется несколько показателей прибыли. Разница

между суммой валового дохода и сумой затрат, относимых в соответствии с

действующей практикой на расходы банка, называется балансовой или валовой

прибылью (убытком).

Важным показателем

является чистая прибыль коммерческого банка, представляющая собой конечный

финансовый результат деятельности коммерческого банка.

При анализе уровня

прибыли коммерческого банка используют три основных метода: структурный анализ

источников прибыли, факторный, анализ, анализ системы финансовых коэффициентов.

Показатели рентабельности

показывают соотношение прибыли к затратам и в этом смысле отражают результаты

эффективности работы банка.

В расчетной части работы

получены следующие результаты:

Задание 1. Коэффициент

вариации, равный 39,9%, говорит о том, что ряд распределения коммерческих

банков по привлеченным средствам юридических и физических лиц не однороден, а

средняя арифметическая, равная 14805,028 млн. руб. - не типична.

Задание 2. Данные

корреляционной таблицы свидетельствуют о том, что между привлеченными

средствами и прибылью существует прямая тесная корреляционная связь.

Задание 3. С вероятностью 0,683 можно

утверждать, что в данной совокупности доля банков с размером привлеченных

средств 10455 млн. руб. и более находится в пределах от 64,9% до 79,6%.

Задание 4. Исходя из

рассчитанных коэффициентов ликвидности и платежеспособности банка, можно

отнести этот банк к группе финансово стабильных.

В

аналитической части работы получены следующие результаты:

В

целом за рассматриваемый период фактическая прибыль Газпромбанка значительно

увеличилась с 190026 до 5559848 тыс. руб. Снижение уровня фактической

прибыли отмечается только в 2001 г. до 136664 тыс. руб. Средний

уровень фактической прибыли составил 1355834 тыс. руб. при

среднегодовом абсолютный приросте 1073964 тыс. руб. Средний темп роста прибыли –

196,4%. Средний темп прироста – 96,4%.

С

помощью аналитического выравнивания выявлена тенденция роста фактической

прибыли.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Гусаров В.М. Теория статистики. Учебник для вузов. – М.: ЮНИТИ,

2000.

2. Курс

социально-экономической статистики: Учебник для вузов/Под ред. проф. М. Г.

Назарова. - М.: Финстатинформ, ЮНИТИ-ДАНА, 2000.

3. Микроэкономическая

статистика: Учебник / Под ред. С.Д. Ильенковой. – М.: Финансы и статистика,

2004.

4. Общая теория статистики / Под ред. А.Я. Боярского, Г.Л. Громыко. –

М.: Изд-во МГУ им. М.В. Ломоносова, 2001.

5. Практикум

по статистике: Учеб. пособие для вузов (Под ред. В. М. Симчеры). ВЗФЭИ. - М.:

ЗАО «Финстатинформ», 1999.

6. Салин

В.Н., Медведев В.А., Кудряшова С.И., Шпаковская Е.П. Макроэкономическая

статистика: Учеб. пособие. - М.: Дело, 2000.

7. Статистика:

Учебник / Под ред. В.Е. Адамова. – М.: НОРМА, 2003.

8. Теория статистики: Учебник для вузов / Под ред. Р.А. Шмойловой. –

М.: Финансы и статистика, 2000.

9. Шимко

П.Д., Власов М.П. Статистика. – Ростов-на-Дону: «Феникс», 2003.

10.

Экономическая статистика: Учебник / Под

ред. Ю.Н. Иванова. – М.: ИНФРА-М, 2003.

11. Российский

статистический ежегодник, 2003 г.