Введение

Объектом исследования данного

дипломного проекта являются ценные бумаги.

С началом осуществления

экономических реформ, последующей приватизацией, развитием акционерной формы

предприятий ценные бумаги стали занимать гораздо более значимое положение в

российской экономике нежели ранее. На сегодняшний день ценные бумаги

представляют важнейший финансовый инструмент как на макро- так и на микро

уровне. На мой взгляд, представляется актуальным решение вопроса о том, в какие

ценные бумаги предпочтительнее инвестировать средства.

Роль ценных бумаг как материализованной формы

связи субъектов рыночных отношений, опирающейся на экономико-правовой механизм,

отнюдь не заканчивается на этом. Ценные бумаги играют выдающуюся роль в платежном

обороте каждого государства, через ценные бумаги осуществляется инвестиционный

процесс. Причем последний устроен так, что эти инвестиции автоматически

направляются в самые эффективные сферы народного хозяйства, их получают

наиболее жизнеспособные рыночные структуры.

Ценные бумаги, наряду с финансовыми

институтами, финансовыми рынками и регулирующими их правовыми нормами,

выступают составными частями финансовой системы государства.

Рынок ценных бумаг с сопутствующей ему системой

финансовых институтов - это та сфера, в

которой реализуются отношения собственности, формируются финансовые источники

экономического роста,

концентрируются и распределяются инвестиционные ресурсы.

Цель работы

заключается в выявлении проблем российского рынка ценных бумаг и путей их

решений, а также в разработке прогнозных оценок развития российского фондового

рынка в 2000 году.

Поставленная цель предполагает

решение ряда задач, основными из которых являются следующие:

Определить

экономическую роль ценных бумаг;

Дать

характеристики различных видов ценных бумаг в РФ, выявить особенности каждого

вида.

Рассмотреть

проблемные аспекты российского рынка ценных бумаг и определить перспективы

развития фондового рынка.

Выявить значение

нового финансового инструмента — корпоративных облигаций, на примере облигаций

ОАО «ЛУКОЙЛ».

При подготовке дипломного проекта

была использована научно-экономическая литература, нормативно-правовая база, а

также издания периодической печати.

Раздел 1 Экономическая

роль ценных бумаг

1.1 История российского рынка ценных бумаг

В России снова формируется

цивилизованный рынок ценных бумаг. Становление его происходит уже во второй

раз; первый раз он начал формироваться по указам Петра 1, затем он развивался в течение

200 лет, постоянно наращивая оборот капитала. Наиболее яркий этап его

развития связан с реформами Столыпина Витте в конце XIX - начале XX в.

К началу первой мировой войны Россия занимала

пятое место в мире по объему биржевого оборота. Так, к концу 1912 г. в

различных государствах мира находились в обращении ценные бумаги на общую сумму 850 млрд. французских франков. Первое место

занимала Англия с оборотом 150 млрд. фр. фр. Наделю США приходилось 140

млрд. фр. фр., Франции — 115, Германии

— 110, России

— 35, Австро-Венгрии — 26, Италии — 18, Японии — 16 млрд. фр. фр.

За период с 1

января 1893 г., когда общая сумма

эмитированных, гарантированных государством обязательств оценивалась в 2,272 млрд. руб., до 1 января 1912 г., когда она

достигла 5,782 млрд. руб., обороты ценных

бумаг увеличились на 154процента.

Эти данные не учитывают акции и облигации,

выпущенные банками и торговопромышленными предприятиями, которые не имели

правительственной гарантии. Российские коммерческие банки активно использовали

бессрочное кредитование акционерных обществ под обеспечение ценными бумагами.

Для этого банки открывали так называемые онкольные счета, которыми могли

пользоваться предприятия в зависимости от суммы капитализации заложенных в

банке бумаг. За неполные 15 лет XX в. (с 1901

по 1913 г.) сумма остатков на онкольных

счетах увеличилась в 4 раза (с 206,3 до 849 млн.

руб.) [37]

Доля негарантированных ценных бумаг неуклонно

увеличивалась, вытесняя гарантированные. Так, если в 1912 г. под залог гарантированных

бумаг было выдано 108 млн. руб., а негарантированных — 355 млн. руб., то в 1913 г. под гарантированные было

выдано 93 млн. руб., а под

негарантированные — 547 млн. руб.

Увеличение оборотов с ценными, бумагами

происходило в первую очередь за счет покупки ценных бумаг населением. Биржи

были во многих городах России. Крупные промышленные предприятия распространяли

свои акции среди населения городов, в которых они находились, и котировали эти

акции на крупных рынках. Так, даже малоимущие были вовлечены в игру с акциями мальцевских заводов, расположенных в Брянском уезде.

Особое значение при размещении ценных

бумаг имел вопрос о номинале акций. Практика утверждения уставов российских

корпораций свидетельствовала о том, что правительство несклонно было разрешать

выпуск мелкокупюрных акций. Долгое время

минимальная цена акции составляла 100

руб. В акционерных компаниях, утвержденных в последние годы перед революцией,

преобладали номиналы в 100, 250 и 1000 руб. Акции номиналом в 50 руб. были исключением. Совершенным

раритетом выглядели на Петербургской официальной бирже акции первого выпуска

Общества для улучшения помещений для рабочих в Петербурге номиналом в 25 руб.

Высокие номиналы российских акций резко

контрастировали с теми, которыми оперировали рынки других государств. Во

Франции, например, часто встречались номиналы от

2 до 10, 20, 30, 50, 100 фр. фр. Поэтому британские

предприниматели, например, утверждая какое-либо предприятие в России,

предпочитали выпускать акции русского предприятия в Лондоне, где их можно было

выпустить номиналом 10 руб. или даже 50 коп.

Становление

рынка ценных бумаг

Российской Империи происходило на

фоне бурного экономического роста, увеличения национального дохода, в

отсутствие инфляции и при активном участии иностранных капиталов. Этим объясняется достаточно быстрое

формирование современной для того времени инфраструктуры и расширение

круга инвесторов. Наличие золотого стандарта и соответственно отсутствие

ограничений на перемещение капитала в ведущих мировых державах определяли

интернациональный характер финансовых рынков. Основная проблема российского

рынка как того, так и сегодняшнего времени —

отсутствие массового инвестора (в первую очередь из-за невысокого уровня жизни

большинства населения).[37]

1.2. Понятие ценных бумаг.

В первой части нового

Гражданского кодекса Российской Федерации дается юридическое определение ценной

бумаги как документа установленной формы и реквизитов, удостоверяющего

имущественные права, осуществление или передача которых возможны только при его

предъявлении.

Данное юридическое определение отражает

экономические отношения, поэтому рассмотрим понятие ценной бумаги с экономической

точки зрения.

Как известно из экономической теории, весь

товарный мир делится на две группы: собственно товары (материальные блага,

услуги) и деньги. В свою очередь, деньги могут быть просто деньгами и

капиталом, т.е. деньгами, которые приносят новые деньги. Всегда имеется

потребность в передаче денег от одного лица (юридического или физического) к

другому. Практика рынка выработала два основных способа указанной передачи

денег через процесс кредитования и путем выпуска и обращения ценных бумаг.

Например, нужен товар и надо заплатить за него, а денег по какой-либо причине

нет (нет наличных денег, нет денег на счете). Или, наоборот, нужны деньги для

производства товара, но сам товар будет произведен спустя какое-то время. И на

товарном рынке существуют ситуации, когда необходимо осуществить передачу

товара при его отсутствии, например когда товар находится в пути, или он еще не

произведен, или его нет в момент заключения сделки (находится на складе).

Итак, в условиях рынка его участники

вступают между собой в многочисленные отношения, в том числе по поводу передачи

денег и товаров. Эти отношения определенным образом фиксируются, оформляются,

закрепляются.

В этом смысле ценная бумага - это такая форма фиксации рыночных отношений

между участниками рынка, которая сама является объектом этих отношений. То есть

заключение сделки или какого-либо соглашения между его участниками состоит в

передаче или купле-продаже ценной бумаги в обмен на деньги или на товар.

Но ценная бумага -

это не деньги и не материальный товар. Ее ценность состоит в тех правах,

которые она дает своему владельцу. Последний обменивает свой товар или свои

деньги на ценную бумагу только в том случае, если он уверен, что эта бумага

ничуть не хуже, а даже лучше (удобнее), чем сами деньги или товар. Поскольку и

деньги, и товар в современных условиях суть разные формы существования

капитала, то экономическое определение ценной бумаги можно выразить следующим образом.

Ценная бумага - это форма существования

капитала, отличная от его товарной, производительной и денежной форм. которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход.

Это особая форма существования

капитала наряду с его существованием

в денежной, производительной и товарной формах. Суть ее состоит в том. что

у владельца капитала сам капитал отсутствует, но имеются все права

на него, которые и зафиксированы в форме ценной бумаги. Последняя позволяет отделить собственность на

капитал от самого капитала и соответственно включить последний в рыночный

процесс в таких формах, в каких это необходимо для самой экономики.

В форме ценной бумаги могут фиксироваться любые

общественно значимые права, если они имеют экономическую (денежную) оценку.

Ценная бумага- это особый товар, который

обращается на особом, своем собственном рынке -

рынке ценных бумаг, но не имеет ни вещественной, ни денежной потребительской

стоимости, т.е. не является ни физическим товаром, ни услугой.

В расширенном понимании ценная бумага - это любой документ, который продается и

покупается по соответствующей цене. Исторические примеры - продажа индульгенций в средние века, в наше время - продажа «ценных бумаг» типа «билетов МММ».

Теоретическое понятие ценой бумаги более узкое, так как оно включает в себя

только такие ценные бумаги, которые отражают конкретные имущественные

отношения, а не любые отношения, например, отношения религиозной веры или веры

во что-либо другое.

1.3. Классификация ценных бумаг.

Существующие в современной мировой

практике ценные бумаги делятся на два больших класса:

¨ класс -

основные ценные бумаги;

¨ класс -

производные ценные бумаги. Основные ценные бумаги - это ценные бумаги, в основе которых лежат имущественные права на

какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода

ресурсы и др.

Основные ценные бумаги, в свою

очередь, можно разбить на две подгруппы: первичные и вторичные ценные бумаги.

Первичные ценные бумаги основаны на активах, в

число которых не входят сами ценные бумаги. Это, например, акции, облигации,

векселя, закладные и др.

Вторичные ценные бумаги - это ценные бумаги, выпускаемые на основе первичных ценных бумаг;

это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги, депозитарные расписки и др.

Производная ценная бумага - это бездокументарная форма выражения имущественного права

(обязательства), возникшего в связи с изменением цены лежащего в основе данной

ценной бумаги биржевого актива.[21]

Если несколько упростить это определение и

сделать его менее строгим, то можно было бы сказать, что производная ценная

бумага - это ценная бумага на какой-либо

ценовой актив: на цены товаров (обычно биржевых товаров: зерна, мяса, нефти,

золота и т.п.); на цены основных ценных бумаг (обычно, на индексы акций, на

облигации); на цены кредитного рынка (процентные ставки); на цены валютного

рынка (валютные курсы) и т.п.

К производным ценным бумагам

относятся: фьючерсные контракты и свободно обращающиеся опционы.

Под видом ценных бумаг будем понимать

такую их совокупность, для которой все признаки, присущие ценным бумагам,

являются общими, одинаковыми.

Ценная бумага,

как уже указывалось, обладает определенным набором

характеристик (признаков).

Временные характеристики:

¨ срок существования ценной бумаги: когда выпущена

в обращение, на какой период времени или бессрочно;

¨ происхождение: ведет ли начало ценная бумага от

своей первичной основы (товар, деньги) или от других ценных бумаг.

Пространственные характеристики:

¨

форма

существования: документарная или бездокументарная

¨ национальная принадлежность: ценная бумага

отечественная или другого государства,

т.е. иностранная

¨ территориальная принадлежность: в каком регионе

страны выпущена данная ценная бумага.

Рыночные характеристики:

¨ тип актива, лежащего в основе ценной бумаги, или

ее исходная основа

(товары, деньги, совокупные активы фирмы и др.);

¨ порядок владения: ценная бумага на предъявителя

или на конкретное лицо (юридическое, физическое);

¨ форма выпуска: эмиссионная, т.е. выпускаемая

отдельными сериями, внутри которых все ценные бумаги совершенно одинаковы по

своим характеристикам, или неэмиссионная (индивидуальная); а форма собственности

и вид эмитента, т.е. того, кто выпускает на рынок ценную бумагу: государство,

корпорации, частные лица.

¨ характер обращаемости: свободно обращается на

рынке или есть ограничения;

¨ экономическая сущность с точки зрения вида прав,

которые предоставляет

ценная бумага;

·

уровень

риска: высокий, низкий и т.п.;

·

наличие

дохода: выплачивается по ценной бумаге доход или нет;

·

форма

вложения средств: инвестируются деньги в долг или для приобретения прав собственности.

В соответствии с перечисленными

характеристиками ценной бумаги можно составить следующую классификацию (табл. 1.1 )

Классификация ценных бумаг Таблица 1.1

|

Классификационный

признак

|

Виды ценных бумаг

|

Срок существования

|

Срочные

Бессрочные

|

|

Происхождение

|

Первичные

Вторичные

|

|

Форма существования

|

Бумажные (документарные)

Безбумажные (бездокументарные)

|

Национальная

принадлежность

|

Отечественные

Иностранные

|

|

Тип использования

|

Инвестиционные (капитальные)

Не инвестиционные

|

|

Порядок владения

|

Предьявительские

Именные

|

|

Форма выпуска

|

Эмиссионные

Не эмиссионные

|

|

Форма собственности

|

Государственные ценные бумаги

Негосударственные ценные бумаги

|

|

Характер обращаемости

|

Рыночные или свободнообращающиеся

Нерыночные

|

|

Уровень риска

|

Безрисковые и малорисковые

Рисковые

|

|

Наличие дохода

|

Доходные

Бездоходные

|

|

Форма вложения средств

|

Долговые

Владельческие долевые

|

|

Экономическая сущность

(вид прав)

|

Акции

Облигации

Векселя и др.

|

По уровню риска виды ценных бумаг

располагаются следующим образом исходя из принципа: чем выше доходность, тем

выше риск, и чем выше гарантированность ценной

бумаги, тем ниже риск (рис. 1.1).

Риск Производные

Риск Производные

ценные бумаги

ценные бумаги

Акции

Облигации

компаний

Государственные

ценные бумаги

Доход

Доход

Рис. 1.1

График зависимости дохода и риска

Как

показала практика развития фондового рынка Российской Федерации в переходный

период, если деятели этого рынка не следуют правилам ответственного и честного

бизнеса, они теряют доверие других субъектов рынка, потенциальных инвесторов -- населения. Это приводит к сокращению числа

участников рынка ценных бумаг и биржевой деятельности, уменьшается их значимость

как социальной и экономической подсистем государства в переходный период его

развития.

1.4. Жизненный, рыночный циклы и основные

характеристики ценных бумаг

Жизненный цикл ценной

бумаги включает этапы: обнаружения потребности в ее разработке, разработки и

испытаний (экспериментов), рыночный цикл; использования инвестором (например, в

залоге, при получении купонного дохода, получении налоговых освобождений и

др.), погашения (исполнение обязательств, реструктуризация

обязательств и др.): утилизацию (уничтожение бланков, электронных записей и

др.); модернизацию - усовершенствование в

направлении запросов рынка.

По характеру участия в обращении ценные бумаги

могут быть разделены на рыночные и нерыночные.

К нерыночным - могут быть отнесены ценные бумаги, размещаемые, например,

государством, среди покупателей без права продажи (например, простой или

простой закладной вексель).

Рыночные ценные бумаги - это ценные бумаги, свободно обращающиеся, переходящие в

результате актов купли-продажи от одного владельца к другому на различных

рынках (биржевом, уличном, в торговых системах).

Рыночный цикл ценной бумаги включает этапы

выведения на рынок, роста продаж, зрелости, ухода с рынка.

Выведение ценной бумаги на рынок требует больших

усилий и затрат, а объем продаж может расти достаточно медленно. Как правило,

первыми покупателями являются покупатели-новаторы (1,5 процента покупателей)[30]. На этом этапе важно внедрить ценную бумагу в финансовую практику

конкретных представителей референтных групп.

Референтная группа

- группа юридических или физических лиц, поведение которой в отношении

ценной бумаги может предопределить (создать моду, ускорить или замедлить) масштабы

ее использования другими покупателями. Правильное использование референтных

групп в маркетинговой стратегии - ключ к

рыночному успеху ценной бумаги.

Этап роста продаж может наблюдаться после

выведения ценной бумаги на фондовый рынок. Рост продаж за счет новых

покупателей (инвесторов), относящихся к категории ранних последователей, может

наблюдаться при положительных отзывах референтных групп, покупателей-новаторов.

На этапе зрелости

объем продаж конкретного образца ценной бумаги стабилизируется. К операциям с

этим инструментом подключаются покупатели -

поздние последователи.

Этап ухода с рынка характеризуется снижением

объема продаж вследствие появления на рынке более совершенных ценных бумаг и

инструментов-заменителей. Однако покупатели-консерваторы

могут использовать понравившийся им финансовый инструмент достаточно долго.

Воздействия различных уровней на финансовое

положение субъектов рынка ценных бумаг, рыночные успех или неудача ценной

бумаги должны тщательно исследоваться как на стадии маркетинговых исследований,

прогнозов, планов, так и на стадии маркетингового контроля.

Гражданский кодекс Российской Федерации (статья 142,144) устанавливает, что: «ценной бумагой является документ, удостоверяющий с

соблюдением установленной формы и обязательных реквизитов имущественных прав,

осуществление или передача которых возможны только при его предъявлении. С

передачей ценной бумаги переходят все удостоверяемые ею права в совокупности...

Виды прав, которые удостоверяются ценными

бумагами, обязательные реквизиты ценных бумаг, требования к форме ценной бумаги

и другие необходимые требования определяются законом или в установленном им

порядке.

Отсутствие обязательных реквизитов ценной бумаги

или несоответствие ценной бумаги установленной для нее законом форме влечет ее

ничтожность» [1].

Начинающий инвестор должен быть внимательным, так

как последнее положение может использоваться недобросовестными эмитентами.

Виды ценных бумаг определены статьей 143 Гражданского кодекса Российской Федерации.

К ценным бумагам в кодекса Российской Федерации относят:

Ø ' государственные облигации;

Ø облигации;

Ø вексель;

Ø чек;

Ø депозитный и сберегательный сертификаты;

Ø банковская сберегательная книжка на предъявителя;

Ø коносамент (складская расписка о приеме на хранение);

Ø акция;

Ø •приватизационные ценные бумаги;

Ø другие документы, которые законами о ценных

бумагах или в установленном ими порядке отнесены к числу ценных бумаг.

Под фондовым инструментом далее условимся

понимать ценные бумаги в соответствии с законодательством Российской Федерации,

а также другие финансовые инструменты, удостоверяющие права и обращающиеся на

фондовом рынке.

Ценная бумага

выполняет ряд общественно значимых функций:

1) перераспределяет денежные средства (капиталы)

между: отраслями и сферами экономики; территориями и странами; группами и

слоями населения; населением и сферами экономики; населением и государством и

т.п.;

2) предоставляет определенные дополнительные права

ее владельцам, помимо права на капитал. Например, право на участие в

управлении, соответствующую информацию, первоочередность в определенных ситуациях

и т.п.;

3) обеспечивает получение дохода на капитал и (или)

возврат самого капитала и др.

Ценная бумага обладает рядом свойств, которые

сближают ее с деньгами. Ее главное свойство -

это возможность обмена на деньги в различных формах (путем погашения,

купли-продажи, возврата эмитенту, переуступки и т.д.). Она может использоваться

в расчетах, быть предметом залога, храниться в течение ряда лет или бессрочно,

передаваться по наследству, служить подарком и т.д.

Первоначально все ценные бумаги выпускались

только в бумажной форме, откуда и произошло их название - это бумага, но ценная, почти как бумажные деньги. Ее стоимость

определялась либо тем, что написано на ней, либо рыночным путем. Однако

развитие рыночных отношений в последние десятилетия привело к появлению новой

формы существования ценной бумаги - безбумажной

или бездокументарной форме, что нашло отражение в Гражданском кодексе.

Переход от бумажной формы ценной бумаги к

безбумажной связан, во-первых, с нарастанием количества обращающихся ценных

бумаг, прежде всего таких известных их видов, как акций и облигаций. По другим

ценным бумагам, число которых сравнительно невелико, документарная форма

преобладает.

Во-вторых, многие права, которые закрепляются за

владельцем ценной бумаги, могут быть реализованы безотносительно к ее форме.

Например, выплата дохода по ценной бумаге, купля-продажа ценной бумаги и т.п.

могут производиться без наличия ее самой в качестве материального носителя этих

прав.

В-третьих, безбумажная форма ценной

бумаги может ускорять, упрощать и удешевлять ее обращение в части расчетов,

передачи от одного владельца к другому, хранения и учета, налогообложения и

т.п.

В-четвертых, это связано со структурными

изменениями на рынке ценных бумаг (в частности, с увеличением числа именных

ценных бумаг и снижением доли предъявительских ценных бумаг).

Именная ценная бумага - это ценная бумага, имя владельца которой зафиксировано на ее

бланке и (или) в ее реестре собственников, который может вестись в обычной

документарной и (или) электронной формах.

Предъявительская ценная бумага - это ценная бумага, имя владельца которой не

фиксируется непосредственно на ней самой, а ее обращение не нуждается ни в

какой регистрации.

С точки зрения участников рынка, предъявительская

ценная бумага имеет существенные преимущества перед именной, так как процесс

перехода прав на капитал совершается «мгновенно» путем передачи ценной бумаги

от ее продавца к покупателю, т.е. скорость ее обращения и расчетов по ней

максимально высокая. Кроме затрат на печатание такой ценной бумаги ее обращение

почти не требует каких-либо других затрат участников рынка.

Именная ценная бумага в отличие от

предъявительской обладает двумя важными свойствами. Во-первых, всегда известен

ее владелец, а во-вторых, поскольку в силу первого ее свойства все операции с

ней обычно подлежат регистрации, постольку эти операции становятся доступными

для налогообложения со стороны государства.

Безбумажная ценная бумага - это всегда именная бумага, так как в электронной памяти она

зарегистрирована на определенное юридическое или физическое лицо. Безбумажная

ценная бумага - это не то же самое, что

традиционная ценная бумага в виде определенного бумажного бланка

(предъявительского или именного). Строго говоря, это уже не ценная бумага, а

электронная форма учета владельцев капитала, обладающих заранее обозначенными

правами и соответствующими обязательствами по отношению к пользователю этого

капитала.

Можно сделать прогноз дальнейшего развития рынка

ценных бумаг: новейшие достижения электронно-вычислительной техники будут

оказывать все большее влияние на совершенствование и обогащение «электронных»

ценных бумаг, которые в перспективе займут лидирующее место, а возможно,

получат и свое специфическое название.

Раздел 2 Анализ и характеристика

видов ценных бумаг в

Российской Федерации

2.1. Государственные ценные бумаги

2.1.1 Общая характеристика.

Государственные ценные бумаги - это

форма существование государственного внутреннего долга; это долговые ценные

бумаги, эмитентом которых является государство.

Наименование Государственных

ценных бумаг. Хотя по своей экономической сути все виды Государственные ценные бумаги есть долговые ценные

бумаги, на практике каждая самостоятельная Государственная ценная бумага

получает свое собственное название, позволяющее отличать ее от других видов

облигаций. Обычно кроме термина «облигация» используются термины «казначейский

вексель», «сертификат», «займ» и др. Каждая страна

использует свою терминологию для выпускаемых ценных Государственных ценных

бумаг.

В России первые государственные

ценные бумаги были выпущены во второй половине

XVIII в., во время правления Екатерины II.

Переход России к рыночной экономике, сокращение

государственной собственности в результате приватизации, структурная перестройка

народного хозяйства, высокий уровень инфляции и многое другое сделали

неизбежным выпуск государством долговых ценных бумаг. Все они в руках

государства стали инструментом для получения капитала через фондовый рынок.

Выпуску государственных ценных бумаг в России

предшествовало создание нормативной базы, представленной указами президента,[3,4] постановлениями правительства, приказами

Министерства финансов Российской Федерации и Центрального банка РФ.[5,6,7,8,9.] Эту нормативную базу укрепил федеральный закон

«О рынке ценных бумаг», принятый в 1996

г.[2]

Функции Государственных ценных бумаг.

Выпуск в обращение Государственных

ценных бумаг может использоваться для решения следующих основных задач:

• финансирование дефицита государственного бюджета на не инфляционной

основе, т.е. без дополнительного выпуска денег в обращение, в широком смысле,

или в следующих случаях, а именно: когда расходы бюджета на определенную дату

превышают имеющиеся в его распоряжении средства на эту же дату (кассовый

дефицит); поступление доходов за месяц или квартал оказывается меньше, чем

средства, необходимые в этом же периоде для финансирования расходов бюджета

(сезонный дефицит); по итогам года доходы бюджета меньше его расходов и этот

дефицит не покрывается за счет поступлений в бюджет в следующем году (годовой дефицит);

• финансирование целевых государственных программ в области жилищного

строительства, инфраструктуры, социального обеспечения и т.п.;

•

регулирование экономической активности; денежной массы в обращении, воздействие

на цены и инфляцию, на расходы и направления инвестирования, экономический

рост, платежный баланс и т.д.

Преимущества Государственных

ценных бумаг.

Ценные бумаги государства имеют, как правило, два

очень крупных преимущества перед любыми другими ценными бумагами и активами.

Во-первых, это самый высокий

относительный уровень надежности для вложенных средств и соответственно

минимальный риск потери основного капитала по нему. Во-вторых, наиболее

льготное налогообложение по сравнению с другими

ценными бумагами или направлениями вложений капитала. Часто на Государственные

ценные бумаги отсутствуют налоги на операции с ними и на получаемые доходы.

Размещение

Государственных ценных бумаг. Обычно осуществляется:

·

через

центральные банки или министерства финансов.

Основными инвесторами в зависимости от вида выпускаемых облигаций являются:

население, пенсионные и страховые компании и фонды, банки, инвестиционные

компании и фонды;

— в бумажной (бланковой.) или безбумажной формах,

(в виде записей на счетах в уполномоченных депозитариях). Имеется четкая

тенденция к увеличению выпуска Государственных ценных бумаг в безбумажной

форме;

Ø

разнообразными

методами; аукционные торги, открытая продажа всем желающим по установленным

ценам, закрытое распространение среди определенного круга инвесторов и т.д.

Каждая страна имеет свою сложившуюся

историю и практику рынка Государственных ценных бумаг, что находит отражение в

видах и формах выпускаемых государственных облигаций, порядке их размещения и

особенностях налогообложения.

Российские Государственные ценные бумаги, с одной стороны, должны отвечать

реалиям отечественного рынка, а с другой -

отражать общие для многих стран экономические основы функционирования рынка Государственных ценных бумаг вообще и его современные

новации.

Основные проблемы Российского рынка Государственных ценных бумаг

Ø Краткосрочный

характер Государственных ценных бумаг. Сроки погашения государственных

облигаций составляют обычно год и менее. Это связано с высоким уровнем инфляции

в стране. В нормальной рыночной ситуации Государственные ценные бумаги будут

иметь в основном средне- и долгосрочный характер.

Ø Государственный статус

ценных бумаг. В

Российской Федерации статус государственных ценных бумаг имеют как ценные

бумаги Федерального правительства, так и муниципальные ценные бумаги.

Ø Налогообложение Государственных

ценных бумаг. Оно решается по-разному для различных видов Государственных

ценных бумаг. С выпуском каждого нового вида облигаций издаются соответствующие

разъяснения по их налогообложению. Необходимо

унифицировать налогообложение Государственных ценных бумаг.

Ø Обеспечение единой технологии

первичного размещения Государственных ценных бумаг и их вторичных торгов на

базе государственного депозитарного обслуживания.

Ø Организация региональных рынков Государственных

ценных бумаг, что позволяет вовлечь свободные капиталы территорий на рынок Государственных

ценных бумаг.

Ø Необходимость вовлечения свободных денежных средств населения на рынок Государственных

ценных бумаг, в результате чего частные лица получают возможность защиты своих

сбережений от инфляции, а экономика страны в конечном счете приобретает искомые

источники инвестирования.

Ø Гипертрофирование рынка Государственных ценных бумаг в силу слабого

развития рынка корпоративных ценных бумаг.

Российский рынок Государственных ценных бумаг

имеет всего двух-трехлетнюю историю. Прежде

выпускались государственные выигрышные займы, приспособленные для обращения в

условиях плановой социалистической экономики. В настоящее время рынок

Государственных ценных бумаг представлен несколькими видами государственных

долговых обязательств, которые во многом еще несут черты переходного этапа к рынку.

2.1.2 Виды

государственных ценных бумаг.

В зависимости от критерия, лежащего в основе

классификации, существуют несколько группировок:

По виду эмитента:

• ценные бумаги центрального

правительства;

• муниципальные ценные бумаги;

• ценные бумаги государственных

учреждений;

• ценные бумаги, которым придан

статус государственных.

По форме обращаемости:

рыночные

ценные бумаги, которые могут свободно перепродаваться после их первичного

размещения;

нерыночные,

которые не могут перепродаваться их держателям, но могут быть через

определенный срок возвращены эмитенту.

По срокам обращения:

краткосрочные,

выпускаемые на срок обычно до 1

года;

среднесрочные,

срок обращения которых обычно от 1 до 5-10 лет;

долгосрочные,

т.е. имеющие срок жизни свыше 10-15 лет.

По способу выплаты (получения) дохода:

процентные

ценные бумаги (процентная ставка может быть фиксированной, плавающей,

ступенчатой);

дисконтные

ценные бумаги, которые размещаются по цене ниже номинальной, и эта разница

(дисконт) образует доход по облигации; индексируемые облигации, номинальная

стоимость которых возрастает, например, на индекс инфляции;

выигрышные,

доход по которым выплачивается в форме выигрышей; комбинированные облигации, по

которым доход образуется за счет комбинации ранее перечисленных способов.

2.1.3 Государственные краткосрочные

бескупонные облигации.

В начале 1992

г. Банк России приступил к разработке и осуществлению проекта по созданию

современного рынка государственных ценных бумаг в России, который был бы

способен выполнять функции, свойственные аналогичным рынкам в странах с

рыночной экономикой. При этом с его помощью предполагалось значительно

сократить объемы, а в последствии -

отказаться от прямого кредитования Министерства Финансов Российской Федерации.

В ходе этой работы к началу 1993 г. были

созданы условия для полноценного функционирования рынка государственных облигаций.[14]

Выпуск облигаций решено было начать с эмиссии

ценных бумаг со сроком обращения, равным трем месяцам, постепенно вводя новые

инструменты большего срока обращения. Эти ценные бумаги получили название

государственных краткосрочных бескупонных облигаций. При этом для всех видов операций

было решено использовать электронную безбумажную технологию.

Для безупречной работы рынка был разработан пакет

документов, который регулировал весь спектр правовых отношений участников, все

стороны технологии размещения Государственных краткосрочных облигаций, погашения

облигаций, вторичных торгов, работы депозитария и проведения расчетов. На

Московской Межбанковской Валютной Бирже была развернута компьютерная система,

обеспечивающая проведение электронных торгов.

В настоящее время вторичные торги проходят ежедневно 4 раза в неделю, а аукционы - еженедельно.

Инфраструктура рынка.

Под

функционирование рынка была создана соответствующая инфраструктура. Ее

компонентами являются:

Министерство

финансов Российской Федерации, выступающее эмитентом Государственных краткосрочных

облигаций;

Банк России,

выполняющий функции агента Министерства финансов Российской Федерации по

обслуживанию выпуска, дилера, контролирующего органа и организатора денежных

расчетов;

более 170

официальных дилеров, осуществляющих на рынке собственные и брокерские операции;

Московская

межбанковская валютная биржа, выполняющая функции торговой системы, расчетной

системы и депозитария.

Министерство

финансов Российской Федерации, выпуская в обращение Государственных

краткосрочных облигаций , получает денежные средства, необходимые для

финансирования бюджетного дефицита.

Банк России обеспечивает организационную сторону

функционирования рынка Государственных краткосрочных облигаций . Это означает,

что Банк России проводит размещение и погашение облигаций, подготовку необходимых

документов и перечисление денежных средств на счет Министерства финансов

Российской Федерации. Кроме того. Банк России

активно участвует в работе рынка Государственных краткосрочных облигаций в

качестве дилера, что дает возможность оказывать целенаправленное экономическое

воздействие на рынок в зависимости от событий, которые происходят

непосредственно на нем и вокруг него, в соответствии с текущей

денежно-кредитной политикой Банка России. При этом Центральный банк Российской

Федерации не ставит своей целью извлечение прибыли от операций на рынке. Банк

России ориентируется на поддержание определенного уровня некоторых

характеристик рынка Государственных краткосрочных облигаций, например

ликвидности и структуры доходности, поскольку они определяют привлекательность

рынка государственных облигаций для инвесторов. Банк России реализует свою

контрольную функцию только в той степени, в какой это необходимо для

стабильного, бесперебойного и в определенном смысле справедливого

функционирования и развития рынка Государственных краткосрочных облигаций .

Порядок выпуска. За 10 дней до проведения первичного

аукциона эмитент оформляет глобальный сертификат, содержащий основные параметры

выпуска. Далее этот выпуск может быть размещен на первичном аукционе либо доразмещен на вторичных торгах. На аукционе дилеры

подают заявки на покупку облигаций двух видов: конкурентные и неконкурентные.

Конкурентная заявка означает предложение купить определенное количество бумаг

по цене покупателя, на которое эмитент волен соглашаться либо не соглашаться.

Неконкурентная заявка выражает готовность приобрести облигации на определенную

сумму по средневзвешенной цене аукциона. Конкурентные заявки ранжируются Банком

России в сводный реестр, на основании которого эмитент определяет цену

отсечения. Конкурентные заявки с ценами выше отсечения удовлетворяются по

указанным в них ценам. По ним определяется средневзвешенная цена аукциона, по

которой в свою очередь удовлетворяются неконкурентные заявки. Не проданные на

аукционе облигации могут быть доразмещены на

вторичном рынке. Эти операции проводятся Центральным Банком Российской

Федерации по поручению Министерства финансов Российской Федерации. Сделки происходят

на обычных условиях вторичного рынка, т.е. участники рынка не знают, покупают

ли они облигации у одного из дилеров или по доразмещению.

Информация о проведении доразмещения и о его

результатах сообщается по окончании торгов.

Вторичный рынок.

Вторичные

торги проводятся, как правило, 4 раза в

неделю в течение 2 часов с 11 до 13 часов по московскому времени. В режиме

реального времени в торгах участвуют Москва, Санкт-Петербург, Новосибирск,

Ростов и Екатеринбург. Торговля осуществляется в компьютерной системе,

автоматически ранжирующей заявки по ценам, а в случае совпадения цен -по времени ввода заявки. Наилучшие заявки на

покупку и продажу удовлетворяются, если их цены совпадут или перекрываются. В

противном случае они остаются в системе в качестве текущих котировок спроса и

предложения. Ценовая разница между текущими котировками спроса и предложения,

часто рассматриваемая как показатель ликвидности рынка, обычно составляет

порядка 10 базисных пунктов, что можно

считать хорошим уровнем ликвидности. В долгосрочном периоде ликвидность

характеризуется оборотом рынка, (руб.).

Вторым по значимости инвестором служит население, спрос которого на

Государственных краткосрочных облигаций может достигнуть 5,3 трлн. руб. при инфляции 1 – 3 процента.

2.1.4. Облигации

Федерального займа.

Министерство финансов Российской

Федерации последовательно проводит политику на увеличение срока заимствования

привлекаемых средств и расширение спектра финансовых инструментов

государственного заимствования. Очередным шагом в этом направлении явился

выпуск в июне 1995 г. облигаций

федерального займа с переменным купоном. Логика развития рынка привела к тому,

что рынок к июню 1995 г. созрел для

принятия бумаги со сроком обращения более года, а его участники набрали

достаточный опыт для того, чтобы начать операции с инструментами, более

сложными, чем дисконтная облигация или облигация с фиксированным купоном.

Подготовка нормативных документов, технологической базы и само введение новых

ценных бумаг в обращение - все это было

осуществлено достаточно быстро. Не в последнюю очередь это связано с тем, что

чисто технологически размещение, обращение и погашение облигаций федерального

займа осуществляется аналогично государственных краткосрочных облигаций,

которые уже более двух лет обращались на российском рынке.

Эмитентом выступило Министерство финансов,

которое установило для каждого отдельного выпуска облигаций его объем, порядок

расчета купонного дохода, дату размещения, дату погашения, сроки выплаты

купонного дохода, а также ограничения для потенциальных владельцев.

Причины выпуска

облигаций с плавающим купоном.

В

настоящее время в российской экономике уровень процентных ставок крайне

нестабилен, что в значительной степени связано с высокой степенью

неопределенности в том, что касается динамики основных макроэкономических параметров.

В условиях изменяющихся процентных ставок очень высок процентный риск - риск значительного изменения процентных

ставок во время действия кредитного договора. Подобная ситуация препятствует

долгосрочным соглашениям, в том числе инвестиционным, поскольку заемщик

опасается снижения уровня процентных ставок, а кредитор - их роста.

Оптимальным для обеих сторон решением является

договоренность о пересмотре ставок через определенные промежутки времени. При

этом процентные ставки заранее оговоренным способом «привязываются» к

конкретному показателю, вместе с которым они «плавают». Наиболее типичным

примером такой привязки для торговых сделок является привязка рублевой оплаты к

определенной цене в долларах США с оплатой по текущему курсу Московской

Межбанковской Валютной Биржи. В случае с Облигациями Федерального Займа

привязка осуществляется к доходности на рынке Государственных краткосрочных

облигаций, т.е. купонная ставка соответствует текущему уровню доходности на

рынке Государственных краткосрочных облигаций, и ни одна из сторон тем самым не

несет значительного риска а точнее -

долей бумаг, ежедневно обращающихся на вторичном рынке, в общем объеме выпуска.

Этот показатель для рынка Государственных краткосрочных облигаций составляет 2,5 – 3

процента, что свидетельствует о высокой ликвидности рынка, даже

по меркам стран с развитой рыночной экономикой.

Соотношение Государственных краткосрочных

облигаций и Облигациями Федерального Займа. Эти

инструменты образуют различные сегменты рынка государственных ценных бумаг.

Отношение между этими облигациями отнюдь не ограничивается конкуренцией, скорее

они призваны дополнять друг друга. Среднесрочные Облигации Федерального Займа

расширяют спектр инструментов государственного долга, увеличив возможный срок

обращения ценных бумаг, размещаемых с целью неинфляционного финансирования бюджета.

Именно сочетание среднесрочных облигаций с переменным купоном и краткосрочных

бескупонных облигаций сделает этот сектор финансового рынка привлекательным для

различных категорий инвесторов. Рассматриваемые инструменты характеризуются

сходной динамикой основных показателей. При этом Облигации Федерального Займа

как более долгосрочный инструмент характеризуется большей изменчивостью и

несколько большей доходностью.

Расчет купона Облигаций Федерального Займа.

В

документах, регламентирующих выпуск и обращение Облигаций Федерального Займа,

оговорено, что ставка купона привязывается к доходностям Государственных

краткосрочных облигаций. Конкретный механизм привязки может варьироваться от

выпуска к выпуску. Для данного конкретного выпуска алгоритм расчета купона

фиксируется на весь срок обращения бумаги и публикуется, поскольку инвестор,

вкладывающий деньги в облигацию, должен знать, на каких условиях он ее

покупает. Для инвестора важным является конкретное значение уже объявленной

купонной ставки, поскольку это непосредственно влияет на принятие им текущих

решений, но вместе с тем небезразлично, как именно будет устанавливаться ставка

в перспективе и насколько ее значение будет объективным и рыночным, не

возникает ли элемент волюнтаризма в определении ставки со стороны государства.

Конкретный механизм расчета купона, используемый

в настоящее время, привязывает Облигации Федерального Займа к доходности группы

выпусков Государственных краткосрочных облигаций с погашением, близким по времени

к выплате данного купона, в течение 4

торговых дней, что практически исключает возможность целенаправленного влияния

на размер купона со стороны одного из участников рынка.

Налоговые льготы по Облигациям Федерального

Займа. При рассмотрении операций с Облигациями Федерального Займа необходимо

учитывать, что цена сделки с облигацией складывается из двух компонентов: цены

самой облигации и накопленного купонного дохода. Финансовый результат

инвестиций в Облигации Федерального Займа также можно разбить на две составные

части: изменение курсовой стоимости облигации и накопленный за время держания

купонный доход.

Первая часть, т.е. разница между ценой облигации

при покупке и продаже, подлежит налогообложению в общем порядке.

Вторая часть, представляющая собой долю купонного

дохода, не облагается налогом на прибыль у юридических лиц и подоходным налогом

у физических лиц.

Все операции с Облигациями Федерального Займа,

включая расчеты и учет прав на облигации, осуществляются через учреждения Банка

России.

Непосредственной причиной де-фолтов стало исчерпание возможности для эмитентов

рефинансировать свои обязательства за счет новых заимствований в связи с

кризисом на финансовом рынке. В ряде случаев значительная

доля средств, привлекаемых при размещении региональных ценных бумаг, использовалась

для проведения уполномоченными инвестиционными структурами операций с Государственными

краткосрочными облигациями Облигациями Федерального Займа, что после федерального дефолта не могло не подорвать устойчивость финансовых схем

облигационных займов. Глубинная же причина лежит в снижении

общего уровня бюджетных поступлений: падение собираемости

налогов и задержки в получении федеральных

трансфертов сделали погашение облигаций за счет собственных средств

невозможным.[26]

К началу 1999

г. из 11 эмитентов, создавших крупные и

сравнительно ликвидные рынки своих облигаций, лишь

Москва, Санкт-Петербург и Челябинская область

избежали дефолта. Сумела преодолеть трудности и расплатиться с инвесторами

Иркутская область. Остальные крупнейшие субфедеральные заемщики с трудом

реализуют программы реструктуризации задолженности.[32]

После

прекращения торгов по Государственным краткосрочным

облигациям Облигациями Федерального Займа, связанного с реструктуризацией внутреннего государственного долга,

рынок субфедеральных займов потерял устойчивые ценовые ориентиры, а инвесторы —

уверенность в своевременном погашении этих ценных

бумаг. В августе — сентябре 1998 г. происходил массовый «сброс» облигаций

субъектов Федерации по демпинговым ценам, спрос на

облигации резко сократился, что привело к резкому

сокращению объема биржевых торгов.

Рис.2.1.

Ежемесячный оборот

торгов рынка государственных краткосрочных облигаций и облигаций федерального

займа.

Рис.2.2

Динамика доходности на рынке государственных

краткосрочных облигаций и облигаций федерального займа.

В

апреле 2000 года ситуация на рынке оставалась достаточно стабильной. Основным

фактором,¸ определившим динамику характеристик рынка¸ стало

проведение Министерством Финансов России аукционов по размещению двух выпусков

государственных краткосрочных обязательств. Благоприятная макроэкономическая

ситуация не оказала существенного влияния на динамику основных характеристик

государственных краткосрочных обязательств и облигаций федерального займа. В первой

половине апреля доходность по государственным ценным бумагам оставалась

относительно устойчивой и колебалась на уровне 38,7 процента годовых (рис.2.2).

Активность участников рынка оставалась низкой, суммарный месячный оборот,

постепенно снижаясь с начала текущего года, в апреле достиг уровня четвертого

квартала 1999 года (рис.2.1). Можно ожидать, что по мере завершения коррекции и

появления перспектив ценового роста активность участников начнет повышаться.10

апреля было подписано Распоряжение Правительства Российской федерации о

проведении третьего этапа новации, который должен завершиться до 1 июля 2000

года. В течение апреля к новации было предъявлено бумаг на сумму 1,5 млрд. по номиналу,

что составляет почти половину оставшегося объема – 3,4 млрд. рублей по

номиналу. Одновременно с новацией в апреле продолжается обмен третьего транша

облигаций внутреннего государственного валютного займа на новый транш выпуска

27012. по состоянию на конец апреля из 17,6 млрд. руб. объявленного объема

эмиссии выпуска 27012 в обращение было выпущено облигаций на сумму более 1

млрд. рублей

.

2.1.5 Облигации Банка России.

В течение всего периода рыночных

преобразований основной проблемой оставался небольшой объем инвестиций в

реальный сектор экономики. Притоку капитала в производственную сферу

препятствовало отсутствие условий, обеспечивающих инвесторам эффективность прямых

инвестиций не ниже, чем от операций на финансовом рынке. Механизм приватизации

привел к тому, что конъюнктура рынка корпоративных бумаг определялась не

реальной эффективностью производства, а спекулятивными настроениями его

участников. В свою очередь невысокий уровень бюджетной дисциплины и

существующая система налогообложения привели к тому, что доходность по

государственным ценным бумагам оказалась выше, чем возможная прибыль от

инвестиций в реальный сектор. Кризис 17 августа стал причиной пересмотра отношения к

степени рискованности вложений в финансовые инструменты и кредитования

производственной сферы. В настоящее время в условиях благоприятной внешнеэкономической

конъюнктуры и наметившегося роста производства можно было бы ожидать повышения

интереса к реальному сектору и роста инвестиций в промышленность. Но для

принятия решения инвесторы должны иметь возможность оценить эффективность своих

вложений. Для этого необходимы рыночные ориентиры стоимости кредитов.

Ранее роль индикаторов рыночной стоимости

кредитов выполняли ставки межбанковского рынка, но после замораживания рынка

Государственных краткосрочных облигаций и Облигаций

Федерального Займа и девальвации национальной валюты рынок Межбанковских Кредитов практически перестал функционировать.

Наиболее ликвидные залоговые инструменты -

государственные облигации - не могли быть

использованы в качестве обеспечения кредитов. В то же время резко ухудшилось финансовое состояние банков, в особенности тех,

которые имели значительные объемы пассивов в иностранной валюте. В результате

снизился уровень доверия между участниками рынка и вырос риск проведения

операций кредитования. Вследствие этого рынок Межбанковских Кредитов перестал

выполнять функции механизма определения равновесной стоимости кредитов.

Одним из последствий кризиса стало исчезновение

большинства инструментов, ранее использовавшихся банками для инвестирования

свободных ресурсов и регулирования собственной ликвидности, - были полностью парализованы фондовый рынок,

рынок Межбанковских Кредитов, вторичные торги на рынке Государственных

краткосрочных облигаций и Облигаций Федерального Займа были приостановлены до

окончания процесса реструктуризации. В результате

банки оказались лишенными возможности оперативного управления своей ликвидностью.

Таким образом, экономический рост, наметившийся в

последнее время, мог стать стимулом для инвестиций в реальный сектор при

наличии следующих условий:

• должна существовать рыночная оценка стоимости кредитных ресурсов;

• банки должны иметь возможность гибкого управления срочностью своих

активов (с целью устранения необходимости держать «про запас» активы в ликвидной,

но не приносящей дохода форме). Реализации данных условий должно способствовать

возобновление выпуска Облигаций Банка России. Реализации

данных условий должно

способствовать возобновление выпуска . Облигаций Банка России

Роль Облигаций Банка России в денежно-кредитной

политике Банка России. Разделение инструментов денежно-кредитной политики и рынка государственного долга. Необходимость разделения (функции привлечения

средств для финансирования бюджетного дефицита и управления банковской

ликвидностью связана с различиями в задачах, стоящих

перед Министерством финансов и Центральным Банком. В странах с рыночной экономикой существует четкое разграничение

полномочий Министерства финансов и Центрального Банка. Функцией Министерства (финансов является управление

государственными финансами соответственно привлечение средств для

финансирования дефицита государственного бюджета. С этой

целью Министерство финансов выпускает ценные бумаги с длительным

сроком обращения, во многих

странах выпускаются бессрочные облигации.

Функцией Центрального Банка является проведение денежно-кредитной политики, направленной на

поддержание ценности национальной

валюты. В развивающихся странах, где финансовые рынки

находятся в стадии становления, ощущается острый дефицит инструментов денежно-кредитной политики. Поэтому Центральный

Банк таких стран для регулирования уровня процентных

ставок эмитируют собственные ценные бумаги. В дальнейшем, по мере развития

финансовых рынков, цели использования облигаций Центрального Банка изменяются

либо исчезает потребность в их применении, и Центральный Банк прекращает их выпуск.

В развитых странах необходимость эмиссии

собственных ценных бумаг Центральным Банком зачастую связана с тем, что дефицит бюджета

позволяет правительствам данных стран обходиться без

привлечения заимствований.

В России возможность выпуска

ценных бумаг Центральным Банком обсуждалась на протяжении нескольких лет.

Однако на тот момент первоочередной задачей было развитие рыночных инструментов

для покрытия дефицита бюджета. Государственные

ценные бумаги имели короткий срок обращения, и Центральный Банк активно

использовал их в целях денежно-кредитного регулирования. Выпуск Облигаций Банка

России с параметрами, аналогичными государственным облигациям, мог создать нежелательную конкуренцию рынку Государственных краткосрочных облигаций и

Облигаций Федерального Займа .

• Обеспечение системы рефинансирования коммерческих банков. Банк России выполняет (функцию кредитора

последней инстанции и организует систему рефинансирования для Коммерческих

Банков. До сентября 1999 года предоставление

ликвидности осуществлялось в скорме ломбардных

кредитов под залог Государственных краткосрочных облигаций и Облигаций

Федерального Займа .. После реструктуризации государственные облигации потеряли свою ликвидность, полноценное функционирование системы рефинансирования стало невозможным из-за отсутствия адекватного обеспечения. Возникла необходимость во введении новых

инструментов для регулирования банковской ликвидности.

• Стерилизация избыточного денежного предложения. Финансовый кризис привел к необходимости

принятия мер, влекущих за собой умеренную эмиссию. При этом предоставление

денежных средств носит целевой характер и призвано помочь именно тем

институтам, финансовые проблемы которых окажут наиболее

неблагоприятное влияние на ситуацию в стране. В то же время даже такая

умеренная эмиссия увеличивает предложение денег и провоцирует рост инфляции и падения курса рубля. В этих

условиях необходимо создание рублевого инструмента, способного стать

альтернативой вложениям в валюту, для стерилизации избыточного денежного

предложения. Облигации Банка России дают

возможность изымать ликвидность именно у тех банков, которые в данный момент имеют временно свободные денежные

средства, и таким образом проводить целевую стерилизацию.

В текущей ситуации важная позитивная роль выпуска

Облигаций Банка России будет состоять в увеличении срока связывания свободных банковских резервов. Первоначально

эмиссия Облигаций Банка России будет способствовать удлинению среднего срока

заимствований по мере того, как Облигации Банка

России будут замещать неликвидные долгосрочные депозиты Банка России. Продолжением этого

процесса будет размещение кредитными организациями в Облигации Банка России

части средств,

которые в настоящее время находятся на корреспондентских счетах в Банке России.

При этом Облигации Банка России не влекут за

собой большой инфляционной нагрузки, чем любые другие операции Центрального

Банка по привлечению средств на платной основе. В то же время, возникающее в

отдельные моменты избыточное предложение денег, представляет собой более

серьезную угрозу валютному курсу и уровню цен, чем возможность того, 410 все держатели

Облигаций Банка России одновременно захотят изъять свои средства. Определяя

параметры эмиссии облигаций, Центрального Банка получает возможность изымать избыточную ликвидность именно на тот период, на который

приходится максимальный инфляционный навес.

• Управление внутренними процентными

ставками.

До кризиса система управления процентными ставками состояла из двух элементов:

определение ориентиров для верхней и нижней границ коридора путем установления

ставок по ломбардным и депозитным операциям и оперативное регулирование уровня

процентных ставок внутри коридора через проведение операций на рынке

Государственных краткосрочных облигаций и Облигаций Федерального Займа. После

замораживания рынка госдолга Банка России потребовалось введение нового инструмента.

В настоящий момент эмиссия Облигаций Банка России

с большим спектром сроков обращения предоставит в распоряжение Банка России

эффективный инструмент, позволяющий влиять на уровень процентных ставок по вложениям до 1 года включительно. В свою очередь кредитные организации получат

высоколиквидный инструмент для вложения временно

свободных средств.

Возобновление эмиссии

Облигаций Банка России

17 февраля 1999 года был погашен последний выпуск облигаций Банка России. Размещение новых

выпусков было временно приостановлено в связи с возникшими вопросами о

правомерности выпуска Центральным Банком собственных

облигаций.

Конечно, и сейчас в распоряжении

Банка России имеются

инструменты, позволяющие изымать избыточную

краткосрочную ликвидность у Коммерческих Банков. К таким инструментам можно

отнести отчисления в фонд обязательного

резервирования и депозиты. Однако отчисления в

фонд обязательного резервирования носят обязательный характер и применяются ко

всем банкам, независимо от их текущего состояния. Депозиты являются чуть более

гибким инструментом, но они не могут служить

индикатором рыночной стоимости заимствований. Кроме того, безотзывность и

неликвидность депозитов не позволяет Коммерческим

Банкам использовать этот инструмент для ежедневного управления своей ликвидностью.

При этом следует отметить, что Облигации Банка

России не отвлекают средства инвесторов от вложений в реальный сектор. В

отсутствие же облигаций единственным по-настоящему

ликвидным инструментом в распоряжении банков являются валютные интервенции,

стимулирующие давление на курс рубля и

соответственно отрицательно влияющие на экономику

в целом.

Правовая база выпуска 13 июля 1999

года Президент России подписал поправки к Законам

«О Центральном Банке Российской Федерации» и «О рынке ценных бумаг», благодаря

которым устранялись

существовавшие ранее пробелы в законодательстве.

13 соответствии с новой редакцией законов эмиссия Облигаций Банка России

регулируется Правительством Российской Федерации в соответствии с действующим

законодательством. Максимальный объем облигаций всех выпусков, находящихся в

обращении, установлен в размере разницы между

максимально возможной величиной обязательных резервов Кредитных Организаций и

суммой обязательных резервов Коммерческих Банков в Банке России. Таким образом, потенциальный объем рынка Облигаций Банка России на настоящий момент

достаточен для привлечения свободных краткосрочных

средств банков и сформирования репрезентативной оценки рыночной стоимости

заимствованному функционированию банковской системы, обеспечивая тем самым рост

инвестиций в реальный сектор.

2.1.6. Облигации внутреннего валютного займа

История появления. В июне 1991 года Внешэкономбанк СССР обанкротился и

не мог вернуть валютные средства юридических и физических лиц, которые к этому

моменту хранились у него на счете. С целью гарантирования возвращения этих

средств российским резидентам Министерством Финансов Российской Федерации в

первой половине 1993 г. был выпущен

внутренний валютный займ, в соответствии с которым

долги перед юридическими лицами переводились в облигации этого займа. (Долги

перед физическими лицами были погашены в полном объеме с 1 июля 1993 г.)

Условия займа.

Валюта

займа - доллары США. Процентная ставка –3процента годовых. Объем займа- 7885 млн. долл. Номинал облигации - 1000, 10000 и

100000 долл. Форма выпуска -

предъявительская облигация с купоном. Дата выплаты по купонам - 14 мая каждого

года; купон действителен в течение 10 лет.

Налогообложение - номинал и процентная ставка налогами не

облагается. Выпуск - 5 серий:

• 1-й транш - на сумму 0,266 миллиардов долларов погашен 14.05.94 года;

• 2-й транш - на сумму 1,518 миллиардов

долларов - сроком на 3 года; дата погашения -14.05.96 года;

• 3-й транш - на сумму 1,307 миллиардов долларов - сроком на 6

лет; дата погашения -14.05.99 года;

• 4-й транш - на сумму 2,627 миллиардов долларов - сроком на 10

лет; дата погашения -14.05.2003

года;

• 5-й транш - на сумму 2,167 миллиардов долларов - сроком на 15

лет; дата погашения -14.05.2008 года.

Условия обращения. Облигации внутреннего валютного займа могут свободно

продаваться и покупаться с расчетом за рубли или за конвертируемую валюту.

Вывоз этих облигаций из России запрещен.

Приобретение этих облигаций иностранными лицами

разрешено только за счет средств специальных рублевых счетов в уполномоченных

российских банках. Валютные облигации могут вноситься в качестве вклада в

Уставный капитал предприятий и коммерческих организаций.

Имеется биржевой и внебиржевой рынок

рассматриваемых облигаций. Биржевой рынок организован на базе Московской

межбанковской валютной биржи. Число его участников сравнительно невелико и

насчитывает несколько десятков торгующих фирм.

2.1.7. Облигации государственного сберегательного

займа.

Облигации государственного

сберегательного займа выпускаются Правительством Российской Федерации в лице

Министерства финансов на основании Указа президента Российской Федерации № 836 от 9

августа 1995 г. «О государственном сберегательном

займе Российской Федерации».

Указ президента Российской Федерации определил,

что облигации государственного сберегательного займа должны размещаться на

территории Российской Федерации без ограничений, а доходность по этому виду

заимствования должна быть не ниже доходности по другим видам государственных ценных

бумаг.

Облигации государственного сберегательного займа

были выпущены в обращение в августе 1995

года. Объем займа- 10 трлн руб., которые государство намерено было

получить до 1998 г., выпустив облигации

десятью сериями по 1 трлн руб. каждая

(владельцы облигаций Российского внутреннего выигрышного займа 1992 года имеют

право обменять их на облигации нового займа).

Облигации выпускаются в документарной форме, в

виде облигаций на предъявителя, с процентным доходом, который для первого

выпуска равен 102,7процентов годовых.

Облигации государственного сберегательного займа свободны в обращении, их

владельцами могут быть как юридические, так и физические лица (резиденты и

нерезиденты). Номиналы облигаций - 100 и 500 тысяч рублей.

По состоянию на март 1996 г. Министерством финансов было выпущено Облигаций

государственного сберегательного займа на сумму

4 трлн руб. по номиналу, пятый транш произошел уже в апреле 1996 года.

Купон по облигациям государственного

сберегательного займа выплачивается ежеквартально. Платежным агентом по этому

виду ценных бумаг является Сберегательный банк Российской Федерации.

«Расчетная» цена Облигаций государственного

сберегательного займа зависит от дня покупки и определяется как сумма

номинальной цены и накопленного на день совершения операции купонного дохода.

Идея создания финансового инструмента с

«плавающей» процентной ставкой прогрессивна. Перекладывание инфляционного риска

с инвесторов на государство позволит занимать деньги на более длительный срок

под меньший процент. Однако тесная привязка Облигаций

Федерального Займа к Государственным Краткосрочным Облигациям сокращает

возможность выбора инвестором отдельных видов ценных бумаг на фондовом рынке.

Облигации государственного

сберегательного займа решают ряд важнейших задач. К этим задачам, прежде всего,

относится задача финансирования дефицита федерального бюджета, что во всех

промышленно развитых странах делается при помощи выпуска государственных ценных

бумаг.

2.1.8. Муниципальные ценные бумаги.

Муниципальные ценные бумаги - это способ привлечения

финансовых ресурсов местными органами

государственной власти в случае дефицита местного бюджета или на внебюджетные

цели путем выпуска долговых ценных бумаг.

Решение о муниципальном займе

и форме его выпуска принимает руководящий орган местного самоуправления.

Размещение осуществляется через посредство одного или нескольких уполномоченных

на это коммерческих банков или других коммерческих структур.

Муниципальные облигации

могут быть именными и на предъявителя. К облигациям обычно прилагается отзывной опцион.

Выпущенные в России в 90-х годах муниципальные

облигации характеризуются заметным разнообразием. Как и в других странах, они

подразделяются на две основные категории: общего покрытия и доходные облигации.

Первые обеспечиваются всем бюджетом и имуществом эмитента. Они не носят целевого

инвестиционного характера, а предназначены для покрытия бюджетного дефицита и (финансирования текущих

расходов. Вторые (доходные) по количеству явно преобладают. Муниципалитеты выпускают их под конкретный инвестиционный проект и обычно погашают

доходами от его реализации. Наибольшую группу среди этих займов занимают

жилищные займы, имеющие социальную направленность.

Для реализации и обслуживания муниципальных

займов приглашаются профессиональные участники рынка ценных бумаг, которые и

размещают их среди инвесторов (юридических и (физических

лиц). Облигации продаются путем публичного (открытого) либо частного

(закрытого) размещения.

Доходность муниципальных облигаций ниже

банковских ставок, но она компенсируется их более высокой надежностью по

сравнению с частными ценными бумагами и налоговыми льготами.

По прогнозам, в ближайшее время основным

инвестором в муниципальные ценные бумаги будет население, стремящееся сохранить

сбережения и улучшить жилищные условия.

2.2 Корпоративные ценные бумаги

2.2.1 Акции и сертификаты акций

Акция - это

ценная бумага, свидетельствующая о внесении средств на развитие акционерного

общества или предприятия, дающая право ее

владельцу на получение части прибыли акционерного общества (предприятия )

в виде дивидендов. Акции выпускаются без установленного срока обращения. Акции

бывают именные и на предъявителя. Физические лица могут быть владельцами только

именной акции. На именной акции указываются фамилия, имя, отчество держателя

акции. Такая акция, переданная другому лицу, теряет свою силу, т.е. на нее

дивиденды не начисляются ,

и обратно она не принимается. Именная ценная бумага может быть передана другому

владельцу путем нотариального оформления.

Различаются акции трудового

коллектива, акции предприятия, акции акционерного общества. Акции трудового

коллектива распространяются только среди работников данного предприятия, акции

предприятия - среди других юридических

лиц (предприятий, кооперативов, обществ, банков, ассоциаций т.п.). Акции

трудового коллектива и акции предприятий не дают их держателям право на участие

в управлении предприятием. Они не меняют правового положения и формы

собственности предприятия, выпустившего акции, и являются лишь средством

мобилизации дополнительных финансовых ресурсов. Акции акционерного общества

распространяются среди акционеров, т.е. совладельцев данного общества. Акции

акционерного общества бывают двух категорий :

обыкновенные (простые ) и привилегированные. Среди них

можно выделить отдельные разновидности и типы акций (конвертируемая акция,

"золотая акция" и т.п.)

Обыкновенные акции дают право на

участие в управлении акционерным обществом (одна акция - один голос при решении вопросов на собрании акционеров) и

участвуют в распределении чистой прибыли общества после пополнения резервов и

выплаты дивидендов по привилегированным акциям. Привилегированная акция не дает

право на участие в управлении, но приносит постоянный (фиксированный )

дивиденд и имеет преимущество перед обыкновенными акциями при распределении

прибыли и ликвидации общества. Привилегированные акции могут выпускаться в виде

конвертируемых акций.

Конвертируемые акции это такие

привилегированные акции, которые могут

обмениваться по желанию владельца на обыкновенные акции или облигации того же

эмитента в соответствии с условиями конверсионной привилегии. Эти условия

определяются при подготовке выпуска конвертируемых акций. Конверсионная цена

устанавливается обычно с небольшими превышениями над рыночной ценой

обыкновенных акций. Это делается с целью избежать преждевременной

конвертируемости акций. Конвертируемые акции являются переходной формой между

собственным заемным капиталом.

При приватизации государственных

предприятий могут выпускаться "золотые акции", привилегированные

акции типов А и Б.

Золотая акция предоставляет ее

владельцу на срок до трех лет право "вето" при принятии собранием

акционеров решений:

¨ о внесении

изменений и дополнений в устав акционерного общества

¨ о его реорганизации

или ликвидации;

¨ о его

участии в других предприятиях;

¨ о передаче

в залог или аренду;

¨ о продаже

и отчуждении иными способами имущества.

Решения, принятые собранием

акционеров в отсутствии владельца "золотой

акции", является недействительным. Передача "золотой акции" в залог

или траст не допускается. Продажа и отчуждение иными способами до истечения

срока ее действия разрешаются только органами, принявшими решения о ее выпуске

при учреждении акционерного общества. При продаже и отчуждении, "золотая

акция" конвертируется в обыкновенную акцию, и особые права,

предоставленные ее владельцу прекращаются. При приватизации государственных

предприятий выпускаются также два типа приватизированных акций А и Б,

реализуемые при закрытой подписке. Закрытая подписка - это продажа акций работникам предприятия и лицам, приравненным к

ним, в соответствии с законодательством о приватизации, на льготных условиях (передача их бесплатно, продажа по цене ниже

номинальной на 30процентов,

продажа в рассрочку до 3 лет и др.).

Владельцы акции типа А имеют права голоса на собрании, за исключением

случая, когда принятые изменения устава акционерного общества, затрагивают и их

права и интересы.

Привилегированные акции типа Б

выпускаются в счет доли уставного капитала ,

держателем которого является фонд имущества. Держателем акций типа Б является

исключительно фонд имущества. Акции типа Б автоматически конвертируются в

обыкновенные акции в момент их продажи фондом имущества в порядке приватизации.

При этом одна акция имеет права голоса на собрании акционеров. Акционерное

общество, имеющее акции типа Б, не вправе приобретать выпущенные им акции и

обязано дивиденды по обыкновенным акциям выплачивать только в денежной форме.

На приватизированном предприятии

создается также фонд акционирования работников предприятия в форме акционерного общества открытого типа.

Размеры фонда акционирования работников не могут превышать 10процентов от уставного капитала предприятия.

фонд акционирования работников предприятия формируется

за счет привилегированных акций, держателем которых является соответствующий

фонд имущества, а в случаях закрепления контрольного пакета акций в федеральной

собственности - за счет обыкновенных

акций, находящихся в распоряжении соответствующего комитета по управлению

имуществом. В . фонде акционирования работников предприятия не могут быть

направлены акции, надлежащие передаче или продаже членам трудового коллектива

приватизируемого предприятия.

Правами на приобретение акций из

фонда акционирования работников предприятия располагают лица :

·

состоящие в

трудовых отношениях с данным предприятием;

·

не состоящие

в трудовых отношениях с данным предприятием, но имеющие личные лицевые счета

приватизации работников этого предприятия.

Акционеру на все принадлежащие ему акции выдается

сертификат.

Сертификат акций - это ценная бумага, которая является

свидетельством владения, указанного в нем лица, определенным числом акций.

Передача сертификата от одного лица к другому означает совершение сделки и

переход права собственности на акции только в случае регистрации операции в установленном

порядке.

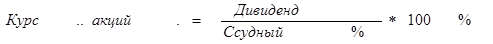

Акция имеет номинальную (цена,

обозначенная на акции) и рыночную (цена, по которой реально покупается акция

или курсовая) стоимость. Курс акций находится в прямой зависимости от размера получаемого

по ним дивиденда и в обратной зависимости от уровня ссудного (банковского )

процента.

Этот процесс установления цены акции в

зависимости от реально приносимого ею дохода называется капитализацией дохода и

осуществляется через фондовые биржи, через рынок ценных бумаг. Курсовая цена

акции акционерного общества закрытого типа, по которой она продается внутри

общества, определяется стоимостью чистых активов общества, приходящихся на одну

оплаченную акцию, и называется балансовой стоимостью акций.

где Б

- балансовая стоимость акции ,

руб. ;

А -

чистые активы акционерного общества ,

руб. ;

К -

количество оплаченных акций ,

ед.

Балансовая стоимость акции применяется при листинге акций. Листинг - это допуск ценных бумаг эмитента к торгам на

фондовой бирже путем проверки их качества и включения их в котировочный лист и

контроль хозяйственно -финансового

положения эмитента на предмет его соответствия требованиям, предъявляемые

фондовой биржей.

Котировочный лист - главный ориентир для всех потенциальных инвесторов,

решающих, в какие ценные бумаги вложить деньги. В котировочный лист заносят

только те эмитенты, которые прошли процедуру листинга, а сам этот лист

публикуется и становится доступным для участников рынка ценных бумаг.

Качество акций, как и любой другой

ценной бумаги, характеризуется ее ликвидностью. Ликвидность ценной бумаги