Содержание

Введение_____________________________________________________ 3

1. Сущность и понятие финансового

планирования____________ 4

1.1. Понятие и необходимость

финансового планирования_______________________ 4

1.2. Методы и виды финансового

планирования________________________________ 11

2. Анализ финансового планирования

на ООО «Скиф»___________ 17

2.1. Краткая характеристика ООО

«Скиф»__________________________________ 17

2.2. Анализ финансового положения

ООО «Скиф»_____________________________ 20

2.3. Оценка финансовой

устойчивости на ООО «Скиф»________________________ 25

3. Проблемы и пути

совершенствования финансового планирования на ООО «Скиф»_____________________________________________________ 32

Заключение_________________________________________________ 37

Список литературы__________________________________________ 39

Введение

Финансы занимают особое место в экономических отношениях.

Их специфика проявляется в том, что они всегда выступают в денежной форме,

имеют распределительный характер и отражают формирование и использование

различных видов доходов и накоплений субъектов хозяйственной деятельности сферы

материального производства, государства и участников непроизводственной сферы.

В современных условиях формы финансовых

отношений претерпевают серьезные изменения. Становление рынка и

предпринимательства в России предполагает не только разгосударствление

экономики, приватизацию предприятий, их демонополизацию для создания свободного

экономического сектора, развитие конкуренции, либерализацию цен и внешнеэкономических

связей предприятий, но и финансовое оздоровление народного хозяйства, создание

адекватной системы финансовых отношений.

Финансовое планирование тесно связано с планированием производственно-хозяйственной

деятельности. При административно-командной экономике составление финансового

плана заключалось в механическом пересчете показателей производственного плана в финансовые

показатели. Никакой самостоятельности у предприятий

не было: все нормы спускались "сверху". Но сейчас, с развитием рыночных отношений

финансы становятся основным видом ресурсов, именно их ограниченность начинает

лимитировать

производство. В связи с этим в значительной степени

возрастает роль финансового планирования, изменяется его содержание как на

предприятиях, так и в рамках всей финансовой системы страны.

1. Сущность

и понятие финансового планирования

1.1.

Понятие и

необходимость финансового планирования

Финансы являются одной из важнейших экономических категорий,

отражающей экономические отношения в процессе создания и использования денежных

средств. Их возникновение произошло в условиях перехода от натурального

хозяйства к регулярному товарно-денежному обмену и было тесно связано с

развитием государства и его потребностей в ресурсах.

Одним из главных признаков финансов является их денежная

форма выражения и отражение финансовых отношений реальным движением денежных

средств.

Реальное движение денежных средств происходит на второй и

третьей стадиях воспроизводственного процесса - в распределении и обмене.

На второй стадии движение стоимости в денежной форме

происходит обособленно от движения товаров и характеризуется ее отчуждением

(переходом из рук одних владельцев в руки других) или целевым обособлением (в

рамках одного владельца) каждой части стоимости. На третьей стадии распределенная

стоимость (в денежной форме) обменивается на товарную форму. Отчуждения самой

стоимости здесь не происходит.

Таким образом, на второй стадии воспроизводства имеет место

одностороннее движение денежной формы стоимости, а на третьей - двустороннее

движение стоимостей, одна из которых находится в денежной форме, а другая - в

товарной.

Так как на третьей стадии воспроизводственного процесса

происходят постоянно совершаемые обменные операции, не требующие какого-либо

общественного инструмента, то финансам здесь нет места.

Областью возникновения и функционирования финансов является

вторая стадия воспроизводственного процесса, на которой происходит

распределение стоимости общественного продукта по целевому назначению и

субъектам хозяйствования, каждый из которых должен получить свою долю в

произведенном продукте. Поэтому, важным признаком финансов как экономической

категории является распределительный характер финансовых отношений.

Финансы существенно отличаются от других экономических

категорий, функционирующих на стадии стоимостного распределения: кредита,

заработной платы и цены.

Первоначальной сферой возникновения финансовых отношений

являются процессы первичного распределения стоимости общественного продукта,

когда эта стоимость распадается на составляющие ее элементы и происходит

образование различных форм денежных доходов и накоплений. Дальнейшее

перераспределение стоимости между субъектами хозяйствования и конкретизация

целевого ее использования тоже происходит на основе финансов.

Распределение и перераспределение

стоимости с помощью финансов обязательно сопровождается движением денежных

средств, принимающих специфическую форму финансовых ресурсов. Они формируются у

субъектов хозяйствования и государства за счет различных видов денежных

доходов, отчислений и поступлений, а используются на расширенное

воспроизводство, материальное стимулирование работающих, удовлетворение

социальных и других потребностей общества. Финансовые ресурсы выступают

материальными носителями финансовых отношений, что позволяет выделить финансы

из общей совокупности категорий, участвующих в стоимостном распределении. Это

происходит вне зависимости от общественно-экономической формации, хотя формы и

методы, с помощью которых образуются и используются финансовые ресурсы, менялись

в зависимости от изменения социальной природы общества.

Использование финансовых ресурсов осуществляется в основном

через денежные фонды специального целевого назначения, хотя возможна и

нефондовая форма их использования. К преимуществам фондовой формы относятся:

возможность теснее увязать удовлетворение любой потребности с экономическими

возможностями, обеспечение концентрации ресурсов на основных направлениях

развития общественного производства, возможность полнее увязать общественные,

коллективные и личные интересы.

На основании всего вышеизложенного можно дать следующее

определение: финансы - это денежные отношения, возникающие в процессе

распределения и перераспределения стоимости валового общественного продукта и

части национального богатства в связи с формированием денежных доходов и

накоплений у субъектов хозяйствования и государства, а также использованием их

на расширенное воспроизводство, материальное стимулирование работающих,

удовлетворение социальных и других потребностей общества.

Условием функционирования финансов является наличие денег, а

причиной появления финансов служит потребность субъектов хозяйствования и

государства в ресурсах, обеспечивающих их деятельность.

Финансы незаменимы потому, что позволяют приспособить

пропорции производства к нуждам потребления, обеспечивая в сфере хозяйствования

удовлетворение постоянно меняющихся воспроизводственных потребностей. Это

происходит с помощью формирования денежных фондов целевого назначения. Развитие

общественных потребностей приводит к изменению состава и структуры денежных

(финансовых) фондов, создаваемых в распоряжении субъектов хозяйствования.

С помощью государственных финансов происходит регулирование

масштабов общественного производства в отраслевом и территориальном аспектах,

защита окружающей среды и удовлетворение других общественных потребностей.

Финансы объективно необходимы, так как обусловлены

потребностями общественного развития. Государство же может, учитывая

объективную необходимость финансовых отношений, разрабатывать

различные формы их использования: вводить или отменять различные виды платежей,

изменять формы использования

финансовых ресурсов и т. д.

Государство не может создавать то, что объективно не подготовлено ходом

общественного развития. Оно устанавливает только формы проявления объективно

назревших экономических отношений.

Без финансов невозможно обеспечить индивидуальный и

общественный кругооборот производственных фондов на расширенной основе,

регулировать отраслевую и территориальную структуру экономики, стимулировать

быстрейшее внедрение научно-технических достижений, удовлетворять другие

общественные потребности.

Финансовое планирование - это планирование всех доходов и

направлений расходования денежных средств предприятия для обеспечения его

развития. Финансовое планирование осуществляется посредством составления

финансовых планов разного содержания и назначения в зависимости от задач и

объектов планирования.

Финансовое планирование является важным элементом

корпоративного планового процесса .

Каждый менеджер, независимо от своих функциональных интересов, должен

быть знаком с механикой и смыслом выполнения и контроля финансовых планов, по

крайней мере настолько, насколько это касается его деятельности.

Значение финансового плана на предприятиях заключается в

том, что он:

Содержит ориентиры, в соответствии с которыми предприятие

будет действовать;

Дает возможность определить жизнеспособность проекта в

условиях конкуренции;

Служит важным инструментом получения финансовой поддержки от

внешних инвесторов

Бюджет является инструментом как для планирования, так и для

контроля. В самом начале периода действия бюджет представляет собой план или

норматив; в конце периода действия он служит средством контроля, с помощью

которого руководство может определить эффективность действий и составить план

мероприятий по совершенствованию деятельности компании в будущем.

Цели планирования могут быть различны на разных

предприятиях. Функциям планирования может придаваться разное значение в

зависимости от вида и величины предприятия[1].

Бюджет как экономический прогноз. Руководство любого

предприятия независимо от его вида и величины обязано знать, какие задания в

области экономической деятельности оно может запланировать на следующий период.

Группы заинтересованных в деятельности

предприятия лиц предъявляют определенные минимальные требования к

результатам его работы. К тому же при планировании некоторых видов деятельности

необходимо знать, какие экономические ресурсы требуются для выполнения

поставленных задач. Это относится, например, к планированию в области

привлечения капитала (приобретения кредитов, увеличение акционерного капитала и

т.п.) и определения объема инвестиций.

Бюджет как основа для

контроля. По мере реализации заложенных в бюджете планов необходимо

регистрировать фактические результаты деятельности предприятия. Сравнивая

фактические показатели с запланированными, можно осуществлять так называемый

бюджетный контроль. В этом смысле основное внимание уделяется показателям,

которые отклоняются от плановых, и анализируются причины этих отклонений. Таким

образом пополняется информация обо всех сторонах деятельности предприятия.

Бюджетный контроль позволяет, например, выяснить, что в каких-либо областях

деятельности предприятия намеченные планы выполняются неудовлетворительно. Но можно,

разумеется, предположить и такую ситуацию, когда окажется, что сам бюджет был

составлен на основе нереалистичных исходных положений. В обоих случаях

руководство заинтересовано в получении информации об этом, с тем чтобы

предпринять необходимые действия, т.е. изменить способ выполнения планов или

ревизовать положения, на которых основывается бюджет.

Бюджет как средство

координации. Бюджет представляет собой выраженную в стоимостных показателях

программу действий (план) в области производства, закупок сырья или товара,

реализации произведенной продукции и т.д. В программе действий должна быть

обеспечена временная и функциональная координация (согласование) отдельных

мероприятий. Рентабельность сбыта зависит, например, от величины ожидаемой цены

поставщика и условий производства; количество выпускаемой продукции - от

ожидаемого объема реализации; величина отпускной цены - от того, каких объемов

закупок сырья и материалов требует программа производства и реализации; и т.д[2].

Бюджет как основа для

постановки задачи. Разрабатывая бюджет на следующий период, необходимо

принимать решения заблаговременно, до начала деятельности в этот период. В

таком случае существует большая вероятность того, что разработчикам плана

хватит времен для выдвижения и анализа альтернативных предложений, чем в той

ситуации, когда решение принимается в самый последний момент.

Бюджет как средство

делегирования полномочий. Одобрение руководством предприятия бюджета

(плана) подразделения служит сигналом

того, что в дальнейшем оперативные решения принимаются на уровне этого

подразделения (децентрализованно), если они не выходят за установленные

бюджетом рамки. Если же бюджеты на уровне подразделений не разрабатываются,

руководство предприятия вряд ли будет в такой степени склонно к децентрализации

процесса принятия оперативных решений.

Финансовая и производственная деятельность Общества

направлена на получение прибыли.

Общество реализует продукцию и услуги по ценам и тарифам,

устанавливаемым самостоятельно, исходя из фактических затрат и рыночной

стоимости продукции и услуг.

Прибыль Общества образуется как разница между общим доходом

и затратами. Чистая прибыль образуется после выплаты обязательных налогов в

бюджет.

Чистая прибыль Общества распределяется между участниками

пропорционально размеру долей в уставном капитале.

Общество образует фонды, определяет порядок их образования,

использования и размеры отчислений.

Убытки, которое могут возникнуть в ходе деятельности

Общества, покрываются за счет резервного фонда, других фондов и дополнительных

целевых взносов учредителей в части, непокрытой за счет соответствующих фондов.

1.2. Методы и виды финансового планирования

Эффективное управление финансами предприятия возможно лишь

при планировании всех финансовых потоков, процессов и отношений хозяйствующего

субъекта.

Планирование финансов на предприятии осуществлялось и в

прежние годы. В условиях административно-командной экономики пятилетний

финансовый план государственного предприятия определялся заданиями отраслевого

министерства, а годовые финансовые планы составлялись на основе контрольных

цифр, которые доводились до предприятий вышестоящими организациями.

Утверждаемые самим предприятием годовые финансовые планы тем не менее были

регламентированы «сверху» по важнейшим показателям; объему реализуемой

продукции, номенклатуре выпускаемых изделий, сумме прибыли, рентабельности,

платежам в бюджет. Планы получались громоздкие, трудноприменимые для

управления. В этих условиях предприятию, его финансовой службе отводилась роль

простых исполнителей, а потребность в финансовом планировании на низовом уровне

при директивном управлении — утрачивалась.

Рыночная экономика как более сложная и организованная

социально-экономическая система требует качественно иного финансового

планирования, так как за все негативные последствия и просчеты планов

ответственность несет само предприятие ухудшением своего финансового состояния.

Однако наряду с необходимостью широкого применения

финансового планирования в нынешних условиях действуют

факторы, ограничивающие его использование на предприятиях.

Основные из них:

• высокая степень

неопределенности на российском рынке, связанная с продолжающимися глобальными

изменениями во всех сферах общественной жизни (их непредсказуемость затрудняет

планирование);

• незначительная доля

предприятий, располагающих финансовыми возможностями для осуществления

серьезных финансовых разработок,

• отсутствие

эффективной нормативно-правовой базы отечественного бизнеса.

Большие возможности для осуществления эффективного

финансового планирования имеют крупные компании. Они обладают достаточными

финансовыми средствами для привлечения высококвалифицированных специалистов,

обеспечивающих проведение широкомасштабной плановой работы в области финансов.

На небольших предприятиях, как правило, для этого нет

средств, хотя потребность в финансовом планировании больше, чем у крупных.

Мелкие фирмы чаще нуждаются в привлечении заемных средств для обеспечения своей

хозяйственной деятельности, в то время как внешняя среда у таких предприятий

менее поддается контролю и более агрессивна. И как следствие — будущее

небольшого предприятия более неопределенно и непредсказуемо.

Значение финансового планирования для хозяйствующего субъекта

состоит в том, что оно:

• воплощает

выработанные стратегические цели в форму конкретных финансовых показателей;

• обеспечивает

финансовыми ресурсами, заложенные в производственном плане экономические

пропорции развития;

• предоставляет

возможности определения жизнеспособности проекта предприятия в условиях

конкуренции;

• служит инструментом

получения финансовой поддержки от внешних инвесторов.

Планирование связано, с одной стороны, с предотвращением

ошибочных действий в области финансов, с другой — с уменьшением числа

неиспользованных возможностей.

Практика хозяйствования в условиях рыночной экономики

выработала определенные подходы к планированию развития

отдельного предприятия в интересах се владельцев и с учетом

реальной обстановки на рынке.

Основными задачами финансового планирования на предприятии

являются:

• обеспечение

необходимыми финансовыми ресурсами производственной, инвестиционной и

финансовой деятельности;

• определение путей

эффективного вложения капитала, оценка степени рационального его использования;

• выявление

внутрихозяйственных резервов увеличения прибыли за счет экономного

использования денежных средств;

• установление

рациональных финансовых отношений с бюджетом, банками и контрагентами;

• соблюдение интересов

акционеров и других инвесторов;

• контроль за

финансовым состоянием, платежеспособностью и кредитоспособностью предприятия.

Финансовый план призван обеспечить финансовыми ресурсами

предпринимательский план хозяйствующего субъекта и оказывает большое влияние на

экономику предприятия. Это обусловлено целым рядом обстоятельств. Во-первых, в

финансовых планах происходит соизмерение намечаемых затрат для осуществления

деятельности с реальными возможностями, и в результате корректировки

достигается материально-финансовая сбалансированность.

Во-вторых, статьи финансового плана связаны со всеми

экономическими показателями работы предприятия и увязаны с основными разделами

предпринимательского плана: производством продукции и услуг, научно-техническим

развитием, совершенствованием производства и управления, повышением

эффективности производства, капитальным строительством, материально-техническим

обеспечением, труда и кадров, прибыли и рентабельности, экономическим

стимулированием и т. п. Таким образом, финансовое планирование оказывает

воздействие на все стороны деятельности хозяйствующего субъекта посредством

выбора объектов финансирования, направление финансовых средств и способствует

рациональному использованию трудовых, материальных и денежных ресурсов.

В практике финансового планирования применяются следующие

методы: экономического анализа, нормативный, балансовых расчетов, денежных

потоков, метод многовариантности, экономико-математическое моделирование.

Метод экономического

анализа позволяет определить основные закономерности, тенденции в движении

натуральных н стоимостных показателей, внутренние резервы предприятия.

Сущность нормативного

метода заключается в том, что на основе заранее установленных норм и

технико-экономических нормативов рассчитывается потребность хозяйствующего

субъекта в финансовых ресурсах и их источниках. Такими нормативами являются

ставки налогов и сборов, нормы амортизационных отчислений и др. Существуют

также нормативы хозяйствующего субъекта — это нормативы, разрабатываемые

непосредственно на предприятии и используемые им для регулирования

производственно-хозяйственной деятельности, контроля за использованием

финансовых ресурсов, других целей по эффективному вложению капитала.

Современные методы калькулирования затрат, такие как стандарт-кост и стандарт

маржинал-костинг, основаны на использовании внутрихозяйственных норм.

Использование метода

балансовых расчетов для определения будущей потребности в финансовых

средствах основывается на прогнозе поступления средств и затрат по основным

статьям баланса на определенную дату в перспективе. Причем, большое влияние

должно быть уделено выбору даты: она должна соответствовать периоду нормальной

эксплуатации предприятия.

Метод денежных потоков

носит универсальный характер при составлении финансовых планов и служит

инструментом для прогнозирования размеров и сроков поступления необходимых

финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидаемых

поступлениях средств на определенную дату и бюджетировании всех издержек и

расходов. Этот метод даст более объемную информацию, чем метод балансовой

сметы.

Метод

многовариантности расчетов состоит в разработке альтернативных вариантов

плановых расчетов, с тем чтобы выбрать из них оптимальный, при этом критерии

выбора могут задаваться различные.

Так, например, в одном варианте может быть заложен

продолжающийся спад производства, инфляция и слабость национальной валюты, а в

другом — рост процентных ставок и, как следствие, замедление темпов роста

мировой экономики и снижение цен на продукцию.

Методы

экономико-математического моделирования позволяют количественно выразить

тесноту взаимосвязи между финансовыми показателями и основными факторами, их

определяющими.

Процесс финансового планирования включает несколько этапов.

На первом — анализируются финансовые показатели за

предыдущий период. Для этого используют основные финансовые документы

предприятий — бухгалтерский баланс, отчеты о прибылях и убытках, отчет о

движении денежных средств.

Они имеют важное значение для финансового планирования, так

как содержат данные для анализа и расчета финансовых показателей деятельности

предприятия, а также служат основой для составления прогноза этих документов.

Причем сложная аналитическая работа на этом этапе несколько облегчается тем,

что форма финансовой отчетности и планируемые финансовые таблицы одинаковы по

содержанию.

Второй этап предусматривает составление основных прогнозных

документов, таких как прогноз баланса, отчета о прибылях и убытках, движения

денежных средств (движение наличности), которые относятся к перспективным

финансовым планам и включаются в структуру научно-обоснованного бизнес-плана

предприятия.

На третьем этапе уточняются и конкретизируются показатели

прогнозных финансовых документов посредством составления текущих финансовых

планов.

На четвертом этапе осуществляется оперативное финансовое

планирование.

Завершается процесс финансового планирования практическим

внедрением планов и контролем за их выполнением.

Финансовое планирование (в зависимости от содержания

назначения и задач) можно классифицировать на перспективное, текущее (годовое)

и оперативное.

2. Анализ финансового планирования на ООО

«Скиф»

2.1. Краткая

характеристика ООО «Скиф»

ООО «Скиф» существует на рынке

стоматологических услуг города Челябинска с 1998 г. И постепенно расширяет

спектр оказываемых услуг и наращивает объем обслуживаемых клиентов, ставя основной целью завоевание симпатий пациентов

и увеличение среди них числа постоянных клиентов. За последние полтора года ООО

добавила к перечню своих услуг детскую

стоматологию и кабинет коррекции прикуса.

Несмотря на сравнительно небольшой размер

фирмы и годовой оборот, считаю что ООО «Скиф» необходимо проводить

прогнозирование финансовых потребностей и финансовое планирование, для того

чтобы можно было проанализировать динамику развития и вовремя выявить тенденции

роста или спада.

Общество является юридическим лицом по Российскому

праву: имеет в собственности обособленное имущество и отвечает по своим

обязательствам этим имуществом, может от своего имени приобретать и

осуществлять имущественные и неимущественные права, нести обязанности, быть

истцом и ответчиком в суде.

Общество

в своей деятельности руководствуется Уставом, Законодательством Российской

Федерации и обязательными для исполнения актами исполнительных органов власти.

Общество является самостоятельной

хозяйственной единицей действующей на основе полного хозяйственного расчета,

самофинансирования и самоокупаемости.

Общество отвечает по своим обязательствам

всем своим имуществом.

Учредители Общества или собственники его

имущества не отвечают по его обязательствам, а Общество не отвечает по

обязательствам Учредителей или собственников, за исключением случаев,

предусмотренных Гражданским Кодексом РФ.

Участники несут риск убытков, связанных с

деятельностью Общества в пределах стоимости внесенных ими вкладов.

При внесении вкладов не полностью Участники

несут ответственность по обязательствам

Общества в пределах стоимости неоплаченной

части вклада каждого из Участников.

Предметом деятельности Общества является

производственно -хозяйственная деятельность, направленная на удовлетворение

общественных потребностей посредством оказания стоматологических услуг.

В соответствии с предметом деятельности

Общества основными задачами его являются:

Деятельность по оказанию стоматологических

услуг и консультаций.

Проведение выставок и семинаров, конференций.

Освоение стоматологического рынка Челябинска

Осуществление иных видов хозяйственной и

коммерческой деятельности, не запрещенных действующим Законодательством и не

противоречащих предмету и основным задачам деятельности Общества.

Обеспечение имущественных и моральных интересов

Общества.

Целью деятельности Общества является

извлечение прибыли.

В соответствии с предметом и основными

задачами деятельности Общества имеет право:

Совершать как в России, так и за ее пределами

сделки и иные юридические акты с предприятиями, организациями, учреждениями,

обществами, товариществами и отдельными лицами, в том числе купли-продажи,

мены, подряда, займа, перевозки, поручения и комиссии, хранения, совместной

деятельности, а также участвовать в торгах конкурсах, предоставлять гарантии.

Приобретать в установленном порядке

необходимые материалы: сырье, оборудование, другие материальные ценности в

оптовой и розничной торговле, а также у физических лиц.

Пользоваться кредитами банков на условиях,

определяемых соглашением сторон.

Организовывать (открывать) отделения, филиалы

и т. п. в качестве структурных подразделений.

Выступать истцом и ответчиком в судах

(арбитражном, народном, третейском), заключать мировые соглашения.

Финансовая и производственная деятельность

Общества направлена на получение прибыли.

Общество реализует стоматологические услуги

по ценам и тарифам, устанавливаемым самостоятельно, исходя из фактических

затрат и рыночной стоимости продукции и услуг.

Прибыль Общества образуется как разница между

общим доходом и затратами. Чистая прибыль образуется после выплаты обязательных

налогов в бюджет.

Чистая прибыль Общества распределяется между

участниками пропорционально размеру долей в уставном капитале.

Общество образует фонды, определяет порядок

их образования, использования и размеры отчислений.

Убытки, которое могут возникнуть в ходе

деятельности Общества, покрываются за счет резервного фонда, других фондов и

дополнительных целевых взносов учредителей в части, непокрытой за счет

соответствующих фондов.

2.2. Анализ финансового положения ООО «Скиф»

Финансовое планирование на ООО «Скиф»

проводят с учетом цели деятельности т.

е. так как фирма планирует развитие и

увеличение доли занимаемой на

рынке стоматологических услуг то целесообразно провести перспективное

планирование развития на 5 лет, так же текущее годовое планирование благодаря которому можно скорректировать

направления перспективного планирования. Корректировку годового планирования

можно проводить с помощью оперативного

планирования деятельности.

Таким образом, можно сказать, что

целесообразнее всего проводить все три вида планирования, так как они позволят

координировать деятельность организации согласно основным направлениям

перспективы развития фирмы.

Детальный прогноз финансовых потребностей

предприятия позволит скоординировать усилия на достижении поставленных целей.

Для прогнозирования финансовых потребностей

ООО «Скиф» необходимо проанализировать финансовые результаты за истекший

период.

Анализируя

сводный баланс общества за три года ( см приложение 1 -10) можно увидеть, что

существует стойкая тенденция к росту выручки от реализации услуг. Средний рост

выручки за истекший период составил 50 % в год , несмотря на рос себестоимости

оказываемых услуг общество получает прибыль . Исходя из данных Формы № 2 « отчет о прибылях и

убытках» (см. приложение) можно сделать прогноз что и в 2001 году плановый

уровень прироста выручки составит 50 %; а плановый прирост прибыли на 2001 год

составит 26 % за год.

Наличие нераспределенной прибыли показывает,

что у ООО «Скиф» есть потенциал к развитию, фирма может приобрести новое

оборудование , заказать рекламу, отправить персонал на курсы по повышению

квалификации т.е. направить эту прибыль на достижение своих целей по расширению

сферы деятельности.

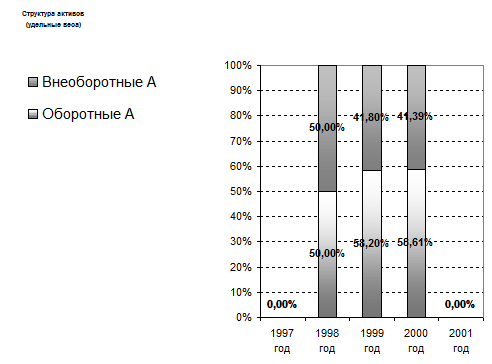

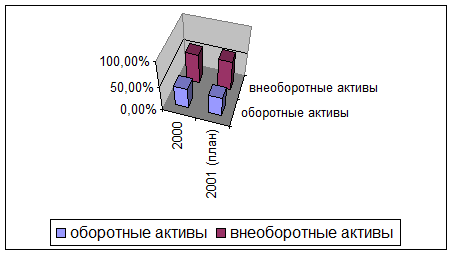

Динамика изменения активов ООО «Скиф

позволяет сделать следующие выводы: преобладают оборотные активы над

внеоборотными. Средний темп прироста активов составил 29, 2 % и 38,39 % за 1999

и 2000 года соответственно. Прогнозируемый темп прироста активов на 2001 год 33,8 % , а плановый коэффициент соотношения

оборотных и внеоборотных активов будет 1, 27.(см. Рис. 1.)

Рисунок 1. Структура активов ООО «Скиф»

Изучая структуру

внеоборотных и оборотных активов можно проследить потребность предприятия в

активах.

Прогнозируемый прирост основных средств можно

посчитать из динамики прироста за 3 последних года можно сказать, что

предприятие развивающееся.(Приложение)

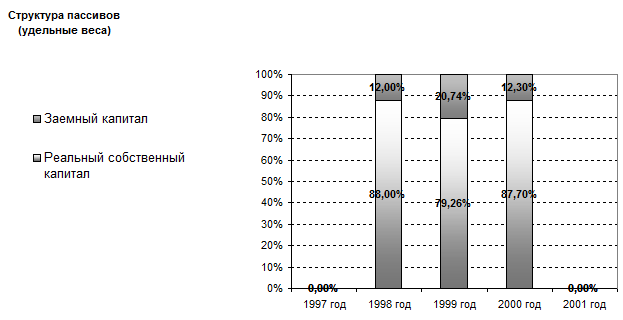

Анализируя данные за 1997-2000 год по

структуре оборотных активов ООО «Скиф» наблюдаем тенденцию к сокращению запасов

и росту денежной массы, что свидетельствует о наличии у предприятия устойчивых

связей с поставщиками и отсутствие необходимости в замораживание денежных

средств в запасах. Рост денежной массы свидетельствует о том, что предприятие

еще имеет тенденцию к расширению. Темп прироста денежных средств на 2000 год

составил 423,08 % .(см. Рис. 2.)

Рисунок 2. Структура пассивов ООО «Скиф»

Основной объем в запасах

предприятия занимают МБП. Это объясняется спецификой деятельности ООО «Скиф». В

медицине применяются одноразовые инструменты, спецодежда( перчатки и т.д.),

средства по стерилизации и т.д. В 1999 доля МБП занимала 2/3 от всего объема

запасов и затрат . Другую категорию затрат ООО представляет сырье. Не секрет,

что компоненты для оказания стоматологических услуг недешевы , особенно

импортные. К сожалению у нас еще не производят многое из того чем приходится

пользоваться стоматологам ООО «Скиф» , поэтому большую долю в объеме сырья

составляют импортные материалы.

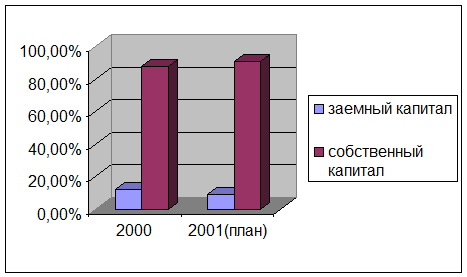

В ООО «Скиф» наблюдается рост собственного

капитала и резервов. Предприятие не берет долгосрочные кредиты, а доля

краткосрочных сравнительно невелика.( Приложение)

Структура реального собственного капитала ООО

«Скиф» говорит о устойчивом финансовом положении предприятия и стабильной

динамике роста уставного, добавочного капитала и нераспределенной прибыли . Несмотря

на то, что за 1998-2000 год возросла кредиторская задолженность, она возросла

почти в 2 раза в 2000 году по сравнению с 1998 годом, они не превышают прибыль

предприятия.

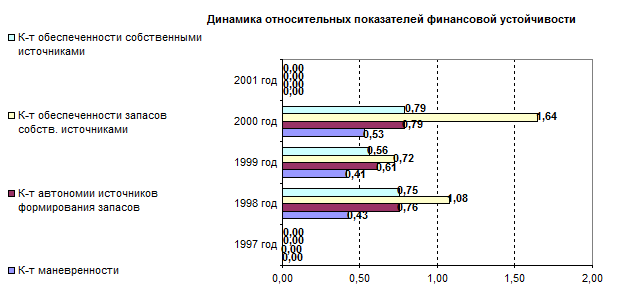

Таким образом анализируя данные за период с

1998 по 2000 год можно спрогнозировать модель развития ООО «Скиф» . Предприятие

имеет стойкую динамику к росту прибыли .

Рисунок 3. Динамика относительных показателей

финансовой устойчивости

Из данных таблицы мы видим , что предприятие

находится в фазе устойчивого развития, средняя динамика прироста коэффициента

маневренности в среднем составляет 0,03 %; по сравнению с 1998 годом

обеспеченность запасов за счет собственных источников увеличилась на 52 %.

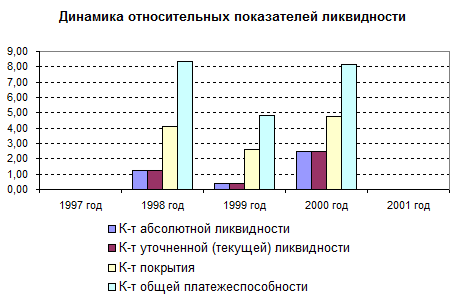

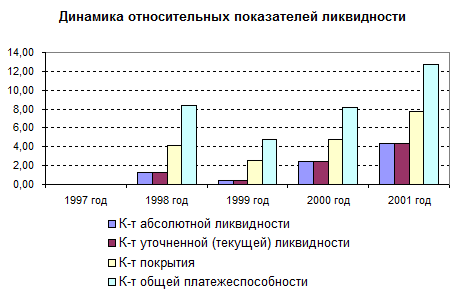

Рисунок 4.

Динамика относительных показателей ликвидности ООО «Скиф»

Динамика относительных показателей

ликвидности дает возможность говорить о прочности финансового положение и

платежеспособности предприятия.

Для ООО «Скиф» совершенствование финансового

планирования на сегодняшний день заключается в нескольких пунктах.

1. Расчет показателей, позволяющих

планировать более устойчивый рост фирмы, получение большей прибыли, снижение

издержек производства.

2. Создание математических моделей

развития предприятия, которые позволят упростить процесс принятия решений о

дальнейшем развитии предприятия.

3. Разработка комплекса мероприятий,

охватывающих все этапы и стадии планирования от момента установления его исходной

базы, сроков, методов и форм плановых заданий, порядка их обоснования до

завершения процесса составления всех видов финансовых планов и организации их

выполнения.

4. Изменение порядка финансового

планирования на предприятии в зависимости от специфики отрасли и уровня

управления.

5. Использование новейших технологий в

составлении годового финансового плана предприятия.

6. Изменение перераспределительных

операций с учетом имеющихся в наличии у предприятия ресурсов.

7. Четкое разграничение уровней

ответственности за составление финансового плана в зависимости от уровней

управления.

2.3. Оценка финансовой устойчивости на ООО «Скиф»

На ООО «Скиф» применяется в планировании

метод экономического анализа.

Из проведенного выше анализа осуществим

финансовое планирование на основе алгоритма.

Прогноз объемов

реализации услуг

Прогноз объемов реализации услуг - своего

рода отправная точка при подготовке бюджета предприятия, План реализации показывает количество оказанных населению

стоматологических услуг , которые планируется оказать. Эта цифра умножается на

предполагаемую цену услуги для составления плана сбыта. План сбыта включает

также исчисление ожидаемых денежных поступлений от оказания услуг в кредит, которые позднее будут учтены при

составлении кассового плана. Прогноз объемов реализации

услуг призван дать представление о доле рынка, которую предполагается завоевать

в плановом периоде.

Проанализировав данные о реализации услуг с

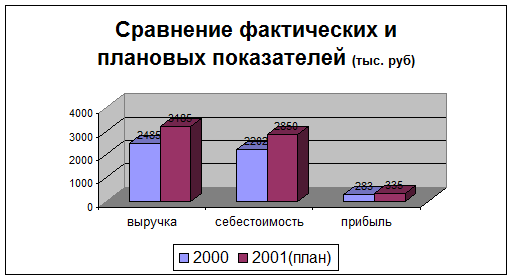

1997 по 2000 годы можно спрогнозировать реализацию на 2001 год.(см. рис.5)

Рисунок

5. Фактические и плановые показатели финансовых результатов ООО «СкиФ»

Прогнозирование

доходов и расходов

Прогнозирование доходов и расходов

предприятия отражается в плане доходов и расходов. Для нового проекта прогноз

денежных потоков может быть более важен, чем прогноз прибылей, из-за того, что

в нем детально рассматриваются величина и время максимального денежного притока

и оттока.

Необходимо осуществлять планирование

поэтапно:

Планирование потребности в оборотном

капитале.

Планирование потребностей в основном

капитале.

Планирование прямых затрат на материалы.

Смета прямых затрат на оплату труда.

Смета общезаводских накладных расходов

Смета торговых и административных расходов.

Планирование источников дохода.

Рисунок 6. Плановая потребность в оборотных и

внеоборотных активах на 2001 г.

Кроме того учитывается потребность в заемном

капитале .

План доходов и расходов основывается на

следующих прогнозных оценках:

доходов от реализации;

прочих доходов;

издержек производства и реализации продукции;

прочих издержек:

ожидаемых налоговых выплат;

выплат процентов по долгам

Баланс денежных поступлений и выплат

План-баланс демонстрирует финансовое

состояние фирмы на конец рассчитываемого периода времени. Из его анализа можно

сделать выводы о росте активов и об устойчивости финансового положения фирмы в

конкретный период времени.

Прогнозирование затрат на реализуемые услуги для определения размера плановой прибыли от

реализации

Предприятие должно осуществлять планирование

и контроль в двух основных экономических областях. Речь идет о прибыльности

(рентабельности) его работы и финансовом положении. Поэтому бюджет (план) по

прибыли и финансовый план (бюджет) являются центральными элементами

внутрифирменного планирования. Прогнозирование затрат на реализуемые услуги для

определения размера плановой прибыли на ООО «СкиФ» осуществляется на основе

прогноза объемов реализации услуг.

Динамика относительных показателей

ликвидности с учетом плана на 2001 г.

Рисунок 7. План

по источникам и использованию средств

Данный документ показывает, на что

расходуются средства, полученные предприятием в качестве доходов от собственной

хозяйственной деятельности и из других источников. Цель такого плана — дать ясную картину, из чего складываются

средства предприятия и каким образом они будут тратиться на прирост активов или

на покрытие задолженности.

Такой отчет ООО «Скиф» необходимо иметь по

следующим причинам:

¨

может вскрыть отдельные неблагоприятные финансовые

проблемы, решением которых руководство заниматься не планировало;

¨

служит в качестве высокоточного инструмента

контроля всех остальных перспективных планов на предстоящий период деятельности

компании;

¨

помогает руководству выполнять расчеты различных

коэффициентов и показателей;

¨

помогает определит перспективные источники

финансирования и важнейшие обязательства прогнозного периода.

Этот план характеризует структуру

собственного и заемного капитала предприятия (см. рис.12).

Рисунок 8.

Потребность в заемном капитале на 2001 год.

Анализ

безубыточности

Практика показывает, что производство того

или иного товара становится прибыльным, если предприятие функционирует на

уровне, близком к уровню проектной мощности.

Анализ безубыточности демонстрирует, каким

должен быть объем продаж для того, чтобы компания была в состоянии без

посторонней помощи выполнить свои денежные обязательства. Такой анализ

позволяет получить оценку суммы продаж, которая необходима, чтобы компания не

имела убытков.

В заключении хотелось бы провести анализ

безубыточности и финансовой прочности плановых показателей. Анализ

безубыточности проводят в целях определения объема продаж, при котором

предприятие покрывает свои расходы , не имея прибыли , но и не неся убытки.

Точка безубыточности определяется как

условно-постоянные расходы разделенные на

разницу коэффициента объема продаж и удельного веса условно – переменных

расходов .Запас финансовой прочности определяется как разность объема продаж и

объема точки безубыточности

Расчет безубыточности и запас финансовой прочности 2000 – 2001 год.

Таблица 1.

|

Наименование показателя

|

2000

|

2001

|

|

Объем продаж млн. руб.

|

2485

|

3185

|

|

Условно-постоянные расходы

|

1950

|

2050

|

|

Удельный вес условно – переменных расходов в объеме продаж

|

0.15

|

0.12

|

|

Точка безубыточности млн. руб.

|

2294

|

2329

|

|

Запас финансовой прочности млн. руб.

|

191

|

856

|

Величина

точки безубыточности равна в 2000 г. была равна 2294 млн. руб., а в 2001 г. она составляет 2329 т. е. объем продукции необходимой для получения прибыли увеличился.

Надо осуществлять выпуск на 35 млн. руб. больше (2329 – 2294=35), после этого

наше предприятие станет получать прибыль.

Из

данных таблицы 1 для построения точки безубыточности мы можем сказать, что

плановый запас финансовой прочности на 2001 год почти в 4 раза больше чем в

2000 году.

Разработанный алгоритм финансового

планирования и прогнозирования ООО «Скиф» позволил не только проанализировать

финансовое состояние предприятия, но и

спрогнозировать ожидаемые финансовые результаты на 2001 год.

3. Проблемы и пути совершенствования финансового

планирования

на ООО «Скиф»

При организации аналитической работы по

оценке деятельности и финансовому планированию в фирме возникает ряд проблем,

связанных как с недостатком теории финансового управления в условиях

российского переходного периода, так и с отсутствием общепринятой методологии

проведения этих работ. Несмотря на огромное количество публикаций, посвященных

этому вопросу, разнообразие компьютерных программ нет общепринятой методики, прототипа

по которому с приемлемыми затратами можно было бы создать такую эффективно

работающую службу у себя на предприятии.

Одна из таких проблем - организация текущего

(т. е. выполняемого с определенной периодичностью) анализ финансовой

деятельности предприятий и создание на его основе информационной базы для

бюджетирования.

В методологии финансового анализа широкое

применение получил коэффициентный метод, который основан на расчете соотношений

различных финансовых показателей. Коэффициентов много, расчетные формулы их

достаточно просты и сами по себе носят универсальный характер. Использоваться

финансовые коэффициенты могут для различных целей, как для принятия

стратегических решений по развитию фирмы, так и для решения текущих вопросов. С

их помощью можно достаточно многосторонне отразить фактическое финансовое

состояние предприятия. Однако уровень сравнительной эффективности, возможности

дальнейшего развития оценить не представляется возможным из-за отсутствия

нормативных величин коэффициентов, которые за рубежом рассчитываются как

среднеотраслевые. Сравнение же финансовых коэффициентов отечественных

предприятий с их среднеотраслевыми значениями для иностранных фирм некорректно

из-за того, что за рубежом бухгалтерия основана на международных стандартах и принятых

в связи с этим условностях, которые еще не в полной мере действуют в России. По

видимому в значительной части из-за этой причины в последнее время сложилось

мнение, что финансовые коэффициенты не «работают» в российских условиях.

Несмотря на негативные проявления,

коэффициентный анализ технически легко организовать, он позволяет сделать

достаточно широкую оценку финансовой деятельности предприятия, применяется

всеми крупными консалтинговыми фирмами и никак в связи с этим не может быть

сброшен со счетов в России.

Для эффективного использования этого вида

анализа необходимо решить несколько вопросов. Первый лежит за пределами

компетенции предприятий и фирм, на государственном и отраслевом уровне, где, с

одной стороны, необходимо более быстрое продвижение Российских бухгалтерских

стандартов к международным, с другой стороны развитие промышленной статистики в

части финансовых коэффициентов и определения их среднеотраслевых значений.

Второй вопрос относится к теории и

методологии комплексного анализа финансово-хозяйственной деятельности

предприятий. Он заключается в установлении четкой целевой направленности

коэффициентной оценки, определении состава и порядка расчета показателей для

решения поставленной задачи, методики их сопоставления и принятия решений. А

это, в свою очередь, позволит установить место коэффициентного анализа в общей

системе комплексной оценки финансово-хозяйственной деятельности предприятий.

Третий вопрос относится к организации анализа

непосредственно на предприятиях, к созданию специальной службы, единой

информационной базы и системы документооборота.

Анализ финансовой деятельности предприятия

имеет многоцелевую направленность: для внутреннего пользования на самом

предприятии и для субъектов вне фирм.

Различие потребителей, цели анализа и

связанное с этим многообразие необходимой для принятия решений информации

обуславливает использование различных методов и приемов. Наряду с

коэффициентным финансовым анализом необходимо начать применение таких широко

распространенных в литературе и зарубежной практике методов как факторный и

функционально-стоимостной анализ, методы исследования и операции, программы

целевого и сетевого планирования.

Большинству высшего управленческого персонала

уже становится ясно, что для облегчения тяжелого финансового положения своих

предприятий, для обеспечения тенденции роста развивающихся фирм необходима

система планирования, базирующаяся на детальном анализе финансово-хозяйственной

деятельности предприятия. Отсюда возникает потребность в глобальных компьютерных

программах, которые могли бы увязать между собой эти направления управленческой

деятельности. Однако опыт показывает, что создать программное обеспечение

легче, чем организовать активно работающую службу финансового планирования и

анализа. Так появились и широко рекламируются корпоративные программы. На

многих крупных, бывших государственных предприятиях создаются аналитические

группы программистов. Однако эти группы часто обособлены и имеют очень слабые

контакты с плановыми и финансовыми отделами, бухгалтериями, продолжающими

работать и выполнять всю основную работу по сбору и обработке

финансово-экономической информации.

Практика работы с программными продуктами

фирмы «Альт» показывает, что они существенно облегчают расчеты при проведении

инвестиционного и финансового анализа и планирования. Однако в процессе работы

с этими программами возникают некоторые трудности, которые могут быть сняты,

что сделает работу более удобной и плодотворной:

- программы не анализируют соответствие срока

жизни проекта сроку амортизации (среднему) вновь вводимых основных средств. В

последнее время все чаще предприятия рассматривают долгосрочные проекты. При

этом срок службы основных средств иногда оказывается меньше срока жизни

проекта, устанавливаемого как известно пользователем, достаточно произвольно.

Совершенно очевидно, что оборудование должно полностью окупиться в течение

срока жизни проекта и полностью амортизированное оборудование должно быть

возобновлено с соответствующими затратами.

- Структура затрат в программе соответствует

принципам западного учета. Для того, чтобы представить соответственно данные

российских предприятий необходимо затратить существенные дополнительные усилия.

Кроме того, на периферии не всем экономическим работникам известен

данный подход к формированию затрат.

- Многие проекты характеризуются отсутствием

оборотных средств на начальных этапах реализации. В программе предусмотрены

кредиты, суммы которых приходится подбирать вручную. В случаях, когда проект

имеет длительный срок жизни, ручной ввод сумм кредитов на пополнение оборотных

средств создает определенные неудобства.

- В источниках финансирования предусмотрен

учредительный капитал, акционерный капитал и коммерческие кредиты. На практике

встречаются проекты, предусматривающие государственное финансирование. При этом

не происходит увеличения уставного или акционерного капитала. Программа

рассчитывает все необходимые для финансового анализа коэффициенты. Однако

какие-либо выводы можно делать только на основании динамики значений коэффициентов.

Система критериев для обоснования решения о признании структуры баланса

неудовлетворительной, а предприятия -неплатежеспособным, была установлена

весной 1994 года. За этот временной период была

накоплена статистика реальных значений коэффициентов по отраслям. На основании

этой статистики можно определить отраслевые и подотраслевые значения и делать

выводы о финансовом состоянии предприятия, исходя из абсолютных значений

коэффициентов.

Заключение

Жизнедеятельность фирмы невозможна без планирования,

"слепое" стремление к получению прибыли приведет к быстрому краху.

При создание любого предприятия необходимо определить цели и задачи его

деятельности, что и обуславливает долгосрочное планирование. Долгосрочное

планирование определяет среднесрочное и краткосрочное планирование, которые

рассчитаны на меньший срок и поэтому подразумевают большую детализацию и

конкретику. Основой планирования является план сбыта, так как производство

ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться

спросом на рынке. Объем сбыта определяет объем производства, который в свою

очередь, определяет планирование всех видов ресурсов, в том числе трудовые

ресурсы, сырьевые запасы и запасы материалов. Это обуславливает необходимость

финансового планирования, планирование издержек и прибыли. Планирование должно

осуществляться по жесткой схеме, использовать расчеты многих количественных

показателей.

Планирование и моделирование дальнейшей деятельности,

конечно же, носит несколько абстрактный характер из-за непредсказуемости ряда

внешних факторов, но дает возможность учесть те изменения, которые не всегда

очевидны на первый взгляд.

В настоящее время стратегический анализ является одной из

основополагающих дисциплин, которые необходимо знать любому менеджеру. Процесс

стратегического планирования включает в себя ряд важных операций: планирование

издержек, планирование производства, планирование сбыта и финансовое

планирование (планирование прибыли). Стратегический анализ, как наука,

позволяет предпринимателю так спланировать деятельность фирмы в кратком,

среднем и долгом периодах, чтобы обеспечить получение фирмой максимально

возможной прибыли с минимальными затратами в условиях изменчивости состояния

рынка. Конечно это связано с неизбежным финансовым риском, особенно в

современных Российских условиях, но правильно проведенное планирование позволит

свести риск к минимуму.

Данная работа имеет целью доказать необходимость финансового

планирования деятельности любого предприятия, рассчитывающей на успех в

современных условиях рынка. Нельзя забывать о том, что мы находимся в особо

жестких условиях российской экономики, в которых некоторые рыночные законы

действуют с точностью до наоборот, однако, с учетом того, что до перестройки

наша страна в течение многих лет являлась ярким примером авторитарной

директивно-плановой экономики, то процесс планирования

производственно-коммерческой деятельности предприятия и основных рыночных

показателей имеет под собой многолетний опыт. Разумеется, с наступлением этапа

реформ в нашем государстве изменились как методы планирования, так и его

задачи.

Список литературы

Абрютина М.С., Грачев А.В., Анализ

финансово-экономической деятельности предприятия. Учебно-практическое пособие.

М.: Дело и сервис, 2001. 256 С.

Валдайцев С.В. Оценка бизнеса и инноваций. М.:

Информационно-издательский дом «Филинь», 2000. 336 С.

Ван Хорн Дж. К. Основы управления финансами: Пер. с

англ./гл.ред.серии Соколов Я. В. М.: Финансы и статистика, 1999. 800 С.

Ваханский О. С., Наумов А. И. Менеджмент: Учебник для вузов.

— М.: Высшая школа, 2000.

Глухов В.В. Бахрамов Ю.М. Финансовый менеджент. Учебное

пособие. С.-Пб., 1999. 449 С.

Добров В. Н., Крышенинников В. И., Финансирование и

кредитование в промышленности. - М., 1991.

Долан Э.Дж., Линдсей Д. Микроэкономика /Пер.с

английского В. Лукашевича и др.; Под общ. ред. Б Лисовика и В.Лукашевича.

С.-Пб., 1994. 448 С.

Ефимова О. В. Как анализировать финансовое положение

предприятия. - М.: Интел-Синтез, 1994.

Ковалев В.В. Финансовый анализ: Управление капиталом.

Выбор инвестиций. Анализ отчетности. М.: Финансы и статистика, 2002. 512 С.

Ковалев И.А., Привалов В.П. Анализ финансов

предприятия. М.: Центр экономики и маркетинга, 1999. 192 С.

Крейнина М.И. Финансовое состояние предприятия. Методы

и оценки. М.: ИКЦ «Дис», 1997. 224 С.

Менеджмент в сфере услуг: Учебник для вузов по

специальности «Менеджмент в сфере услуг» / Под ред. проф. Уколова. —- М.: Луч,

1995.

Нечащев Е.В. Анализ финансов предприятия в условиях

рынка: Учебное пособие. М.: Высшая школа, 1999. 192 С.

Основы предпринимательского дела. /Под. рук. Д. Э. Н.

профессора Осипова Ю. М. - М., 1992.

Основы предпринимательской деятельности (Экономическая

теория. Маркетинг. Финансовый менеджмент) /Под. ред. В.М. Власовой. М.: Финансы

и статистика, 1994. 496 С.

Патров В.В. Ковалев В.В. Как читать баланс. М.: Финансы

и статистика, 1993. 256 С.

Раицкий К.А. Экономика предприятия: учебник для ВУЗов.

М.: Информационно внедренческий центр «Маркетинг», 1999. 670 С.

Савицкая Г.В. Анализ хозяйственной деятельности

предприятия. Мн.: ИП «Экоперспектива», 2001. 498 С.

Современная экономика. /Под ред. Мамедова О.Ю. - Ростов

на Дону, 1999.

Стражев В. И. Анализ хозяйственной деятельности в

промышленности - Мн.: Выш. шк., 1996.

Финансовый менеджмент: Учебник для вузов/Г.Б. Поляк,

И.А. Акодис, Т.А. Краева и др.; Под ред. проф. Г.Б. Поляка. М.: Финансы, ЮНИТИ,

2000. 518 С.

Шеремет А.Д. Сайфулин Р.С. Методика финансового

анализа. М.: ИНФРА-М, 2000. 335 С.

Нехамкин А. Н. Самофинансирование предприятий в

рыночной экономике. // Ф. -1997. -№6. -С. 25-28.

Панков Д. А. Современные методы анализа финансового

положения. - М.: 000 «Профит», 1995.

Петров В. В., Ковалев и др. Как читать баланс, 2-е изд.

- М.: «Финансы и статистика», 1994.

Пехтерев И., Моргунова Н., Каляева Н. Из опыта работы с

программными продуктами фирмы «Альт» для инвестиционного, финансового анализа и

планирования. Материалы З-ей ежегодной международной конференции по управлению.

- С. -П.: ИКФ «Альт», 1997.

Романенко Л. М., Воробьев А. Д. Еще раз о неплатежах.

// Ф. - 1997. - №4. - С 15-18.

Российские предприятия: жизнь в условиях кризиса. - М.:

«Экспертный институт», 1992.

Савицкая Г. В. Анализ хозяйственной деятельности

предприятия. - Минск,

[1]

Добров В. Н., Крышенинников В. И., Финансирование и кредитование в

промышленности. - М., 1991. Стр. 65.

[2]

Ворст, П. Ревентлоу. Экономика фирмы. М.: Высшая школа, 1993. Стр. 123.